Introducción

El sector energético es una pieza central en el crecimiento de cualquier economía; no pueden concebirse las actividades humanas sin una fuente segura y constante de abastecimiento de energía. En el caso de México, las condiciones particulares del país llevaron a conformar un sector energético dominado por empresas públicas -Petróleos Mexicanos (Pemex) y la Comisión Federal de Electricidad (CFE)- como parte de un proyecto de desarrollo nacional en el que el Estado fue el principal impulsor del proceso de industrialización, basado en la sustitución de importaciones. Empero, este proyecto se agotó y, como parte de un nuevo modelo exportador, las empresas públicas en el sector energético se adaptaron a una nueva realidad de mayor apertura, competencia y sobrerregulación.

Esta investigación tiene el objetivo de demostrar que el cambio de Pemex, de un modelo de negocios integral y con metas volumétricas orientadas a garantizar el abasto del mercado interno, hacia un modelo corporativo con directrices de eficiencia económica, vinculado con el sector externo y crecientemente sobrerregulado y descapitalizado, está generando consecuencias negativas tanto en la producción interna de petrolíferos como en la balanza comercial de éstos. Adicionalmente, se ilustra cómo esta situación de dependencia y falta de estabilidad productiva-financiera ha sido un factor latente de inestabilidad económica y financiera tanto para Pemex como para toda la economía mexicana en los últimos años.

Con el fin de cumplir el objetivo planteado, este artículo está dividido en cuatro partes: en la sección I se describe el proceso de cambio tanto de la organización como del modelo de negocios de Pemex (de una organización vertical a otra horizontal); en la sección II se analiza el funcionamiento del sistema de precios interorganismos como parte de la aplicación de criterios de eficiencia económica sobre la empresa, así como su impacto en la producción y las finanzas de las subsidiarias y del corporativo; en la sección III se cuantifican los resultados de las reformas sobre la balanza comercial petrolífera, y se estiman, a partir de modelos de corrección de errores y para dos periodos diferentes (1993-2008 y 2009-2018), los cambios en las propensiones marginales precio e ingreso de la demanda de importación de gasolinas y de petrolíferos, y, finalmente, en la sección IV se presentan las conclusiones de esta investigación.

I. Pemex y su agónica reestructuración corporativa

Si bien desde su nacionalización en 1938 Pemex se constituyó como pieza clave del modelo de desarrollo mexicano al proveer de energéticos a la planta productiva nacional, no fue hasta 1971, con la reforma en su ley orgánica, cuando se le transformó en organismo público descentralizado (OPD) y se le incorporó al presupuesto federal (Ríos Granados, 2017). De esta forma, Pemex se convirtió en presa de la Secretaría de Hacienda y Crédito Público (SHCP), al capturar la renta petrolera generada por las operaciones de Pemex a través del pago de derechos por extracción y por exportación de crudo.

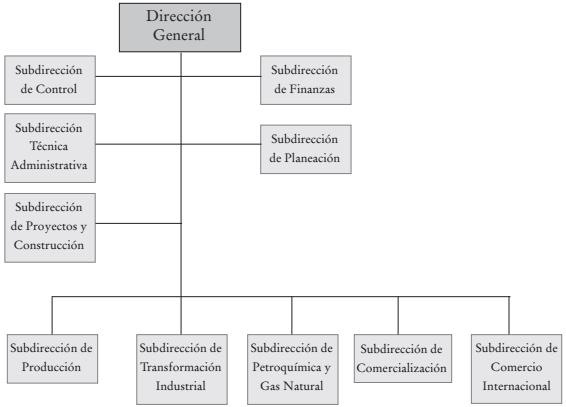

A pesar del cambio en su ley orgánica, Pemex mantuvo la misma forma de organización administrativa, la cual estaba centrada en el cumplimiento de metas volumétricas de producción a través de una estructura vertical en la que se tenía como eje central al director general, quien era designado desde la Presidencia de la República, y éste (con el apoyo de áreas especializadas en control, administración, proyectos, finanzas y planeación) controlaba di‑rectamente las subdirecciones de Producción, Transformación, Comercialización, Petroquímica y Comercio Internacional (véase Figura 1).

Este modelo de organización permitía a las cinco subdirecciones realizar el tránsito desde la materia prima hasta el producto procesado a precio de costo, es decir, de los campos petroleros a las refinerías y las subsidiarias, donde también estas dos últimas se conducían con el mandato de metas volumétricas asociadas con los requerimientos del mercado interno. De tal forma, Pemex era una sola empresa controlada desde el ejecutivo, y garantizaba el acceso a los ingresos petroleros sin obstáculos y sin reglamentación clara.

Como consecuencia del modelo organizativo planteado en la Figura 1, en el mercado interno los precios tanto de petrolíferos como de petroquímicos no estaban vinculados con sus fluctuaciones del mercado externo. No obstante, Pemex sí sufría las consecuencias de las fluctuaciones en los precios internacionales del petróleo, en particular, porque desde 1976 (año en que se descubrió el campo de Cantarell en Campeche) la exportación de crudo mexicano creció hasta representar prácticamente dos tercios de la plataforma de la producción petrolera nacional.

De este modo, los ingresos petroleros constituyeron a finales de los años setenta (ya con el boom petrolero de 1979-1981) cerca de 40% de la recaudación federal total. Sin embargo, en concordancia con esta abundancia de recursos, crecieron también las prácticas fraudulentas, la corrupción y la discrecionalidad, que permearon a todos los niveles de la empresa, desde los directivos hasta el sindicato de trabajadores. Basta recordar casos emblemáticos como el de La Quina, el Pemexgate, Oceanografía, Odebrecht y, más recientemente, la industria del huachicol.

A partir de la crisis económica de 1982, el gobierno emprendió una reestructuración del aparato estatal como condición para renegociar la deuda externa y, con ello, reactivar el acceso al financiamiento proveniente de países como los Estados Unidos y de organismos como el Fondo Monetario Internacional (FMI). Con ese objetivo, la desincorporación del sector paraestatal (empresas y organismos públicos) representó para el gobierno federal una vía que le permitió generar ahorro público y, así, reorientar el presupuesto público a fin de garantizar el pago del servicio de la deuda externa.

El papel de Pemex en este proceso de ajuste económico fue primero ser garante de las nuevas líneas de crédito a través de la vinculación de éstas con el precio internacional del petróleo, todo dentro del contexto del Plan Baker (SHCP, 1986: 751). Posteriormente, con el fin de hacer frente al rescate financiero de la economía mexicana impulsado por los Estados Unidos y el FMI ante el contexto de la crisis económica-financiera de 1995, Pemex aportó directamente como garantía de dichos créditos la facturación proveniente de las exportaciones petroleras. Esta maniobra financiera se facilitó porque tres años antes, con la reforma a Pemex que entró en operación en julio de 1992, la organización industrial de la institución cambió radicalmente al pasar de un modelo de integración vertical rígido y sujeto a objetivos de volúmenes de producción, a uno de integración horizontal, con lo cual la paraestatal y sus subsidiarias fueron fraccionadas por medio de la dirección de un holding.

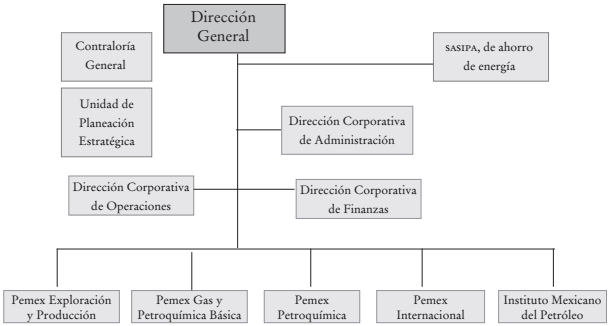

De esta forma, la Dirección General de Pemex asumió las funciones de una dirección corporativa, la cual se limitaba a la generación de planes de negocios, a garantizar el flujo de información y a coordinar con el gobierno federal la fiscalización de ingresos y egresos de la paraestatal. Hacia abajo del corporativo, las funciones de las antiguas subdirecciones se reestructuraron a través de cuatro empresas subsidiarias, un instituto de apoyo científico-tecnológico y una filial: 1) Exploración y Producción; 2) Gas y Petroquímica Básica; 3) Refinación; 4) Petroquímica; 5) como organismo de apoyo, el Instituto Mexicano del Petróleo (IMP), y 6) Pemex Internacional, hoy PMI, Comercio Internacional, S. A. de C. V., éste, debido a las implicaciones legales y operativas de sus funciones dentro y fuera del país, permaneció como un organismo filial de Pemex desde 1989.

Bajo este nuevo esquema organizacional, la producción de petroquímicos quedó ahora divida en: 1) básica: bajo control exclusivo de Pemex, y 2) secundaria: abierta al capital privado nacional y extranjero. Además, con esta nueva organización, cada subsidiaria contó con alto nivel de independencia operativa, mas no en el plano fiscal, es decir, las subsidiarias asumieron el control directo de sus operaciones y flujos financieros derivados (véase Figura 2), sin embargo, el régimen fiscal fue el mismo para todo el corporativo y sus subsidiarias (con excepción de Pemex Refinación),1 y, por un lado, se basó en la contribución mediante pago de derechos e impuestos especiales sobre producción y servicios (IEPS) a petrolíferos (gasolina y diésel), mientras, por otro, descansó básicamente en los impuestos y los derechos (ordinarios y extraordinarios) sobre hidrocarburos, esto debido al alto porcentaje de sus tasas,2 las cuales por sí mismas representaron el mayor ingreso para el gobierno federal (Luján, 1993). Por lo tanto, si bien con la Ley de Ingresos de la Federación de 1993 se exceptuó a Pemex y sus subsidiarias del pago del impuesto sobre la renta (ISR)3 y al activo, la enorme carga fiscal representada por los derechos y otros impuestos ha contribuido, como veremos más adelante, a desaparecer toda autonomía financiera de esta empresa.

Adicionalmente, con este nuevo esquema organizacional (1992-2000), el modelo de negocios cambió sus objetivos de metas volumétricas a metas de eficiencia económica. A partir de entonces, cada una de las empresas está evaluada en términos de su viabilidad por productividad, lo que las obliga a trasladar la presión de operación a los precios internos de las materias primas y los subproductos que se comercializan entre ellas. Del mismo modo, el mercado energético sufrió cambios en su regulación, particularmente, el del gas natural, el cual se liberó con el objetivo de atraer inversiones privadas, en especial, extranjeras, al sector. Finalmente, en 1995 este proceso de reestructuración se complementó con la descentralización de activos de las subsidiarias y la puesta en venta de empresas/complejos de petroquímica secundaria considerada no básica; no obstante lo anterior, si bien se pusieron a la venta, la compra de éstas nunca se concretó.

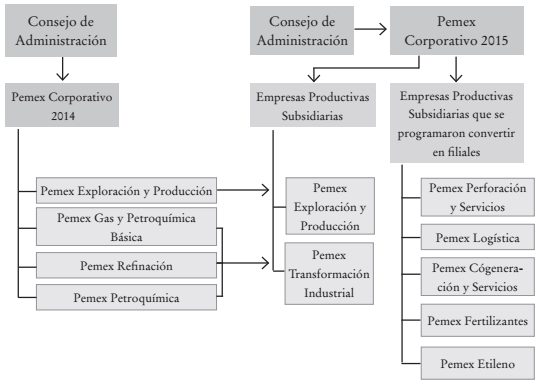

A inicios de este siglo, y ante un panorama creciente de inestabilidad en el sector energético tanto por la inestabilidad de los precios internacionales como por el declive de las reservas nacionales de hidrocarburos (Martínez y Herrera, 2007: 59; Aguilera, Alejo, Navarrete y Torres, 2016: 5-7), se profundizó el modelo corporativo de subsidiarias, al buscar “eficiencias en un entorno global”; para ello, se crearon las direcciones corporativas de Operaciones y Competitividad, así como la Dirección General de Seguridad y Protección Ambiental, con el objetivo de incorporar elementos de competitividad “estratégica” con parámetros internacionales (véase Figura 3).

El trasfondo de estos cambios fue garantizar la presencia del sector empresarial privado, ya que se culminó con la generación de contratos de servicios múltiples (CSM) y la inclusión de hombres de negocios dentro del Consejo de Administración de Petróleos Mexicanos en el 2000, iniciativa que fue impulsada desde la óptica empresarial que dominó la administración del presidente Vicente Fox.

Con la nueva reforma energética de 2013, ratificada en 2014, Pemex pasó de ser un organismo público descentralizado a una empresa productiva del Estado; así:

El 18 de noviembre de 2014 el Consejo de Administración de Petróleos Mexicanos aprobó la reorganización corporativa, misma que incluye la transformación de los cuatro organismos subsidiarios actuales en dos empresas productivas subsidiarias: Transformación Industrial y Exploración y Producción, así como la creación de cinco empresas productivas subsidiarias en funciones no centrales, las cuales eventualmente se transformarán en empresas filiales durante 2015, para la integración de las siguientes funciones: Perforación y Servicios, Logística, Cogeneración y Servicios, Fertilizantes y Etileno [Pemex, 2015: 2014, 8-9].

Estos cambios organizacionales, los cuales entraron en vigor entre julio y octubre de 2015, se ilustran en la Figura 4 sólo en términos de las subsidiarias y las filiales.

Fuente: Auditoría Superior de la Federación (ASF, 2015: 17).

Figura 4 Estructura administrativa de Pemex, 2015-2019

De nueva cuenta, el espíritu de la reforma energética de 2013-2014 y sus leyes secundarias fue el de darle más cabida a la participación privada, pero ahora en las actividades de exploración y extracción del petróleo y los demás hidrocarburos mediante asignaciones a empresas productivas subsidiarias o por medio de contratos con particulares, mientras que los procesos de refinación de petróleo crudo, procesamiento de gas y elaboración de petroquímicos básicos se liberaron al mercado mediante permisos (Secretaría de Energía [Sener], 2014: primera sección, p. 4, y segunda sección, pp. 6, 25-30). Por lo tanto, con esta reforma Pemex no sólo renunció a la exclusividad en las funciones de exploración, extracción y refinación, sino también a la responsabilidad de asegurar el abastecimiento total de hidrocarburos y derivados, con el fin -se menciona reiteradamente- de permitirle centrarse en la generación de valor.

Por lo demás, como resultado de todos estos cambios, inter alia, Pemex viró de empresa pública estratégica a una especie de corporativo con directrices contrapuestas, donde predominaron la eficiencia económica en toda su estructura y una severa carga fiscal que abarcó prácticamente todo margen de beneficios. En efecto, bajo este nuevo régimen fiscal de Pemex, estipulado en la Ley de Ingresos sobre Hidrocarburos de 2014, los impuestos, los aprovechamientos y los derechos especiales se basaron, principalmente, en el valor de los hidrocarburos extraídos con ciertas deducciones y cuotas establecidas por tiempos de exploración y de extracción, y por extensión y cualidad de las áreas (terrestres, marítimas, etcétera).

Es decir, por un lado, se estableció con cierto grado de deducciones el ISR sobre los ingresos obtenidos en las actividades de exploración, extracción y transformación de hidrocarburos, lo cual abarcó básicamente los conceptos de licencias, utilidad y producción compartidas (Pemex) con particulares. Por otro lado, aunque también existió un cierto grado de deducciones, la carga fiscal de esta Ley de Ingresos de 2014 recayó primordialmente sobre los derechos de exploración, extracción y utilidad compartida sobre hidrocarburos.

Por ejemplo, en el caso de los derechos por utilidad compartida, hacia 2015 se estableció una tasa anual de 70% y marginalmente decreciente para los siguientes años hasta 2018; para los derechos de extracción de petróleo y gas natural, la tasa se determinó mediante los precios de los hidrocarburos en dólares por unidad, mientras que con los derechos de exploración, se estipuló un pago mensual de 1 396.09 pesos por kilómetro cuadrado para los primeros 60 meses, y de 3 338.46 pesos mensuales por kilómetro cuadrado a partir del mes 61. Además, se estableció un impuesto mensual adicional por exploración y extracción de acuerdo con el área de asignación por kilómetro cuadrado, el cual se fijó en 1820 .97 pesos en la fase de exploración y en 7 283.92 pesos en la fase de extracción -véase Sener (2014: artículos 39, 41, 42, 44, 45, 46, 54, 55 y 64; disposiciones transitorias VII y VIII)-.

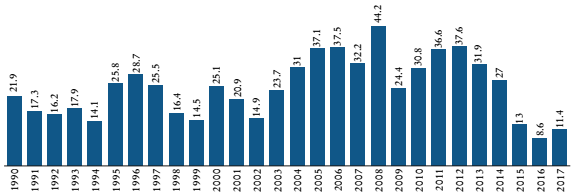

Por consiguiente, con este régimen fiscal Pemex fue forzada a continuar con una espiral de extracción de renta para subsanar la baja captación fiscal del gobierno federal, la cual hasta el día de hoy se encuentra en menos de 15% del producto interno bruto (PIB); este porcentaje de recaudación fiscal sin duda está muy lejos de compararse con las tasas promedio de los países de la Organización para la Cooperación y el Desarrollo Económicos (OCDE), las cuales son cercanas a 30% del PIB.4 En contraste, si bien los ingresos petroleros llegaron incluso a aportar 44.2% de los ingresos presupuestarios en 2008, su contribución a la hacienda pública ha estado decayendo aceleradamente hasta representar apenas 11.4% del total de los ingresos del sector público (véase Gráfica 1). Sin duda, este resultado ha sido una consecuencia misma del ahorcamiento fiscal, del deterioro de la capacidad de producción y exportación de Pemex, y de la caída de los precios internacionales del petróleo crudo desde 2014. Por lo tanto, ante la imposibilidad de contar con recursos propios para realizar reinversiones y modernizar o ampliar su infraestructura operativa, la única fuente de recursos para inversión fue la firma de CSM o la contratación de deuda, lo que condicionó a Pemex a ser dependiente del capital privado nacional y externo.

Fuente: elaboración propia con datos de la SHCP.

Gráfica 1 México: ingresos petroleros, 1990-2017 (porcentaje de los ingresos presupuestales totales)

Finalmente, cabe agregar que existe la idea muy arraigada en ciertos sectores financieros de que Pemex es una empresa no rentable, esto como consecuencia de los severos problemas productivos y financieros que se han manifestado en los últimos años; sin embargo, semejante idea -creemos- se encuentra lejos de reflejar la totalidad de los hechos que aquejan a esta empresa productiva, ya que, en realidad, ha sido la captura de la totalidad de las utilidades de Pemex por parte del gobierno federal, con el fin de complementar su política de gasto y de estabilización del tipo de cambio vía mayor oferta de divisas, la que ha comprometido la solvencia económica y financiera que requiere esta empresa.

Por ejemplo, para el periodo de 2002 a 2019, con la excepción de los años 2006 y 2012, el total de impuestos, derechos y aprovechamientos superó las utilidades brutas (antes de dichas deducciones) (véase Cuadro 1). Hay otro dato: en los últimos seis años, en promedio, los impuestos que pagó Pemex fueron de casi cinco veces el monto total de sus utilidades, situación que ha forzado a esta empresa a endeudarse sólo para pagar sus impuestos al gobierno federal. Fue sólo en 2019, como consecuencia de la abrupta caída del precio del petróleo y sus efectos sobre el nivel de apalancamiento de Pemex, cuando por primera vez en la historia reciente de la empresa las utilidades antes de impuestos fueron negativas. En conclusión, Pemex es una empresa rentable, y lo sería aún más si se llevara a cabo una reforma fiscal progresiva que redujera considerablemente el monto de impuestos y derechos que paga, lo cual le permitiría reinvertir esas utilidades en procesos productivos propios.

Cuadro 1 Resultados financieros de operación de Pemex, 2002-2019 (miles de millones de pesos)

| Año | Ventas totales |

Rendimiento antes de impuestos, derechos y aprovechamientos |

Total de impuestos, derechos y aprovechamientos |

Rendimiento neto del año |

|---|---|---|---|---|

| *2002 | 541 | 304 | 330 | -26 |

| *2003 | 683 | 369 | 416 | -44 |

| *2004 | 844 | 494 | 510 | -27 |

| *2005 | 1004 | 546 | 627 | -82 |

| 2006 | 1104 | 652 | 605 | 47 |

| 2007 | 1136 | 659 | 677 | -18 |

| 2008 | 1329 | 660 | 772 | -112 |

| 2009 | 1090 | 452 | 547 | -94 |

| 2010 | 1282 | 608 | 654 | -47 |

| 2011 | 1558 | 785 | 876 | -92 |

| 2012 | 1647 | 905 | 903 | 3 |

| 2013 | 1608 | 695 | 865 | -170 |

| 2014 | 1588 | 481 | 746 | -266 |

| 2015 | 1166 | -381 | 332 | -713 |

| 2016 | 1074 | 73 | 265 | -191 |

| 2017 | 1397 | 52 | 333 | -281 |

| 2018 | 1681 | 281 | 462 | -180 |

| 2019 | 1402 | -4 | 344 | -348 |

* Estos años incluyen una pérdida extra por “nuevos pronunciamientos”, es decir, cambios en las normas contables.

Fuente: Pemex (2020: varios años).

1. Inversión física y deuda financiera

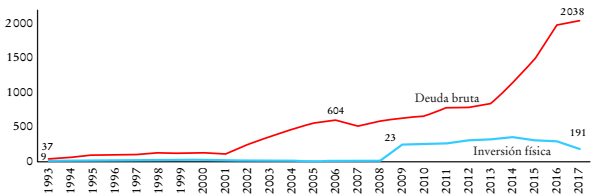

A partir de las tendencias delineadas entre 1993 y 2017, tanto por el lado de los recursos destinados para inversión física como por el endeudamiento bruto, puede identificarse que en Pemex se presentan claras anomalías en el manejo de sus recursos, las cuales han afectado seriamente su sustentabilidad financiera. Esto es, mientras la inversión destinada a exploración y producción creció, la plataforma de extracción continuó su caída. Al mismo tiempo, los recursos destinados a inversión productiva han dependido cada vez más de la contratación de deuda, al grado de que hasta el día de hoy la deuda financiera representa prácticamente 100% de los activos totales.

Al analizar el caso de la inversión física, debe destacarse que, a partir de 1995, ante un escenario de crisis financiera y colapso económico, el gobierno impulsó una serie de reformas al marco presupuestal con la Ley General de Deuda Pública, entre las nuevas disposiciones, se estableció la figura de contratos para proyectos de infraestructura productiva de largo plazo (Pidiregas), exclusivos para Pemex y la CFE. Los recursos derivados de estos contratos se contabilizaron hasta 2008 como parte de la inversión impulsada por la empresa; después de ese año, los Pidiregas se contabilizaron como deuda en cada entidad (Pemex y CFE).

De acuerdo con los reportes financieros y los anuarios estadísticos de la empresa productiva, entre 1993 y 2017 la inversión física se concentró en más de 80% en Pemex Exploración y Producción (PEP), mientras que la destinada a Pemex Refinación (hoy Transformación Industrial, TI) no superó 10% durante el periodo. En el caso de Pemex Petroquímica, ésta prácticamente se abandonó, con menos de 5% de asignación de la inversión total. Ahora bien, en comparación con la deuda financiera, los montos destinados a inversión productiva resultan marginales. En 1995 la inversión cuantificó en total 9 000 millones de pesos (precios corrientes) y la deuda se multiplicó por poco más de cuatro veces la cifra anterior: 37 000 millones. Para 2017 la deuda escaló hasta llegar a dos billones de pesos, mientras que los recursos destinados a la inversión física cuantificaron 191 000 millones, es decir, menos de 10% de dichos pasivos (véase Gráfica 2). Lo peor de este escenario es que la nueva deuda no se dirige a aumentar la capacidad productiva de la empresa, sino a cubrir, de acuerdo con la información financiera presentada, sólo pasivos laborales y otras obligaciones corrientes.

Fuente: elaboración propia con datos de Pemex (2018 y 2019).

Gráfica 2 Pemex: deuda e inversión física, 1993-2017 (miles de millones de pesos)

Uno de los principios básicos de la contratación de deuda por parte de entidades públicas debería ser destinar dichos recursos, en su mayor parte o en su totalidad, a la inversión física. Sin embargo, en el caso de Pemex la contratación de deuda no se ha dirigido a mejoras de instalaciones, ampliación de capacidades o nuevos proyectos productivos, sino más bien a cubrir su abultado gasto corriente.

II. Estancamiento productivo, precios interorganismos y erosión financiera de Pemex

1. Estancamiento productivo

Para cumplir el objetivo de eficiencia económica planteado en el modelo corporativo vigente desde 1995, los precios de la cadena de valor de Pemex desde la extracción-producción, la refinación y la petroquímica básica hasta la comercialización (interna y externa) están determinados de acuerdo con fórmulas que los vinculan con referencias internacionales y costos de oportunidad; el caso más representativo es el del petróleo crudo, cuya valoración está relacionada con el precio promedio del crudo West Texas Intermediate (WTI), y su costo de oportunidad se estima con base en el precio de exportación de los tipos de crudo que componen la mezcla mexicana de exportación. En ese mismo tenor se encuentran los casos de la determinación de los precios de la gasolina y la del diésel, cuya referencia internacional es el precio de la región sur de los Estados Unidos (Sener, 2012: 154).

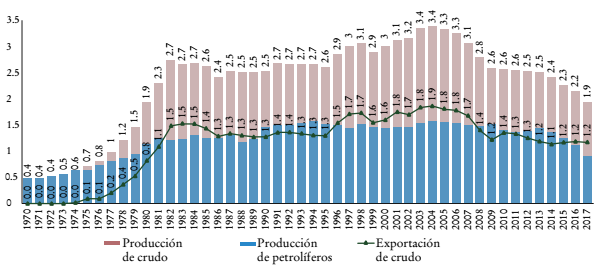

Por lo tanto, tenemos que, ante el desarrollo de esta nueva organización eficientista, mediante la cual se han vinculado los precios internos de los energéticos con los volátiles precios internacionales de las materias primas, el sistema de refinerías de Pemex comenzó a ajustar sus costos, y, con ello, se condicionó el crudo dirigido para procesamiento interno y se incrementó la proporción dirigida hacia la exportación. Bajo esta lógica, Pemex pasó de procesar cerca de 60% del petróleo crudo a refinar menos de 50%, en detrimento del abasto interno de petrolíferos; podría argumentarse que esto fue resultado de una caída en la plataforma de extracción, sin embargo, entre 2000 y 2008 la producción de crudo superó tres millones de barriles diarios (mdb), sin que esto significara un aumento en la refinación (véase Gráfica 3).

Fuente: elaboración propia con datos de Pemex (s. f.).

Gráfica 3 Pemex: producción de petróleo y petrolíferos en comparación con exportación de crudo, 1970-2017 (millones de barriles diarios)

En resumen, con base en los datos presentados, tenemos que esta nueva organización administrativa de Pemex (1993-2017) no sólo incrementó considerablemente la deuda financiera, sino que además mantuvo estancada la inversión y, como resultado, la producción se contrajo. Si bien más de 80% de la nueva inversión se ha dirigido a Producción y Exploración, la plataforma de extracción de petróleo se redujo de 2.7 mdb en 1992 a 1.9 mdb en 2017. Algo similar sucedió con la exportación de petróleo crudo, ya que el país alcanzó un máximo histórico de exportación de 1.9 mdb, en 2004 y en 2017 esta cifra cayó a 1.2 mdb.

2. Erosión financiera

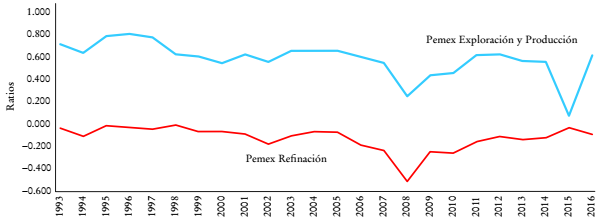

Un punto importante a considerar en el proceso de erosión financiera de Pemex Refinación es que el gobierno federal privilegió la exportación de petróleo crudo sobre el procesamiento interno del crudo mexicano, debido a que los ingresos presupuestales por estas ventas externas fueron mayores, sobre todo en los periodos de alza en los precios internacionales del crudo. Más aún, el procesamiento interno tuvo básicamente tres limitantes: 1) la menor cantidad de hidrocarburo dirigida a las refinerías; 2) un precio de venta interno (venta de Pemex Exploración y Producción a Pemex Refinación) que se ancló a los precios internacionales (referencia WTI) y a los costos de oportunidad (discrecionales), el cual terminó por elevar el costo del crudo dirigido a refinación y petroquímica, y 3) el deterioro de las refinerías por falta de mantenimiento, debido a la priorización dada a la extracción de crudo para su exportación.

Como consecuencia de lo anterior, Pemex Refinación -hoy TI- entró en un proceso constante de pérdidas en su operación, debido principalmente al aumento de costos, lo que limitó su capacidad de contar con recursos financieros para reposición y ampliación de las refinerías existentes. Este deterioro financiero puede observarse al comparar los cocientes de rendimiento de operación/ventas de PEP y Pemex Refinación (TI) para el periodo de 1993 a 2016, como puede verse en la Gráfica 4: mientras PEP se mantiene con cocientes que fluctúan alrededor de 0.50 (esto es una utilidad de operación de 50 centavos por cada peso de ventas), TI mantuvo una constante de números rojos con un cociente de rentabilidad negativo que fluctuó alrededor de -0.20 para todo el periodo, situación que en ninguna circunstancia le ha permitido autonomía financiera (véase Gráfica 4).

Fuente: elaboración propia con datos de Pemex (2015 y 2019).

Gráfica 4 Pemex: margen de beneficio, 1993-2016 (rendimiento de operación/ventas)

Finalmente, a pesar de que en 2008 con otra “reforma” energética se habló de la construcción de una nueva refinería en el estado de Hidalgo, por el deterioro de las condiciones de las finanzas públicas del gobierno federal y de Pemex, influenciado por la caída de los precios internacionales del crudo (como efecto de la Gran Recesión en los Estados Unidos), se descartó dicho proyecto.

3. Precios interorganismos para productos de refinación: el caso de las gasolinas

Como ya se mencionó, a partir de las reformas de los años noventa, la estructura de los precios de productor (PP) de las gasolinas incluyó los componentes del precio de referencia internacional en dólares (especialmente, el precio spot de las gasolinas de bajo octanaje de la costa este de los Estados Unidos, Pspot) más el costo de transporte y manejo (C.transporte), así como un ajuste por calidad (A.calidad) (ecuación [1]).

A este precio de productor (PP), indizado al dólar a través del precio spot de referencia internacional, se suman el IEPS energético, el flete, el margen de comercialización (MC) y el impuesto al valor agregado (IVA), para determinar el precio final al público consumidor (PF). Ahora bien, al considerar que la referencia internacional es un precio de mercado (precio spot), la SHCP determinó que, para evitar el traslado completo de sus fluctuaciones al alza sobre el consumidor final, entonces, en momentos de presión entrará un “subsidio” (Sub) para estabilizar y controlar el precio final (ecuación [2]).

Antes de analizar esta estructura de precios y su evolución para el caso de las gasolinas Magna y Premium, es necesario señalar que uno de los principales problemas del sistema de refinación en México es que éste recortó paulatinamente la producción de gasolinas por el encarecimiento artificial de la materia prima (petróleo crudo), especialmente desde 2008 (véanse Gráficas 5 y 8); dicho efecto terminó trasladándose al consumidor mediante una mayor importación de gasolinas y el incremento en su precio final de venta (véanse Gráficas 6 y 7 y Cuadro 1). Además, otro problema importante que terminó por afectar las finanzas de Pemex Refinación fue que, hasta antes de 2017, la SHCP tendía a manipular el precio de productor (PP) hacia la baja, con el fin de quitarle presión política al gobierno. Dicha maniobra la realizaba mediante la manipulación de los promedios del precio spot con la no incorporación de los costos totales de logística en la importación, el almacenamiento y la distribución de combustibles. Esto último permitía que los precios de los combustibles fueran los mismos en todo el país, a costa de las finanzas de Pemex Refinación. En resumen, esta instancia adquiría sus insumos a precios de mercado y vendía sus productos a precios más o menos regulados, en función de los precios internacionales y absorbiendo grandes costos de logística.

Fuente: elaboración propia con datos de Pemex (2015 y 2019).

Gráfica 5 México: producción de gasolina, 1993-2018 (miles de barriles diarios de petróleo equivalente)

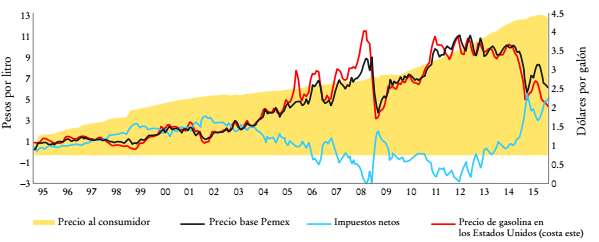

Para la gasolina Magna, el precio ponderado en 1995 era de 1.4 pesos por litro, de los cuales 55 centavos correspondían al precio de productor (PP) de Pemex y 73 centavos a la carga impositiva. Durante los años posteriores y hasta 2004, existía cierto equilibrio en los componentes del precio (50% impuestos y 50% precio productor), sin embargo, el equilibrio se rompió a partir de 2004, a medida que se incrementó el precio de la gasolina en los Estados Unidos (y del petróleo crudo), y el precio de productor de Pemex escaló hasta casi nueve pesos por litro, así que el gobierno federal, a través de la Secretaría de Hacienda, tuvo que aplicar un “subsidio” relevante para suavizar dichos incrementos entre los periodos 2007-2009 y 2011-2013 (véase Gráfica 6).

Fuente: elaboración propia con datos de Pemex (s. f.), y Sener, Sistema de Información Energética.

Gráfica 6 México: estructura del precio mensual ponderado de la gasolina Magna, 1995-2015 (pesos por litro)

De acuerdo con la Gráfica 6, dicho subsidio se observa cuando la línea discontinua, que denota los impuestos netos (impuestos menos subsidios), se encuentra por debajo de cero. El objetivo de esta herramienta es atenuar las variaciones excesivas en los componentes exógenos del precio final; debido a eso, el subsidio sólo es visible cuando existe un incremento abrupto en el precio spot de los Estados Unidos (Pspot ), o cuando existen fuertes depreciaciones del tipo de cambio nominal.

De igual forma, la Gráfica 6 muestra que, desde 2014, los impuestos netos tienen una tendencia creciente por el recorte al subsidio, el cual se empezó a reducir un año antes, lo que se tradujo en un incremento sustantivo en la recaudación por IEPS a gasolinas. A pesar de este incremento de impuestos, es importante señalar que entre agosto y diciembre de 2016 los precios de los combustibles se congelaron por decisión de la Sener, en cumplimiento de un artículo transitorio de la ley de ingresos para ese ejercicio fiscal, la cual fijó una banda de ±5% para la modificación de los precios finales. Sin embargo, con la liberalización del mercado de combustibles hacia inicios de 2017, los precios de las gasolinas se incrementaron sustancialmente con el llamado “gasolinazo”, lo que afectó el poder de compra del consumidor final tanto por el mayor precio de la gasolina como por el efecto expansivo que este último tiene sobre el resto de los precios de la economía, es decir, una mayor inflación.

Ahora bien, una de las principales premisas de la reforma del presidente Peña Nieto de 2013 fue que, al garantizar la apertura del sector energético a la inversión privada, se fomentaría una mayor competencia, la cual, combinada con la liberalización de los precios, evitaría más alzas en los precios de los combustibles: éstos incluso bajarían. En la realidad, los precios siguen siendo determinados en más de 30% por la mezcla entre impuestos netos y las variables exógenas (precio de las gasolinas en los Estados Unidos y el tipo de cambio). Más aún, a pesar de que el precio al cual Pemex vende gasolina a los concesionarios (precio base Pemex) se ha reducido considerablemente desde 2014, debido a la baja en el precio internacional del crudo y de la gasolina en los Estados Unidos, esto no se ha traducido en un menor precio interno de las gasolinas, es decir, no se percibe una mayor competencia en el mercado de combustibles, lo cual apunta a que éste sufre indicios de colusión y otros tipos de prácticas monopólicas entre los expendedores.

En efecto, establecer como referencia para el mercado interno el precio de la gasolina en los Estados Unidos y no los costos de refinación internos5 generó distorsiones en la comercialización por la compensación poco transparente entre impuestos y subsidios. Además, otros puntos importantes a destacar con base en el comportamiento de los componentes del precio de las gasolinas es que a partir de 2017 se incorporaron los costos de logística, lo que impidió que la disminución de los precios de las gasolinas de los Estados Unidos se reflejara en México. Asimismo, a pesar de que se supone que hay precios de mercado, en la Gráfica 6 puede observarse que desde 2014 se ha mantenido un creciente margen de operación (ganancia) de los concesionarios (diferencia entre el precio al consumidor y el precio base Pemex). De tal forma, tenemos que, con todo y la completa liberalización de los mercados de gasolinas y diésel a partir de enero de 2017, el margen de ganancia de los concesionarios de gasolineras se ha mantenido creciente hasta el primer trimestre de 2019, lo que, de acuerdo con la Comisión Federal de Competencia Económica (Cofece), refleja “poca presión competitiva” o, lo que es lo mismo, una falla de los competidores en el mercado de gasolinas (Redacción, 2019).

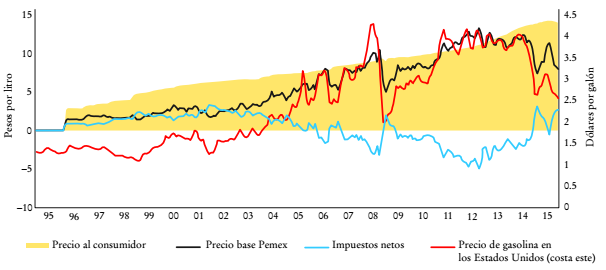

Para la gasolina Premium, debido a que parte de las ventas internas se compensa con importaciones provenientes de los Estados Unidos, el impacto que enfrenta el precio interno por las variaciones en el precio estadunidense es directo. El precio ponderado al consumidor pasó de 2.8 pesos por litro en 1996 a 14 pesos en 2015; entre 2007 y 2014 la escalada en el precio obligó a aplicar subsidios efectivos por lo menos en tres ocasiones. En los últimos dos años, sin embargo, a pesar de que el precio en los Estados Unidos cayó de 4.0 a 2.5 dólares por galón, esto no se reflejó en el mercado mexicano, porque el gobierno federal contrarrestó esta disminución al hacer efectivo el cobro de IEPS al recortar el “subsidio” o, como se le llama actualmente, el incentivo fiscal (véase Gráfica 7).

Fuente: elaboración propia con datos de Pemex (s. f.), y Sener, Sistema de Información Energética.

Gráfica 7 México: estructura de precio mensual ponderado de la gasolina Premium, 1995-2015 (pesos por litro)

Existe, por lo tanto, evidencia suficiente para afirmar que la adopción del sistema de precios interorganismos y su vinculación con el mercado estadunidense no beneficiaron el desempeño corporativo de Pemex. El hecho es que, por un lado, aumentó el costo de la refinación y, por el otro, la extracción de renta vía los precios de productor (PP) y los impuestos (IEPS e IVA). El verdadero objetivo de esta nueva organización administrativa de Pemex (1993-2017) fue asegurar un flujo constante de ingresos petroleros hacia el gobierno federal a costa de la viabilidad financiera de la empresa, haciéndola más ineficiente y dependiente del entorno externo. Así, esta situación de precariedad financiera e ineficiencia productiva se desarrolló junto con el problema de la sobreexplotación y la nula reposición de reservas petroleras.

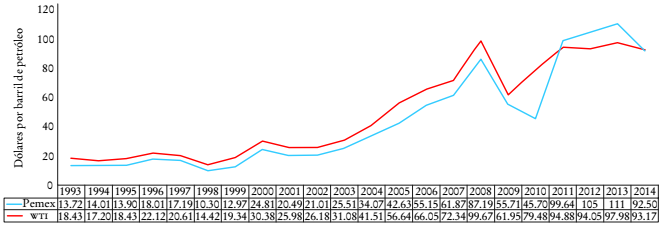

El mecanismo engañoso de precios interorganismos no refleja las condiciones reales de producción del sistema de refinación en México, pero sí impone una presión por carga de costos al procesamiento y la producción de derivados. Para ilustrar este último punto, en la Gráfica 8 se observa que, si se consideran el volumen y el valor de las ventas de petróleo crudo que PEP asigna a Refinación (y a Petroquímica), se obtiene el precio promedio del barril de petróleo en el interior de las subsidiarias. Ahora bien, al comparar dicho precio con la cotización del crudo WTI, puede comprobarse que parte de la erosión financiera del sistema de refinación del país la causan los costos desproporcionados en la compra de la materia prima, de acuerdo con las condiciones externas determinadas por el crudo WTI. Asimismo, en la Gráfica 8 podemos observar que entre 2011 y 2014 Pemex Exploración y Producción estuvo incluso vendiendo petróleo más caro que el WTI a Pemex Refinación.

Fuente: elaboración propia con datos de Pemex (2015 y 2019), y U. S. Information Energy Administration (IEA, 2020).

Gráfica 8 Pemex: precios promedio de ventas de crudo interorganismos. PEP-PR en comparación con precio del crudo WTI en los Estados Unidos (dólares por barril)

Por lo tanto, el resultado final de esta nueva organización ha sido la extracción de renta máxima de PEP, el estancamiento de Pemex Refinación, el abandono de la petroquímica básica y, sobre todo, la sobreexposición a las presiones financieras en un mercado cada vez más concentrado y dominado por las firmas trasnacionales. Con este esquema extractivo-intensivo-exportador impuesto a la empresa petrolera, y sin recursos para inversión en reposición-modernización de plantas, se generó un agotamiento de las reservas de hidrocarburos en todos sus niveles y, por lo tanto, una caída de la plataforma de producción. Lo anterior se ha combinado con la baja en los precios internacionales prácticamente desde la crisis de 2009 hasta nuestros días.

III. Dependencia energética, apertura comercial y balanza comercial petrolera

En la primera y la segunda partes de esta sección se analizan las consecuencias que han tenido los cambios en el modelo de negocios de Pemex sobre la evolución de la balanza comercial petrolera y global del país; en la tercera, se estiman mediante modelos econométricos de corrección de errores las elasticidades precio e ingresos de la demanda de importaciones de gasolinas y petrolíferos en dos diferentes periodos, con el objetivo de estimar el grado de deterioro del sector externo petrolero asociado con los cambios organizacionales de esta industria.

1. Dependencia energética y apertura comercial

La caída en el volumen de producción y del procesamiento de crudo en el sistema de refinerías en el país no es un hecho aislado en la evolución de la empresa. De hecho, la relación entre las reformas energéticas (1992, 2008 y 2013) y las medidas de política comercial aplicadas en las últimas tres décadas se presenta como parte de una estrategia para abrir el sector energético a las inversiones privadas (nacionales y extranjeras), así como para desregular el mercado y dar viabilidad a un intercambio comercial encaminado a la sustitución de producción nacional por importaciones (petrolíferos y petroquímicos). Es necesario remarcar que prácticamente todas las reformas que sufrió Pemex desde la década de los noventa hasta nuestros días tuvieron como justificación aminorar los costos ante la incapacidad financiera de las subsidiarias de Pemex con el fin de modernizar sus procesos y volverlos autosustentables.

Hasta hace un par de años un tercio de los ingresos presupuestales del gobierno federal estaba sustentado en la producción y la exportación de petróleo, y, como consecuencia, las finanzas petrolizadas condicionaron el balance fiscal a los precios internacionales del petróleo (Martínez y Herrera, 2006 y 2007). En ese sentido, como una justificación para aminorar la vulnerabilidad de los ingresos del gobierno federal, se impulsó el cambio en el régimen fiscal de Pemex entre 2014 y 2015, lo que llevó a esta institución a pagar el ISR y mantener el pago por derechos de extracción de petróleo; esto implicó también una reorganización de sus subsidiarias. Las medidas encaminadas a gravar la utilidad del corporativo y las subsidiarias vía ISR se complementaron en toda la cadena productiva al incorporar a las empresas privadas, a las cuales se les demandó el pago de impuestos por utilidad compartida (vía contratos). Sin embargo, la apertura no logró generar un aumento de la plataforma de producción y exportación, por lo cual los ingresos petroleros pasaron de representar más de 30% de la recaudación federal a menos de 15 por ciento.

Adicionalmente, como parte del proceso de desregulación y cambio en el marco de competencia en el sector energético, el sistema de precios de petrolíferos cambió de una fijación directa a una estructura de precios de mercado.

La liberación de los precios de los combustibles se dio de manera paulatina a nivel regional, pero en un entorno de precios inestables en el mercado internacional del crudo. Así, el gobierno federal eliminó gradualmente desde 2014 el subsidio a gasolinas y diésel con el fin de generar, de esta forma, las condiciones de mercado necesarias para completar la transformación del sector energético.

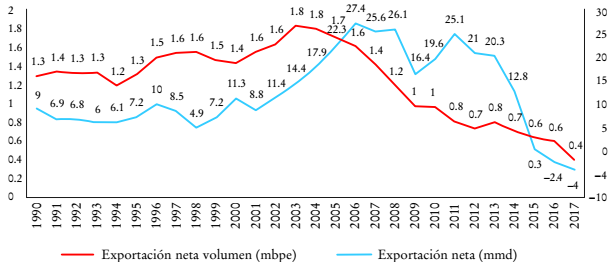

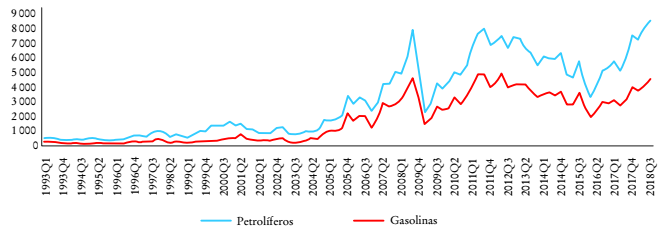

Ahora bien, la baja capacidad de competencia de las filiales de Pemex y la desregulación del sector petrolífero aceleraron las importaciones de productos derivados, por lo que la empresa pasó de un ahorcamiento fiscal por el gobierno federal, que la obligaba a exportar la mayor parte de su producción como fuente de ingresos públicos, a una dependencia de productos derivados importados (principalmente de gasolinas), todo esto con repercusiones y cargas directas hacia los presupuestos familiares, como se señaló anteriormente. Además, esta estrategia petrolera aperturista, eficientista y rentista generó, por un lado, un desplome del volumen de exportación y de la generación de divisas (véase Gráfica 9) y, por el otro, un incremento en la cantidad y el valor de las importaciones (principalmente de los derivados: gasolinas, diésel y gas natural). Es decir, por primera vez en la historia de México la balanza comercial petrolera de Pemex reportó un déficit de 4 000 millones de dólares en 2017 (véase Gráfica 9).

Fuente: elaboración propia con datos de Pemex (s. f.).

Gráfica 9 Pemex: balanza comercial petrolera (volumen y valor)

2. Análisis de la balanza comercial petrolera

Las exportaciones netas de Pemex (exportaciones de crudo menos importaciones de petrolíferos y gas, básicamente) cayeron no sólo en valor, sino también en volumen. En 1990 las exportaciones netas eran de 1.3 millones de barriles de petróleo equivalente (mbpe); el tope se alcanzó en 2003, con 1.8 mbpe, y desde ahí se registra una caída en picada de hasta 0.4 mbpe en 2017. En términos de valor, se alcanzó un tope en el superávit comercial petrolero en 2006 con 27 400 millones de dólares, y desde ese año hasta 2017 la balanza comercial petrolera se deterioró hasta llegar a un déficit histórico de 4 000 millones de dólares (véase Gráfica 9).

Ahora, si consideramos la balanza comercial nacional petrolera (Pemex y CFE más privados), se confirma la tendencia señalada anteriormente, es decir, se pasó de un superávit de 19 380 millones de dólares en 2006 a un déficit de 18 309 millones en 2017. En cuanto a los flujos en el interior de la balanza entre 2011 y 2017, las exportaciones cayeron en 50% por el efecto de la menor capacidad de producción y exportación de petróleo crudo (incluso con estabilidad de los precios internacionales), y, por el lado de las importaciones, éstas pasaron de 42 000 millones de dólares a 53 000 millones, de las cuales los petrolíferos representan prácticamente la mitad y el resto se distribuye entre petroquímicos y gas natural (véase Cuadro 2).

Cuadro 2 México: balanza comercial petrolera nacional (millones de dólares corrientes)

| Año | Saldo | Exportaciones | Petróleo crudo | Petroquímica | Importaciones | Gas natural | Petrolíferos | Petroquímica | |||

|---|---|---|---|---|---|---|---|---|---|---|---|

| Gasolina | Diésel | Combustóleo | Turbosina | ||||||||

| 1993 | 5459 | 7685 | 6485 | 492 | 2226 | 90 | 635 | 0 | 0 | 0 | 779 |

| 1994 | 5169 | 7619 | 6624 | 447 | 2451 | 73 | 446 | 0 | 0 | 0 | 1113 |

| 1995 | 5985 | 8638 | 7420 | 566 | 2653 | 106 | 467 | 0 | 0 | 1 | 1343 |

| 1996 | 8745 | 11817 | 10705 | 432 | 3072 | 59 | 601 | 105 | 0 | 1 | 1413 |

| 1997 | 7047 | 11455 | 10334 | 428 | 4408 | 106 | 1017 | 155 | 0 | 1 | 1821 |

| 1998 | 3050 | 7296 | 6448 | 277 | 4246 | 120 | 840 | 138 | 187 | 17 | 1822 |

| 1999 | 5125 | 9959 | 8830 | 264 | 4834 | 139 | 769 | 252 | 480 | 27 | 2088 |

| 2000 | 8151 | 16124 | 14553 | 425 | 7974 | 401 | 1298 | 444 | 958 | 57 | 2960 |

| 2001 | 5544 | 13191 | 11928 | 266 | 7647 | 692 | 1803 | 131 | 626 | 33 | 2663 |

| 2002 | 8027 | 14823 | 13392 | 276 | 6796 | 863 | 1252 | 297 | 175 | 13 | 2742 |

| 2003 | 10078 | 18597 | 16676 | 355 | 8519 | 1861 | 1064 | 342 | 206 | 2 | 3423 |

| 2004 | 12434 | 23663 | 21258 | 477 | 11229 | 2442 | 2074 | 241 | 214 | 3 | 4527 |

| 2005 | 15495 | 31889 | 28329 | 580 | 16394 | 2697 | 4915 | 940 | 411 | 4 | 5508 |

| 2006 | 19380 | 39017 | 34707 | 645 | 19637 | 2479 | 6479 | 1639 | 297 | 9 | 6230 |

| 2007 | 17545 | 43014 | 37937 | 687 | 25469 | 2750 | 9916 | 2453 | 383 | 105 | 6896 |

| 2008 | 14978 | 50635 | 43342 | 788 | 35657 | 4243 | 14600 | 3749 | 1113 | 261 | 7815 |

| 2009 | 10369 | 30831 | 25614 | 602 | 20462 | 1734 | 8327 | 31 | 907 | 42 | 5649 |

| 2010 | 11482 | 41693 | 35919 | 837 | 30211 | 2313 | 11992 | 1113 | 357 | 128 | 8311 |

| 2011 | 13739 | 56443 | 49381 | 1024 | 42704 | 2620 | 18021 | 6481 | 946 | 55 | 10299 |

| 2012 | 11817 | 52956 | 46852 | 1097 | 41139 | 2155 | 17960 | 6170 | 1432 | 175 | 9249 |

| 2013 | 8614 | 49481 | 42712 | 1033 | 40868 | 4024 | 16310 | 5561 | 1441 | 132 | 9665 |

| 2014 | 880 | 42369 | 35638 | 1054 | 41490 | 5206 | 15354 | 5858 | 456 | 511 | 10075 |

| 2015 | -10188 | 23100 | 18451 | 781 | 33288 | 3851 | 12954 | 4392 | 355 | 652 | 8040 |

| 2016 | -12741 | 18825 | 15582 | 870 | 31566 | 4059 | 11283 | 4047 | 414 | 700 | 7667 |

| 2017 | -18309 | 23701 | 20023 | 1226 | 42010 | 6165 | 14522 | 6604 | 726 | 1110 | 8401 |

| 2018 | -23190 | 30572 | 26483 | 1128 | 53761 | 7325 | 18966 | 9698 | 895 | 1809 | 9577 |

Fuente: elaboración propia con base en datos del Banco de México (s. f.).

De esta forma, la alta exposición del sector energético nacional al sector externo se acentuó en los últimos cinco años, mismos que lleva la actual reforma energética de 2013. Pero, a diferencia de las anteriores, esta última prácticamente se orientó a consolidar la dependencia de productos derivados de la refinación y la petroquímica (exactamente los que generan un mayor valor agregado). El resultado es catastrófico para la estabilidad económica del país, sobre todo cuando se considera que la producción y la comercialización están concentradas no sólo en Pemex, sino también en pocas firmas extranjeras (dominantes) que transfieren rendimientos a sus matrices externas, todo lo cual tiende a reducir la disponibilidad de divisas (dólares).

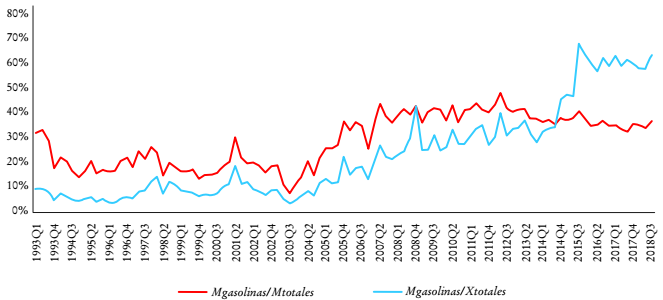

En efecto, como lo muestra la Gráfica 10, si bien el crecimiento acelerado de la importación de gasolinas empezó en 2004 y se estabilizó, en general, hasta 2012, es decir, durante el periodo de altos precios de los hidrocarburos y sus derivados a nivel internacional, no fue hasta 2014 cuando el incremento en el valor y el volumen de las importaciones de gasolina coincidió con la caída del volumen y el precio de las exportaciones de crudo mexicano, lo cual ha reducido considerablemente los términos de intercambio a nivel petrolero (Mgasolinas/Xtotales), al ampliar los déficits comerciales de la balanza tanto petrolera como comercial global (Martínez, Santillán y Vega, 2016; Aguilera et al., 2016).

Fuente: elaboración propia con base en datos de Banco de México (s. f.).

Gráfica 10 México: exportaciones e importaciones de hidrocarburos, 1993-2018 (ratios en porcentaje)

Una importante consecuencia de esta mayor dependencia externa de recursos (dólares) para financiar dichas balanzas comerciales es que el Banco de México ha tenido que incrementar a niveles históricos la tasa de interés doméstica en los últimos 10 años, ello con el afán de atraer un mayor volumen de capitales externos; sin embargo, esta política per se ha llevado a la contracción del crédito, de la inversión, del empleo y del ingreso, lo cual ha generado mayores inestabilidad macroeconómica y vulnerabilidad de la economía mexicana ante choques externos.

Otra cuestión importante a destacar como resultado de esta reforma energética de 2013 es que las rondas petroleras planteadas como contratos sobre campos existentes y prospectos no resultaron en un aumento de la base de producción; al contrario, ésta sigue cayendo: pasó de 2.2 a 1.9 millones de barriles diarios entre 2016 y 2017, lo cual implica una pérdida de cerca de 300 000 barriles por día. Con datos de 2019, según la Comisión Nacional de Hidrocarburos, la plataforma de producción es de sólo 1.6 mbpe. Finalmente, es importante señalar que para las reservas totales (probadas, posibles y probables) la evolución es también negativa, ya que se ha pasado de un total de 44 530 mbpe en 2013 a 25 467 mbpe en 2018, es decir, una caída neta de -19 063 mbpe (-57%) (véase Cuadro 3).

Cuadro 3 Reservas de petróleo crudo equivalente en millones de barriles (mbpe)

| Fecha | Reservas totales | Probadas | Posibles | Probables | ||

|---|---|---|---|---|---|---|

| 1999 | 57 741 | Var | % | 34 180 | 12 104 | 11 457 |

| 2000 | 58 204 | 463 | 0.8 | 34 104 | 12 141 | 11 960 |

| 2001 | 56 154 | -2 050 | -3.5 | 32 614 | 12 196 | 11 343 |

| 2002 | 52 951 | -3 203 | -5.7 | 30 837 | 11 862 | 10 251 |

| 2003 | 50 032 | -2 919 | -5.5 | 20 077 | 16 965 | 12 990 |

| 2004 | 48 041 | -1 991 | -4 | 18 895 | 16 005 | 13 141 |

| 2005 | 46 914 | -1 127 | -2.3 | 17 650 | 15 836 | 13 428 |

| 2006 | 46 418 | -497 | -1.1 | 16 470 | 15 789 | 14 159 |

| 2007 | 45 376 | -1 041 | -2.2 | 15 514 | 15 257 | 14 605 |

| 2008 | 44 483 | -894 | -2 | 14 717 | 15 144 | 14 621 |

| 2009 | 43 563 | -920 | -2.1 | 14 308 | 14 517 | 14 738 |

| 2010 | 43 075 | -488 | -1.1 | 13 992 | 14 237 | 14 846 |

| 2011 | 43 074 | -1 | 0 | 13 796 | 15 013 | 14 264 |

| 2012 | 43 838 | 764 | 1.8 | 13 811 | 12 352 | 17 675 |

| 2013 | 44 530 | 692 | 1.6 | 13 867 | 12 306 | 18 356 |

| 2014 | 42 159 | -2 371 | -5.3 | 13 437 | 11 378 | 17 344 |

| 2015 | 37 405 | -4 754 | -11.3 | 13 017 | 9 966 | 14 421 |

| 2016 | 26 140 | -11 265 | -30.1 | 10 243 | 7 550 | 8 348 |

| 2017 | 25 858 | -282 | -1.1 | 9 161 | 7 609 | 9 089 |

| 2018 | 25 467 | -391 | -1.5 | 8 484 | 7 678 | 9 305 |

| 2019 | 25 106 | -361 | -1.4 | 7 897 | 7 939 | 9 270 |

Fuente: elaboración propia con datos de la Comisión Nacional de Hidrocarburos (2020).

3. Modelos econométricos de demanda de importaciones de gasolinas y petrolíferos

El propósito de esta parte es estimar los cambios en las elasticidades ingreso y precio de la demanda de importaciones de gasolinas y productos derivados del petróleo (petrolíferos) en la economía mexicana para el periodo de 1993 a 2018, con lo cual se pretende explicar los cambios en la trayectoria de largo plazo de los dos componentes más importantes del actual déficit de la balanza comercial petrolera en México.

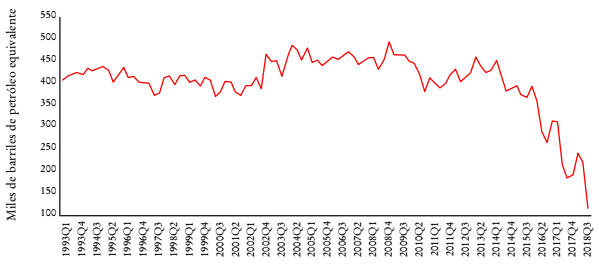

Para este fin, a partir del análisis de la Gráfica 11, la cual muestra con datos trimestrales la trayectoria de largo plazo de las importaciones de petrolíferos y de gasolinas en dólares constantes (2010 = 100), es posible observar que ambos tipos de importaciones tienen una trayectoria de largo plazo creciente, aunque en 2009 ambas se desplomaron debido a la crisis económica de ese año, generando así un corte estructural muy importante en términos de la continuidad de ambas series. Por lo tanto, con este corte estructural en las series es posible construir un modelo econométrico para cada serie en dos periodos: el primero para 1993-2008 y el segundo para 2009-2018. Esta separación tiene el propósito de estimar los cambios en las elasticidades ingreso y precio de la demanda de importaciones provocados por las reformas energéticas discutidas anteriormente.

Fuente: elaboración propia con base en datos de Banco de México (s. f.).

Gráfica 11 México: importación de petrolíferos y gasolinas, 1993-2018 (millones de dólares constantes de 2010)

La metodología econométrica para el cálculo de las elasticidades señaladas fue la de los modelos de mecanismo de corrección de errores (MCE), estimados con el autorregresive distributed lag model (ARDL). Se decidió esta metodología porque puede encapsular en una sola ecuación la información de corto y de largo plazos de las series económicas. Así, la ecuación (3) explica la demanda de importación de gasolinas (variable dependiente) en función de sus propios rezagos, los del PIB y los de la tasa de crecimiento del tipo de cambio real.

donde lMGasol es el logaritmo de la importación de gasolinas en dólares constantes (2010 = 100), lPIB es el logaritmo del PIB en dólares constantes (2010 = 100) y ltcr es el logaritmo del tipo de cambio real (2010 = 100); es el operador de diferencia y refleja el efecto de corto plazo de las variables, el vector de cointegración o la relación de largo plazo se encuentra entre paréntesis y vt1 es el error estocástico. Las β son parámetros, las α son los parámetros del vector de cointegración y γ es el coeficiente de corrección de error.

El primer requisito de los modelos de MCE es que al menos dos variables deben ser procesos estocásticos no estacionarios; por lo tanto, la primera tarea fue estimar si las variables son o no procesos estacionarios mediante la aplicación de las pruebas de raíz unitaria, ADF y PP. Los resultados de éstas sugieren que tanto las series trimestrales de las importaciones de gasolina como las del PIB real y del tipo de cambio real son procesos estocásticos no estacionarios para el periodo completo 1993-2018 y para los dos individuales 1993-2008 y 2009-2018. El siguiente paso fue estimar dos modelos por medio de la especificación de la ecuación (3), donde la variable dependiente del modelo general y del de cointegración en paréntesis es lMGasol. El modelo inicial se estimó para el primer periodo y el siguiente modelo se calculó para el segundo periodo señalado. Cabe apuntar que, al no ser estadísticamente significativo el TCR en el vector de cointegración, se optó por utilizar su primera diferencia dentro del vector de cointegración, el cual sí fue significativo (véanse los resultados en el Cuadro 4).

Cuadro 4

|

Variable dependiente |

Coeficiente de corto plazo ΔlMGasol(- 2) (t-ratio) |

Coeficiente de corto plazo ΔlPIB(-1) (t-ratio) |

Coeficiente de corto plazo ΔΔltcr(-2) (t-ratio) |

Coeficiente MCE γ (t-ratio) |

Coeficiente de largo plazo α1(t-ratio) |

Coeficiente de largo plazo α2 (t-ratio) |

Variable dummy |

Adj. R-Sq. |

|---|---|---|---|---|---|---|---|---|

| ΔlMGasol ecuación 3, obs. 52, periodo 1995:Q1- 2007:Q2 | No sig.a | No sig. |

|

|

|

|

año1998.2, 2004.4, 2003.2 | 0.35 |

| Variable dependiente | Coeficiente de corto plazo ΔlMGasol(- 2) (t-ratio) |

Coeficiente de corto plazo ΔlPIB(-1) (t-ratio) |

Coeficiente de corto plazo ΔΔltcr(-1) (t-ratio) |

Coeficiente MCE γ (t-ratio) |

Coeficiente de largo plazo α1(t-ratio) |

Coeficiente de largo plazo α2(t-ratio) |

Variable dummy |

Adj. R-Sq. |

| ΔlMGasol ecuación 3.1, obs. 38, periodo 2009:Q1- 2018:Q2 |

|

|

No sig. |

|

|

|

Año: sin dummies | 0.57 |

a No sig. = variable no significativa.

Los resultados en el Cuadro 4 muestran que ambos modelos con diferentes periodicidades cumplen con las condiciones de estabilidad de los modelos de MCE.6 El primero (1995-2007) reporta que existió una relación de equilibrio de largo plazo entre las importaciones de gasolina, el PIB real y la tasa de crecimiento del tipo de cambio real. Así, la elasticidad ingreso que reporta nuestro vector de cointegración es de 0.53, lo que indica que, de incrementarse el PIB real en 1%, habría un aumento en la demanda de importación de gasolinas en 0.53%. Mientras, la elasticidad precio que reporta nuestro vector de cointegración es de -40, lo cual indica que, de incrementarse el TCR en 1%, habría una reducción de la demanda de importaciones de gasolina en 0.40 por ciento.

Por otro lado, el segundo modelo (2009-2018) indica que hubo un cambio pequeño, pero significativo, en la elasticidad ingreso de la demanda de importaciones de gasolina, al pasar de 0.53 en el primer periodo a 0.57 en el segundo. Para la relación de la demanda de importaciones de gasolinas y el tipo de cambio real, sí encontramos una mayor sensibilidad de la demanda de importaciones al tipo de cambio real del primero al segundo periodo, ya que la elasticidad precio cambió de -40 a -142.

En cuanto a la demanda de importaciones de productos derivados del petróleo7 en dólares constantes (2010 = 100), la ecuación (4) muestra que está en función de sus propios rezagos, de los del PIB real y de los de la tasa de crecimiento del tipo de cambio real. Donde lDeriv es el logaritmo de la importación de productos derivados del petróleo, lPIB es el logaritmo del PIB real (2010 = 100) y ltcr es el logaritmo del tipo de cambio real (2010 = 100); ∆ es el operador de diferencia y refleja el efecto de corto plazo de las variables, el vector de cointegración o la relación de largo plazo se encuentra entre paréntesis y vt2 es el error estocástico. Las β son parámetros, las α son los parámetros del vector de cointegración y γ es el coeficiente de corrección de error.

Los resultados de las pruebas de raíz unitaria sugieren que la serie trimestral de las importaciones de productos derivados del petróleo es igualmente un proceso estocástico no estacionario tanto para el periodo completo de 1993 a 2018 como para los dos individuales de 1993 a 2008 y de 2009 a 2018. El siguiente paso del proceso fue estimar dos modelos con base en la especificación de la ecuación (4), en que la variable dependiente del modelo general y del modelo de cointegración entre paréntesis es lDeriv. El primer modelo se estimó para el periodo inicial y el segundo para el siguiente. Al igual que en los modelos anteriores, el TCR no fue estadísticamente significativo, por lo cual se optó por utilizar su primera diferencia dentro del vector de cointegración, el cual sí fue significativo. Los resultados se encuentran en el Cuadro 5.

Cuadro 5

|

Variable dependiente |

Coeficiente de corto plazo ΔlDeriv(-1) (t-ratio) |

Coeficiente de corto plazo ΔlPIB(-1) (t-ratio) |

Coeficiente de corto plazo ΔΔltcr(-1) (t-ratio) |

Coeficiente MCE γ (t-ratio) |

Coeficiente de largo plazo α3(t-ratio) |

Coeficiente de largo plazo α4(t-ratio) |

Variable dummy |

Adj. R-Sq. |

|---|---|---|---|---|---|---|---|---|

| ΔlDeriv ecuación 4, obs. 47, periodo 1994:Q3- 2006:Q1 | No sig. | No sig. | No sig. |

|

|

|

año1998.2, 2003.2, 2004.4, 2005.4 | 0.47 |

|

Variable dependiente |

Coeficiente de corto plazo ΔlDeriv(-1) (t-ratio) |

Coeficiente de corto plazo ΔlPIB(-1) (t-ratio) |

Coeficiente de corto plazo ΔΔltcr(-1) (t-ratio) |

Coeficiente MCE γ (t-ratio) |

Coeficiente de largo plazo α3 (t-ratio) |

Coeficiente de largo plazo α4 (t-ratio) |

Variable dummy | Adj. R-Sq. |

| ΔlDeriv ecuación 4.1, obs. 38, periodo 2009:Q1- 2018:Q2 | No sig. |

|

No sig. |

|

|

|

año sin dummies | 0.5 |

Los datos del Cuadro 5 muestran que ambos modelos con diferentes periodicidades cumplen con las condiciones de estabilidad de los modelos de MCE. El primer modelo (1994-2006) reporta una relación de equilibrio de largo plazo entre las importaciones de petrolíferos, el PIB real y la tasa de crecimiento del tipo de cambio real. Así, la elasticidad ingreso que reporta nuestro vector de cointegración es de 0.53, similar a la de demanda de importaciones de gasolinas, lo que indica que, de incrementarse el PIB real en 1%, habría un incremento en la demanda de importación de productos petrolíferos de 0.53%. Mientras tanto la elasticidad precio que reporta nuestro vector de cointegración es de -13, lo cual indica que, de incrementarse el TCR en 1%, habría una reducción de la demanda de importaciones de petrolíferos en 0.13%. Por otro lado, el segundo modelo indica que hubo un cambio importante y estadísticamente significativo en la elasticidad ingreso de la demanda de importaciones de petrolíferos, al pasar de 0.53 en el primer periodo a 0.60 en el segundo. Para la relación de la demanda de importaciones de petrolíferos y el tipo de cambio real, sí encontramos una mayor sensibilidad de la demanda de importaciones al tipo de cambio real del primero al segundo periodo, ya que la elasticidad precio cambió de -13 a -223.

IV. Conclusiones

En la presente investigación se abordó uno de los temas más relevantes en la actualidad para la viabilidad y el futuro de la economía mexicana: el sector energético, en particular, el caso de Petróleos Mexicanos. Se analizó su evolución como empresa pública y los cambios que experimentó su organización industrial. De tal forma, con base en los resultados de operación, finanzas y comercio exterior, concluimos que las reformas energéticas (1992, 2008, 2013) se han traducido en más elementos negativos que positivos por las siguientes razones:

A pesar de que el objetivo del fraccionamiento de empresa única a la conformación de un corporativo con subsidiarias era alcanzar una mayor eficiencia de Pemex, en el fondo lo que realmente operó fue una estrategia de absorción de renta y erosión de cada segmento de la cadena de valor, desde la extracción y la transformación hasta la comercialización. Con base en este trasfondo, la empresa se intervino continuamente con el fin de garantizar la apertura del sector energético hacia el sector privado, en un entorno de inestabilidad productiva-financiera y de presión fiscal, lo cual erosionó las finanzas del corporativo y de sus subsidiarias, en particular, las de Pemex Refinación, ya que ésta opera desde su creación con pérdidas permanentes (véase Gráfica 4).

Ahora bien, la menor capacidad de Pemex en el aprovechamiento de la renta petrolera, la cual ha sido captada en su totalidad por el gobierno federal, así como la destrucción paulatina de la capacidad de procesamiento en refinación y petroquímica, debida al nulo mantenimiento de plantas y la limitada modernización de los sistemas de distribución, han ocasionado que Pemex se haya convertido en una empresa cada vez más obsoleta, menos competitiva y más dependiente de las condiciones del mercado externo en términos de fijación de precios y costos internos, y de las condiciones financieras internas (crédito y deuda, etc.). Es decir, las reformas energéticas (1992, 2008 y 2013) no han cumplido con su cometido de modernizar el sector energético, pero sí llevaron a cabo la apertura del sector al capital privado nacional y foráneo, sin que esto implicara necesariamente un aumento de la capacidad productiva.

La apertura también generó una creciente dependencia sobre los productos derivados, en concordancia con la caída de la producción interna, lo que ha llevado a toda la economía a depender de productos petrolíferos y petroquímicos importados y vendidos internamente no a precios competitivos sino a precios monopolizados. En este sentido, los modelos econométricos estimados en esta investigación sugieren que las elasticidades ingreso y precio de la demanda de importaciones de gasolinas y productos petrolíferos han crecido en forma importante en los últimos 10 años, lo cual ha generado una sangría de divisas (dólares) permanente y detonado por primera vez en 2017 un déficit comercial petrolero. Sin duda, todo este escenario ha contribuido a una mayor inestabilidad macrofinanciera con efectos redistributivos del ingreso, debida a los efectos inflacionarios y de altas tasas de interés ocasionados por la volatilidad del tipo de cambio y de los precios de los hidrocarburos.

La única vía posible para reposicionar a Pemex como un competidor frente a empresas como Shell, Chevron, Mobil o British Petroleum es interrumpir el modelo de negocios actual, en el que las subsidiarias se ahorcan unas a otras; lo que se necesita es reestructurar esta empresa en un modelo con precios preferenciales en el interior de toda la cadena de valor (siendo una sola instancia). Para llevar a cabo lo anterior, se necesita sobre todo liberar a Pemex del yugo fiscal que implica el pago de ISR sobre utilidades, así como reducir las sobretasas en extracción y explotación en hidrocarburos. La disminución del pago de impuestos de Pemex al gobierno federal, con el fin de que esta empresa pueda reinvertir sus utilidades en producción y procesamiento de hidrocarburos (incluso en gastos en investigación y desarrollo), debe compensarse gradualmente con una reforma fiscal integral que tenga la capacidad de expandir la base tributaria y gravar de manera progresiva los más altos ingresos. Así, unas posibles revitalización y consolidación de Pemex podrían ayudar a transformar esta empresa productiva en una de energía, que tenga capacidades de contribuir, además, en la generación de energías limpias a partir de fuentes renovables.

Finalmente, es necesario enfatizar que Pemex requiere fundamentalmente inversión con recursos propios, ya que la experiencia de los contratos y los proyectos de riesgo compartido han dejado una deuda que alcanzó dos billones de pesos (el máximo histórico), lo cual, además, sugiere que Pemex requiere un manejo transparente y responsable de sus finanzas para expandir la producción de petróleo, gas y gasolinas.

text new page (beta)

text new page (beta)