Clasificación JEL: E30, E39, L81, O54.

Introducción

El Buen Fin es un evento comercial de periodicidad anual que consiste en cuatro días de promoción y rebajas de productos y servicios durante la tercera semana del mes de noviembre en México. Desde el año 2011 el Gobierno Federal en conjunto con organismos del sector privado1 promueven este evento. El objetivo fundamental del Buen Fin es impulsar el mercado interno, motivar el consumo y beneficiar al consumidor final con los precios “más bajos” del año en diversos bienes y servicios.2 En este artículo analizamos empíricamente la veracidad de dicho argumento.

El Buen Fin ha incrementado su relevancia paulatinamente desde su primera edición en 2011. Para ese año, el volumen de ventas totales fue de, aproximadamente, 18 000 millones de pesos; para 2014 las ventas totales ascendieron a 74 000 millones y para el 2015 éstas se elevaron a 80 000 millones de pesos en los cuatro días del evento (Albarrán y Hernández 2015). Asimismo, para cada año el número de empresas y establecimientos participantes ha incrementado de manera considerable. En la edición 2015, la Confederación de Cámaras de Comercio, Servicios y Turismo (Concanaco-Servytur) publicó que se registraron cerca de 58000 empresas en su portal de internet, y más de 31 000 fueron nuevos registros comparados con la edición del 2014 (Excélsior, 2015). Actualmente, el evento ha tomado tanta relevancia en México que el Gobierno Federal y algunas empresas adelantan el aguinaldo para que sus trabajadores puedan beneficiarse de productos a menores precios. Para la edición de 2015, doce gobiernos estatales en el país participaron en el adelanto del aguinaldo a sus trabajadores, mientras que en 2014 sólo participaban siete estados (Excélsior, 2015). Más aún, la iniciativa privada estima que el Buen Fin es conocido por 85% de los mexicanos y que aproximadamente 15% de la población adquirió algún producto o servicio durante la edición de 2014 (Nielsen México, 2015).

A pesar del incremento en la magnitud y alcances del evento, desde su primera edición, el Buen Fin ha estado sujeto a escepticismo. Por un lado, se considera que el evento ocasiona sobreendeudamiento para las familias y que el valor presente de los gastos incurridos es, de hecho, perjudicial para los compradores. De la misma manera, existe incertidumbre en el efecto del Buen Fin sobre el volumen de consumo neto, pues es posible que el consumo de bienes duraderos simplemente cambie de temporalidad sin afectar el volumen de ventas total. Por otro lado, también se ha argumentado que las ofertas promovidas no son verdaderas ofertas, sino un manejo de precios por parte de las empresas. Sin embargo, no existe un análisis formal para evaluar si esos argumentos son correctos (Martin, 2013; Miranda, 2012; Moreno, 2015; Villagómez, 2011).

Dos factores han contribuido a la falta de análisis sobre el evento y sobre sus implicaciones tanto para el consumo como para la economía en general. Primero, la naturaleza reciente del Buen Fin ha limitado la evaluación sobre su efecto en precios, volumen de ventas y consumo a reportes de cifras técnicos construidos por diversas instituciones del sector privado y del sector gubernamental. Segundo, un análisis riguroso de los efectos del Buen Fin requiere información detallada sobre el precio de artículos específicos a nivel establecimiento a lo largo del territorio nacional; una restricción por demás limitante.

En la literatura económica, el estudio de la evolución de precios y el efecto de descuentos generalizados a nivel establecimiento es escaso. Los trabajos existentes se limitan a examinar los rituales de consumo colectivo y comportamiento individual durante estos eventos, principalmente, refiriendo el Black Friday en los Estados Unidos (Boyd y Peters, 2011; Simpson et al., 2011; y Virvilaite y Saladiene, 2012). Hasta donde tenemos conocimiento, no existe un trabajo académico publicado que analice el efecto del Black Friday o algún otro evento de esta naturaleza en el nivel de precios. Por lo tanto, el presente artículo agrega evidencia empírica sobre el comportamiento de los establecimientos en su fijación de precios antes, durante y después de un evento de descuentos generalizado en precios.

Los datos empleados en este artículo provienen de la base de datos ¿Quién es quién en los precios?, compilada por la Procuraduría Federal del Consumidor (Profeco) para el periodo 2010-2015. Cada día laboral de la semana, inspectores de la Profeco visitan distintos establecimientos en 82 municipios urbanos a lo largo del país con el fin de captar información de precios tal y como se muestra en los anaqueles. Este rico conjunto de datos incluye precios de productos restringidos a alimentos procesados y sin procesar, bebidas, productos de higiene, medicamentos y aparatos electrodomésticos, así como información detallada de los establecimientos que los venden. Para los fines de esta investigación, hemos restringido la información a productos electrónicos y electrodomésticos, pues la Profeco realizó levantamientos especiales de precios de electrodomésticos para las ediciones 2014 y 2015 del Buen Fin. Durante estos levantamientos, la agencia registró, para cada día del evento (incluyendo días no laborales), los precios de aparatos electrónicos y electrodomésticos ofrecidos en todos los establecimientos incluidos en la base de datos ¿Quién es quién en los precios? Para ediciones anteriores del evento (2011-2013), Profeco vigilaba únicamente los viernes los establecimientos a los que les tocaba ser visitados ese día. De manera adicional, incluimos información de precios de estos productos para el año 2010, un año anterior a la puesta en marcha del Buen Fin. Esto permite contrastar la evolución de precios de un año que no tuvo Buen Fin (2010) con los años que sí lo tuvieron (2011-2015). De esta manera, contamos con información semanal de precios de productos bien definidos (establecimiento específico, tipo de producto, modelo y marca) durante seis años. Es decir, somos capaces de comparar el precio de algunos productos en los mismos establecimientos desde enero de 2010 hasta diciembre de 2015. Así, es posible visualizar los efectos temporales del Buen Fin, ya sea por efectos de anticipación al evento o por cambios en la fijación estratégica de precios por parte de los establecimientos.

Usando la información disponible, este artículo analiza tres cuestiones fundamentales: primero, si el Buen Fin tiene impacto en los precios de productos electrónicos y electrodomésticos y si ese impacto ha cambiado a lo largo de las ediciones del evento. Esta pregunta no ha sido analizada con detenimiento y es de fundamental relevancia para las familias mexicanas. Segundo, dada la riqueza de los datos, analizamos el efecto heterogéneo del Buen Fin en los precios de distintas cadenas y distintos productos. Por último, analizamos el efecto del Buen Fin en la formación estratégica de precios de las empresas participantes; por ejemplo, si es que éstas elevan el precio antes del evento.

Los resultados principales indican que el Buen Fin reduce, en promedio, 7% los precios de productos electrónicos y electrodomésticos. Este efecto ha aumentado progresivamente con el transcurso de los años, para las ediciones 2011-2013 la reducción de precios promedio fue de 3% y para las ediciones de 2014-2015 fue de 8%. No obstante, no todos los productos en la categoría de electrónicos y electrodomésticos disminuyen sus precios durante el evento. Restringiendo el análisis a aquellos que bajaron sí lo hicieron, aproximadamente 52% éstos, el descuento promedio del Buen Fin para 2011-2013 es de 6%, mientras que para 2014-2015 es de 15%. Sin embargo, esta reducción de precios es ensombrecida por un incremento de precios días antes del evento. Esta práctica también ha crecido paulatinamente a lo largo de las ediciones del evento y es evidencia de que los establecimientos han adoptado estrategias para hacer más evidentes las ofertas del Buen Fin. Para aquellos productos que disminuyeron sus precios durante el evento, encontramos un incremento promedio de precios entre 0.3 y 2.5% para 2011-2013, e incrementos entre 1 y 3% para 2014-2015, dos semanas antes del evento. De la misma manera, al contrastar la temporalidad de precios en años del Buen Fin con el año 2010, año en que no se realizó el evento, se encuentra evidencia de que éste ha modificado las estrategias de formación de precios de los establecimientos durante la temporada de fin de año. Los establecimientos no solamente han dejado de incluir rebajas y promociones en sus precios de noviembre después del Buen Fin y diciembre, sino que esta tendencia se ha revertido. A partir de la adopción del evento, los precios en este periodo se han incrementado sustancialmente (en promedio, 2.5% para 2011-2013 y 2% para 2014-2015).

Adicionalmente, dado el aumento de precios semanas antes del evento, analizamos si es que las ofertas reportadas son verdaderas ofertas o forman parte de una estrategia de manejo de precios por parte de los establecimientos. Se encuentra evidencia de que 14% de los productos en la muestra participa en algún tipo de manejo de precios. Este porcentaje de productos involucra a 73% de los establecimientos en la muestra y a diversos productos de 42 marcas, por lo que se concluye que el manejo estratégico de precios no es un fenómeno endémico de algunas cadenas o marcas específicas.

El artículo está organizado de la siguiente manera. La sección I ofrece una breve descripción de la literatura pertinente al comportamiento de precios y consumo ante ofertas y descuentos en precios. La sección II presenta el conjunto de datos e introduce algunas estadísticas descriptivas sobre el comportamiento de los precios para todos los años considerados y durante el evento. La sección III discute la estrategia empírica y presenta el modelo a estimar. La sección IV analiza los resultados y sus posibles implicaciones para el Buen Fin como política pública. Finalmente, se presentan las conclusiones.

I. Revisión de literatura

La literatura especializada que aborda el efecto de eventos de descuentos generalizados en la formación de precios es escasa. Esto se debe a que un análisis riguroso requiere información sobre el precio de artículos específicos a nivel establecimiento antes, durante y después del evento. Por este motivo, tradicionalmente, la literatura económica analiza la influencia de las promociones y ofertas desde la perspectiva de la demanda, es decir, analiza la eficacia de las promociones en el volumen de ventas y en las decisiones de consumo.3

Los trabajos que abordan eventos de descuentos generalizados se limitan a examinar los rituales de consumo colectivo y comportamiento individual, principalmente en cuanto al Black Friday en los Estados Unidos. En esta línea de investigación, Boyd y Peters (2011), usando entrevistas a consumidores en este evento, describen comportamientos de planificación asociados con ritos de consumo muy arraigados en familias estadunidenses. Simpson et al. (2011), usaron instrumentos y pruebas de comportamiento para 222 individuos, documentaron y clasificaron a los consumidores del Black Friday en dos grupos: aquellos que muestran calma y cortesía durante la experiencia de compra y aquellos que exhiben comportamientos compulsivos contra los establecimientos y contra otros compradores. Virilaite y Saladiene (2012) documentan que en un contexto de aumento en los ingresos disponibles (por ofertas u otros factores) y en la disponibilidad de crédito la compra impulsiva de bienes no indispensables se convierte una actividad frecuente. Hasta donde sabemos, no existe un trabajo académico publicado que analice el efecto del Black Friday o algún otro evento de esta naturaleza en el nivel de precios. No obstante, sí existe información de empresas privadas que cuantifican el efecto de éste en diversas categorías de productos.

La empresa de información financiera y de mercado WalletHub, realizó un estudio de mercado para el Black Friday en 2015 (WalletHub, 2015). En la primera parte del estudio, usando información de 8 000 anuncios de descuentos para el evento en 30 de las cadenas minoristas más importantes en los Estados Unidos, registró que 23% de las rebajas ofrecidas se concentran en aparatos electrónicos y electrodomésticos. Asimismo, la empresa cuantificó que el descuento promedio anunciado en las categorías de electrónicos es de 42% y para la categoría de electrodomésticos es de 40% sobre el precio regular. Para la segunda parte, WalletHub determinó el precio antes y durante el Black Friday para más de 200 artículos en distintas cadenas minoristas. Sus resultados principales muestran que sólo 68% de los productos consultados ofrece descuentos durante el evento, mientras que el resto no cambia o aumenta su precio. Adicionalmente, y de mayor relevancia para esta investigación, indican que en promedio el descuento realizado en las categorías de electrónicos y electrodomésticos es de 17% durante el Black Friday de 2015.

Sin embargo, este estudio presenta diversas limitaciones. La primera parte se limita a comparar anuncios de ofertas sobre el precio marcado como precio regular, por lo que no es capaz de verificar el descuento real durante el evento. La segunda parte incluye precios de productos específicos en algunos establecimientos y sólo es capaz de comparar un único precio antes y durante el evento. Por este motivo no es posible verificar algún tipo de manejo por parte de los establecimientos. Adicionalmente, dado que los productos no son los mismos para las cadenas analizadas, no es posible comparar el efecto del evento entre cadenas y productos específicos.

En este sentido, la investigación presentada aquí adopta un doble propósito. Por un lado, el discurso del Buen Fin está orientado al beneficio del consumidor mediante menores precios, por lo tanto, analizar su efecto en la formación de precios es de especial importancia para los hogares mexicanos. Por otro lado, dada la escasa evidencia en el tema, este trabajo contribuye a la literatura especializada al incluir el efecto de un evento como el Buen Fin en el análisis de precios y de comportamiento estratégico de las empresas, usando información desagregada y comparando precios de los mismos artículos entre diversos establecimientos.

II. Datos

La Profeco es la institución gubernamental responsable de proteger y promover los derechos de los consumidores mexicanos y de garantizar relaciones comerciales equitativas entre agentes económicos.4 Una de sus principales actividades consiste en proporcionar información oportuna y objetiva para la toma de decisiones de consumo. Por lo tanto, la Profeco recoge los precios de los distintos bienes y productos gracias a visitas periódicas a una muestra de establecimientos en varias ciudades del país. Los datos de precios empleados en esta investigación provienen de esta oficina.

La recolección de precios se realiza de la siguiente manera. Cada día de la semana un inspector certificado de la Profeco visita un subconjunto de establecimientos en una localidad determinada. Los precios son registrados para establecimientos en 82 municipios urbanos. Para cada uno de éstos, se registran los precios de venta de diversos artículos. Si un artículo no está disponible, ningún precio es anotado. De esta manera, la información disponible incluye los precios, con periodicidad semanal, de bienes exactamente definidos (marca, presentación y descripción), así como información precisa sobre los establecimientos (nombre, razón social y dirección). La Profeco captura esta información en la base de datos ¿Quién es quién en los precios?, disponible para consultas individuales, pero sin disponibilidad de series históricas.5

El conjunto de información recopilado por la Profeco incluye precios de productos clasificados como alimentos procesados y sin procesar, bebidas, productos de higiene, medicamentos y aparatos electrodomésticos. Sin embargo, en este trabajo nos concentramos únicamente en la categoría productos electrónicos y electrodomésticos por dos motivos fundamentales: primero, para todas las ediciones del Buen Fin, los artículos más buscados y adquiridos por los consumidores han sido precisamente estos productos (Chávez, 2013; Damián, 2012; Milenio noticias, 2014); segundo, atendiendo a su responsabilidad de monitorear relaciones comerciales transparentes, la Profeco decidió realizar levantamientos especiales de precios de electrodomésticos durante 2014 y 2015. Para ediciones anteriores del Buen Fin (2011-2013), la Profeco vigilaba aquellos establecimientos programados para ser visitados únicamente los viernes. Sin embargo, en 2014 y 2015, la agencia promovió el levantamiento de precios durante todos los días del evento (viernes, sábado, domingo y lunes) para todos los establecimientos registrados en su base de datos con productos electrónicos y electrodomésticos.

Esta base de datos tiene ventajas importantes comparadas con la utilizada para construir el Índice Nacional de Precios al Consumidor (INPC). La base ¿Quién es Quién en los Precios? presenta información semanal y no mensual como en la base del INPC. Esto permite contrastar, claramente, el efecto en el fin de semana del Buen Fin con las semanas previas y las semanas posteriores. Esto no es posible con la base del INPC. Adicionalmente, la base de la Profeco incluye identificadores a nivel establecimiento. De esta manera, podemos identificar cuál ofrece menores o mayores precios para un producto en particular. La base del INPC presenta información agregada al mes por producto específico a nivel ciudad. Por tanto, esta investigación no sólo describe la formación de precios durante el Buen Fin sino también identifica los establecimientos que modifican más sus precios. Estos resultados tienen un importante valor agregado en la literatura empírica sobre el tema y también sobre el efecto de las políticas públicas acerca del comportamiento de fijación de precios en las empresas.

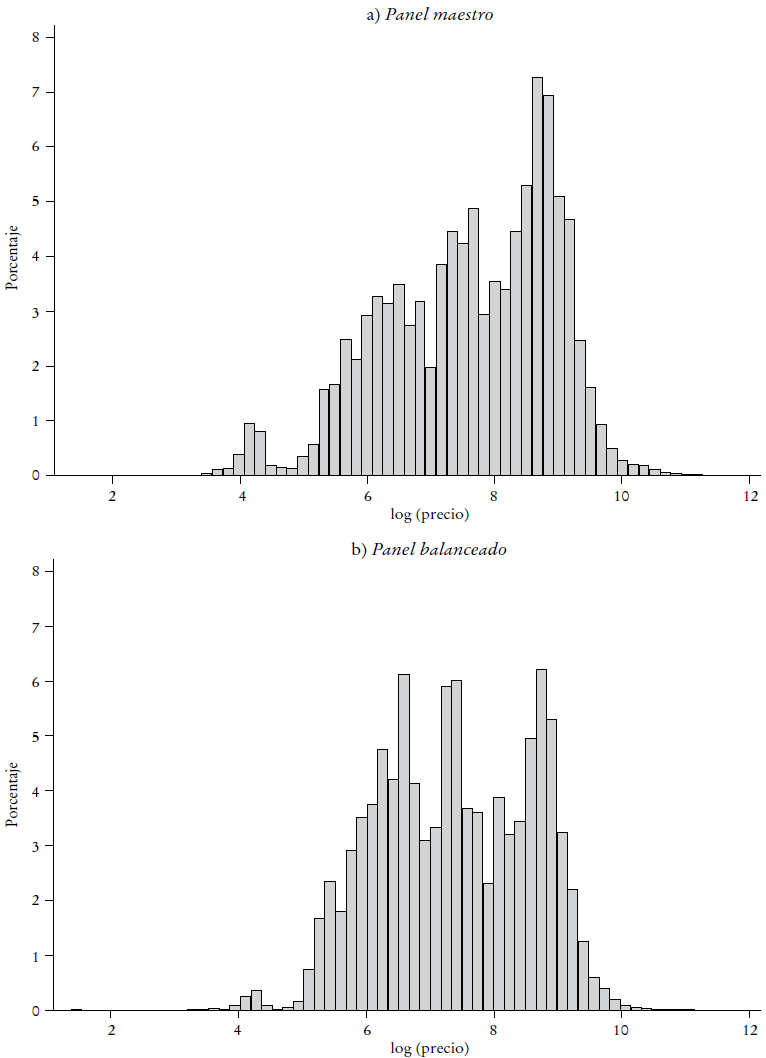

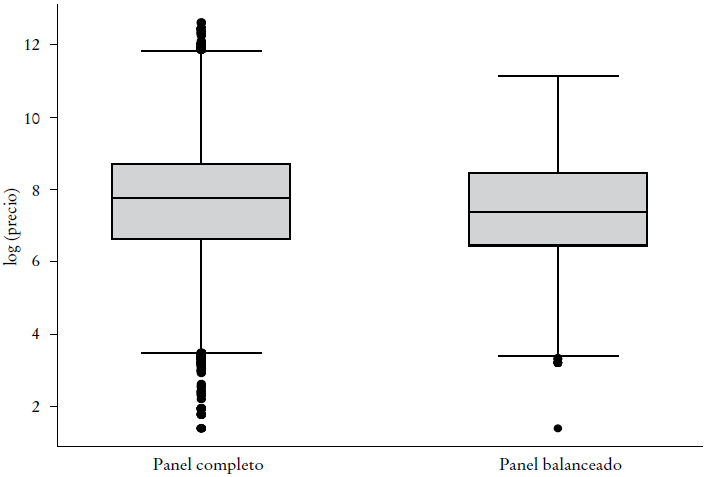

Para analizar el efecto en precios del Buen Fin elaboramos una base de datos desde el año 2010. Esto permite contrastar la evolución de los precios de un año que no tuvo Buen Fin (2010) con los años que sí lo tuvieron (2011-2015). Por lo tanto, usando la información disponible desde enero de 2010 hasta diciembre de 2015 y con el fin de construir una muestra representativa de productos antes, durante y después del Buen Fin, construimos un panel con las siguientes condiciones. Sólo consideramos aquellos productos clasificados como electrónicos o electrodomésticos. Adicionalmente, gracias a la riqueza de los datos, construimos identificadores por producto específico en el formato: establecimiento, tipo de producto, marca y presentación. Por ejemplo, observamos el precio de una televisión Sony de 32 pulgadas que se vende en Coppel en la Ciudad de León, Guanajuato. Usando dichos identificadores, para cada año desde la introducción del Buen Fin (2011) mantenemos en el panel sólo aquellos productos con información durante el evento.

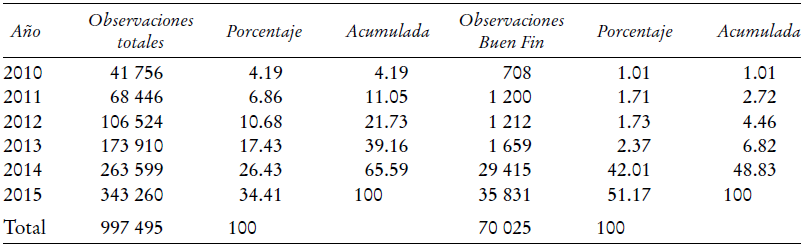

En particular, éste se realiza, cada año, en la tercera semana del mes de noviembre. Para 2011 se realizó del 18 al 21, para 2012 del 16 al 19, para 2013 del 15 al 18, para 2014 del 14 al 17, para el 2015 del 13 al 16 y, aunque en 2010 no se dio un Buen Fin, sabemos que de haber existido se habría realizado durante la tercera semana de noviembre en los días 19 al 22, por lo que definimos un Buen Fin ficticio en ese periodo. Además, restringimos el panel a productos con información en el Buen Fin y mantenemos únicamente a productos con al menos una observación mensual para tres periodos antes (septiembre, octubre y noviembre) y tres periodos después (diciembre, enero y febrero). Más aún, mantenemos solo las observaciones de los días viernes y sábados para los años de 2014 y 2015, por dos razones. En primer lugar, dado que la Profeco realizó levantamientos especiales para las ediciones de 2014 y 2015, el número de productos que cumplen estas condiciones es significativamente mayor para estos años. En segundo lugar, porque para ediciones anteriores del Buen Fin (2011-2013) los verificadores de la Profeco sólo levantaban precios durante los viernes.6 Así, el Cuadro 1 muestra el número de observaciones que componen el panel de electrónicos y electrodomésticos con las restricciones arriba señaladas.

CUADRO 1 Número de observaciones por año y por edición del Buen Fina

FUENTE: base de datos Quién es quién en los precios?, de la Profeco.

a Dado que todas las ediciones del Buen Fin se realizan los días viernes, sábado, domingo y lunes de la tercera semana del mes de noviembre. Un grupo de comparación son los precios registrados durante el viernes, sábado y domingo de la tercera semana de noviembre 2010 sin Buen Fin.

Las columnas uno a tres revelan que 35% del total de las observaciones corresponde a los años 2011-2013, 61% a los años 2014-2015 y el resto corresponde a observaciones del año 2010. Las columnas cuatro a seis in forman sobre el número de observaciones de precios durante las distintas ediciones del Buen Fin. Notablemente, el porcentaje de observaciones es mayor para los años 2015 (51%) y 2014 (42%) que para el resto de los años (2011 y 2012 con 1.7% respectivamente y 2013 con 2.3%). El número de observaciones totales durante el Buen Fin es de, aproximadamente, 70 000 precios de productos individuales.7

El Cuadro 2 aporta información sobre la composición de establecimientos y cadenas comprendidas en la muestra. La primera columna reporta que la muestra se compone por 525 establecimientos pertenecientes a 54 cadenas únicas. La columnas cuatro y cinco muestran que las cadenas más representativas en los datos son Coppel (18% del total de observaciones en la base), Comercial Mexicana, Famsa (9% cada una), Walmart (8%), Liverpool y Soriana (10% cada una). Para las observaciones durante el Buen Fin, las columnas siete y ocho muestran que los establecimientos más registrados por la Profeco son Coppel (20%), Famsa, Liverpool, Soriana, Walmart (9% cada una), Comercial Mexicana y Elektra (8% cada una). De esta manera, el análisis comprende de manera inclusiva establecimientos clasificados como tiendas departamentales, tiendas de electrónicos y muebles y tiendas de autoservicio.

CUADRO 2 Número de observaciones y establecimientos por cadenaa

FUENTE: base de datos ¿Quién es quién en los precios?, de la Profeco.

a Otras mueblerías comprende a todos los establecimientos de cadenas menos reconocidas pero clasificadas por la Profeco como mueblerías (Esta categoría incluye cinco cadenas diferentes). De la misma manera para las categorías Otras tiendas de autoservicio (15 cadenas) y Otras tiendas de electrónicos (19 cadenas).

El Cuadro 3 repite el análisis presentado en el Cuadro 2, pero considerando el tipo de productos clasificados como electrónicos y electrodomésticos por la Profeco. Entre los productos más representativos de la base se encuentran estufas y planchas (12% cada una), licuadoras (11%), hornos de microondas (9%), lavadoras, extractor de jugos, DVD y refrigeradores (7% cada una). Hay otros productos en menor proporción como cámaras digitales, equipos de sonido y pantallas, entre otros. Para las observaciones durante el Buen Fin, las columnas cuatro y cinco señalan que los productos con más observaciones son estufas y planchas con 12% cada una, lavadoras y hornos de microondas con 9% cada una y refrigeradores y DVD/Blue-ray con 8% cada una.

CUADRO 3 Número de observaciones por tipo de producto

FUENTE: base de datos ¿Quién es quién en los precios?, de la Profeco.

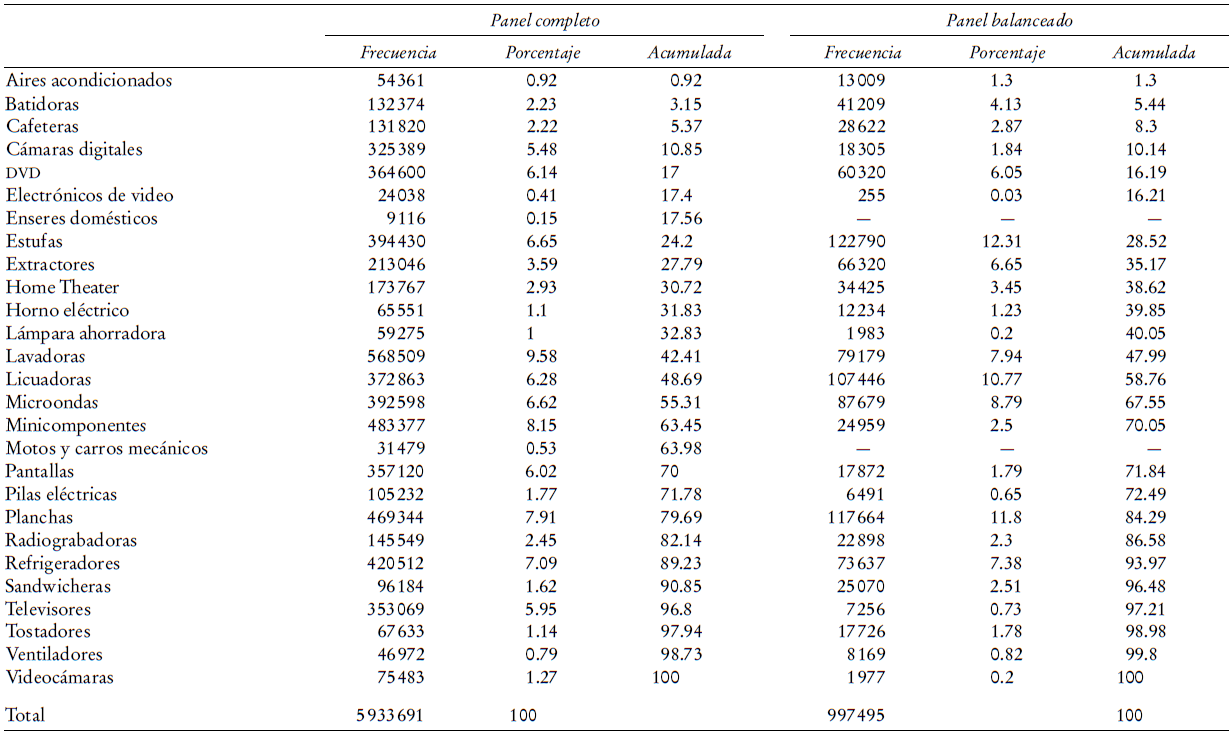

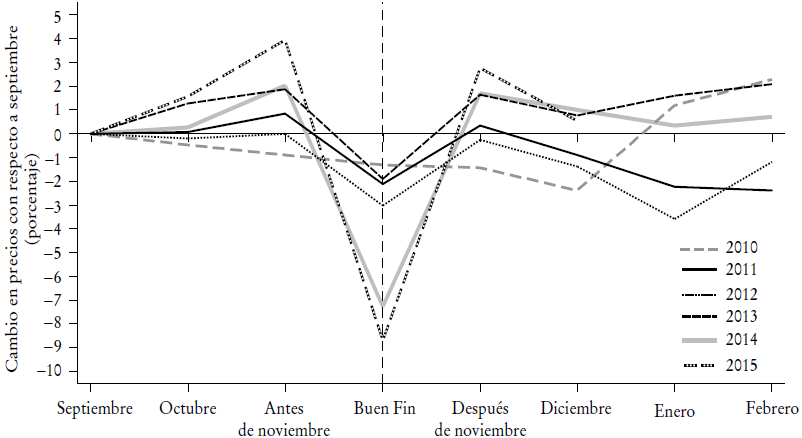

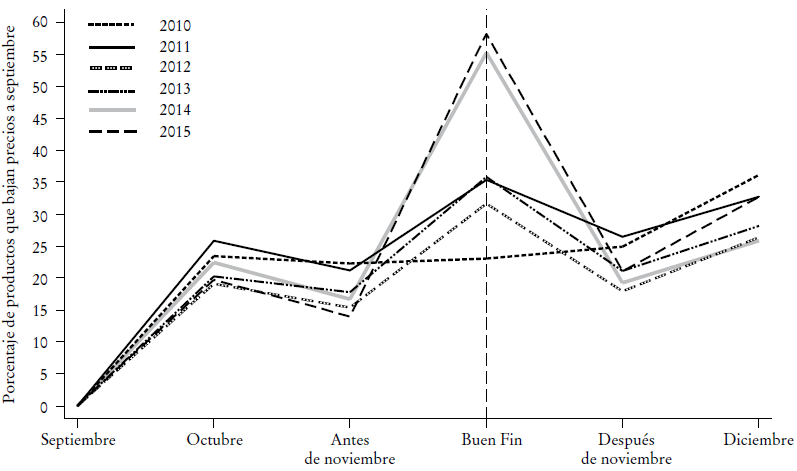

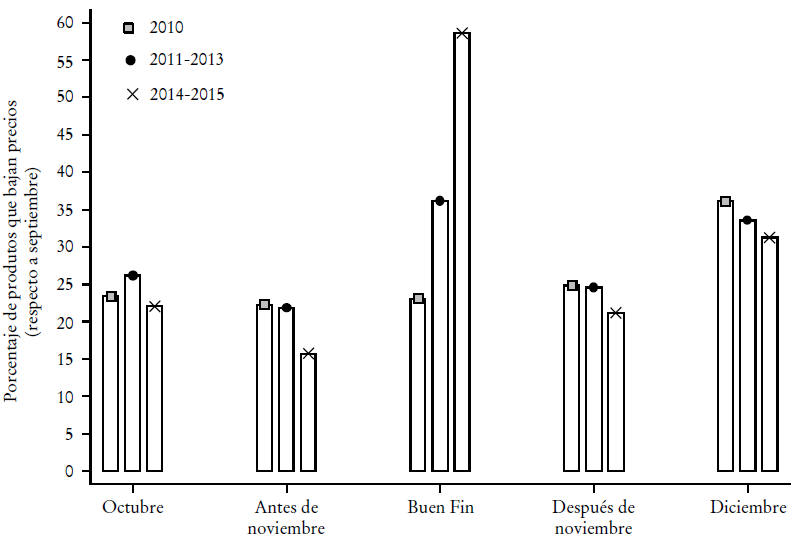

De esta manera, el análisis presentado en este trabajo se extiende a una amplia gama de productos y a un número considerable de establecimientos y cadenas. Más aun, este conjunto de información es único en su clase y permite obtener resultados con ventajas considerables comparados con aquellos que se pueden obtener a partir de información agregada, como los datos usados para generar el INPC. Por este motivo, consideramos que las conclusiones presentadas en este trabajo pueden generalizarse como el efecto del Buen Fin en productos electrónicos y electrodomésticos. Entonces, una primera pregunta de investigación es si en este evento bajan los precios. Por lo tanto, comenzamos el análisis examinando el porcentaje de productos que disminuyeron su precio en comparación a los niveles reportados en septiembre para cada mes entre octubre y diciembre. Para resaltar el efecto del Buen Fin se incluye el cambio en las primeras semanas de noviembre antes del Buen Fin, así como la semana posterior. La Gráfica 1 muestra estos resultados para el periodo 2010-2015.

FUENTE: base de datos ¿Quién es quién en los precios?, de la Profeco.

a Construcción propia con información de enero 2010 a diciembre de 2015 y con las siguientes condiciones: sólo consideramos productos clasificados como electrónicos o electrodomésticos. Mantenemos en el panel sólo aquellos productos con información durante el evento. Aunque en 2010 no se celebró un Buen Fin, sabemos que de haber existido se habría realizado durante la tercera semana de noviembre en los días 19 al 22, por lo que definimos un Buen Fin ficticio en ese periodo. Por otra parte, mantenemos únicamente a productos con al menos una observación mensual para tres periodos antes (septiembre, octubre y noviembre) y tres periodos después (diciembre, enero y febrero). Además, mantenemos solo las observaciones de los días viernes y sábados para 2014 y 2015.

GRÁFICA 1 Porcentaje de productos que bajaron precios (respecto a septiembre)a

La Gráfica 1 considera tres casos: el Buen Fin ficticio creado en 2010 (símbolo cuadrado), el caso de las ediciones en 2011-2013 (símbolo rombo) y el caso de las ediciones en 2014-2015 (símbolo cruz). Tres hechos son evidentes en la gráfica. En primer lugar, se muestra que para las ediciones de 2011-2013 únicamente 36% de los productos en la muestra registraron una reducción en precios comparados con sus niveles de septiembre. En ediciones posteriores, el porcentaje de productos que disminuye precios aumentó drásticamente (58% para 2014-2015), lo que sugiere un incremento paulatino en la magnitud y aceptación del evento. Sin embargo, por complementariedad en la Gráfica 1, también es posible notar que 64% de los productos para 2011-2013 y 42% para 2014-2015 no cambiaron o aumentaron sus precios durante el Buen Fin, relativos a sus niveles en septiembre. En segundo lugar, usando el evento de comparación del año 2010, es posible notar que regularmente 25% de los productos registran disminuciones en precios durante el mes de noviembre, presumiblemente por la cercanía a las celebraciones de fin de año y a la mayor disponibilidad de recursos por parte de los consumidores. Por último, se observa que el porcentaje de productos que disminuye su precio durante los meses de noviembre (antes y después del Buen Fin) y diciembre es menor para las ediciones de 2014-2015 que para las ediciones de 2011-2013 (aproximadamente 21% menor). Este efecto puede ser parte de la estrategia de fijación de precios para reducir pérdidas debido a los descuentos del Buen Fin. En resumen, la gráfica muestra que el porcentaje de productos con descuentos ha ido en aumento a lo largo de las ediciones del evento, pero también las empresas han cambiado su política de descuentos del mes de diciembre.

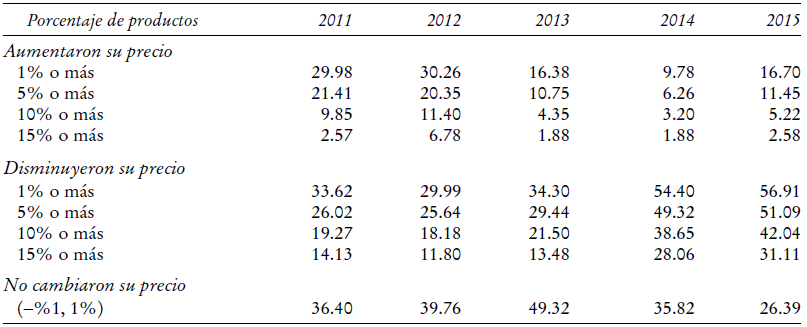

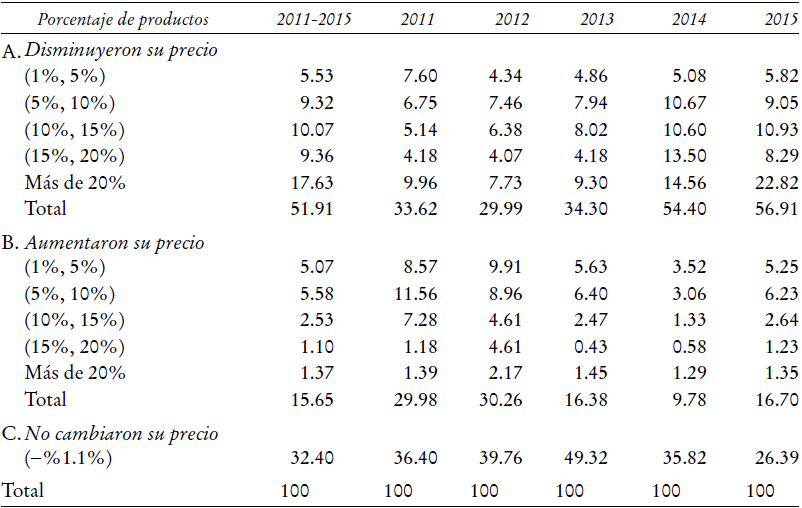

Finalmente, para analizar con mayor detalle los descuentos durante el Buen Fin, construimos el Cuadro 4 que muestra el porcentaje de productos que disminuyeron, aumentaron y no cambiaron su precio para las distintas ediciones del evento.

CUADRO 4 Comparación de precios (septiembre-Buen Fin)

FUENTE: base de datos ¿Quién es quién en los precios?, de la Profeco. Dado que la comparación de precios se limita a aquellos productos específicos (establecimiento, marca y presentación) con observaciones en septiembre y el Buen Fin, los resutados se limitan a estos productos.

Los resultados confirman la tendencia creciente en el porcentaje de productos participantes del evento para las ediciones de 2011-2013 el promedio de productos que disminuyeron su precio relativo a septiembre es de 33% y para las ediciones de 2014-2015 es de 56%. Adicionalmente, el Cuadro 4 confirma que la magnitud de los descuentos en precios también ha aumentado progresivamente con el número de ediciones y que el porcentaje de productos que disminuyeron sus precios en más de 20% es, en promedio, 9% para 2011-2013 y 19% para 2014-2015. De manera congruente, el porcentaje de productos que aumentaron y no cambiaron precios ha disminuido paulatinamente: para 2011-2013 es en promedio 34% y para 2014-2015 representa 22% de los productos.

III. Estrategia empírica

Aquí abordamos el análisis discutiendo el efecto del Buen Fin sobre el precio de los aparatos electrónicos y electrodomésticos que componen nuestra muestra. Para identificar este efecto, se estima una regresión con efectos fijos de producto único (tipo de producto, marca, presentación y establecimiento; por ejemplo, una pantalla Sony de 32 pulgadas en Liverpool Morelia) que no cambian en el tiempo de estudio. Estos efectos fijos controlan por diferencias en el tipo de establecimiento, ya sea debido a diferencias en los costos de operación, o bien diferencias en las variables sociodemográficas de los clientes de esos establecimientos. De la misma manera, estos efectos fijos ayudan a controlar por diferencias en demanda y oferta de productos específicos. En ambos casos, sólo se controla por aspectos que no varían en el tiempo durante el periodo de análisis.

Adicionalmente, es importante analizar el impacto del Buen Fin con respecto a un periodo de referencia y también incluir otros periodos para saber si es un efecto permanente o sólo temporal. Decidimos incluir el mes de septiembre como el periodo de referencia para todos los demás meses. Como se observa más adelante, la decisión de tomar agosto u octubre como referencia no cambia la interpretación del impacto que observamos, pero utilizar septiembre sí ayuda a clarificar el impacto que se tiene en los precios justo antes, durante y después del Buen Fin.

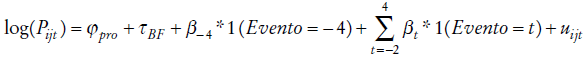

Por lo tanto, estimamos la regresión (1) para identificar el impacto en precios del Buen Fin:

donde log(Pijt ) es el logaritmo del precio del producto i en el establecimiento j durante el mes t. El término ϕpro representa efectos fijos de producto específico construidos de la forma: establecimiento, producto y marca. Así, la identificación del efecto del Buen Fin proviene de comparar los precios de productos bien definidos dentro del mismo establecimiento a lo largo del tiempo. El parámetro τBF capta la heterogeneidad constante entre las diferentes ediciones del Buen Fin, es decir, identifica todas las observaciones de precios durante un episodio específico del evento (efectos fijos de año). La variable t se refiere al mes, por lo que definimos cada evento como los meses anteriores y posteriores del Buen Fin y tratamos las observaciones en noviembre antes, durante y después de éste, como eventos independientes para mayor claridad en el efecto del Buen Fin;8 de tal forma que t = - 4 empieza en agosto, t = - 3 en septiembre, t = - 2 en octubre, t = - 1 en las primeras semanas de noviembre antes del Buen Fin, t = 0 en el Buen Fin, hasta llegar a t = 4 en febrero del siguiente año de la edición del Buen Fin. La función 1 (∙) es un elemento indicador definido como 1 (∙) = 1 para el evento mensual correspondiente, y cero en caso contrario (por ejemplo, 1 (Evento = Octubre) = 1) para todas las observaciones registradas en octubre y 1 (Evento = Octubre) = 0 para las observaciones en otros periodos. Dado que el evento t = -3 (mes de septiembre) es excluido de la estimación, todos los coeficientes deben interpretarse relativos a septiembre. Los errores estándar son calculados de forma robusta y con agrupamiento a nivel establecimiento.

El estudio de eventos en la ecuación 1, identifica el impacto promedio en precios del Buen Fin con respecto al precio del mismo producto en el mismo establecimiento en septiembre. Sin embargo, asume que el efecto del Buen Fin sobre precios es homogéneo a lo largo de las diferentes ediciones del evento. Este supuesto puede ser violado si, por ejemplo, cada vez más productos se suman a las ofertas durante el Buen Fin o si las ofertas y rebajas se incrementan paulatinamente. Por este motivo, estimamos la regresión (1) para cada edición del Buen Fin. Usando estimaciones individuales, pretendemos obtener el efecto promedio de éste sobre el precio de electrónicos y electrodomésticos para cada una de sus ediciones (2011, 2012, 2013, 2014 y 2015). De la misma manera, construimos estudios de eventos particulares estimando el modelo en la ecuación (1) para submuestras que comprenden, únicamente, ediciones individuales del Buen Fin. Esta información adicional, permite ilustrar las diferencias en el proceso de formación de precios entre diferentes ediciones del evento.

Para progresar en el análisis, es importante reconocer que una limitación importante del modelo anterior es que sus estimaciones arrojan el efecto promedio del Buen Fin sobre precios, independientemente de si hubo una disminución en el precio. Para incluir esta consideración en el análisis, construimos estudios de eventos particulares usando el modelo en la ecuación (1) y restringiendo la muestra de estimación a aquellos productos que reportan disminución en sus precios durante el Buen Fin comparado con sus niveles en septiembre. Estos resultados muestran el descuento promedio en precios de electrónicos y electrodomésticos durante el Buen Fin en aquellos productos que efectivamente redujeron sus precios.

IV. Resultados

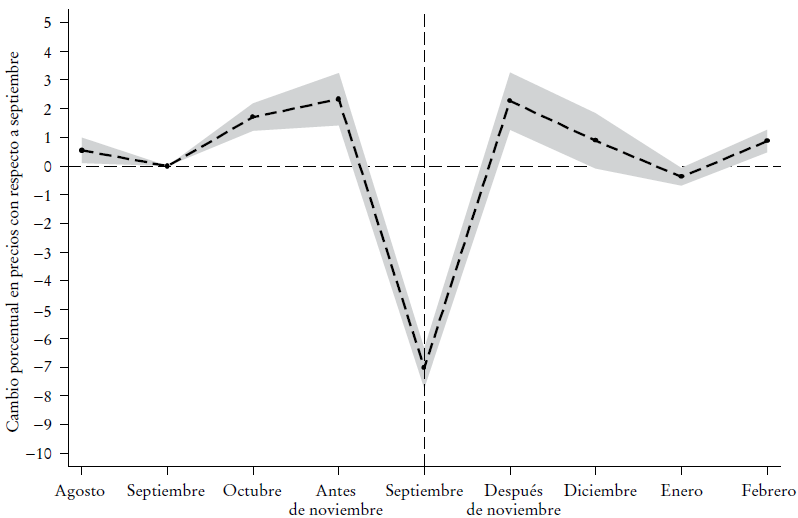

El estudio de eventos analiza la evolución de los precios antes, durante y después del Buen Fin. Este análisis es relevante, pues permite identificar posibles efectos de anticipación y efectos a largo plazo derivados del evento. Los resultados de los coeficientes de la ecuación 1 se muestran en la Gráfica 2.

FUENTE: base de datos ¿Quién es quién en los precios?, de la Profeco.

a El estudio de eventos identifica la influencia de cada mes en la formación de precios para el periodo 2011-2015. Cada punto proviene de una regresión lineal donde la variable dependiente es el logaritmo natural del precio del producto, y las variables independientes son efectos fijos de establecimiento-producto único, efectos fijos de Buen Fin que identifican a todas las observaciones de precios durante un episodio específico del Buen Fin y variables dicotómicas de mes. Para que el efecto del Buen Fin sobre los precios sea más claro, la evolución de precios de noviembre antes del Buen Fin se grafica como una observación adicional. El área gris representa intervalos de confianza a 95%. Errores estándar agrupados por establecimiento.

GRÁFICA 2 Estudio de eventos: efecto del Buen Fin en preciosa

Recordemos que cada coeficiente debe ser interpretado como el porcentaje de aumento o disminución promedio de precios en cada periodo respecto a los precios registrados en septiembre para el periodo 2011-2015. El resultado fundamental de la Gráfica 2 es que, en promedio, el Buen Fin disminuye los precios en la categoría de electrónicos y electrodomésticos alrededor de 7% comparados con los precios registrados en septiembre. Sin embargo, tomando las observaciones en noviembre antes y después del Buen Fin como eventos independientes, el estudio de éstos revela que los precios suben alrededor de 2.5% en noviembre antes del Buen Fin y 2.5% inmediatamente después. Una explicación simple a estos sucesos es que los establecimientos desean hacer más evidentes las ofertas anunciadas durante el Buen Fin.

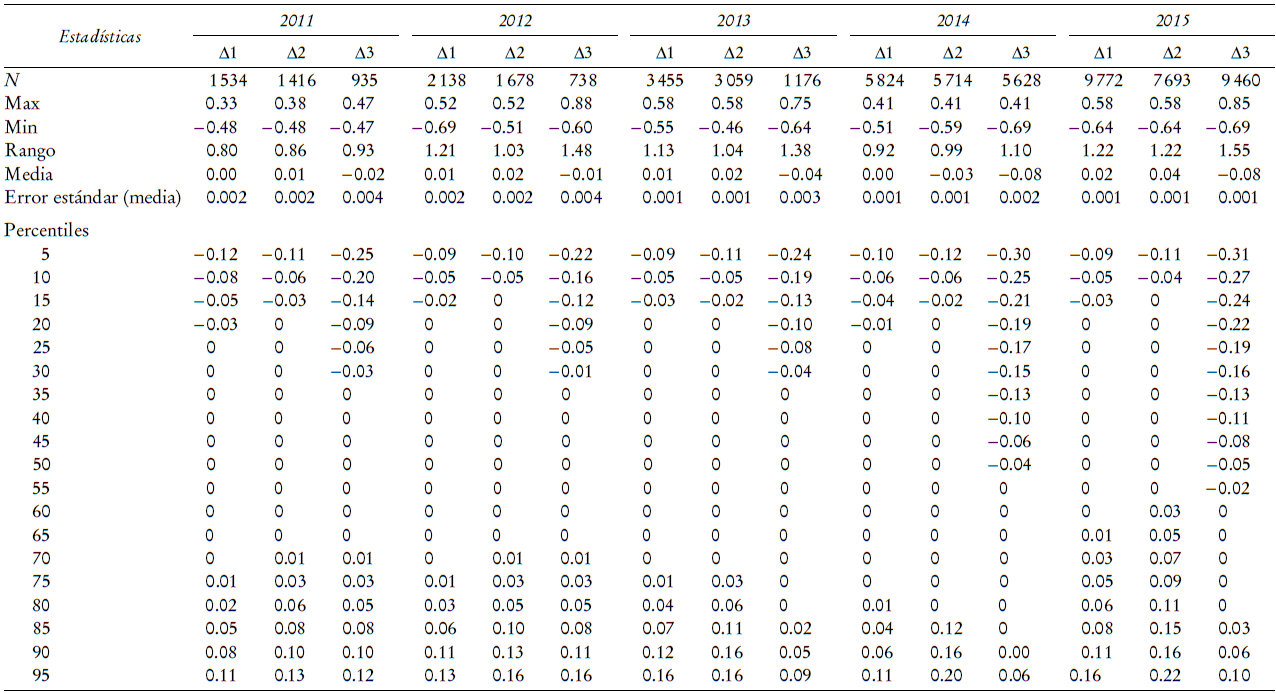

Sin embargo, es posible que cada edición tenga un efecto diferente sobre los precios de la misma categoría. Por este motivo, avanzamos el análisis estimando el modelo en la ecuación (1) usando muestras restringidas a observaciones de precios relevantes para cada edición. De esta manera, proporcionamos información sobre el efecto del Buen Fin para cada una de sus ediciones. Los resultados se presentan en el Cuadro 5.

CUADRO 5 Efecto del Buen Fin general y por edicióna

a Errores estándar robustos agrupados por establecimiento en brackets. Todas las columnas incluyen efectos fijos de producto X marca X establecimiento. La primera columna incluye también efectos fijos de año. Significancia estadística: *** p < 0.01, ** p < 0.05, * p < 0.1.

La primera columna muestra la estimación del efecto promedio del Buen Fin para todas sus ediciones. El coeficiente de la variable indicadora Buen Fin confirma el resultado del estudio de eventos mostrado en el Gráfica 1, revela una reducción de precios promedio de 7% en electrónicos y electrodomésticos. De manera inmediata, la segunda columna muestra la estimación del efecto del Buen Fin ficticio en precios. Es decir, se muestra que en el año 2010, año en el que no hubo una edición formal del Buen Fin hubo una reducción de precios, en promedio, de 1%. Este efecto podría ser atribuible a una tendencia de rebajas y descuentos de fin de año antes de que existiera el Buen Fin. Igualmente, las columnas tres a siete en el Cuadro 5 reportan las estimaciones para cada edición del evento. Exponen también un aumento paulatino en la magnitud del efecto del Buen Fin. Para 2011, el efecto del evento era una disminución promedio de 2% en los precios de electrónicos y electrodomésticos. Para 2012 y 2013 el efecto incrementó: se registra una disminución de 4 y 3% en los precios, respectivamente. En las últimas dos ediciones (2014 y 2015) el efecto se duplicó, con lo que alcanzó disminuciones promedio de 8 y 9% respectivamente. Es importante recordar que, para estas dos últimas ediciones, la Profeco realizó un levantamiento especial en establecimientos con productos electrónicos y electrodomésticos.

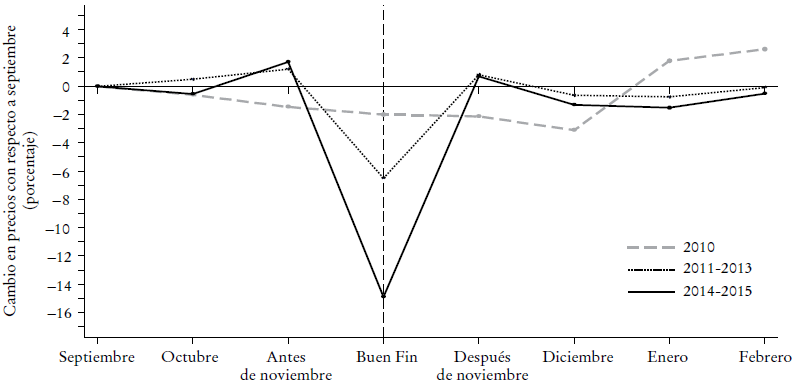

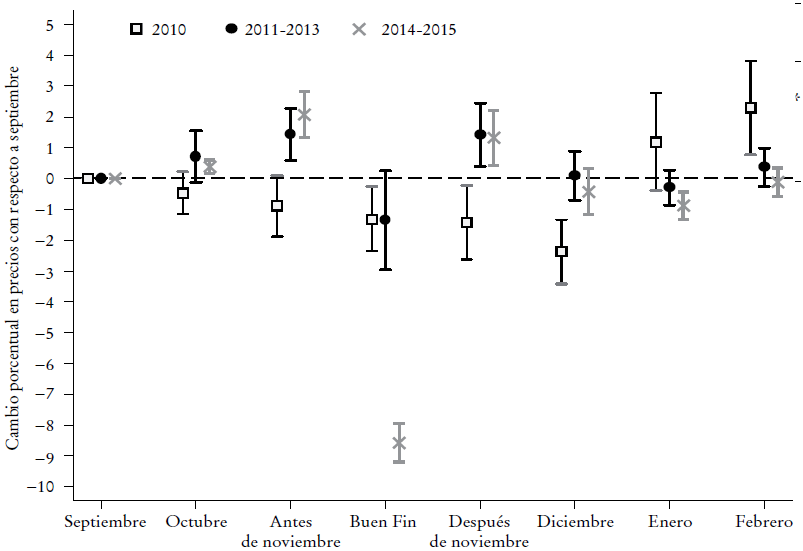

Tomando en cuenta que el efecto del Buen Fin es similar para 2011-2013 y para 2014-2015, repetimos el análisis de la gráfica 2, pero agrupando la información proveniente de estos años. A manera de comparación, también incluimos un estudio particular de eventos para el año 2010, un año anterior a la adopción del Buen Fin. Los resultados se muestran en la Gráfica 3.

FUENTE: base de datos ¿Quién es quién en los precios?, de la Profeco.

a Dado que los años 2011-2013 y 2014-2015 siguen una tendencia similar, agrupamos las observaciones de estos años en la muestra de estimación. El estudio de eventos identifica la influencia de cada periodo en la formación de precios para cada año por separado. Cada punto proviene de una regresión lineal donde la variable dependiente es el logaritmo natural del precio del producto, y las variables independientes son efectos fijos de establecimiento-producto único, efectos fijos de año y variables dicotómicas de mes. Para que el efecto del Buen Fin sobre los precios sea más claro, la evolución de precios de noviembre antes del Buen Fin se grafica como una observación adicional. Intervalos de confianza a 95%. Errores estándar agrupados por establecimiento.

GRÁFICA 3 Estudio de eventos particular: efecto del Buen Fina

El análisis de la Gráfica 3 nos permite formular varias conclusiones. En primer lugar, no es posible asegurar que el efecto promedio del Buen Fin en precios haya sido significativo para sus primeras tres ediciones, pues el coeficiente del grupo de comparación (el año 2010) y el coeficiente para los años 2011-2013 son de magnitudes similares. No obstante, los incrementos de precios en noviembre antes y después del evento sí son estadísticamente superiores de cero a un nivel de confianza de 95%. En segundo lugar, los resultados de la Gráfica 3 confirman el resultado general de el Cuadro 5. El efecto del Buen Fin se ha incrementado paulatinamente durante el transcurso de sus ediciones. Adicionalmente, explotando el grupo de comparación (año 2010), el resultado neto para las ediciones de 2014 y 2015 es una disminución promedio de 7.5% en el precio de los electrónicos y electrodomésticos, pues existe una tendencia previa a la creación del Buen Fin a disminuir los precios en estas fechas por parte de los establecimientos. En tercer lugar, comparando los precios de noviembre antes del evento, se observa un incremento mayor para las ediciones de 2014-2015 que para las ediciones de 2011-2013: alrededor de 1%. Esto es evidencia de que los establecimientos han adoptado e incrementado paulatinamente la práctica de elevar precios antes del evento (aunque sea de forma moderada). Potencialmente, esto se debe a la intención de querer hacer más evidente las promociones durante el Buen Fin -analizamos este punto más adelante-. Por último y no menos importante, se muestra un cambio en las estrategias de formación de precios entre el año que no hubo edición formal del Buen Fin (2010) y el periodo existente del mismo (2011-2015). Los establecimientos no solamente han dejado de incluir rebajas y promociones en sus precios en la temporada de fin de año, sino que esta tendencia se ha revertido. En contraste con la edición del 2010, los precios para el periodo 2011-2015 después del evento se incrementan. Por ejemplo, en el 2010 se tenían rebajas de precios en la última semana de noviembre y diciembre de 1.5 y 2.5% respectivamente, pero en el periodo 2014-2015 es prácticamente cero. Es decir que en lugar de incluir ofertas durante los meses de diciembre y enero, ahora los establecimientos cambian los precios durante el Buen Fin y no incorporan ofertas en el periodo posterior, con respecto al precio ofrecido en septiembre.

Hasta ahora, nuestro análisis ha sido restringido al efecto promedio del Buen Fin sobre los precios. Sin embargo, como se discutió en la sección II, existen productos que no cambiaron e incluso aumentaron su precio durante el evento. Por tal motivo, una estimación ajustada del descuento promedio se obtiene al restringir el análisis a aquellos productos que registraron disminución de precios durante el Buen Fin. Tales resultados se muestran en la Gráfica 4 como un estudio de eventos.

FUENTE: base de datos ¿Quién es quién en los precios?, de la Profeco.

a Dado que los años 2011-2013 y 2014-2015 siguen una tendencia similar, agrupamos las observaciones de estos años en la muestra de estimación. La Gráfica 4 es estimada usando una muestra restringida a aquellos productos que registraron disminución de precios durante el Buen Fin comparados con sus niveles en septiembre. El estudio de eventos identifica la influencia de cada periodo en la formación de precios para cada año por separado. Cada punto proviene de una regresión lineal donde la variable dependiente es el logaritmo natural del precio del producto, y las variables independientes son efectos fijos de establecimiento-producto único. Para que el efecto del Buen Fin sobre los precios sea más claro, la evolución de precios de noviembre antes del Buen Fin se grafica como una observación adicional. Intervalos de confianza a 95%. Errores estándar agrupados por establecimiento.

GRÁFICA 4 Estudio de eventos particular condicional a productos que bajaron el precioa

Los resultados en la Gráfica 4 muestran el descuento promedio causado por el Buen Fin para aquellos productos que registraron una disminución de precios durante el evento, relativo a sus niveles en septiembre. De nuevo, el incremento paulatino sobre precios es evidente: para las ediciones de 2011-2013 el descuento promedio fue de 6.5% respecto a los precios de septiembre y para 2014-2015 fue de 15.2%. No obstante, comparando estos resultados con el coeficiente obtenido para el año 2010, encontramos que la disminución de precios para las primeras ediciones es de 4.5% mientras que para las ediciones de 2014-2015 es de 13%. Es decir, el descuento promedio para los productos que bajaron el precio durante el Buen Fin es de 6.5% para 2011-2013 y 15.2% para 2014-2015; sin embargo, tomando en cuenta la tendencia a disminuir precios en esta temporada antes de la adopción del Buen Fin (reducción del 2.2% respecto a los precios de septiembre en 2010), los descuentos se reducen a 4.5% para 2011-2013 y 13% para 2014-2015. Adicionalmente, la práctica de elevar precios días antes del evento resulta ser mayor para las últimas ediciones. Para 2011-2013 el aumento promedio de precios, para aquellos productos que disminuyen el precio durante el Buen Fin, se encuentra entre 0.2 y 2.5%, mientras que para 2014-2015 se encuentra entre 1 y 3%. Por último, la Gráfica 4 describe el mismo fenómeno de cambio en la estrategia de fijación de precios por parte de los establecimientos para la temporada de fin de año. Esta tendencia a disminuir precios en la temporada de fin de año (noviembre posterior al Buen Fin y diciembre) se ha revertido también para aquellos productos que disminuyen su precio durante el Buen Fin.

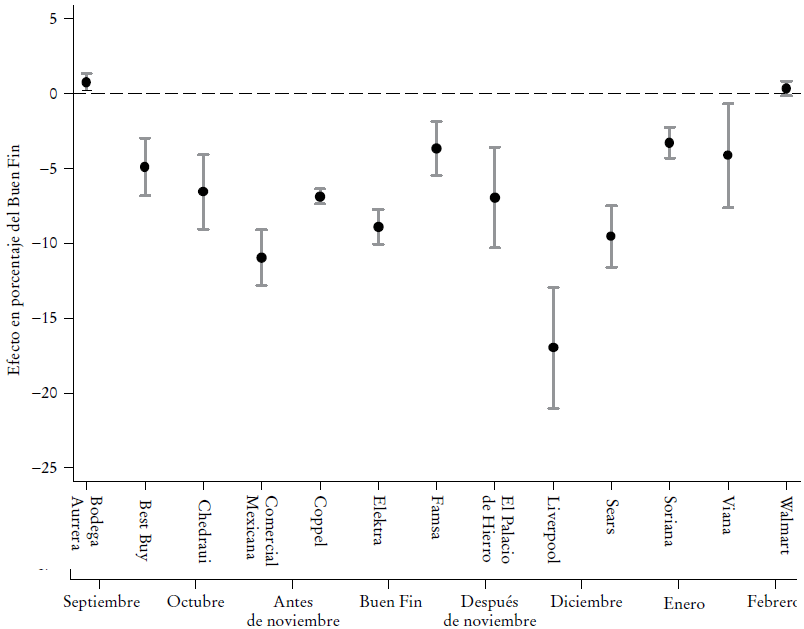

Para profundizar el análisis, dada la riqueza de nuestros datos, relajamos el supuesto de independencia de cadena específica y dejamos variar el coeficiente de la variable dicotómica Buen Fin respecto a cada cadena. Los resultados se presentan en la Gráfica 5, la cual traza los coeficientes obtenidos sobre el efecto del Buen Fin en 13 cadenas específicas que suman más de 88% del total de observaciones de precios durante el Buen Fin.

FUENTE: base de datos ¿Quién es quién en los precios?, de la Profeco.

ª Cada punto proviene de una regresión lineal donde la variable dependiente es el logaritmo natural del precio del producto, y las variables independientes son efectos fijos de establecimiento-producto único, efectos fijos de año y la variable dicotómicas identificando las observaciones del Buen Fin. Cada regresión es estimada con una submuestra de observaciones provenientes de cada cadena específica. Las cadenas incluidas pertenecen a tres grupos, tiendas departamentales (Sears, Liverpool y El Palacio de Hierro), tiendas de autoservicio (Comercial Mexicana, Bodega Aurrera, Walmart, Soriana y Chedraui) y tiendas de electrónicos y muebles (Best Buy, Coppel, Famsa y Viana). La línea gris representa intervalos de confianza a 95%. Errores estándar agrupados por establecimiento.

GRÁFICA 5 Efecto del Buen Fin en precios por cadena específicaa

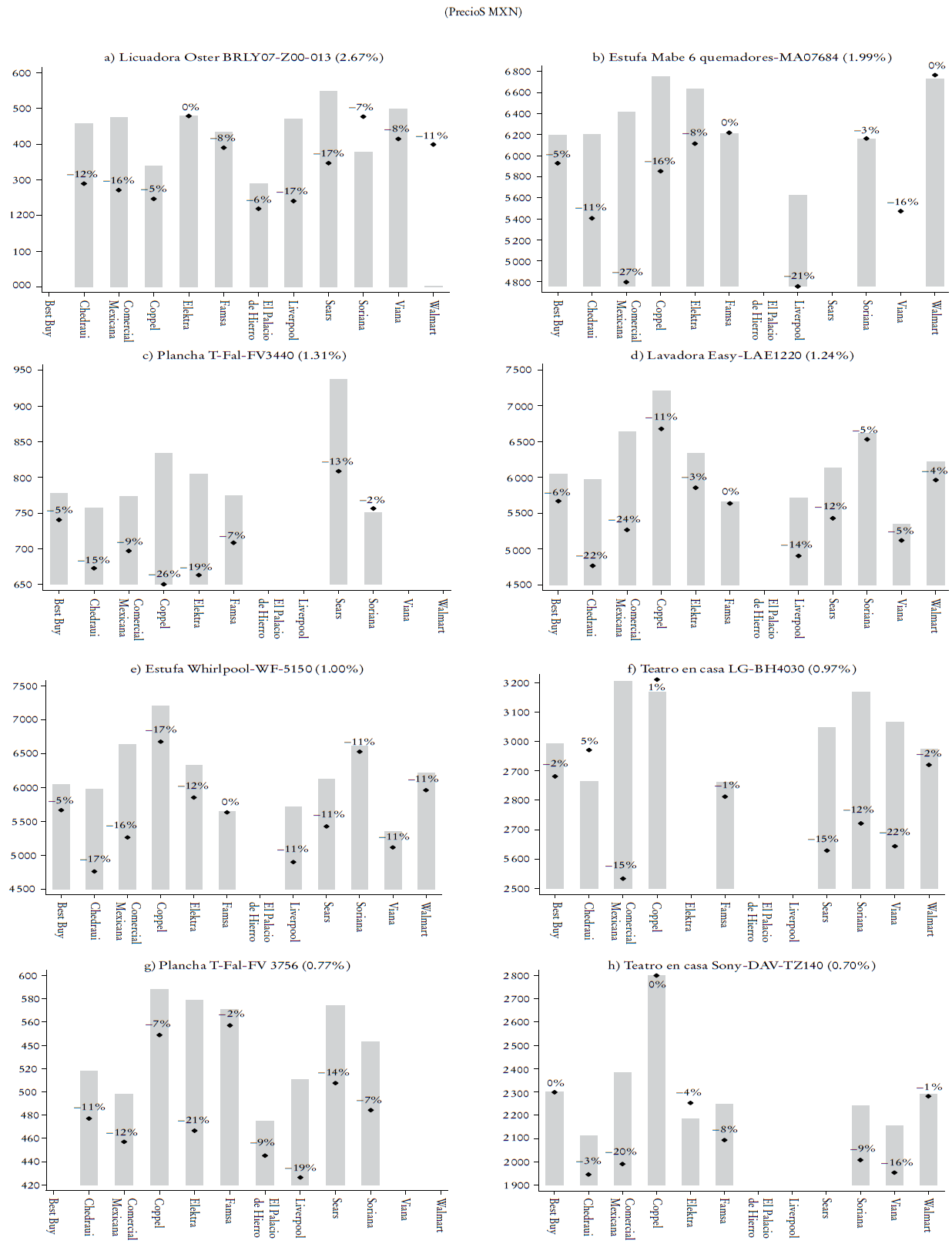

Los resultados mostrados en la Gráfica 5, describen diferencias sistemáticas en los descuentos ofrecidos por distintas cadenas durante el Buen Fin. Entre las cadenas que más bajan sus precios, se encuentran Liverpool con 17%, Comercial Mexicana con 12% y Sears con 11%. No obstante, también se muestran cadenas que no disminuyen sus precios; por ejemplo, Bodega Aurrera y Walmart no muestran reducciones de precios estadísticamente diferentes de cero a 95% de confianza. Con todo, la disminución de precios promedio, en las cadenas consideradas como tiendas de electrónicos y mueblerías (Coppel, Elektra, Viana y Famsa) muestran una reducción de precios de 8% como resultado del Buen Fin. Estos resultados revelan que diferentes clasificaciones de establecimientos (tiendas de autoservicio, tiendas departamentales y tiendas de electrónicos y mueblerías) adoptan estrategias de fijación de precios diferentes ante el evento. No obstante, un argumento en contra de los diversos efectos entre cadenas es que, posiblemente, diferentes cadenas vendan distintos productos para varios perfiles de consumidores. Para sustanciar los diferentes efectos del Buen Fin por cadena, relajamos el supuesto de independencia también por producto específico; específicamente, analizamos ocho de los productos únicos con más observaciones en la muestra y que son ofrecidos por una mayor variedad de cadenas durante el Buen Fin, los cuales son: licuadora Oster BRLY07-Z00-013, estufa Mabe de seis quemadores MA07684, plancha T-Fal FV3440, lavadora Easy LAE1220, estufa Whirpool WF5150, teatro en casa LG BH4030, plancha T-Fal FV3756 y teatro en casa Sony DAVTZ140. Los resultados se muestran en la Gráfica 6 por medio de ocho paneles referentes a cada producto específico. Para poder comparar el precio absoluto entre cadenas se incluye el nivel de precios en septiembre y en el Buen Fin así como el coeficiente obtenido del impacto del mismo.

FUENTE: base de datos ¿Quién es quién en los precios?, de la Profeco.

a La Gráfica 6 tiene tres componentes. Las barras grises presentan el precio promedio en septiembre de cada producto específico en cada una de las cadenas indicadas. El rombo negro dibuja el precio promedio durante el Buen Fin. Por último, el porcentaje proviene de una regresión lineal donde la variable dependiente es el logaritmo natural del precio del producto, y las variables independientes son efectos fijos de establecimiento y de año y una variable dicotómica identificando las observaciones del Buen Fin. Cada regresión es estimada con una submuestra de observaciones para cada producto y cada cadena específica. Para algunas cadenas, las observaciones por producto específico no han sido suficientes para identificar el efecto del Buen Fin, en estos casos no se grafica el coeficiente. Entre paréntesis el porcentaje que el producto específico representa del total de observaciones en la muestra. Errores estándar agrupados por establecimiento.

GRÁFICA 6 Efecto del Buen Fin en precios por productoa

En conjunto, estos productos suman 11% de las observaciones de la muestra. Los resultados en la Gráfica 6 mantienen la estructura de descuentos mencionada anteriormente. Para cinco de los ocho productos, la cadena Liverpool se encuentra entre los que más disminuyen el precio durante el Buen Fin. Sin embargo, no podemos rechazar la hipótesis de que los precios de Liverpool sean mucho más bajos que otras cadenas clasificadas como tiendas departamentales y que, presumiblemente, atiendan al mismo segmento de compradores (véanse los resultados de El Palacio de Hierro y Sears) para cuatro de los ocho productos considerados. Estos resultados indican que las tiendas denominadas como tiendas departamentales siguen una estrategia distinta de precios a los demás establecimientos, ya sea por diferencia de productos o diferencias en la demanda que enfrentan. Evidencia a favor de este argumento también es que otras tiendas comprendidas en diferente categoría, tiendas de muebles y electrónicos, como Best Buy, Elektra, Famsa, Viana y Coppel, fijan precios similares para cinco productos y a su vez, estos precios son diferentes si se comparan con los de las tiendas departamentales. Asimismo, tiendas como Walmart, reportan pocas o nulas ofertas en los productos seleccionados y, en algunos casos, aumento de precios durante el Buen Fin.

Además de esto, los niveles de precios promedio revelan que tiendas de electrodomésticos como Coppel, Elektra y Sears son las tiendas con precios más altos durante el mes de septiembre (para todos los productos). Asimismo, el descuento en estas cadenas ofrecido durante el Buen Fin es mayor comparado con las otras cadenas consideradas; sin embargo, el efecto del descuento para este tiempo no resulta en precios más bajos por realizarse respecto a un precio mayor.

Más aún, dado que los estudios de eventos en las Gráficas 2, 3 y 4 muestran un efecto de anticipación de alza en precios durante noviembre antes del Buen Fin, resulta interesante, entonces, analizar si es que las ofertas reportadas son verdaderas ofertas o forman parte de una estrategia de manejo de precios por parte de los establecimientos en la muestra. Ya que este efecto de anticipación es mayor para las ediciones del 2014 y 2015 y que contamos con un número superior de observaciones, limitamos el análisis a estos dos eventos.

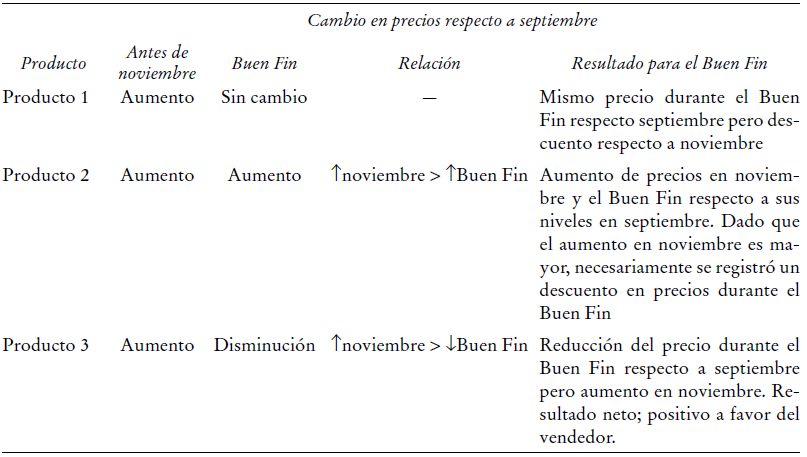

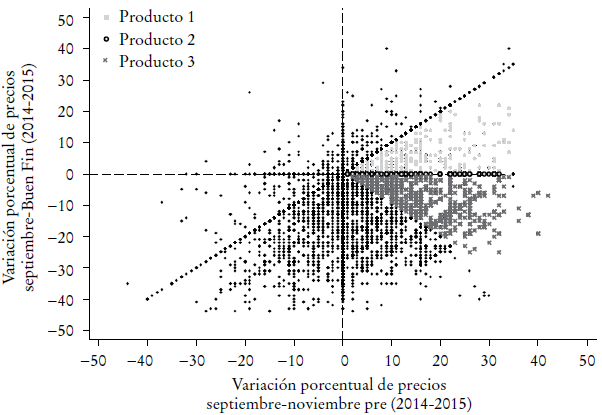

Para analizar la relación entre la anticipación de precios y el efecto del Buen Fin comparamos precios de productos específicos9 respecto a sus niveles durante el mes de septiembre. Específicamente, consideramos tres casos primordiales. Primero, dos efectos que pueden clasificarse como manejo estratégico de precios: clasificamos el tipo de producto 1 como aquellos productos cuyo precio es mayor tanto en las primeras semanas de noviembre como en el Buen Fin, comparados con sus niveles en septiembre. No obstante, el precio en noviembre es mayor que en este evento. Es decir, existe un descuento en precios de noviembre al Buen Fin, pero el precio durante el evento es mayor que el precio en septiembre. Clasificamos el tipo de producto 2 como aquellos productos que aumentan su precio relativo a septiembre durante las primeras semanas de noviembre, pero no registran cambios durante el Buen Fin (consideramos un umbral entre -1 y +1% referente al precio en septiembre). Este manejo de precios hace evidente las ofertas durante el Buen Fin sin cambiar el precio ofrecido con respecto a septiembre. Segundo, consideramos un efecto que puede o no ser visto como manejo de precios: dentro del tipo de producto 3 están aquellos productos que aumentan su precio en noviembre y disminuyen su precio durante el Buen Fin. De esta manera, aunque el consumidor final se beneficie de un precio menor durante el Buen Fin respecto a septiembre, el aumento de precios en noviembre puede ser de tal magnitud que haga parecer las ofertas mucho más atractivas de lo que en realidad son.

La Gráfica 7 muestra en el eje x la variación de precios, por producto específico, durante las primeras semanas de noviembre relativa al mes de septiembre y en el eje de las ordenadas a la variación de precios durante el Buen Fin, también relativa al mes de septiembre. Como resultado, es posible asignar cada producto a una de cuatro categorías. En el primer cuadrante, se encuentran aquellos productos cuyos precios son mayores tanto en noviembre como en el Buen Fin comparados con sus precios en septiembre. En el segundo cuadrante, se ubican los productos que disminuyen su precio relativo durante las primeras semanas de noviembre, pero lo aumentan durante el Buen Fin. En el tercer cuadrante se encuentran aquéllos cuyo precio es menor en noviembre y en el Buen Fin que en septiembre. Por último, en el cuarto cuadrante, se encuentran aquellos productos que aumentan su precio relativo en noviembre, pero lo disminuyen en el Buen Fin. Para los fines de este trabajo, nos enfocamos en algunos productos que se encuentran en el primer y cuarto cuadrante. La Gráfica 7 revela que aproximadamente 6% de los productos se encuentra dentro de las categorías consideradas como manejo de precios (productos 1 y 2) y 8% se encuentra en la categoría que puede deberse a manejo estratégico de precios (producto 3). Es importante recordar que esta comparación se realiza entre los precios recolectados durante las dos primeras semanas del mes de noviembre y los precios recolectados durante el Buen Fin respecto a sus niveles en septiembre, por lo que es poco probable que algún componente de los precios se modifique drásticamente en este corto periodo. Sin embargo, es posible que el alza de precios en las primeras semanas de noviembre en el tipo de producto 3 se deba a una tendencia creciente desde el mes de septiembre. Por este motivo, construimos estudios de eventos particulares para cada uno de los productos en las categorías mencionadas, los resultados se muestran en la Gráfica 8.

FUENTE: construcción propia usando la base de datos ¿Quién es quién en los precios? de la Profeco.

ª La gráfica 7 está restringida a variaciones de precios de más/menos 50% para descartar outliers. Únicamente se muestra 15% de los datos en imagen. Dado que la comparación de precios se limita a aquellos productos específicos (establecimiento, marca y presentación) con observaciones en septiembre, las primeras semanas de noviembre y el Buen Fin, los resultados se limitan a estos productos. Analizamos tres casos primordiales: primero, consideramos dos efectos que sin duda se deben a manejo estratégica de precios: clasificamos al tipo de producto 1 como aquellos productos cuyo precio es mayor tanto en las primeras semanas de noviembre como en el Buen Fin, comparados con sus niveles en septiembre. No obstante, el precio en noviembre es mayor que en el Buen Fin. Es decir, existe un descuento en precios de noviembre al Buen Fin, pero el precio durante el evento es mayor que el precio en septiembre. Clasificamos al tipo de producto 2 como aquellos productos que aumentan su precio relativo a septiembre durante las primeras semanas de noviembre pero no registran cambios durante el Buen Fin (consideramos un umbral entre -1 y +1% referente al precio en septiembre). Este manejo de precios hace evidente las ofertas durante el Buen Fin sin cambiar el precio ofrecido en septiembre. Segundo, consideramos un efecto que puede o no ser considerado como manejo de precios: consideramos al tipo de producto 3 como aquellos productos que aumentan su precio en noviembre, disminuyen su precio durante el Buen Fin, pero el aumento es mayor que la disminución. De esta manera, aunque el consumidor final se beneficie de un precio menor durante el Buen Fin con respecto a septiembre, el aumento de precios en noviembre puede ser de tal magnitud que haga parecer las ofertas mucho más atractivos de lo que en verdad son.

GRÁFICA 7 Manejo estratégico de precios y Buen Fin (2014-2015)a

FUENTE: base de datos ¿Quién es quién en los precios? de la Profeco.

a La Gráfica 10 muestra tres estimaciones, cada una restringiendo la muestra de estimación a uno de los tres productos considerados como manejadores de precios. Cada punto proviene de una regresión lineal donde la variable dependiente es el logaritmo natural del precio del producto, y las variables independientes son efectos fijos de establecimiento-producto único, efectos fijos de año y variables dicotómicas de mes. El producto 2 considera como un cambio nulo en el precio de septiembre y el Buen Fin un umbral entre -1 y +1 %. Para que el efecto del Buen Fin sobre los precios sea más claro, la evolución de precios de noviembre antes del evento como una observación adicional. Intervalos de confianza a 95%. Errores estándar agrupados por establecimiento.

GRÁFICA 8 Estudio de eventos por tipo de producto considerado manejador de preciosa

El análisis de la Gráfica 8 tiene una doble finalidad. Por un lado, confirma que tanto la clasificación de productos 1 y 2 consiste en productos sujetos al manejo estratégico de precios, pues no reportan niveles de precios diferentes a los del mes de septiembre durante el Buen Fin, pero sí muestra aumentos sustanciales en las semanas previas y posteriores al evento. Para el tipo de producto 1 los incrementos en las primeras semanas de noviembre son, en promedio, 12% mayores a sus precios en septiembre y 11% mayores durante la semana de noviembre posterior al Buen Fin. Para el tipo de producto 2, los precios relativos son 10% superiores en las semanas previas al Buen Fin y 6% superiores en la semana posterior. Por otro lado, la Gráfica 8 confirma que la categoría de producto 3 también debe ser considerada como manejo de precios, pues aun cuando los consumidores se ven beneficiados durante el Buen Fin por un precio 11% menor que el registrado en septiembre, también pueden ser víctimas de una ilusión de precios que anuncia descuentos superiores a los reales, ya que esta categoría es la que más aumenta sus precios en las primeras semanas de noviembre. En promedio, reportan precios 15% superiores a los de septiembre, pero no reportan un incremento mayor que otras categorías durante el mes de octubre, por lo que, necesariamente, estos productos incrementaron sus precios en las dos semanas previas al Buen Fin para poder anunciar ofertas y descuentos superiores que los realmente registrados.

Este manejo de precios se realiza sobre 14% de los productos en nuestra muestra. Esos productos involucran, en al menos una ocasión, 382 establecimientos pertenecientes a 57 cadenas, 73% de los establecimientos en la muestra. También involucran 42 marcas, y esto señala que los productos con mayor manejo de precios son las estufas con 17% de los productos considerados como manejadores de precios, seguidas de las lavadoras con 13% y de los hornos de microondas con 10%, las planchas y licuadoras con 9% cada una y los refrigeradores con 8%, los cuales son, no sorprendentemente, algunos de los productos más demandados durante el Buen Fin (Milenio Noticias, 2014). Dados estos resultados, el manejo de precios no es un fenómeno endémico de algunas cadenas o marcas específicas, y está presente en diversos productos.

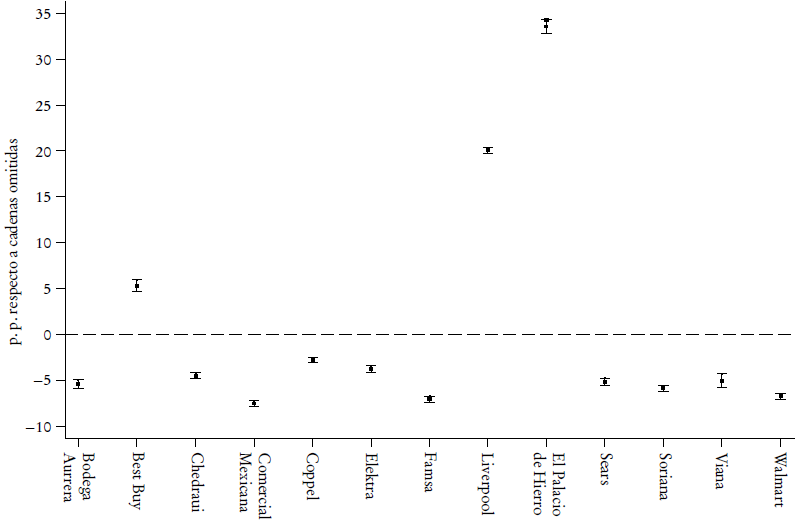

Para profundizar en estos resultados, resulta plausible describir cuáles son las cadenas más propensas a participar en una de las tres conductas consideradas como manejo de precios. Con este fin, identificamos los productos específicos que reportan estas conductas en nuestra muestra y realizamos una estimación sobre la propensión a participar en el manejo de precios por parte de cada cadena específica. Específicamente, estimamos una regresión lineal donde la variable dependiente es una variable dicotómica que identifica los productos en alguna categoría de manejo estratégico de precios (productos 1, 2 y 3), y las variables independientes son efectos fijos de marcatipo de producto y variables dicotómicas para identificar las observaciones provenientes de cada cadena. Dado que este análisis omite algunas cadenas, los coeficientes deben ser interpretados como relativos a ellas.10 La Gráfica 9 muestra los coeficientes obtenidos para cada una de las 13 cadenas incluidas en la estimación. Incluimos sólo 13 cadenas por dos razones principales. Primero, estas cadenas son, de alguna manera, las más importantes en el comercio minorista de diversos artículos en el país e incluyen otras pertenecientes a tiendas de autoservicio, departamentales y de electrodomésticos y muebles. Segundo, también son las más representativas en la muestra con más de 88% de observaciones totales y 91% de las observaciones durante el Buen Fin.

FUENTE: base de datos ¿Quién es quién en los precios? de la Profeco.

a Cada punto proviene de una regresión lineal donde la variable dependiente es una variable dicotómica que identifica a los productos considerados como manejadores de precios (productos 1, 2 y 3), y las variables independientes son efectos fijos de marcatipo de producto y variables dicotómicas identificando las observaciones provenientes de cada cadena. Dado que la muestra contiene un mayor número de cadenas que las incluidas en el análisis, la interpretación de los resultados debe realizarse respecto a las cadenas omitidas. Es decir, dado que el porcentaje de productos manejadores base (en las cadenas omitidas) es de 15%, los coeficientes indican los puntos porcentuales que cada cadena incluida en la estimación, está por encima o por debajo de la base. Las cadenas no incluidas en la estimación engloban 42 cadenas clasificadas como tiendas de autoservicio (Casa Ley, Superama, HEB, etc.), tiendas departamentales (Fábricas de Francia), mueblerías y tiendas de electrónicos (Salinas y Rocha, Ryse, etc.). Intervalos de confianza a 95%. Errores estándar agrupados por establecimiento.

GRÁFICA 9 Propensión a manejar precios respecto a las cadenas omitidasa

Los resultados mostrados en la Gráfica 9 deben ser interpretados como la propensión por parte de una cadena específica a manejar precios ante el Buen Fin; esto comparado con las cadenas más pequeñas omitidas en la estimación. La propensión a manejar precios por parte de las cadenas omitidas es de 15%, los coeficientes indican los puntos porcentuales que cada cadena incluida en la estimación, está por encima o por debajo de la base. Así, la Gráfica 9 detalla que las cadenas Palacio de Hierro (con 33 puntos porcentuales, que por simplicidad escribimos como p.p.), Liverpool (con 20 p.p.) y Best Buy (con 5 p.p.), comparadas con las cadenas omitidas, son las más propensas a manejar precios como resultado del Buen Fin, mientras que todas las demás cadenas consideradas son menos propensas a participar en una de las tres conductas de manejo de precio respecto a las cadenas omitidas. Dado que el grupo de comparación es constante para todas las cadenas es posible, además, hacer comparaciones entre las cadenas incluidas en el análisis. De esta manera, las cadenas de tiendas de autoservicio (Bodega Aurrera, Chedraui, Comercial Mexicana, Soriana y Walmart) y las tiendas clasificadas como mueblerías y tiendas de electrónicos (Best Buy, Coppel, Elektra, Famsa y Viana) son, en promedio, 20.4 p.p. y 18 p.p. menos propensas a manejar estratégicamente sus precios con respecto a las cadenas de tiendas departamentales (Liverpool, El Palacio de Hierro y Sears). Estos resultados pueden estar vinculados a diversos factores que van más allá del alcance de esta investigación. Por un lado, cada tipo de establecimiento ofrece diferentes tipos de productos y son frecuentados por diferentes perfiles de consumidores. Por otro, también pueden estar vinculados a cuestiones de poder de mercado y diferentes estrategias de fijación de precios. Estas consideraciones, aunque brevemente mencionadas aquí, constituyen un tema relevante de investigación futura.

Conclusiones

El Buen Fin es un evento anual que promociona rebajas y ofertas en diversos productos y servicios durante el mes de noviembre en México. Desde el año 2011 el Gobierno mexicano y otros organismos del sector privado han promovido este evento con el objetivo de impulsar el mercado interno y beneficiar al consumidor. El Buen Fin ha incrementado su relevancia paulatinamente desde su primera edición, para 2011 el volumen de ventas totales fue de, aproximadamente, 18 000 millones de pesos y para el año 2015 esta cifra aumentó considerablemente a 80 000 millones de pesos. Sin embargo, desde sus comienzos, el evento ha estado sujeto a escepticismos, sobre todo porque se considera que las ofertas promovidas por el Buen Fin no son verdaderas ofertas, sino un manejo de precios por parte de las empresas. No obstante, este argumento no ha sido explorado formalmente.

En este trabajo hemos usado información histórica de la base de datos ¿Quién es quién en los precios?, compilada por la Profeco para el periodo 2010-2015. Para 2014 y 2015 la Profeco promovió levantamientos especiales de precios de electrónicos y electrodomésticos. Se levantaron precios durante todos los días del evento (viernes, sábado, domingo y lunes) en todos los establecimientos registrados por la agencia. Para ediciones anteriores del Buen Fin (2011-2013), la Profeco vigilaba únicamente los días viernes a aquellos establecimientos programados para ser visitados. De esta manera, construimos un panel con más de 900 000 precios para 161 productos electrónicos en 525 establecimientos de enero de 2010 a diciembre de 2015 y analizamos dos cuestiones fundamentales. Primero, si el Buen Fin tiene impacto en los precios de productos electrónicos y su evolución entre diferentes ediciones del evento. Segundo, dada la riqueza de los datos, analizamos el efecto del Buen Fin en la formación estratégica de precios.

Con la información disponible, llegamos las siguientes conclusiones: el Buen Fin tiene un impacto estadísticamente significativo en los precios de los electrónicos y electrodomésticos. En promedio, ha reducido los precios de la categoría en 7% de 2011 a 2015. No obstante, la magnitud del efecto no es homogénea entre ediciones y se ha incrementado paulatinamente. En las ediciones 2011-2013 el efecto promedio fue una reducción de precios de 3% y para 2014-2015 fue de 8%. Sin embargo, usando precios de electrónicos para 2010, encontramos una tendencia a disminuir los precios de estos productos en la temporada de fin de año, una reducción promedio de 1% durante la tercera semana de noviembre. Así, el presumible resultado neto del Buen Fin disminuye. De 2011 a 2013 la reducción de precios promedio es de 2% y para 2014 y 2015 es de 7%.

Asimismo, no todos los productos en la categoría de electrónicos y electrodomésticos disminuyen precios durante el evento. Restringiendo el análisis a aquellos productos que sí lo hicieron, el descuento promedio del Buen Fin de 2011 a 2013 es de 6% y de 2014 a 2015 es de 15%. No obstante, cuando consideramos que estos mismos productos ya reducían sus precios en 2% durante la tercera semana de noviembre antes del Buen Fin (2010), los resultados netos del evento son 4% de 2011 a 2013 y 13% 13% de 2014 a 2015.

De manera similar, encontramos que la reducción de precios del Buen Fin es opacada por un incremento de precios días antes del evento. Esta práctica también se ha incrementado paulatinamente a lo largo de sus ediciones. Particularmente, para aquellos productos que disminuyeron sus precios durante el Buen Fin, encontramos un incremento promedio de precios entre 0.3 y 2.5%, para 2011-2013, e incrementos entre 1 y 3% para 2014-2015. También se encuentra evidencia de que el Buen Fin ha cambiado las estrategias de formación de precios de los establecimientos durante la temporada de fin de año, los cuales no solamente han dejado de incluir rebajas y promociones en sus precios de noviembre después del Buen Fin y diciembre, sino que esta tendencia se ha revertido. A partir de la adopción del evento, los precios en este periodo se han incrementado (en promedio, 2.5% para 2011-2013 y 2% para 2014-2015). Es decir, un consumidor que se beneficiaría por las rebajas durante el mes de diciembre, ya no lo hace por efecto del Buen Fin.

Dados los incrementos de precios durante las primeras semanas de noviembre, antes del Buen Fin, analizamos si es que las ofertas reportadas son verdaderas ofertas o forman parte de una estrategia de manejo de precios por parte de los establecimientos. Se encontró evidencia de que 14% de los productos en la muestra participa en algún tipo de manejo de precios. Además, 14% de productos involucra a 73% de los establecimientos en la muestra junto con diversos productos de 42 marcas. Por este motivo, se concluye que esta práctica no es un fenómeno endémico de algunas cadenas o marcas específicas. Profundizando en este resultado, examinamos cuáles cadenas son más propensas a participar en el manejo estratégico de precios como resultado del Buen Fin. Encontramos que las cadenas de tiendas de autoservicio más grandes del país (Bodega Aurrera, Chedraui, Comercial Mexicana, Soriana y Walmart) son, en promedio, 5.5 p.p. menos propensas a manejar estratégicamente sus precios respecto a las cadenas más pequeñas que participan en el Buen Fin. Las tiendas departamentales (Liverpool, El Palacio de Hierro y Sears) son 16 p.p. más propensas y las tiendas de electrónicos y mueblerías (Coppel, Elektra, Famsa y Viana) son 4 p.p. menos propensas. Así, concluimos que el Buen Fin no puede ser considerado como un evento de baja generalizada de precios, que los descuentos ofrecidos por distintas cadenas tienen diferencias considerables y que, en algunos casos, diversos establecimientos han adoptado prácticas estratégicas que permiten hacer mucho más evidentes las ofertas ofrecidas durante el evento.

Por último, la cuestión fundamental de esta investigación se resume en si es posible afirmar que el Buen Fin aumenta el bienestar del consumidor mexicano. Este trabajo no puede contestar esa pregunta directamente, pero ofrece tres aproximaciones relevantes: primero, el descuento promedio del Buen Fin es de 8% en productos electrónicos y electrodomésticos, y de 15% en aquellos productos que efectivamente disminuyeron su precio. Segundo, existe un incremento promedio de precios antes del evento de 2%. Tercero, existe un cambio de tendencia en las rebajas de fin de año como resultado del evento; los precios en esta temporada han aumentado en promedio 2%. Haciendo un balance de estas consideraciones, no es claro que el resultado del evento aumente el bienestar de las familias mexicanas. Ese aumento depende de patrones de gasto y endeudamiento a lo largo del tiempo. Futuras investigaciones podrían analizar con más detalle esas pautas de acuerdo a los resultados mostrados en este artículo.

text new page (beta)

text new page (beta)