Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Similars in

SciELO

Similars in

SciELO

Share

Problemas del desarrollo

Print version ISSN 0301-7036

Prob. Des vol.39 n.154 Ciudad de México Jul./Sep. 2008

Artículos

Sector asegurador y economía mexicana

José Francisco Reyes Durán*

* Profesor de las Divisiones de Estudios Profesionales y de Estudios de Posgrado de la Facultad de Economía de la Universidad Nacional Autónoma de México (UNAM). Correo electrónico: jfreyesd@prodigy.net.mx.

Fecha de recepción: 7 de febrero de 2008.

Fecha de aceptación: 6 de mayo de 2008.

Resumen

Este artículo pretende demostrar que el sector asegurador –sobre todo las empresas oligopólicas y aquellas integradas a grupos financieros que se desempeñan en él– se benefició del proceso de crisis económica de los últimos 25 años. Ello fue posible por la confluencia de varios factores: 1) las políticas de desregulación, apertura y privatización favorecieron la participación y el control del gran capital –fundamentalmente extranjero– en el mercado asegurador; 2) las políticas fiscal, de contracción del gasto público y venta de empresas estatales, así como políticas monetarias de elevadas tasas de interés, acompañadas por la sobrevaluación del tipo de cambio, precipitaron dos fenómenos en el sector de aseguramiento: la orientación de las aseguradoras hacia el espacio de los mercados de capitales para la negociación de títulos y valores ante la contracción del mercado interno, y la mayor competencia y devaluación de las empresas para ser adquiridas por el capital extranjero y nacional oligopólico, y 3) la crisis de 1994-1995 significó un proceso acelerado de transferencia en el control y propiedad de las corporaciones aseguradoras operantes: desde la concentración y dominio del capital nacional hasta el control del capital extranjero.

Palabras clave: sector asegurador, economía, crisis, apertura, reformas económicas y financieras.

Abstract

This paper aims to demonstrate that the insurance industry -especially the oligopolistic companies and those involved in it which belong to financial groups -benefited from the economic crisis situation of the last 25years. This was possible due to the confluence of several factors: 1) deregulation policies -the opening and privatization process that favored the participation in and control of, basically foreign, big capital -in the insurance market; 2) fiscal policies -including the contraction of public spending and the sale of state-owned corporations, as well as monetary policies to raise interest rates, accompanied by the overvaluation of the Mexican peso -precipitated two phenomena in the insurance industry: the orientation of insurance companies towards capital markets for the negotiation of securities in view of the domestic market's contraction, and the greater competition and devaluation of companies to be acquired by foreign and national oligopolistic capital, and 3) the 1994-1995 crisis, which meant an accelerated process of transfer of the control and property of the operating insurance corporations: from the concentration and domination of national capital to the control of foreign capital.

Key words: insurance industry, economy, crisis, opening, economic and financial reforms.

Résumé

Cet article prétend démontrer que le secteur des assurances - surtout les entreprises oligopolitiques et celles intégrées à des groupes financiers qui y opèrent - a bénéficié du processus de crise économique des vingt-cinq dernières années. Ceci fut rendu possible par la convergence de divers facteurs: 1) les politiques de dérégulation, ouverture et privatisation ont favorisé la participation et le contrôle du grand capital -fondamentalement étranger - sur le marché des assurances; 2) les politiques fiscales de réduction des dépenses publiques et de privatisation des entreprises publiques, ainsi que les politiques monétaires de taux d'intéret élevés, jointes à la surestimation du taux de change, ont précipité l'évolution de deux phénomènes dans le domaine des assurances: l'orientation des compagnies vers le champs des marchés de capitaux pour la négociation de titres et valeurs face à la réduction du marché interne, et la compétition et dévaluation des entreprises destinées à être acquises par le grand capital et national oligopolitique; et 3) la crise de 1994-1995a accéléré le processus de transfert du contrôle et de la propriété des compagnies d'assurances opérantes, qui passent des mains du capital national sous le contrôle du capital étranger.

Mots clés: secteur des assurances, économie, crise, ouverture, réformes économiques et financières.

Resumo

Este artigo pretende demonstrar que o setor assegurador–sobre tudo as empresas oligopolistas e aquelas integradas a grupos financeiros que se desempenham neles–se beneficiou do processo de crises econômicas dos últimos 25 anos. Isto foi possível pela confluência de vários fatores: 1) as políticas de desregulamentação, apertura e privatização favoreceram a participação e o controle do grande capital– fundamentalmente estrangeiro–no mercado assegurador; 2) as políticas fiscais, de contração do gasto público e venda de empresas estaduais, assim como políticas monetárias de elevadas taxas de juros, junto com a sobrevalorização do tipo de cambio, precipitaram dos fenómenos no setor de asseguramento: a orientação das seguradoras para a negociação de títulos e valores ante a contração do mercado interno, e a maior competência e de valoração das empresas para ser adquiridas pelo capital estrangeiro e nacional oligopolista, 3) a crise de 1994-1995 significou um processo acelerado de transferência no controle e propriedade das corporações asseguradoras operantes: desde a concentração e domínio do capital nacional até o controle do capital estrangeiro.

Palavras chave: setor assegurador, economia, crises, apertura, reformas econômicas e financeiras.

Introducción

El presente trabajo se ubica en el núcleo de la crisis estructural de la economía nacional. El desenvolvimiento en el sector asegurador entre 1980 y 2005 parece comprobar que dicha crisis no afectó su nivel de rentabilidad, sino que, al contrario, la mejoró. También observamos que los agentes económicos involucrados modifican de manera sustancial su participación: desde la conducción económica estatal (con políticas reguladoras y participación directa de empresas estatales), acompañada de capital nacional, hasta aseguradoras extranjeras y reubicación de grupos financieros.

La política económica entre 1980 y 2005 ha implicado cambios estratégicos en las empresas aseguradoras: la transformación de la orientación corporativa hacia el mercado de capitales para la negociación de títulos y valores, la transferencia en su control y propiedad, la extranjerización del sector asegurador, el dominio de los grupos financieros y de las grandes aseguradoras independientes oligopólicas, y el retiro del Estado en la conducción del mercado. Dichos cambios constituyen algunos de los rasgos centrales de la transformación del sector y del funcionamiento actual de las corporaciones de seguros.

El complejo proceso económico que caracteriza a la economía mexicana trastocó al sector asegurador en su nivel de competencia y grado de oligopolio, y desencadenó acelerados procesos de fusiones y adquisiciones. Además la orientación financiera de las corporaciones conjugada con la crisis y la contracción del mercado tuvieron importantes repercusiones en el funcionamiento administrativo de las empresas que disminuyeron los niveles de empleo y salarios, y elevaron la productividad con el propósito esencial de incrementar la rentabilidad del sector asegurador.

En el primer apartado se presenta el papel del sector asegurador en la economía nacional; el segundo muestra el efecto de la inflación, las tasas de interés y el tipo de cambio en la generación de los productos financieros del sector asegurador y la entrada del capital extranjero. La evolución de la formación bruta de capital fijo se refleja en el ritmo de crecimiento de las inversiones financieras e inmobiliarias de las corporaciones de seguros (tercer apartado). La crisis de la economía mexicana tiene un papel central en las grandes transformaciones y la dinámica asumida por el sector asegurador y sus empresas a partir de ese momento y hasta nuestros días, tema abordado en siguiente apartado. En seguida se presenta el efecto de la apertura económica en el mercado asegurador dada la influencia de la inversión extranjera por medio de la inversión extranjera directa (IED) y la inversión de cartera en el sector. En otro punto se destaca el carácter oligopólico de este grupo y muestra los márgenes de concentración sectorial en los principales indicadores financieros, con énfasis en la rentabilidad y las utilidades netas. El penúltimo apartado trata de mostrar los fenómenos desencadenados en el sector asegurador en los niveles de productividad del trabajo. Por último, se hace referencia a la rentabilidad de las empresas aseguradoras como el objetivo esencial de su reubicación en el sector para el control y propiedad de las aseguradoras.

PIB y producto asegurador

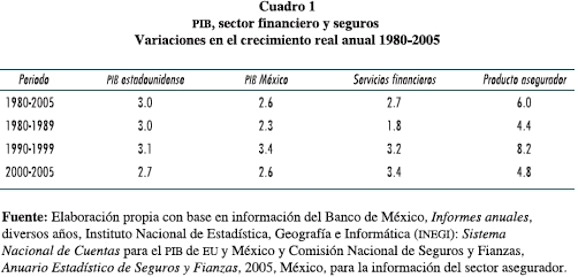

Entre 1980 y 2005, el sector asegurador logró que sus primas directas se incrementaran a un ritmo de 6.0% en promedio, poco más del doble que el crecimiento económico (2.6%); sin embargo, las caídas del producto asegurador son más pronunciadas que las del Producto Interno Bruto (PIB) y ponen en evidencia la inestabilidad del sector, sobre todo en las décadas de los noventa y primera de este siglo.

En el periodo 1981-1989 de estancamiento inflacionario, el crecimiento del sector asegurador es casi ininterrumpido (4.4% promedio anual), a excepción de 1983, cuando la crisis de deuda afectó la economía (el PIB declinó en -3.4%), al tiempo que las primas de seguros sufrieron una depresión de -13.2% y la caída de la actividad aseguradora fue 3.8 veces mayor que aquélla.

En la década de los noventa, de crisis deflacionaria (estancamiento económico con bajos niveles de inflación), el PIB creció 3.4% en promedio anual, mientras el sector asegurador lo hizo 8.2%, 2.4 veces más que el crecimiento de la economía, y casi el doble de crecimiento de los años ochenta.

En el sector asegurador, los factores que llevaron a la mayor presencia del capital extranjero procedieron de las atractivas oportunidades potenciales que se presentan en el sector asegurador para lograr utilidades significativas; la baja tasa de ganancia en el mercado de seguros en los países industrializados y las medidas de apertura y desregulación enormemente favorables significaron el aumento de la IED en el sector asegurador que se reflejó en la operación de compañías aseguradoras nuevas y su presencia en las ya existentes: las corporaciones que operan en el mercado aumentan de 43 instituciones en 1990, a 68 en 1999, es decir, 25 aseguradoras más (véase cuadro 6).

Entre los años 2000 y 2005, los descensos en el producto asegurador son recurrentes y más profundos que los registrados en el PIB, elemento causal de la baja penetración del sector asegurador en la economía nacional (véase cuadro 2); en 2005 el sector asegurador se encuentra en el mismo nivel que en 1999, 1.6% de participación, a pesar de que el crecimiento del sector (4.8% en promedio) es mayor que el ritmo de crecimiento económico (2.6%), y de que la penetración del sector llegó a representar casi 2% del PIB en 2002. Lo anterior parece obedecer a las pronunciadas retracciones en el mercado de seguros debido a la caída del poder adquisitivo y al estancamiento de los sectores industrial y agropecuario que se reflejaron en la venta de seguros para esos sectores, sobre todo en los años 2001, 2003 y 2005, lo que afectó seriamente la participación del sector en la economía.

La política fiscal restrictiva y la disciplina fiscal contraen el mercado interno, lo que afecta las ventas de seguros (los ingresos por primas de las aseguradoras); también dificultan la cobertura del endeudamiento, lo que impide que los agentes aseguradores medianos y pequeños, que representan la mayoría, tengan acceso al crédito de la banca comercial, desalentando la inversión.1

Inflación, tasa de interés, productos financieros y tipo de cambio

Para el sector asegurador las elevadas tasas de los bonos le significan ganancias financieras (productos financieros): entre 1980 y 2005 crecieron a un ritmo anual de 9.3%, lo que representa una dinámica impresionante. El cuadro 3 nos muestra con claridad la política gubernamental aplicada para atraer la inversión externa que repercute favorablemente en el perfil financiero de la gestión de las aseguradoras. Entre 1988 y 2005 la tasa real anual de Certificados de la Tesorería (CETES) a 28 días se encuentra por lo general arriba de la tasa Libor a tres meses que maneja Estados Unidos, lo que desencadena tres fenómenos: el aumento de los compromisos de las autoridades al capital externo por adquirir CETES, pues la emisión de esos bonos de deuda incrementan la deuda interna; el encarecimiento del crédito, porque estas tasas presionan a las tasas activas de financiamiento y, por último, la política de tasas de interés que se traduce en la mayor presencia de inversión extranjera de cartera especulativa con elevados costos para el país.

Con frecuencia los fenómenos inflacionario y de aumento de las tasas de interés se encuentran asociados con el acrecentamiento de ganancias financieras obtenidas por las empresas aseguradoras. Entre 1980 y 1989, los productos financieros aumentaron 16.7% en promedio anual en términos reales (cuadro 3). Este impulso incide para que el nivel de utilidades del sector asegurador registre un promedio de crecimiento de 31.4% en este periodo. Esta situación se muestra en el cuadro 12.

Durante los años noventa, con base en la doctrina neoliberal y sustentada en las recomendaciones del Banco Mundial (BM) y el Fondo Monetario Internacional (FMI), se profundizan las reformas estructurales y las políticas de contracción de la demanda –provocadas por las altas tasas de interés– a fin de acelerar la apertura de la economía para atraer los capitales a los mercados financieros del país.

En esa misma década, la menor tasa de inflación permite un mayor control sobre las expectativas de inversión del capital externo y es apoyada por la contención del gasto gubernamental; la reactivación del ingreso nacional en 3.4% en promedio, debido a la mayor inversión productiva –la formación bruta de capital fijo aumentó 6.7% en promedio–, se tradujo en mejores niveles de consumo. El consumo total registró un leve impulso de 2.9% al tiempo que el público creció 2.3% y el privado 3.0%.

Estos factores repercutieron positivamente en las ventas del sector asegurador para alcanzar 8.2% de crecimiento, aunque no fue suficiente para generar utilidades, pues éstas cayeron -21% en promedio en la década debido a la baja de los productos financieros que, como se observa en el cuadro 3, experimentaron descensos casi en todos los años para promediar -7.7% en el periodo.

Por su parte, entre 2000 y 2005, el tipo de cambio sobrevaluado y fijo2 tiene efectos contradictorios en el sector asegurador e impulsa el enfoque hacia el mercado de capitales para negociar los valores: por un lado, el tipo de cambio fijo aprecia las tasas de interés para atraer capitales del exterior, éstas a su vez impulsan las ganancias financieras de las corporaciones aseguradoras, cuyos recursos se encuentran sobre todo en forma líquida.3 Por otro lado, al mantener un tipo de cambio por arriba de su valor real, subsidia las importaciones, encarece las exportaciones y frena los estímulos para la inversión productiva; esta situación disminuye las ventas del sector asegurador, y en las aseguradoras con endeudamiento contrae sus flujos de efectivo, lo que afecta sus utilidades. La opción de las empresas es financiarizarse, es decir, enfocar la administración hacia la obtención de ganancias financieras para cubrir sus pérdidas productivas.

El papel del sector asegurador y sus empresas como poseedoras de los bonos emitidos por el gobierno se ha profundizado: desde una participación de 8.4% en 1990 hasta la más alta de 12.9% en 2004, el promedio de todo el periodo es de 9.8% (cuadro 4).

La estabilidad del tipo de cambio y su sobrevaluación tienen importantes efectos en la inversión de largo plazo de las aseguradoras al contraer la oferta de productos, el empleo, los salarios y la demanda económica. Por su parte, la tasa de interés elevada incrementa el costo financiero de las aseguradoras y su servicio, pero también impulsa la rentabilidad de su capital financiero.

El aumento de la tasa de interés obliga a disminuir el gasto público para evitar el déficit fiscal, lo cual reduce la participación del Estado en el sector asegurador a cambio de abrirle al sector privado espacios de inversión. De esta manera, el capital financiero aumenta su participación en el mercado de seguros (y en el reparto del producto asegurador).

En las corporaciones de seguros es posible que el incremento de las tasas de interés tenga un doble efecto que puede ser contradictorio: aumenta sus productos financieros y la subida de las tasas de interés "disminuye el valor de una empresa [...] con una brecha de financiamiento negativa [aumenta el endeudamiento]. Al contrario, una disminución en la tasa de interés incrementa su valor y disminuye el valor de una empresa con una brecha de financiamiento positiva" (Ortiz, capítulo 2: 59).

Formación bruta de capital fijo nacional, inversiones financieras e inmobiliarias del sector asegurador

La tendencia al menor crecimiento del capital en la economía se refleja en el sector asegurador: a diferencia de la década de los ochenta donde el capital contable del sector aumenta a un ritmo de 17% promedio anual, en los noventa es mucho menor, 5.3%; lo mismo sucede con las inversiones inmobiliarias: su impulso era de 29% promedio anual y en los noventa disminuye a 4.8%. Finalmente, entre 2000 y 2005 el patrimonio del sector crece 8.7% en promedio, mientras las inversiones financieras caen en -2.9%.

La situación de la propiedad accionaria (o capital social) influye en el capital contable (el patrimonio total) porque es uno de sus componentes. El patrimonio de los dueños de las corporaciones de seguros desciende en la década de los noventa y se mantiene por arriba de ese límite en lo que va del nuevo milenio, aún sin recuperar el nivel de los años ochenta. También la actividad del capital contable se encuentra asociada a la actuación de las reservas de capital y fundamentalmente de las utilidades. De la década de los noventa a la actual, las primeras bajan su ritmo de crecimiento, mientras que las utilidades lo incrementan de manera significativa, lo cual influye en los niveles de rentabilidad, aspecto que se analiza más adelante.

Lo que es importante destacar es que los procesos de adquisiciones, fusiones, privatización de empresas y creación de corporaciones en nuevos ramos de aseguramiento, efectuados esencialmente en la década de los noventa, rinden sus frutos a partir del año 2000, cuando el gran capital, nacional y extranjero, se encuentra reubicado en el núcleo de la actividad productiva y financiera (con el dominio de bonos, deuda, derivados, y efectivo) y con el control de la propiedad de las aseguradoras.

Entre los años 2000 y 2005, el comportamiento del capital contable refleja la inversión privada nacional y extranjera efectuada en el sector en la década de los noventa, no obstante los menores ritmos de crecimiento del capital social y de las inversiones inmobiliarias del sector asegurador (véase el cuadro 5). Tanto el estímulo del mercado asegurador en estos años como las elevadas tasas de interés incrementan las inversiones financieras de las firmas aseguradoras. La política corporativa que se sigue es disminuir la inversión en capital (capital social y en inmuebles), acelerar la depreciación y mantener los recursos líquidos para aprovechar las oportunidades que brindan los mercados financieros.

La crisis de la economía mexicana, 1994-1995

La crisis de la economía mexicana tuvo importantes efectos en el sector asegurador. Para ubicar su papel en su justa dimensión, primero distinguimos algunos de sus rasgos macroeconómicos significativos para luego pasar a su significado en el sector asegurador.

Crisis bancaria y monetaria

Desde los años ochenta, la aplicación de la doctrina neoliberal es resultado del fracaso de las políticas de intervencionismo estatal, los crecientes déficit presupuestales y los límites de la industrialización sustitutiva que llevaron al estancamiento económico. Sin embargo, la aplicación de ese modelo no solucionó la crisis económico-financiera de largo plazo, la cual sufre profundas manifestaciones entre 1994 y 1995.

Los principales factores que la provocaron fueron el agotamiento del proceso de acumulación económica que tiene causas estructurales derivadas de la incapacidad de crecimiento del aparato productivo;4 la estabilidad del tipo de cambio –lo que evidentemente tiende a su sobrevaluación por la mayor inflación de la economía respecto a la estadounidense– encarece los productos de exportación y protege a los importados, restringe la competitividad y provoca un fuerte endeudamiento de las empresas ante la incapacidad de que su producción pueda colocarse ante una demanda restringida, lo que las convierte en insolventes, con el consiguiente crecimiento de la cartera vencida de los bancos;5 la posesión de valores del gobierno en poder de extranjeros, los TESOBONOS gubernamentales,6 la presencia de capital especulativo7 y el endeudamiento privado, que incluye el de empresas y familias, en niveles elevados.

Todos estos hechos se conjugan en la crisis financiera (bancaria y monetaria) de 1994-1995. El año 1994 concluye con la abrupta devaluación del peso: en 1993 el tipo de cambio era de 3.12 pesos por dólar, en 1994 fue de 3.38 pesos, y para 1996 era de 6.42 pesos. Finalmente, en 2005 el nivel del tipo de cambio era de 10.89 pesos por dólar.

Para hacerle frente a la crisis, el papel del gobierno de Estados Unidos fue central, ya que se encargó de configurar un programa de rescate acordado con el gobierno federal a cambio de condicionar la producción de petróleo8 para fortalecer sus reservas estratégicas y la continuidad de las políticas de austeridad.

La crisis en el sector asegurador

Probablemente ninguna de las aseguradoras estaba preparada para enfrentar la magnitud de la crisis de 1994-1995. El sector asegurador y, por supuesto, las corporaciones de seguros utilizaron todos los medios a su alcance para reubicarse e incluso, en el caso de algunas firmas, para evitar su desaparición: desde medidas financieras drásticas hasta la implantación de estrategias administrativas para hacer más eficiente el aparato productivo-administrativo.

La crisis mexicana de 1994-1995 y la internacional de 1997 no afectaron de manera significativa la expansión de las aseguradoras transnacionales (AT): más bien parecen haberse beneficiado. Las AT europeas, estadounidenses y asiáticas tuvieron una mayor presencia porque aprovecharon la caída en el valor bursátil de las acciones de las empresas. Posteriormente, las AT como propietarias intensificaron sus programas de saneamiento y mejoraron la competitividad de sus sucursales.

El rasgo distintivo es que la crisis financiera reformuló los acuerdos y modificó las relaciones de interés en el sector asegurador. Este sector, en el gobierno de Salinas de Gortari, se había recompuesto en favor de los grandes empresarios nacionales; sin embargo, en la crisis, la recomposición se modificó con la apertura del sector asegurador al capital extranjero, se acentuó la privatización y fueron desreguladas muchas actividades de aseguramiento para permitir su integración con otras funciones bancarias y financieras. Todo ello fortaleció al capital financiero.

La situación anterior se puede apreciar con nitidez a partir de la devaluación y la crisis para pagar los TESOBONOS en manos de extranjeros en 1994. A partir de 1995, la presencia del capital extranjero es mucho mayor.

Las aseguradoras con capital totalmente extranjero (filiales) crecieron de manera abrupta a partir de 1995, hasta alcanzar el control de 27 empresas en 1999, mientras que el resto de las firmas se mantiene prácticamente inalterado, 43 en 1990, e incluso son 41 en 1999: en apariencia, la política de las autoridades hacendarias está dirigida a impedir la modificación de las aseguradoras de capital nacional y mixto.

La crisis abre el sector asegurador al capital extranjero: en 1994 hace su aparición la primera filial, para 1995 son 13; en 1997 el número asciende a 23 empresas y para 1999 las corporaciones extranjeras en el sector suman 27. También destaca que en 1998 sólo dos aseguradoras pertenecen a grupos financieros extranjeros. Esta situación cambiará en los años de la primera década del nuevo milenio. En el año 2000 hay 30 filiales, 40 en 2003 y 46 en 2005; las aseguradoras de grupos financieros (AGF) extranjeras ascienden de dos en 2000, a cinco en 2003 y a siete en 2005.

Los cambios cualitativos y cuantitativos del mercado asegurador configuran una dinámica y reestructuración financiera sui generis como producto de la nueva forma de acumulación económica aplicada en el sector asegurador y en las corporaciones participantes que implicaron modificaciones en su propiedad y control en la reconfiguración de los circuitos financieros donde intervienen, ligados ahora más fuertemente a los del país de origen (de la matriz) para apropiarse del excedente económico generado en el proceso productivo y financiero del espacio asegurador nacional.

Ante la crisis, las corporaciones aseguradoras existentes recurrieron a la adopción de una o varias de las siguientes medidas: la venta de la aseguradora a capital existente en otro sector, operación intersectorial, es decir, una adquisición interna efectuada por capitalistas poseedores de otra empresa en el nivel nacional; la venta de la aseguradora para integrarse a grupos financieros, adquisición grupal o conglomerada; la venta de la aseguradora a capital extranjero, es decir adquisición externa; la asociación con una empresa aseguradora nacional, fusión interna; la asociación con una empresa aseguradora extranjera, fusión mixta; la entrada de capital extranjero en nuevas empresas, nueva filial; la adquisición de empresas estatales por capital nacional, privatización interna, y, finalmente, la adquisición de empresas estatales por capital extranjero, privatización externa.

En el marco de todas estas operaciones, la crisis signiicó una excelente oportunidad para los grupos inancieros y para el capital extranjero a in de reubicarse en el mercado de seguros.

Inversión extranjera (IED e inversión de cartera en la BMV)

La Bolsa Mexicana de Valores (BMV) pudo haber permitido el financiamiento de la IED en las corporaciones aseguradoras pero también el del capital nacional.

En el sector asegurador, la IED fue muy vigorosa y su presencia cada vez mayor. Como señalamos en el tema anterior, su papel fue muy importante en la transformación de la propiedad y el control de las aseguradoras. Las empresas extranjeras de nueva creación transitan de una aseguradora en 1994 a 12 en el año 2000 y a 25 en 2005, sobre todo para operar los seguros de pensiones y, en menor medida, los seguros de salud.

El proceso de fusiones y adquisiciones (FyA) se inicia en 1995 con cinco sucesos, ascienden a 18 acumulados en 2000 y logran los 21 en 2005. Con todo, la participación del capital extranjero en el sector asegurador aumenta de 2% en 1994 a 53% en 2005 (véase el último renglón del cuadro 7).

El gobierno de Carlos Salinas protegió la integración de los grupos financieros nacionales; sin embargo, en el gobierno de Zedillo la dinámica corporativa se modifica en favor del capital externo: conforme la crisis avanza, la presencia de conglomerados financieros externos aumenta. Entre 1995 y 1997 sólo existe una aseguradora integrada, Royal & Sun Allianz (véase el cuadro 8). En el periodo 1998-2001 se le suma Seguros Santander Mexicano (esta última empresa se convertirá en Seguros Santander Serin en 2002). A partir de 2000, ya en el sexenio de Vicente Fox, la presencia de los grupos inancieros externos en el sector se incrementa: en 2002 las aseguradoras integradas son cuatro; en 2003, son cinco y en 2004 ascienden a siete, número que se mantiene para 2005.

En 2005 las AGF extranjeras son las dominantes dentro del total de empresas integradas a grupos inancieros, lo cual es inversamente proporcional al papel de los conglomerados nacionales. Como se aprecia en el cuadro 8, en 1991 estos conglomerados controlan cinco empresas; en 1994 son dueñas de 14 y para el año 1998 ascienden a 16. A partir de este año su presencia comienza a disminuir: en 2000 las aseguradoras incorporadas a los grupos inancieros nacionales ascienden a 13; en 2002, bajan a 11, y para 2005 son sólo seis.

En síntesis, la IED es un elemento dinámico en la relación con el exterior. Buena parte de esos recursos fueron a parar a la adquisición de empresas estatales y privadas nacionales, o a la operación en ramos nuevos.

Entre 2000 y 2005, la mayor penetración del capital extranjero en el sector asegurador es resultado del movimiento financiero simultáneo de la IED (10.5% de crecimiento en promedio), y de la inversión de cartera (9.7%) con apoyo de la Bolsa Mexicana de Valores como mecanismo de financiamiento –el Índice de Precios y Cotizaciones de esta institución creció 19.4% promedio anual.

Oligopolio y centralización económica de las empresas (fusiones y adquisiciones)

De 1980 a 2005 las aseguradoras más grandes fueron las siguientes:

Como se puede apreciar en el cuadro 9, durante los años ochenta el poder oligopólico de las compañías más grandes del sector asegurador aumenta: en 1980, las seis empresas más grandes concentran 77% del mercado, y en 1990 siete controlan 82%. A partir de ese año, con la apertura económica, la desregulación del sector, la conformación de grupos financieros y la actuación de las firmas privadas en áreas de seguros anteriormente exclusivas del Estado, la competencia aumenta por la creación de nuevas empresas, lo que tiene un efecto negativo en el poder oligopólico: en 1994 cinco concentran 71.6% del mercado asegurador; en 1998, el mismo número de aseguradoras controla 63.6%, una disminución de ocho puntos porcentuales; en 2000 concentran 66.3%, sube 2.7 puntos porcentuales con respecto a 1998; en 2003 poseen 61.7%, una disminución de 4.6 puntos, y para 2005 tiene 58.6% del mercado, 3.1 puntos porcentuales menos que en 2003, 7.7 puntos porcentuales menos con respecto a 2000 y cinco puntos porcentuales menos con respecto a 1998.

De los datos anteriores destacan tres cuestiones: la primera se refiere a que en 1994 el nivel de concentración de las cinco empresas más grandes llega a su máximo con 71.6% del mercado, y de allí se reduce paulatinamente hasta llegar en 2005 al mínimo, con 58.6% de concentración; es decir, desde finales de los ochenta y hasta los años de crisis (1994-1995) existe una tendencia a la concentración del mercado asegurador y a partir de allí se hace presente una tendencia a la desconcentración -no obstante, en 2005 las cinco más grandes controlan más de la mitad del mercado asegurador-. La segunda cuestión es que hasta los años de crisis la presencia de empresas oligopólicas nacionales es dominante; a partir de la crisis el capital extranjero se apoderó de las aseguradoras oligopólicas. La tercera cuestión se refiere a que a partir de 1994 observamos la presencia de un grupo financiero nacional (Seguros Inbursa) entre las cinco empresas oligopólicas selectas del mercado asegurador, cuya participación en el mercado oscila entre los seis y los siete puntos porcentuales.

En conjunto, las reformas económicas y los programas de ajuste buscan modificar la propiedad de las empresas.

En el sector asegurador aumentó la competencia y disminuyó la concentración: las cinco más grandes empresas no parecen haber incrementado su poder oligopólico; por el contrario, parecen haberlo disminuido. Lo anterior también puede comprobarse con el análisis de las principales variables financieras de los estados financieros, incluidas las utilidades.

Como se muestra en el cuadro 10, el grado de concentración, medido con las primas, los siniestros, el activo, el pasivo y el capital, era mayor en los ochenta y noventa que en la época actual; in contrarius sensuen 2005 se identifica un proceso de concentración en los niveles de obtención de utilidades y de productos financieros, los más elevados de los últimos 25 años, que constituyen la esencia y razón de ser de las corporaciones.

Empleo, salarios y productividad de la economía y sector asegurador

El efecto de la crisis de larga duración ha recaído sobre el nivel empleo y los salarios de la clase trabajadora, así como en las pequeñas y medianas empresas.

Como se puede apreciar en el cuadro 11, la productividad de la economía y del sector de servicios financieros disminuyeron como consecuencia de la contracción de la producción por la crisis de la economía y por la falta de capacidad de las empresas para aplicar la tecnología que hiciera factible el desarrollo de la plataforma productiva, capaz de impulsar la producción interna y las exportaciones, ante un mercado interno restringido; no obstante, en el sector asegurador la productividad por trabajador aumenta de 2.3 millones de pesos en 1990 a 5.3 en 2000 y a 6.6 en 2005, reflejando una tasa de crecimiento promedio anual de 8.0 en los años noventa y de 9.9% en los años de la presente década.

Rentabilidad del sector asegurador

Las utilidades son más estables si provienen del proceso de producción de seguros (utilidades operativas) que si proceden de los mercados financieros (productos financieros), porque éstos son mucho más inestables, más riesgosos y dependen del comportamiento del capital financiero en el ámbito internacional, que es muy especulativo.

El análisis de la rentabilidad (utilidad neta/ventas de seguros) en el sector asegurador es sorprendente. En 1990 un inversionista o propietario de una corporación aseguradora obtenía en promedio una tasa de rentabilidad real de 13.3%, es decir, de 100 pesos vendidos (como prima) obtiene de rendimientos 13.3 pesos al año. Es una tasa considerable si la comparamos con la tasa de interés anual de CETES a 28 días que fue de 9.2% real. De la diferencia entre la rentabilidad obtenida y la tasa de interés el inversionista obtiene un margen financiero de 4.1 puntos porcentuales adicionales al invertir su dinero en la empresa de seguros que si lo hiciera en el mercado de capitales no accionario.

En el periodo 2001-2005 la rentabilidad es positiva, sobre todo en 2003 y 2004.

Por periodos destaca la rentabilidad correspondiente a la década de los ochenta que fue del orden de 14.2% promedio anual, desciende en la de los noventa a 8.9% y todavía más en los años de este milenio, a 4.7%. En los 25 años estudiados la rentabilidad registró crecimiento anual de 10%.

Lo anterior comprueba que en la medida en que los años de crisis avanzan la rentabilidad del mercado asegurador es menor y también cada vez más inestable debido a que en el mercado asegurador existe mayor riesgo e incluso incertidumbre por la orientación financiera de las empresas, lo que afecta el nivel de las utilidades operativas, las ganancias financieras (productos financieros) y la utilidad neta (resultado financiero). El trabajo de crisis actúa en favor de las aseguradoras oligopólicas y en especial de las aseguradoras integrantes de grupos financieros.

Conclusiones

El sector asegurador constituye un excelente ejemplo de la manera como se llevó a cabo la transnacionalización de la economía mexicana y, en especial, del sector financiero, en un periodo de crisis que abarca los últimos 25 años. El mercado asegurador representa enormes ganancias y, por ello, han emigrado capitales del exterior para colocarse en el núcleo del mercado.

El papel del gobierno federal ha sido clave en este proceso al apoyar el ingreso del capital extranjero con un tipo de cambio sobrevaluado, alentando su inversión por medio de la Bolsa Mexicana de Valores, y con un conjunto de medidas complementarias de desregulación, apertura y privatización de empresas.

Las transformaciones económico-financieras observadas en el sector asegurador son muestra evidente del retiro del Estado en la conducción de la actividad de aseguramiento para dejarla en manos del capital corporativo nacional y extranjero.

El mayor costo lo han pagado la clase trabajadora y las empresas pequeñas, quienes no pueden tener un papel central en un mercado con características oligopólicas, altamente concentrado en sus niveles de utilidades y rentabilidad.

La rentabilidad no sólo puede observarse por la relación entre las utilidades y las ventas sino también por la relación entre las utilidades y el capital contable o patrimonio de la empresa, es decir, la rentabilidad del capital. Se pretende elevar la rentabilidad del capital mediante el mínimo capital invertido, que genere la máxima utilidad posible. Por ello, la práctica de muchas aseguradoras para elevar la rentabilidad ha sido disminuir el ritmo de crecimiento de su capital, descapitalizando a la empresa hasta un punto que no estropee la estructura administrativa y logre su óptimo aprovechamiento.

Se requieren efectuar cambios en el modelo económico al dirigir la política económica al fomento de la inversión de largo plazo, el empleo y el mejoramiento de las condiciones del mercado interno. Sólo de esta forma puede llevarse a cabo un cambio de fondo en la orientación del sector asegurador para el desarrollo económico.

Bibliografía

Álvarez, Alejandro, "La inestabilidad financiera internacional y sus implicaciones en México", en Guadalupe Mantey y Noemí Levy (comps.), Globalización financiera e integración monetaria. Una perspectiva desde los países en desarrollo, México, Grupo Editorial Miguel Ángel Porrúa, 2002. [ Links ]

Asociación Mexicana de Instituciones de Seguros, El seguro mexicano, México, AMIS, varios años. [ Links ]

––––––––––, Estadísticas de primas y siniestros 1980 y 1985, México, AMIS, varios años. [ Links ]

Banco de México, Informes anuales, México, BANXICO , varios años. [ Links ]

Centro de Estudios de las Finanzas Públicas de la H. Cámara de Diputados, Estados Unidos: inflación anual: 1980-2007, base 1996=100, serie desestacionalizada, con base en datos de US Bureau of Labor Statistics. [ Links ]

––––––––––, Estados Unidos: producto interno bruto, 1980-2006 (valor y tasa de crecimiento real anual), con base en datos de US Bureau of Economic Analisis, febrero 28 de 2007. [ Links ]

––––––––––, Indicadores económicos básicos, 1990-2006, serie Cuadernos de Finanzas Públicas 2006, México, CEFP/040/2006, núm. 13. [ Links ]

––––––––––, México: CETES (tasa de interés real anual), 1982-2007 (tasa anual, promedio mensual y anual), con base en datos del Banco de México. [ Links ]

––––––––––, México: Cetes (tasa de rendimiento anualizado), 1982-2007 (tasa anual, promedio mensual y anual), con base en datos del Banco de México. [ Links ]

––––––––––, México: personal ocupado remunerado por sector de actividad económica, 1970-2004 (miles de personas ocupadas remuneradas, promedio anual), con base en datos del INEGI, Sistema de Cuentas Nacionales. [ Links ]

––––––––––, México: FIB por persona ocupada, 1970-2004 (pesos constantes a precios de 1993 por persona ocupada), con base en datos del Nacional Financiera, La economía mexicana en cifras, 1990 e INEGI, Sistema de Cuentas Nacionales, 2006. [ Links ]

Comisión Nacional de Seguros y Fianzas, Actualidad en seguros y fianzas, México, 1991-2005. [ Links ]

––––––––––, Anuario estadístico de seguros y fianzas, México, 1990-2005, [ Links ]

––––––––––, El comportamiento del sector asegurador y afianzador mexicano, México, 1993-1997. [ Links ]

––––––––––, Estructura del mercado, compañías aseguradoras integradas a grupos financieros, 1991-2005, México, 2006, [ Links ]

––––––––––, Estructura del sector asegurador, México, 2006. [ Links ]

––––––––––, Resultados de 25 años del sector asegurador mexicano. Año 2000: del siglo XX al tercer milenio, México, 2000, [ Links ]

––––––––––, Estructura del mercado, compañías aseguradoras con participación extranjera (1990-2005), México, 2006. [ Links ]

Huerta, Arturo, Por qué no crece la economía mexicana y cómo puede crecer, México, ed. Diana, 1ª edición, 2006. [ Links ]

Instituto Nacional de Estadística, Geografía e Informática, Sistema Nacional de Cuentas, México, varios años. [ Links ]

Ortiz, E., Finanzas y productos derivados. Contratos adelantados, futuros, opciones, swaps, México, UNAM (en proceso), 2007. [ Links ]

Vidal, Gregorio, Privatizaciones, fusiones y adquisiciones. Las grandes empresas en América Latina, V. Edición, México, Universidad Autónoma Metropolitana, Anthropos, 2001. [ Links ]

––––––––––, Grandes empresas, economía y poder en México, México, Plaza y Valdés Editores, 1a edición, 2002. [ Links ]

1 La estrategia del gobierno de bajar la inflación con la contracción del gasto tiene un costo muy elevado: restringe la actividad económica; aumenta el déficit comercial; incrementa el desempleo por las menores expectativas de inversión que implica la estrechez del mercado interno y, por ende, disminuye el flujo de inversión. Todo ello se traduce en menor capacidad adquisitiva de los trabajadores –el salario mínimo real ha descendido desde 13.66 pesos en 1990 a 10.99 pesos en 2000 y a 10.70 pesos en 2005 (Huerta, 2006: 47).

2 Recordemos que "[...] hasta 1971, el sistema de Bretton Woods había privilegiado el régimen de estabilidad del tipo de cambio, el cual se había alcanzado –en la mayoría de los países en desarrollo– por las condiciones de crecimiento de la productividad existentes, la entrada de inversión extranjera directa (IED) y el control del movimiento del capital financiero, todo lo cual frenaba las prácticas especulativas en contra de la moneda.

"En cambio, la estabilidad del tipo de cambio nominal –en el sentido de una variación por debajo del diferencial de precios internos versus externos– lograda en nuestro país desde diciembre de 1987 hasta el presente (a excepción de 1994 y principios de 1995) no se ha sustentado en el crecimiento de la productividad, ni en una balanza de comercio exterior holgada" (Huerta, 2006:8).

3 Si un asegurador invierte mil dólares al tipo de cambio de 10 pesos por dólar, significarían 10,000 dólares a una tasa de interés de 15%, su capital al final del periodo ascendería a 115,000 pesos; sin embargo, con una devaluación de 15% la situación sería de 115,000 / 0.15 = 76,666.00.

4 Este fenómeno se encuentra vinculado con el patrón de crecimiento implantado en las últimas dos décadas caracterizado por la apertura de la economía que lo hace depender del capital externo a fin de darle estabilidad a los agregados macroeconómicos, pero que en el fondo beneficia fundamentalmente a los grupos financieros y a las élites industriales y financieras que operan en el país, con capital de origen tanto interno como externo.

5 Tan sólo entre 1991 y 1995 "[...] el coeficiente de cartera vencida menos provisiones entre capital contable, que mide la fragilidad de los bancos para asumir sus compromisos con los ahorradores, subió de 22.6% en 1991 a 66% en 1994 y a 97% en 1995" (Álvarez, 2002: 382).

6 "Los TESOBONOS mexicanos explicaron en gran parte la operación de rescate que llevó adelante el gobierno estadounidense. Un destinatario final de los créditos facilitados al gobierno de México fueron los inversionistas institucionales cuyas oficinas matrices están en los propios Estados Unidos".

"[...] Según información del Banco de México, al final de 1994 los residentes en el extranjero tenían en sus manos un total de 17 mil millones de dólares en Bonos de la Tesorería de la Federación (TESOBONOS), lo que representa 85% del total de los valores gubernamentales en poder de residentes extranjeros [...] Esta cifra, siempre según información del banco central, equivale a la casi totalidad de los TESOBONOS que existían en el mercado. Al final de 1994 el saldo de los TESOBONOS y Pagarés de la Tesorería de la Federación (PAGAFES) era de 109 mmp y los TESOBONOS en manos de residentes extranjeros pagados al tipo de cambio para obligaciones en moneda extranjera sumaban algo más de 91 mmp. Un año después la situación era radicalmente diferente, los valores gubernamentales en poder de residentes en el extranjero sumaban 3,000 millones de dólares, de los que 76% eran CETES" [Vidal, 2001: 117-118].

7 De acuerdo con información del Banco de México en 1994 se da un superávit en la cuenta de capitales por 14,584 millones de dólares, donde la inversión extranjera asciende a 19 519 millones, de los que 8,547 millones son inversión de cartera y 10 972 millones son IED. Pero lo que resulta aleccionador es el contraste con los datos de 1995: si bien el superávit en la cuenta de capital para este año aumenta a 15,112 millones de dólares, uno de sus componentes, la inversión extranjera total, registra números negativos (-189 millones), de los que 9,526 millones son ied (que presentó cifras positivas) menos que compensados por la caída de la inversión de cartera en -9,715 millones de dólares, una franca salida neta de capital especulativo del país impulsando la crisis.

8 "En la crisis de 1994-1995, en la medida en que el monto de los recursos movilizados para el rescate representaba para el gobierno de Estados Unidos un aporte en términos reales tres veces mayor que el que utilizó en 1982, [...] y justo sobre la experiencia anterior, no sólo se endurecieron las exigencias de manejo de la política macroeconómica, sino que se cargaron a México los costos, honorarios y gastos de todos los estudios e informes necesarios, pero sobre todo de nueva cuenta aunque en versión corregida y aumentada, apareció la voracidad sobre elpetróleo [cursivas propias] al imponer un embargo precautorio sobre los ingresos generados por las exportaciones de petróleo que debieron ser manejadas mediante una cuenta rotatoria del Banco de la Reserva Federal de Nueva York. [...] Y por si fuera poco, el gobierno se comprometió a entregar toda la información confidencial de PEMEX" (Álvarez, 2002: 378-379)