Introducción

Ante los crecientes retos que presenta el contexto financiero internacional, la academia y los profesionales, así como las instituciones han desarrollado diversas alternativas, con el fin de promover una colocación más eficiente; tanto en términos geográficos, como en la elección de diversos instrumentos, entre los que destacan innovaciones financieras (ETFs, ADRs, FIBRAs, etc).

El diseño de portafolios de inversión es una de las aplicaciones más importantes en el ámbito financiero, ya que permite la diversificación del riesgo y la maximización del rendimiento, a través de la decisión de invertir en diferentes activos. Otro de los desarrollos cruciales en finanzas es el modelo de Valor en Riesgo (VaR) el cual permite medir la pérdida potencial esperada, en un horizonte de tiempo a un cierto nivel de confianza; ambas herramientas han sido ampliamente utilizadas, al ser conceptos sencillos de interpretar y aplicar.

Por otro lado, los Exchange Traded Funds (ETF) son instrumentos financieros que replican el comportamiento de un activo (puede ser en su precio o rendimiento), existe una gran cantidad de activos sobre los cuales dichos instrumentos se han desarrollado, uno de los más importantes son los índices bursátiles. Los ETFs sobre índices bursátiles se han convertido en uno de los instrumentos favoritos de los inversionistas debido a que permiten acceder a un instrumento que replica un índice de referencia. Algunas de las ventajas que ofrecen este tipo de instrumentos son: bajos costos de transacción, la posibilidad de realizar ventas en corto, aún en mercados donde estas operaciones sean restrictivas y accesibilidad, a pesar de que los inversionistas no se encuentren en ese mercado pueden acceder a ETFs de índices internacionales, lo cual facilita la diversificación internacional por medio de dichos instrumentos.

Con base en lo anterior, el presente trabajo tiene por objetivo analizar y comparar dos estrategias de inversión con colocación a nivel internacional, la primera de ellas “tradicional” en la cual se construye un portafolio con las principales cinco acciones de cuatro economías y una cartera de “ETFs” la cual se encuentra compuesta por los ETFs de los principales índices bursátiles de cada economía. Lo anterior, con el fin de comprobar qué estrategia de inversión es más rentable para los inversionistas. Una vez que se construyen ambas carteras, se estima la pérdida potencial esperada a través del Valor en Riesgo (VaR); permitiendo medir y comparar el riesgo esperado de ambas carteras.

Algunos estudios que han realizado aplicaciones del modelo de Markowitz utilizando instrumentos distintos a los tradicionales son: Miffre (2007), Grossman y Beach (2010), Gupta (2010) y Li y Chan (2018) .

La contribución del presente estudio radica en que se emplea un análisis comparativo, en el cual se involucran activos tradicionales (acciones) y uno de los instrumentos financieros más innovadores y utilizados a nivel internacional (ETFs). Asimismo, se emplean dos modelos financieros que arrojan información importante para la toma de decisiones de inversión. Finalmente, el artículo considera activos y mercados desarrollados y en desarrollo, lo cual es poco común, ya que la mayoría de los estudios se centran en mercados desarrollados.

Los resultados de esta investigación son de especial relevancia para inversionistas e instituciones financieras de toda índole, en términos de la colocación de activos eficiente que les permita maximizar el rendimiento, a través de la diversificación internacional. Igualmente, conocer la pérdida máxima esperada de sus inversiones les permitirá una mejor administración del riesgo.

El trabajo se encuentra estructurado de la siguiente manera: en la primera sección se abordan los antecedentes y características de los ETFs, la segunda presenta los estudios relacionados con la temática del presente, la tercera describe los datos y la metodología implementada, la cuarta sección muestra y analiza los resultados empíricos de la investigación y finalmente se presentan las conclusiones del trabajo.

I.Antecedentes y características de los ETF´s

Tradicionalmente, los administradores de activos han basado la gestión de carteras en instrumentos de deuda o capital, como parte de la oferta total de los vehículos de inversión disponibles en los mercados financieros. Actualmente existen los llamados Fondos Cotizados o Títulos Referenciados a Acciones, conocidos como ETF (Exchange Traded Funds), estos son certificados de participación que representan el patrimonio de fideicomisos de inversión abiertos, y que mantienen en posición canastas de títulos que cotizan en mercados organizados, cuyo objetivo fundamental es el de replicar el comportamiento del portafolio, o índice al que están referidos (activo subyacente). Así, estos instrumentos son colocados en una bolsa de valores y permiten al inversionista comprar o vender un índice o portafolio a través de una sola acción. El hecho de que estos instrumentos sigan el comportamiento de un índice de mercado definido hace que sea posible trabajar con el subyacente, y no con el activo en el modelado de carteras de inversión, siempre que la réplica sea adecuada (Del Moral, 2013).

El surgimiento de los ETFs responde a la necesidad de una cartera de va- lores que pudiera negociarse fácilmente en el mercado como un todo. Wells Fargo Bank desarrolló un fondo indexado en 1971, con la inclusión de todas las acciones listadas en la Bolsa de Valores de Nueva York en las mismas proporciones, no tuvo éxito por los excesivos costos al tratar de lograr equilibrio entre todas las existencias. En 1976, John Bogle, y Burton Malkiel, profesor de economía en la Universidad de Princeton, ideó el primer fondo de inversión indexado llamado ‘Vanguard 500 Index Fund’ como una alternativa de inversión de bajo costo que pretendía replicar el desempeño del Índice Standard & Poor’s (S & P) 500. El fondo tardó alrededor de 10 años en probar el éxito y, después de 1986, el fondo ha crecido sustancialmente hasta convertirse en uno de los mayores fondos de índice en la historia de los fondos mutuos (Jaspal y Prabhdeep, 2016).

Algunos fondos cotizados en bolsa (ETF) se introdujeron durante los años 1989 a 1992. Sin embargo, fue hasta 1993 cuando surge el primer ETF llamado SPDR conocido popularmente como ‘spiders´ fue lanzado por State Street, lo que impulsó a lanzar ETFs que pretendían replicar el rendimiento de diversas clases de activos, como energía, tecnología, divisas, productos básicos, índices internacionales y muchos más (Jaspal y Prabhdeep, 2016). En 1996, Barclays Global Investors (BGI) inicia la colocación de los llamados WEBS (World Equity Benchmark Shares) en la bolsa de valores de Nueva York, que son títulos referenciados a acciones listados en Estados Unidos sobre carteras que replican diversos índices de mercados internacionales del tipo de los de la familia IShares operada internacionalmente por la empresa Blackrock Advisors, dando así a los inversionistas americanos la posibilidad de invertir en otros países, en moneda local, sin la necesidad de realizar operaciones cambiarias, y permitiendo el acceso a los pequeños inversionistas por la simpleza de la operación de estos instrumentos. Posteriormente, en 1998, se lanzan los primeros ETFs referidos a índices sectoriales del Standard and Poor ́s, lo que permitió a los inversionistas tomar de manera directa el riesgo asociado a distintos sectores económicos, segmentando el mercado a través de estos instrumentos (Del Moral, 2013).

El SPDR, busca seguir el índice S & P 500, actualmente es el ETF más grande con activos de $ 178 mil millones a partir de septiembre de 2017. Luego de la introducción del SPDR, se lanzaron nuevos ETF que siguen índices nacionales e internacionales amplios, e índices más especializados del sector, región o país (Lattau y Madhavan, 2018). Los ETFs representaron en 2014, el 40% del volumen negociado en las bolsas de EEUU. A nivel global, en el 2008 existían más de 900 ETFs, en el 2011, la cifra fue de 2670, alcanzando en el 2014 la cifra de 3204, los cuales están relacionados a deuda, índices accionarios, commodities y monedas. La región con mayor participación de ETFs es Europa seguido de Asia y Norteamérica, esta última, con mayor crecimiento (Guevara y Ballen, 2014).

Los fondos cotizados (ETF) representan una de las innovaciones financieras más importantes en décadas. Un ETF es un vehículo de inversión, que normalmente busca rastrear el rendimiento de un índice específico, como lo hace un índice de fondos mutuos. Pero, contrariamente a los fondos mutuos, los fondos se cotizan en una bolsa y se pueden negociar de forma intradía (Lattau y Madhavan, 2018). Los emisores e intercambios establecen las oportunidades de diversificación que brindan a todos los tipos de inversionistas a un costo menor, pero también resaltan su eficiencia tributaria, transparencia y bajos honorarios de administración (Laurent Deville, 2008). En los últimos años, los ETF han crecido de manera importante en activos, diversidad y significancia de mercado. Estas tendencias a nivel global colocan a los activos de fondos negociados en bolsa bajo administración, en $ 4,3 billones en septiembre de 2017 (Lattau y Madhavan, 2018); mientras que, en octubre de 2013, los ETFs a nivel global administraron recursos por US$1,64 billones (Guevara y Ballen, 2014).

La composición de los ETF que invierten en acciones es el 77% (EE.UU. 52,7%, internacional 24,4%), 15,5% en renta fija, 4,4% en commodities y 3% en otra clase de activos. Por su parte, los ETFs que invierten en acciones en América Latina se concentran en Brasil y México. (Guevara y Ballen, 2014).

En 2011, más del 80% de los ETF están administrados por 7 empresas, la familia de fondos cotizados IShares, operada internacionalmente por la empresa Blackrock Advisors, representa el 64% de los activos administrados a nivel mundial. Otras empresas importantes en el sector son State Street Global Advisors, Vanguard, Power Shares, Lyxor Securities, ETF Securities y Proshares. (Del Moral, 2013, P. 81)

Si bien la mayoría de los ETF pueden ser operados en diversos mercados gracias a la globalización, los fondos de IShares, operada por Blackrock, son los más importantes en el mercado latinoamericano representando siete de los diez fondos cotizados más importantes con subyacentes de los mercados de la región, en 2011. Estos fondos están concentrados en Brasil, Colombia y México. Es destacada la importancia que IShares y México tienen en relación al número y valor de mercado de los fondos cotizados en Latinoamérica, especialmente el denominado NAFTRAC, cuyo activo subyacente es el índice de precios y cotizaciones de la Bolsa Mexicana de Valores (BMV), con activos de 5,761 millones de dólares, al cierre de julio de 2011, muy por arriba de sus competidores inmediatos (Del Moral, 2013).

A nivel mundial, las estrategias de replicación de los ETF se clasifican en tres categorías: replicación completa, replicación de muestreo y replicación basada en intercambio. En caso de replicación completa, un ETF invierte en todos los componentes del índice que pretende rastrear, mientras que, en el caso de la replicación del muestreo, como su nombre indica, un ETF posee solo una cierta proporción de los valores del índice subyacente. La replicación sintética o basada en swap implica un contrato celebrado entre un proveedor ETF y un tercero, por el cual el tercero ofrece rendimientos similares a los del índice objetivo a cambio de los rendimientos generados en la cartera de valores en poder del ETF (Jaspal y Prabhdeep, 2016).

Existen algunos riesgos que influyen en la fragilidad financiera de los ETF, los que pueden contribuir a una mayor inestabilidad en los mercados financieros, tales como la eliminación de la cotización de un ETF; préstamo de sus valores para ventas en corto; ETF que operan intradiario pero que se basan en activos poco intercambiados; los flujos de ETF podrían generar distorsiones de los precios o volatilidad adicional (Lattau y Madhavan, 2018). Las ventajas sobre los fondos indexados en términos de transparencia, liquidez, menor costo de transacción, comercio intradía y ventas en corto, los ETF han atraído la atención de los inversionistas y de la comunidad investigadora en los últimos años. Al 31 de marzo de 2015, la industria mundial de ETF se gestionan de forma pasiva con solo unos pocos ETF gestionados activamente (Jaspal y Prabhdeep, 2016).

El rápido posicionamiento en el mercado de estos instrumentos motivó, hacia 2006 la colocación de los primeros ETF administrados activamente, esto es, aquellos que en vez de seguir un índice fijo de mercado, lo hacen mediante la replicación de una estrategia bien definida a manera de un fondo de inversión tradicional, permitiendo compras especulativas y el rebalanceo de la cartera de acuerdo a las condiciones de mercado, marcando así una nueva era en el mercado de estos instrumentos. De esta manera, en 2008 aparecen los ETF apalancados, inversos y directos, mediante los cuales un inversionista puede adquirir un instrumento que replica un índice de manera inversa, o bien recibir el rendimiento del subyacente multiplicado por un factor, obteniendo dos, tres o más veces el rendimiento de un índice. Con estos fondos cotizados, es posible generar estrategias de cobertura o diversificar el riesgo de una mejor forma. Estos instrumentos se consideran globales con independencia del origen de su subyacente, de modo que una misma emisión puede cotizar en varios mercados simultáneamente (Del Moral, 2013).

Conforme a lo expuesto, Guevara y Ballen (2014:21), presentan una clasificación de ETF por estilo de inversión que permitirán obtener beneficios incluso cuando los mercados caen. La clasificación de ETF atendiendo al estilo de inversión que reflejan es la siguiente:

Tradicionales: reproducen el comportamiento del índice de referencia.

Inversos: reproducen el comportamiento contrario a su índice de referencia, por lo que ofrecen una rentabilidad cuando el mercado cae. Ejemplo: Invirtiendo en un ETF inverso, en el caso de que el índice disminuya un 1% se obtendrá una rentabilidad en torno al 1%.

Apalancados: duplican o triplican nuestra exposición al índice, por lo que son más arriesgados, pero con mayor beneficio potencial. Ejemplo: Invirtiendo en un ETF apalancado al 200%, en el caso de que el índice suba un 1% se obtendrá una ganancia en torno al 2%.

Ultra inversos, o inversos apalancados: una combinación de los dos anteriores, duplican o triplican el movimiento contrario al del índice. Ejemplo: en un ETF ultra inverso al 300%, en el caso de que el índice disminuya un 1%, se obtendrá un beneficio en torno al 3%.

II. Revisión de la literatura

El tema de selección de portafolios de inversión es uno de los más abordados en la literatura financiera. Existen estudios que se centran en las decisiones de inversión sobre una sola economía (Contreras, Bronfman y Arenas, 2015; Torre Torres y Martínez, 2015; Contreras, Bronfman y Vecino Arenas, 2015; Quintero, et al, 2017; García, Sáenz y Sánchez, 2015). Aquellos que se centran en algún sector en específico (Lim, Oh y Zhu, 2014; González, Calderón y Santoyo, 2014; Rodríguez García, et.al, 2015; Delgado Upegui y Gaviria Benítez, 2017).

De manera más relacionada al presente estudio, algunos de los trabajos estudian la selección de portafolios de inversión internacionales, entre ellos destaca aquel elaborado por Rodríguez, Bueno, Barrios y Díaz (2017) quienes analizan y comparan la estrategia de diversificación local contra inversión internacional en países de América Latina, los hallazgos empíricos evidencian que, la diversificación internacional, no solo reduce el riesgo sistemático inherente a cada país, sino que ofrece un conjunto de carteras que permiten lograr mayor rentabilidad y menor riesgo.

Gorman y Jorgensen (2015) investigan el efecto de la diversificación internacional en países desarrollados, en relación con la selección de activos domésticos. Los resultados apuntan a que existen anomalías en el mercado, ya que los inversionistas tienen un sesgo hacia la compra de activos locales. En la práctica, dicha anomalía no necesariamente refleja un comportamiento irracional, debido a las dificultades que entraña la diversificación internacional.

Por su parte, Bueno y Arias (2017) comparan una estrategia de inversión local en el mercado colombiano con una que incorpore instrumentos latinoamericanos, la evidencia empírica señala que el inversionista obtiene mejores resultados a partir de la estrategia de diversificación internacional al disminuir el riesgo de su cartera y aumentar el rendimiento de la misma.

A raíz de la existencia de nuevos instrumentos financieros, se han desarrollado aplicaciones en torno a la selección de portafolios de inversión que los incluyan, entre dichos activos se encuentran: Fideicomisos de Bienes Raíces Aso- ciados FIBRAs (González, García y Sánchez, 2015) y su equivalente americano Real Estate Investment Trusts REITs (Stelk, Zhou y Anderson, 2017), criptodivisas (Law y Vahlqvist, 2017; Kajtazi y Moro,2018; Cavello Serna, Salazar, Williams y Terrones Alcántara, 2018), ADRs (Grossmann y Beach, 2010) y, por supuesto, ETFs.

Dentro de los trabajos que utilizan ETFs para la formación de portafolio a través del modelo de Markowitz se encuentran Kono, Yatrakis, Simon y Segal (2007 y 2011) comparan el desempeño de un portafolio conformado por ETFs contra el rendimiento del índice S&P500 y contra el mercado japonés en su conjunto, respectivamente. La principal conclusión de ambos estudios es que las carteras conformadas por ETFs tienen un mejor comportamiento que los índices locales.

Agrrawal (2013) emplea el modelo de optimización de mínima varianza de Markowitz para comparar el rendimiento de portafolios de valores que incluyen ETFs contra aquellos que no los incluyen. La evidencia empírica sugiere que la frontera eficiente del portafolio que incluye ETF es mayor que aquel que no los incluye. Jiménez, Acevedo y Rojas (2017) estudian la diversificación internacional incluyendo ETFs para el mercado de renta variable colombiano. Los hallazgos sugieren que los ETFs presentan un comportamiento más estable, menor desviación estándar, y correlaciones negativas con otros activos, por lo que, la inclusión de ETFs en los portafolios de inversión tiene efectos positivos, disminuyendo el riesgo. Siguiendo la línea de investigación de los trabajos previamente mencionados, el presente artículo tiene por objetivo comparar dos estrategias de inversión con diversificación internacional. La primera de ellas incluye ETFs sobre índices locales de cuatro diferentes economías, mientras que la segunda incluye acciones de esas cuatro economías. Para lograr dicho objetivo, se emplea la teoría moderna de portafolio, que permite calcular la frontera eficiente, comparando los rendimientos máximos de cada cartera para distintos niveles de riesgo. Una vez que se compara el desempeño de cada portafolio, se mide la pérdida potencial esperada. La hipótesis por contrastar es que, la estrategia con ETFs tendrá mejores resultados en términos de maximizar el rendimiento y disminuir la pérdida esperada en un periodo determinado.

III. Datos y metodología

Datos

Para comparar las dos estrategias de inversión, se emplean dos tipos de activos: ETFs y acciones. En la estrategia de inversión “ETFs” se utilizan los precios de cierre mensual de los ETFs sobre los índices: S&P 500 (Estados Unidos), DAX (Alemania), IPC (México) y FTSE100 (Reino Unido); mientras que, para la estrategia “tradicional” se emplean datos de las principales cinco acciones de las economías antes mencionadas, la tabla 1 muestra dichos activos por país.

Tabla 1 Acciones por país incluidas en la estrategia tradicional

| México | Estados Unidos | Alemania | Reino Unido |

| América Móvil | Wal-Mart Stores Inc | Volkswagen Group | BP Petroleum refining |

| Femsa | Apple | Heidelverg Cement Inc | Glencore |

| Chedraui | Stamps | Krones | Active Energy Group PL;C |

| Grupo Sports World | Volcano Materials | AAP Implante AG | CRH PLC |

| Cemex | IEC Electronics | INVISION AG | Tristel PLC |

Fuente: Elaboración propia a partir de la información financiera de Bloomberg, Yahoo Finanzas y Economática (2018).

Tabla 2 ETFs que constituyen la estrategia “ETFs” Exchange Traded Fund´s (ETF´s)

| México (IPC) | Estados Unidos (S&P 500) | Alemania (DAX 30) | Reino Unido. (FTSE 100) |

| IShares NAFTRAC ISHRS | Vanguard S&P 500 ETF | IShares Core DAX UCITS ETF (DE) | iShares Core FTSE 100 UCITS ETF (Dist) |

Fuente: Elaboración propia, Morningstar (2018)

Metodología

El modelo de Markowitz en 1952 revolucionó la ciencia financiera, dándole un giro y enfoque distinto, su contribución es un modelo para la construcción de portafolios óptimos que maximicen los rendimientos dado un nivel de riesgo, o que inversamente, minimicen el riesgo para un nivel dado de rendimiento.

Siguiendo el modelo de Markowitz, el rendimiento esperado de cada portafolio es la suma ponderada de los rendimientos esperados de los activos que componen cada portafolio:

Donde:

E(r p ) = Rendimiento esperado del portafolio p.

p = Portafolio de activos.

w j = Proporción de la inversión realizada en cada activo del portafolio.

E(r j ) = Rendimiento esperado de cada activo del portafolio.

Con la restricción presupuestal de que la suma de las ponderaciones = 1.

Por otro lado, el riesgo de un portafolio se mide con la desviación estándar de los rendimientos de los activos incluidos en el portafolio. La varianza de los rendimientos de los portafolios es el promedio ponderado de las covarianzas de todos los pares incluidos en el portafolio (Luenberger, 1998)

donde:

varianza de los rendimientos del portafolio p

w i w j= Proporcion de la inversión en los actos i y j

σ ij = Covarianza entre los rendimientos de los activos i y j.

La varianza del portafolio también puede obtenerse mediante su forma matricial 1

La desviación estándar del portafolio se determina como sigue:

Donde:

σ rp = Desviación estándar del portafolio p.

P = Proporcion de activos

w i w j = Proporcion de la inversión en los activos i y j

σ ij = Covarianza entre los rendimientos de los activos i y j

Frontera eficiente

Si se estiman ex-ante los rendimientos, varianzas de cada activo y las covarianzas de cada par de activos, es posible identificar el conjunto de oportunidades de inversión y, sobre todo, una frontera de inversiones eficiente, en las que se maximicen los rendimientos y minimicen los riesgos; o, al contrario, para un nivel dado de riesgo se maximicen los rendimientos. La frontera eficiente corresponde al límite superior de las posibles inversiones. Esta frontera siempre es una curva convexa en el plano E(Rp), σ2, pero podría ser lineal en el plano E(Rp), s. El plano E(Rp), σ2 siempre tendrá una curvatura mayor. En ambos casos la frontera eficiente será la misma, es decir contendrá los mismos elementos. Con información ex-post, es posible construir la curva de carteras eficientes a fin de analizar el comportamiento del mercado.

Para determinar la frontera eficiente de inversiones es necesario encontrar las diferentes proporciones (w1, ... wn) que minimicen la varianza del portafolio para cada uno de los rendimientos esperados posibles. Esto es, el modelo de Markowitz no determina un portafolio único óptimo, sino una serie de portafolios eficientes, cada uno de los cuales maximiza el rendimiento para un nivel específico de riesgo. La formulación básica de este problema es:

Para encontrar la frontera eficiente es necesario encontrar las proporciones (w1, ... wn) que minimizan el riesgo para cada uno de los rendimientos esperados posibles. El problema se reduce a resolver mediante la optimización siguiente:

Donde:

w i w j = Proporción de la inversión en los activos i y j.

σ i j = Covarianza entre los rendimientos de los activos i y j

r* = Rendimiento esperado.

El portafolio óptimo es el portafolio eficiente que maximiza la utilidad para un inversionista. Es decir, es el punto de tangencia entre la frontera eficiente con la máxima utilidad posible.

La solución puede obtenerse de diferentes maneras. Markowitz soluciona este problema utilizando la programación cuadrática paramétrica. Una solución alternativa es utilizando los multiplicadores de Lagrange. La formulación básica de acuerdo a la propuesta de Markowitz se consigue maximizando o minimizando una función objetiva cuadrática sujeta a varias restricciones. Las funciones que maximizan el rendimiento o minimizan las varianzas son2:

Donde E(rp) es el rendimiento esperado de la cartera, σp2 es la varianza esperada de la cartera y A es un índice de aversión al riesgo que puede tomar cualquier valor de cero al infinito. Si el índice es cero, la programación cuadrática selecciona el portafolio con la varianza más baja, normalmente, una cartera conformada con un solo instrumento, porque el E(rp) será ignorado al seleccionar este portafolio. Al contrario, si el índice es muy grande el portafolio óptimo será uno con un rendimiento muy alto. En los paquetes de aplicación del modelo Markowitz, el valor de A varía generalmente de 1 a 10,000.

Para resolver el problema de Markowitz utilizando los multiplicadores de Lagrange, se tiene el siguiente Lagrangiano (Luenberger, 1998):

λ= multiplicador de Lagrange

Posteriormente se determinan las derivadas parciales respecto a los ponderadores w i y al multiplicador de Lagrange λ. Al igualar a cero estas ecuaciones, se obtiene el siguiente sistema de ecuaciones, con el cual se determinan los puntos críticos:

Una vez que se han obtenido los puntos críticos, se utiliza el determinante Hessiano para verificar que este vector sea el de mínima varianza. De este modo, se obtienen las proporciones de los activos que tienen la mínima varianza y proporcionan la tasa de rendimiento r*.

En la Figura 1 la frontera eficiente es la curva AD. El área sombreada corresponde al conjunto de inversiones posibles. En la frontera eficiente todos sus portafolios son eficientes. Por ejemplo, los portafolios ABCD son eficientes en cuanto a la media y varianza de los rendimientos. Los portafolios E y F muestran una combinación posible de activos, pero dichos portafolios no son eficientes.

Del conjunto de portafolios eficientes, el inversionista individual escogerá el portafolio que le convenga, de acuerdo a sus preferencias y aversión personal al riesgo. Este es el punto en el cual el inversionista maximiza su utilidad esperada, y se encuentra la tangencia entre la frontera eficiente y sus curvas de indiferencia.

Línea del mercado de capitales

Para elegir el portafolio óptimo, dentro de la frontera eficiente, se utiliza el concepto de la línea del mercado de capitales, la cual domina a la frontera y hace tangencia con la misma, indicando el punto en el cual se encuentra el portafolio.

Valor en Riesgo

Una vez que se determinan los portafolios óptimos de cada estrategia de diversificación internacional, se mide la pérdida máxima esperada, implementando el modelo de Valor en Riesgo. El Valor en Riesgo (VaR por sus siglas en inglés) es un método que utiliza técnicas estadísticas para medir la máxima pérdida esperada posible bajo condiciones normales de mercado, para un período específico de tiempo, y con un nivel especificado de confianza.

En otras palabras. El VaR es el percentil más bajo de pérdidas potenciales que pueden ocurrir para un portafolio en un período dado. Los parámetros básicos que se deben escoger para determinar este riesgo son el percentil, q (porcentajes de la distribución), y el nivel de confianza α. El percentil escogido constituye el punto de corte q (cutoff q) y es el valor que queda a la derecha o (izquierda) de la distribución (generalmente normal), representando una probabilidad dada c:

IV. Evidencia empírica

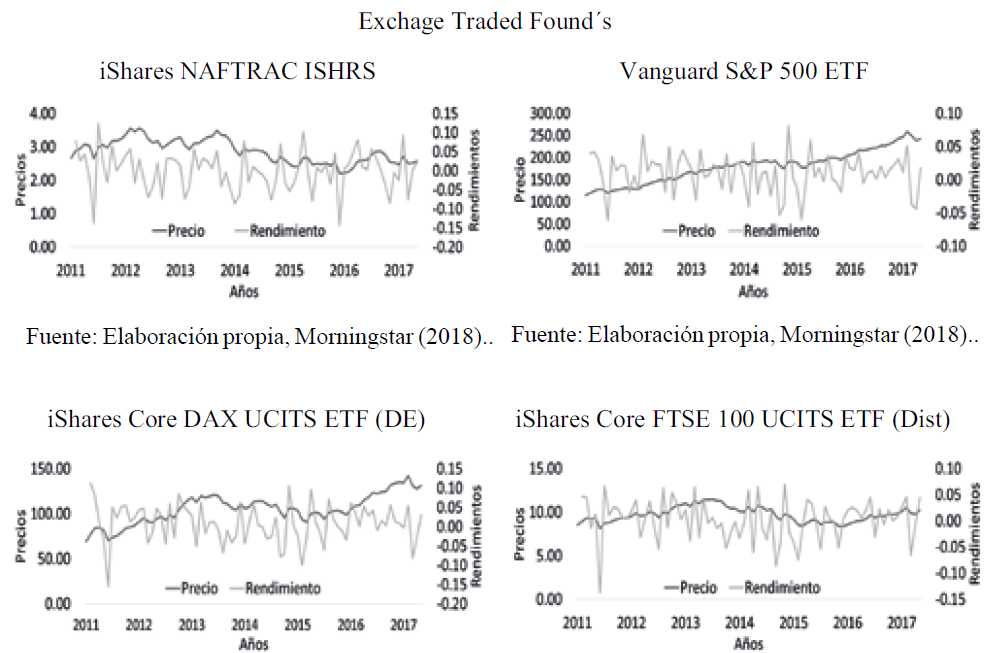

En la gráfica 1 se resume la evolución en niveles y rendimientos de las series seleccionadas para la estrategia de inversión “ETFs”, lo que se puede observar es que existe, para los instrumentos que representan el índice alemán y el estadounidense, una tendencia positiva a lo largo de todo el periodo; mientras que, para los instrumentos que replican el índice mexicano e inglés, la tendencia es negativa. Para el caso de México, lo anterior está relacionado con el periodo de crisis, la cual afectó a países emergentes a partir de la caída generalizada de la actividad económica y de los precios de hidrocarburos y materias primas en el mercado internacional. En cuanto a la economía de Reino Unido, el desempeño a la baja del índice que replica el ETF podría estar relacionado con la crisis soberana y el BREXIT como fenómeno derivado de la misma.

Fuente: Elaboración propia, Morningstar (2018)

Gráfica 1. Evolución de los precios y rendimientos de los ETFs

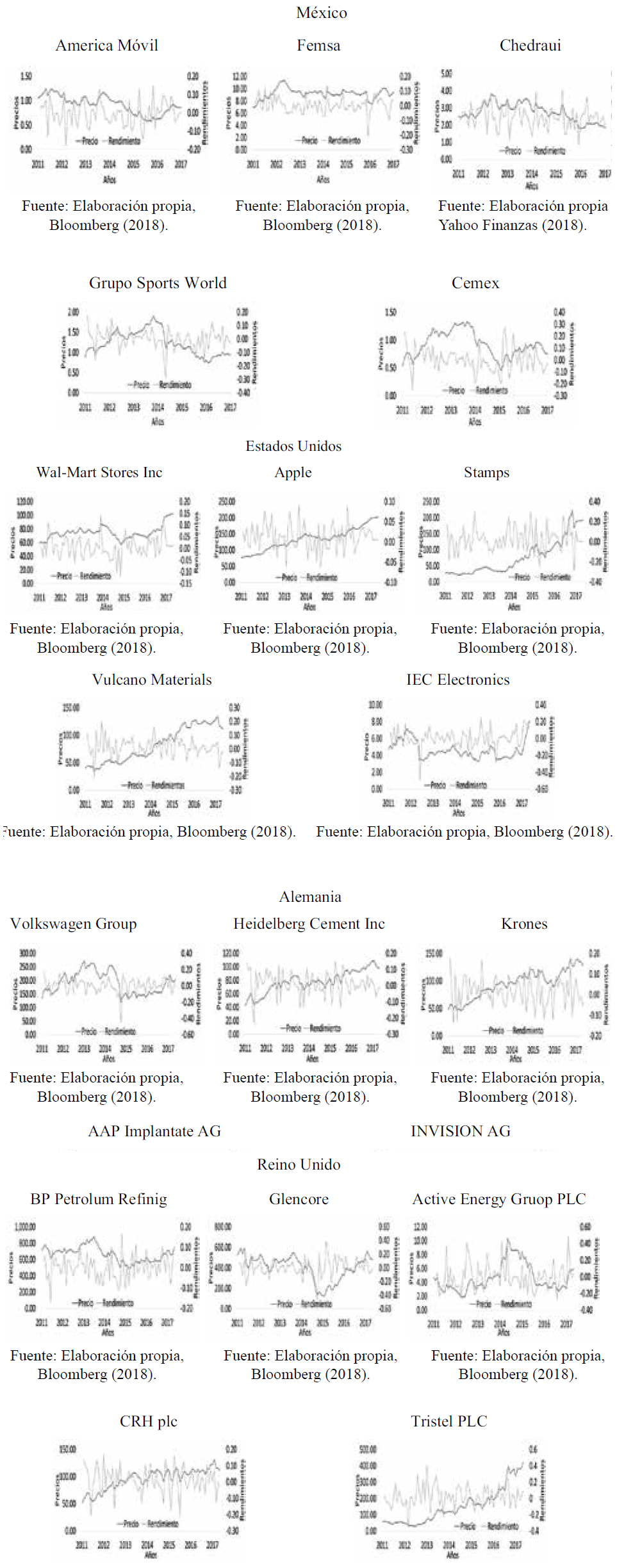

Una vez analizados gráficamente los instrumentos empleados en la estrategia “ETFs”, La gráfica 2 da cuenta de la evolución de los precios y rendimientos de las acciones que componen el portafolio “tradicional”. Relacionado con el comportamiento de los ETFs, las acciones mexicanas presentaron un comportamiento estable e incluso positivo, previo al año 2014, a partir de dicho año la volatilidad incrementó y cayeron los precios de la mayoría de los activos. Lo anterior se puede deber a diversos aspectos vinculados con los efectos de la crisis: volatilidad del tipo de cambio, ralentización de la economía e incertidumbre a nivel global. De modo contrario, el desempeño de las acciones estadounidenses fue positivo, en todas ellas se observa una tendencia creciente, sobre todo a finales del periodo. Lo anterior se puede explicar a partir de la recuperación de la economía de EE. UU. después de la crisis económica que presentó en el año 2007. Las acciones alemanas, dos de las cinco analizadas, tuvieron tendencias positivas en los precios, mientras que las tres restantes experimentaron caídas en los precios en los años 2014 y 2015, lo anterior se pudo deber a la incertidumbre y diversos acontecimientos internacionales. Finalmente, las acciones de Reino Unido mostraron efectos combinados, dos de las cinco dibujaron tendencias positivas, mientras que las tres restantes, no tuvieron una tendencia definida a lo largo del periodo de estudio.3

Fuente: Elaboración propia, Bloomberg (2018).

Gráfica 2. Evolución de los activos por país (en niveles y rendimientos logarítmicos)

Resultados portafolio “tradicional” vs “ETFs”

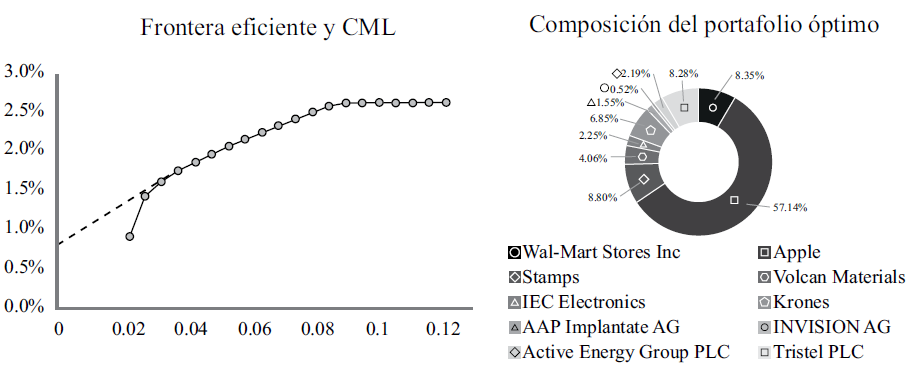

Una vez que se analiza la evolución de los activos propuestos para la implementación de las distintas estrategias de inversión, se aplica el modelo de Markowitz para obtener el rendimiento máximo a diferentes niveles de riesgo. Para elegir el portafolio óptimo, se recurre a la construcción de la CML o línea del mercado de capitales. La línea del mercado de capitales (CML) es la línea tangente trazada desde el punto del activo libre de riesgo a la región factible para los activos con riesgo; describe el trade off que existe entre riesgo y rendimiento para los portafolios eficientes. Es un concepto teórico que representa los portafolios óptimos que combinan activos libres de riesgo y activos riesgosos. Así, la línea del mercado de capitales es la línea que hace tangencia con la frontera eficiente, mostrando el punto que ofrece el mayor rendimiento esperado a un nivel de riesgo dado.

La gráfica 3 muestra la frontera eficiente, estimada a partir del modelo de Markowitz, para la estrategia “tradicional” que considera la cartera de acciones. La línea que parte de la tasa de interés libre de riesgo4 y es tangente a la frontera es la CML, ahí se encuentra el portafolio óptimo, el cual, para el caso de esta estrategia, tiene un rendimiento mensual de 1.5%, para un nivel de riesgo de 0.029%; en términos anuales la estrategia tendría una rentabilidad de 18%.

Fuente: Elaboración propia, Bloomberg, Yahoo Finanzas y Economática (2018).

Gráfica 3. Frontera eficiente, línea del mercado de capitales y composición del portafolio óptimo estrategia “tradicional

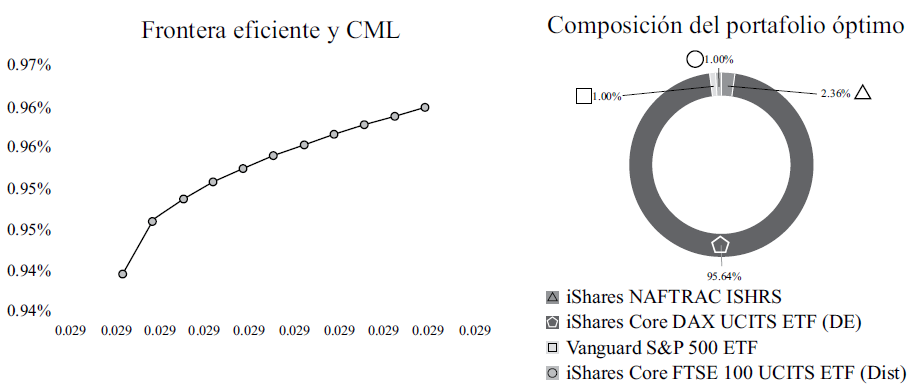

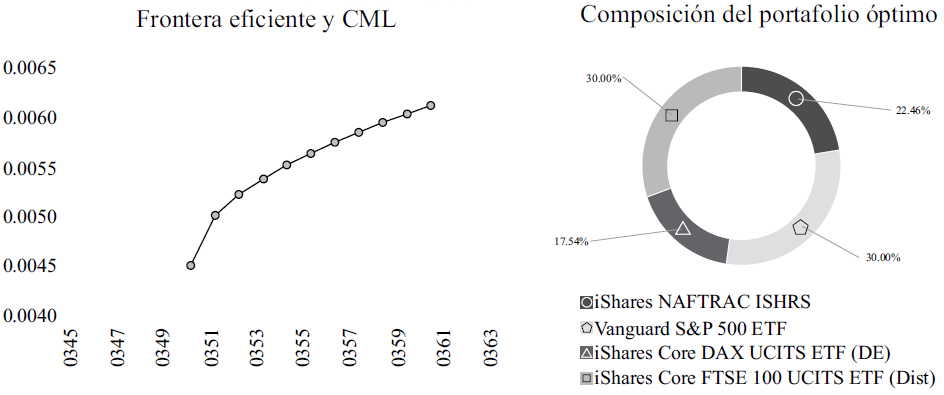

En la gráfica 4 se observan la frontera eficiente y la línea del mercado de capitales para la estrategia “ETFs”. De manera comparativa con la estrategia “tradicional”, el portafolio óptimo conformado con ETFs presenta menor rentabilidad que la cartera óptima de acciones. Para un nivel de riesgo de 0.029, muestra un nivel de rendimiento de 0.95%, en términos anuales 11.4%.

Fuente: Elaboración propia, Morningstar (2018).

Gráfica 4 Frontera eficiente, línea del mercado de capitales y composición del portafolio óptimo estrategia “ETFs”

Los resultados obtenidos muestran que, en ambas estrategias, la mayor inversión se realizó en activos estadounidenses. En el caso de ETFs, el modelo de Markowitz señala que para dicho periodo de estudio, cerca del 81% de la inversión se debió realizar en el ETF que replicaba el índice de EE. UU. Igualmente, para el caso del portafolio de acciones, de acuerdo al modelo, se debían invertir 57% en Apple, 8.35% en Wal-Mart, 8.8% en Stamps, lo cual suma cerca del 75%.

Los resultados del modelo de Markowitz atienden la necesidad de optimizar la inversión, maximizando el rendimiento para los diversos niveles de riesgo. Debido al periodo de estudio que se ha tomado en consideración, la mayor parte de la inversión ha sido enfocada al mercado estadounidense, por lo que, no se atiende al principio de diversificación. Para cumplir con dicho principio, el inversionista que privilegie una estrategia de diversificación internacional, sobre una que maximice su rendimiento, podría incluir una restricción al modelo para obtener un portafolio balanceado. Así, en el presente trabajo se incluye un ejemplo, en el cual la máxima ponderación que puede tomar el ETF de cada mercado es 30%. Los resultados se presentan en la gráfica 5.

Fuente: elaboración propia con datos de la estimación.

Gráfica 5 . Frontera eficiente, línea del mercado de capitales y composición del portafolio óptimo estrategia “ETFs” con restricción

Como es de esperarse, el ETF que replica el mercado estadounidense es aquel que toma la participación máxima posible, al igual que ocurre con aquel que replica el índice de Reino Unido, el tercer ETF con mayor participación es el seguidor del índice mexicano y, por último, el ETF con menor participación en la cartera con 11.8% el ETF del mercado alemán.

Resultado de la estimación del valor en riesgo

La tabla 3 muestra los resultados del Valor en Riesgo estimado a través del método histórico. Los resultados son mixtos, ya que dependiendo del nivel de confianza elegido, una estrategia domina sobre otra. Al 1%, las diferencias son pequeñas, pero el portafolio conformado por ETFs presenta una pérdida mensual potencial mayor; mientras que, para los niveles 5 y 10%, la estrategia de acciones presentó mayores pérdidas potenciales. Es decir, por cada $100 dólares de inversión en la cartera, conformada por acciones, la pérdida máxima del portafolio sería de 6.32 dólares, mientras que para la cartera conformada por ETF´s sería de 6.54 dólares con una probabilidad del 99%.

Tabla 3 VaR No Paramétrico (histórico)

| Α | Acciones | ETF´s |

| 1% | 6.32 | 6.54 |

| 5% | 5.48 | 4.25 |

| 10% | 4.18 | 3.24 |

Fuente: Elaboración propia, Bloomberg, Yahoo Finanzas, Morningstar y Economática (2018).

Los resultados de las estrategias se podrían explicar a partir de la selección de la muestra, ya que la mayoría de los mercados de los países bajo estudio (México, Alemania, Reino Unido y Estados Unidos), con excepción de Estados Unidos, presentaron periodos de alta volatilidad y tendencias negativas. Lo anterior podría deberse a los efectos de la Gran Recesión en la actividad económica y, sobre todo en el caso de las economías europeas, a las especulación y nerviosismo entorno al BREXIT.

Conclusiones

El objetivo del presente trabajo fue analizar y comparar estrategias de diversificación internacional, empleando activos tradicionales (acciones) y exchange traded fund (ETFs) de cuatro diferentes países: Alemania, Reino Unido, Estados Unidos y México; el periodo de estudio comprendió de enero de 2012 a abril del año 2018. La hipótesis que se contrasta es que, la estrategia de inversión que incluye ETFs es más redituable, tanto por la naturaleza de dichos instrumentos, como por las comisiones que se generan a través de la estrategia tradicional, en la cual se emplea un número mayor de activos, con el objeto de diversificar el riesgo de cada mercado local. Para el caso de los instrumentos elegidos y el periodo de estudio, la hipótesis propuesta ha sido rechazada, debido a que los mercados bajo estudio tuvieron episodios de alta volatilidad y baja rentabilidad, por lo que, la estrategia que incluye un mayor número de activos permite diversificar más entre instrumentos de una misma economía, es decir, se premia la diversificación local en Estados Unidos, sobre la internacional.

Los resultados señalan que, la estrategia en la que se contemplan activos “tradicionales”, acciones, obtiene un mejor desempeño que aquella que incorpora ETFs. Lo anterior se puede explicar porqué, el mercado estadounidense fue el único que presentó cierta estabilidad y rendimientos positivos en el periodo propuesto; por la recuperación de la crisis subprime. Las características de dicho mercado, permitieron que el modelo privilegiara la inversión en activos provenientes de dicha economía. Al haber un mayor número de instrumentos en la estrategia tradicional (cinco por cada economía), se obtuvieron mejores resultados al elegir distintos activos, pero de una sola economía, aquella que tuvo mejor evolución.

La evidencia empírica sugiere que, la hipótesis propuesta podría contrastar- se de manera positiva, si es que la muestra fuera diferente, para el mismo periodo de estudio, o si se modificara el periodo de estudio. Un hallazgo importante es que, en momentos de incertidumbre y rendimientos bajos o negativos, entre mayor número de activos exista, el resultado de la diversificación será mejor. De modo contrario, si la tendencia es positiva y existe relativa estabilidad, con un número menor de activos se podrían obtener rendimientos parecidos entre las dos estrategias, pero con menores costos de transacción.

nova página do texto(beta)

nova página do texto(beta)