Servicios Personalizados

Revista

Articulo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Accesos

Accesos

Links relacionados

-

Similares en

SciELO

Similares en

SciELO

Compartir

Región y sociedad

versión On-line ISSN 2448-4849versión impresa ISSN 1870-3925

Región y sociedad vol.21 no.46 Hermosillo sep./dic. 2009

Artículos

Retos del crédito agrícola: estudio de caso de la intermediación financiera en el sur de Sonora, México

Mario Alberto Camiro Pérez*, Reyes Altamirano Cárdenas** y Juan José Rojas Herrera***

* Doctor en Problemas Económico–Agroindustriales del Centro de Investigaciones Económicas, Sociales y Tecnológicas de la Agroindustria y la Agricultura Mundial (CIESTAAM), de la Universidad Autónoma Chapingo (UACH). Subdirector del Centro Regional Universitario del Noroeste (CRUNO–UACH).

** Profesor–investigador y director del CIESTAAM, UACH. Carretera México–Texcoco km 38.5. Apartado postal 90, C.P. 56230, Chapingo, Estado de México. Teléfono (595) 952 1613. Correo electrónico: ciestaam@correo.chapingo.mx

*** Profesor–investigador de Sociología Rural, UACH.Teléfono: (595) 952 1500. Correo electrónico: rojashjj@hotmail.com

* Correspondencia:

Colima # 163, colonia Centro,

C. P. 85000, Ciudad Obregón, Sonora, México.

Teléfono y fax: (644) 413 7171.

Correo electrónico: camiro_alberto@yahoo.com.mx

Recibido en febrero de 2007

Revisado en septiembre de 2007

Resumen

En años recientes, la política agrícola oficial ha orientado sus esfuerzos para construir el sistema financiero rural sustentado en un arreglo institucional nuevo. En consecuencia, el Estado mexicano impulsó la creación de la Financiera Rural como banca de desarrollo, y así encaminar sus actividades en torno al crédito agrícola como servicio fundamental del sistema. Asimismo, con el fin de facilitar su transición como banca de segundo piso, se estableció un programa de apoyo a los intermediarios financieros rurales, para mejorar el servicio del crédito agrícola a los productores nacionales. En este contexto, el presente estudio analiza el papel de la Financiera Rural y los retos de la intermediación financiera, con base en un estudio de caso en el valle del Yaqui, Sonora, donde, a pesar de su potencial, las organizaciones de agricultores enfrentan restricciones importantes para acceder a servicios financieros e integrarlos a sus estrategias de desarrollo.

Palabras clave: crédito agrícola, sistema financiero rural, intermediación financiera, arreglo institucional, valle del Yaqui, Financiera Rural.

Abstract

In recent years, official agricultural policy has directed its efforts toward building a rural financial system supported by a new institutional arrangement. Consequently, Mexico promoted the creation of Financiera Rural as a development bank which would provide agricultural credit as a basic service. Moreover, in order to facilitate its transition into second tier bank, the government established a support program for rural financial intermediaries in order to improve agricultural credit services for farmers. In this context, this article analyzes Financiera Rural and the challenges of financial intermediation, based on a case study in the Yaqui Valley of Sonora, where farmers face significant restrictions to obtaining financial services and incorporating them into their development strategies.

Key words: agricultural credit, rural financial system, financial intermediation, institutional arrangement, Yaqui Valley, Financiera Rural.

Introducción

El sistema financiero rural en México fue transformado durante los últimos años, debido a la reformulación de su enfoque y forma de operación en el seno de las políticas públicas del sector agropecuario, por lo que los conceptos antiguos del crédito y seguro agrícola, base de los servicios financieros de los años cuarenta a los noventa, quedaron regidos por el nuevo paradigma del mercado de las finanzas rurales (Inter–American Development Bank, IADB 2003). Además, se considera que éstas constituyen un ámbito complejo debido a la diversidad e interrelaciones entre las organizaciones participantes, con la intervención de bancos comerciales e instituciones del gobierno –banca de desarrollo, programas de apoyo financiero y entidades de supervisión oficial– junto a los intermediarios financieros rurales (IFR), como los del crédito1 y ahorro, quienes en conjunto conforman la columna vertebral de la oferta del mercado de las finanzas rurales (Asociación Mexicana de Uniones de Crédito del Sector Social, AMUCSS 2000). En cuanto a los IFR, es común encontrar una variedad en el tipo de figura, de cobertura de las operaciones, metodologías y estructura organizativa, lo que permite explicar por qué los servicios tienden a ser heterogéneos en el marco de las estrategias del desarrollo de las organizaciones, lo que dificulta la aplicación de una legislación que establezca pautas e indicadores sobre la evaluación del desempeño financiero.

Asimismo, debe considerarse que el sistema financiero planteó apoyar la intermediación para impulsar el crédito agrícola como elemento central de sus servicios (Financiera Rural 2003). Para tal objetivo, el Estado promovió la participación y fortalecimiento de los IFR, aunque en la realidad se observó una tendencia hacia la reducción de las organizaciones formales del sector agrícola y una expansión reciente de las no bancarias orientadas a otros servicios, como fueron las microfinanzas. Por esta razón, los IFR interesados en continuar o iniciar la operación del crédito agrícola tuvieron que ajustarse al nuevo arreglo institucional, la Ley de Ahorro y Crédito Popular (LACP), a las políticas y criterios de operación de la Financiera Rural, así como a programas como el de Apoyo para Acceder al sistema financiero rural (PAASFIR).2

Por otro lado, el panorama futuro del sistema financiero es que el Estado deberá apoyar la diversidad de organizaciones y metodologías para atender objetivos opuestos como: a) mejorar el acceso y diversificar los servicios a un segmento importante de la población rural y combatir la pobreza o b) alentar una perspectiva comercial para las finanzas rurales, donde prevalezca el desempeño eficiente y disminución o eliminación de subsidios. En cualquier caso, disponer de una política y legislación adecuada será un asunto pertinente para favorecer y consolidar el mercado de las finanzas rurales (Banco Interamericano de Desarrollo, BID 2002).

En consecuencia, la hipótesis del estudio es que la evolución y consolidación de la intermediación financiera será elemento fundamental para la maduración del sistema financiero rural en México, en especial el crédito agrícola en regiones de riego como el valle del Yaqui, puesto que en un proceso formativo el Estado asume el compromiso de convertirse en una entidad de promoción y regulación financiera, lo que deberá implicar que a futuro la banca de desarrollo se transforme en una de segundo piso, aunque a la fecha los avances son todavía relativos y requieren mayor impulso y tiempo para mejorar la intermediación financiera.

Sin embargo, ésta enfrenta una problemática de dos vertientes que interaccionan; los elementos propios de las finanzas rurales (endógenos) y los externos (exógenos), que influyen en la permanencia y calidad de los servicios de los IFR. Entre los internos destacan la falta de un entorno jurídico y políticas favorables, acceso limitado a fuentes financieras de mediano y largo plazo, segmentación del mercado, escasez de intermediarios, baja diversidad de servicios y carencia de incentivos para mejorar su calidad y altos costos de transacción (BID 2002; Banco Mundial 2002; González–Vega 2001). Respecto a los externos, son notables las restricciones enfrentadas por la mayoría de los agricultores, a menudo asumidas a través de sus organizaciones económicas, reflejadas en tendencias actuales como la baja rentabilidad y ganancias escasas, falta de inversión para mejoras tecnológicas, aumento en los costos de producción y disminución de los precios de venta, limitaciones para comercializar y agregar valor, entre otros aspectos (Puente 2001).

El objetivo aquí es analizar la condición de los IFR en cuanto a su relación con la Financiera Rural y el servicio del crédito agrícola, a través de un estudio de caso en el valle del Yaqui.Y examinar en específico el papel de ellos en una región con potencial productivo, pero con problemas de rentabilidad, así como esbozar las perspectivas de la intermediación financiera para sus áreas irrigadas. De esta manera, se revisarán los cambios más recientes del sistema financiero rural, en particular en cuanto al crédito agrícola, por ser el punto de interés en la política oficial de las finanzas rurales,3 el surgimiento de la Financiera Rural, como banca de desarrollo que deberá operar en el segundo piso y los avances para fomentar la intermediación financiera.

La metodología elaborada para el presente estudio de caso4 fue sustentada en la aplicación de una entrevista semiestructurada con el gerente de la Financiera Rural y la revisión del último informe de actividades, el de 2005. En la entrevista se abordaron cuatro temas: el surgimiento y estructura de la organización, las estrategias que explican su desarrollo y permanencia, la operación de los últimos cinco años y los problemas en los servicios financieros que proporciona. En cuanto al resto de la información, se consultaron informes oficiales de la institución, de la administración gubernamental y reportes de organismos internacionales sobre el tema.

Este artículo consta de cinco secciones: la introducción, con definición del problema de la intermediación financiera, objetivo del estudio y metodología; la política actual del sistema financiero rural, donde se revisa la estructura de las instituciones participantes y lineamientos de política financiera; la Financiera Rural, con una exposición breve de su origen y operación entre 2003 y 2004, incluido el PAASFIR, con comentarios sobre la magnitud del mercado de finanzas rurales; el estudio de caso del valle del Yaqui, donde se examina la experiencia de un intermediario financiero y la importancia de sus servicios como parte de las estrategias de desarrollo de los productores, en el contexto de una región agrícola irrigada y por último las conclusiones y perspectivas de la intermediación financiera en la zona de estudio.

La política sobre el sistema financiero rural de 2000 a 2005

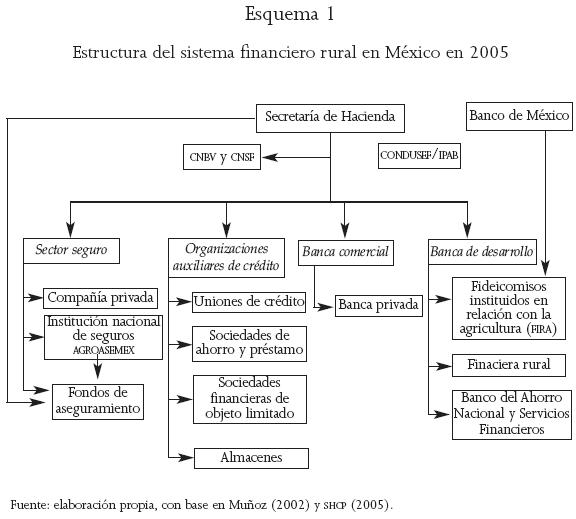

En lo relativo a la oferta, su estructura actual presenta al menos tres facetas de operación interconectadas: a) la perteneciente a la dirección de la Secretaría de Hacienda y Crédito Público (SHCP) y el Banco de México, como autoridades en materia de las políticas fiscales y monetarias en la economía nacional y, por lo tanto, también como sus instancias rectoras; b) la integrada por entidades responsables de la normatividad, como la Comisión Nacional Bancaria y deValores (CNBV) y la de Seguros y Fianzas (CNSF), facultadas para la autorización, regulación y supervisión de las instituciones financieras formales al establecer los procedimientos para la operación de los servicios, además están el Instituto de Protección al Ahorro Bancario (IPAB) y la Comisión Nacional para la Protección y Defensa de los Usuarios (CONDUSEF), creadas en 1998, para apoyar el funcionamiento de las instituciones financieras a través de instrumentos preventivos y correctivos, para reducir los riesgos de fallas del mercado y optimizar su eficiencia sistémica y c) la conformada por cuatro tipos de instituciones:5 las bancas de desarrollo y la comercial, las organizaciones auxiliares de crédito y el sector de seguros y fianzas.

Sin embargo, hay otras instituciones que en sentido estricto no forman parte de la banca de desarrollo, pero funcionan como soporte para la promoción y fortalecimiento de los servicios del sistema, como las secretarías de Agricultura, Ganadería, Desarrollo Rural, Pesca y Alimentación (SAGARPA), la de Economía (SE) y la de Desarrollo Social (SEDESOL), que cuentan con recursos y programas especiales orientados a la inversión productiva, como servicios para el crédito y apoyo a organizaciones promotoras de proyectos microempresariales.6 Asimismo, deben considerarse otras fuentes no formales, que por lo común se articulan a la lógica de las propias actividades productivas o como mecanismos alternos para la obtención de recursos económicos, que son independientes del sistema y suelen tener presencia y arraigo en el espacio rural local, tales como los proveedores de insumos.

En las décadas pasadas, el Estado controlaba directamente la promoción de las entidades oficiales, a partir del supuesto de que el crédito y seguro agropecuarios eran servicios clave para el impulso y crecimiento del sector primario (Yaron et al. 1999;Vogel y Adams 1996). Esto significó una trasferencia económica importante vía los subsidios, una experiencia amarga por la tergiversación de los objetivos, la ausencia de un marco institucional claro y eficiente, la carencia de mecanismos de regulación y criterios para evaluar el desempeño, el costo financiero de una burocracia excesiva, la extendida costumbre de tomar decisiones en forma personal, la corrupción y la consecuente desviación de los recursos según distintas modalidades,7 entre otros aspectos (Ayala 2003). De 1983 a 1992, la trasferencia de recursos fiscales se estimó en 23 mil millones de dólares, sobre todo en tasas de interés inferiores a las del mercado; las instituciones principales involucradas fueron los FIRA, el BANRURAL y la entonces aseguradora nacional ANAGSA. Sin embargo, estas subvenciones fueron reducidas al pasar de 1.7 por ciento del producto interno bruto (PIB) nacional en 1986 a sólo 0.2 en 1992 (Yaron et al. 1999).

Además, entre las décadas de los años ochenta y noventa el ambiente de la economía nacional estuvo determinado por las políticas de reforma estructural (Organización para la Cooperación y el Desarrollo Económico, OCDE 1997), que incluyeron medidas como la privatización de empresas gubernamentales, la liberalización de la economía para incursionar en los mercados internacionales y la desregulación del sector financiero (Mansell 2000). Por supuesto, este cambio estuvo arraigado en la firme voluntad de provocar una apertura sistemática de la economía, lo que permitió negociar con Estados Unidos y Canadá la formación delTratado de Libre Comercio de América del Norte (TLCAN), como bloque comercial.

Por lo que respecta a la política financiera actual, en el contexto de la planeación del sector agrícola, el gobierno propuso reformas legislativas y una orientación nueva de los servicios financieros rurales, que estarían enfocados al crédito y al ahorro, al menos en las fases iniciales, que se convertirían en las herramientas básicas para impulsar el mercado financiero con la introducción de cambios institucionales e innovaciones. Por una parte, el crédito agrícola fue propuesto a la Financiera Rural y el ahorro al Banco de Ahorro Nacional y Servicios Financieros (SAGARPA 2003). La aspiración oficial podría entenderse como un esfuerzo por buscar la diversificación de servicios financieros, con la ampliación del horizonte agrícola hacia una dimensión rural combinando el crédito con el ahorro por dos vías.

El sistema nuevo contempló reformas a la legislación con base en: derogación de la Ley del Crédito Rural de 1975; creación de la LACP durante 2001; liquidación de BANRURAL en 2002; decreto para crear la Financiera Rural en 2003 e impulso de programas de apoyo, con aplicación de criterios e indicadores de eficiencia. Entre los criterios para mejorar el desempeño financiero, se propuso reducir costos asociados a la operación de créditos; funcionar con tasas de interés del mercado y establecer mecanismos en la selección de la población atendida, para conocer y reducir los riesgos por efecto de la información asimétrica. Entonces, la función central del Estado estuvo encaminada al papel de la regulación y creación de incentivos para promover la participación y desarrollo de los IFR (SAGARPA 2001; IADB 2003).

Por supuesto, el financiamiento rural fue incorporado a un conjunto más vasto de las políticas públicas, pero de temas particulares sobre el desarrollo económico del país, en las que el gobierno formuló procedimientos y proyectos para las dependencias y sus programas. De esta manera, los servicios del sistema fueron asentados en el Programa Nacional de Financiamiento del Desarrollo (SHCP 2002). Asimismo, el Acuerdo Nacional para el Campo fue una fuente adicional en política agrícola sobre el sistema financiero rural. Este convenio se originó en el movimiento "El campo no aguanta más", utilizado por agrupaciones campesinas y otros actores sociales para manifestar su oposición y crítica a las medidas económicas, en especial las relativas al TLCAN y al papel del Estado frente a una economía orientada hacia el libre mercado; los compromisos propuestos fueron:

• La Financiera Rural deberá sustituir a BANRURAL y ayudar en el establecimiento del Sistema Nacional de Financiamiento Rural

• El sistema financiero orientará sus servicios al crédito para la inversión, infraestructura rural, equipamiento, creación de empresas y fondeo directo a intermediarios no bancarios.

Sin embargo, si bien tales medidas fueron necesarias para mejorar el funcionamiento del mercado de las finanzas rurales, también es cierto que hasta el momento todavía son insuficientes para cambiar y mejorar los servicios. El supuesto de la eficiencia económica en las instituciones oficiales y una legislación nueva es una parte del sistema, ya que se requieren otras estrategias, como aumentar la cobertura de los servicios en general e integrar los financieros rurales y no privilegiar el crédito agrícola, apoyar el desarrollo de las capacidades organizacionales y técnicas para la oferta de servicios financieros calificados, así como promover esquemas en la captación y movilización del ahorro (González–Vega 2001;Vogel 2003).

La Financiera Rural; su creación y programa para los IFR

En diciembre de 2002, el gobierno presentó la iniciativa para crear la nueva entidad de crédito del sector primario, y fue aprobada como la Ley Orgánica de la Financiera Rural (LOFR). De esta forma, el Estado introdujo a la Financiera Rural como institución sucesora de BANRURAL y banca de desarrollo de segundo piso,8 junto con su infraestructura y cartera crediticia, para convertirse en la responsable de la promoción de los servicios financieros en la agricultura, y a la vez ocuparse de la constitución y fortalecimiento de los IFR para incorporarlos a la LACP como organizaciones formales o bien como entidades dispersoras del crédito agrícola.

A esta decisión le siguieron las acciones de la Financiera Rural, como creadora y operadora de una red de IFR formales, con el interés de abrir los espacios de concertación en áreas como el apoyo a la producción e inversión, capacitación y asesoría del personal de operación y equipamiento, por medio del entrenamiento en talleres especializados y convenios, a través de organismos internacionales, pero en especial con la creación de fondos de garantía con los gobiernos estatales (Financiera Rural 2005c).

Creación de la Financiera Rural

Como paso previo, el gobierno decidió derogar la Ley del Crédito Rural de 1976 y liquidar BANRURAL, cuyo servicio principal era el crédito en diferentes modalidades (avío, refaccionario e industrial), aplicado en las actividades agrícola y pecuaria, aunque había recursos complementarios como líneas para inversiones en proyectos específicos, incluidos apoyos a la capacitación y asistencia técnica; sin embargo, el ahorro estuvo presente en sus operaciones (Muñoz 2002). La liquidación de BANRURAL se debió a dos factores: a) la aplicación de las políticas de ajuste estructural en el ámbito del sector primario –como las reformas al marco jurídico agrario, la reducción del gasto público y la eliminación de la represión financiera–, la cual estuvo asociada al nuevo papel del Estado en una economía abierta al mercado y b) al desequilibrio financiero y escaso cumplimiento de sus objetivos, explicado en mayor medida por el desempeño institucional pobre (BID 2002). El resultado fue una contracción drástica de crédito, reducción de la superficie y los productores atendidos y una falta de confianza en el sistema financiero (Muñoz 2002).

El deterioro de BANRURAL estuvo marcado por la capacidad incipiente de autosuficiencia financiera, con una trayectoria negativa incluso posterior a las reformas que modificaron sus políticas crediticias –la depuración de los agricultores de áreas de temporal y alta siniestralidad para ubicarse en zonas de riego y capacidad productiva–, por lo que el margen de recursos fue insuficiente para cubrir los gastos de operación. Cuando no pudo pagar la nómina, BANRURAL recurrió a los fondos de las operaciones de mercado y captación del ahorro. Esto aumentó el déficit y significó un costo elevado de oportunidad, pues dejó de utilizar recursos para la colocación de créditos; dicho comportamiento fue invariable y asfixió a la institución. Al final de sus operaciones atendió a 478 mil productores y el crédito per cápita fue de 42 800 pesos; en la captación, 40 por ciento de las cuentas de cheques tuvieron saldos menores a 100 pesos. En el aspecto laboral, 71 por ciento de las erogaciones del personal fueron para el pago de los jubilados y 34 para el gasto corriente (Financiera Rural 2003).

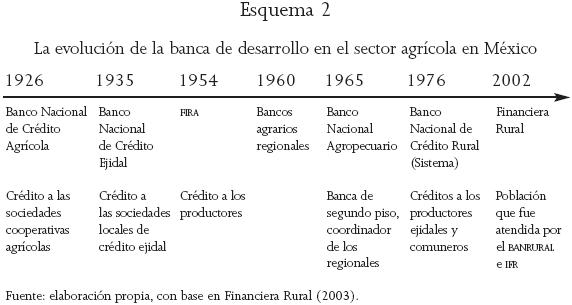

Según una perspectiva histórica, el surgimiento de la Financiera Rural representó el séptimo proyecto institucional del gobierno, para participar directamente en el mercado de las finanzas rurales en calidad de banco de desarrollo de segundo piso, de 1926 a la fecha. Aunque debe precisarse que con la excepción de los FIRA, los cinco bancos anteriores han concluido sus operaciones, como se aprecia en el esquema 2, pero en todos los casos siempre estuvo presente el crédito agrícola como servicio financiero principal, lo que deja en el aire la duda de si en lugar de una transformación sólo ha habido reformas al crédito.

El mercado de las finanzas rurales

Éste puede considerarse amplio en México, debido a la población rural relativamente alta, pues pese a su disminución de 28.7 a 25.4 por ciento respecto a la población total, entre 1990 y 2000, de haber alcanzado una tasa media de crecimiento moderada en 1.4 por ciento para el año 2000 (Instituto Nacional de Estadística, Geografía e Informática, INEGI 2004), así como de un repunte en los flujos de emigración hacia Estados Unidos y las principales ciudades del país, dicha población sumaba 24.6 millones de personas, que demandaban servicios públicos y oportunidades económicas para mejorar su bienestar. Hay factores que influyen para limitar el desarrollo económico y social del campo, como la presión demográfica y la dispersión de habitantes, insuficiencia en la infraestructura productiva y falta de acceso a los servicios sociales, actividades económicas normalmente de autoconsumo y con tecnologías tradicionales, con escasa inversión y altos costos de producción (Banco Mundial 2002). De la misma manera, diferentes especialistas señalan que hay evidencias sobre la demanda de servicios financieros en la sociedad rural, así como de las capacidades organizativas para lograr grandes movilizaciones de activos en el ahorro y crédito, según el paradigma nuevo del mercado de las finanzas rurales (Vogel yAdams 1996;Yaron et al. 1999; González–Vega 2001; Mansell 2000).

Debido a la dificultad para determinar la magnitud del mercado financiero, por la carencia de información estadística confiable sobre las actividades de la población rural, de necesidades de capital en la producción y consumo en los ámbitos individual, familiar y empresarial, se ha buscado la forma de deducir la demanda efectiva del mercado de las finanzas rurales en México (Agencia de Estados Unidos para el Desarrollo Internacional, USAID, por sus siglas en inglés, 2004). Por ejemplo, un estudio reciente estimó que la población potencial era de 12 millones de personas beneficiadas;9 mientras que el cálculo del gobierno fue de 15 millones en el caso de la banca popular, que incluye a los habitantes de áreas rurales y urbanas de bajos ingresos (Banco del Ahorro Nacional y Servicios Financieros, BANSEFI 2004). Asimismo, en una investigación sobre la oferta del mercado financiero se estimó la existencia de unas 1 207 instituciones bancarias y de éstas 889 como banca social, integradas por las UC, cajas de ahorro popular, montepíos y organizaciones de ahorro y préstamo; además, el estudio indicó que sólo 37 por ciento de la población económicamente activa operaba en el circuito de los servicios de la banca comercial, 15 contaba con acceso limitado a la banca social, 13 era atendido por la banca de desarrollo y el 35 por ciento restante estaba marginado del mercado (Ruíz 2002).

Los avances en la operación del PAASFIR, de 2003 a 2004

La intermediación financiera es un aspecto clave para el paradigma del mercado de las finanzas rurales, por lo cual se asume que el Estado debe apoyar su creación y fortalecimiento, y coadyuvar en la reducción de costos y el mejoramiento de la calidad de los servicios, que repercutan en la población atendida (González–Vega 1998). Para el caso de México, son tres las instituciones participantes: la Financiera Rural, entidad facultada para ofertar el crédito agrícola; el BANSEFI, encargado de atender el ahorro popular de áreas rurales y urbanas y la SAGARPA, enfocada al fomento e inversión para el desarrollo del sector primario; sus acciones en el contexto de la LACP y las regulaciones de los programas de apoyo financiero constituyen la parte central del actual arreglo institucional, de las nuevas reglas del juego del sistema, del entorno de los servicios y la intermediación financiera.

Conforme a la LACP, la Ley de la Financiera Rural y el PAASFIR, un IFR10 puede asumir cualquiera de las figuras siguientes:

• Sociedades cooperativas de ahorro y préstamo (SCAP), sociedades financieras populares (SFP) y entidades en transición, reguladas en el marco de la LACP

• Las UC, conforme a la Ley General de Organizaciones y Actividades Auxiliares del Crédito (LGOAAC)

• Organizaciones autorizadas por la SAGARPA, la Financiera Rural y la SHCP.

Y sobre los requisitos para acceder al crédito, conforme a los lineamientos aplicados por la Financiera Rural, destaca que un sujeto elegible para su obtención deberá tener capacidad jurídica o moral, estar constituido bajo la normatividad vigente, participar en el sector primario o rural, con solvencia económica y garantías. Los montos máximos se fijaron en 80 por ciento respecto a la inversión total, mientras que el otro 20 será la aportación directa del productor. La solicitud implica la presentación de un proyecto para su evaluación. De esta manera, la formalización del crédito requiere un contrato legal (Financiera Rural 2004).

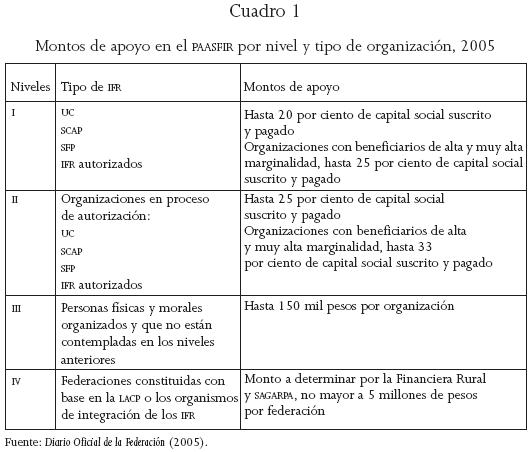

Además, con la creación de la Financiera Rural se determinó el procedimiento para ofrecer los apoyos relativos a la constitución de los IFR, su capacitación y asesoría, así como la incorporación a la legislación financiera.11 Actualmente, son cuatro los niveles en que el PAASFIR apoya a los IFR, cada uno con distintos montos según la situación relativa de las organizaciones formales y en proceso de constitución respecto a la LACP (véase cuadro 1).

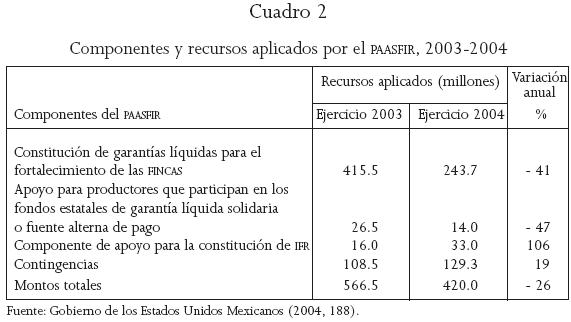

También debe notarse que el PAASFIR ofrece cuatro componentes como apoyos: a) FINCAS o las garantías líquidas para el fortalecimiento de figuras asociativas; b) fondo de contingencia; c) apoyo a los productores participantes en fondos estatales de garantía líquida solidaria y d) ayuda en la constitución de IFR. Entre los resultados reportados por el PAASFIR en el ejercicio 2003–2004,12 se advierte una reducción de 26 por ciento en el presupuesto, al pasar de 566.5 a 420 millones de pesos (véase cuadro 2); pero en el caso de la constitución de los IFR, hubo un incremento de más de 100 por ciento, al aumentar de 16 a 33 millones de pesos (Gobierno de los Estados Unidos Mexicanos 2004).

En 2003, el PAASFIR proporcionó sólo dos apoyos: capacitación y asesoría para la constitución de IFR y aportaciones para creación de reservas líquidas. Mientras que en 2004 fueron cuatro: capacitación y asesoría para su constitución; automatización de sus operaciones; aportaciones para formar las reservas líquidas y apoyos para crear las asociaciones y organismos de integración de los IFR.13 Por un lado, durante 200314 seis de ellos recibieron ayuda para la creación de reservas líquidas –UC– con un monto de 7 millones de pesos y, por otro, la organización de 118 eventos de capacitación con un gasto de 6.9 millones de pesos (Financiera Rural 2005a).

Para 2004, el PAASFIR apoyó a 26 de 32 organizaciones que presentaron su solicitud a la SAGARPA y a la Financiera Rural; 17 eran reconocidas como IFR,15 dos fueron organismos integradores y las otras siete dispersoras de crédito. De las 26 asociaciones favorecidas, la mitad eran de ejidatarios y el resto de propietarios privados, aunque 51 por ciento de ellos producía en áreas de riego, 33 en temporal y 16 en zonas de pastizal; las personas beneficiadas fueron alrededor de 85 mil. Por último, la mayoría de ellas se concentraron en el norte del país (Ibid. 2005b).

La experiencia de la intermediación financiera en el valle del Yaqui

El estudio de caso analiza una organización del sector agrícola de segundo nivel integrada por ejidatarios, a la que se denominará "Productores del Yaqui". Por sus funciones, opera como parafinanciera y su estrategia de desarrollo está soportada en la integración de los servicios del crédito, seguro, comercialización de insumos y cosecha, además de la gestoría de apoyos oficiales, con el propósito de mantener la membresía de los socios y lograr economías de escala para la producción de trigo, maíz y cártamo, debido a la presión por la falta de rentabilidad de los cultivos en los últimos años. Para examinar las particularidades del crédito y problemática de la intermediación en la región, resumida en el acceso restringido al financiamiento, se expondrán aspectos diferentes que han incidido en la dinámica regional entre 2000 y 2004.

Situación del valle del Yaqui en los últimos años

Esta región agrícola16 se ubica en el sur de Sonora, con una superficie de 233 mil hectáreas, de las que 220 mil están irrigadas, distribuidas entre los municipios de Cajeme, Bácum, San Ignacio Río Muerto, Benito Juárez y Etchojoa; incluyen 20 mil hectáreas de riego de las colonias yaquis. La tenencia de la tierra es ejidal (56 por ciento), propiedad privada (40) y colonos (4); mientras que el padrón de usuarios es de 19 717, de los que 72 por ciento son ejidatarios, 25 propietarios privados y 3 colonos. Por lo que la distribución de la superficie promedio asciende a 9 hectáreas para cada uno de los del primer grupo, 18 para el segundo y 15 para el tercero. Aunque cabe aclarar que hubo variaciones sobre este dato durante los últimos años, debido a la superficie de tierra no sembrada, vendida y rentada.17

La agricultura es considerada como motor de la economía regional, debido a su asociación con la agroindustria, el comercio y los servicios para la generación de empleos e ingresos. Entre los cultivos principales destacan: trigo, maíz, cártamo, garbanzo y hortalizas para el ciclo otoño–invierno; algodón, maíz y sorgo en primavera–verano y frutales y alfalfa como cultivos perennes. La superficie sembrada anual promedio de los últimos cinco años en el distrito de desarrollo rural fue de 148 mil hectáreas de trigo, 14 mil de maíz, 23 mil de cártamo, 7 mil de garbanzo y 10 mil de hortalizas.

En cuanto a la presencia de las organizaciones y la cobertura de sus servicios, no hay registros confiables a la fecha, pues debido a la renta de tierra y la baja rentabilidad de los cultivos en los últimos años, ha habido una salida temporal o efectiva de productores. No obstante, pueden mencionarse estos tipos de organizaciones más típicas a la fecha: en primer plano, el ejido, comunidad, sociedad de producción rural (SPR) y sociedad de solidaridad social (SSS); en segundo, asociación rural de interés colectivo (ARIC), unión de ejidos (UE), UC, unión de sociedades de producción rural (USPR), fondos de aseguramiento (FA), asociación estatal de fondos de aseguramiento (AEFA), asociación de organizaciones agrícolas (AOA) y comité de comercialización (CC) y en el tercero, asociación nacional de fondos de aseguramiento (ANFA).

Aunque el tema no es precisamente la agricultura del valle del Yaqui, es indudable que la situación particular del sector influye en la intermediación financiera. Por ejemplo, la tendencia de la baja rentabilidad de los cultivos y el consecuente ingreso limitado de los productores, las sequías de los últimos años y las limitaciones para la siembra de cultivos del ciclo primavera–verano, el deterioro de la infraestructura hidráulica, la inversión escasa en mejoramiento genético y de innovaciones y trasferencia tecnológica inciden en una oportunidad menor para que los agricultores permanezcan en la esfera productiva, por lo tanto los IFR estarán más propensos a desaparecer. Asimismo, en la estructura de los costos de producción hubo rubros que de 1991 a 1996 impactaron con mayor fuerza; por ejemplo, la tasa de interés aumentó de 8.8 a 16.2 por ciento y los fertilizantes de 9.2 a 11.3; mientras que la renta de la tierra disminuyó de 23.2 a 11.8 por ciento y el pago de salarios de 10.4 a 6.7. En contraste, los precios han caído en forma drástica como sucedió entre 1996 y 1998, cuando el del promedio de los cultivos principales se redujo en 28.2 por ciento; destacó el maíz con una contracción de 37.5 y el trigo con 37.1 (Puente 2001).Y en fechas más recientes los propios productores han estimado un aumento de 20 por ciento de los costos, de 2003 a 2005, sobre todo en el rubro de los fertilizantes (Consultores Agrícolas 2005).

El caso de la IFR "Productores del Yaqui"18

Esta organización social en la actualidad está integrada por cuatro entidades económicas: ARIC, UE, ANFA y CC. Con el apoyo de los FIRA, Productores del Yaqui ha logrado operar como un intermediario en la modalidad de parafinanciera, y fondear sus recursos FIRA con el esquema de descuentos en la banca comercial, pues no tiene una UC. Para mediados de 2005 contaba con 588 ejidatarios, de los cuales 389 eran hombres (66 por ciento) y 199 mujeres (34), agrupados entre 93 SPR más otros 34 productores individuales. La superficie total sembrada por los asociados durante 2004 fue de 6 969 hectáreas de riego para trigo, maíz, cártamo y garbanzo. La cobertura territorial comprendió los valle del Yaqui, Mayo y Guaymas.

La estructura organizacional estaba regida por la asamblea general de los socios, pero en términos prácticos tenían una de delegados para facilitar las reuniones y toma de acuerdos; después contaban con un consejo de administración como representante de los cuatro organismos, con su presidente, secretario y tesorero; luego la gerencia con las áreas de crédito, asistencia técnica, contabilidad y administración y asuntos jurídicos, con 19 empleados.

Los servicios proporcionados por Productores del Yaqui eran: crédito y seguro agrícola, venta de insumos y de la cosecha, asistencia técnica, fumigación aérea, gestión de los patrocinios oficiales como los subsidios de Apoyos y Servicios a la Comercialización Agropecuaria (ASERCA), así como la validación y trasferencia de tecnología por medio de un club de productores. Sin embargo, el conjunto de tales servicios proviene de una estrategia de desarrollo organizativa depurada con el tiempo, formada a partir de tres pilares de provisión: a) los servicios financieros para garantizar la liquidez, recuperación de inversiones por siniestros y capacidad de pago de los insumos y servicios; b) la comercialización de los insumos y cosecha, como mecanismo para crear economías de escala y mejorar la utilidad; c) la gestión para acceder a los apoyos institucionales y d) la promoción de mejoras en las innovaciones tecnológicas.

De hecho, la estrategia pretendía amortiguar los efectos negativos de los factores que perjudicaron la rentabilidad del sector agrícola. Asimismo, atendía otras cuestiones no menos importantes, como mantener la membresía, la superficie en producción y buscar la estabilidad a los niveles de operación de los servicios brindados. En otras palabras, favorecer la reducción y el manejo de los riesgos en un margen aceptable, además de conservar la capacidad de gestión con la operación articulada de sus organismos.

Según el gerente,19 el crecimiento se debe a una administración con objetivos claros, con base en un liderazgo que le permite al socio seguir produciendo aun en condiciones adversas y con un uso óptimo de los apoyos oficiales. En congruencia con tales propósitos, las estrategias más importantes de la organización en años recientes fueron: bajar costos de producción, dar más valor a la cosecha con variedades de mayor demanda y precio en la agroindustria, motivar la cultura del pago, validar y trasferir tecnología y facilitar la capacitación. Una parte relevante en el servicio de crédito agrícola fue la aplicación y recuperación de los recursos, acciones controladas directamente por el departamento de cartera de crédito.

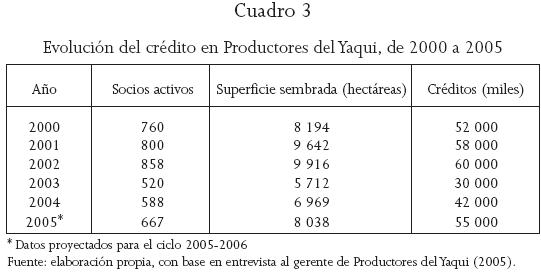

Sin embargo, de 2000 a 2005, la evolución del crédito agrícola presentó una tendencia a la disminución, tanto en el número de socios como en la superficie sembrada; excepto la estimación de 2005–2006, los miembros activos se redujeron 23 por ciento, la superficie sembrada cayó 15 y los montos totales del crédito fueron menores (19 por ciento) (véase cuadro 3). Cabe mencionar que los recursos provenían básicamente del FIRA, vía descuento con Banjío, pues la Financiera Rural otorgó apoyo a las garantías pero restringió el crédito a un solo cultivo.

La superficie total sembrada por cultivo para el ciclo otoño–invierno 2004–2005 se distribuyó de la manera siguiente: trigo (72.4 por ciento), cártamo (14.9), garbanzo (8.6) y maíz (4.1).Asimismo, la asignación de los créditos para cada cultivo fue de 76.7 por ciento para el trigo, 11.4 para cártamo, 7.5 para garbanzo y 4.4 en el caso del maíz. Esto muestra otro perfil de la problemática regional, la preponderancia del trigo, lo que asociado a la falta de variedades nuevas resistentes a los problemas fitosanitarios requiere inversiones en el mejoramiento genético. Esto es cada vez más apremiante, pues sólo se cuenta con la variedad Altar para competir en el mercado y obtener un precio atractivo en la agroindustria.

Sin embargo, según el gerente de Productores del Yaqui, un tema poco tratado respecto al crédito agrícola es que la operación del BANRURAL en el noroeste y,sobre todo en el sur de Sonora, presentaba buenos índices de otorgamiento y recuperación, por lo menos respecto a otras regiones del país. En cambio, y a manera de ejemplo sobre las implicaciones del nuevo modelo de servicios financieros y su repercusión en el sur de Sonora, la incorporación de la Financiera Rural en lugar de BANRURAL generó una situación de tensión y contracción del crédito agrícola, como lo muestran los aspectos siguientes, que acontecieron de 2005 a 2006:

• La insuficiencia de garantías hipotecarias y líquidas para acceder al crédito agrícola. En 2006, de los 18 millones de pesos que solicitaron los Productores del Yaqui a la banca comercial sólo disponían de 11, lo cual significaba, en realidad, imposibilidad para conseguir un crédito global de 60 millones de pesos.

• El crédito de las fuentes financieras resultaba insuficiente. Esto debido a que no cubría la mayor parte de los costos reales de producción; representaba sólo 60 por ciento de los del trigo, 60 del cártamo, 55 del garbanzo, 50 del algodón y 48 del maíz.

• La falta de financiamiento. No había recursos para proyectos de inversión, orientados a la tecnificación de los cultivos con viabilidad al mejoramiento genético y trasferencia de tecnologías, para la diversificación de actividades productivas, la incorporación de valor agregado a la cosecha y apoyos a los esquemas de comercialización, lo que disminuyó la capacidad de los productores y las organizaciones para continuar activos, o la menos en condiciones similares que con BANRURAL.

• Liquidación de la regional noroeste de BANRURAL. Esto representó, de 2003 a 2006, una disminución en términos de cobertura y recuperación de créditos, puesto que con la Financiera Rural hubo menor acceso a los productores y sus organizaciones.

Derivado de lo anterior, Productores del Yaqui le propuso al gobierno del estado de Sonora las medidas siguientes: reestructurar el sistema financiero rural y operar a través de una red de bancos regionales, y así unificar las regiones del pacífico y noroeste; apoyar esquemas para el autofinanciamiento de las organizaciones; fortalecer a los IFR con base en estudios por regiones; reducir tasas de interés y comisiones para equipararlas con la tasa de interés libor; aumentar los fondos de garantías líquidas, creadas por los gobiernos estatales, e impulsar con inversiones la diversificación o reconversión de los cultivos.

Necesidades e incertidumbre del futuro de la región

Entre los problemas que han generado escasa atención en las políticas públicas, y que están reflejados en el valle del Yaqui, como un fenómeno que aumentó en los años noventa, fue la desaparición constante de las organizaciones económicas de los productores. Ejemplo típico de esta situación son las UC, intermediarios financieros que adquirieron importancia a partir de los años ochenta, pero que fueron empujados hacia la revocación de su autorización por la agudización de las carteras vencidas, la rentabilidad reducida en la agricultura y el poco margen de intermediación para cubrir sus costos de operación, entre otros más.

Según la Comisión Nacional Bancaria y deValores, en 1994 estaban autorizadas 402 UC, aunque para 2004 apenas operaban 275. En Sonora llegaron a existir 23, y 11 se localizaban en el valle del Yaqui en 1994; sin embargo, durante el año siguiente sólo cinco permanecían activas (CNBV 2005). Este punto es un hecho sintomático de las restricciones en el mercado de las finanzas rurales, pues además de las dificultades para precisar la repercusión económica y social de la ausencia de los IFR en las cadenas de la producción, también hubo una pérdida no visible del personal ya capacitado, que con frecuencia sale del circuito de las finanzas.

Por lo tanto, se forma un vacío en la oferta de los servicios financieros por efecto de la desaparición de los IFR, lo cual implica una cobertura menor e incluso la posibilidad de pérdida en la calidad de ellos por lo elevado de sus costos. Una última cuestión que perjudica a los IFR en la estrategia de desarrollo organizacional del valle del Yaqui es el peso de los costos administrativos, que por lo común deben asumir para aligerar los problemas de liquidez de los demás organismos económicos, así como la trasferencia de las deudas de los agricultores al intermediario financiero para mantener sus líneas de crédito.

Conclusiones

Conforme al análisis sobre la intermediación financiera y el estudio de caso del valle del Yaqui, se concluyó lo siguiente:

• Aunque la política actual del financiamiento rural en México considera al papel del Estado en la promoción y regulación del sistema de los servicios financieros como elemento del nuevo paradigma del mercado de las finanzas rurales, los cambios realizados a la fecha no han sido suficientes. Por esta razón, se cree que siendo este un proceso formativo, la intermediación financiera será un indicador importante para darle madurez, pues si logra fortalecerse la cobertura y calidad de los servicios financieros hacia la sociedad rural con la presencia de IFR, habrá posibilidades concretas de que la banca de desarrollo opere realmente como banca de segundo piso a mediano plazo.

• A pesar de que la Financiera Rural y la LACP han proporcionado pautas para el nuevo arreglo institucional del sistema financiero rural, la perspectiva de centrar los servicios con base en el crédito agrícola podría aumentar no sólo la participación de organizaciones nuevas para la dispersión del crédito, sino también el riesgo de que al proseguir la rentabilidad baja del sector agrícola se incrementen las restricciones para el acceso a recursos, como sucede en regiones de riego del valle del Yaqui. Esto significa que, al menos por el momento, es imposible asegurar que el sistema financiero es más eficiente.

• Programas como el PAASFIR han contribuido a mejorar el entorno para la promoción y fortalecimiento de los IFR, sin embargo la legislación y la política financiera apenas están elaborando y corrigiendo los instrumentos para darle eficiencia y calidad a los servicios. Por lo tanto, es necesario que los resultados de este tipo de apoyos se contraste con la demanda efectiva y no sólo con metas programáticas anuales.

• En el caso de la IFR Productores del Yaqui, donde se observa que sus miembros sustentan su participación en el sector a través de una estrategia de desarrollo organizacional, es esencial la contribución de una entidad que proporcione los servicios financieros y mantenga la suscripción de socios activos. En este sentido, la integración de dichos servicios con los demás eslabones de la cadena de producción podrá significar una fortaleza que deberá fomentarse.

• La tendencia de la participación de los IFR en regiones agrícolas que enfrentan fuertes reducciones en la rentabilidad de los cultivos, como sucede en el valle del Yaqui, es hacia una disminución progresiva de intermediarios financieros, como pasa con las UC. La problemática de estos IFR está resumida en el acceso limitado a los recursos, tanto de crédito como para la inversión e investigación, la falta de dinamismo en la cobertura de los servicios –agravada con situaciones como la sequía y consecuente carencia de agua para los cultivos principales– y la insuficiencia del capital para cubrir más allá de 60 por ciento de los costos reales de la producción.

• Con base en el contexto del sistema financiero rural y de condiciones como las imperantes en las áreas de riego del valle del Yaqui, la perspectiva para la consolidación de los IFR es la búsqueda de estrategias de integración o alianzas para reducir los costos de operación, y crear escalas económicas que permitan mejorar indicadores como la cobertura, cartera e índices de recuperación compatibles con niveles aceptables de desempeño financiero. Asimismo, para facilitar este proceso, el Estado deberá apoyar con incentivos y recursos especiales a las regiones de acuerdo a la propia dinámica de la agricultura, por medio de proyectos de mediano y largo plazo que combinen la participación de instituciones y programas oficiales y de los productores organizados. Por esta razón, es pertinente considerar apoyos a esquemas que coadyuven a la captación y movilización de recursos de los propios productores y de la población rural en general.

• Para mejorar el conocimiento de los servicios de intermediación financiera en regiones como el valle del Yaqui, será importante investigar sobre las estrategias de integración de los servicios financieros en los eslabones de las cadenas de valor agropecuario, los indicadores de desempeño financiero, la pertinencia del marco legislativo y particularidades de las figuras de los intermediarios y, sobre todo, la correspondencia entre el diseño de los servicios financieros, su calidad y la satisfacción de los agricultores que demandan productos más integrales.

• Por último, es posible considerar que el presente estudio de caso permitió una primera aproximación a la problemática de la intermediación financiera agrícola en forma global, y reflejó una parte importante de la situación actual y necesidades inmediatas, por lo que se alcanzó el objetivo propuesto. Sin embargo, ya que los servicios financieros son más amplios y complejos que un estudio de caso, es preciso proseguir esta línea de trabajo.

Bibliografía

AMUCSS. 2000. Construir un sistema financiero al servicio del desarrollo rural. México: AMUCSS. [ Links ]

Ayala Espino, José. 2000. Instituciones y economía. Una introducción al neoinstitucionalismo económico. México: Fondo de Cultura Económica (FCE). [ Links ]

––––––––––. 2003. Instituciones para mejorar el desarrollo. Un nuevo pacto social para el crecimiento y el bienestar. México: FCE. [ Links ]

Banco Mundial. 2002. Llegando a los pobres de las zonas rurales.http://www–wds.worldbank.org/external/default/WDSContentServer/WDSP/IB/2004/11/03/000160016_20041103094536/Rendered/PDF/245300SPANISH0Estrategia0Rural0LCR.pdf (18 de noviembre de 2003). [ Links ]

BANSEFI. 2004. Avances y retos de la banca popular en México. http://www.bansefi.gob.mx/htmls/comunicacion_social/boletines_comunicados/comunicado_008.html (21 de julio de 2005). [ Links ]

BID. 2002. Estrategia de financiamiento rural.http://www.iadb.org/sds/doc/RUR–104EstrategiaFinanciamientoRural.pdf (29 de marzo del 2005). [ Links ]

CNBV. 2005. Boletín Estadístico,junio 2005. México: UC. [ Links ]

Consultores Agrícolas. 2005. Presupuesto del sector agropecuario 2006. Planteamiento de los productores agrícolas de Sonora. Ponencia presentada por los productores de la Asociación de Organismos de Agricultores del Sur de Sonora, A.C. (AOASS), México. [ Links ]

Diario Oficial de la Federación. 2005. Modificaciones y adiciones a las reglas de operación del Programa de Apoyo para Acceder al sistema financiero rural.http://www.sagarpa.gob.mx/Dgg/alianza05/mod_sis_fin_180205.pdf (24 de junio de 2005). [ Links ]

––––––––––. 2004. Modificaciones a las reglas de operación del Programa de Apoyo para Acceder al sistema financiero rural.http://www.gobernacion.gob.mx/dof/2004/julio/dof_05–07–2004.pdf (24 de junio de 2005). [ Links ]

––––––––––. 2003a. Reglas de operación del Programa de Apoyo paraAcceder al sistema financiero rural. http://www.gobernacion.gob.mx/dof/2003/junio/dof_13–06–2003.pdf (3 de agosto de 2005). [ Links ]

––––––––––. 2003b. Modificaciones a las reglas de operación del Programa de Apoyo para Acceder al sistema financiero rural.http://www.gobernacion.gob.mx/dof/2003/Agosto/dof_26–08–2003.pdf (3 de agosto de 2005). [ Links ]

Financiera Rural. 2005a. Evaluación externa 2003. Evaluación del componente de apoyo para la constitución de IFR del PAASFIR.http://www.financierarural.gob.mx/portal/docs/Anexo32.pdf (26 de julio de 2005). [ Links ]

––––––––––. 2005b. Evaluación externa 2004. Evaluación del componente de apoyo para la constitución de IFR del PAASFIR. http://www.financierarural.gob.mx/portal/docs/Anexo33.pdf (26 de julio de 2005). [ Links ]

––––––––––. 2005c. Informe de autoevaluación de la Financiera Rural correspondiente al segundo semestre 2004. http://www.financierarural.gob.mx/portal/docs/InfoAutoeval1sem2005.pdf (26 de julio de 2005). [ Links ]

––––––––––. 2004. Componente de apoyo para la constitución de intermediarios financieros rurales (IFR). http://www.financierarural.gob.mx/portal/docs/prapacfr.pdf (6 de febrero de 2005). [ Links ]

––––––––––. 2003. Programa Institucional.http://www.financierarural.gob.mx (3 de julio de 2003). [ Links ]

Gobierno de los Estados Unidos Mexicanos. 2004. Cuarto informe de gobierno de Vicente Fox, México. http://cuarto.informe.presidencia.gob.mx/index.php (20 de diciembre de 2004). [ Links ]

González–Vega, Claudio. 2001. Estrategia para la profundización de los mercados financieros rurales en los países andinos y del Caribe.http://aede.osu.edu/Programs/RuralFinance/PDF%20Docs/Publications/Research%20Papers/docestrategiafinal.pdf (15 de junio de 2002). [ Links ]

––––––––––. 1998. El papel del estado en la promoción de servicios financieros rurales. http://aede.osu.edu/Programs/RuralFinance/PDF%20Docs/Publications%20List/Papers/98P09.pdf (24 de junio de 1999). [ Links ]

IADB. 2003. Mexico. Rural Financial System Consolidation Program. http://www.iadb.org/exr/doc98/apr/me1484e.pdf#search='financiera%20rural' (29 de marzo de 2005). [ Links ]

INEGI. 2004. Agenda estadística de los Estados Unidos Mexicanos. Aguascalientes: INEGI. [ Links ]

Mansell, Catherine. 2000. Las finanzas populares en México. El redescubrimiento de un sistema financiero olvidado. México: Editorial Milenio, Centro de Estudios Monetarios Latinoamericanos–Instituto Tecnológico Autónomo de México. [ Links ]

Muñoz, Manrrubio. 2002. Mercados e instituciones financieras rurales: una nueva arquitectura financiera rural para México. Tesis de doctorado, CIES–TAAM, UACh. [ Links ]

OCDE. 1997. Examen de las políticas agrícolas de México. Políticas nacionales y comercio Agrícola. París: OCDE. [ Links ]

Puente,Arturo. 2001. La agricultura de México antes y después de las reformas económicas de los noventas. Un análisis nacional y regional en el distrito de riego Río Yaqui.http://www.infoaserca.gob.mx/estudios/yaqui.pdf (20 de noviembre de 2004). [ Links ]

Ruíz, Clemente (coordinador). 2002. Microfinanzas: mejores prácticas a nivel nacional e internacional. México: Universidad Nacional Autónoma de México–Gobierno del Distrito Federal. [ Links ]

SAGARPA. 2004. 4° Informe de labores.http://www.sagarpa.gob.mx/transparencia/4_informe_labores.pdf (29 de marzo de 2005). [ Links ]

––––––––––. 2003. Acuerdo Nacional para el Campo (ANC). Por el desarrollo de la sociedad rural y la soberanía y seguridad alimentaria. SAGARPA–Senado de la República http://www.senado.gob.mx/comisiones/LX/grupo_tlcan/content/banco_datos/info_sagarpa/infor_sagarpa2.pdf (25 de junio de 2005). [ Links ]

––––––––––2001. Programa Sectorial de Agricultura, Ganadería, Desarrollo Rural, Pesca y Alimentación 2001–2006. México: Plan Nacional de Desarrollo, Gobierno de los Estados Unidos Mexicanos. [ Links ]

SHCP. 2005. http://www.shcp.gob.mx/servs/casfim1/sectores.html (21 de julio de 2005). [ Links ]

––––––––––. 2002. Programa Nacional de Financiamiento del Desarrollo 2002–2006. México: SHCP. [ Links ]

USAID. 2004. Mexico Rural Economy Strategy. Rural Financial Markets in Mexico: Issues and Options. http://www.dec.org/pdf_docs/PNACX472.pdf (28 de junio de 2005). [ Links ]

Vogel, Robert. 2003. Del crédito agrícola a las finanzas rurales. En búsqueda de un nuevo paradigma. http://www.rimisp.org/boletines/bol32/ (15 de junio de 2002). [ Links ]

––––––––––y Dale Adams. 1996. Old and New Paradigms in Development Finance: should Directed Credit be Resurrected? http://www.dec.org/pdf_docs/PNACA654.pdf (28 de junio de 2005). [ Links ]

World Bank. 2005. Meeting Development Challenges. Renewed Approaches to Rural Finance.http://www–wds.worldbank.org/external/default/WDSContentServer/WDSP/IB/2006/06/14/000160016_20060614163741/Rendered/PDF/327300PAPER0P01Finance1ESW01PUBLIC1.pdf (25 de julio de2005). [ Links ]

Yaron, Jacob, Benjamín P. McDonald (Jr) y Gerda L. Piprek. 1999. Financiamiento rural. Problemas, diseño y prácticas óptimas. Washington: Banco Mundial. [ Links ]

1 El presente estudio está dirigido hacia el sector agrícola, que es un segmento del mercado de las finanzas rurales.

2 La Financiera Rural cuenta con un programa propio sobre los IFR, pero dirigido a la capacitación, difusión de información y asesoría en proyectos; en cambio, el PAASFIR ofrece apoyos para la creación de los IFR.

3 A lo largo de la historia, el Estado ha enfocado sus esfuerzos para construir un sistema financiero rural a partir del crédito agrícola y, aunque hay avances recientes en otros servicios, como el seguro agrícola, remesas y ahorro popular, dichos aspectos todavía requieren tiempo para contribuir en la maduración de estos mercados.

4 Esta metodología se aplicó en otras tres uniones de crédito (UC), pero ante la falta de datos precisos sobre la operación de los créditos, se optó por presentar la información sólo de un intermediario financiero.

5 Por supuesto, el sistema financiero mexicano tiene una estructura más amplia y comprende otros ramos no mencionados aquí, pues el mercado de las finanzas rurales es un espacio más específico.

6 Como observa la AMUCSS (2000, 31), con frecuencia estos fondos y programas no establecen mecanismos de coordinación, carecen de disciplina financiera y surgen en coyunturas, lo cual distorsiona el mercado de las finanzas.

7 Muñoz (2002) argumenta que durante los años ochenta el desempeño del Banco de Desarrollo Rural, BANRURAL, presentó problemas agudos, como operar un subsidio de 31 por ciento en la tasa de interés en términos reales, además de que los índices de recuperación vía el seguro agrícola llegaron a ser de 51 por ciento; asimismo, la aseguradora oficial pagó pérdidas por un monto de 2 700 millones de dólares y gastos de operación por 2 400.

8 Cuando se aprobó la LOFR, se comentó que "el instrumento financiero más recurrente que se utiliza como apoyo a las actividades del campo es el crédito [...] se llega a la conclusión de que es necesario preservar en el órgano que se crea el mecanismo de otorgamiento crediticio a través del primer piso, sin menoscabo de ir transitando hacia el segundo piso en la medida en que maduren y evolucionen financieramente las organizaciones de productores que pretendan ser intermediarios financieros". Gaceta Parlamentaria, Cámara de Diputados, N° 1121–I, 31.09.2002.

9 La AMUCSS (2000) propone 12 millones con base en una población rural de 30 millones de personas y 6 millones de familias en localidades sin servicios bancarios; además de 2 millones de indígenas.

10 Otras referencias son el artículo 103 (del título V) sobre la Ley de Instituciones de Crédito, donde está indicado el tipo de instituciones autorizadas para operar en calidad de intermediarios financieros; así como el artículo 7 de la LACP, que describe las organizaciones autorizadas para operar como tales.

11 Véase los artículos 2°, 4°, 7°, 24° y 33° de la LOFR, donde se indican los objetivos de la Financiera Rural, la definición y figura legal de los IFR, el tipo de actividades en apoyo a la constitución de los intermediarios financieros, el uso de los recursos del presupuesto y las facultades del consejo directivo respecto a los IFR.

12 Los datos de 2004 sólo están reportados hasta el primer semestre.

13 Si bien debe considerarse que al principio de todo programa una aplicación óptima de recursos se torna complicada, es también cierto que debido a las condiciones y expectativas del financiamiento agrícola se requieren montos mayores.

14 Cinco de las seis UC están ubicadas en el noroeste de México.

15 De los 17 IFR mencionados, 16 eran UC.

16 El valle del Yaqui está determinado con base en el distrito de riego 41 del río Yaqui.

17 El Centro Internacional de Mejoramiento de Maíz y Trigo (CIMMYT) elaboró un estudio sobre la producción del trigo en el valle del Yaqui en 2001, y calculó que la renta de tierra era de 45 por ciento, mientras que una evaluación del CIESTAAM sobre la trasferencia de tecnología en el valle de Navojoa estimó que en 1999, 76 por ciento de la tierra era de renta.

18 Para mantener el anonimato y confidencialidad de información de la organización, se utilizó un nombre ficticio.

19 Resultado de la entrevista con el gerente de los Productores del Yaqui (2005).