Introducción

La Teoría de las AMO tuvo su origen casi al mismo tiempo que el inicio del proceso de integración económica europea. La estabilidad monetaria fue un objetivo buscado por parte de los países europeos después del abandono de las paridades fijas que amparaban los acuerdos de Breton Woods. Hubo varios intentos de solución a este problema en las décadas de 1970 y 1980 que fracasaron. Ello dio pie a la unificación monetaria a principios de los noventa del siglo pasado, aun a pesar de no cumplir con las condiciones apropiadas para ello, de acuerdo con la teoría de las AMO. La crisis del euro ha puesto de nuevo sobre la mesa de discusión el tema de los requisitos que deben cumplirse para constituir una AMO, los costos y beneficios de formar parte de ella, así como el diseño institucional y los instrumentos de política económica requeridos para hacer frente a choques asimétricos como los que se han presentado desde el surgimiento del euro.

La adopción del euro fue celebrada como un hito histórico en el proceso de integración europea y un paso decisivo hacia la profundización de la unión económica. Se esperaba que con ello se intensificara el comercio y se acelerara el proceso de convergencia entre los países miembros. Es indudable que la eurozona ha obtenido resultados positivos a lo largo de su existencia. Hasta antes de la crisis griega la combinación de la política monetaria única con las políticas fiscales nacionales había propiciado un ambiente de estabilidad macroeconómica en toda la zona euro. El Banco Central Europeo (BCE) ganó rápidamente credibilidad en la conducción de la política monetaria y logró alinear las expectativas de inflación en el mediano plazo en torno a la meta de 2%. Se eliminaron los continuos ajustes en los tipos de cambio que en el pasado habían golpeado drásticamente a varios países. La desaparición del riesgo cambiario junto con la eliminación de los costos de transacción contribuyó a consolidar una mayor integración de los mercados. Hasta 2008 el comercio entre los países de la zona euro había crecido de 25 a 33% del PIB y al menos la mitad de este incremento puede atribuirse a la estabilidad cambiaria. La inversión extranjera directa entre la eurozona creció de 20 a 33% y al menos dos terceras partes de su crecimiento se debieron al uso de la moneda única. Los mercados financieros también se integraron más, las transacciones transfronterizas crecieron en forma sostenida y se consolidó el sistema bancario (Comisión Europea, 2008).

A principios de 2010, inmediatamente después de la celebración de los 10 años de existencia del euro, la eurozona sufrió una primera sacudida fuerte cuando estalló la crisis griega. A esta se sumó la de Irlanda, Portugal y España. Estos acontecimientos confirmaron los presagios que formularon varios economistas desde antes de la creación de la unión monetaria. Aún para los defensores de la moneda única, estos sucesos obligaron a revisar el funcionamiento de la Unión Económica y Monetaria Europea (UEM) y a diseñar nuevos mecanismos institucionales para solventar la crisis ¿Qué lecciones deja esta experiencia? ¿Cómo interpretarlas desde la Teoría de las Áreas Monetarias Óptimas?

La teoría de las AMO es el marco de referencia obligado para evaluar la viabilidad de una unión monetaria. Esta teoría surgió inicialmente de la discusión sobre las ventajas de los sistemas de tipo de cambio fijo respecto a los tipos de cambio flexibles, misma que tuvo lugar desde principios de los años sesenta del siglo pasado. Para esas fechas el proceso de integración económica europea había alcanzado ya logros importantes y se enfrentaba también a sus primeros retos serios. El sistema cambiario surgido de la Conferencia de Bretton Woods mostraba signos de agotamiento debido a la inefectividad de la política monetaria en todos los países, excepto Estados Unidos que no estaba obligado a mantener la paridad de su moneda con otra divisa, salvo con el oro. Este problema se hizo más agudo cuando las políticas monetarias y fiscales expansivas de esta nación provocaron que el resto del mundo importara la inflación norteamericana dado que no podía ajustar la paridad de sus monedas respecto al dólar. Las tensiones generadas entre Estados Unidos, Alemania y Japón; exigían un ajuste en las paridades cambiarias. Como sabemos, el desenlace de este episodio fue el abandono por parte de Estados Unidos del patrón de tipos de cambio fijos establecido después de la Segunda Guerra Mundial.

El argumento más importante a favor de un tipo de cambio flexible es que permite corregir desequilibrios entre los países cuando ocurren choques asimétricos (perturbaciones económicas que sólo afectan a un país). Por el contrario, los tipos de cambio fijos y las uniones monetarias brindan mayor certidumbre, favorecen el comercio y la inversión, y eliminan los ataques especulativos en contra de las monedas. Se afirmaba que los tipos de cambio fijos propiciaban mayor disciplina económica, aunque, en contraparte, restringían las opciones de política monetaria autónoma con el fin de hacer frente a las necesidades propias de cada país.

Una AMO se define como un dominio o un área geográfica donde existe una moneda única o varias monedas cuyos tipos de cambio están irrevocablemente fijos entre ellas y pueden fluctuar respecto al resto del mundo (Mundell, 1961, 657). El término dominio se refiere a un país, un bloque de países, regiones dentro de un país o regiones compartidas por dos o más naciones. El tipo de cambio de la unión monetaria sólo puede fluctuar respecto al resto del mundo. Una AMO también puede definirse como un área con movilidad interna de factores (tanto entre regiones como entre sectores) e inmovilidad externa de los mismos. Para otros economistas como Corden, Ishiyama y, posteriormente, también el propio Mundell, una AMO es un área geográfica en la que los beneficios de pertenecer a una unión monetaria superan a los costos. Hasta antes de la crisis del euro se podían distinguir dos etapas en el desarrollo de la teoría de las AMO, a partir de entonces podemos identificar una tercera etapa1 que recoge las enseñanzas de la crisis. A continuación, revisaremos cada una de estas etapas.

I. Primera etapa de la teoría de las AMO

Surgió de las contribuciones de Mundell (1961), McKinnon (1963) y Kenen (1969) que se centraron en establecer las condiciones óptimas bajo las cuales conviene a un país o un grupo de países fijar sus tipos de cambio respecto a otra moneda o formar parte de una unión monetaria. En esos años no existía movilidad de capitales a nivel internacional por lo que el tipo de cambio representaba una variable poderosa para ajustar los desequilibrios con el exterior. Las condiciones óptimas comprenden los siguientes aspectos:

a) Simetría. El requisito más importante para el buen funcionamiento de un área monetaria es que no existan choques asimétricos y que no haya reacciones asimétricas ante perturbaciones externas. Para que un choque asimétrico (un cambio brusco en la demanda, tendencia de crecimiento del PIB, desempleo, inflación) constituya un problema importante, es necesario que tenga un impacto macroeconómico significativo a escala nacional, ya que, si el efecto se concentra en un sector económico o una región compartida con países vecinos, un ajuste en el tipo de cambio es insuficiente para corregirlo. Es más efectiva una política común o una coordinación de políticas nacionales para hacer frente a este tipo de situaciones. Entonces, podemos distinguir entre choques nacionales y regionales. Los primeros suponen la existencia de diferencias sustanciales en las economías de los países y de comercio de tipo interindustrial entre ellos. Los choques regionales suponen, por el contrario, la existencia de condiciones similares y una pauta de comercio intraindustrial. Ajustes en los tipos de cambio podrían ayudar a atenuar los choques nacionales, siempre que no se traduzcan en movimientos proporcionales en los precios, pero no serían efectivos cuando se trata de choques regionales que afectan a dos o más países.

b) Flexibilidad de precios y salarios. Ante la pérdida del tipo de cambio como variable de ajuste, adquiere una importancia especial el grado de flexibilidad con que funcionan los mercados de productos y de trabajo, pues ambos sirven de sustitutos para corregir los desequilibrios con el exterior. Mientras más flexibles sean los precios y salarios, más rápida será la realineación de los precios relativos y menores los efectos negativos sobre el empleo y la inflación.

c) Movilidad de los factores de producción. Una elevada integración de los mercados de factores, particularmente de trabajo, reduce la necesidad de ajustar los precios reales. La movilidad de factores sustituye en este caso al tipo de cambio como mecanismo de ajuste externo. Se pensaba que la integración de los mercados financieros permitiría amortiguar los choques temporales por medio de flujos de capital para reducir los diferenciales de tasas de interés en el largo plazo (Mundell, 1961). No obstante, como se verá adelante, puede ser un nuevo factor de perturbación.

d) Integración fiscal.Kenen (1969) puso énfasis en la necesidad de un sistema de transferencias fiscales a nivel de estados que permita redistribuir recursos hacia los países o regiones afectados negativamente por algún choque asimétrico, ante la ausencia de los tipos de cambio como mecanismo de ajuste. Además de una bolsa de recursos fiscales comunes, sería deseable una armonización impositiva, pero ello representa un enorme obstáculo político.

e) Integración de los mercados financieros. De acuerdo con Ingram (1962) este tipo de integración puede reducir la necesidad de realizar ajustes en los tipos de cambio. Puede amortiguar temporalmente las circunstancias adversas mediante la entrada de capitales provenientes de zonas superavitarias o la desacumulación de activos extranjeros cuando se hayan superado las dificultades. Cuando se tiene un alto grado de integración financiera, aún los cambios modestos en tasas de interés pueden equilibrar los movimientos de capitales entre países socios.

f) Grado de apertura de la economía. Para McKinnon (1963), la renuncia del tipo de cambio no es una pérdida significativa para los países muy abiertos al comercio internacional. Mientras más abiertas son las economías, mayor es el impacto de los precios de los bienes comerciables sobre el nivel de precios doméstico con lo cual se requieren menos ajustes en otras variables. Las economías más pequeñas tienden a ser las más abiertas y las que más se benefician de una unión monetaria.

g) Diversificación de la producción y el consumo. Una alta diversificación de la producción y el consumo, así como de las exportaciones e importaciones, reduce los efectos de perturbaciones específicas sobre un sector. Esta diversificación permite cierto aislamiento ante dichos choques y evita la necesidad de ajustes en los términos de intercambio a través de variaciones en el tipo de cambio (Kenen, 1969).

h) Similitud en las tasas de inflación. Gran parte de los desequilibrios en la balanza de pagos surgen de diferencias en los niveles de inflación de los países. Por lo tanto, la necesidad de corregir los desajustes en las cuentas con el exterior es menor cuando la inflación es similar a la de los países socios. La existencia de niveles de precios similares entre los países que forman una unión monetaria evita variaciones en los términos de intercambio y en la necesidad de ajustar la cotización de las monedas (Fleming, 1971).

i) Integración Política. La voluntad política es un elemento fundamental en cualquier unión monetaria. Implica no sólo compartir decisiones, sino sujetarse a las normas y disposiciones que adopten instituciones supranacionales, aun cuando éstas afecten intereses nacionales. En palabras de Mintz (1970), “la principal, y quizás única, condición real para la institución (de una unión monetaria) es la voluntad política de integrarse por parte de los posibles miembros”. Esta es la misma conclusión a la que llegaron también Bordo y Jonung (1999) y Bordo y James (2008), después de analizar diferentes experiencias de uniones monetarias.

II. Segunda etapa de la teoría de las AMO

La segunda etapa de las AMO surgió al tiempo que empezó a darse el movimiento de capitales a nivel internacional después de la caída del Sistema Bretton Woods. Los trabajos de Corden (1972), Mundell (1973) e Ishiyama (1975) se enfocaron al análisis de los costos y beneficios de una unión monetaria. A partir de entonces, se evalúan los costos de una unión monetaria desde una perspectiva macroeconómica, mientras que los beneficios se analizan bajo un enfoque microeconómico.

Beneficios

Los beneficios de pertenecer a una unión monetaria se reflejan fundamentalmente en los siguientes aspectos:

a) Ganancias directas e indirectas por la eliminación de los costos de conversión de monedas. Con la eliminación de los costos de transacción se reduce también indirectamente la posibilidad de que se lleve a cabo discriminación de precios entre los diferentes mercados nacionales en beneficio de los consumidores.

b) Ganancias de bienestar por disminución de la incertidumbre. Los individuos y las empresas tienen por lo general aversión al riesgo, así que con la eliminación de las fluctuaciones cambiarias desaparece una importante fuente de incertidumbre y se estimula el comercio y la inversión.

c) Transparencia de precios. El uso de una sola moneda permite que las empresas y los consumidores puedan comparar directamente precios y realizar el pago. Con ello se pueden lograr mayores ganancias producto de la especialización y las economías de escala.

d) Eliminación de fluctuaciones en el tipo de cambio y confiabilidad del mecanismo de precios. La incertidumbre en el tipo de cambio real provoca también incertidumbre sobre los precios futuros de los bienes y servicios. Dado que los agentes económicos toman sus decisiones con base en la información que ofrece el sistema de precios, estas tienden a ser ineficientes en la medida que la expectativa sobre dichos precios se vuelve más incierta. Al desaparecer la incertidumbre asociada con el tipo de cambio, el sistema de precios se vuelve un mecanismo más confiable para la toma de decisiones y propicia una mejor asignación de recursos. Además, la calidad de la información que provee el sistema de precios está en relación inversa con la incertidumbre en el tipo de cambio. Un incremento en la incertidumbre trae consigo un mayor riesgo y éste un alza en la tasa de interés real.

e) Señoreaje e impulso al mercado de capital. La introducción de una moneda común propicia su utilización como unidad de cuenta y medio de pago fuera de la unión monetaria. Con ello hay dos fuentes de beneficios para los países miembros: 1) Cuando una moneda es utilizada internacionalmente, el banco emisor obtiene ingresos adicionales. A medida que los agentes económicos internacionales y los gobiernos extranjeros incrementen sus tenencias, el banco central podrá comprar mayor cantidad de activos extranjeros y esto representará una fuente adicional de ingresos (señoreaje); y 2) Cuando una moneda se convierte en medio de pago internacional, se estimula la actividad de los mercados financieros nacionales. Los residentes en el extranjero invierten en activos y emiten deuda en euros. Los bancos y los mercados de deuda y de capital de los países miembros atraen mayor cantidad de recursos.

f) Eliminación del problema de inconsistencia temporal de las autoridades.Tavlas (1993) denominó de esta forma a un problema que afecta a países con tradición inflacionaria. Hasta entonces la literatura sobre las AMO había considerado la similitud en tasas de inflación como una condición previa a la formación de una unión monetaria. Una trayectoria de baja inflación depende de políticas públicas estables y creíbles, particularmente en lo que se refiere a la política monetaria. Los países con un historial de alta inflación sólo pueden alcanzar credibilidad después de un proceso de desinflación largo y costoso. Sin embargo, los encargados del diseño e implantación de las políticas públicas están sujetos al proceso político y en periodos previos a las elecciones se ven tentados a relajar las políticas que representan sacrificios o a incrementar el gasto público con el fin de ganar votos, aunque ello implique el abandono del objetivo de abatir la inflación. Entonces, los agentes económicos tienen razones para no creer las promesas de las autoridades económicas, a menos que tengan la certeza de que se mantendrá una política de baja inflación, mediante algún arreglo institucional que les garantice que el gobierno se mantendrá “con las manos atadas”. Desde esta perspectiva, los países mediterráneos, aquejados por este problema, obtuvieron una ganancia inmediata al formar parte de la eurozona ya que adoptaron la credibilidad de los países con baja inflación.

Un país con antecedentes inflacionarios puede obtener un beneficio inmediato al adoptar una moneda única junto con otro país con una tradición de baja inflación, sobre todo si además se establecen mecanismos de coordinación y supervisión de otros instrumentos de política económica que garanticen la estabilidad y hagan creíble el compromiso de los gobernantes para mantener bajo control la inflación.

Costos

Bajo la óptica macroeconómica, la adopción de una moneda única implica la renuncia al uso soberano de un instrumento muy valioso de política económica: la política monetaria, así como la posibilidad de utilizar el tipo de cambio como un mecanismo de ajuste. La magnitud de dicha pérdida es diferente para cada país y depende de los siguientes factores:

a) Pérdida del tipo de cambio como mecanismo de ajuste. Cuando no existía libre movimiento de capitales se consideró a la pérdida del tipo de cambio como uno de los principales costos de pertenecer a una unión monetaria. Sin embargo, cuando se liberaron los mercados internacionales de capital esta variable perdió su capacidad de estabilización. Sin embargo, ajustes nominales en el tipo de cambio pueden servir para resolver temporalmente choques asimétricos, pero no en forma permanente, dado que una depreciación o apreciación nominal de la moneda provoca en el largo plazo ajustes proporcionales en los precios que tienden a restablecer las condiciones iniciales.

b) Pérdida de soberanía monetaria. Debido a sus distintos niveles de desarrollo, una política monetaria única no siempre es lo más adecuado para todos los países. Bajo el supuesto de que la política monetaria puede contribuir a incrementar el nivel de empleo, la incorporación de un país con alta inflación a una unión monetaria puede obligarlo a padecer temporalmente un alto nivel de desempleo debido a la necesidad de reducir su nivel de precios y alinearlo con el de sus socios. Sin embargo, hay evidencia de que en el largo plazo no existe una disyuntiva entre inflación y desempleo. Por otro lado, aun sin pertenecer a una unión monetaria un país con un tipo de cambio fijo y una política monetaria independiente puede tener problemas de balanza de pagos. A esto hay que agregar que con libre movimiento de capitales resulta muy difícil una política monetaria autónoma. Por lo tanto, la magnitud de esta pérdida no es tan importante como se consideró inicialmente.

c) Diferencias en ritmos de crecimiento. La existencia de tasas de crecimiento distintas puede provocar un problema de balanza de pagos cuando dos naciones forman una unión monetaria, ya que en un país con mayor ritmo de crecimiento crecerían más rápidamente las importaciones que las exportaciones. Un país con déficit crónico en la balanza comercial tendría que reducir de alguna forma el precio de sus exportaciones para estimular el crecimiento de la demanda externa de sus productos. En condiciones normales, la reducción en el precio de las exportaciones y la corrección del desequilibrio comercial puede darse de dos formas: mediante una depreciación de la moneda o la aplicación de políticas contractivas para frenar el crecimiento. En una unión monetaria sólo es posible la segunda opción y, dado que la política monetaria ya no es autónoma, el único camino viable es una contracción fiscal.

d) Diferencias en sistemas fiscales. Las diferencias en los sistemas fiscales hacen que los países tengan distintas combinaciones de deuda y financiamiento monetario de su déficit presupuestal. Al formar parte de una unión monetaria los países con sistemas fiscales menos desarrollados deberían hacer un mayor esfuerzo para aumentar la recaudación de impuestos, a menos que pudieran financiar dicho déficit con recursos externos. Como se comentará más adelante, esta puede ser también la causa de nuevos choques asimétricos.

Está claro que la UE no cumple los requisitos teóricos para ser una AMO. Como se ha dicho ya, la ausencia de los tipos de cambio como instrumentos para corregir choques asimétricos podría ser sustituida por medio de dos condiciones alternativas: flexibilidad de precios y salarios, así como transferencias fiscales hacia los países o regiones que resulten afectados por dichos choques. Ambas condiciones no se cumplen en la UE. Los mercados laborales adolecen de la flexibilidad requerida para servir de mecanismo de ajuste alternativo ante la ocurrencia de choques asimétricos y la mano de obra es poco movible. La falta de integración fiscal impide que exista un sistema apropiado de transferencias que redistribuya los recursos y ayude a solventar las dificultades económicas de alguna región o país. Por otra parte, hay diferencias marcadas entre los países miembros, unos con características homogéneas y ciclos económicos sincronizados, y otros que poseen condiciones distintas. De un lado, los cinco de los países fundadores del proyecto de integración europeo (Francia, Alemania, Bélgica, Holanda y Luxemburgo) constituyen el núcleo central de la UE y han alcanzado un alto grado de convergencia económica. En el otro extremo, Grecia, Portugal, España e Irlanda presentan condiciones económicas distintas.

Hay una extensa literatura dedicada a analizar si la Unión Europea cumple las condiciones para ser una AMO (Eichengreen, 1991; Bayoumi y Eichengreen, 1992; Feldstein, 1998). De acuerdo con estudios empíricos la UE-15 no constituye una AMO y la Unión Económica y Monetaria no es una solución adecuada. La zona euro ha sido descrita como una unión monetaria “imperfecta” o “inmadura” (Allsopp y Artis, 2003) debido al incumplimiento de los criterios apuntados antes, así como la falta de coordinación de políticas económicas y su estructura asimétrica. La falta de homogeneidad deriva en diferentes requerimientos de política monetaria. No obstante, el proyecto de unión monetaria fue lanzado en la cumbre de Maastricht en 1992 y para poder formar parte de la unión monetaria, los países debían cumplir una serie de condiciones de disciplina fiscal, estabilidad y convergencia económica.

Antes de entrar en la fase final de la UEM había la incógnita de si con una unión monetaria se podrían reducir los diferenciales de desarrollo entre los países o, por el contrario, se mantendrían o se ampliarían. De un lado se argumentaba que, a pesar de no cumplirse ex ante las condiciones óptimas para la creación de una unión monetaria en la UE, el proceso de integración generaría mayor convergencia y haría que dichas condiciones fueran satisfechas ex post. Frankel y Rose (1996) encontraron evidencia de que una mayor integración comercial provoca mayor similitud en las estructuras económicas y sincronización en los ciclos de negocios. De acuerdo con Frankel (1999) hay dos factores cruciales para incrementar los beneficios de una unión monetaria: grado de apertura y correlación de ingresos. Cuando aumenta la correlación entre ingresos y el grado de apertura, también crecen los beneficios de la unión monetaria. En el otro lado se sostenía que la existencia de respuestas asimétricas provocaría mayor especialización y divergencia entre los países hasta la eventual desintegración de la UEM (Bayoumi y Eichengreen 1992; Krugman, 1993). Krugman y otros autores sostienen, con base en la teoría del comercio internacional, que la integración económica propicia mayor especialización en la producción industrial, conforme con las ventajas comparativas de cada país, debido a la existencia de rendimientos crecientes a escala. Entonces, bajo este punto de vista, las estructuras económicas se vuelven menos diversificadas y más vulnerables a los choques de oferta.

Para Frankel, contrariamente a lo que se pensaba anteriormente, aunque no se cumplieran los criterios para una AMO ex ante, el proceso mismo de integración podría hacer que dichos criterios se alcanzaran ex post. Es decir, el mismo proceso de integración económica y monetaria podría propiciar la convergencia entre los países y hacer que a la postre se cumplieran las condiciones óptimas para que los beneficios superaran a los costos de la unión monetaria.

En cuanto a los beneficios de pertenecer a una unión monetaria, varios economistas afirman que tienden a exagerarse los mismos. Para autores como Feldstein (2001) no hace falta una moneda única para facilitar la competencia de precios y mejorar la eficiencia de los mercados. Para los bienes no comerciables es irrelevante el precio en cada lugar y, en el caso de los bienes comerciables, los agentes económicos están acostumbrados a efectuar la conversión de precios expresados en diferentes monedas usando una calculadora de bolsillo. Tampoco es necesaria, en su opinión, una moneda única para alcanzar un mayor grado de integración comercial. Es cierto que con una moneda común y un tipo de interés único se han visto beneficiados con un mayor crecimiento los países menos desarrollados, pero esto se ha convertido también en una fuente de desequilibrio pues ha propiciado también la acumulación de crecientes déficit comerciales y de cuenta corriente.

III Tercera etapa de las AMO a partir de la Unión Monetaria Europea y la crisis del euro

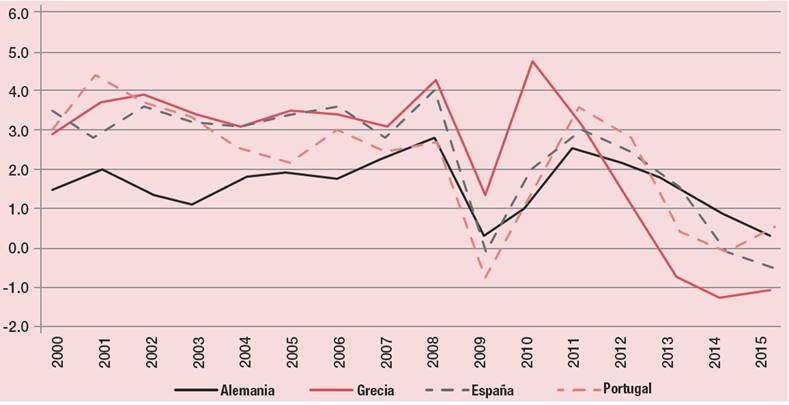

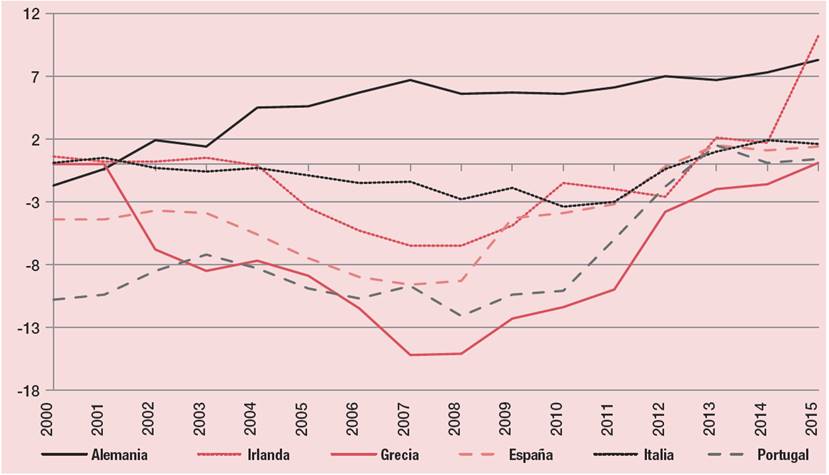

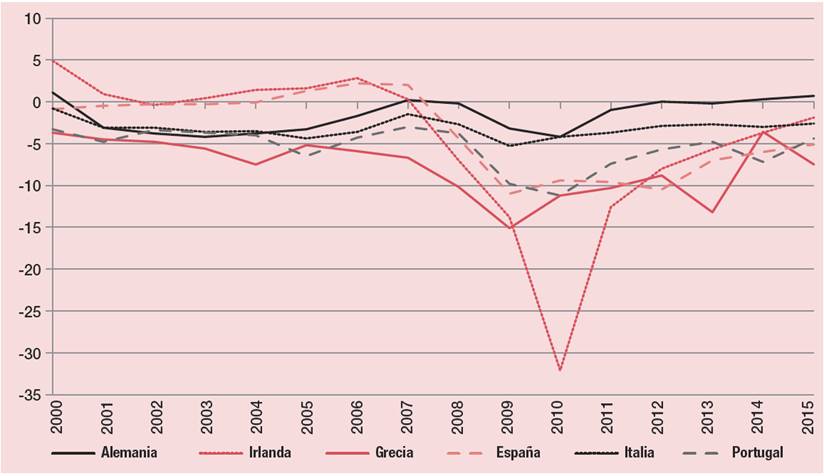

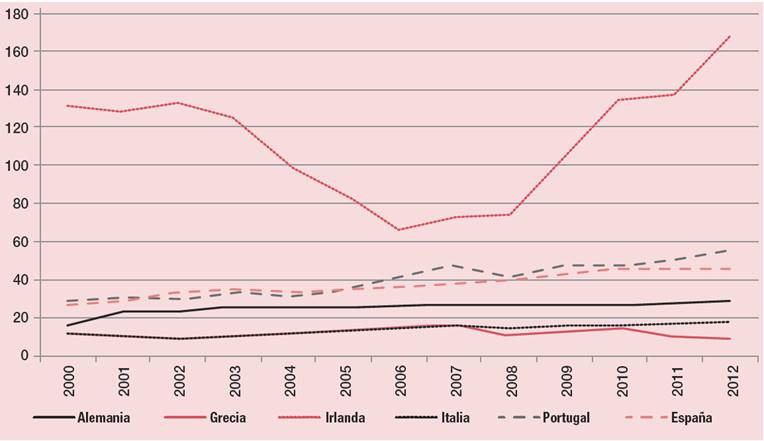

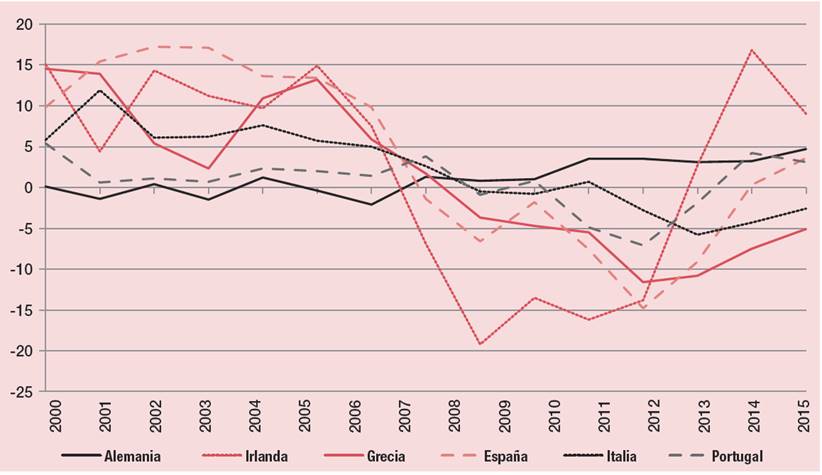

La creación del euro indujo en buena parte de los inversionistas una percepción de que los riesgos asociados con la inversión en algunos países del sur habían desaparecido. La inversión masiva de recursos provenientes de Alemania y otros países del norte de Europa en la región mediterránea provocó un auge económico y tasas inflacionarias más altas en España, Grecia y Portugal comparadas con las de Alemania (Figuras 1 y 2). Estos países del sur de Europa acumularon considerables déficit en cuenta corriente que requirieron del financiamiento externo para solventarlos (Figura 3). Contrario a lo que generalmente sucede, el origen de dichos déficit de cuenta corriente no fue la existencia de desequilibrios equivalentes en sus finanzas públicas (Figura 4), sino por el monto y la composición de los flujos de inversión extranjera directa (IED) que recibieron. Las naciones del sur atrajeron mayor proporción de IED en el sector inmobiliario (Figura 5) que en el sector productivo, mientras que en los países del norte sucedió lo contrario. Esto provocó un cambio en la composición de los stocks de capital entre los sectores de bienes comerciables y no comerciables. Los países del norte incrementaron su producción de bienes comerciables y los países del sur la de bienes no comerciables, de ahí que en los primeros la balanza comercial y la cuenta corriente mejorara, mientras que en los segundos empeorara.

Fuente: elaboración propia con base en datos de Eurostat.

Figura 1 Inversión extranjera direct (% PIB)

Fuente: elaboración propia con base en datos de Eurostat.

Figura 5 Variación anual en el precio de las casas

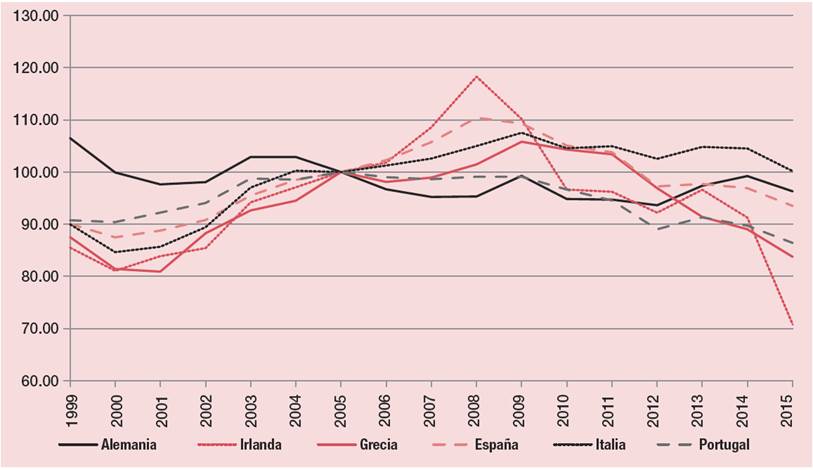

La situación competitiva de los países tuvo un comportamiento divergente desde el año 2000 y hasta 2009. Los tipos de cambio efectivos con base en los costos laborales en Irlanda, Portugal, España, Italia y Grecia se deterioraron significativamente, como se puede apreciar en la Figura 6. En cambio, en Alemania mejoraron en forma notable. Esto se debe a políticas salariales divergentes y a diferencias en el ritmo de implantación de la agenda de reformas estructurales acordadas en la Estrategia de Lisboa.

Fuente: elaboración propia con base en datos de Eurostat.

Figura 6 Tipos de cambio efectivos 2005= 100

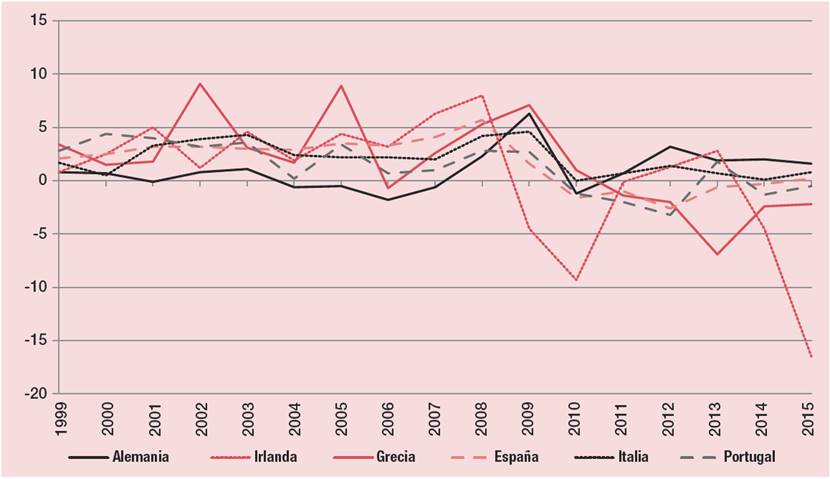

Entonces, contrariamente a lo planteado por Frankel, la creación del euro se convirtió en sí misma en un choque asimétrico de proporciones no anticipadas que pudo solventarse mientras los flujos de capital privado se mantuvieron hacia los países del sur. Una vez que disminuyeron, los precios y los costos laborales unitarios se habían situado muy por encima de los de Alemania, su referente más competitivo. Las políticas comunes y los mecanismos al alcance del Banco Central Europeo fueron insuficientes para corregir los desequilibrios acumulados. Entonces, lejos de propiciar un mayor grado de convergencia entre las economías, la creación del euro produjo el resultado contrario (Figura 7).

Fuente: elaboración propia con base en datos de Eurostat.

Figura 7 Costos laborales unitarios, variación porcentual anual

El análisis y las predicciones de éxito de la eurozona con base en la teoría de las AMO han mostrado, en términos generales, su validez. No obstante, la crisis del euro ha puesto de manifiesto algunos problemas no previstos y otros a los que no se prestó suficiente importancia. Uno de los problemas no anticipados es el rápido crecimiento de la carga fiscal que puso en entredicho la solvencia de varios gobiernos. A esto hay que sumar la pérdida de capacidad para emitir deuda en una moneda sobre la cual no se tiene pleno control. Otro es la ausencia de garantías a nivel federal para los depósitos bancarios en los países afectados. Finalmente, no se concedió mucha importancia ni se pensó que la creación de la unión monetaria generara choques asimétricos de la magnitud observada, además de que en la teoría se centra en choques asimétricos de naturaleza permanente y los que se han presentado son de tipo temporal; esto hace que las reformas estructurales no sean la mejor manera de solucionarlos. A continuación, se analiza cada uno de ellos.

En cuanto al rápido incremento de la carga fiscal, no se previó que los países afectados por choques asimétricos pudieran acumular una carga fiscal suficientemente grande para poner en riesgo la solvencia de los gobiernos afectados. Bajo la perspectiva de la teoría de las AMO, resultó de mayor peso la argumentación de Kenen que la de Mundell. Es decir, la falta de integración fiscal ha sido un factor de mucho mayor peso que la falta de movilidad de la fuerza laboral en el desarrollo de la UEM. Además, como ha explicado De Grauwe (2011), la causa de la fragilidad de la unión monetaria se debe a que los países pertenecientes a la zona euro han perdido no sólo la tasa de interés o el tipo de cambio como instrumento de política económica, sino que además han renunciado a la capacidad de emitir deuda en una moneda sobre la cual tengan pleno control. Una pérdida de confianza de los inversionistas puede llevar a un país a la quiebra al provocar crisis de liquidez mucho más aguda que si no perteneciera a una unión monetaria, lo obliga a subir las tasas de interés y generar una grave crisis de solvencia. Esta situación ha empujado a los países miembros de la eurozona a aplicar medidas mucho más austeras que los que no pertenecen a ella, tal como se ha visto en algunos países del sur de Europa en años recientes. Adicionalmente, como muestra De Grauwe (2011) la volatilidad de los mercados financieros provoca otro grave problema, puede llevar a muchos tipos de equilibrio, unos menos favorables que otros. Esto deriva de las expectativas auto cumplidas que se generan y que obligan a los gobiernos a aplicar medidas pro cíclicas en lugar de tratar de contrarrestar un “mal equilibrio”. Además, la integración de los mercados financieros, producto de la unión, implica que los bonos gubernamentales se encuentren dispersos en todos los países miembros por lo que, cuando los mercados financieros de otros países también se ven afectados. Por lo tanto, estas fuertes externalidades producen gran inestabilidad no sólo en los países directamente afectados.

Lo anterior tiene importantes repercusiones sobre los bancos domésticos que son los principales inversores en el mercado de bonos soberanos. El retiro de inversiones del mercado doméstico hace que suba la tasa de interés de dichos bonos soberanos y hace que los bancos registren pérdidas significativas en sus balances. Además, la pérdida de liquidez dificulta para los bancos domésticos la rotación de sus depósitos a menos que paguen tasas muy elevadas. A esto hay que añadir la falta de garantías de los depósitos bancarios. Los rescates financieros han ocasionado fuertes alzas en la deuda de algunos gobiernos; lo cual podía haberse evitado si los depósitos estuvieran garantizados a nivel de una federación.

Por otra parte, una vez que un país se encuentra en un mal equilibrio, los miembros de una zona monetaria encuentran dificultades para hacer uso de estabilizadores presupuestarios automáticos, dado que una recesión provoca mayores déficit gubernamentales, lo cual, a su vez, genera desconfianza por parte de los mercados sobre la capacidad de los gobiernos para cumplir sus obligaciones de deuda futuras y desata una crisis de liquidez y de solvencia que desemboca en programas de austeridad en medio de una recesión.

En cuanto a la amplitud y naturaleza de los choques asimétricos, De Grauwe y Ji (2016) muestran que las perturbaciones asimétricas que han afectado a varios países de la eurozona son de carácter temporal, asociados con movimientos en el ciclo económico y no de naturaleza permanente. En la teoría de las AMO se asume que estos choques son permanentes y, por lo tanto, la forma de corregirlos es mediante la aplicación de reformas estructurales que flexibilicen los mercados laborales y de productos. Además, en el caso de la UE esto ha probado ser sumamente complicado de poner en práctica. En cambio, la falta de sincronización en los ciclos económicos, debe atenderse a través de medidas de estabilización. En principio, dichos mecanismos pueden ser aplicados por cada país; sin embargo, dada la amplitud de los movimientos que se han registrado en años recientes, los mecanismos de estabilización deben ser de naturaleza supranacional.

Conclusiones

La teoría de las AMO ha sido el marco de referencia indispensable para analizar si la UE o la eurozona reúnen las condiciones para ser un área monetaria exitosa. Al mismo tiempo la experiencia europea ha servido de laboratorio de prueba para probar y desarrollar dicha teoría.

Conforme a lo expuesto anteriormente, se puede afirmar que la teoría de las AMO ha servido razonablemente bien para evaluar la conveniencia o no de la UEM, así como prever sus posibles dificultades. Esto se corresponde con las etapas I y II de la teoría, revisadas anteriormente. Sin embargo, también ha quedado corta en algunos aspectos, por lo cual es necesaria su actualización. La experiencia del euro da lugar a una tercera etapa en el desarrollo de la teoría y que podemos resumir en los siguientes aspectos:

1. Simetría. La teoría tradicional de las AMO se centró en el trade-off entre simetría y flexibilidad, asumiendo que el tipo de asimetrías entre los países son permanentes. Sin embargo, los choques asimétricos que se han presentado en la eurozona son de carácter temporal y tienen su origen en el comportamiento de los ciclos económicos. La respuesta ante cada uno de estos tipos de asimetrías es distinta. Con asimetrías permanentes se requiere mayor flexibilidad, pero con asimetrías temporales lo que se necesita son medidas de estabilización. Esto último es lo que ha ocurrido en años recientes en la UE y para estabilizar los mercados se requiere idealmente cierto grado de integración fiscal.

2. Crisis de confianza. Al formar parte de una unión monetaria, los países pierden no solo el tipo de cambio como variable de ajuste, sino también pierden la capacidad de emitir deuda en una moneda sobre la cual tengan pleno control. Esto deriva en crisis de confianza y de liquidez que conducen a que los países adopten medidas de austeridad en medio de situaciones recesivas.

3. Crisis financiera. Las crisis de confianza y de liquidez derivan en importantes pérdidas para los bancos privados que se dificulta por la falta de garantías de los depósitos bancarios y de mecanismos institucionalizados de rescate a nivel de los países miembros de la unión monetaria. La falta de garantías de depósitos también genera un fuerte incremento de la deuda gubernamental.

Aunque hay una fuerte motivación política, ingrediente esencial durante todo el proceso de integración europea y de la UEM, ha hecho falta una estructura institucional que le de fortaleza y mayor cohesión a la unión monetaria. La solución ideal a los problemas señalados antes sería, tal como planteó Kenen y apunta De Grauwe, una integración fiscal que permita disponer de un presupuesto común para estabilizar los mercados de los países afectados por recesión o crisis de liquidez.

nova página do texto(beta)

nova página do texto(beta)