Servicios Personalizados

Revista

Articulo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Accesos

Accesos

Links relacionados

-

Similares en

SciELO

Similares en

SciELO

Compartir

Estudios sociales (Hermosillo, Son.)

versión impresa ISSN 0188-4557

Estud. soc vol.22 no.44 Hermosillo jul./dic. 2014

Artículos

Cobertura financiera de la banca de desarrollo para el sector rural de México: FIRA y Financiera Rural

Financial outreach of development rural bank in Mexico: FIRA y Financiera Rural

Maricela De La Vega Mena*, Vinicio Horacio Santoyo Cortés*, Manrrubio Muñoz Rodríguez* J. Reyes Altamirano Cárdenas*

* Universidad Autónoma Chapingo. Dirección para correspondencia: hsantoyo@ciestaam.edu.mx.

Fecha de recepción: agosto de 2013.

Fecha de aceptación: diciembre de 2013.

Resumen

En México, el financiamiento al sector rural se sustenta en los Fideicomisos Instituidos en Relación a la Agricultura y en la Financiera Rural, instituciones que conforman la banca de desarrollo para este sector y cuyo propósito esencial es el fomento productivo. Este trabajo analiza la cobertura financiera de la banca de desarrollo en el sector rural en sus dimensiones de amplitud, profundidad, alcance y permanencia. Por la investigación se concluye que la banca de desarrollo del sector rural ha priorizado su sostenibilidad financiera, concentrándose en la amplitud y con pocos logros en alcance y profundidad, lo cual refleja un limitado desempeño como institución de fomento.

Palabras clave: financiamiento rural, banca de desarrollo, cobertura, sostenibilidad financiera, institución de desarrollo.

Abstract

In Mexico, the rural sector financing is based on "Fideicomisos Instituidos en Relación a la Agricultura", and the "Financiera Rural". These entities are considered development banks and their essential purpose is the enhancement of the productive sector. This paper analyzes the financial outreach of the development bank in rural sector in dimensions of breadth, depth, scope and length. As a conclusion, the development bank in rural sector has prioritized its financial sustainability, focusing on the breadth and with few achievements in scope and depth which reflects a limited role as a development institution.

Key words: financing rural, development banks, financial outreach, financial sustainability, development institution.

Introducción

Hasta la década de 1990, el financiamiento rural se caracteriza por una acentuada intervención del Estado, traducida en créditos dirigidos a productos y actividades específicas y en la imposición de topes a las tasas de interés y transfiriendo subsidios a los deudores. Este enfoque justificaba la intervención del Estado en el mercado financiero, a partir del supuesto de que el crédito subsidiado y focalizado podía incrementar la producción agrícola y mejorar el nivel de vida de los pequeños productores (Vogel, 2003).

Los resultados del enfoque, sin embargo, fueron negativos, ya que las bajas tasas de interés cobradas perjudicaron la viabilidad financiera de la banca de desarrollo. Paralelamente, la cartera de crédito se concentra en grandes y medianos productores, pues los costos de transacción no están en función del tamaño del crédito, mientras que los subsidios a los intereses sí varían en proporción al mismo. Además, se desarrolla una cultura de no pago y alta morosidad, pero sobre todo no se cumple el objetivo de que a través del crédito subsidiado se impulsaría el desarrollo agrícola (Nagarajan y Meyer, 2005).

El modelo de crédito dirigido y subsidiado fue fuertemente cuestionado desde fines de los ochenta, lo que dio origen a profundas transformaciones del sistema financiero rural y con ello al surgimiento de un nuevo modelo que se caracteriza, entre otros factores, por: 1) desregulación del mercado de crédito, 2) liberalización de las tasas de interés, 3) regulación prudencial y supervisión de intermediarios financieros no bancarios, 4) promoción de la movilización del ahorro y 5) la reforma o liquidación de la Banca de Desarrollo del Sector Rural (BDSR) considerando su nivel de sostenibilidad (González, 2012).

En México, desde principios de los noventa, la BDSR ha tenido algunos cambios acordes a este nuevo contexto, los cuales destacan: 1) opera con autonomía al evitar interferencias políticas, 2) adopta mecanismos de administración prudente de su cartera de riesgos, 3) procura la rentabilidad y 4) opera bajo la supervisión de las autoridades correspondientes para asegurar su trasparencia y viabilidad. Además, proporciona otros servicios complementarios no financieros como la capacitación y el desarrollo de sujetos de crédito e impulsa la creación y fortalecimiento de intermediarios no bancarios para mejorar la cobertura financiera.

Las reformas económicas, sin embargo, y los ajustes a la BDSR, implican una drástica reducción de la cobertura financiera; así, según los censos agropecuarios 1991 y 2007, las unidades de producción agrícola y/o forestal (UP) que tenían acceso al crédito, seguro o ambos en el primer censo alcanzan el 19%, para, luego, disminuir al 4% de las UP, en el segundo caso.

A partir de estos hechos, la presente investigación analiza la dinámica de la cobertura financiera que constituye el objetivo central de cualquier institución de desarrollo, midiéndose a través de sus indicadores de amplitud, de profundidad, de alcance y de permanencia de las dos principales instituciones gubernamentales que fungen como BDSR, los Fideicomisos Instituidos en Relación con la Agricultura (FIRA) y la Financiera Rural (FinRural).

Desarrollo del sector financiero y crecimiento económico

Existen diversas opiniones respecto a la importancia que tiene el desarrollo del sector financiero en el crecimiento económico. No obstante, la teoría y la evidencia empírica coinciden en que existe una relación positiva entre el desarrollo financiero y el crecimiento económico. Así, por ejemplo, Levine (1997) compara información de diferentes países y encuentra que el desarrollo del sector financiero reduce el costo del capital y mejora la asignación de recursos, aumentando la cantidad y calidad de los proyectos de inversión, impulsando con ello el crecimiento económico.

Wenner y Proenza (2000) señalan tres razones que sustentan la relación del desarrollo del sector financiero con el crecimiento económico: primera, es que incentiva el potencial económico de más grupos de población y acelera el crecimiento económico; segunda, facilita la creación de nuevas empresas y la expansión e innovación de las ya existentes; y, tercera, reduce la vulnerabilidad de la población rural ante eventualidades.

En síntesis, el desarrollo del sector financiero, combinado con factores políticos y económicos, puede ser un elemento que contribuya a impulsar la innovación en su sentido amplio, mejorar la asignación de recursos y reducir las brechas de productividad en las empresas, generando con todo ello crecimiento económico.

El papel de la banca de desarrollo

Una definición universalmente aceptada para la banca de desarrollo es la que la define como una institución financiera que ofrece, principalmente, financiamiento de capital a largo plazo para apoyar proyectos generadores de externalidades positivas que no financiarían instituciones financieras privadas (Yeyati, Micco y Panizza, 2004).

Desde una visión más integral, Titelman (2003), define a la banca de desarrollo como un conjunto de instrumentos o funciones que surgen para complementar la acción privada de los mercados crediticios, y que desempeña un papel importante en el fomento productivo, ya sea facilitando el financiamiento a los agentes económicos excluidos del mercado formal, ofreciendo instrumentos especiales o impulsando nuevas formas de intermediación financiera.

Autores como González (1998), Nagarajan y Meyer (2005), Pulgar (2006) y Alide (2010), afirman que la banca de desarrollo satisface las necesidades financieras de los actores o de iniciativas económicas potencialmente viables que enfrentan dificultades para acceder al mercado financiero formal por tener niveles de capitalización bajos y no contar con historial crediticio y garantías, entre otros. Así, la banca responde a intereses ligados al desarrollo económico y social como los de desarrollo sectorial o regional; se orienta a financiar proyectos generadores de externalidades positivas o de bienes públicos. Además de la importancia que tiene para ayudar a superar crisis económicas, al emprender acciones para sostener el financiamiento al comercio y la inversión en el sector privado.

La presencia de la banca de desarrollo se ha justificado por la existencia de fallas de mercado generadas por la asimetría de la información, las cuales se refieren al hecho de que los agentes económicos que intervienen en una transacción no muestran el mismo nivel de información. En primer lugar, la información insuficiente genera el problema de selección adversa, el que ocurre cuando los prestamistas desconocen las características particulares de los prestatarios y, por lo tanto, su conducta ante el riesgo, originando que se racione el crédito o bien que se eleve demasiado la tasa de interés, excluyendo a los prestatarios que no cuenten con suficiente información para demostrar su solvencia moral y que además no disponen de garantías colaterales; incluso a prestatarios con proyectos buenos y poco riesgosos. En segundo lugar, una vez otorgado el préstamo en un entorno de información asimétrica, se da lugar al problema de riesgo moral, es decir, a la posibilidad de no pago por parte del prestatario, debido a las dificultades que representa para el prestamista, particularmente de costos, hacer una supervisión y monitoreo estricto de la aplicación del crédito (Besley, 1994).

Las funciones de la banca de desarrollo deben ser dinámicas al modificarse en función del momento histórico y el contexto económico, definiéndose a partir de la política pública orientada al crecimiento económico de una nación, sin perder de vista el principio del equilibrio financiero (Titelman, 2003).

Cambios y ajustes de la banca de desarrollo para el sector rural en México

A finales de la década de 1980, en México, surgen diversos cambios políticos y económicos como son la incorporación del país al Acuerdo General de Aranceles y Comercio (GATT), la eliminación del encaje legal, la liberalización comercial, la privatización y cierre de empresas públicas, el retiro del Estado de la actividad económica y el abandono del régimen de precios de garantía a productos agrícolas que caracterizaban al sector rural.

La banca oficial del sector agropecuario estaba integrada, entonces, por el Banco Nacional de Crédito Rural (Banrural) que operaba como banca de primer piso y los Fideicomisos Instituidos en Relación a la Agricultura (FIRA) como banca de segundo piso. La crisis económica de 1994-95 debilita aún más la economía rural y se genera una brusca contracción del financiamiento. La cartera vencida de Banrural, el principal proveedor de crédito para el sector en esa época, alcanza el 45% en 1997 (Muñoz, Santoyo y Altamirano, 2002).

A mediados del 2003, el Banrural es liquidado y es sustituido por la Financiera Rural. A diferencia de Banrural, que dependía del presupuesto nacional, la Financiera Rural opera con un patrimonio propio, lo que significa que debe obtener ingresos suficientes y mantener bajos niveles de cartera vencida y morosidad para garantizar su sostenibilidad. Esta institución opera con menos de la mitad del personal y sus costos de operación son 60% menores de los que tenía Banrural en su último año (Soto, 2008). Evidentemente, la oferta de crédito al sector por parte de FinRural no alcanza los volúmenes que solía ofrecer Banrural.

Del Ángel (2004) señala que en 1993, con la Ley de Autonomía del Banco de México (Banxico), se imprime un nuevo carácter a FIRA, el banco central seguiría siendo fiduciario, pero ya no tendría vínculo financiero con FIRA. En 1997 deja de recibir recursos en forma de subsidios por parte del gobierno federal para concederlos en forma de préstamos, pero aún recibe subsidios para otorgar servicios complementarios como capacitación y asistencia técnica. Los cambios implicaban convertirse en un organismo financieramente sostenible; en 1998 comienza a redefinir sus estrategias y forma de operar. Se trataba de convertir a FIRA en un organismo financiero que cumpliera con los requerimientos de capitalización, administración del riesgo y trasparencia para financiar al campo a través de redes de valor y apoyar a la economía rural en términos de producción, comercialización y actividades complementarias que generaran valor.

Propósitos de la banca de desarrollo para el sector rural en México

Son de considerar dos hechos para entender el papel que desempeña en la actualidad la BDSR.

Primero, a partir de la reforma económica, que se inicia en la segunda mitad de los años ochenta, uno de los cambios impulsados para mejorar la atención al sector rural fue la estratificación de la población para recibir servicios de diferentes instituciones de crédito, o bien de desarrollo social. Según lo señalado por Muñoz (2002) y Deugd, Villalobos y Viskovic (2006), los productores de bajo potencial productivo, generalmente sin garantías, serían atendidos a través de programas operados por dependencias como Secretaría de Desarrollo Social (Sedesol), Banco de Ahorro Nacional y Servicios Financieros (Bansefi); Secretaría de Economía, Secretaría de la Reforma Agraria (hoy Secretaría de Desarrollo Agrario, Territorial y Urbano, Sedatu), Comisión Nacional para el Desarrollo de los Pueblos Indígenas (CDI), Secretaría de Agricultura, Ganadería, Desarrollo Rural, Pesca y Alimentación (Sagarpa). En el caso de productores con potencial productivo y sin acceso a la banca comercial, serían atendidos, con créditos a tasas preferenciales, tanto por Banrural como por el FIRA. Finalmente, los productores comerciales recibirían apoyos crediticios de la banca comercial quien podría descontar con la banca de desarrollo como los FIRA, Nacional Financiera (Nafin) y el Banco Nacional de Comercio Exterior (Bancomext). En la actualidad, y a partir de esta segmentación de mercado, la BDSR atiende, principalmente, a productores con potencial productivo y capacidad de pago.

Segundo, los FIRA y la FinRural no son instituciones de banca de desarrollo en el sentido estricto de la palabra. Los primeros son fideicomisos públicos para el financiamiento a actividades del medio rural; no reciben depósitos del público, sus recursos provienen de su patrimonio original, de la recuperación de créditos y prestación de servicios. Por su parte, la segunda, más que banca de desarrollo, se ajusta al concepto de agencia de desarrollo, no capta ahorro del público, sus recursos provienen del erario público para la constitución de su patrimonio inicial y su participación en los mercados se ajusta a un mandato puntual: contar con instrumentos que contribuyan a incrementar el acceso a servicios financieros disminuyendo asimetrías de información y costos de transacción (Morfín, 2009).

En suma, tanto FIRA como FinRural tienen como mandato canalizar recursos al sector con un propósito de fomento productivo y a la competitividad. El objetivo de combate a la pobreza a través de las microfinanzas, tanto en zonas rurales como urbanas es atendido por Bansefi.

Materiales y métodos

La investigación se centra en el periodo comprendido entre el 2000-2011, el cual incluye la desaparición del Banrural, el surgimiento de FinRural, y la etapa en la que FIRA redefine su estrategia y forma de operar.

Dado que la cobertura financiera es un objetivo central para cualquier institución financiera de desarrollo, en este trabajo se analizan cuatro dimensiones de la misma que, de acuerdo con Schreiner (1999) y González et al. (2000), se definen con los siguientes indicadores:

a. Amplitud. Se refiere a la extensión en términos de cantidad, número de clientes, superficie financiada, monto de financiamiento. En este trabajo la amplitud se medirá a través del financiamiento total, número de productores acreditados y superficie agropecuaria acreditada.

b. Profundidad. Es el valor que la sociedad le otorga al beneficio neto experimentado por un cliente dado. Algunas características indirectas y sencillas para "medir" profundidad son: género (se favorece a las mujeres), lugar (se favorece la zona rural), grupo étnico (se favorece minorías) y acceso a los servicios públicos (se favorece a quienes carecen de acceso). En este caso, la profundidad se evaluará con la proporción del financiamiento otorgado a productores de bajos ingresos (PD1), con la proporción de PD1 entre los productores acreditados, con la proporción de financiamiento dirigido a las regiones geográficas menos desarrolladas y con la proporción de financiamiento destinado a créditos de largo plazo.

c. Alcance. Se refiere a los diferentes tipos de servicios financieros y no financieros que ofrece un intermediario financiero. Este aspecto ayuda a diversificar los servicios y puede impactar positivamente en los otros aspectos de la cobertura financiera. En la presente investigación se valora el alcance considerando los diferentes tipos de créditos ofrecidos, tales como avío, refaccionario, simple, prendario, refrendo, quirografario, entre otros. En cuanto a los servicios no financieros, la dimensión de alcance se mide a través de los subsidios otorgados por el gobierno federal a la BDSR la cual los otorga como apoyos tecnológicos y financieros a los productores e Intermediarias Financieras No Bancarias (IFNB).

d. Permanencia. Es el periodo de tiempo en el que se mantiene la oferta de servicios financieros. La permanencia es difícil de medir porque ocurre en el futuro. La sostenibilidad financiera es un indicador aproximado, por lo que en este trabajo se consideró como indicador de permanencia al crecimiento del patrimonio institucional.

Las principales técnicas de recolección de la información aplicadas son la revisión documental y la entrevista. Las fuentes de información incluyen las reglas de operación de los programas operados por estas dos instituciones, los informes anuales de actividades, informes de autoevaluación, informes de evaluación externa, estadísticas e información proporcionada por las instituciones, información estadística del Banco de México (Banxico), Comisión Nacional Bancaria y de Valores (CNBV), Instituto Nacional de Estadística, Geografía e Informática (INEGI), entre otros. Así mismo, se utilizan entrevistas semiestructuradas a funcionarios y ex funcionarios de FIRA, FinRural y de algunos Intermediarios Financieros No Bancarios.

Se conforman dos bases de datos, una con información de FIRA y otra de FinRural desde el año 2000 al 2011. Las principales variables usadas son: financiamiento total, financiamiento por tipo de crédito, financiamiento por ramas productivas, financiamiento por región geográfica, financiamiento por segmento de productores (desglosado a su vez por tipo de crédito, tipo de intermediario financiero que los atiende, número de acreditados por segmento), así como, por tipo de intermediario financiero (desglosado en tipo de crédito y número de acreditados) y superficie acreditada.

Resultados y discusión

FIRA y FinRural son las instituciones con mayor participación en el financiamiento al sector agropecuario, silvícola y pesquero en México. En 2011 entre ambas aportan el 65.6% (FIRA fondea el 51.5% y FinRural aporta el 14.1%); la banca comercial con recursos propios financió el 34.2% y el 0.2% restante otras instituciones (FIRA, 2011).

El peso que tiene la BDSR en el financiamiento rural y, el que tenga funciones de banca de primero y de segundo piso, se explica en gran parte por las características de la actividad agropecuaria que la hacen poco atractiva a las fuentes de financiamiento tradicionales, a saber: 1) dispersión geográfica de las unidades de producción, 2) altos riesgos ocasionados por factores climáticos, incidencia de plagas y enfermedades, 3) ingresos estacionales con fuertes fluctuaciones y poco predecibles, 4) carencia de garantías por parte de los pobladores rurales y bajo acceso a seguros para mitigar los riesgos que representa la actividad agropecuaria, 5) desconocimiento del sector agropecuario-rural por parte de la banca comercial, 6) poca experiencia de los productores rurales para tratar con instituciones financieras, aunado a su limitada capacidad gerencial y, 6) el sector es altamente politizado.

Los fideicomisos instituidos en relación con la agricultura

Los Fideicomisos Instituidos en Relación con la Agricultura (FIRA) están constituidos por cuatro fideicomisos públicos; fueron integrados en 1954 por el Banco de México. Al ser FIRA una banca de segundo piso, coloca el financiamiento a través de bancos comerciales e IFNB que atienden directamente a los productores.

Amplitud

Entre los años 2000 y 2011 la tasa de crecimiento medio anual del financiamiento de FIRA fue de 7.5%, con un crecimiento continuo a través de los años. Así, en términos de montos reales, se observa un avance en este indicador de amplitud de la cobertura financiera.

En el periodo 2000 al 2003, la superficie y productores atendidos tuvieron una tasa de crecimiento medio anual de -17%, debido a que en ese momento FIRA estaba en una etapa de transición, aunado a que en 2003, Banrural, que obtenía descuentos con dicha institución, deja de operar. Posteriormente, el número de acreditados se recupera, mientras que la superficie financiada se mantiene por debajo de la del inicio del periodo. Además, en el año 2004, FIRA inicia operaciones directas con las IFNB, con el objetivo de incrementar la cobertura financiera en términos de amplitud y profundidad. Los resultados se reflejan en el incremento de productores atendidos, que del 2004 al 2011 tuvo un crecimiento medio anual de 13.35%, mientras que la superficie financiada comienza a estabilizarse.

No obstante, la amplitud, medida como productores atendidos, puede estar sobreestimada, ya que si un mismo productor recibe más de un crédito al año, cada una de esas operaciones es considerada como un productor acreditado; de la misma manera, cuando se acredita a una organización se considera con fines de cobertura que el financiamiento llega a todos sus socios.

El avance en la amplitud se ha dado, fundamentalmente, en términos de recursos adicionales, lo que se explica por el actual contexto de economía globalizada, en el que los productos agropecuarios se insertan en cadenas de comercialización más exigentes en presentación, trazabilidad, certificación, entre otros, en el que FIRA mantiene apoyos crecientes por hectárea o beneficiario ya que estas actividades ahora requieren mayor disponibilidad de recursos.

Profundidad

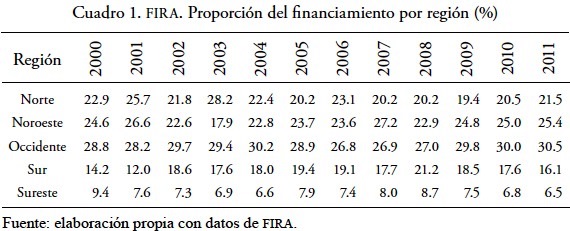

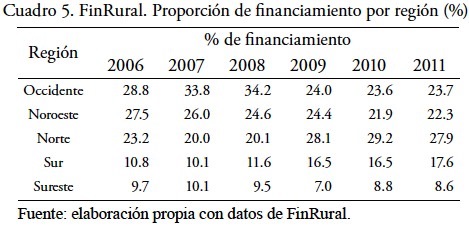

La profundidad de la cobertura financiera por región geográfica de FIRA, ha permanecido sin cambios sustanciales, particularmente en las regiones sur y sureste que son consideradas como las menos desarrolladas del país y por lo mismo prioritarias. De esta forma el descuento en la región sur ha tenido altas y bajas y en los tres últimos años del análisis ha observado decrementos. En la sureste el comportamiento ha sido similar, registrándose una disminución de 9.4%, en el 2000; a 6.5% en el 2011.

El nuevo enfoque de FIRA, orientado a financiar redes de valor, en términos de producción, comercialización y actividades complementarias para generar valor; requería de productores con cierto nivel de competitividad y escala de producción, razón por la cual FIRA mantiene concentrada su operación en las regiones occidente, noroeste y norte del país (cuadro 1), en las cuales se encuentran la mayor parte de los sistemas de producción intensiva.

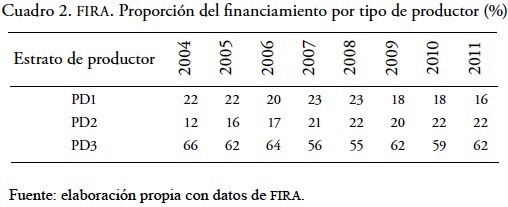

La profundidad, valorada a través del financiamiento orientado a productores considerados como PD1, con ingresos anuales netos menores a 1 000 salarios mínimos diarios, se ha estabilizado alrededor del 20% de los productores acreditados por FIRA y sigue representando una menor proporción en comparación con los productores PD3, que son los que obtienen ingresos anuales netos mayores a 3 000 salarios mínimos diarios (cuadro 2). Este comportamiento se explica porque los productores de bajos ingresos se ubican en el sector de commodities, donde hay menor valor agregado, además, por su nivel de competitividad, es más difícil que puedan hacer contratos de proveeduría con empresas medianas o grandes. Asimismo, los costos de transacción de operar con este tipo de productores son más elevados y sus demandas de financiamiento son menores y suelen ser consideradas más riesgosas por la banca comercial y las IFNB.

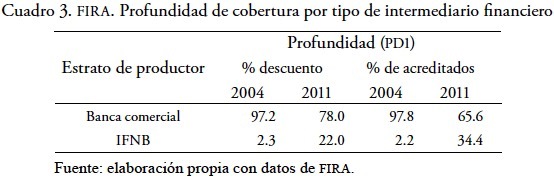

En este sentido, dado que el 81% de los recursos descontados en promedio en los últimos cinco años por FIRA, se realiza a través de la banca comercial, se corrobora la evidencia de que en la mayoría de los países latinoamericanos la banca comercial se concentra en atender la demanda de créditos de los segmentos de ingresos medios y altos de las zonas rurales, donde destaca, además, que de todos los oferentes privados en áreas rurales, la banca comercial es la que tiene la más clara orientación al lucro, razón por la cual no se interesa en incursionar en segmentos de productores de bajos ingresos (Buchenau e Hidalgo, 2002).

En el cuadro 3 se aprecia que la colocación de recursos a través de la banca comercial en el estrato de productores PD1 disminuye del 97.2%, que representaba con respecto al total en 2004, a 78% en 2011. De igual forma, en cuanto a número de acreditados decrece del 97.8% al 65.6% en los mismos años. En contraste, las IFNB, en recursos descontados y en número de acreditados, incrementan notablemente la participación de este segmento de productores.

Una opinión recurrente ha sido que la banca comercial pudiera financiar con recursos propios a ciertos productores que actualmente atiende con recursos fondeados por FIRA, sin embargo, esta banca actualmente se enfoca en atender básicamente a los sectores económicos secundarios y terciarios del país porque el nivel de riesgo es mucho más controlado, dada la alta revolvencia (ciclos operativos cortos) de estas actividades. Las cifras del Banco de México reportan que la banca comercial en el 2011 financió al sector privado desglosado por actividades en las siguientes magnitudes: servicios con un 26.8%, industriales con 25.6%, consumo con 24.4%, vivienda con 21.3 y agropecuarias, acuícolas y pesqueras con tan solo 1.9%, lo cual confirma el poco interés que tiene la banca comercial en el sector agropecuario (Banxico, 2011).

De acuerdo con las entrevistas realizadas, en la condición actual en la que se encuentra estructurada la banca comercial que, en general, no cuenta con un área agropecuaria y/o rural, no es posible que esta opere sin la intervención de FIRA, debido a que no es un asunto de financiamiento genérico únicamente, sino de financiamiento especializado en donde el conocimiento técnico de las actividades es fundamental, sobre todo para evaluar y administrar el riesgo.

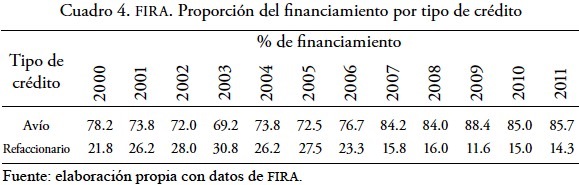

En cuanto a la profundidad de acuerdo al tipo de crédito, se observa en el cuadro 4 una tendencia a orientar mayores descuentos a créditos de avío (86%), que a créditos refaccionarios (14%). Una hipótesis que se plantea para explicar este comportamiento es que la crisis económica de México en 1995, –cuando las tasas de interés se incrementaron en más del 100% generando grandes problemas de carteras vencidas–, contribuye a que productores y empresas con memoria de esta época, tengan reticencia a pedir préstamos de largo plazo por aversión al riesgo.

Otra explicación es la existencia de los subsidios a fondo perdido otorgados por la Sagarpa, conocidos como Programa de Apoyo a la Inversión en Equipamiento e Infraestructura, lo cual representa una competencia fuerte para la banca por ser una alternativa más atractiva para los productores.

Sin embargo, la opinión emitida por operadores de FIRA en general revela que en realidad los subsidios complementados con crédito, son una buena estrategia combinada para los productores que tienen que recurrir al crédito para poder realizar su aportación y si no tuvieran acceso a este tipo de subsidios, tampoco adquirirían activos solo vía crédito. Por esta razón señalan que los recursos de Sagarpa más que reducir la cobertura de FIRA, la incrementan.

Para FIRA en cuanto a profundidad por tipo de crédito, no ha sido posible detonar el financiamiento a largo plazo, ni a través de la banca comercial, ni mediante las IFNB, disminuyendo aproximadamente en un 35% la proporción de descuento de financiamiento a largo plazo, esto al comparar datos de 2004 con 2011.

Alcance

FIRA, como banca de segundo piso, cuenta con un conjunto de instrumentos o servicios diseñados para la población atendida. El servicio más importante que tiene es el de proporcionar descuentos para otorgar créditos de avío y refaccionarios, con una tendencia marcada a apoyar más los créditos a corto plazo. Además, con la finalidad de mejorar el impacto en la rentabilidad de los proyectos, FIRA proporciona servicios no financieros de apoyo integral a través del servicio de garantías, cobertura, apoyos financieros, los cuales son complementados con apoyos tecnológicos, como capacitación, asesoría, consultoría y fortalecimiento de estructuras técnicas y de promoción.

FIRA cuenta con diversos programas dirigidos al Sector Rural y Pesquero, los cuales se clasifican en apoyos financieros y apoyos tecnológicos, los que operan con subsidios otorgados por el gobierno federal.

Los apoyos financieros se otorgan a los beneficiarios a través de la banca comercial y las IFNB, con el propósito de facilitar el acceso al crédito de pequeños productores rurales y bajar los costos de financiamiento al acreditado final. Los programas de apoyos tecnológicos se otorgan para el fortalecimiento de los productores, organizaciones económicas, empresas, intermediarios financieros y empresas de servicios especializados que favorezcan al sector; a través de capacitación, asistencia técnica, consultoría y transferencia de tecnología.

Los recursos otorgados a FIRA como apoyos financieros y tecnológicos presentan una tasa de crecimiento medio anual de -5.2% y si comparamos los recursos asignados en el año 2000 y los otorgados en el 2011, se observa que en términos reales tuvieron una reducción del 44.5%. Por lo tanto, los resultados, en cuanto a alcance de la cobertura financiera, dada esta situación, son muy limitados.

El hecho de que FIRA asocie los servicios financieros con los no financieros otorgados a los usuarios, es muy importante para desarrollar sujetos de crédito que puedan tener acceso al financiamiento; sin embargo, en este momento no es posible medir aún el avance en este sentido debido a que no se han definido los criterios en forma precisa y estandarizada para evaluar su impacto y únicamente se tienen cifras generales de cobertura en montos de los servicios no financieros.

Permanencia

En cuanto a sostenibilidad, de acuerdo a lo reportado por la propia institución en los últimos años, siempre ha tenido crecimiento en su patrimonio institucional, lo cual asegura su permanencia en el largo plazo.

Los incrementos en el patrimonio reportados por FIRA en términos reales en los años 2009, 2010 y 2011, comparados con el año inmediato anterior, son 2.6%, 2% y 1.6% respectivamente. Además, FIRA ha demostrado su sostenibilidad no solo en aspectos financieros, sino también en aspectos organizativos, ingresos para cubrir costos, profesionalización, logro de objetivos de largo plazo, compromiso con el futuro. Como muestra de esto, la institución en los últimos años ha recibido múltiples reconocimientos nacionales e internacionales, como "Mejor empresa de gobierno para trabajar en México"; en materia de trasparencia y rendición de cuentas; por realizar las mejores prácticas financieras de desarrollo en la categoría de información, asistencia técnica y responsabilidad social y obtener las calificaciones más altas otorgadas en el país a instituciones financieras en calificación de riesgo (FIRA, 2011).

La Financiera Rural

En la trayectoria histórica de la Financiera Rural, se pueden identificar tres etapas: la primera, que inicia en el momento mismo de su surgimiento en 2003 y con una duración de tres años aproximadamente, donde se estructura y posiciona a la institución. La segunda etapa, fue de crecimiento, de seleccionar y estructurar una cartera de clientes y definir programas especiales. En la tercera etapa, la actual, se está trabajando en la consolidación de la institución, desarrollando estrategias de atención para los sectores económicos del medio rural que no habían sido tomados en cuenta, dando énfasis al sector forestal, turismo rural, proyectos de migrantes, indígenas y artesanos.

La población objetivo son personas físicas o morales que desarrollen cualquier actividad lícita en localidades menores de 50,000 habitantes, IFNB y Organismos Dispersores de Crédito (ODC).

Amplitud y profundidad

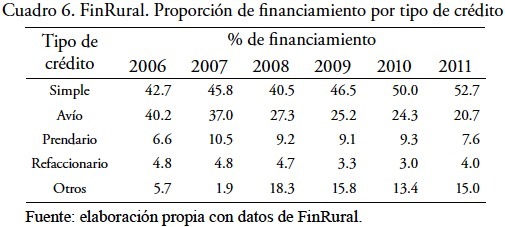

La amplitud de cobertura financiera de FinRural se ha incrementado, observándose una tasa de crecimiento medio anual en el financiamiento otorgado del 9% en montos reales, en el periodo comprendido entre el año 2004 al 2011. El financiamiento otorgado por FinRural al igual que FIRA se ha concentrado históricamente en tres regiones del país: norte, noroeste y occidente.

La profundidad de cobertura financiera por región geográfica de FinRural se ha incrementado en la región sur, al pasar de 10.8%, en el 2006; a 17.6%, en el 2011; lo cual es un logro importante, pero en la región sureste no ha sido posible mejorar este indicador porque ha disminuido la proporción de financiamiento de 9.7% a 8.6 por ciento.

Respecto a la profundidad de cobertura financiera por tipo de crédito, en el cuadro 6 se muestra que la mayor parte del financiamiento se coloca a través de créditos simples, debido a que son ágiles de estructurar, por lo que se han convertido en el instrumento financiero más demandado en la institución. Además de que los descuentos realizados a IFNB y ODC, se hacen a través de este instrumento.

Los créditos de habilitación o avío constituyen el segundo instrumento más importante de colocación para FinRural. Cabe destacar que desde el inicio de sus operaciones ha demostrado una tendencia a incluir muy pocos créditos refaccionarios (<5%), los cuales contribuyen a la capitalización y la innovación tecnológica de unidades de producción.

Es importante mencionar que FinRural no cuenta con información de cómo las IFNB y ODC otorgan el financiamiento por tipo de crédito a sus clientes, por lo que no es posible tener datos más precisos de cómo se distribuyen los recursos que otorga como banca de segundo piso.

De acuerdo con las entrevistas realizadas, en el medio rural hay necesidad de créditos refaccionarios, sin embargo, no hay demanda debido a que la situación económica del país no es alentadora del todo, por lo que muy pocos productores toman el riesgo de obtener un crédito de largo plazo, el cual se paga con las utilidades de la actividad realizada, en contraste con los créditos de avío que se pagan con las ventas realizadas, por lo que su recuperación es más sencilla. De esta forma, FinRural no ha logrado incrementar la profundidad en el financiamiento a largo plazo. En el cuadro 6 se observa incluso un decremento de 4.8% en el financiamiento a créditos refaccionarios con respecto al total ejercido en el 2006, comparado con un 4% en el 2011.

FinRural, prácticamente no ha incrementado su operación como banca de segundo piso, en los últimos seis años ha operado en promedio en esta modalidad el 48% de sus recursos, debido en parte a que las IFNB y ODC no abundan, y es necesario realizar grandes esfuerzos para desarrollarlas. La estrategia de FinRural para incrementar la profundización se ha enfocado a crear más IFNB y ODC, opera con empresas pequeñas en lo que a capital contable y línea de crédito se refiere. En el horizonte de vida de FinRural, según datos proporcionados por personal de la institución, se han desarrollado aproximadamente trecientos intermediarias financieras, han apoyado a cerca de quinientos y, actualmente, operan con alrededor de doscientos.

La institución no cuenta con algún tipo de estratificación de productores para revisar la profundidad de cobertura financiera en estos términos, sin embargo, sí tienen los datos de los municipios en los que se ubica al acreditado y de esta forma podría ser posible revisar este indicador. Sin embargo, existe un estudio de Almeraya et al. (2011), en el que concluyen que el desempeño de la Financiera Rural para promover el desarrollo en las zonas rurales no ha sido el idóneo, debido a que 75% de sus créditos históricos los ha colocado en las regiones que tienen un menor índice de marginación, mayor ruralidad urbano-metropolitana y que no tienen problemas de accesibilidad.

El que la institución no cuente con una estratificación definida del perfil de los productores que den una idea de la profundidad de cobertura financiera, además de que no cuenten con información más precisa de los intermediarios con los que opera de manera indirecta o como banca de segundo piso, puede indicar que para FinRural en estos momentos es más importante la amplitud que la profundización de la cobertura financiera.

Alcance

El alcance en la cobertura financiera se refiere a la diversidad o variedad de términos ofrecidos en el servicio de crédito y otros servicios complementarios para atender las necesidades de los usuarios en situaciones diferentes. En este sentido FinRural ofrece créditos en forma directa e indirecta a través de IFNB y ODC. Los créditos que predominan son los de corto plazo.

Además del financiamiento, cuenta con servicios no financieros tales como: asesoría, capacitación, coberturas, garantías líquidas y reducción de costos, brindados a través del Programa Integral de Formación, Capacitación y Consultorías para productores e intermediarios financieros rurales y Programas de Apoyo para facilitar el acceso al financiamiento rural. Es preciso definir y estandarizar criterios para evaluar el impacto de estos servicios tomando en cuenta el propósito principal de la institución. Las evaluaciones externas de dichos programas señalan que han cumplido con las metas establecidas, sin embargo, no existe una evaluación de su impacto, realizada con metodologías rigurosas que den mayor certeza a los resultados obtenidos.

En contraste con FIRA, se observa una tasa de crecimiento media anual de 17.5% en los recursos asignados por parte del gobierno federal para apoyos financieros y tecnológicos para que FinRural brinde servicios adicionales al crédito. No obstante, en términos reales los recursos otorgados en el año 2011 se redujeron 18.4% comparado con los obtenidos en el 2010.

Permanencia

La permanencia de la cobertura financiera de una institución es importante porque además obliga e impulsa a mejorar en otros aspectos que aseguren su horizonte de vida a futuro. Al respecto, FinRural ha logrado mantener una estructura administrativa compacta, apegarse a sanas prácticas bancarias y a mantener la sustentabilidad de su patrimonio prestable a través del tiempo.

En general, podría decirse que FinRural tiene una situación positiva en cuanto a su permanencia en el tiempo, ya que en los años 2007 al 2011, su patrimonio inicial se ha incrementado en términos reales en 23%, 24%, 15%, 16% y 14% respectivamente, lo cual se ha logrado al obtener utilidades positivas y por lo tanto rendimientos sobre activos y patrimonio aceptables. Además, ha realizado una serie de convenios estratégicos con diversas dependencias federales y gobiernos estatales para fomentar la mezcla de recursos, complementando subsidios y financiamiento, con la finalidad de potenciar el impacto económico en los productores rurales.

Conclusiones

La BDSR mexicana ha incrementado la oferta de recursos financieros para el sector a través de agentes privados, como banca de segundo piso, o en forma directa con los productores, como banca de primer piso, pero ha avanzado poco en el desarrollo de sujetos de crédito capaces de aprovechar oportunidades comerciales, de desarrollar encadenamientos productivos competitivos o de impulsar la innovación.

La BDSR ha priorizado los aspectos de amplitud y de permanencia de la cobertura financiera, ya que muestra un crecimiento sostenido de los recursos canalizados al sector y de su patrimonio institucional. El buen desempeño en estos aspectos, le da a la BDSR un carácter de intermediario financiero eficiente, sin embargo, sus resultados acerca del alcance y profundidad de la cobertura financiera muestran un desempeño limitado como institución de desarrollo.

La BDSR ha tenido poco avance en cuanto a profundidad, medida en términos de los productores de bajos ingresos (PD1) atendidos o de la mejor distribución regional del financiamiento. Sin embargo, dado que el propósito principal de la BDSR es el fomento de la competitividad sectorial, es conveniente incorporar otros indicadores de profundidad relacionados con el tipo de proyectos financiados tales como proyectos de innovación productiva, comercial u organizativa; de integración de cadenas productivas; de reconversión productiva; de inserción a mercados dinámicos; de desarrollo de proveedores; o de servicios ambientales, entre otros.

Adicionalmente para fortalecer el indicador de profundidad se tendrían que considerar además del número de PD1 atendidos, también los empleos generados, ya que financiar proyectos con productores medianos y grandes que generen un número importante de empleos directos e indirectos, puede ser un buen mecanismo de combate a la pobreza.

En la perspectiva de alcance, la BDSR mexicana está orientada, sobre todo, a créditos de corto plazo. Para incrementar el financiamiento de mediano y largo plazo es necesario potenciar más los servicios no financieros tanto a intermediarios financieros, como a usuarios de crédito. Estos servicios son fundamentales para el desarrollo de sujetos de crédito competitivos y con menor riesgo, que demandarían inversiones para proyectos con mayor pertinencia y viabilidad.

Hasta el momento, la BDSR ha generado información para obtener indicadores de amplitud y permanencia de la cobertura, pero no cuenta con indicadores adecuados de profundidad y alcance. Estos son importantes para valorar el papel que desempeña la BDSR en el impulso al fomento productivo.

Bibliografía

Alide, Asociación Latinoamericana de Instituciones Financieras para el Desarrollo (2010) Informe: situación y perspectivas de la banca de desarrollo latinoamericana. Lima, Perú, Alide. [ Links ]

Almeraya, Q. et al. (2011) "El crédito en el desarrollo territorial. El caso de Financiera Rural en México" Agricultura, Sociedad y Desarrollo. Vol. 8, núm. 2, pp. 179-192. [ Links ]

Banco de México (2011) Financiamiento otorgado por la banca de desarrollo, sector agropecuario, silvícola y pesquero. En:<http://www.banxico.org.mx/sistema-financiero/estadisticas/intermediacion-financiera/financiamiento-informacion-fi.html> [Accesado el día 30 de abril de 2012] [ Links ].

Besley, T. (1994) "How do market failures justify interventions in rural credit markets?" The World Bank Research Observer. Vol. 9, núm. 1, pp. 27-47. [ Links ]

Buchenau, J. y A. Hidalgo (2002) Servicios financieros privados en el área rural de América Latina: situación y perspectivas. Fortaleza, Brasil, Banco Interamericano de Desarrollo. [ Links ]

Del Ángel, M. G. (2004) Cosechando progreso. 50 años de FIRA. México, Pinacoteca 2000-FIRA. [ Links ]

Deugd, M., I. Villalobos y P. Viskovic (2006) Políticas públicas y servicios financieros rurales en México. México, Fondo Internacional de Desarrollo Agrícola-FIDA, Unidad Regional de Asistencia Técnica-RUTA, Programa de Apoyo a los Servicios Financieros Rurales-Serfirural. [ Links ]

Finrural (2007-2011) Informes de autoevaluación del 2007 al 2011. México. [ Links ]

FIRA (2000-2011) Informes de actividades del 2000 al 2011. México. [ Links ]

---------- (2011) Memoria de Sostenibilidad 2011. México. [ Links ]

González, V. C. (1998) El papel de Estado en la promoción de servicios financieros rurales. Economics and Sociology, Occasional paper núm. 2529, Rural Finance Program, Department of Agricultural, Environmental and Development Economics, Columbus, The Ohio State University. [ Links ]

---------- (2012) "Profundización financiera rural: políticas públicas, tecnologías de microfinanzas y organizaciones robustas" Revista MBS. Núm. 1, pp. 7-52. [ Links ]

González, V. C. et al. (2000) "Microcredit and the poorest of the poor: Theory and evidence from Bolivia" World Development. Vol. 28, pp. 333-346. [ Links ]

INEGI (1991 y 2007) Censo agrícola ganadero y forestal 1991 y 2007. En: <http://www.inegi.org.mx/est/contenidos/proyectos/agro/default.aspx> [Accesado el día 13 de junio de 2011] [ Links ].

Levine, R. (1997) "Financial development and economic growth" Journal of Economic Literature. Vol. 35, pp. 688-726. [ Links ]

Morfín, M. A. (2009) Banca de desarrollo y apoyo al acceso (México). Serie: Financiamiento al desarrollo, núm. 208, Santiago de Chile, CEPAL. [ Links ]

Muñoz, R., M. V. H. Santoyo y J. R. Altamirano (2002) Mercados e instituciones financieras rurales. Una nueva arquitectura financiera rural para México. México, Ciestaam-Universidad Autónoma Chapingo. [ Links ]

Nagarajan, G. y R. L. Meyer (2005) Rural finance: Recent advances and emerging lessons, debates, and opportunities. Working paper AEDE-WP-0041-05, Department of Agricultural, Environmental, and Development Economics, Columbus, The Ohio State University. [ Links ]

Pulgar, P. R. (2006) Análisis de la evolución y perspectivas de la banca de desarrollo en Chile. Serie Financiamiento al desarrollo, núm. 187, Santiago de Chile. CEPAL. [ Links ]

Shreiner, M. (1999) Aspectos de cobertura: un marco para la discusión de los beneficios sociales de las microfinanzas con un ejemplo del Banco Sol de Bolivia. Washington, Center for Social Development, Washington University. [ Links ]

Soto, C. (2008) Financiera rural, influencia en dispersoras e intermediarios financieros rurales, zona centro del estado de Veracruz. Tesis de doctorado, programa de posgrado en Ciencias de la Administración, UNAM. [ Links ]

Titelman, D. (2003) La banca de desarrollo y el financiamiento productivo. Santiago de Chile. Serie: Financiamiento del desarrollo, núm. 137, CEPAL. [ Links ]

Vogel, R. (2003) "Del crédito agrícola a las finanzas rurales: en búsqueda de un nuevo paradigma" Simposium internacional: Experiencias y Desafíos en Microfinanzas y Desarrollo Rural. Quito, Ecuador, pp. 13-27. [ Links ]

Wenner, M. y F. Proenza (2000) Rural finance in Latin America and the Caribbean: Challenges and opportunities. Working paper, Washington, Inter-American Development Bank (IDB). [ Links ]

Yeyati, L. E., A. Micco y U. Panizza (2004) Should the government be in the banking business? The role of State-owned and development banks. Lima, Perú, Inter-American Development Bank (IDB). [ Links ]