Servicios Personalizados

Revista

Articulo

Indicadores

Links relacionados

-

Similares en

SciELO

Similares en

SciELO

Compartir

Estudios sociales (Hermosillo, Son.)

versión impresa ISSN 0188-4557

Estud. soc vol.16 no.31 Hermosillo ene./jun. 2008

Artículos

La industria láctea ante el proceso de reestructuración de la economía argentina en la década de 1990

María Inés Barbero* y Graciela E. Gutman**

* Universidad de Buenos Aires/Universidad Nacional de General Sarmiento. Correo electrónico: pbarbero@econ.uba.ar

** CONICET/Universidad de Buenos Aires. Correo electrónico: ggutman@movi.com.ar

Fecha de recepción: enero de 2007.

Fecha de aceptación: agosto de 2007.

Resumen

Este documento propone analizar la industria láctea a partir de un enfoque que combina una aproximación sistémica (complejos o tramas agroalimentarias) con una aproximación histórica micro (estudios de caso). Dos interrogantes centrales guiaron la investigación: ¿En qué medida la fuerte participación de empresas transnacionales (ET) en el sector en los años noventa generó cambios tecnológicos y organizacionales con respecto a la década previa? ¿Cuáles fueron las estrategias de las empresas locales que no absorbidas por las firmas globales para permanecer y seguir compitiendo en el mercado?

Consideramos que el enfoque micro–histórico puede ofrecer nuevas claves para la comprensión del proceso de transformaciones experimentado por el sector en décadas recientes pero que, a su vez, los estudios de casos individuales cobran una dimensión explicativa mayor en la medida en que se llevan a cabo desde una perspectiva sistémica, que ofrece un contexto particularmente adecuado para el enfoque comparado. Un objetivo explícito de la investigación fue proponer una línea de investigación que articule tres dimensiones: sector, trama y empresa.

Palabras clave: industria láctea, empresas transnacionales, enfoque micro–histórico, sector, trama y empresa.

Abstract

In this paper, we propose to analyze the dairy industry through a systemic and a micro–historical approach. We want to answer two major questions: Which was the impact on technological and organizational changes generated by the transnational enterprises (ET) during the nineties and how differed from the previous decade? Which were the strategies of local enterprises, not absorbed by global firms, to stay and compete in the market?

We think that the micro–historical approach may offer new clues to understand the transformations experienced by the sector in recent decades. But we think also, that the case studies take a higher explicative dimension when they are realized from a systemic perspective, because this perspective offers an adequate context to make comparisons. An explicit objective of our research was to propose a research track that articulates three dimensions: sector, relations, and enterprise.

Key words: dairy industry, transnational enterprises, micro–historical approach, sector, relations, enterprise.

Introducción

Las reglas de juego económicas imperantes en la década de los noventa en Argentina –a partir de la apertura comercial, la desregulación de los mercados, las privatizaciones y la convertibilidad de la moneda– junto a los cambio en las condiciones regulatorias y competitivas en los mercados mundiales y regionales, el acelerado cambio tecnológico, y la profundización del proceso de globalización, impulsaron fuertes transformaciones en la estructura industrial del país. Reconfiguraciones productivas, tecnológicas y organizacionales, nuevas estrategias empresariales –en buena medida asociadas a las inversiones de empresas transnacionales– el surgimiento de poderosos actores en las etapas comerciales y logísticas de los complejos productivos, definieron la dinámica industrial en estos años. Los cambios en el contexto macroeconómico de fines del 2001 (devaluación, default interno y externo) profundizan algunos de los rasgos centrales de estos procesos, a la vez que introducen nuevas oportunidades y desafíos.

La evolución en la época de las industrias de la alimentación, y más en general de los sistemas agroalimentarios, se inserta en esta dinámica, caracterizada por fuertes procesos de concentración, centralización y transnacionalización del aparato productivo. Las industrias lácteas, sector productivo de larga data en el país, con una producción históricamente traccionada por la demanda interna, constituyen un ejemplo a la vez relevante y revelador de estos procesos.

Este documento propone analizar la industria láctea a partir de un enfoque que combina una aproximación sistémica (complejos o tramas agroalimentarias) con una aproximación histórica micro (estudios de caso). Dos interrogantes centrales guiaron la investigación:

* ¿En qué medida la fuerte participación de empresas transnacionales (ET) en el sector en los años noventa generó cambios tecnológicos y organizacionales con respecto a la década previa?

* ¿Cuáles fueron las estrategias de las empresas locales que no absorbidas por las firmas globales para permanecer y seguir compitiendo en el mercado?

Consideramos que el enfoque microhistórico puede ofrecer nuevas claves para la comprensión del proceso de transformaciones experimentado por el sector en décadas recientes pero que, a su vez, los estudios de casos individuales cobran una dimensión explicativa mayor en la medida en que se llevan a cabo desde una perspectiva sistémica, que ofrece un contexto particularmente adecuado para el enfoque comparado. Un objetivo explícito de la investigación fue proponer una línea de investigación que articule tres dimensiones: sector, trama y empresa.

El trabajo se organiza de la siguiente forma: en la primera parte se describen los rasgos principales de la inversión extranjera directa (IED) en la Argentina en los noventa, caracterizada por flujos de inversión de magnitudes que multiplicaron las realizadas en periodos anteriores, y por nuevas modalidades en relación a los agentes involucrados, al destino de los fondos y al origen de los capitales.

En la segunda parte se ofrece un panorama de la evolución reciente del sector lácteo en la Argentina. Como resultado de dicha evolución la industria láctea experimentó una gran expansión acompañada por profundas transformaciones a nivel tecnológico y organizativo, por una creciente concentración de la producción y por la presencia de nuevos actores de capitales nacionales e internacionales.

En la tercera parte se estudian las estrategias de las empresas transnacionales que operaron en la industria en los años noventa. En primer lugar se analiza el proceso de fusiones y adquisiciones a través del cual las ET fortalecieron su presencia en el sector, enmarcándolo en el contexto de traspasos de propiedad en el que participaron también otros actores (fondos de inversión extranjeros y nacionales, grupos económicos locales). En un segundo apartado se analizan y comparan las estrategias y características de las ET, considerando tanto sus estrategias globales como las decisiones adoptadas en el mercado local (formas de inserción, mix de producción, inversiones). Por último, se examina el posicionamiento de las ET dentro de la industria láctea, comparándolo con el de las empresas locales.

En las reflexiones finales se expone una serie de consideraciones a partir de los temas desarrollados en donde se propone una nueva perspectiva acerca de los alcances y los efectos de la inversión extranjera directa en la industria láctea en estos años.

1. La inversión extranjera directa en la Argentina en la década de 1990

En los años noventa la Argentina fue uno de los principales países emergentes receptores de inversión extranjera directa (IED), se convirtió en una economía fuertemente transnacionalizada. El monto de los flujos que ingresaron al país entre 1990 y 1999 fue de 67.624 millones de dólares corrientes, con una tendencia ascendente que alcanzó su pico en 1999 (Chudnovsky y López, 2001)

El boom de la IED respondió tanto a fuerzas globales como a las condiciones de la economía local. Entre las primeras cabe destacar el crecimiento acelerado de los flujos de IED en el mercado mundial y la importancia en aumento de las actividades de las empresas transnacionales (ET) en la economía y el comercio internacionales, fenómenos que forman parte del proceso de globalización. Durante los noventa, una magnitud creciente de las inversiones se destinó a países en desarrollo, y fueron los principales receptores naciones de Asia Pacífico, países ex socialistas de Europa y Asia Central y países de América Latina.

El incremento de la competencia a nivel global, la tendencia al aumento de los costos en Investigación y Desarrollo (I+D), y el acortamiento del ciclo de vida de los productos, impulsaron a las firmas transnacionales a expandir sus actividades en el exterior. Al mismo tiempo, la globalización de los mercados financieros generó una oferta de capitales que se dirigieron a los países emergentes a través de fondos de inversión.

Con respecto a las condiciones locales, el inicio de la nueva oleada de inversión coincidió con una etapa de profundos cambios institucionales, que confluyeron en la apertura, desregulación, privatización y reestructuración de la economía en el marco de la ley de convertibilidad y la reforma del Estado.

Entre los principales factores de atracción para los capitales externos cabe destacar la estabilización de precios, la privatización o concesión de activos públicos, la apertura comercial para amplios sectores de la economía local, la liberalización de los mercados de buena parte de la producción de bienes y provisión de servicios, la renegociación de los pasivos externos y la conformación de un mercado regional a partir de la constitución del Mercosur.

La gran expansión económica de la primera mitad de la década y el boom del consumo, favorecido por la estabilidad y la reactivación de los sistemas de crédito contribuyeron –junto con el atractivo del mercado ampliado del Mercosur– a hacer de la Argentina uno de los destinos significativos de la inversión externa. A su vez, la modificación de la legislación sobre inversiones externas estableció igualdad de tratamiento para las empresas locales y extranjeras y permitió que por primera vez los capitales extranjeros operaran en sectores de los que antes eran excluidos, como los servicios públicos y las actividades extractivas.

Dentro de las modalidades de operación de la IED en los noventa sobresalen algunos rasgos que la diferencian de la de las etapas anteriores. Un primer aspecto novedoso fue la diversificación de las fuentes de capital extranjero y la aparición de nuevas formas de canalizar la inversión. Mientras que históricamente la mayor parte de los flujos de capital era realizada por filiales de ET, en la década pasada se registraron nuevas formas de inversión, entre las que se destacan las asociaciones y empresas mixtas (joint ventures) y los fondos de inversión con participación de inversionistas extranjeros. La participación de estos últimos, que combinan rasgos de inversión de cartera y de inversión directa, fue más relevante en Argentina que en otros países de América Latina.

Otra característica de esta década fue que la mayor parte de los fondos (56%) se utilizó para la compra de activos ya existentes. Mientras que en los tres primeros años se dirigió principalmente a los servicios públicos privatizados. Desde 1994 en adelante se orientó preferentemente a las fusiones y adquisiciones de empresas privadas, y en un nivel inferior al financiamiento de nuevos proyectos de inversión y a la ampliación de otros ya existentes (Kulfas, Porta y A. Ramos, 2002).

En tercer lugar, una parte significativa de la inversión se financió mediante el endeudamiento externo, con la colocación de obligaciones negociables y otros instrumentos financieros en los mercados internacionales de capitales (CEPAL, 2001).

Otro rasgo novedoso fue el origen geográfico de las inversiones, ya que las provenientes de España se ubicaron en el primer lugar, seguidas por las de los Estados Unidos y, en un tercer puesto, pero alejadas, las de Francia. También merece considerarse el aporte de las inversiones chilenas, que superaron a las de Italia y otros países europeos.

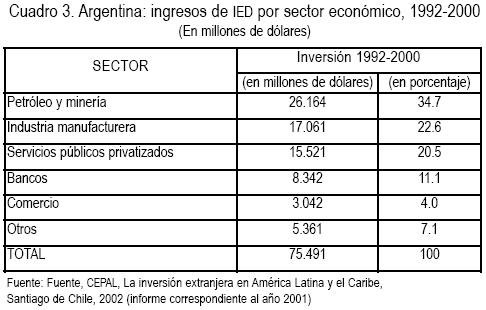

Con respecto al destino sectorial de la IED, los flujos se dirigieron mayoritariamente a actividades extractivas (petróleo y minería) y a servicios (en primer lugar, a los servicios públicos privatizados), mientras que la industria manufacturera recibió 22.6% de las inversiones. Las inversiones en la industria manufacturera se concentraron a su vez en tres sectores: alimentos, bebidas y tabaco (7.1% del total de la IED), química, caucho y plástico (6.5%) e industria automotriz (4,2%)(CEPAL, 2001).

El boom de la IED en los noventa generó un fuerte avance de las ET en la estructura económica local, ya que la presencia de empresas extranjeras creció notablemente, pasando de representar 34% de las ventas de las 1,000 mayores empresas en 1990 a casi 59% en 1998, cifra que constituye una de las más elevadas en la comparación internacional (Chudnovsky y López, 2001).

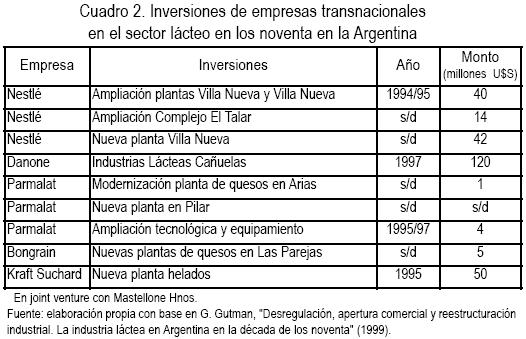

La industria de alimentos fue uno de los focos de atracción de capital extranjero; una parte significativa de la inversión se basó en la adquisición de firmas locales, con marcas bien posicionadas y eficientes cadenas de distribución. Las principales inversiones se concretaron en galletitas y snacks (Nabisco, Danone), en el complejo lácteo (Nestlé, Parmalat, Danone), en el complejo cervecero (Brahma, Warsteiner, Luksic, Heineken) y en la industria vinícola (empresas europeas, chilenas y estadounidenses) (Kulfas, Porta, Ramos, 2002).

En general, en estos sectores se habían desarrollado productores exitosos y marcas locales, pero la apertura redefinió las condiciones de competencia en el mercado doméstico y potenció las ventajas de propiedad de las ET en un periodo de fuerte expansión de las firmas globales, orientadas a la captación de nuevos mercados (sobre todo en Europa Oriental, América Latina y Asia) y a la compra de activos.

El nuevo contexto competitivo limitó el margen de maniobra de las empresas nacionales, mientras que el auge del consumo interno y la constitución de un mercado regional reforzaron las ventajas de localización en sectores con acceso a las fuentes internacionales de crédito, buena disponibilidad de materias primas, y cierta protección natural. Por esas razones una parte importante de la IED se destinó a la compra de empresas.

Las filiales de ET contaban con mayores habilidades para diferenciar productos y aportar nuevas estrategias de marketing y publicidad y, al mismo tiempo, con una capacidad financiera que les permitió absorber o desplazar a firmas nacionales.

2. Evolución reciente de la industria láctea1

Las industrias lácteas, y en particular la producción de leche y quesos, constituyen una de las actividades industriales de más larga data en el país. Argentina se ha abastecido históricamente de estos (y otros) productos alimenticios; la actividad, desde sus orígenes, se desarrolló con una clara orientación hacia el mercado interno.

En este contexto, se conformó una trama productiva (tambos, industrias lácteas, canales de distribución) caracterizada por una estructura primaria atomizada y aglomerada en las diversas cuencas lecheras, y un sector industrial concentrado y estratificado, en el que las formas cooperativas de producción se desarrollaron tempranamente con el propósito de aumentar el poder de negociación del productor primario frente a las industrias.

Las fuertes distorsiones presentes en los mercados internacionales de productos lácteos desde la segunda posguerra, como consecuencia de los subsidios a la producción y la exportación de la UE –principal exportador mundial–y, en menor medida, de las políticas de estímulo al sector de los Estados Unidos, trabaron las posibilidades de inserción internacional de la producción argentina, ya que los precios de los productos lácteos permanecieron artificialmente deprimidos, disminuyendo la competitividad de terceros países.

La promulgación, en 1961, de un decreto–ley que prohibió la venta en Capital Federal de leche fluida sin pasteurización, constituye un punto de inflexión en la organización de la industria. En efecto, la reglamentación, que luego fue extendida a todo el país, sirvió de impulso inicial a la expansión de una de las mayores empresas lácteas de capital nacional, Mastellone Hnos., y dio lugar al comienzo de un sistema de regulación intersectorial privada que ha caracterizado a este complejo productivo, en el que las usinas lácteas comienzan exigir a los productores primarios determinados parámetros de calidad de la leche, cambiantes a lo largo del desarrollo del complejo, controlando y asesorando al tambo.

Es importante señalar que:

uno de los rasgos característicos de la trama láctea en Argentina ha sido su marcado comportamiento cíclico, con la presencia de dos ciclos que se refuerzan mutuamente: uno anual y otro plurianual, de cuatro a cinco años de duración. La base tecnológica de la producción primaria –asociada al sistema productivo pastoril del tambo– aunada a la evolución de la demanda interna, están en el origen de este comportamiento. La estacionalidad en la disponibilidad de pastos, con picos en primavera y verano y reducciones en invierno, provoca variaciones en la producción de leche a lo largo del año. El ciclo plurianual, por el contrario, se origina en los sucesivos déficits y superavits de la producción de leche en relación a la demanda interna: alzas de precios al productor estimulan una mayor producción iniciándose una fase expansiva, que luego se transforma en oferta excedente. Frente a restricciones en la demanda interna y a las dificultades para exportar (dada la existencia de mercados mundiales fuertemente subsidiados), los precios al productor bajan, actuando como desestímulo a la producción primaria, y de esta forma vuelve a generarse el ciclo plurianual (Gutman, 1999).

Ambos tipos de ciclos han tendido a atenuarse en años recientes, gracias a las innovaciones tecnológicas introducidas en el tambo y a nuevas oportunidades de exportación abiertas en el mercado ampliado del Mercosur.

Asentado en el comportamiento cíclico de la producción, el sistema de fijación del precio la leche en el tambo se articuló durante las décadas de los setenta y ochenta alrededor de dos precios, un precio de base, para la producción de los meses de otoño e invierno, y un precio de excedente, más bajo que el anterior, para la producción que, en el periodo estival, excede a la producción de los meses de invierno. Los precios se fijaban según el contenido de grasa butirosa de la leche; adicionalmente, se contemplaban bonificaciones estipuladas por ley por calidad e higiene, y un conjunto de premios que cada empresa industrial determinaba, en función del volumen de leche recibida y de diferentes parámetros.

Este sistema de precios indujo al productor primario a aumentar la producción de leche en invierno para conseguir mayores niveles de precios a lo largo del año, realizando inversiones en alimentación y mejorando la estacionalidad de la parición. "La intensificación resultante de la producción benefició a las industrias lácteas, al permitirles disponer de mayores volúmenes de leche en invierno, reduciendo la necesidad (y los costos) de almacenar la leche de verano para su posterior procesamiento" (Gutman, 1999: 127). Esta modalidad de fijación de los precios de la materia prima llevó a permanentes conflictos entre productores primarios y empresas industriales, los que por lo general se resolvieron a favor de la industria, apoyada en su poder concentrado de negociación.

En la década de los ochenta coexistían en la industria láctea numerosas pequeñas firmas –con relativamente poco peso en la producción–; un importante estrato de empresas medianas, muchas de ellas cooperativas; y pocas y grandes empresas multiplantas y multiproductos, en su mayoría de capital nacional, configurando un mercado medianamente concentrado desde el punto de vista técnico, aunque con niveles de concentración económica superiores. El Censo Nacional Económico de 1985 registró la presencia de 1,650 pequeñas firmas, cuya participación en la producción no alcanzó el 25%; y en el otro extremo, tres grandes empresas, –Mastellone, Sancor y Nestlé– con 58 plantas elaboradoras, que generaron cerca de 50% de la producción.

Los ochenta fueron años de reestructuración empresarial, con la difusión de nuevas técnicas productivas y automatización de procesos (método spray para la elaboración de leche en polvo), la introducción de modernas tecnologías de frío y de packaging; y desarrollo de estrategias de diversificación de productos y segmentación de los mercados. Las grandes empresas industriales (usinas lácteas), con el propósito de aumentar la producción y la calidad de la materia prima, y disminuir la estacionalidad, se convierten en los agentes centrales en la difusión en la producción primaria de criterios y normas de calidad y de las innovaciones tecnológicas asociadas a los nuevos estándares, mediante acuerdos formales o informales con los tambos vinculados a las empresas, apoyándose en los servicios de extensión de las firmas.

En un contexto de reducida regulación estatal, la Ley de Lechería de 1986 introduce un novedoso sistema de concertación intersectorial privado/estatal, para a promover la producción y exportación del sector, que operó a través de dos entidades, la Comisión de Concertación de Política Lechera, (COCOPOLE,) y el Fondo de Promoción de la Actividad Lechera (FOPAL). El sistema no llevó a los resultados previstos y fue desmantelado en los noventa.

El nuevo contexto regulatorio de los años noventa, interno e internacional, cambia drásticamente las reglas de juego, profundizando tendencias que ya se habían manifestado en años anteriores. Los principales elementos de este nuevo contexto fueron (Gutman, 1999):

– la desregulación de los mercados se tradujo, entre otras medidas que afectaron al sector, en la supresión de las instituciones de concertación COCO–POLE y FOPAL. A partir de ese momento, las relaciones producción primaria/industria se determinan directamente entre el tambo y la usina láctea.

– la apertura comercia provocó una mayor competencia de bienes importados tanto finales como de materia prima, y proporcionó un impulso a la renovación tecnológica del sector a través de la importación de equipos;

– la conformación del Mercosur dio un aliento particular a las exportaciones de productos lácteos al Brasil, gracias a la preferencia arancelaria otorgada a los países miembros y a los mayores niveles de protección fijados por Brasil, al incluir la leche en polvo en las listas de excepción al Arancel Externo Común, con aranceles superiores.

– la convertibilidad y las nuevas dinámicas competitivas de los sistemas alimentarios impulsaron nuevas inversiones de capitales transnacionales.

– nuevas dinámicas en los sistemas agroalimentarios: la rápida consolidación en la década de las cadenas de hiper y supermercados, como poderosos clientes de las industrias de la alimentación, cambió las reglas comerciales previas y los poderes relativos de negociación. Ello lleva a crecientes disputas entre industria y comercio por la apropiación de las mayores productividades alcanzadas en las etapas productivas y en los desarrollos logísticos del subsistema.

– cambios en las pautas y hábitos alimenticios de la población que inducen una fuerte estratificación de la demanda. Los nuevos patrones de consumo imperantes en los países industrializados (demanda de productos sanos, nutritivos, prácticos, con mayores exigencias de calidad –el "alimento–servicio"–) se difunden en el estrato de población de mayores ingresos, impulsando procesos de diferenciación de productos y segmentación de los mercados.

– a partir de la reconfiguración de los mercados mundiales, posterior a los acuerdos de la Ronda Uruguay del GATT, y de la Reforma de la Política Agrícola Común de la Unión Europea, van disminuyendo –progresiva y lentamente– los elevados grados históricos de distorsión que han presionado a la baja los precios mundiales. Los mercados mundiales de productos lácteos registraron el impacto de estas reformas, si bien los avances son lentos y los excedentes de producción subsisten: caídas en la producción y en las exportaciones subsidiadas de los países de la Unión Europea, disminución en los stocks de intervención, aumentos en los precios de las principales commodities. Las condiciones de competitividad han mejorado para países como la Argentina, pero nuevos y más eficientes competidores –Nueva Zelanda y Australia– ocupan posiciones estratégicas en los mercados más dinámicos, y aparecen como los principales beneficiarios de la reducida liberalización alcanzada.

En estos años, y hasta la crisis económica que comienza a fines de los noventa, el subsistema cobra un renovado dinamismo. Entre 1992 y 1999 la producción en el sector primario creció en forma sostenida, atenuando los ciclos anuales. Se expande la capacidad de procesamiento industrial y la producción crece a una tasa de 12% anual hasta bien entrada la década; (entre 1993 y 1998 la industria invierte 1,300 millones de dólares en el sector destinados principalmente a la producción de leche en polvo para exportar a Brasil); el consumo interno crece hasta llegar a los 230 litros por habitante y por año; las exportaciones aumentan a partir de 1995, alcanzando coeficientes de exportación superiores a 12% (Gutman, 1999).

Importantes desarrollos tecnológicos e innovaciones organizacionales y logísticas sustentaron los aumentos en la producción, la productividad y las exportaciones, el mejoramiento en la calidad de la leche, y una mayor variedad y diversidad de productos de consumo final. Las grandes usinas lácteas, crecientemente disputadas en este rol por las grandes empresas en cadena de la distribución minorista (GD), continúan jugando un rol central en la fijación de estándares de calidad de las materias primas y productos lácteos. La GD impone pautas de calidad a través de la importación de productos de mayor valor agregado (quesos especiales), exigiendo a las empresas industriales estándares mas elevados, que éstas a su vez imponen, vía contratos, a los productores primarios.

La trama láctea se vuelve a la vez más eficiente y más excluyente, abierta a la competencia externa, altamente concentrada, con el predominio de un número reducido de empresas de fuerte poder económico y de mercado, y el creciente desplazamiento o absorción de pequeñas y medianas firmas, según Gutman (1999).2

En las industrias lácteas, en un contexto de acrecentada competencia interempresarial y de disminución del número de plantas industriales lácteas a menos la mitad, (en la gran mayoría de los casos, en el estrato de las pymes), aumentan los niveles de concentración económica y se consolida una estructura industrial oligopólica, con el desplazamiento de tradicionales medianas y pequeñas empresas del sector y el debilitamiento de las cooperativas. A mediados de los noventa, de acuerdo a los datos del Censo Económico de la época, el total de plantas industriales era de 738, 68% de las cuales tenía menos de diez ocupados, estrato conformado en su mayor parte por pequeños tambos integrados y pequeñas y medianas firmas. Las tres mayores empresas lácteas, Mastellone Hnos., de capital nacional; SanCor, la mayor cooperativa y Nestlé empresa transnacional con inversiones de larga data en el país, las que en conjunto operaban 95 locales, generaron cerca de 60% del valor de producción (Gutman, 1999).

Brasil se convierte en el principal destino de las exportaciones argentinas de lácteos, estimuladas por la protección otorgada por el Arancel Externo Común del Mercosur, y por el aumento de la demanda brasilera a partir del Plan Real. Este país absorbe, según los años, entre el 70% y el 80% de las exportaciones totales de lácteos.

En estos años se profundizan los procesos de innovación tecnológica iniciados en la década anterior. Para hacer frente al poder económico acrecentado de la Gran Distribución minorista, las empresas industriales se ven compelidas a desarrollar nuevas estrategias comerciales (defensa de sus marcas); innovación en productos; desarrollo de tecnologías de procesos (tecnologías de diferenciación postergada que les permiten encarar simultáneamente economías de escala y de gama); diferenciación y segmentación de los mercados; innovaciones en packaging; innovaciones organizacionales (búsqueda de la calidad total y de la producción just in time); e innovaciones logísticas (flotas de transporte, centros de distribución). Los desarrollos tecnológicos de los años noventa colocan a algunas de las mayores plantas industriales en niveles cercanos a las mejores prácticas internacionales. La adopción de innovaciones modernas no ha sido homogénea entre los distintos estratos de firmas, evidenciándose fuertes retrasos en las pymes, principalmente en empresas especializadas en la producción de quesos, y en empresas medianas que enfrentan serias dificultades financieras para emprender la modernización tecnológica.

La consolidación de la Gran Distribución minorista concentrada redefine las relaciones intersectoriales. Las relaciones industria/tambo entran en una nueva etapa, en la que el desarrollo de nuevas formas de "regulación privada" lleva a un proceso de selectividad/exclusión de los tamberos vía diferenciación de los precios. Los acuerdos entre las partes se determinan caso por caso con los diversos tambos, y los niveles de precios se fijan según parámetros de calidad, con sistemas de bonificaciones y castigos, y diversas modalidades y plazos de pago. Los parámetros tenidos en cuenta ahora incluyen, entre otros, contenido de proteínas de la leche; control lechero (animales registrados); control bacteriológico; ordeñe mecánico, camiones refrigerados y sanidad del rodeo.

En lo que hace a las relaciones industria/distribución, las empresas industriales se han visto obligadas a compartir con las grandes empresas minoristas, una parte importante de las mayores ganancias que históricamente lograron captar a través de su posición oligopsónica en la compra de la materia prima, y a aumentar su eficiencia y productividad en la búsqueda de la recomposición de sus ganancias. Al mismo tiempo, ajustándose a las condiciones impuestas por la GD con base en su acrecentado poder de compra, han debido ajustarse a las condiciones de periodicidad de entrega, precio y plazos de pago impuestas por la GD, a hacerse cargo del manejo de los inventarios; a producir marcas del distribuidor, (casi todas las grandes usinas lácteas y varias empresas medianas fabrican productos con la marca de alguna de las grandes cadenas minoristas, en especial en la línea de quesos y algunos yogures y postres).

A lo largo de la década, y al igual que lo observado en otros países del Mercosur, notablemente en Brasil, ingresan nuevos capitales transnacionales, cuya modalidad principal de inversión ha sido la compra (o la participación en el capital) de empresas locales que cuentan con redes establecidas de proveedores de materia prima y un posicionamiento reconocido en el mercado.

Los principales rasgos y características de la dinámica de la industria en los noventa pueden resumirse de la siguiente forma: un elevado crecimiento de la producción y de la productividad, acompañado por aumentos en el consumo de productos lácteos, especialmente entre 1991 y 1994, y en las exportaciones, especialmente entre 1993 y 1996; importantes inversiones y desarrollos tecnológicos en todas las etapas del subsistema; nuevos actores presentes en la producción primaria e industrial, de capitales nacionales e internacionales; fuerte impulso a la concentración de la producción; recrudecimiento de la competencia oligopólica; desarrollo de nuevas reglas de juego en las relaciones intersectoriales basadas en las negociaciones directas entre productores primarios y empresas industriales y en la eliminación de los mecanismos de regulación públicos y privados (Gutman, 1999).

Estimaciones recientes ubican el número de empresas en el sector en 800 con una ocupación de 22,000 personas para el año 2000 (SAGpyA–FAUBA, 2001).

El sendero de expansión empresarial lleva, en la actualidad, a una tipología de firmas conformada por los siguientes estratos de empresas (Gutman, 1999).

• grandes empresas nacionales multiproducto y multiplantas con ámbito de acumulación centrado en el mercado nacional/regional: La Serenísima, Sancor, Molfino (Perez Companc),

• empresas multinacionales multiproducto y multiplantas con ámbito de acumulación regional: Nestlé, Parmalat, Danone, Bongrain, Kraft, Unilever

• medianas empresas multiproducto y multiplantas con orientación exportadora (Milkaut, Williner, Verónica)

• medianas empresas especializadas con mayor orientación hacia el mercado interno (Cotapa, Cotar, otras)

• pymes, pequeñas y medianas empresas lácteas

Existe en el sector una fuerte competencia intrasectorial en término de precios y de mix de productos, y entre estratos de firmas. En términos del mix de producción, la elaboración de quesos está presente en mayor o menor medida en casi todos los establecimientos industriales. Las firmas más pequeñas se dedican casi exclusivamente a la fabricación de quesos, sobre todo los de pasta blanda, debido a los elevados costos financieros que involucra su estacionamiento. En las grandes empresas se registra una mayor diversificación de la producción, pero la elaboración de quesos sigue siendo un rubro significativo, alcanzando a cerca de 30% de la producción, siendo más importantes los quesos de pasta semidura y dura.

Un rasgo central en esta estructura empresarial es la importancia, variable según los años y creciente en periodos de crisis, de pequeñas y medianas firmas (pymes) que operan en el circuito informal. Se trata de firmas en su gran mayoría productoras de quesos blandos, que están al margen de controles sanitarios y de calidad, y de las normativas legales sociales e impositivas. Introducen fuertes distorsiones en las condiciones competitivas de los mercados; impulsan en períodos de crisis el surgimiento de dobles estándares (mercados internos versus externos; grandes centros urbanos versus mercados locales); y dificultan la marcha de las relaciones intersectoriales. En periodos de fuerte crisis, este estrato engloba también a empresas medianas que se "deslizan" desde el circuito formal.

La característica de multiproducto de las firmas del sector dificulta el logro de economías de escala, de importancia en las exportaciones de commodities, en particular en el caso de leche en polvo. La información disponible señala que sólo hay en el país una planta con capacidad de procesamiento superior al millón de litros diarios, y varias entre 300,000 y 500.000 litros, muy por debajo de las escalas alcanzadas en Australia y Nueva Zelanda.

3. Estrategias de las empresas transnacionales (ET)3

3.1 El proceso de fusiones y adquisiciones

Hasta comienzos de los años noventa la industria láctea en la Argentina estaba casi exclusivamente en manos de empresas locales, con la excepción de la multinacional suiza Nestlé, en la que la elaboración de productos lácteos constituía un rubro más dentro de una estrategia de diversificación en el mercado de los alimentos.

A fines de la década la situación se había modificado drásticamente, con la radicación en el país de tres empresas transnacionales líderes en el sector (Bongrain, Danone y Parmalat) y el ingreso en el negocio de los lácteos de firmas multinacionales muy diversificadas (Philip Morris, Unilever) o especializadas en productos nutricionales (Royal Numico). Todas ellas compraron empresas, plantas o marcas locales, y algunas formaron joint ventures o asociaciones con firmas nacionales. También se instaló en el país una empresa chilena, Loncoleche.

La radicación de filiales de empresas transnacionales se dio en el contexto de un acelerado proceso de fusiones y adquisiciones dentro del sector, del que participaron también fondos de inversión nacionales y extranjeros (ver apéndice)

Los traspasos de propiedad hacia ET, en la etapa bajo análisis, comenzaron en la segunda mitad de los años ochenta con la compra, por parte de Nestlé, del negocio y la marca de helados Noel (en 1985) y con la adquisición en 1989 de la empresa Mendizábal, con varias marcas líderes en quesos crema. En el primer caso se trataba de una empresa familiar más que centenaria, afectada por un traspaso generacional y por la inflación de los ochenta. En el segundo, de otra firma familiar vendida tras la muerte del fundador por los integrantes de la segunda generación, cuya gestión afectó negativamente la performance de la sociedad. Las compras por parte de Nestlé continuaron en 1991, con Quelac (una empresa mediana productora de quesos) y en 1993, con la adquisición de la nueva fábrica de leche en polvo que había construido Mastellone Hnos. en Villa María. En ese año Mastellone Hnos. era la empresa líder de la industria láctea pero tenía un alto nivel de endeudamiento. La estrategia en los noventa de Nestlé (empresa instalada en el país en 1929 que elabora varios rubros alimenticios además de leche, como chocolates y café,) fue de expansión en el mercado local y de diversificación hacia nuevos productos, entre los que se destacan aguas minerales y alimentos para mascotas.

Durante la década de 1990 llegaron al país cinco nuevas empresas transnacionales que adquirieron firmas locales, a las que se sumaron otras dos que ya estaban establecidas en el mercado.

Siguiendo un orden cronológico, la primera fue Bongrain, ET francesa líder en quesos, que adquirió en 1991 la empresa Santa Rosa, perteneciente al grupo Bemberg, que en los noventa se desprendió de activos para concentrarse en el negocio de la cerveza y otras bebidas. Bongrain comenzó su gran expansión internacional en los ochenta, y aceleró su presencia mundial en los noventa, década en la cual fortaleció su posición en América del Sur. En 1999 Bongrain compró la división de quesos de Nestlé (incluyendo a las marcas mejor posicionadas) y una planta elaboradora en la provincia de Santa Fe.

La segunda empresa global que desembarcó en los noventa fue Parmalat, multinacional italiana con fuerte presencia en la industria láctea, que inició en estos años un acelerado proceso de expansión mundial. En 1993 Parmalat adquirió La Vascongada, empresa tradicional que había entrado en convocatoria de acreedores a comienzos de los ochenta. Su segunda compra fue la Ripoll (1992) y la tercera la de Lactona (1998), una de las firmas líderes del país, fabricante de varias marcas de primera línea y ubicada en el sexto lugar en el ranking sectorial de 1997. Se trataba de una empresa familiar afectada por la transición de la segunda a la tercera generación, tras la muerte de su presidente a una edad temprana.

La tercera en llegar fue Danone, multinacional francesa de larga trayectoria en alimentos y lácteos, que se globalizó en los noventa y se enfocó en tres grandes líneas de productos: lácteos, aguas envasadas y galletitas, cereales y snacks. A diferencia de Bongrain y Parmalat, Danone comenzó su inserción en el mercado local al adquirir la empresa fabricante de galletitas Bagley (1994). Su estrategia en el sector lácteo también fue distinta, ya que comenzó asociándose a una de las dos empresas líderes locales, Mastellone Hnos., con la cual estableció en 1996 una joint venture (Industrias Lácteas Cañuelas) de la que participó con 51% del capital. Tres años después Danone compró la totalidad de la sociedad, y adquirió el negocio y las marcas de yogures, postres y leches saborizadas. Entre 1997 y 1999 Danone adquirió tres empresas productoras de agua mineral.

Las otras dos empresas extranjeras que arribaron en la década fueron Nutricia (integrante del grupo holandés Royal Numico) y Loncoleche, firma chilena.

Nutricia, empresa líder en nutrición especializada (infantil, médica, suplementos), compró en 1995 la empresa Kasdorf, firma de origen local que en 1986 fue adquirida por capitales alemanes, y se había especializado en productos infantiles y dietéticos.4 También concretó una joint venture con Milkaut para elaborar polvos nutricionales para madres y niños (1997) y una asociación con Laboratorios Bagó (Nutricia–Bagó) para comercializar sus productos en droguerías, farmacias y supermercados.

Loncoleche se radicó en el país en 1994, con 60% de La Suipachense. Fue la única multinacional de origen latinoamericano que se estableció en la industria láctea, aunque empresas chilenas y brasileñas invirtieron en otras ramas de la industria de alimentos y bebidas.

Dos grandes empresas globales muy diversificadas y ya radicadas en el país, Philip Morris y Unilever, también invirtieron en el sector lácteo en los noventa. La primera compró una empresa fabricante de helados –La Montevideana– en 1992, a través de la firma Kraft–Suchard, y la revendió a Unilever en 1997. La participación de ambas empresas en la industria láctea es todavía incipiente, a diferencia de Nestlé, Danone o Parmalat.

En el 2002, SanCor, en asociación con el grupo sueco–danés Arla Foods Ingredientes SA, (Afisa), –la mayor compañía láctea europea y segunda en escala mundial– inauguró en Córdoba una planta elaboradora de suero de queso. Esta planta es la más importante en el rubro en América Latina, con una inversión de 70 millones de dólares y una capacidad de elaboración de 500.000 toneladas de suero anuales. Las proteínas que se obtienen a través de los constituyentes del suero se utilizan en la elaboración de una amplia gama de productos alimenticios (quesos, panes, helados, productos de confitería, otros).

Si bien las ET tuvieron la participación más destacada en la compra de activos nacionales, también operaron en el sector lácteo algunos fondos de inversión de origen externo que se asociaron a empresas locales a través de la adquisición de parte de su paquete accionario.

Los dos casos más significativos fueron el de Mastellone Hnos. que vendió en 1998 15% de sus acciones a Dallpoint investment (Greenwich Investments) y el de Milkaut, que se capitalizó en 2000 a través de la venta de 33% de sus acciones a dos fondos de inversión: Patagonia (perteneciente a Merchant Bankers Asociados) y Latin America Capital (fondo administrado por Bassin).5

En las operaciones de compra de firmas o de adquisición de parte de su paquete accionario también participaron grupos económicos y fondos de inversión locales, atraídos por la gran expansión de la industria láctea y por la ampliación del mercado a partir del Mercosur. El grupo más activo fue el Perez Companc Family Group, que adquirió una parte la empresa Molfino Hnos. en 1998 y la totalidad de la sociedad en 2002. Esta compra fue parte de una estrategia de posicionamiento en alimentos por parte del grupo, que a su vez absorbió desde Molfino a otra firma local (Abolio y Rubio, no. 12 en el ranking, adquirida en 1999). En 2002 Molfino fue vendida, junto con otras sociedades del Grupo Pérez Companc, a Molinos Río de la Plata, empresa líder en alimentos perteneciente al mismo grupo, en una operación de reorganización de los activos del conglomerado. Sin embargo, un par de años después, Molinos se desprende de sus inversiones en el sector lácteo. En efecto, en 2004, Molfino fue adquirida por la empresa canadiense Saputo, quien inicia con esta compra sus inversiones en estas industrias.6 Un caso atípico es del grupo Aldrey Iglesias, propietario de multimedios y hoteles, que adquirió El Amanecer en 1998.

A su vez, grandes empresas lácteas de capital nacional absorbieron a firmas locales medianas y pequeñas: Mastellone Hnos. adquirió Fripac (1994) y Lácteos San Marcos (1997), aunque al año siguiente vendió esta última a Sancor.

Por último, tanto firmas nacionales como extranjeras de la alimentación realizaron asociaciones para unificar sus sistemas de distribución: Sancor y COTAR, Mastellone Hnos. y Danone; Nestlé y Molinos, otras.

El resultado del proceso fue una fuerte concentración y transnacionalización del sector, con el desplazamiento de numerosas pymes y el debilitamiento de las formas cooperativas de organización empresarial. La apertura a la competencia internacional y la ampliación del mercado interno, a partir del Mercosur, enfrentaron a las empresas a crecientes desafíos, entre ellos el de alcanzar escalas productivas y comerciales adecuadas. Sin disponer del capital necesario para afrontar la nueva situación, muchas firmas tuvieron que abandonar la producción. Ello, sumado a las estrategias de redespliegue global de las grandes transnacionales, explica la ola de ventas y fusiones de empresas (Gutman, 1999).

Los traspasos de propiedad y las asociaciones con fondos de inversión se aceleraron a partir de 1997: mientras que entre 1990 y 1996 se realizaron nueve operaciones, entre 1997 y 2000 se concretaron veinte. La contracción tanto del mercado argentino como del brasileño a partir de 1998 deterioraron la situación de empresas locales –grandes, medianas y pequeñas– y en general redujeron los márgenes de ganancia en el sector, lo cual explicaría también las ventas por parte de grupos que habían adquirido compañías pocos años antes.

Algunas firmas, como Mastellone Hnos. o Milkaut, tuvieron que recurrir a la capitalización mediante asociación con fondos de inversión y otras fueron vendidas a empresas nacionales o extranjeras. Las ET no sólo tuvieron siempre mejor acceso al financiamiento, sino que pudieron compensar pérdidas locales con beneficios obtenidos en otros mercados.7

3.2 Estrategias y características de las empresas transnacionales

La inserción de las empresas transnacionales en el mercado argentino fue, en todos los casos, parte de un proceso de internacionalización de las firmas. Las decisiones adoptadas estuvieron condicionadas por las trayectorias previas de las empresas y por sus estrategias globales (ver recuadros).

Un primer elemento a resaltar es que los nuevos jugadores que llegaron en los noventa (a excepción de Bongrain) fueron empresas diversificadas, contrastando con las firmas locales, especializadas en productos lácteos.

Esta situación ya se había constatado en el caso de Nestlé, que nació como empresa fabricante de leche condensada, pero que desde que se instaló en el país se fue diversificando en alimentos, produciendo –además de lácteos–golosinas, chocolates, café instantáneo y caldos, sopas instantáneas y otros productos. En los noventa la empresa amplió su mix de producción al agregar fórmulas infantiles, cereales, alimentos para mascotas y aguas minerales, siguiendo las pautas de Nestlé internacional, que fortaleció algunos de esos mercados en estos años.

Parmalat, que tuvo su origen en la industria láctea, también fue diversificando su producción primero hacia productos lácteos con mayor valor agregado y luego hacia alimentos y aguas minerales.

En lo referente a Danone, su trayectoria fue más compleja, ya que se diversificó desde envases de vidrio (su actividad original) hacia alimentos. La diversificación caracteriza también a otras ET (Kraft–Philip Morris, Unilever) y a grupos locales que adquirieron empresas lácteas (Pérez Companc y otros).

Como consecuencia de este proceso se complejizó el perfil de las firmas que compiten en el sector, con ventajas para las empresas más diversificadas por sus posibilidades de lograr economías de gama (scope) en la distribución, de reducir riesgos y de negociar en condiciones más ventajosas con la Gran Distribución Minorista (GD).

De todos modos, las ET tendieron, dentro de la industria láctea, a especializarse en una gama más reducida de productos que las grandes nacionales.

Nestlé se enfocó en sus productos más tradicionales: leche en polvo y leche condensada, destinadas tanto al mercado interno como a la exportación. Sus principales inversiones fueron en la compra de una planta a Mastellone Hnos., la construcción de una nueva planta (que se cuenta entre las cinco más grandes del mundo), y la ampliación de otras dos, que recibieron la certificación ISO 9002. Si bien su mix de producción en lácteos es muy amplio, su presencia más fuerte es en los mercados de leche en polvo y leche condensada. A fines de los noventa vendió una planta de producción de quesos y dos marcas de quesos untables a Bongrain. La empresa tiene un alto coeficiente de exportaciones (superior a 20%) y desarrolla una estrategia regional, complementando el mix de alimentos producidos en el país con el intercambio con sus filiales latinoamericanas, especialmente Brasil y Chile. En 2002 la transnacional suiza Nestlé realizó una alianza estratégica con la cooperativa monopólica neozelandesa Fonterra (mayor exportador de lácteos en los mercados mundiales) conformando DPA (Dairy Partners of America), para la elaboración de leche en polvo y la distribución de productos lácteos en América. En 2003 se implementó la primera fase de este acuerdo con el establecimiento de joint ventures en Brasil, Argentina y Venezuela (Gutman y Lavarello, 2004).

En el caso de Danone, su desembarco en el mercado local reprodujo la estrategia global de operar en diversos mercados de alimentos. Compró primero una tradicional empresa fabricante de galletitas (Bagley) en 1994, formó luego una joint– venture en lácteos con Mastellone Hnos. (1996) y al año siguiente ingresó en el negocio de las aguas minerales, en el que se fortaleció desde 1999. Esta firma no entró en el negocio de leche fluida ni de la leche en polvo, replicando una característica del mercado francés, en el que tradicionalmente las empresas no integran la producción de leches y la de sus derivados. Danone privilegia la producción de bienes de mayor diferenciación y valor agregado, y en Argentina se ha especializado en yogures, quesos untables, postres, flanes y leches saborizadas, con una posición de liderazgo por su capacidad innovadora en productos y en envases.

A fines de la década Danone adquirió la totalidad de la sociedad y compró la marca de Mastellone Hnos. (La Serenísima) para su línea de productos. Si bien Danone tiene marcas muy bien posicionadas en el mercado mundial, decidió utilizar en Argentina una marca muy reconocida localmente (política de marketing que aplica también en el caso de las galletitas y las aguas minerales). Sólo muy recientemente comenzó a usar sus propias marcas para algunos lácteos. Mastellone Hnos. es su proveedor de leche y están asociados en la distribución. Su producción está orientada al mercado interno.

Parmalat, al igual que Danone, comenzó a globalizarse en los noventa, instalando filiales en América del Norte, Europa Oriental y América Latina, a través de la adquisición de empresas locales. Un rasgo diferencial de Parmalat es que se había radicado muy tempranamente en Brasil, desde 1974, era una de las empresas mejor posicionadas en dicho mercado. Su estrategia dentro de lácteos en el mercado argentino fue ofrecer una amplia variedad de productos, ya que elabora leches fluidas, leche en polvo, leche saborizada, manteca, yogures, postres, flanes, dulce de leche y otros. Su producción está destinada casi exclusivamente al mercado interno, y si bien exporta algunos bienes (principalmente leche UAT, esterilizada a ultra alta temperatura), su coeficiente de exportaciones (6.8% en 2001) es bajo en comparación con Nestlé y con empresas grandes y medianas locales.

A diferencia de Danone, Parmalat trató de imponer su propia marca, lo cual parece haber sido una decisión poco afortunada, ya que los consumidores locales (fundamentalmente los del área metropolitana de Buenos Aires) están muy identificados con marcas ya posicionadas en el mercado. Replicó las estrategias comerciales que había desarrollado en Italia y en Brasil, patrocinando equipos de fútbol y apuntando al prestigio de su marca propia, con fuertes inversiones en el diseño del packaging y en publicidad, pero sus efectos en el mercado argentino fueron poco redituables.8

Con respecto a Bongrain, se trata, como ya señalamos de la única ET especializada en lácteos, y dentro de ellos en quesos. Empezó su trayectoria internacional en los setenta, radicándose tempranamente en Brasil. Ya en los ochenta operaba en cuatro continentes, pero en los noventa aceleró su proceso de globalización.

Como un rasgo común a las ET que ingresan o se expanden en los noventa, cabe destacar que en todos los casos no sólo adquirieron empresas locales sino que también hicieron fuertes inversiones. Este es un dato clave a considerar a la hora de mensurar la inversión extranjera, más perceptible cuando se analizan casos individuales que cuando se observan los datos agregados. Para el sector lácteo en los noventa se combinan los traspasos de propiedad a firmas extranjeras con fuertes inversiones de éstas en nuevas plantas y en la modernización de las ya existentes acompañadas de reestructuraciones y cierres de plantas.

3.3 Posicionamiento de las empresas transnacionales en el mercado argentino

Una de las paradojas de la presencia en el mercado argentino de algunos de los grandes jugadores internacionales de la industria láctea es que figuran en los rankings de ventas y de activos por debajo de las grandes empresas nacionales, y algunas de ellas (como Parmalat) con niveles de facturación equivalentes a los de las medianas.

En el cuadro 3 se reproduce el ranking correspondiente al año 2000, encabezado por Sancor y Mastellone Hnos., con Nestlé en tercer lugar pero sobredimensionada ya que incluye el total de su facturación y no sólo la de lácteos. La facturación de Danone en el sector es un tercio de la de Sancor y menos de la mitad de la de Mastellone Hnos., mientras que la de Parmalat apenas alcanza la de dos firmas locales medianas, Milkaut y Molfino.

Considerando la facturación de las primeras doce empresas en el ranking, las nacionales explican 70.1% del total de las ventas y las ET 29.95%, pero esta cifra está de nuevo sobredimensionada porque los datos para Nestlé incluyen sus ventas en productos no lácteos.

Las dos mayores nacionales son líderes en volumen de exportaciones, y los coeficientes de las ET son más bajos que los de las firmas locales.

Es importante señalar que una de las dos mayores firmas, Mastellone Hnos. ha conservado su posición (encabezó el ranking de ventas entre 1990 y 1995 y pasó en 1996 al segundo puesto, pero todavía es primera en activos) a costa de vender algunas de sus marcas y líneas de productos a Danone, de haberse asociado a un grupo inversionista extranjero, ceder 15% de su capital, y de una política de fuerte endeudamiento. Sancor, basó su expansión en los noventa también en un alto nivel de endeudamiento, al recurrir al crédito bancario y a la emisión de obligaciones negociables. Atravesó una situación crítica en 2002–2003.

(Cuadro 4)

Por otra parte, en la medida en que la estrategia de ET como Danone es enfocarse en productos de mayor valor agregado y dejar la elaboración y venta de leche en manos de empresas locales, su posición en el ranking de facturación es necesariamente inferior a la de Mastellone Hnos. y Sancor. La leche es el producto que más factura dentro de esta industria, aunque su tasa de ganancia es inferior a la de los bienes más diferenciados.9

La presencia de empresas transnacionales en el mercado implicó cambios en las estrategias de las firmas nacionales. Mastellone Hnos. vendió líneas de productos a Danone y paralelamente ingresó al sector de quesos, en el cual compite con Sancor. A su vez, ambas empresas se asociaron en 2003 para exportar leche en polvo a México.

Dicho esto, es claro que las ET encontraron en el mercado local a empresas con capacidad innovadora, con redes de abastecimiento y distribución muy desarrolladas y con marcas muy bien posicionadas. La posibilidad de las firmas nacionales de seguir compitiendo en un mercado en el que ingresaron las empresas globales dependió fundamentalmente de su trayectoria previa. Algunas empresas familiares medianas exitosas se vendieron a fines de los ochenta y principios de los noventa sobre todo por problemas de sucesión y por las dificultades para enfrentar el recrudecimiento de la competencia.

En estos años, las grandes firmas nacionales lograron altos niveles de calidad en la producción, similares a los estándares internacionales más altos, pues desarrollaron redes de aprovisionamiento y de distribución de gran eficiencia y posicionando marcas muy reconocidas en el mercado. Tanto Mastellone Hnos. como otras empresas locales habían introducido desde los setenta innovaciones en productos y en los sistemas de envasado, y continuaron en esa línea en los noventa.

Las mayores dificultades se concentraron en las áreas de gestión y planeamiento estratégico. La gestión de estas empresas nacionales ha sido poco profesional. Tal es el caso, por ejemplo de Mastellone Hnos., empresa familiar con la dirección muy centralizada en su presidente, un hombre con mucha visión de los negocios pero sin un staff adecuado a las dimensiones de la firma. En el caso de Sancor, se trata de una cooperativa de tamberos, y si bien tiene una gestión profesional, ésta se ha visto complicada por las tensiones entre los intereses de los productores y los de la usina, tensiones agudizadas por la competencia interempresarial. En general en las empresas locales no existía un adecuado control de gestión, lo cual contrasta con las prácticas de las ET.

En cuanto al planeamiento estratégico, sus carencias fueron producto de las condiciones de la economía argentina en las décadas de los setenta y los ochenta, signadas por altísimos niveles de inflación, fuerte incertidumbre institucional y gran inestabilidad macroeconómica. Estas condiciones del mercado interno también generaron problemas financieros que afectaron negativamente a las empresas.

Otro punto a señalar es que en los noventa las empresas grandes nacionales se expandieron fuertemente, y también lo hicieron las medianas, sobre todo aquéllas que fueron adquiridas por grupos locales con orientación industrial (Molfino) o las que incorporaron a grupos de inversión como socios minoritarios (Milkaut).

Las empresas transnacionales aportaron innovaciones no sólo en la gestión sino también en los productos y en los procesos. Danone introdujo nuevas líneas de productos (postres, Actimel, yogures, productos light) nuevas formas de envasado (yogures en envases más pequeños) e innovaciones en procesos (circuito continuo en la producción de yogures). Otra innovación clave de Danone ha sido crear una marca de productos light para galletitas, alfajores, aguas saborizadas y lácteos.

Pero también cometieron errores estratégicos. El caso de Parmalat (previo a la crisis de la casa matriz) revela que no siempre las ET despliegan estrategias exitosas. Los errores cometidos en el mercado argentino, más allá de los problemas generales que afectan a la firma, la relegaron a una posición de debilidad frente a las grandes argentinas, con una facturación similar a las medianas, a pesar de que opera en el segmento de la leche fluida, que es el que mayores niveles de facturación alcanza.

Por último, las condiciones del mercado a partir de la recesión que comienza en 1998 y sobre todo después de la crisis de fines del 2001 se han modificado nuevamente. Ello impacta de diversas maneras en el sector lácteo. Los efectos más negativos han sido la reducción de la demanda interna y, desde 2001, el crecimiento de los niveles de informalidad.

Todo ello ofrece un panorama más matizado de lo que podría suponerse dada la fuerza competitiva y las dimensiones de las empresas globales que operan en los noventa, ya que lo que se observa es la permanencia de firmas nacionales que frente al avance de las ET consiguen permanecer bien posicionadas en el mercado, si bien modificando su estrategia y asociándose con fondos de inversión o con otras firmas.

Reflexiones finales

El proceso de globalización de la industria láctea argentina es reciente; la actual estructura de mercado, en la que aún predominan las empresas de capital nacional, a pesar del fuerte flujo de inversiones extranjeras registrado en la década de los noventa, está sin duda en vías de transformación, y su desenlace no es aún previsible.

Las estrategias de las firmas nacionales y de las transnacionales guardan ciertas similitudes y algunas importantes diferencias. Las grandes empresas transnacionales que arribaron al sector estuvieron atraídas, por una parte, por la conformación de un mercado regional de dimensiones considerables. Por otra parte, por las indudables ventajas del país en términos de la producción y la calidad de la materia prima, por la amplias y consolidadas redes de proveedores y distribuidores con que contaban las empresas locales, y por la posibilidad de acceder a marcas de reconocida aceptación en los mercados domésticos.

Las ventajas de las transnacionales sobre las locales son indudables en varios elementos estratégicos: dimensión de las firmas, acceso a los mercados internacionales de crédito, de tecnología y de insumos, relaciones globalizadas con las grandes cadenas minoristas de la alimentación; estrategias de localización y de aprovisionamiento a escala global a través de sus inversiones en un gran número de países.

A pesar de ello, las empresas nacionales siguen liderando el mercado interno, si bien este liderazgo está siendo crecientemente cuestionado. Su permanencia en el sector obedece, entre otras razones, a las innovaciones tecnológicas y organizativas emprendidas desde años atrás, al desarrollo de relaciones directas con la red de tamberos asociados –que les otorga una ventaja competitiva considerable–, y a su conocimiento del consumidor y los mercados locales. Las mayores complejidades del funcionamiento del sector (desarrollo de proveedores, logísticas de frío, fuerte tradición en marcas y productos, significativa presencia de cooperativas) explican, en parte, el menor grado de transnacionalización de esta industria en relación al registrado en otras ramas de la alimentación.

Los nuevos jugadores transnacionales son grupos empresarios, en su mayoría muy diversificados dentro de las industrias de la alimentación. Su presencia cambia el perfil del sector y agudiza las presiones competitivas. Son portadores de innovaciones tecnológicas, innovaciones organizativas, joint ventures, y otras visiones empresariales estratégicas. Por otra parte, los estudios de caso han puesto en evidencia estas empresas que han desplegado estrategias diferenciadas, y que no todos han logrado una inserción exitosa en los mercados locales.

Por lo demás, el enfoque metodológico adoptado, combinando una visión sistémica del sector con estudio de firmas, permite analizar desde nuevas ópticas el fenómeno de la inversión extranjera directa.

Son muchos los interrogantes que quedan abiertos con relación a las estrategias empresariales; por lo demás, el sector está atravesando por un período de fuerte crisis, del que sin duda saldrán nuevos y viejos ganadores y algunos perdedores.

Bibliografía

a) Artículos y Libros

Aspiazu, D. (1998) La concentración de la industria argentina a mediados de los años noventa. Buenos Aires, Eudeba/FLACSO. [ Links ]

Cámara Industrial de Productos Alimenticios (CIPA) (1981) Medio siglo de vida. Buenos Aires, Carcos. [ Links ]

CEPAL (2002) La inversión extranjera en América Latina y el Caribe. Santiago de Chile, (informe correspondiente al año 2001). [ Links ]

Chudnovsky D. y A. López (2001) La transnacionalización de la economía argentina. Buenos Aires, Eudeba/Cenit. [ Links ]

Chudnovsky, D., A. López y F. Porta (1995) "Más allá del flujo de caja. El boom de la inversión extranjera directa en la Argentina" en Desarrollo Económico, no.137, v.35, abril–junio. [ Links ]

Gutman, G. y V. Cesa (2002) "Innovación y cambio tecnológico en las industrias de la alimentación en la Argentina", en R. Bisang, G. Lugones y G. Yoguel (comps.) Apertura e innovación en la Argentina, Buenos Aires, Redes/UNGS/Miño y Dávila. [ Links ]

Gutman, G. (2002) "Impacts of the Rapid Rise of SupermarkET on Dairy Products Systems in Argentina", Development Policy Review. 20 (4). [ Links ]

–––––––––– (1999) "Desregulación, apertura comercial y reestructuración industrial. La industria láctea en Argentina en la década de los noventa" en D. Azpiazu (comp.) La desregulación de los mercados. Paradigmas e inequidades de las políticas del neoliberalismo: las industrias lácteas, farmacéuticas y automotriz. Buenos Aires, Tesis–Norma/ FLACSO, 1999. [ Links ]

Gutman, G. y P. Lavarello (2004) "Inversiones extranjeras directas en las industrias lácteas y de galletitas y golosinas en Argentina y el Mercosur". Mimeo, Santiago de Chile, CEPAL. [ Links ]

Gutman, G. y C. Rebella (1990) "Subsistema lácteo" en G. Gutman y F. Gatto (comps.) Agroindustrias en Argentina. Cambios organizativos y productivos (!970–1990). Buenos Aires, CEAL/CEPAL. [ Links ]

Heymann, D. y B. Kosacoff (eds.) (2000) La Argentina de los noventa. Desempeño económico en un contexto de reformas. Buenos Aires, Eudeba/CEPAL. [ Links ]

Knecher, L. y R. Fuld (1998) "Orígenes, desarrollo y desaparición de una empresa de capital nacional: la historia de Kasdorf S.A." en Ciclos, no. 16. [ Links ]

Kulfas, M., F. Porta y A. Ramos (2002) Inversión extranjera y empresas transnacionales en la economía argentina. Buenos Aries, CEPAL. [ Links ]

b) Publicaciones periódicas

Mercado (1990–2002) [ Links ]

Alimentos Argentinos (2000–2002) [ Links ]

c) Fuentes escritas

Base de datos del área de Economía y Tecnología de FLACSO, Buenos Aires. [ Links ]

Bagley, Memorias y Balances, 1995–1998. [ Links ]

Danone Group, Rapports Annuels, 1995, 1999, 2001 [ Links ]

d) Páginas web

e) Entrevistas

Dora Rodríguez (Jefa de Planificación Comercial de Lactona, S.A), 11–06–2003.

Philippe Loic Jacob (asesor del presidente de Danone), 25–07–2003.

Gustavo Ferrere (productor lácteo, proveedor de Mastellone Hnos), 29–07–2003.

Alejandro Stengel (consultor, Booz Allen & Hamilton), 8–08–2003.

1 Esta sección reproduce en parte y resume, los trabajos de G. Gutman y C. Rebella, "Subsistema lácteo" (1990) y G. Gutman "Desregulación, apertura comercial y reestructuración industrial. La industria láctea en Argentina en la década de los noventa" (1999).

2 En el sector primario se registra, junto a la incorporación de modernos paquetes tecnológicos, la desaparición de numerosos tambos; éstos pasaron de 44,000 en 1988 a 22,000 3n 1996, y a 15,000 a fines del 2001.

3 Este apartado se ha basado en las siguientes fuentes de información: Base de datos del área de Economía y Tecnología de FLACSO; G. Gutman, "Desregulación, apertura comercial y reestructuración industrial. La industria láctea en Argentina en la década de los noventa" (1999); L. Knecher y R. Fuld , "Orígenes, desarrollo y desaparición de una empresa de capital nacional: la historia de Kasdorf S.A." (1998); Revista Mercado (1990–2002); Revista Alimentos Argentinos (2000–2002); páginas Web de empresas (ver fuentes); Memorias de empresas; entrevistas (ver fuentes); artículos periodísticos.

4 En realidad, el traspaso de propiedad de Kasdorf tuvo lugar tras la compra de Milupa por parte de Nutricia.

5 Otros ejemplos son el de Exxel Group, de capitales norteamericanos, que compró Heladerías Freddo y el del fondo Marcos Martini Investments, que asociado con Yeffreys Investments adquirió La Lácteo en 2002.

6 Otros grupos locales muy diversificados compraron empresas pero mantuvieron la propiedad por periodos muy breves, con una lógica más financiera que industrial. Fue el caso de SOCMA, que compró La Lácteo (13ª en el ranking sectorial) en 1997 y la revendió a dos fondos extranjeros cinco años después, y de DCA, (integrada por Argentine Venture Partners, fondo del grupo Soldati, asociado a bancos extranjeros y a Goldman Sachs) que adquirió Abolio y Rubio en 1997 y la vendió a Molfino en 1999.

7 El mayor ritmo de las fusiones y adquisiciones desde mediados de los noventa puede explicarse también porque algunas ET desplegaron estrategias globales de participación más activa en países emergentes desde mediados de los noventa.

8 Los graves problemas financieros que ha atravesado la empresa desde el 2003 han debilitado su posición en el mercado, y parecen ser producto tanto de errores estratégicos como de un manejo poco transparente de sus fondos.

9 Entrevista a Philippe Loic Jacob, asesor del presidente de Danone.