Servicios Personalizados

Revista

Articulo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Accesos

Accesos

Links relacionados

-

Similares en

SciELO

Similares en

SciELO

Compartir

Investigación económica

versión impresa ISSN 0185-1667

Inv. Econ vol.70 no.276 Ciudad de México abr./jun. 2011

Volatilidad financiera y sistema bancario durante la crisis 2007–2009

Financial volatility and banking system during the 2007–2009 crisis

Salvador Cruz–Aké*, Pablo López Sarabia** y Francisco Venegas–Martínez***

* Escuela Superior de Economía del Instituto Politécnico Nacional (ESE–IPN). Correo electrónico: salcake@yahoo.com.

** Instituto Tecnológico de Estudios Superiores de Monterrey, Campus Estado de México. Correo electrónico: plopezs@itesm.mx.

*** Escuela Superior de Economía del Instituto Politécnico Nacional (ESE–IPN). Correo electrónico: fvenegas1111@yahoo.com.mx, respectivamente.

Manuscrito recibido en octubre de 2010.

Aceptado en marzo de 2011.

Resumen

Este trabajo da una explicación multifactorial de la crisis de 2007–2009, detonada por el incumplimiento de las hipotecas subprime y el subsecuente periodo de alta volatilidad en los mercados financieros. Se examina el comportamiento de los bancos que suspendieron operaciones en fondos con instrumentos respaldados o colateralizados por hipotecas, lo cual, a su vez, provocó a la falta de liquidez en el sistema financiero, situación que condujo al estado a realizar un rescate apresurado. Para ello, se propone un sistema de ecuaciones diferenciales estocásticas con reversión a la media que vinculan el requerimiento de capital de los bancos con: los activos riesgosos, la volatilidad del sistema financiero, el premio al riesgo de mercado, la tasa de interés real, el nivel de inflación y la actividad económica. En el modelo propuesto se supone que los bancos pueden sufrir "corridas bancarias" cuando su requerimiento de capital está por debajo de un umbral tipo VaR (valor en riesgo) y los efectos de la "corrida" pueden ser transmitidos al resto del sistema financiero. Adicionalmente, utilizando simulación Monte Carlo, se muestra que el comportamiento irresponsable de los bancos puede condicionar la quiebra del resto del sistema, dependiendo del tamaño relativo de los mismos.

Palabras clave: modelos de volatilidad, crisis financiera, sistema bancario.

Clasificación JEL:**** C10, C22, C32, C53

Abstract

This paper aims to provide a multifactor explanation about the financial crisis of 2007–2009, triggered by the failure of subprime mortgages, and the afterwards high volatility in the financial markets. The behavior of banks that suspended operations in hedge funds with backed or collateralized mortgages is examined, which in turn led to a lack of liquidity in the financial system, a situation that drove the state to rush a rescue. To reach this end, we propose a system of stochastic differential equations with mean reversion linking the capital requirement of banks to: risky assets, the volatility of the financial system, the risk premium market, the real interest rate, the level of inflation, and economic activity. The proposed model assumes that banks may suffer "bank runs" when their capital requirements is below a VaR (value at risk) threshold, and the effects of the "run" can be transmitted to the rest of the financial system. Additionally, by using Monte Carlo simulation, it is shown that the irresponsible behavior of banks can influence a breakdown of the rest of the system, depending on their relative size.

Key words: volatility models, financial crisis, banks system.

INTRODUCCIÓN

Mucho se ha escrito sobre los orígenes y alcances de la crisis inmobiliaria y financiera experimentada por la economía estadounidense; véanse, por ejemplo, Obstfeld y Rogoff (2009), Caballero y Kurlat (2009), Acharya et al. (2009), Kacperczyk y Schnabl (2009), Adrian y Song–Shin (2009), Song–Shin (2009), Farhi et al. (2009) y Cummins y Trainar (2009), entre muchos otros.

Al respecto, varios autores coinciden en que la burbuja inmobiliaria empezó a ser insostenible a mediados de 2006 debido a las presiones inflacionarias generadas por el aumento en los precios de cereales, metales y petróleo, entre otros commodities. Dicha presión inflacionaria impulsó un aumento en las tasas de interés de referencia, y con ello un incremento en la tasa de las hipotecas de alto riesgo (subprime1), mismas que tendrían un infortunado desenlace en agosto de 2007 con la suspensión de operaciones de varios fondos de inversión ligados a hipotecas de alto riesgo y otros fondos estructurados, lo que se traduciría más tarde en una falta de liquidez en el sistema financiero estadounidense, provocando, entre 2008 y 2009, que muchos bancos asentados en Estados Unidos y en el mundo quebraran a raíz de sus posiciones en esos títulos.

Parte del debate sobre si el Estado debe rescatar o no a los bancos privados gira en torno a la experiencia de los rescates que se han implementado en diversos países para salvaguardar sus sistemas financieros; por ejemplo Mitchell et al. (1992) dieron argumentos a favor de los rescates bancarios que pueden ser aplicados a la crisis de 2007–2009, estableciendo, en su momento, que los rescates no se hacen para proteger a la banca, sino para salvaguardar al sistema de pagos y los canales de financiamiento interno de las economías. En este artículo pretendemos mostrar que la falta de liquidez durante la crisis hipotecaria condujo a la ejecución del rescate del sector bancario, a partir de la misma regulación del sistema financiero, pues aun suponiendo que los agentes actúan de manera racional y que se sujetan a la regulación existente (lo cual no necesariamente es cierto), un sistema bancario poco, o escasamente, regulado puede conducir, de nuevo, a quebrantos como los de 2008–2009.

La idea central de este artículo, y una de sus principales contribuciones, es la construcción de un modelo a través de un sistema de ecuaciones diferenciales estocásticas, con reversión a la media, que vinculen el requerimiento de capital de un conjunto de bancos con distinta tolerancia a la volatilidad, con las principales variables macroeconómicas y financieras de una economía cuyo sistema financiero presenta poca o escasa regulación y su principal forma de control es la capacidad de los agentes económicos de exigir la devolución de sus depósitos en cualquier momento. Por lo tanto, los depositarios, en conjunto, son capaces de generar una salida masiva de recursos del banco si observan un nivel de capital (contable) que haga improbable el pago de sus depósitos, generando con ello una "corrida financiera" que podría hacer que el banco se colapse. Esta inestabilidad se refleja en la volatilidad de todo el sistema, causando con ello perturbaciones al resto de las instituciones financieras y, por tanto, propagando la "corrida".

Otro resultado interesante del presente trabajo es que la existencia de un banco líder "demasiado grande para quebrar" condiciona la quiebra de los bancos seguidores generando con ello rescates sistémicos. Este punto será ampliamente discutido en la cuarta sección, donde se utiliza un modelo de simulación Monte Carlo.

El ambiente financiero anterior es consistente con la realidad experimentada por el sector bancario estadounidense durante la crisis subprime, pues la desregulación sufrida por el sector en años previos eliminó la restricción que tenían los bancos para abrir sucursales fuera de su estado de origen, lo que incentivó la conformación de bancos nacionales y una mayor competencia entre ellos (lo cual no es necesariamente malo) con la consecuente reducción del margen financiero.2 Lo anterior, propició que la mayoría de los bancos comenzaran a realizar una reingeniería en sus productos basada en tomar un mayor riesgo a cambio de un mejor rendimiento que les permitiera compensar la caída en las utilidades. Este entorno de fuerte competencia no es sino otra etapa del ciclo de innovación de la industria financiera. Lejos de representar la imprudencia o desidia de los principales actores de esta industria, representa la necesidad de explotar las innovaciones realizadas años antes en una industria en donde la innovación provee a su creador de poco tiempo para disfrutar de ganancias monopólicas, producto de su labor creativa.

Durante esta fase de erosión de márgenes en la industria bancaria, el gobierno de Estados Unidos, por parte de la Reserva Federal, realizó un recorte de las tasas de referencia de 6 a 1 por ciento en un lapso de 4 años a partir del año 2000 con el fin de mantener el crecimiento de la economía y el empleo. La reiterada política de bajas en las tasas de interés gestó una nueva burbuja en el sector de la vivienda al registrarse un incremento en el precio de las casas, medido a través del índice Shiller de las 10 y 20 ciudades más importantes de Estados Unidos, como consecuencia de la gran demanda de casas provocada por el crédito barato. Este fenómeno se ilustra en la gráfica 1.

Este escenario en donde el Banco Central decide bajar la tasa de interés a fin de estimular la demanda agregada mediante su política monetaria, y con ello proteger el empleo, ha sido ampliamente descrito en la teoría económica y puede ser visto como una consecuencia de la ley de Okun; para una exposición de esto véanse, por ejemplo, Abel y Bernanke (2005) y Knotek (2007).

Por otro lado, la estrategia contra–recesiva, implementada con mayor fuerza después de los atentados del 11 de septiembre de 2001, tuvo como efecto colateral un aumento en la demanda hipotecaria por las bajas tasas de interés. Esta demanda también fue alimentada por la liquidez producto del gasto de guerra y el déficit presupuestal. Este exceso de liquidez en el mercado fue colocado por los bancos entre los clientes de una menor calificación crediticia (subprime) que querían comprar una vivienda, ya fuera para habitarla o como inversión altamente valorada por la revaluación continua que experimentaba el sector de bienes y raíces. Los bancos no sólo otorgaron créditos hipotecarios a clientes de mayor riesgo, sino que además bursatilizaron dichas hipotecas a través de bonos redimibles, notas estructuradas y otras innovaciones financieras (derivadas) como los Asset Backed Securities (ABS), Collateralized Mortgage–Backed Obligations (CMO), Mortgage–Backed Securities (MBS), Collateralized Debt Obligation (CDO) y Collateralized Loan Obligation (CLO), por mencionar algunas. Para detalles acerca de los prospectos y la valuación de estos activos véase Fabozzi (2005).

Sin duda, mucho se ha aprendido en los últimos años sobre el uso (para cobertura) y el abuso (para especulación) de los productos derivados financieros, pero mucho queda todavía por aprender acerca de sus efectos sobre los requerimientos de capital de la banca privada. Los derivados pueden ser empleados con fines especulativos para generar ganancias de millones de dólares en periodos cortos de tiempo (unas semanas), pero también, si no se utilizan adecuadamente, pueden generar pérdidas astronómicas en periodos de tiempo aún más cortos (unos días). Evidentemente, los mercados de derivados no originaron la crisis de 2008, pero la exacerbaron al generar una burbuja especulativa. El origen de la crisis se debe ubicar en la burbuja hipotecaria subprime y en la recesión estadounidense, así como el impacto de esta última en la economía mundial. Es importante aclarar que los derivados financieros no son armas de destrucción masiva ni instrumentos financieros tóxicos para las economías, simplemente, y como en todo mercado (por ejemplo, en los mercados de capitales y de deuda flotante), hay perdedores y ganadores. La gran diferencia con otros mercados es la exposición al riesgo y la magnitud colosal de las apuestas (ya que usualmente no se entrega el subyacente, sólo se pagan diferencias). Dados los resultados observados en los mercados de derivados, es evidente que los emisores y compradores todavía no entienden por completo el funcionamiento y los efectos de estos instrumentos en otras variables financieras y reales, saltando a la vista que falta mucha investigación de calidad al respecto.

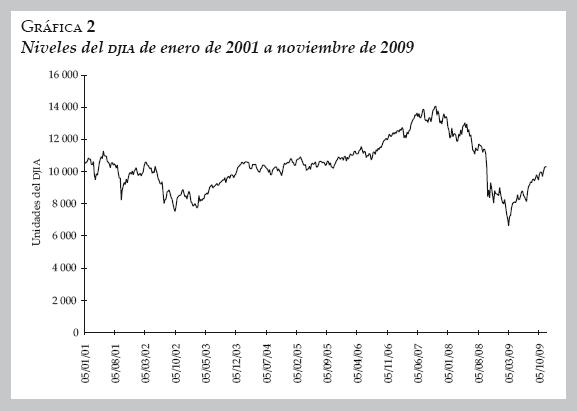

Las obligaciones de deuda respaldadas o colateralizadas por hipotecas emitidas por los bancos estadounidenses fueron en su mayoría con hipotecas subyacentes de clase subprime (de segunda vuelta, con calidad crediticia bbb o menos). A través de estos instrumentos innovadores, los bancos otorgaban créditos a individuos con alto riesgo de incumplimiento. Al tener mayor riesgo se cotizaba una sobretasa que era muy atractiva para los fondos líquidos disponibles de todo el mundo. Así pues, a través de estas innovaciones financieras de los bancos estadounidenses, los fondos prestables que alimentaron al mercado hipotecario no fueron obtenidos sólo de fuentes locales, sino también de prestamistas (privados e institucionales) extranjeros, los cuales proveyeron de fondos a una burbuja especulativa. Esta burbuja pronto contagió al resto del mercado de derivados y a los mercados de capitales. Poco antes de que las quiebras de algunos intermediarios reventaran la burbuja, índices como el Dow Jones Industrial Average (DJIA) habían registrado alzas continuas durante meses (véase la gráfica 2), lo que resulta en un contundente indicador del efecto de la "euforia subprime" sobre el resto del sistema financiero en Estados Unidos.

Uno de los objetivos de este trabajo es examinar los efectos de la crisis financiera subprime en el comportamiento del sistema bancario y otras variables macroeconómicas relevantes. Para ello el trabajo econométrico estará circunscrito a la búsqueda de valores iniciales para los parámetros de un modelo de simulación Monte Carlo. Como una ecuación diferencial estocástica con reversión a la media es el límite continuo de una ecuación en primeras diferencias, el conjunto de ecuaciones diferenciales en cuestión es un sistema integrado de orden uno. En consecuencia, al tomar de nuevo diferencias, se tendrá un sistema integrado de orden dos. Al revisar la literatura v.g. Mühleisen (1995) y Juselius (2006), se puede encontrar un gran número de trabajos sobre cointegración de series macroeconómicas. En casi todos ellos se prueba que éstas cointegran en niveles o en primeras diferencias, dependiendo del experimento y las series utilizadas, y difícilmente lo hacen en órdenes superiores. A partir de estos resultados, es posible esperar que se rechace la hipótesis nula de cointegración para el modelo analizado, con lo que los modelos Seemingly Unrelated Regression (SUR) aparecen como una alternativa posible para la calibración del modelo Monte Carlo propuesto.

La organización de este trabajo es como sigue. En la siguiente sección se establecerá un modelo de ecuaciones diferenciales estocásticas que permitirá estudiar cómo la crisis financiera se transmitió a la economía real. En la sección tercera, con base en el modelo propuesto, se discuten los efectos del incumplimiento masivo de hipotecas subprime y la suspensión de fondos con instrumentos colateralizados a dichas hipotecas, así como la necesidad de intervención gubernamental. En la cuarta sección se llevará a cabo una simulación Monte Carlo para examinar el comportamiento imprudente de los bancos y cómo éstos pueden conducir a la quiebra del resto del sistema, dependiendo del tamaño relativo de los mismos. Por último, en la sección quinta se plantean las conclusiones.

EL MODELO

A partir de la disminución en las tasas de interés entre 2000 y 2001, el mercado de derivados tuvo un crecimiento acelerado y comenzó a descender en 2004 a consecuencia del incremento en las tasas de interés inducido por las presiones inflacionarias en los mercados de metales, alimentos y petróleo. Para explicar este fenómeno, hay que recordar que la economía norteamericana lleva varios años padeciendo déficit gemelos,3 lo que la vuelve sumamente dependiente de los flujos del exterior que entran a través de la cuenta de capital. Estos flujos deben ser atraídos a través de una tasa de interés suficientemente alta dado el nivel de riesgo asociado o mediante una ganancia cambiaria (véase Rodseth 2000).

Cuando el gobierno de Estados Unidos decidió bajar la tasa interés, inició un proceso de depreciación gradual del tipo de cambio del dólar contra otras monedas (incluido el peso mexicano) que encareció las importaciones de todo tipo, y con ello afectó el componente inflacionario aportado por los bienes traídos desde el exterior. Este escenario obligó al gobierno estadounidense a subir la tasa de referencia, con lo que detuvo el crecimiento del mercado hipotecario y encareció los pagos de muchos acreditados; para más detalles véase Caballero et al. (2008).

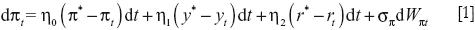

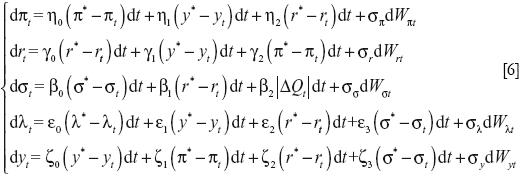

Aunado a lo anterior, el mundo enfrentó una creciente demanda asiática por materias primas, a tal grado que el dinamismo de la economía China aumentó, por sí mismo, el precio del acero, el cemento, el petróleo y otras materias primas en dicho periodo. Esta alza en el precio de insumos importados generó una nueva presión inflacionaria en Estados Unidos (ahora a través de los insumos), la cual fue contrarrestada por la Reserva Federal mediante una nueva alza de la tasa de interés de referencia. Este proceso puede resumirse, analíticamente, como:

donde:

η0: velocidad de ajuste de la inflación asociada a las desviaciones de la inflación actual, πt, con respecto a su valor de largo plazo, π*.

η1: velocidad de ajuste de la inflación asociada a las desviaciones del PIB actual, yt, con respecto a su valor de largo plazo, y*.

η2: velocidad de ajuste de la inflación asociada a las desviaciones de la tasa de interés actual, rt, respecto a su valor de largo plazo, r*.

σπ dWπt ~ N(0,dt): fuentes estocásticas exógenas de la inflación.

Como puede observarse, esta ecuación diferencial estocástica multifactorial resume los determinantes de la inflación (Gordon 1988, capítulo 22), pues reproduce los efectos positivos, η0>0, sobre la inflación, dπt, debidos a aumentos en la demanda agregada, yt, más allá de su nivel de largo plazo, y*. Asimismo, la ecuación [1] reproduce los efectos negativos, η1<0, sobre la inflación, dπt, provocados por un aumento de la tasa de interés, rt, por encima de su valor de largo plazo, r*, a través de la disminución en la creación endógena de dinero producto de la intermediación financiera.

Es posible observar un componente de expectativas mixtas en el modelo, pues aunque se supone que la inflación tiene un componente de reversión a la media, η0>0, el cual lleva a la inflación actual, πt, a su valor de largo plazo, π*, la convergencia no es inmediata, ya que los agentes económicos tardan en asimilar la información proveniente del comportamiento del Banco Central. Por último, la ecuación [1] contiene un término de difusión (movimiento browniano o proceso de Lévy) que captura las fuentes exógenas de inflación.

Gran parte de los instrumentos derivados de alto riesgo se otorgaron a una tasa de interés variable (véase Kroszner 2007), por lo que las presiones inflacionarias que experimentó la economía norteamericana a lo largo de 2004 y de manera intensa en 2006 (a consecuencia de la mayor volatilidad en los precios de alimentos, metales y petróleo) se reflejó en un incremento en las tasas de interés de más de 400 puntos base. Mientras que el precio de las casas disminuyó en promedio 5.9% en Estados Unidos,4 lo que provocó que muchas familias tuvieran aumentos en los pagos de sus hipotecas debido al ajuste de las tasas que en muchos casos condujo al incumplimiento de pagos y, con ello, al aumento de las ejecuciones y embargos de casas que para 2008 fueron, en números cerrados, 230 000.

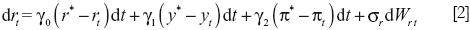

El mecanismo de transmisión entre la tasa de inflación y la tasa de interés ha sido ampliamente estudiado. Por ejemplo, Young y Darity (2004) establece la dependencia de la tasa de interés con respecto a cambios en el PIB y cambios en la inflación y sus rezagos mediante la siguiente ecuación:

donde:

γ0: velocidad de ajuste de la tasa de interés asociada a las desviaciones de la tasa de interés actual, rt, con respecto a su valor de largo plazo, r*.

γ1: velocidad de ajuste de la inflación asociada a las desviaciones del PIB actual, yt, con respecto a su valor de largo plazo, y*.

γ2: velocidad de ajuste de la inflación asociada a las desviaciones de la inflación actual, πt, con respecto a su valor de largo plazo, π*.

σr dWrt ~ N(0,dt):: fuente estocástica exógena de la tasa de interés.

El mecanismo de transmisión entre la tasa de interés y el PIB se expresa mediante γ1, el cual resume los posibles efectos que surgen del mercado de bienes y servicios. Del mismo modo, todos los movimientos producidos por el mercado de dinero son capturados mediante la sensibilidad de la tasa de interés con respecto a las desviaciones de inflación actual, πt, y con respecto a su valor de largo plazo, π*, expresada mediante γ2.

Para representar la dependencia de la tasa de interés con respecto a sus valores pasados, el modelo propone un mecanismo de reversión a la media que lleva la tasa de interés actual, rt, a su valor de largo plazo, r*, a una velocidad γ0. De nuevo, se establece la posibilidad de movimientos en la tasa de interés exógenos al modelo, se supone que éstos son conducidos por un proceso estocástico (movimiento browniano), el cual, por simplicidad, no está correlacionado con el proceso asociado a la tasa de inflación, esto es: ρ(dWπt,dWrt) = 0. Por último es importante destacar que la ecuación [2] puede generar tasas de interés reales negativas, como las observadas en el periodo en cuestión.

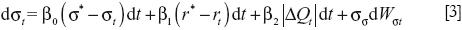

Hasta el momento, se ha hecho una descripción más o menos detallada de la cadena de eventos que detonaron la crisis hipotecaria de 2008. Aun suponiendo que los agentes económicos actuaron con prudencia, el cambio en la tasa de interés de referencia (con el propósito de incidir en la inflación) disparó una cadena de incumplimientos que hizo que algunas entidades quebraran; las ventas masivas en los mercados de derivados (incluyendo los respaldados por hipotecas y los llamados estructurados "tóxicos") y de capitales convirtieron a muchos instrumentos en "papas calientes" que debían ser liquidadas, aumentando con ello la volatilidad del mercado y minando su precio hasta crear una caída autoalimentada del mismo. Este proceso se representa mediante la siguiente expresión:

donde:

β0: velocidad de ajuste de la volatilidad del mercado accionario asociada a las desviaciones de la volatilidad actual, σt, con respecto a su valor de largo plazo, σ*.

β1: velocidad de ajuste de la volatilidad del mercado de valores asociada a las desviaciones de la tasa de interés actual, rt, con respecto a su valor de largo plazo, r*.

β2: sensibilidad de la volatilidad respecto al valor absoluto del cambio en la

cantidad de títulos intercambiados en el mercado de valores, |ΔQt|.

σσ dWσt ~ N(0,dt): fluctuaciones estocásticas exógenas de la volatilidad.

La ecuación [3] tiene la finalidad de vincular al sistema financiero, a través de su volatilidad, con las decisiones del Banco Central y su instrumento de política monetaria, la tasa de interés, a través de la sensibilidad de la volatilidad, β0, de las desviaciones de la tasa de interés actual, rt, con respecto a su valor de largo plazo, r*.

También es necesario vincular la volatilidad del sistema financiero a las decisiones de portafolio de los agentes que participan en el mercado. Para ello, se ha añadido un componente, β2, que captura la sensibilidad de la volatilidad del mercado financiero al valor absoluto de la cantidad de títulos comerciados, |ΔQt|, el cual estará dado en función de las expectativas de los agentes, su ingreso disponible y las restricciones presupuestales que enfrenten. Al igual que en las ecuaciones anteriores, se añadieron perturbaciones normales exógenas que pueden afectar la volatilidad del mercado de valores; éstas se distribuyen normalmente con media cero y varianza en función del tiempo y no están correlacionadas con el resto de las exogeneidades de la economía.

A continuación vinculamos al sistema financiero con el resto de la macroe–conomía. Aunque existe un debate sobre los efectos y duración de los cambios que tanto el sistema macroeconómico como el mercado de dinero tienen sobre el resto de la economía, la llamada neutralidad del dinero, la evidencia empírica sugiere que, en el corto plazo y en un ambiente de volatilidad, las variables monetarias afectan a las reales a través de expectativas auto–realizadas y el efecto riqueza en la restricción presupuestal de las familias. Este mecanismo de transmisión fue visto con mucho interés durante la caída de los mercados financieros de todo el mundo a finales de 2008 cuando estos perdieron la tercera parte de su valor con respecto a los niveles anteriores a la crisis. Esta caída provocó el derrumbe de la confianza del consumidor y con ella el consumo de bienes durables, mientras que las inversiones de largo plazo fueron pospuestas hasta no tener signos de recuperación.5

En la siguiente gráfica (3) se muestra la relación que guardan los cambios en el consumo de bienes durables y la confianza del consumidor con el desempeño de los mercados financieros, por lo que es creíble pensar que existe un canal de transmisión entre el sector financiero y la economía real.

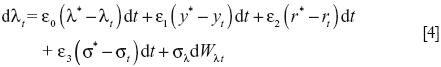

Con base en la discusión anterior, la relación del premio al riesgo de mercado con otras variables relevantes se expresa, formalmente, a través de:

donde:

ε0: velocidad de ajuste del premio al riesgo de mercado, λt, asociada a sus desviaciones con respecto a su valor de largo plazo, λ*.

ε1: velocidad de ajuste del premio al riesgo de mercado asociada a las desviaciones del PIB actual, yt, con respecto a su valor de largo plazo, y*.

ε2: velocidad de ajuste del premio al riesgo de mercado asociada a las desviaciones de la tasa de interés, rt, con respecto a su valor de largo plazo, r*.

ε3: velocidad de ajuste del premio al riesgo de mercado asociada a las desviaciones de la volatilidad del mercado, σt, con respecto a su valor de largo plazo, σ*.

σλ dWλt ~ N(0,dt): fluctuaciones estocásticas exógenas del premio al riesgo.

Con la inclusión de la ecuación [4] se establece el puente necesario para que a través de la sensibilidad del premio al riesgo, ε1, de las desviaciones de la demanda agregada, yt, con respecto a su nivel de largo plazo, y*, y la sensibilidad del premio al riesgo, ε2, de las desviaciones de la tasa de interés actual, rt, con respecto a la de largo plazo, r*, el mercado financiero sea afectado tanto por la demanda agregada como por la tasa de interés, lo que establece una vinculación entre las variables financieras y las variables económicas. La inclusión de un término de sensibilidad del premio al riesgo, ε3, de las desviaciones de la volatilidad actual, σt, con respecto a la de largo plazo, σ*. Para mayores detalles sobre el premio al riesgo de mercado y su formación, véanse los trabajos seminales de Markovitz (1999), Litner (1965) y Treynor (1962).

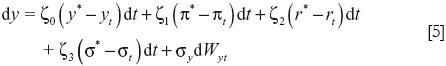

Para completar el mecanismo de transmisión de las decisiones de política monetaria o de los choques meramente monetarios al mercado financiero y finalmente a la economía real, es necesario establecer una ecuación diferencial estocástica que vincule al sector real de la economía con las dos ecuaciones anteriores. Para ello, se propone:

donde:

ξ0: velocidad de ajuste del cambio en el PIB asociada a las desviaciones de su tasa de crecimiento, yt, con respecto a su valor de largo plazo, y*.

ξ1:velocidad de ajuste del cambio en el PIB asociada a las desviaciones de la inflación actual, πt, con respecto a su valor de largo plazo, π*.

ξ2: velocidad de ajuste del cambio en el PIB asociada a las desviaciones de la tasa de interés, rt,con respecto a su valor de largo plazo, r*.

ξ3: velocidad de ajuste del cambio en el PIB asociada a las desviaciones de la volatilidad del mercado, σt, con respecto a su valor de largo plazo, σ*.

σy dWyt ~ N(0,dt):fluctuaciones estocásticas exógenas del PIB.

La expresión [5] completa el sistema de ecuaciones diferenciales estocásticas que modelan la economía. El mecanismo de transmisión a la economía real se da a través de la sensibilidad, ξ3, del cambio en la tasa de crecimiento por desviaciones de volatilidad actual, σt, con respecto a su valor de largo plazo, σ*. Estas desviaciones pueden entenderse como el mecanismo de contaminación desde el cual las expectativas del mercado afectan las percepciones del público, deteniendo la actividad económica real y con ello generando expectativas recesivas.

El resto de la ecuación [5] corresponde a los modelos macroeconómicos tradicionales, pues incorpora un mecanismo de transmisión entre el mercado de dinero y el sector real de la economía a través de la sensibilidad de la tasa de crecimiento, ξ2, por desviaciones de la tasa de interés actual, rt, con respecto a sus valores de largo plazo, r*. Del mismo modo, se plantea un puente entre choques inflacionarios internos o externos y la economía real. Esta sensibilidad, ε1, está basada en la literatura especializada sobre los efectos negativos de la inflación en el crecimiento de los países, ya sea a través de los costos de menú (para mayores referencias véanse Golosov y Lucas 2003; Mankiw 1985) y la disminución del horizonte de planeación o aumentos en la inequidad de la distribución de la riqueza (véanse Hobijn y Lagakos 2003; Albanesi 2007). Lo anterior, en conclusión, proporciona un sistema de ecuaciones diferenciales estocásticas para un modelo macroeco–nómico de la siguiente forma:

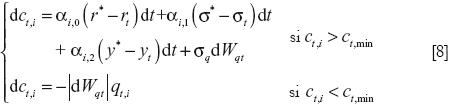

Para cerrar el modelo, se incluye un conjunto de ecuaciones diferenciales estocásticas que expresan el cambio, dQi, en la cantidad de activos riesgosos que mantiene un banco representativo en su portafolio. Por simplicidad, se supone que cada banco mantiene una reserva de capital determinada por un VaR (valor de riesgo) normal paramétrico, la elección de esta regla no es arbitraria, pues la mayor parte de los reguladores a lo largo del mundo, basados en las recomendaciones del Comité de Basilea II, sugieren a los intermediarios financieros tener reservas de capital de la forma:6

donde:

Ci: capital requerido al i–ésimo banco dado el número de posiciones de un único activo riesgoso en el sistema financiero, qi, que mantiene en cada momento.

σt: volatilidad del único activo riesgoso en el sistema financiero al tiempo t.

qi: cantidad de activos riesgosos mantenidos por el banco i al tiempo t.

La elección de esta regla incorpora al modelo las principales ventajas y limitaciones del VaR normal paramétrico.7 Entre las ventajas más importantes están el cumplimiento de la propiedad de monotonía creciente, la homogeneidad positiva e invarianza bajo traslaciones, aunque no cumple con la sub–aditividad necesaria para la diversificación de carteras (véase Artzner 1999).

En el modelo propuesto, el umbral de requerimiento mínimo de capital, cmin,i, está dado como un porcentaje, δ, del capital inicial del banco, c0,i. El cumplimiento de esta regla de nivel de capital mínimo, no necesariamente establecida por un regulador,8 está garantizada por la existencia de especuladores (raiders) que acometerán contra un banco si su capital es menor al mínimo en algún momento, i.e., ct,i < cmin,i, obligándolo a vender posiciones, de forma aleatoria pues no controla la liquidez del sistema ni el número de contrapartes, hasta que el banco vuelva a cumplir con los requerimientos de capital. Obviamente, si el banco inicia con un capital menor al requerido por el mercado, será inmediatamente atacado por los raiders, por lo que el modelo no es afectado por este hecho.

Es importante hacer notar que la ecuación [7] está referida a la volatilidad del sistema financiero como conjunto;9 incluida la generada por los llamados activos tóxicos. El hecho de que estos activos tóxicos se encontrasen fuera de balance no afecta sustancialmente al modelo, pues la existencia de estos agentes privados (raiders) que invierten recursos en conocer esta clase de información, dada la ganancia potencial de tenerla, garantiza que en el mediano o largo plazo, el sistema dimensionará correctamente los niveles de capital contable (reales) con los que cuenta la institución bancaria, lo que implica una autoregulación del sistema.10

Por lo tanto, la ecuación diferencial estocástica que modela la forma en que los bancos cambian la cantidad de activos riesgosos (como agregado) en sus portafolios está dada por:

donde:

α0: velocidad de ajuste de la posición del i–ésimo banco asociada a las desviaciones de la tasa interés, rt, con respecto a su valor de largo plazo, r*.

α1: velocidad de ajuste de la posición del banco i asociada a las desviaciones de volatilidad del mercado, σt, con respecto a su valor de largo plazo, σ*.

α2: velocidad de ajuste de la posición del banco i asociada a las desviaciones de la tasa de crecimiento, yt, con respecto a su valor de largo plazo, y*.

dWqt ~ N(0,dt):fuentes exógenas y estocásticas sobre la cantidad de activos riesgosos.

La ecuación [8] provee para el modelo el último ingrediente que vinculará los cambios macroeconómicos reales al mercado financiero, pues vincula ambas variables a la toma de decisiones de inversión de los bancos a través de las sensibilidades de las desviaciones de la tasa de interés actual a la de largo plazo, α0, y la sensibilidad a las desviaciones de la tasa de crecimiento respecto a sus valores de largo plazo, α1. Es importante destacar que la restricción sobre el nivel de capitalización está dada en términos de la volatilidad promedio del mercado y el número de posiciones,11 por lo que, dada la homogeneidad positiva de la restricción tipo VaR, la magnitud queda establecida en forma automática.

Estas sensibilidades están ampliamente documentadas en la literatura financiera tradicional, donde se analiza la dependencia de los rendimientos del mercado respecto a variables macroeconómicas como la tasa de interés, rt, la tasa de crecimiento del PIB, yt, y variables tradicionalmente estudiadas como la volatilidad, σ. Por lo que su relación con la forma en que los bancos cambian su tenencia de activos, dqi, es directa, dada la amplia difusión de su uso en las mesas de capitales de los mismos (véanse Ross 1976; Roll y Ross 1980).

Un análisis detallado de la construcción de la ecuación [8] conduce a que todas y cada una de las variables macroeconómicas expresadas en la ecuación [6] influyen en el nivel de requerimientos de capital, cit, de las instituciones bancarias a través de su estructura de dependencia. En efecto, variables como la inflación, πt, afectan los requerimientos de capital a través de la tasa de interés, rt, y de los cambios en el PIB, yt.

El modelo propuesto está construido para cualquier número de bancos, y es la respuesta conjunta de éstos la que cambia la volatilidad del sistema financiero tal y como lo expresa la ecuación [3]. De hecho, la construcción del modelo implica que cuando un banco incumple con la cuota mínima de capital, es obligado a liquidar posiciones aumentando con ello la volatilidad del sistema y con ello la de las posiciones de los otros bancos. Este mecanismo dota al modelo de la capacidad de simular un escenario de crisis financiera dado un pánico bancario, lo que le imprime una dosis de realismo.

Una vez establecida la estructura de dependencia entre las diversas variables relevantes, económicas y financieras, se hará una breve descripción de la crisis subprime, para después contrastarla con los resultados empíricos de las simulaciones hechas a partir de las ecuaciones [6], [7] y [8].

HIPOTECAS RIESGOSAS E INTERVENCIÓN GUBERNAMENTAL

Ante la estructura de los cambios macroeconómicos ya explicados, los clientes con hipotecas clasificadas como de alto riesgo comenzaron a suspender pagos como consecuencia del incremento que experimentaron las tasas de interés. Esta situación inmediatamente generó estragos no sólo en las instituciones que otorgaron el crédito, sino también en las instituciones que tenían fondos de inversión o productos estructurados ligados a las hipotecas del tipo subprime y, más tarde, con todo el sistema financiero dada la forma en que tradicionalmente se valúan los activos, v.g. los modelos Capital Asset Pricing Model (CAPM) y Black–Sholes.12

El 15 de septiembre de 2008, el banco de inversión Lehman Brothers se declaró en quiebra como consecuencia de una pérdida de 3 900 millones de dólares en un solo trimestre, esto aunado al fracaso de las conversaciones con la Reserva Federal para su rescate, situación que indujo al banco a acogerse al capítulo 11 de la ley de quiebras de Estados Unidos. Ese mismo día, el índice accionario DJIA cayó 504.48 puntos, lo que muestra la relación entre la volatilidad de los mercados financieros y la solvencia del sistema bancario.

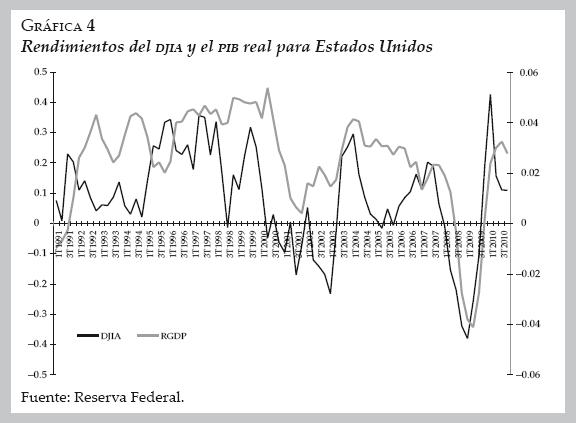

Para reforzar la hipótesis de transmisión entre estos dos mercados es suficiente analizar la gráfica 4 a partir de enero de 2007, cuando los cambios en los rendimientos del mercado están altamente correlacionados, 86%, con los del PIB real. Al mismo tiempo, se observa, en el cuadro 1, la correlación entre los rendimientos del mercado, la confianza del consumidor y el consumo de bienes durables.

PARAMETRIZACIÓN DEL MODELO Y SIMULACIÓN MONTE CARLO

Antes de llevar a cabo la simulación de la economía en el sistema de ecuaciones [6] con tres bancos que siguen una regla para los requerimientos de capital dada en la ecuación [7] y un cambio en la cantidad de activos riesgosos en su portafolio como la expresada en la ecuación [8] (pero cada uno con distinto apetito por el riesgo), es necesario obtener valores macroeconómicos iniciales para la simulación a fin de garantizar la pertinencia de los resultados y demostrar con ello que existen posibilidades reales de quiebras bancarias masivas aun cuando los bancos sigan las reglas para los requerimientos de capital.

El sistema puede verse como un conjunto de regresiones aparentemente no relacionadas, por lo que puede estimarse mediante mínimos cuadrados en dos etapas (2SLS).13 En ambos casos, el volumen comerciado se usará como variable exógena al modelo, esto resulta evidente a partir de la construcción de la ecuación [3]. Antes de seguir, es necesario decir que estos valores serán utilizados como valores iniciales para los parámetros de la simulación, aunque el modelo final será un modelo calibrado.

El cuadro anterior (1) muestra los resultados de mínimos cuadrados en dos etapas tomando como variables dependientes los cambios en la inflación, inf; en la tasa de los T–bills a tres meses, tb3m; en la desviación estándar del DJIA, desvest; en el premio al riesgo, premium, y en el PIB real con base 2005, rgdpch. Del mismo modo, se toman las desviaciones respecto a la media de las mismas variables como variables exógenas al modelo.

Como puede observarse, la mayor parte de los parámetros resultan significativos, además de tener coeficientes de ajuste relativamente buenos, aunque persisten problemas en algunos parámetros y los residuales no son ruido blanco, lo que revela la posible existencia de dependencia de orden superior.

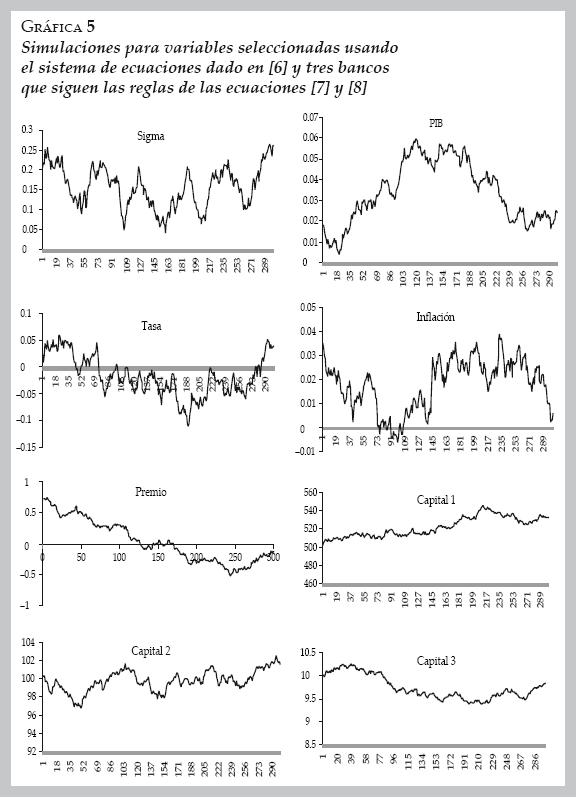

En el caso de los modelos calibrados, la mejor manera de conocer su efectividad es compararlos con los movimientos de las variables observadas. En efecto, una serie de trayectorias del sistema cercanas a las observadas son un buen indicador de la calidad de los parámetros usados, pues éstos muestran que son localmente similares a los reales. En la gráfica 5 se muestra una trayectoria obtenida mediante los parámetros de la simulación, posteriormente se presentan los valores de los parámetros y los resultados de la simulación.

El modelo es un sistema sumamente sensible a variaciones en los parámetros, esta característica no hace sino confirmar la naturaleza volátil de la economía. También es necesario destacar que la trayectoria obtenida con el modelo de tasa corta de Vasicek (1977), para la tasa real de interés resultó ser adecuada dado que puede generar valores negativos para algunos puntos de la muestra, de acuerdo con las diferencias observadas entre la tasa de interés nominal y la inflación.

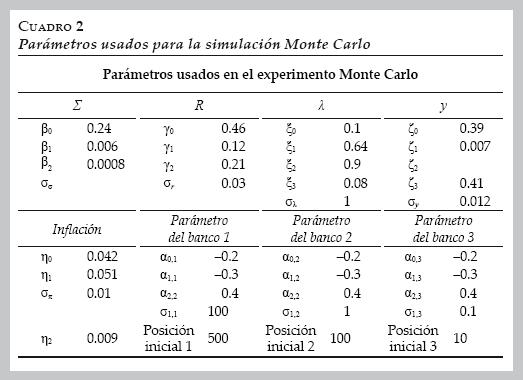

En el siguiente cuadro se presentan los valores de los parámetros utilizados en la simulación. Como se puede observar, éstos son muy similares a los obtenidos en el análisis econométrico. En el cuadro también se incluyen los parámetros de volatilidad y de nivel de capitalización de los tres bancos del sistema (con distintos apetitos por el riesgo), en ellos es posible observar la sobreexposición al riesgo del banco más grande.14

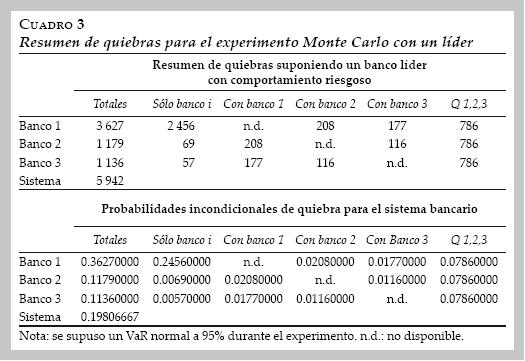

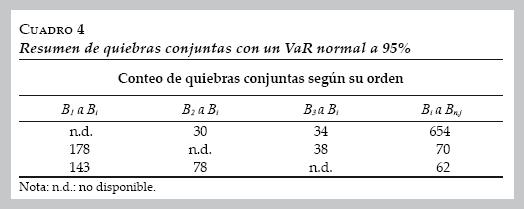

En el modelo, se supone que el líder del mercado asume el mayor riesgo; este supuesto se basa en la literatura existente sobre la hipótesis too big to fail (véanse O'Hara y Shaw 1990; Mishkin et al. 2006). Una vez calibrados los parámetros para alimentar el modelo, se hace un experimento Monte Carlo con 10 000 simulaciones15 para determinar las probabilidades de quiebra de los bancos dada la estructura macroeconómica en el sistema de ecuaciones de [6]. En el cuadro (2, 3) 4 es posible observar el número de quiebras de cada uno de los bancos y sus relaciones con otras posibles quiebras dentro de la misma corrida (en este cuadro no se menciona el orden de las quiebras). En todos los casos, el requerimiento de capital sigue la regla expresada en la ecuación [7] y, por tanto, está referido al número de posiciones que cada banco mantenga en su cartera y de la volatilidad del sistema.

La suma de cada fila coincide con el número total de quiebras para el banco indicado. El número total de quiebras debe ser entendido como la suma de los eventos aislados (cada banco tuvo 10 000 corridas). Es decir, el objetivo principal de la simulación Monte Carlo es establecer la dependencia en las quiebras de los bancos cuando uno de ellos es considerado "demasiado grande para quebrar".

En el cuadro 3 es posible observar que, a pesar de su tamaño, el banco 1 tiene una mayor probabilidad de quiebra, y es más probable que quiebre solo. En el caso de los bancos seguidores, los resultados son más dramáticos, pues es mayor la probabilidad de quiebras conjuntas que las aisladas, sobre todo las asociadas al banco 1.

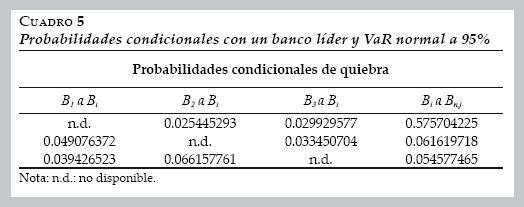

En el siguiente cuadro (4) se presentan los resultados del mismo experimento tomando en cuenta el orden de las quiebras, también se presentan las probabilidades condicionales de quiebra del banco j dada la quiebra del banco i. Dada la naturaleza del experimento, se omiten las probabilidades de una quiebra aislada, las cuales permanecen iguales. El cuadro 4 proporciona un resumen de quiebras conjuntas. De nuevo, el capital mínimo antes de la quiebra es una variable relacionada con el número de posiciones riesgosas mantenidas por el banco y la volatilidad del sistema en su conjunto.

En el cuadro 5 se observa un drástico aumento en la probabilidad de quiebra de los bancos pequeños una vez que el banco líder ha quebrado (todas superiores a 54%), sin que esta relación se dé de forma inversa (ninguna por encima de 3%). En efecto, las quiebras conjuntas que muestra el cuadro 5 son condicionadas por la quiebra del primer banco y su poca aversión al riesgo.

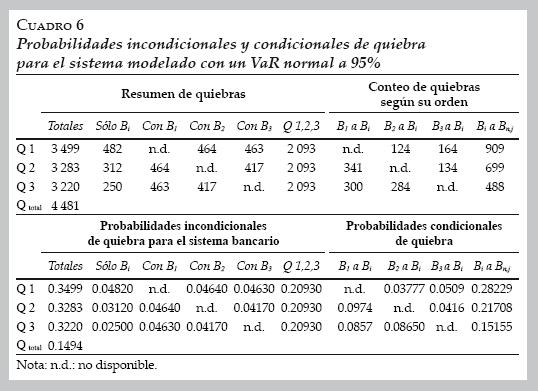

Para hacer más evidentes los resultados, realizamos el mismo experimento pero suponiendo que el banco líder tiene la misma volatilidad que el resto del sistema (1%). En el cuadro 6 se muestran los resultados.

A partir del experimento anterior es posible apreciar que la probabilidad condicional de quiebra de los bancos seguidores se reduce drásticamente después de que el banco líder disminuye su volatilidad. De hecho las probabilidades se hacen muy similares excepto para el banco 3 cuyos activos son demasiado pequeños para garantizar su supervivencia. Este resultado, congruente con la idea planteada al inicio del trabajo, sugiere que permitir la quiebra de cualquier banco para hacer reales las consecuencias de una política de inversión arriesgada reduce el riesgo en el sistema bancario y con ello el costo de los rescates.

El experimento anterior también demuestra que, aun cuando los bancos aluden a los requerimientos de capital y transparencia exigidos por la legislación actual, ecuaciones [7] y [8], existen posibilidades de quiebras masivas dada la estructura oligopólica del sistema financiero y el respaldo del gobierno a estas entidades, i.e. la arquitectura del sistema promueve el comportamiento arriesgado y con ello las fallas sistémicas.

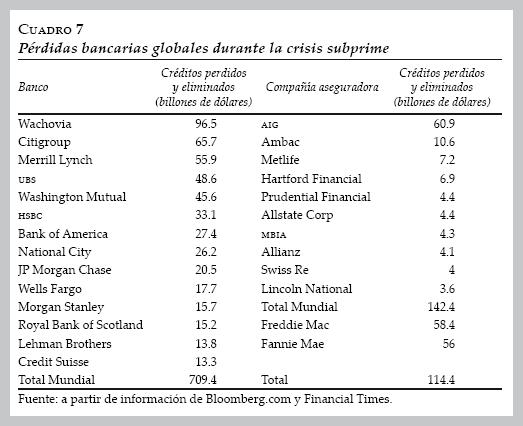

De acuerdo con los resultados obtenidos a través de las simulaciones, se presenta a continuación un resumen de las pérdidas del sistema financiero después del incumplimiento masivo del mercado subprime.

El episodio de turbulencia financiera continuó después del desastre de Citigroup. El cuadro 7 presenta algunos de los daños causados por el episodio durante la parte más álgida de la crisis. Durante este periodo, la volatilidad aumentó en forma acelerada por el incumplimiento en el pago de las hipotecas de alto riesgo, lo cual de manera inmediata condujo a fuertes pérdidas bancarias y problemas de liquidez de los principales bancos estadounidenses, tal y como lo anticipa el modelo.

En la siguiente gráfica (6) se presentan volatilidades de diferentes índices accionarios alrededor del mundo; es importante notar que estas volatilidades presentan patrones similares a los reproducidos por las simulaciones del modelo y que la volatilidad no permanece constante a lo largo del tiempo, por lo que la restricción de capital tampoco lo será.

En noviembre de 2007, el banco Wachovia, la cuarta institución financiera más importante de Estados Unidos, anunció pérdidas por más de 1 100 millones de dólares. Mientras que los bancos de inversión Merrill Lynch y Morgan Stanley anunciaron pérdidas crediticias por 7 900 millones de dólares y 9 000 millones de dólares, respectivamente. En general, la sucesión de incumplimientos puede ser vista en el cuadro 8.

El episodio descrito en párrafos anteriores no hace sino corroborar la idea de un riesgo sistémico que, activado por un cambio habitual en una variable macroeconómica, llevó a un alza de la tasa de interés, lo cual desencadenó una serie de eventos que alimentaron una espiral de volatilidad que sacudió a todo el sistema financiero. Lo que inició con el incumplimiento de un sector riesgoso del mercado hipotecario, se convirtió en una carrera por deshacerse de los "activos tóxicos", ocasionando una caída en sus precios y un aumento en la volatilidad.

Este fenómeno, sumado al concepto de "demasiado grande para quebrar", provocó una sobreexposición al riesgo que inició el proceso de quiebra de muchos bancos que, antes de la crisis, parecían colosos inamovibles. En efecto, la idea de ser "demasiado grande para quebrar" provoca no sólo un comportamiento más riesgoso del banco, sino que aumenta las probabilidades de quiebra del resto del sistema financiero.

CONCLUSIONES

A partir del 2002, la excesiva liquidez del mercado y las bajas tasas de interés llevaron a los mercados a asumir riesgos excesivos por la búsqueda de una mayor rentabilidad. El aumento de las tasas de interés en Estados Unidos provocó que muchos instrumentos asociados a las hipotecas subprime incumplieran, iniciando con ello una doble espiral, descendente en los precios de los activos y ascendente en la volatilidad.

Los efectos de la crisis financiera fueron traspasados a la economía real (cambios en el crecimiento del pib) y en los requerimientos de capital de los bancos, los cuales se expusieron a riesgos no previstos derivados de la restricción tipo VaR instrumentada por los reguladores a partir de Basilea II.

Aunque mucho se ha hablado sobre la necesidad de una mayor regulación, la evidencia aportada por las simulaciones del modelo presentado en este artículo sugiere que la fuente de la volatilidad está en la arquitectura del sistema. En efecto, la garantía (implícita o explícita) que los bancos centrales otorgan al sistema financiero hace que algunas entidades que se consideran "demasiado grandes para quebrar" exhiban conductas más riesgosas que las que tomarían de no saberse respaldados por el Banco Central.

Este artículo también sugiere que el respaldo de los bancos centrales a las grandes instituciones financieras provoca episodios de alta volatilidad, pues la quiebra de los bancos líderes condiciona la quiebra del resto del sistema financiero. Este resultado deberá ser analizado cuidadosamente por otras investigaciones a fin de proponer cambios en la forma de contención de las quiebras bancarias, la forma de intervención de los bancos centrales en las entidades cercanas a la quiebra y en general a la concepción del sistema financiero.

Aunque nuestro artículo sugiere evitar la consolidación bancaria16 y permitir que estas entidades enfrenten por sí mismas sus riesgos es una estrategia que rompe la condicionalidad de las quiebras interbancarias. Sobre este punto, el modelo también sugiere que una aplicación más restrictiva de la regla para los requerimientos de capital tipo VaR sólo elevaría los niveles de capitalización, aunque no rompe la condicionalidad de las quiebras (sólo la pospone) dada la naturaleza "miope" del VaR,17 por lo que la regulación deberá desalentar el comportamiento irresponsable de las entidades que se suponen "demasiado grandes para quebrar"; sin permitirles poner en riesgo al sistema, esto es, asumiendo sus pérdidas.

Obviamente el presente trabajo puede extenderse en varias direcciones. Por ejemplo, se pueden incluir saltos (de Poisson) en las variables del sistema. Esto hará más frecuentes las crisis y aumentará el número de corridas bancarias. También es posible incorporar en el sistema de ecuaciones simultáneas estocásticas al sector externo para incluir al tipo de cambio, cuenta de capitales y cuenta corriente. De esta forma se incluirían los efectos externos sobre el sistema bancario y con ello la exposición a contagios externos.

Otra posible línea de investigación consiste en incorporar los efectos del crédito al consumo y a la inversión en el sistema de ecuaciones. De esta manera se podrán analizar los efectos de las quiebras bancarias en la economía real. El análisis incluso podría extenderse para hacer una valuación de los beneficios reales de un rescate bancario. Asimismo, el modelo también podría utilizarse como base para una investigación sobre efectos de memoria larga en las series analizadas; en efecto, la velocidad y capacidad de respuesta de los mercados varía en función de la liquidez de los activos comerciados, por lo que se puede esperar que un mercado de dinero o de derivados reaccione más rápido que los mercados monetarios (LM) y la autoridad monetaria, y éstos a su vez lo hagan más rápido que los mercados de bienes y servicios. Estas distintas velocidades de reacción pueden crear efectos de memoria larga en el sistema, y con ello la aparición de colas pesadas, aunque los datos sean de baja frecuencia y agregados.

Por último, se podría construir un sistema de ecuaciones diferenciales estocásticas que replicasen un modelo generalizado de heterocedasticidad condicional autorregresiva (GARCH, por sus siglas en inglés) para las variables que así lo requieran; la construcción de este sistema de ecuaciones diferenciales estocásticas GARCH estará limitada, de inicio, por la estructura de dependencia conjunta del sistema, la cual podemos suponer normal multivariada. El uso de cópulas restringiría el sistema a dos o tres variables independientes.

BIBLIOGRAFÍA

Abel, A.B. y B.S. Bernanke, Macroeconomics, 5a edición, Estados Unidos, Pearson Addison Wesley, 2005. [ Links ]

Acharya, V; T. Philippon; M. Richardson y N. Roubini, "The financial crisis of 2007–2009: causes and remedies", Financial Markets, Institutions and Instruments, vol. 18, núm. 2, pp 89–137, 2009. [ Links ]

Adrian, T. y H. Song–Shin, "The changing nature of financial intermediation and the financial crisis of 2007–2009", Annual Review of Economics, vol. 2, núm. 1, 2009, pp. 603–618. [ Links ]

Artzner, P.; F. Delbaen; J.M. Eber y D. Heath, "Coherent measures of risk", Mathematical Finance, vol. 9, núm. 3, 1999, pp 203–228. [ Links ]

Albanesi, S., "Inflation and inequality", Journal of Monetary Economics, vol. 54, núm. 4, 2007, pp. 1088–1114. [ Links ]

Caballero, R.J. y P.D. Kurlat, "The surprising origin and nature of financial crises: a macroeconomic policy proposal", Massachusetts Institute Of Technology (MIT), Department of Economics, Working Paper no. 09–24, 2009. [ Links ]

Caballero, R.; E. Farhi y P. Gourinchas, "Financial crash, commodity prices and global imbalances, Centre for Economic Policy Research (CEPR), Discussion Paper no. 7064, 2008. [ Links ]

Cummins, J.D. y P. Trainar, "Securitization, insurance, and reinsurance", The Journal of Risk and Insurance, vol. 76, núm. 3, 2009, pp. 463–492. [ Links ]

Fabozzi, F., The Handbook of Mortgage–Backed Securities, 6a edición, Nueva York, McGraw–Hill, 2005. [ Links ]

Farhi, E.; M. Golosov y A. Tsyvinski, "A theory of liquidity and regulation of financial intermediation", The Review of Economic Studies, vol. 76, núm. 3, 2009, pp. 973–992. [ Links ]

Golosov, M. y R.E. Luca, "Menu costs and Phillips curves", National Bureau of Economic Research (NBER), Working Paper no. 10187, 2003. [ Links ]

Gordon, R.J., Macroeconomics: Theory and Policy, 2a edición, Nueva York, McGraw–Hill, 1988. [ Links ]

Hobijn B. y D. Lagakos, "Inflation inequality in the United States", Banco de la Reserva Federal, Informe no. 173, 2003. [ Links ]

Juselius, M, "Testing the New Keynesian model on U.S. and aggregate Euro area data", Helsinki Center of Economic Research, Documentos de discussion no. 131, 2006. [ Links ]

Kacperczyk, M.T. y P. Schnabl, "When safe proved risky: commercial paper during the financial crisis of 2007–2009", NBER, Working Paper no. wl5538, 2009. [ Links ]

Knotek, E.S., "How useful is Okun's law", Economic Review, Federal Reserve Bank of Kansas City, Fourth Quarter, 2007, pp. 73–103. [ Links ]

Kroszner, R.G., "The Consumer Bankers Association", Fair Lending Conference, Washington, D. C., 2007. [ Links ]

Laidler, D., "Hayek on neutral money and the cycle", University of Western Ontario (UWO), Department of Economics, Working Papers no. 9206, 1992. [ Links ]

Lintner, J., "The valuation of risk assets and the selection of risky investments in stock portfolios and capital budgets", Review of Economics and Statistics, vol. 47, núm. l, 1965, pp. 13–37. [ Links ]

Mankiw, N.G., "Small menu costs and large business cycles: a macroeconomic model of monopoly", Quarterly Journal of Economics, vol. 100, núm. 2, 1985, pp. 529–539. [ Links ]

Markowitz, H.M., "The early history of portfolio theory: 1600–1960", Finanáal Analysts Journal, vol. 55, núm. 4, 1999, pp. 5–16. [ Links ]

Mishkin, G.; G. Stern y R. Feldman, "How big a problem is too big to fail? A review of Gary Stern and Ron Feldman's 'Too big to fail: the hazards of bank bailouts'", Journal of Economic Literature, vol. 44, núm. 4, 2006, pp. 988–1004. [ Links ]

Mitchell, WJ.; P.V Lewis y N.L. Reinsch, "Bank ethics: an exploratory study of ethical behaviors and perceptions in small, local banks", Journal of Business Ethics, vol. ll, núm. 3, 1992, pp. 197–205. [ Links ]

Mühleisen, M., "Monetary policy and inflation indicators for Finland", International Monetary Fund (IMF), Working Papers no. 95/115, 1995. [ Links ]

Obstfeld, M. y K. Rogoff, "Global imbalances and the financial crisis: products of common causes", CEPR, Documento de discusión no. DP7606, 2009. [ Links ]

O'Hara, M. y W. Shaw, "Deposit insurance and wealth effects: the value of being 'Too big to fail'", The Journal of Finance, vol. 45, núm. 5, 1990, pp. 1587–1600. [ Links ]

Rodseth, A., Open Economy Macroeconomics, Cambridge, Cambridge University Press, 2000. [ Links ]

Roll, R. y S. Ross, "An empirical investigation of the arbitrage pricing theory", Journal of Finance, vol. 35, núm. 5, 1980, pp. 1073–1103. [ Links ]

Ross, S., "The arbitrage theory of capital pricing", Journal of Economic Theory, vol. 13, núm. 2, 1976, pp. 341–360. [ Links ]

Song–Shin, H., "Reflections on northern rock: the bank run that heralded the global financial crisis", Journal of Economic Perspectives, vol. 23, núm. l, 2009, pp. I0l–ll9. [ Links ]

Treynor, J.L., "Toward a theory of market value of risky assets", en R.A. Korajczyk (ed.), Asset Pricing and Portfolio Performance: Models, Strategy and Performance Metrics, Londres, Risk Books, 1962, pp. 15–22. [ Links ]

Vasicek, O., "An equilibrium characterisation of the term structure", Journal of Financial Economics. vol. 5, núm. 2, 1977, pp. 177–188. [ Links ]

Young, W y W Darity, "is–lm–bp: an inquest", History of Political Economy, vol. 36, suplemento l, 2004, pp. 127–164. [ Links ]

Los autores reconocen el trabajo profesional de los árbitros y agradecen sus valiosos comentarios y útiles sugerencias.

**** JEL: Journal of Economic Literature–Econlit.

1 Las hipotecas subprime son consideradas de alto riesgo, aunque se deben hacer algunas precisiones al respecto. Existen créditos intermedios que no son tan riesgosos como los subprime, pero no cuentan con la calidad de los prime, estos son los llamados créditos Alternative A–paper (Alt–A) que en algunos casos pueden tener una buena calificación de crédito, pero no cumplen con algún criterio de suscripción o documentación del crédito hipotecario.

2 La prohibición de bancos nacionales y la segmentación del mercado norteamericano se dio por una cuestión regulatoria, ya que la Ley McFadden creada en 1927 prohibía a los bancos abrir sucursales fuera del Estado de origen. También el acta Glass–Steagall de 1933 estableció una separación entre la Banca Comercial Tradicional y la Banca de Inversión. Aunque hoy en día, dada la crisis financiera, todos los bancos de inversión han desaparecido y se han convertido en bancos comerciales. El proceso de desregulación que terminó con esas limitaciones también liberó completamente la negociación de derivados.

3 Déficit fiscal combinado con déficit en cuenta corriente.

4 Aunque en la zona del pacífico la caída fue de 19.4 por ciento.

5 Este tema se ha discutido desde hace mucho tiempo, véase, por ejemplo, Laidler (1992).

6 En general, se pide que los bancos cuenten con una reserva capaz de cubrir 95% de las pérdidas, lo que implica dos desviaciones estándar si los rendimientos siguieran una distribución normal, aunque la existencia de colas pesadas invalida este supuesto.

7 Aunque existen otras medidas de riesgo que sí cumplen con los axiomas de Artzner (1999), se incorpora esta restricción sobre los requerimientos de capital para añadir realismo a las simulaciones, pues Basilea II sugiere estas restricciones.

8 La regla puede estar dada por la tolerancia del sistema a la descapitalización de los bancos, una forma de autorregulación.

9 Se considera la volatilidad del sistema en su conjunto porque es imposible conocer, en todo momento, las posiciones de todos los participantes en el mercado; y aun cuando fueran conocidas, es probable que el agregado tenga una distribución normal.

10 En el caso de la crisis 2007–2009, el regulador sólo intervino para inyectar recursos al sistema, esto a fin de mantener la liquidez del mismo. No fue sino hasta semanas después del primer incidente cuando, por decreto del regulador, se obligó a las instituciones a hacer públicas las cuentas fuera de balance.

11 Es similar a suponer un activo promedio representativo y su volatilidad; éste representaría al promedio del mercado.

12 Se estima que cerca de dos millones de norteamericanos vieron incrementar el monto de sus pagos hipotecarios de manera importante y que en el peor momento de la crisis, las familias tenían pérdidas de la tercera parte de su riqueza.

13 Corridas realizadas en Gretl, versión 1.9.2.

14 De acuerdo con el cuadro 4, la volatilidad del líder es de 20% de sus activos, mientras que la del resto del sistema es de 1 por ciento.

15 La simulación Monte Carlo fue programada en Visual Basic for Applications (VBA) para Excel.

16 Aunque es necesario permitir su asociación para el financiamiento de proyectos particularmente grandes.

17 Es importante destacar que el VaR no es una medida coherente de riesgo, ya que no dice nada sobre la esperanza de la cola después de VaR.