INTRODUCCIÓN

La economía mexicana experimentó durante los años de 1940 y hasta 1982 el modelo de sustitución de importaciones, en donde el Estado era el principal impulsor de la economía al asumir el papel de inversionista. De esta forma, se favorecía un esquema proteccionista y de estímulo a la industrialización (De la Rosa y Álvarez, 2012). Por otro lado, Maggio (2017) distingue al periodo que abarca los años de 1952 a 1970 como el modelo de desarrollo estabilizador, debido a que se caracterizó por un crecimiento económico sostenido y estabilidad en los precios, con una tasa de crecimiento promedio anual del Producto Interno Bruto (PIB) del 6.5%. Sin embargo, entrada la década de los setenta los beneficios de la expansión económica impulsada por el modelo comenzaron a limitarse. La principal dificultad se centró en la imposibilidad de sustituir bienes de capital en especial de alta tecnología. De este modo, para compensar la desaceleración económica el gobierno mexicano recurrió al gasto público como promotor del crecimiento económico (Kehoe y Meza, 2013).

Tras el incremento desmesurado del gasto público en la década de los 80 el país se vio inmerso en la crisis de deuda externa lo que obligó a instaurar las recomendaciones de política económica prescritas por el Consenso de Washington (Williamson, 1990), en este contexto, se estableció el modelo neoliberal basado en la apertura al comercio exterior, el impulso a la competencia en los mercados locales y reformas estructurales para limitar la presencia del Estado en la economía.

A raíz del cambio al modelo neoliberal el crecimiento económico en México ha tenido un desempeño por debajo de lo esperado (Guillén, 2012). Trabajos como el realizado por Landa (2019) exponen que el crecimiento promedio del PIB per cápita entre 1983 y 2017 oscila entre el -0.1 % y el 1.4 % anual, el autor menciona que en el país se vuelve difícil alcanzar altos niveles de crecimiento, debido a que los avances de unos años se contrarrestan con otros donde el crecimiento ha sido negativo.

De acuerdo con cifras del Banco Mundial (2022) la economía mexicana presentó un crecimiento promedio de poco más del 2% anual entre 1980 y 2022, lo que significa un pobre desempeño comparado con otros países con economías emergentes como: China (9.1%); India (5.9 %); Chile (4.1%); Perú (3.2%); y Brasil (2.4%).

Aunado a la inercia de bajo crecimiento presente en México la pandemia provocada por el COVID-19 indujo una recesión económica durante el año 2020, de esta forma, el país presentó una contracción del PIB del -8.24% (Banco Mundial, 2022). En términos generales los niveles de ingreso y empleo se han ido recuperando tras la pandemia, sin embargo, la Comisión Económica para América Latina y el Caribe (CEPAL, 2021) explica que el bajo crecimiento de la inversión en las últimas tres décadas se ha transformado en una limitante estructural del desarrollo, por lo que se espera que México retome la senda de bajo crecimiento observado antes de la pandemia de COVID-19.

Para entender la trayectoria del crecimiento económico en el país, es necesario revisar las diferentes visiones teóricas y contrastar lo planteado con lo observado en la realidad. La rama de la literatura empírica del crecimiento económico explora esta conexión. El modelo propuesto por los autores Solow (1956) y Swan (1956) puede tomarse como el modelo de crecimiento empírico de referencia. Dentro de estos estudios se contemplan el PIB inicial, la tasa de acumulación de capital físico y el crecimiento de la población como determinantes del crecimiento económico. Con el surgimiento de la teoría del crecimiento endógeno se realizaron nuevas investigaciones con el propósito de incorporar la capacidad de las economías para generar progreso técnico. Dentro de estas aplicaciones podemos señalar las investigaciones de Barro (1991); Levine y Renelt (1992); Easterly (1993); Barro y Lee (1994); y Sala-i-Martin (1994), entre otros. Posteriormente, otros autores se sumaron a dicho esfuerzo proponiendo en cada caso un nuevo determinante, así como nuevas técnicas para establecer su relación con el crecimiento económico, de hecho, en la revisión de literatura realizada por Durlauf et al. (2005) se identifican 43 teorías de crecimiento distintas y 145 regresores propuestos, dentro de las técnicas más utilizadas se identifican los modelos de Mínimos cuadrados ordinarios (MCO) con corte transversal, el enfoque de series de tiempo y la aplicación de datos panel con efectos fijos y efectos aleatorios.

La heterogeneidad de los resultados desde un punto de vista empírico genera un problema de incertidumbre, debido a la gran cantidad de factores determinantes sugeridos, dificultando la orientación para la selección de variables apropiadas que integraran el modelo empírico. Por otro lado, si se tomaran en cuenta todos los posibles regresores, se corre el riesgo de generar un problema de parametrización excesiva (Rodríguez et al., 2009). Para resolver este problema, trabajos como el de Fernández et al. (2001) y Sala-i-Martin et al. (2004) proponen la técnica de estimación de Promedio de modelos bayesiano (BMA, por sus siglas en inglés) la cual, no se basa en un modelo particular, pero que podría combinar y promediar la especificación distintiva de los modelos para encontrar los determinantes más robustos. Desde entonces, el BMA se ha utilizado en varios estudios empíricos de crecimiento (Moral, 2010; Koop et al., 2012; Leon-Gonzalez y Vinayagathasan, 2015). Sin embargo, no se localizó una aplicación del BMA para el análisis del crecimiento económico en el contexto mexicano. Por consiguiente, se propone la utilización de las metodologías del BMA y del IVBMA para el análisis de las fuentes del crecimiento económico en México.

Se anticipa que las estimaciones de crecimiento económico se enfrentan a problemas de endogeneidad, la cual tiene origen en la causalidad inversa de algunas variables explicativas. Por ejemplo, los países más ricos suelen tener un estado de derecho más sólido, pero a su vez, el contar con un estado de derecho sólido puede promover mejores condiciones para la inversión al disminuir la incertidumbre, provocando un mayor crecimiento del ingreso (Ferrer y Cedeño, 2022). Este problema se aborda empleando el BMA con variables instrumentales (IVBMA, por sus siglas en inglés), esta técnica es desarrollada por Karl y Lenkoski, (2012) y Koop et al. (2012). El IVBMA consiste en utilizar instrumentos para las variables potencialmente endógenas, lo que permite mayor consistencia en las estimaciones respecto a las obtenidas por el BMA que no contempla este problema.

La hipótesis de esta investigación plantea la existencia de variables causantes del crecimiento económico en México. De esta forma, el estudio tiene como objetivo principal encontrar evidencia empírica de determinantes robustos del crecimiento económico en el territorio mexicano. Además, el trabajo cumple con dos aportes principales; el primero, es la utilización de las técnicas de estimación bayesianas del BMA y del IVBMA para resolver los problemas de incertidumbre y endogeneidad, metodologías novedosas para el análisis de las fuentes del crecimiento económico en el país. El segundo, es la inclusión de una función no lineal de la corrupción como determinante del crecimiento económico en el contexto mexicano, lo cual contrasta con la literatura que encuentra una relación lineal entre estas dos variables (Cieślik y Goczek, 2018; Hongdao et al., 2018).

El documento está integrado por tres secciones, en la primera se describe la evolución del crecimiento económico en México a partir de la instauración del modelo neoliberal, en la segunda se presentan las variables y datos utilizados, además de la metodología del BMA y IVBMA, en la tercera se discuten los resultados y, finalmente, se presentan las conclusiones.

I. CRECIMIENTO ECONÓMICO EN MÉXICO

El inicio de los años 80 marcó una nueva época en la economía nacional con la instauración del modelo neoliberal, durante esta década la economía mexicana se caracterizó por una salida neta de capitales debido al pago de intereses de deuda externa; al mismo tiempo, la inflación se ubicó en un máximo histórico de 150%. En tal sentido, el gobierno mexicano estableció pactos económicos para la estabilización; posteriormente, ocurrió la devaluación del peso en 1994, seguida de una crisis económica en 1995 (Salinas, 2000). De acuerdo con Loría (2009) la economía mexicana perdió eficiencia del capital y de la inversión, lo que ocasionó una fase de lento crecimiento que se explica por la caída de la productividad del sector manufacturero, que en el periodo de 1970-1990 alcanzó su mayor nivel de aportación al PIB total y es a partir de la liberación económica que su contribución comenzó a disminuir hasta niveles similares a los registrados en los años 40 (Kehoe y Meza, 2013).

De María y Campos et al. (2009) concluyen, mediante un análisis estadístico, que el desempeño de la economía mexicana es producto de las bajas tasas promedio de inversión y empleo, las cuales se ven afectadas por la influencia de las políticas neoliberales en materia fiscal, monetaria, de tipo de cambio, financiera y de apertura exterior, con un enfoque que privilegia la estabilidad macroeconómica, pero excluye el desarrollo en los sectores productivos y regionales. En esta misma línea, Esquivel (2010), expone que el establecimiento de reglas de política macroeconómica neoliberal ha ayudado a reducir la volatilidad y la inestabilidad macroeconómica, pero a un alto precio, al restringir el crecimiento económico.

México, en un período de 18 años, que incluye los sexenios de Ernesto Zedillo, Vicente Fox y Felipe Calderón (1994-2012) registró un crecimiento económico con una media geométrica anual del 2.50%. Particularmente, en el sexenio de Zedillo la tasa de crecimiento promedio anual se situó en 3.26%, con Fox en 1.94% y con Calderón en 1.70%. En el período de Enrique Peña Nieto (2012-2018) se mantuvo el nivel de crecimiento económico registrado en los últimos años, concluyendo con una media geométrica anual de 2.40%.

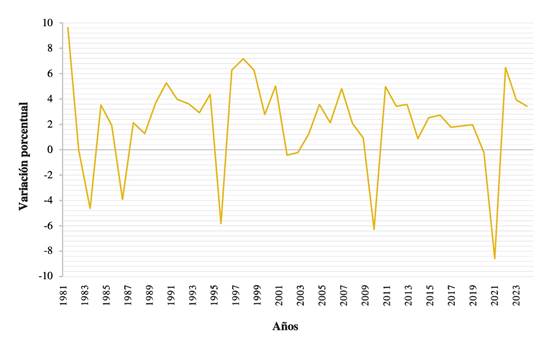

En la Gráfica 1, se visualiza el comportamiento del PIB nacional en las últimas cuatro décadas; cabe resaltar que, en los años 1983, 1995, 2009 y 2020, se registraron caídas importantes en el PIB nacional. La reducción registrada en el año 1983 se situó en -4.6%, consecuencia de la crisis de deuda externa, acompañada de estancamiento en la producción y altos niveles de inflación (Loría, 2009). Para el año 1995 la falta de reservas internacionales provocó una fuerte devaluación del peso, seguida de una crisis financiera que culminó en un declive del -5.8% (Salinas, 2000). En el año de 2009 se registró una disminución del -6.2%, la cual obedece a un debilitamiento generalizado de la demanda agregada, como consecuencia de la recesión mundial provocada por el colapso del mercado inmobiliario de Estados Unidos (CEPAL, 2008). Finalmente, para el año 2020, la llegada de la pandemia por COVID-19 indujo la instauración de medidas de contingencia, aplicando restricciones en la producción de bienes y servicios, lo que provocó una caída del PIB del -8.6% (INEGI, 2022).

Fuente: elaboración propia con base en datos del Banco de Información Económica, INEGI.

Gráfica 1 Comportamiento anual del PIB nacional (1981-2023)

Por otro lado, México presenta grandes diferencias en cuanto al desempeño económico en sus diversas regiones, por ejemplo: en el 2022, 19 entidades presentaron crecimiento en el PIB primario por encima de la media nacional, siendo Zacatecas (25.5%), San Luis Potosí (12.8%) Campeche (8.6%) y Guerrero (8.3%) las de mayor crecimiento. En cuanto a la actividad secundaria, las entidades que más aportaron fueron: Nuevo León (10.1 %); el estado de México (7.9 %); Coahuila (6.6 %); Jalisco (6.5 %); Guanajuato (5.8 %); Baja California (5.2 %), Chihuahua (5.1 %); Sonora (5.1%); Tabasco (4.6 %) y la Ciudad de México (4.5 %). Respecto a las actividades terciarias, las entidades con mayor aportación fueron: la Ciudad de México (21.1 %); Estado de México (10.0 %); Jalisco (7.5 %); Nuevo León (7.2 %); Veracruz (4.5 %); Guanajuato (3.9 %); y Puebla (3.3 %). (INEGI, 2022).

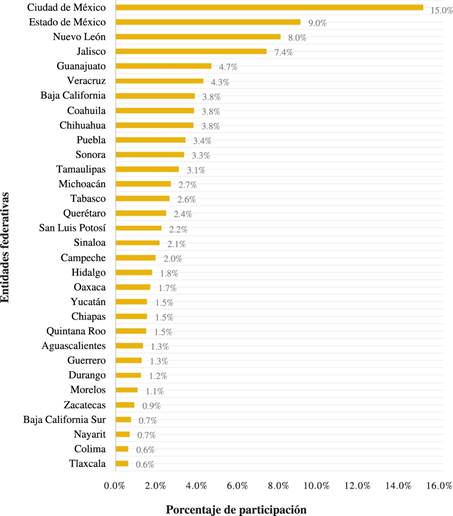

En la Gráfica 2 se registra la contribución de cada entidad federativa en el PIB nacional, para el año 2020, las entidades con mayor participación son: la Ciudad de México, el Estado de México, Nuevo León, Jalisco y Guanajuato. De acuerdo con el censo económico (INEGI, 2019), dichas entidades también son las que presentan mayor nivel de industrialización; en concreto, concentraron el 44.3% de la producción bruta de la industria manufacturera. Por tanto, las diferencias en el desempeño económico entre las regiones y en general en la economía del país coincide con lo descrito por Kaldor (1966), que menciona que el dinamismo de la producción manufacturera es la principal fuente del crecimiento económico. De este modo, las entidades con mayor desarrollo en la industria manufacturera presentan mayor aportación en el PIB nacional, debido a que la tasa de crecimiento del PIB manufacturero determina la tasa de crecimiento de la productividad laboral en el sector, asimismo, incide positivamente en la tasa de crecimiento de la productividad total de la economía.

Fuente: elaboración propia con base en datos del Banco de Información Económica, INEGI.

Gráfica 2 Aportación porcentual al PIB nacional por entidad federativa, año 2022

Los estudios realizados por Ocegueda (2003) y Sánchez y Moreno (2016) prueban empíricamente lo expuesto por Kaldor (1966) en el caso mexicano; el primero, utiliza técnicas de cointegración para datos del PIB total y manufacturero y encuentra que las manufacturas representan la principal fuente de crecimiento económico. El segundo, establece mediante el método de cointegración de Engle-Granger, la existencia de causalidad del PIB manufacturero hacia el total.

Del mismo modo, Thirlwall (2003) resalta la importancia del sector manufacturero exportador en el crecimiento económico; sin embargo, reconoce que este puede estar restringido por la balanza de pagos al largo plazo. El crecimiento económico está estrechamente relacionado con el sector exportador, al permitir la acumulación de divisas para la importación de bienes (intermedios y de capital) necesarios para la producción interna. El crecimiento restringido suele ocurrir en países que exportan mayoritariamente bienes primarios o bienes manufacturados con baja elasticidad ingreso de la demanda. De acuerdo con Morones (2016), en México el crecimiento de las exportaciones es insuficiente para financiar el crecimiento de las importaciones, generando un desequilibrio en la balanza comercial, en especial por la importación de bienes de capital que poseen mayor elasticidad ingreso de demanda, esta condición provoca bajo crecimiento en la economía.

Por otra parte, los cambios políticos y económicos durante la década de los ochenta deterioraron notablemente los encadenamientos productivos, lo que provocó una reducción de la eficiencia de la inversión, que desembocó en una pobre influencia sobre el crecimiento económico y sobre el mercado laboral (Loría, 2009). En este sentido, Okun (1962) establece que un bajo nivel de crecimiento es seguido por altos niveles de desempleo y pérdidas en la productividad. De este modo, el país entró en una espiral de pobre crecimiento económico que se afianzó con el tiempo como una característica estructural. Asimismo, Loría (2009) establece que tras la entrada del modelo económico neoliberal se redujeron las limitantes para la incorporación de México en la economía global, a través de, fomentar el comercio internacional y la inversión externa. Sin embargo, esta priorización afectó negativamente la estructura de acumulación y por tanto de crecimiento económico, al punto de registrar tasas de acumulación de capital menores que el crecimiento de la población, de este modo, el desempleo se ha incrementado con el paso del tiempo y la calidad de vida de la población se ha deteriorado sin que hasta ahora se revierta dicha tendencia.

II. DATOS, VARIABLES Y METODOLOGÍA

La base de datos agrupa estadísticas de: el Instituto Nacional de Estadística y Geografía (INEGI, 2021); el Consejo Nacional de Población (CONAPO, 2021); la Fundación Konrad-Adenauer (2021); el Instituto Mexicano para la Competitividad (IMCO, 2021) y el Consejo Nacional de Evaluación de la Política de Desarrollo Social (CONEVAL, 2021). Se utiliza un panel de datos no balanceado con observaciones de 2010 al 2021; de esta manera, la estimación contempla un horizonte de 12 años, no obstante, para eliminar el efecto de las fluctuaciones del ciclo económico se sigue lo planteado por Leon-Gonzalez y Vinayagathasan (2015), esto es, utilizar las variables en promedios de cada dos años reduciendo a la mitad el número real de observaciones. No se sigue un enfoque teórico específico sobre el crecimiento económico, no obstante, se propone un conjunto de 28 posibles regresores, los cuales, se seleccionan debido a su relación reconocida en la literatura, discriminando a las variables con disponibilidad de datos por entidad federativa en el periodo de 2010 a 2021. La temporalidad de la información obedece a que no se encuentran disponibles datos de algunas variables para años posteriores a 2021. (ver Cuadro 1).

Cuadro 1 Determinantes potenciales del crecimiento económico

|

Variable |

Definición |

Fuente |

|

Variable endógena | ||

|

Tasa de crecimiento del PIB estatal per cápita |

Tasa de crecimiento del PIB per cápita anual por entidad federativa. |

Instituto Nacional de Estadística y Geografía |

|

Variables exógenas | ||

|

Factores institucionales | ||

|

Diversidad política en el poder legislativo local |

Captura la pluralidad política en cuanto a la composición del poder legislativo local. Toma tres valores 0, 5 y 10. El valor más alto indica mayor pluralidad en el poder legislativo. |

Índice de desarrollo democrático. Fundación Konrad-Adenauer |

|

Estado de derecho |

Muestra el grado de ingobernabilidad en el interior de la entidad federativa que requiere intervención del gobierno federal. Solo admite tres valores 0.6, 0.8 y 1, donde el valor más alto indica un mayor estado de derecho. |

Índice de desarrollo democrático. Fundación Konrad-Adenauer |

|

Gobierno eficiente |

Mide la forma en que los gobiernos estatales son capaces de influir positivamente en la competitividad de sus respectivos estados. Este índice incluye indicadores relacionados con la promoción del desarrollo económico, la capacidad para generar ingresos propios, la calidad de la información de sus finanzas públicas y el acercamiento con la ciudadanía por medios electrónicos. Toma valores de 0 a 100, donde el valor más alto indica mayor eficiencia en el gobierno. |

Índice de competitividad estatal. IMCO |

|

Índice de percepción de corrupción |

Mide el grado de corrupción percibida, en una escala de 0 a 10, donde los valores más altos indican menor percepción de corrupción; por tanto, menos corrupción. |

Índice de desarrollo democrático. Fundación Konrad-Adenauer |

|

Índice de rendición de cuentas |

Combina diferentes indicadores que permiten evaluar el grado de control existente en términos legales y políticos en cada entidad. En una escala de 0-10, las calificaciones más altas indican mayor transparencia en rendición de cuentas. |

Índice de desarrollo democrático. Fundación Konrad-Adenauer |

|

Índice democrático |

Mide la calidad de la democracia, oscila entre 0 y 10, donde los valores más altos indican mayor calidad en la democracia. |

Índice de desarrollo democrático. Fundación Konrad-Adenauer |

|

Libertad civil |

Refleja la percepción sobre las libertades civiles (proveniente de encuestas). En una escala de 0-10, las calificaciones más altas indican mayor libertad civil. |

Índice de desarrollo democrático. Fundación Konrad-Adenauer |

|

Sistema judicial confiable |

Analiza el entorno de seguridad pública y jurídica en las entidades federativas. Toma valores de 0 a 100, donde el valor más alto indica mayor confiabilidad del sistema judicial. |

Índice de competitividad estatal. IMCO |

|

Factores económicos | ||

|

Explotación de recursos naturales |

Mide la capacidad de los estados para relacionarse de manera sostenible y responsable con los recursos naturales y su entorno. Éste provee información sobre la disponibilidad y administración del agua, aire y uso eficiente de los recursos. Toma valores de 0 a 100, donde el valor más alto significa una mejor administración de los recursos naturales. |

Índice de competitividad estatal. IMCO |

|

Formación bruta de capital fijo |

Formación bruta de capital como porcentaje del PIB estatal. |

Banco de información económica. INEGI |

|

Gasto del gobierno |

Gasto del gobierno como porcentaje del PIB estatal. |

Finanzas públicas estatales y municipales. INEGI |

|

Índice de competitividad estatal |

Mide la capacidad de los estados para generar, atraer y retener talento e inversiones. Se construye incorporando 10 subíndices que incorporan variables políticas, institucionales y económicas. Toma valores de 0 a 100, donde el valor más alto indica una mayor competitividad. |

Índice de competitividad estatal. IMCO |

|

Índice de Gini |

El coeficiente Gini varía desde el valor más bajo, 0 (igualdad perfecta) al valor más alto, 1 (desigualdad perfecta). |

Base de datos medición de pobreza por entidad federativa. CONEVAL |

Índice de innovación |

Índice que mide la innovación en los sectores productivos, contabiliza las patentes solicitadas, los centros de investigación instalados y el crecimiento de la productividad total de los factores. Toma valores de 0 a 100, donde el valor más alto indica mayor innovación en los sectores productivos. |

Índice de competitividad estatal. IMCO |

Inversión extranjera directa |

Inversión extranjera directa como porcentaje del PIB estatal. |

Secretaría de Economía del Gobierno Federal |

PIB per cápita inicial |

Logaritmo natural del PIB estatal per cápita. |

Banco de información económica y censos poblacionales. INEGI |

Tasa de crecimiento Poblacional |

Tasa de crecimiento de la población. |

Censos poblacionales. INEGI |

Uso de TIC |

Este indicador engloba elementos relacionados con los sectores financiero, de telecomunicaciones y de transporte. Toma valores de 0 a 100, donde el valor más alto indica un mayor uso de tecnologías de información y comunicaciones. |

Índice de competitividad estatal. IMCO |

|

Factores culturales | ||

Participación de las mujeres en el poder legislativo |

Mide la proporción de la representación femenina en los poderes ejecutivo, legislativo y judicial estatales. Oscila entre 0-10, donde valores más altos representan mayor proporción de mujeres en los poderes estatales. |

Índice de desarrollo democrático. Fundación Konrad-Adenauer |

Población hablante de lengua indígena |

Porcentaje de población hablante de lengua indígena respecto al total de la población en la entidad federativa. |

Censos poblacionales. INEGI |

|

Factores sociales | ||

|

Educación media y superior |

Tasa de eficiencia terminal, educación media y superior. |

Características educativas de la población. INEGI |

|

Educación secundaria |

Tasa de eficiencia terminal, educación secundaria. |

Características educativas de la población. INEGI |

|

Educación primaria |

Tasa de eficiencia terminal, educación primaria. |

Características educativas de la población. INEGI |

|

Esperanza de vida |

Es la media de la cantidad de años que vive la población de cada entidad federativa.. |

Demografía y sociedad. INEGI |

|

Sociedad incluyente |

Mide la calidad de vida de los habitantes a través del acceso que tienen a bienes y servicios agrupados en las siguientes tres áreas: inclusión, educación y salud. Toma valores de 0 a 100, donde el valor más alto representa mayor inclusión en la sociedad. |

Índice de competitividad estatal. IMCO |

|

Tasa de incidencia delictiva |

La tasa se calcula dividiendo el número total de delitos ocurridos (carpetas de investigación abiertas) en cada entidad federativa entre la población de 18 años y más multiplicado por 100,000 habitantes. |

Encuesta nacional de victimización y percepción sobre seguridad pública (ENVIPE). INEGI |

Fuente: elaboración propia con base en la información recabada de las diferentes fuentes citadas.

Todas las variables enunciadas en el Cuadro 1 tienen evidencia empírica previa de su asociación con el crecimiento económico. A continuación, se detallan los estudios en los cuales se incluyen como variables explicativas. En el caso de las variables que capturan el Capital físico y la infraestructura, particularmente, con el PIB per cápita inicial, la Inversión extranjera Directa (IED) y la formación bruta de capital fijo. Levine y Renelt (1992) exponen que la inversión, junto con el nivel de ingreso inicial, son las variables más robustas al explicar el crecimiento económico, su estudio contempla una muestra de 119 países (incluyendo a México) para el período 1960-1985. Adicionalmente, Aghion et al. (2016), menciona que en países en desarrollo los empresarios locales dependen de coinversiones con extranjeros para la adopción de tecnología de punta; de esta forma, la IED incentiva la innovación y el crecimiento. Por el contrario, Cerquera y Rojas (2020) Identifican que el aumento de los flujos de IED no se traduce necesariamente en mayor crecimiento económico; no obstante, el éxito de la IED en los países depende de las condiciones iniciales de cada economía. Se espera que, la IED, el PIB inicial y la formación bruta de capital fijo tengan una asociación positiva con el crecimiento económico.

Las condiciones de la oferta en el mercado de trabajo se capturan con la tasa de crecimiento de la población. El trabajo realizado por Huarancca y Castellares (2021) establece que el crecimiento de la población tiene una relación positiva con la productividad laboral; esto es, los cambios en la estructura de la fuerza laboral tienen una correlación fuerte y significativa con el PIB per cápita. De este modo, se cree que la tasa de crecimiento poblacional puede incidir positivamente en el crecimiento económico.

Respecto al capital humano y educación, se utilizan la esperanza de vida al nacer y las tasas de matriculación bruta de educación primaria, secundaria y superior. Ranis y Stewart (2002) establecen que la ampliación de las oportunidades que tienen las personas de poder acceder a una vida más larga y saludable contribuye al mejoramiento de la calidad de vida de la mano de obra; por tanto, favorece de manera importante al crecimiento económico. Por otro lado, Lucas (1988) señala que la educación formal y el aprendizaje, en la práctica, son los mecanismos por los cuales se da la acumulación de capital humano; asimismo, menciona que las diferencias de crecimiento entre los países son debido a las distintas capacidades de acumular capital humano a través del tiempo. La expectativa es que la esperanza de vida al nacer y las tasas de matriculación bruta de educación presenten signo positivo.

Para capturar el efecto de las políticas estructurales, se toman en cuenta variables que se relacionan en particular con las condiciones de cada entidad federativa y que son difíciles de cambiar en el corto plazo. De esta forma, se consideran el índice de competitividad estatal, el índice de Gini y el gasto del gobierno. Autores como Chiquiar y Ramos (2009) argumentan que el bajo crecimiento en México puede estar asociado a un marco institucional que fomenta estructuras rígidas en el mercado y una falta de competitividad en diversos sectores. Por otro lado, la desigualdad de ingresos presenta una relación no concluyente con el crecimiento económico, en la literatura se muestra evidencia tanto de una relación positiva (Forbes, 2000; Barro, 2000), como negativa (Alesina y Rodrik, 1994 y Perotti, 1996). Respecto al gasto del gobierno, la investigación realizada por Salazar (2020) concluye que tiene un impacto positivo y estadísticamente significativo de corto y largo plazo sobre la actividad económica en México; además, destaca que el gasto corriente también impacta la actividad económica de largo plazo por la vía de impulsos a la demanda. En cuanto al índice de competitividad estatal y el gasto del gobierno se espera una relación positiva, mientas que con el índice de Gini se espera una relación negativa.

Por otra parte, el uso de tecnologías de información y telecomunicación (TIC) es vinculado con el incremento de la productividad y de la producción. Oliner y Sichel (2000) demuestran que las TIC contribuyeron al incremento de la productividad durante el periodo de los años 90. Las TIC son vistas como un complemento del capital humano y de las políticas de innovación; de esta manera, las TIC son herramientas que permiten funcionar con mayor eficiencia y eficacia, por tal motivo, se espera fomenten el crecimiento económico.

En relación con la explotación de los recursos naturales, Kijima et al. (2010) identifican que la degradación ambiental tiende a incrementarse cuando cambia la estructura de la economía desde agrícola a industrial, pero empieza a disminuir de nueva cuenta a medida que la económica destine mayores recursos a investigación y desarrollo de tecnología. El desarrollo tecnológico permite fomentar el crecimiento económico, remplazando tecnología obsoleta por otras que permiten una menor degradación de los recursos naturales. La expectativa es que el país aún se encuentre en la etapa donde se requiere mayor degradación del medio ambiente para producir; por tal motivo, se espera un signo negativo.

De acuerdo con Rodrik et al. (2004) el crecimiento económico a largo plazo exige construir instituciones que propicien condiciones favorables para la inversión y el desarrollo; además, que faciliten la distribución de los recursos equitativamente. De esta forma, deben establecerse instituciones que regulen, estabilicen y legitimen el mercado a través de la protección de los derechos civiles, políticos y de propiedad. Del mismo modo, Przeworski y Curvale (2006) concluyen que la diferente calidad de las instituciones explica la brecha de crecimiento entre Estados Unidos y México. Adicionalmente, Ríos y Wood (2018) describen que la falta de instituciones sólidas que garanticen el cumplimiento de las normas y leyes han sido elementos importantes que limitan el crecimiento económico en México. Para aproximar las condiciones institucionales en las entidades federativas se contempla el mayor número de variables disponibles, a saber, los índices de: percepción de corrupción, gobierno eficiente, rendición de cuentas, protección de derechos políticos, estado de derecho, sistema judicial confiable, desarrollo democrático, diversidad política en el poder legislativo local y libertad civil. Se espera que las variables institucionales presenten un signo positivo, esto es, la calidad institucional impulsa el crecimiento económico.

También, se incluye la tasa de incidencia delictiva para determinar la influencia de la criminalidad en el crecimiento económico, González (2014) encuentra evidencia empírica de una débil relación negativa entre la incidencia delictiva de los delitos de fuero común y del fuero federal en el crecimiento regional de México. Por tanto, se cree que altos niveles de criminalidad generan un clima de incertidumbre que puede desinhibir la inversión y el crecimiento económico.

Ciertamente, que la corrupción es perjudicial para las economías y su crecimiento, está bien documentado (Saha y Ali, 2017; Cieślik y Goczek, 2018; Hongdao et al., 2018). En cuanto a cómo sucede exactamente esto, varía de un estudio a otro según los factores que se analizan. Por ejemplo, Cieślik y Goczek (2018) afirman que la corrupción restringe las inversiones en una economía, como tal, obstaculiza indirectamente el crecimiento económico. Sin embargo, otros académicos sostienen que la corrupción tiene el potencial de estimular el crecimiento económico al aumentar el sector público a través de la inversión. Haque y Kneller (2015) encuentran, en un análisis de panel establecido con cuatro ecuaciones sobre crecimiento, que la corrupción puede aumentar las inversiones del sector público al inflarse el gasto público a través de procesos burocráticos. Además, Leff (1964) señala que el dinero de la corrupción puede “lubricar” las rígidas economías burocráticas para funcionar mejor, lo que implica que el llamado "dinero de grasa" puede permitir a las personas pagar para facilitar los procesos burocráticos y agilizar la inversión.

En un intento de conciliar estas dos corrientes de la literatura, algunos autores postularon la existencia de una relación en forma de U-invertida entre corrupción y crecimiento económico. En concreto, Mushfiq (2011) señala que la corrupción no reduce el crecimiento económico en todos los niveles, esto es, en países con menor incidencia de la corrupción, el efecto es negativo, mientras que en países con alta incidencia el efecto es positivo. Del mismo modo, de acuerdo con esta hipótesis, existe un nivel óptimo de corrupción por debajo del cual la corrupción reduce el crecimiento económico mientras que esta última aumenta por encima del umbral. Trabelsi (2023) describe que la corrupción es positiva para el crecimiento cuando los niveles de corrupción son altos; sin embargo, esta relación se revierte a medida que los países van ganando en gobernabilidad.

Se supone una relación no lineal de la corrupción con el crecimiento económico, por esta razón, se construyen dos variables para capturar dicho efecto:

Donde, el

En cuanto al porcentaje de población de habla indígena, Pellegrini y Gerlagh (2004) muestran que en las regiones con una fuerte fragmentación etnolingüística es más probable que los funcionarios del gobierno favorezcan a los miembros de su grupo étnico, menospreciando a los otros grupos que regularmente son más vulnerables; de esta forma, se puede privilegiar el desarrollo de proyectos que fomenten el crecimiento económico en regiones donde hay menos concentración de grupos étnicos minoritarios. Por consiguiente, se espera que el porcentaje de población indígena tenga una relación negativa con el crecimiento económico.

Adicionalmente, Ramírez (2011) destaca la existencia de numerosas investigaciones que demuestran que los países que tienen políticas sostenidas de crecimiento económico son los que pueden lograr resultados más sostenibles en la inclusión y en la mejora de los niveles de vida de su población. De este modo, las sociedades con mayor nivel de inclusión son las que presentan también mayor nivel de crecimiento. Para capturar la inclusión social se utilizan el índice de inclusión social y el porcentaje de participación de las mujeres en el poder legislativo local, la expectativa es que ambas variables ostenten un signo positivo.

No se incorporó ninguna variable geográfica debido a que el estudio es regional; por tanto, la heterogeneidad es captada en cada una de las variables explicativas.

Promedio de modelos bayesiano

Los primeros en adoptar la metodología BMA para el análisis del crecimiento económico son Brock y Durlauf (2001), Fernández et al. (2001) y Sala-i-Martin et al. (2004); posteriormente, se llevaron a cabo trabajos con ejercicios similares (Durlauf et al., 2012; Mirestean y Tsangarides, 2016). Usando la inferencia bayesiana se puede obtener no solo la probabilidad posterior del modelo, sino también las características posteriores de los parámetros como: la media, la varianza y los cuantiles (Koop, 2003). Dado que se tienen las características de todos los modelos, se pueden calcular algunas medidas interesantes en todo el espacio del modelo en lugar de establecer inferencias basadas en un solo modelo.

Para ilustrar el promedio del modelo bayesiano se puede calcular la media posterior de los parámetros de regresión en todo el espacio de modelos utilizando las siguientes ecuaciones:

Con la varianza:

Donde

Para simplificar los cálculos se utiliza un conjugado natural normal-Gamma antes de los parámetros de regresión (DeGroot 1970, Koop 2003) por lo tanto, se asumen los a-priori estándar no informativos para el intercepto α, que son parámetros comunes en todos los modelos de regresión:

Para los coeficientes

De la ecuación (6), se observa que la covarianza de la distribución previa de

La idea básica de la g-prior es recogida de Zellner (1986) la cual consiste en asumir una distribución previa

uniforme para los coeficientes de regresión. En este caso, se utiliza la

distribución previa (g-prior) ampliamente utilizada en los

estudios bayesianos planteada por Fernández

et al. (2001) y Ley y Steel (2009). En este enfoque,

De acuerdo con la literatura bayesiana, la distribución posterior de

Dado que existe la densidad marginal

Por otro lado, el BMA se enfrenta al inconveniente de obtener cantidades

posteriores para un gran conjunto de regresores exógenos. Por ejemplo, si

consideramos

Donde

Variables instrumentales en el promedio de modelos bayesiano

La endogeneidad se produce cuando una variable independiente se correlaciona con el término de error en una regresión. Respecto al crecimiento económico en la literatura se ha señalado el efecto de este sobre la calidad de las instituciones, de esta manera, se espera que países con mayor ingreso tengan instituciones más sólidas, al mismo tiempo, contar con instituciones apropiadas puede reducir la incertidumbre y fomentar la inversión y por tanto el crecimiento (Martín, 2009), en este contexto, la relación de estas dos variables es bidireccional. Para la estimación del IVBMA propuesto por Karl y Lenkoski (2012) se instrumentan las variables con origen institucional. El modelo endógeno de dos etapas es:

y

Donde,

La utilización de valores rezagados de las variables endógenas como instrumentos, es una práctica común en la literatura empírica de crecimiento económico (Temple,1999; Schularick y Steger, 2010; Mirestean y Tsangarides, 2016). De este modo, se plantea la utilización de los valores rezagados promediados cada dos años para cada variable endógena como instrumento. En general, un instrumento válido necesita satisfacer dos características: fuerte correlación con la variable potencialmente endógena y la posibilidad de exclusión (Angrist y Pischke, 2008).

III. RESULTADOS

Se emplea el lenguaje de programación “R” para la realización de las estimaciones. En el caso del BMA se utiliza el paquete “BMS” desarrollado por Zeugner y Feldkircher (2009) y para el IVBMA se usa el paquete “ivbma” elaborado por Lenkoski et al. (2014). Se ejecutaron un total de 3 millones de simulaciones de MCMC por cada modelo estimado y se descartaron las primeras 300 mil iteraciones, a fin de eliminar la influencia de los valores iniciales. Todos los modelos presentaron niveles de convergencia adecuados.3

Se asume una probabilidad previa uniforme para todos los determinantes potenciales, de esta forma, las distribuciones iniciales son no informativas. Esto significa que no hubo preferencia por ninguna variable asociada con alguna teoría del crecimiento económico u otro supuesto fijo y se utilizaron los modelos para encontrar las más robustas (Blażejowski et al., 2016).

Se lleva a cabo la estimación del BMA asumiendo que todos los regresores son exógenos. Las medias posteriores de los parámetros de regresión (Med Post), las desviaciones estándar posteriores (DE Post), así como las Probabilidades de Inclusión Posteriores (PIP) correspondientes al análisis BMA se muestran en la columna [1] del Cuadro 2. Las variables determinantes se enlistan por orden alfabético y se determina su significancia estadística conforme a lo expuesto por Eicher et al. (2012).4

Cuadro 2 Resultados del BMA y del IVBMA (Variable dependiente: tasa de crecimiento del PIB per cápita)

|

Variables Explicativas |

BMA [1] |

IVBMA [2] |

||||

|

PIP |

Post Med |

Post DE |

PIP |

Post Med |

Post DE |

|

|

Factores institucionales | ||||||

|

Derechos Políticos* |

0.27327 |

0.00008 |

0.00055 |

0.35496 |

0.00034 |

0.00105 |

|

Diversidad Política en el Poder legislativo* |

0.26672 |

0.00009 |

0.00047 |

0.68124 |

0.00161 |

0.00155 |

|

Estado de derecho* |

0.72981 |

-0.01305 |

0.01098 |

0.33522 |

0.00224 |

0.00795 |

|

Gobierno eficiente* |

0.31192 |

0.00000 |

0.00015 |

0.35890 |

-0.00006 |

0.00028 |

|

IPC_alto* |

0.5637 |

0.00109 |

0.0014 |

0.9737 |

0.00318 |

0.0012 |

|

IPC_bajo* |

0.6955 |

-0.00102 |

0.0009 |

0.9989 |

-0.00709 |

0.0018 |

|

Índice de Rendición de cuentas* |

0.32636 |

-0.00025 |

0.00065 |

0.31339 |

0.00011 |

0.0008 |

|

Índice democrático* |

0.41768 |

0.00051 |

0.0009 |

0.32122 |

-0.00015 |

0.00078 |

|

Libertad civil* |

0.3257 |

0.00027 |

0.00068 |

0.9416 |

0.0034 |

0.0015 |

|

Sistema judicial confiable* |

0.33427 |

0.00002 |

0.0001 |

0.5427 |

0.0002 |

0.0003 |

|

Factores económicos | ||||||

|

Explotación de recursos naturales |

0.7542 |

-0.00044 |

0.0004 |

0.34458 |

-0.00005 |

0.00028 |

|

Formación bruta de capital |

0.9954 |

0.2739 |

0.0758 |

0.6342 |

0.10961 |

0.1219 |

|

Gasto del gobierno |

0.29101 |

-0.00021 |

0.00081 |

0.9583 |

0.00493 |

0.0022 |

|

Índice de competitividad Estatal |

0.34918 |

-0.0001 |

0.00037 |

0.6442 |

0.00081 |

0.0009 |

|

Índice de Gini* |

0.28845 |

0.00923 |

0.03109 |

0.30639 |

0.00421 |

0.05136 |

|

Índice de Innovación |

0.9204 |

0.00057 |

0.0003 |

0.38024 |

0.00005 |

0.00024 |

|

Inversión extranjera directa |

0.27032 |

-0.0001 |

0.00064 |

0.9636 |

0.0049 |

0.0019 |

|

PIB per cápita inicial* |

0.9991 |

-0.0126 |

0.0032 |

0.8052 |

-0.00734 |

0.0056 |

|

Tasa de crecimiento poblacional |

0.29775 |

0.04923 |

0.17918 |

0.5535 |

-0.36924 |

0.4971 |

|

Uso de TIC |

0.29178 |

0.00005 |

0.0002 |

0.34249 |

0.00006 |

0.00028 |

|

Factores culturales | ||||||

|

Participación de las mujeres en el poder legislativo |

0.45235 |

0.00046 |

0.00079 |

0.30374 |

0.00002 |

0.0006 |

|

Población con lengua indígena |

0.27389 |

-0.00285 |

0.01575 |

0.33963 |

-0.00613 |

0.02612 |

|

Factores Sociales | ||||||

|

Educación media y superior |

0.29298 |

0.00007 |

0.00024 |

0.49394 |

0.00033 |

0.0005 |

|

Educación secundaria |

0.30653 |

-0.00012 |

0.00037 |

0.3121 |

0.00002 |

0.00047 |

|

Educación primaria |

0.32627 |

0.00016 |

0.00049 |

0.40614 |

0.00041 |

0.00094 |

|

Esperanza de vida |

0.819 |

1.13308 |

0.0019 |

0.8706 |

3.2541 |

1.9281 |

|

Sociedad incluyente* |

0.729 |

0.00033 |

0.0003 |

0.38777 |

-0.00014 |

0.00042 |

|

Tasa de incidencia delictiva |

0.09667 |

1.44305 |

0.00554 |

0.40989 |

3.21426 |

5.93996 |

* variables instrumentales rezagadas, los valores en negritas son los valores con PIP > .50.

Fuente: elaboración propia con base en estimaciones realizadas en software “R”.

Los resultados del BMA señalan una asociación fuerte de la formación bruta de capital fijo con el crecimiento económico al exhibir una PIP del 99%. Estos resultados coinciden con los presentados por Munnell (1992) y Dedrick et al. (2003) en el cual señalan que la inversión en infraestructura, maquinaria y equipo son de los principales motores de la productividad total de los factores, esta condición provoca un impulso al crecimiento económico. Por consiguiente, el capital físico puede ser un factor clave para entender la dinámica del crecimiento económico en México.

Por otro lado, el índice de innovación y el PIB per cápita inicial, exhiben una PIP elevada (92% y 99% respectivamente) con la media del coeficiente positivo para el caso del índice de innovación y negativo para el PIB per cápita inicial. En la literatura, numerosos estudios reconocen a la innovación y el cambio tecnológico como un elemento central para el crecimiento económico (Solow, 1956; Aghion et al., 2016). Para el caso de México, Ríos y Ocegueda (2017) encontraron que las patentes generan un progreso técnico que incrementa la productividad total de los factores favoreciendo el crecimiento económico.

El PIB per cápita inicial se utiliza para probar la hipótesis de convergencia económica planteada por Solow (1956) y posteriormente ampliada por Mankiw et al. (1992) el concepto de convergencia condicional establece que en el largo plazo el ingreso per cápita tiende a igualarse, siempre y cuando el grupo de regiones ostenten determinadas características comunes. La evidencia del PIB per cápita inicial con coeficiente negativo, sugiere la existencia de convergencia condicional en las entidades federativas de México, dicho resultado concuerda con lo expuesto por Rodríguez y Cabrera (2020) que hallan evidencia de convergencia en el producto per cápita entre diferentes municipios de México.

Adicionalmente, se descubre que el estado de derecho tiene una conexión positiva con el crecimiento económico. Este vínculo puede estar relacionado con el fomento a la inversión. Rodrik et al. (2004), establecen la necesidad de crear instituciones sólidas que permitan la correcta aplicación del marco legal, a fin de, propiciar un entorno de mayor certidumbre para el incremento de la inversión y el crecimiento.

Simultáneamente, se halla una conexión negativa entre la explotación de los recursos naturales y el crecimiento económico, en este aspecto, las políticas de protección al medio ambiente pueden estar generando una barrera al crecimiento. Catalán (2014) estudia la relación entre el nivel de ingreso per cápita y el deterioro de la calidad del medio ambiente, para ello, utiliza la curva de Kuznet ambiental, esta se representa por una curva con forma de U invertida; esto es, niveles bajos de ingreso están correlacionados con una mayor degradación del medio ambiente, sin embargo, esto se revierte después de cierto umbral de ingreso, en este punto, el mayor nivel de ingreso permite invertir en nuevas tecnologías más amigables con el medio ambiente. Bajo este argumento, la relación negativa encontrada, refleja que México se posiciona en un nivel de ingreso donde requiere mayor degradación del medio ambiente para lograr un crecimiento económico.

Respecto al IPC_alto y al IPC_bajo, ambos tienen una PIP sustancialmente significativa (69% y 56% respectivamente). El IPC_alto muestra una media del coeficiente positiva; en otras palabras, la corrupción es perjudicial para el crecimiento, debido a que su relación es inversa, esto es, menor puntuación del IPC refleja un mayor nivel de corrupción, el mecanismo de transmisión puede ser la calidad institucional, ya que la corrupción erosiona las instituciones y debilita su accionar, esto genera un clima de incertidumbre para los empresarios, desincentivando la inversión. Sin embargo, esta hipótesis solo puede ser confirmada para las entidades federativas que presentan puntaje en el IPC mayor a la media, las cuales son: Aguascalientes, Baja California, Baja California Sur, Campeche, Chiapas, Coahuila, Colima, Durango, Guanajuato, Hidalgo, Nayarit, Querétaro, Quintana Roo, Tamaulipas, Tlaxcala, Veracruz, Yucatán y Zacatecas.

En el caso del IPC bajo presenta una media del coeficiente negativa. En entidades federativas con puntuaciones del IPC menores a la media (Chihuahua, Ciudad de México, Guerrero, Jalisco, Estado de México, Michoacán, Morelos, Nuevo León, Oaxaca, Puebla, San Luis Potosí, Sinaloa, Sonora y Tabasco) la corrupción es positiva para el crecimiento, dado que una reducción en el IPC bajo se traduce en mayor nivel de corrupción, seguida por un incremento en la tasa de crecimiento. Posiblemente, los altos niveles de corrupción que presentan estos estados generan una distorsión en la calidad de sus instituciones por lo que el efecto negativo de la corrupción puede ser contrarrestado en economías donde la corrupción se orquesta como un mecanismo para resolver la ineficiencia burocrática ayudando a la asignación de los recursos cuando los agentes compiten por el mismo servicio. Esta visión concuerda con Leff (1964) y Lui (1985) que describen que la corrupción funge como aceite que lubrica la economía en regiones con aparatos burocráticos ineficientes. Los hallazgos comprueban la existencia de una relación no lineal entre corrupción y crecimiento económico en las entidades federativas de México, en línea con lo planteado por Mushfiq (2011) y Trabelsi (2023).

En cuanto a la esperanza de vida, se halla evidencia de su conexión positiva con el crecimiento económico, Monterubbianesi et al. (2021) exponen la importancia de la salud en la población, debido a que una mano de obra más saludable implica una mayor productividad, favoreciendo el crecimiento económico independientemente del nivel de desarrollo.

Para los demás determinantes potenciales utilizados, la PIP exhibida es menor al 50%, por consiguiente, no se encuentra evidencia de su conexión con el crecimiento económico en México (ver Cuadro 2).

Ahora, se estima el IVBMA, asumiendo las variables de origen institucional como endógenas (además del PIB per cápita inicial). Se confirma la asociación del IPC_bajo, el IPC_alto, el PIB per cápita inicial, la formación bruta de capital fijo y la esperanza de vida, dichas variables mantienen el signo de la media de sus coeficientes en ambos modelos.

Los resultados del IVBMA se muestran en la columna [2] del Cuadro 2. Cuando se asume la endogeneidad de las variables con origen institucional, estas, cobran mayor relevancia para entender el crecimiento económico en México, pasando de 3 variables significativas a 5; así, el índice de sistema judicial confiable, el de libertad civil y el de diversidad en el poder legislativo, ostentan valores de PIP significativos (54%, 94% y 67%, respectivamente). Todas ellas son variables que contribuyen a la fortaleza institucional de un Estado; de esta manera, su accionar se relaciona con un clima de mayor certidumbre en el mercado, favoreciendo la inversión y el crecimiento económico.

Por otra parte, el IVBMA localiza una conexión positiva del gasto del gobierno, el índice de competitividad y la IED. Cruz (2017) concluye que el efecto neto total del gasto público sobre la inversión privada es positivo y de una magnitud considerable; por tanto, estimula el crecimiento económico. Asimismo, De la Cruz y Mora (2006) descubrieron una asociación positiva de la IED sobre el crecimiento económico de México; en su estudio describen que la IED se ha dirigido primordialmente al sector manufacturero de exportación, así, la IED propicia un aumento en las exportaciones del país. Adicionalmente, Rivas y Puebla (2016) hallaron que la IED que llegó a México de 2000 a 2012, fomentó principalmente eficiencias de producción a través de transferencias de tecnología. Con relación al índice de competitividad estatal, Kehoe y Ruhl (2011) consideran que el bajo crecimiento de México puede estar relacionado con bajos niveles de competitividad en la economía. De esta manera, instrumentar políticas que fortalezcan el estado de derecho y fomenten la competencia en los mercados, pueden impulsar el crecimiento económico.

Análisis de Robustez

Finalmente, para verificar la robustez de los resultados, se construye un modelo de panel dinámico. El método abarca una ecuación de regresión, tanto en diferencias como en niveles, cada uno con un conjunto específico de variables instrumentales. Esta metodología aborda el problema de endogeneidad, ya que el modelo incluye una variable dependiente rezagada que puede implicar una correlación entre el regresor rezagado y el término de error. Además, las variables de la derecha muestran correlación con el término de error pasado y el actual, por lo que el enfoque utiliza variables endógenas rezagadas como instrumentos para controlar la endogeneidad. Asimismo, por construcción, existe heterocedasticidad y autocorrelación dentro de los errores unitarios individuales, pero no entre ellos. Es decir, los residuos de la ecuación diferenciada deberían poseer correlación serial, pero los residuos diferenciados no deberían exhibir un comportamiento AR(2) significativo (Baum et al., 2003).

La ecuación dinámica en primeras diferencias, donde la variable de la izquierda depende de sus propias realizaciones pasadas, se expresa mediante el método del sistema generalizado de momentos (Sys-GMM, por sus siglas en inglés) propuesto por Blundell y Bond (1998), que combina las primeras diferencias rezagadas de la variable dependiente con sus niveles rezagados. Los instrumentos de la regresión en niveles son las diferencias rezagadas y los instrumentos para las regresiones en primeras diferencias son los niveles rezagados.

El sys-GMM mejora significativamente la precisión y reduce el sesgo de muestras pequeñas (Blundell y Bond, 2000). Por lo tanto, se espera que los resultados expliquen efectivamente el efecto de las variables dependientes en el crecimiento económico de las entidades federativas.

Finalmente, para evaluar la consistencia del estimador sys-GMM se realiza la prueba de sobre identificación de Hansen-Sargan. La hipótesis nula establece que las restricciones de sobre identificación son válidas, es decir, que los instrumentos no se correlacionan con el proceso de error. Adicionalmente, se realiza la prueba de autocorrelación de Arellano-Bond que evalúa la correlación serial en los modelos. La hipótesis nula no establece ninguna correlación serial de segundo orden en la ecuación en primera diferencia.

Los resultados del Sys-GMM se exponen en el Cuadro 3, estos, muestran una coincidencia con los resultados del BMA y del IVBMA, concretamente, con las variables: PIB per cápita inicial, el gasto del gobierno, el índice de libertad civil, el IPC_bajo, el IPC_alto y la esperanza de vida, por lo que se confirma, para dichas variables, la robustez de su asociación con el crecimiento económico, ante diferentes métodos de estimación.

Respecto al estado de derecho, la inversión extranjera directa y la tasa de crecimiento poblacional, los resultados coinciden con los obtenidos por el BMA; por lo que son consistentes en al menos dos de los tres modelos estimados. Adicionalmente, se encuentra significancia estadística de las variables derechos políticos, gobierno eficiente, el índice de rendición de cuentas, el índice de Gini, el uso de TIC y la educación primaria en la estimación del Sys-GMM; sin embargo, el resultado no es consistente con los modelos BMA e IVBMA, por esta razón, no se consideran robustos.

Cuadro 3 Análisis de robustez

|

Variables Explicativas |

Sys-GMM [3] |

||

|

Coef. |

Des. Est. |

P > │z│ |

|

|

Factores institucionales | |||

|

Derechos Políticos |

-0.006 |

0.003 |

0.063 |

|

Diversidad Política en el Poder legislativo |

0.006 |

0.004 |

0.149 |

|

Estado de derecho |

0.033 |

0.018 |

0.065 |

|

Gobierno eficiente |

0.002 |

0.001 |

0.064 |

|

IPC_alto |

0.006 |

0.002 |

0.003 |

|

IPC_bajo |

-0.007 |

0.004 |

0.080 |

|

Índice de Rendición de cuentas |

-0.009 |

0.004 |

0.023 |

|

Índice democrático |

0.001 |

0.003 |

0.823 |

|

Libertad civil |

0.009 |

0.003 |

0.001 |

|

Sistema judicial confiable |

0.001 |

0.001 |

0.213 |

|

Factores económicos | |||

|

Explotación de recursos naturales |

-0.001 |

0.001 |

0.244 |

|

Formación bruta de capital |

-2.133 |

2.201 |

0.332 |

|

Gasto del gobierno |

0.011 |

0.004 |

0.004 |

|

Índice de competitividad Estatal |

-0.001 |

0.002 |

0.798 |

|

Índice de Gini |

0.355 |

0.157 |

0.023 |

|

Índice de Innovación |

0.000 |

0.001 |

0.662 |

|

Inversión extranjera directa |

0.013 |

0.006 |

0.032 |

|

PIB per cápita inicial |

-0.121 |

0.050 |

0.016 |

|

Tasa de crecimiento PIB per cápita (un rezago) |

0.168 |

0.385 |

0.662 |

|

Tasa de crecimiento poblacional |

-30.885 |

10.072 |

0.002 |

|

Uso de TIC |

0.007 |

0.002 |

0.006 |

|

Factores culturales | |||

|

Participación de las mujeres en el poder legislativo |

0.002 |

0.003 |

0.424 |

|

Población con lengua indígena |

-1.032 |

0.887 |

0.245 |

|

Educación media y superior |

-0.004 |

0.005 |

0.438 |

|

Factores Sociales | |||

|

Educación secundaria |

-0.007 |

0.007 |

0.298 |

|

Educación primaria |

0.016 |

0.010 |

0.100 |

|

Esperanza de vida |

0.015 |

0.004 |

0.000 |

|

Sociedad incluyente |

0.001 |

0.002 |

0.523 |

|

Tasa de incidencia delictiva |

-0.008 |

0.015 |

0.611 |

|

Los valores en negritas son los valores estadísticamente significativos (son los valores p < .10). Se realizó la prueba de autocorrelación de Arellano-Bond para el modelo del Sys-GMM confirmando autocorrelación de primer orden (Z = -.2.4346 y un valor p =0.0149) y no autocorrelación de segundo orden (Z = -0.5542 y un valor p =0.5794); adicionalmente, se realizó la prueba de sobre identificación de Hansen-Sargan (Chi2= 4.5052 y valor p= 1.000) la cual confirma la validez de los instrumentos utilizados en el modelo. | |||

Fuente: elaboración propia con base en estimaciones realizadas en Stata.

CONCLUSIONES

Los resultados del BMA, registran ocho regresores significativos, cuatro tienen un origen económico, tres orígenes institucionales y uno de origen social. Las variables económicas tienen mayor peso para explicar la dinámica del crecimiento económico en las entidades federativas de México, resultado que coincide con los estudios que se centran en la formación de capital físico e infraestructura y en las condiciones estructurales de la economía para determinar su crecimiento (Levine y Renelt, 1992; Alesina y Rodrik, 1994).

Sin embargo, al estimar el IVBMA, tomando en cuenta la posible endogeneidad de las variables institucionales, los resultados demuestran mayor relevancia de las instituciones para la determinación del crecimiento económico en México. Dichos resultados son más consistentes al tratar el problema de endogeneidad que puede generar sesgo en la estimación del BMA.

Los hallazgos encontrados permiten deducir que, para el fomento del crecimiento económico en las entidades federativas, es necesario, el fortalecimiento de las instituciones que crean condiciones de mayor certidumbre para los empresarios al favorecer la libertad civil, el estado de derecho y la democracia, dichas condiciones incentivan la competitividad, la inversión, y por ende, el crecimiento económico. Esta visión es coincidente con los autores Acemoglu et al. (2001) que señalan que los países con mejores instituciones garantizan más adecuadamente los derechos civiles y de propiedad y evitan políticas que distorsionen las decisiones de inversión de los agentes privados. Además, políticas que incentiven la IED, el gasto del gobierno y el crecimiento de la formación bruta de capital fijo, permiten un mayor crecimiento económico en las entidades federativas. Por otra parte, el impulso al desarrollo humano contribuye al mejoramiento de las condiciones de vida de la población, al hacerla más larga, saludable y plena; estas condiciones, mejoran la calidad de la mano de obra, favoreciendo la productividad del trabajo y el crecimiento económico.

Por otro lado, los resultados muestran que la corrupción tiene una relación no lineal con el crecimiento económico en las entidades federativas, contrastando con investigaciones que señalan una relación lineal entre estas variables (Leff,1964; Bigio y Ramírez-Rondán, 2006; Haque y Kneller, 2015; Cieślik y Goczek, 2018). Particularmente, la debilidad de las instituciones de los estados con altos niveles de corrupción genera un efecto distorsionador, dado que, permiten la aparición de la corrupción como mecanismo que compensa la ineficiencia y facilita la actividad económica; no obstante, se revierte cuando los estados mejoran la calidad de sus instituciones. En consecuencia, la corrupción no es necesaria para dinamizar la economía y esta aparece como un mal que erosiona el desempeño de las instituciones, generando incertidumbre y desalentando la inversión y el crecimiento económico.

Es cierto que la corrupción representa un incentivo para el crecimiento económico en entidades federativas que tienen niveles altos de corrupción. A pesar de ello, esto no necesariamente significa que la corrupción sea benéfica para las entidades federativas y que no deba ser combatida, puesto que solo representa un equilibrio de segundo nivel. Esto es, en las economías con debilidad institucional, no se satisfacen las condiciones óptimas de no corrupción que, como señala Welsch (2008) implicarían mayor bienestar, o, en términos de este documento, la actividad económica requiere cierto nivel de actos de corrupción para fluir y contrarrestar la ineficiencia institucional, lo que significa costos para las economías. Por el contrario, a la luz de los hallazgos de este documento, se sugiere que los estados necesitan asumir una fuerte postura para combatirla y prestar monitoreo y control adecuados sobre los factores que la generan.

Finalmente, la investigación cuenta con dos limitantes principales; la primera, es que no se tratan empíricamente los mecanismos de afectación de las variables independientes en el crecimiento económico, solo se prueba su relación; asimismo, no se demuestra la dirección de la causalidad entre el crecimiento económico y las variables explicativas mediante la causalidad en el sentido de Granger (1969). La segunda, es la incorporación de la variable de corrupción como variable dicotómica. Investigaciones futuras se pueden centrar en probar empíricamente los mecanismos de afectación en el crecimiento económico de cada una de las variables independientes halladas; además, se puede estimar la relación de la corrupción con el crecimiento económico con diferentes técnicas de modelos no lineales.

nueva página del texto (beta)

nueva página del texto (beta)