1. INTRODUCCIÓN

La evolución de la teoría financiera se ha concebido a la administración financiera desde diferentes ángulos. La importancia de la administración financiera se hace evidente en la gestión, al enfrentar y resolver el dilema de endeudamiento versus rentabilidad para proveer los recursos necesarios en la oportunidad precisa para que se tomen las medidas que hagan más eficiente dicha gestión y para que se aseguren los retornos financieros que permitan el crecimiento de la empresa.

El principal problema por tratar cuando se refiere a la bolsa de valores es el riesgo. En el contexto bursátil, el aspecto para tener en cuenta al momento de transferir el riesgo es la cobertura, el aseguramiento y la diversificación. Bodie & Merton (2003) mencionan que la diversificación mantiene cantidades similares de muchos activos riesgosos en lugar de concentrar toda la inversión en un solo activo, por lo tanto, la diversificación limita la exposición al riesgo de cualquier activo individual. La diversificación permite reducir el riesgo. Por tanto, la técnica de Merton de cobertura dinámica en tiempo continuo proporciona un puente entre el modelo teórico de equilibrio de mercados completos de Kenneth Arrow y el mundo real de la planificación y gestión financiera personal (Bodie, 2019). El portafolio de inversión permite obtener diferentes tipos de activos para lograr esa diversificación. Los fundamentos del portafolio de inversión se basan en la teoría financiera clásica. Esta considera los conceptos de riesgo y rendimiento en un contexto de optimización.

Un modelo que incluye solo los criterios de rentabilidad y riesgo; y no incluye las preferencias del inversor mostrará un portafolio que el inversor no prefiere. Por otro lado, un modelo que considere las preferencias del inversor, incluidos los criterios de decisión adicionales, mostrará un portafolio incluyendo el punto de vista del inversor. Además, los inversores pueden tener diferentes perfiles y su percepción de la importancia relativa de varios criterios (Ehrgott et al., 2004). La diversificación para el riesgo de los activos individuales está estrechamente relacionada con el comportamiento del riesgo de los inversores (Basilio et al., 2018). Las herramientas tradicionales no consideran que el tomador de decisiones se enfrenta cada vez más a escenarios más complejos con un número creciente de factores caracterizados por la incertidumbre, la influencia de diferentes factores económicos, sociales, ambientales y la existencia de un número creciente de criterios conflictivos a considerar (Guerrero-Baena, Gómez-Limón, & Fruet-Cardozo, 2014).

La investigación se aborda desde los enfoques cuantitativo y cualitativo, se sitúa en los factores que influyen en la toma de decisiones para establecer estrategias en la selección de un portafolio de inversión ante la pandemia del COVID 19 y sus efectos en las ratios financieras, que cotizan en la bolsa de valores de New York. La importancia en la selección de un portafolio de inversión se aborda en diversas investigaciones, sin embargo, los enfoques actuales no consideran el perfil del inversor y la existencia de criterios contradictorios. En este sentido, se requieren herramientas analíticas para satisfacer las nuevas demandas en los procesos de toma de decisiones.

En el presente trabajo se aborda el problema de la selección de portafolio como un problema de ordenamiento multicriterio a través de la adaptación del proceso jerárquico de multicriterio (Corrente et al., 2012), debido a la jerarquía natural que el problema de selección de acciones presenta en sus criterios. El problema de selección de portafolio de forma natural presenta una jerarquía de criterios, en ese sentido, el ranking de acciones para este análisis considera siete macro criterios (grupos de criterios): ratios de mercado, operación de resultados, ratios de valor de mercado, rentabilidad financiera y económica, liquidez, efectividad y dividendos. El objetivo de la investigación es generar un ordenamiento de las compañías del índice Dow Jones con un enfoque jerárquico. Esto significa en ordenar por grupos de criterios las acciones para analizar sus desempeños en esos grupos. Esto permite explicar el desempeño de las acciones y su potencial de inversión.

El artículo se organiza de la siguiente manera: la Sección 2 presenta la revisión literaria. En la Sección 3 se aborda la metodología del proceso jerárquico multicriterio donde se considera la versión jerárquica del método ELECTRE III. En la Sección 4, se analiza el desempeño de las acciones de las empresas y los resultados obtenidos. Las conclusiones se muestran en la Sección 5.

2. REVISIÓN LITERARIA

En 1790, surge la bolsa de valores en New York (NYSE). Los 30 principales valores industriales cotizados en NYSE están representados por el índice Dow Jones. Estas empresas pueden marcar los movimientos de todo el mercado, ya que se trata de un indicador muy potente de la economía estadounidense y de la confianza de los inversores en determinados títulos. Como líder mundial, NYSE, es el lugar donde los inversionistas acuden para acceder al capital y participar en los mercados globales. NYSE es un modelo único, que permite minimizar el riesgo de ejecución y la volatilidad de los precios de las acciones. Chahuán (2018) menciona una correlación positiva con el índice Dow Jones y otras bolsas, como la de Chile, donde el índice tiene una mayor correlación con los ingresos que con los resultados de las empresas. La importancia de los tomadores de decisión al realizar una inversión y conformación de un portafolio permite maximizar las utilidades y minimizar el riesgo de los inversionistas. Useche (2015) menciona la contribución de las instituciones financieras para realizar procesos de asesoría más adecuados, que respondan con mayor precisión a las necesidades de los clientes inversionistas, con alternativas que se ajusten verdaderamente a sus expectativas personales e intereses específicos.

La importancia del riesgo, analizada por distintos autores, tiene un efecto directo en las decisiones de financiación de una empresa, dado que la composición de la estructura de capital de la empresa, el nivel de apalancamiento financiero o coeficiente de endeudamiento de forma directa incide en el valor de la empresa. Milanesi (2016) menciona que en estudios realizados en la bolsa de Argentina para medir el efecto de la volatilidad con distintos grados de endeudamiento, se confirmó la consistencia entre volatilidad-valor-probabilidad de fracasos financieros del modelo propuesto. Si el uso del capital ajeno se incrementa, crece el riesgo de insolvencia y este se manifiesta en la caída del valor de las acciones. López-Dumrauf (2003) dice que la empresa debe acertar en la mezcla de financiamiento, que se alcanza cuando el costo del capital se hace mínimo y el valor de la empresa se hace máximo. Elselmy, Ghoneim y Elkhodary (2019) reflejan la importancia de la información contable en los estados financieros, lo que permite identificar los indicadores necesarios para la construcción de un modelo de negocios en la integración de carteras de inversión en la bolsa de valores de Egipto. Mansour et al. (2019) proponen una teoría de posibilidad combinada y un modelo que permite considerar compensaciones entre las preferencias de los inversores con respecto a varios objetivos inconmensurables en un entorno impreciso.

En la selección de una cartera bajo el principio de responsabilidad social empresarial y la utilización de técnicas multiobjetivo y multicriterio, de acuerdo con Suárez, Pimiento & Duarte, (2018) estas constituyen una herramienta para apoyar a los inversores socialmente responsables en la búsqueda de una cartera que pueda cumplir con sus expectativas de maximizar la rentabilidad y minimizar el riesgo. Cervelló, Guijarro & Michniuk (2014) mencionan que los resultados confirman la rentabilidad positiva ajustada al riesgo del patrón bandera sobre datos intradía del Dow Jones, para un horizonte temporal de algo más de 13 años. Ariza & Cadena (2017) aplicaron la beta mixtos en el riesgo de un activo o pronosticar retornos, lo que permitió elaborar presupuestos de capital, valorar activos, determinar el costo del capital contable y explicar el riesgo dentro de un contexto de tasas de interés.

Hoy en día existen una serie de técnicas de sistemas inteligentes propuestas como una solución al problema de selección de portafolios, tales como el aprendizaje por refuerzo (Moody et al., 1998); (Moody & Saffell, 2001); (OJ. et al., 2002), redes neuronales (Kimoto et al., 1993); (Dempster et al., 2001), algoritmos genéticos (Mahfoud & Mani, 1996); Allen & Karjalainen, 1999; Mandziuk & Jaruszewicz, 2011), árboles de decisión (Tsang et al., 2004), máquinas de soporte vectorial (Tay & Cao, 2002; Cao & Tay, 2003; (Lu et al., 2009), y potenciación y ponderación de expertos (Creamer & Freund, 2007); (Creamer, 2012). Aunque estas investigaciones intentan interpretar el estado del mercado y predecir la tendencia futura del mercado, no son beneficiosas para los pequeños inversores porque estas técnicas requieren un cierto grado de experiencia. Además, estas técnicas tampoco pueden ayudar a los inversores a comparar negocios en múltiples criterios de ambigüedad (Boonjing & Boongasame, 2016).

En el estudio se presenta un enfoque multiobjetivo que involucra parámetros difusos, donde las distribuciones de posibilidades están dadas por números difusos de la información y las preferencias del inversor se incorporan explícitamente a través del concepto de funciones de satisfacción. Aldalou & Perçin (2018) proponen un modelo de evaluación del desempeño financiero. Fuzzy AHP se utiliza para asignar pesos para los criterios de evaluación. Fuzzy TOPSIS se usa para clasificar las alternativas. La aplicación de este modelo en compañías aéreas llevadas a cabo que cotizan en la Bolsa de Estambul para el período 2012-2016. Se propuso un modelo de optimización de cartera basado en el modelo clásico de varianza media de Markowitz (Ehrgott et al., 2004). El modelo se aplicó en la base de datos Standard and Poor's de 1.108 fondos de inversión. Sánchez, Milanesi y Rivitti (2010) estudiaron el problema de la cartera aplicando AHP para el análisis, 4 empresas argentinas y evaluaron su desempeño a través de cinco tipos de índices financieros (rentabilidad, actividad, liquidez, solvencia y valor de mercado) calculados con información contable desde 2006. Mohammad et al. (2012) aplicaron el método TOPSIS a una muestra de dieciocho empresas superiores de diferentes industrias de TSE durante un período de cinco años.

Bahloul & Abid (2013) desarrollaron métodos combinados AHP y de programación de objetivos (PG) para estudiar el impacto de una mezcla de barreras de inversión en la selección de cartera internacional. El AHP se usa primero para determinar las carteras de capital internacional adecuadas con respecto a las barreras a la inversión internacional. Por tanto, el modelo PG, que incorpora los pesos de mercado del rendimiento máximo, la varianza mínima y las carteras AHP, se formula para determinar las carteras óptimas de renta variable internacional. Pätäri et al. (2017) compara la eficacia de incluir la mediana de escala (MS), TOPSIS, AHP y la DEA para identificar las acciones futuras con mejor rendimiento en datos de muestra de acciones estadounidenses.

Altınırmak et al. (2016) aplicó AHP-PROMETHEE para evaluar el desempeño de nueve fideicomisos de inversión en valores negociados en BIST (índice bursátil de Turquía). Albadvi, Chaharsooghi y Esfahanipour (2006) mencionan que PROMETHEE se ha aplicado en la bolsa de Teherán (TSE) con información de encuestas, informes financieros y opiniones de expertos para llevar a cabo evaluaciones de criterios y organizaciones. Basilio et al. (2018) aplicaron el análisis de componentes principales y el método PROMETHEE II posterior para comparar los activos en términos de su desempeño en los indicadores (criterios) financieros sobre el conjunto de acciones negociadas en la bolsa de valores de São Paulo.

Lima y Soares (2013) aplicaron el método ELECTRE III para seleccionar qué activo se debería elegir, para formar una determinada cartera en una estrategia de compra y retención, y probar si excede el mercado medido por el Índice de Mercado Portugués (PSI-20TR). Vezmelai, Lashgari & Keyghobadi (2015) seleccionan y clasifican a 20 compañías listadas en 2011 en la bolsa de valores de Teherán (TSE) con el método ELECTRE III, en comparación con la clasificación ofrecida por el TSE. Boonjing & Boongasame (2016) proponen una selección de cartera combinatoria con el método ELECTRE III para apoyar a los pequeños inversores en su decisión de inversión. Xidonas et al. (2009) aplicaron ELECTRE III con la finalidad de clasificar en 8 distintas clases correspondiente a cada sector o actividad industrial para integrar un portafolio de inversión de Pareto. Los métodos de ayuda de decisión de multicriterio (su acrónimo en inglés, MCDA) se han aplicado para tratar el problema de la selección de portafolios; el método ELECTRE III ha utilizado la metodología MCDA aplicada al problema de las finanzas y la selección de portafolios (Spronk et al., 2016); (Govindan & Jepsen, 2016).

3. METODOLOGÍA

Una de las características básicas del análisis multicriterio es comparar alternativas sobre la base de una serie de criterios. Por ello, los métodos de ordenamiento multicriterio están diseñados para construir una recomendación sobre un conjunto de alternativas acorde a las preferencias del experto o tomador de decisiones.

Para generar el ordenamiento de las principales acciones se aplica el proceso jerárquico multicriterio a las acciones pertenecientes al mercado de valores de New York que integran el Índice Dow Jones, considerando los ratios financieros. Los datos de estas acciones corresponden al primer trimestre de 2021 y puede ser consultado en el portal financiero www.investing.com.

La Figura 1 presenta el marco de trabajo de esta investigación, aquí se definen cinco etapas de trabajo. La Etapa 1 identifica los principales datos de los resultados de los ratios financiero de las 30 empresas del Dow Jones. La Etapa 2 corresponde a una fase de inteligencia en la toma de decisiones, aquí se deben definir los criterios de decisión que representan a las acciones, las alternativas de decisión que corresponden a las empresas de la bolsa de valores, y también los parámetros del método multicriterio (ELECTRE III). En la Etapa 3 se aplica algún método de análisis multicriterio, en este caso aplicamos el método ELECTRE-III y se genera un modelo de preferencias (matriz valuada de las acciones). La Etapa 4 corresponde a la explotación del modelo preferencial, para este paso se utiliza un proceso de destilación que resulta en el ordenamiento de las acciones. En la Etapa 5 se presenta el resultado de ordenamiento y análisis de la información al inversionista para la selección final de las acciones. En este sentido el proceso y método considera el perfil del inversionista y el nivel de riesgo que está dispuesto a aceptar.

Fuente: Elaboración propia.

Figura 1 Modelo de investigación del ordenamiento marginal de las 30 acciones del Dow Jones.

A continuación, se describe el proceso jerárquico multicriterio y el método multicriterio ELECTRE III para establecer el ordenamiento de las acciones.

3.1 Proceso Jerárquico Multicriterio

En el proceso del MCDA se desarrolla la definición de un conjunto de alternativas

Un método de análisis multicriterio en el enfoque clásico analiza las acciones al mismo nivel, evaluando todos los criterios al mismo tiempo (ver Figura 2). De esta forma se puede encontrar cuales acciones son las mejores y cuáles son las peores, pero no se puede entender como algunos subcriterios (subgrupos de índices) interactúan para evaluar una acción (por ejemplo, ratio de mercado, de resultados o de liquidez) que impactan en la selección de acciones. En este sentido, sería valioso un método diferente para evaluar las acciones por subconjunto de criterios en diferentes niveles siguiendo la metodología del MCHP para resolver el problema de selección de acciones.

Fuente: elaboración propia

Figura 2 Criterios de evaluación en el mismo nivel para el problema de selección de acciones.

A menudo ocurre que una aplicación práctica está imponiendo una estructura jerárquica de criterios (Salvatore Corrente et al., 2012). En el problema de la selección de acciones se encuentra una gran cantidad de criterios de decisión, de hecho, evaluar la selección de acciones requiere diversos tipos de información abordados comúnmente desde los índices Dow Jones. Considerando estas características, el enfoque MCHP, permite descomponer el problema de selección de acciones en subproblemas considerando una jerarquía de criterios para facilitar un análisis más profundo.

Para abordar los problemas de toma de decisiones donde los criterios de evaluación se consideran en el mismo nivel, en su lugar, se utiliza una estructura jerárquica para organizarlos en una parte del problema. La idea básica de MCHP se basa en la consideración de las relaciones de preferencia en cada nodo del árbol jerárquico de criterios. Estas relaciones de preferencias se refieren tanto a la fase de obtención de información de preferencias como a la fase de análisis de una recomendación final por parte del tomador de decisiones (Corrente et al., 2012).

Una estructura jerárquica de criterios puede verse como un árbol de criterios. La estructura del árbol toma un interés particular por parte del experto o tomador de decisiones y aglomera un subconjunto de criterios en hojas. Las hojas están descomponiendo el problema en problemas más pequeños para comprender la interacción en criterios elementales. La Figura 2 trata un problema de ayuda a la decisión multicriterio que evalúa criterios en el mismo nivel. Sin embargo, el mismo problema puede analizarse en problemas más pequeños, como una jerarquía. En la estructura de criterios de árbol, algunas hojas contienen ramas con más hojas haciendo un árbol de problemas secundarios. Corrente, Figueira, Greco y Słowiński (2017) integra el MCHP con el método ELECTRE III. Para explicar la jerarquía ELECTRE III, se sigue la notación de Angilella et al. (2018):

Para comprender mejor la notación anterior, en la estructura jerárquica el Nivel 1 contiene los macro criterios y los criterios elementales que descienden de estos están descomponiendo el subproblema. Todo el conjunto de criterios elementales está contenido en E g . Se puede implementar un enfoque diferente para el problema de ayuda a la decisión multicriterio cuando se genera una estructura jerárquica con respecto a los criterios de interés en un nivel particular de la jerarquía.

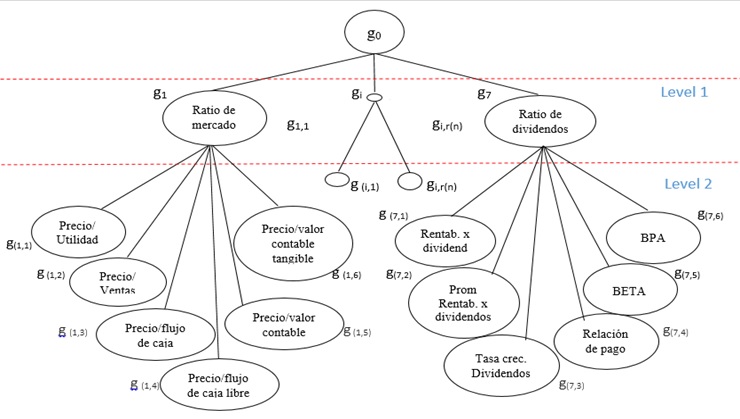

El problema de selección de acciones para integrar un portafolio puede abordarse como un problema jerárquico, donde algunos macro criterios pueden integrar criterios elementales desde un nivel más profundo de la jerarquía. La Figura 3 ilustra una estructura resumida (dos macro criterios) del problema jerárquico completo de la selección de acciones del índice Dow Jones. El macro criterio Ratio de mercado (g1) integra 6 criterios elementales, Ratio de resultados (g2) integra 8 criterios elementales entre otros, hasta el macro criterio Ratio de dividendos (g7) que integra 6 criterios elementales. La evaluación de las acciones del índice Dow Jones incluye 47 criterios elementales y está estructurada en la jerarquía de dos niveles, en el primer nivel se definen 7 macro criterios (criterios no elementales). En el Nivel 2, 47 criterios elementales constituyen los macro criterios del Nivel 1.

3.2 Método Jerárquico ELECTRE III

La versión adaptada de la jerarquía ELECTRE III fue introducida por primera vez por Corrente et al. (2017). El método ELECTRE es desarrollado en dos pasos, el primer paso es la agregación de preferencias, la información es desarrollada construyendo un modelo en la relación de superación valuada. Este proceso se explica con un ejemplo ilustrativo en el Apéndice. En el segundo paso la relación de superación valuada es explotada por el proceso de destilación, generando un ranking de alternativas parcial o completo. Para cada criterio elemental

El índice de concordancia elemental, para cada criterio elemental

El índice discordante elemental, para cada criterio elemental

El índice de concordancia parcial para cada criterio no elemental

Índice de credibilidad parcial

La relación de superación valuada generada en el paso anterior corresponde al modelo preferencial del tomador de decisiones. El método de destilación es utilizado para explotar el modelo preferencial. La destilación se desarrolla en forma descendente y ascendente; por lo tanto, se obtiene el preorden final como la intersección de las dos destilaciones. Una descripción general del método de destilación se describe en Giannoulis & Ishizaka (2010).

Para el par

4. ANÁLISIS DE LAS ACCIONES DOW JONES CON EL PROCESO JERÁRQUICO MULTICRITERIO

El análisis se realiza con base a los estados financieros del primer trimestre del 2021, obtenidos del portal financiero Investing recopilados de la NYSE que genera un índice de rendimiento que informa a las empresas del Índice Dow Jones y muestra las capacidades existentes para los inversores (ver Apéndice, Tabla A.2.1). Se toman las ratios financieras para seleccionar los macro criterios que permitan evaluar el desempeño de cada empresa (ver Tabla 2), estos dan indicios acerca de su situación financiera y perspectivas de su desempeño, así como la evaluación de la posición de una empresa frente a otras.

Los datos obtenidos de la NYSE se agrupan en 7 dimensiones utilizadas para evaluar las acciones que cotizan en el Dow Jones. Cada dimensión se conforma con un subgrupo de diferentes indicadores (criterios elementales), en total hay 47 indicadores para evaluar las acciones de las 30 empresas del Índice Dow Jones. Los datos de NYSE se utilizan en este trabajo con un nuevo enfoque, el proceso jerárquico multicriterio (MCHP) para analizar el rendimiento de la acción, pero con respecto a la interacción de subgrupos de criterios en diferentes niveles en una jerarquía a través del ordenamiento de las empresas del Dow Jones, esto se muestra en la Tabla 1. Los macro criterios para el problema de selección de acciones, criterios elementales y sus pesos correspondientes se muestran en la Tabla 2.

Tabla 1 Empresas del Índice Dow Jones

Etiqueta |

Empresa |

Etiqueta |

Empresa |

A1 |

3M |

A16 |

Merck |

A2 |

American Express |

A17 |

Microsoft |

A3 |

AT&T |

A18 |

Nike |

A4 |

Caterpillar, Inc. |

A19 |

Pfizer |

A5 |

Chevron Corporation |

A20 |

Boeing |

A6 |

Cisco |

A21 |

Home Depot |

A7 |

The Coca-Cola Company |

A22 |

Procter & Gamble |

A8 |

Dupont |

A23 |

The Travelers Companies |

A9 |

Exxon Mobil |

A24 |

Walt Disney |

A10 |

Goldman Sachs |

A25 |

United Health Group |

A11 |

Intel |

A26 |

Raytheon Technologies |

A12 |

IBM |

A27 |

Verizon Communications |

A13 |

Johnson & Johnson |

A28 |

Visa |

A14 |

JP Morgan Chase |

A29 |

Wal-Mart |

A15 |

McDonald's |

A30 |

Walgreens Boots Alliance Inc. |

Fuente: elaboración propia con datos de NYSE.

Tabla 2 Macro criterios y criterios elementales de la selección de acciones.

Índice |

Macrocriterio |

Índice |

Criterios elementales |

Pesos |

g1 |

Ratios de mercado |

g1,1 |

Ratio precio/utilidadTTM |

0.0300 |

g1,2 |

Precio/ventasTTM |

0.0200 |

||

g1,3 |

Precio/flujo de cajaMRQ |

0.0100 |

||

g1,4 |

Precio/flujo de caja libreTTM |

0.0200 |

||

g1,5 |

Precio/valor contableMRQ |

0.0400 |

||

g1,6 |

Precio/valor contable tangibleMRQ |

0.0300 |

||

g2 |

Ratio de resultados |

g2,1 |

Margen brutoTTM |

0.0200 |

g2,2 |

Margen bruto5YA |

0.0200 |

||

g2,3 |

Margen de operaciónTTM |

0.0150 |

||

g2,4 |

Margen de operación5YA |

0.0150 |

||

g2,5 |

Margen antes de impuestosTTM |

0.0150 |

||

g2,6 |

Margen antes de impuestos5YA |

0.0200 |

||

g2,7 |

Margen netoTTM |

0.0200 |

||

g2,8 |

Margen neto5YA |

0.0250 |

||

g3 |

Ratios valor de mercado |

g3,1 |

Beneficios/acciónTTM |

0.0250 |

g3,2 |

BPA básicoANN |

0.0250 |

||

g3,3 |

BPA diluidoANN |

0.0200 |

||

g3,4 |

Valor contable/acciónMRQ |

0.0200 |

||

g3,5 |

Valor contable tangible/acciónMRQ |

0.0200 |

||

g3,6 |

Efectivo/acciónMRQ |

0.0200 |

||

g3,7 |

Flujo de caja/acciónTTM |

0.0250 |

||

g4 |

Ratios de rentabilidad |

g4,1 |

Rentabilidad financieraTTM |

0.0250 |

g4,2 |

Rentabilidad financiera5YA |

0.0300 |

||

g4,3 |

Rentabilidad económicaTTM |

0.0300 |

||

g4,4 |

Rentabilidad económica5YA |

0.0250 |

||

g4,5 |

Rentabilidad sobre fondos propiosTTM |

0.0250 |

||

g4,6 |

Rentabilidad sobre la inversión5YA |

0.0300 |

||

g4,7 |

BPA (MRQ) vs trim. del año anteriorMRQ |

0.0200 |

||

g4,8 |

BPA(TTM) vs TTM del año anteriorTTM |

0.0250 |

||

g4,9 |

Ventas (TTM) vs TTM del año anterior |

0.0250 |

||

g4,10 |

Ventas (MRQ) vs Trim. Año AnteriorMRQ |

0.0300 |

||

g5 |

Ratios de liquidez |

g5,1 |

Crecimiento del BPA en 5 Años5YA |

0.0350 |

g5,2 |

Crecimiento de las ventas en 5 años5YA |

0.0100 |

||

g5,3 |

Crec del gasto de capital en 5 años5YA |

0.0100 |

||

g5,4 |

Prueba ácidaMRQ |

0.0100 |

||

g5,5 |

Ratio de solvenciaMRQ |

0.0100 |

||

g5,6 |

Deuda a largo plazo a capitalMRQ |

0.0100 |

||

g5,7 |

Deuda total a capitalMRQ |

0.0100 |

||

g6 |

Ratio de efectividad |

g6,1 |

Rotación de activosTTM |

0.0100 |

g6,2 |

Rotación de inventariosTTM |

0.0100 |

||

g6,3 |

Beneficio/empleadoTTM |

0.0100 |

||

g6,4 |

Ingresos netos/empleadoTTM |

0.0100 |

||

g6,5 |

Rotación de cuentas por cobrarTTM |

0.0100 |

||

g7 |

Ratio de dividendos |

g7,1 |

Rentabilidad por dividendosANN |

0.0300 |

g7,2 |

Prom. rentabilidad dividendos 5 años5YA |

0.0400 |

||

g7,3 |

Tasa de crecimiento de los dividendosANN |

0.0400 |

||

g7,4 |

Relación de pagoTTM |

0.0250 |

Fuente: elaboración propia.

Con respecto a la metodología propuesta en la Sección 3.1, el MCHP se aplica para resolver el problema de la selección de acciones para integrar un portafolio de inversión. En el primer paso, se estructura el problema en una jerarquía multicriterio, descomponiendo el problema en 7 macro criterios como subproblemas de las acciones. Como se muestra en la estructura jerárquica de la Figura 3, las acciones que cotizan NYSE se estructuran en una jerarquía con respecto a los 7 macrocriterios y los 47 criterios elementales. La nueva estructura jerárquica para el problema de rendimiento en las acciones permite que el análisis se acerque al MCHP. Este enfoque implementado en este artículo evalúa cada macro criterio permitiendo analizar la interacción entre subcriterios descendentes inmediatos directamente relacionados con el macro criterio. Y, se lleva a cabo generando modelos preferenciales y ordenamientos para cada macro criterio para comprender cómo funciona una acción frente a otra y, al mismo tiempo, cómo impacta en el problema de selección de acciones.

Los métodos ELECTRE III jerárquico y de destilación de la Sección 3.2 se aplicaron para resolver cada subproblema g (macro criterio) y el nivel integral. La Tabla 3 ilustra el ranking integral go que genera 29 posiciones de las acciones de las empresas analizadas y asigna en la posición 1 a Microsoft (A17), esta empresa se encuentra en el mismo lugar o posición dentro del ranking; en la posición 28 se encuentran Dupont (A8) y Raytheon Technologies (A26); en la posición 2 se encuentran Visa (A28); y American Express (A2) en la posición 17 siendo empresas del mismo sector económico. En la última posición están la empresa Boeing (A20) y Exxon Mobil (A9), se puede explicar que, durante la pandemia del COVID, el sector de transportes aéreo fue el de mayor afectación, debido al apagón económico, el paro y cierre de empresas, así como la disminución en la movilidad de la población. Aunque estas empresas compartan posición, el ranking integral (go) asigna a Microsoft (A17), Visa (A28), Home Depot (A21), Intel (A11) y Goldman Sachs (A10) en las primeras cinco posiciones como las empresas con mejor evaluación de las acciones. Acentuando la característica de que son empresas de tecnología y de servicios. En la Tabla 4 se muestra el ranking individual, donde se analizan los macro criterios, considerando aquellos con mayor valor de importancia para el tomador de decisiones.

Tabla 3 Ranking integral (go) del índice Dow Jones.

Posición |

g0 |

Posición |

g0 |

|

1 |

A17 |

16 |

A4 |

|

2 |

A28 |

17 |

A2 |

|

3 |

A21 |

18 |

A16 |

|

4 |

A11 |

19 |

A27 |

|

5 |

A10 |

20 |

A14 |

|

6 |

A6 |

21 |

A29 |

|

7 |

A18 |

22 |

A23 |

|

8 |

A25 |

23 |

A30 |

|

9 |

A22 |

24 |

A5 |

|

10 |

A1 |

25 |

A24 |

|

11 |

A19 |

26 |

A3 |

|

12 |

A13 |

27 |

A9 |

|

13 |

A12 |

28 |

A8, A26 |

|

14 |

A15 |

29 |

A20 |

|

15 |

A7 |

Fuente: elaboración propia.

Tabla 4 Ranking individual de las acciones de las empresas.

Posición |

g1 |

g2 |

g3 |

g4 |

g5 |

g6 |

g7 |

||||||||

1 |

A17, A18 |

A28 |

A10 |

A21 |

A17 |

A17 |

A21 |

||||||||

2 |

A28 |

A17 |

A25 |

A1, A17 |

A10 |

A30 |

A19 |

||||||||

3 |

A6 |

A10 |

A23 |

A22 |

A18 |

A25 |

A14 |

||||||||

4 |

A15 |

A11 |

A14 |

A18 |

A11 |

A6 |

A6, A15 |

||||||||

5 |

A4 |

A6, A7 |

A29 |

A11 |

A21 |

A29 |

A4 |

||||||||

6 |

A2 |

A13 |

A4 |

A13, A28 |

A16 |

A15 |

A28 |

||||||||

7 |

A7 |

A15 |

A21 |

A6 |

A26 |

A20 |

A12 |

||||||||

8 |

A29 |

A16 |

A2 |

A10 |

A1 |

A24 |

A1 |

||||||||

9 |

A21 |

A19 |

A12 |

A27 |

A25 |

A11, A22 |

A27 |

||||||||

10 |

A25 |

A22 |

A5 |

A7 |

A28 |

A13 |

A13 |

||||||||

11 |

A11 |

A27 |

A17 |

A25 |

A13 |

A8 |

A10 |

||||||||

12 |

A19 |

A2 |

A1 |

A12, A19 |

A30 |

A18 |

A7 |

||||||||

13 |

A22 |

A1 |

A11 |

A29 |

A19 |

A27 |

A25 |

||||||||

14 |

A13 |

A12 |

A30 |

A15 |

A24 |

A26 |

A16 |

||||||||

15 |

A14 |

A18 |

A13 |

A16 |

A29 |

A19 |

A18 |

||||||||

16 |

A1 |

A3 |

A28 |

A4, A30 |

A6 |

A9 |

A3 |

||||||||

17 |

A8 |

A21 |

A22 |

A23 |

A27 |

A16 |

A11, A17 |

||||||||

18 |

A23 |

A4 |

A18 |

A2 |

A23 |

A5 |

A5 |

||||||||

19 |

A24 |

A5 |

A6 |

A14 |

A22 |

A3 |

A9 |

||||||||

20 |

A16 |

A24 |

A24 |

A26 |

A3, A15 |

A23 |

A22 |

||||||||

21 |

A12 |

A14 |

A27 |

A24 |

A4 |

A1 |

A30 |

||||||||

22 |

A5 |

A29 |

A16 |

A3, A8 |

A2 |

A28 |

A2 |

||||||||

23 |

A10 |

A23 |

A8, A26 |

A5 |

A12 |

A4 |

A23 |

||||||||

24 |

A9 |

A30 |

A15 |

A9 |

A7 |

A7 |

A29 |

||||||||

25 |

A27 |

A25 |

A9 |

A20 |

A14 |

A14 |

A26 |

||||||||

26 |

A3, A30 |

A8, A9 |

A7 |

A8 |

A12 |

A8 |

|||||||||

27 |

A20 |

A26 |

A19 |

A20 |

A2 |

A24 |

|||||||||

28 |

A26 |

A20 |

A3 |

A5, 9 |

A21 |

A20 |

|||||||||

29 |

A20 |

A10 |

|||||||||||||

Fuente: elaboración propia.

Cada macro criterio se evalúa mediante un subconjunto de subcriterios (criterios elementales que pertenecen al último nivel de la jerarquía). La Tabla 4 contiene los ordenamientos de cada macro criterio (g1 … g10). El ordenamiento generado es el resultado de la interacción de criterios elementales que evalúan los macro criterios correspondientes. Para el problema de selección de acciones, se analizó cómo la interacción del subconjunto de criterios elementales influye en los macro criterios (Nivel 2 de la jerarquía) y luego la interacción del impacto de macro criterios para el problema de selección de acciones integral (Nivel 1).

La importancia relativa de los macro criterios más importantes es

En base al ordenamiento de multicriterio se puede observar que en el macro criterio ratios de mercado

Dado que Microsoft (A17) y Visa (A28) se muestran en las primeras posiciones en los macro criterios del desempeño en el ranking individual (ver Tabla 4), Microsoft destaca en los subcriterios g1, g5 y g6 a diferencia de Visa que destaca en g2 y Home Depot en g4. El macro criterio de ratios de rentabilidad (g4) tiene mayor peso (0.265); sin embargo, Home Depot en el resto de los macro criterios tiene un menor desempeño, posicionándose en el lugar 17 (g2), lugar 28 (g6) y lugar 9 (g1). Por lo anterior el buen desempeño en las ratios de rentabilidad coloca a Home Depot en la posición 3 del ranking global (g0). En la ratio de valor de mercado (g3) la acción de Goldman Sachs (A10), empresa del sector financiero, se encuentra en la primera posición en el ranking individual y dentro del ranking integral (g0) en la posición 5. Para el caso de integrar un portafolio para un inversionista que le interese el desempeño del mercado se puede incluir la acción de Goldman Sachs (A10) en este.

Las acciones que se encuentran en las últimas posiciones: lugar 29, Boeing (A20); lugar 24, Exxon Mobil (A9); lugar 23, Chevron Corporation (A5); y lugar 22, AT&T (A3) y Dupont (A8). Para el caso de las acciones de Boeing (A20), Tecnologies (A28), Dupont (A28) y Raytheon (A26); en el índice Dow Jones estas empresas presentan una baja evaluación en su desempeño. La acción de Boeing (A20) es una de las posiciones más bajas en 5 macro criterios como (g2, g3, g4, g5 y g7), esto obedece en particular a esta empresa del sector aéreo, que se ve afectada por las condiciones actuales del mercado provocado por las repercusiones y efectos económicos y financieras de la pandemia COVID19 en el mercado a nivel mundial.

Estas variaciones son importantes a tener en cuenta porque es posible identificar cuánto puede cambiar el ordenamiento si se usan diferentes parámetros con la misma información. En este sentido, los ordenamientos no son absolutos, pero puede cambiar la preferencia y muchos otros elementos relacionados con diferentes parámetros cuantitativos. Por eso, es importante utilizar metodologías que puedan adaptarse a la realidad del tomador de decisiones, para la integración de un portafolio de inversión, con base a los indicadores financieros de las empresas, y de acuerdo con el perfil y preferencias del inversionista.

5. CONCLUSIONES

El artículo analiza el desempeño de las empresas del índice Dow Jones, y evalúa las variables que afectan el desempeño en las acciones, con 7 macro criterios y 47 criterios elementales. Desde una perspectiva metodológica, se utilizó un Proceso Jerárquico Multicriterio (MCHP) para analizar el desempeño de las empresas que cotizan en la NYSE. Los subgrupos de criterios elementales se evalúan para comprender su interacción e impacto de un macro criterio en el nivel superior de la jerarquía. Con esto se aplicó el proceso de análisis, generando un modelo preferencial y un ordenamiento para cada macro criterio, y un ordenamiento integral para el problema de selección de acciones para un portafolio de inversión y el efecto del COVID 19 en las ratios financieras.

El MCHP permite evaluar la interacción entre subcriterios en todos los niveles de la jerarquía para analizar su influencia en cualquier nivel. Para el problema de la selección de acciones, muestra las oportunidades y necesidades de las empresas y permite una toma de decisiones más robustas y confiables. El uso de MCHP para evaluar las acciones de las empresas que integran el Dow Jones podría aplicarse como un instrumento en la formulación de políticas y decisiones más asertivas dentro de las organizaciones. En consecuencia, alcanzaría condiciones favorables para impulsar al inversor. En este sentido, el método ELECTRE III proporciona soporte para la toma de decisiones para problemas del mundo real con un enfoque no compensatorio.

No obstante la investigación, presenta limitaciones al no considerar la volatilidad de las acciones en el análisis. Esta limitación podría subsanarse considerando la beta como criterio para evaluar la volatilidad.

Para futuras líneas de investigación, la selección de acciones permitirá integrar portafolios de mercado utilizando el modelo basado en la teoría de Markowitz y el modelo CAPM (Capital Asset Pricing Model) propuesto por Sharpe (1964). Conjuntamente, analizar otras áreas de las ciencias sociales y los fenómenos económicos que permitan minimizar el grado de incertidumbre en las decisiones de los gerentes en organizaciones públicas o privadas.

nueva página del texto (beta)

nueva página del texto (beta)