I. Introducción

El Fondo Monetario Internacional (FMI) impone tarifas adicionales sobre los préstamos a sus prestatarios de ingresos medios más endeudados, además de los pagos por intereses y las tarifas de servicio convencionales. Estos “sobrecargos” —también a veces denominados “sobretasas”— agregan 2 o 3 puntos porcentuales adicionales a las tasas de interés, desviando recursos escasos de otros gastos potenciales como salud, adaptación climática y reducción de la pobreza, en el mismo momento en que estos países batallan con las mayores restricciones de liquidez.

Puesto que el FMI no publica datos sobre sus sobrecargos a nivel de país, había poca conciencia del peso significativo que éstos imponen a los países que los pagan hasta tiempos recientes. Sin embargo, desde el comienzo de la pandemia de covid-19, la política de sobrecargos del FMI ha estado bajo un mayor escrutinio (Shalal, 2022). La recesión económica mundial a la que condujo la pandemia exacerbó las dificultades de sostenibilidad de la deuda en todo el mundo en desarrollo. Mientras tanto, la cantidad de países que pagan cargos adicionales casi se duplicó durante la pandemia: de 9 a 16.2

Derivado del tratamiento poco transparente de los sobrecargos por parte del FMI, en septiembre de 2021 el Centro de Investigación Económica y Política (CEPR, por sus siglas en inglés) publicó la primera estimación detallada (Arauz, Waisbrot, Sammut y Laskaridis, 2021) de estos recargos a nivel de país.3 El informe mostró que los cargos adicionales representan 45% de los pagos esperados por concepto del servicio de la deuda, descontando pagos de capital que debían los cinco prestatarios más grandes, lo cual implica un pago promedio anual estimado de 1 300 millones de dólares en 2021-2023. En los últimos años ha habido cada vez más peticiones al FMI para que suspenda los pagos por sobrecargos por varios años ―o para que elimine la práctica por completo― por parte de docenas de exjefes de Estado y de gobierno (Ramos-Horta, Türk, Chinchilla Miranda y Seung-Soo, 2022), relatores especiales de la Organización de las Naciones Unidas (ONU) y expertos en derechos humanos (Waris et al., 2022), así como miembros del Congreso de los Estados Unidos (U. S. Congressman Jesús G. “Chuy” García, 2022), el Grupo de Respuesta a Crisis Globales (GCRG, 2022) de la ONU y destacados economistas (Honohan, 2022; Stiglitz y Gallagher, 2021), incluidos de países afectados como Ucrania (Romashko, 2022), además del secretario general de la ONU (2022) Guterres y más de 150 organizaciones de la sociedad civil (Eurodad, 2022) de todo el mundo.

Si bien la economía mundial se ha recuperado parcialmente desde el punto más bajo de la recesión causada por la pandemia (en parte gracias a los altos niveles de endeudamiento), las economías en desarrollo se han visto afectadas por una serie de shocks exógenos que agravaron en gran medida los desafíos subyacentes en sus balanzas de pagos y obligaciones financieras. Éstos incluyen los altos precios de los alimentos y de la energía causados por la guerra en Ucrania, desastres naturales relacionados con el cambio climático y, además, un endurecimiento drástico de la política monetaria en las economías avanzadas. A su vez, la tasa de préstamo del FMI ha estado aumentando de manera considerable, lo que ha incrementado significativamente los pagos del servicio de la deuda de los prestatarios de ingresos medios al FMI desde diciembre de 2021. Hoy, el Banco Mundial (2023) advierte sobre una “desaceleración aguda y duradera” que “golpeará fuertemente a los países en desarrollo”, e incluso sobre una posible recesión mundial.

En medio de estos profundos shocks, por los que los propios países en desarrollo guardan poca responsabilidad, muchos gobiernos se han visto obligados a recurrir al FMI a fin de obtener nuevas líneas de crédito. En consecuencia, el peso de las erogaciones por sobrecargos ha aumentado y probablemente seguirá esa tendencia, especialmente bajo un eventual escenario de recesión mundial. Debido a tal alarmante contexto, este resumen busca brindar una estimación actualizada de los costos de la política de sobrecargos del FMI para los países afectados.

Al actualizar estas estimaciones, encontramos que:

El FMI cobrará más de 2 000 millones de dólares por año por sobrecargos hasta 2025.

Los pagos por sobrecargos promedio anuales han aumentado de modo sustancial desde los niveles anteriores a 2023, como resultado de una mayor dependencia de los países respecto al FMI, tras variados impactos exógenos. En efecto, los países en desarrollo están siendo castigados con mayores costos de endeudamiento por una crisis económica global que está fuera de su control.

Para los países que pagan sobrecargos, éstos representan, en promedio, 36% del total por cargos y pagos de intereses al FMI, y 40.2% para los cinco países más endeudados. Aunque lo anterior significa una disminución respecto a estimaciones anteriores, no es el resultado de una reducción en el monto de los pagos por sobrecargos que están realizando los países. Más bien, mientras que los pagos por sobrecargos han aumentado, otros costos lo han hecho aún más.

Ucrania sigue siendo uno de los países más afectados por los sobrecargos. De 2023 a 2031, se espera que pague al FMI 3 500 millones de dólares sólo en sobrecargos.

Otros países muy afectados por los sobrecargos del FMI incluyen a Pakistán, que todavía se está recuperando de una gran catástrofe climática y, sin embargo, se espera que pague 142 millones de dólares por año en sobrecargos. Egipto está experimentando una crisis debido a la subida de los precios de los alimentos, y aun así pagará 306 millones de dólares al año.

La evidencia sugiere que los sobrecargos no son efectivos para lograr la supuesta meta de incentivar el pago anticipado de la deuda del FMI. Por ejemplo, encontramos que los cinco países más endeudados durante 2018-2023 no sólo siguen pagando más por sobrecargos, sino que su carga adicional del servicio de la deuda también se extiende durante un periodo más largo que el proyectado inicialmente.

Los países en desarrollo que luchan por resistir shocks exógenos enfrentan costos de endeudamiento significativamente mayores. Del mismo modo, el propio FMI se está beneficiando claramente de estas crisis. Es probable que tal dinámica continúe a medida que sigan las crisis interrelacionadas de la deuda y el cambio climático.

II. Metodología

La tasa de interés anunciada por el FMI es baja en comparación con las tasas del mercado, pero el Fondo requiere que los países prestatarios paguen tarifas adicionales significativas. Para los países de ingresos medios, éstas pueden incluir sobrecargos. Sin embargo, el FMI no revela el monto exacto en las estadísticas de deuda de los países. Al agregar todos los componentes de los costos totales de endeudamiento bajo el concepto amplio de “cargos e intereses”, el monto de cada componente individual permanece velado. Con el objetivo de complementar la falta de información clara sobre la política de sobrecargos del FMI, este resumen proporciona nuevas estimaciones y una actualización de los datos del informe del CEPR de septiembre de 2021 (Arauz et al., 2021) respecto los sobrecargos del FMI. Seguimos una metodología análoga, como se presenta en esta sección, y ampliamos la muestra de países miembros del FMI analizados.

El Cuadro 1 muestra los diversos elementos que componen el costo total de los préstamos de los servicios de la Cuenta de Recursos Generales (CRG) del FMI. Entre las tarifas y los cargos regulares, el componente principal es la tasa de cargo general o básica, que comprende la tasa de interés DEG más un margen de préstamo. Aunque este último se fija en 100 puntos básicos, la tasa DEG varía con el tiempo, de acuerdo con la política de tasas de interés de los bancos centrales que emiten las cinco monedas principales que componen la canasta de monedas del DEG. Otros cargos regulares incluyen el ajuste de distribución de la carga, la comisión por compromiso y la comisión de giro. Además de estos componentes regulares, el FMI impone sobrecargos a los países prestatarios si su crédito pendiente se ajusta a ciertas condiciones. Si la deuda de un país supera 187.5% de su cuota, se enfrenta a un cargo adicional de 200 puntos básicos por tamaño del crédito. Si la deuda pendiente supera dicho límite por más de 36 o 51 meses, dependiendo de la línea de crédito, se agregan otros 100 puntos básicos. Estos recargos se aplican sólo a la deuda correspondiente a la CRG, en la que suelen incurrir los países de ingresos medianos.

Cuadro 1 Costo de endeudamiento del FMI, en porcentaje anual. Descomposición del costo de endeudamiento del FMI para las líneas de crédito de la CRG

| Componente | Definición |

|---|---|

| Tasa de cargo básica | Margen fijo de 100 puntos básico (establecido anualmente por el directorio ejecutivo del FMI). directorio ejecutivo del FMI). |

| Tasa de interés de Derechos Especiales de Giro (DEG) (promedio ponderado de las tasas de política de USD, EUR, JPY, GBP y CNY). | |

| Ajuste por distribución de la carga | Ajuste al alza de la tasa de cargo para los pagos diferidos en el marco del mecanismo de reparto del peso de las deudas. |

| Ajuste al alza de la tasa de cargo con el mecanismo de reparto del peso de las deudas y asignado a la primera Cuenta Especial para Contingencias. | |

| Comisión por compromiso | 15-60 puntos base, reembolsable cuando se concreta el préstamo. |

| Comisión por giro | 50 puntos base por desembolso. |

| Sobrecargo aplicado por tamaño del crédito | 200 puntos base si es mayor a 187.5% de la cuota. |

| Sobrecargo aplicado por tiempo de repago del crédito | 100 puntos base si es mayor a 3 años (51 meses para acuerdos de Servicio Ampliado de Fondo del FMI, o SAF). |

Fuente: CEPR con información de Arauz et al. (2021).

El FMI no proporciona datos por país que distingan los diversos elementos que forman “cargos e intereses”, con la única excepción del último informe del personal técnico de Argentina en diciembre de 2022 (FMI, 2022). Las estimaciones de sobrecargos presentadas en este resumen informativo se obtienen desagregando cada componente entre los flujos de “cargos e intereses” ampliamente definidos. Nos basamos en las propias proyecciones del FMI, como se publican en sus informes del personal técnico, que incluyen información a nivel de país sobre “indicadores de crédito del Fondo”. Los informes del personal técnico generalmente brindan información anual a nivel de país sobre saldos de deuda proyectados, desembolsos, pagos de capital y los llamados pagos de “cargos e intereses”, para el crédito existente y el proyectado del FMI.

A fin de determinar qué países están sujetos a pagos por sobrecargos, primero calculamos la relación del crédito pendiente de la CRG a la cuota para cada país prestatario hacia el 31 de marzo de 2023. Estimamos sobrecargos a nivel de país si su relación es superior o igual al umbral porcentual de 187.5%, y hay suficiente información disponible en el último informe del personal técnico del FMI. Por ende, hay países prestatarios que actualmente pagan ―o se espera que paguen en el futuro― que quedan fuera de nuestras estimaciones. Actualmente, estimamos que los recargos en la próxima década (2023-2033) son o serán pagados por al menos 16 países (Gráfica 1). Sin embargo, debido a la información disponible en este momento, las estimaciones de recargos presentadas aquí sólo incluyen a Angola, Argentina, Barbados, Costa Rica, Ecuador, Egipto, Gabón, Georgia, Mongolia, Pakistán, Seychelles, Túnez y Ucrania.

aCrédito pendiente de la CRG hacia el 31 de marzo de 2023.

Fuente: CEPR, cálculos de los autores con estadísticas financieras del FMI.

Gráfica 1 Países que pagan sobrecargos. Un país está sujeto a tales pagos cuando el crédito pendiente de la CRG es igual o superior a 187.5% de su cuotaa

En pocas palabras, nuestra estimación de los sobrecargos se basa en una comparación entre los pagos esperados por “cargos e intereses” agregados a nivel de cada país, y los correspondientes a la tasa de cargo básica del FMI sobre el promedio anual del stock de la deuda y la comisión de giro por cada desembolso esperado. En línea con los informes del personal técnico del FMI, suponemos que todos los desembolsos de crédito del FMI se realizan efectivamente y que, por lo tanto, no hay comisiones por compromiso pactado. De manera similar, las tasas de ajuste por el mecanismo de distribución de la carga son cero desde al menos enero de 2020 y, por lo tanto, asumimos que no hay carga de ajuste. Eso deja tres flujos de pago contrastantes a lo largo del tiempo: los pagos esperados totales por “cargos e intereses”, los pagos correspondientes a la tasa de cargo general y los pagos relacionados con las comisiones de giro. Al medir la diferencia entre el primero de estos flujos de pago y los dos últimos (es decir, cualquier pago no principal esperado por encima de lo que el país debería pagar por la tasa de cargo más la comisión de giro), podemos llegar a una estimación de los pagos por sobrecargos de un país.

aCrédito pendiente de la CRG hacia el 31 de marzo de 2023. Riesgo alto: si el crédito pendiente de la CRG es igual o mayor a 150% y menor a 187.5% de la cuota. Riesgo moderado: si el crédito pendiente de la CRG es igual o mayor a 100% y menor a 150% de la cuota.

Fuente: CEPR, cálculos de los autores con estadísticas financieras del FMI.

Gráfica 2 Países con riesgo alto o moderado de pagar sobrecargos en el futuro. Países con una relación de crédito pendiente de la CRG a cuota superior a 100%a

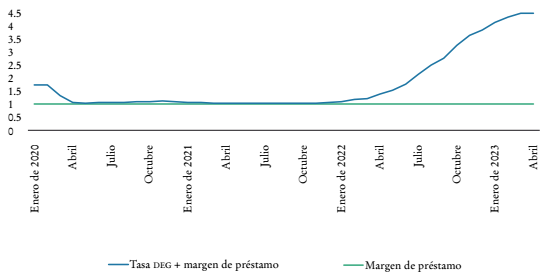

La tasa de cargo se fijó en (o muy cerca de) una tasa de porcentaje anual de 1.05 durante un periodo considerable en el pasado reciente. Sin embargo, desde enero de 2022 hasta el presente esta tasa ha aumentado de manera significativa, debido a la política de tasas de interés de los bancos centrales que emiten las cinco principales monedas que componen la canasta DEG. A finales de marzo de 2023, la tasa de cargo era de 4.46, un aumento de 325%. La Gráfica 3 ilustra la evolución reciente de la tasa de cargo general. Para nuestras estimaciones, una tasa general variable requiere que determinemos un nivel de interés específico a lo largo del tiempo, a fin de calcular los pagos correspondientes a la tasa de cargo básica. Cuando ésta no se establece explícitamente en el informe elaborado por el personal técnico, la determinamos de acuerdo con su nivel promedio durante la semana inmediatamente anterior a la fecha de publicación del informe del personal técnico. Luego, aplicamos esta tasa al saldo promedio anual de crédito. Para Barbados y Costa Rica ―a los que recientemente se les han otorgado facilidades del Fondo Fiduciario de Resiliencia y Sostenibilidad (Kaminski, 2023)―, procedemos de manera similar al aplicar la tasa de cargo correspondiente a este novedoso tipo de crédito del Fondo. Finalmente, las estimaciones de la comisión de giro anual se calculan como 50 puntos básicos del desembolso esperado.

Fuente: CEPR, cálculos de los autores con estadísticas financieras del FMI.

Gráfica 3 Tasa de porcentaje anual general del FMI, promedio mensual. La tasa general es el principal componente de los cargos e intereses regulares y consiste en la tasa de DEG más el margen de préstamo, fijado en 100 puntos básicos

El último informe del personal técnico del FMI sobre Argentina, que, a diferencia de los informes del personal técnico de otros países prestatarios, hace una distinción entre los recargos y los cargos generales, sirve como punto de referencia para nuestras estimaciones. Encontramos que, en promedio, nuestras estimaciones caen dentro de un margen de error de 6.5% de los pagos por sobrecargos proyectados por el FMI para este país entre 2023-2025.

III. Resultados

Con base en informes del personal técnico, nuestras estimaciones muestran que en la próxima década (2023-2033) el FMI espera recaudar alrededor de 39 500 millones de dólares (29 500 millones de DEG) de los 13 países prestatarios analizados, de los cuales, 36.2% -o 14 300 millones de dólares (10 700 millones de DEG)- es por sobrecargos.4 El Cuadro 2 muestra los resultados acumulados por país en 2023-2033.

Cuadro 2 Cobros y pagos de intereses acumulados y estimaciones de sobrecargos en 2023-2033, en millones de dólaresa

| País | Cargos e intereses (proyecciones del FMI) | Sobrecargos (estimaciones del CEPR) | Sobrecargos, como porcentaje |

|---|---|---|---|

| Todos los países seleccionados | 39 481 | 14 302 |

|

| Argentinab | 20 337 | 7 144 |

|

| Ucrania | 9 815 | 3 837 |

|

| Egipto | 3 195 | 1 273 |

|

| Ecuador | 2 525 | 1 079 |

|

| Pakistán | 1 274 | 550 |

|

| Angola | 998 | 146 |

|

| Costa Rica | 737 | 113 |

|

| Barbados | 206 | 54 |

|

| Georgia | 150 | 23 |

|

| Gabón | 134 | 46 |

|

| Túnez | 65 | 24 |

|

| Seychelles | 33 | 8 |

|

| Mongolia | 11 | 4 |

|

aTipo de cambio DEG a dólares vigente hacia el 1° de marzo de 2023.

aPara los sobrecargos de Argentina, registramos las proyecciones del FMI.

Fuente: CEPR, cálculos de los autores con Reportes Técnicos del FMI para países seleccionados.

La proporción de sobrecargos en relación con los cargos totales varía entre países, de 14.7 a 43.2%. Entre los cinco principales países endeudados, los sobrecargos representan una parte importante de los cargos y los intereses totales, con un peso relativo promedio de 40.2 por ciento.

Las obligaciones por sobrecargos se concentran en los primeros años de 2023-2033. Del total de sobrecargos, se espera que 70% se pague en los primeros cinco años. El Cuadro 3 muestra los pagos promedio anuales al FMI entre 2023 y 2031 en subperiodos de tres años. Según nuestras estimaciones, el FMI espera cobrar, en promedio, alrededor de 2 000 y 1 700 millones de dólares en sobrecargos anuales durante 2023-2025 y 2026-2028, respectivamente, además de las tarifas regulares.

Cuadro 3 Pagos promedio anuales al FMI con estimaciones de pago de recargo, en millones de dólaresa

| Pagos anuales promedio en USD | Pagos totales 2023-2031 | ||||

|---|---|---|---|---|---|

| 2023-2025 | 2026-2028 | 2029-2031 | En millones de DEG | En millones de USD | |

| Obligaciones totales al FMI (proyecciones del FMI) | 22 958 | 14 461 | 13 284 | 114 036 | 152 110 |

| Pagos principales | 17 314 | 9 823 | 10 859 | 85 457 | 113 989 |

| Pagos de cargos e intereses | 5 643 | 4 639 | 2 425 | 28 581 | 38 123 |

| De los cuales son sobrecargos (estimaciones del CEPR) | 2 066 | 1 726 | 840 | 10 418 | 13 896 |

| Recargos anuales promedio por país en millones de USD (estimaciones del CEPR) | |||||

| Angola | 29 | 16 | 4 | 110 | 146 |

| Argentinab | 1 043 | 940 | 393 | 5 345 | 7 130 |

| Barbados | 7 | 6 | 3 | 37 | 49 |

| Costa Rica | 17 | 17 | 3 | 82 | 110 |

| Ecuador | 179 | 143 | 38 | 809 | 1 079 |

| Egipto | 306 | 91 | 27 | 955 | 1 273 |

| Gabón | 11 | 3 | 1 | 34 | 46 |

| Georgia | 5 | 3 | 0 | 17 | 23 |

| Mongolia | 1 | 0 | 0 | 3 | 4 |

| Pakistán | 142 | 41 | 0 | 412 | 550 |

| Seychelles | 1 | 1 | 0 | 6 | 8 |

| Túnez | 8 | 0 | 0 | 18 | 24 |

| Ucrania | 316 | 464 | 371 | 2 589 | 3 454 |

aPara los montos expresados en dólares, utilizamos la tasa de cambio DEG al 1° de marzo de 2023.

bPara los sobrecargos de Argentina registramos las proyecciones del FMI.

Fuente: CEPR, cálculos de los autores basados en Reportes Técnicos del FMI para países seleccionados.

A fin de poner nuestras estimaciones de sobrecargos en perspectiva, el Cuadro 4 contrasta nuestra actualización de los pagos por sobrecargos estimados con los cálculos de 2021 en periodos de seis años.5 El promedio anual y los pagos totales se expresan en millones de DEG para aislar la variabilidad del tipo de cambio de DEG a dólares a lo largo del tiempo. Con base en la información más reciente de los informes del personal técnico, encontramos que los pagos promedio anuales de cargos e intereses, por un lado, y los pagos por sobrecargos esperados, por el otro, aumentarán en los próximos seis años (2023-2028) respecto a los seis años anteriores (2018-2023).

Cuadro 4 Comparación de las estimaciones actualizadas y las de 2021 del promedio anual y los pagos totales de sobrecargo del FMI para los cinco países más endeudados, en millones de DEG

| Pagos anuales promedio | Pagos totales | |||||

|---|---|---|---|---|---|---|

| 2018-2020 (estimaciones de 2021) | 2021-2023 (estimaciones de 2021) | 2023-2025 (estimaciones actualizadas) | 2026-2028 (estimaciones actualizadas) | 2018-2023 (estimaciones de 2021) | 2023-2028 (estimaciones actualizadas) | |

| Pagos de cargos e intereses | 1 124 | 1 492 | 3 928 | 3 286 | 7 848 | 21 642 |

| De los cuales, los recargos (estimaciones del CEPR) | 495 | 916 | 1 489 | 1 260 | 4 234 | 8 245 |

| Pago por sobrecargos promedio anual para los cinco países más endeudados (estimaciones del CEPR) | ||||||

| Argentinaa | 300 | 479 | 782 | 705 | 2 335 | 4 460 |

| Ecuador | 0 | 81 | 134 | 107 | 242 | 723 |

| Egipto | 112 | 260 | 230 | 69 | 1 115 | 895 |

| Pakistán | 38 | 73 | 107 | 31 | 334 | 412 |

| Ucrania | 46 | 24 | 237 | 348 | 208 | 755 |

aPara los sobrecargos de Argentina registramos las proyecciones del FMI.

Fuente: CEPR, cálculos de los autores con Reportes Técnicos del FMI para los cinco países principales prestatarios, estimaciones previas tal como en Arauz et al. (2021).

El Cuadro 4 también muestra el acumulado para los sobrecargos, así como los intereses y los cargos totales en millones de DEG, tanto para las estimaciones de 2021 como para las cifras actualizadas. Los pagos por sobrecargos totales esperados entre 2023 y 2028 son 94.7% mayores que los correspondientes a los seis años anteriores (2018-2023), mientras que el aumento total de los pagos de cargos e intereses es aún mayor: 175.8% más altos. El incremento más notorio de los sobrecargos acumulados corresponde a Ucrania. Entre 2018 y 2023 se proyectaba que el país pagaría un total de 208 millones de DEG. Durante los próximos seis años, estimamos que estas tarifas adicionales alcanzarán 1 755 millones de DEG, un aumento de 743.6% en compa ración con los seis años anteriores. El Cuadro 4 muestra que la caída de casi 5 puntos porcentuales del peso relativo de los sobrecargos respecto del total de pagos de cargos e intereses, cuando se compara con las estimaciones de 2021, no se debe a una disminución en el nivel de sobrecargos, sino que se explica por un aumento más drástico en los cargos e intereses totales que adeudan los países prestatarios.

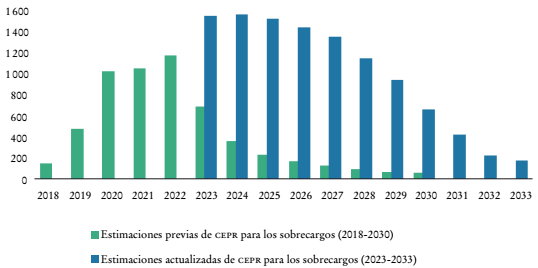

De manera similar, la Gráfica 4 muestra que los pagos por sobrecargos anuales esperados para los cinco países más endeudados han aumentado de manera significativa al comparar año con año con las estimaciones de sobrecargos en 2021.

Fuente: CEPR, cálculos de los autores con base en Reportes Técnicos del FMI para países seleccionados y estadísticas financieras del FMI, estimaciones previas tal como en Arauz et al. (2021).

Gráfica 4 Estimaciones de 2021 y actualizadas de los pagos anuales esperados por sobrecargos para los cinco países más endeudados, en millones de DEG

¿De qué forma podemos interpretar esta comparación? Como ya se explicó, el FMI no publica los montos exactos de los pagos de sobrecargos en sus estadísticas de países endeudados. Debido al tratamiento poco claro de la información sobre la política de sobrecargos, proponemos estimaciones que se basan en informes técnicos del FMI y que necesariamente incluyen proyecciones futuras para los créditos actuales y futuros del Fondo. Las estimaciones anteriores de sobrecargos se basan en las proyecciones del FMI en 2021, mientras que las estimaciones actualizadas se basan en las proyecciones actuales. En otras palabras, la diferencia entre las estimaciones refleja el cambio en el monto de los sobrecargos que el FMI esperaba recaudar en 2021 frente a lo que la institución proyecta cobrar actualmente a los países muy endeudados en función de los indicadores de deuda actuales.

Desde sus orígenes, los objetivos oficiales de la política de sobrecargos consistieron en limitar el uso del crédito del FMI, minimizar el riesgo moral (al buscar evitar que los prestatarios se vuelvan demasiado dependientes del crédito del FMI durante periodos prolongados) e incentivar el reembolso anticipado (para recuperar el acceso a los mercados internacionales de capital). La Gráfica 4 muestra que, según las proyecciones para 2021, los cinco países más endeudados pagarían sobrecargos hasta 2029, con un monto máximo en 2022 y pagos decrecientes después. Sin embargo, según las proyecciones actuales, se espera que estos países no sólo paguen sobrecargos cada vez mayores a partir de 2023, sino que la carga adicional del servicio de la deuda también se extienda durante un periodo más largo. El significativo contraste entre los dos conjuntos de proyecciones de sobrecargos en años superpuestos, así como la considerable prolongación del periodo durante el cual se espera que estos países paguen sobrecargos pueden verse como una señal de la ineficacia -si no es que del fracaso- de la política de sobrecargos. Ésta no parece alcanzar sus objetivos, pero sí aumenta la carga de la deuda precisamente para los países de ingresos medios que enfrentan los problemas de balanza de pagos más agudos.

IV. Conclusión

Las estimaciones actualizadas dejan claro que los sobrecargos del FMI representan una carga significativa y costosa para los países que ya enfrentan problemas de balanza de pagos. De 2023 a 2025, el FMI cobrará un promedio de 2 000 millones de dólares al año en sobrecargos. Los resultados muestran que los pagos promedio anuales han aumentado de forma sustancial en comparación con los niveles anteriores a 2023, y que puede esperarse que se mantengan en niveles altos durante al menos los próximos seis años. La leve caída en el peso promedio de los sobrecargos en relación con el servicio total de la deuda no principal, de 45 a 40.2% para los cinco países más endeudados, no se debe a una disminución absoluta en el monto de los sobrecargos, sino que puede explicarse, en cambio, por un aumento más pronunciado de los componentes estándar del servicio de la deuda con el FMI.

Nuestros resultados son de particular preocupación para los países que experimentan grandes perturbaciones debido a shocks económicos y no económicos. Durante los próximos tres años, se espera que Pakistán, que recientemente sufrió inundaciones devastadoras que dejaron bajo el agua a más de un tercio del país, pague 142 millones de dólares al año en sobrecargos; Egipto, uno de los países más profundamente afectados por el aumento de los precios de los alimentos, pagará 306 millones de dólares al año, y Ucrania, que se encuentra en medio de una devastadora guerra a gran escala, pagará 316 millones de dólares cada año. De 2023 a 2031 se espera que los pagos totales por sobrecargos de Ucrania al FMI asciendan a casi 3 500 millones de dólares.

No encontramos evidencia que respalde la afirmación de que los sobrecargos incentivan el reembolso anticipado al FMI. Una comparación de las estimaciones de sobrecargos actualizadas con las realizadas en 2021 revela que los países más endeudados no sólo continúan pagando sobrecargos por montos cada vez mayores, sino que además tienen que afrontar esta carga adicional durante periodos mucho más largos de lo previsto inicialmente.

Lo que la evidencia sí indica es que en un periodo de profundas e inusitadas crisis económicas mundiales los países altamente endeudados se han visto obligados a profundizar su dependencia con el FMI. Como resultado, los países en desarrollo que batallan para resistir los shocks exógenos enfrentan costos de endeudamiento considerablemente mayores. Del mismo modo, el propio FMI se beneficia notoriamente de estas crisis. Es probable que tal dinámica siga conforme continúen las crisis interrelacionadas de la deuda y el cambio climático.

nueva página del texto (beta)

nueva página del texto (beta)