A fall in a country’s export outlets might so depress the level of activity, including investment activity, in a country that imports would fall still more. Conversely with a rise in export opportunities, if the rise in exports had a strongly stimulating effect on domestic investment, its net effect might be a deterioration in the country’s balance of trade.

Introducción

Harrod (1959) analiza la influencia del comercio internacional en el crecimiento económico y elabora el argumento del multiplicador de las exportaciones y su efecto en la demanda agregada en general. No obstante, como sostiene Thirlwall (2001), Harrod formuló su idea del multiplicador del comercio internacional considerando una economía sin acumulación de capital. Hicks (1950), por su parte, propuso un modelo de supermultiplicador en el que el acelerador de la inversión influye en la demanda agregada y determina el crecimiento económico.

Kaldor (1978: 46), por otra parte, combina los multiplicadores de Harrod y Hicks y concluye que el desarrollo de la economía se rige por la tasa de crecimiento de las exportaciones que, a su vez, determina las tasas de crecimiento del consumo y de las importaciones. Posteriormente, Thirlwall (1979) elaboró un modelo según el cual el equilibrio de la balanza de pagos es la principal restricción al crecimiento. Siguiendo a Kaldor (1978) y a Thirlwall (1979), McCombie (1985) propone un supermultiplicador de las exportaciones con un significado distinto al utilizado por Hicks (1950): su “supermultiplicador” estriba en que además del efecto positivo inicial de un incremento de las exportaciones sobre el ingreso de equilibrio, al mejorar simultáneamente el saldo de la balanza comercial, el aumento de las exportaciones permite que otros componentes de la demanda autónoma aumenten y que ocurra un incremento adicional del ingreso de equilibrio sin que se genere un déficit de la balanza comercial.

En el presente artículo consideramos que la inversión es un componente especial de la demanda porque su realización representa la generación de capacidad económica que, a su vez, afecta la demanda de importaciones: las economías que no invierten requieren una mayor cantidad y diversidad de bienes importados que una economía que acumula capital. Así, resulta muy restrictivo suponer que la demanda de importaciones sólo depende del nivel de ingreso, puesto que también depende de la formación neta de capital. Suponemos que en una economía abierta, dados los niveles de exportación y del stock neto de capital, el nivel de ingreso se ajusta para equilibrar el saldo de la balanza comercial. Nuestro objetivo es demostrar que no sólo existe un efecto supermultiplicador à la McCombie (1985) de las exportaciones, sino que además existe un efecto supermultiplicador de la acumulación neta de capital, la cual también es un determinante de la dinámica económica. Más aún, el efecto supermultiplicador de las exportaciones podría o no verificarse, dependiendo del valor de la elasticidad ingreso de la demanda de importaciones, pero el supemultiplicador de la acumulación neta de capital sin duda se verifica, independientemente del valor de la elasticidad ingreso de la demanda de importaciones. McCombie (1985) sostiene que el incremento de las exportaciones es el único componente de la demanda agregada que frena la restricción de balanza de pagos y aumenta el ingreso; Kaldor (1978), a su vez, afirma que las exportaciones aumentan la inversión y el producto potencial y relajan la restricción al crecimiento productivo que representa el aumento de las importaciones. En este trabajo argumentamos que la acumulación de capital incrementa el ingreso y también suaviza la restricción externa.

El presente artículo analiza la importancia de la acumulación neta de capital y las exportaciones en la determinación de la tasa de crecimiento económico, así como su efecto en los otros componentes de la demanda agregada; presentamos evidencia de seis economías latinoamericanas -Argentina, Brasil, Chile, Colombia, México y Venezuela- con la finalidad de ilustrar nuestro argumento. La estructura del documento es así: después de esta introducción, en la sección I discutimos los méritos relativos y las limitaciones del supermultiplicador de las exportaciones de McCombie (1985). La sección II presenta un modelo en el que, dados los niveles de las exportaciones y del stock neto de capital, el nivel de ingreso se ajusta para equilibrar la balanza comercial; mostramos que, dependiendo del valor de la elasticidad ingreso de la absorción total de bienes y servicios, la acumulación neta de capital bien puede permitir un aumento de los otros componentes de la demanda agregada autónoma, no afectarlos o requerir que disminuyan con el fin de mantener el equilibrio de la balanza comercial. Argumentamos, asimismo, que la acumulación neta de capital tiene un efecto supermultiplicador à la Hicks (1950) independientemente del valor de la elasticidad ingreso de la demanda de importaciones, mientras que si esta elasticidad es mayor que 1 el multiplicador de las exportaciones es negativo. La sección III presenta evidencia empírica acerca del efecto de la tasa de crecimiento de las exportaciones y la acumulación neta de capital sobre las tasas de crecimiento de la economía y de la producción nacional para consumo doméstico en Argentina, Brasil, Chile, Colombia, México y Venezuela en el periodo 1951-2015. Las conclusiones completan el artículo.

I. El supermultiplicador de las exportaciones

La hipótesis del supermultiplicador de las exportaciones à la McCombie (1985) puede formalizarse partiendo del modelo keynesiano estándar de la determinación del ingreso de equilibrio:

donde Y, C, I, G, X, M y T denotan, respectivamente, los niveles de ingreso, consumo, inversión, gasto de gobierno, exportaciones, importaciones e impuestos directos; c es la propensión marginal a consumir, t es la tasa de impuestos directos y m es la propensión marginal a importar. Todas las variables con el supraíndice 0 representan los componentes autónomos de la variable en cuestión. Resolviendo este sistema de ecuaciones se obtiene el nivel de ingreso de equilibrio (YE) de una economía abierta de la siguiente manera:

donde k = 1 -c(1 - t) + m es la inversa del multiplicador de los componentes autónomos de la demanda agregada (C + I + G + X - M). Por tanto, un incremento de cualquier componente de la demanda agregada autónoma (A0), exceptuando a M0, conlleva a un incremento de YE igual a:

y esto, a su vez, induce un incremento de las importaciones igual a:

de donde se sigue que:

En el caso de X0, la Ecuación (12) implica que un incremento de las exportaciones autónomas generará un incremento menos que proporcional de las importaciones y, en consecuencia, un aumento del superávit de la balanza comercial (XN):

El efecto total de los otros componentes de la demanda autónoma sobre XN es negativo:

Dado que en el largo plazo la balanza comercial debe equilibrarse,1 las Ecuaciones (13) y (14) implican que un incremento de X0 permite un aumento de los otros componentes de la demanda autónoma, mientras que un incremento de algún componente de dicha demanda distinto a las exportaciones requerirá la reducción de otros componentes de la misma, diferentes al componente que se incrementó, o una reducción del mismo. De acuerdo con las Ecuaciones (6) y (7), el equilibrio dinámico de la balanza comercial implica que:

Por tanto, en el largo plazo el ingreso debe variar en una magnitud igual a:

de donde, con base en la Ecuación (10), se obtiene:

De lo anterior se infiere que, en el largo plazo, la variación de los componentes de la demanda autónoma distintos a las exportaciones es igual a:

Si un componente de la demanda autónoma, distinto a las exportaciones, aumenta, el ingreso y las importaciones aumentarán; pero si las exportaciones no varían, el saldo de la balanza comercial disminuirá y registrará un déficit, por lo que en el largo plazo se requerirá que el componente de la demanda autónoma que experimentó un incremento inicial o, alternativamente, algún otro componente de la demanda, disminuya en una magnitud igual en valor absoluto con el fin de que la balanza comercial retorne al equilibrio inicial.

Por otra parte, si las que aumentan son las exportaciones, los otros componentes de la demanda autónoma deberán aumentar para que la balanza comercial se equilibre en el largo plazo. La secuencia de causalidad es la siguiente: el incremento de las exportaciones induce un aumento del ingreso y de las importaciones; las importaciones aumentan menos que las exportaciones (véase la Ecuación 12), lo cual genera un superávit comercial; el aumento de los componentes de la demanda autónoma facilitado por el incremento de las exportaciones restaura el equilibrio en la balanza comercial (véase la Ecuación 18); en suma, el ingreso aumenta en una proporción igual a la que expresa la Ecuación (16), es decir, mayor que la magnitud comprendida en la Ecuación (10). En esto estriba la esencia del supermultiplicador del comercio internacional: las exportaciones constituyen el único elemento de la demanda que, a la vez que aumenta el ingreso, disminuye la restricción del equilibrio de la balanza de pagos (McCombie, 1985).

No obstante, el modelo del supermultiplicador de las exportaciones formulado por McCombie (1985) soslaya un problema fundamental -un hecho estilizado-, particularmente endémico en -aunque no exclusivo de- las economías no industrializadas (cf. Thirlwall, 1979): la elasticidad ingreso de la demanda de importaciones (ψ) es permanentemente mayor que 1. En efecto, la Ecuación (6) implica que ψ, aunque creciente, es menor que la unidad y tiende a 1 conforme el ingreso tiende a infinito:

donde ∂(⋅) es la primera derivada. Usando la regla de l’Hôpital, es evidente que conforme el ingreso tiende a infinito, ψ tiende a 1:

Por tanto, el análisis del supermultiplicador de las exportaciones de McCombie (1985) es válido sólo para el caso de economías cuya ψ es menor que la unidad. Pero ¿qué sucede si ψ no es menor que la unidad?

II. El supermultiplicador de la acumulación de capital

A continuación, respondemos el interrogante anterior con base en el siguiente modelo macroeconómico:

donde Y, X y M significan lo mismo que en el modelo anterior, Z representa la demanda agregada distinta a las exportaciones, las variables con el supraíndice 0 son los componentes autónomos de la demanda agregada, a y b son dos constantes positivas arbitrarias, ϕ es la elasticidad ingreso de la absorción total de bienes y servicios, y ψ es la elasticidad ingreso de la demanda de importaciones.

Siguiendo la lógica desarrollada en la exposición del modelo lineal, el ingreso de equilibrio (Ye) es igual a:

Por lo tanto, la elasticidad de Ye con respecto a cualquier componente de la demanda agregada autónoma (DA0), excepto de M0, es igual a:

donde suponemos la restricción 1 + ψ > ϕ con el fin de que la variación de Ye sea positiva. Asimismo, la elasticidad de las importaciones respecto a DA0, excepto respecto a M0, es igual a:

Es evidente que las importaciones aumentarán si se incrementa cualquiera de los componentes de

la demanda autónoma, excepto las importaciones. Por lo tanto, el saldo de la balanza

comercial disminuye si aumenta cualquier componente de la demanda autónoma, excepto

las exportaciones y las importaciones autónomas. Pero ¿qué sucede si aumentan las

exportaciones autónomas? El efecto sobre la balanza comercial depende de la magnitud

de la elasticidad de las importaciones respecto a las exportaciones, es decir, de si

la elasticidad indicada en la Ecuación

(27) es mayor, igual o menor que la unidad. Como puede observarse,

En consecuencia, del análisis anterior se sigue que un aumento de cualquiera de los componentes de la demanda autónoma, exceptuando las exportaciones y las importaciones autónomas, resultará en un incremento del nivel de ingreso y, simultáneamente, en una disminución del saldo de la balanza comercial, el cual debe revertirse en el largo plazo mediante una disminución de algún otro componente de la demanda agregada autónoma (o incluso del mismo elemento de la demanda que aumentó inicialmente).

Por otra parte, si las exportaciones aumentan, el saldo de la balanza comercial puede mejorar, mantenerse igual o empeorar. En el primer caso se verificará la posibilidad de que haya un efecto supermultiplicador -à la McCombie (1985)- de las exportaciones; pero si la balanza comercial se mantiene constante o empeora, los otros componentes de la demanda autónoma deberán mantenerse constantes o aun reducirse, pues en el largo plazo la balanza comercial debe mantenerse en equilibrio. Formalmente podemos expresarlo así:

y el ingreso de equilibrio de largo plazo (YLP) es igual a:

Sustituyendo la Ecuación (29) en la Ecuación (25) y resolviendo para Z0 obtenemos el valor de largo plazo de la demanda autónoma (Z0LP):

de donde se sigue que la elasticidad de la demanda autónoma de largo plazo respecto de las exportaciones

y por consiguiente, como expusimos antes, de la Ecuación (31) se infiere que el efecto supermultiplicador de las exportaciones à la McCombie (1985) sólo es válido si ϕ < 1.

Más aún, la validez del multiplicador del comercio internacional puede moderarse, asimismo si reconsideramos el argumento original de Hicks (1950) acerca de que el efecto supermultiplicador de la inversión no sólo se verifica en su impacto en los componentes autónomos de la demanda agregada, sino en la demanda agregada en general; y si, además, dividimos la producción total de la economía entre exportaciones y producción para el consumo doméstico (DI), resulta que, en el largo plazo, la tasa de crecimiento de esta última está determinada por la tasa de crecimiento de las exportaciones y por ψ. En efecto, asumiendo que las importaciones autónomas son constantes y que la tasa de crecimiento de las exportaciones autónomas está dada (x0), de la Ecuación (29) se sigue que en el largo plazo la tasa de crecimiento del ingreso (gLP) es igual a:

De la Ecuación (32) se sigue que, en el largo plazo, la tasa de crecimiento de la demanda interna por bienes domésticos (diLP) es igual a:

diLP es mayor que 0, igual a 0 o menor que 0 si ψ < 1, ψ = 1, o ψ > 1. Es decir, suponiendo que ψ > 1 y ϕ < 1, las Ecuaciones (31) y (33) indican que DI es decreciente y que el supermultiplicador sólo implica un aumento de la demanda agregada autónoma, excepto de las exportaciones, que permita reequilibrar el saldo de la balanza comercial. Es decir, un incremento de las exportaciones permite un incremento de los otros componentes de la demanda autónoma, pero a su vez requiere la reducción de la producción de bienes y servicios para el consumo doméstico. A final de cuentas, la demanda agregada, distinta a las exportaciones, se reduce experimentando un cambio en su composición en favor de la demanda agregada autónoma.

Consideramos, entonces, que la idea del supermultiplicador de las exportaciones de McCombie (1985) es una estructura teórica basada en la existencia, única y exclusivamente, de elasticidades menores a 1. Como se mostró, si suponemos que ϕ < 1, la idea del supermultiplicador de las exportaciones sobrevive. Pero, asimismo, aun si ϕ < 1, dicho efecto supermultiplicador vendrá acompañado de la necesidad de contraer la demanda agregada distinta a las exportaciones y, con ello, la de la producción de bienes y servicios para consumo doméstico si ψ > 1. La idea detrás del supermultiplicador à la McCombie (1985) es que sólo las exportaciones pueden relajar la restricción de balanza de pagos y aumentar el ingreso. Sin embargo, la inversión -en particular, la inversión en sustitución de importaciones en los países no industrializados (Ferreira y Canuto, 2003)-, puede contribuir a aumentar la capacidad productiva y a mantener el equilibrio en la cuenta corriente. Supongamos la siguiente función de demanda de importaciones:

donde λ es una constante positiva arbitraria, ψI es la elasticidad acumulación de capital de la demanda de importaciones y CE es la capacidad económica, definida de acuerdo con Shaikh y Moudud (2004) 3 como:

donde μ es la productividad del capital y K es el stock neto de capital. Suponiendo que μ = 1 y sustituyendo la Ecuación (35) en la (34), la demanda de importaciones queda de la siguiente manera:

Utilizando el modelo macroeconómico descrito en las Ecuaciones (21) a (24) y complementándolo con la Ecuación (36), obtenemos el ingreso de equilibrio (Yε) igual a:

De la Ecuación (37) se sigue que la elasticidad

de Yε respecto a DA0,

exceptuando a M0, sigue siendo igual a la estipulada en

la Ecuación (26). Por otro lado, la

elasticidad de Yε respecto al stock

neto de capital

Asimismo, la elasticidad de las importaciones respecto a DA0 (exceptuando M0) sigue siendo igual a la estipulada por la Ecuación (27), mientras que la elasticidad de las importaciones respecto al stock neto de capital (eM,K) es igual a:

De acuerdo con la Ecuación (39), eM,K puede ser mayor, igual o menor que 0 dependiendo de si ϕ > 1, ϕ = 1 o ϕ < 1. Dado lo anterior, un incremento del stock neto de capital puede disminuir, no afectar o aumentar el saldo de la balanza comercial.

Por lo tanto, con base en el modelo macroeconómico planteado podemos decir que si las exportaciones o el stock neto de capital aumentan, el saldo de la balanza comercial puede mejorar, mantenerse constante o empeorar. En el primer caso se verificará la posibilidad de que haya un efecto supermultiplicador à la McCombie (1985), no sólo de las exportaciones, sino también del stock neto de capital. Pero en los casos en que la balanza comercial se mantiene constante o empeora, los otros componentes de la demanda autónoma deberán mantenerse constantes o aun reducirse.

Los resultados de largo plazo de nuestro modelo esclarecen lo antes expuesto. La condición de equilibrio de largo plazo está dada por la igualdad entre las exportaciones y las importaciones:

De la cual se sigue que el ingreso de largo plazo (Ylp) es igual a:

Sustituyendo la Ecuación (41) en la Ecuación (37) y resolviendo para Z0 obtenemos el valor de largo plazo de la demanda autónoma, exceptuando las exportaciones:

La Ecuación (42) muestra que la elasticidad de

Z0 respecto a X0 es la

misma que la indicada por la Ecuación

(31), mientras que la elasticidad de Z0

respecto a

Por lo tanto, con base en las Ecuaciones (31) y (43) confirmamos que el supermultiplicador del comercio internacional à la McCombie (1985) no sólo aplica para las exportaciones, sino también para el stock neto de capital, siempre y cuando ϕ sea menor que la unidad (ϕ < 1). Si ϕ es igual o mayor que 1, ni X0 ni K tienen un efecto sobre Z0 en el primer caso (ϕ = 1), o ambas la afectan de forma negativa en el segundo caso (ϕ > 1).

No obstante, existe una diferencia crucial entre X y K en lo que respecta a sus efectos en DI. Suponiendo que M0 es constante, que las exportaciones y el stock neto de capital crecen a tasas constantes dadas (x0 e I/K), de acuerdo con la Ecuación (41) la tasa de crecimiento de largo plazo (glp) es igual a:

donde I es la inversión neta e (I/K) es la tasa de acumulación neta de capital. Por lo tanto, la tasa de crecimiento de DI de largo plazo (dilp) es igual a:

Con lo cual concluimos que si ψ > 1 y ϕ < 1, hay un efecto supermultiplicador à la McCombie (1985) de las exportaciones y el stock neto de capital. Pero para el caso específico de las exportaciones también representa la necesidad de una contracción de la producción para consumo doméstico, mientras que para el caso de la acumulación neta de capital de igual forma representa la posibilidad de expandir la producción para consumo doméstico. Es decir, en el caso de un aumento de las exportaciones, los otros componentes de la demanda agregada autónoma podrían aumentar, pero la demanda agregada distinta de las exportaciones se reduciría respecto a su valor inicial, mientras que, en el caso de la acumulación de capital, ésta no sólo permite que otros componentes de la demanda agregada autónoma aumenten, sino que también provoca un aumento de la demanda agregada distinta de las exportaciones respecto a su nivel inicial.

Entonces, más allá de la existencia o no del supermultiplicador de las exportaciones y el stock neto de capital à la McCombie (1985), si ψ > 1 el crecimiento de las exportaciones requiere una contracción de la producción para consumo doméstico, mientras que la acumulación neta de capital permite una expansión de la misma, con lo que consideramos que el verdadero efecto supermultiplicador à la Hicks (1950) está dado por la acumulación de capital y no por las exportaciones.

En la siguiente sección mostramos evidencia empírica acerca del efecto de la tasa de crecimiento de las exportaciones y de la tasa de acumulación neta de capital en la tasa de crecimiento del producto y en la tasa de crecimiento de la producción para consumo doméstico, con el propósito de identificar si existe un efecto supermultiplicador à la Hicks (1950) de las exportaciones y de la acumulación de capital.

III. Evidencia empírica en américa latina, 1951-2015

A continuación, mostramos evidencia empírica para el caso de seis economías latinoamericanas: Argentina, Brasil, Chile, Colombia, México y Venezuela durante el periodo comprendido entre 1951 y 2015. En nuestro análisis utilizamos información de la base de datos del CEPALSTAT de la Comisión Económica para América Latina y el Caribe (CEPAL); del Banco de Información Económica (BIE) del Instituto Nacional de Estadística, Geografía e Informática (INEGI) de México de los Indicadores de Desarrollo Mundial del Banco Mundial y de Hofman (2000).

Es importante destacar que entre 1951 y 2015 los seis países de nuestra muestra de estudio estuvieron restringidos por el equilibrio de la balanza de pagos. Esto se manifiesta en el hecho de que el promedio de la variación anual de los saldos de sus respectivas balanzas comerciales como porcentaje del producto interno bruto (PIB) fue casi 0 (0.03%). Asimismo, durante el periodo 1951-2015 ha habido dos estrategias de crecimiento claramente definidas en América Latina: el modelo de industrialización mediante la sustitución de importaciones, en el cual la acumulación de capital desempeñó el papel de motor del crecimiento económico, y el modelo de liberalización económica, en el que las exportaciones son el factor determinante del crecimiento. Si dividimos el periodo de estudio entre las fases previa y posterior a la liberalización económica, los promedios de la variación anual de las balanzas comerciales como porcentaje del PIB también son muy cercanos a 0 (0.45% y -0.52%).5

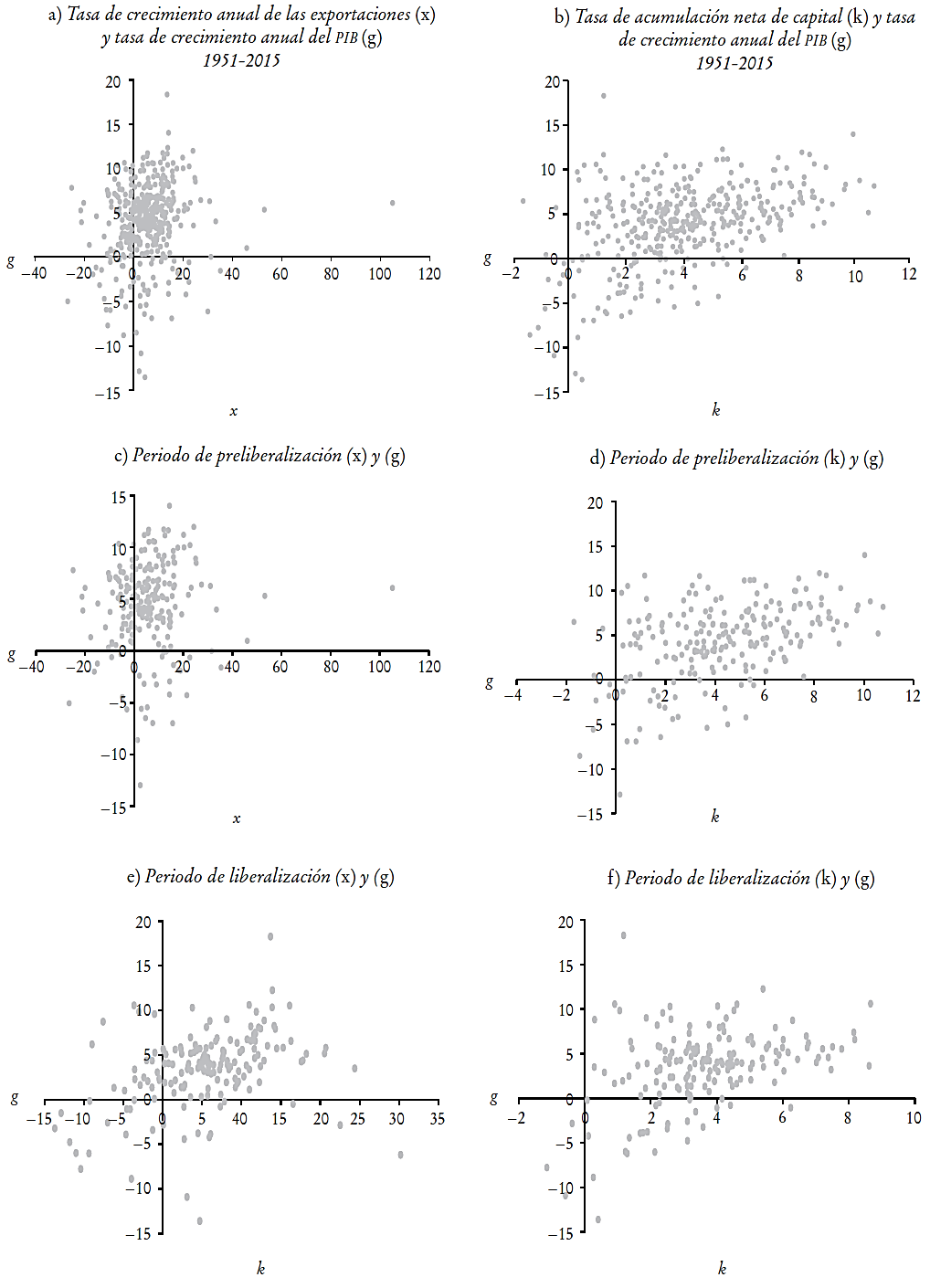

Como se puede observar en la Gráfica 1a, la tasa de crecimiento de las exportaciones (x) y la tasa de crecimiento del producto (g) no parecen estar correlacionadas entre 1951 y 2015, mientras que en el mismo periodo la Gráfica 1b muestra una correlación positiva entre la tasa de acumulación de capital (k)6 y la tasa de crecimiento del producto.

FUENTE: elaboración propia con datos del CEPALSTAT de la CEPAL, del BIE del INEGI de México, de los Indicadores del desarrollo mundial del Banco Mundial y de Hofman (2000).

Gráfica 1

Si sólo consideramos los años previos a la liberalización económica de cada uno de los seis países de nuestra muestra de estudio, no se observa que haya una correlación evidente entre x y g (véase la Gráfica 1c), mientras que, por el contrario, existe una correlación positiva entre k y g (véase la Gráfica 1d). Por otra parte, parece existir una correlación positiva tanto entre x y g como entre k y g durante los años de liberalización económica (véanse las Gráficas 1e y 1f). Es decir, mientras que x sólo parece ser relevante durante la liberalización económica, k ha sido relevante antes y durante la apertura económica.

Con el propósito de realizar un análisis más riguroso de la relación entre g y x y k, en el Cuadro 1 mostramos los resultados de la estimación de g con respecto a x y k. Como puede observarse, k resulta ser significativa a 1%, tanto en el periodo completo como para el subperiodo previo a la liberalización económica y también durante ésta. Por otra parte, x es estadísticamente significativa para el periodo completo y para la fase de liberalización económica, aunque en el primer caso a 5% de significancia estadística y en el segundo a 10%, mientras que durante la etapa de preliberalización económica no fue estadísticamente significativa.

Cuadro 1 Estimación de la tasa de crecimiento anual del PIB,1951-2015a

| Variable independiente | Parámetro estimado | Estadístico t |

| Variable dependiente: g | ||

| Constante | -0.03 | -0.05 |

| x | 0.05** | 2.10 |

| k | 0.91* | 6.87 |

| R2 | 0.50 | |

| Preliberalización económica | ||

| Constante | -0.82 | -0.74 |

| x | 0.04 | 1.58 |

| k | 1.13* | 4.56 |

| R2 | 0.56 | |

| Liberalización económica | ||

| Constante | -1.59 | -1.62 |

| x | 0.16*** | 1.68 |

| k | 1.14* | 3.70 |

| R2 | 0.63 | |

FUENTE: elaboración propia con datos del CEPALSTAT de la CEPAL, del BIE del INEGI de México, de los Indicadores del desarrollo mundial del Banco Mundial y de Hofman (2000).

a Los datos utilizados para las estimaciones corresponden a seis países o secciones: Argentina, Brasil, Chile, Colombia, México y Venezuela (6). Las regresiones se realizaron utilizando efectos fijos entre las secciones y entre los años. Los errores estándar y las covarianzas están ajustados por la heterocedasticidad existente entre las seis secciones incluidas.

* Denota significancia estadística a 1%; **denota significancia estadística a 5%; ***denota significancia estadística a 10%.

Aunque tanto x como k son estadísticamente significativas para el periodo de liberación económica, la elasticidad del producto con respecto a las exportaciones es casi igual a 0, mientras que la correspondiente al producto con respecto a la acumulación de capital es un poco mayor que la unidad.

Si bien es cierto que McCombie (1985) desarrolla la idea del supermultiplicador de las exportaciones analizando el efecto de éstas en los otros componentes de la demanda agregada autónoma, consideramos que el efecto supermultiplicador debe analizarse a partir del efecto de un aumento de la demanda, sea de las exportaciones o de la acumulación de capital, en el resto de la demanda, autónoma e inducida. Para este fin, en el Cuadro 2 se presentan los resultados de las regresiones de la tasa de crecimiento de la producción para consumo doméstico (id)7 con respecto a la tasa de crecimiento de las exportaciones y la tasa de acumulación neta de capital.

Cuadro 2 Estimación de la tasa de crecimiento anual de la demanda doméstica por bienes domésticos, 1951-2015a

| Variable independiente | Parámetro estimado | Estadístico t |

| Variable dependiente: id | ||

| Constante | -0.12 | -0.18 |

| x | -0.10** | -2.32 |

| k | 1.08* | 6.96 |

| R2 | 0.48 | |

| Preliberalización económica | ||

| Constante | -0.90 | -0.67 |

| x | -0.10** | -2.02 |

| k | 1.31* | 4.48 |

| R2 | 0.55 | |

| Liberalización económica | ||

| Constante | -2.03*** | -1.78 |

| x | -0.01 | -0.06 |

| k | 1.41* | 4.08 |

| R2 | 0.58 | |

FUENTE: elaboración propia con datos del CEPALSTAT de la CEPAL, del BIE del INEGI de México, de los Indicadores del desarrollo mundial del Banco Mundial y de Hofman (2000).

a Los datos utilizados para las estimaciones corresponden a seis países o secciones: Argentina, Brasil, Chile, Colombia, México y Venezuela (6). Las regresiones se realizaron utilizando efectos fijos entre las secciones y entre los años. Los errores estándar y las covarianzas están ajustados por la heterocedasticidad existente entre las seis secciones incluidas.

* Denota significancia estadística a 1%; ** denota significancia estadística a 5%; *** denota significancia estadística a 10%.

Como puede observarse, la tasa de crecimiento de la producción para consumo doméstico exhibe una elasticidad baja y negativa respecto a las exportaciones. Asimismo, dicha relación es estadísticamente significativa a 5% para el periodo de estudio completo y para el periodo de preliberalización económica, y no es significativa durante el periodo de liberalización económica. En cambio, la producción para consumo doméstico exhibe una elasticidad unitaria respecto a la tasa de acumulación neta de capital entre 1951 y el 2015 y una elasticidad mayor a la unidad tanto en el periodo de preliberalización económica como en el periodo de liberalización económica, siendo además estadísticamente significativa a 1% en los tres casos. Por lo tanto, podemos inferir que la tasa neta de acumulación de capital ha ejercido un efecto supermultiplicador con respecto al resto de la demanda agregada, autónoma e inducida, mientras que las exportaciones no han afectado al resto de la demanda agregada.

Conclusiones

El supermultiplicador de las exportaciones propuesto por McCombie (1985) a partir del multiplicador del comercio internacional de Harrod (1933), plantea que un aumento de las exportaciones es el único factor que puede aliviar la restricción externa dada por el equilibrio de la balanza de pagos e incrementar la tasa de crecimiento de la economía.

En el presente artículo hemos argumentado que, además de las exportaciones, la acumulación neta de capital también puede afectar positivamente la balanza comercial mediante la creación de capacidad productiva y la sustitución de importaciones y que también tiene un efecto supermultiplicador à la Hicks (1950), aun si las elasticidades ingreso de la demanda de importaciones y de la absorción total de bienes y servicios son mayores que la unidad; es decir, tal como lo postuló Hicks (1950), la acumulación de capital puede tener un efecto supermultiplicador independientemente del valor de la elasticidad ingreso de la demanda de importaciones.

Sostenemos, asimismo, que el supermultiplicador de las exportaciones à la McCombie sólo es válido si la elasticidad ingreso de la absorción total de bienes y servicios es menor que la unidad. Específicamente, siguiendo la idea original del supermultiplicador de la inversión de Hicks (1950), si la elasticidad ingreso de la demanda de importaciones es mayor que la unidad, un incremento de las exportaciones puede implicar la necesidad de reducir otros componentes de la demanda agregada a manera de mantener el equilibrio dinámico de la balanza de pagos.

Nuestra hipótesis ha sido contrastada -y documentada favorablemente- con la evidencia empírica del periodo 1951-2015 de seis economías latinoamericanas: Argentina, Brasil, Chile, Colombia, México y Venezuela. De acuerdo con los resultados econométricos, la elasticidad del producto respecto a la acumulación de capital es ligeramente menor que 1, mientras que la elasticidad del producto vis à vis las exportaciones es casi igual a 0. Asimismo, la elasticidad de la producción nacional para consumo doméstico respecto a la acumulación de capital es un poco mayor que 1, mientras que la correspondiente al producto con respecto a las exportaciones es negativa (muy cercana a 0).

Las implicaciones de nuestro análisis empírico no cambian si dividimos el periodo de estudio entre la fase previa a la liberalización económica de las economías estudiadas y el periodo posterior a esa apertura económica.

nueva página del texto (beta)

nueva página del texto (beta)