Clasificación JEL: J24, D24, L25, R12.

JEL Classification: J24, D24, L25, R12.

Introducción

En este trabajo se continúa en la línea de otro artículo que concluía con el análisis del año 2008 y lo extiende al 2013 para identificar las características de la competitividad económica de los estados de México que definen las ventajas reveladas de cada uno. La atención se centra en las 32 entidades del país,1 considerando la trayectoria productiva y competitiva de las principales actividades de cada entidad, su relación con la dotación disponible de recursos naturales locales y con las potencialidades que ofrecen para atraer a las nuevas inversiones de empresas en el marco de la globalización industrial, de los servicios y comercial en marcha. Dicho conocimiento puede servir para orientar el desarrollo futuro y la promoción de las nuevas inversiones, siempre que puedan complementarse con las acciones de política regional para motivar a un mejor uso de los recursos revelados en cada región.

Se parte de la distinción entre actividades y grupos de actividades relacionadas de dos tipos, unos son los que se desarrollan principalmente bajo el liderazgo de productos y servicios regionalmente especializados y concentrados en pocas localidades (por principio urgidos de competitividad para resistir presiones de competencia, por su propia naturaleza son comerciables o transables), distinguiéndolos de otro tipo de actividades, entre ellos muchos de los servicios y comercios, que tienden a desarrollarse cerca de cada mercado o conjunto de población. La mayoría de estos rubros de infraestructura, servicios y comercio son equiparables a los no comerciables o no transables, que disfrutan de condiciones de protección natural, generalmente por la corta distancia que es necesario guardar entre la demanda y su oferta. La dimensión regional o territorial está muy presente desde el inicio, en esta distinción entre actividades comerciables y no comerciables.

El análisis de la competitividad se hace considerando dos indicadores económicos fundamentales, la productividad laboral y los salarios. El propósito es distinguir los estados en cuanto a dos criterios: i) por tipos de estados según sus condiciones de competitividad -competitivos y no competitivos-; y ii) por subgrupos en que cada estado refleja sus condiciones de productividad y salarios. A este respecto se anticipa identificar la consolidación de tres tipos de estados, los estados industrializados en frontera y centro-occidente, los estados de éxito monoproductor en base a un recurso abundante o el atractivo de naturaleza turística, pero que no desarrollan vínculos locales con el resto de los sectores que se conservan muy atrasados, y otros estados en grave condición de atraso.

Una temática importante refiere a la convergencia. El debate entre convergencia y divergencia regional motivado por el desigual crecimiento de las economías regionales ha resurgido en años recientes, siendo la evolución comparativa entre regiones o ciudades de un mismo Estado o país, o regiones en la vecindad entre países, uno de los terrenos más fértiles para el análisis (véase Alba et al., 1999; Rodríguez-Posé, 2000; Cermeño, Mayer y Martínez, 2009; y Sobrino, 2005). Aquí revisaremos la evolución de la competitividad de los diferentes estados mexicanos, como evidencia de que salvo pocas excepciones, no existen trayectorias de convergencia durante la última década. Esas excepciones pueden explicarse principalmente por cercanía a otras zonas o entidades que las incorporan en su dinámica exitosa.

En este ejercicio, la importancia de la región se centra en las entidades federativas (la Ciudad de México y los estados) como unidad de análisis para identificar los actores en las actividades económicas principales que dan por resultado las ventajas competitivas presentes o potenciales de una región. La Organización para la Cooperación y el Desarrollo Económico (OCDE, 2007) ya venía trabajando en una dirección similar al destacar las características técnico-industriales en los estudios sobre clusters y sistemas de innovación de países europeos y escandinavos, ilustrando a la vez algunos de los principales obstáculos a la integración de clusters regionales más amplios. En cualquier caso, el desempeño observado en cada situación de cierto éxito, no puede separarse de la base técnica-industrial o comercial heredada en cada región alrededor de la cual se desarrollan las redes que integran el cluster regional, como otros autores han comprobado (Rodríguez-Posé, 2000: 21). Este enfoque industrial-sectorial-regional es el que aquí se privilegia para las 32 entidades federativas mexicanas.

El trabajo se integra por cuatro secciones y unas conclusiones. La primera sección se ocupa, al igual que en la versión anterior, de identificar las actividades importantes hasta delimitarlas en un número razonable y que dé cuenta de un alto porcentaje de la producción tanto en el nivel nacional como en la representación de cada entidad. La segunda parte es de naturaleza más conceptual al introducir los dos aspectos o componentes que deben complementarse entre sí, para dar la medida de la competitividad, esto es, los dos componentes que sumados definen la competitividad: la productividad laboral y el salario relativo. En esa sección se agrupan los estados según las tendencias de especialización relativa de las entidades en ciertas actividades, y su relación con las estimaciones de competitividad, dando pie a una tipología de estados y regiones con similitudes entre sí y diferentes de los otros grupos. La tercera sección introduce como novedad el matiz de impacto de la rentabilidad como guía de las decisiones de inversión de la iniciativa privada en disminución de la competitividad, lo que conduce a sugerir ciertos lineamientos de políticas públicas que contrarrestan dicha desventaja. Por último, la cuarta sección abunda sobre las bondades para los estados de contar con una diversificación productiva más sólida y estable entre comerciables y no comerciables, lo que también se asocia a estabilidad en el tiempo. Las conclusiones resumen las implicaciones principales para una política nacional de competitividad.

I. Importancia de las actividades principales en las entidades federativas2

Como ya se mencionó, el punto de partida es un ejercicio previo que se aplicó para el Censo Económico de 2008. Ahora se propone extenderlo a 2013, con un espíritu comparativo que permita explicar la dinámica económica de los estados en su relación con las condiciones de competitividad económica y de la rentabilidad de las actividades de mayor importancia. Dado que el propósito es caracterizar la economía y la competitividad económica de los estados, se han de considerar aspectos tales como la importancia del producto interno bruto (PIB), la productividad, el empleo, los salarios y otros factores de la organización industrial y tecnológica de las actividades en los estados. Esto permitirá situar el origen de la competitividad en los diversos sectores de manufactura, comercio, servicios, minería, infraestructura, construcción y actividades agroindustriales.

El último objetivo es apreciar el grado de congruencia entre las ventajas competitivas sectoriales reveladas en las entidades, con las prioridades de política para impulsar las vocaciones regionales, acercando la estimación a niveles muy precisos de competitividad de los estados a sus principales actividades (ramas y subramas) económicas.

La medición de importancia se centra ahora en 81 actividades (82 en 2008, pero una de ellas dejó de alcanzar representatividad de importancia).3 Estas actividades compactan 156 ramas (cuatro dígitos), las cuales representan ahora 96.5%, un poco más del porcentaje de 94.6% que alcanzaban en 2008. Estas actividades suman cada una más de 0.5% del valor agregado en algún estado, por particular que sea, e incluyen rubros de los cuatro grandes sectores de manufacturas, infraestructura, comercio y servicios4 que cubren los Censos Económicos de Instituto Nacional de Geografía y Estadística (INEGI).

En México, como en muchos otros países, las manufacturas son generalmente el sector más importante en la producción de la mayoría de los estados. La literatura acerca de la complejidad económica también ubica a las manufacturas como detonantes del liderazgo competitivo de países y regiones (véase Castaneda, 2016). Asimismo, los estudios de innovación también privilegian el papel de las manufacturas (OCDE, 2009). Adicionalmente, es el sector que mejor ilustra la variedad de condiciones que pueden ocurrir en la organización industrial de las distintas actividades, en particular por las formas en que se desarrollan los mercados de productos industriales con modalidades muy diferentes. Algunas actividades manufactureras importantes se mantienen en el control de pocas empresas en mercados de comerciables del tipo oligopolios nacionales e internacionales, otras pertenecen a mercados más competidos, donde el tamaño de las firmas dominantes no es tan determinante.

A manera de apreciación introductoria, podemos adelantar que en cada entidad encontramos una mezcla peculiar de sectores y actividades tradicionales y otros de muy reciente arraigo, lo que puede incidir en tendencias de la competitividad agregada un tanto inciertas. Lo mismo alcanza a manufacturas que a los sectores agropecuario y terciarios.

Los sectores de comercio y servicios presentan una panorámica muy diferente a la de las manufacturas. En la primera impresión experimentan una competencia más intensa entre miles de empresas, pero sólo en apariencia, dado que en la realidad proliferan las actividades no transables (esto es, las que se desarrollan en la cercanía de demandas relativamente cautivas sin tener que enfrentar competidores externos a la localidad). En la mayoría de los comercios y servicios lo local es la extensión territorial en que se definen los entornos de competencia real. Esos sectores crecen sin problemas por demandas derivadas de la dinámica económica y demográfica de cada localidad y compensan las caídas en los empleos agregados, también apuntalados en muchos casos por la expansión de la construcción. El resultado esperado que podemos anticipar para la estimación de la especialización (los índices de especialización revelada a calcular en otra sección) es que en efecto, los índices de especialización de las manufacturas que dominan entre los comerciables serán mayores que aquellos de los servicios predominantemente no comerciables. Y lo mismo sucederá para las diferencias entre manufacturas y comercio. La contribución económica y productiva de las actividades de comercio y servicios debe anticiparse más limitada, sin que podamos suponer que también se tornarán competitivas al ser expuestas a las fuerzas de la competencia en el mercado, efecto que es más común entre las manufacturas.

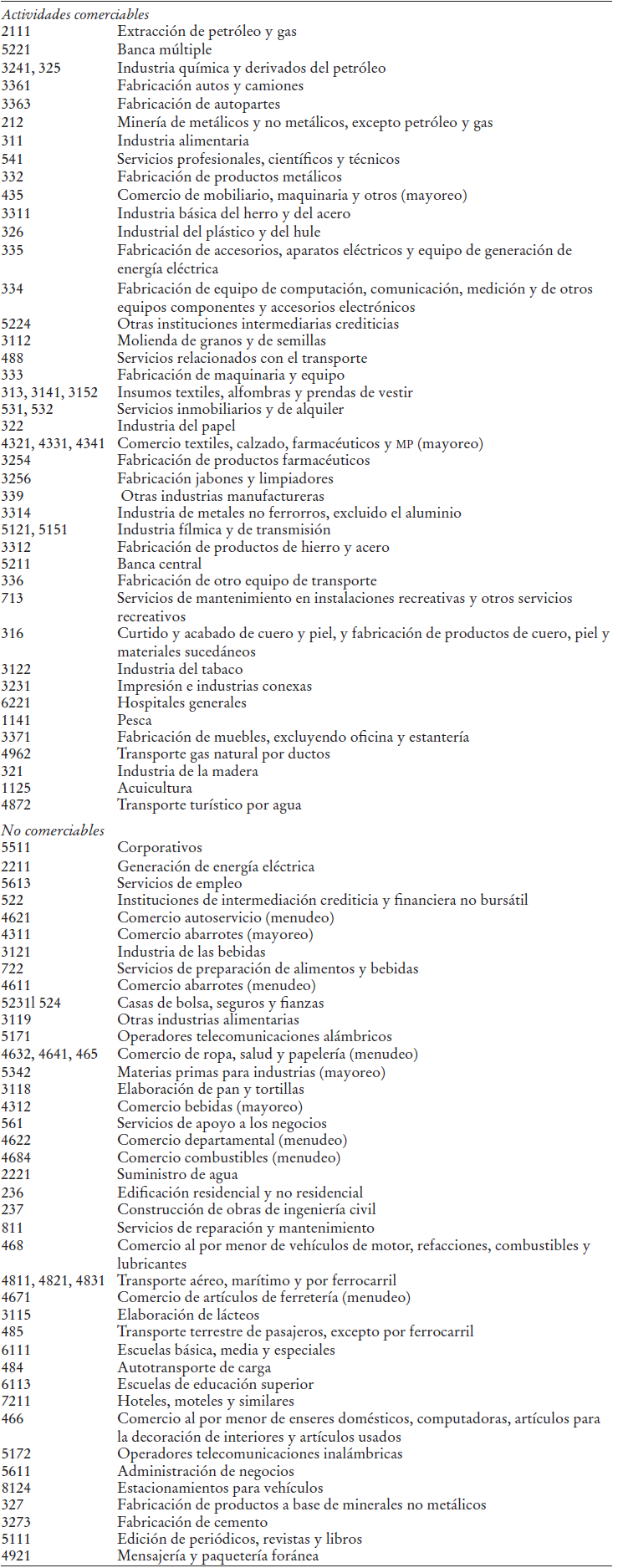

Las 81 actividades de importancia se pueden agrupar de acuerdo con la distinción entre actividades comerciables y no comerciables, lo que nos llevará más adelante a situar la concentración de capacidad competitiva con bases más realistas. El Apéndice permite observar la composición de estas actividades, las 40 comerciables significan una importancia mayor cercana a 55% del valor agregado, en tanto que las 41 no comerciables representan poco más de 40%.

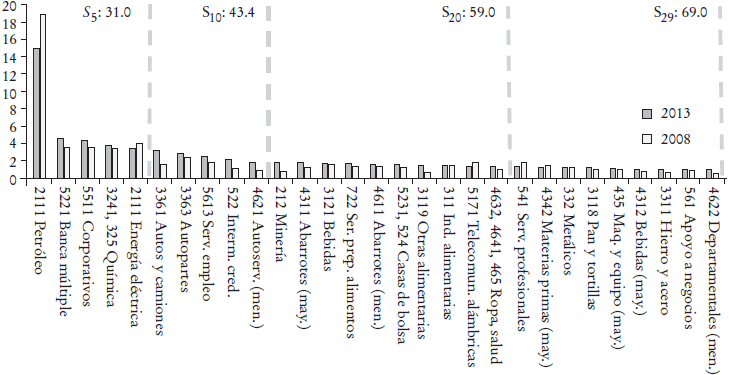

La importancia individual de algunas actividades destaca de la mayoría restante. Las cinco más importantes suman 31% del total nacional, especialmente la extracción de petróleo con 15.1% por sí misma, aunque reduciendo su participación desde 19% que representó 2008. Las otras cinco por encima de 3% nacional son banca múltiple, corporativos, energía eléctrica, industria química y la automotriz, todas ellas (con excepción de energía eléctrica) aumentando respecto a 2008 (véase la Gráfica 1). El listado puede extenderse a otras actividades con más de 2% cada una, a saber: autopartes, servicios de empleo e intermediación crediticia, elevando el acumulado a poco más de 40%. Otras actividades por encima de 1% incluyen industria alimentaria, abarrotes (menudeo y mayoreo), casas de bolsa, tiendas de autoservicio, bebidas, minería, preparación de alimentos y telecomunicaciones. En suma, las actividades antes enlistadas dan cuenta de cerca de 60% (59.0) del valor agregado nacional (véase la Gráfica 1). Esto deja un saldo de muchas otras actividades con poco peso individual que suman 37.5% del valor agregado del país.

Fuente: elaboración propia con datos del Censo Económico 2014 (INEGI).

Gráfica 1 Actividades de mayor importancia en VA% nacional, 2013 y 2008

Como se puede ver, la concentración de actividades importantes es aún más notable al descender al nivel de las entidades. La implicación de política es natural: cada entidad debe recurrir al ejercicio particular que oriente sus políticas de desarrollo hacia las actividades principales de las que depende la evolución del estado, principalmente cuando pocas actividades pueden poner en riesgo al conjunto.

II. La competitividad de las entidades: una definición por ventajas reveladas5

En esta sección se retoma, en primer término, la estimación de competitividad asociada a las actividades importantes de cada estado o entidad y, en segunda instancia, la competitividad agregada de los mismos. El propósito último es clasificar o agrupar a los estados según sus condiciones de competitividad para orientar medidas de política. Se puede observar que, por lo general, se confirma la caracterización usual de un norte relativamente homogéneo en lo competitivo en contraste con un sur rezagado y un centrooccidente económicamente maduro que se ha recuperando con éxito. No obstante, hay excepciones notables en uno y otro extremo que claman por una mejor identificación de los procesos de creación de las competitividades locales individuales, sobre todo distinguiendo el origen de la competitividad en las buenas prácticas de aumento de la productividad laboral, que se ven acompañadas por mayores salarios y acopio de capital humano.

El marco de referencia más amplio sobre tema de la competitividad puede tomarse de diversos acercamientos que incluyen a las teorías de la organización industrial contemporánea, la nueva geografía económica, la nueva teoría de comercio y las vertientes de tipo institucional. Los aspectos de mayor relevancia para este estudio son los que le asocian a la competitividad no sólo atributos de productividad y capital humano, sino también el análisis de estructuras de mercado, especializaciones, dominio de espacios territoriales y grados de comerciabilidad aplicables a distintas actividades, aspectos todos que pueden redundar en el bienestar de la población.

Estas teorías intentan explicar los procesos de crecimiento distinguiendo entre los sectores, las condiciones de competencia y competitividad particulares para cada situación geográfica y temporal. La literatura más sugerente al integrar estructuras de competencia en entornos específicos de geografía puede incluir una variedad de autores con matices teóricos diferentes, tales como Krugman (1996), Fujita et al. (1999) Porter (1990), Shepherd (1999) y Rodrik (2007).

En cuanto a la competitividad territorial o regional, la idea de externalidades benéficas al conjunto ha venido imponiendo el término de ventajas competitivas de una región como un conjunto de instituciones, políticas públicas y factores que determinan el nivel de productividad de una región; éste, a su vez, determina el nivel de prosperidad económica sustentable que puede alcanzar dicha región (Schwab y Porter, 2007 en Annoni y Kozovska, 2010).

El énfasis en la productividad responde a la importancia que le confieren autores como Porter y Krugman, para quienes el concepto más significativo asociado a la competitividad es el de productividad, pues ésta refleja la eficiencia en la utilización de los recursos que es determinante para producir estándares crecientes de calidad de vida de los individuos involucrados (Porter, 1992) y es la única forma de mantener la competitividad en el largo plazo (Krugman, 1991). La orientación hacia la competitividad regional, responde principalmente al enfoque de Porter en cuanto a que las ventajas competitivas se crean y se mantienen en un proceso muy localizado de cercanía geográfica.

El estudio de la competitividad regional empieza con la productividad laboral, pero tiene que ir más allá de la descripción del resultado. En particular, el interés por incrementar la productividad no debe opacar el objetivo de transferir estas ganancias por productividad a las personas mediante mejores salarios (Turok, 2004). Dicho lo anterior, este artículo propone cuantificar la competitividad de los estados mexicanos mediante un índice que recoge tanto la productividad laboral, medida como una relación de la producción respecto al número de trabajadores,6 como la derrama de las ganancias por productividad que se refleja en un mayor bienestar de la población, medida con los salarios promedio.

En este trabajo se profundiza en la versión de competitividad de las actividades y las entidades por referencia a las características de tipo económico antes señaladas (y no las organizacionales o institucionales usuales en otros ejercicios).7 Así, la estimación consiste en integrar dos elementos fundamentales de la competitividad económica: la productividad laboral relativa a la del país (ventaja revelada de productividad) y el nivel salarial relativo que se asocia como indicador del empleo de mano de obra con mejor calificación (ventaja revelada salarial).8

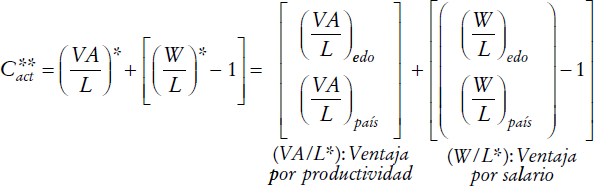

En otras palabras, la competitividad de las actividades de cada entidad puede verse en la comparación de cada actividad respecto de dos factores: i) la estimación de la productividad laboral de cada actividad en la entidad respecto a la misma a nivel nacional (VA/L*), y ii) la comparación del salario promedio de la actividad en la entidad con el promedio salarial nacional de dicha actividad (W/L*). Ambas medidas en conjunto nos acercan a la competitividad relativa o “revelada” de la actividad en la entidad (VA/L**). En cierto sentido, el índice de competitividad que estimamos puede considerarse un símil del índice de las ventajas comparativas reveladas del comercio -originalmente desarrollado por Balassa (1965)-. El mejor resultado anticipado de acuerdo con la literatura revisada será la ganancia de competitividad (C**) por contribución positiva de ambos factores y de preferencia en las actividades comerciables expuestas a competencia.

La siguiente ecuación expresa la suma de ambas ventajas en relación con las actividades de cada entidad, recogiendo la definición de competitividad que da prioridad al impacto en el bienestar de las poblaciones involucradas.9

Definición: Competitividad de actividades líderes en cada entidad.

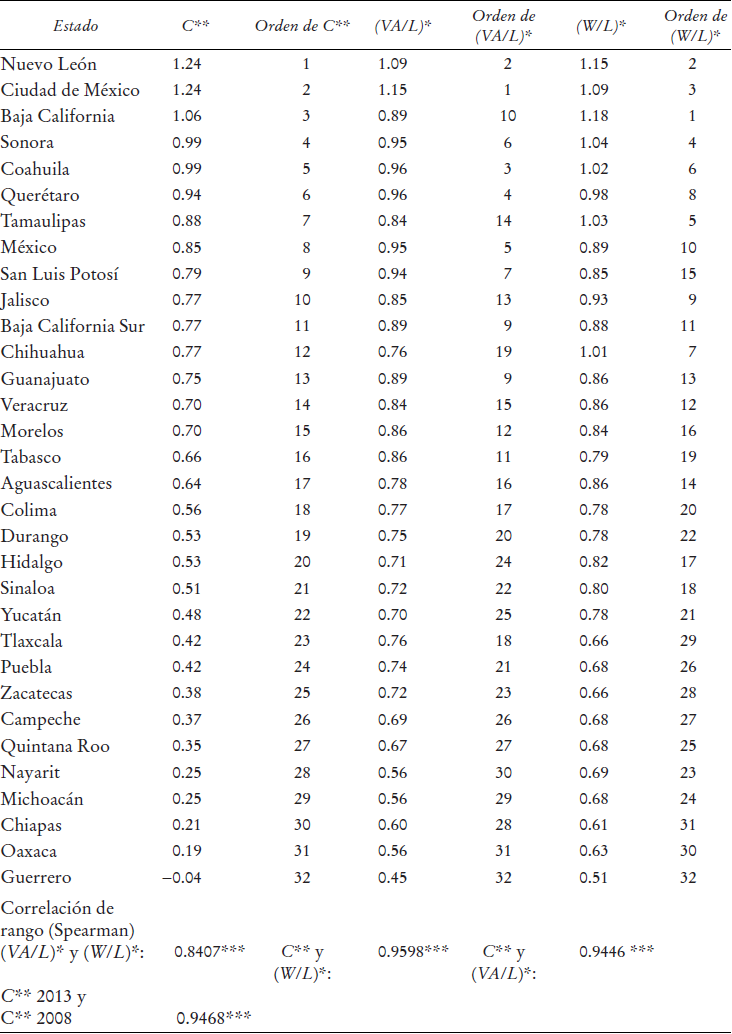

Las estimaciones a partir de las medias de C**, VA/L* y W/L* por cada entidad dan resultados comparativos y robustos bastante consistentes, como puede verse en el ordenamiento del Cuadro 1. El orden de las entidades, ya sea por el valor de C** o alternativamente entre C** y cada uno de los dos componentes (VA/L** y W/L* por separado) conduce a resultados de muy alta relación, como puede verse al final de ese Cuadro. Los pocos cambios de orden se deben principalmente al efecto de los salarios, dado el mayor nivel de éstos en los estados de la frontera norte. No obstante, el ordenamiento por competitividad sigue siendo el más representativo de las tendencias en conjunto.10

Fuente: elaboración propia con datos del Censo Económico 2014 (INEGI).

Cuadro 1 Competitividad, productividad y salarios por entidad federativa: ordenamiento y correlaciones de rango (Spearman) 2013

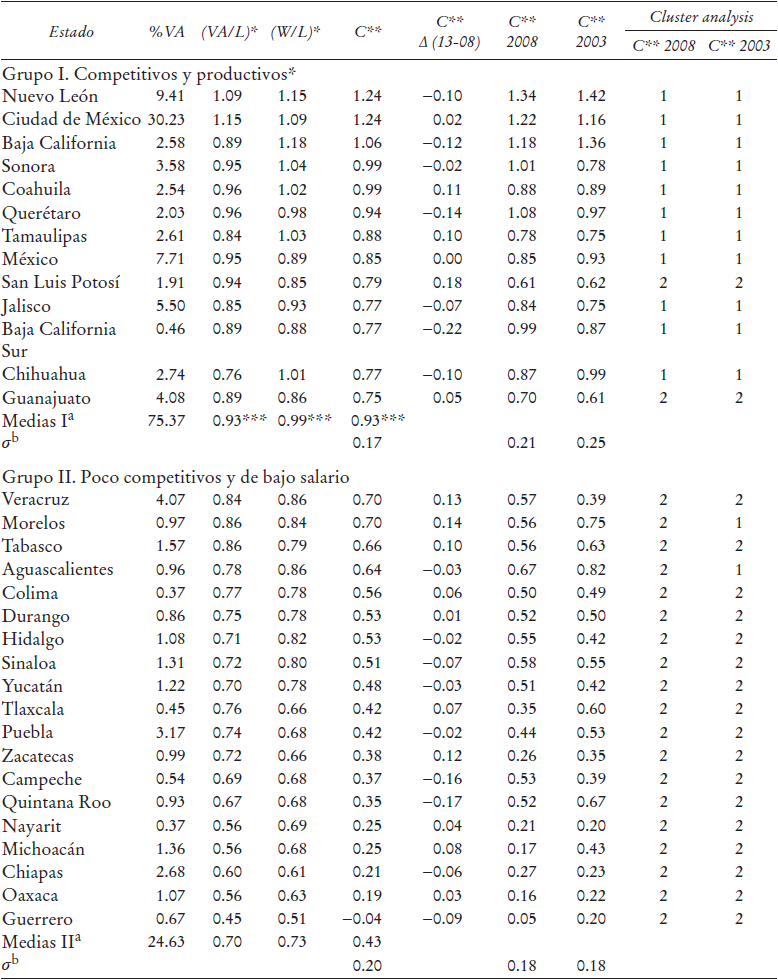

El cluster analysis que se instrumenta con C** individualmente11 se resume en el Cuadro 2, y arroja como resultado principal para 2013 la distinción de dos grupos de entidades con condiciones de competitividad muy diferentes entre sí: los que son productivos y alcanzan condición de alta competitividad salarial (el grupo I de 13 entidades) y los de menor competitividad asociada a poca productividad y bajos salarios (el grupo II de las 19 restantes). En el Cuadro 2 se muestran también las diferencias significativas entre los dos grupos de entidades en los tres indicadores de referencia.

Fuente: elaboración propia con datos del Censo Económico, 2014, 2009 y 2004 (INEGI).

a Media aritmética.

b Desviación estándar.

c El grupo I y grupo II, se forman según cluster analysis con C** 2013.

Cuadro 2 Las entidades competitivas y poco competitivas: análisis de cluster: con competitividadc 2013, 2008 y 2003

La media de competitividad (C**) es 0.93 para las entidades competitivas, en tanto que la de las poco competitivas promedia 0.43. De igual modo, la productividad respectiva es 0.93 y 0.70. También los salarios son muy diferentes: medias de 0.99 y 0.73, respectivamente. En todos los casos la prueba de diferencias alcanza la mayor significancia estadística. Al interior de cada grupo también hay diferencias considerables, pues los competitivos se encuentran en un rango que va desde 1.24 para Nuevo León a 0.75 para Guanajuato. Entre los no competitivos, el rango es más extenso, pues alcanza desde 0.70 en Veracruz y Morelos, hasta 0.04 en Guerrero. El ejercicio de cluster analysis con (VA/L)* y (W/L)* simultáneamente arroja la misma agrupación de las entidades en los mismos dos cortes anteriores.

El comportamiento en el tiempo de estos dos grupos de entidades es bastante consistente, pero encierra una cierta tendencia a la convergencia, al sumarse dos nuevos estados al grupo competitivo entre 2013 y 2008: Guanajuato y San Luis Potosí, ambos en el Bajío. Simultáneamente se observa una reducción de la dispersión en los niveles de competitividad al interior del grupo competitivo (la desviación estándar se reduce de 0.25 en 2003 a 0.17 en 2013). El Cuadro 2 también muestra que Morelos y Aguascalientes salieron del grupo competitivo en la última década. Esos estados tenían niveles de competitividad bastante mejores en 2003 que en 2013: Aguascalientes (0.82 que desciende a 0.64) y Morelos (0.75 que desciende a 0.70). En otras palabras, llegar al grupo no es suficiente condición para mantenerse competitivo. Tal vez más grave es que el descenso en los niveles de competitividad de 2008 a 2013 es particularmente notable entre los estados de la cota inferior: Quintana Roo, Sinaloa,12 Campeche, Chiapas y Guerrero presentan caídas cercanas a 10% en el periodo.

La Gráfica 2 que se muestra en seguida resume visualmente la condición de las entidades en cuanto a los tres estimadores de nuestra definición para 2013: la competitividad, expresada en el tamaño de las esferas y los componentes respectivos de productividad y salarios que la determinan, indicados en los ejes. Como puede observarse en esta gráfica, las esferas más grandes y mejor posicionadas en los dos ejes corresponden a Nuevo León y a la Ciudad de México, aunque su distancia con respecto a la media nacional se ha venido estrechando. Le acompañan con condiciones favorables de competitividad ya consolidada Querétaro, Baja California, Sonora, Estado de México, Jalisco y otros de la frontera norte. La novedad que debe destacarse es que dos estados del Bajío se suman a los competitivos: Guanajuato y San Luis Potosí mejoran su competitividad muy notablemente. En el otro extremo se ven resultados muy limitados, aunque de cierta mejoría para los estados de Tlaxcala, Zacatecas, Nayarit, Michoacán, y Oaxaca. El resto se pueden considerar todavía como estados de nivel intermedio para los que interesaría profundizar más adelante en su potencial de mejoría en el tiempo.

Fuente: elaboración propia con datos del Censo Económico 2014 (INEGI).

Gráfica 2 Productividad laboral y salario promedio de las entidades por grupo de competitividad, 2013

De nueva cuenta, la implicación de política debe verse separadamente para cada entidad, pues hay algunas entre las competitivas que destacan más por altos salarios y se rezagan en productividad: Baja California, Tamaulipas y Chihuahua, las tres en frontera. Otras experimentan lo contrario: San Luis Potosí, Guanajuato y Estado de México, cuya competitividad descansa en la productividad. En estas últimas, la política sería hacer hincapié y priorizar las mejoras al capital humano, incluyendo nivel de salarios, capacitación, movilidad y programas de aumento al capital humano.

III. Rentabilidad y competitividad

Las condiciones de competitividad de los estados al distinguir entre actividades comerciables (transables) y no comerciables (no transables) presentan dos tendencias que merecen ser destacadas. En primer término, los índices de competitividad de las actividades no comerciables suelen ser superiores a los de las comerciables en casi todos los estados. Hay menos divergencia en los términos que se ofrecen en diferentes sitios, pues son comercios y servicios con poca diversidad competitiva y tecnológica. La segunda observación refiere al tamaño de la línea de dispersión entre ambas medidas de cada estado, como se observa en la Gráfica 3. La mayoría de las entidades competitivas mantienen condiciones de competitividad muy semejantes entre los dos tipos de actividades; si acaso Querétaro, Nuevo León y la Ciudad de México muestran dispersiones de consideración en favor de los no comerciables en seguimiento a la concentración demográfica de amplias capas de la población de consumidores. Por otra parte, entre los estados no competitivos, las dispersiones son más frecuentes y más notables, denotando que sus estructuras productivas además de ser poco competitivas en general, contienen una muy amplia diversidad de competitividades entre actividades. No obstante, la tendencia predominante es que a diferencia de los comerciables, las actividades no comerciables generalmente se mantienen con mejores y positivos niveles de competitividad. En la intuición lógica del argumento, puede anticiparse que las grandes cadenas nacionales que dominan los no comerciables, se instalan con la misma dotación organizacional y tecnológica en cualquier parte, sea que se trate de la tienda de autoservicio, la sucursal local del banco o el supermercado de cadenas.

Fuente: elaboración propia con datos del Censo Económico 2014 (INEGI).

Gráfica 3 Competitividad media de actividades comerciables y no comerciables por entidad federativa, 2013

Lo anterior lleva a preguntarnos acerca de la rentabilidad relativa de los dos tipos de actividades. En principio, es lógico esperar que las decisiones de negocio se determinen por la rentabilidad esperada, lo cual es evidente que favorecerá a los no comerciables por su condición natural de protección. Así se comprobó en las estimaciones llevadas a cabo en otro ejercicio (Unger, 2014). En el Apéndice de ese trabajo se consignan estimaciones concluyentes al año 2008: en ese año, la rentabilidad de no comerciables (143.1***) es significativamente mayor a la de los comerciables (92.0). Lo que sugiere un comportamiento congruente en el proceder de los inversionistas hacia las actividades no comerciables, en tanto no haya estímulos diferenciados en contra.

Las rentabilidades relativas al comparar entre actividades comerciables y no comerciables resultan por tanto muy ilustrativas al calcular sus márgenes brutos de operación. El resultado es contundente: las actividades de comercio y servicios son las menos expuestas a competencia externa (los no comerciables que se desarrollan en la cercanía de la demanda final local) y son también las de mejor rentabilidad y condición para crecer. Por su parte, los productos industriales que son en su mayoría comerciables (esto es, sujetos en mayor grado a competencia externa) presentan menores márgenes de rentabilidad, independientemente de la base competitiva que los sostiene, a la vez que experimentan cierres y compactaciones activas en lo interno y ante la competencia externa e internacional.13 En la más pura lógica de maximización de rentabilidad empresarial, tiene sentido concentrarse en las actividades no comerciables sin competencia de fuera, evitando los riesgos de pérdidas inherentes a la incertidumbre de los resultados de la innovación que es imperativa en la sobrevivencia de la mayoría de las manufacturas.

Concluyendo, en el México actual es preciso distinguir entonces entre sectores y empresas para enfocar la política industrial, incluyendo la promoción a la innovación, con un sentido de rentabilidad. Las empresas de sectores no comerciables tienen mejores rendimientos sin necesitar invertir en innovación, en tanto que los comerciables y las pequeñas y medianas empresas (pyme) en general están naturalmente más expuestas al riesgo que significa invertir en ellas (véase el Cuadro 3). Las empresas grandes, por el contrario, al ser las representantes naturales de sectores maduros y de no comerciables, recurren a sacar provecho de su experiencia y de sus recursos de gestión para aprovechar todo tipo de subsidios, incluidos aquellos otorgados a la innovación. Esta práctica se implementa aun cuando esos apoyos pueden ser redundantes e innecesarios, situación característica de saturación (o wind fall profits).

a Diferencia de medias entre Comerciables y No comerciables significativas 1%(***) y 5%(**). Rentabilidad (def.): R = (VA - W)/K, donde R: rentabilidad, VA: valor agregado, W: salarios, K: activos fijos brutos, (medias aritméticas) (INEGI, Censos Económicos 2004-2014).

Fuente: elaboración propia con datos del Censo Económico 2014.

Cuadro 3 Rentabilidad de comerciables y no comerciables (diferencias horizontales)a

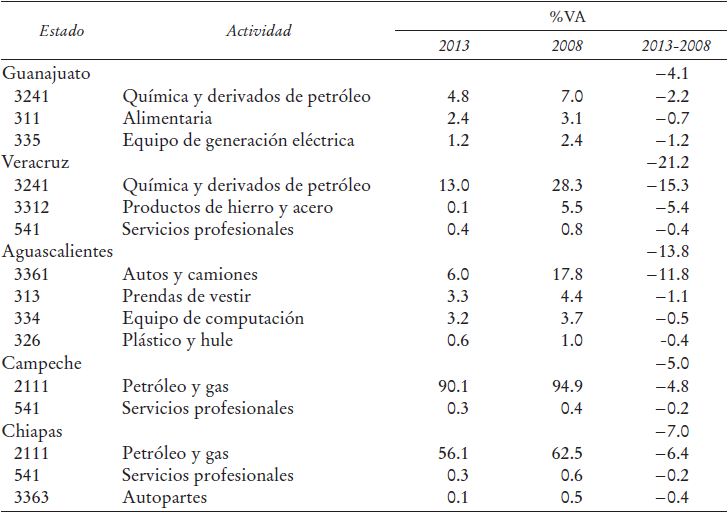

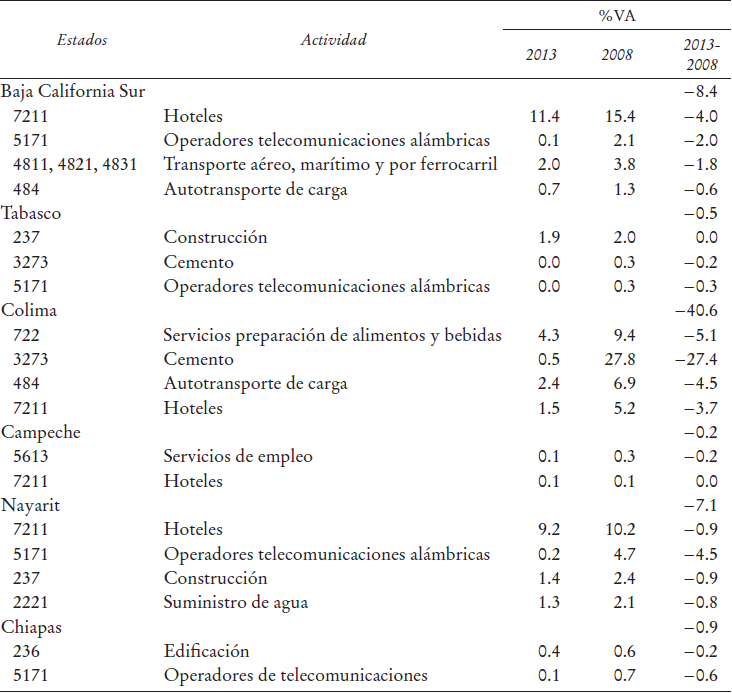

El análisis anterior se puede complementar con el cambio observado en las condiciones competitivas durante el periodo 2013-2008. Puede verse en el Cuadro 4 que aumenta la producción competitiva en la mayoría de uno y otro grupo de estados de las actividades comerciables, con las pocas excepciones de consideración limitadas a Guanajuato, Veracruz, Aguascalientes, Campeche y Chiapas.14 Los no comerciables tienen una evolución más errática, con caídas muy pronunciadas en Baja California Sur, Tabasco, Colima, Campeche, Nayarit y Chiapas.15

Fuente: elaboración propia con datos del Censo Económico 2014 y 2009 (INEGI).

a Media aritmética.

Cuadro 4 Actividades competitivas: comerciables y no comerciables por entidad. %VA 2013, 2008

La principal implicación para el diseño de la política industrial se resumió antes, en el sentido de mejorar las condiciones de rentabilidad de actividades comerciables e innovadoras, sobre todo por mejoras en los costos. Los instrumentos pueden ser de diversos tipos, tales como incentivos y facilidades fiscales y de precios públicos diferenciados, entre otros.

Ahora bien, ¿qué más puede decirse de la concentración o diversificación de la actividad de los estados (%VA acumulado) en relación con condiciones competitivas por especialización?

IV. Especialización y diversificación de actividades competitivas en las entidades

El propósito de esta sección es poner a prueba la hipótesis de la diversificación virtuosa versus la concentración en actividades de no comerciables más rentables, a saber, los estados más competitivos son aquellos que han desarrollado una estructura productiva diversificada y que contienen más actividades con condiciones de alta competitividad. Esta tendencia debería también ser más clara en las actividades comerciables, las que a su vez transmitirán al resto dinámicas y exigencias de mayor eficiencia.

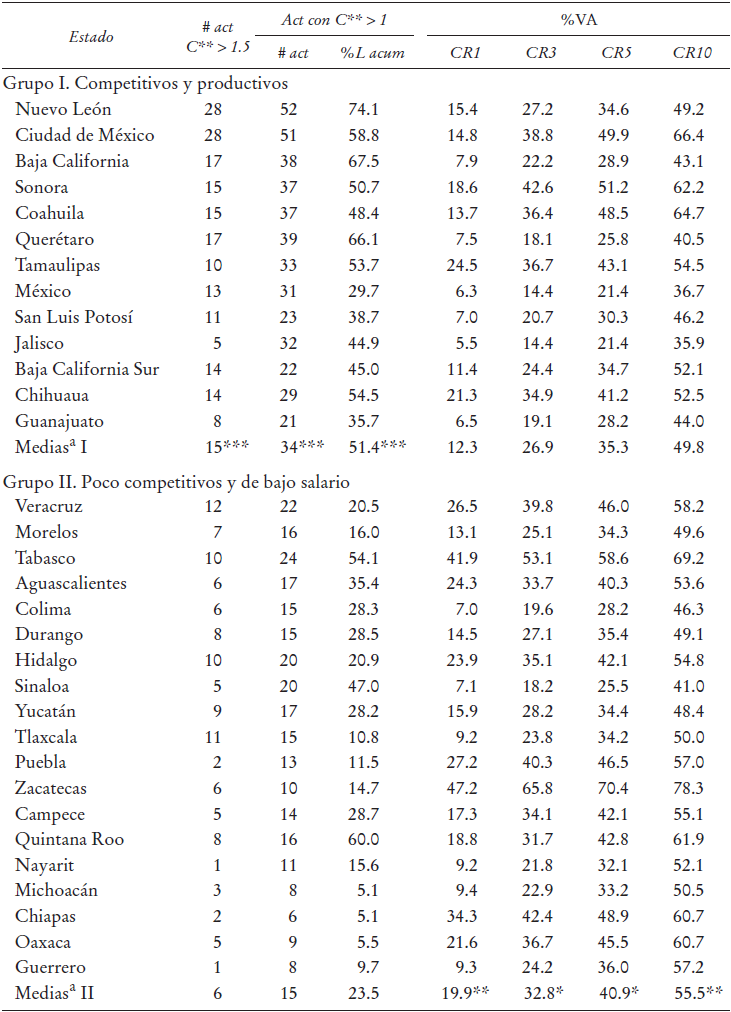

Se puede iniciar considerando el número de actividades relativamente competitivas en cada entidad. En el Cuadro 5 se observa que la primera evidencia de contundencia y significancia es que la proporción de actividades altamente competitivas (C** > 1.0) es significativamente mayor en los estados competitivos (45.7% > 20.3%) y también lo es la proporción o concentración económica en ellas (59.2% > 41.2%). Al considerar otro límite mayor o más exigente para definir a las actividades altamente competitivas (C** > 1.5), el ordenamiento de los estados por número de actividades se mantiene con muy alto nivel de correlación (coeficiente = 0.9153***). Las tendencias usando participación en el empleo por parte de las actividades competitivas que se observan en el Cuadro 5, también respetan la diferencia significativa a favor de los competitivos, aunque podrían notarse algunos cambios en las dos direcciones.16

Fuente: elaboración propia con datos del Censo Económico 2014 (INEGI).

a Media aritmética.

Cuadro 5 Actividades competitivas: comerciables y no comerciables por entidad. Proporción de actividades y VA acumulado, 2013 (Porcentajes)

Puesto lo anterior de otra manera, los estados competitivos tienen casi la mitad de sus actividades en condiciones de alta competitividad y éstas representan cerca de dos terceras partes del VA (59.2%). Entre los más destacados las proporciones son aún mayores: Nuevo León (dos tercios de las actividades y tres cuartas partes del VA son altamente competitivos), Baja California (51.4% y 69.6%), Sonora (50.7% y 72.8), Coahuila (50.0% y 69.0%), Querétaro (54.2% y 68.3%) y Chihuahua (38.2% y 57.6%), entre otros. La importancia en VA de los comerciables es aún más destacada como motor de la competitividad de estos estados entre los líderes. La implicación es directa en favor del argumento de causación circular virtuosa entre actividades productivas (o en favor de la “nueva” jerga de complejidad económica, si se prefiere). La Ciudad de México y Jalisco son un caso aparte de mucha diversidad e importancia en actividades no comerciables de muy alta competitividad, como centros regionales comerciales que atienden a grandes sectores de la población, alcanzando considerables economías de escala.

Otra evidencia de mejor situación de competitividad compartida al interior de las entidades competitivas se observa en los Cuadros 6 y 7. El Cuadro 6 muestra que la participación media de las pocas actividades más importantes (CR1 a CR10) destaca menos en éstas que en los estados poco competitivos. En otras palabras, en los primeros se da una situación competitiva más diversificada y compartida, mientras que en los segundos son pocas, pero individualmente más importantes las actividades que responden con condiciones competitivas. Es cuestión de reparar en que la principal actividad (indicada por el CR1) en Chiapas, Tabasco y Zacatecas excede de 34% del VA estatal.17 En cambio, las entidades como Estado de México, Jalisco y Querétaro no sobrepasan 18% del VA en las tres actividades competitivas principales (CR3). Este resultado se debe al impacto desproporcionado que representan unas pocas empresas grandes en los estados más rezagados (petróleo y derivados en Tabasco, Oaxaca e Hidalgo; minería en Zacatecas). En esos casos, la implicación de política industrial es relativamente simple: cuidar y monitorear las condiciones de competitividad de esas pocas empresas grandes para evitar los riesgos de exponer todo el estado a oscilaciones no previstas con gran impacto.

Fuente: elaboración propia con datos del Censo Económico 2014 (INEGI).

a Media aritmética.

Cuadro 6 Actividades competitivas y participación en VA y empleo por entidad, 2013

Fuente: elaboración propia con datos del Censo Económico 2014.

a Media aritmética.

Cuadro 7 Competitividad y diversificación por entidad: índices alternativos, 2013

Las medidas absolutas de diversificación (lo opuesto a concentración) de la actividad de cada estado guardan relación con el índice de competitividad, tal como se postuló al inicio de esta sección. El resultado vale para la competitividad aproximada como porcentaje de actividades con índice C** > 1.0, y también con el índice de competitividad estatal (véase el Cuadro 7). También aplica el resultado para relacionar competitividad y los Gini18 negativamente, resultados que indican un mejor desempeño competitivo para los estados con una estructura productiva más diversificada y balanceada.

Por último, una estimación complementaria puede obtenerse de los grados de especialización relativos. Esto es, se espera que las estructuras diversificadas muestren tendencias a especializarse en lo que son más competitivas, así sea en términos relativos; también se anticipa que la diversificación con especialización será más frecuente e importante entre las entidades que privilegian a las actividades comerciables. La estimación se hace con los índices de especialización revelada (IER) según se definen usualmente.19 Un primer acercamiento para los dos grupos de entidades confirma las expectativas con resultados interesantes al distinguir entre actividades comerciables y no comerciables: las actividades comerciables alcanzan una especialización promedio significativamente mayor entre los estados competitivos (IER: 1.79* > 1.16). Por el contrario, las actividades no comerciables ocupan una mayor significancia para los estados poco competitivos (IER: 1.32*** > 1.02), como es también de esperarse. Los resultados son significativamente diferentes entre los dos grupos de estados, como se observa claramente en el Cuadro 8.

Fuente: elaboración propia con datos del Censo Económico 2014 (INEGI).

a Media aritmética.

Cuadro 8 Especialización revelada (IER): comerciables y no comerciables por entidad, 2013

Los estados competitivos sí tienen una mayor vocación de especialización hacia las actividades comerciables, como era de esperarse, lo que también les permite alcanzar una mayor y mejor diversificación al desarrollar éstas actividades. La excepción de cierta consideración es la Ciudad de México, con índices de especialización muy en favor de los no comerciables, como corresponde a una entidad ya de por sí muy diversificada y orientada por igual a comercios y servicios de alto valor agregado y productividad, con alcance nacional más allá de la propia entidad.20 En cambio, para los más rezagados al final del grupo de menor competitividad, las actividades de no comerciables tienden a alcanzar mucha mayor presencia (especialización) como antes se ilustró y puede verse al comparar las columnas 2 y 3 del Cuadro 8: de Campeche para abajo, el índice de especialización de los no comerciables excede por mucho al de los comerciables.

Conclusiones

Este trabajo se centra en dar cuenta de la competitividad económica de las 32 entidades del país y su evolución durante la última década.

La importancia de las actividades principales continúa siendo bastante variable, pero a la vez hay una trayectoria clara hacia la diversificación. Para efectos prácticos, la medición puede concentrarse en 81 actividades que representan 96% de la actividad económica del país y dan representatividad a todas y cada una de las entidades.

Un primer resultado importante ha sido confirmar que la competitividad se construye en la suma de las estimaciones de productividad relativa y salarios por estado, dando por resultado un grupo de estados competitivos significativamente por encima de otro grupo de menor competitividad. La implicación, nada trivial, es que las entidades competitivas se caracterizan por mayores niveles de productividad y también por salarios más altos en tanto que dedican más recursos a incorporar mejor capital humano a sus actividades, condiciones que, todo indica, se mantendrán a sí mismas en el futuro.

El segundo resultado de importancia confirma la hipótesis anticipada en el sentido de que los estados más competitivos cuentan con una estructura productiva más diversificada. Los dos que recién se suman también lo muestran. En cambio los de menor competitividad, y sobre todo los que están al final del ordenamiento, dependen en mayor grado de unas pocas actividades que representan una mayor importancia para la economía local (con índices de concentración significativamente mayores), con menores efectos de derramas a otras actividades, lo que los hace también más vulnerables a cambios en esas pocas actividades.

La tercera apreciación va en el mismo sentido, los 13 estados o entidades del grupo más competitivos y productivos tienden a desarrollar mejores condiciones dada la menor especialización relativa por sus estructuras más diversificadas, balanceadas e internacionalizadas. Su competitividad suele privilegiar las actividades comerciables, entre las más competitivas, tanto en proporción que significan de las actividades competitivas, como en el valor agregado que representan. Las entidades más maduras como Nuevo León, Ciudad de México, Querétaro, Estado de México y Jalisco (en menor grado) quedan muy claramente en gran diversificación competitiva y muy por debajo de la media nacional en especialización. Otro grupo con índices todavía un poco más altos, también hacen parte de este grupo como son los estados de la frontera norte, en los que todavía se observa una mezcla peculiar de sectores tradicionales y otros modernos de reciente arraigo. Es de suponer que estas 13 entidades más competitivas disfrutan de estructuras productivas más uniformes y con ganancias de productividad y altos salarios que se transmiten entre las actividades de sus entornos cercanos, creando ambientes más “modernos” en provecho de todos. Una evidencia en el sentido de que la cercanía importa, es que se han venido integrando a la economía competitiva del Bajío los estados de Guanajuato y San Luis Potosí.

Las entidades competitivas en general reúnen mejores o más favorables condiciones de productividad y de alto nivel de los salarios. Se puede decir que los otros 19 estados muestran condiciones de rezago o atraso relativo y generalmente compensan la falta de productividad con el castigo a los salarios quedando atrapados en círculos perversos sin salida al bienestar. Entre ellos se distinguen los del Sur-Sureste y otros de la costa Pacífico.

Por último, es importante destacar la evolución en el tiempo de estos dos grupos de estados cuya distinción se mantiene con bastante consistencia. En esencia, puede decirse que la tendencia a la convergencia en sus condiciones de competitividad es muy selectiva, siempre y cuando se mantenga una política consciente a ese fin, aunque sea de poco a poco. El cluster analysis para 2013-2003 mantiene prácticamente la misma dualidad de estados, con dos salvedades: en 2013 se incorporan a los competitivos Guanajuato y San Luis Potosí, como antes se dijo. En cambio hay dos estados (Aguascalientes y Morelos) que dejaron de pertenecer a ese grupo desde 2008. Aún más notable es el descenso en los niveles de competitividad de los estados de la cota inferior, esto es, Quintana Roo, Yucatán, Puebla, Tlaxcala, Zacatecas, Michoacán, Oaxaca y Guerrero que registran caídas cercanas a 10% en el periodo. Este análisis como otros anteriores pone de manifiesto que no se puede ignorar las diferencias entre estados y regiones respecto de sus condiciones competitivas, algunas de esas caracterísiticas muy importantes provienen de una larga gestación. La convergencia simplemente no se dará por mero tránsito del tiempo. Por el contrario, las ganancias de productividad mantienen la competitividad de las entidades competitivas, que a la vez incorporan mejor capital humano con altas retribuciones. El resultado de productividades superiores y el reparto de salarios compartidos pronostican la consolidación de los estados competitivos en círculos virtuosos que darán mayores frutos a futuro, condiciones muy favorables por encima del otro grupo de entidades. A éstas más atrasadas les corresponde poner en práctica acciones que permitan la superación de ambos indicadores; dicho de otra manera, sostenerse contemplativamente en actividades seguras de no comerciables y por castigo a los salarios, no es recomendable ni sostenible ante los objetivos de progreso compartido en favor de incorporar a las poblaciones locales más desprotegidas.

nova página do texto(beta)

nova página do texto(beta)