Clasificación JEL: D31, H22, I38.

JEL Classification: D31, H22, I38.

Introducción

A pesar de la reducción en la concentración del ingreso experimentada el periodo 2000-2014, América Latina continúa siendo la región con los niveles de desigualdad más altos del mundo.1 Alrededor de 2010, el promedio simple del coeficiente de Gini de la región fue igual a 0.502, mientras que fue igual a 0.304 en las economías avanzadas, 0.328 en el Sur de Asia, 0.389 en el Este Asiático y 0.44 en el África al Sur del Sahara.2 Si bien el resto del mundo tiende a ser mucho menos desigual que Latinoamérica, en los países avanzados esto se debe -en gran parte- a la magnitud de la redistribución fiscal. La reducción del coeficiente de Gini ocasionada por impuestos y transferencias directas en la Unión Europea va desde 19 puntos de Gini (si las pensiones contributivas de la seguridad social se consideran como una transferencia gubernamental) a 7.7 puntos (cuando las pensiones contributivas se consideran como ingreso diferido que se generó con ahorros forzosos hechos en el pasado).3 Para los Estados Unidos, las cifras son 10.9 y 7 puntos de Gini, respectivamente.4 La redistribución fiscal en América Latina debe de ser menor, mucho menor, que la observada en los países avanzados.

El presente artículo sintetiza el impacto de la política fiscal en la desigualdad y la pobreza en 16 países de la región para alrededor del año 2010. El análisis se basa en los siguientes estudios de incidencia fiscal realizados en el Instituto de Compromiso con la Equidad (Commitment to Equity Institute) en la Universidad de Tulane: Argentina (Rossignolo, 2017a); Bolivia (Paz-Arauco et al., 2014a); Brasil (Higgins y Pereira, 2014); Chile (Martínez-Aguilar et al., 2017); Colombia (Meléndez y Martínez, 2015); Costa Rica (Sauma y Trejos, 2014a); Ecuador (Llerena et al., 2015); El Salvador (Beneke, Lustig y Oliva, 2017); Guatemala (Cabrera y Morán, 2015a); Honduras (ICEFI, 2017a); México (Scott, 2014); Nicaragua (ICEFI, 2017b); Perú (Jaramillo, 2014); República Dominicana (Aristy-Escuder et al., 2017); Uruguay (Bucheli et al., 2014) y Venezuela (Molina, 2016).5

En los 16 países se aplica una metodología de incidencia fiscal común (Lustig y Higgins, 2013 y Lustig, 2017) con el propósito de estimar el efecto de los impuestos directos e indirectos, el gasto social (transferencias monetarias y gasto público en educación y salud) y los subsidios indirectos sobre la desigualdad y la pobreza. Los estudios utilizan información de fuentes administrativas como las cuentas nacionales y los microdatos provenientes de las siguientes encuestas de hogares: Argentina: Encuesta Nacional de Gastos de los Hogares, 2012-2013; Bolivia: Encuesta de Hogares, 2009; Brasil: Pesquisa de Orçamentos Familiares, 2009; Chile: Encuesta de Caracterización Social, 2013; Colombia: Encuesta Nacional de Calidad de Vida, 2010; Costa Rica: Encuesta Nacional de Hogares, 2010; Ecuador: Encuesta Nacional de Ingresos y Gastos de los Hogares Urbano y Rural, 2011-2012; El Salvador: Encuesta de Hogares de Propósitos Múltiples, 2011; Guatemala: Encuesta Nacional de Condiciones de Vida, 2011; Honduras: Encuesta Permanente de Hogares de Propósitos Múltiples, 2011; México: Encuesta Nacional de Ingresos y Gastos de los Hogares, 2010; Nicaragua: Encuesta Nacional de Medición de Nivel de Vida, 2009; Perú: Encuesta Nacional de Hogares, 2009; República Dominicana: Encuesta Nacional de Ingresos y Gastos de los Hogares, 2006-2007; Uruguay: Encuesta Continua de Hogares, 2009, y Venezuela: Encuesta de Hogares por Muestreo, tercer trimestre 2012.

Cabe destacar que, como es común en la mayoría de los análisis de incidencia, los estudios utilizados no contemplan respuestas de comportamiento de los agentes económicos, elementos de la incidencia a lo largo del ciclo de vida o los efectos de equilibrio general. Pese a tales salvedades, estos 16 estudios se encuentran entre los más detallados, exhaustivos y comparables disponibles para América Latina. En contraste con algunas de las publicaciones existentes, estos análisis de incidencia también destacan por llevar al mínimo el uso de fuentes secundarias.6 Asimismo, dado que las pensiones contributivas en general son una mezcla de ingreso diferido y transferencia directa, los resultados se presentan para dos escenarios: las pensiones contributivas se suman al ingreso de mercado o se tratan como otra transferencia directa.

El presente artículo se organiza de la siguiente forma. Las secciones I y II sintetizan aspectos metodológicos del análisis de incidencia en la teoría y la práctica. La sección III presenta una caracterización del estado para los 16 países con base en el tamaño y composición del gasto e ingresos del gobierno general. Las secciones IV, V y VI presentan el análisis de los resultados del impacto de la política fiscal sobre la desigualdad, la pobreza y el uso de servicios públicos en educación y salud, respectivamente. Por último, la sección final contiene un resumen de los principales resultados y conclusiones. Para el lector que sólo esté interesado en los resultados empíricos, se sugiere comenzar por la sección IV.

I. El efecto de la política fiscal sobre la desigualdad y la pobreza: la teoría7

1. El efecto redistributivo de la política fiscal

En esta sección se presentan las condiciones que formalmente vinculan la caída de la desigualdad (medida con el coeficiente de Gini) y las características de los componentes del sistema fiscal.8 Las características del sistema fiscal que determinan el grado de redistribución son esencialmente dos: el tamaño de todos los componentes de la política fiscal, medido como la razón entre el monto total de la intervención fiscal y el ingreso total antes de la política fiscal, y la progresividad de todos los componentes.

La progresividad generalmente se mide con el índice de Kakwani (Kakwani, 1977)).9 El índice de Kakwani de un impuesto T se define como:

donde CC T (p) es el índice de concentración del impuesto T10 y G x (p) es el coeficiente de Gini del ingreso X antes del impuesto. Las condiciones necesarias y suficientes para que el impuesto en cuestión sea igualador, neutral o desigualador son: K T > 0, K T = 0 y K T < 0, respectivamente.

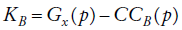

El índice de Kakwani de una transferencia B se define como:

donde CCB(p) es el índice de concentración de la transferencia B y G x (p) es el coeficiente de Gini del ingreso X antes de la transferencia. Las condiciones necesarias y suficientes para que la transferencia en cuestión sea igualadora, neutral o desigualadora son: K B > 0, K B = 0 y KB < 0, respectivamente.

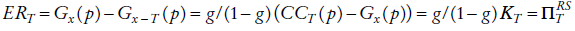

En un sistema fiscal con un solo impuesto (y suponiendo que no hay reordenamiento) el efecto redistributivo (ER) es igual a:

donde

En un sistema fiscal con una sola transferencia (y suponiendo que no hay reordenamiento), el efecto redistributivo es igual a:

donde

Las ecuaciones 3 y 4 demuestran que en un mundo donde existe sólo un impuesto (o se estima el efecto de todos los impuestos sumados) o sólo una transferencia (o se estima el efecto de todas las transferencias sumadas), el efecto redistributivo depende únicamente del tamaño de la intervención fiscal y su progresividad. Más aún, si un impuesto o una transferencia tienen un índice de Kakwani positivo, ésta es una condición necesaria y suficiente para que el efecto redistributivo de dicho impuesto o transferencia sea igualador. Es decir, hay una correspondencia de ‘uno a uno’ entre el índice de progresividad de una intervención fiscal y el hecho de si ésta es igualadora, neutral o desigualadora cuando los cambios en la desigualdad se miden con el coeficiente de Gini.

Cuando se pasa a un mundo de más de una sola intervención, esta correspondencia ya no necesariamente ocurre. Es decir, en un sistema con más de un impuesto o una transferencia, no sólo es cierto que el sistema fiscal neto puede ser igualador aun en presencia de un impuesto regresivo: más importante (y sorprendente) aún es que el sistema fiscal puede llegar a ser más igualador con el impuesto regresivo que sin éste. El primero en señalar esto fue Lambert (1985), y por ello lo hemos denominado el conundrum de Lambert.

A partir del desarrollo de Lambert en su libro The Distribution and Redistribution of Income (Lambert, 2001), (Enami, Lustig y Aranda, 2017) demuestran que el efecto redistributivo neto de un sistema fiscal con múltiples intervenciones se reduce a la fórmula siguiente:

donde

Es decir, el efecto redistributivo del sistema fiscal neto

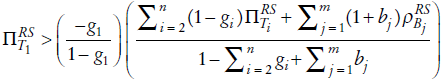

La condición necesaria y suficiente para que un sistema fiscal con n impuestos y m transferencias resulte en una reducción de la desigualdad medida por el coeficiente de Gini es:

Al observar la ecuación (6) se hace evidente que el sistema fiscal puede tener impuestos y transferencias que sean regresivas y aún así reducir la desigualdad en su conjunto, siempre y cuando la relación final entre todas las intervenciones o componentes de la política fiscal respeten la desigualdad de la ecuación (6).

¿Cuál es la condición para que el sistema sea más redistributivo, por ejemplo, con todos los impuestos y las transferencias que sólo con las transferencias y todos los impuestos menos uno? Como se muestra en (Enami, Lustig y Aranda, 2017), la condición es la siguiente:

La ecuación (7) muestra la condición que debe de cumplirse para que, cuando se agrega el impuesto T 1 a un sistema que tiene m transferencias y n-1 impuestos, la desigualdad se reduzca más con el impuesto adicional que sin éste. El impuesto T 1 puede ser regresivo (medido respecto al ingreso original) y, sin embargo, ejercer un efecto adicional igualador, siempre y cuando la relación final entre todas las intervenciones o componentes de la política fiscal respeten la desigualdad de la ecuación (7). Este resultado tiene implicaciones profundas, tanto para el análisis de los efectos de la política fiscal como para las recomendaciones de política. El planificador social ya no puede basarse en el grado de progresividad o el tamaño de un impuesto o transferencia en particular para afirmar si ésta ejerce una fuerza igualadora o desigualadora. En la siguiente sección se profundiza en este punto para el caso de un sistema con un impuesto y una transferencia. Los resultados, no obstante, son generales para un sistema con n impuestos y m transferencias.

2. El efecto redistributivo y la contribución marginal de cada impuesto y transferencia

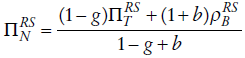

Para comprender mejor las implicaciones de la ecuación (5), supongamos que existe un solo impuesto y una sola transferencia. La ecuación (5) se puede reescribir como:

A partir de la ecuación (5´) se puede demostrar que un impuesto regresivo, es decir, uno con un

Para explicarlo de manera intuitiva, obsérvese el Cuadro 1 donde se presenta un ejemplo hipotético que se tomó prestado del libro de Lambert (Lambert, 2001: 278, tabla 11.1):

En el ejemplo anterior, si se considera sólo el impuesto, el efecto redistributivo es igual a -0.05; es decir, el impuesto por si solo es claramente regresivo y desigualador. Si se considera sólo la transferencia, el efecto redistributivo es igual a 0.20. Sin embargo, el efecto redistributivo del sistema en su conjunto es igual a 0.25, mayor que el efecto redistributivo si se considera solamente la transferencia. Es decir, el sistema presenta una reducción de la desigualdad mayor con el impuesto regresivo que sin éste. Como menciona Lambert, este resultado no es sólo una curiosidad teórica: se presenta en la práctica. Como se verá más adelante, en nuestro análisis se presenta en el caso de los impuestos indirectos (el IVA, en particular) en Chile.

Este resultado desconcertante resulta del hecho que el efecto que induce una intervención fiscal en particular depende de la trayectoria (path dependent) para la cual se analiza su característica en el plano de la progresividad. En el ejemplo de Lambert, los impuestos son regresivos respecto al ingreso original, pero son progresivos en relación con el ingreso original más las transferencias. El tema no se soluciona si se redefine el ingreso original porque, a medida que se introducen más componentes de la política fiscal en el análisis, el ingreso “original” cambiaría en cada ocasión en que se introduce un componente adicional y el análisis de progresividad perdería sentido porque se estarían modificando los puntos de referencia continuamente.

La condición que debe prevalecer para que un impuesto regresivo pueda ejercer un efecto igualador por encima del que se obtiene sin incluirlo es (Lambert, 2001: 278):

Si se observa la ecuación (8) con cuidado, es evidente que un impuesto regresivo (desigualador) y, por ende, con un

(Enami, Lustig y Aranda, 2017) demuestran que pueden llegar a presentarse situaciones desconcertantes también en el caso de las transferencias. Por ejemplo, demuestran que, si se cumple una cierta condición análoga a las presentadas para los impuestos, añadir una transferencia regresiva a un sistema con un impuesto regresivo puede atenuar el efecto desigualador del impuesto por sí solo. Asimismo, demuestran que añadir una transferencia progresiva a un sistema que tiene un impuesto progresivo no siempre resulta en una caída de la desigualdad mayor: bajo ciertas condiciones exclusivamente relacionadas con el tamaño de las intervenciones y su progresividad, una transferencia progresiva puede ejercer un efecto marginal desigualador.

Las implicaciones de los resultados analíticos de (Lambert, 2001) y el desarrollo más general de (Enami, Lustig y Aranda, 2017) son contundentes. En un mundo donde existe más de un instrumento fiscal o se presenta reordenamiento (reranking) de los hogares, para determinar si la contribución de una intervención fiscal es igualadora (o no) y en qué magnitud, se tiene que computar el efecto del sistema en su conjunto. Aquí se optó por determinar si la contribución de una intervención fiscal es igualadora utilizando lo que se conoce como la contribución marginal. La contribución marginal se define como la diferencia del coeficiente de Gini del ingreso sin la intervención de interés pero con todas las demás incluidas menos el coeficiente de Gini del ingreso que resulta de incluir a todas las intervenciones incluyendo la que nos interesa analizar.

En otras palabras, la contribución marginal de un impuesto T i se define como:

La contribución marginal de una transferencia B j se define como:

Un impuesto se define como igualador, neutro o desigualador si CM Ti > 0, CM Ti = 0 y CM Ti < 0, respectivamente.

Una transferencia se define como igualadora, neutra o desigualadora si CM Bj > 0, CM Bj = 0 y CM Bj < 0, respectivamente.

Una limitante de usar las contribuciones marginales para determinar el signo y la magnitud del efecto de una intervención fiscal sobre el cambio en la desigualdad es que -como es sabido- éstas no cumplen con el principio de agregación: es decir, la suma de las contribuciones marginales no es igual al efecto redistributivo total (salvo por casualidad).14

No obstante, esta limitante, las contribuciones marginales son útiles para la evaluación de las intervenciones fiscales en el plano de la equidad. Signo y orden de magnitud de la contribución marginal responden a una pregunta común desde el punto de vista de la política pública: ¿en qué dirección y orden de magnitud cambiaría el efecto redistributivo si se elimina una intervención en particular o si se la modifica en términos de su tamaño o progresividad?

Como se verá, en la sección de resultados se hará uso de los conceptos presentados aquí para analizar los efectos redistributivos del sistema fiscal en su conjunto y las contribuciones marginales de los impuestos directos, transferencias directas, impuestos indirectos, subsidios indirectos y transferencias en especie.

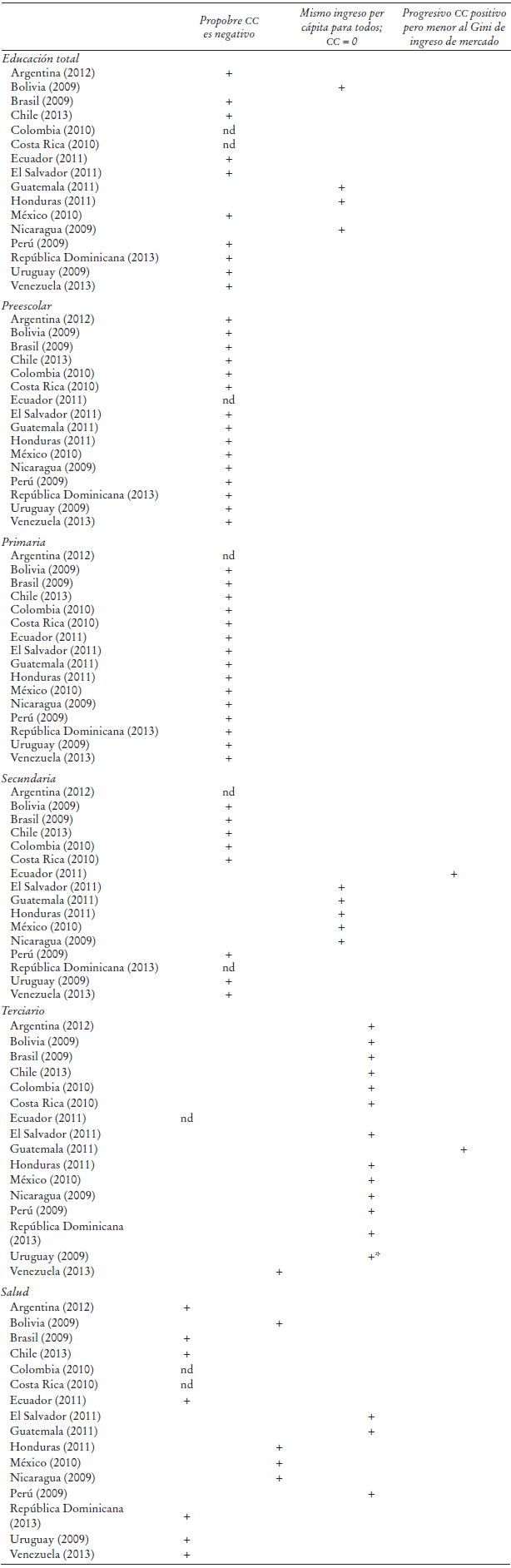

3. Gasto propobre: definición

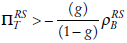

Según las convenciones vigentes, un rubro de gasto es regresivo cuando su coeficiente de concentración es mayor que el coeficiente de Gini para el ingreso de mercado y progresivo cuando ocurre lo opuesto. Dentro de la categoría de rubros de gasto progresivos, se define el rubro como propobre cuando el coeficiente de concentración es negativo: es decir, cuando CC B (p) < 0.

Esto último ocurre cuando la transferencia (absoluta) por persona decrece con el ingreso prefiscal por persona. En términos diagramáticos, una transferencia se define como propobre cuando la curva de concentración está por encima de la diagonal, como puede observarse en el Diagrama 1.

Fuente: (Enami, Lustig y Aranda, 2017).

Diagrama 1 Clasificación de una transferencia según su propiedad propobre

En la sección de resultados se presentan las transferencias que tienen la característica de ser propobres (la transferencia absoluta disminuye con el ingreso), neutras desde el punto de vista absoluto (la transferencia es igual en términos per cápita para todos) o prorricos (la transferencia absoluta aumenta con el ingreso). Nótese que las transferencias prorricos pueden ser igualadoras (su contribución marginal puede ser positiva) o desigualadoras (su contribución marginal puede ser negativa). Las transferencias desigualadoras son perversas desde el punto de vista de la equidad en el sentido en que éstas no sólo aumentan con el ingreso en términos absolutos, sino también como proporción del ingreso de mercado o autónomo. Este tipo de transferencias se presenta en algunos países para el gasto de la educación terciaria y otros subsidios generales a los precios de bienes o servicios cuya proporción aumenta con el ingreso.

4. Implicaciones de la presencia de reordenamiento (reranking)

Lo presentado en las subsecciones 1, 2, 3 y en ésta aplica de manera estricta en el caso de que el sistema fiscal no introduzca reordenamiento de los individuos; en otras palabras, que ningún individuo x con ingreso menor al del individuo y en el espacio del ingreso prefiscal intercambie la posición en el espacio del ingreso posfiscal. En la práctica, todos los sistemas fiscales presentan un cierto grado de reordenamiento que en la literatura se le conoce como una de las formas de la inequidad horizontal (Duclos y Araar, 2006).

Desde el punto de vista teórico, las implicaciones de la presencia de reordenamiento de los individuos son trascendentes. En primer término, el conundrum de que el signo de la progresividad de una intervención sea opuesto al de su impacto sobre la desigualdad puede presentarse aun cuando no exista el caso especial identificado por Lambert (2001). Es decir, por ejemplo, en presencia de reordenamiento es posible encontrar casos en que la contribución marginal de un impuesto regresivo (transferencia progresiva) puede ser igualador (desigualadora) simplemente por el reordenamiento de los individuos ocasionado por el sistema fiscal. Además, ante la presencia de reordenamiento, una transferencia clasificada como propobre por los criterios descritos en la subsección 3, podría bien no serlo si el reordenamiento es tan grande que personas clasificadas como pobres en el espacio del ingreso prefiscal sobrepasan a personas con ingresos bajos y medios a raíz de las transferencias. Aunque esto suene poco plausible, de hecho, puede ocurrir cuando las pensiones del sistema de seguridad social se considera una transferencia. Recuérdese que en estos casos el ingreso prefiscal de los pensionados es cero o cercano a cero y, dependiendo del tamaño de la pensión, pueden saltar a niveles muchos más altos de ingreso en el espacio posfiscal.

II. El efecto de la política fiscal sobre la desigualdad y la pobreza: el análisis de incidencia en la práctica

El método más frecuente para determinar la distribución de la carga tributaria y los beneficios del gasto entre la población es el análisis de incidencia fiscal. En esencia, el método consiste en asignar la porción de la carga tributaria (en particular, los impuestos a las personas físicas, las contribuciones a la seguridad social y los impuestos al consumo) y de los beneficios del gasto social y los subsidios al consumo que corresponden a cada individuo para poder comparar el ingreso y su distribución antes y después del fisco.

En la literatura, el método de incidencia fiscal se describe como aquel que utiliza el “enfoque contable” porque no toma en cuenta las respuestas de comportamiento de los agentes o los efectos de equilibrio general inducidos por el sistema fiscal. Los resultados no deben interpretarse como aquellos que prevalecerían en ausencia del sistema fiscal. En esencia, el análisis de incidencia fiscal arroja los efectos de primer orden, es decir, “antes” que las respuestas de comportamiento o el impacto de equilibrio general se presenten.15 Se miden los efectos de la incidencia promedio -en contraste con la incidencia de un cambio marginal- y en un punto en el tiempo -en contraste con un análisis de incidencia intertemporal-. El enfoque contable, sin embargo, no supone simular las reglas estatutarias de manera mecánica para calcular la incidencia. Como veremos más abajo, el ejercicio involucra tanto supuestos sobre la carga y distribución económica de los impuestos y transferencias, como supuestos sobre evasión fiscal y cobertura de los beneficios.

La información para llevar a cabo el análisis de incidencia fiscal proviene de combinar los microdatos de encuestas de hogares con la información administrativa sobre los montos y las características del sistema tributario, los programas de transferencias, los sistemas de educación, seguridad social y salud y los esquemas de subsidios al consumo.

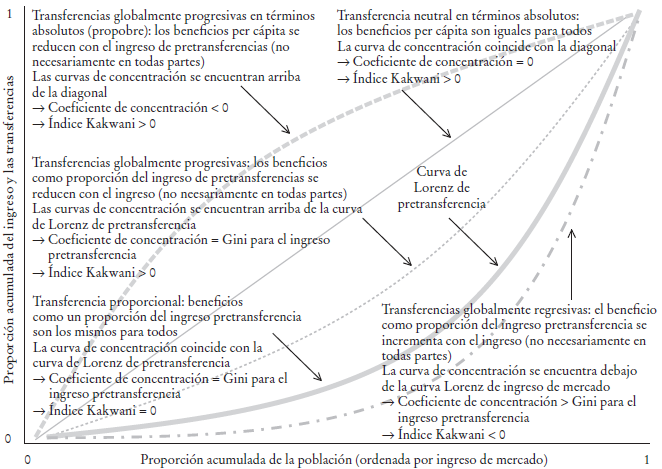

Como es lo común en el análisis de incidencia, se comienza por definir los conceptos de ingreso utilizados. Aquí se utilizan cuatro conceptos de ingreso: de mercado, disponible, consumible y final.16 El indicador de bienestar es siempre el ingreso por persona.

El ingreso de mercado o autónomo es el ingreso corriente total antes de impuestos, equivalente a la suma de los salarios brutos (antes de impuestos) y sueldos en los sectores formal e informal (también conocido como ingreso laboral); los ingresos provenientes del capital (dividendos, intereses, utilidades, rentas, etc.) en los sectores formal e informal (excluyendo ganancias de capital y donaciones); el autoconsumo;17 la renta o ingreso imputado por la vivienda ocupada por el propietario; las transferencias privadas (remesas y otras transferencias privadas como pensión de alimentos), etcétera.

El ingreso disponible es igual al ingreso de mercado más las transferencias directas del gobierno (principalmente transferencias monetarias, aunque pueden incluir transferencias alimentarias) menos los impuestos directos a toda fuente de ingresos (incluidos en el ingreso de mercado y las transferencias) que están sujetos a tributación, así como las contribuciones a la seguridad social.

El ingreso consumible se define como el ingreso disponible más los subsidios indirectos, menos los impuestos indirectos al consumo corriente (por ejemplo, el impuesto al valor agregado o IVA, impuesto a las ventas e impuestos específicos).

El ingreso final se define como el ingreso consumible más las transferencias públicas en especie bajo la forma de servicios gratuitos o subsidiados en educación y salud, menos los copagos o tarifas.18

En la literatura de incidencia fiscal, algunos autores consideran las pensiones del sistema de seguridad social como ingreso diferido (Breceda, Rigolini y Saavedra, 2008; Immervoll et al., 2009) mientras que otros las consideran transferencias del gobierno (Goñi, López y Servén, 2011; Immervoll et al., 2009; Lindert, Skoufias y Shapiro, 2006; Silveira et al., 2011). En el primer caso, el supuesto es que las pensiones contributivas son parte de un sistema de seguridad social balanceado en términos actuariales (actuarially fair), es decir, en promedio los individuos reciben durante su retiro el equivalente a sus contribuciones. En el segundo, el supuesto es que las pensiones que reciben las personas durante su retiro no están realmente vinculadas con sus contribuciones (ni siquiera en promedio).

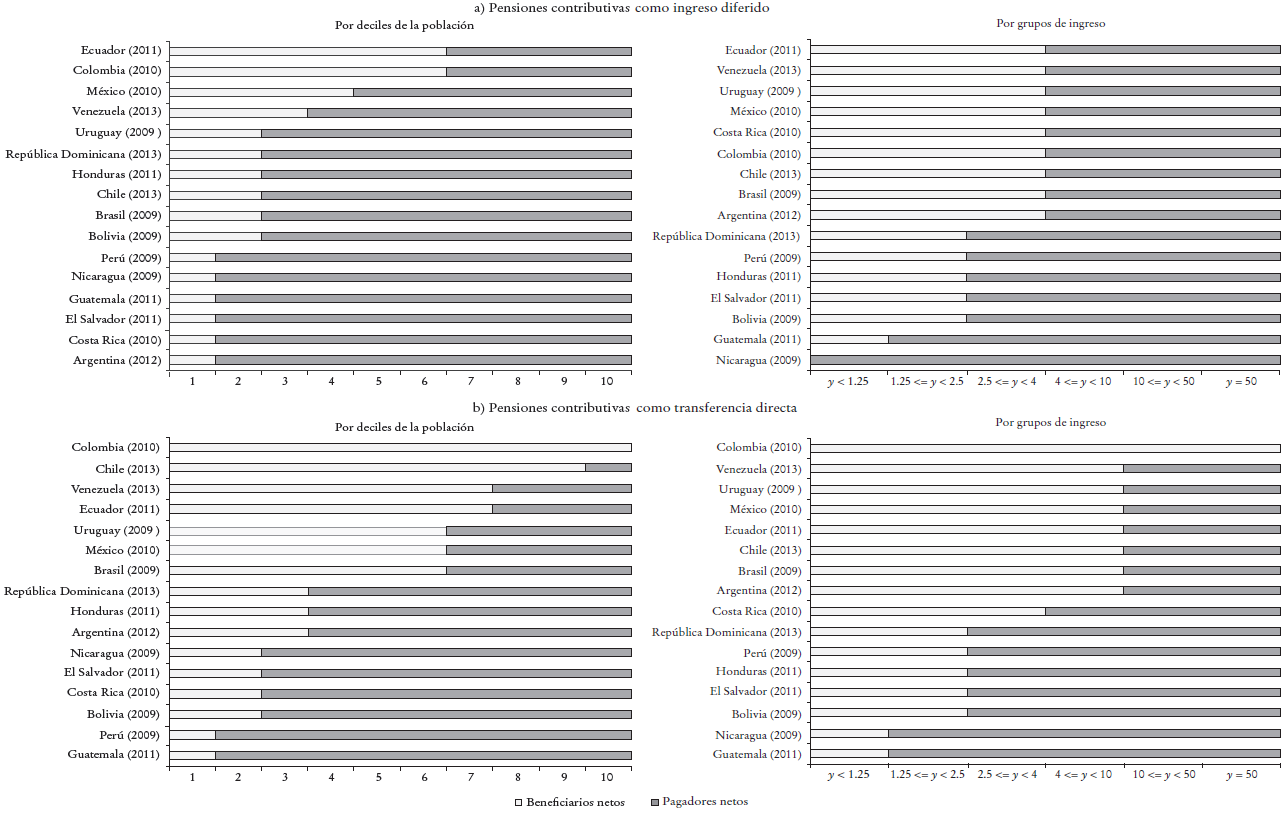

En América Latina, dado que muchos sistemas de seguridad social se financian, aunque sea de forma parcial, con ingresos generales, la situación es mixta. Debido a la dificultad de separar de manera precisa el componente de ingreso diferido del componente de transferencia en los ingresos por pensiones del sistema público contributivo, los resultados presentados en este artículo se basan en dos escenarios extremos. En uno de ellos, las pensiones contributivas se consideran como un ingreso diferido y, por ende, se suman al ingreso de mercado; en este escenario, las contribuciones a la seguridad social para las pensiones a la vejez se contabilizan como ahorro (aunque sea un ahorro forzoso). En el otro escenario las pensiones se consideran como una transferencia del gobierno y las contribuciones a la seguridad social para el sistema de pensiones se contabilizan como un impuesto directo.19

Es importante destacar que la forma en que se consideren las pensiones contributivas no sólo afecta el tamaño del gasto social y la manera en que se distribuye, sino también el ordenamiento de los hogares por el ingreso original. Por ejemplo, en el escenario en que las pensiones se consideran como una transferencia gubernamental, los individuos para los cuales la única o principal fuente de ingreso son las pensiones contributivas tendrán un ingreso de mercado cercano a cero y, por lo tanto, aparecerán clasificados en la parte más baja de la distribución del ingreso. Sin embargo, estos mismos individuos quedarán clasificados a niveles mucho más altos de la distribución en el escenario en que el ingreso original incluye el de mercado más las pensiones contributivas. Como se verá en la sección de resultados, el tratamiento de las pensiones tiene implicaciones significativas en los indicadores de desigualdad y pobreza antes y después de la política fiscal. Esto ocurre de manera más preponderante en los países donde las pensiones contributivas representan una proporción considerable del gasto primario, situación que ocurre con mayor frecuencia en los países con una pirámide demográfica más “envejecida”.

Fuente: (Lustig y Higgins 2013) y (Lustig 2017).

Diagrama 2 Conceptos de ingreso en el análisis de incidencia fiscal

Para construir los conceptos de ingreso y llevar a cabo el análisis de incidencia por tipo de intervención fiscal, se deben asignar las cargas tributarias y la distribución de los beneficios a cada uno de los individuos incluidos en las encuestas de hogares. Cuando la encuesta reporta de manera directa los impuestos pagados o las transferencias recibidas, la incidencia de éstos se calcula de manera directa. Sin embargo, muy frecuentemente la información no está en la encuesta (o la que está es muy diferente a los registros administrativos). Cuando el método de identificación directa no es factible, se pueden utilizar otros métodos. Para mayor claridad, (Lustig y Higgins 2017) proponen la siguiente clasificación. Cuando el dato existe subsumido en alguna otra definición, decimos que se aplicará el método de inferencia. Por ejemplo, con cierta frecuencia ocurre que las encuestas no distingan entre las pensiones contributivas de la seguridad social y las no contributivas; sin embargo, el monto declarado puede ayudar a inferir si se trata de una u otra. El método de imputación consiste en otorgar un valor a la intervención fiscal de interés como se hace al asignar los impuestos directos o indirectos con base en la legislación, pero ajustados a la recaudación efectiva, distribuir los beneficios de una transferencia en efectivo no reportada en la encuesta y al monetizar los beneficios de los servicios de educación. La imputación de los impuestos y transferencia no reportadas en la encuesta puede hacerse de manera directa o con una simulación de las cargas y los beneficios con modelos más elaborados. Como se enfatiza más abajo, la imputación de los impuestos se basa en aplicar las reglas estatutarias, aunque no de manera mecánica.

Cuando no se puede utilizar la identificación directa, la inferencia ni la imputación, conviene explorar si la información necesaria para calcular la incidencia de la intervención fiscal de interés se puede generar con un método de predicción. Por ejemplo, en muchos países, las encuestas de hogares no contienen información sobre gasto por rubros. Ello impide estimar el impacto de los impuestos al consumo. Sin embargo, en la mayor parte de los países existe alguna encuesta (recopilada generalmente con menor frecuencia) que contempla tanto datos de ingreso como de gasto. Cuando esto ocurre, se puede predecir el dato de gasto por rubro para los hogares, ya sea utilizando un método econométrico de correspondencia (matching) o, sencillamente, importando el patrón de gasto por centiles de una encuesta a otra. Una vez obtenido el patrón de gasto, se puede proceder a simular la incidencia de los impuestos al consumo. También suele ocurrir que las encuestas de hogares no contengan información sobre el uso de los servicios de salud. Al igual que con el gasto por rubro, esta información se encuentra frecuentemente en otro tipo de encuestas. A partir de dicha información se puede predecir el uso de servicios de salud de los individuos en la encuesta de hogares. El método de predicción se puede utilizar también cuando se desea completar los datos de beneficiarios de un programa de transferencias en el caso de que los registrados en la encuesta sean muy diferentes a los que se reportan en fuentes administrativas (y existe consenso de que las fuentes administrativas son creíbles). El recurso de última instancia es utilizar una fuente secundaria que reporta la incidencia por deciles o quintiles de alguna intervención fiscal y aplicar la misma tasa efectiva a la encuesta de hogares. La filosofía del proyecto Compromiso con la Equidad es evitar el uso de fuentes secundarias lo más posible para así no mezclar fechas y, sobre todo, metodologías diferentes.

En todos los países la incidencia de las transferencias monetarias se calculó por el método de identificación directa. En el caso de Brasil se igualó el número de beneficiarios a los reportados en fuentes administrativas mediante la aplicación del método de predicción con base en la estimación econométrica basada en la técnica de correspondencia. Los impuestos directos al ingreso personal y los impuestos indirectos y subsidios al consumo fueron, en general, imputados. Las transferencias en especie en salud y educación fueron imputadas al monetizar los servicios públicos mediante el método de costo del gobierno que se detalla más abajo.

Acorde con los análisis convencionales de incidencia tributaria, en este artículo se consideró que la carga económica de los impuestos directos sobre la renta personal recayó en quien recibe el ingreso; la carga económica de los impuestos a la nómina y contribuciones a la seguridad social (del empleado y del empleador) recayó en su totalidad sobre los trabajadores, y la carga económica de los impuestos y los beneficios de las transferencias al consumo recayeron en su totalidad sobre los consumidores. Aunque estos supuestos son fuertes, pues en esencia implican que tanto la oferta de trabajo como la demanda por bienes y servicios son perfectamente inelásticas, son típicos en los análisis de incidencia y brindan una aproximación razonable en la práctica.20

La evasión de impuestos directos se captó mediante el supuesto de que las personas que no participan en el sistema de seguridad social contributivo no pagan impuestos sobre la renta o a la nómina. En Brasil, Costa Rica (ingresos salariales) y Ecuador, donde las encuestas incluyen una pregunta sobre el pago de impuestos, la evasión se consideró implícita en los datos reportados.

En el caso de los impuestos indirectos al consumo, los supuestos para captar la evasión varían según el país. En Argentina, Bolivia y El Salvador, por ejemplo, se asumió que las compras realizadas en establecimientos del sector informal evaden estos impuestos. En Brasil la tasa de impuestos indirectos para cada tipo de bien o servicio se obtuvo de una fuente secundaria que estimó las tasas efectivas teniendo en cuenta la evasión, pero no la distribución de esta evasión. En el caso de Chile, similar a Brasil, se aplicó la tasa efectiva, estimada por el Servicio de Impuestos Internos, que tiene en cuenta la evasión, pero no la distribución de la misma. En Colombia se asumió que las áreas rurales no pagan IVA. En Costa Rica se aplicaron tasas efectivas de una fuente secundaria que ya tenían incorporadas la evasión. En Ecuador, Honduras y Venezuela no se hicieron supuestos de evasión. En Guatemala se supuso que las compras de alimentos en mercados locales informales o ventas en la calle no pagaron el IVA. En México se supuso que todas las compras en las zonas rurales y en el sector informal de los centros urbanos evaden impuestos indirectos. En Nicaragua se supuso que algunos productos no pagan el IVA si el lugar habitual de la tienda era mercado, feria del productor y pulperías. En Perú se consideró que todas las compras realizadas en localidades con 100 hogares o menos y en los establecimientos del sector informal, tanto urbanos como rurales, evaden impuestos indirectos. En República Dominicana se crearon cuatro grupos de bienes y servicios: i) alta propensión a la evasión; ii) alta propensión a pagar IVA; iii) productos con tasas de cumplimiento estimadas, según la Dirección General de Tributación Interna, y iv) los productos en los que se pagó el IVA como condición de compra. En Uruguay la tasa legal del IVA se aplicó a cada compra independientemente del lugar de compra o localización rural y urbana. En los casos de Brasil, Chile, Ecuador y Uruguay el análisis puede haber sobrestimado el impacto y la regresividad de los impuestos indirectos, mientras que en México y Perú puede haber ocurrido lo opuesto.

La incidencia del gasto público en educación y salud se calcula asignando a los usuarios de dichos servicios el gasto público promedio. En el caso de educación, se utiliza el gasto público por nivel escolar. En el caso de salud, dependiendo de los datos de uso disponible, se puede distinguir entre diferentes niveles de atención. Este enfoque es equivalente a preguntarse en cuánto debiese aumentar el ingreso de un hogar si tuviera que pagar por el costo total de un servicio público gratuito. Es importante recordar que el costo de provisión del servicio puede ser diferente al valor que representa dicho servicio para quien lo consume. Dado que la monetización de los servicios con base en su costo promedio es controversial, los valores del ingreso final deben de tomarse con cautela. Para quienes definitivamente prefieran no asignar un valor monetario al servicio, los cálculos de incidencia pueden tomarse simplemente como la distribución de un indicador binario que refleja si el individuo usa o no el servicio en cuestión.

III. El efecto de la política fiscal sobre la desigualdad y la pobreza: tamaño y composición del presupuesto

El efecto de la política fiscal sobre la distribución del ingreso y la pobreza depende del nivel de gasto público y su composición, de cómo se financia dicho gasto y de la distribución de la carga tributaria y los beneficios del gasto en su conjunto entre la población.21 En esta sección se describen las principales características del presupuesto y su financiamiento para los 16 países analizados.22

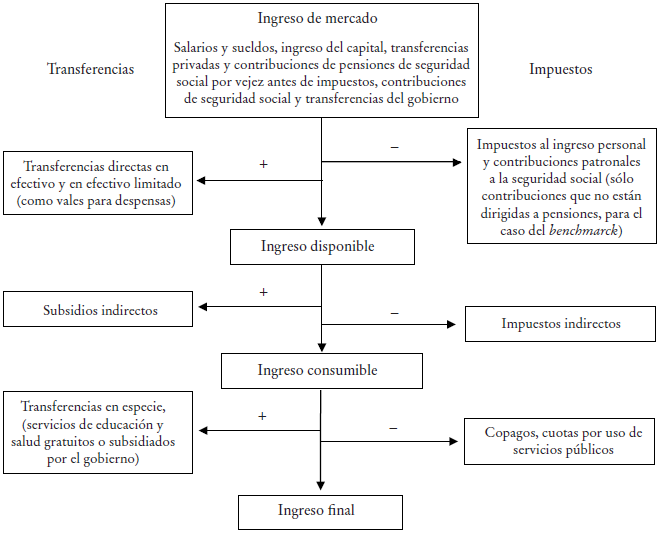

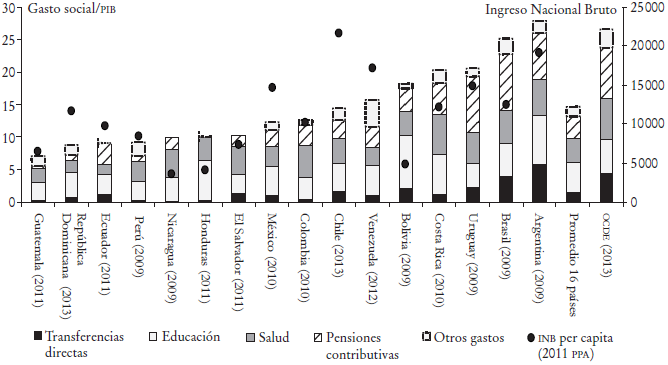

Uno de los principales determinantes del potencial redistributivo de la política fiscal es el tamaño y composición del gasto, especialmente del gasto social, y cómo se financia el mismo. En la Gráfica 1 podemos observar el gasto primario total y el gasto social más pensiones contributivas como proporción del PIB para los 16 países alrededor del año 2010 (los años específicos coinciden con el año de la encuesta utilizada en cada país). El gasto primario incluye el gasto del gobierno general menos los pagos de intereses en la deuda externa y local. El rubro de gasto social aquí incluye las transferencias directas y el gasto público en educación y salud.23 El gasto primario como proporción del PIB en promedio es igual a 25.1%. El gasto social como proporción del PIB en promedio es igual a 14.6% si se incluyen las pensiones contributivas y 11.2% sin éstas. Como punto de comparación, el gasto social más pensiones contributivas como proporción del PIB para los países miembros de la OCDE (que incluye a Chile y México) es de 26.7% en promedio, o sea, casi el doble.24 Como se verá enseguida, las mayores diferencias se presentan en el gasto en transferencias directas y pensiones contributivas.

Fuente: Centro de Datos del Instituto CEQ con base en los siguientes Master Workbooks de Resultados: Argentina: (Rossignolo, 2017b); Bolivia: (Paz-Arauco et al., 2014b); Brasil: (Higgins y Pereira, 2017); Chile: (Martínez-Aguilar y Ortiz-Juárez, 2016); Colombia: (Meléndez y Martínez, 2015); Costa Rica: (Sauma y Trejos, 2014b); Ecuador: (Llerena et al. 2017); El Salvador: (Beneke, Lustig y Oliva, 2014); Guatemala: (Cabrera y Morán, 2015a); Honduras: (Castaneda y Espino, 2015); México: (Scott, 2013); Nicaragua: (Cabrera y Morán, 2015b); Perú: (Jaramillo, 2015); República Dominicana: (Aristy-Escuder et al. 2016); Uruguay: (Bucheli et al. 2014) y Venezuela: (Molina, 2016).

a El año para el cual se realizó el análisis está entre paréntesis. El gasto primario es igual al gasto total del gobierno general menos el pago de intereses sobre la deuda interna y externa. El gasto social incluye todas las transferencias directas y gasto en educación y salud. La información mostrada aquí son los datos administrativos como se reportan en el estudio citado arriba; los números no necesariamente coinciden con los de las bases del BID (o alguna otra organización multilateral). El Ingreso Nacional Bruto (INB) per cápita en el eje de la derecha está en PPA de 2011 de los World Development Indicators, consultado el 20 de diciembre de 2016 en http://data.worldbank.org/indicator/NY.GNP.PCAP.PP.CD. Chile tiene un sistema de pensiones de reparto sólo para los trabajadores antiguos. En 1980 comenzó a funcionar el sistema de pensiones de capitalización individual.

Gráfica 1 Gasto social más pensiones contributivas y primario como porcentaje del PIB (ca. 2010)a

Como puede observarse, los 16 países son considerablemente diferentes entre sí en términos del tamaño del estado y la composición del gasto. El gasto primario como proporción del PIB va desde 42.1% en Argentina (cifra similar a la de los países avanzados miembros de la OCDE) a 14.8% en Guatemala. El gasto social más pensiones contributivas como proporción del PIB también es heterogéneo y va desde 28% en Argentina (cifra similar al promedio de la OCDE) a 7.2% en Guatemala. Los países que asignan una mayor proporción de su presupuesto al gasto social más pensiones contributivas son Colombia, Costa Rica y Uruguay, y los que menos gastan proporcionalmente en los rubros sociales son Nicaragua y Perú.

En términos de la composición del gasto social, en promedio, los 16 países asignan 1.5% del PIB a las transferencias directas. En contraste, el promedio para la OCDE es de 4.4%. El país que más gasta en transferencias directas es Argentina: 5.8% del PIB, cercano al promedio de la OCDE. Del otro lado del espectro está Nicaragua que gasta sólo 0.1% del PIB en transferencias directas (Gráfica 2). En pensiones contributivas, el promedio de gasto para los 16 países es de 3.3% del PIB, mientras que para la OCDE es de 7.9% (aunque esta última cifra incluye tanto las pensiones contributivas como las no contributivas). La diferencia más notoria se presenta al comparar Brasil, que gasta en pensiones contributivas 8.7% del PIB, y Honduras, que sólo gasta 0.1% del PIB. El gasto en educación representa, en promedio, 4.6% del PIB, mientras que en la OCDE el promedio es igual a 5.3%, o sea una diferencia considerablemente menor a la de los rubros anteriores. El país que más recursos asigna a la educación pública es Bolivia (8.3% del PIB) y el que menos es Guatemala (2.7% del PIB). En cuanto al gasto en salud, el promedio para los 16 países es 3.8% del PIB y 6.2% en la OCDE. Costa Rica es el país que más asigna recursos a salud: 6.1% del PIB. Ecuador es el que menos recursos asigna a salud: 1.6% del PIB.

Fuente: Centro de Datos del Instituto CEQ con base en los siguientes Master Workbooks de Resultados: Argentina: (Rossignolo, 2017b); Bolivia: (Paz-Arauco et al., 2014b); Brasil: (Higgins y Pereira, 2017); Chile: (Martínez-Aguilar y Ortiz-Juárez, 2016); Colombia: (Meléndez y Martínez, 2015); Costa Rica: (Sauma y Trejos, 2014b); Ecuador: (Llerena et al., 2017); El Salvador: (Beneke, Lustig y Oliva, 2014); Guatemala: (Cabrera y Morán, 2015a); Honduras: (Castaneda y Espino, 2015); México: (Scott, 2013); Nicaragua: (Cabrera y Morán 2015b); Perú: (Jaramillo 2015); República Dominicana: (Aristy-Escuder et al. 2016); Uruguay: (Bucheli et al. 2014) y Venezuela: (Molina 2016). Para la OCDE: los promedios fueron proporcionados por la propia organización y son para 2011.

a El año para el cual se realizó el análisis está entre paréntesis. El gasto primario es igual al gasto total del gobierno general menos el pago de intereses sobre la deuda interna y externa. El gasto social incluye todas las transferencias directas y gasto en educación y salud. La información mostrada aquí son los datos administrativos como se reportan en el estudio citado arriba; los números no necesariamente coinciden con los de las bases del BID (o alguna otra organización multilateral). El Ingreso Nacional Bruto (INB) per cápita en el eje de la derecha está en PPA de 2011 de los World Development Indicators, consultado el 20 de diciembre de 2016 en http://data.worldbank.org/indicator/NY.GNP.PCAP.PP.CD. Chile tiene un sistema de pensiones de reparto sólo para los trabajadores antiguos. En 1980 comenzó a funcionar el sistema de pensiones de capitalización individual.

Gráfica 2 Composición del gasto social más pensiones contribuciones como porcentaje del PIB (ca. 2010)a

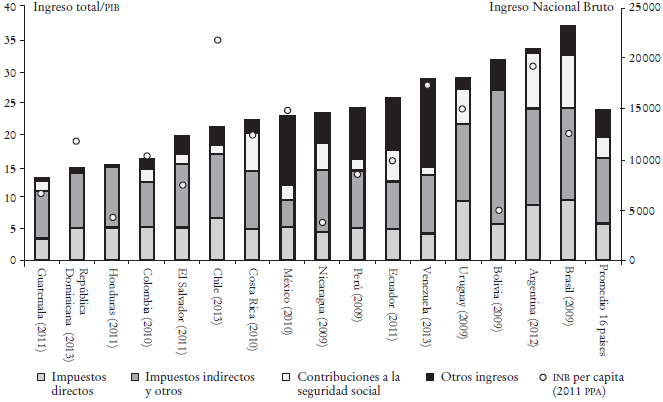

En términos de cómo se financia el gasto público, en promedio, los impuestos directos, las contribuciones a la seguridad social, los impuestos indirectos y los ingresos no tributarios representan 5.8, 3.4, 10.3 y 4.2% del PIB (Gráfica 3). En la mayor parte de los países los impuestos directos y las contribuciones a la seguridad social representan entre 18 y 47% de los ingresos totales, a excepción de Argentina, Brasil, Costa Rica y Uruguay donde son 52.5, 48.6, 48.8 y 51.9% del total, respectivamente. A excepción de Ecuador, México y Venezuela, donde los ingresos no tributarios representan cerca de la mitad de los ingresos totales, los impuestos indirectos y otros impuestos son la mayor fuente de ingresos.

Fuente: Centro de Datos del Instituto CEQ con base en los siguientes Master Workbooks de Resultados: Argentina: (Rossignolo, 2017b); Bolivia: (Paz-Arauco et al., 2014b); Brasil: (Higgins y Pereira, 2017); Chile: (Martínez-Aguilar y Ortiz-Juárez, 2016); Colombia: (Meléndez y Martínez, 2015); Costa Rica: (Sauma y Trejos, 2014b); Ecuador: (Llerena et al., 2017); El Salvador: (Beneke, Lustig y Oliva, 2014); Guatemala: (Cabrera y Morán, 2015a); Honduras: (Castaneda y Espino, 2015); México: (Scott, 2013); Nicaragua: (Cabrera y Morán, 2015b); Perú: (Jaramillo, 2015); República Dominicana: (Aristy-Escuder et al., 2016); Uruguay: (Bucheli et al., 2014) y Venezuela: (Molina, 2016).

a El año para el cual se realizó el análisis está entre paréntesis. La información mostrada aquí son los datos administrativos como se reportan en cada estudio citado arriba; los números no necesariamente coinciden con los de las bases del BID (o alguna otra organización multilateral). El Ingreso Nacional Bruto per cápita en el eje de la derecha está en PPA de 2011 de los World Development Indicators, consultado el 20 de diciembre de 2016 en http://data.worldbank.org/indicator/NY.GNP.PCAP.PP.CD. Chile tiene un sistema de pensiones de reparto sólo para los trabajadores antiguos. En 1980 comenzó a funcionar el sistema de pensiones de capitalización individual. En el caso de Bolivia los impuestos directos a las personas son tan pequeños que no fueron incluidos en el análisis.

Gráfica 3 Composición de los ingresos totales del gobierno como porcentaje del PIB (ca. 2010)a

Dado el tamaño y composición del gasto, Argentina, Brasil, Costa Rica y Uruguay -con un gasto social más pensiones contributivas que representan más de 20% del PIB- disponen de más recursos para llevar a cabo políticas redistributivas. Alcanzar el potencial redistributivo y de reducción de la pobreza depende fundamentalmente de cómo se distribuye la carga tributaria y los beneficios del gasto público. Al otro extremo, está Guatemala con un gasto social más pensiones igual a 7.2% del PIB. El resto de los países está en una situación intermedia: el gasto social más pensiones representa alrededor de 11.9% del PIB. Como se verá en las siguientes secciones, la reducción de la desigualdad que alcanzan países con recursos similares varía considerablemente. En los países que focalizan las transferencias como es el caso de Chile, por ejemplo, la reducción de la desigualdad es significativa. En contraste, en Bolivia, donde las transferencias se asignan de manera universal a prácticamente toda la población: el grado de redistribución alcanzado es mucho menor.

IV. El efecto de la política fiscal sobre la desigualdad: análisis de los resultados25

En esta sección se analiza el efecto redistributivo del sistema fiscal neto sobre la desigualdad medida por el coeficiente de Gini y de las pensiones contributivas sobre la desigualdad del ingreso original (de mercado y de mercado más pensiones contributivas).26 Asimismo, se compara el efecto redistributivo de los 16 países latinoamericanos con los observados en los Estados Unidos y la Unión Europea. Finalmente, se analiza la contribución marginal de los principales componentes de la política fiscal al cambio observado en la desigualdad.

1. Política fiscal y desigualdad

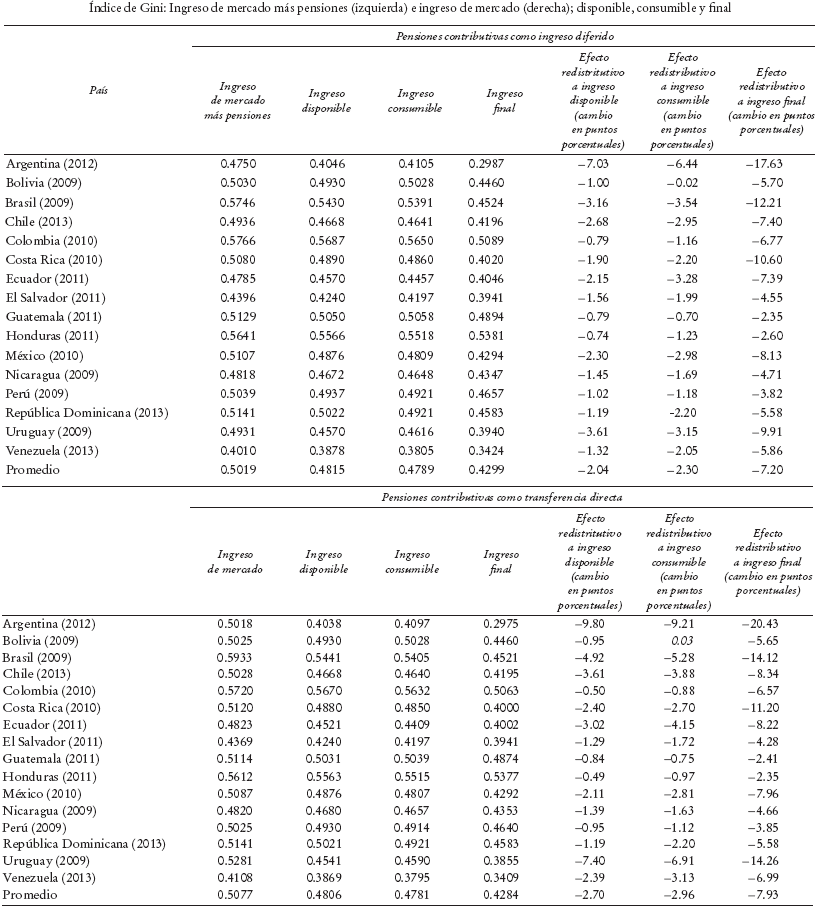

En el Cuadro 2 y la Gráfica 4 se presentan los coeficientes de Gini para los cuatro conceptos de ingreso presentados en la sección II. Se le recuerda al lector que el ingreso de mercado mide el nivel de bienestar antes de la política fiscal. El ingreso disponible es el ingreso con que cuenta la persona para adquirir bienes y servicios (y ahorrar) una vez tomados en cuenta los impuestos directos, las contribuciones a la seguridad social y las transferencias directas. El ingreso consumible mide el valor de los bienes y servicios que el individuo puede consumir cabalmente. Por ejemplo, un mismo nivel de ingreso disponible se convertirá en diferentes niveles de consumo dependiendo del orden de magnitud de los impuestos y subsidios indirectos. El ingreso final incluye el valor del consumo de los servicios de educación y salud pública monetizados al costo de gobierno.

Fuente: Centro de Datos del Instituto CEQ con base en los siguientes Master Workbooks de Resultados: Argentina: (Rossignolo, 2017b); Bolivia: (Paz-Arauco et al., 2014b); Brasil: (Higgins y Pereira, 2017); Chile: (Martínez-Aguilar y Ortiz-Juárez, 2016); Colombia: (Meléndez y Martínez, 2015); Costa Rica: (Sauma y Trejos, 2014b); Ecuador: (Llerena et al., 2017); El Salvador: (Beneke, Lustig y Oliva, 2014); Guatemala: (Cabrera y Morán, 2015a); Honduras: (Castaneda y Espino, 2015); México: (Scott, 2013); Nicaragua: (Cabrera y Morán, 2015b); Perú: (Jaramillo, 2015); República Dominicana: (Aristy-Escuder et al., 2016); Uruguay: (Bucheli et al., 2014) y Venezuela: (Molina, 2016).

a El año para el cual se realizó el análisis está entre paréntesis. Para las definiciones de los conceptos de ingreso véase el Diagrama 2 y el texto correspondiente. El signo negativo implica una reducción de la desigualdad. Los números con signo positivo (en cursivas) indican un aumento de la desigualdad. El coeficiente de Gini para Chile está estimado con el ingreso total. Las cifras oficiales de desigualdad en Chile se calculan con ingreso monetario, que es igual al ingreso total, menos la renta imputada. En el caso de Bolivia, los impuestos directos a las personas son tan pequeños que no fueron incluidos en el análisis. En el caso de Argentina se incluye la estimación de los efectos indirectos de impuestos indirectos y subsidios.

Cuadro 2 Efecto del sistema fiscal sobre la desigualdada

Fuente: Centro de Datos del Instituto CEQ con base en los siguientes Master Workbooks de Resultados: Argentina: (Rossignolo, 2017b); Bolivia: (Paz-Arauco et al., 2014b); Brasil: (Higgins y Pereira, 2017); Chile: (Martínez-Aguilar y Ortiz-Juárez, 2016); Colombia: (Meléndez y Martínez, 2015); Costa Rica: (Sauma y Trejos, 2014b); Ecuador: (Llerena et al., 2017); El Salvador: (Beneke, Lustig y Oliva, 2014); Guatemala: (Cabrera y Morán, 2015a); Honduras: (Castaneda y Espino, 2015); México: (Scott, 2013); Nicaragua: (Cabrera y Morán, 2015b); Perú: (Jaramillo, 2015); República Dominicana: (Aristy-Escuder et al., 2016); Uruguay: (Bucheli et al., 2014) y Venezuela: (Molina, 2016).

a El año para el cual se realizó el análisis está entre paréntesis. Para las definiciones de los conceptos de ingreso véase el Diagrama 2 y el texto correspondiente. El coeficiente de Gini para Chile está estimado con el ingreso total. Las cifras oficiales de desigualdad en Chile se calculan con ingreso monetario, que es igual al ingreso total menos la renta imputada. En el caso de Bolivia los impuestos directos a las personas son tan pequeños que no fueron incluidos en el análisis. En el caso de Argentina se incluye la estimación de los efectos indirectos de impuestos indirectos y subsidios.

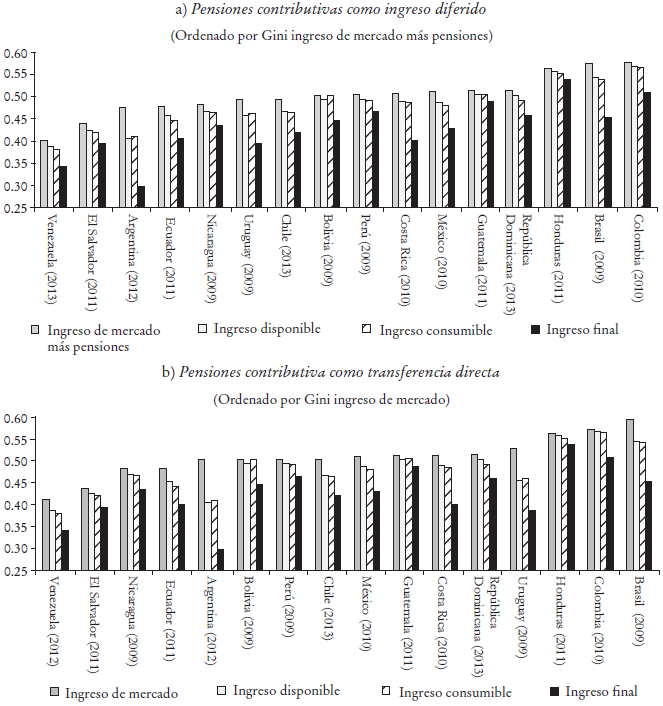

Gráfica 4 Coeficiente de Gini de ingreso de mercado, disponible, consumible y final (ca. 2010)a

Tal como se comentó más arriba, los resultados se presentan para dos escenarios definidos por el tratamiento de las pensiones contributivas. En uno, las pensiones contributivas son tratadas como ingreso diferido para generar el ingreso original (ingreso de mercado más pensiones) utilizado para ordenar a los individuos y calcular la incidencia de los impuestos, transferencias y subsidios. En el otro, las pensiones contributivas se tratan como cualquier otra transferencia directa. Para ser consistente, recuérdese que, en el primer escenario, las contribuciones al sistema de seguridad social asociadas a pensiones para la vejez se tratan como ahorro forzoso y, en el segundo escenario, como otro impuesto directo.

Como puede observarse, Argentina, Uruguay y Brasil son los países que más redistribuyen mediante los impuestos y transferencias directas. Honduras, Guatemala y Colombia, los que menos lo hacen.27 A pesar de que Brasil redistribuye más, continúa teniendo un nivel de desigualdad medido por el ingreso disponible alto. Es interesante notar que aun cuando Brasil, Honduras y Colombia parten de niveles de desigualdad similares, Brasil redistribuye recursos en mucha mayor medida que los otros dos países. De la misma manera, Bolivia, Chile, Costa Rica, Guatemala, México, Perú, República Dominicana y Uruguay parten de niveles similares de desigualdad, pero los impuestos y transferencias directas son mucho más redistributivos en Chile y Uruguay y, en menor medida, en México.

Cuando se toman en cuenta los efectos de los impuestos y subsidios indirectos, la reducción de la desigualdad se atenúa en Argentina, Bolivia, Guatemala y Uruguay. En el caso de Bolivia, el efecto de los impuestos indirectos netos prácticamente “borra” el efecto igualador de los impuestos y transferencias directas: el Gini del ingreso consumible es prácticamente idéntico al Gini del ingreso de mercado. El efecto neto de los impuestos y subsidios indirectos, sin embargo, es redistributivo en el resto de los países. Es decir, en Brasil, Chile, Colombia, Costa Rica, Ecuador, El Salvador, Honduras, México, Nicaragua, Perú, República Dominicana y Venezuela los impuestos indirectos, o los impuestos indirectos combinados con los subsidios indirectos, reducen el coeficiente de Gini del ingreso consumible por encima del Gini para el ingreso disponible. Parte de este efecto, mismo que puede resultar sorprendente, se debe en cierta medida al supuesto incluido en varios de los análisis de que los hogares rurales y el sector informal prácticamente no pagan impuestos indirectos, especialmente el IVA.

Cuando se toma en cuenta el efecto del valor monetizado del gasto en salud y educación, la reducción de la desigualdad es la más importante en orden de magnitud. Para el escenario en que las pensiones contributivas son tratadas como ingreso diferido, el promedio simple de la caída en el coeficiente de Gini del ingreso de mercado al ingreso final es de 7.2 puntos porcentuales, mientras que la caída del Gini del ingreso de mercado al ingreso disponible y del Gini del ingreso de mercado al ingreso consumible es de 2.0 y 2.3 puntos porcentuales, respectivamente. Los países que más redistribuyen son Argentina, Brasil y Costa Rica, y los que menos, Guatemala, Honduras y Perú. Cuando se consideran las pensiones contributivas como transferencia directa, el promedio simple de la caída en el coeficiente de Gini del ingreso de mercado al ingreso final es de 7.9 puntos porcentuales, mientras que la caída del Gini del ingreso de mercado al ingreso disponible y del Gini del ingreso de mercado al ingreso consumible es de 2.7 y 3.0 puntos porcentuales, respectivamente. Los países que más redistribuyen son Argentina, Brasil y Uruguay, y los que menos continúan siendo Honduras, Guatemala y Perú (en orden descendente). El patrón de disminución de la desigualdad es similar en los dos escenarios: pensiones como ingreso diferido o pensiones como transferencia. En Argentina, Brasil, Chile, Costa Rica, Ecuador, Guatemala, Perú, Uruguay y Venezuela, el efecto redistributivo es mayor (y considerablemente mayor sobre todo en Argentina y Uruguay) cuando las pensiones se consideran una transferencia, pero menor en Bolivia, Colombia, El Salvador, Honduras, México y Nicaragua. Es decir, en estos seis países, el efecto de las pensiones en el sistema en su conjunto es desigualador, mientras en República Dominicana es neutro.

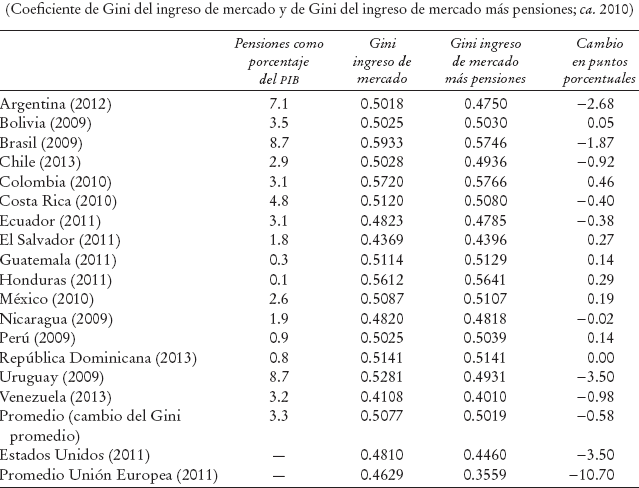

Una pregunta de particular interés es si las pensiones contributivas -por sí solas- tienen un efecto igualador o desigualador. Como puede observarse en el Cuadro 3, la respuesta no es uniforme. En Argentina, Brasil y Uruguay el efecto es igualador y tiene un orden de magnitud significativo. En Chile, Costa Rica, Ecuador, Nicaragua y Venezuela el efecto es igualador pero pequeño. En el resto de los países, el efecto es desigualador, pero relativamente pequeño. Estos resultados son importantes porque indican que no se puede afirmar de manera general que las pensiones contributivas en América Latina son regresivas y desigualadoras.

Fuente: Centro de Datos del Instituto CEQ con base en los siguientes Master Workbooks de Resultados: Argentina: (Rossignolo, 2017b); Bolivia: (Paz-Arauco et al., 2014b); Brasil: (Higgins y Pereira, 2017); Chile: (Martínez-Aguilar y Ortiz-Juárez, 2016); Colombia: (Meléndez y Martínez, 2015); Costa Rica: (Sauma y Trejos, 2014b); Ecuador: (Llerena et al., 2017); El Salvador: (Beneke, Lustig y Oliva, 2014); Guatemala: (Cabrera y Morán, 2015a); Honduras: (Castaneda y Espino, 2015); México: (Scott, 2013); Nicaragua: (Cabrera y Morán, 2015b); Perú: (Jaramillo, 2015); República Dominicana: (Aristy-Escuder et al., 2016); Uruguay: (Bucheli et al., 2014) y Venezuela: (Molina, 2016). Para Estados Unidos: (Higgins et al., 2015). Para los países de la Unión Europea: EUROMOD statistics on Distribution and Decomposition of Disposable Income, disponible en http://www.iser.essex.ac.uk/euromod/statistics/using EUROMOD versión no. G3.0.

a El año para el cual se realizó el análisis está entre paréntesis. Para las definiciones de los conceptos de ingreso véase el Diagrama 2y el texto correspondiente. El coeficiente de Gini para Chile está estimado con el ingreso total. Las cifras oficiales de desigualdad en Chile se calculan con ingreso monetario, que es igual al ingreso total menos la renta imputada. Los coeficientes de Gini para los Estados Unidos y la Unión Europea se calcularon con el ingreso en unidades equivalentes. Los promedios de la UE son ponderados por la población. En el caso de Bolivia, los impuestos directos a las personas son tan pequeños que no fueron incluidos en el análisis.

Cuadro 3 Pensiones contributivas y desigualdada

¿Cómo se comparan los 16 países latinoamericanos analizados aquí con el grado de redistribución fiscal que ocurre en los países avanzados? Aun cuando la metodología es algo diferente, cabe hacer la comparación con los veintiocho países de la Unión Europea incluidos en el proyecto de EUROMOD.28 Como el análisis de EUROMOD sólo cubre los impuestos y transferencias directas, la comparación se puede hacer solamente para el efecto redistributivo de ingreso de mercado a ingreso disponible en los dos escenarios contemplados para las pensiones contributivas. La comparación se presenta también respecto a los Estados Unidos con base en los resultados de Higgins et al. (2016). (Una diferencia entre los países de la Unión Europea y los Estados Unidos es que en estos estudios el indicador de bienestar es el ingreso en unidades equivalentes mientras que los estudios para América Latina utilizan el ingreso por persona sin ajustes por economías de escala por el tamaño del hogar).

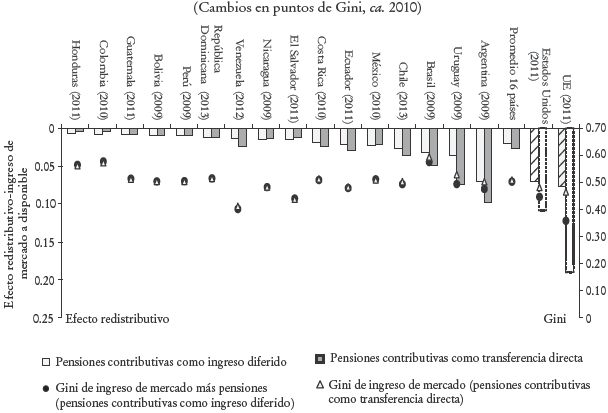

Los resultados se presentan en la Gráfica 5. Hay varios puntos que vale la pena resaltar. Primero, como era de esperarse, la desigualdad antes de la política fiscal es mayor en los países latinoamericanos. La diferencia es contundente para el escenario en que las pensiones contributivas se consideran un ingreso diferido. Para los 16 países latinoamericanos, el promedio (simple) del coeficiente Gini del ingreso de mercado más las pensiones contributivas es igual a 50.2% mientras que en el caso de la Unión Europea y los Estados Unidos es igual a 35.6% (promedio simple) y 44.6%, respectivamente.29 En contraste, para el escenario en que las pensiones se consideran como cualquier otra transferencia monetaria del gobierno, el Gini del ingreso de mercado es igual a 50.8, 46.3 y 48.1% para el promedio latinoamericano, el promedio de la Unión Europea y los Estados Unidos, respectivamente. Es decir, el grado de desigualdad prefiscal entre los países latinoamericanos y los avanzados no es muy diferente si las pensiones se consideran una transferencia. El componente que induce una gran parte del efecto redistributivo en el caso europeo y, en menor grado, en los Estados Unidos son las pensiones contributivas.

Fuente: Centro de Datos del Instituto CEQ con base en los siguientes Master Workbooks de Resulta-dos: Argentina: (Rossignolo, 2017b); Bolivia: (Paz-Arauco et al., 2014b); Brasil: (Higgins y Pereira, 2017); Chile: (Martínez-Aguilar y Ortiz-Juárez, 2016); Colombia: (Meléndez y Martínez, 2015); Costa Rica: (Sauma y Trejos, 2014b); Ecuador: (Llerena et al., 2017); El Salvador: (Beneke, Lustig y Oliva, 2014); Guatemala: (Cabrera y Morán, 2015a); Honduras: (Castaneda y Espino, 2015); México: (Scott, 2013); Nicaragua: (Cabrera y Morán, 2015b); Perú: (Jaramillo, 2015); República Dominicana: (Aristy-Escuder et al., 2016); Uruguay: (Bucheli et al., 2014) y Venezuela: (Molina, 2016). Para Estados Unidos: (Higgins et al., 2015). Para los países de la Unión Europea: EUROMOD statistics on Distribution and Decomposition of Disposable Income, disponible en http://www.iser.essex.ac.uk/euromod/statistics/using EUROMOD versión no. G3.0.

a El año para el cual se realizó el análisis está entre paréntesis. El efecto redistributivo se calcula como la diferencia entre el Gini del ingreso disponible menos el Gini del ingreso de mercado para el escenario en que las pensiones se consideran una transferencia, y menos el Gini del ingreso de mercado más pensiones para el escenario en que las pensiones se consideran como ingreso diferido. Para las definiciones de los conceptos de ingreso véase el Diagrama 2y el texto correspondiente. El coeficiente de Gini para Chile está estimado con el ingreso total. Las cifras oficiales de desigualdad en Chile se calculan con ingreso monetario, que es igual al ingreso total menos la renta imputada. Los coeficientes de Gini para los Estados Unidos y la Unión Europea se calcularon con el ingreso en unidades equivalentes. Los promedios para la UE son ponderados por la población. En el caso de Bolivia, los impuestos directos a las personas son tan pequeños que no fueron incluidos en el análisis. En el caso de Argentina se incluye la estimación de los efectos indirectos de impuestos indirectos y subsidios.

Gráfica 5 Efecto redistributivo: América Latina, los Estados Unidos y la Unión Europeaa

Los datos de estos 28 países provienen de EUROMOD Statistics on Distribution and Decomposition of Disposable Income, http://www.iser.essex.ac.uk/euromod/statistics/; EUROMOD versión no. G3.0.

Es importante notar, sin embargo, que en el caso de la Unión Europea el rubro de pensiones incluye tanto las pensiones contributivas como las no contributivas (también conocidas como pensiones mínimas). Si se incluyeran las pensiones no contributivas en el ingreso de mercado más pensiones para los Estados Unidos y los 16 países latinoamericanos, el coeficiente de Gini del ingreso prefiscal sería más bajo y la diferencia entre éstos y la Unión Europea posiblemente sería menor.

En segundo lugar, y también como era de esperarse, el efecto redistributivo de los impuestos y transferencias directos es considerablemente mayor en los países de la Unión Europea y, en menor medida, en los Estados Unidos. En los países de América Latina, el efecto redistributivo es relativamente similar en ambos escenarios: 2 puntos porcentuales cuando las pensiones son parte del ingreso original y 2.7 puntos porcentuales cuando las pensiones se consideran una transferencia (Cuadro 2). No es el caso para los países de la Unión Europea donde la diferencia es enorme: 7.7 y 19.1 puntos porcentuales, respectivamente. En los Estados Unidos, la diferencia es menos dramática: 7 y 10.9 puntos porcentuales, respectivamente. Estos resultados son indicativos de la tremenda importancia que tiene el supuesto sobre el tratamiento de las pensiones cuando se compara el efecto redistributivo de los países en desarrollo con el de los países avanzados.30 Si las pensiones contributivas se consideran un ingreso diferido, el efecto redistributivo es sólo cuatro veces mayor en la Unión Europea. Sin embargo, el efecto redistributivo es casi seis veces mayor cuando las pensiones contributivas se consideran una transferencia.

En relación con las pensiones, vale la pena mencionar que, en ninguno de los países de la Unión Europea o los Estados Unidos, éstas son desigualadoras. La reducción entre el Gini del ingreso de mercado y del ingreso de mercado más pensiones es igual a 10.7 y 3.5 puntos porcentuales en la Unión Europea (promedio de los 28 países) y los Estados Unidos, respectivamente. En contraste, como se observa en el Cuadro 3, en los países de América Latina incluidos en este estudio las pensiones son ligeramente desigualadoras en siete de los 16 países: Bolivia, Colombia, El Salvador, Guatemala, Honduras, México y Perú, y neutras en República Dominicana. Las pensiones ejercen un efecto igualador en el resto.

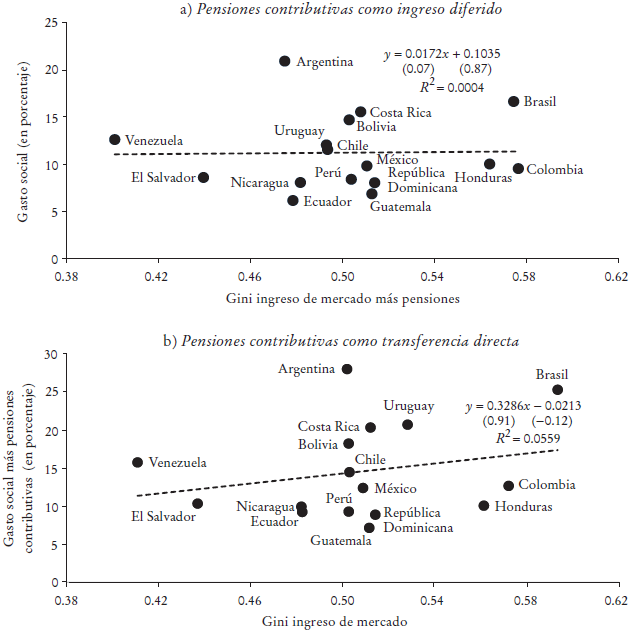

2 Desigualdad y redistribución fiscal

En términos históricos, los países más desiguales tendían a asignar una menor proporción de los recursos fiscales a fines redistributivos, fenómeno que (Lindert 2004) llamó la “paradoja de Robin Hood”. ¿Qué ocurre en esta muestra de 16 países latinoamericanos para alrededor del 2010? Los países más desiguales ¿dedican más recursos al gasto social? Como puede observarse en la Gráfica 6, no existe una tendencia, ya que los coeficientes no son significativos, si bien la pendiente es positiva cuando las pensiones son consideradas como ingreso diferido (inciso a) y, más aún, cuando las pensiones se consideran una transferencia (inciso b), aunque en ambos casos no es significativa en términos estadísticos. Argentina, Bolivia, Brasil, Costa Rica, Uruguay y Venezuela dedican recursos por encima de la tendencia promedio. Chile prácticamente se encuentra sobre la línea de tendencia, mientras que Colombia, Ecuador, El Salvador, Guatemala, Honduras, México, Nicaragua, Perú y República Dominicana dedican recursos por debajo de la tendencia promedio. Resaltan Argentina y Brasil como países que dedican muchos más recursos que la tendencia promedio.

Fuente: Centro de Datos del Instituto CEQ con base en los siguientes Master Workbooks de Resultados: Argentina: (Rossignolo, 2017b); Bolivia: (Paz-Arauco et al., 2014b); Brasil: (Higgins y Pereira, 2017); Chile: (Martínez-Aguilar y Ortiz-Juárez, 2016); Colombia: (Meléndez y Martínez, 2015); Costa Rica: (Sauma y Trejos, 2014b); Ecuador: (Llerena et al., 2017); El Salvador: (Beneke, Lustig y Oliva, 2014); Guatemala: (Cabrera y Morán, 2015a); Honduras: (Castaneda y Espino, 2015); México: (Scott, 2013); Nicaragua: (Cabrera y Morán, 2015b); Perú: (Jaramillo, 2015); República Dominicana: (Aristy-Escuder et al., 2016); Uruguay: (Bucheli et al., 2014) y Venezuela: (Molina, 2016).

a Valores t entre paréntesis. * p < 0.1, ** p < 0.05, *** p < 0.01. La línea discontinua es la pendiente obtenida de una regresión simple con el gasto social y el gasto social más pensiones contributivas como proporción del PIB como variable dependiente. El coeficiente de Gini para Chile está estimado con el ingreso total. Las cifras oficiales de desigualdad en Chile se calculan con ingreso monetario, que es igual al ingreso total menos la renta imputada. Chile tiene un sistema de pensiones de reparto sólo para los trabajadores antiguos. En 1980 comenzó a funcionar el sistema de pensiones de capitalización individual. El gasto social incluye todas las transferencias directas y gasto en educación y salud. La información mostrada aquí son los datos administrativos como se reportan en el estudio citado arriba; los números no necesariamente coinciden con los de las bases del BID (o alguna otra organización multilateral). En el caso de Bolivia los impuestos directos a las personas son tan pequeños que no fueron incluidos en el análisis. En el caso de Argentina se incluye la estimación de los efectos indirectos de impuestos indirectos y subsidios.

Gráfica 6 Coeficiente de Gini de ingreso de mercado, disponible, consumible y final (ca. 2010)a

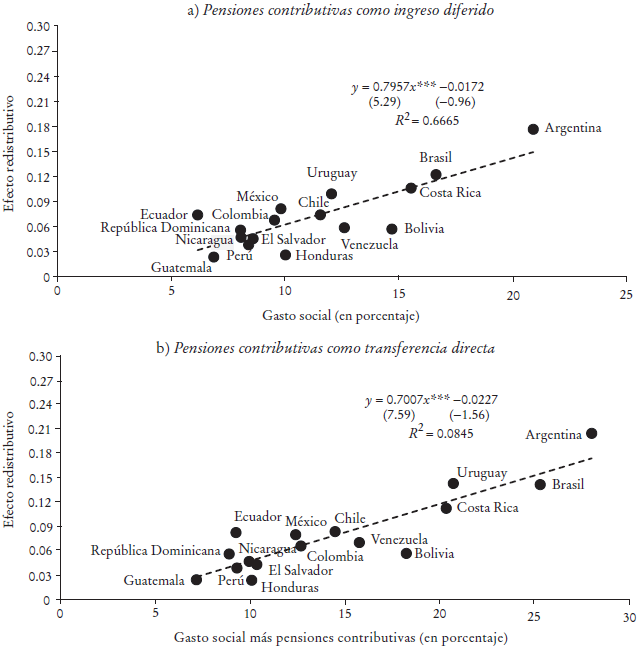

Los países que gastan más ¿redistribuyen más? Como se observa en la Gráfica 7, los países que dedican más recursos como proporción del PIB al gasto social tienden a redistribuir más ya sea que las pensiones no estén incluidas en el gasto social (inciso a, con pensiones como ingreso diferido) o si lo estén (inciso b, con pensiones como transferencias). Las diferencias en el efecto redistributivo total (del ingreso de mercado al ingreso final) que se observan para un nivel de gasto similar (por ejemplo, México en contraste con Honduras en el inciso a) o Ecuador comparado con Perú en el inciso b) o menor (por ejemplo, Uruguay en contraste con Bolivia en el inciso a) sugieren que hay otros factores -tales como la composición y focalización de dicho gasto- que intervienen en determinar el efecto redistributivo más allá del tamaño del gasto social). Resaltan los casos de Argentina, donde el efecto redistributivo es mayor que el esperado dado el nivel de gasto, así como Bolivia y Venezuela, donde el efecto redistributivo es menor. En el caso de Bolivia, esto se explica porque las transferencias directas, en particular, tienen un carácter universal (en contraste con transferencias focalizadas en prácticamente todos los demás países).

Fuente: Centro de Datos del Instituto CEQ con base en los siguientes Master Workbooks de Resultados: Argentina: (Rossignolo, 2017b); Bolivia: (Paz-Arauco et al., 2014b); Brasil: (Higgins y Pereira, 2017); Chile: (Martínez-Aguilar y Ortiz-Juárez, 2016); Colombia: (Meléndez y Martínez, 2015); Costa Rica: (Sauma y Trejos, 2014b); Ecuador: (Llerena et al., 2017); El Salvador: (Beneke, Lustig y Oliva, 2014); Guatemala: (Cabrera y Morán, 2015a); Honduras: (Castaneda y Espino, 2015); México: (Scott, 2013); Nicaragua: (Cabrera y Morán, 2015b); Perú: (Jaramillo, 2015); República Dominicana: (Aristy-Escuder et al., 2016); Uruguay: (Bucheli et al., 2014) y Venezuela: (Molina, 2016).

a Valores t entre paréntesis. * p < 0.1, ** p < 0.05, *** p < 0.01. La línea discontinua es la pendiente obtenida de una regresión simple con el efecto redistributivo como variable dependiente. El gasto social incluye todas las transferencias directas y el gasto en educación y salud. La información mostrada aquí son los datos administrativos como se reportan en el estudio citado arriba; los números no necesariamente coinciden con los de las bases del BID (o alguna otra organización multilateral). El coeficiente de Gini para Chile está estimado con el ingreso total. Las cifras oficiales de desigualdad en Chile se calculan con ingreso monetario, que es igual al ingreso total menos la renta imputada. Chile tiene un sistema de pensiones de reparto sólo para los trabajadores antiguos. En 1980 comenzó a funcionar el sistema de pensiones de capitalización individual. En el caso de Bolivia los impuestos directos a las personas son tan pequeños que no fueron incluidos en el análisis. En el caso de Argentina se incluye la estimación de los efectos indirectos de impuestos indirectos y subsidios.

Gráfica 7 Gasto social y efecto redistributivo (ca. 2010)a

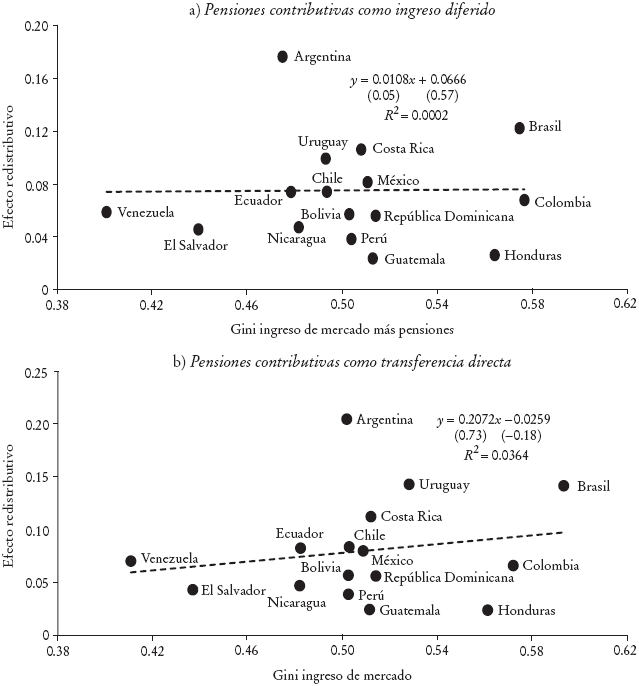

Los países más desiguales ¿redistribuyen más? La Gráfica 8 presenta la tendencia a partir de los 16 países incluidos en una regresión simple del cambio en puntos de Gini como variable dependiente y el Gini del ingreso de mercado más pensiones en el inciso a) y del ingreso de mercado en el inciso b). Como puede observarse, no existe una tendencia ya que los coeficientes no son significativos.31 Asimismo, en la gráfica se puede observar qué países tienen efectos por debajo y por encima de la tendencia. En el panel a, por ejemplo, Bolivia, Colombia, El Salvador, Guatemala, Honduras, Nicaragua, Perú, República Dominicana y Venezuela redistribuyen por debajo de lo que predice la tendencia. Chile y Ecuador prácticamente se encuentran sobre la línea de tendencia. Argentina, Brasil, Costa Rica, México y Uruguay lo hacen por encima de la tendencia. Es interesante que -si bien el orden de magnitud de los respectivos efectos redistributivos varía- esta clasificación de los países es parecida cuando las pensiones son tratadas como ingreso diferido (inciso a) y cuando se les considera una transferencia (inciso b).

Fuente: Centro de Datos del Instituto CEQ con base en los siguientes Master Workbooks de Resultados: Argentina: (Rossignolo, 2017b); Bolivia: (Paz-Arauco et al., 2014b); Brasil: (Higgins y Pereira, 2017); Chile: (Martínez-Aguilar y Ortiz-Juárez, 2016); Colombia: (Meléndez y Martínez, 2015); Costa Rica: (Sauma y Trejos, 2014b); Ecuador: (Llerena et al., 2017); El Salvador: (Beneke, Lustig y Oliva, 2014); Guatemala: (Cabrera y Morán, 2015a); Honduras: (Castaneda y Espino, 2015); México: (Scott, 2013); Nicaragua: (Cabrera y Morán, 2015b); Perú: (Jaramillo, 2015); República Dominicana: (Aristy-Escuder et al., 2016); Uruguay: (Bucheli et al., 2014) y Venezuela: (Molina, 2016).

a Valores t entre paréntesis. * p < 0.1, ** p < 0.05, *** p < 0.01. La línea discontinua es la pendiente obtenida de una regresión simple con el efecto redistributivo como variable dependiente. El coeficiente de Gini para Chile está estimado con el ingreso total. Las cifras oficiales de desigualdad en Chile se calculan con ingreso monetario, que es igual al ingreso total menos la renta imputada. En el caso de Bolivia los impuestos directos a las personas son tan pequeños que no fueron incluidos en el análisis. En el caso de Argentina se incluye la estimación de los efectos indirectos de impuestos indirectos y subsidios.

Gráfica 8 Relación entre desigualdad y redistribución (ca. 2010)a

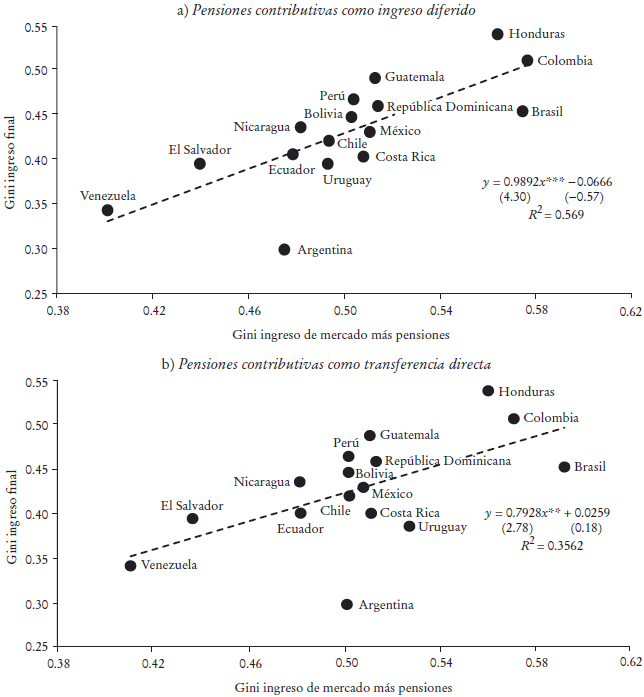

En la Gráfica 9 se puede observar los países que redistribuyen por encima o por debajo de la tendencia calculada con la información de los 16 países para ambos escenarios en el tratamiento de las pensiones contributivas. Guatemala y Honduras aparecen como particularmente underachievers y -en menor medida- también Bolivia, Colombia, El Salvador, Nicaragua, Perú, República Dominicana y Venezuela. Chile, Ecuador y México se encuentran prácticamente sobre la línea de tendencia, mientras que Argentina aparece muy por encima de la tendencia y -en menor medida- también Brasil, Costa Rica y Uruguay.

Fuente: Centro de Datos del Instituto CEQ con base en los siguientes Master Workbooks de Resultados: Argentina: (Rossignolo, 2017b); Bolivia: (Paz-Arauco et al., 2014b); Brasil: (Higgins y Pereira, 2017); Chile: (Martínez-Aguilar y Ortiz-Juárez, 2016); Colombia: (Meléndez y Martínez, 2015); Costa Rica: (Sauma y Trejos, 2014b); Ecuador: (Llerena et al., 2017); El Salvador: (Beneke, Lustig y Oliva, 2014); Guatemala: (Cabrera y Morán, 2015a); Honduras: (Castaneda y Espino, 2015); México: (Scott, 2013); Nicaragua: (Cabrera y Morán, 2015b); Perú: (Jaramillo, 2015); República Dominicana: (Aristy-Escuder et al., 2016); Uruguay: (Bucheli et al., 2014) y Venezuela: (Molina, 2016).

a Valores t entre paréntesis. * p < 0.1, ** p < 0.05, *** p < 0.01. La línea discontinua es la pendiente obtenida de una regresión simple con el efecto redistributivo como variable dependiente. El coeficiente de Gini para Chile está estimado con el ingreso total. Las cifras oficiales de desigualdad en Chile se calculan con ingreso monetario, que es igual al ingreso total menos la renta imputada. Chile tiene un sistema de pensiones de reparto sólo para los trabajadores antiguos. En 1980 comenzó a funcionar el sistema de pensiones de capitalización individual. En el caso de Bolivia, los impuestos directos a las personas son tan pequeños que no fueron incluidos en el análisis. En el caso de Argentina se incluye la estimación de los efectos indirectos de impuestos indirectos y subsidios.

Gráfica 9 Desigualdad inicial y desigualdad final (ca. 2010)a

3. Contribuciones marginales de los componentes de la política fiscal a los cambios en la desigualdad

Como hemos observado en el Cuadro 2, el efecto neto total (del ingreso de mercado al ingreso final) de la política fiscal es igualador en los 16 países considerados y para ambos escenarios del tratamiento de las pensiones contributivas (como ingreso diferido y como transferencia directa). ¿Cuál es la contribución de los diferentes componentes al efecto redistributivo observado? Para contestar esta pregunta haremos uso del concepto de contribución marginal que se presentó en la sección I. Recuérdese que la contribución marginal se mide como la diferencia entre el coeficiente de Gini para el concepto de ingreso que incluye todos los componentes de la política fiscal excepto el que está en proceso de escrutinio y el coeficiente de Gini que incluye todos los componentes. El signo y orden de magnitud de la contribución marginal responden a una pregunta común desde el punto de vista de la política pública: ¿en qué dirección y orden de magnitud cambiaría el efecto redistributivo si se eliminara alguna intervención en particular?

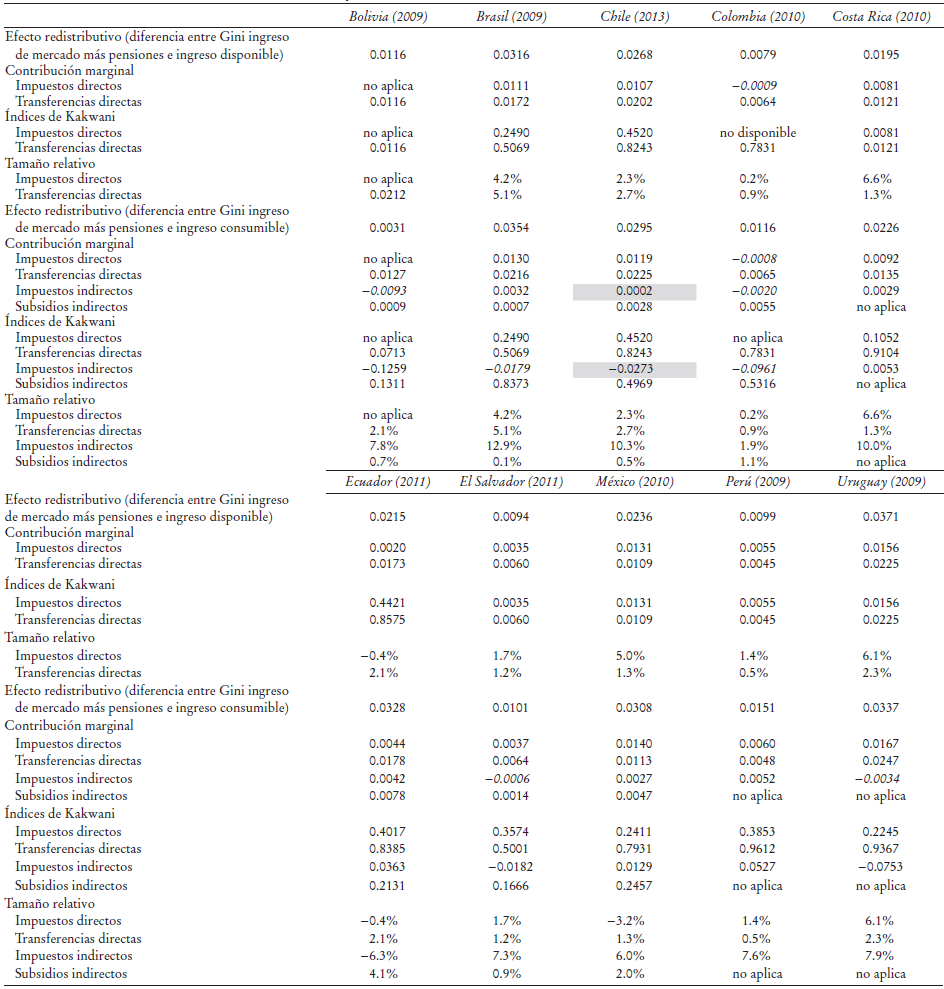

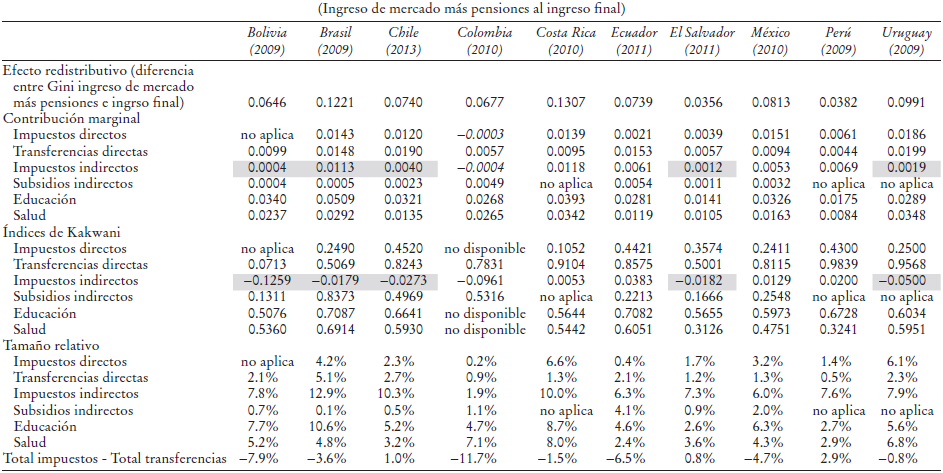

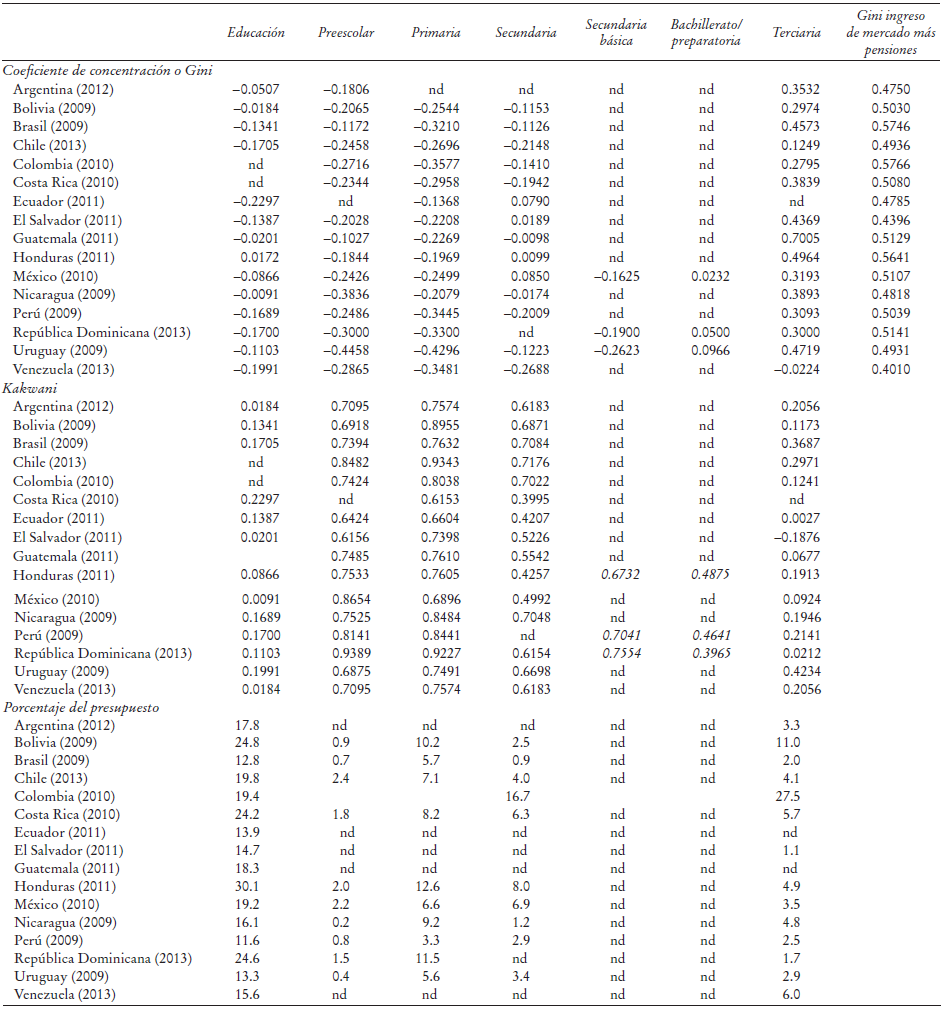

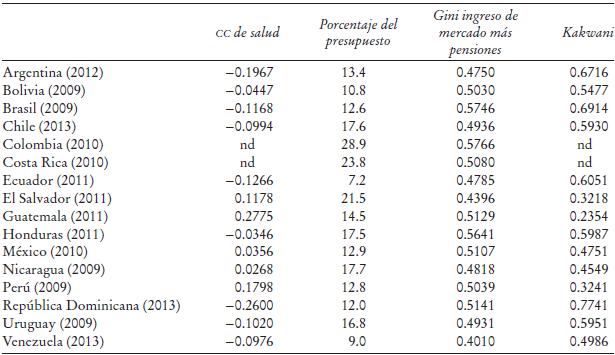

En los Cuadros 4 y 5 se presentan las contribuciones marginales para tres niveles del sistema fiscal (para el escenario en que las pensiones se consideran ingreso diferido) y para los diez países con que se cuenta con dicha información. En el Cuadro 4 se presentan para la parte del sistema fiscal que incluye solamente los impuestos y transferencias directos (parte superior del cuadro) y para la que incluye los impuestos directos e indirectos, las transferencias directas y los subsidios indirectos (parte inferior). En el Cuadro 5 se presentan las contribuciones marginales para la totalidad del sistema fiscal analizado aquí; es decir, todos los componentes anteriores más el valor monetizado de los servicios de educación y salud públicas. En ambos cuadros se presentan también los índices de Kakwani y el tamaño (como proporción del ingreso) de cada componente.

Fuente: Centro de Datos del Instituto CEQ con base en los siguientes Master Workbooks de Resultados: Argentina: (Rossignolo, 2017b); Bolivia: (Paz-Arauco et al., 2014b); Brasil: (Higgins y Pereira, 2017); Chile: (Martínez-Aguilar y Ortiz-Juárez, 2016); Colombia: (Meléndez y Martínez, 2015); Costa Rica: (Sauma y Trejos, 2014b); Ecuador: (Llerena et al., 2017); El Salvador: (Beneke, Lustig y Oliva, 2014); Guatemala: (Cabrera y Morán, 2015a); Honduras: (Castaneda y Espino, 2015); México: (Scott, 2013); Nicaragua: (Cabrera y Morán, 2015b); Perú: (Jaramillo, 2015); República Dominicana: (Aristy-Escuder et al. 2016); Uruguay: (Bucheli et al., 2014) y Venezuela: (Molina, 2016).

a Para la definición de contribución marginal, véase la sección I del texto. Las contribuciones marginales de Brasil, Chile y Colombia fueron calculadas a partir de microdatos, mientras que para el resto de los países fueron calculadas con base en la información por deciles y, por ello, para estos últimos, el cambio redistributivo puede diferir marginalmente del que aparece en otros cuadros donde fue calculado a partir de los microdatos. Los efectos desigualadores aparecen en cursivas y los casos en donde se presenta el conundrum aparecen resaltados en gris. El año para el cual se realizó el análisis está entre paréntesis. Para las definiciones de los conceptos de ingreso véase la sección de puntos importantes de la metodología en el texto. En el caso de Bolivia, los impuestos directos a las personas son tan pequeños que no fueron incluidos en el análisis. En Costa Rica, Perú y Uruguay no hay subsidios indirectos. Las proporciones son con respecto al ingreso de mercado más pensiones. En el caso de Argentina se incluye la estimación de los efectos indirectos de impuestos indirectos y subsidios.

Cuadro 4 Contribuciones marginales al efecto redistributivo de los impuestos directos e indirectos, las transferencias directas y los subsidios indirectos (ca 2010)a

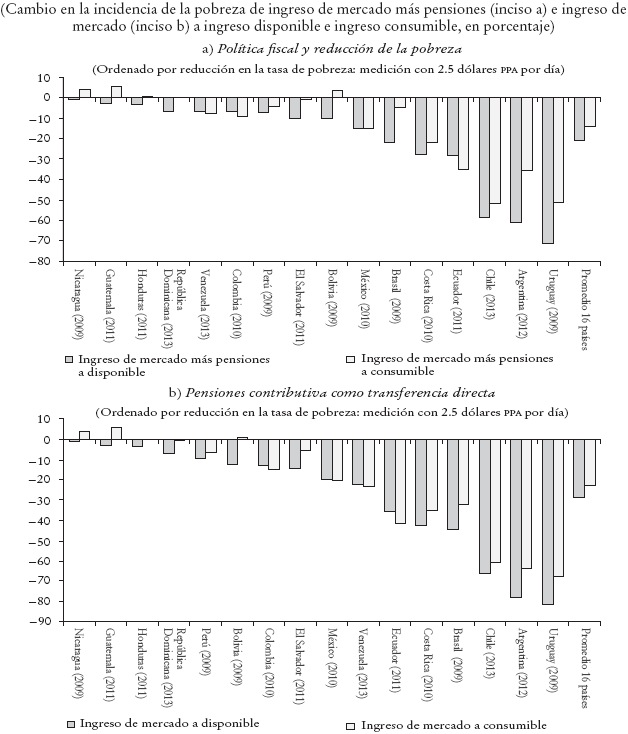

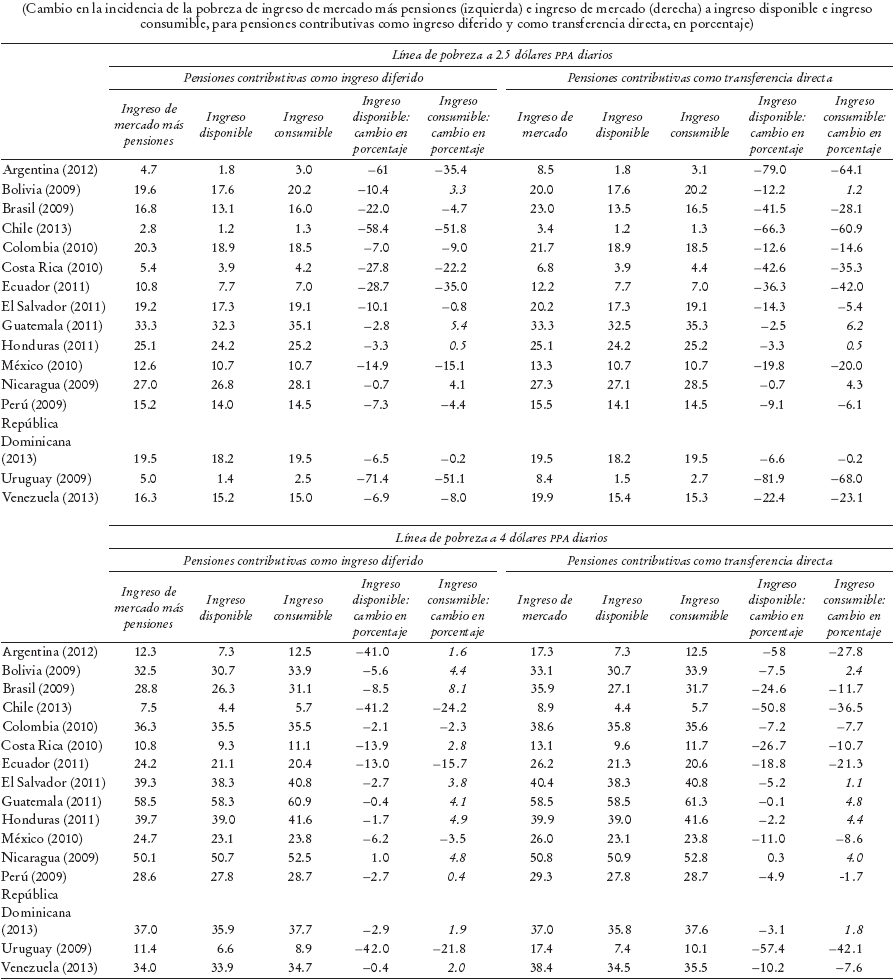

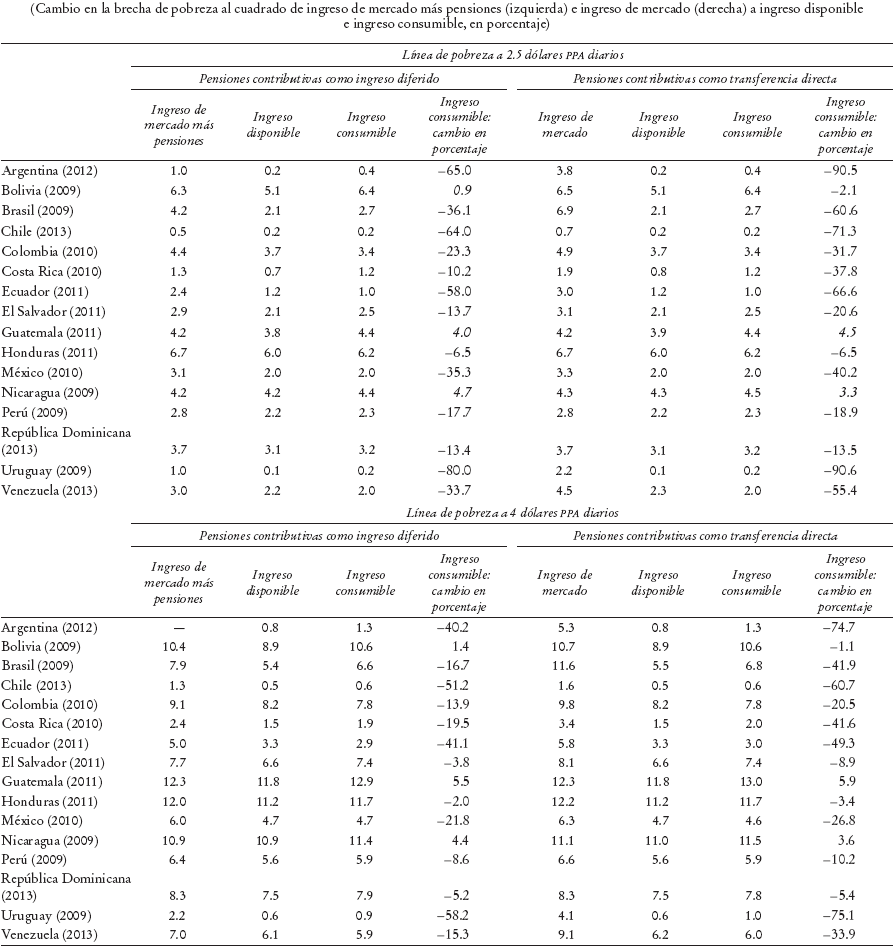

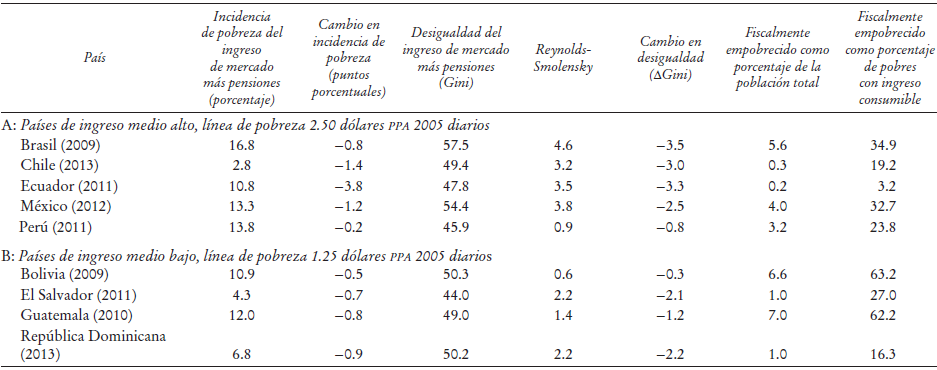

Fuente: Centro de Datos del Instituto CEQ con base en los siguientes Master Workbooks de Resultados: Bolivia: (Paz-Arauco et al., 2014b); Brasil: (Higgins y Pereira, 2017); Chile: (Martínez-Aguilar y Ortiz-Juárez, 2016); Colombia: (Meléndez y Martínez, 2015); Costa Rica: (Sauma y Trejos, 2014); Ecuador: (Llerena et al., 2017); El Salvador: (Beneke, Lustig y Oliva, 2014); México: (Scott, 2013); Perú: (Jaramillo, 2015); Uruguay: (Bucheli et al., 2014).