Clasificación JEL: N16, O11

JEL Classification: N16, O11, O54.

Introducción

Una interpretación muy influyente del comportamiento de la economía argentina durante las décadas de 1950 y 1960 asignaba al conflicto distributivo un papel destacado. Entonces, se entendía por conflicto distributivo a la discrepancia entre las aspiraciones salariales de los trabajadores y las posibilidades productivas de la economía, estas últimas limitadas por el estancamiento de la oferta agropecuaria y por la escasa contribución de la industria manufacturera a la generación de divisas. El conflicto se manifestaba, por ejemplo, en los ciclos de stop and go. Cuando las demandas salariales eran satisfechas, el nivel de gasto agregado generaba déficits de balanza de pagos que, en ausencia de un mercado internacional de capitales que financiara los desequilibrios, derivaban mecánicamente en crisis externas. Las devaluaciones resultantes mejoraban temporariamente la balanza de pagos porque comprimían los ingresos y el gasto de los asalariados. La caída de los ingresos por debajo de las aspiraciones disparaba demandas de recomposición salarial que volvían a poner en marcha la dinámica cíclica. Las principales contribuciones al análisis económico de la época identificaban a este conflicto como una traba fundamental para el crecimiento sostenido, y en algunos casos lo hicieron aun cuando algunos de los supuestos de este modelo interpretativo dejaron de tener vigencia. Los aportes de (Villanueva, 1964), (Braun y Joy, 1968), (Díaz Alejandro, 1969), (Diamand, 1972), (Mallon y Sourrouill, 1973), (Porto, 1975), (Canitrot, 1975 y 1980) y (Olivera, 1991), entre otros, recogen, de un modo u otro, la centralidad del conflicto distributivo en Argentina. Desde una perspectiva política, el debate se enriqueció con los trabajos de (Portantiero, 1973) y (O’Donnell, 1977).

Este enfoque ocupó un lugar central en las ciencias sociales hasta fines de la década de 1970, pero fue perdiendo gravitación de manera gradual hasta virtualmente desaparecer de la literatura. Así, es posible que su declinación haya estado asociada a que el conflicto distributivo adoptó nuevas formas que esos modelos ya no captaban. También es cierto que Argentina se internó desde mediados de la década de 1970 hasta comienzos del nuevo siglo en una trayectoria de volatilidad y dinámicas caóticas asociada al más pronunciado declive económico relativo de su historia. Pudo conjeturarse, entonces, que bajo esas circunstancias las aspiraciones materiales de vastos sectores de la sociedad se doblegaran o, en palabras de (Halperín Dongh, 1994), que la larga agonía de la Argentina peronista hubiera llegado a su fin. Uno de nosotros, de hecho, puso en papel esta hipótesis en el año 2003, luego de que la crisis de la convertibilidad provocara severos daños al tejido económico y social (Gerchunoff y Llach, 2003). Sin embargo, tras varios años de bonanza y de una fuerte recuperación del empleo y los ingresos reales, comenzaron a observarse a principios de la década de 2010 manifestaciones típicas de lo que en el pasado se asociaba al conflicto distributivo. La reaparición de las tensiones entre el equilibrio externo y las aspiraciones materiales de la sociedad en un contexto distinto abre entonces el interrogante: ¿ha muerto el conflicto distributivo como podía conjeturarse a principios de la década de 2000, o sólo fue opacado durante cuatro décadas por otras urgencias como la estabilización de precios después de procesos de alta inflación y el servicio de la deuda externa?

En este artículo ofrecemos una interpretación del desempeño económico argentino en los 85 años que van de 1930 hasta 2015. En esta interpretación el conflicto distributivo desempeña -al igual que en la literatura del stop and go- un papel protagónico. Nuestro argumento sostiene que la inconsistencia entre las aspiraciones económicas arraigadas en la sociedad y las posibilidades productivas de la economía tiene un carácter estructural. De esta manera, presentamos la inconsistencia de un modo más preciso que los viejos modelos: como una divergencia entre dos niveles de equilibrio del tipo de cambio real. El tipo de cambio real de equilibrio macroeconómico es aquel que permite a la economía mantener simultáneamente el pleno empleo y un balance de pagos equilibrado. El tipo de cambio real de equilibrio social es aquel que emerge cuando los trabajadores plenamente empleados alcanzan el salario real al que aspiran. Estos niveles de tipo de cambio real pueden no coincidir. Asimismo, existe un conflicto distributivo estructural cuando el tipo de cambio real de equilibrio macroeconómico es significativamente mayor al de equilibrio social. Dada la relación inversa entre tipo de cambio real y salario real en cada momento del tiempo, el conflicto también puede representarse como una situación en la cual el salario real de equilibrio social es superior al salario de equilibrio macroeconómico. Las políticas proteccionistas, el financiamiento externo y términos de intercambio excepcionalmente favorables pueden atemperar transitoriamente el conflicto.

El artículo se divide en tres partes. En la sección I se presenta un modelo formal que representa de modo estilizado la estructura de la economía argentina y que permite brindar una definición precisa de los dos niveles de equilibrio del tipo de cambio real y del conflicto estructural. La sección II utiliza el modelo para internarnos en la historia. A su vez, ésta se divide en cinco subsecciones: “La génesis del conflicto distributivo (1930-1952)”, “La administración del conflicto distributivo en una economía semicerrada (1952-1975)”, “El quiebre de la administración del conflicto distributivo en una economía abierta (1975-1983)”, “Urgencias macroeconómicas: ¿la desaparición del conflicto? (1983-2005)” y “¿Reemerge el conflicto estructural? (2005-2015)”. Finalmente se presentan las conclusiones.

I. El modelo

El modelo que desarrollamos en esta sección es una adaptación simplificada del que se encuentra en (Rapetti, 2015). El modelo guarda similitudes con varios trabajos de la literatura económica argentina, muchos de ellos citados en la introducción. En particular, comparte con (Canitrot, 1983) la asociación entre salario real, tipo de cambio real y los equilibrios interno y externo de la economía, y con Olivera, 1991) las nociones de salario real de equilibrio (macro) económico y social.1 Para facilitar la exposición, presentamos aquí las ecuaciones y una representación gráfica. La derivación formal de los principales resultados puede encontrarse en el Apéndice al final del artículo.

1. Sectores

El modelo describe de manera estilizada una economía pequeña y abierta con tres sectores. El sector R es transable e intensivo en recursos naturales, el sector M es transable e intensivo en mano de obra y el sector N es no transable e intensivo en mano de obra. Concebimos a R como un bien compuesto por productos agropecuarios y minerales, a M por manufacturas y servicios transables, y a N por manufacturas y servicios no transables. La economía es exportadora neta de R e importadora neta de M.

Este marco permite caracterizar la estructura económica argentina durante los 85 años que se analizan. A lo largo de esos años, Argentina ha sido una economía exportadora neta de bienes primarios -mayormente alimentos- e importadora neta de bienes y servicios intensivos en mano de obra -en su mayoría productos industriales-. Las transformaciones que experimentó la estructura productiva durante el periodo pueden interpretarse como cambios en la composición de cada sector. Por ejemplo, durante las primeras décadas analizadas, R puede ser visto como un sector productor y exportador de trigo y carne e importador neto de energía, mientras que para inicio de la década de 2000, como productor y exportador de soya y exportador neto de energía. M puede concebirse inicialmente como un sector industrial con un gran peso de bienes de capital. En función del grado de protección comercial implementado por cada gobierno, la industria “liviana” puede pensarse como parte de M o de N.2 La producción de servicios puede considerarse incluida en N durante la mayor parte de la narrativa, pero parte de ella -por ejemplo, la producción de software- comenzará a transformarse en transable a partir de la década de 1990 e incluirse dentro de M.

El comportamiento de las ofertas sectoriales lo estilizamos de la siguiente manera: la producción de R utiliza capital, pero no requiere trabajo. Por simplicidad, se representa mediante una función de producción con un coeficiente capital-producto fijo. M se produce con una función de producción estándar, con derivadas parciales positivas respecto a sus dos insumos: capital y trabajo. La producción de N se representa con una función con coeficientes fijos para capital y trabajo, siendo el último el factor limitante.

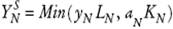

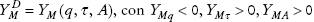

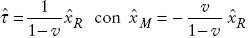

La economía es tomadora de precios en los dos productos transables, siendo

donde E es el tipo de cambio nominal, W el salario nominal homogéneo para toda la economía, μ el mark-up en el sector N, tR es un impuesto ad-valorem a la exportación de bienes R y tM un impuesto ad-valorem a la importación de bienes M. La determinación de E depende del régimen cambiario. Dado que en el periodo que estudiamos, el tipo de cambio nominal fue en su mayoría determinado mediante regímenes de fijación, prefijación o administración, supondremos que E es una variable de política.

2. Precios relativos

Los términos de intercambio definen el precio relativo entre el bien del cual la economía es exportadora neta y aquel del que es importadora neta.

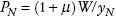

Los términos de intercambio interno establecen dicho precio relativo en el mercado doméstico (ρ ≡ PR

/PM

), mientras que los términos de intercambio externo lo hacen en el mercado internacional

Cuando τ = 1, habrá libre comercio; cuando 0 < τ < 1, habrá proteccionismo al que llamaremos “proteccionismo defensivo”. Más adelante volveremos sobre este punto. Por otro lado, existen dos precios índice relevantes en la economía: PC es el índice de precios al consumidor y PT es el índice de precios transables. Por simplicidad, asumimos que ambos son índices geométricos con participaciones fijas de los precios absolutos. Este supuesto es compatible con preferencias en el consumo representadas por una función de utilidad Cobb-Douglas.

El tipo de cambio real es el precio relativo entre el bien compuesto transable y el no transable: q ≡ PT/TN .

Así definido, el modelo cuenta con siete precios absolutos

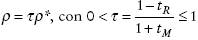

Para independizar a q de las otras dos variables, consideraremos únicamente variaciones de ρ* y de τ que mantengan a PT

inalterado. Esto equivale a suponer que los cambios que se producen en ρ* y τ surgen de movimientos proporcionalmente opuestos de

Con estas simplificaciones, q y ρ -a través de W/E y τ , respectivamente- serán los únicos precios relativos que influirán sobre el comportamiento del gasto y la producción doméstica. Los cambios de ρ* sólo afectarán el saldo del balance pagos a corto plazo. La relación (10) es central en nuestro análisis y transparenta una característica habitual en economías pequeñas y abiertas como la argentina: una depreciación real implica en el corto plazo una caída del salario real.

3. Gasto

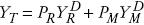

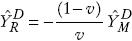

Dado el supuesto de país pequeño, la economía enfrenta una demanda externa de

R y M perfectamente elástica a los precios

DondeYji es la derivada parcial de la demanda del bien j respecto de la variable i.

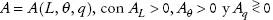

El comportamiento de la absorción doméstica (A) depende de tres variables: el nivel de empleo agregado, el impulso de la política macroeconómica y el tipo de cambio real. Un mayor nivel de empleo (L) implica ceteris paribus un mayor ingreso agregado y, consecuentemente, mayor absorción.

En la práctica, la política de administración del gasto agregado resulta de una combinación de políticas: monetaria, fiscal y de ingresos. Por simplicidad, reunimos todas ellas en la variable de política θ, asumiendo que un aumento indica un impulso expansivo sobre la absorción (∂A/∂θ > 0). Un incremento de θ puede representar un impulso directo sobre el gasto agregado vía un aumento del gasto público, o indirecto, incentivando el gasto privado vía un incremento del ingreso disponible o de la liquidez del sector privado. En otras palabras, políticas expansivas, como un aumento del gasto público, una reducción de impuestos, un aumento de subsidios al sector privado y una reducción de la tasa de interés, se representan con un alza de θ. Esta simplificación nos ahorra la necesidad de especificar el comportamiento del Banco Central y la interrelación entre el mercado financiero y el de bienes. También nos evita caracterizar las políticas tributaria y fiscal y la evolución de las cuentas públicas.

Los movimientos del tipo de cambio real generan redistribuciones de ingreso y riqueza dentro del sector privado, entre el sector privado y el público, y entre residentes y no residentes que afectan a la absorción doméstica. El clásico trabajo de (Díaz Alejandro, 1963) enfatiza que una depreciación real transfiere ingreso desde los asalariados a los productores transables y que, en el corto plazo, tal redistribución contrae la absorción doméstica debido a la mayor propensión a gastar de los primeros. (Krugman y Taylor, 1978) analizan el caso en que el gobierno grava al comercio exterior y conduce una política de gasto predeterminada. Una depreciación real en tales condiciones transfiere ingresos del sector privado al público y resulta contractiva. (Frankel, 2005), entre otros, explica que en países que emiten deuda en moneda extranjera, las depreciaciones reales redistribuyen riqueza entre residentes y no residentes. El efecto hoja de balance tiende a afectar negativamente el gasto doméstico. (Glüzmann et al., 2012) sugieren, en cambio, que las devaluaciones pueden ser expansivas si la redistribución relaja las restricciones de liquidez de las firmas que desean invertir y éstas tienen una propensión mayor a gastar que la de las familias a consumir. Puede ser expansiva también en el caso de que los agentes residentes tengan posiciones netas positivas en moneda extranjera.

Con estas ideas en mente, postulamos que la absorción doméstica aumenta con el nivel de empleo agregado y el impulso de la política macroeconómica y que responde de forma ambigua ante cambios del tipo de cambio real. De manera formal, tenemos que:

4. Estado de corto plazo

El empleo agregado es la suma del empleo en los sectores M y N, que son los que contratan mano de obra. El empleo en M depende positivamente de q y negativamente de τ . Al ser tomadoras de precios en el mercado internacional, las firmas del sector demandan más trabajo cuando sube el tipo de cambio real, ya que esa subida implica una caída del costo marginal del trabajo. Del mismo modo, una baja de τ implica una suba de PM y una caída del costo marginal del trabajo. Este tipo de comportamiento es consistente con (y puede derivarse de decisiones de) firmas que maximizan beneficios. Las empresas del sector N contratan trabajo para satisfacer la demanda de bienes y servicios que ofrecen; vale decir, el empleo en N se determina por la demanda doméstica de bienes N. En consecuencia, el nivel de empleo agregado y el impulso de la política macroeconómica aumentan el empleo en el sector. Como el efecto del tipo de cambio real sobre la demanda de N es ambiguo, también lo es sobre el empleo sectorial. Por esta razón, el efecto del tipo de cambio real sobre el empleo agregado resulta indeterminado (véase la subsección 2 del Apéndice).

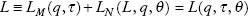

El nivel de empleo depende entonces del tipo de cambio real, la política comercial y el impulso de la política macroeconómica (véase la subsección 2 del Apéndice).

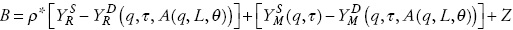

El resultado del balance de pagos (B) está definido por el saldo de cuenta corriente y el flujo neto de financiamiento externo (Z). Por conveniencia, medimos el balance de pagos y sus componentes a precios de M en moneda extranjera

El saldo de cuenta corriente equivale a la suma de los balances comerciales de R y M. Éste depende de los términos de intercambio externo, del tipo de cambio real, del nivel de empleo, del impulso de la política macroeconómica y de la política comercial. Como la economía es exportadora neta de R, una subida de los términos de intercambio externo mejora el saldo de cuenta corriente. Al estimular la absorción doméstica, un aumento en el nivel de empleo y en el impulso de la política macroeconómica empeoran el saldo de cuenta corriente. El tipo de cambio real afecta el saldo de cuenta corriente por varias vías. Una depreciación real mejora el saldo de cuenta corriente al aumentar la oferta de M y al deprimir la demanda de M y R por el efecto sustitución a favor de los bienes y servicios no transables. Su impacto es ambiguo mediante la absorción. Si la depreciación real es contractiva, se adiciona otro canal -común en la historia económica argentina- por el cual un incremento del tipo de cambio real mejora en el corto plazo el saldo de cuenta corriente.

Una política comercial proteccionista -consistente en reducir el precio R y aumentar el de M en el mercado doméstico vía una reducción de τ - mejora el saldo de cuenta corriente. El mecanismo es el siguiente: la baja de τ eleva la demanda de bienes R que se compensa parcialmente con una menor demanda de bienes M. La mejora se produce gracias al aumento de la producción doméstica de M que sustituye importaciones (véase la subsección 3 del Apéndice).

El comportamiento de Z depende de la forma de integración financiera con el resto del mundo, la cual varió durante los 85 años de nuestro análisis. Hasta fines de la década de 1970, Argentina vivió en virtual autarquía financiera, obteniendo financiamiento externo casi exclusivamente de organismos internacionales. El acceso a los mercados privados de capital se inició a fines de la década de 1970. En contextos de libre movilidad, el comportamiento de los flujos de capital hacia una economía emergente como la argentina, depende de factores de origen interno y externo. Las condiciones de liquidez doméstica, la solidez del sistema financiero local, el marco político, jurídico e institucional, la sostenibilidad del régimen cambiario y el stock de activos externos neto son algunos de los determinantes domésticos. Entre los factores externos inciden fundamentalmente las condiciones de liquidez de los mercados financieros internacionales; los flujos de capital tienden a aumentar con la liquidez internacional. La evidencia sugiere que los factores externos (push factors) son más determinantes que los domésticos (pull factors) para explicar el comportamiento de los flujos de capital a las economías de mercado emergentes como la argentina (Calvo et al., 1993 y 1996, Fratzscher, 2012, y Agosin y Díaz Maureira, 2016). Debido a que simplifica el análisis y considerando que hasta fines de la década de 1970 el financiamiento externo era en su mayoría institucional y que los factores externos han sido preponderantes en tiempos de movilidad de capital, tomaremos a Z como una variable exógena.

Así, definimos como corto plazo el periodo durante el cual los stocks de capital sectoriales, la tecnología y los salarios nominales se encuentran dados. Asimismo, dadas las condiciones externas exógenas caracterizadas por ρ* y Z, las variables de política E, τ y θ determinan, mediante el sistema de ecuaciones (1) a (16), el nivel de empleo y el resultado de la balanza de pagos en el corto plazo. En este contexto, es importante notar que, durante el periodo en el cual los salarios nominales se encuentran fijos, el gobierno puede definir el tipo de cambio y el salario reales mediante la política cambiaria. Esto significa que los instrumentos de política macroeconómica son en el corto plazo q, τ y θ , o alternativamente -ecuación (10) mediante- w, τ y θ.

5. Equilibrio

Nuestro modelo lo representamos por medio de una adaptación del enfoque convencional de equilibrio “interno” y “externo” del tipo Salter-Swan. La definición de estos equilibrios varía en la literatura. Comúnmente, se presenta al equilibrio interno como la situación en la que la tasa de desempleo de la economía es igual a la Non-Accelerating Inflation Rate of Unemployment (NAIRU). Esta definición es de utilidad cuando la NAIRU es relativamente próxima al pleno empleo y la aceleración inflacionaria resulta en su mayoría de presiones en el mercado de trabajo. Sin embargo, puede ocurrir que la aceleración inflacionaria no provenga del mercado de trabajo o que se neutralice con una tasa de desempleo demasiado alta. En tales casos, es difícil asociar la noción de equilibrio interno con la NAIRU. Como creemos que esta dificultad se ha observado con frecuencia en el periodo que abordamos, optamos por definir equilibrio interno como equivalente al pleno empleo. La ecuación (17) formaliza la condición de equilibrio interno, definiendo a L como el nivel de empleo pleno.

El concepto de equilibrio externo también puede acarrear controversias. Una definición posible sugiere que éste se alcanza cuando el valor presente del gasto agregado en bienes transables coincide con el valor presente de la producción transable de la economía. Esta definición puede debatirse desde el punto de vista teórico, pero dado que en la práctica no se cuenta con la información requerida para evaluarla, la misma resulta imposible de instrumentar. Una definición más pragmática sugiere que la economía está en equilibrio externo cuando la cuenta corriente se encuentra en una trayectoria “sostenible” en el largo plazo. En la práctica, esto significa que la trayectoria de un indicador de solvencia externa -como el ratio de deuda externa neta sobre exportaciones o sobre el Producto Interno Bruto (PIB)- se estabiliza alrededor de un valor considerado “razonable”. Evaluar sostenibilidad requiere estimar valores de “equilibrio de largo plazo” de variables clave como los términos de intercambio externo y el flujo de financiamiento externo disponible para la economía. Se apela a valores de “equilibrio de largo plazo” para evitar que la evaluación de sostenibilidad se lleve a cabo con valores de estas variables transitoriamente altos o bajos. Tal vez la etiqueta “equilibrio de largo plazo” exagere el rigor y la seguridad con la que se pueden identificar dichos valores. Designaciones menos pretenciosas son “normal” o “razonable”. Cualquiera que sea el término que se use, estos valores se calculan en la práctica a partir de estimaciones econométricas, promedios históricos, proyecciones de datos recientes o una combinación de todas las anteriores.

Consideramos que la economía se encuentra en equilibrio externo cuando el saldo de cuenta corriente en ausencia de una política comercial proteccionista y calculado a partir de un valor “normal” o de “equilibrio de largo plazo” de los términos de intercambio externo

La condición de equilibrio externo exige que τ = 1, debido al tipo de política comercial que hemos considerado, a la que podríamos designar como “proteccionismo defensivo”. Esta política permite mejorar el saldo de cuenta corriente en el corto plazo vía un aumento de la sustitución de importaciones de bienes M (véase la subsección 3 del Apéndice), pero afectando la rentabilidad y, consecuentemente, la oferta de R de largo plazo. Este tipo de estrategia se utilizó con frecuencia en el periodo que abordamos para relajar la restricción externa sin afectar los ingresos reales; vale decir, sin devaluar. O, alternativamente, para aumentar los salarios reales sin afectar el equilibrio externo.

Es importante notar que la economía puede estar en el corto plazo en una situación de equilibrio en el balance de pagos corriente u observado (B = 0), pero en desequilibrio externo. De especial interés será el caso en que en el corto plazo B = 0, pero exista un déficit externo en relación con el equilibrio. Esto podría ocurrir si los términos de intercambio externo de corto plazo son mayores al nivel “normal” o de “equilibrio de largo plazo”

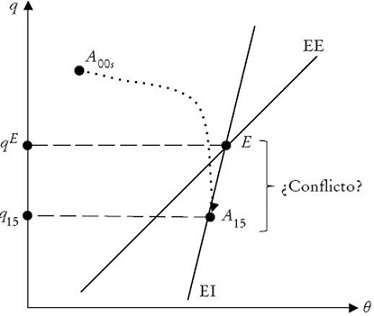

La Gráfica 1 describe en el plano q − θ las condiciones de equilibrio interno (EI) y equilibrio externo (EE). En la subsección 4 del Apéndice se derivan las pendientes de las curvas. En la Gráfica 1a se caracteriza el caso en que el efecto de tipo de cambio real sobre la absorción doméstica es neutro o expansivo ( Aq ≥ 0) y en la Gráfica 1b aquel en que el tipo de cambio real afecta negativamente a la absorción doméstica (Aq < 0). Como es habitual en el enfoque Salter-Swan, las gráficas se dividen en cuatro cuadrantes: (1) superávit con desempleo, (2) superávit con sobreempleo, (3) déficit con desempleo y (4) déficit con sobreempleo. En nuestra historia no serán de interés los casos (2) y (4).

Que una situación se represente mediante las Gráficas 1a o 1b no depende de una característica estructural de la economía, sino más bien de la secuencia temporal de los efectos del tipo de cambio real sobre la absorción doméstica y el empleo. La evidencia sugiere que en el corto plazo una depreciación real suele afectar negativamente el nivel de actividad y empleo, pero luego, si el tipo de cambio real se mantiene en el valor (más alto) alcanzado tras la depreciación, el efecto tiende a acelerar el crecimiento económico.3 En el artículo emplearemos gráficas con curvas EI de pendiente negativa. Esta representación, creemos, refleja más cabalmente los efectos de la política cambiaria dentro del horizonte relevante para los gobiernos, que es aquel en el que estamos interesados aquí. Algo que han aprendido los hacedores de política en Argentina es que una depreciación de la moneda disminuye el poder de compra de los salarios, lo cual contrae el nivel de empleo y mejora el resultado de la balanza de pagos vía la compresión del gasto agregado.

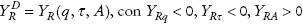

La intersección de las curvas EE y EI caracterizan el equilibrio macroeconómico. En este estado, la economía se encuentra en pleno empleo y dentro de una trayectoria sostenible de sus cuentas externas en ausencia de política comercial defensiva y dados los valores “normales” o de “equilibrio de largo plazo” de las variables externas. Al nivel de q que garantiza simultáneamente los equilibrios interno y externo lo llamaremos tipo de cambio real de equilibrio macroeconómico y lo designaremos qE

. Entre los determinantes de qE

figuran

No llamamos a qE tipo de cambio real de equilibrio “a secas” -como es frecuente en la literatura; véase (Hinkle y Montiel, 1999)- porque en nuestro marco el equilibrio general es más demandante. Además del pleno empleo y de la sostenibilidad de las cuentas externas, el equilibrio general requiere una distribución del ingreso acorde con las demandas sociales. Siguiendo a (Olivera, 1991), el equilibrio general se logra cuando el equilibrio macroeconómico coincide con el equilibrio social. Este último ocurre cuando los trabajadores en situación de pleno empleo obtienen el mínimo salario real al que aspiran y que demandan en las negociaciones salariales. A este nivel de salario real lo llamamos de equilibrio social y lo designamos wS . Este nivel de salarios determina por medio de la ecuación (10) el tipo de cambio real de equilibrio social (qS ).

Conviene notar que wS no es el salario real de equilibrio general walrasiano que vacía el mercado de trabajo. La economía puede estar en pleno empleo y, sin embargo, los trabajadores tener aspiraciones salariales insatisfechas. Al adoptar este concepto nos movemos en la dirección de varias tradiciones de teoría económica que conciben al mercado de trabajo como un mercado atípico, en el que el salario no desempeña el papel de equilibrar oferta y demanda. Los enfoques alternativos enfatizan que el salario demandado por los trabajadores y negociado con las firmas está fuertemente influido no sólo por las condiciones del mercado de trabajo, sino también por consideraciones morales de justicia. Éstas son productos de la historia y varían en tiempo y espacio. Varios modelos influyentes en la literatura económica adoptan enfoques similares al nuestro; entre otros, los modelos de real wage resistance (Dornbusch, 1980, y Cardoso, 1981), los modelos de salarios de eficiencia (Akerlof y Yellen, 1986), los modelos de negociación colectiva (Oswald, 1985) y los modelos de conflicto (Rowthorn, 1977).

También es importante notar que wS es una variable no observable; es una abstracción útil desde el punto de vista analítico. Ya que es no observable, tanto su nivel como su variación en el tiempo se basan necesariamente en conjeturas, las cuales se fundan en juicios razonables y evidencia consistente. La relevancia de esta observación se notará con claridad en el final del artículo.

El equilibrio social ocurre cuando la economía está en equilibrio interno, pero este último no garantiza el primero. La economía puede estar en pleno empleo, pero no conseguir equilibrio social. Sólo cuando el salario real en pleno empleo es igual o mayor a wS ocurre el equilibrio social. En términos gráficos, el equilibrio social se observa en el segmento de la curva EI con valores de q menores o igual a qS . Es importante notar que al aumentar el poder de compra del salario en términos de bienes transables R y M, la apreciación cambiaria tiende a facilitar el equilibrio social. Por ello, la apreciación es típicamente popular en el corto plazo.

6. Conflicto distributivo estructural

Definimos conflicto distributivo estructural como la existencia de una brecha positiva entre qE y qS. Una economía es estructuralmente conflictiva cuando el salario real que permite el equilibrio social es superior al requerido para garantizar la sostenibilidad de las cuentas externas y el pleno empleo. La Gráfica 2a caracteriza el caso de conflicto distributivo estructural en el plano q−θ y la gráfica 2b en el plano w-θ.En ambas, E representa el punto de equilibrio macroeconómico y S el de equilibrio social. En la sección II representamos con Ai la ubicación de corto plazo de la economía para el periodo i.

Usamos el adjetivo estructural porque la naturaleza del conflicto aquí definido no es coyuntural, sino que resulta de una incompatibilidad entre el salario real que permite la estructura productiva de la economía (wE ) y aquel que demanda la sociedad influida por una determinada estructura de valores (wS ). Con la excepción de cambios durables en las condiciones externas, eliminar el conflicto requiere modificar estas estructuras en la dirección de elevar qS y reducir qE . Ambos niveles de tipo de cambio están determinados por variables de estado que se encuentran dadas en el corto plazo.

La estructura de valores que influye en la determinación de wS es una fabricación histórico-cultural que tiende a modificarse a partir de cambios marginales a lo largo del tiempo. Por ello, es razonable considerar a wS y a qS como variables de estado que se encuentran dadas en el corto plazo y que cambian lentamente en el tiempo. Un incremento de qS podría ocurrir, entonces, como resultado de un largo periodo de retroceso económico que vaya gradualmente erosionando las aspiraciones materiales de la sociedad. También es posible concebir cambios abruptos en la estructura de valores, representables en el modelo como shocks de corto plazo sobre wS y qS . La rápida formación de un estado de bienestar que institucionalice derechos sociales podría concebirse como un shock que disminuya qS y aumente wS inmediatamente. La irrupción de una dictadura violenta y opresiva que elimine de golpe derechos sociales, en cambio, podría representarse como un aumento y disminución inmediatas de qS y de wS , respectivamente.

Un cambio en la estructura productiva en el que ganen participación relativa los sectores transables -vale decir, en el que aumentan los stocks de capital KR y KM , ambas variables de estado- genera una caída de qE. En un modelo estático como el nuestro, un aumento exógeno de KR y KM representa una aceleración sostenida de la acumulación de capital. Un proceso virtuoso de industrialización o de desarrollo vía servicios transables, por ejemplo, podría representarse con un aumento de KM . También es posible imaginar casos de shocks exógenos que representen cambios inmediatos.

Uno de ellos puede ser el descubrimiento de riqueza natural en el sector R,

como un yacimiento mineral. El ejemplo clásico es la enfermedad holandesa, que

se representaría como una subida exógena de KR

. Otros shocks de corto plazo posibles pueden ocurrir

a partir de modificaciones de

II. Una narrativa analítica

En esta sección utilizamos nuestro modelo para presentar una narrativa analítica del desempeño económico argentino durante el periodo que va desde principios de la década de 1930 hasta 2015. El objetivo es ofrecer una interpretación estilizada de las políticas económicas de distinto signo que tuvieron que lidiar con el conflicto distributivo estructural. Se verá que, a diferencia de varios de los modelos de stop and go, el conflicto no conduce a la política por senderos predeterminados. Las representaciones formales de cada instancia histórica mediante gráficas en el plano q − θ constituyen obviamente una abstracción. Dada la extensión del periodo y la simplicidad del modelo, la narrativa y las representaciones gráficas están necesariamente desapegadas del detalle histórico. Como hemos anticipado en la introducción, la narrativa está subdividida en los siguientes subperiodos: i) 19301952, ii) 1952-1975, iii) 1975-1983, iv) 1983-2005 y v) 2005-2015.

En la Gráfica 3 trazamos la evolución de las variables con la que caracterizamos el conflicto distributivo estructural. En nuestro modelo, los movimientos del salario real (w) y del tipo de cambio real (q) tienen implicaciones distributivas. Por ello, en la Gráfica 3a desplegamos la evolución de la participación de los asalariados en el ingreso calculada por (Lindenboim et al., 2010) y en la Gráfica 3b, el tipo de cambio real comercial para el periodo 1935-2013.4 Como el periodo que cubrimos es prolongado y los salarios reales aumentaron gracias al crecimiento de la productividad, es más apropiado emplear la participación asalariada como proxy empírica del salario real, w, de nuestro modelo estático. Así, es fácil observar la relación inversa que hay entre las dos variables en el corto plazo, cuando la productividad puede considerarse dada. La estrecha relación entre ambas variables se percibe todavía con mayor claridad en la Gráfica 3c, en la que el tipo de cambio real se presenta junto a la inversa de la participación salarial, o lo que es similar, con la participación de los capitalistas y cuentapropistas en el ingreso agregado. Como ambas series tienen diferente varianza, la Gráfica 3c presenta las series normalizadas por sus respectivos desvíos estándar en un índice 100 igual al promedio de 1935-2013. La Gráfica 3 es el soporte empírico de la relación inversa entre w y q de la ecuación (10) de nuestro modelo. Marcamos en esa gráfica algunos años que son relevantes en nuestra narrativa.

1. Génesis del conflicto distributivo: 1930-1952

El conflicto distributivo estructural argentino (en adelante el conflicto estructural) se gestó a partir de un movimiento doble. El primero fue de origen externo: una caída del valor de las exportaciones y del flujo de capitales externos. Precisar el momento en que este impacto negativo se hizo sentir es un debate de historiadores. Pero es difícil negar que para mediados de la década de 1930 el nuevo contexto internacional más desfavorable era un hecho colectivamente aceptado e irreversible, y que recuperar la tendencia expansiva en la oferta de bienes transables demandaba un nivel de tipo de cambio real mayor. La respuesta de los gobiernos de la época fue una combinación de depreciación moderada y herramientas comerciales y financieras, como permisos previos de importación, aranceles proteccionistas y control de cambios.

El segundo movimiento fue de origen interno y de naturaleza política. Desde 1943, Juan Domingo Perón, intentando consolidar desde el Estado su joven movimiento político, avanzó aceleradamente en innovaciones institucionales en el campo laboral y social, fortaleció a los sindicatos, habilitó una sustantiva mejora en los salarios y en las condiciones de vida de los sectores populares, todo ello mientras mantenía la apuesta proteccionista para no afectar a la industria emergente durante la década de 1930 y la segunda Guerra Mundial. Lo esencial para nuestro argumento es que el nuevo paisaje social forjó asimismo una nueva norma de patrón distributivo y justicia social que demostró ser duradera.

La Gráfica 4 representa los dos movimientos que dieron origen al conflicto estructural. Partimos de lo que puede considerarse un equilibrio general inicial, en el que simultáneamente se cumplen los equilibrios macroeconómico E1 y social S1. El cambio en las condiciones externas implicó una caída de los valores normales de los términos de intercambio externo y de los flujos de capital (↓ ρ* y ↓Z), que se representa con un movimiento de la curva EE1 a EE2. El nuevo tipo de cambio real de equilibrio macroeconómico resultaba mayor que el inicial (

Más tarde ocurrieron los cambios profundos en materia distributiva: la mejora de las

condiciones de vida de los sectores populares y la consolidación de un salario

real de equilibrio social mayor a partir de la aparición de Perón contrajeron el

tipo de cambio real de equilibrio social de

La emergencia del conflicto, sin embargo, no se manifestó de inmediato. El peronismo nació con un stock de reservas internacionales significativo y se favoreció adicionalmente por un aumento transitorio de los términos de intercambio externo durante 1946-1947. Este favorable contexto inicial le permitió al gobierno expandir el gasto interno e incrementar los salarios reales sin necesidad de intensificar las restricciones a las transacciones internacionales heredadas de la etapa anterior. En términos de la Gráfica 4, los primeros años del gobierno peronista se situaron en un punto como A 45, similar a S 2.

Si los términos de intercambio se hubieran mantenido y la dinámica de la sustitución de importaciones ahorrado divisas, el nuevo equilibrio social se habría sostenido. No ocurrió. A mediados de 1947, los precios internacionales de los bienes exportables iniciaron una trayectoria descendente al tiempo que las reservas internacionales se consumieron en importaciones de bienes de capital, en cancelación de deudas y en nacionalizaciones de servicios públicos. Más estructuralmente, la industrialización sustitutiva de bienes-salario que había comenzado aún antes de 1930 se agotaba. En 1949 ocurrió la primera crisis de balance de pagos y contracción de la actividad y el empleo durante el gobierno peronista. También sería la primera crisis del stop and go, cuyo origen último era la inconsistencia definida por qE > qS . Entonces, por fin se vería la primera manifestación de la existencia del conflicto estructural.

En este momento es posible identificar un cambio, aunque moderado y con una impronta defensiva, en la orientación económica de Perón, que se haría más palpable a partir de 1952. El gobierno procuró balancear los pagos externos sin perjudicar el nivel de empleo y de ingresos. La parte defensiva de la estrategia incluyó un endurecimiento del control de cambios y el racionamiento de la adjudicación de permisos previos de importación. La parte novedosa del programa consistió en mejorar, aunque tímidamente, la rentabilidad de los productores agropecuarios. Las compras subsidiadas vía el Instituto Argentino de Promoción del Intercambio (IAPI) fueron el principal mecanismo.

2. La administración del conflicto distributivo en una economía semicerrada: 1952-1975

Las dificultades en las cuentas externas no se superaron, y ello forzó a Perón a profundizar su viraje estratégico desde comienzos de 1952. La orientación de la política económica de ahí en adelante se perfiló como un intento más definido de modificar el patrón de desarrollo sesgándolo a la sustitución de importaciones en insumos difundidos y bienes de consumo durables y proveyendo incentivos adicionales a la producción agropecuaria. Las herramientas de promoción de la producción transable incluían la reasignación del crédito a favor del campo, las operaciones del IAPI a pérdida en el comercio de bienes exportables, la apertura a las inversiones extranjeras en nuevas actividades industriales y, sobre todo, en producción petrolera. Para no afectar severamente los ingresos reales de los trabajadores se mantuvo el control de cambios y la política comercial proteccionista en sus versiones más severas, de modo de evitar una depreciación real que redujera los salarios reales.

En términos de nuestro esquema, Perón adoptó por entonces, luego de la bonanza inicial, una estrategia que procuraba aumentar de forma sostenida la oferta transable (↑ KR , ↑ KM ) y así posibilitar una apreciación real de equilibrio (↓ qE ). El objetivo era lograr que las nuevas iniciativas económicas solventaran las conquistas sociales logradas durante la primera parte de su gobierno. En otras palabras, el objetivo era reducir qE hasta el nivel de qS .

Perón no cayó por dificultades económicas de corto plazo, aunque como telón de fondo había una nítida tensión en el patrón de desarrollo. Los sucesivos gobiernos -democracias y dictaduras- adoptaron, con distintos matices, una orientación de política económica similar a la de los últimos años peronistas. Las mejoras sociales logradas durante la primera etapa del gobierno peronista parecieron consagrarse como conquistas socialmente aceptadas que ningún gobierno quería derrumbar. El desafío fue similar al que enfrentó el propio Perón después de 1949 y, en especial, desde 1952: encontrar una estrategia que estimulara la inversión en sectores transables -y así reducir qE en el tiempo-, manteniendo al mismo tiempo los salarios en niveles acordes con las demandas sociales (wS ). Como lo atestigua el largo periodo que estudiamos, no fue fácil encontrar tal estrategia.

La dificultad se hizo patente cuando Arturo Frondizi se convenció de que para imprimir dinamismo a la oferta de bienes transables no sólo tenía que abandonar el nacionalismo económico -cosa que Perón había hecho-, sino también, al menos en el corto plazo, la aspiración de sostener el orden distributivo heredado. La nueva etapa de la industrialización sustitutiva de importaciones era más capital-intensiva y tecnológicamente más sofisticada que la anterior, y eso requería de inversión extranjera directa. Pero la inversión extranjera directa no haría su aporte si no se abandonaba el control de cambios, lo que significaba un ajuste al alza del tipo de cambio real. Aunque el gobierno militar que había derrocado a Perón hizo parte del ajuste cambiario, Frondizi decidió la liberalización completa del mercado de cambios a comienzos de 1959. Entonces, fue así que, llevando a cabo el cómputo desde 1955, el tipo de cambio exportador se cuadruplicó y los salarios reales cayeron casi un tercio.

La brusca devaluación de 1959 y su fuerte impacto recesivo y regresivo fueron lo suficientemente impopulares como para convencer a las siguientes administraciones de que el ajuste cambiario inmoderado era una herramienta rudimentaria para lidiar con las tensiones entre los equilibrios macroeconómico y social. Partiendo de un nivel de tipo de cambio real más alto y salarios reales más bajos, los gobiernos de la década de 1960 procuraron administrar la política cambiaria sin causar lesiones tan graves en la epidermis de las clases populares. El gobierno de Arturo Illia ofreció una innovación ingeniosa en este sentido. El sistema de crawling peg -la regla de ajustar el tipo de cambio nominal a la inflación pasada- resultó un vehículo para preservar entre 1963 y 1966 el nivel del tipo de cambio real sin necesidad de ejercer excesiva violencia social por medio de ajustes cambiarios discretos. De modo similar, la “devaluación compensada” de 1967 durante la presidencia de Juan Carlos Onganía -consistente en aplicar retenciones a las exportaciones agropecuarias junto con el incremento del tipo de cambio comercial- posibilitó un ajuste discreto del tipo de cambio real para las actividades manufactureras exportadoras y, sobre todo, competitivas de importaciones, minimizando el impacto regresivo sobre el salario medido en bienes-salario de origen agropecuario.

A la orientación de la política cambiaria que evitaba apreciaciones significativas y moderaba la volatilidad del tipo de cambio real, se sumaron una serie de políticas sectoriales destinadas a estimular la acumulación de capital en actividades transables. Este enfoque de política económica, aunque inconstante y no sin una dosis de improvisación, logró superar la dinámica de stop and go que había sido notoria durante la década de 1950 o, más precisamente, entre 1949 y 1963. Así, la economía creció entre 1963 y 1974 a un ritmo mayor y más estable, con saldos de balanza comercial siempre positivos, con la única excepción de 1971.

En términos de nuestro marco analítico, si entre 1949 y 1963 la economía había oscilado entre los equilibrios macroeconómico y social al ritmo del stop and go, entre 1963 y 1972 se situó más próxima al estado de equilibrio macroeconómico. La flecha punteada de la Gráfica 5 representa la oscilación cíclica de la economía durante la primera fase. La economía pasaba de años expansivos con niveles de tipo de cambio real más tolerables socialmente, pero con desequilibrios externos (A 50 E ), a correcciones cambiarias que mejoraban el balance de pagos a costa de contraer la actividad y el empleo en el corto plazo (A 50 R ). El círculo gris punteado alrededor del punto E representa la aproximación de la economía al equilibrio macroeconómico durante la segunda fase (A 60).

¿Significaba el mantenimiento de un tipo de cambio real más alto y estable durante la década de 1960 que las aspiraciones de las clases trabajadoras habían menguado y se habían alineado con las necesidades del equilibrio macroeconómico? La respuesta es no. Pese a los avances en términos de relajar la restricción externa y encontrar un manejo menos conflictivo de la política cambiaria, la brecha entre qE y qS no había desaparecido. Como sugiere la Gráfica 3, la tendencia a la recuperación del patrón distributivo del peronismo se mantuvo. El levantamiento sindical-popular de 1969 en la ciudad de Córdoba fue una clara y sorpresiva expresión de que la tensión se mantenía.

A fines de 1970 se repuso el control de cambios para moderar ese conflicto que ya se había expresado en las calles. Una nítida manifestación de la tensión distributiva fue la aceleración inflacionaria de 1970-1972, en cuyo contexto se revitalizó la vida sindical y la negociación salarial. De modo que el regreso de Perón al gobierno ocurrido unos meses más tarde no fue el punto de partida de una aceleración inflacionaria, sino el intento de frenarla. Con el Pacto Social se congelaron el tipo de cambio, las tarifas públicas, los precios y los salarios; esto es, se congeló el conflicto distributivo que los militares no habían logrado administrar.

Con Perón al mando y con las expectativas sociales que ello generó, ese congelamiento no podía ocurrir sino con un alto nivel de salarios reales y, consiguientemente, bajo nivel del tipo de cambio real. Tal combinación de precios relativos era sostenible en el corto plazo por las favorables condiciones externas. El colapso del sistema monetario de Bretton Woods, consumado en 1971, había permitido una mayor soltura en las políticas monetarias de los países desarrollados, generando una expansión económica que provocó un “boom de las materias primas”. Con precios de exportación crecientes, 1973 terminó con un superávit de comercio récord. Una vez más, la economía liderada por Perón -representada en A 74 en la Gráfica 5- volvía a aproximarse al equilibrio social.

Sin embargo, los nubarrones no tardaron en aparecer. El primer shock petrolero en agosto de 1973 implicó un aumento en las presiones inflacionarias a nivel internacional. En Argentina, ello implicó un incremento en las cotizaciones de insumos críticos y una consecuente protesta de los industriales, que reclamaron el traslado a precios de la subida de los costos. Los sindicatos se opusieron, a menos que se reabriera la negociación salarial. Para salvar el Pacto Social agrietado, Perón aprovechó el todavía alto nivel de reservas internacionales para comprar insumos por cuenta del Estado y venderlos a precios subsidiados, sosteniendo de ese modo el escenario de congelamiento. Así, la tregua social se prolongó a costa del resultado fiscal y de más apreciación cambiaria. Las consecuencias inflacionarias del shock petrolero derivaron en 1974-1975 en una recesión mundial impulsada por la reversión en las políticas monetarias de los países centrales. En Argentina se deterioraron los términos del intercambio externo, la cuenta corriente de la balanza de pagos y las cuentas fiscales. En dos oportunidades se ajustaron tipo de cambio, tarifas públicas, precios y salarios, pero se hizo de manera gradual; fueron movimientos para quedar en el mismo lugar en términos reales; el atraso cambiario y el desequilibrio fiscal persistieron. Al agravamiento del desequilibrio macroeconómico se sumó un hecho político trascendente: la muerte de Perón.

El programa que abandonó la moderación tuvo lugar en junio de 1975, con un aumento del tipo de cambio de 100%, incrementos de tarifas en proporción similar y liberación de precios, todo ello después de que los sindicatos habían acordado en las convenciones colectivas de ese año aumentos salariales de 38%. Las convenciones colectivas de trabajo se reabrieron y en pocos días esterilizaron el ajuste y desplazaron del gobierno a sus autores. La situación de pagos externos se tornó desesperante, el déficit fiscal de 1975 fue el más alto de la historia y la economía se sumergió en una recesión, al mismo tiempo que nacía el régimen de alta inflación. El Rodrigazo era la cruda manifestación de un conflicto distributivo que ya no tenía amortiguador.

3. El quiebre de la administración del conflicto distributivo en una economía abierta: 1975-1983

Ni con Perón, ni en democracia (acotada), ni en dictadura (blanda), el conflicto distributivo había podido neutralizarse de manera sostenible en el tiempo. Ninguna estrategia de política económica había servido a tal fin. Así, apelando al lenguaje politológico, la marca de la época fue el “empate hegemónico”. En esa clave puede interpretarse que el objetivo del golpe de marzo de 1976 fuera justamente desempatar. De esta manera, se podría decir que así como Perón logró elevar wS en forma abrupta con sus reformas sociales y sus políticas proteccionistas de mediados de siglo, la aspiración del gobierno militar consistió en hacer lo opuesto, también de forma abrupta. El objetivo ambicioso era revertir la historia tres décadas atrás.

Al momento en que los militares tomaron el poder, no era necesaria una corrección drástica del tipo de cambio y de las tarifas públicas porque esa corrección ya había ocurrido durante los últimos meses del gobierno anterior. La disciplina se impondría mediante la liberalización de los precios hasta entonces controlados, manteniendo un ritmo devaluatorio al compás de los precios para sostener el tipo de cambio real y, sobre todo, congelando por un breve tiempo los salarios. Suprimida la actividad sindical, los salarios reales cayeron casi un tercio.

Desde 1977, la política económica se volcó prioritariamente a bajar la inflación, la cual se había mantenido inmune al ajuste disciplinario de 1976. El gobierno puso en marcha una política monetarista clásica de economía financieramente cerrada, que desencadenó la primera recesión de posguerra no provocada por dificultades en la balanza de pagos. Tras el fracaso y luego de liberar el sistema financiero doméstico, el gobierno abrió la cuenta capital para recibir financiamiento externo y adoptó la estrategia monetarista de economía financieramente abierta por primera vez en la historia que aquí se trata. Asimismo, se decidió administrar el tipo de cambio preanunciando su valor, apuntando a que los precios se alinearan con el dólar en una trayectoria descendente. Para reforzar esa trayectoria se preanunció también la evolución de las tarifas públicas, del crédito y de los salarios mínimos. Nacía la “tablita”, pero más que eso, renacía en grado de tentativa el herramental macroeconómico de la belle époque de fines del siglo XIX y principios del XX, sólo que aplicado a una arquitectura social distinta.

El experimento tuvo consecuencias transitoriamente agradables. Durante la vigencia del plan, la inflación se desaceleró. A lo largo de 1979 y principios de 1980, el nivel de actividad se expandió y los salarios reales se recuperaron significativamente. Los salarios en dólares aumentaron enormemente. La contracara amarga de este momento socialmente más aliviado llegaría pronto. Que la inflación se mantuviera siempre por encima de la tasa de devaluación por la persistencia de los mecanismos indexatorios derivó en un atraso cambiario mayúsculo, el mayor del periodo que examinamos. Como parte del plan de estabilización incluía la apertura comercial para ponerle un techo a los precios internos de los bienes transables, la apreciación cambiaria sumada a la expansión inducida por los ingresos de capital derivó en un incremento sustantivo del déficit de cuenta corriente y de la deuda externa. Los inversores comenzaron a dudar de la sostenibilidad de la política cambiaria a comienzos de 1980, activando la fuga de capitales. La contracción resultante de la liquidez afectó al sistema financiero doméstico. El segundo shock petrolero y el aumento en las tasas de interés internacionales no hicieron más que precipitar la fuga y el colapso financiero. En febrero de 1981, el gobierno incumplió con el cronograma cambiario preanunciado, la inflación se aceleró de nuevo, la economía se tornó insolvente y, tiempo después, como resultado de una aventura bélica sangrienta y frustrada, la dictadura abandonó el poder.

El gobierno militar se había propuesto como objetivo central quebrar el empate hegemónico. En el plano económico, ello significaba ajustar en forma drástica y permanente las aspiraciones de los trabajadores. Todavía queda abierta la pregunta de cuán efectivo fue en relación con este propósito. Sí es evidente, por el contrario, que la política económica del gobierno militar provocó un quiebre imprevisto. El aumento de la deuda externa -que pasó entre 1978 y 1982 de dos veces las exportaciones a seis veces- elevó significativamente las obligaciones externas de la economía y condicionó en forma prolongada el balance de pagos. En términos de nuestro esquema, el quiebre buscado por los militares era elevar qS; el que produjeron fue reducir

La Gráfica 6 representa estos movimientos. Durante los dos años de la “tablita”, el mantenimiento de un salario real más alto que el que permitía el equilibrio externo -representado por la discrepancia entre E

79 y A

79- se financió con acumulación de deuda externa

4. Urgencias macroeconómicas: ¿la desaparición del conflicto? (1983-2005)

La democracia retornó en 1983 con dos pesadas herencias de la gestión militar: una deuda externa excesiva para la capacidad de pago de la economía (debt overhang) y el régimen de alta inflación. Ambas condicionarían el ejercicio de la política económica y el performance de la economía durante el periodo. La inflación se abatiría en 1991 y el peso de la deuda se aliviaría definitivamente recién en 2005. Una tercera herencia que perduraría en el tiempo fue la dolarización de la cartera del sector privado.

El gobierno de Raúl Alfonsín tuvo que lidiar con estos condicionamientos en un contexto internacional coyunturalmente desfavorable. La inflación mundial y la tasa de interés internacional eran las más altas desde la década de 1950 y los términos de intercambio se situaron en un nivel muy bajo. Alfonsín apuntó a satisfacer demandas sociales extendidas y multiplicadas por las esperanzas que suscitaba el retorno de la democracia, pero a la vez condenado a un tipo de cambio real muy alto para satisfacer los abultados servicios de la deuda en un contexto internacional desfavorable (ρ* y Z bajos). Por otra parte, debido al contexto externo adverso y a la incertidumbre interna, la oferta de bienes transables casi no creció. En consecuencia, el margen de maniobras fue cercano a cero.

Pese a todo, el gobierno de Alfonsín no permaneció pasivo. En 1985 lanzó el Plan Austral para abatir el régimen de alta inflación, pero con la cuestión de la deuda irresuelta el plan no prosperó. Lo intentó tres veces más, pero sin éxito. Los programas antiinflacionarios los combinó con moderadas reformas de mercado sin que le dieran acceso a un financiamiento abundante de organismos multilaterales. De igual manera, firmó acuerdos con Brasil para brindarle escala a la industria manufacturera, que operaba en un mercado interno recesivo. Asimismo, renegoció permanentemente con los bancos para capitalizar intereses y aliviar de ese modo la presión sobre la balanza de pagos en el corto plazo. Nada de esto sirvió para evitar la fragilidad con que Alfonsín llegaría al final de su mandato.

El cambio de década coincidió con modificaciones favorables en las condiciones externas. Por un lado, los bancos acreedores terminaron de desembarazarse de la deuda latinoamericana y ello permitió que las autoridades de los Estados Unidos organizaran una quita de capital -bastante modesta por cierto- mediante el Plan Brady. Al mismo tiempo, los bancos centrales de las naciones avanzadas aumentaron la liquidez. La combinación de ambos eventos permitió un alivio en los intereses pagados y una reducción del peso de la deuda total. En este contexto, el presidente Carlos Menem implementó en 1991 un plan de estabilización basado en la fijación del tipo de cambio mediante un régimen de convertibilidad de la moneda doméstica al dólar. El plan de convertibilidad involucró no sólo la fijación del tipo cambio, sino también la apertura de las cuentas corriente y capital de la balanza de pagos. El plan se lanzó con un nivel de tipo de cambio real bajo y, como en todo plan de estabilización exitoso, a la fijación siguió una apreciación real adicional. Así, la convertibilidad nació con el pecado original del atraso cambiario.

El flujo de capitales a los mercados emergentes durante la primera mitad de la década de 1990 fue abundante (↑Z). Aunque en forma bastante más moderada, los términos de intercambio externo también mejoraron respecto a la década de 1980 (↑ρ*). La mayor holgura de las cuentas externas permitió que el plan de convertibilidad tuviera éxito en bajar la inflación y expandir el nivel de actividad. La liquidez en dólares ayudó también a expandir la liquidez del sistema financiero doméstico y la difusión del crédito al consumo hacia las franjas de menores ingresos de la sociedad. Crecimiento, ingresos altos en dólares y crédito constituyeron el tridente en que se basó la popularidad de la convertibilidad.

El nuevo régimen de política económica tenía al menos dos debilidades. Por un lado, la expansión de la absorción doméstica con tipo de cambio real bajo generaba desequilibrios de cuenta corriente y una excesiva acumulación de deuda externa

Algo de eso ocurrió. Nuevas tecnologías y nuevos productos y tecnologías en el sector agropecuario, la consolidación del mercado interno ampliado con Brasil como solución para algunas ramas industriales y el impacto exportador a corto plazo de la privatización de Yacimientos Petrolíferos Fiscales (YPF) aumentaron las exportaciones. Sin embargo, las importaciones crecieron a un ritmo mayor, de modo que los desequilibrios del sector externo crecieron. Si por alguna razón el financiamiento externo se racionaba, la economía ingresaría en recesión. Así sucedió a partir de mediados de 1998. El dólar se apreció frente al resto de las monedas, de manera que Argentina se tornó todavía más cara en relación con otros socios comerciales. Simultáneamente, los términos de intercambio cayeron (↓ρ*). La moneda convertible comenzó a ponerse en cuestión más allá de las capillas minoritarias que la habían impugnado desde un principio. Menem abandonó la presidencia en medio de una recesión y alto desempleo.

Desde 1999, el gobierno de la Alianza, presidido por Fernando de la Rúa, rogó al cielo que el contexto externo mejorara, y mientras tanto combinó devaluación interna (reducción de salarios nominales) y devaluación fiscal. No sirvió y la dinámica depresiva finalmente condujo a una corrida cambiaria y bancaria que forzó una violenta devaluación de la moneda. Al afectar la hoja de balance del sistema financiero y del sector público, la devaluación implicó una crisis financiera y de deuda pública. El salvamento al sistema financiero evitó la quiebra; el default de la deuda pública externa, en cambio, fue inevitable. El derrumbe de la convertibilidad también causó el colapso de la actividad y el empleo.

¿Qué decir del protagonista de nuestra historia -el conflicto estructural- durante los casi 20 años que transcurrieron desde el retorno democrático en 1983 hasta la crisis de la convertibilidad? Ciertamente, el conflicto social estuvo presente a lo largo del periodo manifestándose, por ejemplo, en los 13 paros generales durante el gobierno de Alfonsín; o en los piquetes y manifestaciones de desempleados durante el gobierno de Menem y de la Alianza; o en las alzadas populares, en el grito de “que se vayan todos” de las clases medias urbanas, y en los cacerolazos de ahorristas durante la crisis de la convertibilidad. Sin embargo, estas formas de conflicto no se ajustan a nuestra definición de conflicto estructural.

Hay, en efecto, dos razones para descartar los conflictos de la década de 1980 como manifestaciones del conflicto estructural. El debt overhang que heredó el gobierno de Alfonsín implicaba una inconsistencia entre el volumen de recursos que debía destinarse al pago de la deuda y aquel que era socialmente tolerable en el contexto de la democracia naciente y, por caso, de cualquier democracia moderna. En este sentido, el conflicto de la década de 1980 luce más parecido, por ejemplo, al conflicto social de Alemania tras la primera Guerra Mundial, que al que había caracterizado la dinámica económica de Argentina hasta la irrupción del golpe militar en 1976. En términos de nuestro modelo, el tipo de cambio real de equilibrio macroeconómico de una economía con debt overhang es tan alto que implica un salario real socialmente intolerable para cualquier democracia, y probablemente para cualquier gobierno. Pero además del problema de la deuda, la economía en la década de 1980 fue castigada por condiciones externas excepcionalmente desfavorables: padeció términos de intercambio y financiamiento externo transitoriamente bajos. Esto hizo que el tipo de cambio del periodo se mantuviera por encima del de equilibrio macroeconómico (q 80s > qE ). Conflictos surgidos de este tipo de configuración macroeconómica son distintos de las manifestaciones características del conflicto estructural tal como lo hemos definido (q < qE ).

En cuanto a la década de 1990, el descontento social y los focos de conflicto no provinieron de quienes tenían trabajo, sino de quienes habían quedado desempleados. Tampoco se ajusta este caso al conflicto estructural, porque éste, tal como lo hemos definido, ocurre en pleno empleo; vale decir: quienes manifiestan su descontento están empleados. El conflicto social alimentado por la presencia de desempleo masivo -como el de la década de 1990- es un tipo de conflicto de carácter más universal que el que hemos definido aquí. Tampoco se amoldan a nuestra definición de conflicto estructural los conflictos asociados al colapso de la convertibilidad. Las tensiones sociales de comienzos del nuevo milenio combinaban alto desempleo con niveles de salario real del tipo de crisis de deuda.

La Gráfica 7 representa los distintos estados de la economía argentina entre 1983 y comienzos de los años 2000. En la década de 1980 (A 80s), la economía se encontraba en una situación de pleno empleo y un nivel de tipo de cambio real por encima del equilibrio macroeconómico, definido ese equilibrio bajo condiciones “normales” de financiamiento externo y de términos del intercambio. No es posible percatarse de la existencia de conflicto estructural porque la economía permanece con un nivel de tipo de cambio real más alto que qE . Tampoco es posible percibir el conflicto estructural en la década de 1990 (A 90 s ). Que el tipo de cambio real fuese menor a qE podría sugerir que el salario real efectivo estuviera próximo al de equilibrio social. ¿Era q 90 s = qS ? Dada la popularidad de la convertibilidad entre quienes preservaban su empleo es posible que así fuera. Pero como la economía se encontraba en desempleo (a la izquierda de EI), tampoco este estado es de conflicto estructural. Por último, en los primeros años 2000, la economía (A 00 s ) combinaba un nivel de tipo de cambio real mayor al del equilibrio macroeconómico -similar en los hechos al promedio de la década de 1980- y alto desempleo (a la izquierda de EI). Tampoco en estas condiciones puede manifestarse el conflicto estructural. Por estas razones, el punto S no aparece en la Gráfica 7.

5. ¿Reemerge el conflicto estructural? (2005-2015)

Nuestra interpretación sugiere entonces que desde el estallido del conflicto a mediados de la década de 1970 hasta principios de los años 2000 no se habían registrado los síntomas característicos del conflicto estructural; vale decir: una situación en que las demandas de salario real en contexto de pleno empleo generasen un desequilibrio externo bajo condiciones externas normales. ¿Podía pensarse a principios de los años 2000 que había desaparecido finalmente el conflicto estructural argentino?

Su desaparición hubiera requerido una caída de qE, un incremento de qS

o una combinación de ambas. No resulta claro que el tipo de cambio real de equilibrio macroeconómico hubiera caído. Ciertamente, la reestructuración de la deuda externa de 2005 implicó una reducción durable de las necesidades de financiamiento externo

¿Qué se podía conjeturar a principios de los años 2000 respecto al nivel de qS ? En los más de 20 años transcurridos desde la erupción caótica del conflicto distributivo de mediados de la década de 1970 hasta los primeros años de la posconvertibilidad, Argentina experimentó el peor desempeño económico de su historia. Las estructuras económica y social sufrieron cambios significativos. De ser una economía de ingreso por habitante similar a los de la periferia europea se pasó a una con un ingreso levemente por encima del promedio latinoamericano; de ser una sociedad de pleno empleo y con un nivel de pobreza escasamente significativo se pasó a otra con desempleo masivo y persistente, alto grado de informalidad laboral y bolsones de pobreza estructural; de ser un país con alta tasa de sindicalización y sindicatos poderosos y representativos se pasó a otro de menor densidad, poder y representación sindical. ¿Cabía conjeturar que este declive económico y social y esa nueva configuración institucional habían moderado irreversiblemente las aspiraciones salariales y distributivas? ¿Era razonable pensar que la sociedad argentina toleraba un nivel de qS más alto? Por decirlo en términos de (Halperín Donghi 1994), ¿la larga agonía de la Argentina peronista había llegado a su fin?

En 2003, el presidente Néstor Kirchner heredó de Eduardo Duhalde un gobierno llave en mano, que incluía un nivel de tipo de cambio real alto y retenciones a las exportaciones primarias. La debilidad política de origen del nuevo gobierno, que había accedido al poder con apenas 22% de los votos, unida al muy bajo nivel de los salarios reales, indujo una política salarial fuertemente expansiva, que propiciaba aumentos nominales por encima del aumento de la productividad sumada la inflación. El resultado fue históricamente excepcional y esa excepcionalidad se mantuvo hasta entrado 2007: nos referimos a la coexistencia de un tipo de cambio real alto y estable respecto a los principales socios comerciales -lo que se denomina usualmente como tipo de cambio real multilateral- con la recuperación de los salarios reales y del empleo. Ello pudo suceder porque la inflación diferencial argentina respecto a sus socios comerciales -inflación liderada por el empuje salarial- fue aproximadamente igual a la depreciación mundial del dólar, moneda a la que la administración de Néstor Kirchner decidió anclar el peso. En ese proceso hubo un componente de fortuna, la inversa del infortunio que erosionó al régimen de convertibilidad en su última etapa, cuando, como hemos visto, el dólar se apreció. El hecho es que con el tipo de cambio real multilateral alto se expandió la oferta de bienes y servicios transables y la demanda de bienes y servicios no transables; el nivel de actividad, el empleo y la inversión también crecieron fuertemente; los salarios reales se incrementaron, hasta 2006, al costo de una inflación en torno a 10% anual y de un moderado deterioro de los costos laborales relativos; las reservas internacionales se multiplicaron. Sin embargo, la mejora abrupta de los términos de intercambio externo desde 2006 generó presiones inflacionarias adicionales por el canal del mayor costo en dólares de los alimentos transables. Así ocurrió porque el gobierno mantuvo el tipo de cambio nominal aproximadamente constante transfiriendo los recursos fiscales adicionales -vía retenciones- a franjas de la sociedad con alta propensión a gastar. La inflación se aceleró entonces hasta más allá de 20% anual, ya no sólo por las presiones salariales, sino también por el componente de inflación importada y por la expansión de la demanda con la economía cercana al pleno empleo.

Luego del hiato impuesto por la crisis internacional de 2008-2009, la gestión kirchnerista ya no pudo reeditar su experiencia inicial de tipo de cambio real alto con salarios reales crecientes. Ahora la inflación diferencial argentina era más alta y el dólar ya no se debilitaba monótonamente en el escenario mundial. La política económica se basó entonces en el anclaje cambiario-tarifario (para mantener la inflación bajo control) y en el expansionismo salarial, fiscal y monetario (para satisfacer las aspiraciones sociales). La estrategia fue muy redituable desde el punto de vista político porque permitió la reelección de la presidente Cristina Kirchner en 2011 con 54% de los votos, el porcentaje más alto en 30 años de democracia. Durante el proceso electoral, la tendencia a la apreciación cambiaria, unida al atraso tarifario en materia energética que estaba multiplicando la importación neta de petróleo y de sus derivados, alertó a los ahorristas, que comenzaron a cambiar pesos por dólares.

Frente a la pérdida de reservas del Banco Central, el gobierno pudo haber devaluado la moneda o abrirse a los mercados de capitales. En cambio, instauró el control de cambios y las restricciones cuantitativas a las importaciones, sosteniendo de ese modo los salarios reales y protegiendo a la industria tecnológicamente más rezagada. Éste fue un diseño similar al que aplicó Perón con su estrategia defensiva entre 1949 y 1952. Pero si Cristina Kirchner emulaba la política de Perón, la historia no podía ser la misma y la eficacia de las herramientas tampoco. La sociedad y la economía tenían en los años 2000 conexiones financieras y comerciales con el mundo que no podían siquiera ser soñadas entre la década de 1930 y la de 1950. A la tasa de interés negativa vigente dominaba la preferencia por ahorrar en activos externos a menos que un tipo de cambio real alto presagiara estabilidad o apreciación real, pero el tipo de cambio real alto era precisamente lo que se había perdido; los patrones de consumo de las clases medias incluían ahora importaciones de bienes y servicios de nuevo tipo, como el turismo internacional; más relevante que eso, la estructura de las importaciones de bienes en esta nueva etapa se centraba casi exclusivamente en maquinaria e insumos de muy difícil sustitución, y buena parte de esos insumos se usaba para armar bienes de consumo altamente protegidos y de alta elasticidad-ingreso de la demanda (como teléfonos celulares y automóviles); por último, la producción de bienes exportables tradicionales requería, con las nuevas tecnologías surgidas al calor de la modernización de la década de 1990, insumos importados que aumentaban la productividad. Todo esto combinado quería decir -a diferencia de las viejas épocas de la industrialización sustitutiva- que si se limitaban las importaciones se afectaban la producción y el empleo. Así fue que, con el control de cambios y las restricciones al comercio, el segundo mandato de Cristina Kirchner (2011-2015) transcurrió con una economía estancada. Cuando la presidente se percató de que esta vez el proteccionismo defensivo no se enlazaba con un patrón de crecimiento, intentó abrirse -similar al Perón posterior a 1952- a los mercados de capitales. El fallo de la justicia norteamericana en el conflicto con los acreedores que no habían participado de los canjes de 2005 y 2010 abortó esta opción.

El aspecto crucial para nuestra discusión es que desde fines de 2011 Argentina volvió a experimentar una situación económica que no se repetía desde la segunda mitad de la década de 1970: la combinación de pleno empleo con un tipo de cambio real inferior al de equilibrio macroeconómico. La Gráfica 8 representa el tránsito de la economía desde principios de los años 2000 al segundo mandato de Cristina Kirchner. La configuración macroeconómica del periodo 2012-2015 (A15) se ajusta, pues, a la caracterización del conflicto estructural que fue el núcleo de nuestra historia y que parecía haberse diluido. Ahora bien, como hemos analizado en la sección I, qS no es una variable observable. Lo máximo que podemos hacer es conjeturar acerca de su existencia, nivel y evolución en el tiempo. ¿Es la brecha entre qE y q 15 de la Gráfica 8 el síntoma de que 40 años después la economía argentina volvía a tener, en pleno empleo, un tipo de cambio real de equilibrio macroeconómico significativamente mayor al de equilibrio social? ¿Es razonable, por tanto, interpretar el estado de la economía durante 2012-2015 como una manifestación del conflicto distributivo estructural que supuestamente había quedado atrás?

No tenemos respuesta definitiva a estas preguntas. La historia dirá si ese rasgo distintivo de la economía argentina se ha reinstalado para quedarse o ha sido sólo un viaje al pasado con boleto de regreso.

Conclusiones

En estas páginas hemos intentado capturar en un modelo y en una narración que abarca los últimos 85 años de historia económica argentina un rasgo distintivo que quizás ayude a explicar dinámicas que han estado en el centro del debate académico local: la alta volatilidad real, el retraso relativo a otras naciones, en particular el alejamiento argentino respecto a la experiencia de los espacios vacíos de colonización tardía a los que se había creído por mucho tiempo pertenecer. Así, hemos denominado a ese rasgo distintivo conflicto distributivo estructural, el concepto central de nuestro análisis. El conflicto distributivo estructural es la brecha que eventualmente emerge entre el tipo de cambio real de equilibrio macroeconómico y el tipo de cambio real de equilibrio social. El tipo de cambio real de equilibrio macroeconómico es el que bajo condiciones externas normales garantiza el pleno empleo y el equilibrio de la balanza de pagos; el tipo de cambio real de equilibrio social es el que, en pleno empleo, satisface las aspiraciones sociales en cada momento de nuestra historia. Que hagamos referencia a un rasgo distintivo no significa patente de exclusividad para el caso argentino. No lo sabemos. No hemos hecho historia comparada. Lo que sí vamos a hacer en este final es presentar cuatro breves reflexiones que completan la presentación y la ponen en contexto.

La primera se refiere al enfoque analítico. Asumimos que en las ocho décadas que tratamos la restricción dominante que limitó el crecimiento fue la restricción externa. En otras palabras, asumimos que la demanda de bienes y servicios transables fue tendencialmente superior a la oferta. Eso explica que nos enfoquemos en el concepto de tipo de cambio real y en la brecha descripta entre los dos tipos de cambio reales. No deseamos internarnos en una discusión epistemológica. Sabemos que los hechos estilizados que presentamos en el artículo podrían explicarse desde otros modelos y desde otras interpretaciones. Por ejemplo, se podrían explicar desde el comportamiento de las finanzas públicas y de la forma de financiar los desequilibrios fiscales; o se podrían explicar alternativamente desde una visión institucionalista. Idealmente, la evidencia empírica debería saldar las disputas entre los enfoques, aunque rara vez en macroeconomía el respaldo empírico dilucida la superioridad de un modelo sobre otro. Lo que hemos hecho es elegir nuestro modelo en el convencimiento de que tiene consistencia interna y poder interpretativo.

La segunda reflexión alude a la tradición en la que se inscribe este ensayo. El lector entrenado descubrirá que comparte un aire de familia con los viejos modelos de stop and go, pero que no es uno de ellos. La centralidad de la restricción externa y del tipo de cambio real son las principales semejanzas, pero a partir de esta afirmación conviene resaltar las diferencias. En nuestro modelo y en nuestra historia, cuando la restricción externa se hace operativa, los gobiernos de base popular pueden postergar el ajuste en el gasto de consumo apelando a las restricciones al comercio (menos importaciones de bienes de capital y de insumos), a los controles de cambio (menos huida de capitales, al menos transitoriamente) y, en épocas más recientes, al financiamiento en los mercados de capitales. Esas herramientas no estaban contempladas en los modelos de stop and go. De manera alternativa, los gobiernos de base autoritaria (o de democracia acotada) pueden apelar a políticas represivas para contener las aspiraciones sociales y, en plazos más largos, para doblegarlas en forma permanente y aumentar el tipo de cambio real de equilibrio social, eliminando el conflicto distributivo estructural. Eso se intentó sin éxito durante un corto tramo del gobierno de Frondizi y durante dos dictaduras. Los ingredientes de política (deliberadamente no decimos “sólo” de política económica) que acabamos de repasar tornan más complejo al modelo y también más complejos los mecanismos de ajuste macroeconómico.