Clasificación JEL: E31, E51, N16.

JEL clasificación: E31, E51, N16.

Introducción

La inflación constituye, junto con el crecimiento económico y los movimientos del mercado laboral, uno de los principales problemas macroeconómicos que enfrentan los estudiosos de la economía y los hacedores de política económica. Su evaluación y tratamiento ha sido una de las constantes del desarrollo de la disciplina durante todo el siglo XX y, no obstante, sigue siendo uno de los temas más importantes y controvertidos de la actualidad, afectando tanto a las economías industrializadas como a las de la periferia mundial. América Latina ha experimentado procesos exacerbados de inflación y ha resultado un campo de pruebas de referencia mundial en cuanto a programas antiinflacionarios, uso de instrumentos y estrategias de estabilización (desde las de carácter más ortodoxo hasta otras de corte claramente heterodoxo). Uruguay, en su carácter de economía pequeña, predominantemente abierta, con niveles de inflación sostenidamente altos (al menos desde la década de 1950) y una historia de sucesivos planes para contener la inflación, resulta un caso paradigmático para ilustrar el comportamiento de la expansión en el nivel general de precios, el papel del mercado monetario y el de las expectativas en este proceso.

El objetivo de este artículo es explicar el comportamiento de la inflación en Uruguay durante el muy largo plazo (1870-2010) como un fenómeno monetario. Para ello se utiliza un modelo de inflación monetaria, pues se entiende que la trayectoria de largo plazo de la inflación debería estar determinada por las condiciones de equilibrio en el mercado de dinero. El punto de partida es la consideración de que la relación existente entre el crecimiento de la cantidad de dinero y la tasa de inflación resulta válida bajo la aplicación de los distintos regímenes monetario-cambiarios que estuvieron vigentes durante los 140 años que cubre el análisis. Para alcanzar este propósito se estima una curva de Phillips del tipo forward-looking, donde la tasa de inflación depende positivamente de las expectativas de inflación, de la brecha de producto y de la inflación internacional medida en moneda local.

La formación de expectativas de inflación incorpora información del equilibrio de largo plazo del mercado monetario y, además, un componente inercial. Siguiendo el enfoque de Neumann y Greiber (2004) se incluye como variable explicativa de las expectativas de inflación al crecimiento del núcleo monetario, definido éste como la tasa de crecimiento tendencial de la oferta nominal de dinero que excede al crecimiento del componente de largo plazo de la demanda real de dinero. A su vez, el componente de largo plazo de la demanda real de dinero se supone que evoluciona en función del crecimiento del producto potencial. Con la inclusión de la brecha del producto se procura reflejar el impacto inflacionario del exceso de demanda agregada generado por las fluctuaciones cíclicas y shocks transitorios que implican desvíos del producto respecto de su potencial, mientras que con la incorporación de la inflación internacional se busca reflejar las presiones inflacionarias provenientes del exterior.

El indicador de crecimiento del núcleo monetario escogido para este trabajo es uno de los propuestos en Brum et al. (2013) para analizar la importancia del equilibrio del mercado monetario en el comportamiento de la inflación en Uruguay durante los últimos 30 años. En ese trabajo, el periodo de análisis es más acotado, en tanto que los indicadores utilizados para medir el crecimiento del núcleo monetario son de varios tipos. En el presente artículo sólo se utiliza el indicador que Gerlach (2004) identifica con el “crecimiento del núcleo monetario ajustado por crecimiento del producto”. En Neumann y Greiber (2004) se denomina a ese mismo indicador simplemente como “crecimiento del núcleo monetario”, pero Gerlach (2004) lo llama de aquel modo para distinguirlo de otros indicadores. Además, en Brum et al. (2013) se pretende analizar la utilidad de este indicador para proyectar la tasa de inflación en el mediano y largo plazos, algo que escapa a los objetivos del presente trabajo.

Con estos instrumentos se analizan, desde una perspectiva histórica, los distintos procesos de desmonetización y remonetización que experimentó la economía en los últimos 140 años. Para medir la intensidad de estos procesos se construye un indicador de monetización que ilustra las distintas etapas que comportó el mercado monetario en el muy largo plazo.

La estimación de la curva de Phillips especificada muestra un impacto positivo y significativo del crecimiento del núcleo monetario en la tasa de inflación. Además, se encuentra una elasticidad ingreso unitaria de la demanda real de dinero -consistente con la expectativa teórica-, sin necesidad de controlar la estimación por variables que expliquen los cambios en la demanda de dinero por motivos de portafolio. Si bien el impacto de la evolución del producto potencial (OACM, por sus siglas en inglés) sobre la inflación es positivo, no se rechaza que en el corto plazo este impacto sea similar al de otras variables. De todas maneras, en el largo plazo, el OACM tiene, efectivamente, un impacto unitario en la tasa de inflación.

A pesar de que se estimó una demanda de dinero con una elasticidadingreso unitaria, es posible identificar varios periodos de cambios de portafolio de los agentes económicos que impactaron significativamente en el grado de monetización de la economía. Tras una década inicial de desmonetización (1870-1880), cuando el sistema monetario y bancario recién se estaba constituyendo, la economía uruguaya atravesó un largo periodo de remonetización que se prolongó hasta luego de la segunda Guerra Mundial (SGM). Desde entonces, se ingresó en una fase de desmonetización que coincidió con un aumento importante de la inflación; los agentes económicos se refugiaron en activos distintos al dinero (monedas extranjeras, en particular el dólar estadunidense, inmuebles, títulos, etc.) para cubrirse de la pérdida de valor de la moneda. Esta etapa se extendió hasta mediados de 1990, cuando la economía uruguaya ingresó en un nuevo periodo de remonetización.

El artículo se organiza de la siguiente manera. En la sección I se discute la inflación como problema macroeconómico, tanto desde un punto de vista teórico como de su consideración en el caso de Uruguay y contrastando con otros países del mundo. En la sección II se presenta el modelo de inflación monetaria que sirve como marco conceptual para la estimación de la curva de Phillips. En la sección III se comentan los resultados de la estimación econométrica de la curva de Phillips. En la sección IV se realiza una breve descripción de la evolución de la inflación en el largo plazo y se identifican los distintos periodos de cambio en el grado de monetización. También se propone una interpretación histórica de esas modificaciones apoyándose en intuiciones derivadas de la teoría del portafolio. Por último se presentan las conclusiones y se plantean temas de agenda para futuras investigaciones.

I. La inflación como problema

1. Explicaciones teóricas

El mantenimiento de la estabilidad de precios es uno de los objetivos predominantes de la política monetaria en la mayoría de los países. Dicha estabilidad suele presentarse, entre otros aspectos, como una condición necesaria del crecimiento sustentable y del mantenimiento del poder de compra de la moneda doméstica. Los efectos adversos de la inflación operan a nivel micro y macroeconómico y es posible identificar seis categorías: costos de búsqueda (shoe leather costs) asociados con los incentivos de los agentes de no mantener dinero en efectivo y buscar alternativas de colocación que paguen interés o signifiquen un resguardo ante la inflación; costos de menú, relacionados con todos los inconvenientes de los empresarios de modificar frecuentemente los precios de lista en lugar de aplicar atención y recursos en actividades más productivas; cambios no intencionados en la estructura impositiva con consecuencias adversas sobre la recaudación fiscal real (tipo “efecto Olivera-Tanzi”); efectos redistributivos de la riqueza asociados con las diferentes posibilidades de cobertura que muestran los distintos segmentos sociales; incertidumbre derivada de la inflación puede afectar la inversión y el consumo ante las dificultades de predecir ganancias e ingresos futuros; y, finalmente, una elevada variabilidad de los precios relativos puede incidir sobre la competitividad de la economía y afectar su frente externo y nivel de actividad.

Si bien puede plantearse una controversia sobre el origen de la inflación, existe un hecho indiscutible: no hay inflación sin dinero, por lo que la inflación es esencialmente un fenómeno monetario. Esto es aún más evidente en periodos prolongados, como el que se considera en este trabajo.

Sin perjuicio de lo anterior, la literatura maneja un amplio conjunto de condiciones que puede incidir en el nivel de la inflación y que se resume en factores de carácter institucional, fiscal, monetario y de balanza de pagos. Simplificando, las escuelas de pensamiento actualmente dominantes en la interpretación del fenómeno inflacionario pueden identificarse como la monetarista y la neokeynesiana.

En la visión monetarista, la inflación es explicada, fundamentalmente, por el crecimiento en el quantum de la oferta monetaria por encima del ritmo de aumento de la demanda real de dinero explicada por cambios en sus fundamentos.

Por su parte, los neokeynesianos identifican distintos tipos de inflación de acuerdo con los factores predominantes. La inflación tipo demand-pull ocurre cuando el exceso de demanda agregada supera a la oferta disponible. Esta brecha del producto (output gap) puede resultar por un aumento en los gastos del gobierno o del sector privado, incrementos en la demanda internacional, o la expansión en la oferta monetaria. La inflación tipo cost-push refiere a la inflación asociada con shocks de oferta (o commodity inflation) que implican caídas repentinas de ésta ante aumentos del precio/costos de los bienes/ producción y la inexistencia de alternativas en el corto plazo. Habitualmente, este tipo de inflación se relaciona con fenómenos del tipo inercia inflacionaria donde precios y salarios evolucionan en una espiral de aumento continuo.

A pesar de que, en el corto plazo, la inflación puede tener diversos orígenes, debe considerarse que cuando las presiones inflacionarias provienen de shocks de oferta o como resultado de excesos de demanda no originados en un aumento de la oferta monetaria, su persistencia, en última instancia, depende de la respuesta que tenga la política monetaria. Si ésta reacciona de manera acomodaticia y ratifica estas presiones con una expansión monetaria, la inflación no se detiene. Si, en cambio, la respuesta de política monetaria es firme y comprometida con el control de la inflación, las presiones al alza de los precios se terminan diluyendo. Por todo esto, la inflación sería, en primera o en última instancia, un fenómeno monetario y no podría atribuirse exclusivamente a factores de otro tipo. Ésta es la hipótesis fundamental que se somete a prueba en este trabajo.

2. El caso de Uruguay a lo largo de 140 años

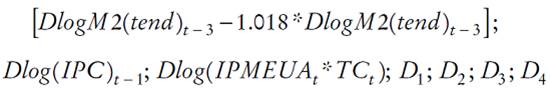

Uruguay es una economía pequeña que ocupó lugares destacados en el ranking mundial de ingreso per cápita a finales del siglo XIX, pero que, desde la década de 1930 en adelante, no ha dejado de divergir respecto a los países industrializados. En este devenir histórico ha alternado periodos de crecimiento con otros de fuerte retracción, dando como resultado una economía volátil en sus diversos frentes -PIB, inversión, exportaciones, términos de intercambio- y de bajo crecimiento. Ese débil rendimiento se expresó en el propio sistema de precios y durante la segunda mitad del siglo XX Uruguay se transformó en una economía de alta inflación (véase el Cuadro 1) hasta constituirse en uno de los problemas centrales de la política económica.1

Fuente: Bertola et al. (1999) e Instituto Nacional de Estadística (www.ine.gub.uy).

Cuadro 1: Tasas de inflación promedio anual

Aunque no se alcanzaron niveles hiperinflacionarios como sí les sucedió a otros países de la región latinoamericana,2 Uruguay experimentó un proceso de inflación crónica y alta, sostenida durante décadas y cuya resolución sólo parece ser más evidente, y no sin discusiones, desde comienzos del siglo XXI.3 Incluso, en perspectiva comparada, Uruguay ha mostrado registros de inflación entre los más elevados del mundo durante décadas, haciendo de la persistencia del proceso un interesante caso de estudio (véase la Gráfica 1).

Fuente: World Development Indicators, World Bank.

Gráfica 1: Tasas anuales de variación del IPC en Uruguay y regiones

Pese a lo anterior, el fenómeno inflacionario ha sido tradicionalmente abordado con una óptica de mediano y corto plazo, sin adentrarse en análisis de largo aliento. Sólo para citar algunos ejemplos, Zunino et al. (2011) realizan una caracterización de la persistencia inflacionaria entre 1978 y 2010 testeando la existencia de quiebres estructurales. Zunino (2010) estudia la volatilidad del producto y la inflación en Uruguay entre 1985 y 2009, con el objetivo de analizar si el país formó parte del proceso de estabilización macroeconómica que caracterizó a la economía mundial durante el periodo; Domínguez et al. (2012) abordan la causalidad entre persistencia inflacionaria y la dinámica del traslado a precios de los salarios desde fines de la década de 1990. Incluso aquellos trabajos recientes que hacen uso de una curva de Phillips como marco analítico -como el de Carrasco y Rosas (2011) y Frones (2011)- recién comienzan su análisis a finales de la década de 1980 y principios de la de 1990. La única excepción en este sentido es Álvarez (2005), donde se cubre un periodo más amplio (1942-2002), aunque su pregunta central es la relación entre crecimiento e inflación antes que ésta como proceso específico.

Por tanto, el presente trabajo propone realizar los primeros pasos en una dirección diferente y novedosa, utilizando el muy largo plazo como perspectiva temporal y estudiando la inflación como fenómeno estrechamente ligado con las condiciones del mercado monetario.

II. Marco conceptual: Modelo de inflación monetaria

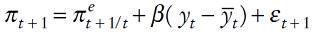

Siguiendo a Neumann y Greiber (2004), se considera una curva de Phillips forward-looking con la especificación que sigue:4

donde π

t

+ 1 es la tasa de inflación efectiva,

Para ello, se descompone la función de demanda real de dinero en un componente de largo plazo y en un componente de corto plazo:

Asimismo, se supone la siguiente forma funcional para el componente de corto plazo de la demanda real de dinero:

A su vez, el componente de largo plazo de la demanda real de dinero se expresa de la siguiente manera:

Análogamente, el logaritmo de la oferta nominal de dinero (mt

) puede descomponerse en un componente permanente (tendencial,

En el equilibrio de largo plazo del mercado de dinero se igualan los componentes de largo plazo de la oferta y demanda de dinero:

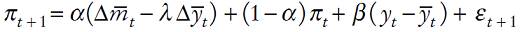

De esta manera, la tasa de inflación futura depende del crecimiento del núcleo monetario, de la tasa de inflación efectiva y de la brecha del producto del periodo corriente. La curva resultante, definida por la ecuación (2), es conocida en la literatura como curva de Phillips de dos pilares. Ésta proporciona dos canales potenciales por medio de los cuales la política monetaria puede afectar la inflación. Uno opera por medio de las expectativas de inflación y el otro lo hace mediante la brecha del PIB. El primer canal, que vincula la inflación observada con el crecimiento monetario, es el dominante en el largo plazo. El segundo canal, correspondiente a la brecha del PIB, implica una fuente transitoria de inflación generada por el impacto que tienen sobre la demanda agregada ciertos shocks monetarios y reales, pero no afecta la tendencia inflacionaria dado que en promedio la brecha es nula. Este trabajo se focaliza en el crecimiento monetario como motor de las expectativas de inflación, esto es, trabaja sobre el primero de esos canales pues su perspectiva es de muy largo plazo. La brecha del PIB, por su parte, es tratada como una variable predeterminada respecto de la inflación.

En el equilibrio de largo plazo la tasa de inflación es igual a la tasa de inflación subyacente

La solución del modelo indica que en el equilibrio de largo plazo el impacto del crecimiento del núcleo monetario en la inflación es unitario (desaparece el efecto de la brecha del producto). Sin embargo, debido al proceso de formación de expectativas adaptativas en el corto plazo, el crecimiento del núcleo monetario afecta la tasa de inflación del periodo siguiente con un coeficiente menor que la unidad. De esta forma, el impacto del crecimiento del núcleo monetario sobre la inflación se materializa sólo al cabo de un tiempo, dependiendo de la magnitud del parámetro α. Adicionalmente, la brecha del producto representa una potencial fuente de inflación transitoria.

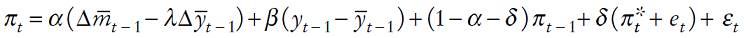

A la curva de Phillips que surge del modelo monetario de inflación se le incorpora la variación de precios internacionales (medida en moneda local) como una de las variables explicativas que pueden incidir en la dinámica inflacionaria de corto plazo. El índice de precios internacionales elegido, así como una descripción detallada de las variables utilizadas en la estimación, aparecen en la siguiente subsección. La incorporación de esta variable contempla el grado de apertura de la economía y la importancia del tipo de cambio en la determinación del componente transable del nivel general de precios. En este marco, si se cumple la versión relativa de la paridad de poderes de compra (PPC), la tasa de la inflación local de los bienes transables (πTr ) puede representarse como la suma de la tasa de inflación internacional (π*) y la tasa de variación del tipo de cambio nominal (e): (πTr ) = π* + e. Teniendo en cuenta lo anterior, se llega a la siguiente formulación final de la curva de Phillips:

donde π* + e corresponde a la tasa de inflación internacional medida en moneda nacional.

En síntesis, en la sección siguiente se contrastan empíricamente varias hipótesis. En primer lugar, se estima la curva de Phillips forward-looking según la formulación de la ecuación (3) y se testea la significatividad de las distintas variables explicativas de la inflación. Al analizar la magnitud y la significatividad estadística del coeficiente asociado a la brecha del producto se está testeando la hipótesis keynesiana de inflación de demanda, mientras que al testear la significatividad de los coeficientes asociados a la inflación inercial y a la internacional se están contrastando las hipótesis keynesianas de inflación de costos (para economías cerradas y abiertas, respectivamente). Finalmente, se testea la hipótesis de que en el equilibrio de largo plazo el impacto del crecimiento del núcleo monetario en la inflación es unitario, lo que permite no rechazar la hipótesis de que, en tendencia, la trayectoria general de la inflación está determinada por las condiciones de equilibrio del mercado monetario y, concomitantemente, caracterizar las presiones originadas en la demanda y en los costos como fuentes transitorias de inflación. Para esto último, se contrasta que la suma de los coeficientes asociados a la variable OACM, inflación internacional e inercial sea igual a la unidad, algo que ya está establecido en el modelo teórico planteado.

III. Modelos, base de datos y resultados

1. Modelo de análisis

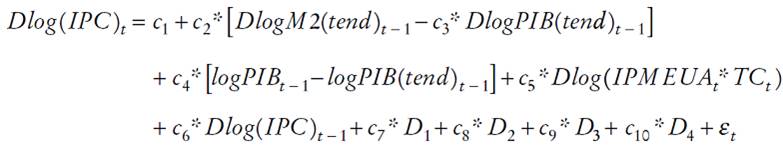

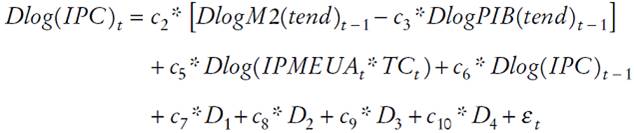

La ecuación (3) conduce a la consideración del siguiente modelo de análisis empírico para estimar la curva de Phillips del tipo forward-looking, donde la tasa de inflación depende de las expectativas de inflación -medidas a partir del crecimiento del núcleo monetario en el periodo anterior-; de la tasa de inflación efectiva del periodo anterior; de la brecha de actividad rezagada un periodo, y de la inflación internacional medida en moneda local. La siguiente ecuación presenta el modelo a estimar a partir de series anuales entre 1870 y 2010.

donde la variable a explicar, Dlog(IPC)

t

es la tasa de inflación medida como la primera diferencia del logaritmo del índice de precios al consumo (IPC). La expresión

Del análisis de los residuos del modelo propuesto -ecuación (4)- fue posible reconocer valores atípicos (outliers) que son representados por cuatro variables dummy (Di con i = 1, 2, 3, 4) que corresponden a cuatro periodos de marcada inestabilidad en los precios: 1889-1890, 1902, 1967-1969 y 1990.6 En primer lugar, se identifica el fuerte empuje especulativo que tuvo al Banco Nacional y a la actividad del financista Emilio Reus a finales de los años ochenta del siglo XIX como protagonistas (1889 y 1890) (D 1). En segundo lugar, pueden asociarse los tiempos de las últimas revoluciones armadas de la campaña uruguaya y los levantamientos del caudillo del Partido Blanco Aparicio Saravia (1902) como un periodo de marcada inestabilidad (D 2). En tercer lugar, se hace referencia a los años previos al congelamiento de precios y salarios dispuesto en el gobierno de Jorge Pacheco Areco, candidato del Partido Colorado, como el primer momento en el que la economía mostró signos de muy alta inflación (1967 y 1969) (D 3). Finalmente, se identifica 1990, quinto año del primer gobierno del también miembro del Partido Colorado, Julio María Sanguinetti y primero de Luis Lacalle (del Partido Blanco), como el último periodo del siglo XX en el cual los registros de inflación alcanzaron niveles muy elevados y oscilantes (D 4). A fines de ese mismo año se instrumentó un nuevo plan de estabilización basado en ancla cambiaria. El modelo a estimar incluye estas cuatro variables dummies -ecuación (5)-:

2. Datos y fuentes

La definición de las variables utilizadas y las fuentes de datos se detallan en esta sección. En todos los casos son datos anuales que cubren el periodo 1870-2010.

Cantidad de dinero: definida como el agregado monetario que incluye al circulante en poder del público y los depósitos a la vista y a plazo (en moneda nacional) realizados por el público en los bancos comerciales, M 2. Las series son tomadas de Román y Willebald (2015) donde se utilizaron varias fuentes. A partir de 1912 se dispone de series monetarias que permiten construir el agregado M2 mientras que para la primera década del siglo XX y para el siglo XIX la información es bastante limitada. Se recurrió, entonces, a fuentes diversas, indicadores indirectos y otra información para completar las series de dinero en circulación y depósitos.

Inflación: variación logarítmica anual del IPC (comparando los niveles de diciembre de cada año para los datos de 1937 en adelante). Los datos del IPC provienen de Bértola et al. (1999) para el periodo 1870-1936, y a partir de 1937 son del Instituto Nacional de Estadística (INE) (www.ine.gub.uy).

Inflación importada: es un índice ponderado de precios de textiles, metales, maquinaria, materiales de construcción, químicos y farmacéuticos. Los precios para el periodo 1870-1950 fueron tomados de Blattman et al. (2004). Para cubrir los años a partir de 1950, la información de precios de manufacturas se obtuvo del United States Department of Commerce Historical Statistics and Bureau of Labour Statistics. Para construir el índice se consideraron ponderaciones variables, de cada una de estas cinco categorías, a partir de la participación relativa en las importaciones (se agruparon rubros de importación para construir categorías que fueran lo más consistentes posibles entre sí). Los ratios fueron calculados a partir de las cifras de importaciones según el siguiente detalle: 1872-1874 (Dirección General de Estadística, cuaderno núm. 8, 1877: 199-203); 1891-1893 (Anuario Estadístico, 1893: 181-199); 1898-1903 (Anuario Estadístico, 1902-1903: 395-411); 1920-1921 (Anuario Estadístico, 1921: 309-368); 1931-1932 (Anuario Estadístico, 1931-1932 y 1933: 218-494); 1950-1967 (Instituto de Economía, 1969: cuadros 36 y 38); 1970-2000 (Álvarez y Falkin, 2008), y 2000-2010 (Banco Central del Uruguay). Para obtener series continuas anuales de los ponderadores se calcularon interpolaciones lineales.

Producto Interno Bruto (PIB): la series están expresadas en pesos a precios constantes de 2005 y fueron tomadas de Bonino et al. (2012).

Tipo de cambio: se trata de la cantidad de pesos uruguayos por dólar estadunidense. Durante los años comprendidos entre 1870 y 1929 se tomó el tipo de cambio presentado en Bonino et al. (2015), que considera las cotizaciones libra esterlina en relación con el peso de Uruguay de la Bolsa de Valores de Montevideo publicados en los anuarios estadísticos, y utiliza la conversión libra-dólar de Officer (2014) como medida de arbitraje. Los datos para el periodo 1929-1975 se tomaron de Maubrigades (2003); los de 1975-1980 de Vaz (1984), y los correspondientes a 1980-2010 son publicados por el Banco Central del Uruguay.

3. Resultados

En una primera instancia se estimó la ecuación (5), incluyendo las correspondientes variables dummy, utilizando Mínimos Cuadrados Ordinarios (MCO). Los resultados de la estimación de la curva de Phillips se resumen en la Cuadro 2 (modelo 1). En una segunda instancia se repitió la estimación excluyendo la constante y la brecha del producto que no resultaron estadísticamente significativas para explicar la tasa de inflación (véase el Cuadro 2, modelo 2).7 Los resultados de esta última estimación de la curva de Phillips muestran un impacto positivo y significativo del crecimiento del núcleo monetario en la tasa de inflación (el coeficiente del núcleo monetario presenta una significatividad estadística al nivel de 1%). Además, se encuentra una elasticidad ingreso unitaria y significativa (a 5%) de la demanda real de dinero, sin necesidad de controlar la estimación por variables que expliquen los cambios en la demanda por motivos de portafolio. Se realizó un test de Wald sobre el coeficiente que multiplica al crecimiento del producto potencial en la demanda real de dinero, c3, testeando si su valor era estadísticamente igual a uno y no se rechaza la hipótesis nula. De la estimación de la ecuación (5) por MCO se obtuvieron residuos bien comportados, es decir, incorrelacionados, normales y homoscedásticos.8

El crecimiento del núcleo monetario, que en principio se supone exógeno, podría ser endógeno en la medida que el diseño de la política monetaria tome en cuenta la trayectoria esperada para la tasa de inflación. Esta última puede expresarse como la suma de la tasa efectiva de inflación y un error

De lo expuesto surge que los modelos a estimar son entonces los siguientes:

Modelo 1: ecuación (5)

Modelo 2: ecuación (5 ́)

Modelo 3: ecuación (5 ́ ́)

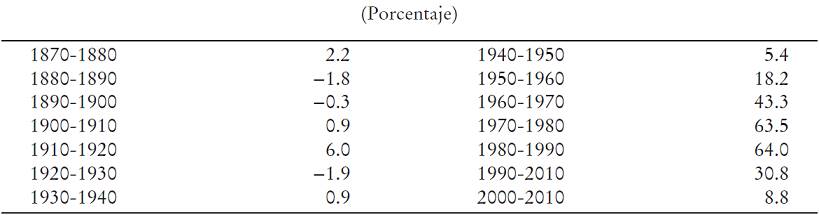

Variables instrumentales:

Ante la presencia de regresores estocásticos, los estimadores MCO son inconsistentes. Por esta razón, se procedió a estimar nuevamente la ecuación (5) por Variables Instrumentales (VI) utilizando el método de Mínimos Cuadrados en Dos Etapas (MC2E). La variable OACMt −1, fue instrumentada con su segundo rezago. Este instrumento tiene la característica de estar altamente correlacionado con la variable potencialmente endógena.9 Además, resulta factible suponer que el instrumento esté incorrelacionado con las perturbaciones del modelo, ya que difícilmente la tasa de inflación del periodo t esté muy correlacionada con el crecimiento del núcleo monetario correspondiente a tres periodos atrás, tres años en nuestro caso (t − 3). Para contrastar la hipótesis de exogeneidad, se aplicó el contraste de Hausman que compara los estimadores de MCO y MC2E y permite decidir qué método utilizar.10 Los resultados del test permiten rechazar la hipótesis nula de exogeneidad de la variable en cuestión, lo que indica que sería más adecuado utilizar MC2E para asegurar la consistencia de los estimadores de los parámetros del modelo. Los residuos de esta última estimación están bien comportados, es decir, que son incorrelacionados, normales y homoscedásticos.11 Los resultados de la estimación por MC2E (Cuadro 2, modelo 3) muestran un impacto positivo y significativo del crecimiento del núcleo monetario en la tasa de inflación (el coeficiente del núcleo monetario presenta un significatividad estadística al nivel de 1%).

Para contrastar la hipótesis referida a que la suma de los coeficientes asociados a OACM (c 2), inflación internacional (c 5) e inflación inercial (c 6) es igual a la unidad, se aplicó un test de Wald. El resultado no permite rechazar la hipótesis nula con 1% de significatividad, lo cual es consistente con la expectativa teórica.12

El coeficiente asociado a la brecha del producto no dio significativo (modelo 1), lo cual deja fuera una de las explicaciones de origen keynesiano. Las otras dos variables vinculadas también con la hipótesis keynesiana son la inflación internacional y la inflación inercial, las cuales resultaron con signos positivos y significativos (modelo 3). Se realizaron dos contrastes de restricciones lineales, aplicando el test de Wald, para comparar la magnitud de cada uno de estos efectos en relación con el de OACM. Los resultados permiten, por un lado, rechazar a 10% de significatividad que la inflación internacional (c 5) tenga el mismo impacto que el OACM (c 2) (aunque este resultado no se mantiene a 5%);13 y, en segundo lugar, no se puede rechazar que la inflación inercial tenga el mismo impacto que el OACM.14

En síntesis, en el largo plazo, el efecto de OACM es el más importante para explicar el comportamiento de la inflación; pero, en el corto plazo, no se puede descartar el impacto que tienen variables vinculadas a explicaciones de origen keynesiano, en particular, aquellas vinculadas a la inflación de costos.

IV. Interpretación: panorámica histórica y factores explicativos

La historia inflacionaria de Uruguay comporta, desde una perspectiva de muy largo plazo, dos patrones claramente diferenciados (véase la Gráfica 2). Si se toma como referencia el último registro negativo de inflación (o deflación) del siglo XX -de 1949- la economía pasó de un régimen de baja inflación en 1870-1949 con un promedio anual de 2%, a otro de alta inflación con guarismos que promediaron 45% anual en la segunda mitad del siglo y 39% entre 1950 y 2010. Esta última reducción del promedio se procesa luego de la década de 1990 en lo que parece insinuarse como un nuevo cambio de régimen, similar al de la primera mitad del siglo XX, y promediar tasas menores a 10% (2000-2010).15 El patrón de alta inflación presentó periodos de fuerte aceleración inflacionaria con picos en 1959 (49%), 1967 (136%), 1974 (107%), 1979 (83%) y 1990 (129%) que en general fueron contemplados con planes de estabilización de carácter más o menos heterodoxo. Al menos cuatro planes de estabilización son fácilmente identificables en el periodo (Banda, 1994).16

Fuente: Instituto Nacional de Estadística (www.ine.gub.uy); Bértola et al. (1999).

Gráfica 2: Inflación. Tasas anuales de variación del índice de precios al consumo

La Reforma Monetaria y Cambiaria de diciembre de 1959 se propuso lograr la estabilidad interna y externa del dinero y reiniciar el crecimiento económico; el fin del plan se suele fechar hacia 1963 y la devaluación de mayo de ese año.

El plan de 1968 estuvo caracterizado por perseguir la detención de la inercia inflacionaria utilizando instrumentos de shock y política de ingresos (la “congelación de precios y salarios”) para alinear rápidamente expectativas; hacia 1972 puede darse como agotado el plan, lo cual estuvo acompañado de una importante crisis bancaria y devaluación.

El plan de estabilización de 1978 acompañó a la estrategia más general de liberalización financiera vigente en Uruguay desde 1973 y significó el establecimiento de un crawling-peg activo (“tablita”); en un contexto de muy elevado déficit fiscal y fuga de capitales, el plan colapsó en noviembre de 1982, trayendo consigo una crisis financiera de carácter sistémico.

Hacia fines de 1990 se implementó un nuevo plan de estabilización de precios, de carácter gradualista, basado en un crawling-peg activo, pero no formalizado en una “tablita” sino que, primero, podía inferirse de variables presupuestadas y, luego, de anuncios a periódicos de las autoridades y del establecimiento de una banda de flotación cambiaria. De hecho, el plan siguió un derrotero similar al de sus antecesores y con la devaluación de junio de 2002 se habría llegado a un nuevo fracaso en la historia de los planes de estabilización de Uruguay. Sin embargo, la fuerte devaluación no significó, como en el pasado, una nueva y descontrolada escalada inflacionaria.

Desde entonces, los hacedores de la política monetaria no volvieron a hablar de “plan de estabilización” y, en su lugar, se remitieron a los objetivos de todo banco central; es decir, preservar el valor de la moneda, mantener la estabilidad de precios y crear las condiciones necesarias para la estabilidad del sistema financiero. Para ello, ha habido un traslado en el uso del ancla nominal pasando, primero, del tipo de cambio hacia agregados monetarios y, luego, a la propia tasa de inflación -dentro de una lógica tipo inflation targeting- con la tasa de interés inicialmente, y los agregados monetarios después, como instrumento de política. Los resultados han sido auspiciosos. Desde una perspectiva de mediano plazo para atender los resultados de las décadas recientes, el plan aplicado en la década de 1990 parece haber rendido, finalmente, sus frutos posicionando a la economía en una senda desconocida en los últimos 60 años.

Los resultados obtenidos de la estimación permiten construir indicadores interpretativos de la dinámica seguida por el mercado monetario durante el periodo.

Como fuera conceptualizado en la sección I, el núcleo monetario ajustado por el producto (OACM) mide cuánto difiere el crecimiento de la cantidad nominal de dinero del crecimiento de la demanda real de dinero, explicada esta última por el aumento del producto potencial. Este desalineamiento es el componente de largo plazo de la inflación y representa las presiones inflacionarias provenientes del mercado monetario. En general, el OACM resulta positivo porque es una medida de inflación subyacente, entendida como el componente más firme de la inflación (véase la Gráfica 3). En este artículo, se utiliza este indicador y se le compara con la inflación efectiva para captar los procesos de remonetización y desmonetización que experimentó la economía en el largo plazo. El indicador de monetización (IM) se define como sigue

En cuanto a los niveles del indicador, cuando la variable IM se ubica por encima de 1, es decir, cuando la tasa de inflación subyacente medida por medio del OACM es mayor que la tasa de inflación efectiva, es porque hay fundamentos que están haciendo aumentar la demanda de dinero de largo plazo por encima de lo que crece el PIB potencial. Dicho de otro modo, están operando motivos distintos a los transaccionales que presionan al alza la demanda de dinero. En estos casos se habla de “remonetización” de la economía. En tanto, cuando la variable IM se ubica por debajo de 1, es porque la inflación efectiva está superando al OACM y ello indica la contracción de la demanda de dinero. Hay motivos por los cuales la gente “huye” del dinero (usualmente por motivos de portafolio) y ello se asocia con un proceso de “desmonetización” de la economía.

El otro aspecto que hay que tener en cuenta hace al movimiento del indicador. Periodos de remonetización -con valores de IM mayores a 1- pueden mostrar registros cada vez más próximos a 1 y, en consecuencia, se podrá hablar de un proceso de remonetización que se agota. Por el contrario, valores de IM menores a 1, pero que tienden a este valor, pueden interpretarse como el cierre de una etapa de desmonetización. ¿Qué nos dice la evidencia respecto a estos procesos en Uruguay? En la Gráfica 4 se presenta la serie del indicador IM, el nivel 1 donde no ocurre remonetización ni desmonetización (monetización nula) y un cálculo de la tendencia de IM para obviar las fluctuaciones y sólo interpretar el comportamiento de la trayectoria de largo plazo (de acuerdo con sus valores tendenciales). La variabilidad del IM se la da la inflación efectiva que está en el denominador y, por ello, es necesario calcular una tendencia del propio indicador a efectos de hacer el análisis histórico.17

Hasta los primeros años de la década de 1880, cuando el sistema monetario uruguayo estaba aún en conformación, primó un proceso de desmonetización que, paulatinamente, tendió a revertirse (se supera por primera vez el valor de 1 en 1882) para ingresar en un largo periodo de remonetización. Este proceso, en el cual la demanda de dinero aumentaba por motivos distintos a los transaccionales, coincidió -en su mayor parte- con el periodo de “crecimiento hacia fuera”, de raíz agroexportadora y fundado en la ortodoxia monetaria que significaba el patrón oro. Este último estuvo legalmente vigente hasta 1914 aunque, luego de la primera Guerra Mundial, las acciones de los hacedores de política lo mantuvieron como esquema de referencia para el funcionamiento del mercado monetario (Bertino et al., 2005).

La remonetización mantuvo su firmeza hasta mediados de la década de 1930. Hacia 1938-1939 se hace evidente una trayectoria descendente de IM (una desaceleración de la remonetización) para alcanzar un valor inferior a 1 en 1945 y abrir una nueva etapa en la historia inflacionaria que se extendería hasta comienzos de la década de 1970. Es notorio cómo el indicador recoge el periodo de represión financiera de esa década como una etapa de intensa desmonetización (el indicador de tendencia IM hace un mínimo en 1957, año previo al que comenzó a discutirse la instrumentación del primer plan de estabilización). Entre 1976 y 1981 -años dominados por la administración del tipo de cambio y la vigencia de “la tablita”- pareció consolidarse una nueva etapa de remonetización que comenzó a quebrarse hacia 1982-1983 para no volver a adoptar valores mayores a 1 hasta 1996.18 Fue recién hacia principios de la década de 1990 cuando comenzó a moderarse la trayectoria de desmonetización -en vísperas del nuevo plan fundado en bandas cambiarias- y la economía se incorporó a un proceso de remonetización en la segunda mitad de esa década, la cual no se ha interrumpido hasta el presente. Un factor que a lo largo del tiempo puede alterar la demanda de dinero, en particular en etapas más recientes, tiene que ver con los cambios tecnológicos (uso de tarjetas de crédito, cajeros automáticos, etc.). De todas maneras, estos cambios no habrían afectado la elasticidad ingreso (que sigue siendo unitaria), aunque quizás sí pueden haber generado transitoriamente valores de IM diferentes a la unidad.

¿Condice esta evolución histórica con la seguida por variables que pueden ser consideradas claves en la explicación del proceso?

Una vía para responder esta pregunta es recurrir a las principales intuiciones derivadas de la teoría del portafolio para contrastar evoluciones. Tres son las relaciones fundamentales que se consideran en este trabajo y que inciden directamente en la demanda de dinero y, por tanto, en el grado de monetización de una economía: i) la evolución de la tasa de inflación; ii) la volatilidad de la tasa de inflación; y iii) la covarianza entre las tasas de devaluación e inflación.

En cuanto a la evolución de la tasa de inflación, cabe señalar que como el dinero es un activo de renta fija, su rendimiento real se ve negativamente afectado por el alza de precios, por lo que, ante una mayor tasa de inflación es de esperar, ceteris paribus, una menor demanda de los activos que integran la definición adoptada de dinero.19 Los mayores niveles de la tasa de inflación registrados entre comienzo de la década de 1950 y mediados de la de 1990 (véase la Gráfica 1) coinciden con la sostenida desmonetización que experimentó la economía uruguaya en ese periodo.

A su vez, una mayor volatilidad de la tasa de inflación genera una mayor varianza en la rentabilidad real del dinero. Esto implica que, ante un aumento de la varianza de la tasa de inflación, también se reduce la demanda de medios de pago (ceteris paribus). La volatilidad de la tasa de inflación (véase la Gráfica 5) es creciente hasta la primera mitad de la década de 1890, cayendo desde entonces hasta la década de 1930, cuando comienza una franca trayectoria ascendente con picos muy significativos en 1963 y 1983, y otros no despreciables a principios de la década de 1990. Por tanto, se aprecia que luego de un periodo de baja volatilidad que abarcó las décadas de 1920 y 1930, los años de la década de 1940 presentaron un aumento de la volatilidad que se consolidaría en la década siguiente, junto con la profundización de la desmonetización.

Fuente: Instituto Nacional de Estadística (www.ine.gub.uy); Bértola et al. (1999).

a La volatilidad se calculó a partir del desvío estándar del componente cíclico de la inflación (previamente se aplicó el filtro de Hodrick-Prescott para extraer la tendencia). La serie de volatilidad es el resultado de calcular el desvió estándar en periodos de cinco años móviles centrados.

Gráfica 5: Volatilidad de la inflación. Desviación estándar del componente cíclico de la inflación (1870-2010)a

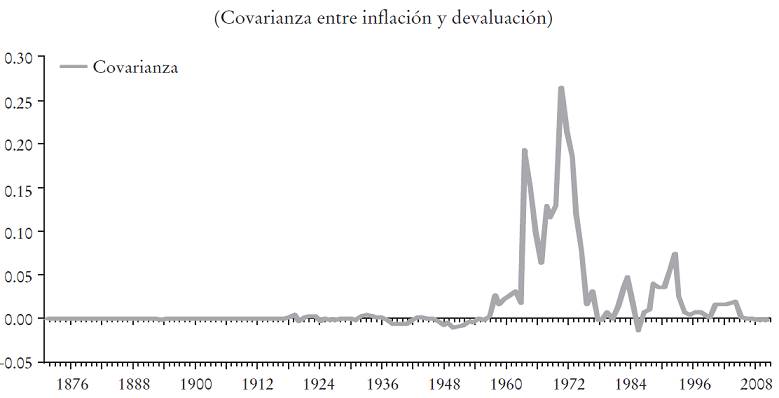

Finalmente, respecto a la tercera de aquellas relaciones, en Brum et al. (2013) se adoptó un enfoque de portafolio para estimar un modelo de demanda de dinero en una economía con alto grado de dolarización, como ha sido la uruguaya de las últimas décadas. De dicho estudio resulta que la demanda de dinero transaccional depende positivamente de la varianza de la tasa de devaluación y negativamente de la covarianza entre las tasas de inflación y devaluación.20 Una elevada varianza de la tasa de devaluación aumenta la volatilidad relativa de los rendimientos reales de los activos nominados en dólares, lo que determina una mayor demanda de dinero. Sin embargo, si esa mayor volatilidad de la tasa de devaluación está acompañada por una elevada covarianza entre las tasas de inflación y devaluación, los agentes económicos podrían posicionarse en activos nominados en dólares con el propósito de defender el valor real de sus activos.

En la Gráfica 6 se analiza lo que sucedió con la covarianza de estas dos variables clave en el periodo de estudio del presente trabajo. El enfoque de portafolio utilizado para explicar analíticamente esta relación es similar al que se utiliza en Brum et al. (2013) con una modificación, la cual es suponer que el dinero tiene rendimiento distinto de cero, aunque es conocido y fijo.

Fuente: Véase la subsección 2 de la sección III.

a La covarianza se calculó para periodos de cinco años móviles centrados.

Gráfica 6: Covarianza entre inflación y devaluacióna

El cálculo de la covarianza entre las tasas de variación del tipo de cambio (unidades de moneda nacional por dólar) y del IPC adquiere mayor sentido una vez abandonado el patrón oro luego de la PGM. Hasta ese momento, tanto la moneda uruguaya, como la de los Estados Unidos tenía por ley una paridad fija frente al oro, si bien con cierta variabilidad en el mercado, pero que dio pauta a una relativa estabilidad. No obstante ello, la covarianza se mantuvo en niveles reducidos -y con signo cambiante- durante toda la primera mitad del siglo XX. Desde la segunda mitad de la década de 1950 ese carácter cambia y la covarianza se hace positiva y muy alta hasta, al menos, la década de 1990 (con marcadas irregularidades). Este periodo estuvo caracterizado por una fuerte huida del dinero, el desarrollo de un sistema parabancario durante la década de 1960, fuga de capitales y creciente dolarización de la economía desde principios de la siguiente década.

A partir de 2005 es cuando la covarianza se hace insignificante.21 Los mayores niveles de la covarianza coinciden con el sostenido periodo de desmonetización que, aunque con las discrepancias temporales ya mencionadas, experimentó la economía durante casi toda la segunda mitad del siglo XX. A juzgar por el indicador de tendencia de la Gráfica 4, el proceso de desmonetización habría mostrado señales de estar ocurriendo desde la segunda mitad de la década de 1940 y se habría instalado definitivamente -y hasta la década de 1990- en la década de 1950, que es el momento en el cual la correlación se hace más evidente.

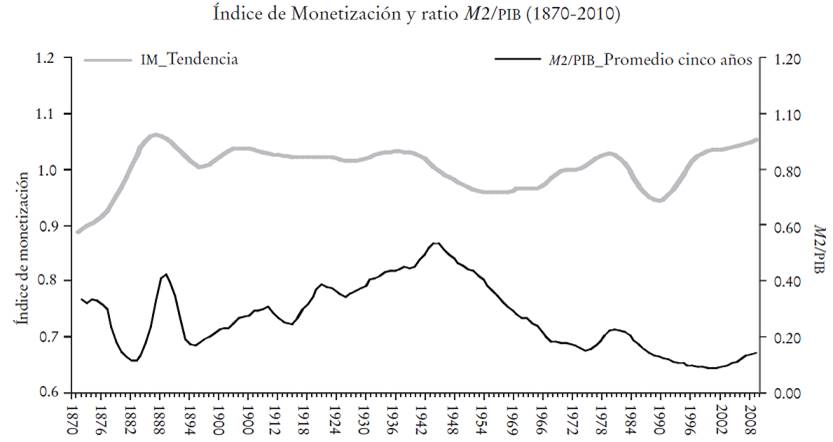

El análisis propuesto debería, además, tener correlato con otras mediciones más convencionales de la monetización de la economía, como aquellas que relacionan cantidad de dinero con producto. Por ello, en la Gráfica 7 se presenta la evolución del Índice de Monetización (en tendencia) (eje izquierdo) y del ratio M2/PIB (promedios quinquenales) (eje derecho).

Fuente: Véase la subsección 2 de la sección III.

Gráfica 7: Cantidad de dinero, monetización y producto

Evaluar la evolución de este último indicador (ratio M2/PIB) conduce a argumentar sobre la existencia de una monetización creciente de la economía hasta 1943-1944, momento en el cual el índice de monetización deja de ser mayor a 1 y, precisamente, abre un periodo de desmonetización sostenido hasta finales del siglo XX. Este proceso es solamente interrumpido en la segunda mitad de la década de 1970 y primeros años de la década de 1980 cuando, por otra parte, el ratio muestra señales de recuperación. Esta recuperación vuelve a repetirse desde comienzos del siglo XXI cuando, coincidentemente, el IM retoma una trayectoria por encima de 1. Se constata, por tanto, que el índice propuesto recoge consideraciones similares a las que se realizarían con otros indicadores, lo que refuerza las conclusiones anteriores.

Conclusiones

El objetivo de este trabajo es explicar el comportamiento de la inflación en Uruguay durante el muy largo plazo (1870-2010). Para ello se utiliza un modelo de inflación monetaria, bajo el entendido de que la trayectoria de largo plazo de la inflación está determinada por las condiciones de equilibrio en el mercado de dinero.

Se estima una curva de Phillips del tipo forward-looking, donde la tasa de inflación depende positivamente de las expectativas de inflación, de la brecha del producto y de la inflación internacional. Dentro de este enfoque se incluye como variable explicativa de las expectativas de inflación el crecimiento del núcleo monetario, definido como la tasa de crecimiento tendencial de la oferta nominal de dinero que excede al crecimiento del componente de largo plazo de la demanda real de dinero. Del análisis se derivan dos conclusiones principales.

En primer lugar, las distintas especificaciones de la estimación de la curva de Phillips muestran un impacto positivo y significativo del crecimiento del núcleo monetario en la tasa de inflación. Se encuentra una elasticidad ingreso unitaria de la demanda real de dinero -sin necesidad de controlar por variables que expliquen los cambios en la demanda de dinero por motivos de portafolio- que es consistente con lo que prevé la teoría económica. Además, se testeó la hipótesis de que en el equilibrio de largo plazo el impacto del crecimiento del núcleo monetario en la inflación es unitario, lo que permite no rechazar la hipótesis de que, en tendencia, la trayectoria general de la inflación está determinada por las condiciones de equilibrio del mercado monetario y, concomitantemente, caracterizar a las presiones originadas en la demanda y en los costos como fuentes transitorias de inflación. En otras palabras, este análisis permite confirmar que el proceso inflacionario es, en el largo plazo, un fenómeno esencialmente monetario aunque en el corto plazo no se descarte el impacto que puedan tener variables vinculadas con presiones de demanda o de costos.

En segundo lugar, al plantear una panorámica histórica de la inflación en Uruguay, se aprecia que, efectivamente, las distintas trayectorias de desmonetización y remonetización que experimentó la economía resultan consistentes con los procesos seguidos por sus posibles variables explicativas. En efecto, el periodo de desmonetización que vivió la economía uruguaya durante casi medio siglo coincidió con mayores niveles de inflación, un aumento en la volatilidad de esta variable, y un incremento de la covarianza entre las tasas de inflación y devaluación.

La agenda de trabajo que se propone contempla avanzar sobre dos líneas de investigación. Por un lado, considerar explícitamente las consecuencias que tienen sobre la demanda de dinero los cambios de portafolio, e incorporarlos a la especificación del modelo de análisis. Esto es, considerar las trayectorias de aquellas variables que pueden estar vinculadas con el rendimiento de activos alternativos al dinero o con la volatilidad relativa de estos rendimientos (que puede asociarse con la conformación de mercados y su caracterización de competencia) y que terminan generando cambios en el grado de monetización de la economía y, de su mano, en la dinámica de los precios. En este sentido, el desafío es más empírico que teórico, puesto que la representación del proceso requerirá de la construcción de variables específicas no disponibles actualmente en el sistema estadístico nacional (fundamentalmente, indicadores de costos de oportunidad). Por otro lado, se espera contrastar estos resultados con las interpretaciones tradicionales que se han hecho de la inflación en Uruguay y que han transitado por explicaciones de corte monetarista, estructuralista y de costos. De ese modo, se dará una visión de muy largo plazo a los análisis en la materia que, usualmente, se refieren a relaciones de corto plazo.

nueva página del texto (beta)

nueva página del texto (beta)