Clasificación JEL: E51, G23.

Introducción

Como es bien sabido, el acceso a servicios financieros desempeña un papel crítico para facilitar el crecimiento económico y reducir la desigualdad en el ingreso (Levine, 2005). Asimismo, al ayudar en la elección de tecnologías y en el financiamiento del capital y de los insumos necesarios, el acceso al sistema financiero es esencial para fomentar la actividad empresarial. Sin embargo, entre los países menos desarrollados no es raro encontrar que sólo una pequeña fracción de firmas y empresarios hacen uso de los servicios y los productos que ofrecen las instituciones financieras.

En el caso de México, el último censo económico reporta que menos de 10% de las empresas financiaban sus operaciones con fondos provenientes de instituciones financieras. Sin embargo, esta pequeña cifra puede ser el resultado de que sólo 7% de los negocios estaba constituido por corporaciones o asociaciones. Ante ello, quizá resulte más conveniente saber cuántas personas utilizaban los servicios que proveen las instituciones financieras. Con respecto a esto, The Little Data Book on Financial Inclusion del Banco Mundial (2012) informa que, para el caso de México, sólo 27% de la población de 15 años o más tenía una cuenta en una institución financiera, y en el caso de 40% más pobre de dicha población, la cifra fue de 12%. Para el caso de Latinoamérica, las cifras son de 39 y 25%, respectivamente. Así, a pesar de ser uno de los países con mayor ingreso per cápita de la región, el número de empresas y personas que en México hace uso de los productos y los servicios que ofrecen las instituciones financieras es desproporcionadamente bajo.

El resultado anterior puede obedecer tanto a una baja demanda efectiva como a la falta de oferta. Sin embargo, considerando que no hay razón para creer que las necesidades económicas de la población y de las empresas mexicanas difieren mucho de las del resto de los países latinoamericanos, el menor uso que en México se hace de los productos y de los servicios ofrecidos por instituciones financieras puede obedecer en mayor medida a un problema de oferta. Ahora bien, las instituciones financieras no representan la única fuente de recursos a los que las empresas tienen acceso: los proveedores de mercancías pueden ser una fuente muy importante para financiar el capital de trabajo (Petersen y Rajan, 1997).

De acuerdo con encuestas realizadas por el Banco de México, de 2009 a 2013 el crédito de proveedores, también llamado crédito comercial, era la fuente más importante de financiamiento externo para las empresas en México. Más aún, de acuerdo con estas encuestas, parece ser que la importancia relativa del crédito de proveedores es independiente del tamaño de las empresas encuestadas. Pero ¿qué hay de su valor? De acuerdo con la Encuesta del Clima de Inversión, realizada por el Banco Mundial (2010),1 el crédito comercial en México financió 16% de toda la inversión y 21% del capital de trabajo. Mientras tanto, las cifras correspondientes a préstamos bancarios y líneas de crédito fueron de 8.8 y 10.9%, respectivamente. De esta manera, parece ser que el crédito de proveedores es importante en términos del número de empresas que usan este tipo de financiamiento, así como de su valor. Además, esta misma encuesta informa que comparado con lo que acontece en los países de Latinoamérica y el Caribe, el crédito comercial en México era una fuente más importante de financiamiento. A diferencia de lo que acontecía en México, el crédito de proveedores en el continente sólo financiaba 7.5% de las inversiones y 18.1% del capital de trabajo.

Pero ¿por qué es tan importante el crédito comercial en México?, ¿se trata de una reacción a la relativamente poca penetración de los bancos?,2 ¿los créditos comerciales actúan como reemplazos del crédito bancario?, ¿quién provee el crédito comercial?, ¿quién lo demanda y quién lo utiliza? Una respuesta a estas preguntas proveería información que podría ayudar a entender cómo las empresas financian sus gastos y proporcionaría nuevos elementos para una mejor medición del canal crediticio de la política monetaria. A pesar de la importancia que tiene en México el crédito comercial, no tenemos conocimiento de artículos que aborden estas cuestiones utilizando datos de México. Una causa ha sido la falta de información.

Utilizando nuevos datos de corte transversal, este artículo busca responder dos preguntas básicas. Primero, ¿qué factores determinan quién demanda y quién hace uso del crédito de proveedores?, y segundo, ¿qué determina el valor de dicho crédito? Al responder a estas preguntas daremos un primer paso para empezar a entender si la existencia del crédito comercial refleja una demanda de fondos muy pequeña como para ser atractiva para los bancos, un nivel de informalidad que impide a los bancos medir eficientemente el riesgo del crédito, o quizá existe sólo porque algunas compañías no financieras tienen poder de mercado, así como liquidez e información suficientes, que les permite obtener una ganancia al proporcionar fondos a otras compañías no financieras.

Con este propósito, tomamos datos proporcionados por la Encuesta Nacional de Competitividad de Fuentes, Financiamiento y Uso de Servicios Financieros de las Empresas (ENAFIN)3 que diseñó el Banco Interamericano de Desarrollo (BID), la Comisión Nacional Bancaria y de Valores de México (CNBV) y el Instituto Nacional de Estadística y Geografía (INEGI). Considerando los Censos Económicos 2009, la muestra de la ENAFIN se limitó a empresas que tuvieran operación en 2008, que emplearan a seis o más trabajadores y que se localizaran en ciudades con más de 50 000 habitantes. La cobertura de la muestra permite cifras de representatividad nacional, por tamaño de compañía, para más de 280 000 unidades económicas. La encuesta se realizó en el último cuatrimestre de 2010 y la información recolectada data del año anterior.

Con la ayuda de un modelo Probit en el que se considera un problema de selección, encontramos, entre otros resultados, que la decisión de buscar un crédito de proveedores aumenta mientras más pequeña sea la empresa, pero la concesión del mismo está correlacionada positivamente con el tamaño de la empresa que lo solicita. Asimismo, controlando por tamaño, encontramos que la probabilidad de recurrir a un crédito comercial está correlacionada negativamente con qué tan informal es la empresa. Por otra parte, mediante una estimación Tobit, encontramos que la entrega de facturas cuando se venden bienes y servicios, la utilización de créditos bancarios y el tipo de industria en el que operan las empresas son los principales factores que determinan el valor promedio del crédito comercial. En general, nuestros resultados sugieren que las empresas de menor tamaño, que no entregan facturas legales y que tienen pocos vínculos con los bancos, son menos proclives a utilizar un crédito comercial. Más aún, la informalidad no sólo reduce la probabilidad de utilizar un crédito comercial, sino que también merma su valor.

Para probar estos resultados, este artículo se divide en tres secciones. La primera sección describe las diferentes teorías que explican por qué el crédito comercial se ofrece y se demanda. En la segunda sección se describen los datos que se utilizarán para probar las hipótesis planteadas en la sección anterior. En la tercera sección se realiza el análisis empírico de los datos, se explican los modelos empleados y se presentan los resultados. Por último se presentan las conclusiones.

I. Una revisión bibliográfica

El crédito comercial no es algo particular de México. De acuerdo con Petersen y Rajan (1997) éste fue la principal fuente de financiamiento a corto plazo en los Estados Unidos y según Rajan y Zingales (1997) representó entre 11 y 15% del total de los activos de las empresas no financieras de los siete países más desarrollados. Para el caso de Japón, Uchida, Udell y Watanabe (2006) asientan que durante 2002 el crédito de proveedores representó 30% de toda la deuda asumida por medianas y pequeñas empresas. Tomando en cuenta que estos países cuentan con un mercado de capital y un sector financiero bien desarrollado, se han generado varias teorías para explicar por qué compañías no financieras podrían estar dando crédito a otras empresas.

En primer lugar, la introducción de crédito comercial permite una separación entre el intercambio de bienes y la entrega de dinero, ayudando así a disminuir los costos asociados con la recolección y el almacenamiento de dinero. Como sugieren Ferris (1981), Emery (1987) y Schwartz (1974), el crédito comercial puede reducir los costos de transacción en los que incurre un proveedor, y permite a las compañías contar con una mejor administración de su capital de trabajo y de su inventario. En ese sentido, sería más probable que el crédito comercial se presentara cuando las empresas hacen negocios frecuentemente entre ellas.

En segundo lugar, de acuerdo con Emery (1987), las empresas ofrecen crédito comercial por tener acceso a liquidez a menor costo o porque el costo de oportunidad del préstamo es muy bajo -una situación que podría presentarse cuando es muy pequeña la tasa de rendimiento de los productos de ahorro-. Si los receptores del crédito comercial tienen restricciones financieras o problemas de liquidez, esto podría ser ventajoso tanto para el proveedor como para el receptor de dicho intercambio. En este sentido, el crédito comercial podría verse como un mecanismo para resolver problemas de liquidez y como reemplazo del crédito bancario. Sin embargo, en un contexto en el que los bancos no conocen bien a los prestatarios potenciales, Séverin, Alphonse y Ducret (2004) sugieren que el crédito comercial y el crédito bancario podrían verse también como complementarios, ya que los bancos podrían tomar el uso del primero como una señal de la buena reputación de los prestatarios, y en algunos casos como un prerrequisito para tener acceso al financiamiento bancario.

Las tres hipótesis sugieren que las empresas con un bajo acceso a productos y servicios bancarios demandarían crédito comercial. Sin embargo, el crédito de proveedores generalmente se otorga sin fianza y por lo tanto la probabilidad de tener acceso a dicho financiamiento depende de qué tan confiables son los deudores. Así, existen razones por las cuales las empresas que forman parte de una cadena de suministro serían más proclives a poder acceder a este tipo de financiamiento.

Respecto a esto, Woodruff (2001) sugiere que el tamaño del capital invertido en la empresa y el número de años que ésta tiene, incrementarían la confianza del oferente del crédito comercial en que las deudas serán cubiertas. Así, mientras más grande y antigua sea una empresa, mayor será la probabilidad de que el emprendedor valore su reputación y, por lo tanto, se incremente la posibilidad de recibir dicho financiamiento. Claro que hay otra razón por la que el tamaño importaría: si el tamaño se correlaciona con el poder monopsónico, entonces es posible que empresas más grandes sean más proclives a recibir crédito comercial. Además, la utilización de una contabilidad formal hace más probable que el oferente del crédito confíe en el estado financiero de la empresa, incrementando en consecuencia la posibilidad de que el crédito comercial sea otorgado. Finalmente, el manejo que hacen los deudores potenciales de productos y servicios bancarios sugiere que estas empresas y empresarios están de alguna forma bien establecidos. De esta manera, son menos proclives a cerrar el negocio así como a desaparecer o ignorar sus deudas con los proveedores del crédito comercial. Estas tres razones sugieren que las empresas con mayores niveles de activos (excluyendo inventarios), que operan en un lugar fijo, con un sistema de contabilidad formal y que hacen uso de productos bancarios podrían tener mayor probabilidad de recibir ofertas de crédito comercial.

Como muestra esta revisión, la literatura sugiere que las pequeñas empresas que operan de manera informal y que están excluidas del sistema financiero formal serían más proclives a solicitar un crédito comercial. Sin embargo, una vez que se consideran las imperfecciones en la información, es posible que este tipo de empresas tengan una menor probabilidad de recibirlos.

II. Los datos

Utilizamos los datos de la ENAFIN para analizar qué tipo de empresas hacen uso del crédito de proveedores. Esta encuesta es el resultado de la colaboración entre el BID, la CNBV y el INEGI. Considerando los Censos Económicos 2009, la muestra de la ENAFIN se limitó a las empresas que tuvieron operación en 2008, que emplearan a seis o más trabajadores en los sectores manufacturero, construcción, comercio y servicios, y que se localizaran en ciudades con más de 50000 habitantes. En este sentido, la cobertura de la muestra permite, de acuerdo con sus autores, obtener cifras de representatividad nacional, por tamaño de compañía, para más de 280000 unidades económicas. La encuesta se realizó en el último cuatrimestre de 2010 y la información recolectada data del año anterior. El Cuadro 1 proporciona información de la muestra de empresas consideradas respecto al sector, número de empleados y si habían utilizado crédito de proveedores en 2009.

Nuestros datos se limitan a un año, así que no es posible analizar cómo se comporta el crédito comercial durante el ciclo económico. Aún más, tampoco podemos analizar si el crédito comercial y el crédito bancario son sustitutos o complementos, ya que no contamos con información sobre qué tan fuerte es la relación comprador-vendedor (Uchida, Udell y Wako, 2006). Por último, es importante hacer notar que 2009 -el año en que se recabó la información- no fue un año típico para la economía mexicana. Entre otras cosas, el PIB se contrajo 5.6% y el crédito bancario declinó 7.7%. A pesar de estos problemas, este artículo podría ayudar a proporcionar nueva información concerniente a los posibles vínculos entre el crédito comercial, el tamaño de las empresas, la informalidad y el crédito bancario.

Para definir la primera variable dependiente se utilizó la pregunta 13.01 de la encuesta, en la que se le pregunta al empresario: “En 2009, ¿recibió de sus proveedores crédito en dinero o en mercancía?” Asumiendo que la respuesta a esta pregunta fue positiva, se le pregunta entonces al empresario: “En 2009, ¿a cuánto ascendió el monto total de sus préstamos con proveedores?”, siendo la respuesta a esta pregunta la que se utilizó para evaluar la segunda variable dependiente: el valor del crédito comercial.

Como muestra el Cuadro 2, 59% de la muestra declaró haber usado el crédito comercial en 2009, siendo el valor de la mediana de dicho financiamiento igual a 22 000 dólares. Entre las empresas que financiaban sus operaciones con recursos propios y con crédito comercial, el valor del último fue en promedio cinco veces el de los primeros. Por otra parte, entre las empresas que tenían líneas de crédito en bancos y utilizaban crédito comercial, el valor promedio del último era 23 veces el de las primeras.

Considerando las condiciones de financiamiento, el crédito comercial se dio -en 95% de las respuestas- en forma de bienes entregados como anticipo. El pequeño porcentaje de proveedores que prestan dinero es consistente con el hecho de que los insumos no pueden desviarse tan fácilmente hacia otros fines como sucede con el efectivo (Burkart y Ellingsen, 2004), siendo esta característica una de las razones por las que es difícil para los bancos competir en este mercado. Entre las empresas que hacen uso del crédito de proveedores, menos de 6% tuvo que pagar una tasa de interés mensual por dicho financiamiento, siendo dicha tasa de 5% mensual en promedio. Asimismo, 34% de las que utilizaron crédito comercial declararon que por lo menos algunos de sus proveedores ofrecían descuentos por un pago oportuno o que realizaban cargos adicionales por un pago tardío. En promedio, el umbral de tal penalización era de 30 días, y encuestados que se habían tardado en pagar -los cuales conformaban cerca de 6%- dijeron que el promedio de la tasa de penalización era de 10%. Así, si se paga a tiempo, el crédito comercial parece ser una fuente de financiamiento más económica -en comparación con lo que cobran tanto las instituciones bancarias como las no bancarias a las pequeñas y medianas empresas-. Sin embargo, la encuesta no preguntó por los precios de las mercancías que fueron entregadas, y en consecuencia no es posible analizar si los precios establecidos por los proveedores fueron más altos cuando se otorgó el crédito comercial. Asimismo, el costo del crédito comercial podía incrementarse también si su otorgamiento condicionaba que los destinatarios no vendieran productos provistos por la competencia. Sin embargo, no hay una pregunta en la encuesta que nos ayude a analizar qué tan común es dicho requisito. Por lo tanto, no es posible saber el costo verdadero de utilizar un crédito comercial.

Como explicamos, la literatura económica sugiere que el tamaño de la unidad económica, el uso de facturas oficiales y qué tanto acceso tiene una empresa al financiamiento bancario, así como a medios electrónicos de pago, son factores que influyen en la probabilidad de que una empresa tenga acceso al crédito comercial. En este sentido, el Cuadro 2 muestra que 82% de las empresas expiden facturas oficiales -un documento legal que podría ser empleado con fines tributarios- a sus clientes y una porción similar tiene una cuenta de depósito en algún banco.4 Asimismo, 30% de todas las compañías que constituyen la muestra cuentan con préstamos bancarios, líneas de crédito bancarias o financiamiento de inversionistas externos. Por último, poco más de la mitad de las empresas eran familiares (definidas como tales cuando propietarios y administradores mantienen lazos sanguíneos de hasta tercer grado), con una mediana de duración en el negocio de 12 años, y 80% de las compañías encuestadas compraron mercancías para la reventa en 2009, una actividad que pudo estar correlacionada con la presencia de crédito comercial.

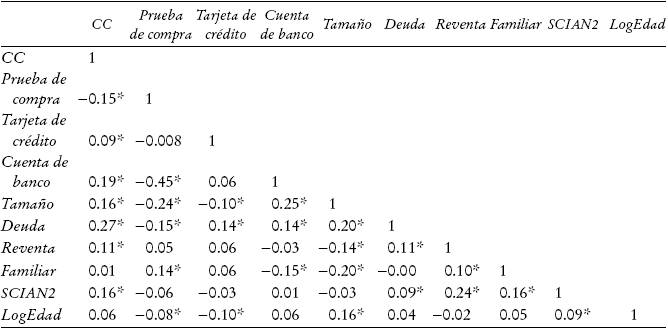

Una primera aproximación a los determinantes de la probabilidad de utilizar créditos comerciales puede encontrarse en el Cuadro 3. Ahí se muestra la matriz de correlación y el significado estadístico de las variables que -de acuerdo con la literatura revisada- afectan la probabilidad de usar un crédito comercial. La matriz se compone de 10 variables, cuyas definiciones se encuentran en el Cuadro 2. La primera variable -que será la primera variable dependiente, denominada como CC- toma el valor de 1 si la compañía reporta haber usado un crédito comercial y 0 de no ser así. Para medir la informalidad utilizamos una variable -denotada como Prueba de compra-, la cual toma un valor de 1 si la compañía entrega facturas legales, un valor de 2 si sólo proporciona recibos -un instrumento no válido para fines tributarios-, y un valor de 3 si no proporciona ningún tipo de documento que describa la realización de un intercambio. Así, un valor más alto para esta variable indica que la empresa es menos capaz de proporcionar cifras confiables de su estado financiero. El Cuadro 3 muestra que la correlación entre las variables CC y Prueba de compra es negativa; resultado que es consistente con la hipótesis de Woodruff (2001).

* La relación es estadísticamente significativa a 1% o mejor.

Cuadro 3 Matriz de correlación para las estimaciones Probit

Se emplearon tres variables para evaluar el uso de productos y servicios financieros que proveen instituciones financieras. El primero -denotado como Deuda- busca evaluar si la empresa tiene un préstamo bancario, una línea de crédito revolvente con un banco o un financiamiento de inversionistas externos. Considerando el número de respuestas positivas que dieron los entrevistados, esta variable toma valores entre 0 (lo que significa que no tienen ningún financiamiento) y 3. De acuerdo con Emery (1987), el crédito comercial y el crédito bancario son sustitutos y por lo tanto se esperaría que la correlación entre la variable CC y la variable Deuda sea negativa. Sin embargo, de acuerdo con Séverin, Alphonse y Ducret (2004), dicha correlación debería ser positiva, ya que ser destinatario de un crédito comercial puede indicar que se es un deudor con buena reputación. Asimismo, el uso de productos y servicios bancarios hace más difícil para las empresas desatender sus deudas, incluso con créditos comerciales por parte de proveedores. El Cuadro 3 presenta una correlación positiva entre ambas variables.

Una segunda variable que podría ayudar a evaluar el uso de productos financieros es Cuenta de banco, que toma el valor de 1 si la empresa tiene una cuenta de depósito en algún banco. Siguiendo la hipótesis transaccional, se espera que las compañías que no tienen cuentas de este tipo sean las más proclives a utilizar el crédito comercial como mecanismo para reducir sus costos de transacción. Sin embargo, para reducir los costos de recolección y almacenamiento, los proveedores del crédito comercial tienen mayores incentivos para ofrecer financiamiento a las compañías que tengan la habilidad de realizar transferencias electrónicas (lo cual, por lo común, requiere que se cuente con por lo menos una cuenta de depósito). En este sentido, los resultados que se muestran en el Cuadro 3 sugieren que la correlación parcial entre ambas variables es positiva.

Por último, la tercera variable es Tarjeta de crédito, la cual adquiere el valor de 1 si el propietario de la empresa utiliza su tarjeta de crédito para pagar gastos del negocio, y 0 si no es así. Dado que los proveedores de crédito comercial no tienen la capacidad de acceder al historial crediticio -que tienen los burós de crédito- de las empresas, la utilidad de Tarjeta de crédito es que conlleva una señal de la reputación crediticia del propietario. En este sentido, la correlación entre CC y Tarjeta de crédito debería ser positiva. Como se muestra en el Cuadro 3, la correlación parcial entre las dos variables es positiva.

Para describir a las empresas hacemos uso de cinco variables. La primera, denotada como Tamaño, mide el tamaño de la compañía de acuerdo con su nivel de empleo.5 Siguiendo a Woodruff (2001), esperamos encontrar una correlación positiva entre la variable Tamaño y la variable CC: mientras más grande sea la empresa, mayor será la preocupación por conservar su reputación y mayor la facilidad de encontrar información blanda de sus finanzas. Del mismo modo, como también se explicó, es posible que empresas más grandes tengan poder monopsónico que las ayude a recibir crédito comercial de sus proveedores. Con los resultados del Cuadro 3 no se puede descartar la hipótesis de una correlación positiva entre ambas variables.

La variable que se denota como Edad es el logaritmo del número de años que la empresa lleva operando. Si consideramos a esta variable como un proxy de la estabilidad de la empresa en el mercado, se esperaría una correlación positiva entre el crédito comercial y la edad de la empresa. Aun cuando se encuentra una correlación positiva, el Cuadro 3 muestra que dicha correlación no es estadísticamente significativa a 1%. Para considerar la estructura organizacional de las empresas empleamos una variable -denotada como Familiar- que toma el valor de 1 si la empresa es familiar. Asumiendo que las empresas familiares tienden a ser menos transparentes en sus operaciones, de acuerdo con lo que argumenta Woodruff (2001), esperamos una correlación negativa entre la variable crédito comercial (CC) y la variable Familiar. La cuarta variable clasifica la empresa de acuerdo con el tipo de industria en la que opera. Para tal fin hacemos uso del Sistema de Clasificación Industrial de América del Norte (SCIAN). Para fines empíricos, agrupamos todas las empresas en la muestra de la encuesta en dos tipos de industria: SCIAN1 y SCIAN2. La primera agrupa empresas en los sectores de comunicaciones y transportes, así como a las que ofrecen servicios financieros, educativos, de salud y recreativos. Por otra parte, SCIAN2 agrupa empresas en el comercio mayorista y minorista, en el sector manufacturero, y de servicios de preparación de comidas y bebidas. Dada la tecnología que se utiliza para producir los bienes y servicios y los procesos que se siguen para la venta de los mismos, se espera que las empresas en SCIAN2 sean las más proclives a involucrarse en un crédito comercial. De tal forma, se espera -y se encuentra, como se muestra en el Cuadro 3- una correlación positiva entre el uso del crédito comercial (CC) y SCIAN2. Asimismo, dado que las compañías que compran mercancías para la reventa son más proclives a financiar sus operaciones mediante un crédito comercial, se espera -y se encuentra- una correlación positiva entre las empresas involucradas en la Reventa y el uso de crédito comercial.

El Cuadro 3 sugiere que nuestra variable CC se correlaciona con el nivel de informalidad de la empresa (Prueba de compra), el tamaño de ésta (Tamaño), su inclusión financiera (Tarjeta de crédito, Cuenta de banco y Deuda), el tipo de industria en que se ubica (SCIAN2), si compra mercancías para la reventa (Reventa), y qué tan antigua es la empresa (LogEdad). Sin embargo, dichas correlaciones podrían ser erróneas en virtud de que la variable CC podría tomar un valor de cero ante la falta de suministro de crédito comercial o debido a que las empresas que demandan dicho crédito no aceptan los términos de éste. Dado este aparente problema de selección, hemos usado un modelo probabilístico que intenta corregir este problema potencial.

Al considerar nuestra segunda variable dependiente -el valor del crédito comercial, denotado como Valor de CC- la literatura sugiere tres variables que podrían ayudar a explicar su comportamiento. Primero, si el crédito comercial es empleado para financiar el capital de trabajo o la inversión, esperaríamos una correlación positiva entre el tamaño de la empresa (que será medido en términos de empleo) y el valor del crédito comercial. Como muestra el Cuadro 4, dicha hipótesis no se puede descartar. Segundo, dado que el costo de no pagar la deuda -desde el punto de vista de los proveedores de crédito comercial- se incrementa con el valor del crédito otorgado, esperaríamos una relación positiva entre este último y el uso de facturas y de productos y servicios bancarios por parte de los deudores, ya que proporcionarían información relacionada con qué tan probable es la morosidad. Como muestra el Cuadro 4, se encuentra una correlación positiva entre el valor del crédito comercial y el uso de cuentas bancarias y líneas de crédito o préstamos bancarios. Respecto al uso de facturas oficiales, este cuadro sugiere que la hipótesis previamente descrita podría desecharse. Sin embargo, una vez que se emplea el valor promedio del crédito comercial, la correlación con Prueba de compra es negativa y estadísticamente significativa.

III. Los resultados

Siguiendo la literatura revisada, se consideraron cinco tipos de variables como determinantes de la probabilidad de usar el crédito comercial: el tamaño de la empresa, si entrega facturas, si se utilizan productos bancarios para ahorro y préstamo, si es un negocio familiar y el tipo de industria en el que operan.

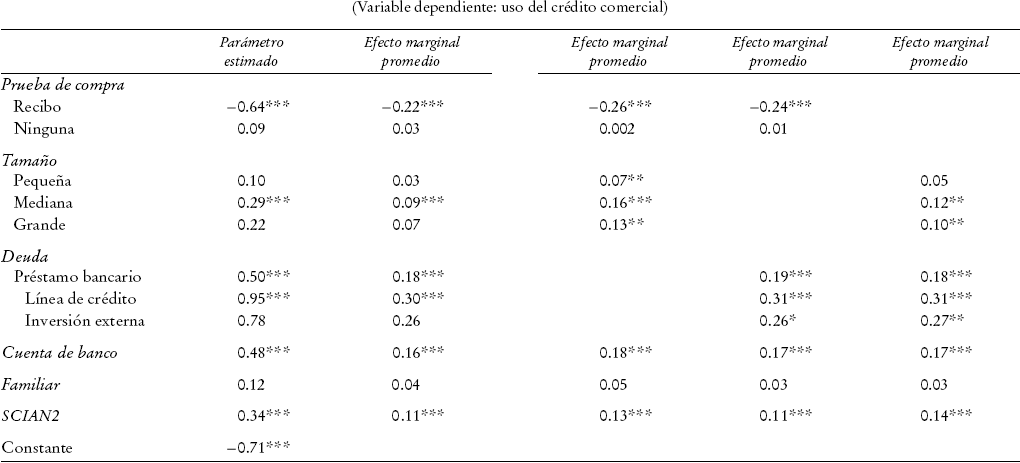

El resultado que se muestra en la columna izquierda del Cuadro 5 sugiere que la probabilidad de usar un crédito comercial disminuye conforme la empresa sea más pequeña, un hecho qué confirma la hipótesis de Woodruff. Asimismo, el signo negativo del parámetro estimado para Prueba de compra sugiere que la probabilidad de utilizar un crédito comercial declina cuando los negocios expiden recibos en lugar de facturas oficiales. Con respecto a la inclusión financiera, los resultados apoyan la hipótesis de Alfonso et al. (2004), en tanto que la probabilidad de utilizar un crédito comercial se correlaciona positivamente con tener deudas con los bancos. Por último, aunque no menos importante, la correlación entre tener una cuenta bancaria y el uso de un crédito comercial es positiva. Como se explicó antes, esta correlación pudo haber sido positiva o negativa. Por un lado, las empresas que carecen de una cuenta bancaria se beneficiarían más al adquirir un crédito comercial, ya que reducirían sus pagos. Por el otro, sin embargo, para reducir los costos de recolección y almacenamiento, las empresas que ofrecen crédito comercial preferirán hacer préstamos a empresas que tengan cuentas bancarias. Como sugieren los datos del Cuadro 5, este segundo argumento parece ser más importante. Por último, las empresas que pertenecen al sector servicios (SCIAN2) fueron más proclives a hacer uso del crédito comercial.

a Las variables omitidas fueron: Prueba de compra = 1 (uso de facturas aceptadas para fines tributarios); tamaño = 1 (microempresas); deuda = 0 (deuda bancaria cero); y SCIAN1. Muestra: datos pertenecientes a 985 empresas.

* p < 0.1.

** p < 0.05.

*** p < 0.01.

Cuadro 5 Estimaciones Probita

No obstante, como muestra el Cuadro 3, las empresas de mayor tamaño son más proclives a proporcionar facturas y a utilizar productos financieros. Para considerar dicha situación, en la columna de la izquierda del Cuadro 5 quedan asentados los efectos marginales promedio de tres estimaciones en las que excluimos -una a la vez- las variables antes mencionadas. Cuando no consideramos los datos sobre la utilización de préstamos bancarios y líneas de crédito, los resultados sugieren que las microempresas son menos proclives a hacer uso del crédito comercial. Sin embargo, si dejamos de considerar información relacionada con el tamaño de la empresa o con el uso de algún tipo de prueba de compra, los resultados muestran que incluso las empresas con inversionistas externos son más proclives a hacer uso del crédito comercial. Así, los resultados que se muestran en ambas columnas del Cuadro 5 sugieren que empresas grandes, que utilicen recibos aceptados por la autoridad tributaria y que tengan vínculos con servicios bancarios e inversionistas externos parecen ser más proclives a hacer uso del crédito comercial.

Como se explicó en la sección anterior, los datos muestran que la vasta mayoría de empresas que hacen uso del crédito de proveedores no pagaban intereses en términos explícitos ni perdían descuentos siempre y cuando pagaran la deuda con sus proveedores en menos de 30 días. Sin embargo, para 6% de la muestra que recibió crédito comercial, se aplicó una tasa de interés explícita de 5% mensual. Esto significa que no podemos descartar la posibilidad de que algunas empresas pudieron haberse interesado en un crédito comercial, pero no lo aceptaron debido a que era demasiado caro.6 Asimismo, al no existir en la encuesta una pregunta concerniente a requisitos no competitivos solicitados por los proveedores del crédito comercial, es posible que algunas veces el crédito comercial haya sido condicionado a que el deudor no vendiera bienes producidos por la competencia. Por último, no sabemos si el uso de crédito comercial implicó que el deudor se viera obligado a pagar un precio más alto por los insumos o mercancía que le eran otorgados. En este sentido, el crédito comercial quizá no es necesariamente gratuito. Ante estas consideraciones, los resultados que se presentan en el Cuadro 5 podrían estar sesgados debido a un problema de selección.

Por tal motivo, a continuación recurrimos a un modelo Probit en el que la variable dependiente nos dice si la empresa ha hecho uso del crédito comercial y busca corregir el problema potencial de selección mediante una variable binaria (denotada como Reventa) que describe si la empresa ha comprado bienes para revenderlos. La suposición implícita consiste en que es más probable que se observe el crédito comercial si las empresas están en el negocio de comprar materias primas para revenderlas.

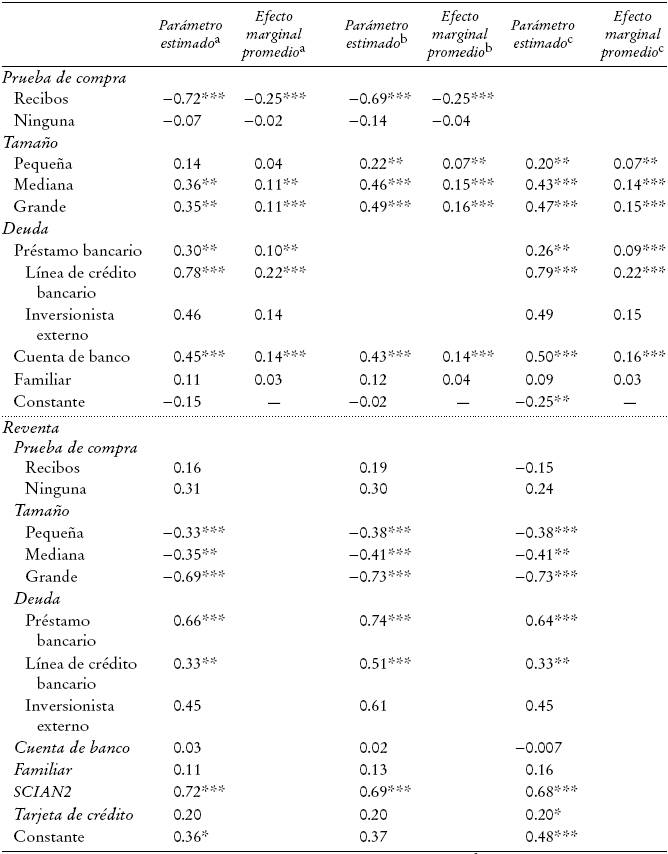

Los resultados del Cuadro 6 muestran que no es posible pasar por alto la necesidad de corregir problemas de selección. Esta estimación muestra que el uso de crédito comercial es más elevado conforme las empresas son más grandes, un resultado que es consistente con la hipótesis. Por otro lado, según Woodruff (2001), expedir facturas legales implica una probabilidad más elevada de hacer uso del crédito comercial, pues las facturas proporcionan al acreedor un mayor nivel de confianza. Tal hipótesis no puede ser rechazada en virtud de los valores negativos de los parámetros que acompañan a las distintas categorías descritas mediante Prueba de compra. Asimismo, la inclusión financiera y el uso de pagos electrónicos ayudan también a explicar el uso del crédito comercial.7 Finalmente, la ecuación de participación sugiere que las empresas más pequeñas, pertenecientes al sector servicios, sin importar si proporcionan o no alguna prueba de pago, y con préstamos bancarios, eran más proclives a estar en el negocio de la compra de materias primas o mercancía para su reventa -actividad en la que es más probable que se observe el crédito comercial-.8

a La hipótesis de independencia puede descartarse: ρ = -0.66; Prob > χ 2 = 0.08. Las variables omitidas fueron: Prueba de compra = 1 (uso de facturas aceptadas para fines financieros); Tamaño = 1 (microempresas); Deuda = 0 (deuda bancaria cero); y SCIAN1. Muestra: datos pertenecientes a 985 empresas.

b La hipótesis de independencia puede descartarse: ρ = -0.92; Prob > χ 2 = 0.000.

c La hipótesis de independencia puede descartarse: ρ = -0.97; Prob > χ 2 = 0.002.

* p < 0.1. ** p < 0.05. *** p < 0.01.

Cuadro 6 Estimaciones Probit corregidas por selección (Variable dependiente: uso del crédito comercial)

Una vez que se ha considerado el potencial problema de la selección, se obtiene que las empresas más grandes, que utilizan facturas aceptadas por las autoridades tributarias y que utilizan productos bancarios, parecen ser las más proclives a hacer uso del crédito comercial. Sin embargo, los datos también sugieren que la posibilidad de solicitar este tipo de financiamiento será mayor mientras más pequeña sea la empresa. Así, una vez que se ha considerado la selección de la muestra, los resultados sugieren que lo tradicionalmente supuesto respecto de quién usa el crédito comercial podría estar equivocado.

Con el fin de encontrar cuáles son los determinantes del valor que tomó el crédito de proveedores, se utilizaron dos medidas alternativas de dicho valor. Una es la cantidad de financiamiento recibido y la segunda es el promedio del valor de dicho financiamiento. Para este último, el promedio se construye utilizando el tamaño del empleo en la empresa. Como se explicó en la sección anterior, la literatura sugiere el uso de cinco variables que describan las características de la empresa: tamaño, edad, si la empresa está en el sector servicios, si la empresa proporciona algún documento de prueba de compra y su utilización de productos bancarios.

Para describir el valor absoluto del crédito comercial, utilizamos la variable denotada como Valor de CC. Esta variable es siempre mayor a cero, ya que sólo las empresas que hicieron uso del crédito comercial la respondieron. En este sentido, en la columna izquierda del Cuadro 7 presentamos el impacto marginal de tres estimaciones Tobit que difieren en qué variables incluimos como variables explicativas. Los resultados son consistentes tanto con la hipótesis de transacción, como con la de finanzas y confianza. En primer lugar, como se planteó en la hipótesis, el tamaño de la empresa -medido por el número de sus empleados- sí importa, hecho que podría señalar que el tamaño de empleo, las ventas y la cantidad de dinero gastado en comprar materias primas o mercancías para su reventa están positivamente correlacionadas.

En segundo lugar, la variable que evalúa cuántos productos bancarios diferentes tiene una empresa (descrita como Deuda) está relacionada positivamente con el valor del crédito comercial. Este último podría ser un resultado que ayudaría a confirmar la hipótesis de Séverin, Alphonse y Ducret (2004) concerniente a la utilización del crédito bancario como un indicio de qué tan confiable podría ser una empresa. Por supuesto, también podría ser que ambos tipos de créditos fueran utilizados para propósitos diferentes, y si bien su valor está correlacionado con el tamaño de la empresa, no existe una causalidad entre ellos. Sin embargo, la importancia de las variables relacionadas con la información se pone de manifiesto -una vez que dejamos de considerar las variables financieras- por medio del valor y el signo del parámetro estimado para la variable Prueba de compra. Como muestran la segunda y la tercera estimación de la columna izquierda, una vez que dejamos de considerar las variables que describen si la empresa tiene deudas con los bancos, el parámetro de Prueba de compra llega a ser muy significativo y adquiere un valor negativo.

Así que, entre las empresas que reciben crédito comercial, una vez que las controlamos por tamaño, las que tenían información financiera más fácilmente verificable -mediante estados de cuenta bancaria o informes financieros de las empresas- eran las que tenían un valor más alto de crédito comercial. Así, la informalidad con que operan las empresas en sus transacciones de compra-venta no sólo reduce la posibilidad de hacer uso del crédito comercial, también afecta el valor de dicho financiamiento.

Ya que no tenemos información concerniente al ingreso total o el total de gastos para la mayor parte de la muestra, decidimos construir el valor promedio del crédito utilizando el número de empleados como proxy del tamaño de la empresa. Con esto en mente, los resultados que se muestran en la columna derecha del Cuadro 7 sugieren que el valor promedio del crédito comercial era más alto entre aquellas empresas que expedían facturas legales, entre aquellas en el sector servicios y aquellas con deudas en los bancos. Asimismo, parecido a los resultados que se muestran en la columna izquierda del mismo cuadro, la informalidad parece ser costosa, ya que reduce el valor del crédito comercial.

Conclusiones

Las encuestas trimestrales que levanta el Banco de México sugieren que el crédito de proveedores es una fuente primordial de financiamiento empresarial. Y cada vez que aparecen los resultados de las nuevas encuestas surgen discusiones respecto de qué se podría concluir al comparar la evolución que sigue el crédito comercial contra la que sigue el crédito bancario. Por lo general se cree que son sólo las pequeñas empresas sin acceso al crédito bancario las que hacen uso del crédito comercial. En este sentido, la importancia relativa del crédito comercial en México se utiliza comúnmente como un indicio de que los bancos prestan muy poco.

Con base en los datos obtenidos de la ENAFIN, este artículo intenta mostrar qué tipo de empresas hace uso del crédito comercial y qué determina su valor. Corrigiendo un problema potencial de selección, encontramos que las empresas más grandes, las que entregan facturas oficiales aceptadas por las autoridades tributarias y las de servicios parecen ser las más proclives a hacer uso del crédito comercial. Asimismo, para las empresas que obtienen financiamiento de proveedores, el tamaño de la compañía no determinó la cantidad promedio de financiamiento. En cambio, la expedición de facturas oficiales cuando se venden productos y servicios, la utilización de productos bancarios de crédito y el tipo de industria en el que operan son los factores principales que determinan el tamaño promedio del financiamiento. Así, la informalidad en las transacciones no sólo reduce la posibilidad de hacer uso del crédito comercial, sino que también afecta su valor.

Considerando estos resultados, los datos sugieren que no es apropiado utilizar la magnitud y evolución del crédito de proveedores como evidencia anecdótica de un bajo financiamiento bancario. Asimismo, la ENAFIN sugiere que el crédito comercial es provisto en forma de bienes dados en adelanto. Este resultado es consistente con el hecho de que los insumos no se desvían tan fácilmente como el efectivo, razón por la cual es difícil para los bancos competir con los proveedores de crédito comercial. Dada la distinta naturaleza del mercado del crédito de proveedores y del crédito bancario, no es claro si tiene sentido comparar la evolución de estos dos tipos de crédito. Por último, si el crédito comercial se entrega en forma de bienes como informa la ENAFIN, ¿cómo es que ayuda a financiar inversión como reporta la Encuesta del Clima de Inversión del Banco Mundial? Esto es sólo un ejemplo de la forma en que las encuestas deberían ir mejorando sus preguntas respecto del crédito comercial.

nueva página del texto (beta)

nueva página del texto (beta)