Clasificación JEL: G3, G32.

Introducción

La bibliografía de la estructura de capital (o de financiación) de las empresas ha identificado una serie de factores por medio de los cuales la elección de la composición deuda/patrimonio puede afectar el valor de la compañía.1 Hasta la fecha no ha surgido un modelo general que incorpore simultáneamente todos los factores identificados.

Adicionalmente pareciera que ciertos factores son más importantes en determinadas empresas, industrias y países, pero relativamente menos importantes en otros. Si los mercados de capitales son perfectos, entonces el conocido resultado de Modigliani y Miller (1958) señala que la estructura de capital es irrelevante, en el sentido que no afecta el costo de capital de la empresa, ni sus decisiones de inversión ni su valor (teoría de la irrelevancia). La manera en que estos resultados son afectados por la presencia de impuestos a la empresa e impuestos personales, así como el efecto de suponer crecimiento en el valor de los activos y de la deuda son incorporados en una serie de trabajos posteriores, entre los que destacan los de Miller y Modigliani (1963), Miller (1977), Ruback (2002) y en Arzac y Glosten (2005), en los que se analiza la existencia y magnitud del efecto tributario de endeudarse.

En un mundo con impuestos a las corporaciones, costos de quiebra y dificultades financieras, las empresas deberían escoger una proporción deuda/patrimonio óptima, para así equilibrar los beneficios fiscales de la deuda financiera con los costos de quiebra (teoría del equilibrio, o trade-off, desarrollada entre otros por Leland, 1994).2 En la mayoría de las corporaciones la propiedad de las empresas está separada de su administración, y las decisiones financieras de los administradores (inversiones, endeudamiento y operación del negocio en general) pueden ser afectadas por sus propios incentivos e intereses (problema de agencia), por lo que la empresa deberá escoger su estructura de financiación de modo de minimizar los costos de agencia que enfrenta (teoría de agencia, desarrollada entre otros por Jensen y Meckling, 1976). En ciertas industrias las asimetrías de información entre los administradores y los inversionistas externos a la empresa pueden llevar a éstos últimos a emitir títulos prioritarios de los flujos de la empresa (bonos), y sólo en caso de necesidad los menos prioritarios, como las acciones comunes (teoría del orden de financiación, o pecking order, propuesta originalmente por Myers y Majluf, 1984).

Nuestro artículo busca contribuir a la teoría del equilibrio. Esta teoría fue desarrollada en el contexto de economías que adscriben al sistema tributario clásico (en el cual los impuestos de las empresas y las personas no están integrados), o al sistema clásico modificado (en el que los dividendos se gravan con una tasa preferente a nivel de impuestos personales).3 Las conclusiones de la teoría del equilibrio, entonces, deben ser reexaminadas en economías que funcionan con plena integración de impuestos corporativos y personales,4 como es el caso de países como Chile, México, Austria, Canadá y Nueva Zelanda.

Este artículo hace dos contribuciones principales. Primero, extendemos las fórmulas de beneficio fiscal de la deuda en presencia de impuestos corporativos y personales desarrolladas por Miller (1977) a una empresa con crecimiento constante, según el modelo originalmente desarrollado por Gordon y Shapiro (1956); esto resulta en una nueva fuente de valor de la emisión de deuda relacionada con la liberación de caja para pagar dividendos, en que es clave la manera en que el endeudamiento crece en el tiempo. Segundo, desarrollamos fórmulas para el valor de la empresa y el costo de capital para una empresa que opera en un sistema con integración total.

El artículo se organiza como sigue: en la sección I extendemos el modelo y los resultados de Miller (1977) en el beneficio tributario de la deuda para una empresa que opera en un sistema sin integración o clásico, incluyendo inversión y crecimiento según el modelo de Gordon y Shapiro. En la sección II determinamos cómo cambian estos resultados cuando las empresas operan en un sistema de integración total, y exploramos de qué manera las conclusiones dependen de las políticas de reparto. Al final se resume los principales resultados y las conclusiones de este artículo.

I. Beneficio fiscal de la deuda en un sistema tributario no integrado o clásico

1. Empresa financiada sólo con patrimonio

Considérese una empresa sin deuda que hace una inversión inicial en t = 0 de I, la que a su vez genera una tasa de rendimiento esperado de la inversión de ρ por periodo, y por ende un flujo de caja perpetuo esperado de E(EBIT1) = Iρ antes de impuestos corporativos.5 Se debe destacar que el flujo de caja EBIT1 es una variable aleatoria. La inversión se financia enteramente con recursos propios. Como en el modelo de Gordon y Shapiro, cada año t la empresa reinvierte una fracción k de sus flujos de caja después de impuestos, k EBITt (1 - TC), y obtiene por ella el mismo rendimiento esperado de ρ en los siguientes periodos, de modo que la ganancia esperada antes de impuestos del año siguiente será E(EBITt+1) = E(EBITt) [1 + k(1 − TC)ρ]. Es decir, cada año las operaciones generan flujos de caja esperados iguales a los flujos esperados del año anterior, más el rendimiento esperado de la inversión del año anterior. Esto implica que las utilidades, los dividendos y la inversión en activos crecen a la misma tasa esperada g = k(1 − TC) ρ. Así, la tasa de crecimiento esperada es el producto de la fracción de las utilidades después de impuestos corporativos que es invertida en la empresa, k(1 − TC), y el rendimiento esperado de esa inversión, ρ.6 Nótese en esta ecuación que los impuestos corporativos afectan negativamente la tasa de crecimiento de las utilidades, de los dividendos y de los activos.

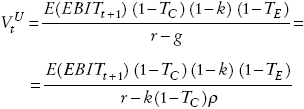

La empresa paga en cada año t dividendos de EBITt (1 − TC) (1 − k). Si r representa la tasa de rendimiento requerida de los flujos de caja después de impuestos que generan los activos de esta empresa en ausencia de deuda, el valor esperado en t para la empresa sin deuda en un sistema tributario clásico, considerando impuestos personales a una tasa TE , será:

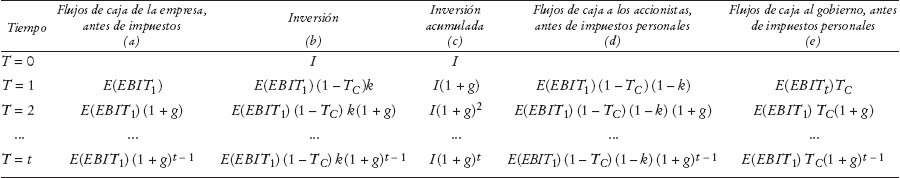

Como se aprecia en la fórmula (1), la tasa de impuesto a las corporaciones reduce el valor de la empresa porque i) disminuye el efectivo disponible para dividendos, pero también porque ii) reduce la tasa de crecimiento de los dividendos. El Cuadro 2 presenta los flujos de caja (antes de impuestos personales) que esperan recibir los accionistas, así como los que se espera generen los activos en cada periodo. Todos los flujos de este cuadro son esperados en t = 0. Por ejemplo en t = 0 se espera que la empresa genere en t = 1 un flujo de efectivo por E(EBIT1) (columna a), que pague impuestos corporativos por E(EBIT1) TC (columna e), y que la diferencia la reparta entre dividendos por E(EBIT1) (1 − TC) (1 − k) (columna d), y reinversión por E(EBIT1) (1 − TC) k (columna b). La inversión acumulada (columna c) comienza con la inversión inicial, y crece por la reinversión de los accionistas en los siguientes periodos. Finalmente, existe la siguiente relación entre inversión total en t (columna c) y flujo de caja a los accionistas antes de impuestos personales en t + 1 (columna d): el flujo de caja a los accionistas antes de impuestos personales es igual a la inversión acumulada en el periodo anterior, multiplicada por el rendimiento de la inversión ρ, multiplicado por la tasa de pago de dividendos, (1 - k), y por el factor (1 - TC) para hacerse cargo del impuesto a las utilidades de la empresa.

2. Empresa financiada con deuda y patrimonio

Considere ahora una empresa idéntica a la descrita en la subsección 1 en todo lo demás, pero que financia su inversión con una mezcla de patrimonio y deuda. En la bibliografía se ha estudiado con mayor detención dos opciones para esta deuda. Caso 1: deuda creciente a una tasa g fija igual a la tasa de crecimiento esperada de los activos, lo que no garantiza que la proporción deuda/activos permanezca constante permanentemente, aunque en valor esperado sí se mantiene constante esa proporción. Caso 2: la deuda cambia cada periodo, de tal manera de mantener la proporción deuda/activos constante.7 El valor de los activos de la empresa es una variable aleatoria por lo que cada periodo la empresa emite o retira deuda para mantener la proporción deuda/activos inalterada. En este segundo caso la deuda crecerá, en valor esperado, a la tasa g. A continuación se analiza las consecuencias de suponer que estamos en cada uno de estos dos casos.

a) Caso 1: Deuda creciente a tasa fija g, igual al crecimiento esperado de activos. En t = 0 la empresa realiza la inversión inicial de I, y la financia emitiendo deuda por D y patrimonio por I - D.8 Los flujos esperados (en t = 0) para los siguientes periodos son los que a continuación se describen. Se espera que en el periodo siguiente (t = 1) la inversión inicial rinda un flujo de caja de que E(EBIT1), los acreedores reciban pagos de intereses por rDD, que la empresa reinvierta E(EBIT1) (1 − TC) k, y que los accionistas reciban dividendos en efectivo (antes de reinversión) por (E(EBIT1) - rDD) (1 - TC) (1 - k). Para que la empresa sea idéntica en sus operaciones a una financiada sin deuda (caso de la subsección 1) debe invertir lo mismo que esa otra empresa en cada periodo. Además, la deuda crece a la tasa de crecimiento esperada de los activos, g. Estas dos condiciones implican que la reinversión financiada por el accionista resulta de la diferencia entre la reinversión de la empresa sin deuda y la emisión de nueva deuda. Por ejemplo, la reinversión (esperada en t = 0) de los accionistas en el periodo t = 1 es de E(EBIT1) (1 - TC)k - Dg = [E(EBIT1) - Dρ] (1 - TC)k = (I - D)g, puesto que g = k(1 - TC)ρ. Y en general, se espera en t = 0 que la empresa emita nueva deuda en t por Dg(1 + g)t−1, y los accionistas reinviertan [E(EBIT1) - Dρ] (1 - TC) k(1 + g)t-1 = (I - D) g(1 + g)t-1. El Cuadro 3 resume los flujos de caja (esperados en t = 0) para la empresa, los accionistas, los acreedores y el gobierno en cada periodo, así como la inversión esperada, descompuesta en inversión financiada por los accionistas con utilidades retenidas y por los acreedores con nuevas emisiones de deuda.

Cuadro 3 Flujos de caja esperados en t = 0 (antes de impuestos personales) para empresa con deuda creciente a tasa g, en el sistema clásico

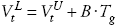

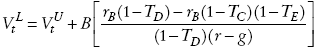

Si se considera los beneficios tributarios de la deuda, el valor de la empresa con deuda en

el caso del sistema tributario clásico,

en la que rITS es la tasa de descuento que corresponde utilizar para los ITS. Como la deuda crece a una tasa constante g es posible en este caso establecer que la tasa de descuento apropiada para el beneficio tributario de la deuda es rITS = rB.9 En esas condiciones y considerando la existencia de impuestos personales como los descritos en Miller (1977) para los dividendos (TE) y para las rentas por intereses (TD), se obtiene la siguiente relación entre el valor de la empresa con y sin deuda:

o bien:

en las que B es el valor de mercado de la deuda actual (que puede diferir del valor nominal de la deuda D) y Tg denota el beneficio fiscal de la deuda como proporción de la misma. Esta expresión se simplifica si suponemos que no existen impuestos personales o más en general si la tasa de impuestos sobre los intereses de la deuda es igual a la tasa de impuestos sobre los dividendos, es decir si TD = TE , en cuyo caso el beneficio fiscal de la deuda se simplifica a:

Este resultado extiende la ganancia del endeudamiento a una empresa con tasa de crecimiento constante g. La intuición es como sigue: la deuda proporciona escudos fiscales a los impuestos corporativos en cada periodo t por TC rD D (1 + g)t−1, los que quedan liberados para reinversión y pago de dividendos.

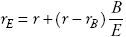

En términos de las consecuencias que esto tiene para el rendimiento que exigen los accionistas en este modelo con crecimiento en la deuda, el Apéndice 1 muestra que si estamos en el caso en que TD = TE , entonces la ecuación que representa el rendimiento exigido por los accionistas (rE) será:

en que E representa el valor de mercado del patrimonio. Si consideramos que el beneficio tributario de endeudarse es en ausencia de impuestos personales igual a ITS = DTC rD , y si además nos planteamos en el caso particular en que rB = rD, lo que provoca que el valor nominal y de mercado de las deudas coincidan (B = D), entonces la ecuación anterior se simplifica a:

Otro caso interesante surge de suponer que la empresa no reinvierte por sobre la depreciación y por ende no crece, en cuyo caso la ecuación (3) se simplifica y obtenemos el conocido resultado de Miller (1977):

Si además en este caso suponemos que la tasa de impuestos personales sobre los dividendos es igual a la tasa de impuesto sobre los intereses, entonces el paréntesis en (8) se transforma en Tg = TC y la tasa de costo de capital patrimonial presentada en (7) se convierte en el conocido resultado de Miller y Modigliani (1963):

b) Caso 2: Deuda crece a tasa esperada g, manteniendo deuda/activos constante. El valor de los activos de la empresa es una variable aleatoria. En este caso cada periodo la empresa emite o retira deuda para mantener la proporción deuda/activos deseada.10 En valor esperado, la deuda crece a la tasa g. Cada nueva emisión o retiro de deuda, que tiene el mismo riesgo de la deuda original, se debe descontar a la tasa rB. Sin embargo, el ahorro tributario de cada periodo (ITSt) depende de la deuda vigente en el periodo anterior, que es una variable aleatoria que tiene el riesgo de los activos. Por tanto, dicho ahorro tributario debe descontarse a la tasa r y no a la tasa rB. En este caso particular entonces la ecuación (2) se convierte en:

Considerando la existencia de impuestos personales tal como se hizo en la subsección anterior tenemos que el valor de la empresa con y sin deuda se vinculan entre sí de la siguiente manera:

en que el término en paréntesis (Tg) representa el beneficio tributario de endeudarse como proporción del valor de mercado de la deuda actual (B). Esta expresión se simplifica si suponemos que no existen impuestos personales o más en general si la tasa de impuestos sobre los intereses de la deuda es igual a la tasa de impuestos sobre los dividendos, es decir si TD = TE, en cuyo caso el beneficio fiscal de la deuda se simplifica a:

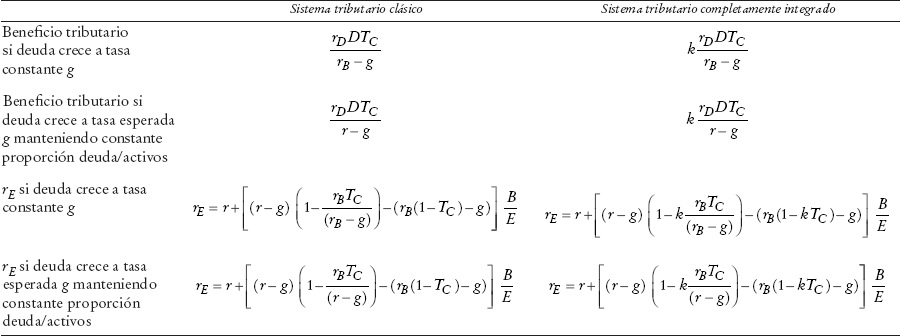

En términos de las consecuencias que esto tiene para el rendimiento que exigen los accionistas en este modelo con crecimiento en la deuda, el Apéndice 1 muestra que si estamos en el caso en que TD = TE, entonces el rendimiento exigido por el accionista será:

Considerando que el beneficio tributario de endeudarse es en ausencia de impuestos personales ITS = DTC rD, y si nos planteamos en el caso particular en que el valor nominal y de mercado de las deudas coinciden (B = D), entonces la ecuación (13) se reduce a:

Otro caso interesante surge de suponer que la empresa no reinvierte por sobre la depreciación y por ende no crece. Nótese sin embargo que la deuda no permanece constante pues se ajusta cada año de manera de mantener la proporción deuda/activos constante. El beneficio tributario de endeudarse sigue entonces teniendo el riesgo de los activos de la empresa. En este caso la ecuación (11) se simplifica y obtenemos:

Si además en este caso suponemos que la tasa de impuestos personales sobre los dividendos es igual a la tasa de impuesto sobre los intereses que genera la deuda al acreedor, entonces el paréntesis en (15) se transforma en Tg= TC rB /r y la tasa de costo de capital patrimonial presentada en (14) se convierte en:

Este último resultado coincide con el presentado por Ruback (2002). En él llama la atención que la tasa de impuestos corporativos no está presente explícitamente, sin embargo debemos recordar que la tasa r es una tasa de descuento para los flujos de los activos luego de impuestos.

II. Beneficio fiscal de la deuda en un sistema tributario de integración total

1. Empresa financiada sólo con patrimonio

Considérese una empresa como la descrita en la subsección I.1 de este artículo. Esta empresa invierte I en t = 0 y una fracción k de su utilidad después de impuestos, kE(EBITt) (1 - TC ) en cada periodo t, obteniendo en cada caso un rendimiento esperado antes de impuestos de ρ sobre esa inversión. De este modo, la utilidad esperada (en t = 0) antes de impuesto del año t + 1 es E(EBITt +1) = E(EBITt) [1 + k(1 - TC)ρ]. Es decir, cada año los flujos de caja de las operaciones corresponden a los del año anterior (el rendimiento de todas las inversiones anteriores hasta ese año), más el rendimiento de la inversión del último año). Así, las utilidades, los dividendos y los activos instalados crecen a la tasa esperada g = k(1 - TC)ρ. En este sistema plenamente integrado de impuestos, en el año t la empresa paga como dividendo un flujo esperado de E(EBITt) (1 - TC) (1 - k) y entrega además un crédito fiscal en valor esperado por E(EBITt) (1 - k)TC , de modo que el flujo de caja esperado total que reciben los accionistas es E(EBITt) (1 - k). Si r es la tasa de rendimiento requerida sobre los flujos de caja que generan los activos de la empresa después de impuestos, entonces el valor de la empresa en t, considerando la existencia de impuestos personales, será:

En esta fórmula los impuestos corporativos no aparecen en el numerador, puesto que en un sistema con integración perfecta éstos no afectan el dividendo total, sino sólo su composición entre dividendo en efectivo y crédito fiscal. Sin embargo, la tasa de impuesto a las corporaciones todavía afecta el valor de la empresa al disminuir la tasa de crecimiento de los flujos de caja, y por ende el valor de la empresa. Esta observación es la diferencia clave entre un modelo con flujos de caja constantes y uno con crecimiento: mientras en un modelo sin crecimiento los accionistas recuperan el impuesto corporativo completo a manera de crédito fiscal, en un modelo con crecimiento las utilidades reinvertidas (correspondiente a la fracción k de las ganancias) conllevan un crédito fiscal que no se recupera nunca.

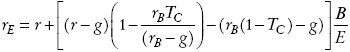

El Cuadro 4 resume los flujos de caja esperados por los accionistas antes de impuestos personales, y la inversión esperada en activos. Se trata de flujos esperados en t = 0. Por ejemplo, se espera que en t = 1 los activos generen flujos antes de impuestos corporativos por E(EBIT1) (columna a en el Cuadro 4), que la empresa pague impuestos corporativos por E(EBIT1) TC, y que del monto neto de impuestos pague una fracción (1 - k) como dividendos. Los accionistas reciben la suma de los dividendos en efectivo por E(EBIT1) (1 - TC) (1 - k) y el correspondiente crédito fiscal sobre las utilidades distribuidas, E(EBIT1) (1 - k)TC, con lo que el dividendo total que se espera recibir es E(EBIT1) (1 - k) (columna d). Además, la empresa reinvierte E(EBIT1) (1 - TC)k, por lo que los accionistas no pueden recuperar el crédito fiscal asociado (columna b). En definitiva, la autoridad tributaria recibe impuestos corporativos menos el crédito fiscal que es reclamado por los accionistas, resultando en un monto neto de E(EBIT1)k TC (columna e). Vemos entonces también desde la perspectiva de la autoridad fiscal que los impuestos pagados por la empresa que corresponden a utilidades retenidas no son devueltos a los accionistas.

Cuadro 4 Flujos de caja esperados en t = 0 (antes de impuestos personales) para empresa sin deuda en sistema tributario integrado

Los años siguientes tienen la misma lógica. La inversión acumulada en activos crece a partir del año 1 a la tasa g (columna c). Finalmente, existe la siguiente relación entre inversión acumulada en activos (columna c) en el periodo t y flujo de caja para los accionistas (columna d) en el periodo (t + 1): la caja que esperan recibir los accionistas es igual a la inversión acumulada del periodo anterior, multiplicado por la tasa de rendimiento esperado sobre la inversión (ρ), y multiplicado por la tasa de pago de dividendos, (1 - k).

2. Empresa financiada con deuda y patrimonio

Consideremos ahora una empresa idéntica a la anterior, excepto que se financia con una mezcla de patrimonio y deuda. Al igual que en el sistema clásico, analizaremos dos casos. Caso 1: deuda que crece a tasa constante g. Caso 2: deuda proporcional a los activos (en valor esperado, también crece a la tasa g).

a) Caso 1: La deuda que crece a tasa constante g. En t = 0 la empresa invierte I, que financia con deuda por D y patrimonio por I - D. En t = 0 se espera para t = 1 que esta inversión genere un flujo antes de impuestos de E(EBIT1). Los tenedores de bonos esperan recibir ingresos por intereses de rDD, y los accionistas esperan recibir dividendos (incluyendo créditos fiscales) por (E(EBIT1) - rDD) (1 - k).

Para aislar el efecto de la financiación en el valor de la empresa y la tasa de descuento, nos interesa mantener la misma inversión en activos físicos de la empresa sin deuda, pero ahora financiada con deuda y patrimonio. Esto requiere que la deuda crezca a la misma tasa de crecimiento g a la que se espera crezcan los activos.11 Esta exigencia define el porcentaje de reinversión de utilidades requerida. Por ejemplo, en el periodo 1 la reinversión debe ser E(EBIT1) (1 - TC)k - Dg = [E(EBIT1) - Dρ] (1 - TC)k = (I - D)g, y más en general, en el periodo t la empresa emitirá nueva deuda por Dg(1 + g)t-1 para financiar la inversión, debiendo los accionistas retener utilidades por [E(EBIT1) - Dρ] (1 - TC) k(1 + g)t -1 para financiar la diferencia. El Cuadro 5 resume los flujos de caja esperados (en t = 0) para la empresa, sus accionistas, sus bonistas y el gobierno en cada periodo, así como la reinversión total y su financiación vía nueva deuda y utilidades retenidas. En este caso es posible establecer que el valor de la empresa con deuda en el sistema totalmente integrado (VLI) es igual al valor de la empresa sin deuda (VUI), más el valor actual de los beneficios tributarios que genera la deuda:

Cuadro 5 Flujos de caja esperados en t=0 (antes de impuestos personales) para empresa con deuda creciente, en el sistema integrado

Para determinar el valor de los beneficios fiscales de la deuda en un sistema tributario de integración completa, se debe comparar los flujos de caja que genera una empresa sin deuda a sus accionistas y comparar con el flujo que genera una empresa endeudada a sus accionistas y acreedores. La columna d del Cuadro 5 muestra el flujo esperado por accionistas antes de impuestos personales y de ahí se concluye que el flujo esperado por esos accionistas, luego de impuestos personales sería E(EBIT1) (1 - k) (1 + g)t-1 (1 - TE). A partir de la columna f en el Cuadro 5 es posible determinar que los dividendos que esperan recibir los accionistas de la empresa con deuda en el periodo t, luego de impuestos personales corresponden a [E(EBIT1) (1 - k) - D(rD (1 - kTC) - kρ(1 - TC ))] (1 + g)t-1 (1 - TE). El acreedor de la empresa, si financia adicionalmente las futuras emisiones de deuda, espera recibir en cada periodo t un cupón creciente por D(rD (1 - kTC) - kρ(1 - TC)) (1 + g)t-1 (1 - TE)/(1 - TD). Con estos antecedentes es posible reescribir la ecuación (18) de la siguiente manera:

en la que:

Un caso interesante se da cuando no existen impuestos personales o más en general cuando las tasas de impuestos personales coinciden entre sí, es decir cuando TD = TE, pues en esas condiciones el beneficio fiscal de la deuda como porcentaje de la misma converge a:

La intuición de este resultado es que la deuda proporciona escudos fiscales a nivel corporativo en t por kTCrDD(1 + g)t-1. Adviértase que si estuviéramos en un caso particular en que la empresa reinvierte pero no crece, de manera que g fuera 0, pero k no lo fuera, el beneficio tributario de endeudarse sería: BkTC .12 Utilizando la ecuación (A4) del Apéndice, la tasa de rendimiento exigida al patrimonio corresponderá en general a:

Si consideramos que ITS = DrDkTC, que rITS = rB, y en el caso particular en que B = D, la expresión anterior se convierte en:

Otro caso interesante de considerar es cuando la empresa no crece ni reinvierte. En ese caso se verifica que Tg = 0, por lo que el beneficio tributario de endeudarse desaparece y el valor de la empresa con y sin deuda coincidirán. En este caso la tasa exigida por el patrimonio corresponde a:

b) Caso 2: La deuda crece a tasa esperada g, manteniendo deuda/activos constante. Este caso es similar al descrito en la subsección a con la sola excepción de que ahora el beneficio fiscal de endeudarse deberá ser descontado a la misma tasa que se utiliza para descontar los flujos de activos de la empresa de manera que la ecuación que vincula el valor de la empresa con deuda y el valor de la empresa sin deuda corresponderá a:

Un caso interesante se da cuando las tasas de impuestos personales coinciden entre sí (TD = TE), pues en esas condiciones el beneficio fiscal de la deuda como porcentaje de la misma converge a:

La intuición de este resultado es que la deuda proporciona escudos fiscales a nivel corporativo en el periodo t por kTCrDD(1 + g)t-1. Utilizando la ecuación (A4) del Apéndice, la tasa de rendimiento exigida al patrimonio es representada por:

Si consideramos que ITS = DrDkTC , que rITS = r, y en el caso particular en que B = D, la expresión anterior se convierte en:

Otro caso interesante de considerar es cuando la empresa no crece ni reinvierte. En ese caso se verifica que Tg = 0 por lo que el beneficio tributario de endeudarse desaparece y el valor de la empresa con y sin deuda coincidirán. En este caso la tasa exigida por el patrimonio corresponde a:

Conclusiones

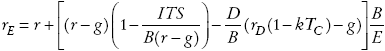

En este estudio hemos comprobado que el efecto tributario de endeudarse es distinto para empresas sujetas a un sistema impositivo clásico (no integrado) o uno completamente integrado. También hemos podido verificar que el valor actual del ahorro tributario asociado a la deuda para una empresa con crecimiento es, en ambos sistemas impositivos, diferente si la deuda crece a una tasa constante g, o si la deuda es en cada periodo una proporción fija de los activos.

Como se resume en el Cuadro 6, si las tasas de impuestos personales coinciden (si TD = TE), en el sistema impositivo clásico, el valor actual del ahorro tributario es (rDDTC)/(rB -g) cuando la deuda crece a una tasa constante g, pero corresponde a (rDDTC)/(r-g) cuando la deuda crece de manera de mantener la proporción deuda/activos constante, es decir en el primer caso el valor presente del ahorro tributario será mayor pues los flujos se descuentan a una tasa menor.

Cuadro 6 Resumen de beneficios tributarios y rendimientos exigido por accionistas en ambos sistemas tributarios, si TE = TD

En el sistema impositivo completamente integrado, en cambio, el valor presente del beneficio tributario es una fracción k del beneficio tributario observado en el caso clásico, es decir, es igual a

si la deuda crece a una tasa constante g, y es igual a

cuando la deuda crece de manera de mantener constante la proporción deuda/activos. Esto significa que los beneficios tributarios de endeudarse son, en un sistema tributario totalmente integrado, menores que los observados en un sistema tributario clásico. También se verifica en estas fórmulas que en ambos sistemas impositivos, el beneficio tributario de endeudarse será mayor si la deuda crece a una tasa constante g que si lo hace a una tasa esperada de g.

El Cuadro 6 también resume la manera en que corresponde determinar el rendimiento exigido por el accionista en cada uno de los cuatro escenarios recién descritos, es decir en los escenarios con crecimiento de la deuda a tasa constante g versus crecimiento de la deuda a tasa esperada g, en cada uno de los sistemas tributarios descritos en este artículo.

Las fórmulas de valoración de empresas y de determinación de costo de capital más conocidas y utilizadas suponen implícitamente la ausencia de crecimiento. A pesar de que el crecimiento es incorporado regularmente en los flujos utilizados para la valoración de empresas, es frecuente observar que ese ajuste no sea incorporado al momento de determinar tasas de costo de capital. Una aportación de este artículo es resaltar la necesidad de incorporar esa tasa de crecimiento de manera apropiada en las mencionadas fórmulas, y proporcionar las fórmulas que corresponde utilizar en esos casos.

Otro error que se observa con frecuencia es suponer que las fórmulas de valoración de empresas y de determinación de costo de capital desarrolladas originalmente teniendo en mente un sistema tributario no integrado o clásico, son apropiadas en países que presenten sistemas tributarios distintos. El Cuadro 1 muestra que el sistema clásico puro o con modificaciones predomina en 17 de los 34 países de la OCDE. En este artículo nosotros identificamos otro sistema tributario, que se denomina sistema totalmente integrado, el que prevalece de manera pura o con modificaciones en otros 13 de los 34 países de la OCDE. La principal aportación de este artículo es proporcionar las fórmulas de valoración de empresas y de determinación de costo de capital para empresas con y sin crecimiento en un sistema tributario totalmente integrado.

Para el ejercicio de valorar empresas y de determinar las tasas de costo de capital relevantes en un país, se debería determinar si el sistema tributario de éste corresponde fielmente a lo que se denomina sistema tributario clásico, o sistema tributario totalmente integrado. Si estamos en cualquiera de estos dos casos extremos, se pueden utilizar las fórmulas presentadas y desarrolladas en este artículo. En caso contrario se debe explorar de qué manera las peculiaridades del sistema tributario imperante en ese país hacen necesario realizar ajustes en las formulas aquí presentadas. La determinación de las fórmulas que se debe aplicar en los casos no extremos constituye un desafío para futuras investigaciones.

nueva página del texto (beta)

nueva página del texto (beta)