Clasificación JEL: C13, C50, E31, E43.

Introducción

La curva de rendimientos de las tasas de interés contiene información relevante de la economía, toda vez que sintetiza las percepciones de los agentes acerca de su estado futuro. Por ejemplo, en Arango y Arosenema (2003) se argumenta que el tramo corto de la curva cupón cero de los TES posee información de expectativas de inflación a mediano plazo, y con base en esta información se usa la ecuación de Fisher para examinar escenarios futuros de inflación con diferentes tipos de expectativas. En este contexto, una medida ampliamente utilizada es el diferencial entre los rendimientos de los bonos nominales y reales, conocido en la bibliografía como compen sación inflacionaria (CI). Esta refleja la compensación requerida para que los rendimientos de los dos tipos de bonos sean equivalentes para un vencimiento dado.

Por tanto, la CI es una medida basada en la información del mercado que refleja la inflación esperada durante el periodo de maduración de los títulos y por ende constituye una opción a las encuestas de expectativas de inflación. Estas últimas, por lo general, abarcan una porción pequeña de la población, generan información menos oportuna y tienen disponibilidad para pocos horizontes de tiempo. Además, las respuestas dadas por los encuestados no forzosamente son representativas del mercado, toda vez que son subjetivas y pueden depender de noticias recientes.

A pesar de lo anterior, la CI está conformada por componentes adicionales a la expectativa de inflación, por lo que se debe ser cuidadoso al usarla como una medida de inflación esperada. Sin embargo, la amplia disponibilidad de información concerniente a la CI y la posibilidad de calcularla para cualquier periodo de maduración, hacen que esta medida sea de particular interés para los políticos y agentes financieros.

La bibliografía al respecto cuenta con diversos trabajos que separan las expectativas de inflación o la prima por riesgo inflacionario de la CI. Andersen (2009) descompone la CI en el rendimiento del bono real, las expectativas de inflación y la prima por riesgo para la zona Euro. Este artículo identifica dicha prima y también destaca que las estimaciones son mejoradas al incluir las expectativas de inflación de las encuestas. Grishchenko y Jing-zhi (2010) descomponen también la CI para estimar la prima por riesgo inflacionario inherente en el rendimiento de los TIPS para los Estados Unidos, la estrategia utilizada consiste en identificar las expectativas de inflación por medio de tres metodologías que tienen en cuenta la información pasada de la inflación, un modelo que relaciona otras variables macro con la inflación y encuestas. Por otra parte, Hordahl y Tristani (2010) utilizan un modelo de estado espacio que relaciona los rendimientos nominales y reales con variables macro, variables no observadas y la inflación para estimar una prima por riesgo inflacionario de la CI y las expectativas de inflación.

Para el caso colombiano, Arias et al (2006) calculan la CI y otro indicador, el cual busca eliminar algunos sesgos de la CI. Ellos encuentran que la mediana de las diferencias entre estas dos medidas es tan sólo de 8 puntos básicos. Sin embargo, estos autores no realizan estimaciones directas de los componentes de esta medida, expectativas promedio de inflación y prima por riesgo inflacionario.

En este documento se calcula la CI a partir de los rendimientos de TES en pesos y TES indizados a la UVR para el periodo comprendido entre enero de 2003 y noviembre de 2009. Posteriormente se descompone la CI en expectativas promedio de inflación y prima por riesgo inflacionario. Las expectativas de inflación se calculan con base en un modelo de estado espacio siguiendo metodologías desarrolladas por García y Werner (2008) y Adrian y Wu (2009) . El modelo estimado en este trabajo es una versión extendida de un modelo afín de estructura a término en el que se incluyen las expectativas de inflación de la encuesta mensual realizada por el Banco de la República (Banco Central). La información de estas encuestas es incluida con el objetivo de reducir la incertidumbre en la estimación de los componentes del BEI y de mejorar los pronósticos de la inflación obtenidos con el modelo de estado espacio.

El documento está presentado como sigue: en la sección I se abarca conceptualmente la CI y se definen conceptos asociados a los modelos de estructura a término que relacionan la inflación con los rendimientos de los bonos de deuda. En la sección II se expone el modelo de estado espacio a partir del cual se generan las expectativas de inflación. En la sección III se muestra los resultados de las estimaciones del modelo y de la CI respecto a cada uno de sus componentes. Por último, se presenta algunos comentarios finales.

I. Compensación inflacionario

La definición de la CI se basa en la ecuación de Fisher (1930) , según la cual la tasa de interés nominal debe ser igual a la real más la inflación esperada. En su versión más básica esta ecuación está dada por:

De manera análoga la CI se define como la diferencia entre los rendimientos de un bono nominal y uno real con el mismo plazo de maduración. Por ejemplo, para un vencimiento de un periodo:

Sin embargo, Sarte (1998) muestra que la ecuación (1), y por tanto la (2), no son adecuadas en ciertos contextos. Por ejemplo, cuando se asume que los agentes del mercado no son neutrales al riesgo, o cuando existe incertidumbre respecto a los precios futuros. En particular, se espera que la CI definida en (2) se aleje de las expectativas de inflación a medida que aumente el horizonte de maduración de los bonos. En este caso, la naturaleza estocástica de la inflación no permite que se mantengan las relaciones descritas en las ecuaciones anteriores.

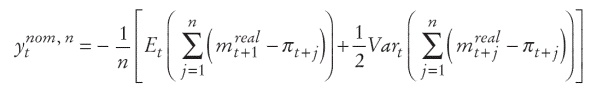

Debido a estos problemas la diferencia entre el rendimiento de un bono nominal y uno real debe incluir un componente adicional al especificado en la ecuación (2): la prima por riesgo inflacionario. Esta es una contraprestación a los cambios no esperados de la inflación, los cuales afectan el rendimiento del bono nominal a lo largo de su periodo de maduración. La ecuación de la CI en forma extendida se define como sigue:

En la ecuación (3),1

Debido a la facilidad para calcularlo e interpretarlo, la CI se ha convertido en una proxy estándar de las expectativas de la inflación (Ejsing et al, 2007). Como se ha dicho líneas arriba, esta medida proporciona información va liosa del estado de la economía desde el punto de vista del mercado.

A pesar del amplio uso y ventajas de la CI, esta medida presenta ciertos inconvenientes. En primer lugar, se supone que tanto los bonos nominales como los reales tienen el mismo grado de liquidez. Sin embargo, en la gran mayoría de mercados financieros se observa que los bonos nominales son establecidos en cantidades mayores que los reales con características similares (Sack, 2000). Por otra parte, a partir de los resultados de la ecuación (3) se tiene que la CI se puede interpretar como una proxy de las expectativas de inflación sólo si la prima por riesgo inflacionario es baja.4

1. Expectativas de inflación

Uno de los componentes de la CI definida en (3) es la expectativa promedio de la inflación. En el supuesto de que el ajuste por convexidad es 0 y que la prima por riesgo inflacionario es pequeña, la CI debe corresponder a una compensación al inversionista por la pérdida de valor del activo, sujeto a una tasa de interés, generada por los aumentos en los precios.

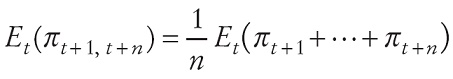

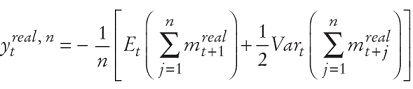

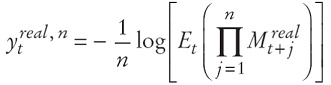

No obstante, es importante señalar que la expectativa de inflación derivada de la CI no es un indicador de inflación puntual, sino de la inflación esperada promedio. Por ejemplo, si se calcula el diferencial de tasas de interés con bonos de maduración a dos años, con el supuesto de una prima por riesgo inflacionario muy pequeña, y Et(πt+i, t+2)= 4.0%, se tiene que la inflación esperada durante los próximos dos años a partir de t será en promedio 4.0% mas no que la inflación puntual en dicho periodo será 4.0 por ciento. De esta manera, la expectativa de inflación a partir de la CI está dada por:

en la que n corresponde al periodo de maduración de los bonos asociados al cálculo de la CI en el periodo t.

2. La prima por riesgo inflacionario

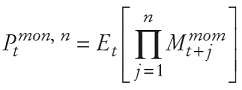

Para definir la prima por riesgo inflacionario es necesario describir en primer lugar el factor de descuento estocástico, el cual determina el precio de los bonos al igual que su rentabilidad.

a) Factor de descuento estocástico. El factor de descuento estocástico es usado en la bibliografía para definir los precios y las rentabilidades de los bonos de deuda. Piazzesi (2009) , Adrian y Wu (2009) y Christensen et al (2008) , entre otros, utilizan este concepto para vincular las rentabilidades de los bonos a la inflación y para definir la prima por riesgo inflacionario. Como será explicado líneas abajo, este concepto también resulta de gran utilidad para relacionar los parámetros del modelo de estado espacio con los de un modelo afín de estructura a término.5

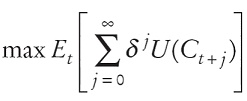

Para definir el factor de descuento estocástico se parte de un modelo de maximización de utilidad intertemporal para un inversionista representativo6 . En este modelo se puede establecer un activo en diferentes periodos de tiempo y se maximiza la expectativa de una función de utilidad separable de la siguiente manera:

en la que δ es el factor de descuento temporal, Ct+j denota el consumo del inversionista en el periodo t + j y U(Ct+j) es la utilidad del consumo en t + j.7

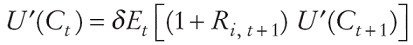

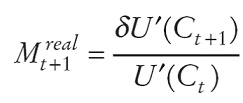

Una de las condiciones de primer orden de la ecuación (5) está dada por:

en la que Ri+t es el rendimiento del activo i en el periodo t. La ecuación (6) iguala el costo marginal de utilidad de consumir un peso menos en t, a la ganancia de utilidad marginal esperada de invertir un peso en un activo i en t, venderlo en t + 1 a (1+ Ri,t+1) pesos y consumir las ganancias.

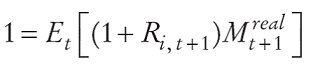

Dividiendo (6) por :

en la que:

En la ecuación (8) se define el factor de descuento estocástico real o pricing kernel,.

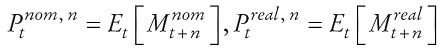

Además,

La CI también está relacionada con el factor de descuento, puesto que la rentabilidad puede

verse como la derivada del precio del bono en un momento t. Los precios de un

bono nominal (

en la que

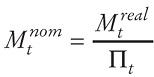

corresponde al factor de descuento nominal.

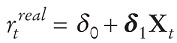

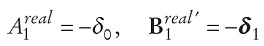

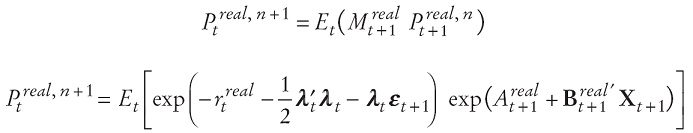

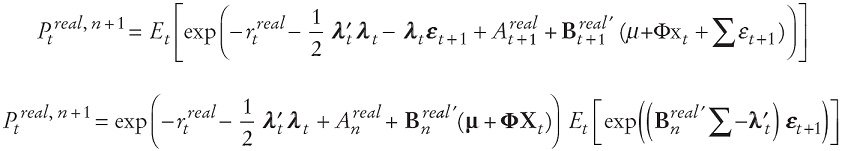

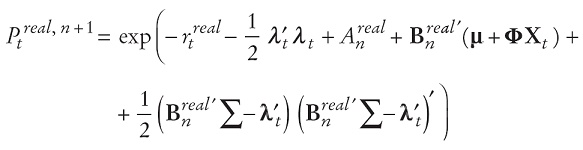

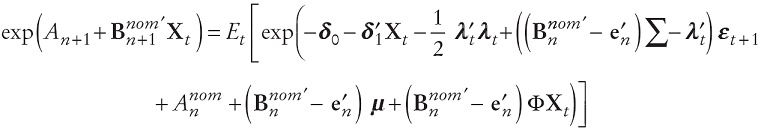

b) Prima por riesgo inflacionario. Con base en los resultados de Piaz- zesi (2009), Adrian y Wu (2009) y García y Werner (2008) y en general, la bibliografía de modelos afines de estructura a término, se puede definir el factor de descuento estocástico para los bonos reales como:

y para los bonos nominales:

en la que

En este tipo de modelos

Con,

La definición de la prima por riesgo inflacionario en términos del factor de descuento estocástico está relacionada con una ecuación de Fisher extendida. En este contexto, Arango y Flórez (2008) amplían la ecuación de Fisher incluyendo la prima por riesgo inflacionario para un periodo adelante. A partir de (1), y basándose en Sargent (1987) , estos autores llegan a una expresión similar que incluye un término adicional correspondiente a la covarianza entre el factor de descuento estocástico y la inflación.

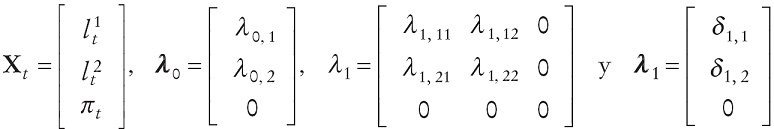

De acuerdo con lo anterior y con base en los trabajos de Adrian y Wu (2009) , y Christensen et al (2008) , la prima por riesgo inflacionario se puede expresar como la covarianza entre la inflación futura y el factor de descuento estocástico futuro de la siguiente forma:

en la que n es el horizonte de maduración de los bonos y πt denota la inflación en el periodo t.

II. Metodología

Una vez obtenido la CI como la diferencia entre los rendimientos de bonos nominales y reales para cada periodo de maduración, se calcula la descomposición de esta medida. En primer lugar, se estiman las expectativas de inflación promedio con base en un modelo afín de estructura a término. Posteriormente, la prima de riesgo es calculada como la diferencia entre la CI y las expectativas de inflación promedio.

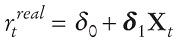

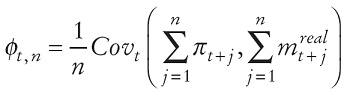

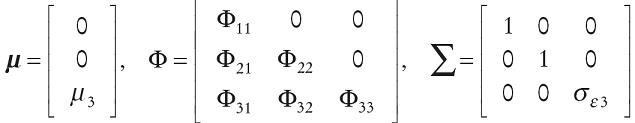

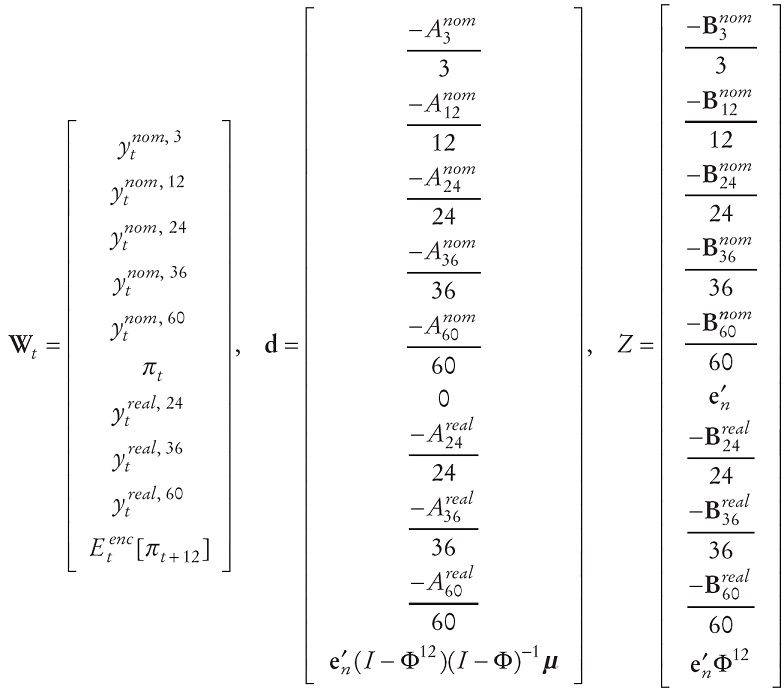

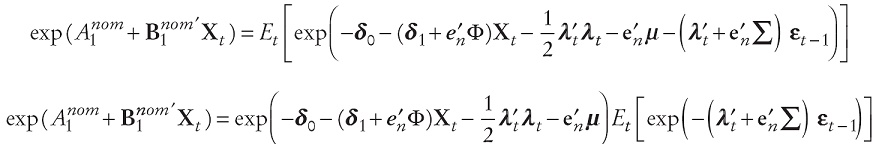

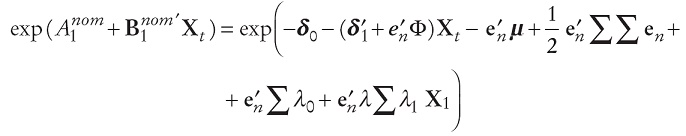

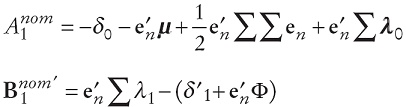

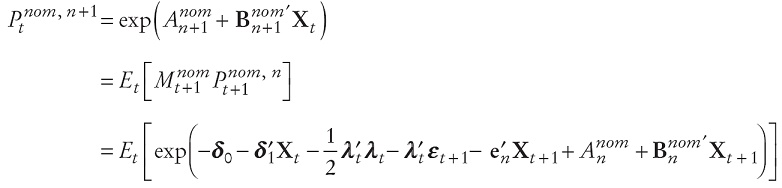

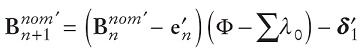

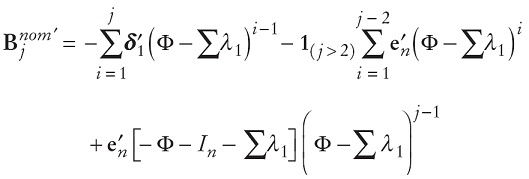

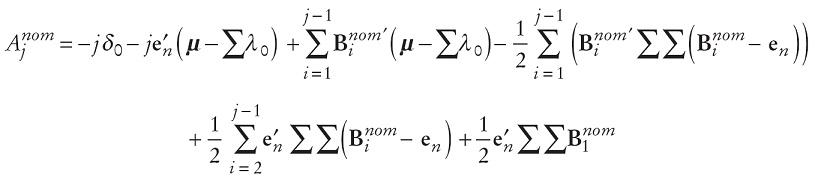

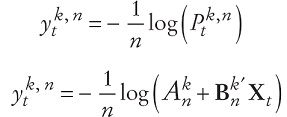

La representación de estado espacio del modelo afín de estructura a término es la siguiente:

en la que nt ~ NID(0, H) y εt ~ NID(0,

I) son dos errores no correlacionados.

y

en la que

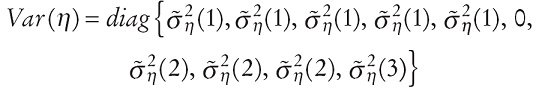

La estructura de la matriz de varianzas y covarianzas de es:

En la ecuación anterior diag{A} es una matriz diagonal cuyos elementos corresponden al vector A.

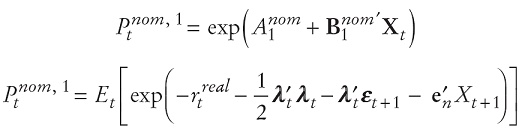

En la expresión (19) los primeros cinco términos están definidos como

La ecuación de medida descrita en (16) indica una relación lineal entre los rendimientos de los bonos nominales y reales con la inflación y dos factores latentes. Estos componentes no observables están asociados con la relación entre el factor de descuento estocástico y el precio de los bonos.

El componente final de la ecuación de medida está relacionado con la inclusión de las expectativas de inflación, obtenidas a partir de una encuesta y tiene como objetivo mejorar los pronósticos de este modelo. Esta ecuación indica que las expectativas de la encuesta corresponden a los pronósticos de la inflación obtenidos de la ecuación de medida más un error. La utilidad de las encuestas para generar pronósticos de las expectativas ha sido analizada en la bibliografía en trabajos como los de Ang et al (2007) y Ciccarelli y García (2009) .

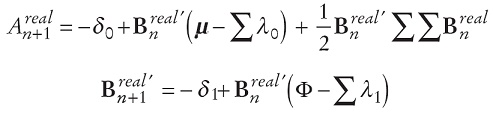

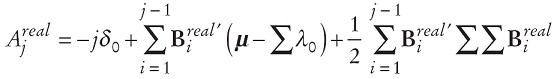

La ecuación de transición definida en (17) describe la dinámica del vector de estado del modelo y sirve para generar los pronósticos de la inflación con los cuales se calculan las expectativas promedio de la inflación según la ecuación (4). Dada la anterior representación de estado espacio, la estimación del modelo se realiza por medio de la metodología de máxima verosimilitud utilizando el filtro de Kalman. Como se señaló líneas arriba, los coeficientes y de (18) para j = nom, real y n = 3, 12, 24. 36. 6010 se obtienen de acuerdo con la metodología sugerida por García y Werner (2008) tal como se explica en el apéndice 1.

Las expectativas promedio de la inflación hasta 12, 24 y 60 meses se pueden obtener a partir de los pronósticos del vector de estado del modelo. Dado el cálculo de la CI y de las expectativas promedio de la inflación se puede obtener una estimación de la prima por riesgo inflacionario a partir de la ecuación (3).

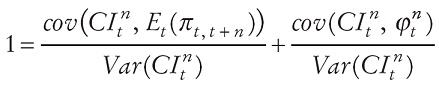

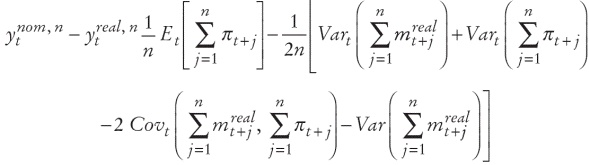

Uno de los intereses de la estimación de la CI es conocer en qué condiciones el diferencial de tasas de interés permite generar una aproximación apropiada a la inflación esperada promedio. Un instrumento útil en este caso es la descomposición de varianza de este indicador para cada periodo de maduración:

El primer término del lado derecho de la ecuación (20) indica la proporción de la varianza de la CI explicada por la expectativa promedio de inflación, mientras que el segundo término corresponde a la proporción explicada por la prima por riesgo inflacionario.

III. Resultados

El cálculo de la CI se determina con base en las tasas asociadas a la curva cupón cero de los bonos TES en pesos y TES indizados a la UVR, utilizando la metodología de Nelson y Siegel (1987) .11 La muestra utilizada abarca el periodo comprendido entre enero de 2003 y noviembre de 2009 y es calculada a partir de los promedios mensuales de los datos diarios. La inflación se calcula como la variación anual del índice de precios al consumidor. Los datos observados de las expectativas de inflación se toman de la encuesta de expectativas de inflación, tasa de cambio y tasa de intervención realizada por el Banco de la República con frecuencia mensual.

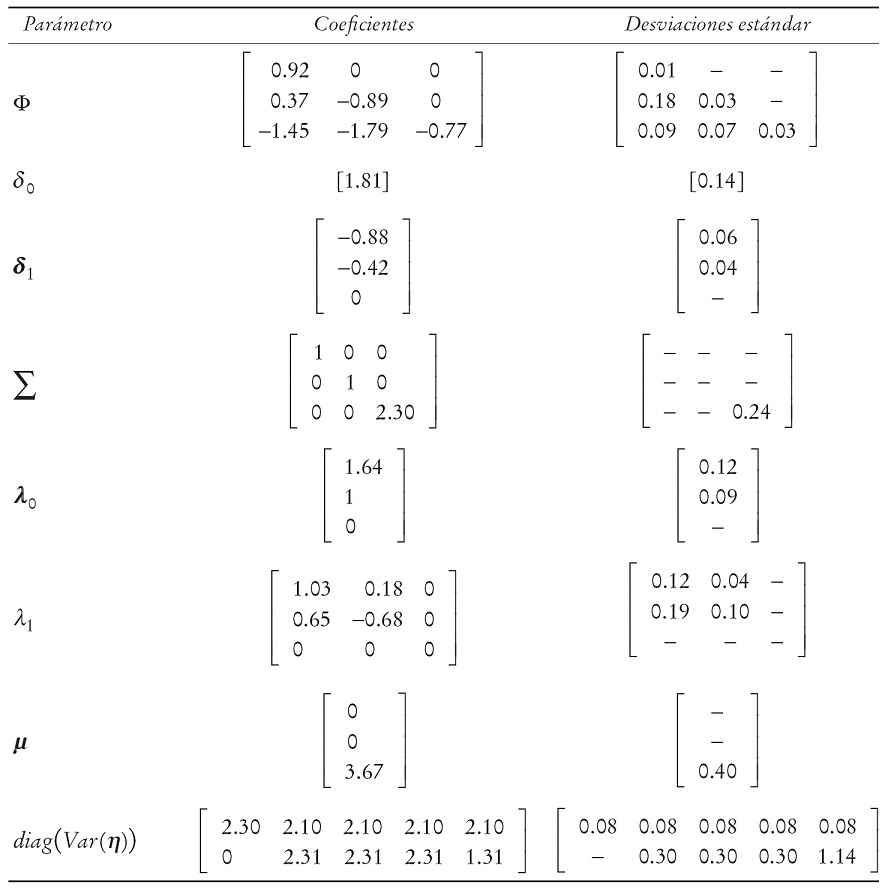

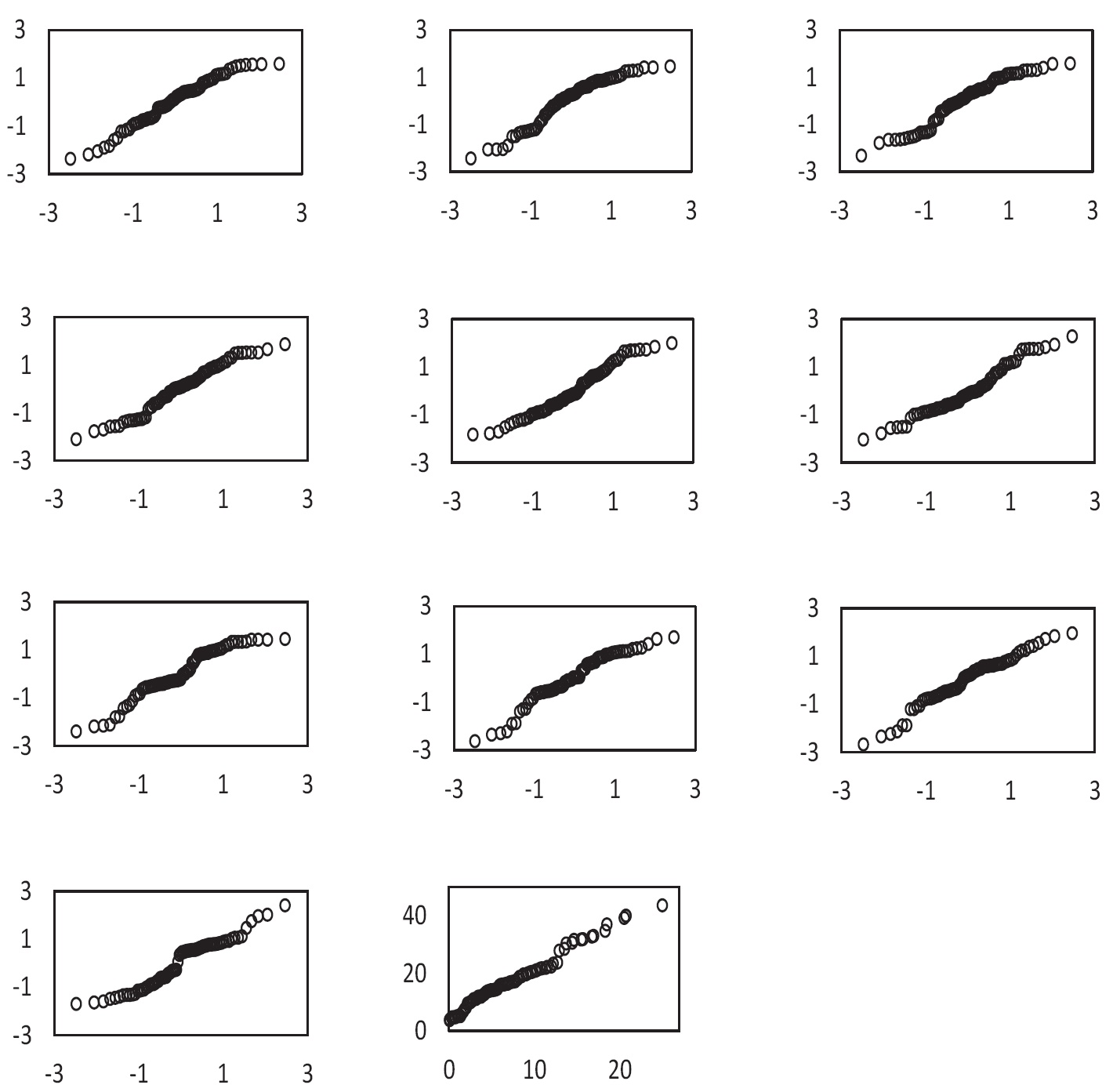

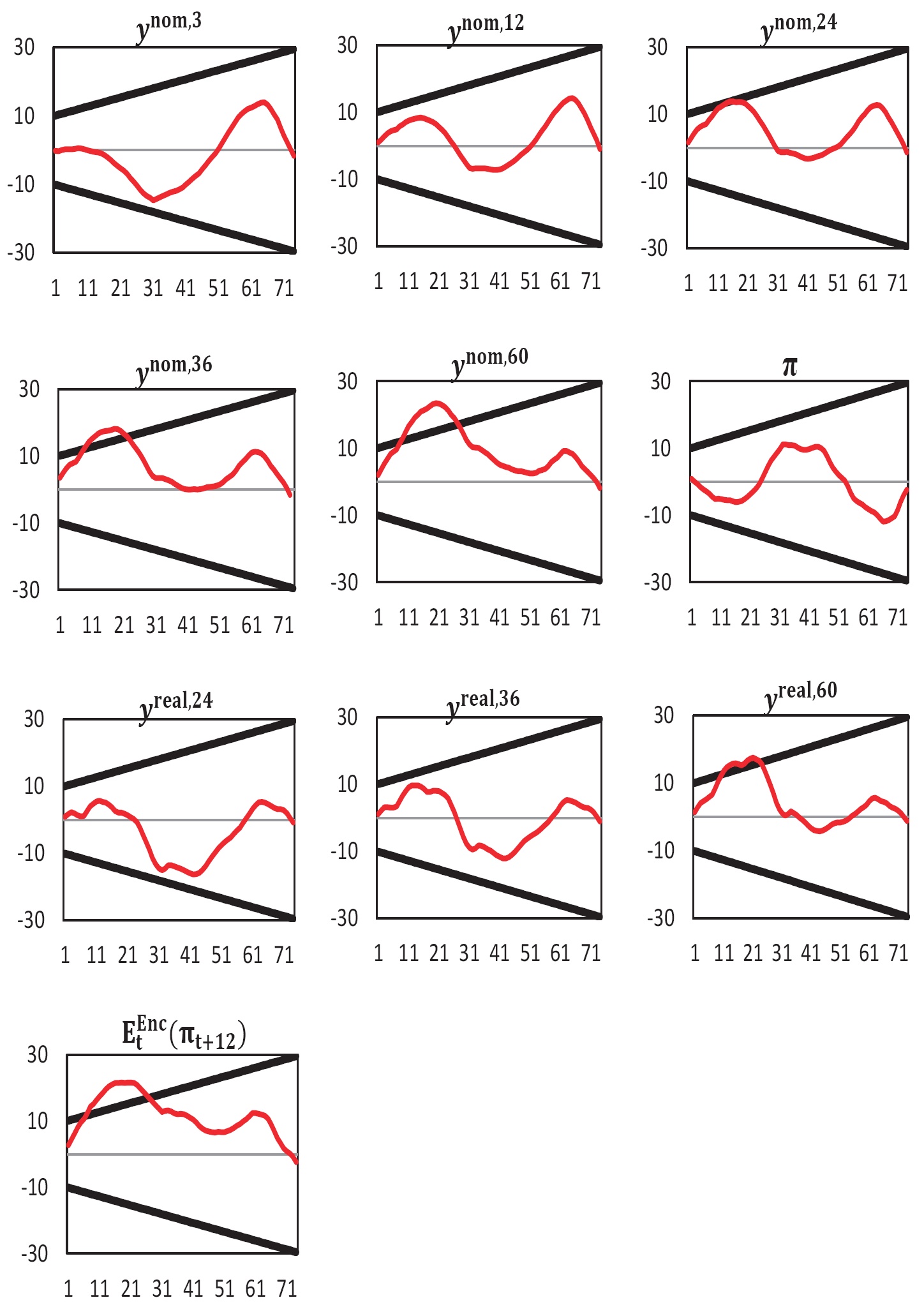

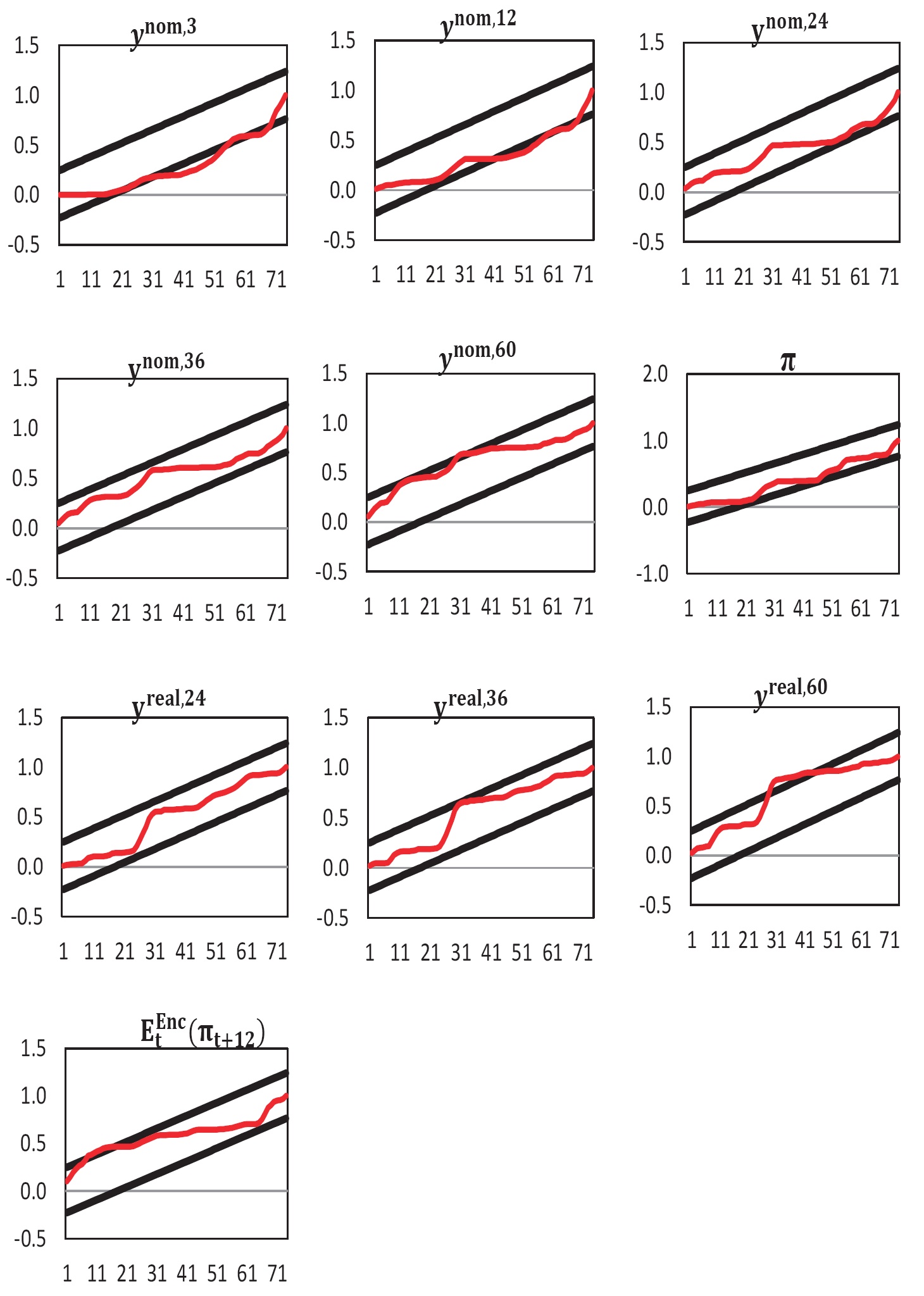

Los resultados de la estimación del modelo descrito en (16) y (17) se encuentran en el Cuadro 1. Estos valores indican que los parámetros del modelo son estadísticamente diferentes de 0 para los niveles usuales de significación. En el apéndice 2 se muestra diferentes pruebas de especificación de los residuales de predicción en el modelo de estado espacio. Estos resultados indican que no existen indicios de mala especificación en el modelo.

1. Estimación y descomposición de la CI

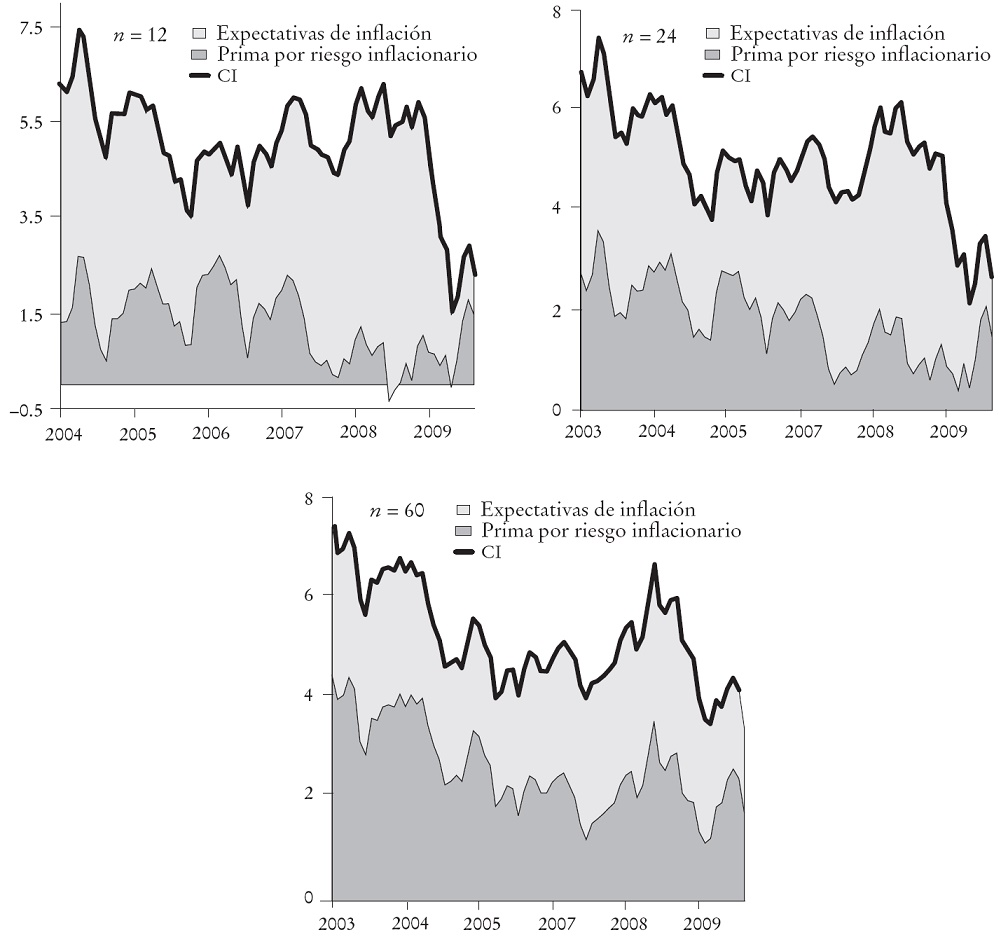

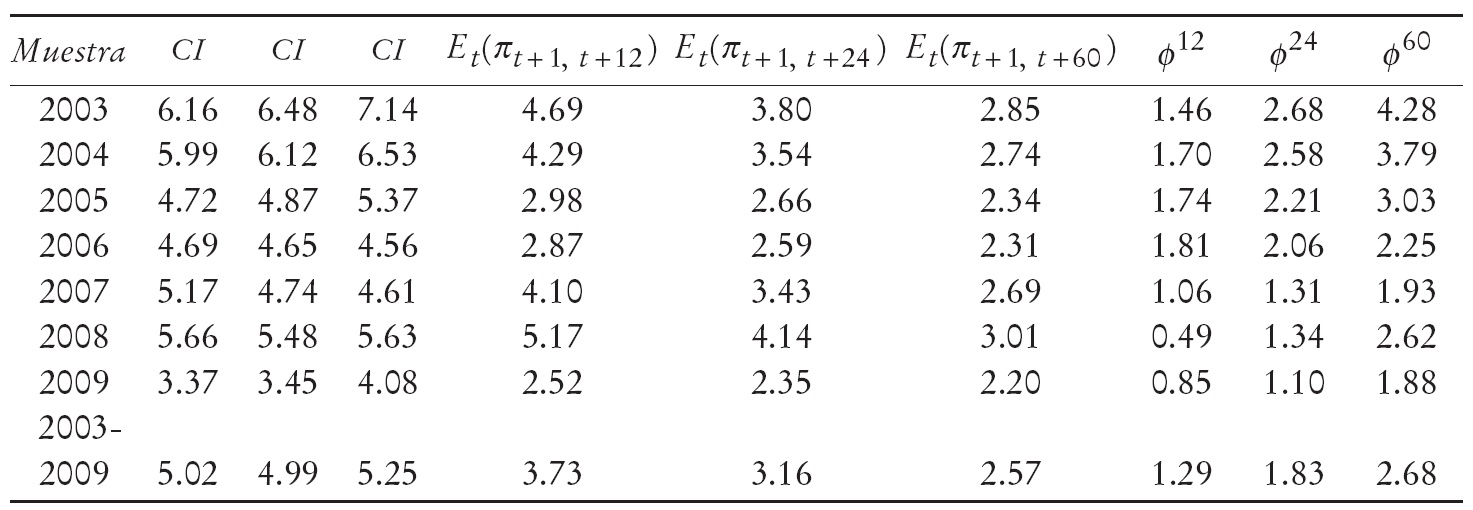

En la Gráfica 1 se muestra la estimación y descomposición de la CI para 12, 24 y 60 meses de maduración. En estas gráficas la línea gruesa representa el valor de la CI, mientras que las áreas grises y negras corresponden a los valores de las expectativas promedio de la inflación y la prima por riesgo inflacionario, respectivamente. Estas estimaciones son presentadas para diferentes muestras en la Cuadro 2.

a CIn y 0 n indican la compensación inflacionaria y la prima por riesgo inflacionario para n meses adelante, respectivamente. Et(πt+1,t+n) es la esperanza promedio de la inflación para los periodos t + 1 hasta t + n condicionada a la información disponible en t.

Cuadro 2 Descomposición de la CI para diferentes horizontes de pronósticoa

Estos resultados muestran que existe, en general, una tendencia decreciente de las expectativas promedio de la inflación. Sin embargo, se observa un crecimiento moderado en 2007 y 2008. También se observa una disminución considerable de las expectativas de la inflación al final de la muestra analizada. Esto podría obedecer a dos motivos; en primer lugar, las expectativas formadas por los agentes tienden a ser adaptativas, por lo que la in flación reciente observadas tiene una mayor ponderación cuando se genera dicha expectativa. Por otra parte, es posible que los agentes hayan tenido en cuenta la baja actividad económica y consumo de 2009 para determinar la inflación esperada promedio.

Los resultados de la prima por riesgo inflacionario son compatibles con los esperados teóricamente; a medida que aumenta el plazo de maduración, la prima por riesgo inflacionario toma valores más altos. Este aumento implica que la CI no sea una buena medida de las expectativas de inflación para mediano y largo plazo. Otro punto importante es que la prima por riesgo inflacionario tiene una tendencia decreciente a lo largo de la muestra para periodos de maduración medianos y largos (n = 24 y 60 meses). Esto puede obedecer al aumento de credibilidad de las políticas de estabilización de la inflación a lo largo de la muestra analizada.

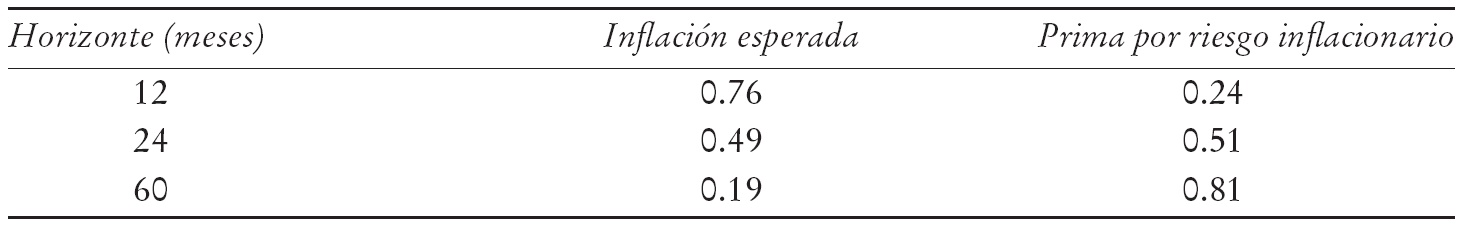

En el Cuadro 3 se realiza la descomposición de varianza de la CI para la muestra analizada. Se encuentra que a corto plazo (12 meses) la variabilidad de la CI es explicada en 76% por la varianza de las expectativas de inflación promedio, el 24% restante es explicado por la prima por riesgo inflacionario. Estos resultados se revierten a medida que aumenta el periodo de maduración de los bonos. Para un horizonte de cinco años la variabilidad explicada por las expectativas de inflación es tan sólo de 19% y por consiguiente de 81% por parte de la prima por riesgo inflacionario.

Conclusiones

En este documento se estima la CI a partir de los rendimientos de los TES en pesos y los TES indizados a la UVR para una muestra entre enero de 2003 y noviembre de 2009. Por otra parte, la CI se descompone en dos factores: expectativas promedio de la inflación y prima por riesgo inflacionario. Estos cálculos son realizados para tres periodos de maduración, 1, 2 y 5 años. Las expectativas promedio de la inflación son estimadas por medio de un modelo afín de estructura a término que relaciona los rendimientos de los TES con dos factores latentes y la inflación. Con el objetivo de mejorar los pronósticos de la inflación, este modelo incluye las expectativas de inflación a 12 meses obtenidas de la encuesta del Banco de la República.

Las estimaciones de las expectativas de inflación presentan, en general, una tendencia decreciente durante el periodo estudiado. Esto se puede deber al aumento de la confianza en la política monetaria por parte de los agentes. Otro resultado que apoya esta hipótesis es que la prima por riesgo inflacionario presenta una tendencia decreciente a lo largo de la muestra para periodos de maduración de mediano y largo plazos (2 y 5 años).

Los resultados de las estimaciones de la CI muestran que a corto plazo (1 año) esta es una medida aproximada de las expectativas de inflación. Para periodos de maduración más largos (5 años), esta situación cambia, pues la prima por riesgo inflacionario toma valores altos y se convierte en un componente importante de la CI; esto se debe a que existe un mayor riesgo de cambios no esperados en la inflación futura a medida que el horizonte de tiempo es más largo. La afirmación anterior es corroborada por los resultados de la descomposición de varianza de la CI. A corto plazo (1 año) se encuentra que la variabilidad de las expectativas de inflación explican 76% de la varianza de la CI. Mientras que a largo plazo (5 años) éstas sólo explican el 19 por ciento.

nueva página del texto (beta)

nueva página del texto (beta)