Clasificación JEL: G32.

INTRODUCCIÓN

Una de las principales contribuciones al desarrollo de la teoría financiera moderna ha sido la tesis de irrelevancia de la estructura de capital (Modigliani y Miller, 1958). No obstante, al reconocer la existencia de imperfecciones de mercado que condicionan las decisiones de inversión y financiación, la estructura de capital se torna relevante. Esto ha dado origen al denominado Puzzle en el que las piezas que lo constituyen no han terminado de calzar adecuadamente.1

Nuestro trabajo pretende analizar las decisiones de financiación de las empresas. Específicamente, nuestro centro de atención apunta a un aspecto que ha tomado particular relevancia en el ámbito de las finanzas corporativas: la denominada estructura de propiedad de la deuda o la elección de la naturaleza del recurso financiero. En tal sentido, nuestro estudio se centra en la dicotomía en la decisión de elegir entre endeudamiento público (deuda en el mercado de capitales, básicamente, bonos y pagarés) versus endeudamiento privado (básicamente bancos e instituciones financieras). Es de destacar que cada tipo de recurso, sea público o privado, presenta sus características diferenciadas, las cuales pueden influir significativamente en el desempeño de la empresa, condicionado a ciertas contingencias especificas (Chevallier-Farat, 1992).

La bibliografía ha sugerido que el endeudamiento privado presenta ciertas ventajas significativas en el endeudamiento público en términos de eficiencia y efectividad en las actividades de supervisión y control (Diamond, 1984; Boyd y Prescott, 1986; Berlin y Loyes, 1988), acceso a información privada de la empresa (Fama, 1985) y la eficiencia en la liquidación o la renegociación (Chemmanur y Fulghieri, 1994; Gertner y Scharfstein, 1991). Sin embargo, (Rajan 1992) argumenta que los acreedores privados pueden también afectar negativamente a las empresas por medio de comportamientos oportunistas derivados de la información privada que poseen. Por otra parte, alguna evidencia empírica ha mostrado una relación positiva entre el uso de endeudamiento público y características de las empresas como el tamaño, el apalancamiento, la edad y el monto del endeudamiento por emitir (López Iturriaga, 2005; Houston y James, 1996; Johnson, 1997a; Krishnaswami, Spindt y Subramaniam, 1999; Cantillo y Wright, 2000). Sin embargo, estas investigaciones no han sido claras al momento de medir el efecto que tienen, en la elección del tipo de endeudamiento, la proporción valoración/participación de activos fijos en activos totales.

Paralelo a estos planteamientos, cabe destacar que en los años recientes hemos asistido a un movimiento centrado en medir la influencia de los sistemas legales en las decisiones financieras de las empresas. Evidencia reciente ha puesto de manifiesto el papel que cumplen los entornos legales e institucionales al momento de explicar ciertas decisiones tomadas en el seno de la empresa y, en particular, en las decisiones financieras. Específicamente, factores como la evolución del sistema financiero en el que operan las empresas, el desarrollo económico del país, y la protección legal al accionista y los acreedores y la aplicación de las leyes (López Iturriaga, 2005; La Porta et al, 1998, 2000; Beck, Demirguc-Kunt y Levine, 2002; Allen y Gale, 2001; Carlin y Mayer, 2003) condicionarán las decisiones financieras de la empresa.

Nuestro artículo se centra precisamente en estos aspectos. Por una parte, intentaremos dar respuesta a qué medida las distintas características que presentan las empresas influyen en la decisión de recurrir al endeudamiento privado. Por otra, intentaremos adecuar nuestros objetivos propuestos al sistema corporativo como el chileno. En tal sentido, existen al menos dos características institucionales del sistema corporativo chileno que hace el análisis de la estructura de propiedad de la deuda particularmente interesante. En primer lugar, Chile es una economía emergente con un sistema corporativo orientado claramente a la banca, en la que los bancos cumplen un papel protagónico en comparación con los mercados de capitales (Fernández, 2005, 2006). Este protagonismo de la banca contrasta la poca participación de los mercados bursátiles. Por ejemplo, mientras que en 2009 la capitalización de las acciones en el mercado en relación con el PIB fue de 331% en los Estados Unidos, en Chile dicho porcentaje fue de 19.5. En segundo lugar, la estructura de propiedad resulta altamente concentrada, la aplicabilidad de las leyes es menor y la protección legal al inversionista externo es débil, por lo que dichas características, en detrimento del des-arrollo de los mercados, promueven el desarrollo de los sistemas bancarios, entregándole a este tipo de acreedor una mayor protección legal.

Nuestro artículo se suma así a trabajos anteriores realizados para Chile acerca de la estructura de capital (Lefort y Walker, 2000; Gallego y Loayza, 2000; Maquieira, Olavarrieta y Zutta, 2007; Chang y Maquieira, 2001; Azofra, Saona y Vallelado, 2004; Andrés, San Martín y Saona, 2004) e intenta complementarla analizando la propiedad de la deuda.

La muestra objeto de estudio se encuentra formado por 1 476 observaciones pertenecientes a 168 empresas no financieras que han cotizado en la Bolsa de Santiago de Chile en el periodo 1997-2008. Si bien nuestros resultados ponen de manifiesto la influencia positiva que tienen las oportunidades de crecimiento en el endeudamiento bancario, también se observa que las empresas más grandes con oportunidades de crecimiento tienden a recurrir en menor medida al endeudamiento bancario, mientras que empresas pequeñas con oportunidades de crecimiento tienden a financiar dichas oportunidades de inversión por medio de la banca. Además, hemos encontrado que empresas grandes, o menos riesgosa (menos apalancadas) tienden a emitir menores deudas bancarias. Finalmente, el endeudamiento bancario también es condicionado positivamente ante la existencia de garantías prendarias de calidad o ante empresas más riesgosas.

Para realizar el estudio estructuramos el artículo en tres secciones. En la sección I realizamos un repaso de la bibliografía referente a la estructura de propiedad de la deuda y del entorno legal e institucional chileno. Esta revisión da paso a la formulación de las hipótesis que trataremos de contrastar empíricamente. La descripción de la muestra objeto de estudio así como la presentación de la metodología y de las variables utilizadas para el análisis constituyen el contenido de la sección II, mientras que en la III expondremos los resultados obtenidos y comentaremos algunas de sus consecuencias. El trabajo finaliza con las conclusiones alcanzadas y se apuntan algunas líneas futuras de investigación.

I. FUNDAMENTACIÓN TEÓRICA

Al momento de observar las necesidades de financiación externa de las empresas, estás dispondrán una serie de opciones a las cuales recurrir para obtener los recursos. Por ejemplo, las empresas pueden emitir patrimonio o pedir prestado a acreedores públicos y/o privados. Suponiendo, de acuerdo con el peaking order, que estas empresas optan por endeudarse en vez de emitir patrimonio (Myers, 1984; Myers y Majluf, 1984), la encrucijada irá en consonancia con la elección del recurso de endeudamiento. De esta manera, una de las decisiones más importantes de financiación es la elección entre el endeudamiento privado (bancos e instituciones financieras) y el endeudamiento público (bonos).

De una manera más particular, la decisión de si recurrir a acreedores privados o al mercado para financiar las inversiones dependerá de una serie de factores. Tradicionalmente, la bibliografía que ha examinado la elección del tipo de endeudamiento ha clasificado principalmente en cuatro grandes grupos el conjunto de explicaciones (López Iturriaga, 2005; James y Smith, 2000), dentro de las cuales se encuentran argumentos relacionados con asimetrías informativas, la eficiencia en la renegociación y liquidación de los contratos de endeudamiento y la reducción de los costos de agencia y del hold up de la deuda, entre otras.

1. Información asimétrica y la elección del tipo de endeudamiento

a) Producción de información de los acreedores. Una característica del endeudamiento público es que se debe recurrir a un gran número de acreedores, que hace que la propiedad del endeudamiento sea difusa, lo que reduce los incentivos que tienen los acreedores para realizar actividades de producción de información y de supervisión. Por otra parte, si algunos de estos acreedores públicos muestran interés en realizar dichas actividades, una posible supervisión "duplicada" puede resultar ineficiente. Una posible solución a dichas ineficiencias es recurrir a acreedores privados (Smith y Warner, 1979; Blackwell y Kidwell, 1988; Diamond, 1991 b, 1984; Berlin y Loyes, 1988), puesto que éstos tendrán mayores incentivos para recopilar información acerca de las empresas para así vigilarlas de una manera más efectiva (Nakamura, 1993). La deuda privada implica, en términos generales, una mayor concentración del endeudamiento y un menor número de acreedores, haciendo que los costos de impago sean más altos, ya que no se podrán distribuir a un mayor número de acreedores, como ocurre con el endeudamiento público. Es por esto que los acreedores privados serán más eficientes y efectivos al momento de supervisar las empresas, puesto que tendrán acceso a información privada acerca de sus deudores, mientras que los acreedores públicos deberán confiar sólo en la información que se emite públicamente al mercado (Krishnaswami, Spindt y Subramaniam, 1999). De esta manera, los acreedores privados están mejor informados acerca de las oportunidades de inversión de la empresa, por lo que se encontrarán habilitados para redactar mejores contratos de endeudamiento.2

Dados estos incentivos para la recopilación de información y supervisión, la bibliografía apunta que las empresas que tienen mucha información asimétrica deberán optar en primer lugar por endeudarse por medio de instituciones privadas. Este tipo de empresas son generalmente la de menor tamaño, las cuales tienden a endeudarse por medio de la banca (Denis y Mihov, 2003; Hooks, 2003).

b) Visión de la información estratégica. En la misma línea argumental, cabe destacar que cualquier tipo de emisión de endeudamiento significa para la empresa una liberación de información para sus acreedores. De esta manera, en las empresas que presentan información asimétrica puede resultar extremadamente riesgoso recurrir a la deuda pública para financiarse, puesto que una liberación de información puede comprometer la ventaja competitiva o la información estratégica de los planes de inversión. En otras palabras, existen algunas empresas (con proyectos de inversión que se encuentran enmarcados dentro de una dimensión estratégica) que se encontrarán reticentes a revelar información que pueda beneficiar a sus competidores potenciales. En tales casos, las empresas con proyectos estratégicos rentables preferirán endeudarse en la banca, dado que estos acreedores mantienen dicha información de manera privada y no la difunde al mercado (Yosha, 1995).

c) La susceptibilidad de la empresa a problemas de riesgo moral. Las imperfecciones informativas pueden generar en los contratos de endeudamiento algunos problemas de riesgo moral.3 Generalmente, los acreedores privados se encuentran más habilitados para controlar y supervisar a las empresas de una manera más pormenorizada en comparación con los acreedores más pequeños, especializados y dispersos, como los acreedores de los mercados públicos. Consecuentemente, el endeudamiento privado, sobre todo la deuda bancaria, tendrá un efecto positivo cuando los problemas de riesgo moral y supervisión son más significativos (Johnson, 1997a; Chemmanur y Fulghieri, 1994).

Existen principalmente dos problemas de información ex post asociados al endeudamiento: la sustitución de activos4 y la subinversión.5 En relación con el problema de sustitución de activos, con proyectos más riesgosos, las probabilidades de fracaso e insolvencia también serán mayores, por lo que los acreedores, para cubrirse de este tipo de comportamiento, exigirán mayores tasas de interés como medida de compensación e impondrán garantías prendarias con la finalidad de reducir los riesgos de impago de la deuda. De facto, la bibliografía ha encontrado una estrecha relación entre garantías prendarias y endeudamiento privado (Rajan y Winton, 1995; Dennis, Nandy y Sharpe, 2000).

En lo referente al problema de subinversión, cuando la empresa tiene endeudamiento pendiente de carácter prioritario, ella tenderá a soslayar proyectos que agreguen valor en favor de aquellos proyectos que rinden cash flows en exceso con la finalidad de enfrentar dicho endeudamiento de impago. De esta manera, a menos que los acreedores tengan la capacidad de supervisar a la empresa y atenuar sus prácticas de subinversión, éstos demandarán mayores tasas de interés como compensación por dichas prácticas.

En términos generales, los denominados problemas de riesgo moral suelen ocurrir en empresas con características similares: empresas con mayores oportunidades de inversión y/o con menor reputación crediticia en comparación con las empresas con escazas oportunidades de crecimiento y/o alta reputación crediticia (Krishnaswami, Spindt y Subramaniam, 1999; Hadlock y James, 2002). Esto se justifica en el hecho de que mayores oportunidades de crecimiento traen consigo mayores asimetrías informativas, lo que incrementaría la probabilidad de acciones ocultas y comportamientos oportunistas, por lo que una solución a dichas conductas vendrá delimitada por el grado de continuidad, intimidad y flexibilidad de las relaciones que se establecen con los acreedores. En tal sentido, es más probable que las empresas logren tales relaciones con acreedores privados, ya que éstos se encuentran mucho más concentrados y enfrentan menos problemas del oportunista en comparación con el endeudamiento público. Por tanto, estos argumentos sugieren que las empresas con oportunidades de crecimiento se endeudaran por medio de bancos en un primer término (Johnson, 1997b).

d) La calidad crediticia de la empresa. La existencia de información asimétrica puede conducir a problemas de selección adversa o de información ex ante (Hadlock y James, 2002). En sí, el concepto general de este planteamiento se encuentra en el hecho de que, en los mercados de capitales, la información asimétrica impide conocer a los acreedores (bondholders) la verdadera calidad crediticia de las empresas (Akerloff, 1970). Autores como Leland y Pyle (1977), Diamond (1984), Fama (1985) y Boyd y Prescott (1986) hipotetizan que los acreedores privados son más eficientes y efectivos en la supervisión en comparación con los que adquieren títulos de endeudamiento público. En consecuencia, dicha eficiencia en la supervisión y control que tiene el endeudamiento bancario, para las empresas con menor historial crediticio y reputación, puede actuar con un mecanismo de señalización que les permita construir una reputación acerca de su calidad crediticia y de las oportunidades de inversión que tienen (James y Smith, 2000; Berlin y Loyes, 1988), a pesar de que tendrán que soportar tasas de intereses más altas.

Por otra parte, un argumento similar nos ayuda a entender por qué las empresas que gozan de una buena reputación y son ampliamente conocidas en los mercados de capitales no necesitan recurrir a endeudamiento privado. De facto, evidencia reciente sugiere que las empresas que recurren al endeudamiento privado pueden presentar una mala reputación (Datta, Iskandar-Datta y Patel, 1999), o son empresas más jóvenes (Krishnaswami, Spindt y Subramaniam, 1999) o más pequeñas (Nieto y Tribo, 2000) en comparación con las empresas que recurren a mercados de endeudamiento público.

En términos de predicción, (Diamond 1991) y (Rajan 1992) observan una relación no monotónica entre la calidad de la empresa y el tipo de endeudamiento. Los modelos que se han propuesto en la bibliografía generalmente predicen que empresas de mayor calidad emitirán endeudamiento por medio del mercado, mientras las de calidad media accesarán al endeudamiento bancario. Sin embargo, estos enfoques predicen que, para las empresas de mala calidad, los costos de supervisión bancario sobrepasan los beneficios, por lo que podrían preferir recurrir al endeudamiento público.

2. La eficiencia en la renegociación y en la liquidación

Una mayor concentración de la propiedad de la deuda en los mercados de endeudamiento privado tiene ciertas ventajas relacionadas con una mayor facilidad para renegociar los contratos de endeudamiento (Houston y James, 1996; Chemmanur y Fulghieri, 1994) (Berlin y Loyes 1988) y (Chemmanur y Fulghieri 1994) derivan sus predicciones acerca de los recursos de endeudamiento como una función de la probabilidad de impago y de la eficiencia de los acreedores al momento de decidir una liquidación o renegociación. Por una parte, el endeudamiento público usualmente contiene clausulas más severas que el endeudamiento privado y, por otra, el hecho de que los bancos y otros acreedores privados puedan supervisar y tener información de las empresas resulta en particular conveniente para empresas que tengan riesgo de impago o de bancarrota, puesto que, dependiendo de la calidad de sus proyectos, es más probable que éstas estén más dispuestas a renegociar los contratos de endeudamiento (James y Smith, 2000). Dada la diferencia entre deuda pública y privada, las empresas con un mayor riesgo de impago preferirán endeudarse por medio de instituciones financieras, dado que las renegociaciones de la deuda puede evitar liquidaciones ineficientes (Detragiache, Garella y Guiso, 2000).

3. Costos de flotación del endeudamiento público

En términos generales, recurrir al endeudamiento por medio del mercado implica incurrir en costos de producción y de distribución de información que pueden resultar extremadamente altos para empresas más pequeñas (Rajan, 1992; Diamond, 1984, 1991b; Houston y James, 1996; Johnson, 1997b). Por tanto, este tipo de empresas puede encontrar que el endeudamiento privado es menos costoso, puesto que éste tiene una naturaleza más concentrada. No obstante, dado que el costo de endeudarse en el mercado es alto pero fijo, sólo resulta conveniente para grandes endeudamientos. Se explica así una de las razones del porqué las grandes empresas se encuentran con una mayor propensión a emitir endeudamiento público, en comparación con aquellas pequeñas (Krishnaswami, Spindt y Subramaniam, 1999). En consecuencia, es posible esperar que empresas más grandes emitan endeudamiento público puesto que los costos implicados en dichas emisiones pueden ser demasiado altos para empresas de menor tamaño.

4. El problema del hold up asociado al endeudamiento privado

El endeudamiento privado puede acarrear costos provenientes del grado de oportunismo que tenga el acreedor y de la información acerca de la empresa. (Rajan 1992) plantea que las actividades de supervisión de los bancos les permite accesar a niveles superiores de información de la empresa, entregándoles cierto monopolio informacional, lo que les situaría por sobre otros acreedores potenciales. En términos generales, el problema del hold up hace referencia a que dichos monopolios informacionales entregará los incentivos y el poder a los bancos para extraer rentas de la empresa, en concordancia con la información para establecer el monopolio y con la competencia en el mercado de la deuda. (Rajan 1992) sugiere que empresas con oportunidades de crecimiento son más susceptibles a presentar estos problemas del hold up que las empresas que no presentan dichas oportunidades de crecimiento, lo que indicaría, en cierta medida, que las empresas con oportunidades de crecimiento preferirían acudir a los mercados de deuda pública por sobre el endeudamiento privado, lo que se encontraría en contraposición con el argumento de que las empresas con oportunidades de crecimiento e intereses de salvaguardar las asimetrías informativas preferirán el endeudamiento privado (Yosha, 1995). No obstante, (Rajan 1992) sugiere también que si las empresas tiene varios acreedores de donde obtener financiación, los problemas del hold up serían menos severos.

Además, pruebas encontradas por (Houston y James 1996) sugieren que los costos de hold up son más severos en empresas que se endeudan con un único banco en comparación con las que se recurren a varias instituciones financieras. Específicamente, encuentran que empresas de mayor tamaño por lo general establecen relaciones con un mayor número de acreedores bancarios, mientras que las empresas más pequeñas por lo general establecen relaciones con un único banco. Estos resultados son compatibles con los planteamientos de Rajan acerca de que una mayor competencia en el mercado de la deuda reduce los costos potenciales del hold up asociados al endeudamiento privado.

5. El plazo de la deuda y la fuente de financiación

En lo que se refiere a la madurez del recurso de endeudamiento, (Barclay y Smith 1995) analizan las determinantes de las decisiones de endeudamiento a corto y largo plazos y encuentran, principalmente, una evidencia débil acerca del uso del endeudamiento a largo plazo como mecanismo de señalización y una gran relación entre la información asimétrica y el endeudamiento a corto plazo. En tal caso, es posible esperar que las empresas con altas oportunidades de inversión, que son las que generalmente poseen mayor información asimétrica, y las empresas más pequeñas, tiendan a satisfacer sus decisiones de endeudamiento en el corto plazo. De igual manera, (Maquieira et al 2007) sugieren que la calidad de la empresa influye negativamente y que, de acuerdo con (Diamond 1991, 1993), las empresas con un riesgo crediticio bajo (calificaciones positivas) generalmente presentan información favorable de su rentabilidad futura y tenderán a emitir endeudamiento de corto plazo, debido a los bajos costos de refinanciación de la deuda. Por otra parte, las empresas con una baja reputación crediticia y alto riesgo de impago podrán recurrir al endeudamiento bancario de corto plazo, prácticamente imposibilitados a emitir endeudamiento de largo plazo debido a los altos costos de supervisión.

6. A modo de resumen

Dado que los acreedores privados se encuentran más informados por medio de la supervisión y estimaciones, son más especializados (Welch, 1997), y estipulan garantías prendarias, Denis y Mihov (2003) hipotetizan que el endeudamiento privado constituye un instrumento más seguro, puesto que permite mantener constante el grado de información asimétrica entre el mercado y la empresa. Las predicciones son bastante claras en este sentido: las empresas con alta información asimétrica, con una alta probabilidad de riesgo de impago, emitirán endeudamiento privado antes de recurrir al endeudamiento público. En consecuencia, a medida que la información asimétrica disminuye, la escala de deuda "segura" se tornará menos relevante, y la elección del recurso de endeudamiento vendrá determinada por otros factores mencionados líneas arriba -por ejemplo, costos de flotación, la flexibilidad de las restricciones en los contratos de endeudamiento (Gilson y Warner, 1998), calidad del deudor (Diamond, 1991b) y el problema del hold up.

Finalmente, un factor común en la evidencia empírica ha sido el hincapié que se le ha dado a las oportunidades de crecimiento y al efecto de los costos que surgen por la existencia de información asimétrica, los costos de flotación y las relaciones con los bancos al momento de elegir el tipo de endeudamiento (Houston y James, 1996; Cantillo y Wright, 2000; Rajan, 1992; Krishnaswami, Spindt y Subramaniam, 1999). Estas pruebas sugieren que, por una parte, empresas más grandes, con mayores montos de emisión de endeudamiento y/o con una mayor rentabilidad preferirán endeudarse públicamente. Por otra, las pruebas no han sido totalmente concluyentes al momento de evidenciar el efecto de las oportunidades de crecimiento en la elección del recurso de endeudamiento; existen resultados mixtos que, mientras algunos autores argumentan una relación positiva entre el endeudamiento privado y las oportunidades de crecimiento (Krishnaswami, Spindt y Subramaniam, 1999), otros evidencian una relación negativa para empresas que presentan compromisos con un único banco (Houston y James, 1996).

7. Características del sistema corporativo chileno

El análisis de los factores que potencialmente afectan la decisión del tipo de endeudamiento no debe aislarse del análisis de factores institucionales del mercado financiero chileno. En tal sentido, la pertenencia a un tipo de sistema corporativo modelará la determinación de las redes entre empresas y bancos, lo que puede influir significativamente en las decisiones de financiación (Allen, 1995; Allen y Gale).

Al momento de ahondar en ciertas características del sistema corporativo chileno, cabe precisar que Chile, como país enmarcado dentro de un sistema de ley civil francés y de economía emergente (La Porta, Lopez-de-Silanes y Shleifer, 1999; Lefort y Walker, 2000; Demirguc-Kunt y Maksimovic, 2002; Lefort y González, 2008), presenta una protección débil al inversionita externos con una alta concentración de la propiedad principalmente en manos de accionistas individuales o de consorcios empresariales que dan origen a estructuras piramidales, muy parecidas al modelo continental europeo (Lefort y González, 2008; Lefort y Walker, 2000). Pese al gran crecimiento que han experimentado los mercados de capitales en los decenios recientes, el sistema legal no ha entregado la suficiente protección al inversionista como para frenar esta concentración. Al contrario, el sistema legal chileno ha actuado tradicionalmente de manera reactiva en pro del incremento de la agilidad del mercado de valores y la protección de los actuales sistemas de administradoras de pensión (Iglesias, 1999).

No ha de sorprender entonces, como indican Majluf et al (1998), que en Chile en 1994 el entorno corporativo se encontraba caracterizado por 58 grupos económicos que se podían clasificar en tres subgrupos: los adquiridos por familias (por ejemplo, grupo Angelini, Luksic o Matte); los administrados por sus propios dueños o accionistas controladores, incluyendo las antiguas empresas estatales adquiridas por sus ejecutivos en el proceso de privatización (por ejemplo, Pathfinder o Sigdo Koopers), y los grupos administrados por sus propios dueños con participación accionaria significativa de los Fondos de Pensiones (por ejemplo, Enersis, Chilgener y Soquimich). Sin duda estos grupos económicos, a lo largo de la historia, han visto cómo el desarrollo de sus actividades se ha enmarcado dentro de un entorno dinámico que ha provocado la caída de algunos, como Cruzat Larraín o Vial, y el surgimiento o fortalecimiento de otros más modernos, como Claro, Said o Angelini.

En relación con la naturaleza del recurso de financiación de las empresas, la protección legal al acreedor ha llevado a que Chile presente un sistema corporativo orientado claramente a la banca, en el que los bancos cumplen un papel protagónico en comparación con los mercados de capitales al momento de financiar las carteras de inversión de las empresas (Fernández, 2005, 2006). No obstante, en fechas recientes el crecimiento del mercado de capitales también ha traído consigo un fortalecimiento en el negocio de los analistas de empresas, lo que ha supuesto una reducción en los costos de información para los pequeños accionistas, incrementando también el atractivo de estos mercados como fuente de financiación empresarial. En relación con la evidencia empírica, (Hernández y Walker 1993) analizan las determinantes macroeconómicas de las estructura de financiación de acuerdo con periodos que han supuesto cambios institucionales y económicos del mercado chileno. Por su parte, (Gallego y Loayza 2000) confirman, desde una perspectiva macroeconómica, la importancia de la banca en el mercado local y el desarrollo del mercado de capitales.

En lo referente a la evidencia empírica de las determinantes de la estructura de capital para (Chile, Chang y Maquieira 2001) encuentran para una muestra de empresas latinoamericanas emisoras de ADR, que las oportunidades de crecimiento y la rentabilidad tienen un efecto negativo en el endeudamiento y el tamaño tiene un efecto positivo. Por su parte, (Azofra et al 2004) encuentran que las oportunidades de crecimiento de las empresas chilenas se financian principalmente con deuda a largo plazo, al igual que las empresas más grandes y con mayor necesidad de fondos externos. Finalmente, (Maquieira et al 2007) encuentran para una muestra de empresas chilenas que la tangibilidad, rentabilidad, tamaño y clasificación industrial explican las decisiones de endeudamiento. Específicamente, entre los principales hallazgos se encuentra la relación negativa entre la rentabilidad y el endeudamiento.

8. Planteamiento de hipótesis

De acuerdo con los argumentos expuestos líneas arriba, el interés en probar qué características de las empresas afecta la estructura de propiedad de la deuda corporativa en Chile, nos motiva identificar una serie de factores que potencialmente pueden afectar las decisiones de si acudir a intermediarios financieros o no. Para ello, nuestras hipótesis de investigación serán formuladas de acuerdo con las predicciones siguientes:

El tamaño de la empresa. Las empresas de mayor tamaño generalmente tienen más facilidades de acceso a los mercados de capitales públicos, por lo que se podría esperar una relación negativa entre el tamaño de la empresa y el endeudamiento privado.

Oportunidades de inversión. Es más probable que las empresas que tengan mayores oportunidades de crecimiento presenten mayores problemas provenientes de una mayor información asimétrica, por lo que la deuda bancaria sería una buena solución para aliviar dicho problema. Por tanto, es posible esperar mayor endeudamiento privado en empresas con más oportunidades de crecimiento.

La calidad de los proyectos de inversión en curso. Empresas cuyos proyectos en curso sean rentables tendrán una mayor facilidad de accesar a mercados de capitales públicos como vía de financiación. Por tanto, es de esperar que empresas con un mayor desempeño emitan menores deudas privadas dado que este tipo de endeudamiento implica un mayor costo.

Garantías prendarias. Aquellas empresas que generalmente tienen garantías prendarias de mejor calidad por lo común exhiben menores riesgos de impago y preferirán endeudamiento público con la finalidad de tomar ventaja de las menores tasas de interés. Por tanto, es posible esperar una relación negativa entre la calidad de las garantías prendarias y el endeudamiento bancario.

Riesgo de los proyectos. Una estructura dispersa de pequeños bondholders dificulta la supervisión de una cartera de proyectos muy riesgosos en comparación con los bancos, quienes tendrán los recursos y la capacidad de efectuar dichas actividades de control, por lo que estos pequeños acreedores evitarán entregar fondos a las empresas con proyectos semejantes. Entonces, las empresas cuyos proyectos son más riesgosos tenderán a buscar financiación de la banca.

II. MUESTRA DE VARIABLES Y METODOLOGÍA

Para realizar el contraste de hipótesis, se ha confeccionado un panel de datos desequilibrado, formado por un total de 1 476 observaciones correspondientes a 168 empresas no financieras chilenas cotizadas en la Bolsa de Comercio de Santiago en el periodo 1997-2004. La información analizada tiene su origen en la Ficha Estadística Codificada Uniforme (FECU) proporcionada por la Superintendencia de Valores y Seguros de Chile. Consideramos que la muestra es suficientemente representativa del conjunto de empresas cotizadas, ya que las 1 476 observaciones seleccionadas pertenecen a ocho sectores industriales diferentes: alimentación, pesca y agricultura (240), cemento y construcción (84), inmobiliarias (83), transporte y telecomunicaciones (80), textil, papel y celulosa (75), agua, luz y petróleo (159), servicios (339) y minería (112).

Puesto que nuestro objetivo es analizar la estructura de propiedad de la deuda, hemos seleccionado una serie de medidas relacionadas con la decisión de endeudarse con acreedores privados (banca) y el endeudamiento con empresas relacionadas. En primer lugar, hemos considerado la relación entre endeudamiento bancario respecto al total de activos (DBTA) y la relación entre el endeudamiento bancario respecto al total de deuda (DBDT). Además, consideramos otro conjunto de variables que vienen relacionadas con el intento de medir la madurez del endeudamiento bancario, es por ello que hemos seleccionado el endeudamiento bancario de corto plazo respecto al total de deuda (DBCDT) y el endeudamiento bancario de largo plazo respecto al total de deuda (DBLDT).

Como variables explicativas hemos incorporado el tamaño de la empresa medido como el logaritmo natural del total de activos (LNTA), y además, para medir el efecto que tienen las oportunidades de crecimiento a distintos tamaños empresariales en las decisiones de financiación de las empresas hemos definido las variables ficticias o dicotómicas (dummy) T1TA, T2TA y T3TA. T1TA toma el valor 1 cuando el tamaño de la empresa se encuentra en el primer tercil -los más bajos de activos totales-, y cero en otro caso. T2TA toma el valor 1 cuando el tamaño de la empresa se encuentra en el segundo tercil -los medios-, y 0 en otro caso. T3TA toma el valor 1 cuando el tamaño de la empresa se encuentra en el tercer tercil -los más altos-, y 0 en otro caso. Por otra parte, el riesgo ha sido calculado como la proporción de apalancamiento calculado como la relación entre el endeudamiento total en el patrimonio total (LEV).

Las oportunidades de inversión han sido estimadas en consonancia con la bibliografía (Smith y Watts, 1992; McConnell y Servaes, 1995; Berger, Ofek y Yermack, 1997), por medio de medidas aproximativas del valor de la empresa, como lo es la proporción Market-to-book (MTB). La calidad de los proyectos ha sido medida por el ROA (López Iturriaga, 2005). La calidad de las garantías prendarias ha sido definida como los activos susceptibles a ser empleados en una bancarrota o en situaciones de apuros financieros (TANG). Las garantías prendarias se encuentran generalmente relacionadas con la estructura de activos o con la relación de activos fijos tangibles en los activos totales (Rajan y Winton, 1995; Rajan y Zingales, 1995).

Finalmente, incluimos un conjunto de variables de control comúnmente señaladas en la bibliografía como el riesgo de insolvencia, el cual se aproxima por medio del valor del Z Score de Altman6 (Z), y un conjunto de variables ficticias sectoriales y temporales. Además, a modo de descripción hemos incluido DTTA que es la proporción de endeudamiento total/total de activos.

Por otra parte, para analizar la relación entre la propiedad de la deuda y las distintas variables que hacen referencia a las hipótesis planteadas propondremos la ecuación (1) en la que se han introducido simbólicamente las variables independientes que mantienen una relación más estrecha con el núcleo de nuestro interés,7 en el que TXTA sintetiza las variables ficticias interactuadas utilizadas en el modelo (T1TA, T2TA y T3TA). La introducción de dichas variables ficticias interactuadas tiene como finalidad, además de medir el efecto que tienen las oportunidades de crecimiento para todo el mercado (MTB por sí solo), medir el efecto específico en la decisión de financiación que tienen las oportunidades de crecimiento (MTB) en empresas categorizadas como pequeñas, medianas o grandes -su efecto cruzado con las dicotómicas de tamaño- (Pindado y De La Torre, 2009).

en la que el término de error contiene una diversidad de componentes. Así, ᶯ1 representa el efecto individual o específico de la empresa, ᶯt mide el efecto temporal, y εit el error estocástico. El efecto temporal incluye los elementos de índole macroeconómica que influyen simultáneamente en todas las empresas en el mismo periodo. El término de error estocástico recoge tanto la medición errónea de alguna variable independiente como la omisión de variables explicativas.

La ecuación (1) especificada ha sido estimada utilizando la metodología de datos de panel. Específicamente, hemos realizado nuestras estimaciones por medio del método generalizado de los momentos (MGM). Principalmente hemos considerado dos cuestiones al momento de realizar esta elección. En primer lugar, a diferencia de las estimaciones de sección cruzada, los datos de panel nos permiten controlar la heterogeneidad individual, lo que resulta decisivo en nuestro estudio de cómo las decisiones de endeudamiento bancario se encuentran estrechamente relacionadas con la especificidad de la empresa y, más importante, los efectos de las variables de estudio en las decisiones financieras se encuentran estrechamente relacionada con la especificidad de cada empresa. En otras palabras, la metodología de datos de panel nos permite controlar la heterogeneidad inobservable y proporciona estimadores con una eficiencia superior a otros métodos de estimación (Arellano, 2003; Baltagi, 1995).

Un segundo aspecto que puede conducir a errores de inferencia es la endogeneidad. Los problemas de endogeneidad surgen cuando una o varias de las variables independientes se determinan de manera simultánea a la variable independiente. En consecuencia, como es en nuestro caso, algunas variables podrían presentar problemas de endogeneidad que invalidarían la congruencia de los estimadores de efectos fijos (Alonso-Borrego y Arellano, 1999), por las repercusiones que DTAB o DBDT puedan tener en variables como, por ejemplo, el ROA, MTB, LEV, entre otras. Para tratar dicho problema se han estimado las regresiones de la ecuación (1) empleando variables instrumentales. Específicamente, el modo más común de instrumentalizar las variables cuando existen problemas de endogeneidad consiste en sustituir los regresores exógenos por ellos mismos y la variable endógena. En consecuencia, hemos utilizado todas las variables independientes con rezagos de dos, tres y cuatro años como instrumentos en diferencias para las ecuaciones en niveles, puesto que hemos empleado el estimador de sistemas MGM desarrollado por (Blundell y Bond 1998) y (Bond 2002).

Además, la compatibilidad de los estimadores depende críticamente de la ausencia de autocorrelación serial de segundo orden de los residuos y de la validez de los instrumentos (Arellano y Bond, 1991). Consecuentemente, en nuestras estimaciones calculamos una prueba estadística de ausencia de autocorrelación serial de segundo orden que denominaremos Auto (2). Para probar la validez de los instrumentos hemos utilizado la prueba de Hansen de restricciones de sobreidentificación, con la hipótesis nula de ausencia de correlación entre los instrumentos y el término de error. Para cada estimación también presentaremos los estadísticos de Wald, z1 y z2, con el fin de medir la significación conjunta de los coeficientes estimados y de las variables ficticias anuales y sectoriales, respectivamente. Finalmente, a medida que sea necesario en las estimaciones, presentaremos los estadísticos t para las pruebas de restricción lineal de las variables ficticias relativas al tamaño que interactúan con las variables proxy de las oportunidades de crecimiento.

III. RESULTADOS

1. Análisis descriptivo

Como ha quedado estipulado, si bien los orígenes legales del sistema financiero chileno se encuentran enmarcados dentro de un sistema legal de ley civil (La Porta et al, 1998; Booth, Asli Demirgu-Kunt y Maksimovic, 2001), la historia nos muestra que, durante los tres pasados decenios, los mercados de capitales han sufrido importantes transformaciones8 (Maquieira, Olavarrieta y Zutta, 2007; Gallego y Loayza, 2000; Demirguc-Kunt y Levine, 1999). Estos cambios han llevado a que el sistema chileno muestre ciertas particularidades, dentro de las cuales se encuentra la configuración de la propiedad de sus empresas. De acuerdo con (Lefort y Walker 2000b), la existencia de grupos económicos constituyen la forma predominante de estructura corporativa de las empresas, lo que, por una parte, conlleva a la existencia de estructuras de propiedad piramidales que permiten separar los derechos de control de los derechos de los flujos de caja y, por otra, estas estructuras piramidales permiten a las empresas una mayor facilidad para accesar a fuentes externas de financiación.

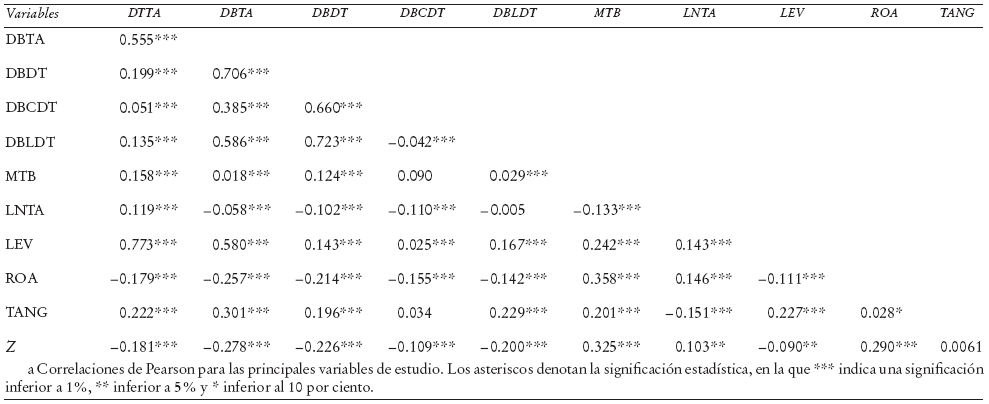

Una primera fase de análisis del efecto de las distintas características de las empresas en las decisiones de endeudamiento privado corresponde al análisis descriptivo de las correspondientes variables. Por este motivo, en la parte A del Cuadro 1 recogemos la media, la desviación estándar y los valores máximos y mínimos de las variables empleadas una vez que se han excluido las observaciones para las que se carecía de datos y eliminado los valores atípicos, definidos como el 2% superior e inferior de los valores. En la parte B se muestran las medias (desviaciones estándar) de las variables segmentadas de acuerdo con el criterio de tamaño de empresa,9 y los estadísticos t estimados para los análisis de diferencias de medias para constatar si existen diferencias significativas entre empresas más grandes en relación con las más pequeñas.

a Composición de la muestra y principales estadísticos descriptivos. En la parte A se muestra la media, mínimo y máximo, y la desviación estándar de cada variable para el total de la muestra. La parte B muestra media (desviación estándar) de cada variable para las empresas grandes y pequeñas, y los estadísticos t de cada prueba de diferencia de medias para las comparaciones entre empresas grandes y pequeñas. Las variables se encuentran detalladas en el cuadro 4. Los asteriscos denotan el nivel de significación estadística, en la que *** indica significación inferior a 1%, ** inferior a 5% y * inferior al 10 por ciento

CUADRO 1 Estadísticos descriptivos y análisis de medias

La parte A del Cuadro 1 muestra que las empresas chilenas presentan, en promedio, una proporción deuda/total de activos (DTTA) de 24.4% o de 50.1% cuando la deuda es escalada en el total de patrimonio (LEV).

En relación con la propiedad de deuda, como se muestra en la parte A del Cuadro 1, la media del endeudamiento bancario respecto al total de activos (DBTA) es de 11.4 o de 41.1% del endeudamiento total (DBDT). De manera más pormenorizada, podemos observar en la parte B del Cuadro 1 que las empresas más pequeñas presentan endeudamientos bancarios más grandes, lo que vendría a constatar el hecho de que las empresas más pequeñas generalmente tienen dificultad de accesar a los mercados de capitales y disponen de menores recursos propios, lo que les conduciría a recurrir a un endeudamiento más supervisado para realizar sus actividades de inversión. Además, podemos observar que esta diferencia en el endeudamiento bancario entre empresas grandes y pequeñas se hace aún más latente en los endeudamientos cortos para la deuda bancaria.

En relación con las oportunidades de crecimiento, se observa que MTB es superior a la unidad (1 209), lo que significaría que existen oportunidades de crecimiento en las empresas no financieras chilenas. Este resultado ha de ser matizado por la diferencia entre empresas pequeñas y grandes, en las que, en términos generales, las empresas más grandes tienen mayores oportunidades de inversión. Finalmente, del análisis de medias se desprende que las empresas más grandes tienen una menor proporción de activos tangibles y una mayor solvencia que las empresas pequeñas.

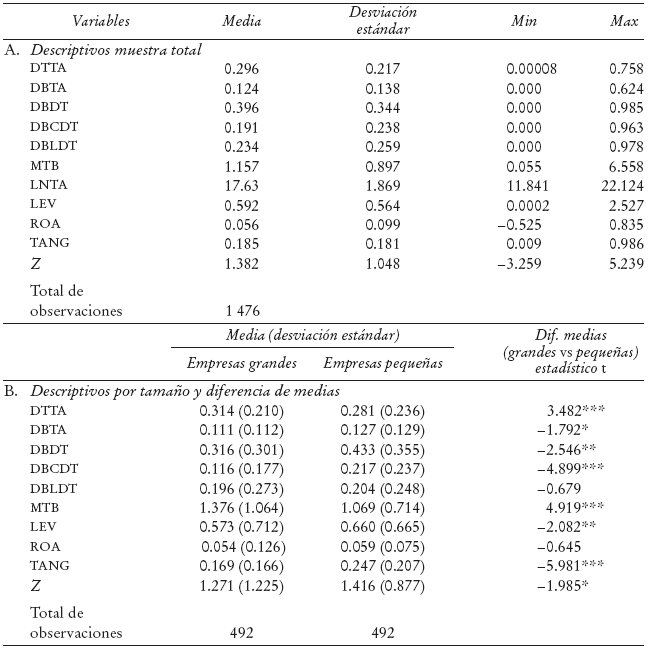

El Cuadro 2 muestra la matriz de correlaciones de Pearson. Como podíamos esperar, MTB muestra una relación positiva y significativa con DBTA, DBDT, DBCDT y DBLDT. En consonancia con nuestras hipótesis, este hecho indica que el endeudamiento bancario es más prominente en empresas con mayores oportunidades de crecimiento dado los problemas de una mayor información asimétrica. De igual manera, se puede observar una relación positiva entre LEV y el endeudamiento bancario, lo que parece sugerir un mayor riesgo asociado a un mayor apalancamiento que ofrece ventaja a los bancos para una mejor supervisión de proyectos asociados a un mayor riesgo, tal como afirmamos en la hipótesis E. Asimismo, se constata una correlación negativa entre el tamaño de la empresa y el endeudamiento bancario. Se trata de un resultado plenamente coherente con la hipótesis A y al que nos volveremos a referir líneas abajo. De igual manera, como anticipamos en la hipótesis C se constata una correlación negativa entre ROA y el endeudamiento bancario. Finalmente, nuestra variable TANG se encuentra positivamente relacionada con el endeudamiento bancario, en particular el de largo plazo, lo que se encuentra en contraposición a nuestra hipótesis D. No obstante, este resultado parece indicar también que la calidad de las garantías prendarias también actúa como buena señal al momento de obtener recursos financieros por medio de la banca.

2. Análisis explicativo

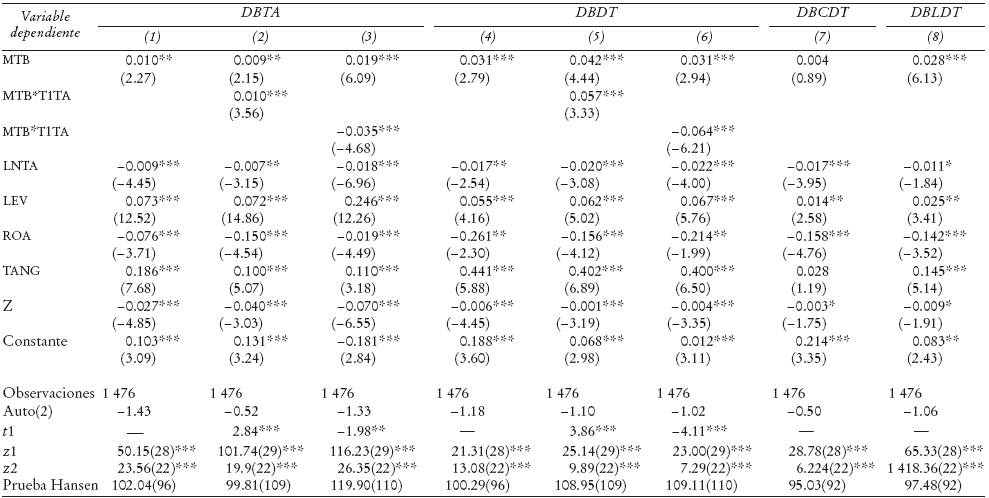

A continuación procedemos a interpretar los resultados obtenidos en las distintas estimaciones con la finalidad de contrastar las hipótesis planteadas en el artículo. Con este fin, en el Cuadro 3 se muestran los resultados de las estimaciones que comparan las medidas de endeudamiento bancario con las variables planteadas para la contrastación de las hipótesis. La variable dependiente en las columnas (1), (2) y (3) es DBTA, mientras que en las columnas (4), (5) y (6) es DBDT. Cabe destacar, que para ofrecer una descripción más pormenorizada, también hemos incorporado en las columnas (7) y (8) el endeudamiento bancario de corto y largo plazos, respectivamente.

a Coeficientes estimados (estadístico t) de las estimaciones de la ecuación (1) por medio del método generalizado de momentos (estimador de sistemas). La variables dependiente la deuda bancaria en el total de activos (DBTA), la deuda bancaria total en el total de deuda (DBDT), la deuda bancaria de corto plazo en el total de deuda (DBCDT) y la deuda bancaria de largo plazo en el total de deuda (DBLDT). Las variables independientes son la proporción de valoración market-to-book como medida de las oportunidades de crecimiento (MTB), el logaritmo natural del total de activos (LNTA), la deuda del patrimonio (LEV), la rentabilidad sobre los activos (ROA), los activos tangibles en el total de activos (TANG), y la Z-score de Altman (Z). Hemos controlado por los efectos temporales y sectoriales. Auto (2) es la prueba de autocorrelación serial de segundo orden de los residuos en la hipótesis nula de no significación. t1 representa la prueba de restricciones lineales de las variables cruzadas con las variables dicotómicas T1TA y T3TA, en la hipótesis nula de no significación de la suma de los coeficientes. z1 y z2 son las pruebas de Wald de significación conjunta de los coeficientes registrados y de las variables dicotómicas temporales-sectoriales, respectivamente, distribuidas asintóticamente como una X2 eb la hipótesis nula de no significación (grados de libertad). La prueba de Hansen representa la prueba de sobreidentificación de restricciones, asintóticamente distribuidas como una X2 en la hipótesis nula de ausencia de correlación entre los instrumentos y el término de error (grados de libertad). *** indica una significación para un contraste de dos colas inferior a 1%, ** inferior a 5% y * inferior a 10 por ciento

CUADRO 3 Determinantes del endeudamiento bancarioa

Por lo que respecta al objeto de la hipótesis A, como se muestra en el Cuadro 3, el tamaño de la empresa tiene un efecto negativo y significativo en el endeudamiento bancario, lo que vendría a corroborar nuestra primera aserción teórica. Consecuentemente, las empresas más grandes se encuentran menos propensas a contraer endeudamiento bancario, puesto que tendrán una mayor facilidad de recurrir al mercado para satisfacer sus necesidades de inversión. Este efecto se verifica en todas las empresas de la muestra, no obstante resulta ser más significativo para el endeudamiento bancario de largo plazo, lo que sugeriría que las empresas más pequeñas, con una mayor dificultad de recurrir al mercado, buscarán a un endeudamiento de largo plazo más supervisado que, pese a ser más costoso, atenuará cualquier comportamiento ex post (Denis y Mihov, 2003; Hooks, 2003).

Como se recordará, nuestra hipótesis B hacía referencia al efecto que tienen las oportunidades de crecimiento en la decisión de recurrir al endeudamiento bancario. Los resultados mostrados en las columnas (1)-(6) del Cuadro 3 prestan apoyo a la hipótesis B, que establece que las oportunidades de crecimiento promueven el endeudamiento bancario dado que este tipo de empresas presentarán mayores problemas provenientes de la presencia de asimetrías informativas.

Este efecto de las oportunidades de crecimiento en el endeudamiento bancario es aún más positivo en las empresas más pequeñas, como pone de manifiesto las columnas (2) y (5) del cuadro 3, en el que el coeficiente de la variable interactuada MTB*T1TA es positivo y significativo. Adicional a esto, ofrecemos también la prueba t1 de restricciones lineales, con la que se contrasta la significación de la suma de los coeficientes estimados para las oportunidades de crecimiento y para la variable cruzada de empresas de menor tamaño que hemos introducido (MTB + MTB*T1TA). La prueba muestra que la suma de coeficientes es positiva y estadísticamente significativa, por lo que el efecto neto de las oportunidades de crecimiento en empresas pequeñas apunta hacia mayores endeudamientos bancarios. Estos resultados constatan que las empresas más pequeñas con oportunidades de crecimiento acudirán al endeudamiento bancario dadas su información asimétrica y la menor capacidad de recurrir al mercado o de financiar sus proyectos con recursos propios (Denis y Mihov, 2003).

Para las empresas más grandes podemos observar que la relación positiva entre las oportunidades de crecimiento y el endeudamiento bancario se torna negativa, como pone de manifiesto las columnas (3) y (6) del Cuadro 3, en el que el coeficiente de la variable interactuada MTB*T3TA es negativo y significativo. Además, ofrecemos también la prueba t1 de restricciones lineales, con la que se contrasta la significación de la suma de los coeficientes estimados para las oportunidades de crecimiento y para la variable cruzada de empresas de mayor tamaño que hemos introducido (MTB + MTB*T3TA). Dicha prueba muestra que la suma de coeficientes es negativa y estadísticamente significativa, por lo que el efecto neto de las oportunidades de crecimiento en empresas más grandes apunta hacia menores endeudamientos bancarios. Esto vendría a constatar que empresas más grandes que poseen oportunidades de crecimiento tendrán acceso a una mayor variedad de fuentes de financiación menos costosa y que no comprometa una mayor liberación de información privada o estratégica (por ejemplo, financiación con recursos propios o endeudamiento con empresas relacionadas).

De igual manera, como se muestra en la columna (8) del Cuadro 3, esta influencia en el endeudamiento bancario resulta ser más significativa al momento de explicar el endeudamiento bancario de largo plazo, lo que concuerda con nuestras aseveraciones teóricas que hacían relación con que las empresas con oportunidades de crecimiento presentan mayores problemas de una mayor información asimétrica, la cual generalmente se encuentra en concordancia con la estrategia de largo plazo de la empresa. De manera que las empresas preferirán optar por endeudarse con la banca en el largo plazo, con la finalidad de evitar que la información privada que ellos poseen acerca de sus oportunidades de inversión se vea comprometida (Krishnaswami, Spindt y Subramaniam, 1999).

En relación con la calidad o desempeño de los proyectos en curso, foco de nuestra hipótesis C, los resultados empíricos obtenidos confirman los fundamentos teóricos propuestos. Como se observa en todas las estimaciones del Cuadro 3, incluyendo las columnas (7) y (8) del plazo de la deuda bancaria, existe una relación negativa y estadísticamente significativa entre la rentabilidad de los activos (ROA) y el endeudamiento bancario. Esto significa que las empresas más rentables tenderá a financiarse más por medio de endeudamiento público, recursos propios o recurrir a empresas relacionadas, en comparación con el endeudamiento bancario con la finalidad de aprovechar los menores costos de las tasas de intereses más bajas.

Ahora bien, en casos de insolvencia financiera o de incumplimiento de algunos debt covenants, las garantías prendarias deben ser tomadas en consideración (hipótesis D). En contraposición con el signo negativo esperado en la hipótesis D, hemos encontrado una relación positiva y estadísticamente significativa entre TANG y las distintas variables de endeudamiento bancario. Esta divergencia puede ser explicada por la definición de la variable empleada para medir las garantías prendarias. Como se puede observa, los activos tangibles (TANG) pueden resultar ser altamente específicos, por lo que serán muy depreciados al momento de ser removidos de la empresa. Los activos tangibles generalmente son de largo plazo, por lo que serán financiados con endeudamiento bancario de largo plazo, reduciendo la porción o la importancia que tiene la deuda bancaria de corto plazo.

Finalmente, los resultados obtenidos en el Cuadro 3 respaldan los postulados propuestos en la hipótesis E, que hacían alusión a la influencia del riesgo de la empresa en la decisión de endeudamiento, mostrando una clara relación positiva y estadísticamente significativa entre nuestra medida que aproxima el riesgo (LEV) y todas las medidas de endeudamiento bancario, inclusive en las en que se separa el plazo de la deuda. Estos resultados confirman la idea de que cuanto mayor sea el riesgo de la empresa, más difícil será accesar al endeudamiento público, lo que llevaría a estas empresas a recurrir a la banca.

CONCLUSIONES

En los decenios recientes hemos asistido a una creciente preocupación por entender los factores que condicionan las decisiones financieras y por encontrar ciertas luces que permitan ajustar de mejor manera el conjunto de piezas del denominado puzle de la estructura de capital. Nuestro trabajo pretende ofrecer pruebas que permitan identificar algunos aspectos relacionados con la decisión de qué tipo de acreedor recurrir, teniendo en consideración el entorno institucional en el que se desenvuelven las empresas chilenas.

Puesto que los bancos son acreedores especializados que recopilan una mayor y mejor cantidad de información relativa a los proyectos y al status financiero de las empresas en comparación con los poseedores de títulos de deuda (bonos o pagarés), hemos identificado algunos factores que potencialmente pueden afectar el uso de endeudamiento bancario por parte de las empresas.

Por otra parte, el endeudamiento público presenta ciertas ventajas de desintermediación, por lo que se supone que este tipo de endeudamiento es más barato que el bancario. Por tanto, resulta elocuente examinar los motivos que llevan a las empresas a recurrir a la banca. Para ello, hemos basado nuestras hipótesis en ciertas fricciones de los mercados de capitales, como la existencia de información asimétrica, para analizar las características de las empresas que expliquen el porqué las empresas recurren a los bancos.

En primer lugar, hemos obtenido una prueba clara de la estrecha relación entre el tamaño de la empresa y menor deuda bancaria, tanto de largo como de corto plazos. Este resultado, que contrasta con pruebas semejantes referidas al tamaño de la empresa, parece mostrar que las empresas más grandes disponen a la vez de mayores facilidades de acceso a otras fuentes de financiación, como lo son los mercados públicos o el endeudamiento con empresas relacionadas (por ejemplo, dentro del mismo grupo económico), también poseen economías de escala que hace que el endeudamiento público sea menos costoso.

Al momento de abordar la relación que tienen las oportunidades de crecimiento, nuestros resultados muestran que las oportunidades de inversión tienen una influencia positiva en el endeudamiento bancario. Esta relación ha de ser matizada por dos factores, el plazo de vencimiento de la deuda y el tamaño de la empresa. En relación con el plazo de la deuda, las pruebas sugieren que las oportunidades de crecimiento sólo tiene una incidencia significativa en el endeudamiento bancario de largo plazo, lo que es coherente con el planteamiento de que dichas inversiones son de largo plazo. En lo relativo al tamaño de la empresa, por una parte, las empresas más pequeñas con oportunidades de crecimiento tenderán a endeudarse por medio de la banca, puesto que no disponen de una mayor variedad de fuentes de financiación y generalmente presentan mayores problemas de información asimétrica, por lo que la deuda vigilada es la mejor opción. Por otro lado, las empresas grandes evitarán recurrir al endeudamiento bancario para satisfacer sus oportunidades de inversión. Este tipo de empresas puede optar por recursos que no supongan una mayor supervisión (como los recursos propios) o que no sean tan costosos (como el endeudamiento con empresas relacionadas).

De igual manera hemos encontrado pruebas que indican que cuanto mayor sea la calidad de las garantías prendarias y más riesgosos sean los proyectos se tenderá a tener mayor endeudamiento bancario. Además, cuanto más rentables resulten los proyectos el endeudamiento bancario será menor.

Finalmente, son varias las posibles extensiones de nuestro artículo. Por una parte, sería aconsejable incluir distintas variables de propiedad de la deuda al modelo con la finalidad de valorar hasta qué punto las distintos factores de la empresa influyen en las distintas fuentes de financiación de las cuales dispone. Por otra parte, es interesante profundizar en las características de la cadena del anterior propietario de las empresas, de las relaciones entre grupos empresariales o holdings, y de la participación de estos accionistas en bancos u otras instituciones, o de otros aspectos que potencialmente puedan condicionar las decisiones de endeudamiento.

nueva página del texto (beta)

nueva página del texto (beta)