Clasificación JEL: G14, G19.

Introducción

En años recientes la noción de mercados de capitales eficientes ha captado cada vez más atención. Fama (1970, 1991) mostró que los mercados de capitales son eficientes cuando los precios de las acciones reflejan cabalmente toda la información disponible. Por consiguiente, los profesionales, los encargados de formular políticas y los académicos de distintos países -motivados en gran medida por diversos escándalos financieros-1 se han esforzado por encontrar la manera de mejorar la eficiencia de los mercados de capitales por medio del mejoramiento de la transparencia informativa. En particular, los encargados de formular políticas han tomado gran conciencia del destacado papel que desempeña la información financiera y, por tanto, en un esfuerzo por mejorar la calidad de la información financiera acerca de las empresas, han promulgado reformas de largo alcance a los sistemas financieros, incluyendo reformas que afectan las leyes y códigos de gobierno corporativo, así como el papel de la auditoría (Aguilera y Cuervo Cazurra, 2002).

Por tanto, la información es un elemento clave de los mercados de capitales (Edmonds y Kutan, 2002; Nita, 2008). La contabilidad de las utilidades, como uno de los componentes fundamentales de la información corporativa entregada a los mercados de capitales, es un medio bien empleado para evaluar el desempeño de las empresas. La hipótesis de los mercados eficientes se basa en el contenido informativo de las utilidades y sugiere una relación positiva entre los precios de las acciones y las utilidades contables de las empresas. Dada esta relación, la pregunta toma otro rumbo: ¿hasta qué punto son las utilidades una medida adecuada del desempeño de las empresas y, por consiguiente, debieran verse reflejadas en los precios de las acciones? Asimismo, ¿son las utilidades un instrumento mejor o peor para medir el desempeño de las empresas que los flujos de efectivo?

Las investigaciones anteriores se han enfocado en la determinación de si los componentes anormales o inesperados de las utilidades o del flujo de efectivo pueden dar cuenta del rendimiento anormal de las acciones (Kothari, Lewellen y Warner, 2006; Livnat y Zarowin, 1990). Dichos estudios anteriores (Ball y Brown, 1968; Beaver, Clarke y Wright, 1979; Collins y Kothari, 1989) han mostrado una relación positiva entre el valor de la empresa y las utilidades y el flujo de efectivo, tal como es afectado por la persistencia de las utilidades (Lipe, 1990). Sin embargo, a pesar de que Dechow (1994) sugirió que las utilidades son un mejor indicador del desempeño que el flujo de efectivo, la elección entre las utilidades y el flujo de efectivo como un medio para evaluar el desempeño de las empresas aún está relativamente inexplorada.

La finalidad de nuestro artículo, que emplea la eficiencia de los mercados de capitales chilenos como marco de referencia, consta de tres partes. Primero, analizamos la idoneidad de las utilidades como medida del desempeño de las empresas comparadas con otros indicadores financieros basados en los flujos de efectivo. Encontramos que las utilidades aportan información relevante del desempeño futuro de la empresa y que esta información complementa la proporcionada por los flujos de efectivo. Segundo, estudiamos la calidad de las utilidades, partiendo de la noción de la calidad de las utilidades sugerida por Dechow y Dichev (2002). A saber, la calidad de las utilidades depende de los errores de estimación en el reconocimiento de los flujos de efectivo pasados, presentes y futuros en las utilidades; también es afectada por la persistencia de las utilidades (es decir, la capacidad de los distintos niveles de calidad de las utilidades para anticipar flujos de efectivo y utilidades futuros). Nuestros resultados muestran que a medida que los errores de estimación disminuyen, los flujos de efectivo se tornan más persistentes. Por consiguiente, hallamos que los errores de estimación son una buena medida de la calidad de las utilidades en términos de la previsión de los flujos de efectivo. Además, contrario a lo que indica la evidencia anterior basada en los mercados de capitales estadunidenses, hallamos que la persistencia de las utilidades es constante (transversalmente entre tres cuartiles de nuestro indicador de la calidad de las utilidades). Este resultado podría sugerir que existen algunos incentivos para suavizar las utilidades mediante ajustes por acumulación y también podría arrojar algunas dudas de la confiabilidad de la persistencia de las utilidades. Tercero, estudiamos la relación entre la calidad de las utilidades y algunos factores específicos de las empresas. Probamos empíricamente nuestro modelo teórico al examinar las características estructurales de las empresas chilenas que podrían potencialmente afectar la calidad de las utilidades. Encontramos que el tamaño de la empresa mejora la calidad de las utilidades, mientras que la duración del ciclo operativo aumenta la incertidumbre de los flujos de efectivo futuros, lo que perjudica la calidad informativa de las utilidades.

Existen al menos dos características institucionales del sistema corporativo chileno que hacen que la extensión del análisis de los mercados de capitales chilenos sea particularmente interesante. Primero, Chile es un país emergente que cuenta con un sistema corporativo orientado hacia los bancos, en el que éstos desempeñan un papel preponderante a comparación de los mercados de capitales2 (Fernández, 2005, 2006). Segundo, la estructura de propiedad de las empresas chilenas está muy concentrada. A diferencia del problema propio de la agencia entre gerentes y accionistas, esta estructura de propiedad tan concentrada induce un problema de agencia entre los grandes accionistas dominantes y los pequeños accionistas minoritarios. Este problema es exacerbado por la poca protección jurídica de los inversionistas. Chile sigue la tradición del derecho civil francés dentro de un entorno institucional más débil que el de sus contrapartes que emplean el sistema de jurisprudencia anglosajón. Dado que la calidad de la información financiera se relaciona con el entorno institucional y la protección a los inversionistas de cada país (Leuz, Nanda y Wysocki, 2003), las empresas chilenas aportan muchos ámbitos de comparación con las empresas ubicadas en los Estados Unidos que dominan la bibliografía.

Estas características afectan los resultados de nuestra investigación de dos maneras distintas. Primero, la importancia de los bancos en el sistema corporativo chileno puede reducir la confiabilidad de la información financiera corporativa. Como lo muestran Surroca y Tribó (2007), como accionistas, los bancos tienen incentivos para modificar la información de los estados financieros corporativos. Segundo, la mayor protección legal a algunos accionistas genera incentivos a los internos para extraer beneficios privados al encubrir el desempeño real de las empresas (La Porta et al, 1998, 2000). Lefort y González (2008) documentan que los accionistas que más acciones poseen en las empresas chilenas tienen, en promedio, 55% de las acciones. De la misma manera, Lefort y Walker (2000, 2007) hallan que el 68% de las empresas están controladas por alguno de los 50 conglomerados corporativos chilenos o accionistas de referencia.

Esta situación es similar a la que describen Guthrie y Sokolowsky (2010), según la cual los accionistas poderosos exacerban las presiones del mercado de capitales, lo que les lleva a enfocarse excesivamente en los resultados de corto plazo. Por consiguiente, la información divulgada por los estados financieros puede manejarse en detrimento de los accionistas minoritarios. Este hecho es en particular problemático cuando los mercados de capitales están menos desarrollados. Los intermediarios financieros, como las Administradoras de Fondos de Pensiones, controlan aproximadamente el 60-70% del capital social, por lo que la proporción del capital flotante de muchas empresas chilenas se reduce extremadamente.3 Por tanto, algunas acciones no tienen suficiente liquidez y la compraventa de valores podría no reflejarse totalmente en los precios del mercado.

Esta propiedad concentrada apoya la necesidad de mejorar la calidad de la información que está disponible en los mercados de capitales. Como se destacó recientemente en los informes de los medios masivos de comunicación, la propiedad concentrada es uno de los desincentivos más importantes para los inversionistas extranjeros debido a la iliquidez de las acciones. A pesar de ello, las administradoras de fondos de pensiones han desempeñado un papel más activo y destacado en los mercados de capitales. De igual manera, en años recientes los mercados chilenos han crecido a una de las tasas más altas de la América Latina. Por ejemplo, mientras que a fines de 2009 el índice de capitalización en comparación con el PIB fue de 19.5% en Chile, esta cifra fue de 4.75% en México, 0.6 en Argentina y 5.1% en Colombia. La profesionalización de los intermediarios financieros (particularmente en cuanto al papel de los fondos de pensiones), los avances tecnológicos y la reducción de los costos de transacción han mejorado la eficiencia de los mercados financieros. Por tanto, vale la pena preguntarse hasta qué punto la información acerca de las utilidades que está disponible en los mercados podría ser pertinente para la formación de los precios de las acciones y las expectativas acerca de los flujos de efectivo futuros (Han y Manry, 2000).

Además de las ideas anteriores, las normas contables chilenas permiten la corrección monetaria -una característica única de las empresas chilenas- que les brinda a los inversionistas información relevante respecto a las utilidades. El análisis de este instrumento complementa la bibliografía del papel de la información financiera en los mercados de capitales. El artículo está organizado de la siguiente manera. En la sección I presentamos los fundamentos teóricos de nuestra investigación e introducimos las tres hipótesis por probar. Las siguientes dos secciones describen nuestra metodología y presentan nuestros resultados, respectivamente. En la última sección extraemos conclusiones a partir de los resultados más destacados y ofrecemos algunos lineamientos para investigaciones futuras.

Fundamentos teóricos y desarrollo de las hipótesis

1. Los flujos de efectivo y las utilidades como indicadores del desempeño de las empresas

Debido a la asimetría de la información acerca de las empresas en los mercados de capitales y la divergencia de los intereses dentro de las empresas, es probable que los gerentes elijan procesos contables que vayan más de acuerdo con sus propios intereses; es decir, tal vez manipulan los informes de utilidades motivados por intereses personales (Guan, Lin y Fang, 2008; Huang y Lin, 2007). Como una reacción plausible, al momento de evaluar una empresa, los accionistas solicitan información corporativa acerca de los flujos de capitales, en vez de datos sobre las utilidades (Chung, Ho y Kim, 2004; Sloan, 1996). Por consiguiente, surge cierta incertidumbre acerca de la confiabilidad de las utilidades como indicador del desempeño de las empresas y se genera interés por comparar el contenido informativo de las utilidades con el flujo de efectivo.

No obstante, puede haber un desajuste entre el momento en que se recibe el flujo de efectivo y el periodo en el cual éste se genera, lo cual explica por qué se aplica los ajustes por acumulación y por qué son un componente relevante de las utilidades (Dechow, 1994; Dechow, 1994; Dechow, Kotghari y Watts, 1998; Kothari, Leone y Wasley, 2005; Liu, Nissim y Thomas, 2002; Sloan, 1996). Este problema llevó al Consejo de Normas de Contabilidad Financiera (1978), p. 5, a sugerir que las utilidades se emplearan como indicador del desempeño de las empresas: "La información acerca de las utilidades contables y sus componentes medidos mediante la acumulación contable generalmente constituye un mejor indicador del desempeño de las empresas que la información acerca de las entradas y pagos en efectivo actuales." Además, el flujo de efectivo está gravemente afectado no sólo por los movimientos de capital derivados de las operaciones, sino también por los gastos de capital y la recaudación de fondos. Mientras que el flujo de efectivo operativo únicamente es afectado por los ajustes por acumulación de largo plazo, las utilidades incluyen los ajustes por acumulación de las operaciones, los gastos de capital y las actividades financieras. Por tanto, las utilidades son un indicador más adecuado del desempeño de una empresa, tanto en términos actuales como futuros (Chaney y Lewis, 1995).

A pesar de que están disponibles varias medidas del desempeño de las empresas, la creciente importancia de los mercados de capitales y la extensa aceptación de la creación de valor como el objetivo financiero de la empresa apuntan hacia el uso del rendimiento actual de las acciones (Subramanyam, 1996). A su vez, debería examinarse la manera en que el flujo de efectivo (ya sea total u operativo) y las utilidades influyen en el rendimiento actual de las acciones. Notamos que la validez de los indicadores del desempeño de las empresas podría verse afectada, en parte, por la empresa en sí. Por ejemplo, las empresas que tienen una rotación, gastos de capital o fondos financieros más estables tienen menos problemas para reconocer y realizar el flujo de efectivo, por lo que éste podría ser un indicador más adecuado del desempeño de la empresa, a comparación de las empresas que operan en entornos volátiles, en los que las utilidades contables podrían aportar mejores datos acerca del desempeño de las empresas. Con esta advertencia en mente, optamos por un indicador del desempeño de las empresas y presentamos nuestra primera hipótesis acerca del contenido informativo de las utilidades en relación con los datos aportados por el flujo de efectivo de la siguiente manera:

Hipótesis 1: las utilidades explican mejor el rendimiento de las acciones que el flujo de efectivo (tanto total como operativo).

2. La calidad de las utilidades contables

Además de destacar la pertinencia informativa de las utilidades, analizamos la manera en que la calidad de las utilidades afecta la evaluación anticipada del flujo de efectivo y las utilidades futuras. Tradicionalmente, la bibliografía contable ha medido la calidad de las utilidades y del flujo de efectivo con base en su persistencia en el tiempo (Ball y Shivakumar, 2005; McNichols, 2002; Richardson et al, 2005; Sloan, 1996; Ahmed, Song y Stevens, 2009). Algunos autores (por ejemplo, Comiskey y Mulford, 2000) consideran que la calidad de las utilidades es mejor cuando el flujo de efectivo actual es mayor (menor) que el reconocimiento de los ingresos (gastos), y que la calidad de las utilidades es peor cuando el flujo de efectivo es menor (mayor) que el reconocimiento de los ingresos (gastos). No obstante, basamos la calidad de las utilidades en una relación entre los ajustes por devengo y el flujo de efectivo debido a que nos permiten analizar la manera en que los flujos de efectivo pasado, presente y futuro se reconocen en las utilidades (Dechow y Dichev, 2002). Es decir, la calidad de los ajustes por devengo o acumulación afecta la confiabilidad de las estimaciones y, por consiguiente, modifica las ventajas de las utilidades (Watts, 2003).

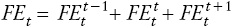

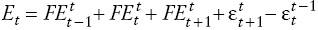

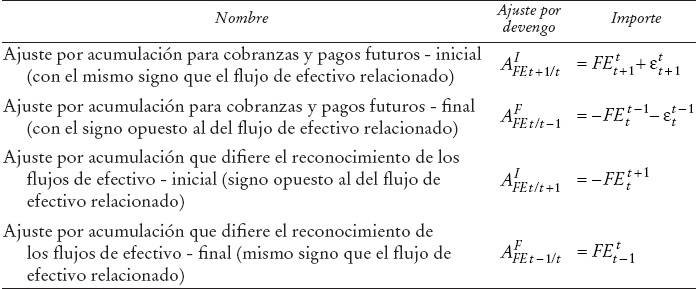

Dechow y Dichev (2002) y Christensen, Feltham y Sabac (2005) aportan un indicador de la calidad de las utilidades con base en la noción de que los ajustes por acumulación modifican el reconocimiento de los flujos de efectivo en las utilidades a lo largo del tiempo y, por tanto, argumentan que las cifras contables ajustadas (utilidades) pueden medir adecuadamente la eficiencia de las empresas. Desde una perspectiva contable, la recepción-distribución y el reconocimiento del flujo de efectivo en las utilidades (como utilidades o como gasto) son los dos factores más importantes que afectan el flujo de efectivo. El modelo de Dechow y Dichev está fundamentado en la observación de que las utilidades son iguales a los flujos de efectivo más los ajustes por acumulación (U = FE + ajustes por devengo o acumulación). Para cualquier periodo, el flujo de efectivo total puede definirse de la siguiente manera:

en la que el subíndice se refiere al periodo en que se realiza el flujo de efectivo y el superíndice se refiere al periodo en que el flujo de efectivo se reconoce en las utilidades. Por tanto,

Cuando cambia el reconocimiento de un flujo de efectivo, deben crearse dos asientos de ajuste

por acumulación: un ajuste por acumulación inicial y otro por acumulación final.

El ajuste por acumulación inicial aparece i) cuando el ingreso

o gasto se reconoce en las utilidades, antes de que el efectivo se reciba o

pague, y ii) cuando el efectivo se recibe o paga, antes de que

se le reconozca en las utilidades. Por consiguiente, el ajuste por acumulación

final se registra cuando ocurre el otro de estos dos elementos y, por ende, se

revierte la porción de ajuste por acumulación del asiento original. En apego a

los hallazgos de Dechow y Dichev (2002),

cuando ocurren flujos de efectivo después del reconocimiento de los ingresos y

gastos en las utilidades, los gerentes deben estimar la cantidad de efectivo que

habrá de recibirse o pagarse en el futuro. Por tanto, si las realizaciones del

flujo de efectivo difieren de sus estimaciones de ajuste por acumulación, el

ajuste por acumulación inicial contendrá un error de estimación que deberá

corregirse mediante el ajuste por acumulación final. Por lo contrario, cuando

los flujos de efectivo se reciben o pagan antes de que se les reconozca en las

utilidades, los sistemas de contabilidad deben reconocer estos flujos como un

ingreso diferido o un costo diferido. En este caso no existe ningún error de

estimación. Dechow y Dichev incorporaron esta intuición en su modelo mediante

una notación para los ajustes por acumulación inicial y final en relación con

los flujos de efectivo pasados y futuros, como se ilustra en el Cuadro 1. Para los ajustes por acumulación,

el subíndice se refiere al flujo de efectivo correspondiente y el superíndice

indica ajustes por acumulación iniciales o finales. Por ejemplo,

Cuadro 1 Notaciones de los ajustes por devengo o acumulación iniciales y finales relacionados con flujos de efectivo pasados y futuros, con base en Dechow y Dichev

Los ajustes por acumulación para diferir el reconocimiento del flujo de efectivo en las utilidades no contienen errores de estimación. Los ajustes por acumulación tanto inicial como final deberían resolverse en un lapso de no más de un año y, por ende, el modelo se basa en los ajustes por acumulación del capital circulante. A pesar de que la intuición acerca de los errores de estimación puede aplicarse a cualquier tipo de ajuste por acumulación, los prolongados intervalos entre los ajustes por acumulación no actuales y las realizaciones del flujo de efectivo sugieren que este enfoque se aplica mejor a los ajustes por devengo o acumulación de corto plazo.

Debido a que las utilidades (U) son iguales a los flujos de efectivo (FE)

más los ajustes por acumulación (

En este modelo el cambio intertemporal de los flujos de efectivo de la ecuación (2) alivia los problemas de cronología mediante el empleo de los flujos de efectivo actuales como indicador del desempeño (Dechow, 1994). Además, tanto los errores como las correcciones de los errores reducen la calidad de las utilidades como indicador del desempeño.

Debido a que es imposible identificar todos los componentes de los flujos de efectivo, la instrumentación empírica del modelo se enfoca en el flujo de efectivo operativo (FEO). Dechow y Dichev (2002) derivaron la siguiente expresión, que está basada en los ajustes por acumulación del capital circulante y el flujo de efectivo operativo:

La ecuación (3) demuestra la relación entre los ajustes por acumulación del capital circulante4

Normalmente, la introducción en las utilidades de los ajustes por acumulación contables que incorporan estimaciones acerca de los flujos de efectivo futuros es más subjetiva que el empleo de medidas directas del flujo de efectivo (Ahmed, Nainar y Zhang, 2006; Sloan, 1996), debido a que la exactitud de las estimaciones depende principalmente de la capacidad y la intuición de los gerentes (McNichols, 2002). Además, los ajustes por acumulación producen la reversión de las utilidades futuras, lo que reduce su capacidad de predicción. Los errores de estimación afectan mayormente la capacidad de las utilidades de anticipar flujos de efectivo futuros (DeFond y Park, 1997) y, por ende, debilitan la información que los ajustes por acumulación contienen acerca de los flujos de efectivo futuros. La bibliografía sugiere que la calidad de las utilidades y del flujo de efectivo depende de su persistencia en el tiempo (Ball y Shivakumar, 2005). Por tanto, el hecho de si la medida de la calidad de los ajustes por acumulación da por resultado o no un indicador análogo de la calidad de las utilidades es un tema relevante. A pesar de que esperamos distintos niveles de persistencia de las utilidades en distintas calidades de los ajustes por acumulación, también debemos examinar los ajustes por acumulación como una manifestación de comportamiento discrecional para suavizar las utilidades declaradas. Por consiguiente, mostramos nuestra segunda hipótesis:

Hipótesis 2: cuanto menor sea la calidad de las utilidades (debido a que contienen más errores de estimación), menor será la persistencia de las utilidades y del flujo de efectivo.

3. Factores que afectan la calidad de las utilidades

Si la calidad de las utilidades depende de los errores de estimación de los ajustes por acumulación, es probable que la capacidad de los gerentes de estimar el flujo de efectivo futuro esté condicionada por algunos factores específicos de las empresas, así como las preferencias y el posible comportamiento oportunista de los gerentes (DeAngelo, 1988; Dechow, Sloan y Sweeney, 1995; DeFond y Park, 1997; Healy, 1985; Healy y Wahlen, 1999; McNichols y Wilson, 1988; Teoh, Welch y Wong, 1998b, 1998a). La bibliografía ha mostrado que los factores que tienen mayor potencial para afectar la calidad de las utilidades son, entre otros, el ciclo operativo, el tamaño de las empresas, el reconocimiento de las pérdidas, el monto de los ajustes por acumulación total, la volatilidad de las ventas y la volatilidad de los flujos de efectivo (Francis et al, 2005; Healy, 1996; McNichols y Wilson, 1988). Debido a que nuestras estimaciones se fundamentan en datos de corte transversal, eliminamos los factores que requieren la estimación de series de largo plazo (es decir, la volatilidad de las ventas y el flujo de efectivo). Respecto a los demás factores, la duración del ciclo operativo se relaciona positivamente con la incertidumbre, lo que podría disminuir la precisión de las estimaciones de flujos de efectivos y, a su vez, también tendría un efecto nocivo en la calidad de las utilidades (Doyle, Ge y McVay, 2007). Es probable que las empresas más grandes sean las más estables, tengan las operaciones más predecibles y, por ende, menores errores de estimación del flujo de efectivo (Francis et al, 2005; Healy, 1996; McNichols y Wilson, 1988). Además, las grandes empresas tienden a estar más diversificadas y varios efectos de cartera entre las divisiones y las actividades de negocios reducen el efecto relativo de los errores de estimación (Dechow y Dichev, 2002).

El reconocimiento de las pérdidas puede ser dañino para el prestigio de la empresa. Además, las pérdidas son un indicio de graves choques negativos en el entorno operativo de la empresa. Los ajustes por acumulación hechos en respuesta a dichos choques podrían incluir cuantiosos errores de estimación y, por tanto, las pérdidas apuntan hacia una menor calidad de las utilidades (Burgstahler y Dichev, 1997; Myers, Myers y Omer, 2003). Los ajustes por acumulación totales sugieren una cantidad mayor de las estimaciones y, a su vez, una mayor probabilidad de cometer errores de estimación, lo que reduce la calidad de las utilidades (Healy y Wahlen, 1999). Por consiguiente, formulamos nuestra tercera hipótesis:

Hipótesis 3: la calidad de las utilidades se relaciona positivamente con el tamaño de la empresa y negativamente con la duración del ciclo operativo, el reconocimiento de las pérdidas y el monto total de los ajustes por acumulación o devengo.

II. Método

1. Muestra

La muestra consta de 180 empresas no financieras chilenas que cotizaron en bolsa entre 1998 y 2003.5 La información proviene de los estados financieros dictaminados aportados por la Ficha Estadística Codificada Uniforme de la Superintendencia de Valores y Seguros de Chile. Dado que todas las empresas de la muestra cotizan en bolsa, esperamos que la mayoría sean grandes o medianas.

A pesar de que el sistema contable chileno está adaptado a las normas contables internacionales, el cálculo de las utilidades -y, por consiguiente, su poder de predicción- puede ser afectado por las leyes específicas de cada país. Las leyes contables chilenas permiten que las empresas estimen los ajustes por acumulación que anticipen flujos de efectivo futuros y reversiones de las utilidades, lo que introduce cuatro posibles determinantes de los ajustes por acumulación: ajustes por acumulación de años anteriores, cambios en los criterios contables, impuestos diferidos y correcciones monetarias (Colegio de Contadores de Chile, 1978, 1979a, 1979b, 1997). La corrección monetaria, que ha sido objeto de particular atención, se define como un ajuste en las utilidades cuando las empresas tienen activos o pasivos en divisas extranjeras. Estos activos o pasivos deben considerarse como no monetarios para realzar el control por inflación (Colegio de Contadores de Chile, 1991) y otros ajustes debido a cambios en el tipo de cambio del peso chileno (Jennings y Maturana, 2006). Para homologar los activos y pasivos afectados por el tipo de cambio, modificamos los ajustes por acumulación del capital circulante mediante la corrección monetaria (Colegio de Contadores de Chile, 1974). Por este motivo, y debido a que la corrección monetaria nos proporciona información útil acerca de las empresas, la incluimos en las utilidades (Jennings y Maturana, 2006).

2. Variables

Nuestro indicador central del desempeño de las empresas es el rendimiento de las acciones

(R), que se define como el cambio anual en el valor de

mercado de las acciones más los dividendos ajustados según el valor de mercado

de las acciones al principio del año. También empleamos algunos otros

indicadores del desempeño de las empresas, como las utilidades

(U) antes de conceptos extraordinarios e impuestos; el

flujo de efectivo operativo (FEO) y el flujo de efectivo neto o total del año,

incluyendo las actividades operativas, de inversión y financieras (FEN).

Definimos los ajustes por acumulación del capital circulante

En cuanto a los factores que potencialmente afectan la calidad de las utilidades, usamos el logaritmo de la longitud del ciclo operativo en días (LNCICO); el logaritmo del valor contable de los activos totales (LNVAT); los ajustes por acumulación totales (AT), definidos como la diferencia de las utilidades antes de conceptos extraordinarios y el flujo de efectivo operativo, y PDDA, una variable ficticia que mide la frecuencia con la que se presentan pérdidas, que es igual a 1 cuando la empresa ha declarado utilidades negativas en dos años consecutivos e igual a 0 en los demás casos.

3. Procedimiento

De acuerdo con los objetivos que ya establecimos, dividimos nuestro análisis en tres segmentos: i) una comparación de las variables de desempeño; ii) la identificación de un indicador de la calidad de las utilidades, junto con un análisis de la persistencia de las utilidades, y iii) un análisis de los factores que potencialmente afectan la calidad de las utilidades.

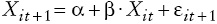

Primero, para comparar las variables de rendimiento entre utilidades y flujo de efectivo, realizamos tres estimaciones de mínimos cuadrados ordinarios (MCO) en las que el rendimiento de las acciones (R) depende, respectivamente, de las utilidades (U), del flujo de efectivo neto (FEN) y del flujo de efectivo operativo (FEO):

en que X se refiere sintéticamente a U, FEO y FEN.

Al comparar los resultados de cada variable podemos determinar cuál es la que se relaciona más estrechamente con el desempeño de las empresas y, por ende, cuál es la más adecuada para usarse como indicador del desempeño de una empresa. Este hallazgo se basa en dos criterios: la comparación de los coeficientes y su significación estadística y la comparación de los coeficientes de

Segundo, para identificar un indicador de la calidad de las utilidades, corremos 60 regresiones por industria/año/sector6 usando el valor absoluto de los residuos de la ecuación (3) como indicador de la calidad de las utilidades. Con base en la metodología de Dechow y Dichev (2002), también estimamos las regresiones originales para empresas específicas, en las que la medida de la calidad de las acumulaciones y las utilidades de cada empresa específica es la desviación estándar de estos residuos. A fin de ahorrar espacio, sólo presentamos los resultados del primer indicador, ya que los dos conjuntos de datos son bastante parecidos.

Dividimos la muestra en cuartiles y estimamos la persistencia de las utilidades y el flujo de efectivo operativo para cada periodo, usando el modelo de autocorrelación de Fama y MacBeth (1973).7 Así, analizamos la persistencia de las utilidades y el flujo de efectivo operativo para los varios niveles de la calidad de las utilidades (CU). Este modelo se representa como

en el que X representa las utilidades o el flujo de efectivo operativo.

Cuando la calidad de las utilidades empeora, es probable que disminuyan tanto

los coeficientes β como los coeficientes de

Tercero, para analizar los determinantes de la calidad de las utilidades, desarrollamos un modelo usando procedimientos basados en datos de panel:

Para el procedimiento de estimación, como se expresa en la ecuación (6), estimamos las ecuaciones (3), (4) y (5) mediante MCO. No obstante, debido a que nuestra muestra combina series de tiempo con datos de corte transversal, para evaluar la solidez de nuestros resultados construimos datos de panel y volvemos a estimar las ecuaciones (4) y (5) mediante técnicas de datos de panel, que proporcionan estimaciones más eficientes. El método basado en los datos de panel nos permite controlar por la heterogeneidad constante y no observable (Arellano, 2003; Hsiao, 2004). Las estimaciones basadas en los datos de panel dependen de manera crítica del término de efectos fijos

En los datos de panel, el término de efectos fijos normalmente se correlaciona con las variables explicativas, lo que se confirma con la prueba de Hausman. Si existe una correlación, el método más adecuado para la estimación es la estimación intragrupos. De otra manera, cuando la prueba de Hausman no nos permite rechazar la hipótesis nula de falta de correlación, el método de mínimos cuadrados generalizados (o método de efectos aleatorios) es el más adecuado.

Además, para controlar por la endogeneidad potencial, estimamos nuestro modelo usando el estimador del sistema MGM desarrollado por Arellano y Bond (1998). Esta estimación nos permite eliminar el sesgo que se deriva de los efectos fijos y específicos de cada empresa. Al mismo tiempo, aborda los problemas de endogeneidad (Arellano y Bond, 1991; Bond, 2002) mediante el uso de primeras diferencias desfasadas como instrumentos para las ecuaciones en niveles (Alonso Borrego y Arellano, 1999; Bond, 2002).8 La congruencia de las estimaciones de MGM depende críticamente de la ausencia de una autocorrelación serial de segundo orden en los residuos y de la validez de los instrumentos (Arellano y Bond, 1991, 1998). Comprobamos la validez de los instrumentos usando la prueba de Hansen de sobreidentificación de restricciones, que analiza la validez de los instrumentos seleccionados. También presentamos los resultados de Auto(2), una prueba de autocorrelación serial de segundo orden.

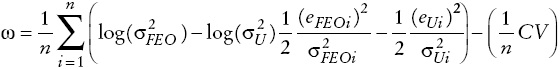

La comparación de los modelos para determinar cuál es el más útil como indicador de desempeño, como se denota en la ecuación (4), es posible gracias a la prueba de la proporción de verosimilitud de Vuong para muestras no anidadas (Vuong, 1989). Esta prueba se basa en la hipótesis nula de que ambos modelos tienen el mismo poder explicativo y en una prueba Z con el supuesto de que la distribución tiende a seguir una distribución normal estándar aleatoria. La prueba de Vuong se computa de la siguiente manera:

en la que CV es el cociente de verosimilitud y ω es una estimación de la variación relacionada con CV. Ambos parámetros se computan de la siguiente manera:

en que n es el tamaño de la muestra,

III. Resultados

1. Análisis descriptivo

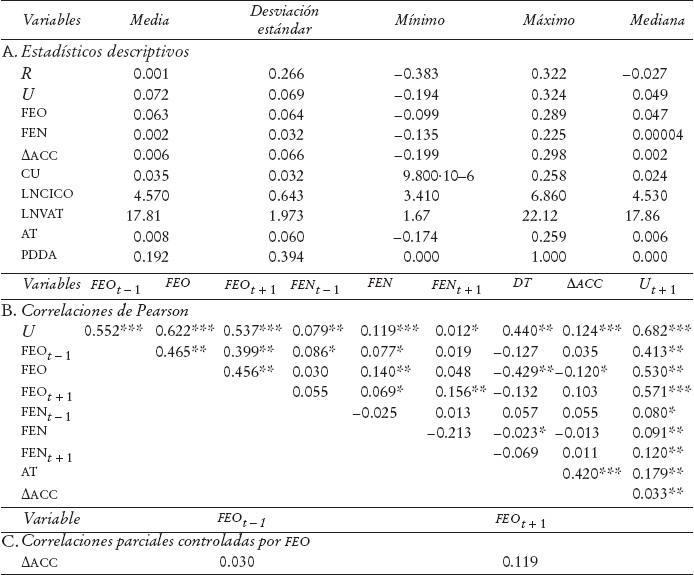

El Cuadro 2 presenta los estadísticos descriptivos y las principales correlaciones entre las variables. Como se presenta en la parte A, las variables muestran valores que son congruentes con las investigaciones análogas de otros países (Barth, Cram y Nelson, 2001; Dechow y Dichev, 2002; Dechow, Richardson y Tuna, 2003; Gill de Albornoz y Illueca, 2007). En promedio, las utilidades son mayores que los flujos de efectivo operativos, lo que sugiere que tanto los ajustes por acumulación totales como los ajustes por acumulación de capital circulante son generalmente positivos. Este hallazgo podría significar que las empresas de la muestra se encuentran en fase de crecimiento y, por ende, sus necesidades financieras -tanto de fondos de largo plazo como de capital de trabajo- están aumentando.

a La parte A presenta la media, la mediana, el error estándar y los valores máximo y mínimo de cada variable. La parte B presenta las correlaciones de Pearson de las principales variables. La parte C presenta las correlaciones del flujo de efectivo operativo que dependen de los ajustes por acumulación de capital circulante. R es el rendimiento de las acciones, U son las utilidades (antes de impuestos y conceptos extraordinarios), FEO es el flujo de efectivo operativo, FEN es el flujo de efectivo neto; ACC son los ajustes por acumulación de capital circulante, definidos como la variación en capital circulante no monetario; AT son los ajustes por acumulación totales, definidos como la diferencia entre las utilidades antes de conceptos extraordinarios y el flujo de efectivo operativo; CU es el valor absoluto de los residuos en el modelo de Dechow y Dichev (2002); LNCICO es el logaritmo del ciclo operacional; LNVAT es el logaritmo de los activos totales, y PDDA es una variable ficticia que es igual a 1 cuando la empresa ha presentado utilidades negativas en dos años consecutivos e igual a 0 en los demás casos

*** , ** y * indican significación de confianza de 99, 95 y 90%, respectivamente.

Cuadro 2 Estadísticos descriptivos y correlacionesa

La parte B del Cuadro 2 muestra una relación positiva y significativa entre U y FEO corriente así como entre U y

Todas estas correlaciones se computan ceteris paribus; por tanto, controlamos por algunos factores que potencialmente podrían afectar las correlaciones. Si suponemos que las utilidades contienen algo de información de los flujos de efectivo futuros, es probable que esta información adicional se refleje en

Por último, el Cuadro 2 muestra que

2. Análisis explicativo

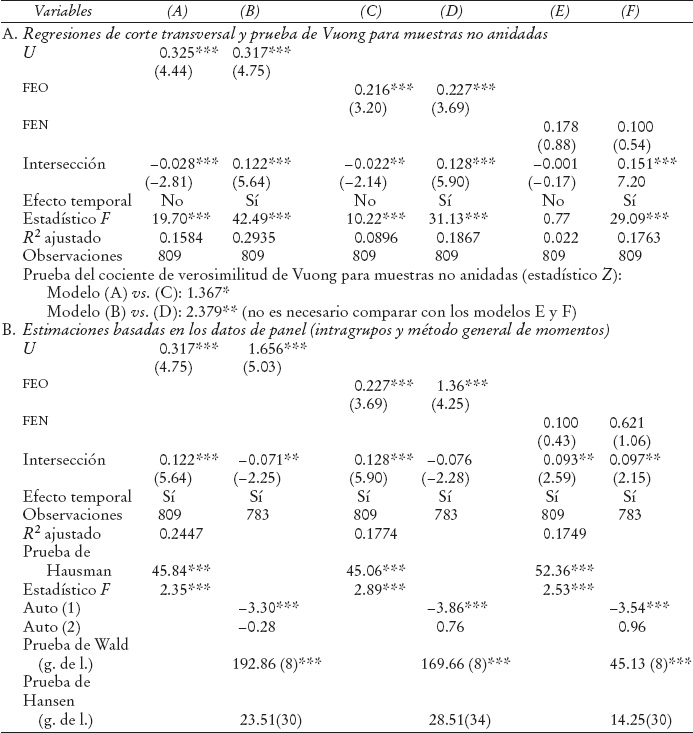

En primer lugar, para determinar la importancia de las utilidades en comparación con el flujo de efectivo como indicador del desempeño de las empresas presentamos los resultados de la estimación de la ecuación (4). En esta ecuación el rendimiento de las acciones depende de los tres indicadores cuyo contenido informativo ponemos a prueba (U, FEO y FEN). Los resultados de estas estimaciones se presentan en el Cuadro 3: en la parte A se muestra los resultados de las estimaciones de MCO y la prueba de Vuong, que compara todos los modelos; en la parte B se registra los resultados de las estimaciones de MGM como un análisis de solidez.

a Este cuadro muestra los resultados de la estimación de

la ecuación

***, ** y * indican significación de confianza de 99, 95 y 90%, respectivamente.

Cuadro 3 Comparación de los indicadores de desempeñoa

Los resultados presentados en el Cuadro 3 muestran

claramente la falta de correlación entre el rendimiento de las acciones

(R) y el flujo de efectivo neto (FEN). Por consiguiente,

nuestra comparación se centra sólo en las utilidades (U) y el

flujo de efectivo operativo (FEO), que nos permiten examinar la aseveración de

que tanto las utilidades como el flujo de efectivo operativo son buenos

indicadores del desempeño de una empresa. Como se observa en las columnas (A),

(B), (C) y (D) de la parte A, mostramos que los coeficientes y los estadísticos

t son mayores en el caso de las utilidades (U) que en el caso del flujo de

efectivo operativo (FEO), lo que sugiere que los mercados toman más en cuenta la

información adicional de las utilidades de los flujos de efectivo futuros. El

cociente entre las columnas (A) y (C) y las columnas (B) y (D) de la parte A,

expresado como

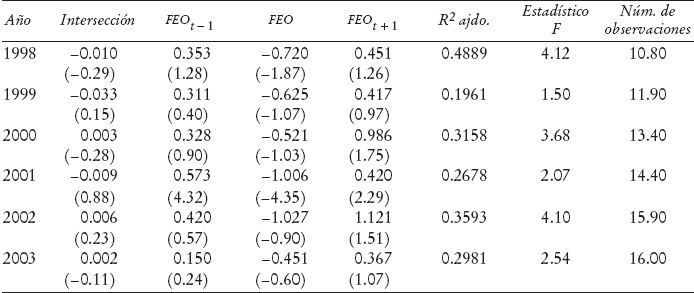

En segundo lugar, después de establecer la superioridad informativa de las utilidades en

comparación con los flujos de efectivo, presentamos los resultados de las

estimaciones de nuestro indicador de la calidad de las utilidades (CU). En el

Cuadro 4 presentamos los resultados de

la estimación del modelo de Dechow y Dichev

(2002). Corremos 60 regresiones por sector y año, así como los

coeficientes medios para cada año. Estos resultados son los esperados: el

coeficiente de FEOt - 1 normalmente es positivo con un valor medio (mediano)

para todos los años de 0.356 (0.340) y el estadístico t tiene un valor medio

(mediano) de 1.284 (0.737). Estas estimaciones son significativas en 15 de las

60 regresiones por año e industria. Como se esperaba, el coeficiente de FEO es,

por lo general, negativo, con un valor medio (mediano) de -0.725 (-0.672). Los

estadísticos t tienen un valor medio (mediano) de -1.63 (-1.05) y los resultados

son significativos en 22 de las 60 regresiones. El coeficiente de

FEOt+1 es positivo por lo general, con un

valor medio (mediano) de 0.627 (0.432). Los estadísticos t tienen un valor medio

(mediano) de 1.47 (1.38) y los resultados son significativos en 27 de las 60

regresiones. En términos generales, la significación de nuestras estimaciones es

similar a otras análogas (Richardson et al,

2005). Este modelo explica una parte significativa de la manera en

que los ajustes por acumulación de capital circulante se adaptan

intertemporalmente a la realizaciones de flujo de efectivo, como se observa en

el valor medio (mediano) del coeficiente de

a Se presenta la media de las estimaciones de los

coeficientes, los estadísticos t (entre paréntesis) y

los coeficientes de

Cuadro 4 Resultados de las regresiones por industria y año, basadas en el modelo de Dechow y Dicheva

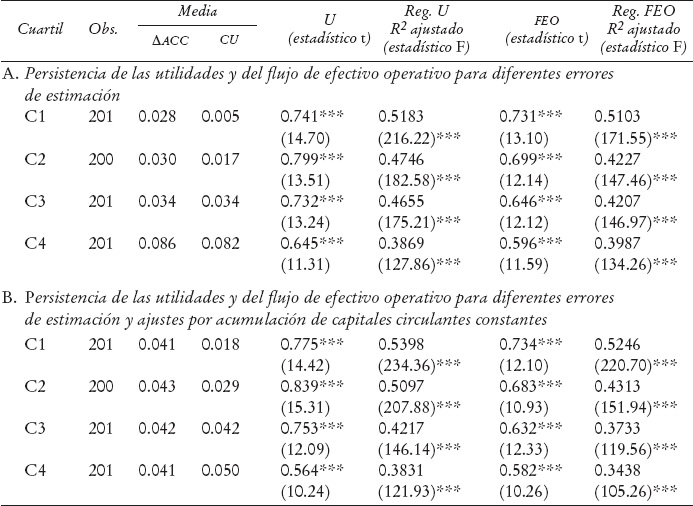

Después de obtener nuestro indicador de la calidad de las utilidades (CU), en el Cuadro 5 presentamos las estimaciones de la ecuación (5) para diferentes CU y determinar si esas calidades implican mayor persistencia de las utilidades y del flujo de efectivo operativo. La parte A muestra la división en cuartiles de CU y la parte B presenta los resultados de la prueba de solidez, en el supuesto de que el valor absoluto de los ajustes por acumulación de capital circulante

a Este cuadro presenta las estimaciones de los

coeficientes, los estadísticos t (entre paréntesis),

los coeficientes de

*** Indica significación de confianza de 99 por ciento.

Cuadro 5 Persistencia de las utilidades y del flujo de efetivo operativoa

Los resultados del Cuadro 5 muestran que tanto las

estimaciones de los coeficientes como el ajuste de la regresión disminuyen a

través de los cuartiles. El coeficiente de las utilidades (U)

disminuye de 0.741 a 0.645 (0.775 a 0.564) en la parte A (parte B). El

coeficiente de

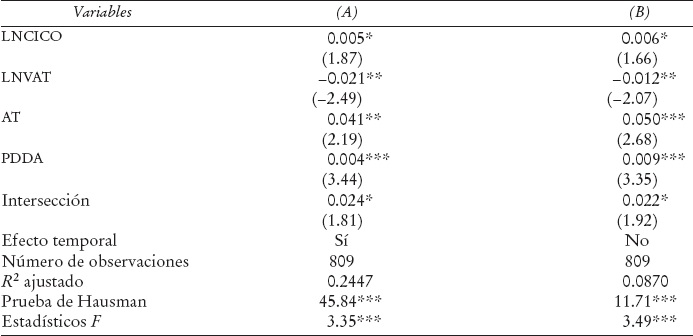

Tercero, para analizar el efecto de los factores específicos de las empresas en la calidad de las utilidades, presentamos las estimaciones de la ecuación (6) en el Cuadro 6. Encontramos que el ciclo operacional (LNCICO), los ajustes por acumulación totales (AT) y la frecuencia de las pérdidas son factores significativos y que se relacionan positivamente con la calidad de las utilidades (CU). Esta relación positiva significa que la calidad de las utilidades se deteriora a medida que estas variables aumentan. Por lo contrario, el tamaño de la empresa (LNVAT) se relaciona negativamente con la calidad de las utilidades (CU), lo que implica que las empresas más grandes son más propensas a declarar un valor de CU mayor desde una perspectiva informativa. Estos resultados son completamente congruentes con la bibliografía (Dechow y Dichev, 2002; Francis et al., 2005; García Teruel, Martínez Solano y Sánchez Ballesta, 2009) y confirman la hipótesis 3.

a Este cuadro presenta las estimaciones de los

coeficientes y los estadísticos t (entre paréntesis) de

la ecuación

***, ** y * indican significación de confianza de 99, 95 y 90%, respectivamente.

Cuadro 6 Determinantes de la calidad de las utilidadesa

Conclusiones

Los inversionistas, los encargados de formular políticas y los analistas financieros de los mercados de capitales de Chile, de manera similar a los otros cuantos países emergentes y en desarrollo, muestran gran preocupación por la calidad de la información contable que reciben de las empresas. La calidad de la información contable está estrechamente relacionada con la manera en que se mide el desempeño de la empresa. Por consiguiente, toda mejora en la calidad de la información contable debe ofrecer mejores instrumentos para la evaluación de la empresa y, por ende, aumentar la eficiencia y la confiabilidad de los mercados de capitales.

Nuestro artículo tiene tres fines interrelacionados. Primero, proponemos y encontramos que las utilidades tienen mayor poder explicativo respecto al desempeño de las empresas comparado con otros indicadores basados en los flujos de efectivo. Segundo, analizamos la calidad de las ganancias en términos de la persistencia para entender la capacidad de las utilidades para anticipar las utilidades o los flujos de efectivo futuros. Por último, examinamos si los factores específicos de las empresas tienen un efecto en la calidad de las utilidades.

Para examinar estos interrogantes, analizamos una muestra de 180 empresas chilenas que cotizaron en bolsa entre 1998 y 2003. Nuestros resultados muestran que las utilidades ofrecen información adicional relevante del desempeño de las empresas y que los precios de las acciones en los merca dos de capitales reflejan esa información. También estimamos una medida de la calidad de las utilidades y descubrimos que nuestro indicador es un buen índice de la persistencia de los flujos de efectivo. Descubrimos que, a medida que disminuye la calidad de las utilidades (en términos de un mayor número de errores estimados), también disminuye la persistencia de los flujos de efectivo. Por ende, nuestros resultados sugieren que los errores de estimación son un buen indicador de la calidad de las utilidades y que el contenido informativo de las utilidades aumenta la corrección de los precios de las acciones. También encontramos que las utilidades muestran una cierta tendencia de suavización de las utilidades con una gran reducción de la persistencia en los niveles inferiores de calidad de las utilidades, que podría explicarse por la tendencia de los administradores a construir una reputación en un juego de trasmisión de información. Este hallazgo es una de las contribuciones más innovadoras de nuestro artículo, ya que los estudios anteriores hallaron que el indicador de la calidad de los ajustes por acumulación (es decir, el error de estimación) está positivamente relacionado con la persistencia de las utilidades. En cuanto a nuestra tercera aseveración, descubrimos que las empresas más grandes normalmente declaran utilidades de mayor calidad. Otros factores, incluyendo la duración del ciclo operativo y la frecuencia de las pérdidas, se relacionan negativamente con la calidad de las utilidades.

Nuestros resultados ofrecen perspectivas interesantes para los inversionistas, los analistas y los encargados de formular políticas. Aunque los inversionistas y los analistas basan sus estimaciones en las mediciones del flujo de efectivo, nuestra investigación sugiere que las mediciones de utilidades podrían constituir un indicador complementario y quizá más adecuado del desempeño de una empresa. Desde la perspectiva de los encargados de formular políticas, nuestros resultados advierten algunas características de las empresas que tal vez estén relacionadas con información de baja calidad. Por ende, las normas contables necesitan ser suficientemente flexibles para ajustarse a las características propias de las empresas.

Existen numerosas líneas de investigación para estudios futuros. Un análisis de la influencia de la calidad de las utilidades en el costo del capital sería interesante; asimismo, y más concretamente, probablemente resulte revelador comprobar si los coeficientes β cambian en función de las distintas calidades de las utilidades. Otro interrogante que amerita mayor investigación en el futuro es la posible influencia de la auditoría (en términos del tipo de auditor, la duración del contrato de auditoría, etc.) en la calidad de las utilidades (Baxter y Cotter, 2009).

nueva página del texto (beta)

nueva página del texto (beta)