Clasificación JEL: E6, E65, F30.

Introducción

Han transcurrido ya tres años desde que los problemas del mercado de los créditos hipotecarios subprime de los Estados Unidos hicieron erupción en el verano de 2007. En el ínterin se presentó una ola de pánico mundial y, justo cuando comenzábamos a volver a la normalidad este año (2010), las preocupaciones acerca de una crisis en Grecia y el riesgo de contagio en el resto de Europa sacuden una vez más la confianza de los mercados financieros. Mientras la polvareda comienza a asentarse nuevamente, los encargados de formular políticas y los participantes de los mercados financieros comienzan a cavilar respecto a los efectos de estos choques adversos más allá de sus costos inmediatos y evidentes.

Los efectos de mediano y largo plazos de estas dislocaciones económicas severas son decisivas para estas consideraciones y se revisten de una importancia potencial para el comportamiento del gasto, el crecimiento de la oferta agregada, la valoración de activos, los prospectos presupuestarios fiscales y la determinación de la inflación. Para esclarecer estos temas este artículo examina el comportamiento del PIB real (en términos de montos y tasas de crecimiento), el desempleo, la inflación, el crédito bancario y los precios de los bienes raíces a lo largo de un periodo de 21 años en torno de distintos choques adversos tanto globales como específicos por país.

Los hechos ocurridos durante los pasados tres años no son nada nuevos. Sin embargo, sus precedentes se encuentran esparcidos en diversos países a lo largo del tiempo. En particular, existen dos características que parecen haber hecho más virulenta la contracción económica global. En primer lugar, la intermediación financiera recibió un duro golpe. Las instituciones financieras recortaron drásticamente la emisión de nuevos créditos y algunos mercados fueron gravemente afectados durante un tiempo. En segundo lugar, muchos países redujeron su producción simultáneamente. Casi todos los países tuvieron caídas importantes en el cuarto trimestre de 2008 en sus cifras de exportación, y el PIB de al menos la mitad de estos 182 países tuvo una clara disminución en 2009.1

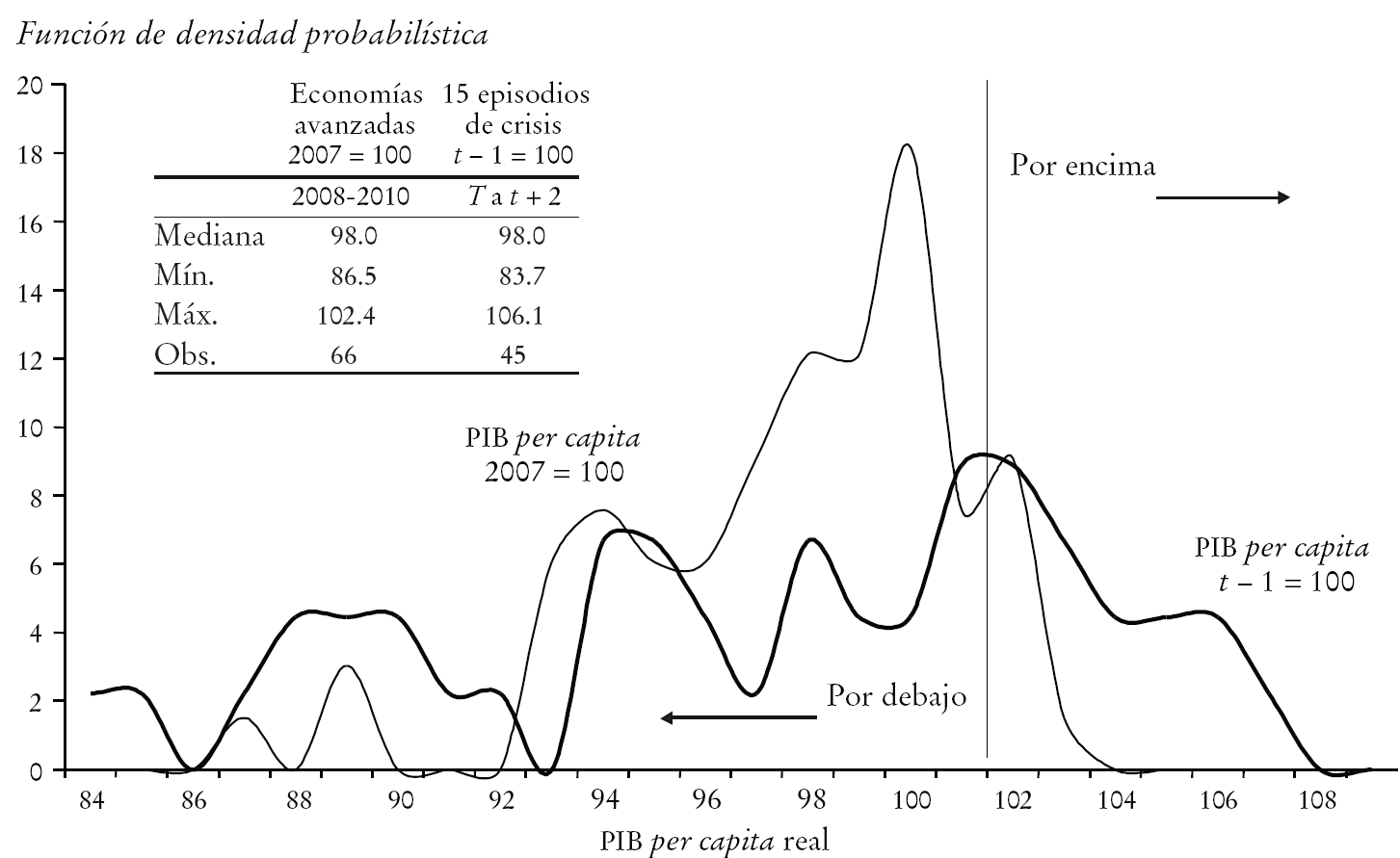

Para captar ambos aspectos examinamos 15 crisis financieras severas posteriores a la segunda Guerra Mundial, tanto en economías avanzadas como emergentes, así como tres contracciones globales sincrónicas: la Gran Depresión posterior a la caída del mercado accionario de 1929, la crisis petrolera de 1973 y el colapso subprime de los Estados Unidos de 2007.

Nuestros resultados principales pueden resumirse de la siguiente manera: las tasas de crecimiento del PIB per capita real son significativamente menores durante el decenio posterior a las crisis financieras severas y los choques mundiales sincrónicos. La disminución media del crecimiento del PIB después de una crisis financiera en las economías avanzadas es de aproximadamente 1 por ciento.2

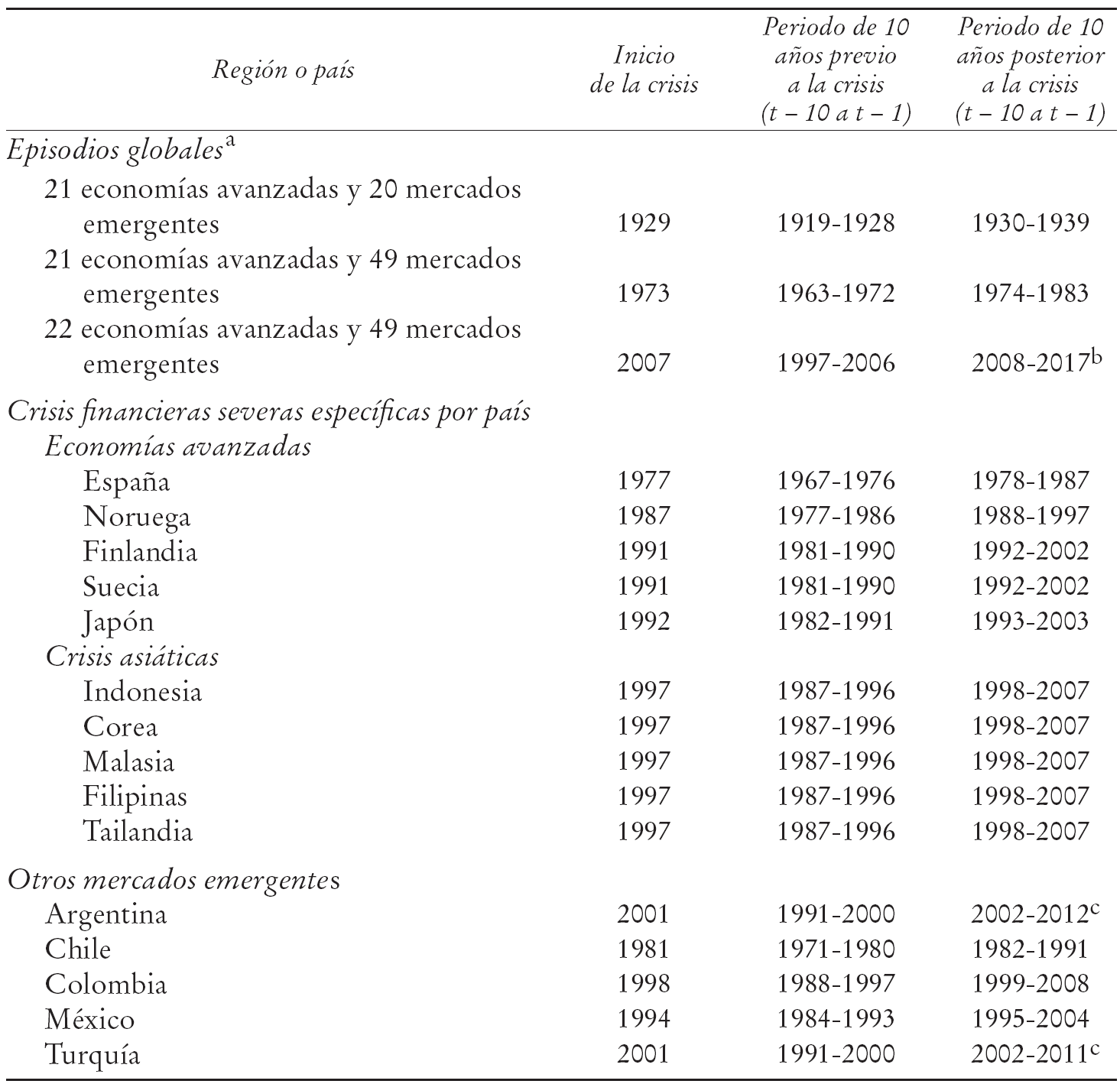

Sin embargo, lo que hace destacar a la Gran Depresión no es una disminución sostenida del crecimiento (que fue menor que la que surgió después de la crisis petrolera de 1973) sino una caída inicial de la producción de proporciones mayúsculas. En aproximadamente la mitad de las economías avanzadas de nuestra muestra, el PIB real permaneció por debajo del anterior a la crisis de 1929 entre 1930 y 1939.3 Durante los primeros tres años posteriores a la crisis subprime de 2007 en los Estados Unidos (2008-2010), la mediana de los ingresos del PIB per capita real de todas las economías avanzadas es aproximadamente 2% menor de lo que era en 2007. Esto es comparable con las disminuciones de la mediana de la producción en los tres años inmediatamente posteriores a las 15 crisis financieras severas después de la segunda Guerra Mundial. Sin embargo, el 82% de las observaciones del PIB per capita durante el periodo 2008-2010 aún son menores o iguales a los niveles de ingreso de 2007. La figura comparable para los 15 episodios de crisis es de 60%, lo que indica que durante la crisis actual las recesiones han sido más profundas, persistentes y difundidas.4

En el periodo de 10 años posterior a las crisis financieras graves, las tasas de desempleo son significativamente mayores que las del decenio anterior a la crisis. El aumento en el desempleo es más pronunciado para las cinco economías avanzadas, en donde la mediana de la tasa de desempleo es acerca de 5 puntos mayor. En 10 de los 15 episodios posteriores a la crisis, el desempleo nunca regresó a su nivel anterior a la crisis, ni en el decenio posterior a ella ni hasta fines de 2009.

Los datos de los precios reales de la vivienda durante todo el periodo están disponibles para 10 de los 15 episodios de crisis financieras. Para este grupo, durante un periodo de 11 años (que comprende el año de la crisis y el decenio siguiente), cerca de 90% de las observaciones muestran precios de vivienda reales inferiores a los del año anterior a la crisis. La mediana de los precios de vivienda es entre 15 y 20% inferior durante ese periodo de 11 años y con disminuciones acumuladas de hasta 55%. Desde luego, puede haber una relación entre las observaciones del desempleo y los precios de vivienda, ya que un descenso prolongado en la industria de la construcción que acompaña a la depresión de los precios de la vivienda puede ayudar a explicar el aumento persistente del desempleo. Otro motor importante del ciclo es el apalancamiento del sector privado. En el decenio anterior a una crisis, la relación crédito interno/PIB crece aproximadamente 38% y el endeudamiento externo se dispara.5 La relación crédito/PIB se reduce en un margen comparable al aumento repentino (38%) que surge después de la crisis. Sin embargo, con frecuencia el desapalancamiento se retrasa y se convierte en un largo proceso que dura alrededor de siete años. El decenio que precedió al inicio de la crisis de 2007 encaja en esta pauta histórica. Si el desapalancamiento de la deuda privada también sigue la vía de las crisis anteriores, la restricción crediticia desalentará el empleo y el crecimiento durante mucho tiempo.

El artículo continúa de la siguiente manera. La sección I describe brevemente nuestra estrategia empírica, aunque la mayoría de los pormenores metodológicos se reservan para un apéndice. La sección II se enfoca en el comportamiento de los ingresos y el crecimiento en los decenios anteriores y posteriores a 15 crisis financieras graves ocurridas en economías avanzadas y emergentes; también presenta comparaciones con las crisis globales (o, para ser más precisos, las economías avanzadas) que comenzaron en 2007. Se hace hincapié en probar la hipótesis de que existen diferencias significativas en los decenios anteriores y posteriores a las crisis que van más allá de la pauta más inmediata de auge y caída. El comportamiento cíclico del crédito, la deuda externa y los precios de la vivienda durante un periodo de 21 años complementa este análisis. La sección III examina los episodios anteriores de contracciones económicas graves y sincrónicas, el desplome del mercado accionario de 1929 y la crisis petrolera de 1973. La sección IV examina el comportamiento de la inflación después de las crisis y la breve sección de conclusiones expone algunas consecuencias para las políticas derivadas de nuestros hallazgos.

I. Estrategia empírica

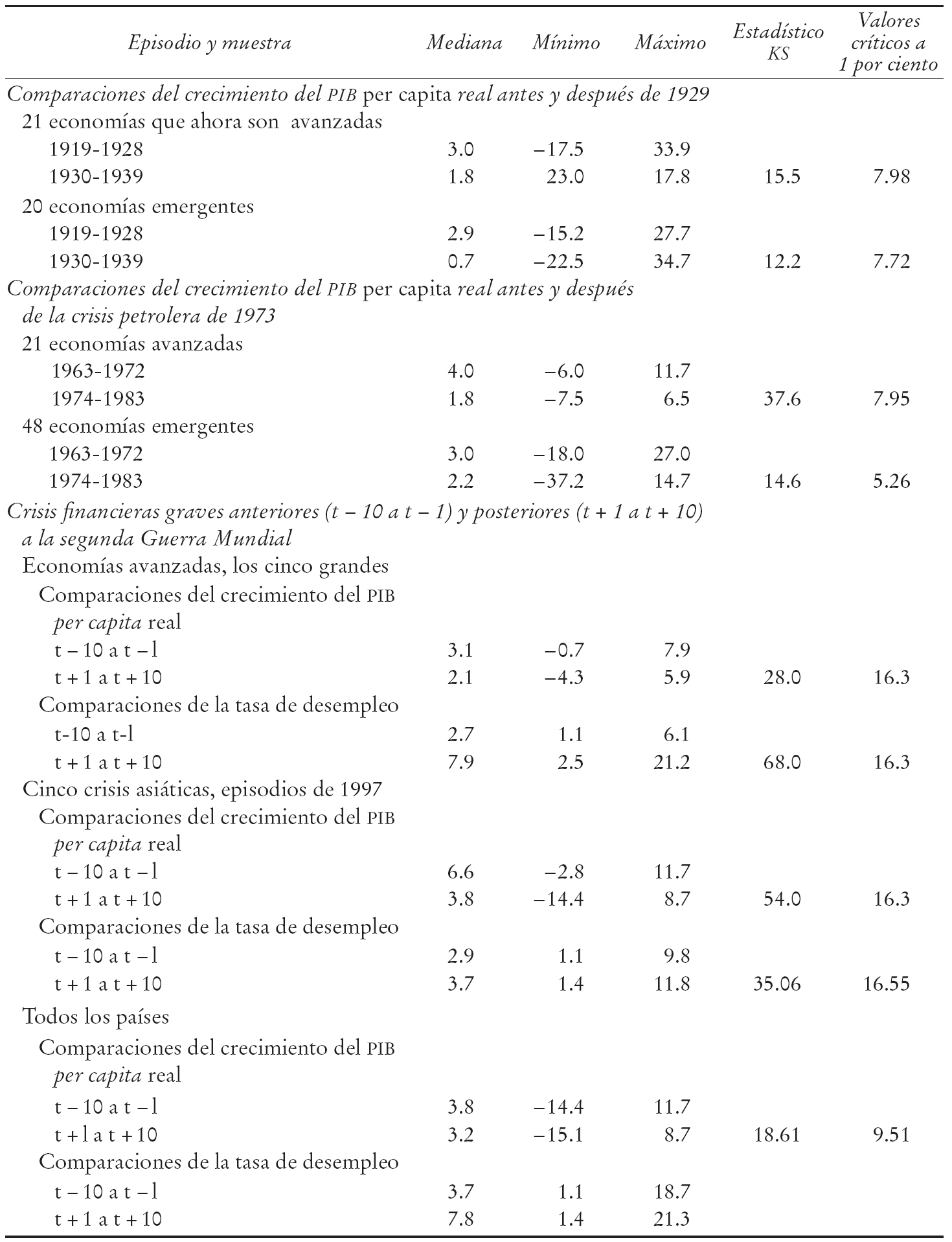

La manera más sencilla de preparar el terreno para el análisis de una crisis económica es considerar los índices agregados de la crisis "mundial" que se introdujeron en Reinhart y Rogoff (2009). Los índices actualizados se muestran en la Gráfica 1 para el periodo 1900-2010 (la entrada de 2010 refleja los datos registrados hasta fines de junio) y agrega el comportamiento de 66 países que dan cuenta de alrededor de nueve décimas partes del PIB mundial. Los índices se ponderan según la participación de cada país en el PIB mundial.

a El índice compuesto de las crisis bancarias, monetarias, de deuda (interna y externa) e inflación (índice BCMI) pueden tomar un valor de entre 0 y 5 (para cualquier país en cualquier año), dependiendo de los tipos de crisis que ocurran durante un año en particular. Por ejemplo, en 1998, el índice adoptó un valor de 5 para Rusia, ya que sobrevinieron una crisis monetaria, una crisis bancaria y una crisis inflacionaria, además de una crisis de la deuda soberana tanto en sus obligaciones nacionales como extranjeras. Posteriormente, este índice se pondera según la participación del país en el ingreso mundial. Este índice se calcula anualmente para los 66 países incluidos en la muestra para el periodo 1800-2010:6 (que se muestra arriba de 1900 en adelante). Agregamos, para los casos límites de crisis bancarias identificados en (Laeven y Valencia, 2010) para el periodo 2007-2010. Además, empleamos la definición de (Barro y Ursúa, 2009) de un desplome del mercado accionario para los 25 países de su muestra (un subconjunto de la muestra de 66 países, excepto por Suiza) para el periodo 1864-2006; actualizamos su definición de desplome hasta junio de 2010, a fin de compilar nuestro índice BCMI+. Para los Estados Unidos, por ejemplo, el índice registra un valor de 2 (crisis bancaria y desplome del mercado accionario) en 2008; para Australia y México también registra un valor de 2 (crisis monetaria y desplome del mercado accionario).

Gráfica 1 Tipos de crisis: Agregado mundiala (1900-junio de 2010)

Si bien la inflación y las crisis bancarias anteceden a la independencia en muchos casos, una crisis de deuda soberana (externa o interna) es, por definición, imposible para una colonia. Además, muchas colonias no siempre tuvieron una moneda propia. Por tanto, los componentes de los países (sin los desplomes de los mercados accionarios) se compilan a partir de la independencia (si ésta se dio después de 1800); el índice que incluye los desplomes de los mercados accionarios se calculan con base en la disponibilidad de los datos. El índice BMDI significa índice de crisis bancarias (sólo episodios sistémicos), de moneda, de deuda (interna y externa) y de inflación. Cuando se agregan los desplomes del mercado accionario al índice BMDI compuesto, nos referimos a éste simplemente como el índice BMDI+.

Una observación somera de la Gráfica 1 revela una pauta muy distinta para la experiencia anterior y posterior a la segunda Guerra Mundial. Antes de la segunda Guerra Mundial los episodios de crisis eran frecuentes y severos y van desde el pánico "global" impulsado por la crisis bancaria en 1907 hasta las crisis de deuda e inflación asociadas con la segunda Guerra Mundial y sus repercusiones.6

Los seis decenios inmediatamente anteriores a la guerra no fueron sosegados, ya que vieron los primeros choques petroleros a mediados del decenio de los setenta; las crisis de la deuda de los mercados emergentes, notoriamente en el caso de la América Latina a principios del decenio de los ochenta; las graves crisis bancarias de los países nórdicos y Japón a principios de los años noventa, y la crisis asiática de 1997-1998. Sin embargo, estos episodios palidecen en comparación con sus contrapartes de la preguerra y la conmoción "global" que comenzó en 2007. Al igual que sus predecesores de la preguerra, el episodio reciente es tanto grave en cuanto a su magnitud como global en cuanto a su alcance, como se refleja en el gran número de países que están inmersos en crisis. Los desplomes de los mercados accionarios ocurridos durante el periodo que va de 2008 a principios de 2009 han sido casi universales. Las crisis bancarias han surgido a medida que revirtieron las burbujas de valoración de activos y quedaron al descubierto los grandes apalancamientos.

La caída de las monedas contra el dólar estadunidense durante 2008 en las economías avanzadas alcanzó magnitudes y volatilidad propios de los mercados emergentes. Sin embargo, no obstante la conmoción en Grecia y otros países europeos gravemente endeudados, se hace patente en el recuento mundial de la Gráfica 1 que la polvareda ha comenzado a asentarse después de la erupción de 2007-2008. En este artículo cuantificamos algunas de las características de más largo plazo del panorama después del "colapso".

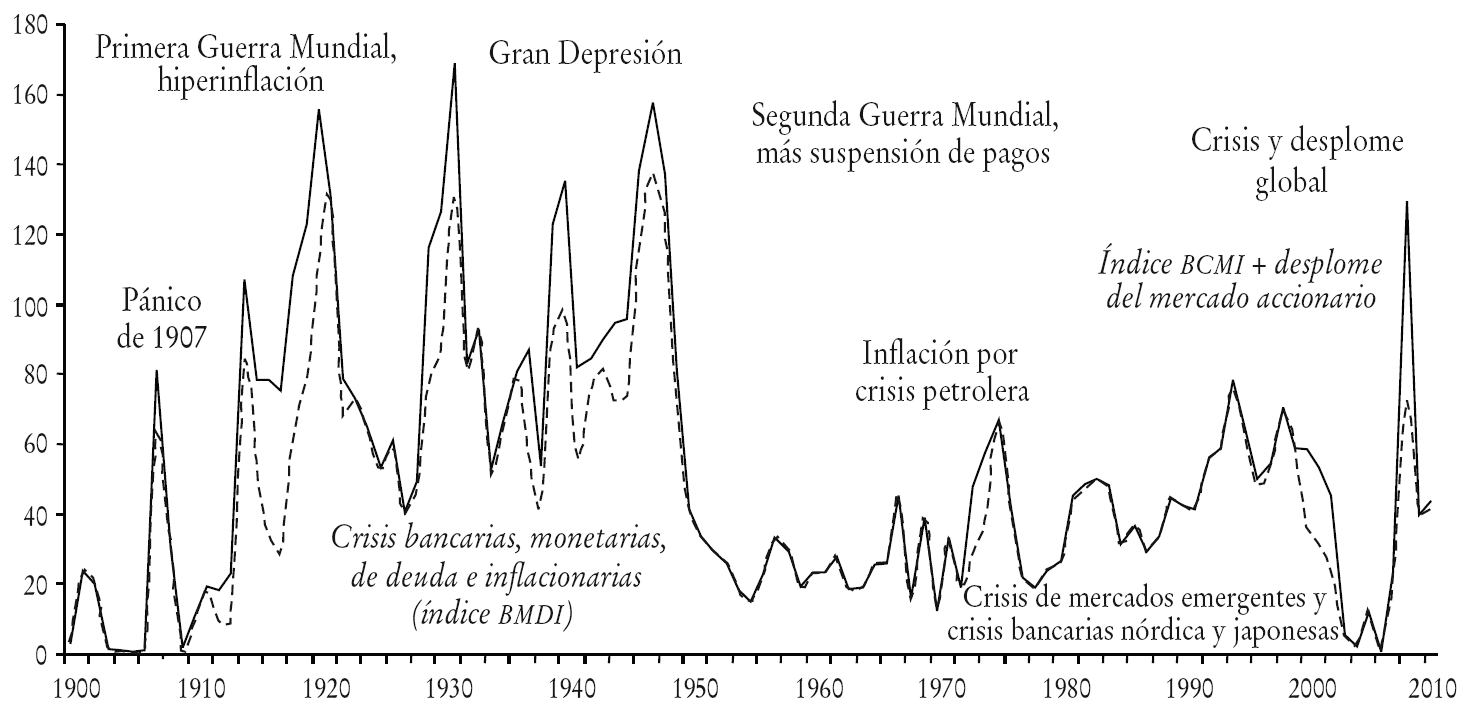

Nuestro análisis se centra primero en 15 crisis financieras severas y relativamente bien conocidas presentadas a partir de la segunda Guerra Mundial (Cuadro 1). Cinco se consideran las más graves y sistémicas de las economías avanzadas, mientras que las 10 restantes acontecieron en economías de mercados emergentes de ingresos medianos. Mientras que Reinhart y Rogoff (2009) estudian los antecedentes inmediatos y las repercusiones de estas crisis, nuestro hincapié en este artículo amplía los periodos anterior y posterior en términos de decenios y no de años.

Cuadro 1 Episodios y cobertura

a El análisis de los episodios globales se basa en los datos individuales por país, no en un agregado global o agregados regionales. Los pormenores del enfoque empírico se analizan en la subsección 3.

b Los datos incluyen hasta 2008, 2009 o 2010, según se indica en los cuadros y las gráficas individuales, para la serie de tiempo específica. Por ejemplo, la comparación del PIB per capita real después de 2007 incluye datos hasta 2010 para todos los países, ya que se emplearon los pronósticos del FMI para 2010.

c Los datos incluyen hasta 2008, 2009 o 2010, según se indica en los cuadros y las gráficas individuales, para la serie de tiempo específica.

También estudiamos tres episodios globales fechados por acontecimientos definitorios asociados con el brote de una considerable turbulencia económica en un gran número de países. Dos de estos hechos se originaron en los Estados Unidos: el desplome del mercado accionario de 1929, que fue el preludio de la Gran Depresión, y el desmoronamiento del mercado de créditos hipotecarios subprime que comenzó en 2007. El tercer choque mun- dial fue la primera escalada de los precios del petróleo en 1973 (que también coincide con la caída del sistema de tipos de cambio fijos de Bretton Woods). El Cuadro 1 define la cobertura de los periodos de 10 años en torno de estos hechos.

El análisis estadístico, que se describe de manera pormenorizada en el apéndice, se basa en comparaciones no paramétricas de los datos que se aplican a los episodios desglosados en el Cuadro 1. En pocas palabras, examinamos si los principales indicadores macroeconómicos parecen provenir de la misma distribución antes y después del suceso trastornador. La duración exacta de los periodos anterior y posterior varía entre nuestros ejercicios, pero normalmente intentamos emplear los intervalos más amplios posibles para fines de comparación.

Las variables que nos interesan son aquellas que preocupan a los encargados de formular políticas e incluyen el crecimiento del PIB real, la tasa de desempleo y la inflación. No todas las manipulaciones de los datos se emplean de manera generalizada para todas las series de tiempo. Por ejemplo, las comparaciones de picos y valles son extremadamente útiles para comprender las pautas antes y después de las crisis en cuanto al PIB, los precios de la vivienda, la relación crédito/PIB, etc., pero son de menos ayuda en la comparación del crecimiento y la inflación. Todos los ejercicios intentan abordar la pregunta general de si el decenio posterior a la crisis difiere sistemáticamente del decenio que la precedió. En todos los casos, cualquier análisis de corte transversal entre países o entre periodos requiere que los datos estén expresados en unidades similares y comparables. Para este fin, trabajamos con tasas de crecimiento anual específicas por país (cambios porcentuales), proporciones del PIB, o un índice que fije el año anterior a la crisis (t - 1) o el año de la crisis (T) como igual a 100.

II. Las crisis financieras posteriores a la segunda Guerra Mundial y 2007

Para preparar el terreno para el análisis, primero nos concentramos en los episodios de crisis nacionales individuales y en la experiencia más reciente de las economías avanzadas, según como lo que comenzó con la crisis subprime en los Estados Unidos en el verano de 2007. Independientemente de los costos del rescate y de los crecientes déficit y la deuda del gobierno, la medida más básica de la gravedad de una crisis es su efecto en la calidad de vida. Dado que la calidad de vida es un concepto multifacético, comenzaremos por examinar el registro del PIB per capita durante y después de la crisis.7

1. Montos del PIB

¿Qué tan malo fue lo que le acaba de suceder a la economía global? Una medida intuitiva es el PIB real durante e inmediatamente después de la crisis en relación con el año pico. Con ese fin, establecimos como nueva base para el PIB real en 22 economías avanzadas en los tres años de 2008-2010 sus montos en 2007. Para fines de comparación, tomamos el pronóstico para el PIB real en 2010 de la más reciente edición de Perspectivas de la economía mundial del Fondo Monetario Internacional (2010).

Las distribuciones de frecuencia de esas 66 observaciones anuales trazan la línea delgada de la Gráfica 2. Como se observa en la gráfica (y en el recuadro que contiene el resumen estadístico), el desempeño económico ha sido variado. La producción ha tenido montos de hasta 13.5% menos y 2.4% más que el valor en 2007 en este conjunto de países durante los pasados tres años. La línea gruesa representa el mismo cálculo para 15 crisis financieras severas, en lo que el PIB para cada uno de los tres años posteriores al pico (años t, t + 1 y t + 2) se reindiza según el valor en el pico.

FUENTES: Perspectivas de la economía mundial, Fondo Monetario Internacional, Maddison (2010, página web), Reinhart y Rogoff (2009) y cálculos de los autores.

a Los 15 episodios de crisis son los que se mencionan en la sección I. Los datos del PIB per capita real para 2010 están tomados de la edición de abril de 2010 de Perspectivas de la economía mundial del FMI.

Gráfica 2 PIB per capita real en los primeros tres años de las crisis, 15 episodios posteriores a la segunda Guerra Mundial y la segunda gran contracción (2007-2010)a

No hay duda de que esta gráfica habrá de sufrir cambios a medida que los pronósticos del FMI para 2010 (a partir de abril de 2010) se remplacen con datos reales y los años anteriores se ajusten. Pero con base en lo que está disponible al momento de redactarse este artículo, las caídas de la producción durante la crisis actual son comparables con las observadas durante las más de 15 crisis financieras posteriores a la segunda Guerra Mundial.

La mediana posterior a la crisis es de 98 (casi 2% más baja), mientras que no hay mucha distancia entre los extremos superior e inferior. En efecto, las disminuciones de la producción posteriores a 2007 que experimentaron las economías avanzadas son más comparables en términos de orden de magnitud con las que se observaron en los mercados emergentes (que dan cuenta de la cola más baja de la distribución t + 1 a t + 3). Mientras que el 60% de las observaciones del PIB per capita son menores o iguales a 100 en los 15 episodios de crisis, el dato comparable para el periodo 2008-2010 es 82%. Mediante un enfoque muy distinto del que aquí se adopta, Laeven y Valencia (2010) llegan a la misma conclusión acerca de la gravedad de las consecuencias respecto a la producción de los episodios recientes en comparación con crisis anteriores surgidas también después de la segunda Guerra Mundial. Estos autores computan las pérdidas de producción como la diferencia acumulativa entre el PIB real y la tendencia del PIB real, expresada como un porcentaje de la tendencia del PIB real para el periodo T, t + 3.8

Dado que, como se dijo líneas arriba, el propósito de este artículo es en- tender mejor el panorama antes y después de la crisis, circunscribimos nuestra atención al análisis del periodo de 21 años en torno de los 15 episodios de crisis financieras que nos interesan y confinamos la mayoría de nuestras comparaciones a lo sucedido entre 1997 y 2006, con una referencia más limitada (según lo permiten los datos) a la situación mundial después de 2007.

2. Crecimiento y desempleo

Reinhart y Rogoff (2009) demostraron que una crisis financiera severa produce de manera característica una interrupción aguda de la actividad económica. La duración de esas secuelas tiene una importancia decisiva para el bienestar económico. Una contracción breve pero aguda puede tener menos consecuencias debido a comportamientos privados, como el suavizamiento del consumo en los hogares durante su vida y el suavizamiento de la producción en las empresas, las indulgencias de morosidad de los reguladores para permitir que las empresas financieras reconstruyan el capital y las políticas de estabilización del gobierno. A medida que el efecto perdura, se verá más como una pérdida del ingreso permanente y la riqueza y esos mecanismos podrían resultar contraproducentes.

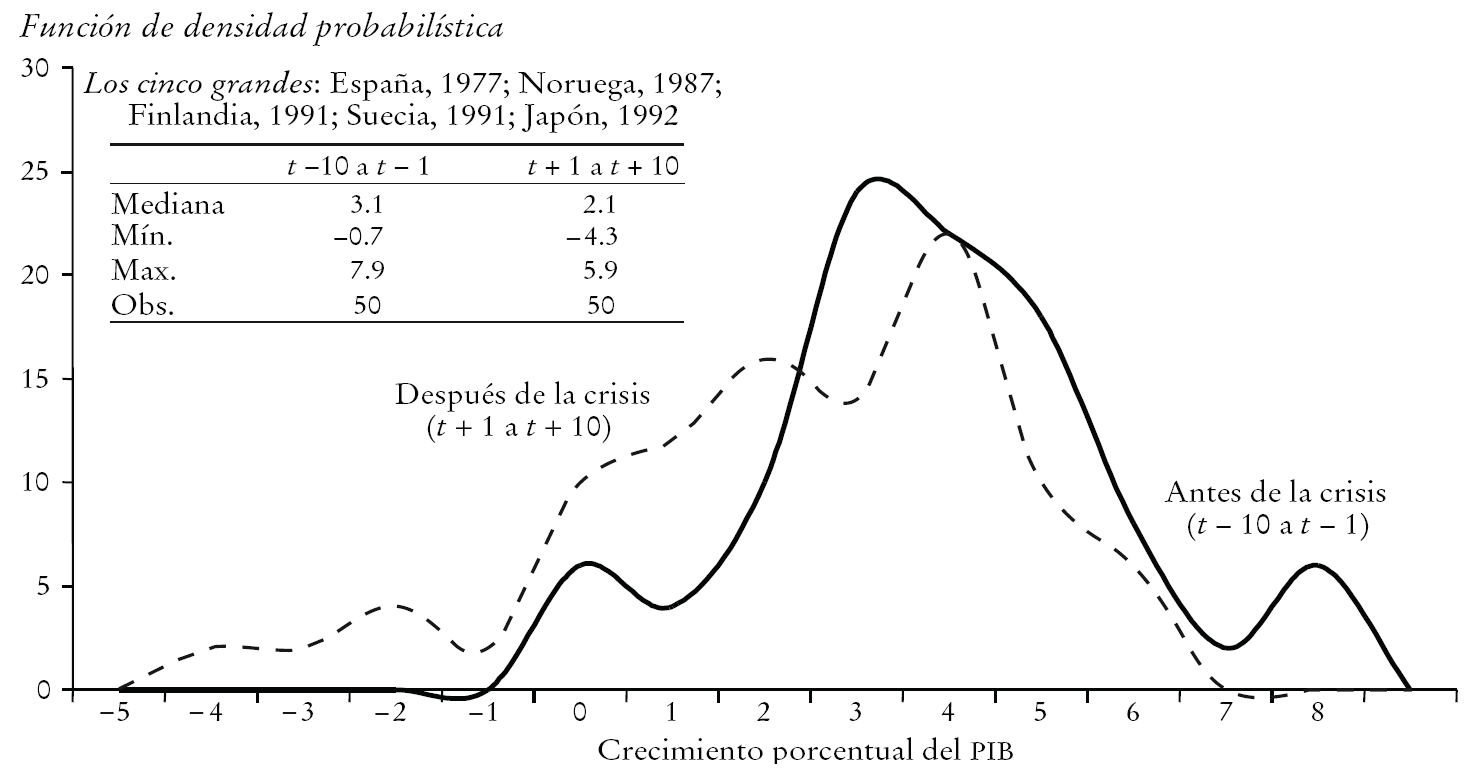

Ampliamos el intervalo del análisis previo y posterior a la crisis para considerar qué tanto parece ser temporal y qué tanto permanente. La Gráfica 3 examina las distribuciones de probabilidad marginal del crecimiento del PIB per capita real de los decenios que rodean graves crisis financieras para los trastornos financieros más graves en las economías avanzadas desde antes de la segunda Guerra Mundial hasta el más reciente, también conocidos como los "cinco grandes". La línea continua ilustra el comportamiento en los años anteriores a la crisis y la línea de guiones representa el comportamiento después del suceso. El recuadro contiene los estadísticos descriptivos básicos de las dos distribuciones. La nota al pie de la gráfica presenta el valor crítico de la prueba Kolmogorov-Smirnov (KS) con una significación de 1% para el número pertinente de observaciones y el estadístico KS. Se realizaron pruebas comparables para las 10 crisis de mercados emergentes combinadas, así como pruebas separadas para el subconjunto de los cinco episodios de crisis asiáticas. Para ahorrar espacio y evitar repeticiones, estas gráficas no se reproducen en este material, pero el Cuadro A1 del apéndice presenta los estadísticos pertinentes de resumen y de los resultados de la prueba.

FUENTES: Maddison (2010, página web), Reinhart y Rogoff (2009) y cálculos de los autores.

a El valor crítico de la prueba de Kolmogorov-Smirnov con una significación de 1% y el estadístico KS son: 16.3 y 28.0, respectivamente. Si el valor de KS es mayor que el valor crítico, rechazamos la hipó- tesis nula de que las observaciones provienen de la misma distribución.

Gráfica 3 Crecimiento del PIB per capita real en los decenios previo y posterior a crisis financieras severasa (Después de la segunda Guerra Mundial, economías avanzadas)

Las series de tiempo de largo plazo de las tasas de desempleo de varios países no siempre están fácilmente disponibles. Sin embargo, la cobertura de los periodos de 21 años en torno de las 15 crisis está casi completa (salvo para tres observaciones) y los resultados se presentan en la Gráfica 4. La parte A contiene los histogramas suavizados de las comparaciones por decenio de los países comprendidos en los "cinco grandes" y la parte B presenta un tratamiento similar para las cinco economías asiáticas de la muestra.

FUENTES: Estadísticas Financieras Internacionales, Fondo Monetario Internacional, varias ediciones, Nicolau (2005) , Rosende Ramírez (1990), Reinhart y Rogoff (2009) y cálculos de los autores.

a El valor crítico de Kolmogorov-Smirnov con una significación de 1% y el estadístico KS son: 16.3 y 68.0, respectivamente, para el ejercicio avanzado (parte A) y 16.3 y 35.1 para la comparación de Asia (parte B).

Gráfica 4 Tasa de desempleo en los decenios anterior y posterior a crisis financieras severasa (Después de la segunda Guerra Mundial, economías avanzadas y asiáticas)

Las gráficas requieren pocas explicaciones. Las tasas de desempleo son significativamente mayores en los años del decenio posterior a las crisis que en los años del decenio que las precede. En el caso de las economías avanzadas, las medianas antes y después de las crisis son 2.7 y 7.9%, respectivamente. En realidad, como lo señala la función de densidad acumulativa (parte B), casi todas las observaciones del decenio posterior a la crisis muestran tasas de desempleo por encima de la mediana de la tasa de desempleo para el periodo t - 10 a t - l. La comparación de la crisis asiática no representa un contraste tan marcado como el de las economías avanzadas -un hallazgo esperado para un periodo más breve en el análisis de picos y valles de Reinhart y Rogoff (2009) -. Las tasas de desempleo son de alrededor de 1 punto porcentual más altas en el decenio posterior a la crisis.

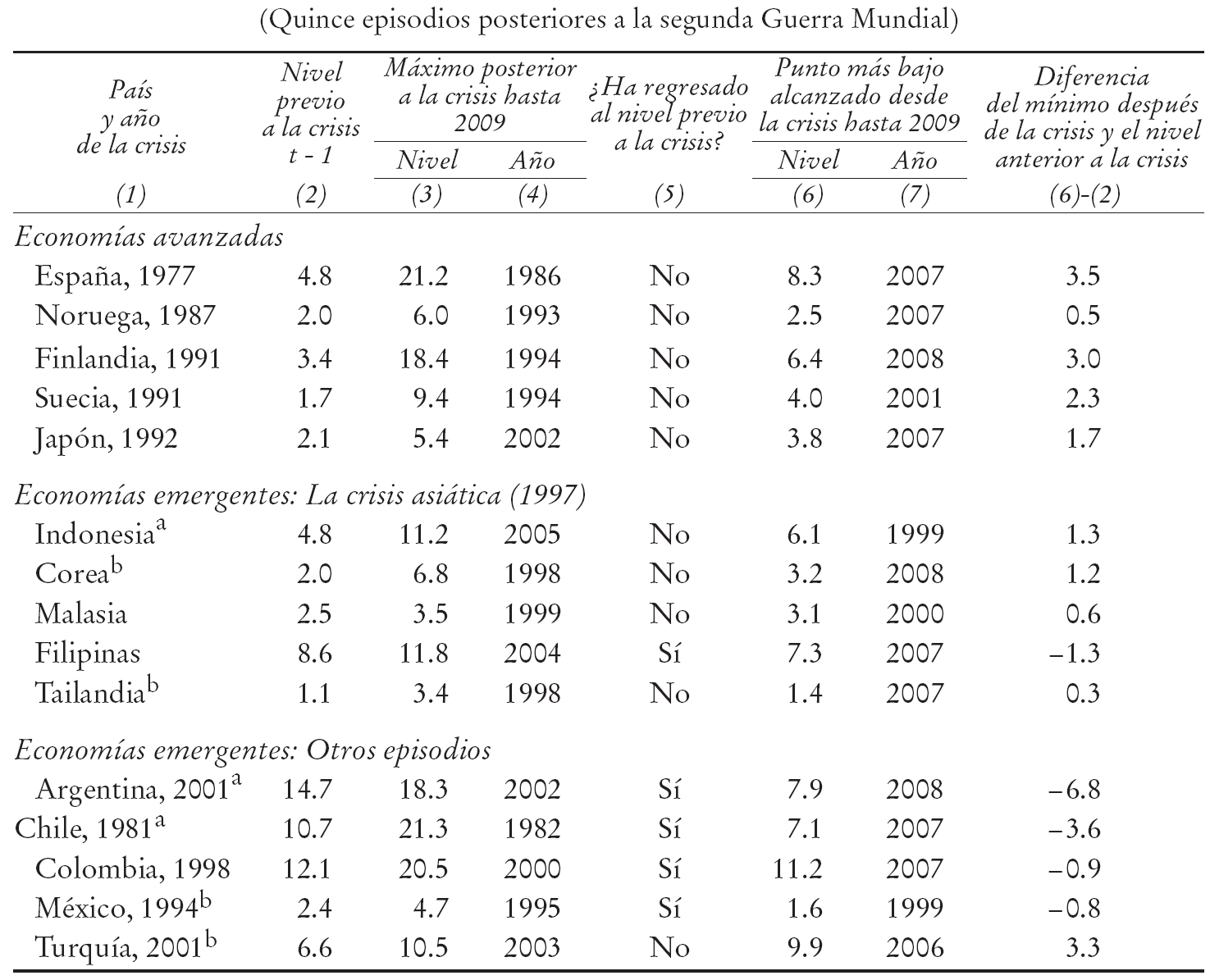

La marcada diferencia entre las experiencias anteriores y posteriores a la crisis nos lleva a preguntarnos si en algún momento la tasa de desempleo regresa a su nivel anterior a la crisis (t - 1). El Cuadro 2 responde a esta pregunta pero requiere que el periodo posterior a la crisis se extienda hasta fines de 2009. En 10 de los 15 episodios la respuesta a esta pregunta es no. En las economías de los "cinco grandes", cuatro de los cinco países de las crisis asiáticas y Turquía, el desempleo se mantiene por encima de los valores anteriores a las crisis. En cinco casos (Filipinas y cuatro crisis latino-americanas), las tasas de desempleo menores efectivamente se materializan a la postre, después de la crisis. Sin embargo, en esos cinco casos, el punto de referencia t - l es alto (de 6.6 a 14.7%) según las normas históricas de esos países.

CUADRO 2 Tasas de desempleo antes y mucho después de crisis financieras severasa

Fuentes: Estadísticas Financieras Internacionales, Fondo Monetario Internacional, varias ediciones, Nicolau (2005), Rosende Ramírez (1990), Reinhart y Rogoff (2009) y cálculos de los autores.

a Crisis de deuda soberana (o reestructuración) se llevó a cabo durante ese episodio o poco después del mismo.

b Episodios en los que casi se presentó una crisis de deuda, según la definición de Reinhart (2010), en los que se evitó la suspensión de pagos gracias a la cuantiosa ayuda internacional.

Es importante destacar que este estudio se basa en estimaciones oficiales del desempleo, mismas que podrían subestimar el subempleo que tiende a incrementarse en los años inmediatamente posteriores a la crisis. Pero incluso las medidas imperfectas que tenemos disponibles muestran que las tasas de desempleo tienden a ser persistentemente altas y las tasas de crecimiento se mantienen por debajo de sus contrapartes en las comparaciones de dos decenios. Aportar una explicación completa y comprobable de por qué las crisis dejan una estela tan larga y pronunciada escapa al alcance de este artículo, en particular porque no se señala las políticas macroeconómicas aplicadas como respuesta a las crisis. Sin embargo, existen dos diferencias importantes en el panorama anterior y posterior a la crisis que merecen una mayor explicación en el resto de esta sección. La primera diferencia es el comportamiento de los precios de los bienes raíces y, por extensión, las consecuencias para la industria de la construcción. La segunda son los largos ciclos que caracterizan a la deuda privada y el crédito bancario, que son un punto focal del trabajo de Reinhart y Rogoff (2010) y de Schularick y Taylor (2009).

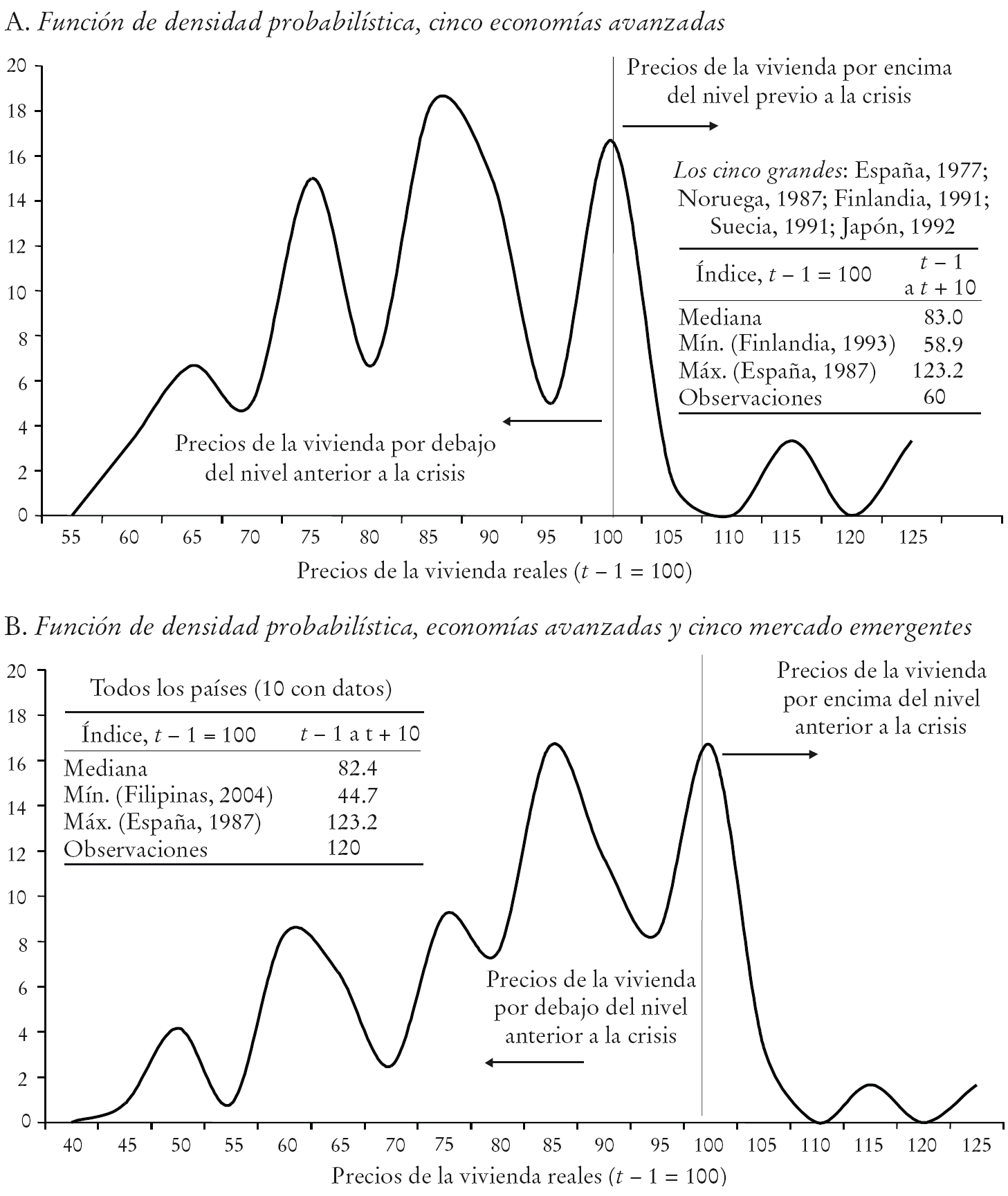

3. El mercado de la vivienda

La parte A de la Gráfica 5 traza el histograma o la distribución de frecuencias para un índice que establece el nivel de los precios reales de la vivienda en t - 1 igual a 100 para cada uno de los 10 países de los cuales se tienen disponibles datos del mercado inmobiliario. Se optó por t - 1 (en lugar de T, como fue el caso del PIB real) porque los precios de la vivienda suelen empezar a bajar antes del inicio de la crisis y antes de la recesión económica, como se documenta en Reinhart y Rogoff. Hay un total de 60 observaciones anuales para las economías avanzadas correspondientes al periodo de 11 años, T hasta t + 10.9 El área debajo de la curva del lado izquierdo de la línea vertical que corresponde a 100, da la proporción de las observaciones para las que los precios reales de la vivienda permanecieron por debajo de su nivel t - 1. Como muestra la gráfica, alrededor de 90% de las observaciones a lo largo de un periodo de once años muestran que los precios reales de la vivienda seguían por debajo de su nivel en la víspera de la crisis (t - 1).

FUENTES: Reinhart y Rogoff (2009) y varias fuentes citadas en dicho trabajo, y cálculos de los autores.

a Los cinco mercados emergentes para los que se tienen datos completos de los precios reales de la vivienda para el periodo pertinente son: Colombia, Corea, Filipinas, Indonesia y Malasia. Como se puede apreciar, existe tan solo un puñado de observaciones (más notoriamente en el caso de España) en donde se aprecia una recuperación total del nivel anterior a la crisis.

Gráfica 5 Precios reales de la vivienda antes y diez años después de crisis financieras severasa (Diez episodios posteriores a la segunda Guerra Mundial)

La mediana de los precios de vivienda es entre 15 y 20% inferior durante el periodo de 10 años anterior a la crisis y su disminución acumulada es de hasta 55%. Desde 2006 a la fecha los precios de la vivienda han disminuido en diferentes grados en la mayoría de las economías avanzadas. Esta característica constante del entorno posterior a la crisis no es exclusiva de las crisis modernas. Aunque los datos de los precios de los bienes raíces no están fácilmente disponibles, en los Informes Anuales de la Liga de las Naciones del decenio de los treinta -lo que equivale en la actualidad a las Perspectivas de la economía mundial del FMI- se dedicaron varios capítulos a la documentación de los colapsos en la industria de la construcción como motores clave del pésimo comportamiento de la producción y del empleo.10 Como se indicó en Reinhart y Rogoff (2009), el ciclo de la vivienda exhibe una duración más prolongada que los auges y caídas de los mercados accionarios y está íntimamente relacionado con el ciclo de crédito plurianual, el cual analizaremos a continuación.

4. Créditos bancarios y préstamos externos

La dependencia de los bancos como principal fuente de crédito varía considerablemente de un país a otro, ya que en muchos de los mercados emergentes los mercados de capitales nacionales son pequeños y el acceso al crédito que tienen los hogares es bastante desigual. Donde menor importancia tienen los bancos y las instituciones tipo banco (que se incluyeron en la encuesta) como fuente de financiación del sector corporativo es en los Estados Unidos. En todos los países de la muestra los bancos desempeñan un papel mucho mayor en el caso de los hogares. Dada esta variación, completamos los datos con otras fuentes de endeudamiento o apalancamiento, como son la deuda externa o el endeudamiento del sector privado en los mercados de capitales.

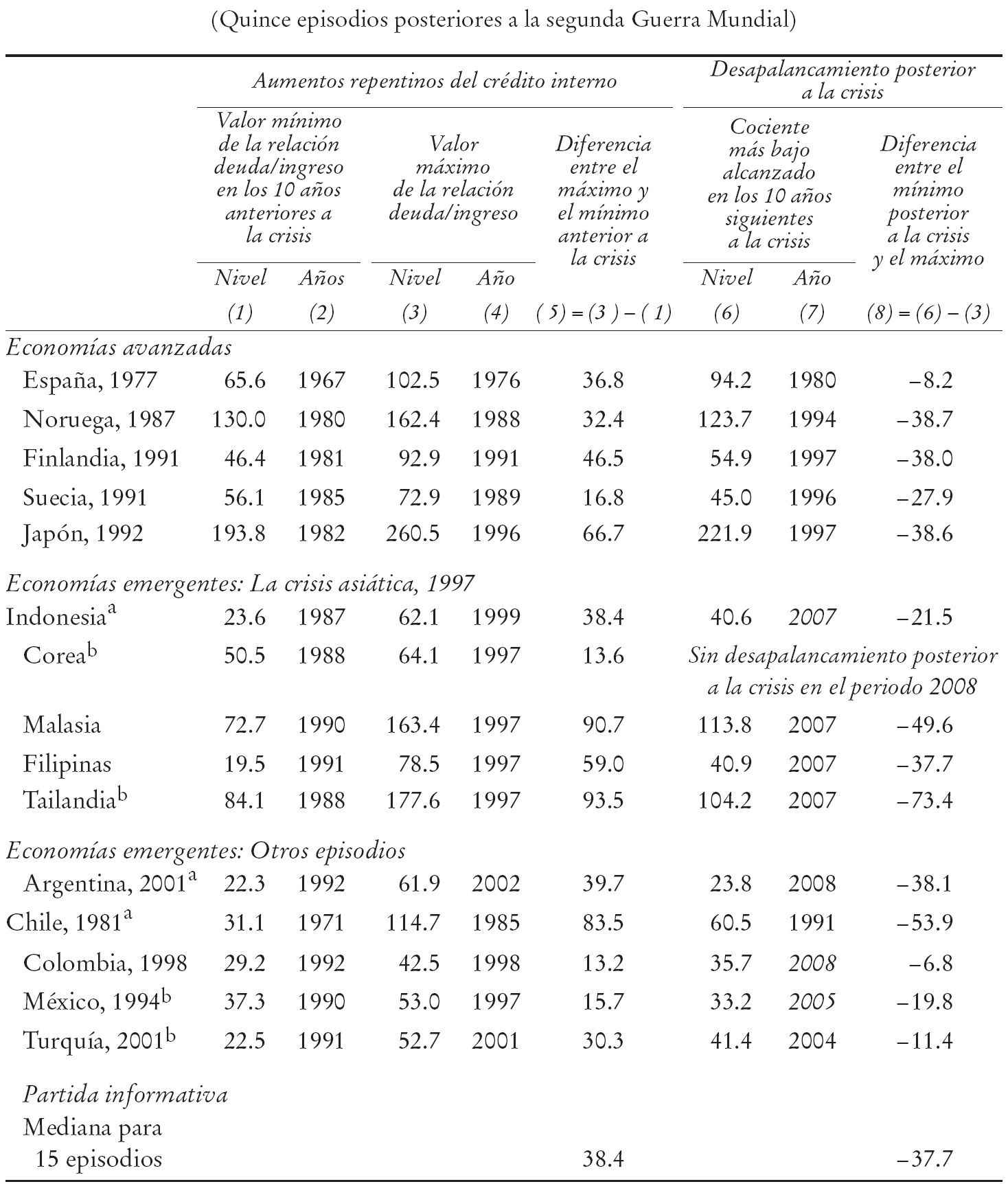

El Cuadro 3 presenta la acumulación comúnmente prolongada de crédito que caracteriza el decenio anterior a la crisis financiera y el relajamiento de las deudas privadas en el decenio subsiguiente. En Reinhart (2010) se presenta una descripción de estos ciclos prolongados para cada país junto con datos equiparables para la deuda pública. Aunque nos centramos en el periodo de 21 años en torno de la crisis financiera, tanto el aumento como la reducción del crédito/PIB se extienden más allá del periodo que analizamos aquí.11 El Cuadro 3 muestra una medida de la amplitud del ciclo de crédito para cada episodio de crisis, así como la duración (en años) del aumento y las reducciones en la relación crédito/PIB.

CUADRO 3 Relación crédito bancario interno/PIB 10 años antes y después de crisis financieras severas

Fuentes: Estadísticas Financieras Internacionales, Fondo Monetario Internacional, varias ediciones, Banco Nacional de Noruega (página web), Reinhart y Rogoff (2009) , Reinhart (2010) y cálculos de los autores.

a Crisis de deuda soberana (o reestructuración) se llevó a cabo durante ese episodio o poco después del mismo.

b Episodios en los que casi se presentó una crisis de deuda, según la definición de Reinhart (2010), y en que se evitó la suspensión de pagos gracias a la cuantiosa ayuda internacional. Las cursivas indican que el proceso de desapalancamiento aún sigue de acuerdo con los datos disponibles más recientes.

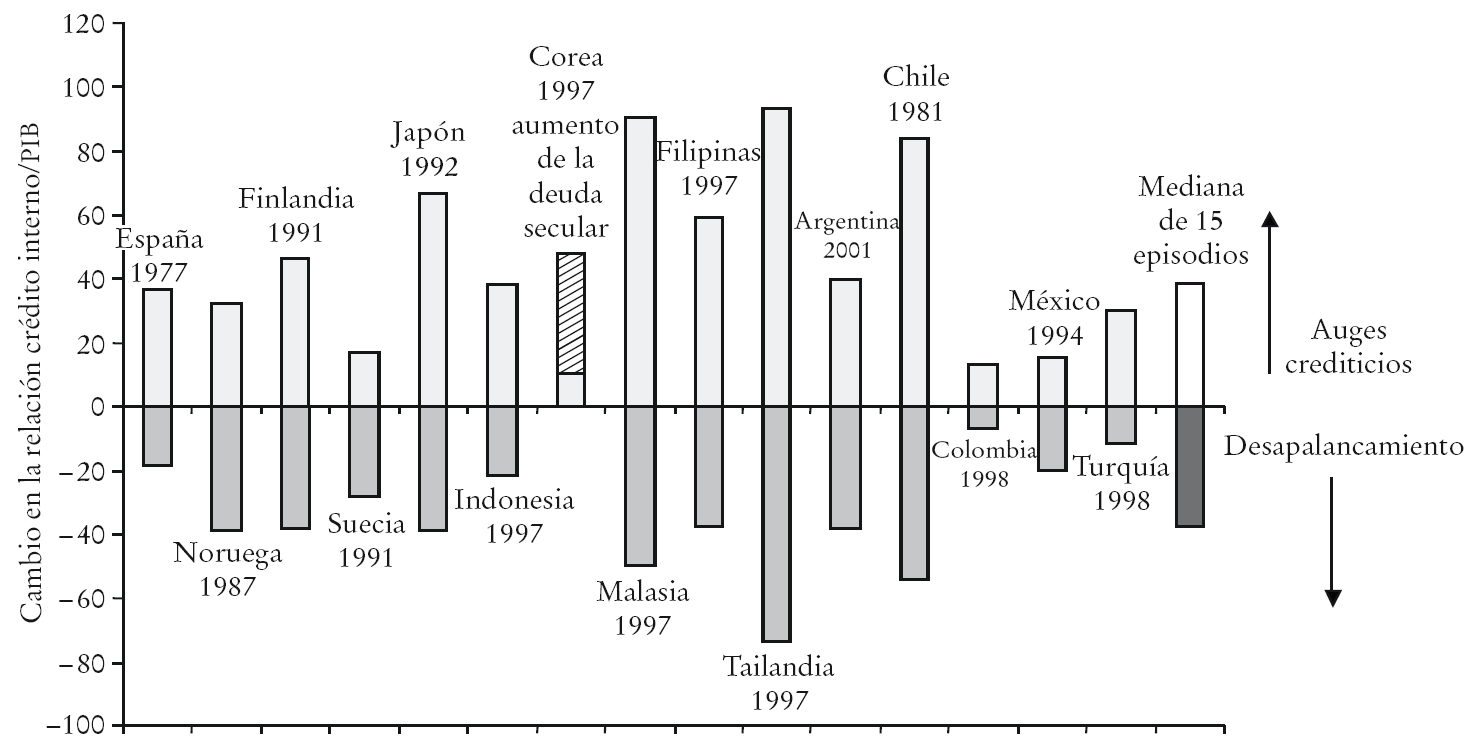

La Gráfica 6 se centra en la amplitud de las fluctuaciones. La barra superior mide el aumento en la relación crédito interno/PIB desde el valor mínimo de la relación de deuda/ingreso que se registró durante el periodo de 10 años antes de la crisis (con frecuencia la fecha que corresponde a este mínimo resulta ser t - 10) hasta el valor máximo que se alcanzó, normalmente un poco antes, durante o un poco después de la crisis financiera.12 (La columna 5 del Cuadro 3 presenta el cálculo pertinente.)

FUENTES: Cuadro 3 y fuentes y cálculos de los autores contenidos en dichos trabajos.

a La magnitud de los auges crediticios mostrados corresponden a la diferencia entre el valor máximo de la proporción crédito bancario interno/PIB en torno de la crisis y el nivel más bajo de la proporción antes de la crisis durante el periodo de 10 años que precedió a la crisis. De manera similar, el alcance del desapalancamiento se calcula como el valor mínimo de la proporción crédito/PIB durante el periodo de 10 años posterior a la crisis y el valor máximo la proporción alcanzado en torno de la crisis. Las fechas específicas y las magnitudes de cada episodio se detallan en el Cuadro 3. En el caso de Corea, hay un aumento secular ininterrumpido en la relación crédito bancario interno/PIB en los años que van de 1987 a 2007 (el periodo de 10 años en torno de la crisis). El desapalancamiento posterior a la crisis parece estar confinado a las deudas externas (véase Reinhart, 2010).

Gráfica 6 Relación crédito bancario interno/PIB 21 años en torno de crisis financieras severasa (Amplitud de los ciclos crediticios de auge y caída en 15 episodios posteriores a la segunda Guerra Mundial)

Como se observa, los aumentos en la relación crédito/PIB en el periodo anterior a la crisis varían en términos de magnitud, con aumentos de entre 80 y 90% antes de las crisis de Chile (1981) y Tailandia (1997); en las economías avanzadas, Japón (1992) tiene el récord, con un aumento de alrededor de 70%.13 La mediana del aumento en la relación crédito bancario interno/PIB de estos episodios es de alrededor de 38%. Con bastante frecuencia, esta proporción de apalancamiento aumenta inmediatamente después de la crisis, a pesar de que existe una crisis crediticia. Durante esa etapa de la crisis, las marcadas disminuciones del PIB nominal (que no coincidieron con amortizaciones parciales equiparables de los créditos pendientes) dan cuenta en gran medida de los aumentos en la relación crédito/PIB. Generalmente, cuanto mayor sea la falta de disposición (o la incapacidad) para amortizar parcialmente las deudas sin intereses, mayor será el retraso en el proceso de desapalancamiento.14 Esta pauta es más notoria en el Japón de la poscrisis, donde la relación crédito/PIB sigue al alza hasta 1996 y alcanza su punto máximo de 260.5 por ciento.

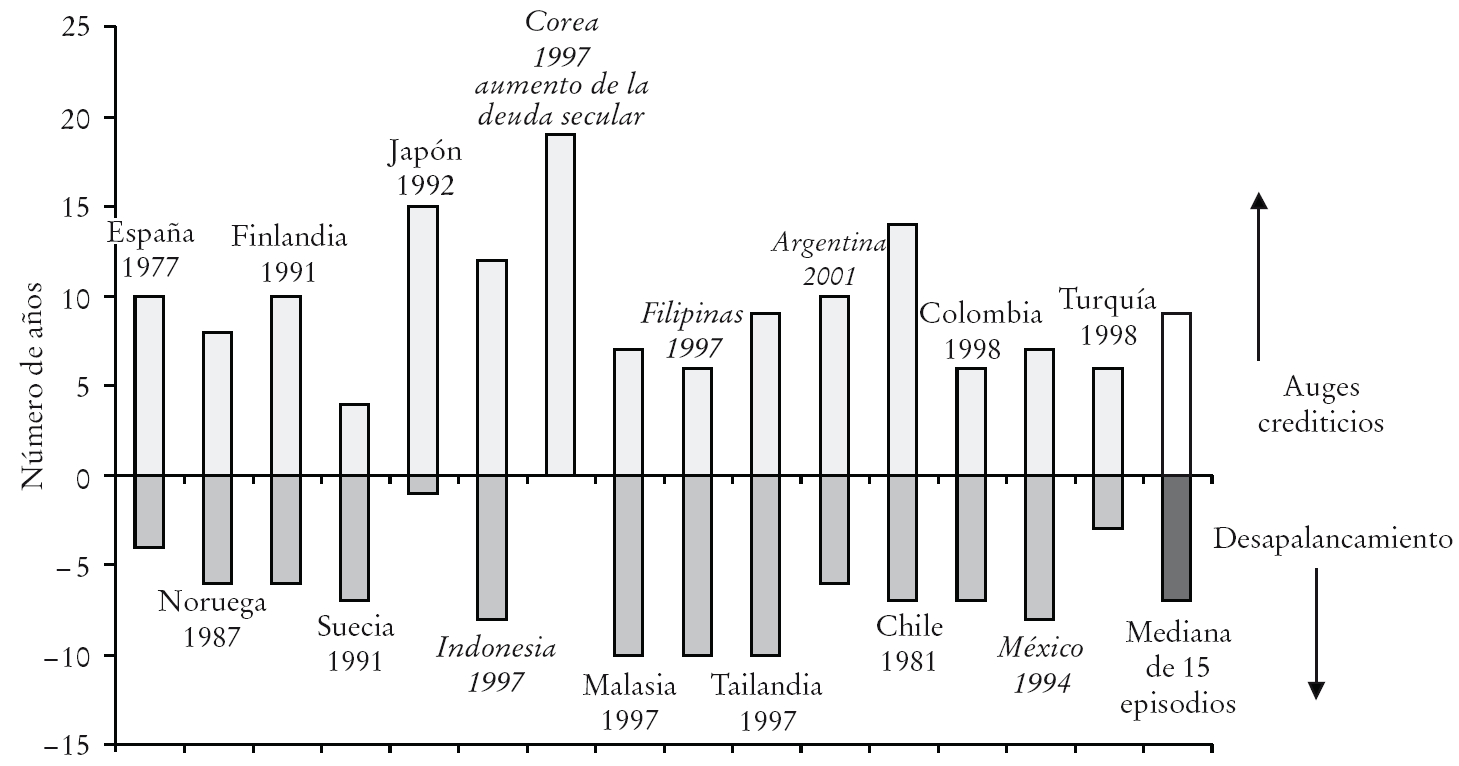

Como se muestra en la Gráfica 7, la mediana de la duración (en años) de estos auges crediticios es de aproximadamente 10 años. El relajamiento o desapalancamiento después de la crisis (como muestran las barras inferiores) es de una magnitud equiparable. En efecto, la mediana de la disminución en la relación crédito/PIB también es de 38% aproximadamente. Este relajamiento también abarca muchos años -con frecuencia un decenio entero (e incluso más)-. A partir de este análisis no logramos discernir si la reducción del crédito surge principalmente como resultado de la incapacidad o indisposición de las instituciones financieras para prestar después de la crisis o de una deficiencia en la demanda de créditos relacionada con un menor crecimiento económico o mayor una holgura de recursos. El aumento del crédito no parece haber impulsado el crecimiento en el decenio anterior a la crisis, mientras que su decrecimiento después de la crisis sin duda contribuyó al comportamiento por debajo de la media de los agregados macroeconómicos y de los precios de los bienes raíces en el decenio siguiente.

FUENTES: Cuadro 3 y fuentes y cálculos de los autores contenidos en dichos trabajos.

a Duración de los ciclos crediticios de auge y caída en 15 episodios posteriores a la segunda Guerra Mundial. La duración de los auges crediticios mostrados corresponden a la diferencia (en años) entre el valor máximo de la proporción crédito bancario interno/PIB en torno de la crisis y el nivel más bajo de la proporción antes de la crisis durante el periodo de 10 años que precedió a la crisis. De manera similar, la duración de la fase de desapalancamiento se calcula como el número de años que hay entre el año en que se alcanzó el valor mínimo anual de la proporción crédito/PIB durante el periodo de 10 años posterior a la crisis y el año en que se alcanzó el valor máximo de esta proporción en torno de la crisis. Las fechas específicas y magnitdes de cada episodio se incluyen en el Cuadro 3. Las cursivas indican los episodios en los que el proceso de apalancamiento (Corea) o de desapalancamiento sigue según los datos disponibles más recientes. En el caso de Corea, hay un aumento secular ininterrumpido en la relación crédito bancario interno/PIB en el periodo 1987-2007 (el periodo de 10 años en torno de la crisis). El desapalancamiento posterior a la crisis parece estar confinado a las deudas externas (véase Reinhart, 2010).

Gráfica 7 Relación crédito bancario interno/PIB diez años antes y después de crisis financieras severasa

5. Precios de la vivienda, créditos bancarios y ciclos de préstamos externos en la crisis de 2007

Ahora documentamos las similitudes en el decenio anterior a la crisis de 2007 en la mayoría de las economías avanzadas (y, de manera más marcada, en los países que experimentaron las crisis más severas) con el auge en los precios de la vivienda, el crédito bancario interno y los préstamos externos en los 15 episodios de crisis sistémica que se examinan en el presente artículo. Además, a juzgar por la experiencia de las crisis anteriores, falta mucho para que concluya el relajamiento de los precios de la vivienda y de la deuda interna y externa.

El Cuadro 4 proporciona pruebas de una selección de economías avanzadas para el periodo 1997-2010. Los datos incluyen los cambios reales en los precios de la vivienda, la relación crédito bancario interno/PIB, la relación deuda externa bruta/PIB y el crecimiento del PIB per capita real. El periodo está dividido en submuestras que corresponden al periodo anterior a la crisis (1997-2007) y al periodo posterior a la crisis (2007-2010). El cuadro también muestra información del punto de comienzo de la crisis bancaria de cada país, una evaluación de su magnitud (en términos de si se considera una crisis sistémica o un caso limítrofe de crisis), así como la mediana del crecimiento del PIB per capita de 1950 a 1996 y la diferencia correspondiente con la mediana de 1997 a 2007.15 Como una manera útil de resumir el alza del ciclo de apalancamiento, promediamos el cambio en las proporciones crédito interno/PIB y deuda externa bruta/PIB (columnas 6 y 8) en el decenio anterior a la crisis (columna 10) y clasificamos los países en orden ascendente según la magnitud del aumento repentino del apalancamiento.

CUADRO 4 Precios de la vivienda, crédito, deuda externa y crecimientoa

FUENTES: Flow of Funds, Junta de Gobernadores de la Reserva Federal; Estadísticas Financieras Internacionales y Perspectivas de la economía mundial, Fondo Monetario Internacional, Laeven y Valencia (2010), Maddison (2004 y página web), Reinhart y Rogoff (2009), Estadísticas trimestrales de la deuda externa, Banco Mundial y apéndice de datos de los varios listados de precios reales de los bienes raíces y cálculos de los autores.

a El apéndice de datos proporciona una enumeración de la cobertura de los precios reales de los bienes raíces y el crédito interno. Los datos de la deuda externa abarcan hasta 2010:T1.

b Para la mayoría de los países, los precios reales de la vivienda alcanzan su pico en 2007. Para los Estados Unidos, el pico es en 2006, así que el cambio de 1997-2006 es 115.3% y la disminución de 2007-2010 es de -33.3 por ciento.

c En el caso de los Estados Unidos, presentamos el crédito bancario pero el concepto más importante (ya que los bancos no desempeñan un papel tan grande como en otras economías avanzadas) es la deuda privada derivada del flujo de fondos. Desde 2010:T1 casi todas las carteras de créditos hipotecarios de Fannie Mae y Freddie Mac están consolidadas en los estados de resultados de Fannie Mae y Freddie Mac, por lo que se incluyen en la deuda de las empresas de gobierno. Esto demuestra un enorme desapalancamiento privado (cerca del 27% de PIB) en T1. En ausencia de este cambio en los pasivos, el desapalancamiento desde 2007 se acerca más al 20 por ciento del PIB.

d El auge crediticio termina en 2006, así que los cambios presentados son de 1997-2006 y 2006-2009, ya que no existen datos bancarios para 2010.

En general, los países con los aumentos más grandes de apalancamiento (ya sea interno, externo o ambos) de la parte inferior del cuadro, tuvieron mayores aumentos en los precios reales de la vivienda y en el crecimiento del PIB per capita en comparación de su tendencia a largo plazo que los países ubicados en la parte superior. Sin excepción, los países del grupo inferior terminaron por experimentar una crisis bancaria sistémica hecha y derecha. España, Irlanda, Islandia, los Países Bajos y el Reino Unido también encajan dentro de esta descripción, pero los Estados Unidos no cumplen completamente con los criterios de crecimiento de un PIB superior a la tendencia. La acumulación de deuda privada en Grecia no es de las más notorias del grupo pero, por otra parte, sus problemas recientes tenían más relación con la gran deuda pública.

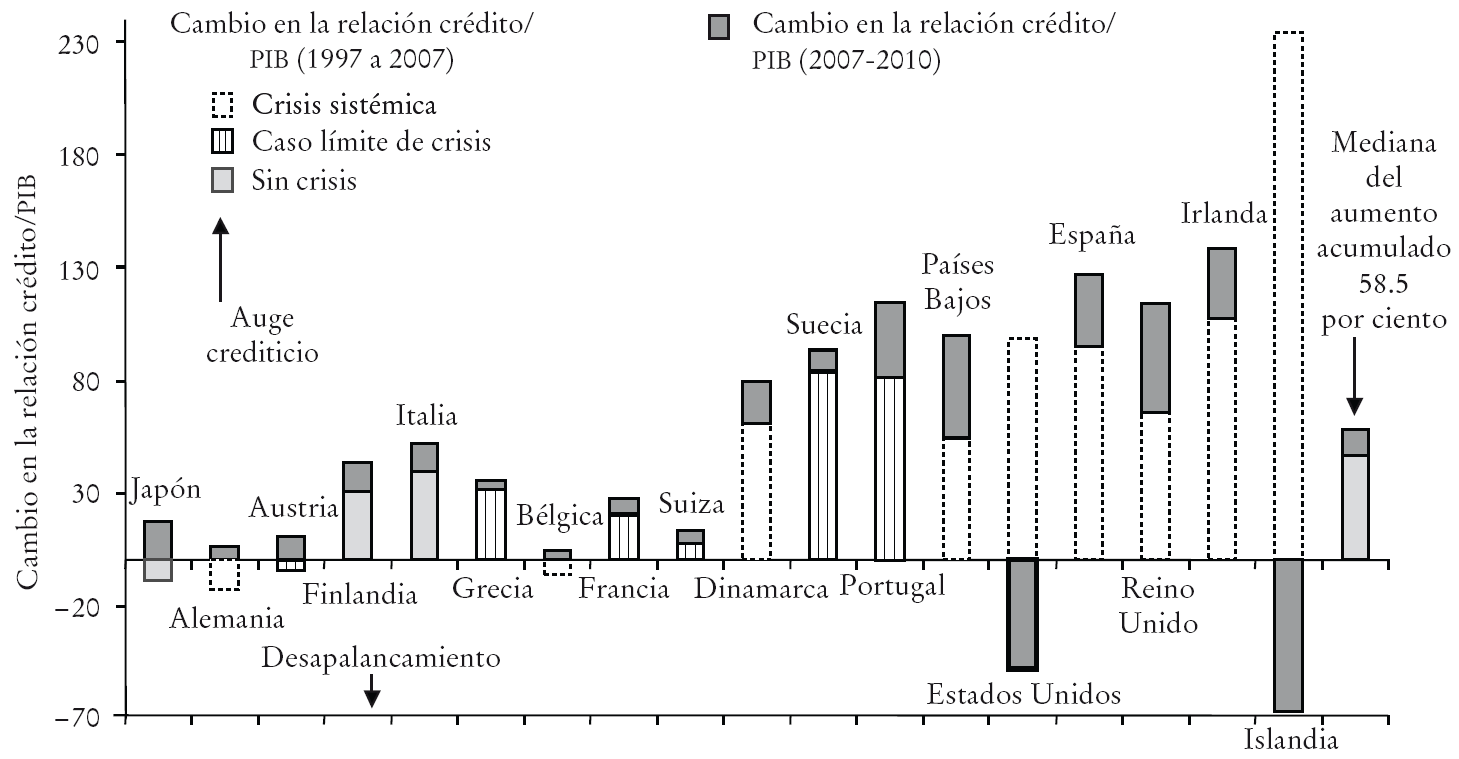

La caída de los precios de la vivienda y la solvencia bancaria empieza antes (2007) en los Estados Unidos, Irlanda, Islandia y el Reino Unido, pero incluso en estos casos hay poca o ninguna prueba de desapalancamiento hasta 2010. En efecto, en la mayoría de los países, la relación crédito/PIB y deuda externa/PIB sigue creciendo desde 2007, como se puede apreciar en la Gráfica 8. Al igual que los episodios de crisis que se estudian aquí, una parte de la continua marcha ascendente de la relación deuda/PIB se debe a las considerables disminuciones del PIB real, e incluso del PIB nominal, en el apogeo de la crisis y otra parte se debe a las indulgencias de morosidad que la acompañan. Lo que falta en la Gráfica 8 son las partes inferiores de las Gráfica 6 y Gráfica 7, que documentan la magnitud y la duración de la fase de desapalancamiento del ciclo, que en casi todos los casos siguió el curso del auge.

FUENTES: Cuadro 4 y las fuentes citadas en ese cuadro.

a La mediana del aumento de la relación crédito/PIB en las 15 crisis financieras severas posteriores a la guerra es de aproximadamente 38%, muy por debajo del aumento repentino de 59% previo a la crisis actual; salvo en los casos de Islandia y los Estados Unidos, donde las crisis surgieron antes, hay pocas pruebas de desapalancamiento.

Gráfica 8 Relación crédito bancario interno/PIB y crisis financierasa (Amplitud de la fase de auge del ciclo, economías avanzadas, 1997-2010)

Si el largo relajamiento de la deuda privada (en combinación con una carga de deuda pública alta) sigue la misma pauta que la de las crisis anteriores, se puede inferir que esto ejercería una influencia atenuadora en el empleo y el crecimiento, como sucedió en el decenio posterior a las crisis pasadas.

III. Episodios globales: 1929 y 1973

Esta sección ofrece algunas comparaciones entre los panoramas anterior y posterior a la crisis en torno del desplome de la bolsa de 1929 al inicio de la Gran Depresión y la primera crisis petrolera de 1973, que llevó a un aumento de casi el doble de los precios del petróleo y coincidió con desplomes de la bolsa en la mayoría de las economías avanzadas y en muchos de los mercados emergentes.16 Algunos de los resultados confirman ciertos hechos estilizados bien conocidos. Otros hallazgos son más novedosos y tienen posibles consecuencias para el decenio que viene.

1. Declive y recuperación: el PIB per capita

La parte A de la Gráfica 9 traza la distribución de frecuencias para un índice que atribuye un valor de 100 al PIB per capita real de cada país en 1929. Se cuenta con un total de 210 observaciones anuales de 21 economías avanzadas para el decenio de 1930 a 1939.17 El área debajo de la curva del lado izquierdo de la línea vertical que corresponde a 100 da la proporción de las observaciones para las que el PIB permaneció por debajo del de 1929. Como revela un análisis superficial de la gráfica, aproximadamente la mitad de los registros muestran ingresos que están por debajo de los de 1929.

FUENTES: Maddison (2004 y página web), Reinhart y Rogoff (2009) y cálculos de los autores.

Gráfica 9 PIB per capita real durante los 20 años en torno de crisis globales (La caída del mercado accionario de 1929 y la crisis petrolera de 1973)

La parte B muestra el mismo concepto para la crisis petrolera después de 1973. No es ninguna sorpresa que el marcado colapso de los niveles de ingresos durante la Depresión haya distado mucho de haberse repetido en el decenio de los setenta, cuando los ingresos no eran precisamente espectaculares. Menos de 6% de las observaciones durante el periodo 1974-1983 se ubica por debajo de la producción de 1973. La cifra menos favorable en el periodo posterior a 1973 es de 92.3 (una disminución acumulada de alrededor de 8%) comparada con 65.4 (un colapso acumulado de los ingresos de alrededor de 35%). La mediana de los ingresos fue aproximadamente 10% más alta durante el decenio posterior a la crisis petrolera comparada con la mediana de los ingresos que era aproximadamente 2% más baja durante el decenio de los treinta.

2. Crecimiento

Un "costo de la crisis" distinto pero relacionado es si el crecimiento del PIB después de la crisis es comparable en los decenios anterior y posterior a la crisis. La cuestión es particularmente pertinente para las preocupaciones constantes de si el decenio de la crisis subprime habrá de caracterizarse por una "nueva normalidad" asociada con crecimientos de la producción potencial inferiores en las economías avanzadas.18

La Gráfica 10 traza las distribuciones de probabilidad marginal (parte A) para los decenios anterior y posterior a la crisis. El recuadro contiene los estadísticos descriptivos básicos de las dos distribuciones. La nota al pie de la gráfica muestra el valor crítico de la prueba Kolmogorov-Smirnov con una significación de 1% para el número pertinente de observaciones y el estadístico KS. Además de las precipitadas disminuciones en la producción al inicio de la Gran Depresión, la mediana de las tasas de crecimiento para todo el decenio de los treinta en las economías avanzadas es de 1.8%, en comparación con el 3% del decenio de los veinte.

FUENTES: Maddison (2004 y página web), Reinhart y Rogoff (2009) y cálculos de los autores.

a El valor crítico de Kolmogorov-Smirnov con una significación de 1% y el estadístico KS son: 7.98 y 15.5, respectivamente, para el ejercicio correspondiente a 1929 (parte A) y 7.95 y 37.6 para la comparación de 1973 (parte B). Si el valor del estadístico KS es mayor que el valor crítico, rechazamos la hipótesis nula de que las observaciones provienen de la misma distribución.

Gráfica 10 Crecimiento del PIB per capita en los decenios previo y posterior al inicio de la Gran Depresión (1929), y la primera crisis petrolera (1973)a

La disparidad entre las tasas de crecimiento antes y después de 1929 es incluso mayor para las 20 economías emergentes de las cuales tenemos datos de producción, con una mediana de 2.9%, en comparación con el 0.7% de los años treinta (véase el Cuadro A1 del apéndice).

La parte B de la Gráfica 10 presenta el ejercicio equiparable para la crisis petrolera de 1973. Cabe señalar que, a pesar de que los ingresos fueron más altos para 94% de las observaciones y la mediana de los ingresos fue aproximadamente 10% más alta, durante los años 1974-1983 las tasas de crecimiento fueron significativamente más bajas después de la crisis. En efecto, la disminución del crecimiento excede a la de la Gran Depresión. En el caso de las economías avanzadas, la mediana de las tasas de crecimiento durante 1974-1983 fue más o menos igual que durante el decenio de los treinta, aunque ésta se dio después de un periodo de crecimiento mucho más sólido (con una mediana de 4%) en el decenio hasta 1972. Hay una disminución significativa en la volatilidad del crecimiento del PIB en casi todas las economías avanzadas en acomparación con la muestra correspondiente al periodo anterior a la segunda Guerra Mundial.

IV. Inflación

Hasta el momento, hemos mostrado que el crecimiento del PIB per capita real ha sido constantemente inferior tras las choques adversos de 1929, 1973 y las crisis financieras de 15 países específicos. Los costos de producción más inmediatos (en términos de disminuciones en el PIB durante los primeros tres años de la crisis, t + 1 hasta t + 3) fueron mucho mayores, y por un gran margen, en la Depresión de los años treinta, seguida por la crisis de 2007 y por las 15 crisis posteriores a la segunda Guerra Mundial. Las disminuciones más reducidas ocurrieron después de la crisis petrolera de 1973. Todos estos episodios, salvo el último, constaron de una crisis financiera interna importante y un ciclo de auge y caída de diferentes proporciones en los mercados inmobiliario y de crédito.19

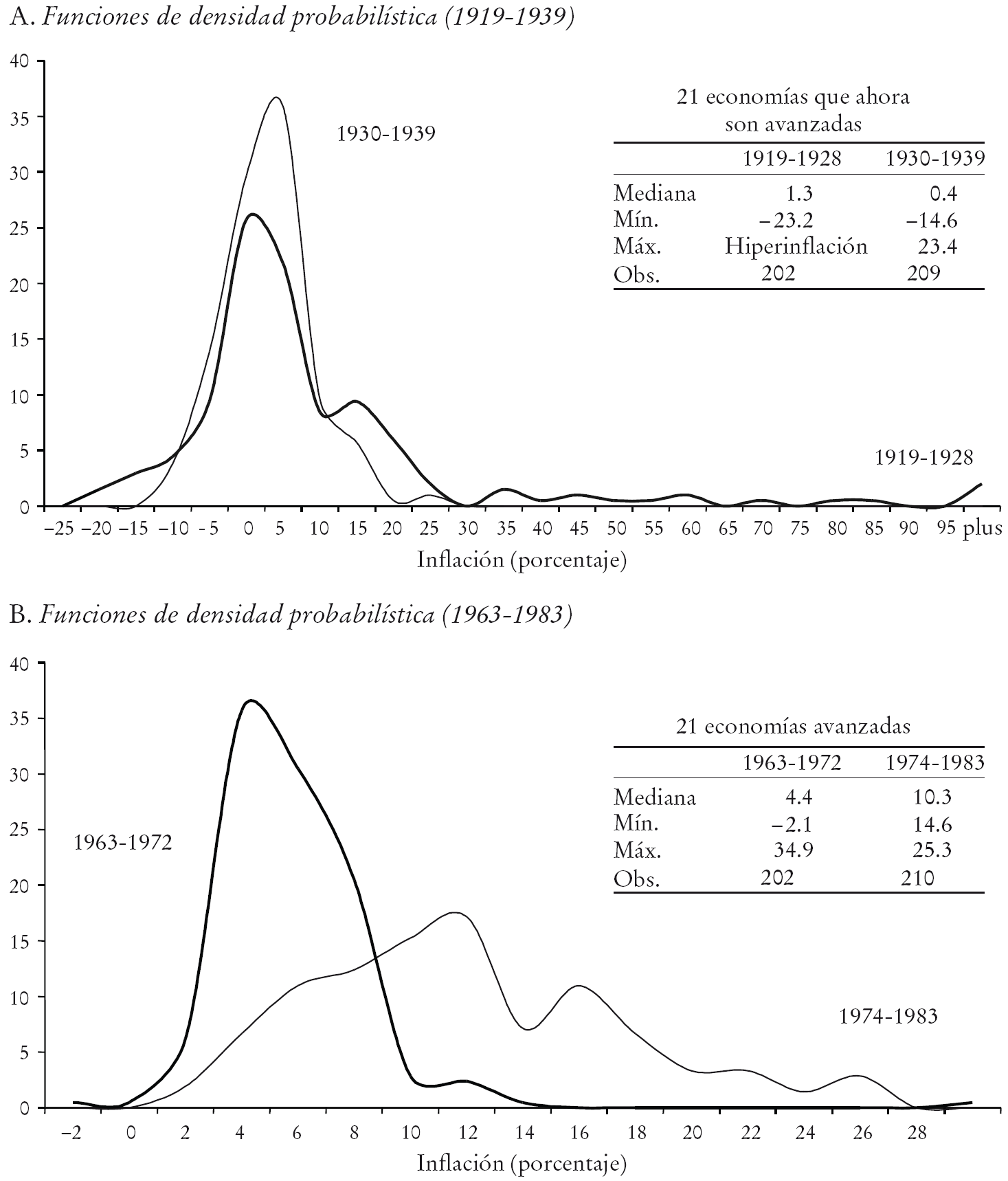

Al aplicar nuestros métodos a los datos de inflación no se producen resultados uniformes entre todas estas experiencias. La Gráfica 11 presenta los conocidas histogramas que comparan el decenio anterior a las crisis con el posterior. La diferencia en el comportamiento de la inflación entre el periodo posterior a 1929 y el periodo posterior a 1973 no podría ser más marcada. Aquí no hay ninguna sorpresa, ya que el comportamiento de la inflación en esas épocas es conocido y está bien documentado. La mediana de la inflación baja a 0.4% después de 1929. En efecto, casi la mitad de las observaciones para las 21 economías avanzadas durante el periodo 1930-1939 tienen desinflación. Si dirigimos nuestra atención hacia la crisis petrolera, la inflación durante 1963-1972 -que ya era alta según los estándares históricos- aumenta a más del doble para alcanzar más de 10% después del aumento repentino en los precios del petróleo. La desinflación ni siquiera forma parte de este cuadro.

FUENTES: Perspectivas de la economía mundial, Fondo Monetario Internacional, Reinhart y Rogoff (2009) y cálculos de los autores.

a El valor crítico de Kolmogorov-Smirnov con una significación de 1% y el estadístico KS son: 8.05 y 18.06, respectivamente, para el ejercicio correspondiente a 1929 (parte A) y 7.95 y 61.9 para la comparación de 1973 (parte B). Si el valor de KS es mayor que el valor crítico, rechazamos la hipótesis nula de que las observaciones provienen de la misma distribución.

Gráfica 11 Inflación en los decenios previo y posterior al inicio de la Gran Depresión (1929) y la primera crisis petrolera (1973)a

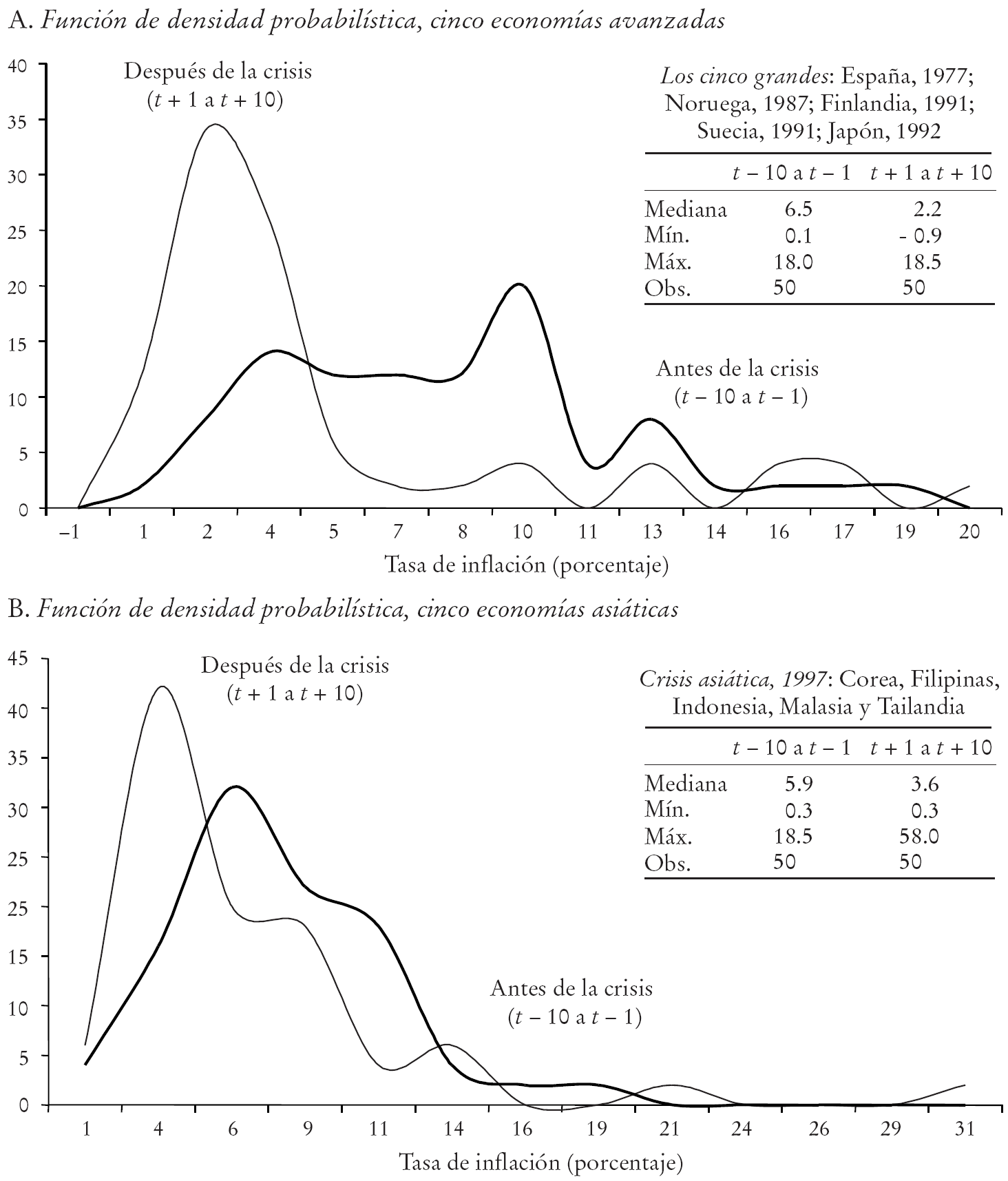

Las pautas que se documentan en la Gráfica 12 constituyen un hecho estilizado menos conocido y trazan las distribuciones de frecuencias de la inflación para los decenios anterior y posterior a las crisis en cinco economías avanzadas (parte A) y cinco economías asiáticas (parte B). Aunque aquí no se trazan las otras cinco crisis de mercados emergentes (los estadísticos descriptivos se presentan en el Cuadro A1 del apéndice), este grupo también obtiene una disminución en las tasas de inflación después de las crisis financieras. A la luz de la considerable heterogeneidad de las políticas monetarias y fiscales que se adoptaron en respuesta a la crisis, la homogeneidad de los resultados entre las cinco economías avanzadas, las cinco economías emergentes asiáticas, así como el grupo de economías que experimentaron inflación alta y crónica (cuatro países de la América Latina junto con Turquía), este resultado es bastante impresionante.20 Asimismo, resulta incluso más impresionante si consideramos que todos los países de mercados emergentes sufrieron enormes devaluaciones-depreciaciones de su moneda en medio de un periodo de plena turbulencia económica que continúa hasta ya entrado t + 1.

FUENTES: Perspectivas de la economía mundial, Fondo Monetario Internacional, Reinhart y Rogoff (2009) y cálculos de los autores.

a El valor crítico de Kolmogorov-Smirnov con una significancia de 1% y el estadístico KS son: 16.3 y 48.0, respectivamente, para el ejercicio correspondiente a las economías avanzadas (parte A) y 16.3 y 28.0 para la comparación de Asia (parte B).

Gráfica 12 Inflación en los decenios anterior y posterior a crisis financieras severasa (Después de la segunda Guerra Mundial, economías avanzadas y asiáticas)

La desinflación posterior a la crisis de estos episodios no alcanza los niveles extremos de la desinflación del decenio de los treinta, aunque es igualmente significativa (desde una perspectiva estadística y cuantitativa).21 Por ende, la excepción en cuanto al comportamiento de la inflación que se da en el caso de la crisis petrolera, que también difiere de los episodios de depresión y crisis financiera en que no hay pruebas de un ciclo de auge crediticio-desapalancamiento durante el periodo de 21 años en torno de 1973.22

Conclusiones

Evidentemente, los grandes acontecimientos desestabilizadores, como los que aquí se analizan, producen cambios en el comportamiento de los principales indicadores macroeconómicos en un plazo más largo, mucho después de que deje de sentirse el gran trastorno de la crisis. El resultado de que el crecimiento de los ingresos tiende a disminuir y el desempleo se mantiene alto durante mucho tiempo después de un choque severo no ofrece muchas buenas noticias. La tentación humana de atribuir la buena fortuna al buen carácter y los malos resultados a la mala fortuna complica aún más el asunto. Una característica común de las fallas de las políticas ha sido el suponer que los choques negativos son efímeros, cuando en realidad resultaron ser permanentes (o al menos muy persistentes).

Las percepciones erróneas pueden ser costosas cuando provienen de autoridades fiscales que sobreestiman las expectativas de ingresos, así como de banqueros del banco central que intentan restaurar el empleo a un nivel inalcanzablemente alto. Muchos de los errores de las políticas del pasado alrededor del mundo y a lo largo del tiempo pueden remontarse al hecho de no haberse reconocido puntualmente que se hubieran dado cambios de ese tipo.23

Lo que observamos, desde luego, es una asociación. El crecimiento desciende y la tasa de desempleo permanece alta después de un trastorno económico severo. Esta observación por sí misma no es informativa en cuanto al equilibrio entre los cambios en la demanda agregada y la oferta agregada.

El resultado podría materializarse como consecuencia de que los encargados de formular políticas no hayan logrado ofrecer suficientes estímulos después de un acontecimiento doloroso en una economía en la que las rigideces dan muchos motivos para exigir gestión. Si el crédito tiene un papel importante en el apoyo al gasto, esto podría implicar que un colapso asociado a la intermediación financiera prolonga e intensifica la recesión económica (en la que la falta de disponibilidad de crédito sirve como el mecanismo de propagación que se analiza en Bernanke, 1983). En estas circunstancias, el lento crecimiento quizá sea una profecía predestinada a cumplirse, producida por autoridades tímidas que ni estaban en favor del gasto ni hicieron frente a los problemas de suficiencia de capital de las principales instituciones financieras.

Quizá la contracción económica y la lenta recuperación también, a su vez, afectan las expectativas de oferta agregada. Una temporada sostenida de inversiones por debajo de la tendencia y de depreciación del capital humano motivada por periodos prolongados de desempleo alto podría afectar la tasa de crecimiento de la producción potencial. La tasa de desempleo permanece alta porque ya era alta, y exhibe la histéresis que describen Blanchard y Summers (1986).

Quizá el mecanismo para forzar una reducción de la oferta agregada sean las políticas mismas. En circunstancias económicas adversas, los líderes políticos a veces buscan desesperadamente soluciones rápidas que en vez de mejorar la situación, la perjudican. Entre la lista de estas intervenciones se incluyen las restricciones al comercio (tanto internas como internacionales), las reglas de trabajo y prácticas de compensación, así como el flujo de crédito. Los efectos que tienen las crisis en la producción quizá son persistentes porque nosotros hacemos que persistan, como lo sugieren Cole y Ohanian (2002) en el caso de la Gran Depresión.

O quizá las expectativas modificadas después de una crisis reflejan la corrección de las grandes expectativas que fomentaron el auge anterior. Por ejemplo, si los inversionistas sobreestimaron exageradamente las posibilidades de mejorar la productividad con base en una nueva tecnología, tal vez presionen al alza los precios de los activos debido a lo que están dispuestos a pagar, o quizá pidan préstamos respaldados por los ingresos anticipados, e inviertan en un sinfín de proyectos de inversión de manera insostenible. Chancellor (2000) presenta muchos episodios de euforia financiera y su colapso resultante que se han dado durante los siglos en los que se sigue precisamente esa secuencia, desde la campana de buzo, pasando por la máquina de vapor, hasta la radio y de ahí en adelante. El gasto avanza rápidamente con base en la esperanza y, con base en la realidad, se contrae para luego recuperarse poco a poco. Los debates recientes respecto a la "nueva normalidad" referente al entorno poscrisis dan la impresión de que el ambiente antes de la crisis era "normal". En realidad, hay motivos para creer que el decenio anterior a la crisis estableció un nivel máximo, aunque se trataba de un nivel que estaba distorsionado por una variedad de fuerzas. Aquí hemos presentado pruebas de que muchos de las pautas se revierten no sólo en los momentos más cercanos a la crisis (como muestran Reinhart y Rogoff, 2009), sino también a lo largo de periodos más prolongados que duran varios años.24

Sea cual fuere el cambio detonante, la tasa de interés real consecuente con el pleno empleo de los recursos probablemente descienda como consecuencia del crecimiento económico más lento. La lógica es que los hogares requieren menos incentivos para deferir su consumo cuando las expectativas respecto al consumo futuro son más desalentadoras. Además de las repercusiones para los precios de los activos de tener una tasa de interés más baja, los encargados de formular la política monetaria deben recapacitar en los beneficios de contar con un mecanismo para amortiguar la inflación con el cual dar protección contra el límite inferior 0 en las tasas de interés nominales. Si el crecimiento del PIB real se ha inclinado hacia abajo de manera permanente como consecuencia de un trastorno económico severo -o si al menos lo ha hecho dentro de un marco temporal que se mide en decenios-, a las autoridades fiscales les esperan expectativas de ingresos más bajos y más presión sobre el gasto. Asimismo, la asignación del presupuesto actual entre sus componentes cíclicos y estructurales variará con los cambios en el monto y la tasa de crecimiento de la producción potencial.

nueva página del texto (beta)

nueva página del texto (beta)