Introducción

Desde hace décadas, y particularmente después de la crisis financiera de 2008-2009, los agentes económicos han mostrado interés por el estudio de la complejidad del sistema financiero mundial y de las consecuencias económico-financieras que se desencadenan de fenómenos de tal naturaleza. La mayor complicación derivada de la globalización económica, la desregulación y la interconexión financiera en la década de los ochenta, donde no sólo dependen las economías sino también los sistemas financieros mundiales; y actualmente los procesos de regulación globales, la conectividad indispensable y los vertiginosos cambios del orbe, es una preocupación generalizada de que ante esta creciente complejidad del sistema financiero global, las crisis económicas mundiales podrían ser más frecuentes, más devastadoras y más generalizadas. La crisis gestada en 2007 en los Estados Unidos de América generó un nivel de expansión que se extendió rápidamente por el orbe. Llegó rápidamente a los países más desarrollados de Europa. Le siguieron España, Portugal, Italia. Los países de Europa emergente como Grecia no esperaron mayor tiempo para presentar su propio colapso financiero. Entonces, el impacto llegó en un abrir y cerrar de ojos a los países emergentes de América Latina.

En muchos países el costo económico real post-crisis excede aquel de cualquier recesión económica-financiera después de la II Guerra Mundial. Borio y Drehmann (2009) plantean que los desequilibrios financieros pueden provocar crisis financieras y recesiones económicas severas.

Ante este panorama los agentes económicos globales plantean múltiples preguntas de importante relevancia. No sólo trascienden los cambios estructurales, las modificaciones regulatorias por los organismos financieros internacionales, la creación de nuevos organismos y oficinas de vigilancia, la implementación de nuevas reglas de supervisión, la imposición de nuevos niveles de capitalización y liquidez para las instituciones, o nueva normatividad de transparencia en las operaciones financieras como apunta Kroszner (2011).

En la academia trasciende la extensión de propuestas de investigación acerca del estudio de indicadores que permitan conocer a nivel agregado la astringencia en las condiciones financieras o bien el estrés en los mercados financieros. La industria ha caminado en esta dirección. Al respecto tanto bancos centrales, como bancos privados, organismos multilaterales e investigadores se han dedicado al estudio, análisis y desarrollo de este tipo de indicadores, partiendo de distintos enfoques que van desde el empírico hasta aquel que se basa en la simplificación de modelos económicos.

La presente investigación propone la construcción del Índice de Estrés Financiero de Mercados Emergentes (IEFME), el cual tiene como objetivo identificar períodos de estrés financiero e identificar la mayor volatilidad de los mercados emergentes. El trabajo explica cómo los componentes de IEFME (tipos de cambio locales de cada país contra el dólar americano, las primas de seguro de protección contra incumplimiento en dólares o los Credit Default Swaps (CDS) a 5 años, sus principales índices accionarios y las tasas de interés a 1, 5 y 10 años) de 19 economías emergentes de América Latina, Europa y África, y Asia emergente, capturan aspectos clave de la tensión financiera en estas economías en períodos de crisis y de estrés financiero, reflejando la volatilidad de sus mercados en el período 2003-2019. También muestra que cuando el IEFME presenta valores altos, en general, los mercados financieros emergentes se encuentran en condiciones de estrés y de alta volatilidad; mientras que cuando presenta valores bajos, no existe una alta tensión o volatilidad generalizada en dichos mercados. Sin embargo, no es excluyente la presencia de volatilidad motivada por factores idiosincrásicos de una economía particular o de una región económica.

Se propone la metodología de Análisis de Componentes Principales (ACP) (Principal Component Analysis, PCA) para la construcción del Índice de Estrés Financiero para identificar y obtener el factor común que afecta a los mercados financieros emergentes. Mediante el ACP, se utiliza la primera componente que explica la mayor parte de los cambios de dichos mercados como la que los caracteriza. Cabe mencionar que el uso de la metodología de ACP es común en la construcción de este tipo de indicadores, permite identificar el estado que guardan los diferentes mercados a través del tiempo. Una vez que se obtienen las primeras componentes, se estima la volatilidad para cada una de ellas utilizando el modelo GARCH (1,1). Los GARCHs obtenidos para cada uno de los diferentes activos, son utilizados para construir un índice, y sobre éste, calcular los percentiles de la muestra.

En la primera sección se presenta una revisión de la literatura. En la segunda, se hace una breve recapitulación de la metodología de componentes principales. En la tercera, se describe el conjunto de variables financieras seleccionadas para representar las características de estrés financiero y explicar la combinación de las variables en el IEFME. La cuarta sección presenta los resultados y examina el comportamiento del IEFME durante el período de estudio 2003-2019; particularmente analiza el período de estrés financiero del 2008 y explica cómo se puede usar el índice para identificar la mayor volatilidad de los mercados emergentes. Por último, se presentan las conclusiones.

I. Revisión de Literatura

La crisis financiera y económica de los Estados Unidos que detonó en el mercado de hipotecas de alto riesgo en agosto de 2007 se intensificó el 15 de septiembre de 2008 en respuesta al fracaso-quiebra de Lehman Brothers (el 4º. Banco de inversión más grande de aquel país), y se aceleró a nivel mundial, agravando la situación de los sistemas financieros internacionales y el desempeño de las economías. Impactó a los diversos mercados, incluidos los mercados emergentes. Y provocó la crisis soberana en Europa a principios de 2010. Este fenómeno financiero demostró que el comportamiento del mercado interbancario puede tener efectos contundentes en la economía mundial -provocó la caída más aguda y severa en la economía desde la gran depresión-, y provocar una crisis sistémica. Borio y Lowe (2002), Bloom (2009) y Borio y Drehmann (2009) sugieren que los desequilibrios financieros ocasionan presiones financieras que pueden provocar crisis financieras y recesiones económicas severas.

Para las autoridades financieras internacionales, los bancos centrales y sus políticas económicas, resulta una tarea cada vez de mayor relevancia detectar posibles señales de estrés financiero en aras de vigilar la estabilidad económica y financiera mundial. Lo anterior justifica las propuestas de construcción de medidas de estrés financiero para su monitoreo, como la propuesta en esta investigación. Resaltando el objetivo fundamental de usar indicadores de estrés financiero, los cuales permiten a los responsables de política pública contar con instrumento(s) de seguimiento y control de los niveles de estrés del sistema financiero de su país.

Múltiples casos como el Banco de la Reserva Federal de Kansas City y el Banco de la Reserva Federal de St. Louis han desarrollado índices de estrés financieros (KCFSI) y (STLFSI), (Davig y Hakkio, 2009 y Kliesen y Smith, 2010, el Banco Central Europeo, 2011). También han creado índices de estrés instituciones internacionales; El Fondo Monetario Internacional (FMI), construyó índices para economías avanzadas y emergentes basados en la propuesta de Illing y Liu (2006). La Organización para la Cooperación y el Desarrollo Económico (OCDE), el Banco de Pagos Internacionales (BPI); e instituciones financieras; Goldman Sachs, Bloomberg y Citigroup, Van Roye, B. (2011).

La siguiente revisión de literatura muestra el amplio abanico de metodologías que permite abordar la presente investigación. Existe una reciente línea de investigación que incluye diversos grupos de variables macroeconómicas y financieras en el desarrollo de indicadores de estrés, no consideradas en la literatura tradicional hasta antes de la Gran Recesión.

La gran mayoría se distingue en el enfoque de componentes principales. El trabajo de Illing y Liu (2006), representa uno de los primeros trabajos que expone un índice de estrés financiero diario (FSI) para el sistema financiero canadiense, utilizando análisis de componentes principales, y propone varios enfoques para la agregación de indicadores de estrés individuales en un índice de estrés compuesto. Dicho índice comprende once variables del mercado financiero. Los autores concluyen que la predicción de posibles crisis financieras requiere de una metodología que caracterice el estrés. Si el estrés financiero es sistémico, el comportamiento económico puede ser alterado de tal manera que existe un efecto adverso sobre la economía. De esta manera se pueden definir crisis/estrés del sector bancario, tipo de cambio, deuda y mercado accionario.

Por su parte, Caldarelli, Elekdag y Lall (2011) presentan un índice de estrés financiero mensual para 17 economías avanzadas computado como el promedio aritmético de doce indicadores estandarizados de estrés financiero basado en el mercado. Los indicadores individuales en este estudio se agrupan en tres subíndices relacionados con la banca, y los mercados de valores y divisas.

Yiu, Ho y Jin (2010) siguieron el mismo enfoque para construir un índice de estrés mensual con cuatro series de segmentos del sector financiero para Hong Kong, los cuales incluyen un subíndice accionario, de deuda soberana, de tipo de cambio y bancario. Primero se construyen los cuatro subíndices y luego se agregan para construir un índice global. De manera específica se construye: a) el subíndice del mercado accionario utiliza un GARCH (1,1) para la volatilidad mensual del rendimiento del índice Hang Seng para monitorear el riesgo del mercado en Hong Kong, b) el Subíndice del mercado de deuda soberana, la diferencia de rendimiento de la nota de 5 años del tesoro de Hong Kong y de los Estados Unidos es la medida que se toma para medir el riesgo soberano de Hong Kong. c) el Subíndice del mercado de tipo de cambio, la volatilidad implícita en la opción de doce meses at the money sobre el tipo de cambio HKD/USD, y d) el Subíndice del sector bancario, se usaron las variables: el spread TED, el spread de plazo inverso y el índice de estrés bancario. El spread TED se define como la diferencia de tasas de rendimientos de los instrumentos de tres meses. La idea es medir el riesgo crédito y el riesgo de liquidez.

Lo, Duca y Peltonen (2011) realizaron un índice de estrés parsimonioso para 10 economías desarrolladas y 18 emergentes, considerando el promedio aritmético de cinco indicadores de estrés bruto, cada uno transformado con base en sus cuartiles derivados del CDF empírico. Mientras que Hollo, Kremer y Lo Duca (2012), desarrollaron un indicador de estrés financiero llamado el Indicador Compuesto de Estrés Sistemático (CISS por sus siglas en inglés). Es formado de acuerdo con definiciones estándar de riesgo sistemático. Lo novedoso de este indicador es su construcción basada en la teoría de portafolios, tomando en cuenta cinco índices de mercado a partir de quince medidas de estrés financieras. Uno de los ingredientes más importantes en la teoría básica de portafolios son las correlaciones entre los subíndices, correlaciones que varían a lo largo del tiempo. Una consecuencia de la construcción de un indicador con el enfoque anterior es el de dar más peso a momentos en donde un mayor número de componentes del indicador se encuentran bajo estrés. De esta manera, si la inestabilidad financiera lleva a niveles de empeoramiento de la economía, esto se reflejará en el indicador (el estrés financiero es más sistemático). Con un VAR con umbral, se determina el nivel del indicador tal que ya exista una afectación de la actividad económica.

Para la construcción del indicador CISS se incluyen los mercados siguientes: intermediarios financieros bancarios y no bancarios, dinero, acciones y bonos, y tipos de cambio. Como se mencionó, la principal contribución metodológica en la construcción del CISS es la aplicación de la teoría de portafolios. Los pesos del portafolio son determinados a partir de la correlación dependiente del tiempo. Las dos características distintivas del CISS son la robustez con respecto a la incorporación de información nueva y la estimación en tiempo real conforme esta nueva información se incorpora en el modelo.

Nelson y Perli (2007) presentaron un indicador de fragilidad financiera semanal para los Estados Unidos en la Reserva Federal. Computaron en dos partes doce medidas de estrés financiero. En la primera, consideran las series de tres indicadores; el factor de nivel (promedio ponderado igual a la varianza), el factor de tasa de cambio (variación porcentual de ocho semanas en el factor de nivel) y el factor de correlación (porcentaje de la variación total en las variables de estrés individuales explicado por el primer componente principal en una ventana móvil de 26 semanas). En la segunda parte, calculan el indicador de fragilidad financiera como la probabilidad ajustada de un modelo logit con los tres indicadores como variables explicativas y un indicador de crisis predefinido binario como variable dependiente.

Siguiendo a Nelson y Perli (2007), Blix Grimaldi (2010) propone un índice semanal similar para la zona Euro basado en 16 variables del mercado financiero. Hakkio y Keeton (2009) construyen un índice de estrés mensual aplicando componentes principales para el Banco de la Reserva Federal de Kansas City. El estrés financiero es el factor principal de la correlación observada entre los indicadores, y es el primer componente principal de la matriz de correlación de la muestra calculada para los indicadores estandarizados y la carga de cada indicador individual que entra al índice de estrés compuesto la calculan desde el primer vector propio de la matriz de correlación. Kliesen y Smith (2010), siguiendo la misma metodología, suman 18 indicadores de mercados financieros semanales para el índice de estrés financiero de Louis Fed., y suman las condiciones financieras semanales. El índice (FCI) desarrollado por Brave y Butters (2011a, 2011b) también se basa en el análisis factorial, es más complejo y sofisticado por el número y la heterogeneidad de los datos que utiliza, así como por el diseño del indicador estadístico. El cálculo del FCI se convierte en un modelo de factor dinámico. Incluye 100 indicadores que capturan las condiciones en los mercados de dinero, deuda y capital, así como en el sistema bancario. El modelo, y por lo tanto el FCI, se estima por una variante específica del algoritmo EM, donde el filtro de Kalman considera el problema de los datos faltantes de la muestra por tamaño y frecuencia.

Una vez más, la crisis del 2008-2009 y la crisis de deuda soberana en Europa mostraron la necesidad de la predicción de los posibles escenarios de la economía a partir de factores como el estrés de los mercados financieros. Van Roye (2011) presenta un enfoque similar a Brave y Butters (2011a) para construir un indicador de estrés del mercado de estrés del mercado financiero (FSMI, por sus siglas en inglés) para Alemania y la zona Euro a partir de un modelo dinámico. Como en otros estudios es necesario usar variables financieras para construir un índice, variables del sector bancario, mercado accionario, bonos y tipos de cambio. Considera 23 y 22 factores de estrés, respectivamente. Se construyen indicadores que se usan para analizar los efectos del estrés financiero sobre la actividad económica con un vector autorregresivo bayesiano. Un incremento en el estrés financiero afecta negativamente el crecimiento del PIB. Además, la inclusión del indicador mejora de una manera significativa la predicción fuera de la muestra del PIB. La crisis de deuda soberana también genera un efecto importante sobre la economía y de ahí la importancia de monitorear el sector financiero.

El índice de estrés financiero de Cleveland (CFSI) desarrollado por Oet, et al. (2011) integra 11 indicadores diarios del mercado financiero, agrupados en cuatro grupos (mercados de deuda, capital, divisas y bancario). Louzis y Vouldis (2013) construyen un índice de estrés sistemático para Grecia y agregan cinco subíndices siguiendo la teoría de la cartera, es decir, tomando en consideración sus correlaciones cruzadas por un modelo GARCH multivariado. Los subíndices comprenden 14 medidas individuales de estrés derivadas de datos del mercado financiero y de balances bancarios mensuales. El análisis de componentes principales se aplica a nivel de subíndice.

A nivel del desarrollo de indicadores de estrés sobre la actividad económica en Estados Unidos, Bloom (2009) analiza el impacto de los choques de incertidumbre, medido por el índice de volatilidad. Ng (2011) examina el poder predictivo de los indicadores desarrollados por Hatzius et al. (2010) quien analiza el vínculo entre las condiciones financieras y la actividad económica en los Estados Unidos, utiliza 45 variables. El indicador del Comité de Basilea (Banco de Pagos Internacionales, 2010) y el indicador desarrollado por Domanski y Ng (2011) y concluye en que considerar indicadores de estrés financiero como predictores mejora el pronóstico de rendimiento de corto plazo en el crecimiento del PIB de Estados Unidos.

II. Análisis de Componentes Principales (ACP)

Como se mencionó en la sección anterior, el Análisis de Componentes Principales (ACP) es recurrente para la construcción de índices de estrés, y aunque tiene como limitante que no se puede definir una ponderación ex-ante; tiene la ventaja de asignar una ponderación con base en la importancia sistémica de cada indicador, permitiendo que un evento inicialmente idiosincrático pueda ser registrado, únicamente y debido a su importancia, en el caso de que exista contagio hacia otros mercados. Adicionalmente, permitirá que esta ponderación varié conforme se tenga nueva información, lo cual permite que se adapte y cambie la importancia relativa de cada variable para ser consistente con su importancia histórica respecto a los movimientos conjuntos en los mercados financieros globales.

Para la elaboración del índice de estrés financiero de mercados emergentes (IEFME), el cual refleje la volatilidad en el conjunto de países de la muestra, se propone la siguiente metodología basada en el ACP como análisis multivariado. Dicha metodología fue desarrollada originalmente como una técnica de reducción de dimensiones, al permitir pasar de una gran cantidad de variables interrelacionadas a unas cuantas variables, las cuales se denominan componentes principales y son independientes.

La metodología consiste en extraer las fuentes linealmente independientes más importantes de los datos. Para n número de series de tiempo estacionarias de rendimientos se obtienen n series estacionarias y ortogonales llamadas componentes principales. Al mismo tiempo esta metodología permite saber qué porcentaje de la varianza es explicada por cada componente. Entonces, el análisis permite conocer cuáles son las variables que generan la mayor variación; es decir, que explican en mayor medida los cambios en los datos. Para el caso de los mercados financieros, permite identificar los factores que afectan el cambio en los precios.

Como medida de la cantidad de información incorporada en una componente se utiliza la varianza; cuanto mayor sea su varianza, mayor es la cantidad de información que lleva incorporada dicha componente. Por esta razón se selecciona como primera componente aquella que tenga mayor varianza; mientras que la última componente es la de menor varianza. Una vez que se conoce cuál es la varianza explicada, es posible descartar las últimas componentes puesto que no contribuyen en forma significativa a explicar los cambios, permitiendo la reducción de dimensiones. Uno de los ejemplos más claros en el campo de las finanzas es el análisis de la estructura de la curva de rendimientos. En Litterman (1991) se describe cómo la curva de tasas de interés presenta tres componentes principales que representan: el desplazamiento paralelo, el cambio en la pendiente y la convexidad o curvatura.

Es importante mencionar que el nuevo conjunto de variables que se obtiene por el método de componentes principales es igual en número, al de las variables originales, y la suma de sus varianzas, es igual a la suma de las varianzas de las variables originales. La diferencia entre ambos conjuntos de variables radica en que las componentes principales se construyen para ser linealmente independientes, mientras que las variables originales se encuentran correlacionadas. Cuando la correlación entre las variables originales es muy elevada, indica que existe un factor común que genera la varianza de las distintas variables. Entonces, la mayor parte de su variabilidad se explica con muy pocas componentes. Un ejemplo de este fenómeno se observa cuando se trabaja con distintas monedas y su precio frente al dólar americano, va a depender de aquellos factores que determinan la fortaleza o debilidad del dólar; como el nivel de la tasa de política monetaria del Sistema de la Reserva Federal de los Estados Unidos. Otro ejemplo se presenta cuando se analizan las principales acciones del mercado accionario de un país, las cuales presentan una alta correlación con el índice de referencia y con las acciones de su propio sector económico.

Entonces, el método de componentes principales al considerarse un método de reducción (permite reducir la dimensión del número de variables originales que se han considerado en el análisis), es utilizado y se aplica en la presente investigación. Se trabaja únicamente con las componentes que son más relevantes; de lo contrario, si se utilizara todo el conjunto de componentes se tendría exactamente el mismo número de componentes que número de variables originales. Al seleccionar las componentes; deben ser pocas, de fácil interpretación y que expliquen una proporción aceptable de la varianza global. En particular, para el presente análisis se busca conocer el factor común que más afecta a los mercados emergentes. Como mencionan Martínez y Núñez (2012), no existe un criterio único u óptimo para determinar el número de componentes principales a utilizar puesto que la varianza explicada por cada componente varía en función de los datos que se estén analizando. Dentro de los criterios que se han utilizado se encuentra la regla de Kaiser (1959) la cual menciona que se deben excluir todas aquellas componentes con valores propios menores al promedio de todos ellos. Otra regla que puede ser utilizada fue propuesta por Cattel (1966) y consiste en graficar los valores propios en orden descendente construyendo un gráfico denominado de sedimentación. Al inspeccionar el gráfico de izquierda a derecha se descartan aquellas componentes principales que tengan valores propios asociados que no sean relevantes para la pendiente, para contribuir a esta identificación se pueden utilizar las diferencias simples entre los valores propios y descartar aquellas componentes para las cuales la diferencia entre los valores propios subsecuentes sea pequeña.

En el análisis que se presenta únicamente se considera la primera componente para cada activo de los países emergentes, con el objetivo de considerar el factor que caracteriza a los mercados emergentes. Se eliminan los factores de índole idiosincrático o regional, sin descartar aquellos eventos locales de impacto “contagio” del comportamiento de otros activos de otros países.

En términos matriciales se descompone la matriz de varianzas y covarianzas

Donde

Así la transformación de componentes principales es:

Para

III. Construcción del Índice de Estrés Financiero de Mercados Emergentes (IEFME)

Como se ha mencionado, el Análisis de Componentes Principales es de gran utilidad para identificar el número de factores relevantes que inciden sobre un conjunto de datos. En este trabajo se busca identificar cuál es la primera componente para cada una de las variables financieras que se mencionan enseguida; se identificará como aquella que representa al conjunto emergente y se aíslan los efectos idiosincráticos de las distintas economías para cada uno de los 19 países emergentes enlistados. La tabla 1 muestra las economías emergentes tomadas para desarrollar el presente estudio. Se hizo una selección de acuerdo con los documentos del Fondo Monetario Internacional y de la empresa MSCI. El criterio fue que la economía emergente, junto con su tipo de cambio se encontraran en una de las dos publicaciones. A excepción de Israel y Hungría, las 17 economías se encuentran en ambas listas (IMF 2006 & MSCI 2020).

Tabla 1 Economías Emergentes

| América Latina | Europa y África | Asia |

| Argentina | Hungría | Corea del Sur |

| Brasil | Polonia | Filipinas |

| Chile | Republica Checa | India |

| Colombia | Rusia | Indonesia |

| México | Israel | Malaysia |

| Perú | Turquía | Tailandia |

| Sudáfrica |

Fuente: Elaboración propia.

Las variables financieras utilizadas son: los tipos de cambio locales de cada país contra el dólar americano, las primas de seguro de protección contra incumplimiento en dólares o los Credit Default Swaps (CDS) a 5 años, sus principales índices accionarios y las tasas de interés a 1, 5 y 10 años, en el período 2003-2019.

Se utilizaron las series de 19 economías emergentes de América Latina, Europa y África, y Asia emergente. Al seleccionar los 19 países emergentes se consideró que tuvieran un mercado financiero relativamente desarrollado y que su política cambiaria fuera de libre flotación, aunque como es claro, el grado de convertibilidad y de flotación puede diferir entre las economías.

Para el conjunto de países en estudio, el tipo de cambio es una variable de ajuste muy relevante puesto que absorbe en forma inmediata los choques externos. Por lo tanto, dicha variable es relevante para medir la estabilidad económica de una economía y tiende a reaccionar en forma expedita a eventos económicos y políticos. Tal es el caso de las recientes tensiones comerciales alrededor del mundo, o bien, los procesos electorales en distintos países emergentes como México, Brasil, Turquía, Sudáfrica y Argentina.

La prima de seguro de protección contra incumplimiento a 5 años (CDS) permite conocer el riesgo de crédito, y la probabilidad de que el mercado incorpore un potencial incumplimiento de pagos de alguno de los países de la muestra en un periodo de 5 años. El CDS es un instrumento derivado que opera en mercados Over the Counter (OTC); sin embargo, se ha estandarizado y el plazo de 5 años, es el que concentra la mayor liquidez, de acuerdo con datos del Depository Trust and Clearing Corporation (DTCC).

Los índices accionarios de los países emergentes están construidos con los títulos accionarios de mayor nivel de capitalización y bursatilización del mercado de capital, tal como en los países desarrollados. Reaccionan a expectativas de inversión y crecimiento económico, por lo que representan una buena medición de la estabilidad financiera del sector corporativo de una economía.

Por último, se incorporan las tasas de interés de valores gubernamentales para el corto (12 meses), mediano (5 años) y largo plazo (10 años). Estas variables, además de reflejar las condiciones de financiamiento del gobierno federal, son también referencia para los distintos tipos de crédito que impacta a los consumidores y a las empresas.

En el análisis realizado se consideran los cambios logarítmicos para los tipos de cambio y para los índices accionarios. A dichas series se aplica la metodología de componentes principales. Por su parte, para las primas de seguros de protección contra incumplimiento a 5 años, y para las tasas de interés de corto, mediano y largo plazo se construyen las series, utilizando las diferencias simples en sus cotizaciones. Posteriormente, se aplica el Análisis de Componentes Principales. Como se mencionó, únicamente se considera la primera componente para cada mercado, y se considera como el principal factor común que afecta a los mercados emergentes. El objetivo de aplicar el Análisis de Componentes Principales es eliminar los efectos idiosincráticos de cada una de las economías utilizadas en este análisis.

En la tabla 2, se muestra el porcentaje de la varianza explicada por la primera componente para cada una de las variables financieras. Podemos decir que todas están por arriba de 40%.

Tabla 2 Porcentaje de explicación de las Primeras Componentes

| Porcentaje de la varianza explicada por la primera componente | |||||

|---|---|---|---|---|---|

| Divisas | Bolsas | CDS de 5 años | Tasa de 1 año | Tasa de 5 años | Tasa de 10 años |

| 41.8% | 61.5% | 65.9% | 81.7% | 63.6% | 39.4% |

Fuente: Elaboración propia.

Una vez que se conoce el porcentaje de los cambios explicados por la primera componente principal, se estima la volatilidad de la primera componente, para ello se utiliza la metodología GARCH, en particular, el modelo GARCH (1,1). La evidencia empírica muestra que los modelos GARCH con parámetros más elevados no mejoran sustantivamente la precisión de las estimaciones. Este modelo fue desarrollado por Engle, Ng y Rothschild (1990).

Entonces, se estima un modelo GARCH univariado para cada una de las componentes principales correspondientes a cada mercado y que representa al complejo de países emergentes, bajo el supuesto de distribución normal.

El modelo se define como:

y

Donde el parámetro

Para garantizar la validez de las estimaciones, para cada una de las componentes de cada mercado analizado, se probó estacionariedad por medio de las pruebas Dickey-Fuller, Dickey-Fuller aumentada, Phillips-Perron y de Kwiatkowski-Phillips-Schmidt-Shin, al 99% de confianza. En todos los casos el p-value fue de 0.000. De esta manera las series son estacionarias.

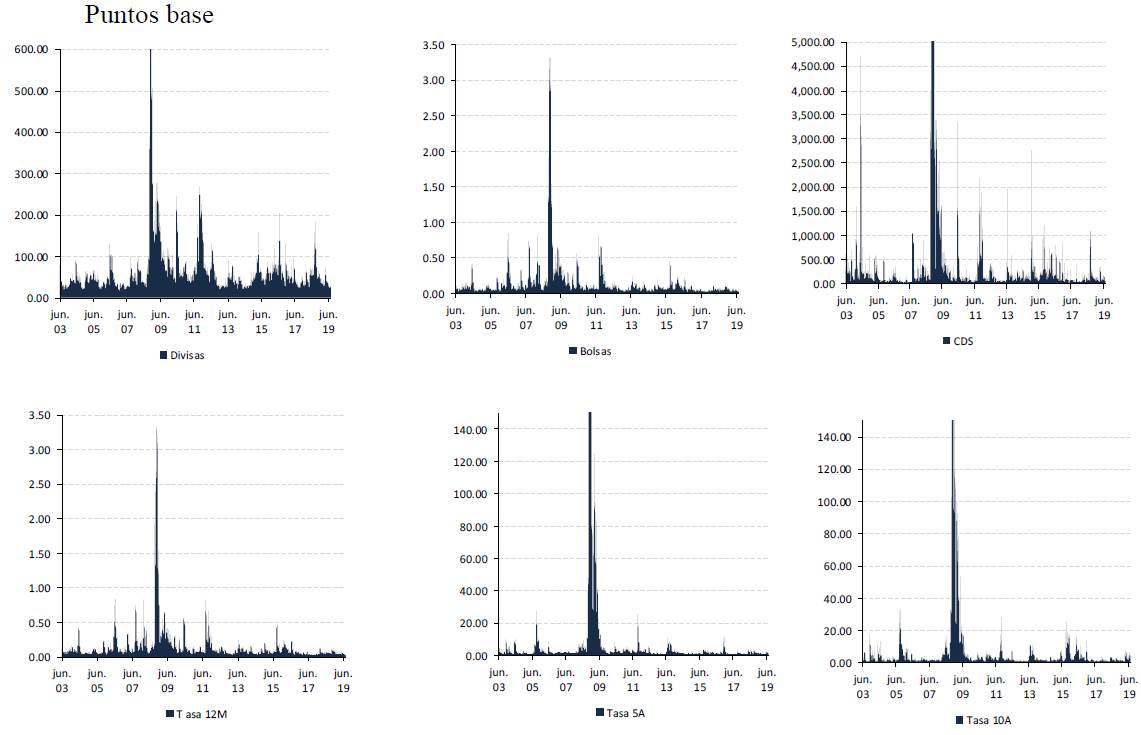

El riesgo presente en los mercados emergentes se estima con la varianza para cada una de las primeras componentes, utilizando un modelo generalizado de volatilidad estocástica (GARCH [1,1]). En el grupo de gráficas 1 se presentan las volatilidades estimadas para las primeras componentes de los mercados analizados.

Fuente: Elaboración propia con datos de Bloomberg.

Gráfica 1 Varianza estimada para la Primera Componente de cada variable de los Mercados Emergentes

Para la construcción del índice de estrés financiero para cada una de las varianzas calculadas por medio del GARCH [1,1], se calcula su percentil utilizando en la muestra datos de 2003 a 2019. El percentil nivel 100 identifica el momento en el cual la volatilidad ha sido la más elevada del mercado en cuestión, y un percentil de cero identifica cuando la volatilidad ha sido la más baja durante el periodo. Por último, se promedian aritméticamente los percentiles de cada mercado para la construcción del índice, asignando la misma ponderación a cada uno de los mercados.

IV. Análisis de resultados del Índice de Estrés Financiero de Mercados Emergentes (IEFME) en el período 2003-2019

El IEFME puede considerarse como un indicador financiero que permite conocer las condiciones de estrés o de astringencia financiera en los mercados financieros de países emergentes a lo largo del tiempo. Refleja en términos relativos, la volatilidad presente en los mercados financieros e identifica el mercado que se encuentra más afectado en el periodo de análisis.

En los siguientes párrafos se describen brevemente algunos eventos que pueden ser identificados mediante el uso del IEFME, y son consistentes con el momento histórico en el que se observaron dichos movimientos conjuntos en los activos financieros. Fueron de gran relevancia, inclusive de gran magnitud a nivel local e internacional, particularmente la crisis financiera crediticia de 2008-2009.

Las ventajas observadas de construir el índice, como se ha explicado, son: permite identificar el mercado emergente que presenta mayor volatilidad, e identifica los periodos de estrés financiero a través del tiempo. Particularmente se observa el período de estrés financiero de 2008, gráfica 2. Por ejemplo, en medio de la crisis financiera mundial de 2008-2009, se generó volatilidad por la crisis en Europa principalmente en Grecia (país no incluido en la muestra puesto que no está en el criterio de clasificación; sin embargo, existe un impacto sobre las economías emergentes).

Fuente: Elaboración propia con datos de Bloomberg.

Gráfica 2 Índice de Estrés Financiero de Mercados Emergentes (IEFME) por cada Variable Financiera

Durante la crisis financiera de 2008-2009 se observa que el índice alcanzó sus niveles máximos, al mismo tiempo que los subcomponentes del índice alcanzaron sus niveles de mayor estrés en la muestra en el período de 2003 a 2019. En este episodio de alta volatilidad se observa un deterioro en todos los instrumentos financieros que reflejan condiciones de riesgo crediticio, en particular los Credit Default Swaps (CDS) fueron ampliamente afectados debido a la falta de confianza ante el temor inminente de que otra institución financiera presentara un quebranto como ocurrió con Lehman Brothers. Al mismo tiempo esta crisis de credibilidad afectó a los mercados cambiarios, accionarios y de instrumentos de deuda, generando minusvalías al tiempo que los inversionistas buscaron recomponer sus carteras en activos más seguros (bonos emitidos por el Tesoro de los Estados Unidos) que los activos ofrecidos por países emergentes. Lo anterior motivó que se incrementara la correlación entre los activos de los mercados financieros de este complejo de países, dicho efecto es fácilmente capturado por la primera componente utilizada para construir el índice de estrés de mercados financieros emergentes.

Cabe mencionar que el efecto de las depreciaciones de las divisas también provocó importantes pérdidas en los mercados de derivados de algunos países, tal es el caso de México y Brasil, a su vez comprometió la solvencia financiera de algunas empresas con acciones en Bolsa y originó un contagio del mercado cambiario al mercado accionario.

En el verano de 2011 cuando algunos países de la periferia europea, especialmente Grecia, presentan problemas financieros, se observa la reacción de los mercados emergentes en el índice de estrés en el área de color morado, la cual corresponde al subcomponente de los CDS, gráfica 2. También se observa un mayor estrés en los mercados de divisas, los cuales tienden a fungir como una variable (que por su liquidez) absorbe los choques externos, convirtiéndose la primera línea de defensa para el complejo de países emergentes.

Otro evento identificado en la gráfica 2 es el llamado “Taper Tantrum” (mayo de 2013), donde Ben Bernanke anuncia el inicio de retirar el estímulo monetario por el Banco de la Reserva Federal; como consecuencia las tasas de interés aumentaron alrededor del mundo; en el caso de México, posteriormente al anuncio y hasta agosto de 2013, las tasas de interés acumularon 100 puntos base (pb) de incremento. Finalmente, en noviembre de 2016, las elecciones presidenciales en los Estados Unidos provocaron un aumento en la volatilidad de los activos financieros; principalmente las tasas de interés de largo plazo y las divisas, nuevamente este evento es capturado por la gráfica 2.

Conclusiones

Los diferentes episodios de volatilidad registrados en las últimas décadas en los mercados financieros internacionales destacan la interconexión entre mercados, especialmente en momentos de estrés financiero, cuando los activos riesgosos tienden a correlacionarse en mayor medida. Lo anterior justifica propuestas de construcción de medidas de estrés financiero para su monitoreo, como el Índice de Estrés Financiero de Mercados Emergentes (IEFME) propuesto en esta investigación, los cuales permiten a los responsables de las políticas públicas contar con instrumentos especializados de seguimiento y control de los distintos niveles de estrés de su sistema financiero. Además de observar el comportamiento de los mercados financieros de manera conjunta.

El IEFME presentado es un indicador financiero que permite conocer las condiciones de estrés o de astringencia financiera en los mercados financieros de países emergentes en el tiempo. Identifica claramente períodos de estrés financiero en períodos de crisis e identifica la mayor volatilidad de los mercados emergentes en el período 2003-2019. Compuesto por un número importante de variables financieras de cada país (tipos de cambio locales contra el dólar americano, las primas de seguro de protección contra incumplimiento en dólares o Credit Default Swaps (CDS) a 5 años, sus principales índices accionarios y las tasas de interés a 1, 5 y 10 años) de 19 economías emergentes de América Latina, Europa y África, y Asia emergente, seleccionadas por los criterios de contar con un mercado financiero relativamente desarrollado y cuya política cambiaria fuera de libre flotación en el período de estudio; las cuales se estudiaron utilizando la metodología de Análisis de Componentes Principales (ACP) (Principal Component Analysis, PCA) misma que resume en un solo indicador común el nivel “estrés generalizado” que afecta a este conjunto de economías emergentes.

Mediante el ACP, se utiliza la primera componente que explica la mayor parte de los cambios de dichos mercados como la que los caracteriza. Una vez que se obtienen las primeras componentes, se estima la volatilidad para cada una de ellas utilizando el modelo GARCH (1,1). Los GARCHs obtenidos para cada uno de los diferentes activos, son utilizados para construir un índice, y sobre éste, calcular los percentiles de la muestra.

Cabe destacar que al igual que con otros índices basados en la metodología de componentes principales, la serie varía la mayor parte de las veces al incorporar nueva información y construir nuevamente las componentes principales, en este caso, la primera componente, por lo que los percentiles pueden variar al momento de actualizar el índice, esto debe considerarse al momento de obtener conclusiones.

También se muestra que cuando el IEFME presenta valores altos, en general, los mercados financieros emergentes se encuentran en condiciones de estrés y de alta volatilidad; mientras que cuando presenta valores bajos, no existe una alta tensión o volatilidad generalizada en dichos mercados. Sin embargo, no es excluyente la presencia de volatilidad motivada por factores idiosincrásicos de una economía particular o de una región económica.

Por último, existe evidencia de que una elevada astringencia financiera puede ser una alerta temprana ante posibles disminuciones en el crecimiento económico; debido a que una elevada volatilidad en los mercados financieros de economías emergentes, tiende a estar reflejada en depreciaciones de las monedas y afecta al sector externo de la economía; un aumento en las tasas de interés, o bien, en las primas por riesgo crediticio implica menor oferta de crédito para los sectores productivos y para los consumidores; y finalmente, una caída en los mercados accionarios puede reflejar alta incertidumbre, baja inversión o potenciales señales de desaceleración en la economía.

nova página do texto(beta)

nova página do texto(beta)