Introducción

A raíz de la crisis de deuda cuyos orígenes se dan en el default de México en 1982 y sus consecuentes inconvenientes para el pago de deuda externa en otros países en desarrollo, la literatura sobre riesgo país se fue desarrollando y comenzó a estudiar episodios en las nuevas economías europeas (economías ex URSS) y en América Latina, particularmente luego del efecto Tequila.

En este trabajo se toma como base un trabajo previo, Determinantes del riesgo país en economías latinoamericanas (Santilli 2016) y expande el periodo de análisis. La hipótesis del presente estudio apunta a analizar los determinantes del riesgo país para las principales economías latinoamericanas, y en particular las causas de las fuertes alzas y bajas de este indicador en algunos países de la región en los últimos años, buscando identificar si su origen se vincula a cambios en los fundamentos económicos a nivel local o internacional.

Si bien existe una extensa literatura tanto empírica como teórica que ha intentado dar cuenta de las posibles causas de las variaciones del riesgo país, la motivación del presente estudio se basa en que no se halla un desarrollo profundo sobre las posibles causas de las fuertes alzas y bajas que presentó el indicador en el período 1993-2019 en América Latina.

El riesgo país indica la probabilidad de una economía emisora de deuda de ser incapaz de responder a sus compromisos de pago de ésta según los términos de pago establecidos. La forma convencional de calcular el riesgo país es comparar el precio de un bono cupón cero de un emisor riesgoso con el precio de un bono libre de riesgo. Se supone que ambos bonos tienen el mismo plazo y pagan el cupón en el mismo momento. La diferencia de precios es entendida como el valor presente del costo del incumplimiento, implicando que el mayor rendimiento del bono riesgoso es la compensación por la existencia de la probabilidad de incumplimiento. Es decir que el riesgo país es una variable de mercado, decidida por la demanda y la oferta de títulos mundiales.

Una forma de medir el riesgo país ampliamente utilizada en la literatura y que se utilizará en el presente trabajo es el índice EMBI1 (Emerging Markets Bond Index) publicado periódicamente por el banco de inversión J.P. Morgan. Este indicador se basa en los bonos de deuda externa englobados en el Plan Brady, bonos globales, bonos domésticos y otras colocaciones bancarias. Asimismo, para determinar el grado de inversión que presentan los bonos de las economías toma en cuenta indicadores de tipo político, social y económico. Se mide en puntos básicos (pb en adelante). A partir del conocimiento de las condiciones macroeconómicas de un país, los agentes externos deciden invertir o no en dicha economía.

Con relación al riesgo país se asocia otro indicador, la calificación crediticia asignada por las calificadoras de riesgo internacional como Moody’s y Standard &Poor’s (S&P). El riesgo país es más grande cuanto más baja es la calificación de riesgo que recibe la economía (Cantor y Packer, 1996).

El índice de riesgo país es un elemento más que utilizan los inversores cuando toman sus decisiones pues es considerado como un indicador simplificado de la situación de un país. A partir de la década del ’90 el aumento de los movimientos financieros internacionales produjo una reacción bidireccional entre los mercados financieros y los mercados reales haciendo suponer que existe una relación significativa entre la prima de riesgo y la variación del producto interno bruto de la economía. Es por ello, que resulta bastante común escuchar que determinada reducción en el riesgo país se traduce en poco tiempo en un crecimiento del producto de cierto porcentaje. Según Maia y Kweitel (2000), la relación de causalidad, en sentido de Granger2, va de la prima de riesgo al producto interno bruto y no a la inversa. Por lo que el indicador del riesgo país es de importancia para el crecimiento de una economía.

En resumen, el riesgo país es un indicador que puede afectar el crecimiento y la estabilidad de una economía, y la fuerte inestabilidad macroeconómica y los cambios significativos en el riesgo país de algunas economías latinoamericanas justifican un estudio detenido de economías de la región.

Para poder estudiar la gran variabilidad del indicador riesgo país, este trabajo empírico tiene como objetivo analizar la evolución del indicador en ocho economías latinoamericanas durante el periodo 1993 a 2019 y poder identificar si las causas de las variaciones abruptas del riesgo país se deben a factores propios de las economías bajo análisis o a factores externos a las mismas. Las economías elegidas son: Argentina, Brasil, Chile, Colombia, Ecuador, México, Perú y Venezuela. La elección de las mismas se basa en que éstas forman parte del bloque económico en el cual Argentina se encuentra (Mercosur), y pueden ser afectadas por políticas que lleve adelante éste país, como así también Argentina puede sufrir las repercusiones de las políticas que desarrollen el resto de las economías de la región.

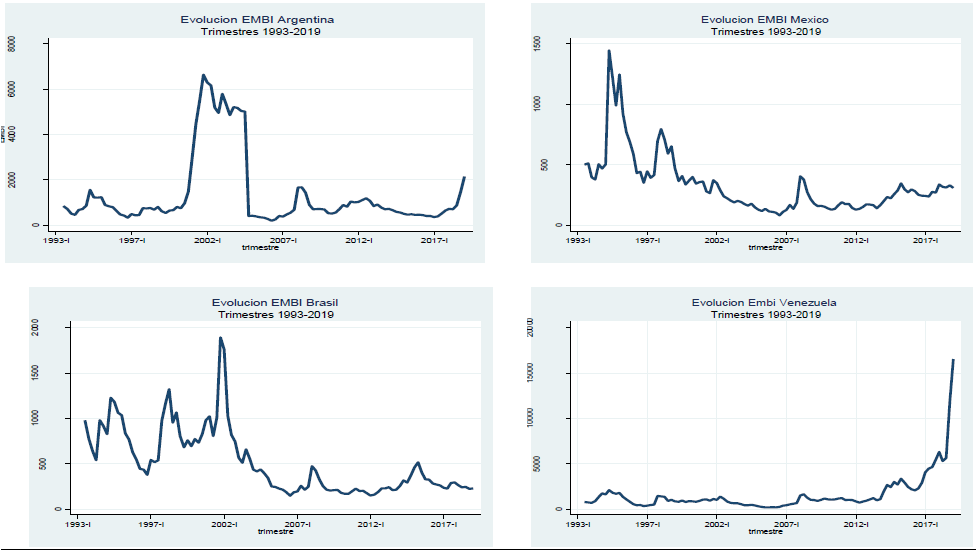

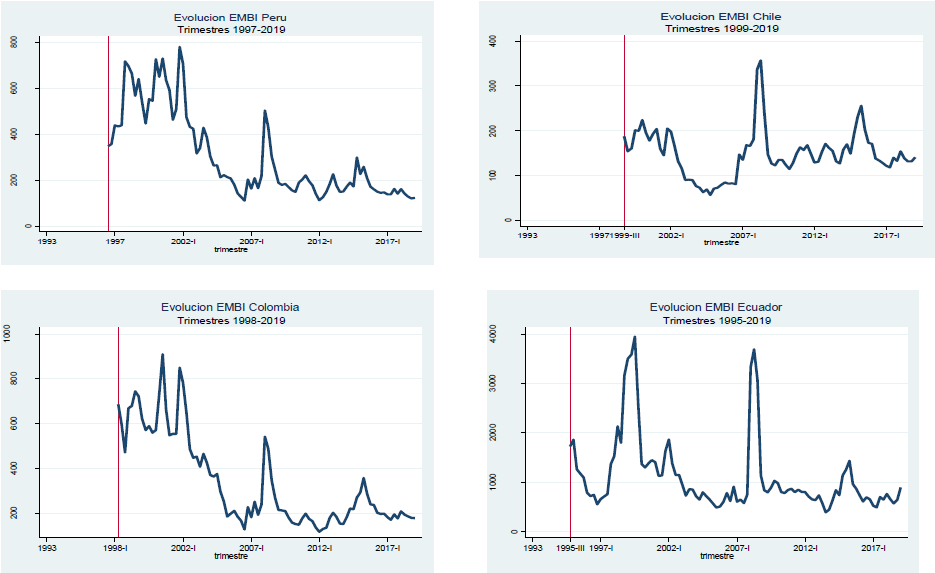

Utilizando datos de Bloomberg para ocho economías de América Latina, a continuación, se presentan las variaciones del EMBI, indicador del riesgo país, en los últimos treinta años. En el gráfico 1 se presentan los datos de Argentina, Brasil, México y Venezuela, en el gráfico 2 los datos para Chile Colombia, Ecuador y Perú. Esta distinción se realizó en función a la disponibilidad de datos.

Fuente: Elaboración propia con base en datos de Bancos Centrales, Bconomics y Bloomberg.

Gráfico 1 Evolución del riesgo país en economías latinoamericanas. Argentina, Brasil, México, Venezuela. Período 1993-2019. Datos trimestrales.

Fuente: Elaboración propia en base a datos de Bancos Centrales, Bconomics y Bloomberg.

Gráfico 2 Evolución del riesgo país en economías latinoamericanas. Chile, Colombia, Ecuador, Perú. Datos trimestrales hasta 2019.

Lo que se puede inferir a partir de los gráficos precedentes es que, para las economías bajo análisis, las grandes fluctuaciones en el riesgo país aparecen en el período de estudio, acompañadas por momentos de relativa estabilidad. En principio, estas alzas y bajas coinciden con momentos de crisis y estabilidad en el mercado, respectivamente. No obstante, como se demostrará posteriormente, no sólo la volatilidad del mercado es un determinante de las variaciones en el riesgo país, sino que factores internos de las economías son posibles causantes de estas variaciones.

La metodología utilizada es de efectos fijos para un panel de datos compuesto por 8 economías de América Latina, Argentina, Brasil, Chile, México, Colombia, Perú, Ecuador y Venezuela para el período 1993-2019. Los resultados obtenidos indican la importancia significativa tanto estadística como económica de la tasa de interés internacional y la deuda externa como determinantes del riesgo país. Resultados que se mantienen aun cuando se controla por pertenencia a un mercado común (Mercosur) y tamaño de la economía. Estos resultados van en línea con estudios previos y la deuda externa es un determinante robusto a la inclusión del riesgo país adelantado como control adicional. Es decir que las expectativas sobre este indicador de riesgo país adquiere significatividad.

El trabajo se organiza de la siguiente manera. La próxima sección exhibe la literatura relevante para el estudio del riesgo país. La sección II presenta el marco teórico y la III la estrategia de estimación para definir el modelo a estimar. En la sección IV se describe la base de datos y en la sección V los resultados obtenidos. Finalmente, en la sección VI se analizan las posibles recomendaciones de política.

I. Antecedentes en la literatura

La literatura empírica sobre la relación entre los spreads de deuda soberana de los mercados emergentes y los factores internos y externos de estas economías es extensa. Muchos de los estudios han trabajado con grupos de países, mientras que otros se han focalizado en una economía en particular. Para comenzar, y a manera de resumen podemos listar las tres visiones que existen sobre el riesgo país (Borio y Packer ,2004), a saber: intolerancia a la deuda, pecado original y descalce de divisas.

El concepto de intolerancia a la deuda (Reinhart,Rogoff y Savastano, 2003) hace referencia a que muchas economías emergentes son incapaces de manejar ciertos niveles de deuda que para los países con economías más avanzadas son bastante manejables. Asimismo, este concepto incorpora mucho de la historia inflacionaria de las economías emergentes y crisis pasadas como determinantes del deterioro institucional de los países en cuestión.

Hablar de pecado original podría confundirse con el concepto anteriormente mencionado ya que también infiere que la historia pasada tiene repercusiones en la situación actual de una economía. Sin embargo, mientras el concepto de pecado original implica que el país es incapaz de pedir prestado en el extranjero en su propia moneda, el concepto de intolerancia a la deuda enfatiza el impacto de un historial económico de mala gestión en términos de endeudamiento de una economía. Los que defienden la teoría del pecado original se basan en que la condición de no poder ser capaz de pedir prestado en el extranjero en su moneda aumenta la fragilidad de un país pues las depreciaciones del tipo de cambio hacen más difícil el servicio de la deuda externa, reduciendo así la disposición de los no residentes a financiar a los países que solicitan los préstamos.

Por último, los descalces de divisas o desajustes monetarios se pueden definir como “la sensibilidad del patrimonio neto o del valor presente del ingreso a cambios en la tasa de cambio” (Goldstein y Turner ,2004). Cuando los descalces de divisas toman la forma de posiciones de deuda neta en moneda extranjera, las economías se vuelven más sensibles, pues depreciaciones considerables harán más difíciles los pagos en moneda extranjera. En este sentido, los desajustes monetarios no serían “predictores” de crisis sino más bien “aumentadores” de los costos de una crisis en caso de grandes depreciaciones. Asimismo, es factible esperar que la fragilidad asociada a los desajustes monetarios guarde algún tipo de relación con otros factores estructurales de la economía.

Trabajos con grupos de países.

Los estudios empíricos del riesgo país parten del trabajo de Edwards (1985) quien relaciona el riesgo soberano de los países emisores de deuda y variables internacionales, macroeconómicas, fiscales y financieras nacionales que entran en la evaluación de los inversionistas al momento de tomar sus decisiones. Encuentra que los determinantes de los spreads son la deuda externa, los servicios de la deuda y la ratio de inversiones. De este mismo trabajo se desprende el análisis teórico de los estudios posteriores que se desarrollaron sobre los determinantes del riesgo país.

El estudio de Cantor y Packer (1996) es el que presenta el primer análisis sistemático de los factores determinantes de los spreads y el impacto de las calificaciones crediticias soberanas asignadas por las dos principales agencias de Estados Unidos, Standard and Poor’s y Moody’s Investor Service en los países considerados riesgosos. Los autores consideran 8 variables como determinantes en la calificación de riesgo, a saber: ingreso per cápita, crecimiento del PIB, inflación, balance fiscal, balance externo, deuda externa, indicador de desarrollo económico, indicador de historia de default. Como resultado encuentran que más del 90% de la variación en la muestra se explica por las variables consideradas. A saber, un mayor ingreso per cápita se relaciona con un aumento en el rating asignado, como así también una inflación y deuda externa bajas. Un alto nivel de desarrollo económico, considerado como un indicador de la industrialización del país, mejora la calificación otorgada al país. El indicador de la historia de default de la economía influye de manera negativa en la calificación de riesgo.

Luengnaruemitchai y Schadler (2007) y Hartelius et al (2008) amplían la lista de aquellos factores externos a las economías que influyen sobre los spreads e incorporan el clima de negocios global como indicador, hallando que, a mayor volatilidad o incertidumbre en el mercado, mayor es la variación en los spreads (efecto positivo y significativo).

Los trabajos de Comelli (2012), Dumičić y Ridzak (2011) y el de Csonto e Ivaschenko (2013), analizan la relación entre los factores globales y los factores específicos de un país sobre los spreads identificando los períodos de crisis/auge en una región como uno de los determinantes de las variaciones en los spreads. Csonto e Ivaschenko (2013) encuentran que, a largo plazo, tanto los factores globales como los fundamentales de cada economía son importantes en el cambio en los spreads, mientras que, en el corto plazo, lo son sólo los factores globales ya que una economía necesita cierto margen de tiempo para acomodarse. En períodos de stress severo en los mercados y en ausencia de desarrollos necesarios para el país, como en el caso del período de deuda en la Eurozona (2008-2009), los factores globales tienden a conducir cambios en los spreads y las constantes desviaciones tienden a aumentar en magnitud y en proporción en los aumentos reales de los spreads. Asimismo, el desempeño de los mercados emergentes de deuda soberana en 2012 fue resultado de la mejora en los factores globales, la percepción de riesgo y la liquidez. Comelli (2012) halla que, si los fundamentales de una economía son lo suficientemente sólidos, la variación en los spreads es prácticamente nula, pero si existe una turbulencia o un período de crisis en el mercado, la contención que ejercen los fundamentales es menor, denotando así el efecto de factores externos a las economías sobre los spreads. Dumičić y Ridzak (2011) analizan cuáles son los determinantes del cambio en los spreads de bonos soberanos en los mercados emergentes europeos antes y durante la última crisis financiera global. El resultado del trabajo mencionado establece que los determinantes están asociados a cambios en el clima de mercado y a los fundamentales macroeconómicos de cada país. Los inversores reaccionan de manera similar a cambios en los fundamentales de cada país, si bien en cada país los spreads pueden ser influenciados por muchas variables. En particular los desbalances externos no ejercen ningún efecto discernible en los spreads previo a la crisis, pero son crecientemente significativos cuando la crisis se desata.

Los trabajos de Ferrucci (2003), Alexopoulou et al (2009), González-Rozada y Levy-Yeyati (2005) estudian los efectos globales y específicos de cada país sobre los spreads diferenciando entre corto y largo plazo. Ferrucci (2003) encuentra que en el largo plazo los factores globales, como las condiciones de liquidez externa, y los fundamentales son importantes en la determinación de los spreads.Alexopoulou et al (2009) realiza el análisis para los países de la CEE y concluye que los niveles de la deuda externa de los países, los saldos de las cuentas fiscal y corriente, el tipo de cambio y la inflación, el grado de apertura comercial, así como los diferenciales de tipos de interés a corto plazo juegan un papel importante en el acceso a la financiación a largo plazo de los nuevos países de la UE. Utiliza el enfoque de medias agrupadas para comprobar si otros factores pueden ser relevantes en el largo plazo. Los fundamentales fiscales son más importantes en los países caracterizados por crecientes desequilibrios externos y niveles históricamente altos de los diferenciales. En un contexto de mayor aversión al riesgo, este grupo de países está más expuesto a las fuentes internas de la vulnerabilidad, así como a cambios en la percepción del mercado de los riesgos soberanos. González-Rozada y Levy-Yeyati (2006) hacen lo propio a partir de un modelo de corrección de errores para separar los determinantes de los spreads en factores de corto y largo plazo. Encuentran que los ratings crediticios y los factores globales son importantes tanto en el corto como en el largo plazo, y concluyen que los fundamentales, y no los costos de los préstamos, son determinantes en la exposición a shocks externos.

Los resultados de los trabajos de Levy-Yeyati y Williams (2010) y Jaramillo y Tejada (2011) indican que cuanto más sólidos son los fundamentales de una economía, los efectos globales sobre los spreads disminuyen. Dividen los países según los fundamentales, a saber, con fundamentales fuertes o sólidos y con fundamentales débiles. Levy-Yeyati y Williams (2010) encuentran que aquellos países calificados con grado de inversión presentan una menor sensibilidad en los spreads ante cambios en los indicadores de largo plazo de EUA y en las preferencias de liquidez que aquellos países calificados con grado especulativo. Jaramillo y Tejada (2011) establecen que las condiciones financieras globales juegan un rol fundamental en la determinación de los spreads, a mayor incertidumbre en los mercados mundiales, mayor es la variación en los spreads, pero si la economía presenta mejoras en su tasa de crecimiento, menor es el efecto externo sobre sus spreads.

La volatilidad de los términos de intercambio tiene un efecto significativo en los spreads según Hilscher y Nosbusch (2010). Los términos de intercambio los instrumentan con un índice de precios de un commodity para un país. Para establecer que los términos de intercambio son un buen determinante del spread plantean que muchas economías son importantes exportadoras de commodities, y que si se espera una mejora en los términos de intercambio los spreads caen, y si se espera una caída aumentan. La interpretación “natural” es que cuando los precios de los commodities son altos, es más probable que el exportador de estos pague su deuda externa, lo que reduce el spread de su retorno en el mercado internacional de capitales. Sin embargo, no se puede generalizar la evidencia ya que los países tienen diferentes canastas de exportación.

García-Games y Vicens-Otero (2006) definen una medida de riesgo soberano fuertemente correlacionada con la calificación crediticia otorgada por las agencias internacionales. El modelo determina la capacidad de las economías emergentes de atender el pago de su deuda, así como también los cambios en las calificaciones crediticias de las agencias. Asimismo, demuestran que estas agencias establecen una condición necesaria para el pago puntual de los compromisos externos, que las economías presenten un elevado nivel de riqueza, así como un sendero firme y sostenido de crecimiento económico. La liquidez y la volatilidad cambiaria son las variables más importantes en el corto plazo, mientras que la solvencia y el equilibrio interno de la economía son los factores más importantes en el mediano y largo plazo.

Argentina

El trabajo empírico de Oks y González Padilla (2000) estudia la importancia de los factores domésticos y externos en la determinación del premio por riesgo soberano de Argentina durante el período 1994-1999. En particular, amplían los factores explicativos de carácter financiero y/o de liquidez sistémica pues toman como eventos clave la crisis del Tequila y la crisis asiática, y con ese fin incluyen determinantes que aproximen la madurez de la deuda y la liquidez sistémica.

También para el caso argentino Nogués y Grandes (2001) analizan una serie de determinantes de riesgo país argentino para el período 1994-1998. El impacto de la crisis del tequila en Argentina y de la crisis asiática contribuyó a poner de manifiesto la importancia de factores de liquidez y fragilidad financiera como posibles determinantes de la volatilidad en los mercados de capital. Ligado a ello, las reformas estructurales que apuntan a reducir la vulnerabilidad en dichos sectores adquirieron notoriedad en Argentina, después del efecto Tequila, y en otros países emergentes tras la crisis asiática. Concluyen que además de los canales fiscales, existen canales de transmisión que afectan las decisiones del sector privado. Cuanto más difícil es conseguir financiamiento, el potencial de realizar nuevas inversiones se acota y por ende aparecen presiones de demanda sobre los mercados financieros domésticos. Asimismo, el trabajo incorpora y verifica la importancia relativa de factores de liquidez sistémica, y corrobora la importancia de otros factores explicativos del riesgo país considerados factores de contagio con relación a crisis de países emergentes, la aversión al riesgo de inversores internacionales, factores fiscales y políticos.

Por otro lado, Ávila (2010) estudia la relación empírica entre el riesgo país y las principales variables macroeconómicas de Argentina. Utiliza datos trimestrales para el período 1981-2006, separando el análisis en dos partes, un primer análisis desde el tercer trimestre de 1981 hasta el cuarto trimestre de 1997 y luego desde el primer trimestre de 1993 hasta el cuarto trimestre de 2006. En su trabajo encuentra una fuerte correlación negativa entre el riesgo país y el PIB, el consumo y la inversión, y una fuerte correlación positiva del riesgo país con la cuenta corriente. Asimismo, concluye que en un período recesivo no se cumple la Ley de Say.

Perú

La Dirección General de Asuntos Económicos y Sociales de Perú en su Boletín de Transparencia Fiscal (2009) propone establecer empíricamente la importancia de factores domésticos y externos en la determinación del riesgo país o prima por riesgo soberano durante el período 1997-2002. Los resultados de la investigación muestran que pertenecer a una región determinada -Latinoamérica - ejerce una influencia significativa en el comportamiento del riesgo soberano. Asimismo, otros factores significativos en términos estadísticos son el crecimiento económico, el déficit fiscal, la variación del stock de la deuda externa, la tasa LIBOR, la confianza en la economía y la incertidumbre política.

Ecuador

Lindao Jurado, Erazo Blum y González Astudillo (2009) realizan un trabajo empírico para Ecuador en el cual se preguntan cuáles son los determinantes del riesgo país para la economía ecuatoriana. Parten de un modelo de variables cointegradas que se considera que inciden en la calificación de riesgo. Los resultados indican que las variables macroeconómicas como la deuda y el índice de precios al consumidor son las de mayor significatividad al momento de valorar la calificación de riesgo. Asimismo, la variable de competitividad representada por el índice de los términos de intercambio y la variable de liquidez reflejada en la reserva internacional de libre disponibilidad son significativas. Finalmente resulta significativa la variable dummy que representa la implementación del sistema de dolarización.

México

López-Herrera, Venegas-Martínez y Gurrola-Ríos (2013) examinan las relaciones entre el EMBI+ de México y factores de riesgo locales y externos, analizando las relaciones de largo plazo y la dinámica y tomando en cuenta los efectos de las recesiones económicas ocurridas durante el período 1997-2011. Los resultados obtenidos sugieren que el EMBI+ puede verse como un condicionante del comportamiento de las variables financieras. El motivo es que es mayor la influencia que puede ejercer la dinámica del EMBI+ sobre la dinámica de la tasa de interés y el tipo de cambio, que la influencia de estas últimas variables sobre aquella. Lo mismo sucede con los derrames de la volatilidad entre las variables domésticas y el EMBI+. Rosas, Ortega y Díaz-Bautista (2015) realizan un trabajo empírico donde verifican la existencia de una relación de largo plazo entre el índice de riesgo país y el flujo de inversión extranjera de cartera hacia la economía mexicana.

Valderrama-Santibañez y Neme-Castillo (2009) toman a China y a México como casos paradójicos en donde al existir mayor nivel de riesgo, los flujos de inversión (IED) son más grandes. Planteando como hipótesis que en el período 1990-2007 la IED no responde al nivel de riesgo, primero establecen los determinantes del riesgo país y luego estiman la relación con la IED. Los resultados indican que existe una fuerte relación directa entre el índice de IED y el riesgo país.

II.Marco teórico

La relación entre los spreads de deuda soberana de los mercados emergentes y los factores internos y externos de las economías en consideración se puede representar a partir del trabajo de Edwards (1985).

La condición de equilibrio para un inversor neutral al riesgo que le presta a un país cuya probabilidad de default es distinta de cero y es tomador de precios en el mercado global de deuda es:

Si este modelo se expande a varios países (i) y a varios períodos (t):

Donde:

P (Xit): probabilidad de default del país i deudor en el período t en función de sus fundamentales(X)

rt*: tasa de interés global libre de riesgo en el período t

sit: premio al riesgo del país i en el momento t

Se supone que en caso de default la tasa de retorno del acreedor es cero.

Utilizando esta condición de equilibrio como base, el inversor le solicita al deudor que lo compense por la probabilidad de default, es decir que el premio al riesgo o el spread será:

donde el premio al riesgo esta positivamente relacionado con la probabilidad de default y con la tasa de interés global libre de riesgo.

Se supone que la probabilidad de default tiene la siguiente forma logística:

Donde βii indica el correspondiente coeficiente del fundamental del país i.

Luego el spread se puede expresar como:

El spread de un bono en el período t está determinado por los fundamentales del país emisor y por la tasa libre de riesgo. Si se expresa la última ecuación en términos logarítmicos y se adiciona un término de error.

De esta manera se obtiene la ecuación para estimar el spread de los bonos de una economía, que es la medida del riesgo país de una economía i en el momento t. Adicionalmente y siguiendo el trabajo de Dumičić y Ridzak (2011), las variables que explican el riesgo país se pueden dividir en cuatro grupos: indicadores macroeconómicos, indicadores de solvencia externa y soberana, convergencia a una región económica y clima monetario global. Según la categorización precedente, se puede reescribir la ecuación anterior de la siguiente manera:

Donde:

Mj(i,t) es una matriz con los indicadores macroeconómicos j en filas y valores del país i en el momento t en columnas.

Sj(i,t) es una matriz equivalente a la anterior con los indicadores de solvencia externa y soberana.

E(i,t) es la variable dummy de pertenencia a un mercado común del país i en el momento t.

Gjt es el vector del clima de negocios global.

εit es el término de error.

III.Metodología

En esta sección se presenta la técnica econométrica aplicada al modelo a estimar en el caso de las ocho economías.

Según la revisión de la literatura de los trabajos relacionados, la técnica econométrica más utilizada es la de datos de panel con efectos fijos. Los trabajos de Comelli (2012), Csonto e Ivaschenko (2013), Hartelius et al (2008), Jaramillo y Tejada (2011)), Levy-Yeyati y Williams (2010), Valderrama-Santibañez y Neme-Castillo (2009) y García-Games y Vicens-Otero (2006), utilizan esta técnica.

Los datos se organizaron en un panel y la metodología que se utilizó fue la de efectos fijos. La misma tiene en cuenta los efectos fijos de las unidades de análisis que en este trabajo son las grandes economías latinoamericanas ya mencionadas, los cuales pueden ocasionar comportamientos no aleatorios de las variables, y las series de tiempo, cuyos datos tienen su propia dinámica que debe ser estudiada.

La metodología de efectos fijos es una técnica econométrica en la cual se “sigue” a la unidad económica (países en nuestro caso) en distintos periodos de tiempo (trimestres desde 1993 a 2019 inclusive). Como en toda regresión existen variables no observables siendo usual que los regresores estén correlacionados con estas variables no observadas y, por ende, generen estimadores inconsistentes (heterogeneidad no observada). El estimador de efectos fijos permite eliminar esa heterogeneidad no observada que no varía en el tiempo.

Para esta parte del trabajo se utiliza una versión simplificada del presentado por Dumičić y Ridzak (2011) y expuesto en la sección anterior.

Tomando el modelo a estimar presentado en la ecuación (8) y agrupando las variables explicativas en un común Xit con sus respectivos coeficientes, a modo de simplificación se obtiene:

Xit contiene las variables observables, tanto los fundamentales como los factores externos a las economías.

La parte inobservable del modelo está en εit, que se descompone en ui y en αit. Luego ui es una variable más a estimar.

Entre los determinantes inobservables del riesgo país hay factores idiosincráticos y factores globales.

Para controlar por efectos fijos se incluyen dummies por país (E) y por trimestre (T)

Efectos fijos por país y por trimestre:

sit = ∑βiXit + γ2E2 +…+ γ8E8 + δ1993-III T1993-III +…+ δ2015-IIIT2015-III + αit

IV.Bases de datos

La investigación se realizó en base a la información de 8 economías latinoamericanas; Argentina, Brasil, Chile, Colombia, Ecuador, Perú, México y Venezuela, para el período 1993-2019. Los datos son trimestrales, desde el segundo trimestre de 1993 hasta el cuarto trimestre de 2019. Para poder llevar a cabo las estimaciones se debió construir una base de datos con la información proveniente, en primer lugar, del banco de inversión JP Morgan, como así también del Banco Mundial, el Banco Interamericano de Desarrollo y CEPAL.

En cuanto a las variables a utilizar en el estudio, la variable dependiente o de resultado utilizada es el indicador del riesgo país, medido por el EMBIG (embi). El motivo de utilizar esta variable es que la misma se encuentra disponible para todas las economías y para la mayoría de los períodos considerados3.

Para la construcción de las series de los spreads se utilizaron los datos provenientes de Bconomics (1993-1998), Bloomberg (1999-2014) y de la Gerencia de Información y Análisis Económico - Subgerencia de Economía Internacional, MECON, Argentina para el resto del periodo.

Las variables independientes, siguiendo la literatura relacionada y en función a la disponibilidad de datos4son:

Tasa de crecimiento del PIB (expresado en porcentaje): Se espera que el signo sea negativo, ya que cuando una economía crece, es sinónimo de buen comportamiento y mejora en los indicadores, es decir, una economía en crecimiento es un signo de confianza para los inversores, por ello el riesgo país es menor. Los trabajos de Dumičić y Ridzak(2011), Jaramillo y Tejada (2011) y Nogués y Grandes (2001) obtienen una relación negativa y significativa entre la tasa de crecimiento real del PIB y el riesgo país.

Tipo de cambio real efectivo: es uno de los principales indicadores de la competitividad exterior de la economía nacional con otro país o con un conjunto de países, respectivamente. El tipo de cambio real entre dos monedas (el multilateral es un promedio de los bilaterales) es la ratio entre el producto del tipo de cambio nominal bilateral y un índice de precios que refleja el poder adquisitivo de la moneda extranjera y un índice de precios que refleja el poder adquisitivo de la moneda nacional. En este trabajo se toma el tipo de cambio real multilateral. Es una variable que está muy afectada por el clima del mercado financiero. Si el mercado percibe que el tipo de cambio subirá, en el extremo, se prevé una depreciación, el efecto sobre el riesgo país será un aumento, y viceversa si se espera una apreciación de la moneda doméstica. Se espera entonces que el sigo de esta variable sea positivo.

Balance de la cuenta corriente como porcentaje del PIB: La cuenta corriente registra las exportaciones e importaciones de bienes y servicios de una economía. La necesidad de préstamos internacionales por parte de una economía se puede definir como la suma del déficit en cuenta corriente (incluyendo el pago de intereses), el pago del capital y las variaciones en las reservas internacionales. La cuenta corriente engloba el total de transacciones con el resto del mundo e indica la acumulación o desacumulación de reservas internacionales. Cuando la balanza en cuenta corriente presenta un saldo negativo, indica que los pagos derivados de la compra de bienes y servicios y de las transferencias y rentas superan los ingresos. Para financiar ese déficit la economía tiene que vender activos nacionales (acciones, inmuebles) al extranjero o bien pedir prestado a bancos extranjeros. La ratio balance en cuenta corriente/PIB es la que se utiliza en la literatura y en este trabajo. Cuanto menor es el balance de cuenta corriente, mayor es la dependencia de la economía de las entradas de capital (es un país deudor neto) y es percibido como más vulnerable ante las eventuales reversiones en los flujos de capitales internacionales. Los spreads aumentan para compensar el aumento equivalente en el riesgo de default de la deuda pública.

Los trabajos de Cantor y Packer (1996), Dumičić y Ridzak, (2011), Edwards (1985), Ferrucci (2003) y Nogués y Grandes (2001) obtienen resultados no significativos para esta variable.

Balance fiscal como porcentaje del PBI: Cuando el déficit del gobierno5 aumenta, se espera que el riesgo país también lo haga, pues un aumento de déficit fiscal indica que el gobierno no puede hacer frente a la totalidad de sus gastos y por ende tendrá que financiarse con otros medios, además de los impuestos. La forma de financiarse puede ser a partir de la emisión monetaria (en cuyo extremo genera inflación), la emisión de deuda (que implica mayores costos para los próximos gobiernos) o privatizaciones. Cuanto mayor y recurrente sea el déficit fiscal, los inversores mirarán con más desconfianza al país y por ende se espera que el riesgo país aumente.

Presión tributaria como porcentaje del PIB: esta variable indica el total de ingresos tributarios como porcentaje del PIB con los que cuenta una economía. Si la presión tributaria en un país aumenta indica que los recursos del sector privado se derivan al sector público para realizar inversiones. El efecto sobre el crecimiento va a estar sumamente ligado con la productividad de la inversión pública, y es posible que la distorsión generada por los impuestos pueda ser sobrecompensada por los beneficios del capital público (Artana 2006). El efecto sobre el riesgo país puede ser positivo o negativo dependiendo del destino de los recursos tributarios. La intuición sugiere que mayores impuestos quiten recursos para afrontar deudas, o que se vuelvan más costosas las inversiones o la contratación de mano de obra, es decir que provocarían “turbulencias” en el clima de negocios.

Deuda externa como porcentaje del PIB: Se espera que el signo de la variable sea positivo, ya que un país que aumenta sus pedidos de financiamiento en el exterior estaría dando la señal de que no es capaz de producir los recursos suficientes para hacer frente a sus gastos, y consecuentemente, cuánto más deuda posea, menos atractivo será para los inversores y por ende la probabilidad de hacer frente a sus pagos es más baja, aumentando así el indicador de riesgo país.

Reservas internacionales al final del período, tomadas como porcentaje del PIB: Si las reservas internacionales que posee un país aumentan, dado que las mismas ayudan a la estabilidad del poder adquisitivo de la moneda nacional mediante la compensación de la balanza de pagos, es decir, las diferencias entre los ingresos y egresos de divisas del país, el país es visto como una economía confiable y por ende el riesgo país cae. Se espera entonces que esta relación sea negativa. Este resultado lo obtienen los trabajos de Dumičić y Ridzak(2011), Hilscher y Nosbusch (2010), Jaramillo y Tejada (2011) y Levy-Yeyati y Williams (2010).

Tasa de interés internacional: La tasa de interés de Estados Unidos es un referente en el mercado mundial de diversas actividades financieras. Utilizando los datos que presenta el Banco Mundial esta variable se toma como indicador del clima de negocios mundial. Dado que los indicadores de la economía norteamericana se toman como referencia de muchas economías del resto del mundo, cuando la tasa de interés de Estados Unidos sube, estaría dando la señal al mercado que las inversiones en dicho país son más atractivas, motivando así a los agentes a mover inversiones de un país a otro y por lo tanto de una divisa a otra. Mayores tasas de interés en Estados Unidos, mientras todas las demás variables permanecen constantes, impulsan un incremento en el valor del dólar. El riesgo país de las economías del resto del mundo aumentaría ya que se encarece el crédito del deudor. Para Csonto e Ivaschenko (2013) el efecto de la tasa de interés internacional sobre el riesgo país no es significativo. Mientras que Ferrucci (2003), González-Rozada y Levy-Yeyati (2005) y Hilscher y Nosbusch (2010) encuentran que la relación es positiva y significativa.

Las dos últimas variables se incluyen pues se podría esperar que el riesgo país de un cierto trimestre responda con un rezago a las noticias económicas6, y estos datos salen también con un rezago. Aunque a veces el mercado anticipa o proyecta esas variables, en cuyo caso el efecto sería contemporáneo. Asimismo, el mercado puede formarse expectativa de cuál será el índice del riesgo país en los próximos trimestres, y actuar en consecuencia, afectando el riesgo país del momento presente.

Variables dummy:

Pertenencia a una región económica: se utiliza una variable dummy la cual toma el valor 1 cuando el país pertenece al Mercosur o es país asociado y toma el valor 0 en otro caso. Esta variable indicaría que las economías bajo análisis, al formar parte de un mercado común, gozarían de cierta “protección” ante eventuales shocks externos a la región, pero también podrían sufrir las repercusiones de decisiones o crisis en los países miembros de ella. El trabajo de Dumičić y Ridzak (2011) utiliza una variable de convergencia a la Unión Europea (UE). Los autores consideran que la UE les brinda a los países miembro una cierta “credibilidad”, si bien toman en consideración el efecto disciplinario que toma la UE ante el caso de Grecia. Si se considera como una forma de detectar contagio, entonces se esperaría que el efecto de la variable sea positivo y significativo.

Tamaño de la economía en función a su ingreso: Las economías, según la clasificación del Banco Mundial pueden ser de ingreso bajo, de ingreso medio bajo, de ingreso medio alto o de ingreso alto. Para cada categoría se incluye una dummy. Se utiliza la clasificación actualizada a septiembre 2014. Los países que se incluyen en el presente trabajo son de ingreso alto o de ingreso medio alto. Estas variables dummy de ingreso son una proxy de la riqueza del país, de la calidad institucional y la estabilidad macroeconómica y social. Se esperaría que los países de menores ingresos presenten un riesgo país más alto.

La tabla 1 resume las estadísticas descriptivas de las variables previamente mencionadas.

Tabla 1 Estadísticas descriptivas.

| Variable | Observaciones | Media | Desvío | Mínimo | Máximo |

|---|---|---|---|---|---|

| Estándar | |||||

| embi (pb) | 787 | 749.51 | 1,171.96 | 57 | 16,536.00 |

| crecimiento PIB(%) | 704 | 2.8 | 5.14 | -26.79 | 36.06 |

| Cuenta corriente(%PIB) | 768 | -0.74 | 4.08 | -9.18 | 18.42 |

| tasa_interes_int | 864 | 2.46 | 2.27 | 0.07 | 6.53 |

| Balance fiscal (%PIB) | 633 | -1.23 | 2.73 | -10.22 | 8.63 |

| Deuda externa(%PIB) | 773 | 38 | 18.93 | -9.34 | 163.97 |

| TCRE | 742 | 103.89 | 26.67 | 62.97 | 255.99 |

| reservas(%PIB) | 848 | 12.4 | 6.69 | 1.25 | 34.78 |

| presion trib(%PIB) | 688 | 12.5 | 4.18 | 5.58 | 31.5 |

| Mercosur | 864 | 0.5 | 0.5 | 0 | 1 |

| Ing_medio_alto | 864 | 0.88 | 0.33 | 0 | 1 |

| Ingreso_alto | 864 | 0.13 | 0.33 | 0 | 1 |

Fuente: Elaboración propia.

La matriz de correlación revela que el riesgo país se correlaciona de manera negativa con el crecimiento del PIB, el porcentaje de reservas internacionales, la presión tributaria y el nivel de ingreso alto de las economías (cuanto mayor es el nivel de ingreso de las economías menor es el riesgo país). Por otro lado, el tipo de cambio real, el balance fiscal, la deuda externa se correlacionan positivamente con el riesgo país, como así también si las economías son de ingreso medio alto y si el país forma parte del Mercosur.

Tabla 2 Matriz de correlación

| Tasa_int_int | Presion trib | Ing.medio | |||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|

| embi | Crec_PIB Cta | cte | Bce_fiscal Deuda_ext | TCRE reservas | Mercosur_alto | Ing_alto | |||||

| 1.00 | |||||||||||

| -0.51 | 1.00 | ||||||||||

| 0.26 | 0.07 | 1.00 | |||||||||

| -0.01 | 0.20 | 0.09 | 1.00 | ||||||||

| 0.02 | 0.43 | 0.33 | 0.33 | 1.00 | |||||||

| 0.68 | -0.18 | 0.09 | 0.15 | 0.08 | 1.00 | ||||||

| 0.33 | -0.11 | 0.31 | -0.16 | 0.05 | 0.16 | 1.00 | |||||

| -0.24 | 0.19 | 0.10 | -0.13 | 0.l1 | -0.03 | -0.11 | 1.00 | ||||

| -0.25 | 0.02 | 0.02 | -0.29 | -0.02 | -0.20 | 0.09 | 0.33 | 1.00 | |||

| 0.19 | -0.18 | 0.32 | 0.00 | -0.03 | 0.14 | 0.12 | 0.09 | 0.35 | 1.00 | ||

| 0.17 | -0.08 | -0.01 | 0.00 | -0.32 | -0.18 | 0.05 | .0.27 | -0.30 | -0.38 | 1.00 | |

| -0.17 | 0.08 | 0.01 | 0.00 | 0.32 | 0.18 | -0.05 | 0.27 | 0.30 | 0.38 | -1.00 | 1.00 |

Fuente: Elaboración propia.

V. RESULTADOS

La elección de trabajar con datos de panel con efectos fijos se realizó sobre la base de estudios previos de la literatura relacionada. Los efectos fijos de trimestre y país controlan por factores comunes a un período (se utilizan datos trimestrales) o país, más allá de las variables domésticas que cambian período a período. En función con la disponibilidad de datos se estimó el modelo base controlando por efectos fijos por país y por periodo, por país y luego se controló por efecto fijos de período (columnas 1, 2 y 3 respectivamente en la tabla 3).

Tabla 3 Resultado de la estimación con efectos fijos. Grandes economías latinoamericanas. Datos trimestrales 1993-2019.Variable dependiente: EMBI (pb).

| (1) | (2) | (3) | |

|---|---|---|---|

| crecimiento PIB(%) | 22.80 (12.54) |

-4.62 (8.10) |

58.65 (12.82) |

| Cuenta corriente(%PIB) | 24.71 (17.76) |

10.34 (15.71) |

34.13 (18.42) |

| tasa_interes_int | 593.15** (177.23) |

-70.88*** (19.49) |

-68.43 (131.47) |

| Balance fiscal (%PIB) | -36.95 (17.73) |

9.43 (14.89) |

-38.68** (14.22) |

| Deuda externa(%PIB) | 25.46*** (4.43) |

19.22*** (2.79) |

19.36*** (3.23) |

| TCRE | -1.54 (2.32) |

1.29 (1.28) |

2.19 (1.17) |

| reservas(%PIB) | -28.25 (11.21) |

-31.04** (10.22) |

-26.89*** (5.20) |

| presion trib(%PIB) | 91.20** (31.23) |

-17.65 (7.99) |

-30.26 (12.23) |

| Constante | -3,491.66 ** (1,264.81) |

698.37 (346.99) |

304.49 (689.88) |

| Observaciones | 320 | 320 | 320 |

| Estadistico -F | 5.41 | 20.03 | 3.78 |

| R2 | 0.63 | 0.48 | 0.52 |

| Efectos fijos por país | si | si | no |

| Efectos fijos por trimestre | si | no | si |

Nota: *, ** y *** indican niveles de significatividad del 10%,5% y 1% respectivamente. Los errores estándar figuran entre paréntesis.

Fuente: Cálculos propios.

El resultado de las estimaciones indica que la deuda externa es una variable significativa en la determinación del riesgo país cuando se tienen en cuenta los efectos fijos por país y por trimestre tanto por separado como conjuntamente (columnas 1,2 y 3). El signo de esta variable es el esperado y coinciden con los de la literatura relacionada.

Cuanto mayor es la deuda externa de una economía, la percepción de default de ese país por parte de los inversores aumenta, aumentado de esta manera los spreads. El riesgo país aumenta en promedio un 20% cuando se tienen en cuenta los efectos fijos por país, por trimestre y por país y por trimestre (columnas 1,2 y 3).

Las reservas internacionales son un determinante significativo del riesgo país ya que ayudan a la estabilidad del poder adquisitivo de una economía compensando la balanza de pagos. Cuando se consideran los efectos fijos por trimestre por un lado y por país por otro, siendo mayor la magnitud de la reducción del riesgo país cuando se introduce este último control (columna 2). Si ingresan más divisas al país, éste es visto como una economía confiable. Los resultados coinciden con los encontrados en los trabajos de Dumičić y Ridzak (2011), Hilscher y Nosbusch (2010), Jaramillo y Tejada (2011) y Levy-Yeyati y Williams (2010).

La tasa de interés internacional es una variable que afecta el spread de manera positiva y significativa cuando se controla por país y trimestre (columna 1) coincidiendo con los resultados encontrados por Ferrucci (2003), González-Rozada y Levy-Yeyati (2005) y Hilscher y Nosbusch (2010). Mayores tasas de interés en Estados Unidos, mientras todas las demás variables permanecen constantes, impulsan un incremento en el valor del dólar. El riesgo país de las economías del resto del mundo aumentaría ya que se encarece el crédito del deudor. Cuando se controla por país (columna 2), esta variable afecta el spread de manera negativa y significativa.

A continuación, se incluye la variable independiente rezagada un período, columna (1), y adelantada un período (columna 2). En este caso se supone que el riesgo país de un cierto trimestre responda con un rezago a las noticias económicas, y estos datos salen también con un rezago. Aunque a veces el mercado anticipa o proyecta esas variables, en cuyo caso el efecto sería contemporáneo. Los resultados se presentan en la tabla 4.

Tabla 4 Resultado de la estimación con efectos fijos por país y trimestre. Grandes economías latinoamericanas. Datos trimestrales 1993-2019.Variable dependiente: EMBI (pb)

| (1) | (2) | |

|---|---|---|

| crecimiento PIB(%) | 14.86 (8.71) | 20.26 (9.48) |

| Cuenta corriente(%PIB) | 23.57 (12.31) | -10.52 (13.67) |

| tasa_interes_int | 7.76 (127.09) | 350.73* (134.65) |

| Balance fiscal (%PIB) | -12.33 (12.38) | -24.81 (13.43) |

| Deuda externa(%PIB) | 3.36 (3.36) | 12.02*** (3.50) |

| TCRE | -0.98 (1.61) | -1.95 (1.75) |

| reservas(%PIB) | -13.33 (7.82) | -16.68 (8.52) |

| presión trib(%PIB) | -11.44 (22.54) | 58.19 (23.73) |

| embi1 | 0.64*** (0.04) | |

| embi2 | 0.77*** (0.057) | |

| Constante | 478.77 (909.90) | -2,340.05 (959.59) |

| Observaciones | 320 | 320 |

| Estadístico -F | 14.44 | 11.65 |

| R2 | 0.83 | 0.79 |

| Efectos fijos por país | Si | si |

| Efectos fijos por trimestre | Si | si |

Nota: *, ** y *** indican niveles de significatividad del 10%,5% y 1% respectivamente. Los errores estándar figuran entre paréntesis. Fuente: Cálculos propios.

Cuando se incorpora como variable explicativa el riesgo país del período anterior (columna 1), la deuda externa y la tasa de interés internacional dejan de ser significativas. Sin embargo, cuando se tienen en cuenta las expectativas de los spreads (columna 2) la deuda externa como porcentaje del PIB es entonces una variable determinante al momento de explicar los cambios en el riesgo país. En este caso la magnitud de la variación de los spreads ante cambios en la deuda externa es menor que en el modelo que no incorpora adelanto de la variable dependiente (ver tabla 3). Podría entenderse entonces que las expectativas del spread de deuda es determinante importante al momento de explicar las variaciones actuales del riesgo país. Sin embargo, y siguiendo la literatura relacionada, el spread de deuda se explica tanto por factores internos de las economías, como por factores globales. Para el caso de los países de América Latina, la deuda externa es una variable que influye de manera significativa, tanto estadística como económicamente, y con los signos esperados, sobre el riesgo país

Finalmente se incorpora al análisis las variables dummy como variables de control a fin de confirmar la robustez de los resultados anteriormente obtenidos En la tabla 5 se presentan los resultados controlando si la economía es un país considerado como país de ingreso alto o ingreso medio alto (columna 1) y por la pertenencia de la economía al Mercosur (columna 2).

Tabla 5 Resultado de la estimación con efectos fijos por país y trimestre. Grandes economías latinoamericanas. Datos trimestrales 1993-2019.Variable dependiente: EMBI (pb)

| (1) | (2) | |

|---|---|---|

| crecimiento PBI(%) | 22.80 (12.54) | 22.80 (12.55) |

| Cuenta corriente(%PBI) | 24.70 (17.76) | 24.71 (17.76) |

| tasa_interes_int | 539.15** (177.23) | 539.15** (177.23) |

| Balance fiscal (%PBI) | -36.94 (17.73) | -36.94 (17.74) |

| Deuda externa(%PBI) | 25.45*** (4.43) | 25.45*** (4.43) |

| TCRE | -1.54 (2.32) | -1.54 (2.32) |

| reservas(%pbi) | -28.25 (11.21) | -28.26 (11.21) |

| presión trib(%PBI) | 91.20** (31.22) | 91.20** (31.23) |

| Mercosur | 681.92 (304.19) | |

| Ingreso_medio_alto | 1,361.89** (251.36) | |

| Ingreso_alto | - | - |

| Constante | 4,853.55** (1,407.64) | 4,173.58** (1,438.95) |

| Observaciones | 320 | 320 |

| Estadístico -F | 5.41 | 5.41 |

| R2 | 0.63 | 0.64 |

| Efectos fijos por país | si | Si |

| Efectos fijos por trimestre | si | Si |

Nota: *, ** y *** indican niveles de significatividad del 10%,5% y 1% respectivamente. Los errores estándar figuran entre paréntesis.

Fuente: Cálculos propios.

En ambos casos se confirma que la tasa de interés internacional y la deuda externa son determinantes significativos del riesgo país, con diferente magnitud. Al igual que en los trabajos de Edwards (1985), Alexopoulou et al (2009), Ferrucci (2003), Hilscher y Nosbusch (2010) y Jaramillo y Tejada (2011), la deuda externa es un factor determinante en las variaciones que presenta el riesgo país. Esta relación es positiva y significativa tanto estadística como económicamente. Asimismo, la tasa de interés internacional es otro de los factores significativos que explican las fuertes alzas y bajas del riesgo país, coincidiendo con los resultados de Ferrucci (2003), González-Rozada y Levy-Yeyati (2005) y Hilscher y Nosbusch (2010). Adquiere importancia el tamaño de la economía (columna 1) como determinantes del riesgo país en las economías latinoamericanas estudiadas y la presión tributaria cuando se controla por tamaño de la economía y pertenencia a una región (columnas 1 y 2). Si la presión tributaria en un país aumenta indica que los recursos del sector privado se derivan al sector público para realizar inversiones. La intuición sugiere que mayores impuestos quiten recursos para afrontar deudas, o que se vuelvan más costosas las inversiones o la contratación de mano de obra, es decir que provocarían “turbulencias” en el clima de negocios.

Conclusiones

El objetivo de acelerar el desarrollo de las economías latinoamericanas mediante una inversión más intensa y un crecimiento más rápido se ha logrado en los años noventa gracias a préstamos cuantiosos y a tasas de interés muy favorables. Sin embargo, los episodios de crisis en la región con los consecuentes vaivenes institucionales generaron atrasos en los pagos y la demanda de nuevos préstamos. Estos episodios llevaron a aumentar los niveles de deuda de estas economías, como establece la teoría del sobreendeudamiento7, en el caso de existir alguna probabilidad de que la deuda llegue a superar la capacidad de reembolso del país, el costo previsto del servicio de la deuda desalentaría la inversión nacional y extranjera, perjudicando así el crecimiento. Los posibles inversionistas tendrán temor de invertir en el país, a menos que se motive a estos últimos. La forma de hacerlo es ofreciendo una tasa de interés más alta. Si las condiciones políticas, económicas y sociales son favorables a los intereses del inversor, éste decidirá invertir en dicho país. Asimismo, en economías abiertas, el riesgo país es un determinante de la tasa de interés doméstica, variable ésta que afecta las decisiones de consumo e inversión de los agentes de la economía y por lo tanto el nivel de actividad. Es por ello, que en la agenda política se deben incluir aquellas acciones tendientes a mantener los niveles de deuda externa en valores “sostenibles”. Esto se logra a partir de auditar eficazmente el destino de los fondos solicitados para inversiones, como así también el cumplimiento de los pagos y tratando de evitar la renegociación de la deuda.

Con relación a la tasa de interés internacional, y según el estudio realizado, el riesgo país estaría determinado no solo por factores propios de las economías sino por factores externos también. Es por ello muy importante que las economías trabajen en fortalecer las instituciones para así reducir el impacto de las variaciones en la tasa de interés internacional.

Se pone entonces de manifiesto la importancia de contar con las políticas económicas que reduzcan la deuda externa y fortalezcan las instituciones domésticas. De esta manera se podrían morigerar los efectos sobre el riesgo país y se brindarían las condiciones políticas, económicas y sociales favorables a los intereses de los inversores.

nova página do texto(beta)

nova página do texto(beta)