Introducción

El Tratado de Libre Comercio de América del Norte (TLCAN) ha sido uno de los acuerdos más importantes en materia de integración económica a nivel mundial.1 Formalmente, el TLCAN estableció una zona de libre comercio de bienes y servicios; facilitó la movilidad de los flujos de inversión extranjera; y, en cierta medida, promovió un marco legal y regulatorio común para Canadá, México y Estados Unidos. La particularidad que distinguió al TLCAN de otros acuerdos similares es que los países que lo integran tienen significativas diferencias en su desarrollo económico y financiero. De hecho, hay quienes consideran que el TLCAN ha contribuido a reducir dichas diferencias (Lederman, Maloney y Servén, 2005).

En este contexto, suele creerse que el TLCAN y otros acuerdos similares han promovido la integración de los mercados financieros. Esta creencia frecuentemente se justifica en términos de que la integración comercial facilita que haya ajustes y homogeneidad en los requerimientos de rentabilidad, de liquidez y de exposición al riesgo entre los países (Ledermann, Maloney y Servén, 2005). Asimismo, se justifica en argumentos basados en la existencia de arbitraje entre los mercados financieros y de armonización de los marcos regulatorios de los países (Phylaktis y Ravazzolo, 2002; Ho, 2009; Spielau, 2012).

Paradójicamente, no hay muchos estudios econométricos sobre la región del TLCAN que validen la mencionada creencia. Esta escasez de estudios se explica por la falta de series idóneas para estudiar los mercados y por la existencia de cambios estructurales en las economías de la región. También se justifica por la falta de consensos sobre cómo definir la integración financiera de manera empírica. Por estas razones, los estudios existentes suelen enfocarse en las tendencias de largo plazo y en las interrelaciones de los mercados bursátiles (v.g. Aggarwal y Kyaw 2005; Ortiz, López-Herrera y Cabello, 2007; Lahrech y Sylwester, 2013; López-Herrera, Santillán-Salgado y Ortiz, 2014; Donadelli y Paradiso, 2014).

En este estudio se analiza la integración de los mercados monetarios, cambiarios y bursátiles de la región del TLCAN. La principal hipótesis de la investigación es que el acuerdo comercial ha promovido la integración de los mercados financieros de manera diferenciada. La investigación se sustenta en estadísticas descriptivas, pruebas Phillips-Perron de raíces unitarias, pruebas Zivot-Andrews de cambio estructural endógeno, series de correlaciones dinámicas estandarizadas y estimaciones de mínimos cuadrados ordinarios. La muestra analizada incluye series representativas de los mercados financieros de Canadá, México y Estados Unidos para el periodo de enero de 1995 a enero de 2019.

El análisis de correlación dinámica se usa aquí porque las características del periodo 1995-2019 restringen el uso de las técnicas que suelen utilizarse para estudiar la integración de los mercados. Particularmente, el periodo considerado se caracteriza por diversos acontecimientos que potencialmente indujeron cambios estructurales en la región del TLCAN. Estos acontecimientos incluyen: 1) las crisis de México de 1995 y 2009; 2) la consolidación de la Unión Europea y el Euro en 1999; 3) la crisis bursátil de las empresas tecnológicas estadounidenses en 2000; 4) el ingreso de China a la Organización Mundial de Comercio en 2001; y 5) la Crisis Financiera Global ocurrida entre 2007 y 2009.

El estudio complementa la literatura econométrica sobre la integración de los mercados financieros del TLCAN. El mismo tiene similitudes metodológicas con el estudio de Billio et al. (2017) .2 Sus principales objetivos y contribuciones refierena: 1) La descripción de las dinámicas de largo plazo de las series representativas de los mercados financieros de la región; 2) la identificación de las fechas donde pudieron haber ocurrido cambios estructurales en las dinámicas de los mercados; 3) la estimación del grado de integración de los mercados usando series de correlaciones con ventanas móviles de 24 y 36 meses; y, 4) la caracterización de los procesos de integración de los mercados.

El estudio y análisis de la integración financiera en la región del TLCAN se justifica por razones académicas y de política económica. Sin lugar a dudas, el proceso actual de modernización del acuerdo inducirá cambios estructurales en las relaciones comerciales, el entorno macroeconómico y los mercados de factores de la región. Sin embargo, la dinámica de los mercados financieros de la región ha sido un tema que ha permanecido relativamente al margen de toda discusión. En este contexto, el conocimiento de las relaciones entre la integración comercial y financiera de los mercados resulta pertinente para entender y prever las posibles consecuencias de la modernización del acuerdo.

El estudio está organizado en cuatro secciones. La primera sección incluye la revisión de la literatura. La segunda sección plantea la metodología de investigación. La tercera sección describe la base de datos, e incluye las estadísticas descriptivas y las pruebas de raíces unitarias y de cambio estructural endógeno. La cuarta sección incluye el análisis de las series de correlaciones dinámicas con ventanas móviles de 24 y 36 meses. Aquí se estudian el grado de integración de los mercados financieros y se evalúan las tendencias de largo plazo de los procesos de integración financiera. Finalmente, se presentan las conclusiones. El apéndice incluye algunas estimaciones y gráficas complementarias.

I. Revisión de la literatura

El TLCAN es uno de los acuerdos de comercio preferencial más estudiados por razones económicas, comerciales y políticas.3 Particularmente, Ledermann, Maloney y Servén (2005) justifican el interés por estudiar dicho acuerdo con base en las siguientes consideraciones: 1) porque el TLCAN se ha usado para evaluar la viabilidad del libre comercio entre países desarrollados y en desarrollo; 2) porque el TLCAN ha promovido un alto grado de integración comercial en América del Norte; 3) porque ha promovido la sincronización macroeconómica y la coordinación de políticas a nivel regional; y 4) porque no necesariamente ha promovido la convergencia económica en la región.

Paradójicamente, pocos estudios han analizado econométricamente la integración de los mercados financieros de la región. Esta falta de estudios suele atribuirse a problemas informacionales y a las transformaciones que la economía global ha experimentado en los últimos años. En este contexto, Ledermann, Maloney y Servén (2005) explican los problemas informacionales con base en: 1) La falta de mercados con características similares; 2) la baja comparabilidad de los activos de la región; y, 3) la inexistencia de series de rendimientos de largo plazo de los activos. Estas razones explican por qué los estudios sobre la integración financiera usualmente se limitan a los mercados bursátiles.

Las transformaciones que ha experimentado la economía global también explican por qué hay escasos estudios econométricos. Estas transformaciones tienen su origen en diversos acontecimientos que potencialmente indujeron cambios estructurales. Particularmente, entre otros, dichos acontecimientos incluyeron: 1) las crisis experimentadas por México en 1995 y 2009; 2) la consolidación de la Unión Europea y del Euro en 1999; 3) la crisis bursátil de las empresas tecnológicas estadounidenses en 2000; 4) la entrada de China a la Organización Mundial de Comercio en 2001; y 5) la Crisis Financiera Global ocurrida entre 2007 y 2009.

Hay razones metodológicas complementarias que explican la escasez de estudios econométricos. Particularmente, los problemas expuestos por Ledermann, Maloney y Servén (2005) se traducen en la falta de series de datos idóneas para estudiar y comparar a los mercados de la región. Los cambios estructurales, además, generan problemas estadísticos para analizar las dinámicas de largo plazo de las series.4 Un problema adicional es que no hay consensos sobre cómo definir la integración de los mercados financieros.5 Todas estas razones explican por qué los estudios sobre la integración financiera para economías donde hay acuerdos de comercio preferencial suelen ser argumentativos.6

Los estudios econométricos sobre la integración financiera en la región del TLCAN son relativamente escasos. Los mismos suelen centrar su atención en las tendencias de largo plazo y en las interrelaciones de algunos mercados específicos y, en particular, de los bursátiles.7 La mayoría de ellos equiparan la existencia de cointegración con la integración de los mercados. En este contexto, cabe señalar que dichos estudios no siempre concluyen que ha habido procesos de integración financiera en la región (v.g. Murray, Schembri y St-Amant, 2004). Más aun, debe reconocerse que las conclusiones de muchos de estos estudios pueden ser debatibles dada la existencia de cambios estructurales en las series.

Teóricamente, la medición del grado de integración entre mercados financieros y sus implicaciones suele plantearse en términos de la “trinidad imposible de la política monetaria”. Esta hipótesis sostiene que es imposible para una economía mantener de manera simultánea la estabilidad del tipo de cambio, el libre movimiento de capitales y una política monetaria autónoma (Obstfeld y Taylor, 2003; Eiteman, Stonehill y Moffet, 2016).8 Así, la plena integración de los mercados financieros conlleva costos y beneficios. Particularmente, entre los costos, destacan las pérdidas de la soberanía monetaria y de la estabilidad cambiaria. Entre los beneficios se incluye la entrada de capitales internacionales.9

Finalmente, no sobra señalar que la revisión de la literatura justifica la pertinencia de estudiar la integración de los mercados financieros de la región del TLCAN. Los procesos de ahorro, inversión y crecimiento económico dependen en buena medida de dichos mercados. Particularmente, el estudio aquí planteado se justifica por la falta de series idóneas para estudiar los mercados de la región y por la existencia de cambios estructurales en la economía global. También se justifica por la relativa escasez de estudios sobre la integración financiera de la región y, en particular, sobre los mercados no bursátiles. Se enfatizan aquí estas consideraciones porque las mismas motivan y validan el enfoque metodológico usado en este estudio.

II. Metodología

Esta investigación utiliza series mensuales de las tasas de interés, los tipos de cambio y los índices bursátiles de México, Canadá y Estados Unidos entre enero de 1995 y enero de 2019. Las series de datos usadas son aquellas consideradas como representativas de los mercados monetarios, cambiarios y bursátiles de los países del TLCAN. Por convención, las series se expresan en niveles y en diferencias. Particularmente, las series en niveles consideran los valores observados de las tasas de interés y la transformación en logaritmos naturales de los tipos de cambio y de los índices bursátiles. Asimismo, las series en diferencias consideran las tasas de crecimiento simple de las tasas de interés y las diferencias mensuales de las series expresadas en logaritmos.

El cuadro 1 muestra las series de datos originales utilizadas para estudiar la integración de los mercados monetarios, cambiarios y bursátiles de la región del TLCAN. Estas series se seleccionaron con base en la disponibilidad de datos. Particularmente, las series monetarias incluyen valores históricos de las tasas de interés pagadas por bonos gubernamentales de cada país con un vencimiento de tres meses. Las series cambiarias, por su parte, incluyen los precios spot de la moneda doméstica de cada país con respecto a la libra esterlina.10 Las series bursátiles incluyen los índices Standard & Poor’s 500 (S&P500), Toronto Stock Exchange (TSX) e Índice de Precios y Cotizaciones (IPC).

Cuadro 1 Series de datos empleados en el estudio y fuentes de recopilación

| Serie | Abreviatura | Fuente | Periodicidad |

| Tasas de interés | |||

| Letras del Tesoro a tres meses (Canadá) | TBILL_CA | Banco de Canadá | Mensual |

| Certificados de la Tesorería de la Federación a 91 días (México) | TBILL_MX | Banco de México | Mensual |

| Letras del Tesoro a tres meses (EEUU) | TBILL_US | Reserva Federal U.S. | Mensual |

| Tipos de cambio | |||

| Tipo de cambio spot (Canadá) | EI_CA | Banco de Canadá | Mensual |

| Tipo de cambio spot (México) | EI_MX | Banco de México | Mensual |

| Tipo de cambio spot (EEUU) | EI_US | Reserva Federal U.S. | Mensual |

| Índices bursátiles | |||

| Índice bursátil TSX (Canadá) | TSX | Toronto Stock Exchange | Mensual |

| Índice bursátil IPC (México) | IPC | Bolsa Mexicana de Valores | Mensual |

| Índice bursátil S&P500 (Estados Unidos) | SP500 | Investing.com | Mensual |

Notas: Las series incluyen los valores nominales de las tasas de interés, los tipos de cambio y los índices bursátiles de la región del TLCAN. Las series de tasas de interés refieren a las tasas de descuento de bonos gubernamentales con vencimiento a tres meses. Las series de índices bursátiles refieren a índices que se consideran representativos de los mercados de la región. Así, el índice compuesto Standard & Poor’s /Toronto Exchange Composite (TSX) se considera como representativo del mercado canadiense. El Índice de precios y Cotizaciones (IPC) se considera como representativo del mercado mexicano. El índice compuesto Standard & Poor’s 500 (S&P500) se considera como representativo del mercado estadounidense. Las series de los tipos de cambio spot expresan los precios de cierre de las monedas en términos de libras esterlinas. Las series comprenden datos mensuales de enero de 1995 a enero de 2019.

Fuente: elaboración propia.

Metodológicamente, esta investigación sobre la integración de los mercados financieros de la región del TLCAN se divide en tres etapas. La primera etapa incluye el análisis estadístico de las series en niveles y en diferencias. La segunda etapa incluye la realización de pruebas de raíces unitarias y de cambio estructural endógeno para seleccionar las series usadas en el análisis de correlaciones dinámicas. La tercera etapa incluye la estimación de las series de correlaciones dinámicas con ventanas móviles de 24 y 36 meses y su análisis estadístico. Así, la investigación se integra por análisis estadísticos, de raíces unitarias, de cambio estructural endógeno y de correlaciones dinámicas.

Los cuatros tipos de análisis son complementarios y relativamente independientes entre sí. Particularmente, el análisis estadístico permite describir el comportamiento de las tasas de interés, los tipos de cambio y los índices bursátiles. El análisis se sustenta en estadísticas descriptivas, pruebas de normalidad y gráficas. Las estadísticas descriptivas se usan para describir las características de las series. Las pruebas de normalidad de Jarque-Bera se usan para analizar la distribución de las series. Las gráficas se utilizan para mostrar las dinámicas de las series en niveles y en diferencias y sus tendencias de largo plazo. Estas tendencias se estiman mediante regresiones lineales de mínimos cuadrados ordinarios.

El análisis de raíces unitarias se usa para establecer el orden de las series y seleccionar aquellas idóneas para estimar las correlaciones dinámicas. El mismo se sustenta en la prueba propuesta por Phillips y Perron (1988) . La prueba Phillips- Perron (PP) se utiliza aquí porque las correlaciones dinámicas pueden ser válidas, en el corto y largo plazo, si las series utilizadas para construir las correlaciones son estacionarias, I (0). En este contexto, la prueba PP se utiliza para evaluar el orden de integración de las series en niveles. La prueba PP tiene como hipótesis nula que la serie analizada tiene una raíz unitaria, I (1). La hipótesis alternativa es que la serie es estacionaria, I (0).

El análisis de cambio estructural se sustenta en la prueba de Zivot y Andrews (1992) . La característica distintiva de esta prueba es que identifica la fecha donde una serie I (1) pudo haber experimentado un cambio estructural. Por esta razón, a la prueba Zivot-Andrews (ZA) se le denomina de cambio estructural endógeno.11 La hipótesis nula de la prueba ZA es que la serie analizada tiene una raíz unitaria y que no tiene “quiebres”, i.e. cambios estructurales. La hipótesis alternativa es que la serie es estacionaria y que sí exhibe un quiebre. En este estudio, las pruebas ZA se evalúan bajo diferentes supuestos sobre la parametrización de los posibles cambios estructurales.

El análisis de correlación dinámica se utiliza para medir el grado de integración de los mercados siguiendo la propuesta de Billio et al. (2017) . Esta propuesta plantea que la integración de mercados que comercian el mismo tipo de activos, en los países A y B, puede analizarse con base en las magnitudes y las variabilidades de las correlaciones dinámicas de las series representativas de dichos mercados. En la siguiente sección, las series de correlaciones dinámicas se estiman usando las series en diferencias estandarizadas.12 Así, se asume que existe un alto nivel de integración cuando hay correlaciones altas y variabilidades bajas en la serie de correlaciones dinámicas asociada a los mercados de los países A y B.

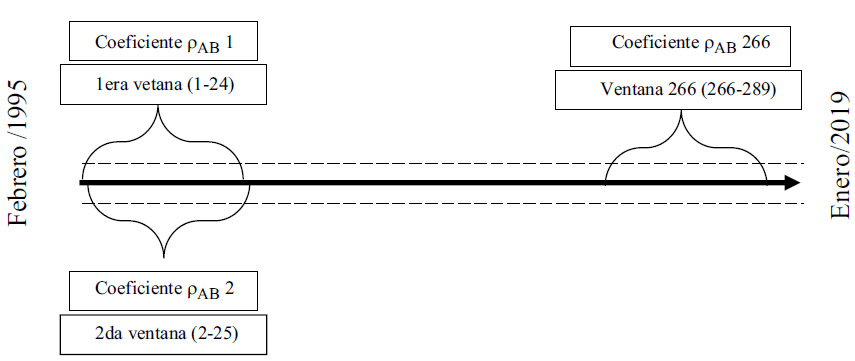

Metodológicamente, las series en diferencias estandarizadas permiten construir las series de correlaciones dinámicas. Específicamente, dadas dos series en diferencias, la muestra se divide en N subconjuntos denominados ventanas. El número de ventanas, N se calcula usando la fórmula N = T - m + 1; donde T es el número total de observaciones mensuales de la muestra, mientras que m es el número de observaciones mensuales de cada ventana. Particularmente, para cada ventana, se estima la correlación pairwise asociada a las series en diferencias estandarizadas.13 La serie de correlaciones dinámicas se integra por las N estimaciones de las correlaciones pairwise. La figura 1 ilustra la metodología.

Figura 1 Metodología de construcción de una serie de correlaciones dinámicas con una ventana móvil de 24 meses

El análisis de correlaciones dinámicas permite estudiar el grado de integración de los mercados financieros por pares de países. Dicho análisis se sustenta en gráficas de las series de correlaciones dinámicas y de sus tendencias de largo plazo; y en estimaciones de estadística descriptiva. Las tendencias se estiman mediante regresiones lineales de mínimos cuadrados ordinarios. Las estadísticas descriptivas se utilizan para caracterizar las series de correlaciones dinámicas y para analizar las magnitudes y la variabilidad de los procesos de integración de los mercados. El análisis estudia la integración de los mercados financieros usando series de correlaciones dinámicas para ventanas móviles de 24 y 36 meses.14

Finalmente, no sobra señalar que la metodología empleada tiene algunas limitaciones que definen los alcances de la investigación. Las principales limitaciones son las siguientes: 1) la prueba PP puede sugerir que una serie tiene una raíz unitaria cuando la serie podría no tenerla;15 2) las pruebas ZA suponen que solo puede ocurrir un único cambio estructural en la serie analizada; 3) si las series tienen múltiples cambios estructurales es difícil validar si las series son o no estacionarias;16 4) el tamaño de las ventanas se establece a priori; y 5) las correlaciones seriales pueden sobreestimar el grado de integración de los mercados.17

III. Análisis estadístico, de raíces unitarias y de cambio estructural endógeno

En esta sección se muestran los resultados de los análisis estadísticos, de raíces unitarias y de cambio estructural endógeno. Estos análisis son necesarios para describir y caracterizar el comportamiento de las series y para seleccionar aquellas idóneas para construir las series de correlaciones dinámicas. Por simplicidad, los resultados de las estimaciones y las pruebas estadísticas se presentan en cuadros. Particularmente, el cuadro 2 muestra las estimaciones de estadística descriptiva y los resultados de las pruebas de normalidad Jarque-Bera referidos a las series en niveles. El cuadro 3, por su parte, muestra las estimaciones y los resultados referidos a las series en diferencias.

Cuadro 2 Estadística descriptiva de las series en niveles

| Estadístico | Tasas de interés | Tipos de cambio | Índices bursátiles | ||||||

| Canadá | México | EEUU | Canadá | México | EEUU | Canadá | México | EEUU | |

| Media | 2.57 | 11.66 | 2.37 | 0.50 | 0.06 | 0.63 | 10,575 | 23,139 | 1,385 |

| Mediana | 2.45 | 7.38 | 1.71 | 0.48 | 0.05 | 0.63 | 11,272 | 21,049 | 1,277 |

| Máximo | 8.29 | 71.50 | 6.36 | 0.65 | 0.11 | 0.81 | 16,434 | 51,210 | 2,914 |

| Mínimo | 0.16 | 2.86 | 0.01 | 0.38 | 0.04 | 0.48 | 4,017 | 1,550 | 470 |

| Desv. Est. | 1.87 | 11.41 | 2.19 | 0.08 | 0.02 | 0.07 | 3,463 | 16,884 | 540 |

| Desv. Est./ Media | 0.73 | 0.98 | 0.92 | 0.16 | 0.27 | 0.11 | 0.327 | 0.730 | 0.390 |

| Coef. Asim. | 0.65 | 2.33 | 0.36 | 0.41 | 1.13 | 0.28 | -0.132 | 0.168 | 0.919 |

| Curtosis | 2.66 | 9.29 | 1.48 | 1.77 | 3.65 | 3.16 | 1.723 | 1.407 | 3.362 |

| Jarque-Bera | 21.69 | 738.11 | 33.95 | 26.35 | 66.06 | 4.17 | 20.478 | 31.931 | 42.259 |

| Probabilidad | 0 | 0 | 0 | 0.000 | 0.000 | 0.124 | 0 | 0 | 0 |

| Observaciones | 289 | 289 | 289 | 289 | 289 | 289 | 289 | 289 | 289 |

Nota: Las series en niveles comprenden el período de enero de 1995 a enero de 2019.

Fuente: Elaboración propia.

Cuadro 3 Estadística descriptiva de las series en diferencias

| Estadístico | Tasas de interés | Tipos de cambio | Índices bursátiles | ||||||

| Canadá | México | EEUU | Canadá | México | EEUU | Canadá | México | EEUU | |

| Media | 0.00 | 0.00 | 0.05 | 0.00 | 0.00 | 0.00 | 0.00 | 0.01 | 0.01 |

| Mediana | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | 0.01 | 0.01 | 0.01 |

| Máximo | 0.75 | 0.71 | 5.50 | 0.09 | 0.13 | 0.10 | 0.11 | 0.18 | 0.10 |

| Mínimo | -0.51 | -0.28 | -0.84 | -0.07 | -0.15 | -0.06 | -0.23 | -0.35 | -0.19 |

| Desv. Est. | 0.12 | 0.09 | 0.48 | 0.02 | 0.04 | 0.02 | 0.04 | 0.07 | 0.04 |

| Desv. Est./ Me | 76.48 | -51.87 | 9.44 | 23.00 | -11.02 | 29.63 | 8.96 | 6.20 | 7.04 |

| Coef. Asim. | 0.81 | 2.99 | 7.06 | 0.10 | -0.31 | 0.57 | -1.26 | -1.00 | -0.88 |

| Curtosis | 13.46 | 25.38 | 71.08 | 4.54 | 4.82 | 5.23 | 7.64 | 7.36 | 4.74 |

| Jarque-Bera | 1344.48 | 6441.33 | 58008.56 | 28.96 | 44.45 | 75.72 | 334.54 | 276.36 | 73.29 |

| Probabilidad | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Observaciones | 288 | 288 | 288 | 288 | 288 | 288 | 288 | 288 | 288 |

Nota: Las series en diferencias comprenden el período de febrero de 1995 a enero de 2019.

Fuente: Elaboración propia.

El cuadro 2 permite caracterizar el comportamiento de los mercados financieros durante el periodo analizado. Particularmente, el cuadro muestra que: 1) Estados Unidos tuvo las tasas de interés relativamente más volátiles y Canadá las más estables;18 2) México tuvo los tipos de cambio relativamente más volátiles y Estados Unidos los más estables; 3) México tuvo los índices bursátiles más volátiles y Canadá los más estables; 4) ninguna de las series en niveles se caracterizó por exhibir una distribución simétrica y la mayoría presenta sesgos a la izquierda; 5) la mayoría de las series tuvieron distribuciones platicúrticas; y, 6) con excepción de la serie de tipo de cambio de Estados Unidos ninguna de las series en niveles se distribuyó normalmente.

El cuadro 3 permite caracterizar el comportamiento de los rendimientos monetarios, cambiarios y bursátiles. Particularmente, el cuadro muestra que: 1) México tuvo los rendimientos bursátiles más altos y Canadá los más bajos; 2) Canadá tuvo rendimientos cambiarios más altos y México los más bajos; 3) Canadá tuvo los rendimientos monetarios relativamente más volátiles y México los más estables; 4) Estados Unidos tuvo los rendimientos cambiarios relativamente más volátiles y México los más estables; 5) Canadá tuvo los rendimientos bursátiles relativamente más volátiles y México los más estables; y, 6) ninguna de las series en diferencias se distribuyó normalmente.

Las figuras 2 y 3 muestran las dinámicas y las tendencias de las tasas de interés, los tipos de cambio y los índices bursátiles de la región del TLCAN. Particularmente, la figura 2 muestra que, durante el periodo analizado, las tasas de interés experimentaron tendencias a la baja en los tres países. Sin embargo, y por contraste, también muestra que los índices bursátiles experimentaron tendencias al alza. Además, el mismo gráfico muestra que los tipos de cambio experimentaron tendencias diferenciadas. La figura 3, por su parte, muestra que todas las series de rendimientos financieros manifestaron dinámicas no lineales, clusters de volatilidad y volatilidades no constantes.

Notas: las series muestran los valores estandarizados de los logaritmos naturales de las tasas de interés, los tipos de cambios y los índices bursátiles (i.e. series en niveles estandarizados). Las líneas con guiones muestran las tendencias temporales de las series de correlaciones, mediante la técnica de mínimos cuadrados ordinarios. Las series con guiones muestran las tendencias temporales de las series de correlaciones mediante la técnica de mínimos cuadrados ordinarios. Las series comprenden datos mensuales de enero de 1995 a enero de 2019. Fuente: elaboración propia.

Figura 2 Series en niveles y tendencias de los mercados financieros de la región del TLCAN.

Notas: las series muestran los valores estandarizados de las variaciones mensuales de las tasas de interés, los tipos de cambio y los índices bursátiles (i.e, series en niveles estandarizados). Las líneas con guiones muestran las tendencias temporales de las series de correlaciones estimadas mediante la técnica de mínimos cuadrados ordinarios. Las series comprenden datos mensuales de febrero de 1995 a enero de 2019. Fuente: elaboración propia.

Figura 3 . Series en diferencias y tendencias de los mercados financieros de la región del TLCAN .

Estadísticamente, las series representativas de los mercados financieros deben ser estacionarias para evitar la estimación de correlaciones espurias. En este contexto, cabe señalar que las pruebas PP sugieren que las series en niveles son integradas de orden uno, (véase el Cuadro 4). Las pruebas ZA, por su parte, sugieren que dichas series exhibieron múltiples cambios estructurales (véase el Cuadro 5). Las pruebas ZA también sugieren que dichos cambios ocurrieron en todos los mercados y en todos los países de la región.19 Además, las pruebas sugieren que la mayoría de los mercados manifestaron cambios estructurales durante la Crisis Financiera Global.

Cuadro 4 Pruebas de raíces unitarias Phillips-Perron

| Serie | Niveles | Diferencias | I(d) | ||

| P-value | Bandwith | P-value | Bandwith | ||

| Tasa de interés de Canadá | 0.1168 | 9 | 0.0000 | 8 | I(1) |

| Tasa de interés de México | 0.7899 | 11 | 0.0000 | 6 | I(1) |

| Tasa de interés de EEUU | 0.3100 | 39 | 0.0000 | 6 | I(1) |

| Tipo de cambio de Canadá | 0.4497 | 4 | 0.0000 | 0 | I(1) |

| Tipo de cambio de México | 0.1149 | 3 | 0.0000 | 4 | I(1) |

| Tipo de cambio de EEUU | 0.6305 | 7 | 0.0000 | 5 | I(1) |

| Índice bursátil de Canadá | 0.1250 | 1 | 0.0000 | 7 | I(1) |

| Índice bursátil de México | 0.8253 | 1 | 0.0000 | 1 | I(1) |

| Índice bursátil de EEUU | 0.3699 | 7 | 0.0000 | 6 | I(1) |

Notas: La hipótesis nula de la prueba PP es que hay una raíz unitaria. Las ecuaciones asumen que hay una tendencia lineal e intercepto. El método del kernel se basada en la suma de autocovarianzas con ponderaciones de rezagos óptimo (bandwith) de las pruebas. El criterio de decisión supone un nivel de significancia del 5 por ciento. Las series en niveles son aquellas de los valores originales expresados en términos de logaritmos naturales. Las series de diferencias son aquellas de las variaciones mensuales. Fuente: Elaboración propia.

Cuadro 5 Pruebas de cambio estructural endógeno Zivot-Andrews

| Serie | Intercepto | Tendencia | Tendencia e intercepto | ||||||

| Fechade quiebre | Estadís- tico | Prob. | Fecha de quiebre | Esta- dístico | Prob. | Fecha de quiebre | Estadís- tico | Prob. | |

| Tasa de interés de | |||||||||

| Canadá | 2008:11:00 | -5.7973 | 0 | 2015:07:00 | -3.9985 | 0.029 | 2008:11:00 | -6.4628 | 0 |

| Tasa de interés de | |||||||||

| México | 2015:07:00 | -2.9247 | 0.006 | 2014:07:00 | -3.4375 | 0.001 | 2013:09:00 | -3.4323 | 0.107 |

| Tasa de interés de | |||||||||

| EEUU | 2015:06:00 | -2.8428 | 0.000 | 2014:08:00 | -2.9039 | 0.002 | 2008:09:00 | -3.7283 | 0.001 |

| Tipo de cambio | |||||||||

| de Canadá | 2007:05:00 | -3.5296 | 0.004 | 2011:08:00 | -2.5261 | 0.116 | 2008:11:00 | -3.6803 | 0.003 |

| Tipo de cambio | |||||||||

| de México | 2002:04:00 | -4.472 | 0.001 | 2004:03:00 | -3.6759 | 0.105 | 2002:04:00 | -4.2162 | 0.000 |

| Tipo de cambio | |||||||||

| de EEUU | 2003:09:00 | -4.0741 | 0.000 | 2007:01:00 | -3.6044 | 0.001 | 2003:09:00 | -4.4545 | 0.011 |

| Índice bursátil de | |||||||||

| Canadá | 2008:09:00 | -3.99 | 0.048 | 2006:11:00 | -3.5501 | 0.557 | 2008:09:00 | -4.0259 | 0.042 |

| Índice bursátil de | |||||||||

| México | 2003:11:00 | -3.2943 | 0.002 | 2010:10:00 | -3.1761 | 0.010 | 2005:05:00 | -4.1059 | 0.007 |

| Índice bursátil de | |||||||||

| EEUU | 2001:02:00 | -3.3211 | 0.010 | 2010:02:00 | -3.276 | 0.023 | 2007:11:00 | -3.8965 | 0.009 |

Nota: Las fechas mostradas representan las posibles fechas de quiebre determinadas de forma endógena por la prueba ZA. La hipótesis nula de la prueba ZA es que existe una raíz unitaria y que no hay cambios estructurales. La hipótesis alternativa considera que la serie es estacionaria con un cambio estructural. El criterio de decisión supone un nivel de significancia del 5 por ciento. Las pruebas ZA evalúan la existencia de cambio estructural en las series en niveles.

Fuente: Elaboración propia.

Las pruebas ZA no solamente validan que los mercados financieros experimentaron múltiples cambios estructurales durante el periodo analizado. También justifican el uso del análisis de correlación dinámica para estudiar los posibles movimientos conjuntos y los potenciales equilibrios de largo plazo en los mercados.20 Más aun, proveen cierta evidencia para justificar la elección de las series en diferencias, i.e. las series estacionarias, para construir las series de correlaciones dinámicas. Intuitivamente, además, es posible argumentar que esta elección es con- sistente con la hipótesis de que las dinámicas de los mercados financieros dependen de los rendimientos de los activos.21

Finalmente, los hallazgos de esta sección permiten caracterizar el comportamiento de los mercados financieros de la región del TLCAN. Estos pueden sintetizarse de la siguiente manera: 1) En el periodo 1995-2019, las tasas de interés de los tres países exhibieron tendencias a la baja; 2) los índices bursátiles exhibieron una tendencia al alza; 3) los tipos de cambio exhibieron tendencias diferenciadas por país; 4) las series de rendimientos financieros manifestaron dinámicas no lineales, clusters de volatilidad y volatilidades no constantes; 5) todos los mercados financieros experimentaron cambios estructurales; y, 6) la mayoría de los cambios estructurales ocurrieron en el año 2008.

VI. Análisis de correlación dinámica

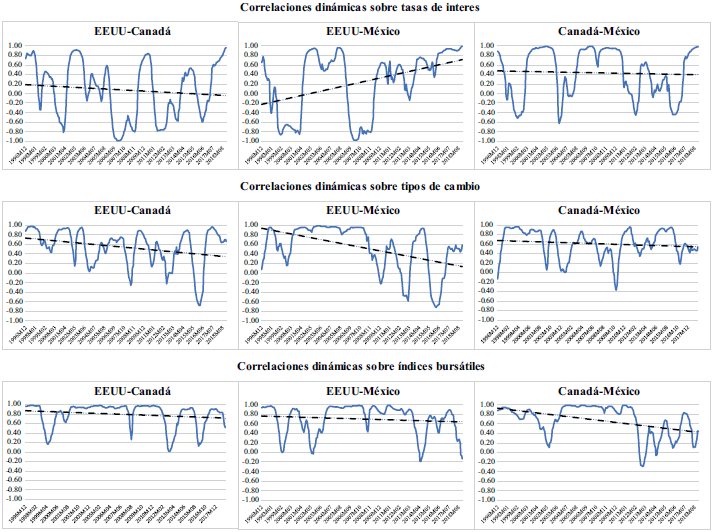

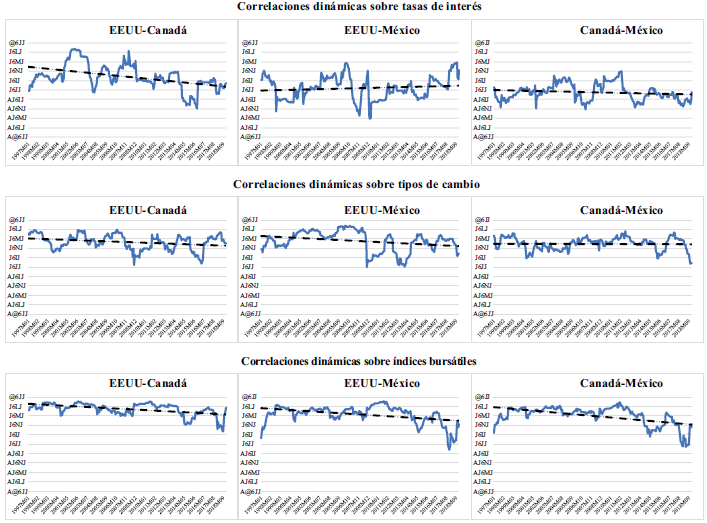

En esta sección se presentan los resultados del análisis de correlación dinámica mediante ventanas móviles para 24 y 36 meses. Particularmente, aquí se utilizan las series en diferencias estandarizadas, i.e. las series de los rendimientos financieros, para estimar las series de correlaciones dinámicas. Por simplicidad, las series estimadas y sus tendencias se muestran gráficamente. Asimismo, su análisis se sustenta en estimaciones de estadística descriptiva y en pruebas de normalidad. Así, la figura 4 muestra las series de correlaciones dinámicas y sus tendencias temporales considerando una ventana móvil de 24 meses. La figura 5, por su parte, muestra las series de correlaciones y sus tendencias considerando una ventana de 36 meses. Las figuras 4 y 5 sugieren que, durante el periodo analizado, hubo algunos hechos estilizados relativos a la integración financiera de la región del TLCAN. Los principales son los siguientes: 1) Los procesos de integración financiera han sido inestables, lo que sugiere que hubo canales de transmisión de la información específicos para cada mercado; 2) las tendencias de largo plazo sugieren que no necesariamente ha habido procesos orientados hacia la integración de los mercados; 3) los procesos de integración no han sido homogéneos ni en los mercados ni en los países; y 4) la Crisis Global indujo cambios en las correlaciones que vinculan a los mercados financieros.

Nota. Cada serie de correlaciones dinámicas se construye usando las dos series en diferencias estandarizadas referidas a los mercados y países analizados. La ventana usada para estimar las correlaciones de un mes incluye la variación de dicho mes y las variaciones de los veintitrés meses anteriores . Las líneas con guiones muestran las tendencias temporales de las series de correlaciones estimadas mediante la técnica de mínimos cuadrados ordinarios, en las gráficas, valores cercanos de 1 y 1 muestran que hay una fuerte asociación en las dinámicas de los mercados y por lo tanto , un alto grado de integración valores cercanos a cero indican que los mercados tienen dinámicos propias y que una grado bajo de integración. Las series de correlaciones dinámicas comprenden el periodo de enero de 1997 a enero 2019. Fuente: elaboraciónpropia

Figura 4 . Series de correlación dinámica mediante ventanas móviles de 24 meses

Notas: Cada Serie de correlaciones dinámicas se construye usando las dos series en diferencias estandarizadas referidas a los mercados y países analizados. La ventana usada para estimar las correlaciones de un mes incluye la variación de dicho mes y las variaciones de los treinta y cinco meses anteriores. Las líneas con guiones muestran las tendencias temporales de las series de correlaciones estimadas mediante la técnica de mínimos cuadrados ordinarios. En las gráficas, valores a 1 y -1 muestran que hay una fuerte asociación en las dinámicas de los mercados y, por lo tanto, un alto grado de integración, valores cercanos a cero indican que los mercados tienen dinámicas propias y que un grado de integración; valores cercanos a cero indican que los mercados tienen dinámicas propias y que un grado bajo de integración . Las series de correlaciones dinámicas comprenden el periodo de enero de 1998, a enero de 2019. Fuente: elaboración propia

Figura 5 . Series de correlación dinámica mediante ventanas móviles de 36 meses

El análisis gráfico de las tendencias también sugiere que los procesos de integración financiera han sido diferenciados en el largo plazo. Particularmente, las tendencias de largo plazo sugieren que: 1) la integración financiera entre Estados Unidos y Canadá ha tendido a disminuir; 2) la integración financiera entre Estados Unidos y México ha tendido a disminuir gradualmente; 3) la integración de los mercados cambiarios de Canadá y México ha tendido a crecer; 4) la integración de los mercados bursátiles de Canadá y México han tendido a disminuir; y, 5) los mercados monetarios de Estados Unidos y México y de Canadá y México no han tendido a integrarse.

Los cuadros 6 y 7 permiten analizar el grado de la integración financiera de la región con base en las estimaciones de las medias y las desviaciones estándar ponderadas con respecto a las medias. Particularmente, los rankings de integración financiera, organizados en orden decreciente, muestran que: 1) Los pares de países más integrados han sido: Estados Unidos y Canadá, Estados Unidos y México, y Canadá y México; y, 2) los mercados más integrados han sido: los bursátiles,22 los cambiarios y los monetarios. Por tanto, la evidencia confirma que los procesos de integración financiera no han sido homogéneos en la región.

Cuadro 6. Estadísticas descriptivas de las series de correlaciones dinámicas estandarizadas (ventana de 24 meses)

| Estadístico | Tasas de interés | Tipos de cambio | Índices bursátiles | ||||||

| Canadá | México | EEUU | Canadá | México | EEUU | Canadá | México | EEUU | |

| Mínimo | -0.391 | -0.611 | -0.416 | 0.038 | 0.001 | 0.075 | 0.270 | -0.122 | -0.058 |

| Desv. Est. | 0.264 | 0.243 | 0.177 | 0.162 | 0.218 | 0.133 | 0.128 | 0.193 | 0.199 |

| Desv. Est./ Media | 0.945 | 6.144 | -3.529 | 0.308 | 0.395 | 0.269 | 0.174 | 0.308 | 0.333 |

| Coef. Asim. | 0.147 | 0.040 | 0.366 | 0.524 | -0.639 | -0.682 | -1.355 | -1.483 | -1.391 |

| Curtosis | 3.280 | 2.692 | 2.396 | 2.708 | 2.575 | 3.188 | 4.780 | 5.354 | 4.511 |

| Jarque-Bera | 1.810 | 1.114 | 9.896 | 13.043 | 20.020 | 20.920 | 116.072 | 158.351 | 110.683 |

| Probabilidad | 0.405 | 0.573 | 0.007 | 0.002 | 0 | 0 | 0 | 0 | 0 |

| Observaciones | 265 | 265 | 265 | 265 | 265 | 265 | 265 | 265 | 265 |

Notas: Cada serie de correlaciones dinámicas se construye usando las dos series en diferencias estandarizadas referidas a los mercados y países analizados. La ventana usada para estimar las correlaciones de un mes incluye la variación de dicho mes y las variaciones de los veintitrés meses anteriores. Las series de correlaciones dinámicas comprenden el período de enero de 1997 a enero de 2019.

Fuente: Elaboración propia.

Cuadro 7 Estadísticas descriptivas de las series de correlaciones dinámicas estandarizadas (ventana de 36 meses)

| Estadístico | Tasas de interés | Tipos de cambio | Índices bursátiles | ||||||

| Canadá | México | EEUU | Canadá | México | EEUU | Canadá | México | EEUU | |

| Media | 0.286 | 0.013 | -0.018 | 0.521 | 0.544 | 0.503 | 0.755 | 0.652 | 0.625 |

| Mediana | 0.205 | 0.000 | -0.059 | 0.529 | 0.539 | 0.524 | 0.778 | 0.685 | 0.689 |

| Máximo | 0.826 | 0.446 | 0.330 | 0.732 | 0.844 | 0.664 | 0.881 | 0.860 | 0.844 |

| Mínimo | -0.353 | -0.558 | -0.322 | 0.175 | 0.205 | 0.290 | 0.478 | 0.219 | 0.144 |

| Desv. Est. | 0.229 | 0.196 | 0.145 | 0.105 | 0.183 | 0.085 | 0.089 | 0.140 | 0.158 |

| Desv. Est./ Media | 0.801 | 15.690 | -8.072 | 0.202 | 0.336 | 0.170 | 0.118 | 0.214 | 0.252 |

| Coef. Asim. | 0.605 | -0.020 | 0.512 | -0.296 | 0.037 | -0.400 | -0.699 | -0.809 | -1.040 |

| Curtosis | 3.428 | 2.383 | 2.564 | 2.907 | 1.743 | 2.080 | 2.636 | 3.250 | 2.907 |

| Jarque-Bera | 17.269 | 4.014 | 13.026 | 3.788 | 16.706 | 15.645 | 21.999 | 28.255 | 45.664 |

| Probabilidad | 0.000 | 0.134 | 0.002 | 0.151 | 0.000 | 0.000 | 0 | 0 | 0 |

| Observaciones | 254 | 254 | 254 | 254 | 254 | 254 | 254 | 254 | 254 |

Notas: Cada serie de correlaciones dinámicas se construye usando las dos series en diferencias estandarizadas referidas a los mercados y países analizados. La ventana usada para estimar las correlaciones de un mes incluye la variación de dicho mes y las variaciones de los treinta y cinco meses anteriores. Las series de correlaciones dinámicas comprenden el período de enero de 1998 a enero de 2019.

Fuente: Elaboración propia.

Finalmente, los principales hallazgos del análisis de correlación dinámica pueden sintetizarse de la siguiente manera: 1) los procesos de integración financiera han sido inestables en la región; 2) las tendencias de largo plazo sugieren que no necesariamente ha habido procesos hacia la integración de los mercados de la región; 3) los procesos de integración financiera no han sido homogéneos ni en los mercados ni en los países; 4) los pares de países más integrados, en orden decreciente, han sido: Estados Unidos y Canadá, Estados Unidos y México, y Canadá y México; y 5) los mercados más integrados, en orden decreciente, han sido: los bursátiles, los cambiarios y los monetarios.

Conclusiones

En este estudio se ha analizado la integración de los mercados monetarios, cambiarios y bursátiles de la región del TLCAN. El mismo se ha sustentado en análisis estadísticos, de raíces unitarias, de cambio estructural endógeno y de correlación dinámica. La investigación ha utilizado estadísticas descriptivas, pruebas Philips-Perron de raíces unitarias, pruebas Zivot-Andrews de cambio estructural endógeno, series de correlaciones dinámicas estandarizadas y estimaciones de mínimos cuadrados ordinarios. La muestra analizada ha incluido series representativas de los mercados financieros de Canadá, México y Estados Unidos para el periodo de enero de 1995 a enero de 2019.

Los hallazgos de los análisis estadísticos, de raíces unitarias y de cambio estructural endógeno pueden sintetizarse de la siguiente manera: 1) En el periodo 1995-2019, las tasas de interés de los tres países exhibieron tendencias a la baja; 2) los índices bursátiles exhibieron una tendencia al alza; 3) los tipos de cambio exhibieron tendencias diferenciadas por país; 4) las series de rendimientos financieros manifestaron dinámicas no lineales, clusters de volatilidad y volatilidades no constantes; 5) todos los mercados financieros experimentaron cambios estructurales; y 6) la mayoría de los cambios estructurales ocurrieron en el año 2008.

Los principales hallazgos del análisis de correlación dinámica pueden sintetizarse de la siguiente manera: 1) los procesos de integración financiera han sido inestables en la región; 2) las tendencias de largo plazo sugieren que no necesariamente ha habido procesos hacia la integración de los mercados de la región; 3) los procesos de integración financiera no han sido homogéneos ni en los mercados ni en los países; 4) los pares de países más integrados, en orden decreciente, han sido: Estados Unidos y Canadá, Estados Unidos y México, y Canadá y México;

5) los mercados más integrados, en orden decreciente, han sido: los bursátiles, los cambiarios y los monetarios.

Los hallazgos tienen implicaciones financieras para la región del TLCAN. Particularmente, la heterogeneidad en la integración de los mercados implica que hay oportunidades de realizar actividades de arbitraje y diversificación en la región.

Estas oportunidades, medidas de manera creciente, se hallan en los mercados bursátiles, cambiarios y monetarios. La baja integración de los mercados monetarios, por su parte, sugiere que hay escasa coordinación de las políticas monetarias y una relativa independencia de los bancos centrales.23 La integración y dinámicas de los mercados cambiarios sugieren que el comercio regional no necesariamente determina los tipos de cambios de la región.

Particularmente, y dada la presente coyuntura de modernización y renegociación del TLCAN, las implicaciones que deben enfatizarse son las siguientes: 1) los resultados de modernizar y renegociar el tratado, sean cuales fueren los términos de los mismos, inducirán cambios estructurales e inestabilidad en los procesos de integración financiera; 2) los resultados tendrán efectos heterogéneos y diferenciados sobre la integración financiera de los mercados y de los países; y, 3) los resultados inducirán ajustes en los mercados y, por tanto, oportunidades de cobertura, diversificación y arbitraje en la región.

Solamente resta indicar algunas propuestas para futuros estudios sobre la integración comercial y la integración de los mercados financieros. La primera consiste en utilizar pruebas alternativas de raíces unitarias y de cambio estructural.24 La segunda consiste en usar modelos de factores para describir las dinámicas de los mercados25 La última propuesta consiste en analizar conjuntamente las políticas monetarias, las regulaciones financieras y los mercados financieros a nivel regional.26 Sin duda alguna, los resultados de dichos estudios serán muy útiles en el presente contexto de modernización y renegociación de los acuerdos de comercio preferencial.

nova página do texto(beta)

nova página do texto(beta)