Introducción y motivación

Una de las características del federalismo es la autonomía de los gobiernos subnacionales para controlar sus propios presupuestos y gozar de libertad para la fijación de impuestos, excepto aquellos que son impuestos federales. Esta autonomía en las decisiones financieras de los gobiernos subnacionales debe darse en conjunción con la garantía de que dichos gobiernos serán partícipes de los ingresos nacionales, de tal manera que se generen las condiciones para reducir las grandes diferencias de ingresos entre los estados. En otras palabras, en lo que se refiere al tema fiscal, el federalismo debe procurar la autonomía de los gobiernos subnacionales y a su vez promover una mejor distribución del ingreso entre ellos. El federalismo fiscal entonces implica una adecuada distribución de atribuciones fiscales entre las partes integrantes de la federación para hacer eficiente la recaudación y dotación de bienes y servicios provistos por el Estado (INAFED, 2011).

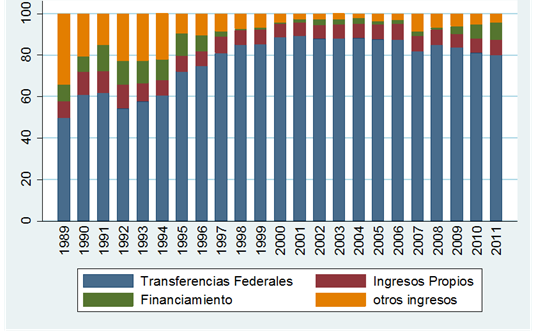

En México, a partir de 1997 se ha observado una mayor dependencia financiera de los gobiernos estatales hacia los recursos transferidos por la federación (participaciones y aportaciones federales), los cuales se han mantenido en porcentajes no menores al 80% de los correspondientes ingresos totales de los estados.3 Así, en el período 1997- 2011, en promedio, el 85.4% de los recursos de los estados provienen de transferencias federales, el 7% corresponde a ingresos propios, el 2.7% a financiamiento (deuda) y el 4.9% proviene de otros ingresos,4 según datos del INEGI. Esta elevada dependencia financiera representa un obstáculo para la autonomía de los gobiernos subnacionales y pone obstáculos también al principio de subsidiariedad ‒entendido este como una división del poder y de responsabilidades. El sistema de transferencias, siendo un instrumento utilizado en la descentralización, debe ser diseñado e implementado para incrementar la eficiencia del sector público, fomentar el crecimiento y mejorar el bienestar. Pero la excesiva dependencia de los gobiernos subnacionales hacia los recursos federales puede indicar una implementación equivocada de las políticas de descentralización fiscal y cuestiona la eficiencia del actual sistema de transferencias federales, pues parece desincentivar el esfuerzo fiscal de los gobiernos subnacionales, llevando la recaudación propia de estos gobiernos a niveles muy por debajo de su potencial. En otras palabras, la excesiva dependencia de los gobiernos subnacionales hacia las transferencias puede generar ineficiencia recaudatoria.

Bajo este panorama, resulta relevante conocer la estructura de las finanzas públicas de los gobiernos estatales en México y su comportamiento en el tiempo, así como tener un mejor entendimiento de las variables que influyen en la recaudación de las entidades para poder estimar su potencial de recaudación que, comparado con la recaudación observada, permite cuantificar la eficiencia recaudatoria. Así, el objetivo central de esta investigación es la estimación del indicador de eficiencia recaudatoria de las entidades federativas y el mostrar evidencia respecto a cómo la actual política de transferencias intergubernamentales ‒que es resultado de la política de descentralización fiscal‒ incide en la eficiencia recaudatoria de estas. Para ello, el trabajo presenta una metodología basada en el modelo de frontera estocástica con efectos de ineficiencia cambiantes en el tiempo, la cual es aplicada a un panel de datos que incluye a los 31 estados y el Distrito Federal con observaciones para el período 2003-2010. El modelo de frontera estocástica permite estimar el potencial de recaudación fiscal de las entidades federativas en México, así como su correspondiente eficiencia o esfuerzo recaudatorio.5 Otra contribución del presente trabajo a la literatura sobre el tema se enfoca en la inclusión de variables explicativas para la función de recaudación potencial (frontera recaudatoria) que consideramos importantes indicadores de las bases tributarias y cuya omisión puede ocasionar subestimación del potencial recaudatorio, generando esto a su vez sobrestimación de la eficiencia en la recaudación de las entidades. Adicionalmente, el trabajo propone un enfoque de dos etapas para analizar la evidencia respecto a la influencia de las transferencias federales sobre la eficiencia recaudatoria propia de las entidades federativas, ya que la metodología permite la estimación de los efectos de ineficiencia en la recaudación que a su vez son utilizados para analizar el impacto de las transferencias sobre la eficiencia en la recaudación. Los resultados indican que hay efectos de ineficiencia en la recaudación aunque esta ineficiencia es ligeramente decreciente en el tiempo; los resultados también muestran evidencia de que mientras mayor es el porcentaje de transferencias en los ingresos totales de las entidades federativas, menor será la eficiencia o esfuerzo recaudatorio de estas. En este sentido, el trabajo presenta evidencia de que el actual esquema de asignación de transferencias federales hacia las entidades genera incentivos perversos al favorecer bajos esfuerzos recaudatorios en ingresos propios. Este resultado es importante porque pone a discusión la necesidad de replantear la política de transferencias federales hacia las entidades federativas.

El trabajo está organizado en cinco secciones. Las secciones “Descentralización y federalismo fiscal” y “Estructura de los ingresos de los gobiernos estatales en México” presentan una breve discusión de la teoría de la descentralización y federalismo fiscal y una breve discusión de la estructura de los ingresos de las entidades federativas respectivamente; la tercera sección “Metodología” explica con detalle la metodología basada en el modelo de frontera estocástica para estimar la recaudación tributaria y la eficiencia recaudatoria de las entidades federativas; la cuarta “Análisis de resultados” presenta el análisis de los resultados y las “Reflexiones finales” se presentan en la última sección.

Descentralización y federalismo fiscal

Siguiendo a Oates (1999), el federalismo6 fiscal es una subrama de las finanzas públicas que aborda la estructura vertical del sector público. En este sentido resulta equivocado reducirlo solamente a temas o asuntos presupuestales. El federalismo fiscal “explora, en términos normativos y positivos, el papel de los diferentes niveles de gobierno y las formas en las cuales se relacionan uno con otro a través de instrumentos como lo son las transferencias intergubernamentales” (Oates, op. cit.: 1120).7 La teoría del federalismo fiscal abarca temas como la asignación de funciones en los diferentes niveles de gobierno, las ganancias en bienestar provenientes de la descentralización y el uso de instrumentos fiscales. Continuando con Oates (op. cit.), la teoría tradicional del federalismo fiscal descansa en un esquema general normativo para la asignación de funciones de los diferentes niveles de gobierno y de instrumentos fiscales adecuados para llevar a cabo estas funciones […]. En un sistema federal, un método para la asignación de fondos entre los diferentes niveles de gobierno son las transferencias intergubernamentales.

En la teoría del federalismo fiscal, un principio básico es el de la descentralización fiscal, el cual presupone que la provisión de bienes y servicios públicos debe localizarse en el menor nivel de gobierno, considerando los costos y beneficios relevantes (Oates, op. cit.: 1122). Podría pensarse entonces que el mismo principio de descentralización fiscal sienta las bases para la existencia de las transferencias federales y también para la dependencia financiera de los gobiernos subnacionales hacia ellas. Sin embargo, la descentralización fiscal y la implementación de sus correspondientes instrumentos, como las transferencias de recursos, deben basarse en el principio de subsidiariedad, entendido este como un principio que “busca asignar responsabilidades para la formación de políticas e implementación al más bajo nivel de gobierno al cual los objetivos de esa política puedan ser exitosamente logrados”8 (Inman y Rubinfeld, 1998). Es por tanto, deseable, establecer políticas que, sin eliminar las transferencias (y su espíritu de mejora en la distribución del ingreso y bienestar social) incentiven a los gobiernos subnacionales a hacerse cargo de su responsabilidad recaudatoria ‒dadas sus capacidades‒ con el objetivo de obtener recursos generados en su jurisdicción y utilizarlos para mejorar el nivel de bienestar de su población. Dicho de otra forma, es deseable que los mecanismos bajo los cuales se asignan las transferencias federales hacia las entidades de la federación no desincentiven los esfuerzos de recaudación de los ingresos tributarios locales; es decir, que no desincentiven la eficiencia recaudatoria.

Los principios de descentralización y de subsidiariedad también pueden verse como principios de eficiencia económica (Portuese, 2011; Oates, 1999; Tiebout, 1959). Con excepción de los bienes públicos puros, para los que el costo marginal de un usuario adicional es cero (por ejemplo defensa nacional, investigación científica básica), los gobiernos subnacionales pueden proveer más eficientemente bienes y servicios públicos en comparación con lo que pueden hacer los gobiernos centrales (Inman y Rubinfeld, 1997). Si los beneficios asociados a la provisión de un bien o servicio son internalizados a nivel local o subnacional, es más adecuado que sean los gobiernos locales o subnacionales los que provean tal bien o servicio. En otras palabras, debe haber correspondencia entre contribuyentes y beneficiarios de los servicios públicos proporcionados por cada nivel de gobierno y, siguiendo la teoría de la tributación, esta correspondencia debe dar la pauta para definir las fuentes de financiamiento para los diferentes niveles de gobierno. En este sentido, la descentralización fiscal regida por el principio de subsidiariedad es deseable pero, como hemos mencionado, esta no debe generar incentivos hacia la ineficiencia en la recaudación propia de los gobiernos subnacionales.

Las transferencias intergubernamentales

Las transferencias intergubernamentales son los recursos transferidos de un orden de gobierno a otro con el fin de financiar las necesidades de gasto del ámbito receptor (INAFED 2011: 20). Son una forma de reasignar los fondos entre los diferentes niveles del sector público (Oates, op. cit. 1124) y, en este sentido, representan un instrumento a través del cual se relacionan los diferentes ámbitos de gobierno en un Estado Federado. Así, aquellos niveles de gobierno que tienen una recaudación de ingresos que resulta mayor a sus gastos pueden transferir ese superávit a otros niveles de gobierno para financiar sus respectivos presupuestos y esto convierte a las transferencias intergubernamentales en un importante y distintivo instrumento de política en el federalismo fiscal.

En particular, las transferencias de recursos federales hacia los gobiernos subnacionales tienen dos funciones que no son mutuamente excluyentes: (1) fortalecer el equilibrio vertical, que consiste en reducir la brecha entre los ingresos propios y las necesidades de gasto de un gobierno; y (2) fortalecer el equilibrio horizontal, que consiste en reducir la brecha entre la capacidad de gasto (o de inversión), entre gobiernos del mismo orden (INAFED, 2011: 20). Con esto se entiende por qué las transferencias son un instrumento de política de suma importancia. En lo que se refiere a la segunda función de las transferencias, esta claramente debe entenderse como una función redistributiva, con el propósito de canalizar fondos de las jurisdicciones relativamente ricas, hacia aquellas relativamente más pobres, en la búsqueda de una mejor distribución del ingreso entre la población y mejores niveles de bienestar social. El carácter redistributivo de las transferencias federales debe ser la base de su justificación y proporciona un ingrediente necesario para mantener unida a la federación.

Como Oates (1999: 1128) señala, otro papel importante que desempeñan las transferencias intergubernamentales es el sostener un sistema impositivo más equitativo y eficiente. Los impuestos administrados centralmente ‒y de los cuales emanan las transferencias‒ con un esquema de tasas único no generan ineficiencias asociadas con esquemas impositivos diferentes entre las jurisdicciones y, además, resultan ser más progresivos al desincentivar la relocalización de los contribuyentes hacia lugares con menores tasas impositivas (ibid). Estos se consideran fundamentos teóricos sólidos para justificar una política de “ingresos compartidos”, bajo la cual el gobierno central efectivamente funciona como un agente recolector de impuestos de los niveles de gobierno descentralizados y posteriormente transferir esos ingresos hacia estos (ibid).

Transferencias federales y esfuerzo fiscal de los gobiernos subnacionales

Lo expuesto hasta ahora proporciona entonces argumentos teóricos que confluyen en favor de la descentralización fiscal y, por tanto, en el uso de uno de sus instrumentos clave de política como lo son las transferencias. Sin embargo, un mal diseño e implementación de las políticas de descentralización fiscal puede generar demasiada dependencia hacia las transferencias intergubernamentales, impidiendo que los objetivos de eficiencia del sector público, así como de creación de condiciones para favorecer el crecimiento y mejorar el bienestar, sean logrados. Por tanto, el diseño e implementación del sistema de transferencias debe ser tal que no incentive ineficiencia en el uso de los recursos o reduzca el esfuerzo fiscal de los gobiernos subnacionales. Aunque este argumento respecto al deber ser de las transferencias es claro, hay en la literatura sobre federalismo fiscal, varios trabajos que presentan evidencia de que el incremento en las transferencias reduce tanto el esfuerzo fiscal como la eficiencia recaudatoria.

Para el caso de México, autores como Cabrero y Orihuela (2000) señalan que, con la creación de nuevas transferencias (como las transferencias condicionadas denominadas aportaciones federales),9 se da una inhibición en la búsqueda de ingresos propios cuando esta búsqueda requiere un mayor esfuerzo fiscal de los gobiernos subnacionales. Bonet y Rueda (2011) presentan un modelo para analizar los determinantes del esfuerzo fiscal utilizando un panel de datos para el período 2003-2007 y las 32 entidades federativas en México y muestran evidencia de que una mayor dependencia de las transferencias (medida esta como participación de las transferencias en los ingresos totales en cada entidad) reduce el esfuerzo fiscal.10 Puente y Rodríguez (2011) estiman la ineficiencia técnica en la recaudación a nivel entidad federativa y, utilizando un modelo de frontera estocástica para un panel de datos en el período 1993-2008, encuentran evidencia de que las entidades que reciben mayores transferencias federales (a través de participaciones y aportaciones) tienden a ser más ineficientes en su recaudación. Por su parte, Aragón y Gayoso (2005) proporcionan evidencia de que las transferencias reducen el esfuerzo fiscal de los gobiernos municipales en Perú.11 Iregui et al. (2004) encuentran también evidencia de que la dependencia de las transferencias intergubernamentales reduce la recaudación del impuesto predial a cargo de los municipios en Colombia,12 donde el impuesto predial es la segunda fuente de ingresos tributarios.

Estructura de los ingresos de los gobiernos estatales en México

En México, las entidades federativas tienen tres formas de obtener recursos: a través de transferencias del gobierno federal, por deuda pública y por la recaudación de sus ingresos propios. En esta sección se discutirá la primera fuente de ingresos y después se hará un diagnóstico de los ingresos propios, principalmente de los impuestos, debido a que estos representan la mayor proporción con respecto a los ingresos propios de los estados y el Distrito Federal.

Principales Fuentes de Ingresos de las Entidades Federativas: Transferencias Federales

En México, el alto nivel de dependencia de las entidades federativas hacia las transferencias federales se ha venido observando desde 1997, año a partir del cual las transferencias federales han representado más del 80% de los ingresos de las entidades federativas. Así, puede decirse que la primera fuente de recursos de los estados son las transferencias federales y estas se dividen principalmente en dos: participaciones y aportaciones. Las participaciones federales son transferencias no condicionadas, es decir, son recursos de libre disposición para las entidades federativas, mientras que las aportaciones federales son transferencias condicionadas o etiquetadas, lo que significa que los gobiernos estatales y el Distrito Federal deben usar estos recursos para los fines determinados por el gobierno federal como lo son educación, salud, infraestructura social o seguridad pública. El fondo más importante de transferencias federales es el Fondo General de Participaciones (FGP), el cual, tan solo en 2011 consistió ‒de acuerdo con el Presupuesto de Egresos de la Federación (PEF)‒ en más de 377 mil millones de pesos (corrientes) que fueron destinados a las entidades federativas. Cada uno de los fondos de participaciones y aportaciones son transferidas a las entidades federativas de acuerdo a las fórmulas de distribución establecidas en la Ley de Coordinación Fiscal.13

Como puede observarse en la Gráfica 1, la tendencia del porcentaje que las transferencias federales (Ramo 28 y Ramo 33) representan de los ingresos de las entidades federativas ha sido creciente en el período 1989-2001 y, a partir de entonces, prácticamente se ha mantenido por arriba del 80 por ciento.

Fuente: Elaboración propia con base en datos de INEGI.

Gráfica 1 Estructura de los recursos de las entidades federativas en México. Porcentaje por tipo

Cabe mencionar que una vez transferidos los recursos hacia los estados y el Distrito Federal, estos son los directamente responsables de su distribución en términos de sus respectivas leyes de coordinación hacendaria. Por ejemplo, los gobiernos de los estados tienen la facultad de distribuir a sus municipios los recursos correspondientes al Fondo de Aportaciones para el Fortalecimiento Municipal y Demarcaciones Territoriales del Distrito Federal (FORTAMUN-DF) y los recursos correspondientes al Fondo de Aportaciones para la Infraestructura Social Municipal (FISM).

Ingresos Propios de las Entidades Federativas

Los ingresos propios de los estados se clasifican en impuestos, derechos, aprovechamientos y contribuciones de mejoras, de acuerdo a las leyes de ingresos de cada entidad. Para el Distrito Federal (DF) aplica la misma clasificación de ingresos propios.14 La diferencia en la recaudación de este tipo de ingresos para el DF, con respecto a la recaudación de los estados, radica en que el primero tiene la facultad de recaudar el impuesto predial como una especie de impuesto “estatal”, mientras que en los estados, la recaudación de este impuesto es facultad de los gobiernos municipales; esta es una de las diferencias importantes entre el DF y los estados en cuanto a ingresos propios se refiere y representa además una importante limitación para las delegaciones15 del D.F. en su facultad de recaudación y disposición de recursos.

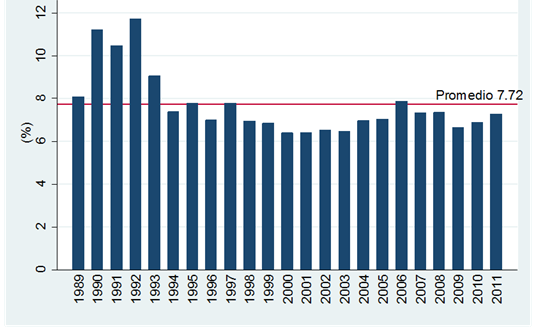

En la Gráfica 2 se presentan datos sobre la evolución de los ingresos propios de los estados como porcentaje de los ingresos totales. Puede verse que, para el período 1989-2011, el porcentaje de ingresos propios de los estados es de 7.7 por ciento, lo cual resulta ser un porcentaje del total de ingresos bastante bajo si se le compara con el porcentaje promedio de ingresos fiscales sub-nacionales (ingreso fiscal estatal e ingreso fiscal local como porcentaje de los ingresos totales de cada nivel de gobierno) de los países de la OCDE que fue de 39.6 y 37.7 por ciento en 2005 y 2010 respectivamente.16

Fuente: Elaboración propia con base en datos del INEGI

Gráfica 2 Ingresos propios de las entidades federativas. Porcentaje respecto a ingresos totales

Entre las potestades tributarias que se encuentran actualmente explotadas por todas las entidades federativas está el Impuesto Sobre Nómina (ISN), el cual es la fuente de ingresos propios más importante para la mayoría de las entidades. En el periodo de 2001 a 2007, nueve estados incorporaron este impuesto a su estructura tributaria: Veracruz, Zacatecas, Oaxaca, Michoacán, Colima, Guanajuato, Querétaro, Aguascalientes y Morelos.17 Para el año 2008, la totalidad de las entidades federativas cobran el ISN, aplicando una gran variedad de esquemas impositivos: con tasas fijas o con esquemas escalonados de acuerdo al número de empleados (que es el caso de Hidalgo), cobrando tasas que varían según el monto de las nóminas (Chihuahua), estableciendo exenciones a empresas con menos de 50 empleados (Oaxaca), entre otros. La importancia del ISN en la recaudación de los ingresos tributarios puede verse en el indicador Impuesto sobre Nóminas/Ingresos Tributarios. En el Cuadro 1 se presenta este porcentaje para el período 2003-2008; los datos muestran que este impuesto se ha convertido en el principal instrumento de recaudación de las entidades federativas.

Cuadro 1: Impuesto sobre nómina como porcentaje de los ingresos tributarios de las entidades federativas 2003-2008

| Estado | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 |

|---|---|---|---|---|---|---|

| Aguascalientes | 0 | 0 | 0 | 54.07 | 75.13 | 80.26 |

| Baja California | 71.41 | 67.24 | 69.07 | 69.65 | 70.27 | 69.45 |

| Baja California Sur | 49.76 | 54.94 | 62.5 | 56.98 | 62.27 | 40.01 |

| Campeche | 97.94 | 97.77 | 104.24 | 97.03 | 97.92 | 97.86 |

| Chiapas | 80.17 | 83.54 | 82.01 | 81.39 | 81.14 | 82.77 |

| Chihuahua | 77.6 | 80.4 | 77.07 | 73.62 | 73.86 | 75.31 |

| Coahuila | 72.42 | 71.46 | 72.26 | 72.18 | 66.86 | 68.63 |

| Colima | 0 | 0 | 69.9 | 76.76 | 96.35 | 78.09 |

| Distrito Federal | 38.84 | 41.49 | 38.4 | 39.51 | 39.95 | 42.17 |

| Durango | 35.86 | 40.8 | 43.22 | 41.13 | 43.31 | 42.13 |

| Estado de México | 90.13 | 91.07 | 90.9 | 83.87 | 90.25 | 90.25 |

| Guanajuato | 0 | 0 | 76.78 | 79.24 | 79.96 | 78.8 |

| Guerrero | 32.74 | 28.91 | 34.67 | 32.17 | 34.56 | 36.32 |

| Hidalgo | 56.64 | 53.75 | 52.93 | 45.55 | 50.39 | 69.32 |

| Jalisco | 81.81 | 81.89 | 80.31 | 80.89 | 80.12 | 80.24 |

| Michoacán | 49.08 | 57.84 | 60.28 | 90.54 | 90.22 | 91.38 |

| Morelos | 0 | 0 | 0 | 0 | 42.27 | 31.1 |

| Nayarit | 36.77 | 30.22 | 34.6 | 34.09 | 27.92 | 29.06 |

| Nuevo León | 88.84 | 88.97 | 88.85 | 88.98 | 89.01 | 87.83 |

| Oaxaca | 72.97 | 73.59 | 69.77 | 51.46 | 49.81 | 48.63 |

| Puebla | 71.8 | 73.37 | 81.79 | 81.84 | 87.25 | 86.55 |

| Querétaro | 0 | 0 | 60.58 | 65.37 | 63.9 | 60.76 |

| Quintana Roo | 57.5 | 52.44 | 55.19 | 61.52 | 51.97 | 53.3 |

| San Luis Potosí | 75.39 | 100 | 85.14 | 86.64 | 79.31 | 87.48 |

| Sinaloa | 74.9 | 73.96 | 75.54 | 72.27 | 71.69 | 76.61 |

| Sonora | 65.89 | 71.58 | 71.96 | 74.27 | 75.35 | 71.24 |

| Tabasco | 78.66 | 78.33 | 74.8 | 70.54 | 69.71 | 68.8 |

| Veracruz | 90.39 | 82.19 | 91.12 | 90.92 | 89.15 | 90.6 |

| Yucatán | 74.84 | 80.47 | 83.17 | 76.91 | 80.3 | 80.83 |

| Zacatecas | 42.15 | 43.17 | 39.84 | 38.2 | 36.48 | 34.11 |

| Nacional | 55.7 | 57.94 | 57.28 | 58.63 | 61.24 | 62.27 |

Fuente: aregional.com (2009, 4.6, p. 182).

En 2009 se recaudaron poco más de 31.5 mil millones por concepto de ISN en términos reales (de pesos constantes de 2003), lo que representa alrededor del 64 por ciento del total de los ingresos tributarios de los gobiernos estatales. Este impuesto grava la realización de pagos en dinero o en especie por concepto de remuneraciones al trabajo personal. Los estados son responsables de definir la tasa que aplica para las empresas que residan dentro de su jurisdicción y la mayoría (20 de ellos) cobra una tasa del 2 por ciento. Los estados que cobran la tasa de ISN más alta del país (de 2.5 por ciento) son Baja California Sur, el estado de México y recientemente Tabasco. Por otra parte, Coahuila cobra una tasa del 1.0 por ciento, siendo la más baja. En términos per cápita, el Distrito Federal es quien tiene una mayor recaudación de ISN. En 2009 se recaudaron poco más de 1,000 pesos (constantes de 2003) por habitante en el D.F., mientras que a nivel nacional, en promedio, se recaudaron 259 pesos (de 2003) por persona y en Oaxaca se observó la menor recaudación de este impuesto con apenas 49 pesos por persona en términos reales (a pesos de 2003). Para el caso del Distrito Federal, la alta recaudación per cápita del ISN se explica como resultado de concentrar el 8.5 por ciento de la población ocupada del país y el 17.3 por ciento de trabajadores registrados en el IMSS (en 2009), además de estar entre las cinco entidades que reportan mayor salario promedio en el país con 366.53 pesos diarios en términos reales (a pesos de 2003), de acuerdo con datos publicados en 2014 por el mismo organismo. El resultado de Oaxaca en relación con el ISN se explica porque es uno de los estados con menor porcentaje de población ocupada en el sector formal: solamente el 3.4 por ciento (para el mismo año) de los trabajadores se reporta en el sector y el 1.1 por ciento de trabajadores se encuentran registrados en el IMSS; estas características, aunadas al hecho de que los salarios promedio son mucho más bajos con relación a los correspondientes del Distrito Federal y la media nacional, ocasionan bajos montos de nómina gravable.

Los estados también pueden cobrar impuestos sobre tenencia de vehículos de más de 10 años18 y, con la Reforma de 2007, se otorgó a las entidades federativas la posibilidad de legislar localmente sobre la tenencia de vehículos. En 2009 se recaudaron más de 20 mil millones de pesos en términos reales (pesos de 2003) por la tenencia federal, así como 1,760 millones de pesos en términos reales por tenencia estatal. Entre los demás impuestos que son potestad tributaria de las entidades federativas en México se encuentran el impuesto sobre enajenación de vehículos de motor, impuesto sobre hospedaje, impuesto sobre loterías, rifas, concursos y premios, impuestos cedulares, impuestos sobre diversiones y espectáculos públicos, entre otros. Sin embargo, la proporción que estos representan de los ingresos propios es muy pequeña en comparación con la correspondiente del ISN.

Metodología

Una de las contribuciones de la presente investigación es la estimación de la capacidad fiscal de las entidades federativas en México para el período 2003-2010, que permita además, estimar la eficiencia recaudatoria o esfuerzo fiscal de las entidades con el objeto de probar si, estadísticamente hablando, las transferencias federales reducen la eficiencia recaudatoria. Existen en la literatura trabajos previos que han utilizado diferentes metodologías aplicadas a datos de México con el objetivo de estimar la capacidad tributaria y el correspondiente esfuerzo fiscal. Sobarzo (2006) construye un Índice de Uso de Potencial Fiscal (IUPF) en el que compara la recaudación fiscal efectiva de los impuestos operados por los estados y de los impuestos federales y la compara con la potencialidad fiscal proveniente del correspondiente impuesto. La metodología de Sobarzo (op. cit.) para la estimación de la potencialidad fiscal se basa en la construcción de un sistema fiscal representativo (originalmente propuesto por Sobarzo, 2004)19 y no en un enfoque econométrico. Bonet y Rueda (2011) estiman dos indicadores de esfuerzo fiscal para los estados mexicanos, con datos anuales que comprenden el período 2003-2007. El primero de los indicadores que construyen los autores se basa en el IUPF de Sobarzo y el segundo es el índice de esfuerzo fiscal (IEF)20 que, al igual que el IUPF, no utiliza un enfoque econométrico.21 Autores como Aguilar (2009, 2010),22 Ramirez y Erquizio (2011) 23 y Puente y Rodríguez (2011) 24 utilizan modelos de frontera estocástica para estimar la recaudación potencial y la eficiencia recaudatoria para el caso de México, en diferentes períodos y con diferentes niveles de agregación de los datos (municipal y estatal). Continuando con los estudios realizados para México, Castañeda y Pardinas (2012) también utilizan el modelo de frontera estocástica para estimar por separado el potencial de la recaudación per cápita estatal, la recaudación del impuesto sobre nómina por trabajador, el potencial recaudatorio per cápita municipal y el potencial recaudatorio municipal del impuesto predial per cápita.25 De manera simultánea, Castañeda y Pardinas (op. cit.) estiman el esfuerzo recaudatorio para cada una de las funciones de ingreso tributario de los estados y de los municipios. El enfoque de frontera estocástica ha sido utilizado también para estimar funciones del potencial de ingresos propios de las provincias en Indonesia (Alfirman, 2003), del potencial de ingresos propios estatales en India (Garg et al., 2014) y para estimar el potencial recaudatorio y esfuerzo fiscal a nivel país (Fenochietto y Pessino, 2013).26 Para el propósito que nos ocupa, en el presente trabajo se utiliza un modelo de frontera estocástica con efectos de ineficiencia, cambiantes en el tiempo aplicado a un panel de datos, y la contribución particular se enfoca primeramente en la inclusión de variables explicativas para la función de recaudación potencial (frontera recaudatoria), que consideramos importantes indicadores de las bases tributarias y cuya omisión puede ocasionar subestimación del potencial recaudatorio, generando esto a su vez sobrestimación de la eficiencia en la recaudación de las entidades. Estas variables son: el porcentaje de PIB del sector de servicios de alojamiento temporal y de preparación de bebidas (como proxy para la base del impuesto sobre hospedaje) y el número de vehículos registrados (como proxy de los ingresos por concepto de tenencia y otros derechos asociados al uso de vehículos). Cabe señalar que la metodología de frontera estocástica con efectos cambiantes en el tiempo, para el caso de México, ha sido aplicada por Aguilar (2009) con datos agregados a nivel estatal y municipal y para el período 1992-2005, pero el conjunto de insumos incluidos para la función de recaudación es diferente al propuesto en el presente trabajo. En segundo término se propone un enfoque de dos etapas para analizar la evidencia respecto a la influencia de las transferencias federales sobre la eficiencia recaudatoria propia de las entidades federativas. Este enfoque consiste en que, una vez estimada la frontera de recaudación potencial y haberse obtenido la correspondiente predicción de efectos de ineficiencia, estos últimos pueden utilizarse en una segunda etapa para modelar una ecuación de los efectos de ineficiencia en función de otras variables explicativas, entre las que se encuentran las transferencias como porcentaje de los ingresos totales de cada entidad.

Los estudios pioneros del modelo de frontera estocástica fueron hechos por Aigner et al. (1977), Meeussen y van den Broeck (1977). La contribución de estos autores consistió en modelar econométricamente una función producción y en estimar la eficiencia técnica de las empresas; es decir, el estudio de los autores compara la producción observada con la capacidad productiva (estimada) dada la tecnología de la empresa para determinar los niveles de ineficiencia. Así, los modelos de frontera estocástica de producción parten del supuesto de que cada empresa produce menos de lo que potencialmente podría, debido a cierto grado de ineficiencia en los procesos de producción.

Utilizando el concepto de frontera de producción estocástica, en el presente trabajo se aplica esta metodología para modelar la frontera estocástica de recaudación tributaria de los gobiernos estatales y del Distrito Federal y así estimar la capacidad recaudatoria (en función de un conjunto de variables que la explican) para, a su vez, obtener una estimación de la eficiencia recaudatoria, la cual compara la recaudación observada con la capacidad recaudatoria de los gobiernos de las entidades federativas.

El modelo de frontera estocástica

Para poder entender de forma clara la metodología e implicaciones de un modelo de

frontera estocástica, analizaremos primeramente el modelo de frontera de

producción estocástica planteado por Batesse y

Coelli (1992) y Coelli et al.

(2005), el cual es una ampliación del modelo planteado por Aigner et

al. ( op. cit.) y Meeussen y van den Broeck (op. cit.). Podemos comenzar por

suponer que una empresa tiene una función producción con tecnología dada. En un

mundo sin ineficiencia y sin choques aleatorios, la empresa i podría producir:

Como hemos mencionado, el elemento fundamental en el análisis de frontera estocástica es el supuesto de que cada empresa produce menos de lo que podría (dada su tecnología) porque existe cierto grado de ineficiencia en la producción. Específicamente, la frontera de producción está determinada por la tecnología y la eficiencia en los procesos:27

Donde

siendo

Donde

Donde el término

que también puede expresarse como:

Entonces, la producción estocástica

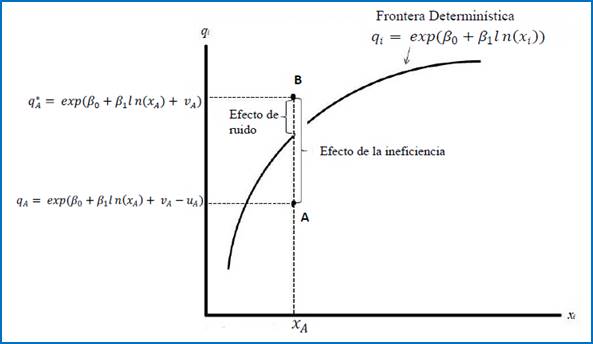

Con lo que se tiene una función producción Cobb-Douglas. La Gráfica 3 presenta la frontera de producción determinística

que refleja rendimientos decrecientes a escala. El punto A representa el caso en

el que la empresa utiliza un nivel de insumo

Fuente: Elaboración propia con base en Coelli et al. (2005, cap 9).

Gráfica 3 Frontera Determinística y Frontera Estocástica

Estimación del grado de eficiencia técnica

Si bien el modelo de frontera estocástica permite la estimación de la capacidad

productiva, una de sus aplicaciones más útiles se centra en la predicción de los

efectos de ineficiencia

Como se explicó en párrafos anteriores, la eficiencia técnica toma valores entre

cero y uno y mide la producción observada de la i-ésima empresa como proporción

de la producción que podría ser generada si esta fuera plenamente eficiente

utilizando el mismo vector de insumos. Un valor de

El modelo de frontera estocástica aplicado a la función de recaudación tributaria

El modelo que hemos descrito hasta ahora ha sido el de una frontera de producción y utilizando datos de corte transversal. Para el presente trabajo de investigación, el interés se centra en estimar una función de recaudación potencial o capacidad tributaria para las 32 entidades federativas en México utilizando un panel de datos que abarca el período 2003-2010, así como también en estimar la eficiencia recaudatoria (o eficiencia técnica en la recaudación). Para ello seguiremos el trabajo de Battese y Coelli (op. cit.), quienes presentan un modelo de frontera de producción estocástica aplicado a un panel de datos que incorpora el concepto de efectos de ineficiencia cambiantes en el tiempo (time varying effects).28 Siguiendo entonces con el desarrollo del modelo explicado en las secciones “El modelo de frontera estocástica” y “Estimación del grado de eficiencia técnica”, tenemos que la función de recaudación tributaria (o frontera de recaudación) toma la siguiente forma:

O bien:

Donde

que influencian la recaudación en la entidad federativa i en el período t.

Finalmente

Y para el modelo con efectos de ineficiencia cambiantes en el tiempo, los mismos

autores sugieren modelar

Donde

Adicionalmente se asume que

Y dado que

Adicionalmente definimos:32

Considerando las expresiones (12) y (13) puede verse que, mientras más

importantes sean los efectos de ineficiencia en la variabilidad de la

recaudación, el valor de

Estimación de la Eficiencia Recaudatoria o Esfuerzo Fiscal

Siguiendo la expresión (5) que define el grado de ineficiencia técnica en la

producción, podemos definir la medida de Eficiencia Recaudatoria o Esfuerzo

Fiscal para la i-ésima entidad federativa en el período t como el cociente entre

la recaudación observada

La estimación del grado de Eficiencia Recaudatoria

Donde

Habiéndose estimado los efectos de ineficiencia mediante la sustitución de los

parámetros en las expresiones (15) a la (17) por sus respectivas estimaciones,

procedemos a obtener las estimaciones del término de eficiencia en la

recaudación

Cabe señalar que la estimación de los efectos de ineficiencia (ecuación 15) no solamente permite la obtención de estimaciones del término de eficiencia recaudatoria, sino que permite, en una segunda etapa, probar si, estadísticamente hablando, las transferencias federales hacia los estados reducen la eficiencia en la recaudación. El procedimiento para realizar esta prueba se basa en estimar un modelo para los efectos de ineficiencia ‒obtenidos a través de la estimación de la frontera estocástica y considerando que tienen una distribución normal truncada‒ en función de las trasferencias federales expresadas como porcentaje de los ingresos totales de las entidades federativas y se explica más adelante a detalle en la sección “Estimación del efecto de las transferencias federales en la eficiencia recaudatoria de las entidades federativas”.

Pruebas de hipótesis relevantes para el modelo de frontera estocástica

El modelo de frontera estocástica es adecuado para explicar la eficiencia en la

producción o bien la eficiencia recaudatoria (como es en nuestro caso) si se

cumplen ciertos supuestos. Así, el proceso de estimación del modelo mediante

máxima verosimilitud nos permite realizar pruebas de hipótesis para validar los

supuestos y, entre ellos, validar la presencia de efectos de ineficiencia (lo

que implicaría que

En particular, considerando el planteamiento del modelo de frontera de recaudación tributaria que hemos descrito, podemos plantear las siguientes hipótesis que resultan relevantes en el contexto de nuestro análisis:

Resumiendo lo anterior, las pruebas de hipótesis sobre los parámetros

Las variables y los datos

El modelo explicado permite estimar la capacidad máxima recaudatoria (en ingresos

propios) que las entidades federativas podrían obtener utilizando las bases

impositivas y realizando la recaudación de forma eficiente, lo que denominamos

frontera de recaudación. Y como hemos explicado ya, el modelo también permite

estimar la eficiencia recaudatoria (o esfuerzo fiscal) de las entidades federativas.

La frontera de recaudación es una función de las bases impositivas. Sin embargo, la

información sobre bases impositivas por impuesto (estatal) no se encuentra

disponible, por lo que es necesario utilizar variables que influyen en ellas. En el

caso específico del modelo que se estima en el presente trabajo, el vector

Donde:

Se espera que el PIB y la población tengan una influencia positiva en la estimación de la capacidad tributaria de una entidad federativa al ser estas dos variables indicadores de una base tributaria mayor. De igual forma, el PIB del sector de servicios de alojamiento temporal y de preparación de alimentos y bebidas, como porcentaje del PIB total de la entidad correspondiente, es una variable importante para explicar la recaudación tributaria estatal por concepto del Impuesto Sobre Servicios de Hospedaje (ISSH),39 además de estar también correlacionada con el ISN. Por tal razón, se espera que exista una relación positiva entre la recaudación tributaria y el porcentaje de PIB generado por el mencionado sector de servicios. En relación con el número de trabajadores inscritos en el IMSS, se espera también un signo positivo en el coeficiente de esta variable al ser un indicador de la recaudación proveniente del ISN. Cabe recordar que este impuesto representa, en promedio, más del 50% de los ingresos tributarios propios de las entidades federativas en México y de aquí la importancia de incluir esta variable en el vector de insumos de la función de recaudación. Por otra parte, el número de vehículos registrados se asocia no solamente con el impuesto por tenencia, sino además con todos los pagos de derechos relacionados con la propiedad y el uso de vehículos. Se espera también un signo positivo para el coeficiente asociado a esta variable. Con respecto a la tasa de ocupación en el sector informal,40 se espera que su coeficiente sea negativo, ya que mientras mayor porcentaje de trabajadores se encuentre en este sector, menor será la recaudación del impuesto sobre nómina.

La información correspondiente a las variables explicativas para la función de recaudación tributaria permite formar un panel de datos con las 32 entidades federativas y con observaciones anuales para el período 2003-2010. Los datos se obtuvieron del Sistema de Cuentas Nacionales, Finanzas Públicas Estatales y Municipales, de la Encuesta Nacional de Ocupación y Empleo y de Vehículos de motor registrados en circulación, todas ellas bases de datos publicadas por el INEGI; además, para los datos del número de trabajadores inscritos en el IMSS y la población se utilizó información proveniente de la Secretaría del Trabajo y Previsión Social y del Consejo Nacional de Población (CONAPO), respectivamente. En la siguiente sección se presentan los resultados de la estimación del modelo, su interpretación y análisis, así como las pruebas de hipótesis correspondientes.

Análisis de resultados

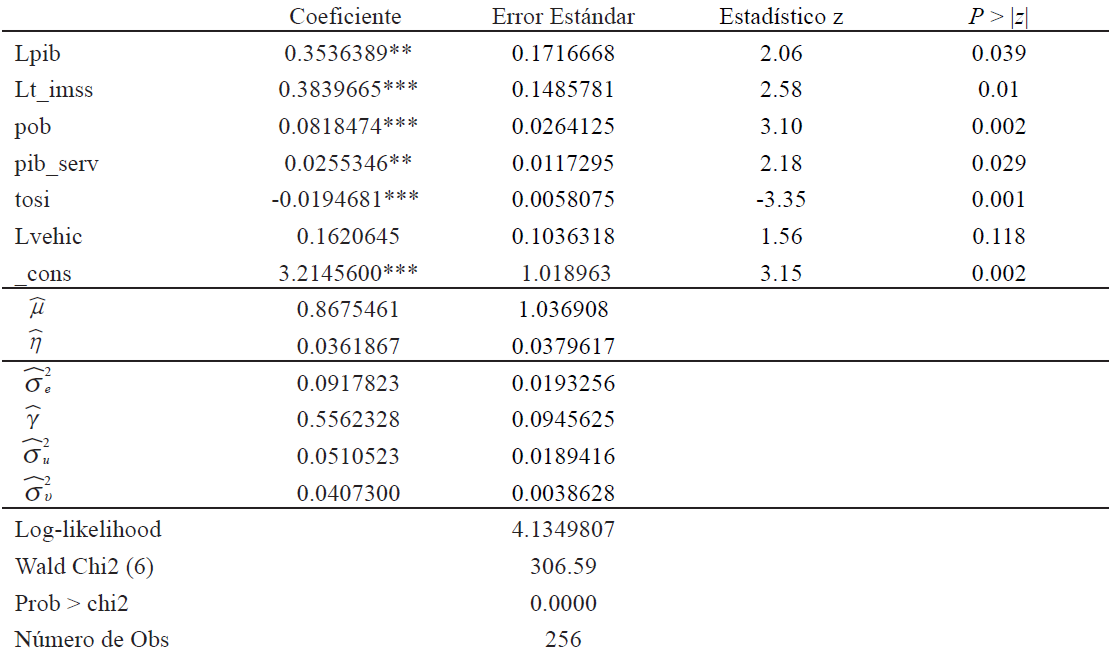

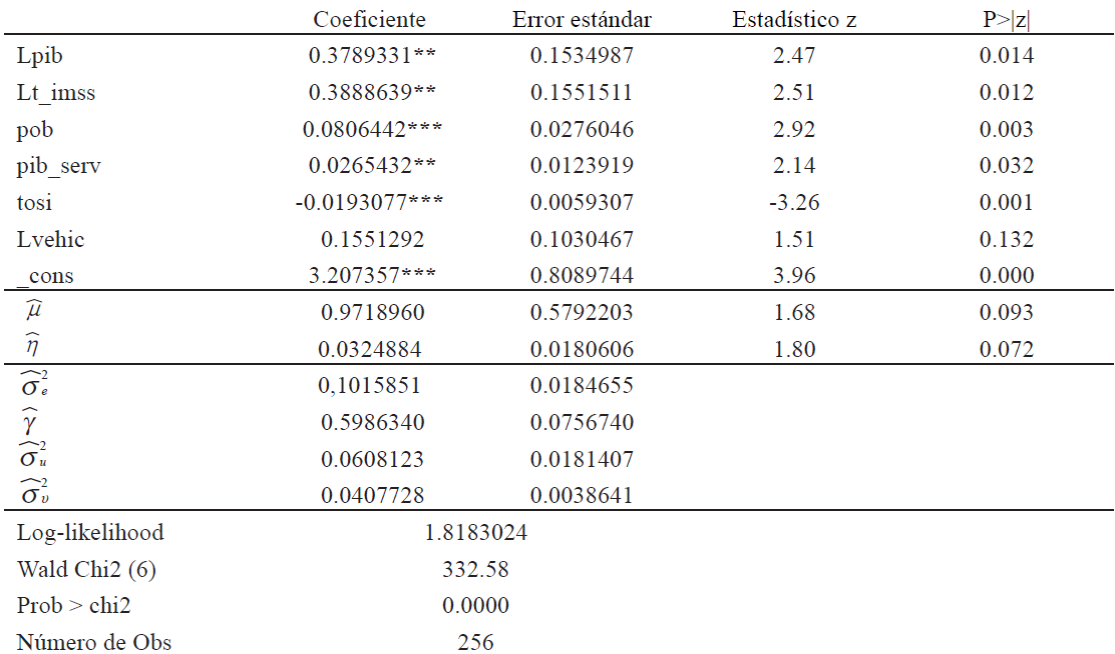

Mediante el método de Máxima Verosimilitud se obtuvieron las estimaciones de los parámetros del modelo y los resultados se muestran en el Cuadro 2. Podemos observar que los signos de los coeficientes son los esperados y además todos los coeficientes son significativos al 5 por ciento de nivel de significancia con excepción del que corresponde al logaritmo del número de vehículos registrados. Esto se explica por el hecho de estar (la variable) muy correlacionada con el logaritmo del número de trabajadores registrados en el IMSS. La fuerte colinealidad entre estas dos variables ocasiona que no sea posible aislar el efecto individual de cada una sobre la recaudación, en este caso no puede aislarse el efecto de los vehículos registrados; sin embargo, para propósitos de nuestro estudio, es importante el tener un buen predictor de la recaudación potencial y del grado de eficiencia en la recaudación y esto puede lograrse aun con la presencia de alta colinealidad. Los resultados son también congruentes con los hechos estilizados presentados en la sección 3. Así vemos que el coeficiente asociado a LT_IMSS y que representa la elasticidad de la recaudación propia respecto a los trabajadores inscritos en el IMSS es el que tiene mayor magnitud (0.39), lo que concuerda con el hecho de que el ISN es el de mayor importancia en la recaudación propia de las entidades federativas. La elasticidad PIB de la recaudación (0.38) es la segunda en importancia y el resultado es congruente con la estructura impositiva en México, ya que la mayoría de los impuestos asociados a la actividad productiva (en general) son impuestos federales y no estatales.

Cuadro 2: Resultados de la estimación de la función de recaudación propia de las entidades federativas (31 estados y el D.F.)

Fuente: Elaboración propia con base en las estimaciones. (***), (**) coeficiente estadísticamente significativo al 1 y 5 por ciento respectivamente.

Por otra parte, en promedio se espera que la recaudación propia de las entidades se incremente en 8.1 por ciento por cada millón de habitantes más en una entidad. Cabe mencionar que, al no estar expresada la población en logaritmos, el coeficiente asociado a la población representa una semielasticidad. La estimación de la elasticidad-población de la recaudación es 0.2718 ‒evaluada en el promedio muestral de la población por entidad.41 En cuanto al coeficiente asociado a la variable PIB_SERV, este nos indica que, en promedio, un incremento de un punto porcentual en el PIB del sector de servicios de alojamiento temporal, con relación al PIB total, incrementará la recaudación propia de las entidades federativas en 2.62 por ciento. Finalmente, el efecto de la tasa de ocupación en el sector informal sobre la recaudación es negativo indicando que, por cada punto porcentual de aumento, la recaudación propia de las entidades caerá 1.9 puntos porcentuales en promedio.

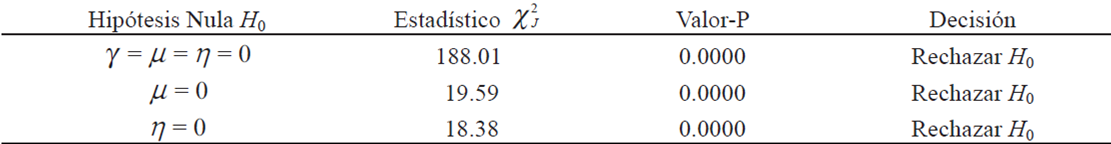

Los resultados de las pruebas de hipótesis respecto a la significancia estadística de

los parámetros que caracterizan el modelo de frontera estocástica se presentan en el

Cuadro 3. Las tres hipótesis nulas son

rechazadas a un nivel de significancia del 1 por ciento. El rechazo de la hipótesis

nula

Cuadro 3: Pruebas de hipótesis relevantes para el modelo de frontera estocástica

Fuente: Elaboración propia con base en las estimaciones; j = número de restricciones en la prueba.

Con los resultados del modelo estimado se obtienen los valores estimados del

indicador de eficiencia recaudatoria para cada entidad federativa y en cada período

Cuadro 4: Estimaciones de la eficiencia recaudatoria por entidad federativa 2003, 2007 y 2010

| Entidad Federativa | 2003 | 2007 | 2010 |

|---|---|---|---|

| Aguascalientes | 0.1795 | 0.2212 | 0.2545 |

| Baja California | 0.2727 | 0.3194 | 0.3550 |

| Baja California Sur | 0.2475 | 0.2934 | 0.3287 |

| Campeche | 0.2118 | 0.2558 | 0.2903 |

| Chiapas | 0.5549 | 0.5960 | 0.6253 |

| Chihuahua | 0.4812 | 0.5259 | 0.5581 |

| Coahuila | 0.2530 | 0.2990 | 0.3344 |

| Colima | 0.2467 | 0.2925 | 0.3278 |

| Distrito Federal | 0.7893 | 0.8121 | 0.8278 |

| Durango | 0.2952 | 0.3424 | 0.3782 |

| Guanajuato | 0.2449 | 0.2906 | 0.3259 |

| Guerrero | 0.2625 | 0.3089 | 0.3444 |

| Hidalgo | 0.4264 | 0.4729 | 0.5069 |

| Jalisco | 0.1902 | 0.2327 | 0.2664 |

| México | 0.2362 | 0.2815 | 0.3166 |

| Michoacán | 0.2985 | 0.3458 | 0.3816 |

| Morelos | 0.2592 | 0.3055 | 0.3410 |

| Nayarit | 0.2777 | 0.3246 | 0.3602 |

| Nuevo León | 0.2919 | 0.3390 | 0.3748 |

| Oaxaca | 0.3945 | 0.4417 | 0.4765 |

| Puebla | 0.2624 | 0.3088 | 0.3443 |

| Querétaro | 0.3260 | 0.3736 | 0.4093 |

| Quintana Roo | 0.2894 | 0.3365 | 0.3723 |

| San Luis Potosí | 0.2586 | 0.3048 | 0.3403 |

| Sinaloa | 0.2934 | 0.3406 | 0.3763 |

| Sonora | 0.3203 | 0.3678 | 0.4035 |

| Tabasco | 0.2569 | 0.3031 | 0.3385 |

| Tamaulipas | 0.2722 | 0.3188 | 0.3545 |

| Tlaxcala | 0.4107 | 0.4576 | 0.4920 |

| Veracrúz | 0.2280 | 0.2729 | 0.3078 |

| Yucatán | 0.2846 | 0.3316 | 0.3673 |

| Zacatecas | 0.3571 | 0.4047 | 0.4401 |

Fuente: Elaboración propia con base en los resultados de estimación, donde 0 1 p 1 1, siendo 1 el mayor grado de eficiencia recaudatoria (o esfuerzo recaudatorio).

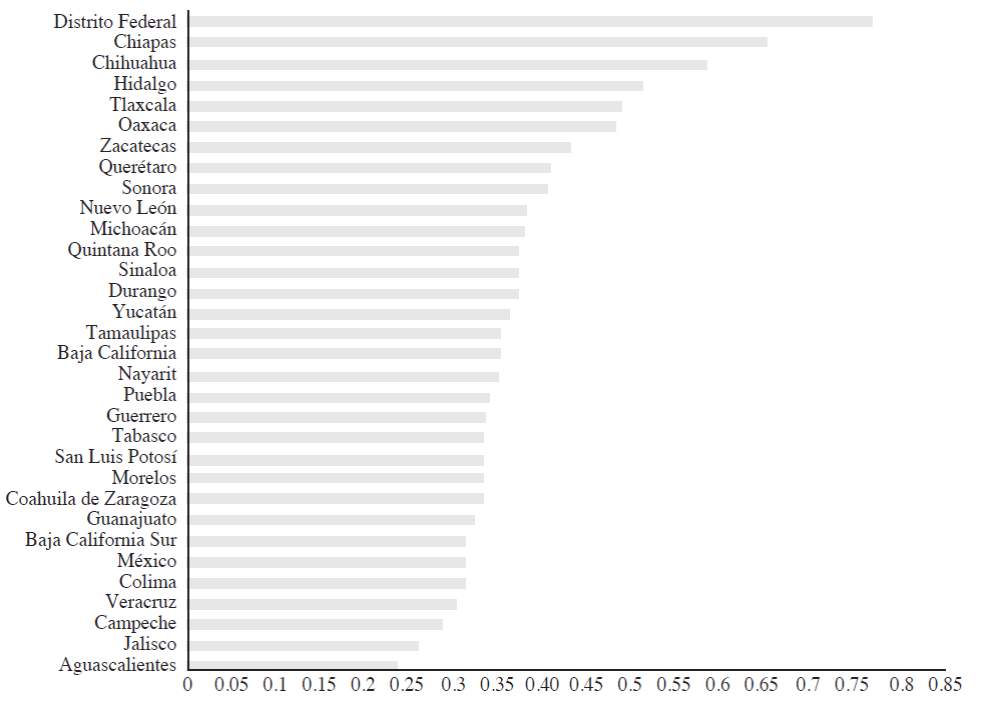

El promedio estimado para el período 2003-2010 del indicador de eficiencia recaudatoria por entidad se muestra en el Gráfica 4, en la cual puede observarse que la entidad con mayor eficiencia en la recaudación es el Distrito Federal, resultado que concuerda con otros estudios (con diferentes metodologías) como el de Bonet y Rueda (2011), Puente y Rodríguez (2011) y Castañeda y Pardinas (2012). Cabe mencionar que este resultado no resulta extraño si se toma en cuenta que el DF es la única entidad federativa que contabiliza el impuesto predial como parte de sus ingresos propios (recuérdese que paralas demás entidades federativas el impuesto predial lo recaudan los municipios). Podría pensarse que esta es una de las razones por las que la recaudación observada se acerca más a la potencial ‒estimada. Al respecto, y con el objeto de analizar si los resultados de la estimación son robustos a la exclusión del predial como parte de los ingresos propios del DF, se llevaron a cabo estimaciones en condiciones similares de ingreso para todas las entidades federativas. Es decir, hemos realizado la estimación del modelo nuevamente pero excluyendo al impuesto predial de los ingresos propios del DF. Los resultados de la estimación bajo exclusión del impuesto predial en el DF se presentan en el Anexo y puede observarse en ellos que las estimaciones prácticamente no difieren bajo las distintas condiciones de ingresos propios del DF. Por lo tanto, la evidencia indica que la inclusión del impuesto predial como parte de los ingresos propios del DF no es lo que explica el que esta entidad sea la más eficiente para el período analizado. Este resultado más bien invita a la realización de un trabajo de investigación sobre las políticas y mecanismos recaudatorios que se implementan en el Distrito Federal y que han llevado a posicionarlo como la entidad más eficiente en términos recaudatorios.

En la Gráfica 4 también puede observarse que Oaxaca se ubica en sexto lugar en eficiencia recaudatoria. El desempeño de Oaxaca en este tema se explica por el hecho de ser una entidad en la que las bases tributarias son muy bajas. Este estado no solamente tiene el PIB per cápita más bajo en México (32,800 pesos ‒de 2003‒ por habitante al año, en promedio, para el período de estudio), sino que además se ubica en quinto lugar con mayor tasa de ocupación en el sector informal (33 por ciento en promedio). Dada la baja recaudación potencial de Oaxaca, lo efectivamente recaudado es también poco, aunque se acerca más al potencial en comparación con otros 25 estados que son menos eficientes. Otro resultado que llama la atención es el del estado de Aguascalientes, que resultó ser el menos eficiente y podría decirse que este caso es el opuesto al de Oaxaca, en el sentido de que Aguascalientes ocupa el lugar 10 entre los estados con mayor PIB per cápita en México y tiene una tasa de ocupación en el sector informal menor al promedio nacional (24.1 por ciento en promedio). Estos son algunos indicadores de que Aguascalientes tiene un potencial recaudatorio bastante alto con relación a lo que realmente está recaudando y de ahí el bajo indicador de eficiencia en la recaudación de ingresos propios. El resultado es coincidente con los reportados por Bonet y Rueda (op. cit.) y por Castañeda y Pardinas (op. cit.) en el período 2001-2006, y Puente y Rodríguez (op. cit.) reportan que Aguascalientes ocupa el lugar 23 en eficiencia recaudatoria. La Gráfica 4 también deja ver que, después de los primeros cinco lugares sobresalientes, la eficiencia recaudatoria en ingresos propios es bastante similar entre los estados (entre 0.43 y 0.22 en promedio) indicando que, en general, el esfuerzo recaudatorio de los estados es bajo.

Estimación del efecto de las transferencias federales en la eficiencia recaudatoria de las entidades federativas

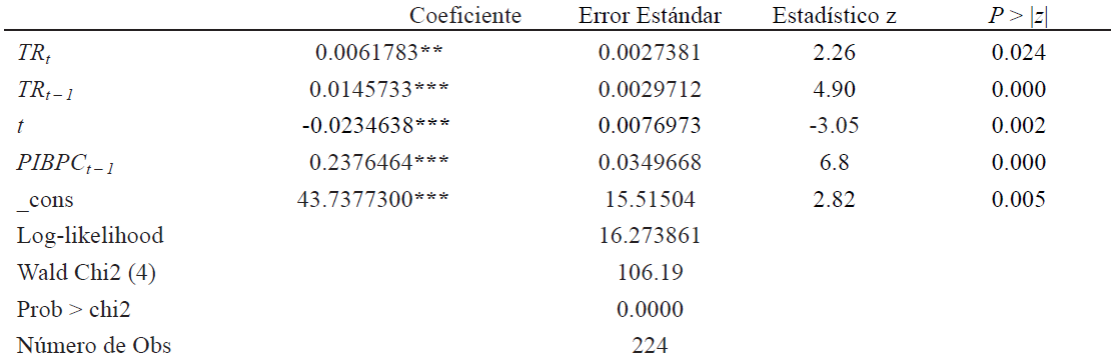

Los resultados presentados son útiles para identificar las entidades federativas que son más eficientes en sus esfuerzos recaudatorios y cuáles son las menos eficientes. Sin embargo, desde la perspectiva de política pública, nos interesa distinguir las entidades que son más eficientes en su recaudación de aquellas que lo son menos, para saber si comparten algunas características comunes. Así, como hemos indicado en secciones anteriores, uno de los objetivos planteados en el presente trabajo de investigación es analizar la evidencia sobre la influencia que la dependencia financiera de las entidades federativas, medida esta por las transferencias federales como porcentaje de los ingresos totales, ha tenido sobre los esfuerzos fiscales o eficiencia recaudatoria de las estas. En otras palabras, este trabajo proporciona elementos para probar si la elevada proporción de transferencias federales es una de las causas que explican la ineficiencia en la recaudación de las entidades federativas. La metodología propuesta para poder llevar a cabo este objetivo consiste en estimar ‒en una segunda etapa después de la estimación del modelo de frontera estocástica‒ una ecuación para la media condicional de los efectos de ineficiencia en función de un conjunto de variables explicativas.43 En el estudio que aquí se presenta proponemos las siguientes variables para explicar la ineficiencia en la recaudación: las transferencias federales como porcentaje de los ingresos totales (incluyendo el primer rezago de esta variable), el tiempo (considerando que son efectos cambiantes en el tiempo) y el primer rezago del logaritmo del PIB per cápita como indicador del tamaño de la base tributaria en la entidad correspondiente.44 Esto se realiza tomando en cuenta que la distribución de los efectos de ineficiencia es normal truncada (en cero). La ecuación a estimar es entonces la siguiente:

donde

Cuadro 5: Resultados de la estimación de la función de efectos de ineficiencia en la recaudación de las entidades federativas (31 estados y el D.F.)

Fuente: Elaboración propia con base en las estimaciones. (***), (**) coeficiente estadísticamente significativo al 1 y 5 por ciento respectivamente.

Volviendo al análisis de los resultados de la estimación de los efectos de

ineficiencia, en el Cuadro 5 se muestra

que el signo del coeficiente asociado al PIB per cápita es positivo indicando

que las entidades federativas con mayor actividad productiva (en t - 1) son, en

promedio, más ineficientes. Esto puede explicarse por el hecho de que mayor

actividad productiva requiere de una mejor capacidad administrativa y

fiscalizadora por parte de los gobiernos subnacionales para poder recaudar,

condición que parece no estar ocurriendo. El signo asociado al tiempo es el

esperado, dado el signo positivo de la estimación del parámetro

Reflexiones finales

El análisis de la estructura de los ingresos de las entidades federativas nos permitió proporcionar evidencia respecto a la fuerte dependencia de las transferencias federales. Por otra parte, se presentó de manera detallada el modelo de frontera estocástica con efectos cambiantes en el tiempo y cómo este puede aplicarse para estimar la recaudación tributaria potencial de las entidades federativas, así como también puede aplicarse para estimar la eficiencia recaudatoria de estas. Los resultados de la estimación del modelo de frontera estocástica para la recaudación permitieron presentar evidencia de la presencia de efectos de ineficiencia en el proceso de recaudo de los ingresos propios de las entidades federativas. La evidencia muestra también una ligera tendencia creciente en el indicador de eficiencia recaudatoria, siendo el Distrito Federal y Aguascalientes las entidades que mayor y menor esfuerzo recaudatorio realizan respectivamente.

El trabajo que aquí se presentó ha mostrado además evidencia de que el diseño de la actual política de transferencias no proporciona los incentivos adecuados para aumentar la eficiencia recaudatoria, sino que, por el contrario, la disminuyen. Esta evidencia concuerda con la presentada por otros autores para el caso de México y otros países, lo que pone también en evidencia la necesidad de una revisión sobre las actuales reglas de asignación de transferencias intergubernamentales. Sabemos que las transferencias federales hacia los estados desempeñan un papel muy importante en el proceso de descentralización y pueden ayudar a reducir problemas como la desigualdad, externalidades y la calidad pobre en la provisión de servicios (Oates, 1972). Sin embargo, la política de transferencias federales no debe favorecer la pereza fiscal de los gobiernos subnacionales, la cual se traduce en una fuerte dependencia financiera hacia los recursos federales. La influencia negativa de las transferencias gubernamentales en la recaudación de los ingresos propios de las entidades, aunada a los bajos niveles de eficiencia recaudatoria que se estiman, evidencian la necesidad de una revisión de los criterios de distribución de la Recaudación Federal Participable de tal manera que estos contengan incentivos para incrementar la recaudación de ingresos propios. La influencia negativa de las transferencias en los esfuerzos recaudatorios locales llama además a replantear las políticas encaminadas a mejorar los procesos administrativos y fiscales de los gobiernos estatales. El incremento en los ingresos estatales que surge como resultado del incremento en la eficiencia recaudatoria debe buscarse a través del mejoramiento de los procesos administrativos y fiscales que a su vez debe estar acompañado de transparencia y rendición de cuentas.

nueva página del texto (beta)

nueva página del texto (beta)