Servicios Personalizados

Revista

Articulo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Accesos

Accesos

Links relacionados

-

Similares en

SciELO

Similares en

SciELO

Compartir

EconoQuantum

versión On-line ISSN 2007-9869versión impresa ISSN 1870-6622

EconoQuantum vol.10 no.2 Zapopan jul./dic. 2013

Artículos

Estructura financiera óptima, en la industria de los alimentos, que cotiza en la Bolsa Mexicana de Valores

Guadalupe Hernández Carmen1, Humberto Ríos Bolívar2

1 Profesora-Investigadora. Departamento de Economía. UAM-A. Doctorante ESE-IPN.

2 Profesor-Investigador de la Sección de Estudios de Posgrado e Investigaciones de la Escuela Superior de Economía del IPN.

Recepción: 16/12/2010

Aceptación: 14/01/2013

Resumen

Este trabajo investiga las variables específicas de la empresa que afectan la estructura financiera en la industria de los alimentos que cotiza en la Bolsa Mexicana de Valores en el periodo 2000-2009. Para tal efecto se desarrolla un modelo econométrico de datos de panel que permite identiicar dichas variables. Este modelo muestra que los activos tangibles y la rentabilidad son las principales variables que considera la industria para tomar sus decisiones de financiamiento. Este resultado es afín a la teoría de la agencia, del trade-off y jerarquía de las preferencias, las cuales sostienen que las empresas con una mayor proporción de activos tangibles están más apalancadas, puesto que estos activos pueden actuar como colaterales y minimizar los conflictos de interés entre los accionistas y los acreedores, así como la asimetría de información entre estos agentes. Mientras que la teoría del trade-off argumenta que las empresas más rentables están más apalancadas para aprovechar la ventaja iscal por deuda y su buen historial de rentabilidad. Esta reducción de los conflictos de interés y de la asimetría de información, así como la ventaja fiscal por deuda, en comparación con los costos de insolvencia financiera, llevan a una estructura financiera óptima que tiende a maximizar el valor de la empresa. Los resultados dan evidencia de que la teoría del trade-off es la principal teoría que explica las decisiones de financiamiento de la industria.

Palabras clave: Estructura financiera óptima, teoría del trade-off, teoría de la jerarquía de las preferencias, teoría de la agencia, activos tangibles, tamaño de la empresa, rentabilidad, riesgo de negocios, modelo de datos de panel.

Clasificación JEL: G32, G15 y G34.

Abstract

This paper investigates firm-specific variables that affect food industry financial structure, listed on Mexican Stock Exchange in period 2000-2009. For this purpose, we develop an econometric panel data model to identify those variables. This model shows that tangible assets and proitability are main variables considered by industry to make funding decisions. This result is akin to the agency theory, the trade-off and preferences hierarchy, which argue that higher proportion of tangible assets irms are more leveraged, since these assets can act as collateral and minimize interest conflicts between shareholders and creditors, as well as information asymmetry between these agents. While the trade-off theory argues that most proitable companies are more leveraged to take advantage of debt tax advantage and its proitability good track record. This interest reduction conflicts and information asymmetry, as well as debt tax advantage compared to financial distress costs, lead to an optimal financial structure tending to maximize company value. Results provide evidence that the trade-off theory is the main theory explaining industry funding decisions.

Introducción

La estructura financiera de las empresas ha sido materia de análisis desde diversas teorías e investigaciones empíricas encontrando resultados diferentes y falta de consenso en relación con una sola teoría que explique cómo toman las empresas sus decisiones de financiamiento, quedando mucho por investigar para entender qué variables consideran importantes las empresas para elegir entre deuda y capital y qué teorías explican mejor dicha decisión.

Algunos de los resultados ya establecidos son los de Modigliani y Miller (1958) y (1963), quienes primero suponiendo un mercado de capitales perfecto3 propusieron la irrelevancia de la estructura financiera en el valor de la empresa. Posteriormente replantearon dicha proposición introduciendo un impuesto sobre los ingresos de las empresas, concluyendo que la ventaja iscal por deuda conduce a que el valor de la empresa apalancada sea mayor que el de aquélla que no utiliza deuda, sugiriendo aprovechar la ventaja iscal por deuda totalmente; es decir, lo ideal sería el endeudamiento máximo. Posteriormente, la crítica a sus proposiciones motivó el surgimiento de diversas teorías que incorporaron nuevas variables y que consolidaron la idea de que existe una estructura financiera óptima que maximiza el valor de la empresa.

Estas teorías incorporaron nuevas variables para explicar las decisiones de financiamiento de las empresas, como son: los costos de agencia (Jensen y Meckling, 1976) y la asimetría en la información (Myers y Majluf, 1984). En el caso de la teoría del tradeoff se consideran importantes variables como la ventaja iscal por deuda4 y el costo de insolvencia financiera, así como la existencia de una estructura financiera óptima que se define por el trade-off entre dichas variables. Mientras que la teoría de la agencia argumenta sobre la existencia de una estructura financiera óptima, en la que se minimizan los costos de agencia ligados a la emisión de acciones y deuda, en la cual se reducen los conflictos de intereses que dan origen a dichos costos. Por su parte, la teoría de la jerarquía de las preferencias supone la asimetría de información con un enfoque basado en la interacción entre las decisiones de inversión y financiamiento, lo que posteriormente lleva a jerarquizar las fuentes de financiamiento cuando se requieren nuevas inversiones; esta teoría no considera una estructura financiera óptima, pero sí la jerarquización de las fuentes de financiamiento.

Estas tres teorías, teoría del trade-off, teoría de la agencia y teoría de la jerarquía de las preferencias, han dominado el debate sobre la estructura financiera de las empresas y ha dado pie a diversas investigaciones empíricas que ponen a prueba los planteamientos de dichas teorías. Algunas de estas investigaciones son las de: Titman y Wessels (1988), Harris y Raviv (1991), Rajan y Zingales (1994), Bevan y Danbolt (2000), Pandey (2001), Chen y Chen-Yi (2007) y Chikolwa (2009), entre otros.

Considerando las teorías de la estructura financiera e investigaciones empíricas realizadas en países desarrollados y en desarrollo se plantea como hipótesis que las variables específicas de la empresa, que están correlacionadas con la estructura financiera de las empresas de la industria de los alimentos que cotizan en la Bolsa Mexicana de Valores (BMV) son: activos tangibles,5 tamaño de la empresa, rentabilidad y riesgo de negocios.

El objetivo del presente trabajo es analizar las variables específicas de la empresa que afectan la estructura financiera de las empresas de la industria de los alimentos (EIA) que cotizan en la Bolsa Mexicana de Valores (BMV), considerando variables tales como: activos tangibles, tamaño de la empresa, rentabilidad y riesgo de negocios; dichas variables son tradicionalmente utilizadas en la toma de decisiones entre deuda y capital en las empresas (Titman y Wessels, 1988 y Correa et al., 2007). La mayoría de las investigaciones sobre los efectos de las variables específicas de la empresa en la estructura financiera se han llevado a cabo en países desarrollados, principalmente en Estados Unidos y algunos países de Europa. En México, el análisis de la estructura financiera de las empresas se ha llevado a cabo en diversas investigaciones como: Babatz (1997), Velázquez (1999), Hernández (2002), Garay (2003) y Garrido (2005). Sin embargo, las investigaciones empíricas en México en este tema son todavía escasas, de aquí la importancia de esta investigación, cuya estructura metodológica está basada en un estudio empírico de Pandey (2001), quien utiliza un Modelo de Mínimos Cuadrados Agrupados (MCS-OLS) y un Modelo de Efectos Fijos para analizar las variables específicas de la empresa, que afectan la estructura financiera de las empresas en Malasia en el período 1984-1999.

Se eligió analizar el sector de la industria de los alimentos debido a que es uno de los más dinámicos de la industria manufacturera que ha registrado un crecimiento constante durante los últimos años. La tasa de crecimiento promedio anual de la industria de los alimentos en el periodo 2000-2009 es de 17.8%, mientras que la tasa de la industria manufacturera es de -0.3%.

Algunas de las investigaciones que analizan la industria de los alimentos son la de Rendón y Morales (2008), que estudian las estrategias que aplicaron los grandes grupos económicos de la industria de los alimentos en México en el periodo 1990-2005. Hernández (2002) estudia la estructura financiera y propiedad corporativa de las empresas de la industria de los alimentos que cotizan en la BMV en el periodo 1989-1998, con el fin de analizar la relación entre la concentración de la propiedad de las empresas y su rentabilidad. Benítez et al., (2010) investiga los factores que afectan el mercado de la carne de porcino en México mediante un modelo de ecuaciones simultáneas en los periodos de economía cerrada (1960-1985) y abierta (1986-2002).

El trabajo se divide en siete secciones: en la segunda sección se exponen, de manera breve, algunas de las teorías de la estructura financiera que dan sustento a la investigación. En la tercera sección se presenta el aspecto metodológico que es utilizado en el análisis. En la cuarta sección se hace referencia a la obtención y descripción de los datos que son utilizados en el modelo econométrico. En la quinta sección se hace la especificación del modelo econométrico a estimar. En la sexta sección se muestran los resultados de la estimación y se analizan los resultados. Finalmente, en la séptima sección, se dan las conclusiones.

Teorías de la estructura financiera

Algunas de las teorías sobre la estructura financiera de las empresas en las que se ha centrado la discusión teórica y las investigaciones empíricas son: las teorías del trade-off, jerarquía de las preferencias y de la agencia. De aquí que se consideren dichas teorías para explicar la estructura financiera de las EIA y se pretenda comprobar su validez en el contexto de estas empresas.

En general, los resultados de estas teorías sugieren la existencia de una estructura financiera óptima que toma en cuenta un trade-off entre los beneficios y los costos de la deuda. Este análisis del intercambio entre elementos positivos y negativos de la deuda está presente en la teoría del trade-off, la cual postula que la estructura financiera óptima está definida por el trade-off existente entre la ventaja fiscal por deuda y los costos relacionados con el apalancamiento, comúnmente llamados costos de insolvencia financiera.

Por su parte, la teoría de la agencia sostiene que la separación entre la propiedad y la administración de la empresa conduce a conflictos de intereses entre los accionistas y el dirigente, así como conflictos de intereses entre los acreedores y el dirigente. Conflictos que derivan en costos de agencia que pueden reducir el valor de la empresa. La utilización de deuda permite reducir los costos de agencia ligados a la emisión de acciones, pero también provoca costos de agencia. Entonces, el endeudamiento óptimo es aquél en que los costos de agencia ligados a la emisión de acciones y deuda se minimizan, dando lugar a una estructura financiera óptima.6

La existencia de una estructura financiera óptima no excluye que haya otras razones para explicar cómo las empresas deciden financiar sus operaciones. Éste es el caso de Myers y Majluf (1984), quienes postulan la teoría de la jerarquía de las preferencias. En este planteamiento, las empresas siguen una jerarquía de preferencias sobre las fuentes de financiamiento cuando deciden realizar nuevas inversiones; primero se financian mediante recursos generados internamente por la empresa, ganancias retenidas, y después por emisión de deuda y luego por emisión de acciones. Esta jerarquía se debe a la existencia de información asimétrica, a que el financiamiento por recursos internos no representa ningún costo y a que los costos de transacción y de emisión de deuda son menores a los de las acciones.

Activos tangibles

Las teorías de la agencia, del trade-off y jerarquía de las preferencias sugieren que las empresas con activos tangibles pueden ofrecerlos como colaterales y tener un nivel de apalancamiento más alto debido a que los colaterales minimizan los conflictos de interés entre accionistas y acreedores, así como los problemas, que involucran información que poseen los accionistas de la cual carecen los acreedores. Lo que impide que los accionistas adopten estrategias de riesgo (Myers y Majluf, 1984). De acuerdo con lo anterior, se espera una relación positiva entre los activos tangibles y el apalancamiento.

Titman y Wesseles (1988), Rajan y Zingales (1994), Wiwattanakantang (1999), Frank y Goyal (2003) y Gaud et al. (2005) confirman esta hipótesis, puesto que los activos tangibles sirven como colaterales si las empresas no pueden pagar sus deudas. Es decir, los acreedores están más dispuestos a prestar si hay una garantía que respalde los préstamos otorgados y los costos financieros tienden a ser más bajos.

Sin embargo, Chakraborty (2010) encuentra, analizando los datos de 1,169 empresas no financieras en India, que en 6 de sus modelos, los activos tangibles tienen signo positivo, pero en dos de ellos es negativo.

Tamaño de la empresa

Las grandes empresas normalmente están más diversificadas que las pequeñas, lo cual en teoría disminuye la volatilidad del flujo de efectivo y la posibilidad de peligro financiero. Por consiguiente, el tamaño de la empresa debe ser inversamente proporcional al riesgo (Titman y Wessels, 1988; Rajan y Zingales, 1994). Esto reduce los costos de bancarrota asociados con el apalancamiento y, por esta razón, la capacidad de apalancamiento de las grandes empresas debe ser más grande que el de las pequeñas empresas y se esperan costos más bajos en la emisión de deuda o capital. De esta manera, de acuerdo con la teoría del trade-off, se espera una relación positiva entre el tamaño de la empresa y el apalancamiento. Rajan y Zingales (1994), Booth et al. (2001), Wiwattanakantang (1999) y Chen and Chen-Yi (2007) apoyan esta hipótesis. No obstante, Song (2005) encuentra que el tamaño de la empresa está positivamente relacionado con la deuda total y la deuda de corto plazo y negativamente con la deuda de largo plazo.

Sin embargo, la teoría de la jerarquía de las preferencias afirma que el tamaño de la empresa puede dar una buena señal para los inversionistas potenciales e incrementar su preferencia por el capital en relación con la deuda. Titman y Wessels (1988) y Chakraborty (2010) confirman esta teoría al hallar una relación negativa entre el apalancamiento y el tamaño de la empresa, debido a que las grandes empresas tienen menos información asimétrica y, por lo tanto, tienden a usar más capital que deuda. En tanto que Kester (1986) y Remmers et al. (1974) encuentran un efecto no significativo del tamaño de la empresa en la estructura financiera.

Rentabilidad

Desde la perspectiva de la teoría del trade-off, las empresas rentables deben usar más deuda porque se benefician de la ventaja iscal por deuda, además de que un historial de rentabilidad alta puede ser un indicador de rentabilidad futura y los acreedores pueden sentirse más coniados de prestar cantidades más altas y creer que la empresa no tendrá problemas para pagar sus préstamos. De acuerdo con esta teoría, se sugiere una relación positiva entre la rentabilidad de la empresa y el apalancamiento. Miguel y Pindado (2001), Ozkan (2001), Frank y Goyal (2003), Chen (2004) y Gaud et al. (2005) confirman esta hipótesis.

La teoría de la jerarquía de las preferencias propone la existencia de una jerarquía preferida por los administradores para financiar nuevas inversiones en las empresas (Myers, 1984; Myers y Majluf, 1984). Las fuentes de financiamiento generadas internamente, ganancias retenidas, se utilizan primero. De modo que se espera que las empresas más rentables estén en una mejor situación de autofinanciamiento, recurriendo menos al uso de la deuda. Consecuentemente, esta teoría postula una relación negativa entre el apalancamiento y la rentabilidad debido a que las empresas más rentables podrían evitar adquirir deudas. Los resultados empíricos de Kester (1986), Titman y Wessels (1988), Michael et al. (1999) y Pandey (2001) confirman esta hipótesis de la teoría de la jerarquía de las preferencias. Mientras que Rajan y Zingales (1994) encuentran una relación negativa entre la rentabilidad y el apalancamiento en las empresas de Japón, Italia, El Reino Unido y Canadá y positiva para las de Alemania y Francia.

Riesgo de negocios

La teoría de la agencia sugiere que el riesgo de negocios también determina la estructura financiera de las empresas debido a que una volatilidad más alta de las ganancias de la empresa da una probabilidad más alta de que su flujo de efectivo no sea suficiente para el pago de la deuda e incrementa la probabilidad de peligro financiero. Además, los acreedores pueden tener menos conianza de otorgar préstamos a empresas riesgosas y, de hacerlo, podrían cobrar costos financieros más altos. En consecuencia, postula una relación negativa con el apalancamiento. La teoría del trade-off también predice una relación negativa entre el apalancamiento y el riesgo de negocios porque un alto riesgo (volatilidad de las ganancias) incrementa la probabilidad de peligro financiero. Thies y Klock (1992) argumentan que el riesgo de negocios tiene una relación negativa con la deuda de largo plazo pero positiva con la deuda de corto plazo. Bradley et al. (1984) confirman la existencia de una relación negativa, mientras que Titman y Wessels (1988), Auerbatch (1985) y Ferri y Jones (1979) no encuentran asociación entre la variabilidad de las ganancias y el apalancamiento.

La teoría de la jerarquía de las preferencias también postula una relación negativa entre el riesgo de negocios y la estructura financiera debido a que las empresas con resultados volátiles tenderán a acumular capital en tiempos de superávit, para evitar perder oportunidades de inversión en tiempos en los que registren déficit.

Lo anterior muestra que cada una de las teorías antes expuestas tiene una explicación para analizar las decisiones de financiamiento de las empresas y que los resultados encontrados en diversas investigaciones empíricas muestran resultados mixtos que reflejan que hay poco consenso en cómo las empresas eligen su estructura financiera y que además se requiere la combinación de dichas teorías para explicar las decisiones de financiamiento de las empresas.

Metodología

Para el análisis de la información de las empresas se utiliza la metodología de datos de panel, la cual es un medio adecuado para estudiar procesos dinámicos de ajuste, ya que a partir de ellos se pueden analizar los cambios en el tiempo de las distribuciones transversales. Dentro de las bondades de esta técnica podemos mencionar el efectivo control de la heterogeneidad individual de las empresas en estudio que los datos transversales y temporales no son capaces de controlar por sí solos, corriéndose el riesgo de obtener estimaciones sesgadas. Mediante el uso de los datos de panel pueden controlarse también efectos específicos, transversales o temporales. En nuestro caso específico, la técnica de datos de panel proporciona datos con mayor cantidad de información, con mayor grado de variabilidad y menor nivel de colinealidad entre los regresores, dando lugar a una mayor eficiencia en las estimaciones.

Para el planteamiento de datos panel tenemos N observaciones (empresas, industrias, países, etc.) en T periodos. La estructura del modelo viene dada por:

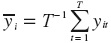

Donde yit, xit, son variables provenientes de la estructura de la empresa, ci es una variable no observable que se mantiene constante a través del tiempo para cada observación, se le llama el efecto individual no observable, uit es el termino de error.

Suponemos que:

Es decir, que una vez que controlamos por variables en el periodo t y por el factor no observable, las variables en otros periodos diferentes a t no afectan a yt · E(u¡t/xi1, xi2, ...,xiT, ct) = 0, t = 1,2,...,T → E(x'is uit) = 0, t = 1,2,...,T el error idiosincrático no está correlacionado con ninguna variable explicativa en ningún periodo.

En general hay dos maneras de estimar un modelo de este tipo y la diferencia entre los dos es si ci está o no correlacionado con las variables explicativas que sí observamos:

• Efectos fijos: Asume que cov(xit, ci) ≠ 0, t = 1,2,...,T, es decir, el efecto individual está correlacionado con los demás regresores.

• Efectos aleatorios: Asume que cov (xit, ci) = 0, t = 1,2,...,T, es decir, el efecto individual no está correlacionado con los demás regresores.

Efectos fijos

La idea es transformar el modelo de la ecuación (1) para deshacernos del efecto no observable c¡.

Si T=2, podemos sacar primeras diferencias y estimar por OLS

Donde Δyit = yit - yit-1

Si T > 2, sacamos el promedio para cada observación i

Donde

Le restamos esta ecuación al modelo original para obtener

y estimamos la ecuación.

Al estimador de efectos fijos obtenido al estimar (4) se le llama whithin estimator porque usa la variación a través del tiempo para un mismo individuo. Este estimador es consistente y se distribuye asintóticamente normal.

Efectos aleatorios

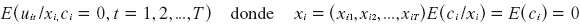

Tenemos el modelo 1 y suponemos que:

Como ci no es observable entrará en el término de error uit = cit + uit. El estimador de efectos aleatorios explota la correlación serial en uit.

En resumen, los datos en panel enriquecen el análisis empírico de manera que no sería posible si sólo se utilizaran los datos transversales o de series de tiempo.

Obtención y descripción de datos

Los datos se obtienen con base en las empresas que cotizan en el periodo 2000-2009 en la división de los alimentos en la BMV. Estas empresas son: Agriexp, Bachoco, Bafar, Bimbo, Gam, Gmacma, Grupo La Moderna, Gruma, Herdez, Maseca, Minsa, Nutrisa y Savia. Se eliminan del análisis las empresas Agriexp y Savia porque estas empresas dejaron de cotizar durante el periodo de estudio, Agriexp en 2006 y Savia en 2005.

Para obtener la estructura financiera y las variables específicas de la empresa se utilizan los estados financieros de estas empresas de la base de datos Economática. Los datos se recolectan del Balance General y de los Estados de Resultados para cada uno de los años del periodo de análisis, a precios constantes del 2009.

Con el fin de comprobar la hipótesis acerca de las variables específicas de la empresa que afectan las decisiones de financiamiento de las EIA se aplica un modelo econométrico utilizando la técnica de datos agrupados, así como la de efectos fijos y aleatorios. El software que se utiliza es Eviews 6.0. Con fundamento en las teorías de la estructura financiera se considera al apalancamiento como una aproximación de la estructura financiera de las empresas y como variable endógena. Esta variable se mide como la razón deuda total a capital total.

Las variables exógenas son las variables específicas de la empresa; siguiendo a Titman y Wessels (1988) y Correa et al. (2007), estas variables son: activos tangibles, tamaño de la empresa, rentabilidad y riesgo de negocios. Los activos tangibles se miden como la razón entre activos fijos y activos totales. El tamaño de la empresa es el logaritmo natural de las ventas netas. La rentabilidad se calcula como la razón entre la utilidad antes de intereses e impuestos (EBIT) y los activos totales y el riesgo de negocios como la diferencia entre la razón EBIT y los activos totales y la media de dicha razón. Después, este resultado se eleva al cuadrado, es decir, ((EBIT/Activos totales) - Media (EBIT/Activos totales))2.

Análisis de la estructura financiera y de las variables específicas de la empresa

En el Cuadro 1 se presentan los resultados de estimar la estructura financiera o apalancamiento y las variables específicas de la empresa en las EIA. Dicho cuadro está dividida en dos bloques; el primero se refiere al valor de la estructura financiera y de cada una de las variables específicas de la empresa en los años a los que se hace referencia; y el segundo comprende el promedio de los periodos que ahí se señalan. La razón deuda total/ capital total o apalancamiento indica por cada peso de capital total, cuántos pesos de deuda utiliza la empresa o el porcentaje de deuda que tiene la empresa. La razón deuda total/capital total presenta, en el periodo 2000-2006, una disminución de 6.49 puntos porcentuales al pasar de 66.33% a 59.84%. Mientras que en el periodo 2007-2009 inicia con una participación de 55.12% y llega hasta 115.36% en el 2009. Es decir, las EIA parten de una situación de endeudamiento en promedio del 67.90% en el periodo 2000-2006 y la incrementan hasta llegar a 88.09% en el periodo 2007-2009, 20.19 puntos porcentuales más que en el periodo anterior. En el periodo 2000-2009, el apalancamiento promedio es de 77.96%.

La razón activos fijos/activos totales (activos tangibles) indica por cada peso de activos totales, cuántos pesos hay en activos fijos o el porcentaje de activos fijos. Los datos muestran que, en el año 2000, las EIA tenían 91.23% en activos tangibles y en el año 2009, 71.52%, lo que muestra una disminución en 19.7 puntos porcentuales en los activos tangibles. En el periodo 2000-2006, los activos tangibles ascienden en promedio a 88.31%, mientras que en el periodo 2007-2009 tienen una participación de 81.88%, aunque hay una ligera disminución en el interés de estas empresas por tener activos tangibles, éste persiste debido a que les permite modernizarse para poder competir y colocar sus productos en el mercado externo.

El tamaño de las EIA, medido como el logaritmo natural de las ventas netas, pasa de 18.12 a 19.24 miles de pesos del año 2000 al 2009. En el periodo 2000-2006, estas empresas tienen un tamaño promedio de 18.41 miles de pesos, mientras que en el periodo 2007-2009 es de 19.04 miles de pesos. Este comportamiento muestra que las EIA han aumentado su participación en el mercado y colocado una mayor cantidad de sus productos entre los consumidores.

En el periodo 2000-2006, la rentabilidad en promedio ascendió a 9.02%, en tanto que en el periodo 2007-2009 alcanzó la cifra de 10.01%, aumentando de un periodo a otro en 0.99 puntos porcentuales. Sin embargo, se observa un descenso de la rentabilidad sobre los activos en el 2003 hasta 7.43% y luego una recuperación paulatina hasta que en el 2007 vuelve a descender, hasta llegar a 9.32% en el 2008. Posteriormente se recupera con un nivel de 10.90% en el 2009, es decir, 1.6 puntos porcentuales más que en el año anterior.

La variable riesgo de negocios muestra, en el periodo 2000-2006, una cifra de 0.3638%, en tanto que en el periodo 2007-2009 es de 0.6773%, lo que indica que, a partir de la crisis financiera internacional del 2007, el riesgo de negocios se incrementó en casi el doble. Considerando el periodo 2000-2009, el riesgo de negocios es de 0.4578%.

Estadísticas descriptivas y matriz de correlación

En el Cuadro 2 se observa que las EIA tienen un apalancamiento promedio de 74.49%, un apalancamiento máximo de 379.59% y un mínimo de 18.32%, mientras que los activos tangibles tienen una media de 83%. El máximo se ubica en 143% y el mínimo en 1.1%. El tamaño de la empresa promedio es de 15.13 miles de pesos, en tanto que el máximo y mínimo son 18.57 y 11.90 miles de pesos respectivamente. La rentabilidad máxima es de 28.26% y la mínima de -9.53%, la media se ubica en 7.52%. Por su parte, la variable riesgo de negocios tiene una media de 0.4579%, mientras que el riesgo máximo es de 4.29% y el mínimo de 2.69X10-5%. Los valores del estadístico Jarque-Bera son consistentes con el supuesto de normalidad de las variables analizadas, excepto con el tamaño de la empresa.

La matriz de correlación (Cuadro 3) muestra que hay una relación positiva entre los activos tangibles y el apalancamiento, así como con el tamaño de la empresa y el riesgo de negocios, pero negativa con la rentabilidad. Esto implica que las empresas con más apalancamiento tienen más activos tangibles, tamaño de la empresa y riesgo de negocios, aunque menos rentabilidad.

La relación positiva entre los activos tangibles y el apalancamiento es consistente con lo esperado por las teorías del trade-off, jerarquía de las preferencias y de la agencia. La relación negativa con la rentabilidad coincide con lo esperado por la teoría de la jerarquía de las preferencias, en tanto que la relación positiva con el tamaño de la empresa confirma la hipótesis de la teoría del trade-off, mientras que la relación positiva con el riesgo de negocios no es consistente por lo esperado por ninguna de las teorías antes mencionadas, pero podría explicarse porque a pesar del riesgo de negocios que las EIA enfrentan, éstas incrementan su apalancamiento ante la necesidad de modernizarse y realizar nuevas inversiones en activos fijos7 y ubicar sus productos en nuevos mercados.

En el Cuadro 3 también se observa que los activos tangibles tienen una relación positiva con el tamaño de la empresa, pero negativa con la rentabilidad y el riesgo de negocios. Esto implica que las EIA con más activos tangibles tienen un mayor tamaño de la empresa, pero menos rentabilidad y riesgo de negocios, mientras que el tamaño de la empresa tiene una relación positiva con los activos tangibles, la rentabilidad y el riesgo de negocios. Es decir, a mayor tamaño de la empresa más activos tangibles, mejor rentabilidad y más riesgo de negocios para las empresas.

El riesgo de negocios registra una relación negativa con los activos tangibles, pero positiva con el tamaño de la empresa y la rentabilidad. Esto significa que, a mayor riesgo de negocios, menores activos tangibles, pero más tamaño de la empresa y rentabilidad.

En cuanto a los coeficientes de correlación entre la variable dependiente y las variables independientes, se observa que en ningún caso se acercan a ±1, por lo tanto, no hay correlación entre ellas, no existe multicolinealidad entre dichas variables.

Especificación y estimación del modelo

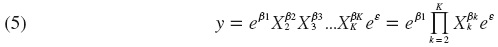

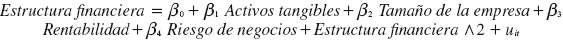

El modelo que se utiliza es un modelo log-lineal de la siguiente forma:

En logaritmos:

El modelo a estimar identifica la interrelación que existe entre el apalancamiento y los activos intangibles, el tamaño de la empresa, la rentabilidad y el riesgo de negocios. Así pues, el modelo se especifica de la siguiente forma:

La estructura financiera es la variable endógena y los activos tangibles, tamaño de la empresa, rentabilidad y riesgo de negocios son las variables exógenas y uit, es el término de error.

Siguiendo a Pandey (2001), primero se aplica un modelo de MCO-OLS y después un modelo de efectos fijos y luego de efectos aleatorios. Cabe mencionar que Pandey sólo aplica los dos primeros. Posteriormente se realizan diversas pruebas para determinar el mejor modelo. Es importante destacar que, al estimar dichos modelos, se aplicó una técnica de corrección de errores estándar y covarianza corregida del tipo White period.

El método de efectos fijos asume que hay un intercepto diferente para cada de una de las secciones cruzadas, mientras que el método de efectos aleatorios asume que cada sección cruzada tiene el mismo intercepto. En este caso se tienen 11 secciones cruzadas que corresponden a cada una de las empresas que cotizan sin interrupción en la industria de los alimentos en el periodo 2000-2009.

Utilizando dicha metodología y considerando tres teorías para explicar las decisiones de financiamiento de las empresas: teoría del trade-off, teoría de la agencia y teoría de la jerarquía de las preferencias, se pretende comprobar la validez de estas teorías en el escenario de las EIA.

Análisis de resultados

En el Cuadro 4 se muestran las estimaciones econométricas con panel de datos para tres diferentes modelos. Los resultados muestran en general un buen ajuste en los tres casos de estimación. Las dos primeras columnas del Cuadro 4 corresponden a la estimación del modelo de MCO-OLS, los resultados reflejan una relación positiva y significativa entre el la estructura financiera y los activos tangibles, la rentabilidad, y negativa con el riesgo de negocios, no así con el tamaño de la empresa, pues el p-value de 0.7108 indica que el parámetro estimado es no significativo; esto puede deberse a múltiples razones, una de ellas pudiera ser el hecho de que el comportamiento de la serie tamaño de la empresa no tiene un comportamiento con una distribución normal, como lo indica la prueba Jarque-Bera calculada en el Cuadro 2; dicha prueba rechaza la hipótesis nula de normalidad del tamaño de la empresa y acepta la hipótesis para el resto de las series con un grado de confianza superior a 99%. Sin embargo, aun y cuando no podemos aceptar la prueba de significancia individual del tamaño de la empresa, la prueba estadística F, que es una prueba de significancia conjunta, rechaza la hipótesis de que todos los coeficientes en su conjunto son cero, es decir, existe significancia conjunta de las variables independientes.

En relación con el resultado de la no signiicancia del tamaño de la empresa, éste coincide con algunos resultados de la literatura, tal es el caso de Correa et al. (2007), por mencionar un ejemplo.

La tercera y cuarta columna de la misma Cuadro 4 corresponden a la estimación mediante el método de efectos fijos, cuyos resultados confirman una relación positiva entre el nivel de apalancamiento con dos de las variables explicativas, activos tangibles y rentabilidad y una relación negativa con el riesgo de negocios. Finalmente, la quinta y sexta columna contienen información de la estimación por el método de efectos aleatorios, siendo significativos los coeficientes de las variables: activos tangibles, rentabilidad y el riesgo de negocio, no así el tamaño de la empresa. Como puede observarse, coinciden los resultados obtenidos por los tres métodos econométricos.

Con el propósito de respaldar los resultados obtenidos y determinar el mejor modelo, nos permitimos hacer las siguientes pruebas estadísticas: la prueba F restringida registra un p-value menor a 0.05; esto sugiere que se prefiere el modelo de efectos fijos al modelo MCO-OLS. De igual forma, la prueba LM tiene asociado un p-value menor a 0.05, lo cual da pie a que el modelo de efectos fijos sea mejor que el modelo MCO-OLS.

Por otro lado se efectuó la prueba Hausman, la cual plantea como hipótesis nula que los regresores y el error aleatorio específico no observable no están correlacionados; en nuestro caso, el p-value del estadístico de prueba es menor que 0.05, por lo cual se rechaza la hipótesis nula y los estimadores de efectos aleatorios están correlacionados con dicho error y el modelo de efectos fijos es preferido (Pérez, 2008; Wooldrige, 2010).

Por su parte, la prueba Jarque-Bera confirma el comportamiento de normalidad de los residuales, pues en cada uno de los casos se obtiene un p-value mayor que 0.05.

Con el fin de comprobar la especificación lineal de los datos del modelo y la no existencia de errores de omisión de las variables, en el modelo de efectos fijos, se realiza la prueba de especificación Reset de Ramsey. Para ello se estima el siguiente modelo:

Con el propósito de verificar la no linealidad en la forma funcional, la variable dependiente ajustada se eleva a la potencia 2. Se plantean dos hipótesis nulas. La primera es que hay linealidad en el modelo y la segunda es que las variables independientes son estadísticamente significativas. La prueba F estadística y Log likelihood ratio (Cuadro 4), resultantes de aplicar la prueba Reset de Ramsey, arrojan un p-value mayor que 0.05, lo que indica que el modelo es lineal y que no existen variables omitidas.

Por otra parte, en el Cuadro 4, el resultado de una relación positiva entre los activos tangibles, la rentabilidad y la estructura financiera, es consistente con la relación esperada por la teoría del trade-off, teoría de la agencia y teoría de la jerarquía de las preferencias que argumentan que las empresas con una mayor proporción de activos tangibles están más apalancadas, ya que estos activos pueden servir como colaterales al momento de emitir deuda y ayudan a reducir la información asimétrica entre los accionistas y los acreedores y a minimizar los conflictos de interés entre estos agentes.

Asimismo, el hallazgo de una relación positiva entre la rentabilidad y el apalancamiento es apoyado por la teoría del trade-off, que sostiene que un buen historial de rentabilidad es un indicador favorable para los acreedores de que pueden confiar en que la empresas tendrán los recursos financieros necesarios para pagar sus deudas, además de que las empresas rentables deben usar más deuda para aprovechar la ventaja iscal por deuda.

Esto nos lleva a concluir que, de acuerdo con la teoría del trade-off, al actuar los activos tangibles como colaterales y dar seguridad a los prestamistas se reducen los conflictos de interés entre los accionistas y acreedores y, con ello, los costos de insolvencia financiera que al compararse con la ventaja iscal por deuda conducen a una estructura financiera óptima y a maximizar el valor de la empresa. En la teoría de la agencia, los activos tangibles al respaldar los préstamos otorgados por los acreedores, disminuye la asimetría de información y los conflictos de interés entre los acreedores y el dirigente, reduciendo los costos de agencia ligados a la deuda, lo que, aunado a la minimización de los costos de agencia vinculados a la emisión de acciones, llevaría a una estructura financiera óptima y a maximizar el valor de la empresa.

Cabe mencionar que dicha reducción de asimetrías de información también se presenta por la jerarquización de las fuentes de financiamiento, según la teoría de la jerarquía de las preferencias.

Este resultado es importante puesto que conirma los argumentos de la teoría del trade-off y la teoría de la agencia en relación con la existencia de una estructura financiera óptima que tiende a maximizar el valor de la empresa. Del mismo modo, la rentabilidad, al aprovechar la ventaja iscal por deuda y comparar ésta con los costos de insolvencia financiera, según la teoría del trade-off, conduce a una estructura financiera óptima y a la maximización del valor de la empresa.

Algunas de las investigaciones empíricas que han encontrado una relación positiva entre los activos tangibles y el apalancamiento son las de: Titman y Wesseles (1988), Rajan y Zingales (1994), Wiwattanakantang (1999), Frank y Goyal (2003) y Gaud et al. (2005). Mientras que Miguel y Pindado (2001), Ozkan (2001), Frank y Goyal (2003), Chen (2004) y Gaud et al. (2005) han confirmado la hipótesis de una relación positiva entre la rentabilidad y el apalancamiento.

Asimismo, esta relación positiva entre los activos tangibles y el apalancamiento es consistente con el incremento en el apalancamiento que muestran las EIA. En el periodo 2000-2006 registran un endeudamiento promedio de 67.90%, mientras que en el periodo 2007-2009 alcanza la cifra de 88.09%, 20.19 puntos porcentuales más que en el periodo anterior, así como con el interés de las EIA por los activos tangibles; en el periodo 2000-2006, estas empresas tenían 88.31% en promedio, en el periodo 20072009, 81.88%, y en el periodo 2000-2009, 86.38%. Del mismo modo, la rentabilidad registra un incremento de 0.99 puntos porcentuales al pasar, en promedio, de 9.02% en el periodo 2000-2006 a 10.01% en el periodo 2007-2009.

El resultado de una relación negativa entre el riesgo de negocios y el apalancamiento coincide con la predicción de las teorías de la agencia y del trade-off que argumentan una relación negativa, debido a que una volatilidad de las ganancias de la empresa da una probabilidad más alta de que su flujo de efectivo no sea suficiente para el pago de su deuda e incrementa la probabilidad de peligro financiero. También coincide con la teoría de la jerarquía de las preferencias, que postula una relación negativa entre el riesgo de negocios y el apalancamiento debido a que las empresas con resultados volátiles tenderán a acumular capital en tiempos de superávit para evitar perder oportunidades de inversión en tiempos en los que registren déficit. Thies y Klock (1992) argumentan que el riesgo de negocios tiene una relación negativa con la deuda de largo plazo pero positiva con la deuda de corto plazo. Bradley et al. (1984), Correa et al. (2007) y Chikolwa (2009) confirman la existencia de una relación negativa, mientras que Titman y Wessels (1988), Auerbatch (1985) y Ferri y Jones (1979) no encuentran ninguna relación.

Estos resultados proporcionan evidencia para sostener que la teoría del trade-off es la teoría que más argumentos provee para explicar las decisiones de financiamiento de las EIA debido a que da argumentos para explicar la relación existente entre los activos tangibles, la rentabilidad y el riesgo de negocios y el apalancamiento, mientras que las teorías de los costos de agencia y jerarquía de las preferencias sólo dan elementos para explicar dicha relación en términos de los activos tangibles y el riesgo de negocios. Es decir, la teoría del trade-off es la que mejor explica la política de financiamiento de esta industria.

Conclusiones

Esta investigación analiza las variables específicas de la empresa que afectan el nivel de apalancamiento de las EIA en el marco teórico de las teorías del trade-off, jerarquía de las preferencias y de la agencia.

Las EIA emplean altas razones de apalancamiento. En el periodo 2000-2006 registran un endeudamiento promedio de 67.90%, mientras que en el periodo 2007-2009, alcanzan la cifra de 88.09% y en el periodo 2000-2009, 77.96%.

Los resultados muestran una relación positiva entre los activos tangibles y el apalancamiento, confirmando así las teorías del trade-off, jerarquía de las preferencias y de la agencia, las cuales sostienen que las empresas con una mayor proporción de activos tangibles están más apalancadas porque los activos tangibles sirven como colaterales y reducen la información asimétrica y los conflictos de interés entre los accionistas y los acreedores, lo que contribuye a que las EIA tiendan a maximizar el valor de la empresa, confirmando los argumentos de la teoría del trade-off y teoría de la agencia en relación con la existencia de una estructura financiera óptima que maximiza el valor de la empresa.

También hay una relación positiva entre la rentabilidad y el apalancamiento debido a que las empresas deben aprovechar su buen historial de rentabilidad y utilizar la ventaja iscal por deuda y apalancarse más, comprobando la teoría del trade-off pero cuidando que la ventaja iscal por deuda sea comparable con los costos de insolvencia financiera, lo que lleva a una estructura financiera óptima que tiende a maximizar el valor de la empresa. El riesgo de negocios tiene una relación negativa con el apalancamiento, que confirma la hipótesis de las teorías del trade-off, jerarquía de las preferencias y de la agencia.

Asimismo, en la teoría del trade-off, al actuar los activos tangibles como colaterales, se reducen los conflictos de interés entre los accionistas y los acreedores disminuyendo los costos de insolvencia financiera, los cuales, al compararse con la ventaja fiscal por deuda, conducen a una estructura financiera óptima y a maximizar el valor de la empresa, mientras que en la teoría de la agencia, al respaldar los activos tangibles, los préstamos otorgados por los acreedores disminuyen la asimetría de información y los conflictos de interés entre los acreedores y el dirigente, reduciéndose los costos de agencia ligados a la deuda, lo cual, asociado a la minimización de los costos de agencia vinculados a la emisión de acciones, lleva a una estructura financiera óptima y a maximizar el valor de la empresa.

Esto significa que las teorías de la agencia y del trade-off, al considerar una estructura financiera óptima mediante la confrontación de los beneficios y costos del endeudamiento, permiten tener un factor explicativo del endeudamiento de las EIA, así como mediante la jerarquización de las fuentes de financiamiento en la teoría de la jerarquía de las preferencias. Dicha confrontación lleva a una estructura financiera óptima que conduce a maximizar el valor de la empresa.

Los resultados anteriores muestran que hay evidencia de que la industria de los alimentos toma sus decisiones de financiamiento principalmente con fundamento en la teoría del trade-off debido a que esta teoría proporciona los argumentos para explicar la relación existente entre los activos tangibles, la rentabilidad y el riesgo de negocios y la estructura financiera, que son las variables que resultan significativas en los modelos estimados. En tanto que las teorías de la agencia y jerarquía de las preferencias sólo dan argumentos para explicar las dos primeras variables. Esto indica que la teoría del trade-off tiene más capacidad de explicación sobre las variables específicas que afectan la estructura financiera de las empresas de esta industria.

Por otra parte, algunas de las limitaciones de este trabajo de investigación residen en que la industria de los alimentos no es la más representativa dentro de las empresas que cotizan en la Bolsa de Valores, el trabajo no incluye variables microeconómicas de acceso al financiamiento externo y variables de orden macroeconómico que, sin lugar a dudas, tienen incidencia en la estructura financiera de las empresas. Futuras investigaciones deberían analizar la estructura financiera óptima de otro tipo de industrias e incorporar información estadística adicional. En un trabajo ligado al presente se contempla introducir otras medidas de apalancamiento como son: deuda de largo plazo/capital total y deuda de corto plazo/capital total, debido a que autores como Pandey (2001), Song (2005), Titman y Wesseles (1988), Oyesola y Ayodeji (2008), Chen y Chen-Yi (2007) Chikolwa (2009) y Chakraborty (2010), entre otros, han comprobado que el efecto de las variables específicas de la empresa en la estructura financiera tiene diferente impacto con distintos tipos de deuda. También se sugiere analizar cómo afecta la crisis financiera internacional del 2007 la relación de estas variables en la estructura financiera.8

Bibliografía

Auerbatch, A. (1985). "Real Determinants of Corporate Leverage", en B. Friedman (ed.), Corporate Capital Structures in the United States. Chicago: University of Chicago Press. [ Links ]

Babatz, G. (1997). Agency Problems, Ownership Structure, and Voting Structure Under Lax Corporate Governance Rules: The Case of Mexico. Tesis doctoral. EUA: Universidad de Harvard. [ Links ]

Benítez, G., García, R., Flores, J. S. y Salazar, J. A. (2010). "Determinación de los factores que afectan el mercado de carne bovina en México". Agrociencia, 44 (1): 1-6. [ Links ]

Bevan, A. A. y Danbolt, J. (2000). "Capital Structure and its Determinants in the United Kingdom a Descompositional Analyses". Working Paper, 2, Department of Accounting and Finance. Scotland: University of Glasgow. [ Links ]

Booth, L. Aivazian, V., Demirguc-Kunt, A. y Maksimovic. V. (2001). "Capital Structures in Developing Countries". The Journal of Finance, 41 (1): 87-130. [ Links ]

Bradley M., Jarell, G. y Kim, E. H. (1984). "On the Existence of an Optimal Capital Structure: Theory and Evidence". Journal of Finance, 39: 857-878. [ Links ]

Chakraborty, I. (2010). "Capital Structure in an Emerging Stock Market: The Case of India". Research in International Business and Finance, 24 (3): 295-314. [ Links ]

Chen, J. J. (2004). "Determinants of Capital Structure of Chinese-Listed Companies". Journal of Business Research, 57: 1341-1351. [ Links ]

Chen, S. y Chen-Yi, S. (2007). "Investor Protection and Capital Structure: International Evidence". Journal of Multinational Financial Management, 17 (1): 30-44. [ Links ]

Chikolwa, B. (2009). "Determinants of Capital Structure for A-REITs", en 15 th Annual Conference of Pacific Rim Real Estate Society, 18-21. Juanuary, Sidney (unpublished). [ Links ]

Correa C., Cruz, L. y Toshiro, W. (2007). "What Determines the Capital Structure of the Largest Brazilian Firms? An Empirical Analysis Using Panel Data". Working Papers Series. Brasil: Universidad Presbiteriana Mackenzie. [ Links ]

Ferri, M. y Jones, W. (1979). "Determinants of Financial Structure: A New Methodological Approach". Journal of Finance, 34: 631-644. [ Links ]

Frank, M. Z. y Goyal, V. K. (2003). "Testing the Pecking Order Theory of Capital Structure". Journal of Financial Economics, 67: 217-248. [ Links ]

Garay, S. (2003). Estructura financiera de las empresas, problemas de agencia y gobierno corporativo. Tesis de maestría. Azcapotzalco: Universidad Autónoma Metropolitana. [ Links ]

Garrido, C. (2005). Desarrollo económico y procesos de financiamiento en México. Transformaciones contemporáneas y dilemas actuales. México: Siglo XXI, Universidad Autónoma Metropolitana-Azcapotzalco. [ Links ]

Gaud, P., Jani, E., Hoesli, M. y Bender, A. (2005). "The Capital Structure of Swiss Companies: An Empirical Analysis Using Dynamic Panel Data". European Finance Manage, 11 (1): 51-69. [ Links ]

Harris, M. y Raviv, A. (1991). "The Theory of Capital Structure". The Journal of Finance, 46 (1): 297-355. [ Links ]

Hernández, G. (2002). Estructura financiera y propiedad corporativa en las empresas de la industria de los alimentos. Tesis de maestría. México: Universidad Autónoma Metropolitana-Azcapotzalco. [ Links ]

Jensen, M. y Meckling, W. (1976). "Theory of the Firm: Managerial Behavior, Agency Costs and Ownership Structure". Journal of Financial Economics, 3: 305-360. [ Links ]

Kester, C. (1986). "Capital and Ownership Structure: A Comparison of United States and Japanese Manufacturing Corporations", Financial Management, 3: 5-16. [ Links ]

Michael, N., Chittenden, F. y Poutziouris, P. (1999). "Financial Policy and Capital Structure Choice in UK. SMEs: Empirical Evidence from Company Panel Data", Small Business Economics, 12: 113-130. [ Links ]

Miguel, A. y Pindado, J. (2001). "Determinants of Capital Structure: New Evidence from Spanish Panel Data". Journal Corporate Finance, 7: 77-99. [ Links ]

Modigliani, F. y Miller M. (1958). "The Cost of Capital, Corporate Finance and the Theory of Investment". American Economic Review, 48 (3): 261-297. [ Links ]

Modigliani, F. y Miller M. H. (1963). "Corporate Income Taxes and the Cost of Capital: A Correction". American Economic Review, 53 (3): 433-443. [ Links ]

Myers, S. C. (1984). "The Capital Structure Puzzle". Journal of Finance, 34: 575-592. [ Links ]

Myers, S. C. y Majluf, N. S. (1984). "Corporate Financing and Investment Decisions When Firms Have Information that Investors Do Not Have". Journal of Financial Economics, 13: 187-221. [ Links ]

Oyesola, R. y Ayodeji, A. (2008). "The Determinants of Capital Structure of Large Non-Financial Listed Firms in Nigeria". The International Journal of Business and Finance Research, 2 (2): 75-84. [ Links ]

Ozkan, A. (2001). "Determinants of Capital Structure and Adjustment to Long Run Target: Evidence from UK Company Panel Data". Journal of Business Finance and Accounting, 28: 175-198. [ Links ]

Pandey, I. M. (2001). "Capital Structure and the Firm Characteristics: Evidence from an Emerging Market". Working Paper, India: Indian Institute of Management Ahmedabad. [ Links ]

Pérez, C. (2008). Econometría avanzada. Técnicas y herramientas. Madrid: Prentice Hall. [ Links ]

Rajan, R. G. y Zingales L. (1994). "What Do We Know About Capital Structure? Some Evidence from International Data". Working Paper, 4875. Cambridge: National Bureau of Economic Research. [ Links ]

Remmers, L., Stonehill, A., Wright, R. and Beekhuisen, T. (1974). "Industry and Size Debt Ratio Determinants in Manufacturing Internationally". Financial Management (Summer): 24-32. [ Links ]

Rendón, A. y Morales, A. (2008). "Grupos económicos en la industria de los alimentos. las estrategias de gruma", Nueva Época, 21 (57): 87-112. [ Links ]

Song, H. (2005). "Capital Structure Determinants: An Empirical Study of Swedish Companies". Department of Infrastructure. Centre Excellence for Science and Innovation Studies. Working Paper, (4875). Stockholm: Royal Institute of Technology. [ Links ]

Thies, C. y Klock, M. (1992). "Determinants of Capital Structure". Review of Financial Economics, 1 (2): 40-53. [ Links ]

Titman S. y Wessels, R. (1988). "The Determinants of Capital Structure Choice". The Journal of Finance, 43 (1): 1-19. [ Links ]

Velázquez, F. (1999). "La estructura financiera de las empresas industriales en México". En Jorge Bazabe (coord.), Los grupos empresariales a fin de siglo. México: UNAM. [ Links ]

Velázquez, F. (1999). "Costos de agencia, asimetría de información y endeudamiento óptimo de las empresas". Revista Aportes, pp. 29-39. [ Links ]

Wiwattanakantang, J. K. (1999). "An Empirical Study on the Determinants of Capital Structure of Thai Firm". Pacific-Basin Finance Journal, 7: 371-403. [ Links ]

Wooldrige, J. M. (2010). Introducción a la econometría: un enfoque moderno. México: Cengage Learning. [ Links ]

Los autores agradecen al editor de la revista EconoQuantum, Mauricio Ramírez Grajeda por todo su apoyo para la publicación del presente artículo. De igual forma agradecen a los dictaminadores anónimos por todos sus comentarios, observaciones y recomendaciones, los cuales, sin lugar a duda, ayudaron sustancialmente a mejorar el contenido del artículo.

3 No hay impuestos a los ingresos de las empresas, los mercados son competitivos, no hay costos de transacción ni de la información; todos los participantes tienen igual acceso a la información, a los mercados y a los mismos costos, riesgo homogéneo entre las empresas y no existen costos de quiebra.

4 Los costos de financiamiento por deuda se deducen de los ingresos de la empresa para el cálculo de los impuestos a pagar por ésta.

5 Es la razón activos fijos a activos totales. Según las notas de los estados financieros de las EIA, que publica la BMV, los activos fijos se obtienen sumando las construcciones y obras de infraestructura, maquinarias y equipos, otros equipos y las construcciones en proceso.

6 Los supuestos para determinar una razón capital a deuda óptima son: a) El tamaño de la firma es constante, b) el valor actual de la firma (V) para un tamaño dado dependerá de los costos de agencia incurridos y c) la cantidad de financiamiento externo (deuda y capital) es constante.

7 Hernández (2002) encuentra, analizando las EIA que cotizan en la BMV, que estas empresas realizaron inversiones de largo plazo en activos fijos, en el periodo 1989-1994, de 61.4% en promedio, mientras que en el periodo 1995-2002, fue de 60.2%, ligeramente menor en 1.2 puntos porcentuales a la registrada en el periodo anterior. Además, las EIA tomaron participación de capital en otras empresas a través de fusiones y adquisiciones (según Velázquez (1999) en Bazabe, estas operaciones se registran en el balance como otras inversiones de largo plazo), las cuales registran una participación de 4.1% en el periodo 1989-1994 y de 9.2% en el periodo 1995-2002. Esta evolución pone en evidencia que las EIA han continuado sus inversiones en activos fijos, así como en la toma de participación de capital en otras empresas, con el fin de modernizarse y aumentar su participación en el mercado nacional y extranjero.

8 Agradecemos a los dictaminadores sus sugerencias y recomendaciones, las cuales fueron muy valiosas para la elaboración de este artículo, así como a los editores de la revista Econoquantum por todas las facilidades para la publicación de este artículo.