Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Similars in

SciELO

Similars in

SciELO

Share

EconoQuantum

On-line version ISSN 2007-9869Print version ISSN 1870-6622

EconoQuantum vol.10 n.1 Zapopan Jan./Jun. 2013

Artículos

Problemas de asimetría para el análisis y la predictibilidad del tipo de cambio mexicano

Semei Coronado Ramírez1, Leonardo Gatica Arreola2

1 Departamento de Métodos Cuantitativos, Universidad de Guadalajara. Corresponding autor: E-mail: semeic@cucea.udg.mx.

2 Departamento de Economía, Universidad de Guadalajara, E-mail: leonardo.gatic@gmail.com. Agradecemos los comentarios y sugerencias de los arbitros anónimos.

Recepción: 19/09/2011

Aceptación: 20/12/2011

Resumen

En este artículo se aplica el estadístico REVERSE, que es una prueba en el dominio de la frecuencia sobre reversibilidad temporal, basada en el biespectro, sobre el tipo de cambio mexicano. Los resultados concluyen que la serie es irreversible en el tiempo por lo que no cumple con la propiedad de que las innovaciones sean i.i.d. Esto implica que este tipo de series no pueden ser analizadas con modelos de la familia GARCH y que las decisiones de política económica basadas en estos modelos pueden ser erróneas.

Palabras clave: Irreversibilidad temporal, biespectro, asimetría, tipo de cambio mexicano.

Clasificación JEL: C12, C32, F31.

Abstract

In this paper we apply a frequency-dominant test of time reversibility, the REVERSE test based on the bispectrum, to explore the high-order spectrum properties of the Mexican exchange rate reversible process. The results show that the series is time irreversible and therefore it does not comply with the property of i.i.d. The result implies that this kind of series cannot be analyzed with GARCH models, since these could drive to wrong economic policies.

Introducción

Sabemos de la importancia que tiene el conocimiento del comportamiento de variables macroeconómicas y financieras, como lo es el tipo de cambio. En particular, el análisis de la volatilidad del tipo de cambio es uno de los principales temas de estudio en relación a la política cambiaria y se han hecho muchos esfuerzos para analizar este comportamiento.

En el área del estudio de las series de tiempo, las contribuciones de Robert Engle y Clive Granger iniciaron el desarrollo de una variedad de modelos que se han utilizado ampliamente para el estudio del tipo de cambio. Estos modelos de la familia ARCH/GARCH suponen estructuras de carácter lineal cuya simplicidad los hace muy maleables y consecuentemente son los más empleados en el estudio del comportamiento cambiario. Sin embargo, a partir de la contribución seminal de Hinich y Patterson (1985), sabemos que es muy común que las series económicas presenten problemas de periodos de no linealidad que pueden estar relacionados con la asimetría de la serie, lo cual contradice el supuesto de que las innovaciones sean independientes e idénticamente distribuidas. Sabemos pues que es muy importante, para poder tener un mejor conocimiento del comportamiento del tipo de cambio y de su volatilidad, así como de la capacidad predictiva de los modelos de la familia ARCH y GARCH, realizar estudios sobre la reversibilidad temporal del tipo de cambio.

Para el caso del tipo de cambio mexicano se han hecho análisis para predecir la volatilidad del precio futuro del peso, con respecto al dólar norteamericano, utilizando modelos ARCH, GARCH, ARCH BEKK, entre otros ( Benavides, 2004). La mayoría de estos modelos analizan la media, la varianza o la autocorrelación, así como los cambios que presentan debido a decisiones de política financiera y económica o a sucesos no predecibles que provocan un comportamiento asimétrico de la serie. Sin embargo, estos métodos de análisis no logran capturar el comportamiento asimétrico que por lo general presentan estas series y de hecho suponen u comportamiento simétrico.

El comportamiento del tipo de cambio y de su volatilidad también ha sido analizado por medio de otras variables económicas o financieras. En todos estos casos, el análisis parte del supuesto que la serie es lineal y las innovaciones son gaussianas; en otras palabras, que la serie tiene una distribución simétrica. De igual manera, el uso de filtros, como el Hodrick-Prescott, asume que el componente cíclico de las series es estacionario, lo cual implica simetría que aquí definimos como reversibilidad en los momentos de tercer orden.

Dado lo anterior, es importante analizar el comportamiento de simetría de series como el tipo de cambio para poder validar el uso de modelos como los anteriormente mencionados en el estudio de características como la volatilidad.

No obstante la importancia que tiene el estudio del comportamiento asimétrico del tipo de cambio en México, éste es prácticamente inexistente. En particular no existen estudios del dominio de la frecuencia sobre la reversibilidad basados en el biespectro del tipo de cambio. En este artículo seguimos la idea de Lim et al. (2008), que aplican una prueba de este tipo al Índice de Precios y Cotizaciones (IPC) de la Bolsa Mexicana, para analizar el tipo de cambio en el caso del peso mexicano.

En este estudio aplicamos una prueba en el dominio de la frecuencia, la prueba REVERSE, al tipo de cambio mexicano para el periodo 2005-2011. Esta prueba analiza el comportamiento asimétrico de cualquier serie. La prueba plantea las siguientes hipótesis: H0: la serie es tiempo reversible y H1: la serie es irreversible. La prueba analiza la serie hacia delante y hacia atrás para saber si las innovaciones siguen siendo independientes e idénticamente distribuidas (i.i.d); si es así, se puede concluir que la serie es reversible en el tiempo.

Los resultados encontrados rechazan la hipótesis nula, por lo que concluimos que la serie es irreversible en el tiempo. Esto puede deberse a dos factores. Primero, el modelo subyacente puede ser no lineal aunque las innovaciones i.i.d. Segundo, las innovaciones subyacentes provienen de una distribución de probabilidad no Gaussiana,3 aunque el modelo sea lineal. Para comprobar si existe no linealidad en la serie, aplicamos tres pruebas de no linealidad, con lo cual comprobamos que efectivamente los datos presentan periodos de comportamiento no lineal.

El documento se divide de la siguiente manera. En la siguiente sección se hace una revisión de la literatura relacionada. En el siguiente apartado se describe la metodología. Posteriormente, en las secciones se describen los datos y se reportan los resultados respectivamente. Finalmente, se presentan las conclusiones.

Literatura relacionada

La literatura dedicada al análisis de volatilidad de series de tiempo es sumamente amplia. Poon y Granger (2003) señalan que en los veinte años anteriores a la aparición de su artículo se publicaron 93 trabajos que analizan la volatilidad de diferentes series, tanto financieras como económicas. Entre los artículos publicados que analizan la volatilidad, una de las variables que se ha estudiado constantemente es el tipo de cambio.

El interés en esta variable se debe a su importancia en la estabilidad macroeconómica y a su relación con otras variables fundamentales. Fullerton et al. (2001) indican que la volatilidad del tipo de cambio puede afectar el nivel de precios, la tasa de interés o la balanza de pagos. Para Frenkel (2004), las fluctuaciones del tipo de cambio afectan la tasa de empleo. Sin embargo, Calvo (1997) menciona que la política cambiaria está relacionada con dos objetivos de la política monetaria, que tiene dos objetivos principales. El primero es la estabilización de precios y el segundo es bajar la tasa inflacionaria.

En cualquier caso, existe un consenso en la importancia que tiene entender la volatilidad del tipo de cambio para el comportamiento de otras variables macroeconómicas fundamentales y las decisiones de política monetaria. La volatilidad en la series de tipo de cambio se relaciona con factores exógenos como los ataques del 11 de septiembre de 2001, las crisis financieras a nivel mundial, los disturbios financieros a nivel internacional por escándalos en empresas por obtención de información confidencial, escándalos políticos y con factores endógenos, como decisiones mal tomadas de política monetaria, cambiaria o fiscal.

En el caso del tipo de cambio en México, a partir de 1995 se instrumentó una política cambiaria flexible como parte de un conjunto de políticas fiscales y monetarias que han permitido restablecer la confianza en el sistema financiero mexicano (Bazdresch y Werner, 2002). Estos autores (Bazdresch y Werner, 2002) reconocen implícitamente que existe un comportamiento no lineal y asimétrico en el tipo de cambio al señalar que, a partir de la adopción del régimen de libre flotación, el tipo de cambio se ha caracterizado por periodos de tranquilidad que repentinamente transitan hacia episodios de gran volatilidad.

A partir de la instrumentación del régimen de tipo de cambio libre en México se han realizado diferentes estudios sobre el comportamiento de la paridad del peso frente al dólar. Ramírez y Martínez (2005), por ejemplo, contrastan la eficiencia del mercado de futuros del dólar en México aplicando el principio de expectativas racionales por medio de una ecuación de regresión y un análisis de cointegración.

Hernández y Méndez (2007) analizan la predicción del tipo de cambio peso/dólar US a través de intervalos singleton type 2 de lógica borrosa, utilizando mínimos cuadrados recursivos (RLS)- back-propagation (BP) hybrid learning. Otro ejemplo del tipo de cambio es el que se hace por medio de análisis multifractal (Álvarez, 2002). También por medio del exponente de Hurst se ha tratado de analizar el comportamiento del tipo de cambio, utilizando análisis multirresolución de ondoletas, conocido por sus siglas en inglés como ARM (Kyaw et al., 2003). Este último trabajo identifica características de dependencia en el largo plazo, que ningún modelo clásico de series de tiempo puede identificar.

Los macroeconomistas creen que los ciclos económicos son asimétricos y eso se debe a su relación con otros fundamentales, ya que con ellos tratan de generar modelos teóricos o de pronóstico esencialmente lineales. Sin embargo, las técnicas estadísticas normalmente utilizadas por ellos son deficientes, ya que siempre asumen que la función impulso respuesta es invariante cuando ocurre el ciclo económico (Hinich y Rothman, 1998).

Actualmente, el método más recurrido en el análisis de los ciclos económicos es la aplicación del filtro Hodrick-Prescott (HP). Este filtro elimina la tendencia de la serie, para lo cual hay distintos métodos, los cuales están a discusión. Independientemente de estos diferentes métodos, el principio estadístico del que parte el filtro HP, es suponer que el componente cíclico de la serie es estacionario; si esto es así, entonces la serie debe contener una raíz unitaria, además de que debe cumplir con las propiedades asintóticas de i.i.d.

Varios autores como Belaire y Contreras (2003), Rothman (1992), Ramsey y Rothman (1996,1988) y Hinich y Rothman (1998) han implementado un tipo de prueba para analizar las estructuras estadísticas de los ciclos económicos conocida como Prueba de Tiempo Reversible (TR).

Hinich y Rotman (1998) mejoraron la prueba TR de Ramsey y Rothman (1988). Para ello utilizaron el modelo Bispectrum4 explorando las propiedades del espectro de alto orden para el proceso reversible; esta prueba, llamada REVERSE, es un complemento de la prueba TR. La hipótesis nula de la prueba REVERSE es que, si la serie es un proceso estacionario aleatorio con momentos finitos, es reversible y elimina cualquier evidencia de que existan raíces unitarias. Existe otra hipótesis que menciona que cualquier proceso lineal con innovaciones en la señal viene de una distribución simétrica, lo que lleva a que el proceso lineal tiene bicovarianzas cero y el bispectrum igual a cero. La prueba REVERSE analiza la serie para buscar cualquier distribución de tipo Gaussiana en su comportamiento temporal; si existe este tipo de distribución contenida en la serie, esto se deberá a la irreversibilidad en el tiempo.

Metodología

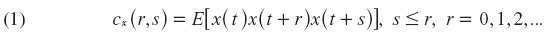

Se tiene una serie x(t) que representa un proceso estacionario de tercer orden cx (r,s), se define de la siguiente manera:

El biespectro es una doble transformada de Fourier, el cual está definido por las frecuencias f1 y f2 en el dominio

por lo tanto:

Si x(t) es tiempo reversible, entonces cx (r,s) = cx (—r, —s), de tal forma que la parte imaginaria del biespectro, Bx, (f1 , f2), es igual a cero si x(t) es reversible temporalmente.5

El número de ventanas usadas en el análisis es igual a P = [T/Q], donde los corchetes significan la división de un entero. La resolución del ancho de banda (δ) se define como δ = 1/Q. Para las p-ésimas ventanas de longitud Q, p = 0, 1...,p — 1, se calcula:

donde

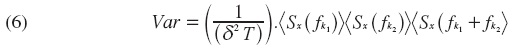

Entonces, la varianza para muestras grandes de  está dada por:

está dada por:

donde  se define como un estimador consistente con distribución normal asintótica del espectro con frecuencia f y δ es el ancho de banda de resolución fijado en el cálculo de

se define como un estimador consistente con distribución normal asintótica del espectro con frecuencia f y δ es el ancho de banda de resolución fijado en el cálculo de  .6

.6

El estimador normalizado del biespectro:

y la parte imaginaria de A (fk1, fk2) se denota por Im A (fk1, fk2). Entonces el estadístico de la prueba REVERSE es:7

donde

Bajo la hipótesis nula de que el tiempo es reversible, esta prueba puede ser utilizada para series de tiempo no lineales con el fin de detectar desviaciones en la serie bajo el supuesto de Gaussianidad (Belaire y Contreras, 2003).

Si se rechaza la hipótesis nula, la irreversibilidad temporal puede resultar de dos formas. La primera alternativa es en la que el modelo subyacente puede ser no lineal aunque las innovaciones sean simétricamente distribuidas. La segunda posibilidad es que el modelo sea lineal y la distribución sea no Gaussiana. Por lo cual, la prueba REVERSE no es equivalente a no linealidad (Lim et al., 2008).

Dado lo anterior, analizaremos la serie para buscar evidencia sobre comportamiento no lineal. Para ello aplicaremos tres diferentes pruebas: la prueba BDS, McLeod-Li y Tsay.

A continuación describimos estas tres pruebas sobre no linealidad.

Prueba BDS

Esta prueba fue introducida por Brock et al. (1996). La hipótesis nula de la prueba es que la serie es independiente e idénticamente distribuida (i.i.d.). Si se rechaza la hipótesis nula, existe evidencia de dependencia no lineal. Sin embargo, la prueba no indica la naturaleza del comportamiento de la serie, si es determinística o estocástica. Si una serie es i.i.d., el siguiente estadístico se distribuye asintóticamente N (0,1):

Este estadístico se conoce como BDS, donde cε,m es la fracción de m-uplas que hay en la serie, y  es la desviación estándar estimada cuando la serie es i.i.d.

es la desviación estándar estimada cuando la serie es i.i.d.

Prueba McLeod - Li

Brockwell y Davis (1996) y Gourierox (1997) propusieron utilizar esta prueba que se basa en la hipótesis nula de que las innovaciones siguen una distribución normal, en otras palabras, la hipótesis es que las innovaciones son i.i.d. La prueba se basa en el estadístico dado por:

donde  son las autocorrelaciones de los residuales al cuadrado, que se obtienen de ajustar el modelo a los datos. Si la serie de estos errores es i.i.d., entonces el estadístico ML se distribuye como una X2 con m grados de libertad.

son las autocorrelaciones de los residuales al cuadrado, que se obtienen de ajustar el modelo a los datos. Si la serie de estos errores es i.i.d., entonces el estadístico ML se distribuye como una X2 con m grados de libertad.

Prueba Tsay

Este estadístico, propuesto por Tsay (1986), es una generalización del Keenan (1985). Específicamente analiza la dependencia serial cuadrática de los datos. También es conocida como la prueba F. La variable dependiente se ajusta por medio de un AR(p).

Si  se descompone en

se descompone en  donde M es el test Keenan. La prueba F sigue los siguientes pasos.

donde M es el test Keenan. La prueba F sigue los siguientes pasos.

1.- Se hace una regresión de Yt sobre {1, Yt-1,...,Yt-M} ajustando los valores  y los residuales

y los residuales  para toda t = M + 1,...,n. El modelo es: Yt = WtΦ + εt,

para toda t = M + 1,...,n. El modelo es: Yt = WtΦ + εt,

donde

2.- Se realiza la regresión de Zt sobre {1, Yt-1,...,Yt-M}y se calculan los residuales,  para t = M + 1,...,n. La regresión multivariante es Zt = WtH + Xt , donde Zt es un vector de un conjunto de

para t = M + 1,...,n. La regresión multivariante es Zt = WtH + Xt , donde Zt es un vector de un conjunto de  vectores dimensionales, definidos por

vectores dimensionales, definidos por

3.- El modelo ajustado es el siguiente:

Los Datos

Primeramente, se toma la serie del tipo de cambio peso mexicano/dólar estadounidense a precio de cierre, para el período 02/12/2005-30/11/2011, con un total de 1,507 observaciones.8 Los datos se transformaron en términos de la relación Rt = ln (xt — xt-1), donde Rt es el rendimiento del tipo de cambio peso mexicano/dólar estadounidense, xt es el tipo de cambio en el tiempo t y xt-1 es el tipo de cambio en el periodo previo.

En la gráfica 1 se muestra el tipo de cambio peso mexicano/dólar estadounidense diario en términos nominales. Se observa que existe una tendencia lineal, hay un brinco en la serie después del primer semestre de 2008, llegando a un alza por unos meses y volviéndose a estabilizar con algunas variaciones pequeñas que se observan.

El rendimiento diario del tipo de cambio peso mexicano/dólar estadounidense nominal se observa en la gráfica 2, donde se puede observar que, en promedio, el rendimiento es cerca de cero, tendiendo a un cambio en el período de 2008; posteriormente se observa que existe variabilidad en el rendimiento.

La tabla 1 presenta el resumen estadístico de la serie. Se observa que la asimetría es positiva, lo que indica que los valores tienden a reunirse más en la parte izquierda que a la derecha de la media. La curtosis indica que la distribución es leptocúrtica y no gaussiana. Para corroborar lo anterior se aplica el estadístico Jarque-Bera, bajo la hipótesis nula de normalidad y con un nivel de significancia de 0.05, se rechaza hipótesis nula de normalidad.

Resultados

Siguiendo a Patterson y Ashley (2000), aplicamos las pruebas basadas en la teoría asintótica para muestras grandes e igualmente se aplica un Bootstrap a la serie, resultados del Bootstrap se obtienen al aplicar 1,000 nuevas réplicas muestrales independientes bajo la hipótesis nula de independencia serial.

En la tabla 2 se muestran los resultados para el McLeod-Li. Tanto para el análisis asintótico como para el Bootstrap con distintos rezagos, se rechaza la hipótesis de que las innovaciones son independientes e idénticamente distribuidas (i.i.d.).

Para el estadístico BDS se rechaza igualmente la hipótesis nula de que las innovaciones son i.i.d. Esta prueba se aplicó para distintas dimensiones, desde 1 hasta 4, con distintos valores de épsilon (ver tabla 3).

Con respecto al estadístico Tsay, se obtienen los mismos resultados que las pruebas anteriores (ver tabla 4).

Con los resultados anteriores se concluye que la serie del tipo de cambio peso mexicano/dólar estadounidense es no lineal. Así que se procede a aplicar el estadístico REVERSE.

El estadístico REVERSE se aplicó a la serie con un ancho de banda en las ventanas de 25 y con un exponente de 0.41.9 El valor del Threshold fue de 0.01; por lo tanto, el valor p del estadístico de prueba resultó 0.000, por lo que la hipótesis nula se rechazó. De acuerdo con esta evidencia podemos concluir que la serie es tiempo irreversible. Dado que sabemos que el tipo de cambio en un sistema de libre flotación está fuertemente determinado por el comportamiento de otros fundamentales como el PIB, el resultado de irreversibilidad temporal es consistente con la evidencia de asimetría que hay para los ciclos del producto interno.

Como ya se ha mencionado, la evidencia de irreversibilidad no necesariamente implica no linealidad en el proceso de la serie, ya que la evidencia de irreversibilidad puede deberse a que las innovaciones subyacentes estén generadas por un proceso no Gaussiano sin que esto implique que el modelo sea no lineal.

Conclusiones

A partir de la aplicación del estadístico REVERSE, al tipo de cambio del peso mexicano, se puede concluir que existe irreversibilidad temporal en la serie, de tal forma que las innovaciones no son independientes e idénticamente distribuidas, ya sea hacia atrás o hacia adelante en el tiempo.

La evidencia encontrada tiene implicaciones importantes, ya que los análisis económicos que parten del supuesto de i.i.d. pueden arrojar resultados erróneos debido a que la serie es irreversible temporalmente y, por lo tanto, este supuesto no se cumple. Si bien esta implicación es independiente de los factores que pueden estar determinando el resultado de la prueba, es importante mencionar las posibles estructuras que podrían determinar la irreversibilidad. La primera posibilidad es que el modelo subyacente sea no lineal; la segunda posibilidad es que las innovaciones provengan de una distribución no Gaussiana; la tercera es que ambas cosas ocurran. En este caso, las pruebas de no linealidad corroboran que existen periodos de comportamiento no lineal en la serie. Durante el periodo en el que inicia la crisis de 2008-2009, la volatilidad da un brinco para posteriormente seguir con niveles altos en relación al periodo anterior a la crisis. Estos sucesos son, evidentemente, los responsables de los periodos de no linealidad que se detectaron en la serie y de la asimetría que se detectó en la serie. Esos resultados son relevantes para poder modelar y analizar el comportamiento del tipo de cambio del peso mexicano en relación al dólar estadounidense, ya que indican que se debe ser sumamente cauteloso con el empleo de modelos de la familia ARCH y GARCH para realizar análisis y predicciones sobre el tipo de cambio y su volatilidad. Este tipo de modelos resultan inadecuados para analizar el tipo de cambio para el caso del peso mexicano durante el periodo 2005-2011.

Bibliografía

Álvarez, R. J. (2002). "Characteristic Time Scales in the American Dollar-Mexican Peso Exchange Currency Market". Physica A: Statistical Mechanics and Applications, 309, 157-170. [ Links ]

Bazdresch, S. y Werner, A. (2002). El comportamiento del tipo de cambio en México y el régimen de libre flotación: 1996-2001. Banco de México. Documento de investigación No. 2002-9. [ Links ]

Belaire, F. J. y Contreras, D. (2003). "Tests for Time Reversibility: A Complementary Analysis". Economic letters, 81, 187-195. [ Links ]

Benavides, G. (2004). "Predictive Accuracy of Futures Options Implied Volatility: The Case of the Exchange Rate Futures Mexican Peso – U.S. Dollar". Documento de Trabajo. [ Links ]

Brillinger, D. y Rosenblatt, M. (1967). Asymptotic Theory of Estimates of k-th 0rder Spectra. Proceedings on the National Academy of Sciences of the U.S.A., 57, 206-210. [ Links ]

Brock, W., Dechert, W. y Scheinkman, J. (1996). "A Test for Independence Base on The Correlation Dimention". Econometric Review, 15, 197-235. [ Links ]

Brockwell, P. y Davis, R. (1996). ITSM for Windows, Springer: New York. [ Links ]

Calvo, G. (1997). "Monetary and Exchange Rate Policy for Mexico." Documento de trabajo. [ Links ]

Frenkel, R. (2004). "Real Exchange Rate and Employment in Argentina, Brazil, Chile and Mexico". Iktisat Isletme ve Finans, 19, 29-52. [ Links ]

Fullerton, T., Hattori, M. y Calderón C. (2001). "Error Correction Exchange Rate Modeling: Evidence for Mexico". Journal of Economics & Finance, 25, 358-368. [ Links ]

Gourierox, C. (1997). ARCH Models and Financial Applications, New York: Springer. [ Links ]

Hernández, M. y Méndez, G. (2007). "Modelling and Prediction of the MXNUSD Exchange Rate Using Interval Singleton Type-2 Fuzzy Logic System". Engineering Letters, 15, 1-11. [ Links ]

Hinich, M. y Rothman, P. (1998). "A Frecuency-Domain Test of Time Reversibility". Macroeconomic Dynamics, 2, 72-88. [ Links ]

Hinich, M. y Patterson, D. (1985). "Evidence of Nonlinearity in Daily Stock Returns", Journal of Business and Economic Statistics, 3, 69-77. [ Links ]

Kyaw, N., Los, C. y Zong, S. (2006). "Persistence Characteristics of Latin American Financial Markets," Journal of Multinational Financial Management, 16, 269-290. [ Links ]

Lim, K., Brooks, R. y Hinich, M. (diciembre 24, 2008). Are stocks returns time reversible? International evidence from frequency domain test. Documento de trabajo. [ Links ]

Patterson, D. y Ashley, R. (2000). A Nonlinear Time Series Workshop: A Toolkit for Detecting and Identifying Nonlinear Time Series Dependence. Massachusetts: Kluwer Academic Publishers. [ Links ]

Poon, S. y Granger, C. (2003). "Forecasting Volatility in Financial Markets: A Review". Journal of Economic Literature, 51, 478-539. [ Links ]

Ramírez, R. A. y Martínez, D. A. (2005). "Eficiencia en el Mercado de Futuros del Dólar en México". Agricultura, Sociedad y Desarrollo, 2,. 47-50. [ Links ]

Ramsey, J. y Rothman, P. (diciembre 12, 1988). "Characterization of the Time Reversibility of Economic Time Series: Estimators and Test Statistics". New York University, Faculty of Arts and Science, Department of Economics, USA. [ Links ]

Ramsey, J. y Rothman, P. (1996). "Time Irreversibility and Business Cycle Asymmetric". Journal of Money, 28, 1-21. [ Links ]

Rasmussen, C. y Williams, C. (2006). Gaussian Processes for Machine Learning. London: MIT. [ Links ]

Rothman, P. (1992). "The Comparative Power of the TR Against Simple Threshold Models". Journal of Applied Econometrics, 7, 187-195. [ Links ]

Tsay, R. (1986). Nonlinearity Test for Time Series. Biometrika, 73, 461-466. [ Links ]

3 Una serie Gaussiana o proceso Gaussiano es una colección de variables aleatorias que para cualquier conjunto de números finitos, tienen una distribución conjunta Gaussiana. Ver Rasmussen y Williams (2006).

4 Es un estadístico que se utiliza para indagar sobre las propiedades estadísticas de procesos no lineales en señales.

5 Para abundar más sobre la parte imaginaria se puede consultar el trabajo de Brillinger y Rosenblatt (1967).

6 Ver Hinich y Rotman (1998).

7 Para conocer las propiedades asintóticas de la parte imaginaria y la demostración completa del estadístico REVERSE, consultar Hinich y Rothman (1998).

8 La serie fue obtenida de la página de Banco de México, www.banxico.gob.

9 El cómputo del estadístico REVERSE se hizo en el programa Bispectrum, proporcionado por Melvin Hinich.