Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Similars in

SciELO

Similars in

SciELO

Share

EconoQuantum

On-line version ISSN 2007-9869Print version ISSN 1870-6622

EconoQuantum vol.10 n.1 Zapopan Jan./Jun. 2013

Artículos

Las tasas activas de interés en el sector microfinanciero de México: Un estudio de caso

Pablo Cotler1

1 Departamento de Economía de la Universidad Iberoamericana Ciudad de México, pablo.cotler@ibero.mx. El autor agradece las valiosas sugerencias realizadas por un dictaminador anónimo.

Recepción: 25/10/2011

Aceptación: 26/06/2012

Resumen

Los préstamos que ofrecen las instituciones de microfinanzas deberían ayudar a que muchos empresarios pudieran elevar sus ingresos. Sin embargo, las altas tasas de interés que cobran merma tal impacto. Ante ello, la política pública debería buscar los mecanismos idóneos para reducir dichas tasas. Haciendo uso de un panel de datos encontramos que los dos principales determinantes de la tasa activa de interés son el costo de fondeo y la eficiencia con que operan dichas instituciones en el país. Una alteración de estos factores tiene mayor incidencia sobre la tasa de interés que cobran las instituciones más grandes.

Palabras clave: tasas activas de interés, microfinanzas, México.

Clasificación JEL: G21, G28.

Abstract

The increased surge of microfinance institutions should help cash starve entrepreneurs to unleash their productivity and raise their income. However, the high real interest rates they charge limit their impact. Using a cross section-time series panel data of microfinance institutions operating in Mexico, we find that the funding cost and the efficiency of microfinance institutions explain the lending interest rate that these financial firms charge. A change in any of these two determinants has a greater impact on the rate of interest charged by the biggest microfinance institutions.

Introducción

La correlación y causalidad entre desarrollo financiero y crecimiento económico ha sido ampliamente analizada a nivel macroeconómico (ver Levine, 2005, para una revisión). Si bien existen debates respecto a si el desarrollo financiero afecta el producto de estado estacionario o tan sólo la velocidad de la convergencia hacia éste, hay en la disciplina económica un consenso cada vez mayor que se inclina a respaldar la existencia de una causalidad positiva que va del desarrollo financiero al crecimiento económico. Por otro lado, ante los problemas de información que habitan los mercados financieros, un desarrollo financiero que se traduzca en productos, tecnologías e instituciones que se adapten a las características de los sectores populares elevaría el acceso de estos últimos a los servicios que las instituciones financieras ofrecen. En ese sentido, un mayor desarrollo de las instituciones financieras no sólo contribuye a la reducción de la pobreza (por medio del crecimiento), sino que también puede ayudar a disminuir la desigualdad de oportunidades y de ingresos (Beck, Demirguc-Kunt y Levine, 2007).

De acuerdo a Beck, Demirguc-Kunt y Martínez (2005), entre 40 y 80% de la población de los países subdesarrollados no utilizan los servicios que ofrece el sistema bancario. Asumiendo que una proporción no desdeñable de éstos estuviera excluido por una limitante en el acceso, el surgimiento de instituciones microfinancieras debería ayudar a que muchos empresarios pudieran elevar su productividad y con ello sus ingresos. Sin embargo, impactos positivos de tal financiamiento no son fáciles de encontrar. Los trabajos de Pitt y Khandker (1998), Morduch (1998), Banerjee y Duflo (2004), Alexander-Tedeschi y Karlan (2006) y Hermes y Lensink (2010), constituyen una muestra de la amplitud de investigaciones en las que se describen las dificultades metodológicas para medir de manera apropiada el impacto que pudiera acarrear un mayor acceso al financiamiento. Y a medida que más refinados son los análisis, por lo general, los resultados que se obtienen respecto al impacto son más ambiguos. Como consecuencia de lo anterior, no existe aún una afirmación concluyente respecto a si los préstamos que ofrecen las instituciones de microfinanzas tienen un impacto positivo y perdurable entre su clientela.2

Pero, más allá de cuestiones metodológicas, ¿por qué debería tener un impacto el financiamiento que ofrecen las microfinancieras? Es importante recordar que los productos crediticios que ofrecen estas entidades no son del todo nuevos para las poblaciones de escasos recursos. Así, los pequeños empresarios y las familias pobres han mantenido contacto con prestamistas informales que ofrecen préstamos de montos pequeños, sin garantías y por un corto plazo, y hacen uso de sanciones sociales o mercantiles para garantizar su repago (ver, a modo de ejemplo, Aleem, 1990). Tomando ello en consideración, para que el financiamiento que otorgan las instituciones de microfinanzas pudiera tener un impacto en las ganancias de los microempresarios o en el patrimonio del hogar, es quizás necesario que por lo menos se cumplan las siguientes condiciones: (i) que la tasa de interés que cobran las microfinancieras esté por debajo de la que cobran los prestamistas informales; (ii) que el tamaño de préstamo que otorgan sea superior al que ofrecen los prestamistas informales y sea útil para resolver indivisibilidades; y (iii) que la oferta de micro créditos por parte del oferente institucional sea continua en el tiempo.

Siendo la falta de financiamiento uno de los problemas que enfrentan los microempresarios del país, un importante componente de la política pública mexicana ha sido el fortalecimiento de instituciones y programas financieros de segundo piso3 y la instauración de un marco legal que otorgue certeza jurídica a individuos e instituciones que desean colocar dinero en instituciones financieras4 que tienen entre sus fines ofrecer servicios de ahorro y préstamos a sectores no atendidos por la banca. Con ello se pretendía aumentar la oferta crediticia al alcance de emprendedores de bajos ingresos, así como elevar el acceso al financiamiento por medio del apoyo gubernamental a la constitución de sucursales y a la incorporación de mejoras tecnológicas en la operación de los dispersores de crédito, entre otros aspectos. De esta manera se intentaba combatir la pobreza por medio del apoyo a la generación de ingreso de los sectores populares y a la par se intentaba nivelar el terreno de las oportunidades por medio de la generación de productos financieros que fueran más acordes a una población inmersa en la informalidad y caracterizada por ingresos bajos e inciertos.

Como puede observarse, se buscó atender todas las condiciones necesarias para que el financiamiento institucional pudiera tener un impacto positivo en la dinámica económica de los microempresarios, salvo una: asegurar el cobro de una baja tasa de interés. El motivo para no hacerlo fue sencillo: imponer un tope a la tasa de interés que podían cobrar los intermediarios financieros privados podría limitar el riesgo que estaban dispuestos a tomar y con ello socavar la oferta financiera que se dirigía a los sectores populares. Pero, ¿qué tan altas son las tasas de interés en la industria de las microfinanzas? Según los datos del MixMarket (www.mixmarket.org)5, la tasa nominal anualizada de interés que cobraban las microfinancieras durante el período 2000-2008 en América Latina fue del 42%. Mientras tanto, para igual período y similar tasa de inflación, la tasa de interés que cobraban las instituciones mexicanas que aparecen en dicho portal fue del 76%. Esto es, las tasas reales de interés que cobran las microfinancieras mexicanas son muy superiores a las que cobran sus pares en otros países de la región latinoamericana. En este sentido, aun cuando la evidencia anecdótica sugiere que las tasas de interés que cobran las microfinancieras en México son menores a las que cobran los prestamistas informales,6 existe la percepción de que dichas tasas son innecesariamente altas, con lo que se limita el impacto que dicho financiamiento podría tener sobre los ingresos y patrimonio de los microempresarios.

Dado que las tasas de interés afectan la probabilidad de que el financiamiento influya positivamente sobre el crecimiento de los ingresos, es deseable conocer qué factores determinan el valor que toman dichas tasas. ¿Dependen de su costo de fondeo?, ¿de sus costos operativos?, ¿o tal vez es el nivel de la competencia lo que la determina? Ciertamente, una respuesta a esta pregunta sería deseable para así tener un norte que guíe a una política pública que busca generar un sistema financiero más incluyente y cuyos servicios crediticios tengan un impacto positivo en la riqueza de los microempresarios.

Para responder a dicha pregunta utilizamos la información recolectada por la red de Prodesarrollo.7 Gracias a ella existe información anual disponible para el periodo de 2003 a 2008 acerca de los ingresos financieros, valor del portafolio de crédito, el monto promedio de los créditos otorgados, los costos de fondeo, las tasas activas de interés, los costos de operación, las tasas delictivas, el número de clientes, la rentabilidad, etc., para 36 instituciones financieras que ofrecen microcréditos principalmente en las zonas centro y sur del país. En su conjunto, estas instituciones atendían, a fines del 2008, a aproximadamente tres millones de personas y contaban para ello con oficinas cuyo número era equivalente al 80% del total de sucursales de microfinancieras existentes en el país.

Con base en dicha información8 abordamos la pregunta respecto a cuáles son los determinantes de las tasas activas de interés. Para tal fin seguimos dos rutas. Primero, seguimos la ruta convencional (ver, por ejemplo, Cull, Demirguc-Kunt y Morduch, 2006) y estimamos los parámetros de una ecuación que tiene por variable dependiente a la tasa activa de interés y como independientes al costo de fondeo, al nivel de eficiencia con que operan las instituciones microfinancieras, al tamaño promedio de los préstamos y a la rentabilidad de estas entidades. Sin embargo, esta forma de proceder puede ser errónea en virtud de problemas de endogeneidad. En particular, la tasa de rentabilidad y el tamaño de los préstamos son dos variables sobre las que los administradores de las instituciones microfinancieras buscan influir. Así, éstos establecen un nivel de rentabilidad objetivo que les permita –por ejemplo– aumentar el tamaño de su portafolio y/o incrementar el número de clientes, abrir más sucursales y/o contratar más oficiales de crédito o simplemente tener más ganancias a distribuir. Tomando en consideración la necesidad de generar ganancias (para luego decidir si se distribuyen o no) y las características del nicho de mercado en el que se encuentran o en el que desean entrar, se determina una tasa óptima de interés a cobrar y un tamaño de crédito promedio a ofrecer. En caso que una simulación de los datos no diera lugar a la rentabilidad esperada, los administradores de estas instituciones reexaminan el valor impuesto a las variables antes mencionadas con el fin de recalcular qué valores deberían tomar para alcanzar los objetivos trazados por la institución financiera. Tomando en consideración esta descripción, una segunda vía para responder la pregunta que guía el trabajo pasa por estimar un sistema de ecuaciones que se resuelve de manera simultánea.

En términos generales encontramos que la tasa activa de interés se encuentra negativamente correlacionada con el nivel de eficiencia con que operan estas instituciones microfinancieras y positivamente correlacionada con la tasa de fondeo. Si bien estos resultados van acorde con la intuición, sorprende que modificaciones en la tasa de fondeo no afecten el valor de las tasas activas de interés que cobran las microfinancieras más pequeñas de la muestra, instituciones que muchas veces son las que más se busca apoyar con fondeo público. Por otro lado, aun cuando se redujera el costo de fondeo que pagan las microfinancieras mexicanas a los niveles que se pagan en otras latitudes de Latinoamérica, la reducción que se lograría sería ínfima una vez que se le compara con el diferencial existente en las tasas activas que cobran las instituciones mexicanas y las que cobran instituciones similares en el resto de América Latina.

A diferencia de este leve cambio, un aumento en la eficiencia con que movilizan las microfinancieras sus recursos acarrea un gran cambio en las tasas activas de interés. Así, por ejemplo, encontramos que un aumento en la eficiencia del 25% traería consigo una reducción promedio en las tasas activas de interés de trece puntos porcentuales, lo cual reduciría el diferencial de tasas activas–entre México y el resto de América latina- en más del 50%. Más aún, dicho aumento en la eficiencia no sólo conduciría a una sustancial reducción de la tasa activa de interés, sino que además el tamaño del préstamo disminuiría –con lo que quizás el acceso se elevaría- y se elevaría la rentabilidad de las microfinancieras.

El trabajo está dividido en cuatro secciones adicionales. En la primera se hace una revisión de la literatura existente. En la segunda sección se describe la base de datos consultada y la metodología empleada. Más adelante, en la tercera sección, presentamos y discutimos nuestros resultados. Finalmente, en la última sección concluimos.

Revisión de la literatura

Un primer determinante de los precios de cualquier bien o servicio es el nivel de competencia que exista en su mercado. Respecto a la variable que nos ocupa, la teoría de la estructura-conducta-desempeño sugiere que una mayor competencia entre las instituciones crediticias debería conducir a una disminución en las tasas activas de interés. Si bien ello es consistente con los fundamentos básicos de la teoría económica, los problemas de información que existen en toda transacción crediticia debilitan dicho argumento. A este respecto, Márquez (2002) y McIntosh y Wydick (2005) sugieren que una mayor competencia entre las instituciones financieras podría provocar un aumento en el riesgo de morosidad y, por ende, en las tasas de interés. Por otro lado, algunos autores señalan la existencia de una correlación negativa entre el poder de mercado y las tasas de interés. Peterson y Rajan (1995), por ejemplo, encuentran que las instituciones crediticias con gran poder de mercado son aquéllas que cuentan con los suficientes recursos para invertir en relaciones crediticias. Por lo tanto, a mayor poder de mercado, la probabilidad de que las empresas pequeñas tengan acceso al financiamiento es también mayor y, de esta manera, las tasas de interés serían menores. Sin embargo, existen autores con un punto de vista distinto. Por ejemplo, Boot y Thakor (2000) señalan que una entidad financiera caracterizada por la predominancia de relaciones crediticias con sus clientes es menos vulnerable a la competencia, pues dichas relaciones no son fácilmente comerciables. En este sentido, en un contexto de mayor competencia se esperaría que las instituciones financieras invirtieran recursos para profundizar sus relaciones y con ello las pequeñas empresas pudieran obtener préstamos a menores tasas de interés.

Más aún, el esquema estructura-conducta-desempeño podría ser inadecuado si los mercados de crédito para las micro y pequeñas empresas fueran contestables. Éste podría ser el caso del mercado de microcréditos en México, pues la barrera a la entrada es casi inexistente. Ahora bien, dado que los clientes potenciales de las microfinancieras carecen por lo general de la documentación necesaria para comprobar su flujo de ingresos netos, estas entidades se han visto obligadas a desarrollar técnicas sui generis para medir apropiadamente el perfil de riesgo de los clientes. En caso que esta metodología no fuera fácilmente replicable, la amenaza de entrada y permanencia de nuevas instituciones pierde credibilidad y con ello el grado de contestabilidad de estos mercados crediticios. Así dicho, no es claro entonces cómo es la interacción entre el grado de competencia que existe en los mercados crediticios y las tasas activas de interés.

Al final del día, la correlación entre la estructura de mercado y la tasa de interés es una cuestión que debe resolverse de manera empírica. Lamentablemente, sin embargo, en la literatura empírica se reportan resultados contradictorios. Por un lado, Boot y Thakor (2000) y Onega y Smith (2001) muestran la existencia de una correlación positiva entre la concentración del mercado y la tasa de interés. Por otra parte, los resultados de Petersen y Rajan (1995) y de Zarutskie (2003) respaldan la hipótesis alternativa. Ciertamente, estos resultados dependen de la metodología implementada. Por ejemplo, Carbó, Rodríguez y Udell (2006) muestran que el signo de la correlación depende de cómo se haya definido la variable "poder de mercado". Si se define por el índice de Lerner, sus resultados respaldan la teoría convencional: un mayor poder de mercado implica mayores tasas de interés. Sin embargo, si el poder de mercado es definido por índices de concentración, el signo de la correlación será el opuesto.

Evidentemente, las tasas de interés no están determinadas únicamente por la estructura del mercado; los costos de intermediación, también influyen. Este supuesto es asumido en algunos trabajos (ver, por ejemplo, Brock y Rojas, 2000, y Martínez y Mody, 2003) acerca de la industria bancaria en América Latina. Para el caso de México, Negrín y O’Dogherty (2004) examinan la significancia estadística del costo de fondeo, del nivel de concentración y del índice de ventas al por menor al analizar las tasas de interés que se cobran en el mercado de tarjetas de crédito. Por otro lado, para el caso específico de la industria de las microfinanzas, Rosemberg, González y Narain (2009) y González (2010) sugieren que es importante considerar el costo administrativo en que incurren dichos oferentes. En específico, la posibilidad de ofrecer préstamos de bajo monto –como son los que otorgan las microfinancieras- y reportar una baja morosidad implica altos costos administrativos que en caso que no se neutralicen con las economías de escala, conllevan a la necesidad de cobrar altas tasas de interés.

Datos y metodología

Es recién desde el año 2009 que la Comisión Nacional Bancaria y de Valores reporta datos de las instituciones microfinancieras reguladas que existen en el país, por lo que obtener información de años anteriores no es una tarea sencilla. Más aún, ante la ausencia de una supervisión gubernamental o de mercados organizados, estas entidades podían decidir libremente cómo medir –si es que deseaban hacerlo– las variables que describen sus diferentes fuentes de ingreso y gasto. Finalmente, aun si existiera un consenso informal acerca de cómo medir estas distintas variables, esto no necesariamente aseguraría la veracidad de la información.

Para estar seguros de que la información que usamos es confiable y consistente, se utilizó la recolectada por los administradores de Prodesarrollo.9 Esta red ofrece a sus instituciones miembros un conjunto de servicios no-financieros y -gracias a su reputación internacional- contactos para establecer convenios a nivel internacional. Los miembros de la red están obligados a entregar de manera desagregada sus estados contables, así como un conjunto de otras variables que pudieran servir para conocer mejor el nicho de mercado que atienden. Para tal fin, los administradores de Prodesarrollo buscan asegurar que la información sea confiable y comparable. Gracias a esta red contamos con información anual de los ingresos financieros, el valor del portafolio de crédito, el monto promedio de los créditos otorgados, el costo de fondeo, las tasas activas de interés, el costo de operación, la morosidad, el número de clientes, la rentabilidad, etc., para treinta y seis instituciones microfinancieras, durante el periodo de 2003 a 2008, que ofrecen microcréditos principalmente en las zonas centro y sur del país.

A pesar de que la base de datos es pequeña y puede tener un sesgo de autoselección, vale la pena utilizarla por diferentes razones. Primero, porque es una base de datos conceptualmente homogénea, ya que cada variable tiene la misma definición para todas las instituciones y su cálculo se valida por medio de la metodología empleada por los administradores de Prodesarrollo. En segundo lugar, muy pocas instituciones microfinancieras están dispuestas a compartir sus experiencias intertemporales, por lo que utilizar este panel puede ayudar a comprender la dinámica de las tasas de interés. Finalmente, aun cuando el panel limita la robustez de los resultados que de ella se desprendan, este trabajo representa un paso importante en la literatura empírica y ciertamente puede ayudar a la hora de formular políticas públicas apropiadas.

El Cuadro 1 describe la evolución de algunos descriptores básicos de nuestra muestra. Los dos primeros muestran el constante aumento que ha experimentado el número de clientes y el valor de los activos de estas instituciones financieras. Los dos siguientes descriptores sugieren que una alta tasa real de interés (la inflación anual durante este lapso osciló entre 3.3% y 5%) no tiene por que implicar un alto nivel de retorno sobre los activos.10 Por otro lado, el Cuadro 2 muestra que esta industria está compuesta por instituciones muy heterogéneas: respecto a los activos de las instituciones microfinancieras, el ratio del promedio entre la mediana es extremadamente alto y se asemeja bastante al que existe en el sistema bancario mexicano, un sistema caracterizado tradicionalmente como oligopólico. Esta heterogeneidad es consistente con la concentración de sucursales que reporta Prodesarrollo (2008): el 20% de las instituciones microfinancieras agrupaba al 76% de las sucursales que había en el país. Mientras que los costos operativos y el retorno sobre activos muestran una heterogeneidad similar, es interesante observar la escasa variación que parece haber en el tamaño de los préstamos otorgados. Esta última característica podría estar indicando que las instituciones financieras que forman parte de nuestra muestra operan en un nicho similar de mercado.

Para entender el comportamiento de las tasas activas de interés consideramos tres grupos de variables. El primer grupo lo constituyen aquéllas que describen las características de los préstamos: el monto promedio en términos reales y la tasa activa de interés, la cual se aproxima por medio de dividir los ingresos por intereses y comisiones recibidas entre el valor de la cartera crediticia vigente. En un segundo grupo se encuentran las variables que resumen dos de los costos que enfrentan las instituciones microfinancieras: el costo de fondeo y el costo de operación por peso prestado. Si invertimos esta última variable podemos tener una primera aproximación a la eficiencia11 con que opera una institución microfinanciera. Sin embargo, para medirla de manera efectiva, debemos ajustar nuestro proxy por la "calidad del producto" que se está ofreciendo. Para comprender mejor esto consideremos dos ejemplos. Primero, imaginemos dos entidades financieras que reportan los mismos costos operativos promedio pero diferentes tasas de morosidad. En este escenario, la entidad con la menor tasa de mora debería ser considerada como más eficiente. Teniendo esto en mente, un mejor proxy de la eficiencia con que operan las instituciones financieras que están en nuestra muestra estaría dado por la inversa de los costos operativos por peso prestado ajustado por la tasa de mora. Ahora consideremos dos entidades financieras con similares costos operativos y tasas de mora, pero donde el tamaño de préstamo promedio difiere. Tomando en cuenta que préstamos de menor tamaño implican un mayor costo operativo por peso prestado, las entidades que ofrecen los préstamos de menor tamaño deberían ser consideradas como más eficientes. Ante ello, una mejor aproximación a la eficiencia sería la inversa de los costos de operación por peso prestado, ajustados por la tasa de mora y por el tamaño relativo del valor de los préstamos que concede la institución financiera. Tomando en cuenta estas tres aproximaciones, utilizaremos dos medidas de eficiencia: i) el inverso de los costos operativos por peso prestado y ii) la misma variable pero ajustada por la tasa de morosidad y por el tamaño relativo de los préstamos.12

Finalmente consideramos un tercer grupo de variables a través de las cuales describiremos el tamaño de las instituciones, las ganancias que obtienen y el número de años que han estado operando. Como indicador del tamaño utilizaremos el valor de sus activos financieros y de su portafolio de crédito. Para medir la rentabilidad de las transacciones financieras utilizaremos el retorno sobre los activos ajustado (por Prodesarrollo) por los subsidios, la tasa de inflación y las provisiones. Este cálculo fue realizado antes de impuestos, ya que de otra manera, las diferentes formas legales bajo las cuales operan las instituciones microfinancieras podrían distorsionar nuestros resultados.

Cabe destacar que un indicador explícito del actual o potencial nivel de competencia no fue considerado. La principal razón para realizar dicha omisión está relacionada con la carencia de buena información. Algunos autores han utilizado como proxy el número de sucursales bancarias per cápita o por milla cuadrada (ver, por ejemplo, Beck et al., 2005) y otros el número de clientes como porcentaje de la población total (ver, por ejemplo, Kai, 2009). Sin embargo, estas proxies tienen un problema de endogeneidad y no necesariamente miden el nivel de intensidad de la competencia (ver Cull et al., 2006). Para el caso de la industria bancaria, Rojas (1997) plantea que la competencia podría medirse a través de qué tanta movilidad de clientes hay de un banco a otro. Para tal fin, los elementos (fuera de la diagonal) de una matriz de transición podrían servir para construir un índice de rivalidad entre las instituciones consideradas. A pesar de su aparente simplicidad, tal metodología requiere de un panel de datos que muestre la movilidad de clientes entre –para el caso que nos ocupa- las distintas microfinancieras para cada punto en el tiempo. Dado que la vasta mayoría de las instituciones que comprenden nuestra muestra operan en mercados locales y normalmente compiten con prestamistas informales, la posibilidad de conseguir una base de datos de esta naturaleza es en la actualidad nula.

Con el uso de estos datos, una primera hipótesis que trataremos de verificar es si es posible detectar la siguiente forma funcional:

IL = F (IF , proxy de eficiencia, roa, lprom), en donde: I1 > 0, I2 < 0, I3> 0, I4 < 0 .....(1)

En la función anterior, IL describe la tasa activa de interés, IF es el costo de fondeo, los dos posibles proxies de eficiencia se denotan por effic y efficadj, roa es el retorno sobre los activos ajustado por los subsidios y la inflación y Lprom es el tamaño promedio de los préstamos. Al lado de esta forma funcional hemos colocado el signo esperado de la derivada parcial. Así, por ejemplo, esperamos que la correlación entre la tasa activa (IL) y el costo del fondeo (IF) sea positiva, lo cual se describe por: I1 > 0. Además proponemos la existencia de una correlación negativa entre la tasa activa de interés y nuestra proxy de eficiencia. Así, a medida que las microfinancieras se vuelven más eficientes, serán capaces de reducir su tasa de interés y aun así alcanzar el mismo nivel de rentabilidad. Sin embargo, si estas instituciones financieras desean incrementar sus ganancias, seguramente elevarán su tasa de interés, por lo que I3 > 0. Finalmente, si los préstamos mayores son otorgados a deudores ya probados, el riesgo crediticio que se asume será menor y por ende menor será la tasa de interés que cobrará: I4 < 0.

Ahora bien, algunas de las variables que pudieran explicar el comportamiento de la tasa activa de interés (IL) son endógenas. En particular, la tasa de rentabilidad y el monto de los créditos son dos variables sobre las cuales las instituciones financieras buscan influir. Así, los administradores de estas instituciones establecen por lo general un nivel de rentabilidad objetivo que les permita –por ejemplo– aumentar el tamaño de su portafolio y/o incrementar el número de clientes, abrir más sucursales y/o contratar más oficiales de crédito, o simplemente ser financieramente auto-suficientes. Tomando en consideración la necesidad de generar ganancias (para luego distribuirlas o no) y las características del nicho de mercado en el que se encuentran o en el que desean entrar, se cobra una tasa óptima de interés a cobrar y un tamaño de crédito promedio a ofrecer. En caso que una simulación de los datos no diera lugar a la rentabilidad esperada, se reexaminan los parámetros más importantes del modelo –entre las que está la tasa activa de interés- para analizar qué valores deberían tomar para alcanzar los objetivos trazados por la institución financiera. Con base en esta descripción, una segunda ruta consiste en estimar simultáneamente las siguientes ecuaciones:

2a. IL = F(IF , proxy de eficiencia, roa, lprom) donde: I1 > 0, I2 < 0, I3 > 0, I4 < 0.

2b. roa = G(IL , IF, proxy de eficiencia, lprom) donde: roa1 > 0, roa2 < 0, roa3 > 0, roa4 > 0.

2c. lprom = H(IL, proxy de eficiencia, roa, años de operación) donde: Lprom1 < 0, Lprom2 < 0, Lprom3 > 0, Lprom4 > 0.

En este sistema, la ecuación (2a) es similar a la ecuación (1). Respecto a la rentabilidad (roa), la ecuación (2b) sugiere que ésta se elevará conforme mayor sea la tasa activa de interés y/o la eficiencia de la institución financiera y/o el valor del préstamo, o cuando el costo de fondeo disminuya. Finalmente, la ecuación (2c) describe nuestra hipótesis respecto al tamaño del préstamo promedio. El supuesto de Lprom1 < 0 es consistente con una empresa financiera que desee cubrir sus costos variables y que además considere que sus clientes potenciales cuentan con una curva de demanda con pendiente negativa. Dado que las instituciones financieras de nuestra muestra declaran servir a los pobres, asumiremos que un aumento en la eficiencia de sus operaciones conllevará la posibilidad de ofrecer préstamos más pequeños: Lprom2 < 0. Sin embargo, si desean logar una mayor rentabilidad es probable que -manteniendo todo lo demás constante- ofrezcan préstamos de mayor tamaño: Lprom3 > 0. Finalmente, la experiencia de la institución financiera (medida por años de operación) puede influir sobre la oferta y la demanda por préstamos mayores. Por una parte, cuando las instituciones microfinancieras comienzan a operar, tienden a ofrecer préstamos de menor tamaño, ya que cuentan con poco capital o experiencia y porque los deudores tienden a ser gente sin historial crediticio. Sin embargo, si la oferta de créditos tiene incentivos dinámicos (por ejemplo, los servicios ofrecidos por la institución aumentarán en tanto el deudor construya su propio historial crediticio), es muy probable que el monto del préstamo aumente a través del tiempo. Por otra parte, si los préstamos tienen un impacto positivo sobre la riqueza de los deudores, es posible asumir que la demanda por préstamos mayores se incrementará. Bajo estos supuestos esperamos encontrar que Lprom4 > 0.

Resultados

Estimaciones individuales

Tomando en consideración que contamos con una base de datos panel, tomaremos dos rutas para comprobar nuestra hipótesis referente a los determinantes de la tasa activa de interés. Primero, aplicaremos la prueba del multiplicador de Lagrange de Breusch y Pagan para analizar si podemos hacer una regresión agrupada. En caso que se rechazara esta posibilidad y tuviéramos que hacer uso del método de anidamiento de datos, realizamos la prueba de Hausman para poder evaluar la conveniencia de un modelo de efectos fijos o uno de efectos aleatorios. Por otra parte, existe la duda acerca de cuál es la mejor aproximación para medir la eficiencia: la inversa de los costos operativos por peso prestado sin ajustar o aquélla ajustada por la tasa de mora y por el tamaño relativo del préstamo. No contamos con una buena teoría para decidir cuál es una mejor aproximación, por lo que se elegirá aquélla que se ajuste mejor al modelo.

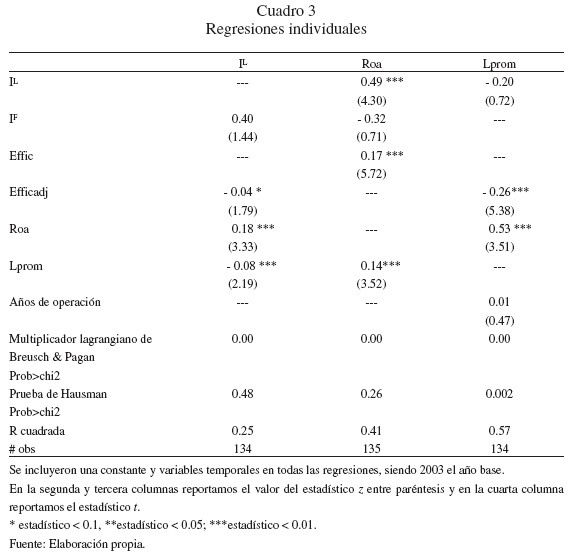

La primera aproximación al problema se llevará a cabo estimando las ecuaciones (2a)- (2c) de manera individual. Los resultados se reportan en el Cuadro 3. Como se puede observar en los estadísticos de las pruebas de Breusch-Pagan y de Hausman, los parámetros en las ecuaciones de la tasa de interés y en la de rentabilidad fueron obtenidos por medio de una regresión de mínimos cuadrados generalizados con efectos aleatorios. Mientras tanto, la prueba de Hausman sugiere el uso de efectos fijos para la ecuación del tamaño del préstamo.

Como se observa en la segunda columna de esta tabla, la tasa activa de interés (IL) responde de manera positiva a cambios en el retorno sobre los activos (roa) y de manera negativa a la eficiencia de la microfinanciera (efficadj). Contrario a nuestra hipótesis, el costo de fondeo (IF) no influye –desde el punto de vista estadístico– sobre la tasa de interés. Adicionalmente a estas variables, el tamaño del préstamo (Lprom) también constituye una variable explicativa importante. Tal como explicamos, esta última correlación podría ser consistente con una institución financiera que otorgue préstamos mayores a deudores ya probados, por lo que el riesgo crediticio que se asume será menor y por ende menor será la tasa de interés que cobrará.

La tercera columna de la Tabla 3 sugiere que el retorno sobre los activos (roa) depende del precio que las instituciones financieras cobran por sus préstamos (IL), de la eficiencia con que estas instituciones financieras movilizan sus recursos (effic) y del tamaño de los préstamos (Lprom). Si alguna de estas tres variables se incrementara, la rentabilidad seguiría el mismo patrón, tal como lo sugiere nuestra hipótesis. Dados los resultados observados en esta columna y la anterior, el costo de fondeo (IF) parece no afectar la tasa activa de interés ni la rentabilidad de las instituciones microfinancieras, lo cual podría implicar –para el caso de las instituciones de nuestra muestra– que no existen buenas razones para que el gobierno subsidie el costo de fondeo.

Finalmente, con respecto al tamaño promedio del préstamo, los resultados reportados en la cuarta columna del Cuadro 3 sugieren que la tasa activa de interés no afecta –desde un punto de vista estadístico– al tamaño de los préstamos. Además, también encontramos que no existe correlación alguna entre la variable dependiente (Lprom) y el número de años que la institución lleva operando, lo cual invalidaría la hipótesis de una oferta de crédito con propiedades dinámicas. Con respecto a la causalidad entre el tamaño del préstamo y la rentabilidad, los resultados son consistentes con nuestra hipotesis: en busca de mayores ganancias, las microfinancieras se inclinan a dar préstamos de monto mayor. Finalmente, una mayor eficiencia ayuda a que las microfinancieras ofrezcan préstamos de menor tamaño.

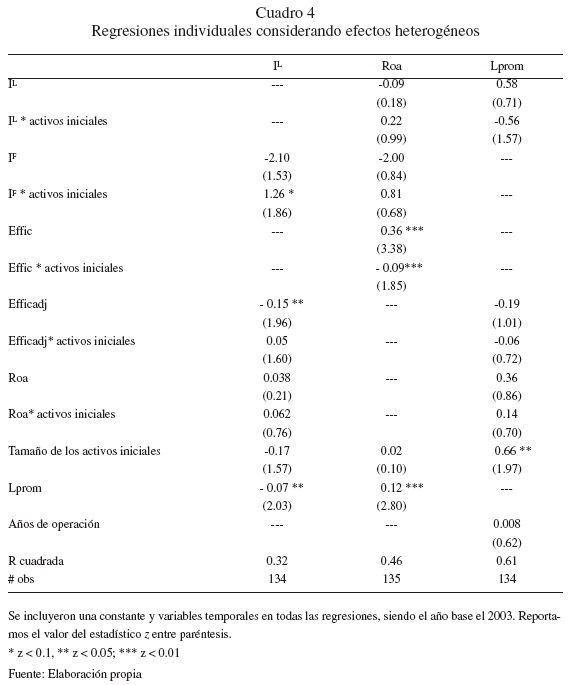

Dada la heterogeneidad en el tamaño de las instituciones financieras que forman nuestra muestra (ver Cuadro 2), a continuación analizamos si los parámetros reportados en el Cuadro 3 son sensibles al tamaño inicial de estas instituciones.13 Para este propósito añadimos –al conjunto de variables explicativas- nuevas variables que surgen de multiplicar las ya usadas por el valor inicial de los activos de cada institución financiera.

Como se muestra en el Cuadro 4, la correlación de las variables independientes con la dependiente es sensible al tamaño de la institución: los efectos son heterogéneos. Por ejemplo, encontramos que entre más grandes son las instituciones, mayor es el impacto que tiene una variación en el costo de fondeo sobre la tasa activa de interés. Más aún, mientras que el impacto mediato de la eficiencia sobre la rentabilidad es también mayor (0.36 vs. 0.17) una vez que se consideran efectos heterogéneos, este efecto disminuye conforme el tamaño inicial de la microfinanciera haya sido mayor. A pesar de ello, sin embargo, dada la distribución inicial de los activos, el impacto total de la eficiencia sobre la rentabilidad es siempre positivo, como lo sugiere nuestra hipótesis.

Ecuaciones simultáneas

Sin embargo, como explicamos con anterioridad, las instituciones financieras normalmente intentan determinar el valor de las tres variables dependientes (tasa activa de interés, rentabilidad y tamaño de préstamo) de manera simultánea. Teniendo en cuenta este propósito, a continuación estimamos de manera simultánea un sistema de ecuaciones por medio de una regresión de mínimos cuadrados en tres etapas en donde se considera la existencia de tres variables endógenas. Los resultados se reportan en el Cuadro 5. Todos los parámetros muestran los mismos signos que aquéllos reportados en el Cuadro 3 y van en línea con nuestra hipótesis. La única excepción es en lo que se refiere a la correlación entre la tasa activa de interés y el costo de fondeo: con este nuevo enfoque, la tasa activa reacciona ante cambios en la tasa de fondeo, lo cual ciertamente va de acuerdo con nuestra hipótesis.

Una razón por la cual no necesariamente debemos de asumir impactos homogéneos es la existencia de una importante heterogeneidad en el tamaño inicial de las entidades financieras. Más aún, estas instituciones también difieren en su metodología para otorgar préstamos y su postura frente a la búsqueda de ganancias provenientes de sus operaciones financieras. A este respecto, el 22% de las microfinancieras que conforman nuestra muestra ofrecen préstamos individuales y el 62% declaran buscar ganancias, existiendo una correlación de 0.4 entre estas dos variables a través del tiempo. Debido a que estas características pudieran influir sobre las tasas de interés, sobre la rentabilidad y sobre el tamaño del préstamo, debemos de considerarlas como posibles variables explicativas. Para este fin, en nuestro sistema de ecuaciones incluimos al mismo conjunto de variables multiplicativas que utilizamos en el Cuadro 4 e incorporamos dos dummies que señalan si la empresa está orientada hacia las ganancias y si ofrece préstamos individuales.

Los resultados mostrados en el Cuadro 6 sugieren –como también se encontró en el Cuadro 4– que el impacto de un cambio en la tasa de fondeo sobre la tasa activa de interés aumenta conforme mayor sea el tamaño de la microfinanciera. Mientras que el impacto directo es negativo (-6.78), la distribución de los activos (descrita en el último pie de página) es tal que, para el 75% de las empresas financieras más grandes de nuestra muestra, la correlación entre el costo de fondeo y el costo del préstamo es positiva. Para todas las demás variables explicativas, los resultados van en línea con nuestra hipótesis y con los resultados reportados en los cuadros 4 y 5. Con respecto a la rentabilidad, nuestros resultados sugieren que sólo una de nuestras variables ayuda a explicar su comportamiento: la eficiencia. Por otro lado, respecto al monto del préstamo, encontramos que éste se puede explicar por medio de la tasa activa de interés, la eficiencia, la rentabilidad de la institución financiera y el tamaño inicial de la institución. Finalmente, respecto a las variables binarias, encontramos que sólo es significativa aquélla que indica si la institución busca obtener ganancias: aquéllas que sí lo proclaman cobraron una tasa de interés mayor y ofrecieron préstamos de mayor monto.

Conclusiones

Como sucede normalmente en los trabajos empíricos, los resultados dependen de la base de datos y de la metodología empleada. Con base en una muestra no necesariamente insesgada utilizamos regresiones individuales, así como también un sistema de ecuaciones que resolvimos de manera simultánea, y para estos dos métodos analizamos la presencia tanto de efectos homogéneos como heterogéneos. Aun con estas variaciones, los resultados no cambian de manera sustancial. A este respecto encontramos que la tasa activa de interés se encuentra negativamente correlacionada con la eficiencia de las instituciones financieras que componen nuestra muestra, y con el tamaño promedio de los préstamos que ofrecen, y positivamente correlacionada con la tasa de ganancia. Con relación al costo de fondeo encontramos que esta variable ayuda a explicar la tasa activa de interés, siendo la correlación positiva y creciente conforme más grande era inicialmente la microfinanciera.

Una de las razones que dio lugar a este trabajo es la presunción de que el nivel de las tasas activas de interés influye en el impacto que pudiera tener el financiamiento proveniente de las microfinancieras. Asumiendo que ello fuera el caso, ¿existen pautas acerca de cómo inducir una reducción en la tasa activa de interés? Y dado que se quiere evitar un cambio de nicho de mercado, ¿existe alguna manera de evitar que esta reducción en la tasa activa conduzca a un incremento en el tamaño promedio del préstamo? Según nuestros resultados, una reducción en la tasa activa de interés podría darse en caso que se redujera el costo de fondeo o aumentara la eficiencia con que la institución financiera moviliza sus recursos.

Respecto al costo de fondeo hay dos comentarios que hacer. Primero, el costo de fondeo de las instituciones financieras que componen la muestra ha sido en promedio de 8%, cuando para las microfinancieras en América Latina ha sido –para igual período y similar tasa de inflación- según los datos del Mix Market, del 5%. Tomando en consideración los resultados expuestos en el cuadro 6, una reducción en el costo de fondeo de trescientos puntos base conduciría a que la microfinanciera promedio considerada en nuestra base redujera su tasa activa de interés en seiscientos puntos, cifra que está muy lejos de los 2,400 puntos que existen entre las tasas activas que cobran las instituciones mexicanas y las que cobran instituciones similares en el resto de América Latina. En este sentido, una política de fondeo subsidiado no ayuda mucho a reducir las tasas activas de interés. Por otro lado, los resultados sugieren la existencia de una correlación positiva y creciente –entre el costo de fondeo y las tasas activas- conforme más grande era inicialmente la microfinanciera. En caso que surgiera más evidencia al respecto, los resultados apuntarían a que una política de fondeo subsidiado, que tenga por objeto reducir las tasas activas, debería focalizarse hacia las microfinancieras más grandes.

Ahora bien, a diferencia del bajo impacto que parece tener un subsidio al fondeo, una elevación de la eficiencia con que las microfinancieras movilizan sus recursos acarrea un gran cambio en las tasas activa de interés. Tomando en consideración los resultados del Cuadro 6, un aumento del 25% en la eficiencia traería consigo una reducción en la tasa de interés de trece puntos porcentuales. Más aún, dado el signo de las correlaciones, dicho aumento en la eficiencia no sólo conduciría a la reducción de la tasa activa de interés, sino que además lograría reducir el tamaño del préstamo promedio y al mismo tiempo elevaría la rentabilidad de las microfinancieras. Así vista, una política superior a la del subsidio al fondeo radica en financiar e incentivar mejoras tecnológicas y operativas que den lugar a una mayor eficiencia.14 Similar a lo obtenido con la tasa de fondeo, los resultados sugieren que el impacto de una mayor eficiencia aumenta conforme más grande sean las instituciones microfinancieras. En este sentido, los resultados apuntan nuevamente a que una política pública que busque reducir las tasas activas debería –en promedio- focalizar sus recursos hacia las entidades más grandes de microfinanzas.

Así pues, nuestros resultados sugieren que una política pública orientada a reducir las tasas activas de interés tendría mayor impacto en la medida que se focalice en las instituciones microfinancieras medianas y grandes. Ciertamente, ello implica un giro importante en la política pública conducida hasta ahora. Si bien no pudimos incluir en las estimaciones una variable que midiera de manera apropiada la intensidad de la competencia, consideramos que la focalización antes propuesta tendría una mayor factibilidad de elevarla. Asumiendo la predominancia de la teoría convencional, dicho incremento podría constituir un factor adicional que redujera las tasas activas de interés.

Finalmente, es importante recordar que la orografía del lugar en donde operan estas instituciones de microfinanzas puede influir en la facilidad o dificultad para que los oficiales de crédito lleguen a sus clientes. En ese sentido, la orografía puede influir sobre los costos operativos de las entidades microfinancieras y por ende en la eficiencia reportada. Así vista, la eficiencia debería descomponerse en dos: una parte que estuviera asociada a la geografía en donde opera cada una de las instituciones de microfinanzas y una segunda, endógena y sujeta a las prácticas de las instituciones de microfinanzas. Con el fin de poder detectar qué tanto puede elevarse este segundo componente sería necesario contar con un índice orográfico de los distintos territorios en donde desarrollan sus operaciones cada una de estas instituciones. Si bien uno podría verse tentado a utilizar un modelo de efectos fijos, ello no sería correcto debido a que el volumen de transacciones que realiza cada institución en cada zona no es constante en el tiempo. Quizá el camino adecuado sería seguir el propuesto por Deichmann et al. (2004) y construir un índice de accesibilidad para zonas rurales con base en la ubicación de las oficinas de las microfinancieras y la de los clientes de éstas. Sin embargo, no se cuenta con el nivel de información requerido. Dicho lo anterior, falta más información para poder dar una respuesta más acertada de qué tanto puede elevarse la eficiencia y cuál será su impacto final sobre las tasas activas de interés y el nivel de bienestar de sus clientes.

Bibliografía

Aleem, I. (1990). "Imperfect Information, Screening and the Costs of Informal Lending: A Study of a Rural Credit Market in Pakistan. The World Bank Economic Review, Vol. 4(3), pp. 329-349. [ Links ]

Alexander-Tedeschi, G. y D. Karlan (2006). "Microfinance Impact: Bias from Dropouts." Unpublished manuscript, Department of Economics, Yale University. [ Links ]

Armendáriz, B. y J. Morduch (2005). The Economics of Microfinance. The MIT Press. [ Links ]

Banerjee, A. y E. Duflo (2004). "Do Firms want to Borrow More? Testing Credit Constraints Using a Directed Lending Program." Unpublished manuscript, Department of Economics, MIT. [ Links ]

Beck, T., A. Demirguc-Kunt y R. Levine (2007). "Finance, Inequality and the Poor". Journal of Economic Growth, vol. 12(1), pp. 27-49. [ Links ]

Beck, T., A. Demirguc-Kunt y Martínez, M. (2005). "Reaching Out: Access to and use of banking services across countries". World Bank Policy Research Working Paper No. 3754. [ Links ]

Boot, A. y A.Thakor (2000). "Can relationship banking survive competition?" Journal of Finance, Vol. 55, pp. 679-713. [ Links ]

Brock, P. y L. Rojas (2000). "Understanding the behavior of banks spreads in Latin America". Journal of Development Economics, Vol. 63, pp. 113-134. [ Links ]

Carbó, S., F. Rodríguez y G. Udell (2006). "Bank Market Power and SME Financing Constraints". Working Paper 237/2006 Funcas. [ Links ]

Collins, D., J. Morduch, S. Rutherford y Ruthve, O. (2009). Portfolios of the Poor. How the World’s Poor Live on $2 a day. Princeton University Press. [ Links ]

Cotler, P. y E. Rodríguez-Oreggia (2010). "Microfinanzas y la Tenencia de Activos no Financieros en México". Investigación Económica, Vol. LXIX(274), octubre-diciembre del 2010. [ Links ]

Cotler, P. y C. Woodruff (2008). "The Impact of Short-term Credit on Microenterprises: Evidence from the Fincomun-Bimbo Program in Mexico". Economic Development and Cultural Change, Vol. 56(4), July 2008, pp. 829-850. [ Links ]

Cull, R., A. Demirguc-Kunt y J. Morduch (2006). "Financial performance and Outreach: A Global Analysis of Leading Microbanks". World Bank Policy Research Working Paper 3827. [ Links ]

Deichmann, U., M. Fay, J. Koo y Lall, S. (2004). "Economic structure, productivity, and infrastructure quality in Southern Mexico" The Annals of Regional Science, Vol. 38, pp.361-385. [ Links ]

Gonzalez, A. (2010). "Analyzing Microcredit Interest Rates". Mix Data Brief No.4, www.themix.org. [ Links ]

Hermes, N. y R. Lensink (2010). "Microfinance: Its Impact, Outreach and Sustainability" World Development. [ Links ]

Kai, H. (2009). "Competition and Wide Outreach of Microfinance Institutions". Munich Personal RePEc Archive 17143. [ Links ]

Levine, R. (2005). "Finance and Growth: Theory and Evidence" Handbook of Economic Growth. P. Aghion y S. Durlauf (eds.) Northe-holland Elsevier Publishers. [ Links ]

Márquez, R. (2002). "Competition Adverse Selection, and Information Dispersion in the Banking Industry". The Review of Financial Studies, Vol. 15: 901-926. [ Links ]

McIntosh, C. y B. Wydick (2005). "Competition and microfinance" Journal of Development Economics 78, pp. 271-298. [ Links ]

Morduch, J. (1998). "Does Microfinance Really help the Poor? New evidence from Flagship Programs in Bangladesh". Unpublished manuscript, Department of Economics Harvard University. [ Links ]

Negrín, J. L. y P. O’Dogherty (2004). "Estructura y Competencia en el Mercado Mexicano de Tarjetas de Crédito" en Competencia Económica en México, Comisión Federal de Competencia Económica, Editorial Porrúa, Capítulo IX, pp. 1-33. [ Links ]

Ongena, S. y D. Smith (2001). "The duration of bank relationships". Journal of Financial Economics, Vol. 61: 449-475. [ Links ]

Petersen, M. y R. Rajan (1995). "The Effect of Credit Market Competition on Lending Relationships". Quarterly Journal of Economics, Vol. 110, pp. 407-433. [ Links ]

Pitt, M. y S. Khandker (1998). "The Impact of Group-Based Credit Programs on Poor Households in Bangladesh: Does the Gender of Participants Matter? Journal of Political Economy. Vol. 106(5), pp.958-996. [ Links ]

Prodesarrollo (2008). Benchmarking de las Microfinanzas en México. Un informe del sector. www.prodesarrollo.org. [ Links ]

Rojas, M. (1997). "Competencia por clientes en la industria bancaria de México". El Trimestre Económico, Vol. LXIV(1), No. 253, pp. 47-73. [ Links ]

Rosemberg, R., A. González y S. Narain (2009). "The new Moneylenders: are the poor being exploited by high Microcredit Interest Rates". CGAP Occasional Paper No. 15. [ Links ]

Yunnus, M. (2007). Creating a World Without Poverty. Public Affairs. [ Links ]

Zarutskie, R. (2003). "Does bank competition affect how much firms can borrow? New evidence from the U.S," en Proceedings of the 39th annual conference on Bank Structure and Competition, Federal Reserve Bank of Chicago, pp. 121-136. [ Links ]

2 Para el caso de México pueden revisarse los trabajos de Cotler y Rodríguez (2010) y Cotler y Woodruff (2008).

3 Entre ellas tenemos la creación del Programa Nacional de Financiamiento al Microempresario y el Fondo Pyme, la creación de Financiera Rural, el fortalecimiento del Fondo Nacional de Apoyo para las Empresas de Solidaridad y el programa regional de asistencia técnica al microfinanciamiento rural.

4 Entre éstas tenemos a instituciones privadas que operan siguiendo principios de microfinanzas, cajas de ahorro y préstamo, cooperativas, uniones de crédito y bancos comunales.

5 El Mix market es una plataforma global en donde se provee información acerca de las más importantes y modernas microfinancieras en el mundo. Dicha plataforma está considerada como la más importante fuente de información objetiva e insesgada. En esta plataforma se encuentra información operativa y financiera de más de 1,900 instituciones de microfinanzas que atienden a 92 millones de personas alrededor del globo. Una vez recolectada la información, para asegurar la consistencia de ésta, la institución se da al trabajo de asegurar que esté clasificada siguiendo las normas financieras internacionales.

6 Tal percepción, sin embargo, pudiera ser errónea. Primero porque en muchos préstamos informales no se cobra una tasa de interés, pues la transacción es parte de un mecanismo de reciprocidad; más que un préstamo es un mecanismo informal de aseguramiento. Por otro lado, anualizar tasas de interés –como por lo general se hace para fines de comparación- para transacciones de muy corto plazo –como son las informales- pudiera constituir un error. Como señalan Collins et al. (2009), cobrar 25 centavos por un préstamo de 10 pesos por sólo una semana, no parece un cobro excesivo. Sin embargo, si lo anualizamos implica una tasa de interés del 261%. Ciertamente, el error estriba en suponer que el financiamiento es continuo y no ocasional.

7 Ésta es una red nacional de instituciones microfinancieras (www.prodesarrollo.org) que tienen por objetivo contribuir al desarrollo económico y a la disminución de la pobreza a través de la oferta de servicios financieros. Sus miembros proveen servicios financieros a las familias de bajos ingresos y a microempresas a través de setenta mil sucursales alrededor del país. En el 2006, esta red recibió el premio a la mejor red global, otorgada por el Grupo Consultor de Asistencia a los Pobres (CGAP).

8 Podríamos también contar con información del 2009 pero, dada la singularidad de la crisis financiera y económica que empezó a fines del 2008, consideramos que no era conveniente incluir dichos datos.

9 En el 2006, esta red recibió el premio a la mejor red global, otorgado por el Grupo Consultor de Asistencia a los Pobres (CGAP). En 2007, luego de la firma de convenios Prodesarrollo, comenzó a enviar su información a los administradores del Microfinance Information Exchange, entidad fundada por el CGAP y auspiciada por la Citi Foundation, Deutsche Bank Americas Foundation, IFAD, Bill & Melinda Gates Foundation y Omidyar Network. Es de señalar que prácticamente toda la información financiera referente a las entidades microfinancieras en México que se reporta en las bases de datos de Microfinance Information Exchange proviene de Prodesarrollo.

10 El porcentaje de mora en los pagos en las instituciones microfinancieras fue de un promedio del 5% durante este periodo.

11 Si una institución está poniendo en marcha una agresiva estrategia de crecimiento, bien podría suceder que en el corto plazo sus costos pudieran crecer a una velocidad superior a la de sus operaciones crediticias. En dicho caso, el proxy aquí utilizado sería inválido.

12 La proxy ajustada únicamente por morosidad no fue considerada, ya que presenta una correlación de 0.98 con la proxy sin ajustes.

13 Los activos iniciales de las empresas financieras (en términos reales y expresados en logaritmos) tiene la siguiente distribución. Para las más pequeñas, el 5% de sus activos son iguales a 1.5168; para el 25% más pequeñas, activos_ 1.8202; para la mediana, esto es igual a 2.2532; para el tercer cuartil, los activos son iguales a 2.6155 y para el 1% más grande, esto es equivalente a 3.9379. El valor medio fue de 2.3241, el nivel de asimetría es igual a 1.2028 y la Kurtosis tomó el valor de 3.8152.

14 Con base en argumentos proporcionados por Armendáriz y Morduch (2005), una forma de elevar la eficiencia podría provenir de la cooperación entre microfinancieras y prestamistas informales que radican en las comunidades. Para tal fin se podría utilizar la figura de "corresponsal bancario". Sin embargo, como bien señalan los autores antes mencionados, al hacer eso se solucionaría un problema de agencia, pero podría dar lugar a uno aún más complicado de resolver.