Serviços Personalizados

Journal

Artigo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Acessos

Acessos

Links relacionados

-

Similares em

SciELO

Similares em

SciELO

Compartilhar

EconoQuantum

versão On-line ISSN 2007-9869versão impressa ISSN 1870-6622

EconoQuantum vol.7 no.2 Zapopan Jan. 2011

Artículos

Movilidad del capital, tasa de interés, tipo de cambio real y crecimiento económico

Enrique R. Casares1

Departamento de Economía, Universidad Autónoma Metropolitana–Azcapotzalco. E–mail: ercg@correo.azc.uam.mx

Recepción: 16/08/2010.

Aceptación: 12/01/2011.

Resumen

Se desarrolla un modelo de crecimiento endógeno con dos sectores: comerciable y no–comerciable. El sector comerciable es la fuente del conocimiento tecnológico. Los Hogares tienen una restricción al crédito, así el capital comerciable sirve únicamente como colateral para los préstamos internacionales. Los inversionistas extranjeros perciben un riesgo país. En el estado estacionario, se muestra que un aumento de la relación deuda externa a capital comerciable, sin disminución de la prima de riesgo país, no afecta el tipo de cambio real. Así, la tasa de crecimiento de la economía aumenta. Sin embargo, un incremento de la relación deuda externa a capital comerciable, con disminución de la prima de riesgo país, produce una apreciación del tipo de cambio real. Por lo tanto, el sector comerciable es perjudicado y la tasa de crecimiento de la economía puede aumentar o disminuir, dependiendo del grado de apreciación.

Palabras clave: sector comerciable, aprendizaje, colateral, deuda externa, riesgo país, tipo de cambio real, crecimiento.

Clasificación JEL: F21, F36, F43, O41.

Abstract

We develop an endogenous growth model with two sectors: tradable and non–tradable. The tradable sector is the source of technological knowledge. The households have a credit constraint, thus tradable capital only serves as collateral for international borrowing. Foreign investors perceive a country risk. In the steady state, we show that an increase in the ratio of external debt to tradable capital, without reduction the country risk premium, does not affect the real exchange rate. Thus, the growth rate of the economy increases. However, an increase in the ratio of external debt to tradable capital, with reduction in the country risk premium, produces an appreciation of real exchange rate. Therefore, the tradable sector is harmed and the growth rate of the economy can increase or decrease, depending on the degree of appreciation.

Introducción

El efecto directo de los flujos de capital externo es complementar el ahorro interno en economías limitadas de capital. El mayor ahorro producirá una mayor inversión, producción y crecimiento. Sin embargo, la evidencia empírica mayoritaria muestra que la liberalización financiera no beneficia al crecimiento económico. Así, Obstfeld (2009) concluye que no hay evidencia macroeconómica convincente que indique que la apertura financiera produce mejoras en las tasas de crecimiento de las economías en desarrollo (véase también Kose, Prasad, Rogoff y Wei, 2010).2 Por lo tanto, es conveniente estudiar qué variables económicas, además del ahorro, son afectadas por una liberalización financiera. En particular, la apertura financiera puede producir modificaciones en la tasa de interés (por ejemplo, por cambios en la prima de riesgo país) modificando los flujos de capital y el tipo de cambio real, el cual es una variable importante para explicar si una liberalización financiera puede ser exitosa en términos de crecimiento económico.

Para entender la presumible nula relación entre liberalización de la cuenta de capitales y crecimiento es conveniente identificar dos efectos que produce la apertura financiera: uno sobre el ahorro total de la economía y el otro sobre la tasa de interés y el tipo de cambio real. Así, el efecto ahorro afecta positivamente al crecimiento, es decir, un aumento del ahorro externo producirá un mayor ahorro total, un incremento en la inversión y un aumento del crecimiento económico. Mientras que el efecto tasa de interés–apreciación del tipo de cambio real puede afectar negativamente al crecimiento, es decir, una disminución de la prima de riesgo país puede conducir a un aumento en la entrada de capitales externos y a una apreciación del tipo de cambio real y esto perjudicar a las exportaciones manufactureras. Además, si el sector manufacturero es perjudicado, que es uno de los motores básicos de crecimiento en las economías en desarrollo, el crecimiento de la economía también puede ser deteriorado. Así, Johnson, Ostry y Subramanian (2007) muestran que los países con crecimiento sostenido (países del Este asiático, Chile, República Dominicana, Egipto y Túnez) han evitado la sobrevaluación prolongada del tipo de cambio. Además, Rodrik (2008) muestra que un tipo de cambio real subvaluado promovió el crecimiento económico en economías en desarrollo para el periodo 1950–2004 (véase también Berg y Miao 2010).

Urrutia y Meza (2010) estudian la tendencia de largo plazo (1988–2002) del tipo de cambio real para la economía mexicana. Así, durante su liberalización, la tasa de interés para préstamos a México (tasa de interés real en Estados Unidos más la prima de riesgo país) cayó del 15 por ciento en 1990 a menos del 5 por ciento en 2002, con un aumento súbito, pero corto, en 1995. Mientras que la apreciación del tipo de cambio real para México contra Estados Unidos, para el periodo 1988–2002, fue del 40 por ciento, con una depreciación brusca, pero breve, en 1995. Urrutia y Meza muestran que esta apreciación se debió al efecto Balassa–Samuelson y a la disminución de la tasa de interés para préstamos a México. Por lo tanto, al bajar la tasa de interés, los agentes tuvieron más incentivos para pedir prestado al exterior, incrementándose el déficit de la cuenta corriente. Así, los bienes comerciables se volvieron menos escasos y el precio relativo de los bienes no–comerciables aumentó (el tipo de cambio real se apreció).3

Posiblemente, para la economía mexicana, el efecto positivo de un aumento en los recursos para la inversión fue compensado por el efecto negativo de la apreciación del tipo de cambio real (entre otros factores), dando como resultado final un crecimiento económico deficiente. Así, la tasa de crecimiento promedio del ingreso per cápita fue del 1.6 por ciento anual para el periodo 1988–2002 (en dólares internacionales).

En este artículo se estudian los dos efectos en forma separada y simultánea. Para este fin se desarrolla un modelo de crecimiento endógeno con dos sectores, comerciable y no–comerciable. Se puede interpretar al sector comerciable como el sector manufacturero y al sector no–comerciable como el de construcción y servicios. El sector comerciable es la fuente del conocimiento tecnológico. Este conocimiento puede ser utilizado en la producción del bien no–comerciable. Por lo tanto, en el modelo hay dos externalidades de aprendizaje del tipo Arrow–Romer. Con respecto a los hogares, poseen el capital y están sujetos a una restricción de crédito internacional. Así se supone que solamente una fracción constante y exógena del capital comerciable sirve como colateral para préstamos en el mercado mundial, es decir, la relación deuda externa/ capital comerciable es exógena (véase Barro, Mankiw y Sala–i–Martin, 1995). También se supone que los hogares ahorran una fracción constante y exógena de su ingreso neto. Además, se supone que los prestamistas externos perciben un riesgo país, que es constante y exógeno. Suponiendo una forma de paridad de tasas de interés ajustado con riesgo, tenemos que la tasa de interés o el costo sobre el capital doméstico y la deuda externa es igual a la tasa de interés mundial más la prima de riesgo país. Las variables endógenas del modelo son el tipo de cambio real (definido como el precio relativo del bien no–comerciable en términos físicos), la fracción de trabajo empleado en el sector comerciable, la proporción capital no–comerciable/capital comerciable y la tasa de crecimiento de la economía.

Primero, manteniendo constante la prima de riesgo país se analiza, en el estado estacionario, cómo las variables endógenas de la economía responden a un aumento exógeno de la relación deuda externa/capital comerciable. Se muestra matemáticamente que un aumento de la relación deuda externa/capital comerciable no modifica el tipo de cambio real. Del mismo modo, un incremento de la relación deuda externa/capital comerciable no afecta a la fracción de trabajo empleado en el sector comerciable, ni a la proporción capital no–comerciable/capital comerciable. Asimismo, la tasa de crecimiento de la economía aumenta. Por lo tanto, dado que el tipo de cambio real no varía, el efecto tasa de interés–apreciación del tipo de cambio real no está presente. Así, en este primer caso se pone énfasis en el efecto ahorro de la liberalización financiera.

Segundo, se estudia simultáneamente un aumento exógeno de la relación deuda externa/capital comerciable con una disminución exógena de la prima de riesgo país (como sucede frecuentemente en los procesos de liberalización financiera). Se muestra matemáticamente que un aumento de la relación deuda externa/capital comerciable con una disminución de la prima de riesgo país conduce a una apreciación del tipo de cambio real (aumento en el precio relativo del bien no–comerciable). Esto produce que el trabajo fluya al sector no–comerciable y que disminuya la fracción del trabajo empleado en la producción del bien comerciable. Asimismo, estimula la acumulación de capital en el sector no–comerciable y la desalienta en el sector comerciable, dando por resultado un aumento en la proporción capital no–comerciable/capital comerciable. Por lo tanto, una mayor relación deuda externa/capital comerciable con una menor prima de riesgo país daña al sector comerciable (líder tecnológico) y la tasa de crecimiento de la economía puede aumentar o disminuir (dependiendo del grado de apreciación). Así, el efecto tasa de interés–apreciación del tipo de cambio real puede compensar parcialmente o totalmente el efecto ahorro.

El modelo está ubicado en la literatura que divide la economía en un bien comerciable y en un bien no–comerciable, con acumulación de capital. Así, Brock y Turnovsky (1994) desarrollan un modelo con dos tipos de capital: uno comerciable (equipos) y otro no–comerciable (estructuras). Además, Turnovsky (1996) presenta un modelo de crecimiento endógeno en donde el capital físico es comerciable y el capital humano es no–comerciable (véase también Neto 2009). En particular, los resultados de este artículo están relacionados con Eicher y Hull (2004), Rodrik (2008), Korinek y Serven (2010) y Aizenman y Lee (2010).

Así, en una economía con un solo bien que puede ser objeto de comercio, Eicher y Hull (2004) muestran que cuando el costo del capital externo disminuye (por disminución de los impuestos sobre los prestamos del exterior), la deuda externa y el crecimiento aumentan. Dado que en su modelo la prima de riesgo país es una función creciente de la relación deuda externa/capital, el aumento en la deuda externa es acompañado por un aumento en la prima de riesgo país; esto conduce con el tiempo a una salida de capitales y el crecimiento disminuye a su nivel original. En nuestro modelo, dado que el riesgo país no depende de la relación deuda externa/capital comerciable, un aumento exógeno de esta relación con prima de riesgo país invariante siempre promueve el crecimiento económico. En modelos con dos bienes, Rodrik (2008) desarrolla un modelo de crecimiento endógeno en donde el sector comerciable está más distorsionado que el no–comerciable. El autor muestra que una transferencia del sector comerciable al exterior deprecia el tipo de cambio real, aumenta la participación del capital total empleado en el sector comerciable y mejora el crecimiento. Asimismo, Korinek y Serven (2010) exponen un modelo de crecimiento endógeno en donde la producción de bienes comerciables genera mayores externalidades de aprendizaje que los no–comerciables. Los autores muestran que una depreciación del tipo de cambio real (inducido por acumulación de reservas internacionales) estimula el crecimiento. Sin embargo, Aizenman y Lee (2010) desarrollan una economía con dos bienes (comerciables y no comerciables) y analizan las consecuencias de tres tipos de externalidades de aprendizaje en la práctica (el aprendizaje puede depender de la producción agregada, del trabajo agregado o de la inversión agregada). Ellos muestran que únicamente cuando las externalidades llaman a subsidiar al empleo en el sector comerciable, la subvaluación del tipo de cambio real sería una política económica sugerida (por medio de acumulación de reservas internacionales). En un marco de bienestar social, nuestro modelo con dos externalidades llamaría para un subsidio a la inversión en el sector comerciable. Por lo tanto, los resultados obtenidos en este artículo (la interacción del efecto ahorro y del efecto tasa de interés–apreciación del tipo de cambio real) identifican nuevos canales por los cuales la apertura financiera puede afectar al crecimiento, en una economía con dos tipos de capital y dos externalidades.

El artículo está organizado con las siguientes secciones. La economía; se desarrolla un modelo de crecimiento endógeno de una pequeña economía abierta con restricción al crédito externo. El modelo en variables estacionarias; se redefine el modelo en variables estacionarias. La solución en el estado estacionario; se estudia el estado estacionario. Aumento en la relación deuda externa/capital comerciable; se analiza un aumento exógeno de la relación deuda externa/capital comerciable sin disminución de la prima de riesgo país. Incremento en la relación deuda externa/capital comerciable con disminución de la prima de riesgo país; se estudia un aumento exógeno en la relación deuda externa/capital comerciable con disminución exógena de la prima de riesgo país y Conclusiones.

La economía

El modelo está presentado con una estructura que incorpora mercados (véase Barro y Sala–i–Martin, 2004). El modelo representa a una pequeña economía abierta con comercio en bienes y activos. Por lo tanto, la economía toma como dados el precio del bien comerciable y la tasa de interés mundial. Se supone que los dos bienes, comerciable y no–comerciable, son producidos, consumidos y acumulados. El bien en cada sector es producido por medio de capital físico, trabajo y conocimiento tecnológico. Por simplicidad, el sector comerciable es el único que genera conocimiento tecnológico por medio de un aprendizaje en la práctica (learning by doing). Dicho conocimiento se desborda al sector no–comerciable. Por lo tanto, el sector comerciable es el motor de crecimiento. El trabajo es homogéneo y se mueve libremente entre los dos sectores. La oferta total de trabajo es constante. El ahorro doméstico es una fracción constante del producto nacional. La deuda externa es una fracción constante del capital del sector comerciable. La tasa de interés o el costo sobre el capital doméstico y la deuda externa es igual a la tasa de interés mundial más la prima de riesgo país.

Las empresas

Se supone que la función de producción del sector comerciable es Cobb–Douglas:

donde YT es la producción del bien comerciable, AT > 0 es un parámetro productivo, KT es el acervo de capital físico acumulado del bien comerciable, LT es el trabajo empleado en el sector, 0 < α < 1 y 1 –α son las participaciones de KT y LT, respectivamente, y E1 es una externalidad de aprendizaje. Se supone que KT es usado únicamente en el sector comerciable.

El conocimiento tecnológico es creado a través de un aprendizaje en la práctica en el sector, así el conocimiento es un subproducto de la inversión. Por lo tanto, E1 es el efecto externo de KT en la función de producción del sector comerciable. Para generar crecimiento endógeno, se supone que E1 =  , así la función de producción del sector comerciable tiene rendimientos constantes en el capital ampliamente medido (véase, Romer, 1989).

, así la función de producción del sector comerciable tiene rendimientos constantes en el capital ampliamente medido (véase, Romer, 1989).

Se define  como el precio mundial constante del bien comerciable. Se usa al bien comerciable como numerario (

como el precio mundial constante del bien comerciable. Se usa al bien comerciable como numerario ( =1). Además, se define a rw como la tasa de interés mundial que es constante. Se introduce un parámetro ξ que mide la prima de riesgo país sobre rw . Eicher y Hull (2004) definen a ξ como una función creciente de la relación deuda–capital (véase también Eicher y Turnovsky 1999). En este artículo, por simplicidad, el parámetro ξ es constante y exógeno. Suponiendo una forma de paridad de tasas de interés ajustado con riesgo, tenemos que la tasa de interés o el costo sobre el capital doméstico y la deuda externa, r, es igual a r = rw + ξ. El costo de KT es RT = (r +

=1). Además, se define a rw como la tasa de interés mundial que es constante. Se introduce un parámetro ξ que mide la prima de riesgo país sobre rw . Eicher y Hull (2004) definen a ξ como una función creciente de la relación deuda–capital (véase también Eicher y Turnovsky 1999). En este artículo, por simplicidad, el parámetro ξ es constante y exógeno. Suponiendo una forma de paridad de tasas de interés ajustado con riesgo, tenemos que la tasa de interés o el costo sobre el capital doméstico y la deuda externa, r, es igual a r = rw + ξ. El costo de KT es RT = (r +  –

–  *T /

*T /  ). Dado que

). Dado que  es el numerario y que KT tiene una tasa de depreciación cero (

es el numerario y que KT tiene una tasa de depreciación cero ( = 0 ), el costo de KT es RT = r. Por lo tanto, el nivel de RT está fijado por la tasa de interés mundial y la prima de riesgo país. Las empresas en el sector comerciable maximizan beneficios tomando la externalidad como dada. Las condiciones de primer orden son:

= 0 ), el costo de KT es RT = r. Por lo tanto, el nivel de RT está fijado por la tasa de interés mundial y la prima de riesgo país. Las empresas en el sector comerciable maximizan beneficios tomando la externalidad como dada. Las condiciones de primer orden son:

La ecuación (2) dice que el salario en el sector comerciable, wT ,es igual al valor del producto marginal de LT . La ecuación (3) dice que el costo de KT es igual al producto marginal de KT . Por lo tanto, r es la tasa de interés sobre los activos domésticos.

Con respecto al sector no–comerciable, la función de producción es Cobb–Douglas:

donde YN es la producción del bien no–comerciable, AN > 0 es un parámetro productivo, K N es el acervo de capital físico acumulado con el bien no–comerciable, LN es el trabajo empleado en el sector, 0 <β<1 y 1 – β son las participaciones de KN y LN, respectivamente, y E2 es una externalidad. El acervo de K N es usado únicamente en el sector no–comerciable.

Existe un efecto desbordamiento del conocimiento entre los sectores. Young (1991) discute este efecto entre industrias. Así, E2 es la contribución del conocimiento tecnológico (generado en el sector comerciable) en la producción del bien no–comerciable. Además, para generar crecimiento endógeno, se supone que E2 =  , así la función de producción del sector no–comerciable tiene rendimientos constantes en el capital ampliamente medido.

, así la función de producción del sector no–comerciable tiene rendimientos constantes en el capital ampliamente medido.

Se define pN como el precio relativo del bien no–comerciable en términos del bien comerciable, también como el tipo de cambio real. El costo de KN es Rn = (r +  , –

, – N / pN). Dado que KN tiene una tasa de depreciación cero (

N / pN). Dado que KN tiene una tasa de depreciación cero ( = 0), la renta de KN es RN = (r –

= 0), la renta de KN es RN = (r –  N / pN), donde

N / pN), donde  N / pN es la tasa de crecimiento de pN o las ganancias de capital. Las empresas no–comerciables maximizan beneficios tomando la externalidad como dada. Las condiciones de primer orden son:

N / pN es la tasa de crecimiento de pN o las ganancias de capital. Las empresas no–comerciables maximizan beneficios tomando la externalidad como dada. Las condiciones de primer orden son:

La ecuación (5) dice que el salario en el sector no–comerciable, wN, es igual al valor del producto marginal de LN . La ecuación (6) es la condición de equilibrio dinámica para KN . Así, la ecuación dice que el costo de KN es igual a su producto marginal.

Es importante señalar que el tipo de cambio real está definido como el valor ponderado del nivel del precio relativo del bien no–comerciable en términos físicos del país extranjero dividido entre el nivel del precio relativo del bien no–comerciable en términos físicos del país doméstico. Considerando el nivel del precio relativo del país extranjero como constante, el tipo de cambio real está inversamente relacionado con el nivel del precio relativo del bien no–comerciable del país doméstico. Por lo tanto, un aumento en pN conducirá a una apreciación del tipo de cambio real.

Los hogares

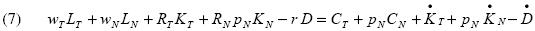

Los hogares poseen KT y KN. La restricción de los hogares es:

en donde wTLT + wNLN es el ingreso salarial, RTKT + RNpNKN es el ingreso por KT y KN, respectivamente, D es la deuda externa y r D es el pago de intereses sobre la deuda externa. Los hogares usan su ingreso neto de pago de intereses para consumir y acumular más capital neto de incremento de la deuda externa. Así, CT es el consumo en el bien comerciable, CN es el consumo en el bien no–comerciable, KT es el incremento en el tiempo de KT , KN es la acumulación de KN y D es el incremento en el tiempo de la deuda externa. Reordenado la restricción de los hogares, se tiene:

La ecuación (8) está expresada desde el punto de vista de un hogar deudor, así el pago de intereses sobre la deuda externa más la demanda en consumo y la acumulación de activos excede al ingreso total. En este artículo se supone que solamente KT puede ser usado como colateral para préstamos en el mercado mundial. Además, solamente una fracción constante y exógena, θ, de KT sirve como colateral. Por lo tanto, D = θKT es la restricción de crédito externo, en donde 0 < θ < 1. Barro, Mankiw y Sala–i–Martin (1995) señalan que este tipo de restricción de préstamo implica que los residentes domésticos poseen todo el acervo de KT y que parte de este capital es financiado por el mercado mundial. Por lo tanto, los residentes externos poseen la deuda sobre el KT que fue financiado (véase también Escot y Galindo, 2000 y Lane, 2001). Por simplicidad, no hay elección intertemporal. Por consiguiente, se supone que el ahorro de los hogares, SH, es una fracción constante y exógena del ingreso neto de pago de intereses de la deuda externa (el ahorro exógeno es una limitación del modelo). Por lo tanto, se tiene:

en donde s es la tasa de ahorro que es constante y exógena (0 < s < 1).

El equilibrio de la economía

Tomando en consideración E1 y E2, las funciones de producción se pueden expresar como  . Ahora, sustituyendo wT , wN , RT y RN , ecuaciones (2), (3), (5) y (6), en la ecuación (8) se obtiene la restricción de recursos de la economía:

. Ahora, sustituyendo wT , wN , RT y RN , ecuaciones (2), (3), (5) y (6), en la ecuación (8) se obtiene la restricción de recursos de la economía:

Considerando que  T = IT y

T = IT y  N= IN, en donde IT es la inversión en KT y IN es la inversión en KN, la restricción de recursos de la economía se puede reescribir como:

N= IN, en donde IT es la inversión en KT y IN es la inversión en KN, la restricción de recursos de la economía se puede reescribir como:

en donde YT + pNYN – r D es el producto nacional y CT + pN CN es el gasto total en consumo. Por consiguiente, el ahorro doméstico (que es el ahorro de los hogares, SH ) es la diferencia entre el producto nacional y el gasto total en consumo.

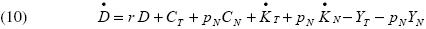

Sustituyendo los valores de wT , wN, RT y RN en la ecuación (9), se tiene:

Sustituyendo la ecuación anterior en la ecuación (12), se tiene:

Así, la ecuación (14) dice que el ahorro externo más el ahorro doméstico sirven para financiar la inversión.

Dado que el precio relativo del bien no–comerciable es flexible, la oferta del bien no–comerciable siempre es igual a la demanda. Por lo tanto, la condición de equilibrio para el mercado del bien no–comerciable es:

Con las ecuaciones (10) y (15), se obtiene la condición de equilibrio para el mercado del bien comerciable:

La cuenta corriente deficitaria es:

en donde NX es el saldo comercial. Con las ecuaciones (16) y (17), se puede reescribir la condición de equilibrio para el mercado del bien comerciable como:

La ecuación (18) muestra una condición de equilibrio para un mercado con comercio internacional en bienes. Respecto al mercado laboral, se supone que la oferta total de trabajo, L, es constante. La condición de equilibrio en el mercado laboral es L=L T + LN.

El modelo en variables estacionarias

Dado que las variables KT y KN crecerán permanentemente, es necesario definir las variables del modelo como variables estacionarias, es decir, variables que sean constantes en el estado estacionario (véase Barro y Sala–i–Martin, 2004). Así, dado que KN y KT crecen a la misma tasa en el estado estacionario, se define a la proporción capital no–comerciable/capital comerciable, z = KN / KT , como la primera variable estacionaria. Además, dado que L es constante, se normaliza a uno ( L = 1 ). De este modo, la condición de equilibrio en el mercado laboral es: n + (1 – n) = 1, en donde n es la fracción del trabajo empleado en el sector comerciable y (1 – n) es la fracción del trabajo empleado en el sector no–comerciable. Como n es constante en el estado estacionario, la variable n es la segunda variable estacionaria (como L = 1, n = LT, por presentación se usa n). Se define a la relación deuda externa/capital comerciable, d = D / KT, como la tercera variable estacionaria. Asimismo, como el precio relativo del bien no–comerciable debe ser constante en el estado estacionario, pn es la cuarta variable estacionaria.

Por lo tanto, la función de producción del sector comerciable en variables estacionarias es:

y las condiciones marginales para el sector comerciable en variables estacionarias son:

observe que si se despeja n de la ecuación (21), ésta dependerá solamente de parámetros y siempre se encontrará en un estado estacionario, como será evidente más adelante. Asimismo, la función de producción del sector no–comerciable en variables estacionarias es:

y las condiciones marginales para el sector no–comerciable en variables estacionarias son:

Se supone que α > β, así el sector comerciable es más intensivo en capital que el sector no–comerciable. Turnovsky (1997) analiza las consecuencias de este tipo de supuesto.

La condición estática de asignación eficiente del trabajo entre los dos sectores se obtiene igualando las ecuaciones (20) y (23):

Esta condición dice que el valor del producto marginal del trabajo en ambos sectores debe ser igual en todo tiempo. Con la ecuación (25), se obtiene el nivel de z :

Utilizando las identidades IT =  T y IN =

T y IN =  N , la ecuación (14) es:

N , la ecuación (14) es:

Utilizando la restricción de crédito externo D = θKT, se tiene que  = θ

= θ T . Sustituyendo estas igualdades en la ecuación (27), se tiene que:

T . Sustituyendo estas igualdades en la ecuación (27), se tiene que:

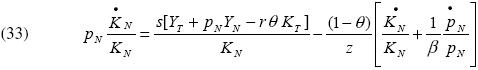

A continuación, se obtienen las tasas de crecimiento de KN y KT . Despejando el término pN  N de la ecuación (28) y dividiendo por KN, se tiene:

N de la ecuación (28) y dividiendo por KN, se tiene:

Tomando logaritmos y derivadas respecto al tiempo de z = KN / KT , se obtiene:

Como n siempre se encuentra en un estado estacionario y es constante. Tomando logaritmos y derivadas respecto al tiempo de la ecuación (26), se obtiene:

Igualando las ecuaciones (30) y (31) se obtiene:

Sustituyendo la ecuación (32) en la ecuación (29) se obtiene:

Finalmente, sustituyendo las funciones de producción (ecuaciones 19 y 22) y despejando  N / KN se obtiene la tasa de crecimiento de KN en variables estacionarias:

N / KN se obtiene la tasa de crecimiento de KN en variables estacionarias:

Del mismo modo, dividiendo por KT la ecuación (28), sustituyendo  N / KN de la ecuación (32), sustituyendo las funciones de producción y despejando

N / KN de la ecuación (32), sustituyendo las funciones de producción y despejando  T / KT se obtiene la tasa de crecimiento de KT en variables estacionarias:

T / KT se obtiene la tasa de crecimiento de KT en variables estacionarias:

Asimismo, como n siempre se encuentra en un estado estacionario, la tasa de crecimiento del producto nacional es:

donde YT/Y = AT/n1–α/[ATn1–α + pNANzβ (1 – n)1–β – rθ] es la participación de YT en el producto nacional, pNYN /Y = pNANzβ(1 – n)1–β /[(ATn1–α + pNANzβ (1 – n)1–β – rθ] es la participación de pNYN en Y y r D / Y = rθ /[(ATn1–α + pNANzβ (1 – n)1–β – rθ] es la participación de r D en el producto nacional. En la siguiente sección se muestra la solución del modelo en el estado estacionario.

La solución en el estado estacionario

La solución en el estado estacionario implica la existencia del equilibrio. Así, las tasas de crecimiento de z, n, d y pN son igual a cero en el estado estacionario. Por consiguiente, los niveles de z, n, d y pN son constantes en el estado estacionario. Asimismo, las tasas de crecimiento de KT, KN, YT, YN y Y deben ser iguales a una constante en el estado estacionario.

Por lo tanto, con la ecuación (21) se tiene:

dado que r, AT y α son constantes, el nivel de n* es constante en el estado estacionario (se denota a los niveles de estado estacionario con un *). Como el nivel de n * no depende del parámetro θ, un aumento en d = D / KT =θ no influye en n*. Sin embargo, si la prima de riesgo país disminuye, se tiene que ∂n* / ∂r > 0. Por lo tanto, si r desciende el nivel de n* decrece, es decir, la fracción de trabajo empleado en el sector comerciable disminuye. Dado que no existe un costo en la movilidad del trabajo, el nivel de n* disminuye instantáneamente a su nuevo estado estacionario. Ahora, como en el estado estacionario  N = 0, la ecuación (24) es:

N = 0, la ecuación (24) es:

Despejando z de la ecuación anterior y sustituyendo el nivel de n*, se obtiene el nivel de z en el estado estacionario:

como z* depende de parámetros, el nivel de z* es constante en el estado estacionario. Nuevamente, el nivel de z* no depende del parámetro 0, así un aumento en d = θ no influye en z*. Sin embargo, si ξ disminuye, se tiene ∂z* / ∂r < 0 cuando α > β. Por lo tanto, si r decrece el nivel de z* aumenta, es decir, la proporción capital no–comerciable/capital comerciable sube.

Ahora, despejando pN de la ecuación (26), se obtiene:

Sustituyendo el nivel de n* y z* en la ecuación anterior, se obtiene el nivel pN en el estado estacionario:

como  depende de parámetros, el nivel de

depende de parámetros, el nivel de  es constante en el estado estacionario. Nuevamente, el nivel de

es constante en el estado estacionario. Nuevamente, el nivel de  no depende del parámetro θ, así un aumento en d = θ no influye en

no depende del parámetro θ, así un aumento en d = θ no influye en  . Sin embargo, si ξ disminuye, se tiene que ∂

. Sin embargo, si ξ disminuye, se tiene que ∂  / ∂ r < 0 cuando α > β. Por lo tanto, una disminución en r conduce a un aumento en

/ ∂ r < 0 cuando α > β. Por lo tanto, una disminución en r conduce a un aumento en  , es decir, a una apreciación del tipo de cambio real.

, es decir, a una apreciación del tipo de cambio real.

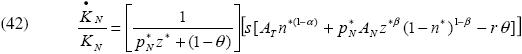

Ahora, dado que en el estado estacionario  N = 0, la tasa de crecimiento de KN, ecuación (34), es:

N = 0, la tasa de crecimiento de KN, ecuación (34), es:

y la tasa de crecimiento de KT , ecuación (35), en el estado estacionario es:

Como es evidente, las tasas de crecimiento de KN y KT , ecuaciones (42) y (43), son iguales en el estado estacionario. Del mismo modo, en el estado estacionario  = 0 y

= 0 y  N = 0, la tasa de crecimiento del producto nacional, ecuación (36), es

N = 0, la tasa de crecimiento del producto nacional, ecuación (36), es  /Y =

/Y =  T /Kt . Por lo tanto, la tasa de crecimiento de estado estacionario de la economía, g*, es:

T /Kt . Por lo tanto, la tasa de crecimiento de estado estacionario de la economía, g*, es:

Como g* depende de parámetros, el nivel de g* es constante en el estado estacionario. Ahora, la tasa de crecimiento de estado estacionario sí depende de 0. Por lo cual, se puede demostrar que ∂ g* / ∂ 0 > 0. Por lo tanto, un aumento en la relación deuda externa/capital comerciable conduce a una mayor tasa de crecimiento. Del mismo modo, si ξ disminuye, se tiene que ∂g* / ∂ r > 0 cuando α > β (resultado numérico, mostrado abajo). Por lo tanto, una disminución en r conduce a un decremento en la tasa de crecimiento de estado estacionario.

Resumiendo, se comprobó matemáticamente en el estado estacionario que cuando d = θ aumenta, las variables n*, z*y  no cambian. Sin embargo, cuando d aumenta, la tasa de crecimiento aumenta. Asimismo, se comprobó matemáticamente que cuando ξ decrece,

no cambian. Sin embargo, cuando d aumenta, la tasa de crecimiento aumenta. Asimismo, se comprobó matemáticamente que cuando ξ decrece,  aumenta, n* disminuye y z* aumenta. Finalmente, cuando ξ decrece, la tasa de crecimiento disminuye (resultado numérico).

aumenta, n* disminuye y z* aumenta. Finalmente, cuando ξ decrece, la tasa de crecimiento disminuye (resultado numérico).

Para visualizar cómo las variables endógenas responden a incrementos en d = θ y a decrementos en ξ , se presentan simulaciones en donde los valores de los parámetros son: α = 0.3, β = 0.2, s = 0.2, AT = 0.25, AN = 0.20 y rw = 0.03 (se realizó un gran número de simulaciones, en donde los niveles de los parámetros respetaban sus restricciones; en particular, los parámetros presentados son sólo para propósitos ilustrativos). En el Cuadro 1 se muestran los niveles de  , n*y z* para diferentes niveles de d = θ y ξ. Por lo tanto, dado un nivel de ξ, para el rango 0 < θ < 1, los valores de

, n*y z* para diferentes niveles de d = θ y ξ. Por lo tanto, dado un nivel de ξ, para el rango 0 < θ < 1, los valores de  , n* y z* no cambian, como se demostró matemáticamente. Asimismo, dado el rango 0 < θ < 1, mientras ξ disminuye,

, n* y z* no cambian, como se demostró matemáticamente. Asimismo, dado el rango 0 < θ < 1, mientras ξ disminuye,  aumenta, n* disminuye y z* aumenta, como también fue demostrado matemáticamente. En el Cuadro 2 se muestran las tasas de crecimiento de estado estacionario para diferentes niveles de θ y ξ. Por consiguiente, dado un nivel de ξ, mientras θ aumenta, la tasa de crecimiento aumenta, como también se demostró matemáticamente. Asimismo, dado un nivel de 0, mientras B disminuye, la tasa de crecimiento disminuye como fue mencionado.

aumenta, n* disminuye y z* aumenta, como también fue demostrado matemáticamente. En el Cuadro 2 se muestran las tasas de crecimiento de estado estacionario para diferentes niveles de θ y ξ. Por consiguiente, dado un nivel de ξ, mientras θ aumenta, la tasa de crecimiento aumenta, como también se demostró matemáticamente. Asimismo, dado un nivel de 0, mientras B disminuye, la tasa de crecimiento disminuye como fue mencionado.

Aumento en la relación deuda externa/capital comerciable

Ahora se muestra el efecto ahorro producto de una apertura financiera. En el estado estacionario, cuando la relación deuda externa/capital comerciable aumenta, las variables n*, z* y  no cambian, pero la tasa de crecimiento aumenta. Así, dado que el tipo de cambio real (pN) no varía con el aumento en la relación deuda externa/capital comerciable, el efecto apreciación del tipo de cambio real no está presente. En consecuencia, la tasa de crecimiento aumenta debido al efecto ahorro de la liberalización financiera, es decir, el efecto directo positivo sobre la inversión y la producción.

no cambian, pero la tasa de crecimiento aumenta. Así, dado que el tipo de cambio real (pN) no varía con el aumento en la relación deuda externa/capital comerciable, el efecto apreciación del tipo de cambio real no está presente. En consecuencia, la tasa de crecimiento aumenta debido al efecto ahorro de la liberalización financiera, es decir, el efecto directo positivo sobre la inversión y la producción.

Para visualizar el resultado que a mayor d = θ, mayor crecimiento, se presenta la siguiente simulación (el nivel de los parámetros es el mismo que en la sección anterior). En particular, cuando ξ = 0.01 (la tasa de interés, r, está a cien puntos básicos sobre rw ) y d = θ = 0.25 (el 25 por ciento de KT es financiado por deuda externa), se obtiene:  = 1.4319, n* = 0.4074, z* = 0.5926 y g* = 3.67 por ciento anual (véanse cuadros 1 y 2).

= 1.4319, n* = 0.4074, z* = 0.5926 y g* = 3.67 por ciento anual (véanse cuadros 1 y 2).

Cuando d = θ aumenta de 0.25 a 0.75 y la prima de riesgo país no varía (ξ = 0.01), los niveles de  = 1.4319, n* = 0.4074, z* = 0.5926 no cambian (véase cuadro 1). Sin embargo, la tasa de crecimiento aumenta de 3.67 a 4.97 por ciento anual (véase cuadro 2). Así, un aumento en la relación deuda externa/capital comerciable beneficia al crecimiento económico por medio del efecto directo sobre el ahorro. No obstante, como fue mencionado, un proceso de liberalización financiera frecuentemente va acompañado de una disminución de la prima de riesgo país.

= 1.4319, n* = 0.4074, z* = 0.5926 no cambian (véase cuadro 1). Sin embargo, la tasa de crecimiento aumenta de 3.67 a 4.97 por ciento anual (véase cuadro 2). Así, un aumento en la relación deuda externa/capital comerciable beneficia al crecimiento económico por medio del efecto directo sobre el ahorro. No obstante, como fue mencionado, un proceso de liberalización financiera frecuentemente va acompañado de una disminución de la prima de riesgo país.

Incremento en la relación deuda externa/capital comerciable con disminución de la prima de riesgo país

Ahora se estudia un aumento en d = θ con una disminución de ξ, caso frecuente en una apertura financiera. En particular, se compara con el caso de la sección Aumento en la relación deuda externa/capital comerciable cuando θ pasa de 0.25 a 0.75 sin disminución en ξ . Los demás valores de los parámetros son los mismos.

Cuando θ aumenta de 0.25 a 0.75 y ξ disminuye de 0.01 a 0.005 (la tasa de interés, r, está a cincuenta puntos básicos sobre rw ), se tiene que:  = 1.4665, n* = 0.3366, z* = 0.7839 y g* = 4.17 por ciento anual (véanse cuadros 1 y 2 con θ = 0.75 y ξ = 0.005). Comparado con el caso estudiado en la sección anterior (véanse cuadros 1 y 2 con θ = 0.25 y ξ = 0.01), las variables

= 1.4665, n* = 0.3366, z* = 0.7839 y g* = 4.17 por ciento anual (véanse cuadros 1 y 2 con θ = 0.75 y ξ = 0.005). Comparado con el caso estudiado en la sección anterior (véanse cuadros 1 y 2 con θ = 0.25 y ξ = 0.01), las variables  , n* y z* se mueven en la dirección predicha matemáticamente. Así, se produce una apreciación del tipo de cambio real, es decir, el precio relativo del bien no–comerciable aumenta. Esto da por resultado que el sector no–comerciable atraiga recursos a costa del sector comerciable, así el nivel de n* disminuye y z* aumenta. De este modo, el sector comerciable, líder tecnológico, emplea menos trabajo y acumula relativamente menos capital que el sector no–comerciable. Por lo tanto, en este modelo, un aumento de la relación deuda externa/capital comerciable con disminución de la prima de riesgo país daña al sector comerciable. Sin embargo, la tasa de crecimiento aumenta de 3.67 (véase cuadro 2 con θ = 0.25 y ξ = 0.01) a 4.17 por ciento anual (véase cuadro 2 con θ = 0.75 y ξ = 0.005). En el caso estudiado en la sección anterior con un aumento en d = θ sin disminución de la prima de riesgo país, la tasa de crecimiento aumentaba a 4.97 por ciento anual (véase cuadro 2 con θ = 0.75 y ξ = 0.01). El efecto tasa de interés–apreciación del tipo de cambio real compensa parcialmente al efecto ahorro y el resultado neto es un aumento de la tasa de crecimiento de largo plazo.

, n* y z* se mueven en la dirección predicha matemáticamente. Así, se produce una apreciación del tipo de cambio real, es decir, el precio relativo del bien no–comerciable aumenta. Esto da por resultado que el sector no–comerciable atraiga recursos a costa del sector comerciable, así el nivel de n* disminuye y z* aumenta. De este modo, el sector comerciable, líder tecnológico, emplea menos trabajo y acumula relativamente menos capital que el sector no–comerciable. Por lo tanto, en este modelo, un aumento de la relación deuda externa/capital comerciable con disminución de la prima de riesgo país daña al sector comerciable. Sin embargo, la tasa de crecimiento aumenta de 3.67 (véase cuadro 2 con θ = 0.25 y ξ = 0.01) a 4.17 por ciento anual (véase cuadro 2 con θ = 0.75 y ξ = 0.005). En el caso estudiado en la sección anterior con un aumento en d = θ sin disminución de la prima de riesgo país, la tasa de crecimiento aumentaba a 4.97 por ciento anual (véase cuadro 2 con θ = 0.75 y ξ = 0.01). El efecto tasa de interés–apreciación del tipo de cambio real compensa parcialmente al efecto ahorro y el resultado neto es un aumento de la tasa de crecimiento de largo plazo.

Ahora, con d = θ = 0.75 y ξ = 0, se tiene que:  = 1.5074, n* = 0.2701, z* = 1.0458 y g* = 3.44 por ciento anual (véanse cuadros 1 y 2). Comparado con el caso de la sección anterior (véanse cuadros 1 y 2 con θ = 0.25 y ξ = 0.01), nuevamente las variables

= 1.5074, n* = 0.2701, z* = 1.0458 y g* = 3.44 por ciento anual (véanse cuadros 1 y 2). Comparado con el caso de la sección anterior (véanse cuadros 1 y 2 con θ = 0.25 y ξ = 0.01), nuevamente las variables  , n* y z* se mueven en la dirección predicha matemáticamente y el sector comerciable es perjudicado. Ahora, la tasa de crecimiento disminuye de 3.67 (véase cuadro 2 con θ = 0.25 y ξ = 0.01) a 3.44 por ciento anual (véase cuadro 2 con θ = 0.75 y ξ = 0). Comparado con el caso estudiado en la sección anterior con un aumento de θ sin disminución de ξ, se tiene que g* = 4.97 por ciento anual (véase cuadro 2 con θ = 0.75 y ξ = 0.01). El efecto tasa de interés–apreciación del tipo de cambio real compensa totalmente el efecto ahorro y el resultado neto es una disminución de la tasa de crecimiento de largo plazo.

, n* y z* se mueven en la dirección predicha matemáticamente y el sector comerciable es perjudicado. Ahora, la tasa de crecimiento disminuye de 3.67 (véase cuadro 2 con θ = 0.25 y ξ = 0.01) a 3.44 por ciento anual (véase cuadro 2 con θ = 0.75 y ξ = 0). Comparado con el caso estudiado en la sección anterior con un aumento de θ sin disminución de ξ, se tiene que g* = 4.97 por ciento anual (véase cuadro 2 con θ = 0.75 y ξ = 0.01). El efecto tasa de interés–apreciación del tipo de cambio real compensa totalmente el efecto ahorro y el resultado neto es una disminución de la tasa de crecimiento de largo plazo.

Así, para la economía mexicana, el índice del tipo de cambio real multilateral del peso mexicano pasó de 104.5 en diciembre de 1988 a un nivel mínimo de 55.5 en marzo de 2002 (una disminución del índice representa una apreciación, Banco de México). Por lo que la apreciación del tipo de cambio real, para este periodo, fue del 49 por ciento. Para noviembre de 2006,el índice fue de 72.7. Así, el tipo de cambio real se apreció en un 31.8 por ciento en el periodo 1988–2006. Mientras que la tasa de crecimiento promedio del ingreso per cápita fue del 1.6 por ciento anual para el periodo 1989–2006 (en dólares internacionales). Por lo tanto, posiblemente, el efecto tasa de interés–apreciación del tipo de cambio real compensó parcialmente el efecto ahorro, dando como resultado final un lento crecimiento.

Conclusiones

Se desarrolló un modelo de crecimiento endógeno con dos bienes, en donde el sector comerciable (manufacturero) es el único que genera progreso técnico. El conocimiento generado en el sector comerciable se utiliza en la producción del bien no–comerciable (construcción y servicios). Cada sector tiene la capacidad de acumular capital. Se supuso que el ahorro de los hogares es una fracción constante de su ingreso neto. Los hogares tienen restricción al crédito internacional. Por lo tanto, la deuda externa es igual a una fracción constante del capital comerciable, que sirve como colateral. Además, los prestamistas externos perciben un riesgo país. Con el modelo se estudió cómo un aumento en la relación deuda externa/capital comerciable afecta al tipo de cambio real y al crecimiento económico en el estado estacionario.

Se demostró matemáticamente que un incremento de la relación deuda externa/capital comerciable sin disminución de la prima de riesgo país no afecta al tipo de cambio real, ni a la fracción de trabajo empleada en el sector comerciable y tampoco a la proporción de capital no–comerciable/capital comerciable. Por lo que, en este caso, no está presente el efecto tasa de interés–apreciación del tipo de cambio real que afecta negativamente al sector comerciable. Por consiguiente, la tasa de crecimiento de la economía aumenta debido al efecto ahorro de la liberalización financiera, es decir, el efecto directo positivo sobre la inversión y la producción.

También se demostró matemáticamente que cuando la relación deuda externa/capital comerciable aumenta junto a una disminución de la prima de riesgo país, el tipo de cambio real se aprecia. Esto afecta al sector comerciable, líder tecnológico en la economía. En consecuencia, la fracción de trabajo empleado en la producción del bien comerciable disminuye y la acumulación del capital comerciable se desalienta. Por lo tanto, dependiendo del grado de apreciación del tipo de cambio real, la tasa de crecimiento de la economía puede aumentar o disminuir. Así, el efecto tasa de interés–apreciación del tipo de cambio real compensa parcialmente o totalmente el efecto ahorro. En trabajo futuro, para enriquecer al modelo y obtener nuevos resultados, es posible endogenizar la tasa de ahorro y la prima de riesgo país.

Así, definiendo el efecto ahorro que opera positivamente sobre el crecimiento y el efecto tasa de interés–apreciación del tipo de cambio real que opera negativamente sobre el crecimiento económico, fue posible dar una explicación teórica de la presumiblemente nula relación empírica entre liberalización de la cuenta de capitales y crecimiento. Sin embargo, para entender plenamente el efecto de una integración financiera en una economía en particular, es necesario conocer qué otras variables fundamentales, además del tipo de cambio real, son modificadas.

Bibliografía

Aizenman, J. y J. Lee (2010). "The Real Exchange Rate, Mercantilism and The Learning by Going Externality", Pacific Economic Review, Vol. 15, Num. 3, pp. 324-335. [ Links ]

Barro, R. J., N. G. Mankiw y X. Sala–i–Martin (1995). "Capital Mobility in Neoclassical Models of Growth" en American Economic Review, Vol. 85, Num. 1, pp. 103–115. [ Links ]

Barro, R. J. y X. Sala–i–Martin (2004). Economic Growth, Second Edition, The MIT Press. [ Links ]

Bems, R. y K. J. Hartelius (2006). "Trade Deficits in the Baltic States: How Long Will The Party Last?", Review of Economic Dynamic, Vol. 9, Num. 1, pp. 179–209. [ Links ]

Berg, A. y Y. Miao (2010). "The Real Exchange Rate and Growth Revisited: The Washington Consensus Strikes Back", IMF Working Paper 58. [ Links ]

Brock, P. L. y S. J. Turnovsky (1994). "The Dependent–Economy Model with Both Traded and Nontraded Capital Goods", Review of International Economics, Vol. 2, pp. 306–325. [ Links ]

Edwards, S. (2001): "Capital Mobility and Economic Performance: Are Emerging Economies Different?", NBER Working Paper No. 8076. [ Links ]

Eicher, T. y L. Hull (2004). "Financial Liberalization, Openness and Convergence", Journal of International Trade & Economic Development, Vol. 13, pp. 443–459. [ Links ]

Eicher, T. S. y S. J. Turnovsky (1999). "International Capital Markets and Non–Scale Growth", Review of International Economics, Vol. 7, pp. 171–188. [ Links ]

Ertan–Ozguzer, G. (2010). "Capital Account Liberalization: The Case of Turkey", Izmir University of Economics and Department of Economics, Catholic University of Louvain, mimeografiado. [ Links ]

Escot L. y M. A. Galindo (2000). "International Capital Flows and Convergence in the Neoclassical Growth Model", International Advances in Economic Research, Vol. 6, pp. 451–460. [ Links ]

Henry, P. B. (2007): "Capital Account Liberalization: Theory, Evidence, and Speculation", Journal of Economic Literature, Vol. XLV, pp. 887–935. [ Links ]

Johnson, S., J. D. Ostry y A. Subramanian (2007). "The Prospects for Sustained Growth in Africa: Benchmarking the Constraints", IMF Working Paper 52. [ Links ]

Korinek, A. y L. Serven (2010). "Undervaluation Through Foreign Reserve Accumulation. Static Losses, Dynamic Gains", Policy Research Working Paper 5250, World Bank. [ Links ]

Kose, M. A., E. Prasad, K. Rogoff y S–J. Wei (2010). "Financial Globalization and Economic Policies, en Dani Rodrik y Mark Rosenzweig, editores: Handbook of Development Economics, vol. 5, North–Holland, pp. 4283–4362. [ Links ]

Lane, P. R. (2001). "International Trade and Economic Convergence: The Credit Channel" en Oxford Economic Papers, vol. 53, num. 2, pp. 221–240. [ Links ]

Neto, D. G. (2009). "Financial Globalization and Economic Growth", Universidad de Vigo, mimeografiado. [ Links ]

Obstfeld, M. (2009). "International Finance and Growth in Developing Countries: What Have We Learned?" en IMF Staff Papers, vol. 56, num. 1, pp. 63–111. [ Links ]

Rodrik, D. (2008). "The Real Exchange Rate and Economic Growth" en Brookings Papers on Economic Activity, 2, pp. 365–412. [ Links ]

Romer, P. M. (1989). "Capital Accumulation in the Theory of Long Run Growth", en R. Barro (editor), Modern Business Cycle Theory, Basil Blackwell. [ Links ]

Turnovsky, S. J. (1996). "Endogenous Growth in a Dependent Economy with Traded and Nontraded Capital", Review of International Economics, Vol. 4, pp. 300–321. [ Links ]

Turnovsky, S. (1997). International Macroeconomic Dynamic, The MIT Press. [ Links ]

Urrutia, C. y F. Meza (2010): "Financial Liberalization, Structural Change, and Real Exchange Rate Appreciations", IMF working Paper 63. [ Links ]

Young, A. (1991). "Learning by Doing and The Dynamic Effects of International Trade", The Quarterly Journal of Economics, Vol. 106, No. 2, pp. 369–405. [ Links ]

2 En la literatura empírica minoritaria con beneficios al crecimiento económico, Edwards (2001) muestra que una apertura financiera beneficia al crecimiento económico después de que un país ha logrado un cierto grado de desarrollo (véase también Henry 2007).

3 Como señalan Urrutia y Meza, la apertura financiera en Bulgaria, Polonia y Venezuela también dio una relación negativa entre riesgo país y endeudamiento externo. Durante la liberalización financiera en Turquía, Ertan–Ozguzer (2010) muestra que la balanza comercial fluctuó en línea con la trayectoria de la prima de riesgo país (para los Países Bálticos, véase Bems, R. y K. J. Hartelius, 2006).