Servicios Personalizados

Revista

Articulo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Accesos

Accesos

Links relacionados

-

Similares en

SciELO

Similares en

SciELO

Compartir

EconoQuantum

versión On-line ISSN 2007-9869versión impresa ISSN 1870-6622

EconoQuantum vol.5 no.2 Zapopan ene. 2009

Artículos

Liberalización financiera y el sentimiento del mercado: el caso de la economía mexicana

Moritz Cruz1

1 Universidad Nacional Autónoma de México (UNAM), Instituto de Investigaciones Económicas. Email: aleph3_98@yahoo.com

Fecha de recepción: 21/04/2009

Aceptación: 21/10/2009

Resumen

Dada la libre movilidad de capital, se asevera que las crisis financieras son originadas por cambios rápidos en la confianza de los inversionistas debido a alteraciones en los llamados fundamentales. Esto sugiere que un gobierno, al liberalizar financieramente su economía, compromete ex–post y ex–ante su autonomía política en pos de atraer capitales y evitar su salida abrupta; es decir, se aboca a conservar la confianza de los inversionistas. Aplicando un modelo autorregresivo de cambio de régimen de Markov y usando el cociente M2 a reservas internacionales como la variable que es capaz de capturar los cambios en la confianza de los inversionistas, este trabajo comprueba lo anterior identificando el inicio y fin (el timing) de la crisis mexicana de 1994–95. Las probabilidades estimadas indican que el pánico financiero inició en noviembre de 1994 y terminó en agosto de 1995.

Palabras clave: liberalización financiera, sentimiento del mercado, crisis financieras.

Abstract

Given perfect mobility of capital, it has been argued that financial crises are triggered by swift changes of investors' confidence due to changes on the so–called fundamentals. This implies that once a government financially liberalizes its economy, it constraints its policy autonomy in an ex–post and ex–ante sense because its primary aim is to attract capital and avoid a sudden flight; that is, it aims at exclusively keeping investors' confidence. Applying a Markov switching autoregressive two regime model and using the M2 to international reserves ratio as the variable capable of modeling the changes on investors' confidence, this paper sheds light on these aspects, identifying the beginning and the end (the timing) of the 1994–95 Mexican financial crisis. The estimated probabilities indicate that the financial panic started on November of 1994 and ended in August of 1995.

Introducción

Uno de los argumentos más repetidos dentro de la vasta y divergente literatura de crisis financieras recientes (ocurridas principalmente en economías emergentes) es que fueron el resultado de cambios en la confianza de los inversionistas (o del sentimiento del mercado, como lo llamó en repetidas ocasiones Michel Camdessus, ex director del FMI1). Tal confianza, se argumenta, reside en la percepción sobre el estatus de la economía, es decir, en la apreciación sobre la solidez de los llamados fundamentales económicos y en la estabilidad política. De esta manera, tan pronto como los fundamentales se desvían de lo que se considera su nivel adecuado o predomina el caos político, el sentimiento del mercado se deteriora, mostrando la verdadera situación de la economía. En un ambiente donde existe libre movilidad de capital (entendida como ausencia de control de capitales y libre convertibilidad de la moneda), la consecuencia de los cambios de sentimiento de mercado son las salidas significativas (y en ocasiones progresivas) de capital. Cuando la escalada de las salidas es suficientemente grande, una crisis financiera es la consecuencia lógica.

Las economías en desarrollo que han eliminado los controles de capital y las restricciones en la convertibilidad de la moneda lo han hecho aceleradamente y sin una secuencia adecuada, adoptando en este sentido la estrategia neoliberal de liberalización financiera. Como resultado, para mantener estable el sentimiento del mercado, los gobiernos de dichas economías han restringido su autonomía de política económica al enfocar todos sus esfuerzos a la estabilidad de los fundamentales (entendida como la estabilidad de precios, cambiaria y de cuentas externas y fiscales). Lo anterior se ha traducido en una restricción en sentido ex–ante en la política económica. Más aún, cuando ante una crisis el gobierno de la economía en cuestión se ve obligado a reforzar las medidas inicialmente tomadas para recuperar la confianza de los inversionistas, se argumenta que su política económica está restringida en sentido ex–post (Grabel, 1996).

Por otra parte, también se sugiere que el inicio de las crisis financieras recientes estuvo relacionado con la decisión de dejar flotar libremente el tipo de cambio, mientras que su fin ocurrió cuando las exportaciones despuntaron hacia el alza, arrastrando a la economía en su conjunto. Mientras a primera vista explicaciones de este tipo parecen persuasivas, la interrogante que surge de inmediato, no obstante, es si es adecuado derivar conclusiones definitivas a partir del análisis de hechos objetivos (reflejados, en este caso, en el comportamiento de variables reales como la abdicación del régimen cambiario o el crecimiento de las exportaciones) de un evento que ha sido ligado a cambios en la confianza de los inversionistas, lo cual es un fenómeno subjetivo.2 En otras palabras, no es claro cómo el inicio y fin de un evento que se asoció a percepciones subjetivas puede relacionarse con hechos objetivos. En realidad, y para ser consistentes, tanto el inicio como el fin (el timing) de una crisis financiera deberían estar inherentemente asociados a las percepciones de los inversionistas sobre el estatus de la economía. Por esta razón, el timing debería vincularse a eventos que alteren esas percepciones y no a las consecuencias de ellos.

La economía mexicana, al liberalizarse financieramente desde finales de la década de los ochenta, condicionó la entrada y salida de capital (y en consecuencia su estabilidad) a las percepciones de los inversionistas sobre su estatus y, en este sentido, restringió su autonomía de política tanto en sentido ex–ante como ex–post. La crisis financiera mexicana de 1994–95, mejor conocida como la crisis del peso, representa, por lo tanto, una experiencia adecuada para verificar las afirmaciones arriba señaladas.

Los objetivos de este trabajo son dos. El primero, identificar cuándo la crisis del peso inició y cuándo terminó. Para este fin, utilizamos el cociente del agregado monetario M2 (el cual comprende al agregado monetario M1 y activos financieros de corto plazo en poder de residentes domésticos) a reservas internacionales (referido como el cociente M2/R de aquí en adelante). El uso de esta variable se justifica debido a que puede capturar los cambios en la demanda por moneda extranjera ante cualquier cambio en el estatus de la economía. En este sentido, el cociente M2/R captura las intenciones de los agentes de abandonar la economía, los cuales se reflejan en salidas significativas de capital ante cambios en el sentimiento del mercado. Para identificar el timing de la crisis usamos el modelo autorregresivo de cambio de régimen de Marvok (MS–AR). El segundo objetivo consiste en identificar cuáles eventos contribuyeron al inicio y finalización de la crisis. Esto nos permitirá confirmar si la estrategia neoliberal de liberalización financiera restringió en un sentido ex–post la política económica.

El trabajo está estructurado como sigue. La siguiente sección argumenta por qué el cociente M2/R es una variable adecuada para identificar si los agentes están en un régimen de pánico o calma financiera, resultado de sus percepciones sobre el estatus de la economía. La tercera sección describe brevemente cómo funcionan los modelos MS–AR. La cuarta sección identifica el timing de la crisis del peso usando un MS–AR de dos regímenes, así como las medidas que el gobierno tomó para recuperar la confianza de los inversionistas. La última sección presenta las conclusiones.

El cociente M2/R

Justo después de la crisis mexicana del peso de 1994–95, surgió un ávido interés por conocer las causas de este nuevo tipo de crisis financieras. Dicho interés emergió debido a que las causas y orígenes de la crisis del peso coincidieron, en ciertos rasgos, con los registrados durante la crisis de 1992–93 en algunas economías pertenecientes al Sistema Monetario Europeo.3 Uno de los rasgos fundamentales que compartieron dichos eventos fue que, sin una justificación objetiva o real (como disminuciones en el nivel de demanda o de la producción), los agentes cambiaron repentina y rápidamente su percepción sobre el estatus de la economía, llevándolos a iniciar ataques especulativos contra la moneda doméstica. Así, el colapso de la economía mexicana en 1994, cuando parecía ser la "estrella más brillante de América Latina" (Edwards, 1998, p. 1), justifica un ávido interés académico sobre crisis financieras en economías en desarrollo. Dicho interés se incrementó como consecuencia de los subsiguientes colapsos financieros en el mundo en desarrollo.4 La literatura que emergió sobre crisis financieras, particularmente la referente a investigar las variables para identificarlas, reveló la importancia del cociente M2/R como un indicador de dichas crisis financieras (ver Kaminsky et al., 1998, para una muy buena revisión de la literatura al respecto). Como enfatizan Calvo & Mendoza (1996), el cociente M2/R es un muy buen indicador de crisis y dificultades financieras. Y esto es así porque dicho cociente "captura el nivel con que las deudas del sistema bancario están respaldadas por las reservas internacionales.." (Bird & Rajan, 2003, pie de página 10, p. 881). Así, entre mayor sea el valor del cociente, menor es la habilidad de un país para defenderse de ataques especulativos (Calvo & Mendoza, 1996).

Curiosamente, a pesar de que dicho cociente ha sido ampliamente utilizado como indicador de crisis financieras o bancarias, y siendo en realidad más común la utilización del agregado M2 o de las reservas internacionales de manera independiente, no ha sido utilizado como un indicador que sugiera que los cambios en el sentimiento de mercado se deben a variaciones en las percepciones de los agentes respecto al estatus de la economía. Evidentemente, la utilización de una sola variable para capturar los cambios en el sentimiento del mercado puede pensarse como insuficiente para tal efecto. No obstante, en este trabajo estamos asumiendo que, por un lado, el cambio en otras variables que también podrían capturar cambios en el sentimiento del mercado (como la tasa de interés o el tipo de cambio) son consecuencia precisamente de cambios en la demanda por divisas, debida a su vez a cambios en la apreciación, subjetiva, de los agentes respecto al estatus de la economía y, segundo, como lo vamos señalando reiteradamente a lo largo del trabajo, que lo anterior sólo ocurre en un ambiente donde existe libre movilidad de capital (aspecto poco destacado en los estudios donde se utiliza el cociente M2/R).

Así, y esto es en esencia lo más relevante del cociente M2/R, es que es capaz de capturar inmediatamente el intercambio de moneda nacional por moneda extranjera; es decir, es capaz de reflejar los cambios en la demanda por divisas,5 por lo que el cociente está reflejando en realidad qué tanto el sentimiento del mercado cambia con respecto a alteraciones en los fundamentales o en el ambiente político. Esto es particularmente cierto en los casos en que el cociente registre alteraciones significativas. Es decir, las variaciones significativas e inesperadas de dicho cociente son las que pueden asociarse con cambios en el sentimiento del mercado. En este sentido, el cociente es capaz de revelar las decisiones de los inversionistas de retirar su capital de una economía. Así, cuando los inversionistas optan por demandar divisas inesperadamente y en grandes cantidades, la explicación probable detrás de este comportamiento es el riesgo cambiario que perciben de mantener sus activos financieros en la moneda local. En particular, tal escepticismo se ha manifestado en las experiencias de crisis financieras respecto al sostenimiento de un régimen cambiario semifijo. Evidentemente, y esto es de relevancia fundamental subrayarlo, el deseo de convertir de manera fácil e inmediata activos denominados en moneda local por moneda internacional sólo puede materializarse en un contexto donde existe libre movilidad de capitales. Al respecto, la UNCTAD (2003, p. 36) señala que "la historia de los flujos internacionales de capital en periodos de mínima intervención gubernamental y control sugiere que los mercados financieros tienen una tendencia a producir ciclos de expansión–contracción en los países, con fallas periódicas en el cumplimiento de los pagos como el resultado natural" (ver también, Rodrik & Subramanian, 2008).

En un escenario de este tipo, es decir, donde las restricciones a la entrada y salida de capitales han sido eliminadas, las consecuencias de un cambio rápido en las percepciones de los inversionistas respecto al estatus de la economía tendrán implicaciones relevantes en la demanda por divisas. Por ejemplo, asumamos que, por alguna razón, los agentes perciben que algún fundamental económico, digamos el déficit externo, es demasiado grande o que está fuera de lo que ellos consideran debería ser su nivel adecuado, generando un estado de incertidumbre o pánico generalizado en el mercado.6 Esta percepción se traducirá en una demanda extraordinaria de divisas7 y en su consecuente salida del país, generando presiones en el tipo de cambio (las presiones pueden ser muchos mayores si el régimen cambiario es semifijo). Ante una depreciación inicial, para evitar cualquier pérdida posterior, es probable que los inversionistas incrementen su demanda por divisas, generando una presión mayor en el tipo de cambio. Paralelamente, la devaluación de la moneda provocará una demanda adicional de divisas por parte de los agentes que han visto incrementado el costo de sus deudas denominadas en moneda extranjera (incluida la deuda del gobierno). Una fuente más de demanda por moneda extranjera en estas condiciones de pánico o incertidumbre puede provenir de aquellos agentes que simplemente desean protegerse contra futuros movimientos negativos en el valor de la moneda nacional. Esta creciente demanda por divisas se reflejará en un cociente M2/R creciente. De esta manera, podemos sugerir que cuando los agentes perciben cualquier alteración negativa del estatus de la economía de lo que ellos consideran adecuado, existirá un régimen de pánico financiero, reflejándose en un valor elevado del cociente M2/ R. Por lo tanto, dicho valor predominará durante una crisis financiera. Por el contrario, durante periodos en que los agentes consideran que la economía mantiene un estatus adecuado, ellos se mantendrán en un régimen de calma financiera, el cual estará caracterizado por un valor del cociente M2/R bajo.

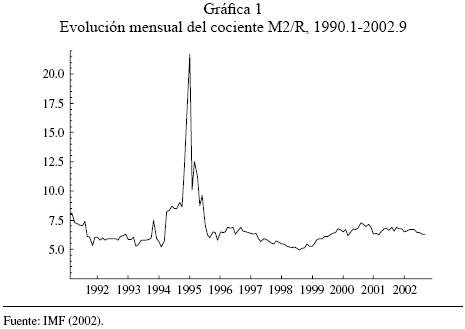

La gráfica 1 muestra la evolución del cociente M2/R de México durante el periodo 1990–2002. Como se observa, el valor del cociente sigue la trayectoria esperada antes, durante y después de la crisis: desde comienzos de los noventa hasta mediados de 1993, dicho valor exhibe una tendencia decreciente y estable. Esto sugiere que la calma financiera predominaba porque los agentes consideraban que el estatus de la economía era el adecuado (esto puede sustentarse en la evolución de algunos fundamentales, tales como el déficit fiscal, la inflación y el tipo de cambio, ver cuadro 1). Sin embargo, el cociente mantiene una tendencia creciente aunque muy inestable entre el final de 1993 y hasta mediados de 1995. Esta evolución indica, como veremos más adelante, que la confianza de los agentes fue deteriorándose progresivamente y, por lo tanto, este periodo puede identificarse como uno donde el pánico financiero predominó. Finalmente, a mediados de 1995, el cociente registra, nuevamente, valores bajos y estables, sugiriendo la vuelta al régimen de calma financiera.

Es importante destacar que, de la misma manera que el cociente M2/R permite identificar cuándo inicia el pánico financiero (en la forma de incrementos significativos en dicho cociente, debido principalmente a cambios en las reservas internacionales), también permite inferir cuándo y por qué los agentes retornan a la calma financiera. En este sentido, el uso del cociente M2/R es útil adicionalmente para identificar si las medidas de política implementadas por un gobierno inmediatamente después de una situación de pánico financiero (o bien una crisis financiera) están destinadas exclusivamente a recuperar la confianza de los agentes, procurando detener la salida de capitales. Por lo general, dichas medidas consisten en el reforzamiento de la estrategia neoliberal de liberalización financiera (y comercial). Al hacerlo, no obstante, los gobiernos de economías emergentes restringen aún más su autonomía de política de manera ex–post, la cual, ciertamente, ya había sido restringida de manera ex–ante.

La lógica de lo anterior es la siguiente. El gobierno de un país (especialmente uno en desarrollo) que busca atraer y mantener flujos de inversión externos (directos y de cartera) como estrategia para fomentar el crecimiento podría estar en términos de política económica seriamente restringido en un sentido ex–ante. Para dicho gobierno, crear un ambiente adecuado para atraer capital implicará adoptar un conjunto de políticas destinadas a asegurar la confianza y la recompensa de los inversionistas. Esta estrategia, cuando es de corte neoliberal, incluye políticas monetarias y fiscales restrictivas enfocadas exclusivamente en la estabilización de precios, manteniendo la tasa de interés y el tipo de cambio más altos de lo que sería preferido. También se priorizan finanzas públicas sanas, ya sea balance presupuestario o superávit. Adicionalmente, programas de privatización y medidas para liberalizar rápidamente financiera y comercialmente la economía serán requisitos indispensables (Grabel, 1996). En suma, las autoridades restringen en un sentido ex–ante su autonomía para instrumentar políticas que realmente promuevan el desarrollo y el crecimiento, pues la condicionan al mero logro de estabilidad macroeconómica.

Por otro lado, en caso de una salida de capital o una crisis financiera, las autoridades podrían verse obligadas a adoptar ciertas medidas para recuperar la confianza de los inversionistas y así revertir las salidas de capital y la crisis. Estas medidas, cuando el gobierno no desea reintroducir control de capitales y/o restricciones en la convertibilidad de la moneda u otro tipo de medidas regulatorias, se traducen en una intensificación de las políticas inicialmente adoptadas. Por lo tanto, la autonomía política estará en un estado de restricción ex–post, situación que puede ser agravada cuando el país en crisis recibe apoyo financiero de alguna institución multilateral o de otros gobiernos (Grabel, 1996). Así, los hacedores de política de la economía en cuestión, una vez más, tendrán poco espacio de maniobra para instrumentar políticas que efectivamente promuevan el desarrollo y el crecimiento. Adicionalmente, su habilidad para reducir o mitigar los riesgos introducidos y/o agravados por la estrategia neoliberal, y así evitar una nueva crisis, también podría verse limitada. Esto explica en gran medida por qué los países afectados por crisis financieras, así como la generalidad de las economías emergentes, han adoptado la estrategia de acumulación de reservas internacionales para prevenir ataques especulativos (ver Cruz y Walters, 2008).

El modelo de cambio de régimen de Markov

Para alcanzar los objetivos señalados al inicio del trabajo, esto es, estimar las fechas de inicio y término de la crisis del peso y definir, por lo tanto, los eventos asociados a dicho timing, así como si aquéllos que dieron fin a la crisis sugieren que la política económica estuvo restringida en sentido ex–post, utilizamos el modelo autorregresivo de cambio de régimen de Markov (MS–AR) (ver Hamilton, 1989, 1994). Este modelo, a diferencia de otros instrumentos econométricos, tiene la virtud de ser capaz de estimar las fechas en que se produce un cambio de régimen en la serie de tiempo utilizada, reflejado en el cambio de la probabilidad de estar en dicho régimen. Antes de pasar a la utilización del modelo consideramos pertinente bosquejar la lógica que lo sustenta.

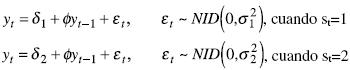

El modelo MS–AR está basado en la siguiente idea. Considere una serie de tiempo estacionaria {yt } que es asumida haber sido generada por un proceso AR( p) y es influenciada en su media ( µ.)por una variable aleatoria desconocida st , que puede ser llamada el estado o régimen (N) en el que estaba el proceso en el periodo t. Para mantener la exposición tan simple como sea posible, considere un proceso AR(1) con sólo dos estados (regímenes).8 Siguiendo la nomenclatura de Krolzig (1997), este proceso puede ser etiquetado como un proceso MSMedia(2)–AR(1),

Si s t = 1, entonces el proceso está en el régimen uno con una media asociada µ1 , mientras si st = 2, el proceso está en el régimen dos con una media asociada µ2 .

En el contexto de crisis financieras, por ejemplo, si {yt} representa el sentimiento de mercado, entonces podríamos tener µ1 correspondiendo a períodos de calma financiera (asociados con la percepción de fundamentales adecuados) y µ2 correspondiendo a períodos de pánico financiero (asociados con la percepción de fundamentales inadecuados).

Una posible alternativa para la ecuación (1) es

en cuyo caso el intercepto cambia con el régimen. El proceso puede ser etiquetado entonces como un modelo MSIntercepto(2)–AR(1). En la práctica, ambas ecuaciones dan resultados similares. Sin embargo, "para un modelo MSI, las probabilidades suavizadas y filtradas son computacionalmente menos demandantes (y por lo tanto mucho más rápidas) que el análisis estadístico con un modelo MSM. Por lo tanto, si no hay razones teóricas que demanden una especificación MSM, una MSI es preferida" (Krolzig, 1997, p. 126).

Por otro lado es también posible que para una especificación MSM o MSI, la varianza cambie con el régimen. Esto permite la siguiente especificación

En este caso, el proceso es etiquetado como uno MSIH(2)–AR(1), donde la H denota el término heterocedástico.

Las cadenas de Markov son los mecanismos que gobiernan la evolución de los regímenes estocástico y desconocidos de los cuales los parámetros de la autorregresión dependen (Clements & Krolzig, 1998, p. 55). Para una cadena de Markov de primer orden, la probabilidad de que st iguale algún otro valor particular j depende del pasado solamente a través del valor más reciente st–1 .

Tal proceso es descrito como el N–estado de una cadena de Markov con probabilidades de transición { Pi j}i j = 1,2,..., N* . Las probabilidades de transición pi j dan la probabilidad que el estado i será seguido por el estado j . Note que  para todo i .

para todo i .

Para una cadena de Markov de dos estados, la matriz de probabilidades de transición de tiempo invariante es:

La fila uno columna dos, por ejemplo, da la probabilidad que estado 2 será seguido por el estado 1. La matriz P es ergódica, irreducible y no exhibe un estado absorbente. 9

La estimación de máxima verosimilitud de los parámetros y probabilidades del modelo está basada en la implementación del algoritmo de dos pasos de la maximización de la expectativa (EM) propuesto por Hamilton (1989).10 El paso de la expectativa involucra pasar a través de algoritmos que filtran y suavizan, usando el vector de parámetros estimados Φ ( j–1) de la última maximización en lugar del vector de parámetros verdaderos desconocidos. Esto resulta en una estimación de las probabilidades suavizadas P (S | Y, Φ ( j–1)de estados desconocidos. En el paso de la maximización, un estimado del vector de parámetros Φ es derivado como una solución  de las condiciones de primer orden asociadas con la función de probabilidad, donde las probabilidades condicionales del régimen P (S | Y, Φ) son reemplazadas con las probabilidades suavizadas P (S | Y, Φ ( j–1)obtenidas en el paso de expectativa previo. Equipado con el nuevo vector de parámetros , las probabilidades filtradas y suavizadas son actualizadas en el nuevo paso de expectativa y así sucesivamente, hasta garantizar un aumento en el valor de la función de probabilidad en cada paso (Clements & Krolzig, 1998, p. 56).

de las condiciones de primer orden asociadas con la función de probabilidad, donde las probabilidades condicionales del régimen P (S | Y, Φ) son reemplazadas con las probabilidades suavizadas P (S | Y, Φ ( j–1)obtenidas en el paso de expectativa previo. Equipado con el nuevo vector de parámetros , las probabilidades filtradas y suavizadas son actualizadas en el nuevo paso de expectativa y así sucesivamente, hasta garantizar un aumento en el valor de la función de probabilidad en cada paso (Clements & Krolzig, 1998, p. 56).

El timing de la crisis del peso

Antes de estimar las fechas en que inició y terminó la crisis del peso, así como los eventos asociados a ella, es importante destacar que México inició su estrategia de liberalización financiera desde 1977, pero ésta se intensificó once años más tarde, en 1988, ya con un cariz plenamente neoliberal. Así, en un periodo muy breve se implementó una serie de medidas de liberalización financiera tanto doméstica como externa. En este sentido, el punto de partida fue el anuncio y firma, en marzo y julio de 1989, respectivamente, del Plan Brady para refinanciar la deuda externa. Poco después, a partir de 1990, se adoptó una sucesión de medidas para liberalizar el mercado doméstico. Por ejemplo, los requerimientos de reservas bancarias fueron relajados o abolidos; lo mismo pasó con las cuotas crediticias a sectores prioritarios y los controles en las tasas de interés. La eliminación de restricciones en la inversión extranjera en bonos domésticos, particularmente bonos gubernamentales, y en el mercado bursátil fue implementada en 1989 y 1990. Para dar seguridad a los inversionistas, la Ley de Grupos Financieros fue aprobada en julio de 1990. Esta ley permitía la propiedad mayoritaria del sector privado de los bancos mexicanos y marcó su proceso de privatización. También, la inversión extranjera en bancos fue permitida hasta en un 30% del total de las acciones (Ros, 2001). Desde luego, se mantuvo la libre convertibilidad de la moneda aunada al libre flujo de capitales externos.

Una de las consecuencias de la adopción de la estrategia neoliberal de liberalización financiera fue que la economía mexicana condicionó su estabilidad a la entrada y salida de capitales, los cuales a su vez dependían de las percepciones de los inversionistas sobre su estatus. No es casual, por lo tanto, que el periodo de crecimiento y colapso que registró la economía mexicana de 1988 a 1994 haya estado asociado a los vaivenes de dichos flujos (ver Cruz, Amman y Walters, 2006). De esta manera, insistimos, la crisis del peso representa una experiencia relevante para comprobar si el cociente M2/R es capaz de capturar el cambio en las percepciones de los agentes antes, durante y después de una crisis, así como los eventos que pueden asociarse con el inicio y fin de ésta y las medidas tomadas por el gobierno para recuperar la confianza de los inversionistas. Con esta información en mente podemos seguir a continuación con los resultados estimados.

Para nuestras estimaciones del timing empleamos la tasa de crecimiento desestacionalizada del cociente mensual M2/R (elaborada usando datos del IMF, 2002) de 1990.1 a 2002.9.11 La razón para seleccionar este periodo se debe a que refleja la implementación de la estrategia neoliberal de liberalización financiera.

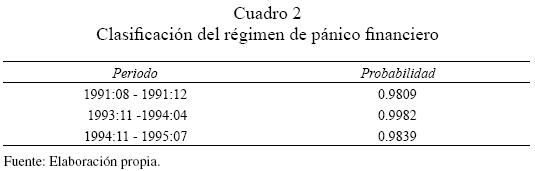

La representación del modelo es:

donde  y son generados por una cadena de Markov de primer orden.

y son generados por una cadena de Markov de primer orden.

En otras palabras, asumiendo (como lo hace Coe (2002)) que el sector financiero en cualquier momento está en un régimen de calma financiera o en uno de pánico (este último relacionado con incertidumbre creciente debido al cambio en la percepción sobre el estatus de la economía), hemos estimado un modelo de dos regímenes correspondiente a un MSIH(2)–AR(13).12 La especificación del modelo tiene un intercepto y una varianza (MSIntercepción–Heterocedástico).

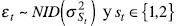

La gráfica 2 muestra las probabilidades filtradas y suavizadas estimadasdas del régimen de pánico financiero. Si las alteraciones en el sector financiero durante el periodo bajo análisis pueden ser interpretadas como un cambio al régimen de crisis financiera, esto deberá reflejarse en las probabilidades filtradas y suavizadas. Más específicamente, uno esperaría ver una probabilidad cerca de uno asignada al régimen de pánico financiero durante los periodos en los que la confianza de los agentes cambió (ver Coe, 2002).

Como podemos observar, las probabilidades sugieren que hubo tres periodos notables en los que el pánico financiero predominó. El primer periodo, que se extiende durante el último cuatrimestre de 1991 (ver cuadro 2), no fue, sin embargo, el resultado de cambios en los fundamentales domésticos (1991, después de todo, fue uno de los años más prósperos en relación con el crecimiento económico desde que las reformas de apertura comercial y financiera fueron adoptadas a finales de los ochenta;13 adicionalmente, otros indicadores macroeconómicos también exhibieron una mejoría (ver cuadro 1)) ni de caos político, fue más precisamente el producto de ajustes en el sistema financiero mexicano, debido a las reformas introducidas, y que lo llevaron a registrar una astringencia de liquidez desde agosto de 1991.14 Para contrarrestar este hecho y restaurar la calma en el mercado monetario, las autoridades monetarias debieron intervenir varias veces. Como consecuencia, ellas inyectaron dinero en la economía. En este sentido, el agregado monetario M2 registró un aumento atípico, como lo señala el Banco de México (1991, p. 9), debido al incremento cuantioso (157.7 por ciento) del agregado monetario M1. Esto se tradujo en un incremento considerable de los depósitos de cuenta de cheques.

Respecto al segundo periodo, las probabilidades son compatibles con la aseveración de que el cambio en el estatus de la economía (y por lo tanto el cambio en las percepciones de los inversionistas) inició en 1994, cuando la rebelión del ejército zapatista del primero de enero. No obstante, como lo indica la clasificación del régimen de pánico financiero, desde noviembre de 1993, las probabilidades habían empezado a aumentar, reflejando ya una incertidumbre inicial de los inversionistas sobre el estatus de la economía. De hecho, puede argumentarse que el evento fundamental que deterioró las expectativas provino del ámbito político cuando el entonces candidato a la presidencia del Partido Revolucionario Institucional (PRI), Luis Donaldo Colosio, fue asesinado en marzo. Así, en tan sólo dos meses, de febrero a abril, las reservas internacionales cayeron poco más de US$13 billones. Esto marcó un primer ataque especulativo de proporciones mayúsculas. Como resultado, la banda del tipo de cambio fue ampliada alrededor de 4%, impulsando la paridad con respecto al dólar de $3.10 en enero a $3.27 en abril aunque, de hecho, en marzo, la paridad alcanzó un pico de $3.36.15 La respuesta inmediata de las autoridades fue incrementar significativamente la tasa de interés: ésta pasó de 10.5% en enero a 15.8% en abril, aumentando la presión en el coste de las deudas de los agentes (incluida la del gobierno). De acuerdo con la clasificación de las probabilidades, los inversionistas volvieron a la calma financiera en mayo, sugiriendo que el deslizamiento inicial del tipo de cambio así como el incremento en la tasa de interés fueron exitosos en restaurar la confianza de los agentes. Así, en mayo, las reservas internacionales se mantuvieron estables con respecto al mes anterior.

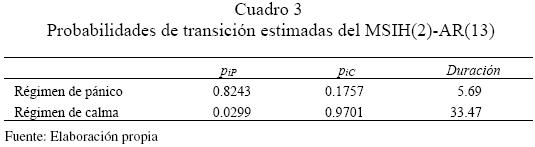

Esta calma, sin embargo, duró solamente seis meses, debido a que, nuevamente, eventos políticos domésticos —esta vez el asesinato del Secretario General de PRI, José Francisco Ruiz Massieu en septiembre— en un proceso de cambio de administración presidencial erosionaron la confianza de los agentes. Adicionalmente, las percepciones de los inversionistas sobre algunos de los fundamentales económicos cambiaron. De esta manera, ahora el nivel del déficit de cuenta corriente y la deuda externa a corto plazo, 6.9% y 9.2% del PIB respectivamente, fueron considerados insostenibles, pese a que esta tendencia se había observado desde inicios de la década de los noventa y en su momento, no obstante, fue vista como un signo positivo del desempeño de la economía. Ante este escenario, y con tasas de interés externas en aumento, la confianza de los agentes sobre el estatus de la economía cambió rápidamente y, en un contexto de libre movilidad de capital, como el que prevalecía, el resultado se reflejó, más temprano que tarde, en una crisis financiera. El cuadro 3 respalda lo anterior al mostrar que las probabilidades de transición del régimen de pánico al régimen de calma (y viceversa) eran altas.

Así, en efecto, como resultado del caos político y de los desequilibrios macroeconómicos, la economía sufrió en noviembre de 1994 otro ingente, y esta vez letal, ataque especulativo. Las reservas internacionales cayeron alrededor de US$5 billones sólo ese mes, evaporándose US$6 billones más el mes siguiente. Es en noviembre, precisamente, cuando las probabilidades cambian otra vez de valores todavía bajos a la unidad. Y es en este mes cuando la crisis inicia debido, principalmente, a la posterior incapacidad del gobierno de sostener el régimen cambiario. En efecto, el régimen cambiario de banda deslizable fue abandonado el 20 de diciembre, devaluándose la moneda, en tan sólo un mes, más de 50% y posteriormente, en los meses subsiguientes prácticamente 100%. Aunado a esto, la tasa de interés fue incrementada sustancialmente, llegando, en su pico más alto, en abril de 1995, a 74.5%.

¿Cuándo y por qué la confianza, y con ella la calma, regresó al sector financiero? El hecho de que la crisis haya durado hasta agosto de 1995 (cuando las probabilidades del régimen de pánico financiero vuelven a valores cercanos a cero) parece indicar que los inversionistas retornaron a la calma gracias a su percepción de que los fundamentales regresarían a niveles considerados adecuados. Es decir, en primera instancia, a la relativa estabilización tanto del tipo de cambio como de la tasa de interés doméstica y, más adelante, a la reducción del déficit en cuenta corriente y de la deuda externa de corto plazo. De esta suerte, el retorno a la calma financiera puede asociarse a tres medidas económicas, anunciadas a comienzos de 1995, destinadas exclusivamente a recuperar la confianza de los inversionistas. En primer lugar, el gobierno garantizó cubrir sus deudas pendientes. Esto fue hecho gracias al enorme rescate financiero (alrededor de US$50 billones) proporcionado por el gobierno de Estados Unidos. En efecto, a principios de enero, el gobierno de este país anunció un rescate inicial de alrededor de US$15 billones y el FMI propuso aportar adicionalmente US$2 billones. Después, a mediados de enero, cuando la crisis estaba empeorando, el gobierno de Estados Unidos incrementó el rescate a US$40 billones y a principios de febrero ofreció US$50 billones. Sin embargo, no fue sino hasta el 22 de ese mes cuando el rescate fue aprobado por el presidente estadounidense Bill Clinton.

La segunda medida relevante tomada por las autoridades mexicanas para recuperar la confianza de los inversionistas fue crear un fondo federal para proteger el ahorro (este instrumento fue conocido como el Fondo Bancario de Protección al Ahorro, FOBAPROA). Esta medida fue tomada esencialmente para rescatar de la quiebra al sistema financiero, en particular a algunos bancos que estaban imposibilitados de cumplir sus deudas denominadas en moneda extranjera.

Finalmente, durante los primeros días de enero, y otra vez en marzo, el gobierno mexicano prometió reforzar las políticas económicas recomendadas por el programa de estabilización del FMI, es decir proseguir con la estrategia de crecimiento neoliberal. Esto implicó continuar el proceso de desregulación financiera y comercial, así como la implementación de políticas monetarias y fiscales contraccionistas, orientadas principalmente a controlar el nivel de precios. Esto es respaldado por Buira (1999, p. 7) cuando señala que "la recesión mexicana fue profunda, pero también breve, gracias a las reformas estructurales emprendidas por México la década anterior... y a la determinación del gobierno mexicano de profundizar todavía más el programa de recuperación económica propuesto por el FMI".

No obstante la trascendencia de dichas medidas, la restauración de la confianza de los agentes, como destacamos, tomó nueve meses y el principio del fin de la crisis financiera comenzó en agosto de 1995 (ver cuadro 2) y no cuando las exportaciones aumentaron significativamente, resultado de la devaluación. Las exportaciones, de hecho, mostraban ya una tendencia creciente, aunque inestable, desde 1988. Esta tendencia se mantuvo ya sin altibajos a partir del segundo semestre de 1994 y hasta finales de 1997. Evidentemente, el crecimiento de las exportaciones, aunado a la reducción de las importaciones resultado de la devaluación, redujo sustancialmente el déficit externo (el déficit en cuenta corriente expresado como proporción del PIB fue de –0.43% en 1995), coadyuvando así a que uno de los fundamentales de la economía se ubicara a un nivel considerado adecuado.

En suma, la evidencia anterior sugiere, por un lado, que efectivamente el fin de la crisis no se debió a un crecimiento significativo de las exportaciones, ya que ellas habían empezado a despuntar de manera importante desde mediados de 1994, es decir, previo a la crisis, sino al retorno de los inversionistas a un estado de calma financiera. En este sentido no fue un hecho objetivo lo que marcó el fin de la crisis. Por el otro lado, el gobierno mexicano tenía efectivamente una política comprometida en un sentido ex–post y, para recuperar la confianza de los inversionistas, una vez iniciada la crisis tuvo que reforzar las medidas neoliberales inicialmente adoptadas. Este hecho no sólo obstaculizó la implementación de políticas alternativas para promover el crecimiento y el desarrollo, sino que orilló al gobierno a adoptar una medida ad hoc a la estrategia neoliberal para prevenir el ciclo negativo de ataques especulativos–crisis financieras. Tal medida consistió en la acumulación de reservas internacionales.16 La lógica detrás de esta estrategia, dicho sea de paso pero no fuera de contexto, consiste en incrementar la liquidez vía reservas internacionales para prevenir el ciclo destacado, convirtiéndose así en una medida precautoria. No obstante, es importante destacar que fue precisamente la liberalización financiera neoliberal la que predispuso a la economía a sufrir una crisis financiera al exponerla a la volatilidad de los flujos de capital. Una estrategia de acumulación de reservas, al no erradicar el origen mismo de la crisis, es entonces poco probable que resulte efectiva en evitar futuros ataques especulativos; adicionalmente, esta estrategia conlleva serios costos reales y potenciales y su implementación resulta seriamente cuestionable cuando se dejan inutilizados recursos para proyectos productivos cuando la economía, al haber sufrido pérdidas del producto al incurrir en una crisis y crecer poco y de manera inestable, está en la mayor necesidad de ellos (ver Cruz y Walters, 2007 y 2008).

Conclusiones

En este trabajo, usando el modelo MS–AR de dos regímenes y el cociente M2/R, mostramos que el inicio y fin (el timing) de la crisis mexicana de 1994–5, la denominada crisis del peso, estuvieron asociados a cambios en la confianza de los inversionistas respecto a alteraciones en su percepción sobre los fundamentales económicos o sobre el ambiente político. Las alteraciones en el sentimiento del mercado respecto al estatus de la economía sólo pudieron materializarse en ataques especulativos gracias a la existencia de libre movilidad de capitales, es decir, la ausencia de control de capitales y restricciones en la convertibilidad de la moneda. Ésta es una característica de las economías en desarrollo que han aplicado la estrategia neoliberal de liberalización financiera.

Así, nuestras estimaciones sugieren que la crisis mexicana inició en noviembre de 1994 con el segundo ataque especulativo de ese año y que la abdicación del régimen cambiario, en diciembre 20, fue el resultado del pánico financiero iniciado el mes anterior debido al caos político y a algunos ingentes desequilibrios macroeconómicos. Las probabilidades estimadas también indican que el pánico financiero duró nueve meses y que no fue sino hasta agosto de 1995 cuando la calma financiera se restableció. El regreso a la calma financiera fue consecuencia directa de las medidas económicas tomadas por el gobierno en el despertar de la crisis. Estos datos permiten sugerir que el timing de la crisis estuvo asociado a cambios en el sentimiento del mercado respecto al estatus de la economía, lo cual es un hecho subjetivo.

Por otra parte, las medidas de política tomadas en el despertar de la crisis estuvieron enfocadas exclusivamente a restaurar la confianza de los inversionistas a través del reforzamiento de la estrategia neoliberal de crecimiento. Este hecho explica por qué no se aplicaron medidas alternas para promover el crecimiento y el desarrollo y la decisión de las autoridades de emprender la acumulación de reservas internacionales como medida precautoria contra el ciclo ataques especulativos–crisis financieras. Irónicamente, sin embargo, fue la mera presencia de la estrategia neoliberal de liberalización financiera la que predispuso a la economía mexicana a sufrir una crisis. Es probable, por lo tanto, que la acumulación de reservas internacionales, independientemente de los altos costos que conlleva, sea en realidad una medida poco efectiva para evitar una nueva crisis financiera.

Lo anterior confirma que, una vez que un país adopta una estrategia neoliberal de liberalización financiera, la autonomía económica es sacrificada en el interés de mantener la confianza de los inversionistas. Esto genera dificultad e incluso imposibilidad para adoptar políticas que persigan metas de desarrollo y crecimiento. El resultado final es que aun cuando una economía es capaz de revertir el pánico financiero, es probable que su crecimiento permanezca en niveles bajos.

Finalmente, la evidencia presentada en este trabajo deja claro que el análisis efectivo de las crisis requiere poner mucha más atención a la evolución de las expectativas de los inversionistas. Alteraciones en los fundamentales o en el ambiente político no necesariamente alteran las expectativas en una forma suave, consistente y predecible.

Agradecimientos

Se agradece el apoyo financiero del proyecto PAPIIT IN306809 para la realización de este trabajo.

Bibliografía

Banco de México (1991). Resumen del Informe Anual, México. [ Links ]

Bird, G. & Rajan, R. (2003). "Too much of a good thing? The adequacy of international reserves in the aftermath of crises". World Economy, 26, pp. 873–891. [ Links ]

Buira, A. (1999). "An alternative approach to financial crises", Essays in International Finance. Princeton University, No. 212. [ Links ]

Calvo, A. & Mendoza, E. (1996). "Mexico's balance–of–payments: a chronicle of a death foretold". Journal of International Economics, 41, pp. 236–264. [ Links ]

Clements, M. y Krolzig, H–M (1998) "A comparison of the forecast performance of Markov–switching and the threshold autoregressive models of US GNP", Econometrics Journal, 1, pp. C47–C75. [ Links ]

Coe, P. (2002). "Financial crisis and the great depression: a regime switching approach". Journal of Money, Credit, and Banking, 34, pp. 76–93. [ Links ]

Cruz, M., Amann, E. & Walters, B. (2006). "Expectations, the business cycle and the Mexican peso crisis". Cambridge Journal of Economics, 30, pp. 701–722. [ Links ]

Cruz, M. & Walters, B. (2008). "Is the accumulation of international reserves good for development?". Cambridge Journal of Economics, 32, pp. 665–681. [ Links ]

Cruz, M. & Walters, B. (2007). "Acumulación de reservas internacionales: costos y alternativas para la economía mexicana durante el período 1995–2004", en José Luis Calva, Coord. Agenda para el Desarrollo, Macroeconomía del crecimiento sostenido, vol. 4, México, UNAM–Porrúa, pp. 77–94, 2007. [ Links ]

Edwards, S. (1998). "The Mexican peso crisis: how much did we know? When did we know it?" The World Economy, 21, 1, pp. 1–30. [ Links ]

Grabel, I. (1996). "Marketing the third world: the contradictions of portfolio investment in the global economy". World Development, 24, 11, pp. 1761–1776. [ Links ]

Hamilton, J. (1989). "A new approach to the economic analysis of non–stationary time series and the business cycle", Econométrica, 57, pp. 357–384. [ Links ]

Hamilton, J. (1994). Time Series Analysis. USA, Princeton University Press. [ Links ]

Ibarra, C. (2004). "Capital flows, exchange rate regime, and macroeconomic performance in Mexico". Investigación Económica, 63, 250, pp. 15–46. [ Links ]

IMF (2002) International Financial Statistics, CD–Rom. [ Links ]

Kaminsky, G., Lizondo, S. & Reinhart, C. M. (1998). "Leading indicators of currency crises". IMF Staff Papers, 45, 1, pp. 1–48. [ Links ]

Krolzig, H–M. (1998). "Econometric modelling of Markov–Switching Vector Autoregressions using MSVAR for Ox". Institute of Economics and Statistics and Nuffield College, Oxford University. [ Links ]

Krolzig, H–M. (1997). Markov–switching Vector Autoregressions. Modeling Statistical Inference, an application to the business cycle analysis. Lecture Notes in Economics and Mathematical Systems 454. Berlin, Springer–Verlag. [ Links ]

Minsky, H. (1986). Stabilizing an unstable economy. USA, Columbia University Press. [ Links ]

Obstfeld, M. (1996). "Models of currency crises with self–fulfilling features". European Economic Review, 40, pp. 1037–1047. [ Links ]

Obstfeld, M. (1994). "The logic of currency crises", Cahiers économiques et monétaries, 43, pp. 189–213. [ Links ]

Rodrik, D. y Subramanian, A. (2008). "Why financial globalization disappointed?", Mimeo, 1–30, (available at: http://rodrik.typepad.com/dani_rodriks_weblog/2008/03/why-did-financi.html). [ Links ]

Ros, J. (2001). "From the capital surge to the financial crisis and beyond: the Mexican economy in the 1990's", en R. French–Davis, Financial crises in "successful" emerging economies. ed., USA ECLAC–Brookings Institution Press, pp. 107–140. [ Links ]

UNCTAD (2003). Trade Development Report. Capital Accumulation, growth and structural change. United Nations, New York y Ginebra. [ Links ]

Los comentarios de los referís de EconoQuantum ayudaron a mejorar significativamente el trabajo. Desde luego quedan excluidos de cualquier error remanente.

1 Un ejemplo de esto está en el discurso "Reflexiones de la crisis de Asia" que ofreció en una Junta Extraordinaria de Jefes de Estado del G–24 en Caracas, Venezuela, en 1998. En dicho discurso, Camdesuss destaca: "... la situación de un país puede ser identificada en la que realmente es únicamente después de que el sentimiento del mercado cambia". El discurso está disponible en http://www.imf.org/external/np/speeches/1998/020798.htm.

2 Por ejemplo, Obstfeld (1994), cuando describe su modelo de segunda generación de crisis de la moneda, argumenta que los ataques especulativos dependen de lo que llama variables endógenas. Estas variables endógenas son básicamente las expectativas del mercado de una devaluación. Las expectativas son un fenómeno eminentemente subjetivo.

3 De hecho, esta crisis dio origen a nuevos argumentos para explicar este tipo de fenómenos, los cuales se plasmaron en los llamados modelos de segunda generación de crisis financieras (ver Obstfeld, 1994, 1996).

4 Tailandia, Indonesia, Corea, Malasia y Filipinas en 1997, Rusia en 1998, Brasil en 1998–99, Turquía en 2001 y Argentina en 2001–02 son una muestra de países que experimentaron crisis financieras. Todos ellos aplicaron la estrategia neoliberal de liberalización financiera.

5 Evidentemente, la demanda por divisas tiene diversas fuentes (el crecimiento del producto, por ejemplo), pero cambios substanciales en ella, y de manera intempestiva, son más probablemente el resultado de alteraciones en las percepciones de los inversionistas respecto al estatus de la economía.

6 Precisar cuál es el nivel adecuado de los fundamentales es algo subjetivo y hasta cierto punto imposible de conocer. En el caso de la economía mexicana, por ejemplo, a pesar del creciente déficit en cuenta corriente registrado desde inicios de la década de los noventa, los inversionistas parecían coincidir en que este fundamental era aceptable, sugiriendo entonces que ése era su nivel adecuado. Por ejemplo, Martín Feldstein, ex asesor presidencial estadounidense y reconocido economista internacional, aseguró, en noviembre de 1991, que los números rojos del déficit comercial de la economía mexicana "son una señal de [su] vigorosa salud y muestra de la voluntad de los capitales por venir a este país" (El Financiero, 10 de noviembre de 1991). Sin embargo, a finales de 1994, los mismos inversionistas percibieron dicho déficit como excesivo (debido sin duda a la disminución de reservas internacionales), con lo que su percepción sobre el estatus de la economía cambió, iniciándose como consecuencia salidas significativas de capital (ver Sección 3).

7 Es importante destacar que, en un contexto de libre movilidad de capital y cambio abrupto del sentimiento del mercado, es de esperarse que los agentes prefieran divisas sobre algún otro activo o bien sencillamente por motivos de liquidez y precaución. En efecto, adquirir moneda extranjera equivale a la misma liquidez que ofrece la moneda doméstica, pero con el añadido de que mediante la esperanza de que sus expectativas se cumplan, esperan proteger e incrementar su patrimonio. En efecto, si, como esperan, eventualmente resulta imposible para el gobierno satisfacer la creciente demanda por divisas, se verá forzado a devaluar, con lo que los agentes habrán garantizado tanto conservar su patrimonio como incrementarlo significativamente.

8 Sin embargo, una extensión del procedimiento para un proceso generalizado AR(k) con N estados sería directo.

9 Si el proceso ingresa al estado 1, pero no hay ninguna posibilidad de regresar alguna vez al estado 2, entonces puede argumentarse que el estado 1 es un estado absorbente, por lo tanto la cadena es reducible. Una cadena irreducible es una en la cual todos los estados se intercomunican. Es posible hablar de esa cadena como recurrente, periódica, etcétera (ver Hamilton, 1994).

10 Para una explicación más detallada del algoritmo EM consultar también, inter alia, Hamilton (1994) y Krolzig (1997, Caps. 6 y 9).

11 La tasa de crecimiento mensual es calculada como 100 * ln (yt/yt–1). El test estadístico ADF para la prueba de la hipótesis nula de que la serie es I(1) contra la alternativa de que es I(0) es –13.08. Esto implica un rechazo de la hipótesis de que la tasa de crecimiento desestacionalizada del cociente M2/R sigue un camino aleatorio al 1 por ciento de confianza.

12 El criterio de información Akaike fue utilizado para seleccionar el número de rezagos.

13 El optimismo económico que había prevalecido desde 1990 fue mejorado por el anuncio del Tratado de Libre Comercio con Estados Unidos y Canadá. Como resultado, las entradas de capital especulativo se multiplicaron de tal forma que, para 1992, México era el segundo mercado emergente en el mundo.

14 De hecho, usando datos trimestrales, el MS–AR no captura dicho cambio en el cociente M2/R. Es decir, las probabilidades estimadas se mantienen cercanas a cero durante dicho periodo.

15 Es importante destacar que, desde 1988, como parte del programa de estabilización, las autoridades mexicanas adoptaron un régimen cambiario semi–fijo, inicialmente un régimen peg y después, a partir de noviembre de 1991, un régimen de banda con piso fijo y techo deslizable (Ibarra, 2004).

16 Las reservas internacionales se han incrementado 417% durante el periodo 1995–2007; es decir, han pasado de US$16.8 billones en 1995 a US$87.1 billones en 2006.