Servicios Personalizados

Revista

Articulo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Accesos

Accesos

Links relacionados

-

Similares en

SciELO

Similares en

SciELO

Compartir

EconoQuantum

versión On-line ISSN 2007-9869versión impresa ISSN 1870-6622

EconoQuantum vol.4 no.2 Zapopan ene. 2008

Artículos

Los beneficios del liderazgo en el mercado de depósitos bancarios: una comparación entre Cournot y Stackelberg

Antonio Ruiz–Porras*1

Departamento de Métodos Cuantitativos. Universidad de Guadalajara, CUCEA. Periférico Norte 799, Núcleo Universitario Los Belenes, 45100, Zapopan, Jalisco, México. Tel: ++ (52) (33) 3770 3300, Ext. 5291. Fax.: ++ (52) (33) 3770 3300, Ext. 5227. Email: *starp2000@yahoo.com

Resumen

Analizamos los efectos del liderazgo en la banca cuando existe competencia oligopólica en el mercado de depósitos. Estos efectos los evaluamos comparando el desempeño de sistemas bancarios que sólo difieren en sus interacciones estratégicas. Específicamente, comparamos los resultados asociados a estrategias de tipo Cournot y Stackelberg (estrategias de competencia simétrica y líder–seguidor). Nuestros principales hallazgos sugieren que hay beneficios privados y sociales asociados al liderazgo. Los resultados sugieren que éste induce altos niveles de depósitos, de retornos y de consumo para los depositantes de largo plazo. Más aún, el liderazgo induce una mayor estabilidad financiera y eficiencia en la banca.

Palabras clave: bancos, liderazgo, depósitos, beneficios, estabilidad.

Abstract

We analyze the effects of leadership in banking when oligopolistic competition exists in the market of deposits. We assess such effects by comparing the performance of banking systems that only differ on their strategic interactions. Specifically, we compare the outcomes associated to strategies of the Cournot and Stackelberg types (symmetric competition and leader–follower strategies). Our main findings suggest that there are private and social benefits associated to leadership. The results suggest that it induces high levels of deposits, of returns and of consumption for long–term depositors. Moreover, leadership induces a greater financial stability and efficiency in banking.

Keywords: banks, leadership, deposits, benefits, stability.

Introducción

El liderazgo es uno de los temas que ha despertado mayor interés desde la antigüedad. El desempeño y desarrollo de las firmas, sociedades y organizaciones no puede explicarse sin referirse a éste de una u otra manera. En el ámbito financiero es común atribuir los éxitos y fracasos de los intermediarios a la existencia de liderazgos bien o mal conducidos. Paradójicamente, el liderazgo "es uno de los fenómenos más observados en la Tierra y uno de los menos comprendidos" [Bennis y Nanus (1985:4)]. De hecho, los estudios formales sobre el liderazgo en las firmas apenas tienen origen en el siglo XX.

El liderazgo se define como una relación de influencia recíproca, o interdependencia, que ocurre entre los líderes y sus seguidores mediante la cual las dos partes pretenden llegar a resultados que reflejen los propósitos que comparten [Daft (2005)]. En la teoría microeconómica, el liderazgo se analiza con modelos de interacción estratégica donde hay asimetrías en los tiempos de decisión. Las firmas líderes son quienes primero toman decisiones para maximizar ganancias. Las firmas seguidoras son aquéllas que, con base en las decisiones de las líderes, toman decisiones para conseguir, también, dicho objetivo.

En este artículo investigamos los efectos teóricos del liderazgo en la banca cuando existe competencia oligopólica en el mercado de depósitos. Para ello desarrollamos un análisis microeconómico de la banca para sugerir respuestas a las siguientes preguntas: ¿Cómo se puede modelar el liderazgo en los mercados de depósitos bancarios? ¿Cuáles son los efectos del liderazgo sobre los depositantes y el desempeño de la banca? ¿Cómo se compara la rentabilidad y eficiencia de los sistemas bancarios en la ausencia y presencia de liderazgos? ¿Se deben o no fomentar los liderazgos bancarios?

Este análisis lo consideramos de interés en virtud de la escasez de estudios económicos sobre el liderazgo en la banca.2 Hasta donde sabemos, no hay trabajos teóricos publicados sobre el tema.3 Empíricamente, los estudios sobre la competencia bancaria y sus estrategias, como el liderazgo, son escasos debido a las características únicas de los bancos. Éstas incluyen, entre otras, la naturaleza intangible, y no monetariamente cuantificable, de los productos bancarios y la particular estructura financiera bancaria conformada por pasivos líquidos y activos no líquidos [Heffernan (2005)].

El análisis del liderazgo en los bancos es también relevante desde una perspectiva teórica debido a que casi no existen modelos microeconómicos orientados a los mercados de insumos. En la banca, el buen funcionamiento de los mercados de insumos (como los de depósitos) es de interés debido a que éstos sustentan los procesos de ahorro, inversión y estabilidad financiera de las economías. Sin embargo, y paradójicamente, raros son los estudios para el análisis de estos mercados. 4 Más aún, los modelos tradicionales sobre el liderazgo se centran en firmas no financieras que compiten en mercados de productos.

Metodológicamente, el estudio se desarrolla con dos modelos bancarios construidos con base en el enfoque de la organización industrial. En éstos, los bancos maximizan ganancias en un contexto de competencia oligopólica en el mercado de insumos, barreras a la entrada e interdependencia estratégica. La competencia se asume en cantidades y, por tanto, las variables de decisión son los depósitos bancarios. El primer modelo se basa en un juego de decisiones simultáneas, con bancos idénticos, de tipo Cournot. El segundo se basa en un juego secuencial, con relaciones líder–seguidor, de tipo Stackelberg.

Nuestros modelos asumen que en el mercado de depósitos hay un oligopolio de bancos interdependientes que reaccionan óptimamente a su entorno. En ambos modelos, los bancos maximizan ganancias fijando la demanda de depósitos en el mercado de insumos, dada una oferta de los depositantes. Adviértase que esta forma de maximizar ganancias difiere de la empleada en los modelos tradicionales de Cournot y Stackelberg. En estos últimos, las firmas maximizan ganancias fijando la oferta de bienes en el mercado de productos, dada una demanda de los consumidores.

Los modelos bancarios se enmarcan en el trabajo de Diamond y Dybvig (1983). En este último modelo se explican los equilibrios bancarios (periodos de estabilidad o de crisis financieras), en términos de las conductas de depositantes expuestos a choques idiosincráticos de liquidez. Estas conductas dependen parcialmente de los retornos de los depósitos de largo plazo. Sin embargo, dichos retornos y la forma de competencia que los determina son exógenos en el modelo. En consecuencia, los equilibrios bancarios no se explican con base en las conductas de los bancos.

Nuestros modelos muestran cómo las conductas competitivas de los bancos determinan dichos retornos y cómo estos últimos influyen en los equilibrios y el desempeño global del sistema bancario. El análisis se centra en la evaluación y comparación de diversos indicadores de desempeño bancario para ambos modelos. En este contexto, y por simplicidad, en ambos modelos asumimos que en el sistema bancario hay sólo dos bancos que compiten por depósitos. Además, y por complementariedad, adoptamos los supuestos de Diamond y Dybvig sobre la conducta de los depositantes bancarios.

Analíticamente, nuestros modelos nos permiten hallar expresiones sencillas para evaluar y comparar los efectos de las conductas de los bancos. Concretamente, estas expresiones nos permiten estimar los depósitos y ganancias en el sistema bancario, los retornos para los depositantes de largo plazo y las condiciones que determinan los equilibrios bancarios. Asimismo, estas expresiones nos permiten analizar los efectos de los préstamos de largo plazo, el factor de descuento de los depositantes y la oferta de depósitos en las decisiones bancarias óptimas.

Los resultados del análisis microeconómico nos sugieren que hay beneficios económicos asociados al liderazgo en la banca. Específicamente, estos resultados sugieren que el liderazgo induce altos niveles de depósitos, de retornos y de consumo para los depositantes de largo plazo, así como una mayor estabilidad financiera y eficiencia en la banca. Los resultados también muestran que incrementos en el retorno de los préstamos, los factores de descuento y en las proporciones de depositantes de largo plazo, generan beneficios económicos privados y sociales cuando existe competencia en cantidades. Además, los resultados muestran que la "propiedad de la independencia" no se cumple.5

Teóricamente, las contribuciones del análisis se inscriben en las literaturas sobre el análisis económico del liderazgo y sobre la relación entre la organización industrial de los bancos y la fragilidad financiera. La primera contribución se refiere al estudio de los efectos del liderazgo en el mercado de depósitos y la complementación de los análisis que justifican las prácticas de administración y regulación de riesgos bancarios.6 La segunda se refiere al estudio comparativo de las interacciones estratégicas y los determinantes de la fragilidad bancaria. Los estudios sobre la organización industrial en la banca rara vez abordan esta perspectiva. 7

Una tercera contribución se ubica en la complementación de las investigaciones que estudian la conducta de los depositantes en un contexto de fragilidad financiera. Particularmente, nuestro análisis de la conducta de los bancos complementa el análisis de la conducta de los depositantes realizado por Adao y Temzelides (1998). En éste, ellos analizan las condiciones que hacen que los agentes depositen o no en bancos que ofrecen diferentes retornos en un ambiente similar al de Diamond y Dybvig. Asimismo, también muestran las dificultades teóricas para implementar un contrato eficiente para los depositantes.

El artículo se organiza en siete secciones. La sección 2 revisa la literatura a fin de contextualizar el análisis. La sección 3 describe el marco de Diamond y Dybvig (1983). La sección 4 introduce estrategias Cournot con bancos simétricos y resuelve el modelo. La sección 5 resuelve el modelo cuando hay estrategias Stackelberg y relaciones líder–seguidor. La sección 6 incluye los análisis de estática comparativa y se compara el desempeño de ambos modelos. La última sección sintetiza y discute los resultados. En los apéndices se incluyen los cálculos matemáticos que sustentan los análisis.

El análisis económico del liderazgo en la banca

El análisis de la interacción estratégica de las firmas es uno de los pilares de la organización industrial tradicional. Paradójicamente, esto no ocurre necesariamente así en la microeconomía bancaria debido a las particularidades que caracterizan a los intermediarios financieros. De hecho, la mayoría de los estudios sobre las interacciones estratégicas de los intermediarios se centran en marcos competitivos de tipo Bertrand o Cournot, o bien en contextos de equilibrio general walrasiano.8 En consecuencia son análisis relativamente limitados para analizar el liderazgo en la banca.

Teóricamente, el análisis del liderazgo se inserta dentro de los estudios que evalúan los efectos de la conducta estratégica de las firmas en mercados oligopólicos [Varian (2003)]. En estos estudios, usualmente, las decisiones estratégicas se dan en precios y en cantidades en los mercados de productos. Los equilibrios asociados a cada tipo de liderazgo suelen ser distintos y los contextos económicos en que predominan uno u otro también suelen serlo. Así, el contexto del liderazgo en precios involucra señalamientos de referencia, mientras que el liderazgo en cantidades involucra elecciones de capacidad.

En la banca, el liderazgo usualmente se asume en cantidades en concordancia con el modelo Monti–Klein de la firma bancaria.9 El liderazgo en cantidades ocurre cuando existen pocas firmas sirviendo a muchos consumidores, cuando hay asimetrías en los tiempos de decisión, cuando hay productos homogéneos o diferenciados y cuando existen barreras a la entrada en la industria [véase Baye, (2003)]. Estas condiciones suelen cumplirse en los mercados de insumos y productos bancarios. De hecho, los escasos análisis del liderazgo que existen suelen analizar la relación entre estos mercados.

Los estudios teóricos sobre el liderazgo bancario muestran que la llamada "propiedad de la independencia", separability property, es de aplicabilidad limitada. Esta propiedad afirma que las decisiones óptimas en los mercados de productos e insumos bancarios son independientes unas de las otras. Una implicación asociada a ésta es que la mayoría de las prácticas de administración y regulación de riesgos bancarios son innecesarias. En consecuencia, los estudios que asumen que existe liderazgo en la banca se usan para justificar dichas prácticas [véase Toolsema y Schoonbeek (1999) y Dvorak (2005)].

Los estudios empíricos que existen sobre el liderazgo en la banca son metodológicos y con propósitos regulatorios. Así, Spiller y Favaro (1984) muestran que en el sistema bancario uruguayo hay liderazgos en cantidades y cuantifican los efectos de reducciones en las barreras a la entrada a dicho mercado.10 Otro trabajo es el de Melnik, Shy y Stenbacka (2005), quienes desarrollan una medida de liderazgo en los mercados con propósitos de regulación bancaria. Cabe mencionar que ambos estudios se centran en los mercados de préstamos bancarios y, por tanto, no analizan los mercados de insumos.

Es de hacer notar que los estudios bancarios anteriores no se enfocan en el análisis de los mercados de insumos, como el de depósitos. Estos mercados se caracterizan por fallos que justifican el interés público y privado. Entre estos fallos se incluyen el poder de mercado, las externalidades financieras y la información asimétrica. Particularmente, la necesidad de garantizar la estabilidad bancaria se vincula directamente con la existencia de externalidades. Por esta razón, los estudios clásicos sobre la fragilidad bancaria se enfocan en el análisis de los mercados de depósitos [véase Diamond y Dybvig (1983)].

Los análisis sobre el liderazgo bancario deben considerar la existencia de fallos en el mercado de depósitos. En la banca, el buen funcionamiento de estos mercados es relevante porque los mismos sustentan los procesos de ahorro, inversión y estabilidad financiera de las economías. Esta consideración es la que nos provee la motivación y los lineamientos de la investigación teórica que se desarrolla en las secciones siguientes. Más aún, nos contextualiza a la misma dentro de la literatura microeconómica del liderazgo en la banca y lo diferencia con respecto a los estudios existentes.

El marco de Diamond y Dybvig y la conducta de los bancos

Supongamos que en la economía hay tres periodos T = 0, 1, 2 y un bien homogéneo que puede consumirse o invertirse. En dicha economía existe un continuo de agentes dotados de una unidad de dicho bien en el periodo T = 0. Este bien ha de consumirse en los periodos T = 1 y T = 2. Hay dos tipos de agentes: Los de corto plazo, "tempraneros", que consumen en T = 1 y los de largo plazo, "maduros", que consumen en T = 2. El consumo del bien depende de requerimientos de liquidez de los agentes, que en T = 0 son desconocidos. Así, ex ante, los agentes son idénticos.

El consumo de los agentes determina su utilidad. Los agentes tempraneros tienen una función de utilidad u (c1) y los agentes maduros una función ρu (c2) (donde ρ < 1 es un factor de descuento). Estas funciones son estrictamente cóncavas y doblemente diferenciables. Sin embargo, dado que en T = 0 los agentes ignoran su tipo, ellos toman sus decisiones con base en la utilidad esperada asumiendo con probabilidad Θ que serán tempraneros y con probabilidad 1 – 0 que serán maduros. Así, la utilidad esperada de un agente es EU = Θu (c1) + (l –Θ) ρu (c2). 11

Las formas de inversión disponibles en el sistema bancario determinan el consumo de los agentes que usan los servicios bancarios (depositantes). Asumimos que existen dos formas de inversión. La primera es una inversión de corto plazo que permite transferir el bien de un periodo a otro sin ningún costo. La segunda es una inversión en depósitos de largo plazo, sin riesgo, que ofrece un retorno de R > 1 unidades en T=2, pero cuyo rendimiento es nulo si se liquida en T=1. La decisión de los agentes en cuanto a las formas de invertir (y consumir) se toma en el periodo T=0.

Los depósitos de largo plazo permiten a los bancos otorgar préstamos para financiar inversión productiva de largo plazo que no conlleva riesgo. Estos préstamos otorgan al banco un retorno fijo rP> R. Su principal característica es que son completamente ilíquidos en el corto plazo. Así, el balance general de los bancos se integra por activos no líquidos y pasivos líquidos. Esta caracterización de la estructura financiera de los bancos explica la fragilidad financiera de éstos y, eventualmente, la necesidad de prácticas de administración de riesgos bancarios.

Diamond y Dybvig hallan la solución óptima para las decisiones de los agentes mediante un contrato bancario de depósitos a la vista definido como sigue: A cambio de un depósito de una unidad en el periodo T=0, los depositantes obtienen una cantidad c1* en el periodo T=1 o c2* en el periodo T=2. Estas cantidades conforman la asignación óptima para el siguiente problema de optimización:

(1)

Maxc1, c2 EU = Θu (c1) + (1+ Θ) ρu (c2)

s.a

donde la segunda expresión es la restricción presupuestal esperada del agente.

Económicamente, el problema de optimización asume que los bancos proveen a los agentes de un seguro contra choques idiosincráticos de liquidez que afectan a sus necesidades de consumo. Matemáticamente, la solución óptima de dicho problema (c2*, c2*), satisface la condición de primer orden:

ρRu' (c2) = u' (c1)12

Esta condición puede reescribirse como:

(2)

En adelante, a esta condición la denominaremos como la condición de equilibrio del sistema bancario.

Ahora calculemos la asignación óptima y la condición de equilibrio para un caso específico: Supongamos que la función de utilidad de los agentes es logarítmica u(ci) = ln(ci). Así, la función esperada de utilidad es EU = Θ ln (c1) + (1–Θ) ρln(c2). Dada esta función, la solución óptima satisface la condición de primer orden c2* = ρRc1*. Si sustituimos a c2* en la restricción presupuestal esperada del agente, ocurre que  . Si ahora sustituimos a c1*en la condición de primer orden ocurre que

. Si ahora sustituimos a c1*en la condición de primer orden ocurre que  . Así, la condición de equilibrio queda como

. Así, la condición de equilibrio queda como .

.

En general, la condición de equilibrio permite determinar si los bancos son capaces o no de cumplir sus obligaciones contractuales. En este contexto, las previsiones de los depositantes sobre la confiabilidad bancaria son de vital importancia. Por ejemplo, si un agente maduro considera que el banco cumplirá con sus obligaciones, él puede elegir entre retirar c2*en T=2 o retirar c1* en T=1 y almacenar el bien hasta T=2. Bajo estas circunstancias, él siempre elegirá retirar en T=2 cuando W ≥ 1.13 Adviértase que, en esta situación, el banco cumple sus obligaciones con todos los depositantes.

La condición de equilibrio no sólo es un indicador de la capacidad de los bancos para cumplir con sus obligaciones. También es un indicador, para los agentes maduros, en torno a la conveniencia de mantener sus depósitos en el largo plazo. Adviértase que la condición es igual a la razón de utilidades marginales del consumo de los agentes. El que ocurra que W ≥ 1, indica que el consumo de los agentes maduros será mayor que el de los tempraneros. En consecuencia, mientras el indicador no sea inferior a uno, los agentes maduros tendrán incentivos para consumir en T=2.

La estabilidad o inestabilidad del sistema bancario depende de la conducta de los depositantes de largo plazo (agentes maduros). Si ellos confían en su banco y W ≥ 1, hay un equilibrio eficiente con estabilidad financiera. Sin embargo, si éstos no confían o bien ocurre que W < 1, para éstos resulta racional retirar sus depósitos. Esto es, ocurre una situación en donde los agentes tempraneros y maduros retiran simultáneamente sus depósitos quebrando con ello al banco.14 Esta situación, denominada como corrida bancaria, es una situación de equilibrio ineficiente.

La conducta de los agentes maduros y la condición de estabilidad determinan el tipo de equilibrio, en estrategias puras, prevaleciente en la banca. La conducta de los depositantes depende de la seguridad que éstos tengan en el banco con respecto a su capacidad para cumplir con sus obligaciones contractuales. La condición de equilibrio depende de los retornos ofrecidos a los depositantes de largo plazo. Estos retornos dependen de la estructura del mercado prevaleciente a la banca. Así, los equilibrios dependen tanto de los agentes como de los bancos.

Diamond y Dybvig (1983) asumen que el retorno de largo de los depósitos de largo plazo, R, es una variable exógena. Esto implica que los bancos tienen una conducta meramente pasiva. Un supuesto más realista es que los bancos reaccionan óptimamente ante cambios en el entorno bancario. Específicamente, aquí suponemos que existe competencia oligopólica en cantidades por los insumos bancarios (depósitos). Este supuesto nos permitirá analizar las conductas e interdependencias bancarias y sus efectos en el mercado de depósitos plazo y los equilibrios bancarios.

El enfoque de la organización industrial nos permite analizar los efectos de diferentes conductas de los bancos en mercados oligopólicos. Estas conductas son importantes porque definen las estrategias de competencia en el mercado y, eventualmente, los depósitos ofrecidos en el sistema bancario. Esta consideración nos hace redefinir el retorno de los depósitos y la condición de equilibrio en términos de la cantidad total de depósitos. Así ocurre que R = R(D) y W = W(D). En este contexto, la conducta de los bancos contribuye activamente a determinar los equilibrios bancarios.

Las diferentes conductas tienen efectos sobre los indicadores de desempeño del sistema bancario (los depósitos, sus retornos de largo plazo, la condición de equilibrio y las ganancias bancarias). Estos efectos conllevan al reconocimiento de situaciones de interdependencia estratégica entre los bancos. Los modelos tradicionales de Cournot y Stackelberg modelan dos formas concretas de estas interdependencias en el mercado de productos. En las secciones siguientes mostramos dos variaciones de dichos modelos para analizar los efectos del liderazgo en la banca.

Competencia Cournot con bancos simétricos

Supongamos que en la economía descrita anteriormente, los bancos maximizan sus ganancias de largo plazo. Concretamente, en el periodo T = 0, cada banco elige y asigna la cantidad de depósitos que le retribuirán beneficios en T = 2. Así, la cantidad total de depósitos bancarios se determina de acuerdo a las condiciones de competencia en el mercado. Además, dados los supuestos con respecto a los agentes con funciones de utilidad logarítmica y al contrato bancario, los bancos deberán almacenar Θ c1* de los depósitos de cada agente y utilizar el resto para financiar inversión productiva.15

En el modelo de Cournot modificado, cada banco elige la cantidad de depósitos que le permite maximizar sus ganancias dadas sus creencias acerca de las decisiones de los otros bancos. Por simplicidad, analizamos el caso en donde sólo existen dos bancos, i y j. En este contexto, el programa de maximización de largo plazo del banco i es:

Max Di πi = rP (1 – Θc1*) Di– (1 – Θ) c2* Di

donde rP (1 – Θc1*) Di son los ingresos asociados a los préstamos otorgados en el periodo T= 0,16 y (l–Θ)c2* Di los costos de largo plazo.17

El problema de optimization se simplifica si se consideran los supuestos en torno a la utilidad de los agentes. Adviértase que los bancos sólo les pagarán a los agentes tempraneros y maduros la asignación óptima (c2*, c2*) cuando ocurra un equilibrio eficiente. Si consideramos que los agentes tienen una función de utilidad logarítmica y que los consumos óptimos pueden expresarse en función de los parámetros de Diamond y Dybvig, ocurre que podemos reescribir el problema de maximización como:

(3)

La condición de primer orden y la oferta de depósitos en el mercado permiten determinar la función óptima del banco i y las cantidades óptimas de depósitos. Si suponemos una función de oferta de depósitos lineal oferta de depósitos lineal R(D) = a + b (Di + Dj), donde a, b > 0 y constantes; ocurre que la función de reacción es  . Asumiendo simetría, la cantidad de depósitos óptima de cada banco es

. Asumiendo simetría, la cantidad de depósitos óptima de cada banco es  . Así, el total de depósitos cuando existe competencia Cournot, D*C = D*i + D*j, es:

. Así, el total de depósitos cuando existe competencia Cournot, D*C = D*i + D*j, es:

(4)

Teóricamente es importante hacer notar que la expresión (4) muestra que las decisiones bancarias óptimas no son separables. Esto debido a que las decisiones en el mercado de depósitos dependen de los retornos prevalecientes en el mercado de préstamos. En consecuencia, en el modelo bancario con competencia de tipo Cournot, la propiedad de la independencia no se cumple. Así, en el modelo se justifican las prácticas de administración y regulación de riesgos bancarios con base en la existencia de riesgos idiosincráticos de liquidez.

Adicionalmente, el total de depósitos en el sistema bancario nos permite determinar el retorno de los depósitos de largo plazo y el valor de la condición de equilibrio. El retorno se obtiene sustituyendo (4) en la función de oferta. La condición de equilibrio se obtiene tras sustituir (4) en la tasa marginal de sustitución de consumo, (2). Así, en el periodo T = 0, cuando existe competencia Cournot y bancos simétricos, los retornos ofrecidos para los agentes maduros y la condición de equilibrio son:

(5)

(6)

Los beneficios privados asociados a las actividades de intermediación de los bancos se pueden evaluar con los depósitos totales y el retorno de los depósitos. Éstos se evalúan sustituyendo (4) y (5) en la función de beneficios, (3). Esto es equivalente a sumar las ganancias de los bancos simétricos. Así ocurre que el total de ganancias en el sistema bancario cuando existe competencia Cournot es:

(7)

Finalmente, es posible calcular los consumos óptimos de los agentes en función de las condiciones de competencia oligopólica tipo Cournot en el mercado de depósitos. Si se sustituye (5) en la asignación óptima de consumo(c2*, c2*), dados los supuestos sobre la utilidad logarítmica de los agentes, ocurre que:

(8)

(9)

Competencia Stackelberg con un banco líder y otro seguidor

En esta sección se modifican las interacciones estratégicas en el sistema bancario a fin de analizar los efectos del liderazgo. Supongamos ahora que en el sistema bancario hay un banco "líder", L, que establece primero su cantidad de depósitos en el mercado considerando que existe un banco "seguidor", F. Este último toma sus decisiones para maximizar sus ganancias tras la decisión del líder. En este contexto, el líder es consciente de que sus decisiones y las del seguidor son interdependientes. Por esta razón, las decisiones del líder consideran, ex ante, las reacciones óptimas del seguidor.

El reconocimiento de interdependencias modifica la forma de maximizar las ganancias. Nuevamente analizamos el caso en donde sólo existen dos bancos, una función de oferta de depósitos lineal y agentes con funciones de utilidad logarítmicas. En este contexto, el banco líder considera que el banco seguidor desea maximizar sus ganancias de largo plazo en el periodo T = 0. Así, el problema de optimización del seguidor se define como:

(10)

donde R(D) = a + b (DL + DF ).

La maximización de las ganancias de largo plazo del seguidor se realiza bajo el supuesto que la decisión óptima del banco líder DL*, será dada con anticipación. Este supuesto se refleja en la función de reacción óptima del banco F. Dicha función, que vincula la decisión óptima del banco seguidor con las decisiones del banco "líder", se obtiene mediante las condiciones de primer orden. Así, la función queda como:

(11)

Analíticamente, esta función formaliza la interdependencia económica entre las decisiones del líder y el seguidor.

La interdependencia asociada a las relaciones líder–seguidor modifica el problema de maximization del líder. Concretamente, origina que la función de reacción del seguidor, (11), actúe como una restricción adicional para el líder. En consecuencia, el problema de maximización de ganancias del líder en el periodo T = –1,18 queda como:

(12)

s.a

DF (DL)

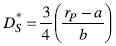

Las condiciones de primer orden del problema de optimización del líder permiten determinar las cantidades óptimas de depósitos en la banca. Concretamente, la cantidad de depósitos óptima del banco líder  es. Sustituyendo dicha cantidad en (11) se obtiene que la cantidad óptima de depósitos del seguidor

es. Sustituyendo dicha cantidad en (11) se obtiene que la cantidad óptima de depósitos del seguidor  . Así, el total de depósitos bancarios cuando existe competencia Stackelberg, DS* = DF* + DL*, es:

. Así, el total de depósitos bancarios cuando existe competencia Stackelberg, DS* = DF* + DL*, es:

(13)

La cantidad total de depósitos en el sistema bancario nos confirma que la propiedad de la independencia no se cumple y nos permite calcular el retorno de los depósitos de largo plazo y el valor de la condición de equilibrio. Éstos se calculan de manera similar a como se hizo en la sección anterior. Así, en el periodo T = 0, los retornos para los agentes maduros y el valor de la condición de equilibrio, cuando existe competencia de tipo Stackelberg, son los siguientes:

(14)

(15)

Nuevamente, los beneficios privados asociados a las actividades de intermediación de los bancos evalúan como se hizo anteriormente. Así ocurre que el total de ganancias en el sistema bancario cuando existe competencia Stackelberg es:

(16)

Finalmente, y de manera análoga a como se hizo en la sección anterior, es posible calcular los consumos óptimos de los agentes en función de las condiciones de competencia oligopólica tipo Stackelberg en el mercado de depósitos. Así, si se sustituye (14) en la asignación óptima de consumo (c2*, c2*) ocurre que:

(17)

(18)

Estática comparativa y análisis comparativo entre modelos

En esta sección mostramos la estática comparativa y el análisis comparativo de ambos modelos bancarios. La estática comparativa nos permite estimar los efectos de variaciones en los parámetros sobre las decisiones óptimas y los equilibrios bancarios. El análisis comparativo nos permite evaluar los efectos del liderazgo en el mercado de depósitos. Estos efectos se estiman mediante expresiones analíticas que resultan de la diferenciación y resta de los resultados de cada modelo. Afortunadamente, la sencillez de estas expresiones nos permite estudiar dichos efectos de manera clara y concreta.

El análisis de estática comparativa nos muestra que los efectos de variaciones en los parámetros son similares en ambos modelos bancarios (véanse los apéndices A y B). Así, un incremento en los retornos de los préstamos aumenta el total de depósitos y ganancias bancarias, el retorno de los depósitos de largo plazo, el indicador de la condición de equilibrio y el consumo de los agentes maduros. Un incremento en el factor de descuento también aumenta las dos últimas variables y reduce el consumo de los agentes tempraneros. Un incremento en los parámetros de la oferta de depósitos reduce el total de éstos, así como las ganancias bancarias.

La interpretación económica de los resultados nos sugiere que el incremento en los retornos de los préstamos bancarios, rP , conlleva beneficios económicos privados y sociales. Los beneficios privados están asociados al incremento de las ganancias de los bancos, de la cantidad de depósitos y al mayor retorno y consumo para los depositantes de largo plazo. Estos efectos se deducen de evaluar que

Los beneficios sociales están asociados a la mayor estabilidad financiera del sistema bancario. Ésta se puede evaluar con base en que

El análisis también nos muestra que la reducción de los parámetros de la oferta de depósitos o de los agentes tempraneros y el incremento del factor de descuento conllevan beneficios económicos en el sistema bancario. Los beneficios privados están asociados al incremento de las ganancias bancarias y de los depósitos disponibles. Esto ocurre porque

Los beneficios sociales están asociados a la mayor estabilidad del sistema bancario cuando el factor de descuento aumenta. Adviértase que

El consumo óptimo de los agentes también es afectado por las variaciones de los parámetros en ambos modelos bancarios. Concretamente, el análisis muestra que el consumo de los agentes tempraneros disminuye cuando aumentan la proporción de éstos y el factor de descuento.

Adviértase que  . En lo que corresponde a los agentes maduros, su consumo aumenta cuando disminuye la proporción de agentes tempraneros o cuando aumenta el factor de descuento. Esto ocurre debido a que

. En lo que corresponde a los agentes maduros, su consumo aumenta cuando disminuye la proporción de agentes tempraneros o cuando aumenta el factor de descuento. Esto ocurre debido a que

El análisis comparativo, por otra parte, nos sugiere que los sistemas bancarios en donde predominan conductas de tipo Stackelberg tienen ventajas económicas con respecto a aquéllos donde predominan las de tipo Cournot. Los indicadores de desempeño muestran que D*S > D*C, R (D*S) > R (D*C), π (D*S) < π (D*C), W (D*S) > W (D*C) y c*2(D*S) > c*2(D*C). 19 Así, cuando existe una institución líder en el mercado, los depósitos y retornos de largo plazo, así como el indicador de estabilidad y el consumo de los agentes maduros son mayores.20 Más aún, las ganancias totales son menores. Este último resultado, usualmente, se asocia a una mayor eficiencia económica.

Estos resultados nos muestran que hay efectos comunes asociados al liderazgo y a la competencia en cantidades. Adviértase que, en los modelos tradicionales de la firma y en los modelos bancarios aquí expuestos, cuando existen relaciones líder–seguidor, las cantidades son mayores y las ganancias totales menores que cuando existe competencia simétrica.21 En los modelos tradicionales esto ocurre porque los precios de los productos son menores. En los modelos bancarios esto ocurre debido a que los costos de los insumos (los retornos de los depósitos de largo plazo) son mayores.

Finalizamos indicando que nuestros hallazgos sugieren que hay beneficios económicos asociados al liderazgo en el mercado de depósitos bancarios. Los resultados sugieren que éste induce relativamente altos niveles de depósitos, de retornos y de consumo para los depositantes de largo plazo, así como una mayor estabilidad financiera y eficiencia en la banca. Además, los resultados también nos muestran que incrementos en el retorno de los préstamos, los factores de descuento y en las proporciones de agentes maduros generan beneficios económicos cuando existe competencia en cantidades. Finalmente, otro resultado del análisis es que la propiedad de la independencia no se cumple.

Conclusiones y discusión

En este artículo hemos analizado los efectos del liderazgo cuando existe competencia oligopólica en la banca. El análisis se desarrolla mediante la construcción de dos sencillos modelos bancarios basados en el enfoque de la organización industrial. Estos modelos se usan para estudiar cómo distintas interacciones estratégicas afectan los resultados y el desempeño bancarios cuando los bancos actúan como "fondos de liquidez" para los depositantes. Esto con la finalidad de sugerir conductas de competencia deseables desde un punto de vista económico.

El análisis se fundamenta en el supuesto de que hay un oligopolio de bancos interdependientes que reaccionan óptimamente a su entorno. En este trabajo, las interdependencias bancarias dependen de las estrategias competitivas prevalecientes en el mercado de depósitos. Las estrategias estudiadas son de tipo Cournot y Stackelberg. El estudio se desarrolla evaluando y comparando el desempeño de sistemas bancarios que sólo difieren en sus formas de interacción estratégica. Éste incluye los análisis de estática comparativa y el análisis comparativo de los modelos.

Teóricamente, las contribuciones del análisis microeconómico se han enfocado en tres áreas: La primera se refiere al estudio de los efectos del liderazgo en el mercado de depósitos y la complementación de los análisis que justifican las prácticas de administración y regulación de riesgos bancarios. La segunda se refiere al estudio comparativo de las interacciones estratégicas y los determinantes de la fragilidad bancaria. Una tercera área se ubica en la complementación de las investigaciones que estudian la conducta de los depositantes en un contexto de fragilidad financiera.

Las conclusiones del estudio sugieren que hay beneficios económicos asociados al liderazgo. Los indicadores de desempeño sugieren que el liderazgo induce altos niveles de depósitos, de retornos y consumo para los depositantes de largo plazo, así como una mayor estabilidad financiera y eficiencia en la banca. Los resultados también muestran que incrementos en el retorno de los préstamos, los factores de descuento y en las proporciones de depositantes de largo plazo (agentes maduros), generan beneficios económicos privados y sociales cuando existe competencia en cantidades. Además, los resultados muestran que la propiedad de la independencia no se cumple.

El análisis desarrollado tiene implicaciones teóricas y de política económica y financiera: Una primera implicación es que la información es fundamental en los sistemas bancarios. Los beneficios económicos del liderazgo tienen su origen en la información que el líder usa y provee al mercado (oferta de depósitos, agentes y seguidores). Si esto es así, las políticas de fomento a la competencia financiera deberían promover la transparencia en los mercados. Sin duda alguna, en la presencia de asimetrías de información, creemos que los beneficios del liderazgo en la banca estarán acotados.

Una segunda implicación se refiere a la justificación de las prácticas de administración y regulación de riesgos bancarios. Ello debido a que, en ambos modelos microeconómicos, el incumplimiento de la propiedad de la independencia se asocia a la existencia de riesgos idiosincráticos de liquidez de los depositantes bancarios. Así, nuestros resultados concuerdan con algunos estudios que sostienen que los riesgos de liquidez y los liderazgos bancarios pueden justificar dichas prácticas [véanse, respectivamente, los estudios de Dermine (1986) y de Toolsema y Schoonbeek (1999) y Dvorak (2005)].

Una tercera implicación del análisis se refiere a la necesidad de impulsar los liderazgos en los mercados de depósitos bancarios bajo condiciones reguladas. La justificación de hacerlo estaría dada en términos del fomento a la estabilidad y eficiencia financieras. Adviértase que el buen o mal desempeño de los bancos no sólo afecta a los depositantes, accionistas y prestatarios bancarios, sino también a otras firmas financieras y no financieras y a los sistemas de pagos de las economías. En consecuencia, creemos que tal impulso debiera ser regulado a fin de que se alcanzaran dichos objetivos.

Finalmente no sobra mencionar que el análisis puede extenderse en varias direcciones. Los modelos microeconómicos tradicionales no se limitan al análisis del liderazgo en cantidades o precios. Variaciones de los modelos desarrollados aquí podrían usarse para estudiar los efectos del liderazgo cuando existen productos o insumos bancarios diferenciados, o bien, los efectos de regulaciones en la conducta de los intermediarios. Estos análisis, sin duda alguna, contribuirán a facilitar el entendimiento de los procesos de intermediación y regulación financiera en las economías.

Bibliografía

Adao, Bernardino y Ted Temzelides (1998). "Sequential equilibrium and competition in a Diamond–Dybvig banking model", Review of Economic Dynamics, 1(4), 859–877. [ Links ]

Baye, Michael R. (2003). Managerial Economics and Business Strategy, Cuarta edición, Nueva York, Estados Unidos, McGraw–Hill. [ Links ]

Bennis, Warren y Burt Nannus (1985). Leaders: The Strategies for Taking Charge, Nueva York, Estados Unidos, Harper & Row. [ Links ]

Bracoud, Frederique (2007). "Double Bertrand competition among intermediaries when consumers can default", Economics Bulletin, 4(7), 1–16. [ Links ]

Carletti, Elena (2008). "Competition and regulation in banking" en A. Boot y A. V. Thakor, eds., Handbook of Financial Intermediation and Banking, (North Holland, Londres), 449–482. [ Links ]

Colombo, Luca y Paola Labrecciosa (2008). "When Stackelberg and Cournot equilibria coincide", The B. E. Journal of Theoretical Economics: Topics, 8(1), Artículo 1. [ Links ]

Daft, Richard L. (2005). The Leadership Experience, Tercera edición, Ohio, Estados Unidos, South–Western College Publishers. [ Links ]

Dermine, Jean (1986). "Deposit rates, credit rate and bank capital: The Klein–Monti model revisited", Journal of Banking and Finance, 10(1), 99–114. [ Links ]

Diamond, Douglas W. y Philip H. Dybvig (1983). "Bank runs, deposit insurance, and liquidity", Journal of Political Economy, 91(3), 401–419. [ Links ]

Dvorak, Paul (2005). "Rethinking the Monti–Klein model of banking industry: New insights about the separability of loans and deposits decisions", Praga, Charles University–Center for Economic Research and Graduate Education, CERGE–EI Discussion Paper 2005–138. [ Links ]

Freixas, Xavier y Jean–Charles Rochet (2008). Microeconomics of Banking, Segunda edición, Cambridge, Estados Unidos, The MIT Press. [ Links ]

Heffernan, Shelag (2005). Modern Banking, Norfolk, Inglaterra, John Wiley & Sons. [ Links ]

Melnik, Arie L., Shy, Oz y Rune Stenbacka (2005). "Relative market share, leadership and competition in concentrated banking markets", Turín, International Centre for Economic Research, ICER Working Paper 14–2005. [ Links ]

Mishkin, Frederick S. (2007). The Economics of Money, Banking and Financial Markets, Octava edición, Boston, Estados Unidos, Pearson Addison Wesley. [ Links ]

Toolsema, Linda A. y Lambert Schoonbeek (1999). "Bank behavior and the interbank rate in an oligopolistic market", Groningen, University of Groningen–CCSO Centre for Economic Research, CCSO Working Paper 199909. [ Links ]

Spiller, Pablo T. y Favaro, Edgardo (1984). "The effects of entry regulation on oligopolistic interaction: The Uruguayan banking sector", The RAND Journal of Economics, 15(2), 244–254. [ Links ]

Varian, Hal R. (2003). Intermediate Microeconomic. A Modern Approach, Sexta edición, Nueva York, Estados Unidos, W.W. Norton & Company. [ Links ]

Yanelle, Marie O. (1989). "The strategic analysis of intermediation", European Economic Review, 47(4), 294–301. [ Links ]

1 El autor agradece las valiosas sugerencias ofrecidas por un dictaminador de EconoQuantum.

2 Es interesante señalar que la existencia de liderazgos en los mercados bancarios no se menciona en los textos clásicos de la economía bancaria. De hecho, los textos de Heffernan (2005), Mishkin (2007) y Freixas y Rochet (2008) simplemente ignoran el tema.

3 Un estudio seminal sobre la interacción estratégica en los intermediarios financieros es el de Yanelle (1990). Estudios teóricos sobre el liderazgo en el sector bancario son los documentos de trabajo de Toolsema y Schoonbeek (1999) y Dvorak (2005).

4 El análisis microeconómico más conocido enfocado en el mercado de insumos involucra el de los monopolios verticales. Esta situación ocurre cuando hay dos monopolios independientes en los mercados de insumos y productos. El análisis se usa para mostrar que un monopolio "integrado" que incluya a ambos monopolios es más rentable que dos monopolios independientes. Véase Varian (2003), para una exposición sencilla de este análisis.

5 La "propiedad de la independencia" es uno de los resultados más debatidos de la microeconomía bancaria [Freixas y Rochet (2008)]. Esencialmente es un resultado que sostiene que las decisiones óptimas en los mercados de préstamos y depósitos bancarios son separables.

6 Los estudios mencionados sobre el liderazgo en el sector bancario se enfocan a justificar las prácticas de administración y regulación de riesgos bancarios.

7 Los análisis microeconómicos que involucran la conducta de los bancos y sus estrategias de competencia generalmente abordan el tema de la fragilidad financiera desde la perspectiva de la regulación bancaria. En estos estudios generalmente no hay análisis comparativos entre distintas formas de interacción estratégica y se asume competencia simultánea en precios o en cantidades. Véase Carletti (2008) para una introducción a esta literatura.

8 Véase, entre otros, a Yanelle (1990), Bracoud (2007) y Freixas y Rochet (2008).

9 El modelo Monti–Klein describe una firma bancaria monopólica que toma decisiones óptimas en los mercados de insumos y productos. Véase Freixas y Rochet (2008) para un análisis de este modelo y sus generalizaciones de tipo oligopólico y de competencia perfecta.

10 El trabajo de Spiller y Favaro (1984) lo consideramos especialmente interesante porque en él se desarrolla una metodología para evaluar los diferentes tipos de oligopolio que existen en una industria y los efectos de ciertas regulaciones en la conducta de las firmas. El caso que se evalúa en dicho estudio, para efectos de validación de su propuesta metodológica, es el del sector bancario uruguayo durante el periodo 1977–1980.

11 Adviértase que las preferencias son contingentes con respectos a los tipos de los agentes (estados de la naturaleza) y que éstas no se ajustan a la representación convencional de von Neumann Morgenstern.

12 Esta ecuación se obtiene tras derivar la función lagrangiana del problema de optimización con respecto a las variables de consumo e igualar las derivadas parciales resultantes a cero. La condición se obtiene tras despejar el multiplicador de Lagrange asociado a ambas derivadas.

13 Si el agente maduro confía en el banco, al agente le conviene esperar hasta el tercer periodo porque obtendría una cantidad del bien de consumo mayor a la de un agente tempranero. Adviértase que la condición de primer orden implica que: c2* ≥ c1* ρR ≥1.

ρR ≥1.

14 Esta quiebra ocurre porque el banco no puede hacer líquidos sus activos.

15 Esta asignación garantiza el cumplimiento de las obligaciones contractuales de los bancos cuando hay un equilibrio con estabilidad financiera. Asimismo, esto supone que las proporciones de agentes atendidos por cada banco son similares a las del total de depositantes bancarios.

16 El banco tiene ingresos y costos de corto plazo iguales a Θ c1* Di . Los ingresos devienen de los depósitos almacenados en el periodo T = 0, para satisfacer las demandas esperadas de liquidez en T=1. Esto implica que el banco sólo tiene disponible para prestar una fracción 1 – Θ c1* de sus depósitos en T = 0.

17 Los costos de largo plazo son (1 – Θ) c2* Di . Adviértase que la proporción del total de depósitos sobre los cuales los agentes maduros exigirán un retorno c2*, es (1 – Θ).

18 El modelo tradicional de Stackelberg supone que las decisiones del líder y el seguidor se realizan en dos tiempos. Esta consideración obliga a ampliar la estructura temporal del modelo a cuatro tiempos T = – 1,0,1,2. Así, en los periodos T = – 1 y T = 0, se toman las decisiones del líder y el seguidor. Adicionalmente, en T = 0, se determinan las cantidades óptimas de depósitos y los retornos asociados. Así, la consistencia temporal y comparabilidad de los modelos bancarios se mantiene.

19 Estas desigualdades se estiman usando las diferencias entre los indicadores de desempeño bancario de los modelos tipo Cournot y Stackelberg [véase el apéndice C]. Adviértase que no hemos incluido una desigualdad para comparar el consumo de los agentes tempraneros. Esto ocurre debido a que, en ambos modelos, el consumo de éstos es idéntico.

20 Esta conclusión debe matizarse. Colombo y Labrecciosa (2008) demuestran que hay condiciones que garantizan la coincidencia de las decisiones de equilibrio en los modelos tradicionales de Cournot y Stackelberg. Estas condiciones están dadas por la elasticidad y la curvatura de la función inversa de demanda, el índice de Lerner de poder de mercado y el total de firmas en la industria.

21 Baye (2003) muestra que estos resultados también son válidos en los modelos Cournot y Stackelberg tradicionales.