INTRODUCCIÓN

El estudio de la interrelación fiscal entre la federación y las fuerzas políticas locales puede ser abordado en general desde dos enfoques: desde el enfoque normativo, centrado en la racionalidad económica de las transferencias (Boadway y Hobson 1993), y desde el enfoque positivo, que explica la descentralización como resultado de la pugna político-democrática local (Johansson, 2003).

En el enfoque normativo, la descentralización es vista como un mecanismo de promoción de la competencia fiscal entre los gobiernos locales. Como tal, las transferencias son incentivos que pueden corregir, pero también acentuar las fallas de esa pugna. El enfoque positivo en cambio trata a la descentralización como resultado de la interacción entre los agentes interesados (stakeholders) en el gobierno local (Sato, 2007). Los patrones de comportamiento, el estilo y monto de las transferencias, así como el esfuerzo y la autonomía fiscal de los gobiernos locales son resultado de la estructura institucional creada por los agentes.

El enfoque de economía política positiva es muy atractivo, pues permite explicar algunas características relevantes de las relaciones interregionales y de las transferencias, tales como la influencia política de grupos sociales específicos (rent seeking), así como su capacidad de atracción de recursos federales (Inman y Rubinfeld, 1996). También integra el estudio de problemas de agencia, donde grupos organizados con mayor influencia política, pueden acceder a mayores fondos (Dixit et al., 1997).

Algunos autores también han examinado la posibilidad de que la pugna política de las regiones den lugar a un tratamiento federal asimétrico. Con el fin de asegurar la estabilidad y la cooperación de las regiones, las transferencias federales pueden ser empleadas por el gobierno central como mecanismos de adhesión, más que como incentivos al esfuerzo fiscal de los gobiernos locales (Inman y Rubinfeld, 1997). Bolton y Roland (1997) han reportado por ejemplo que municipios en descontento social reciben más transferencias; mientras que Leite-Monteiro y Sato (2003) encuentran que las transferencias son empleadas como gastos de inversión para mantener la unidad de las regiones.

Los estudios sobre federalismo asimétrico y el empleo de las trasferencias como instrumentos de cohesión regional y social son escasos para países en desarrollo. No existen suficientes estudios sobre el impacto del tratamiento fiscal diferenciado sobre el esfuerzo recaudatorio de las regiones en el mundo o en Latino América. En este artículo buscamos cubrir estos espacios en la literatura explorando, primero, la evidencia sobre federalismo asimétrico: si las transferencias federales a municipios disidentes muestran niveles y dinámica distintos al de municipios dentro de la norma política. Segundo, examinamos la posibilidad de que las transferencias federales incentiven el esfuerzo recaudatorio de los gobiernos locales, así como la intensidad y la sustitución entre las transferencias por tipo de régimen político.

Para tal efecto empleamos información sobre los municipios del Estado de Oaxaca en México, una de las pocas entidades federativas en México en las que podemos realizar una distinción clara entre municipios insertos en la normalidad democrática del país y aquellos en sistemas políticos alternativos como los denominados usos y costumbres (UyC), que identificamos en este estudio como municipios en descontento con la normalidad partidaria. Un monto de transferencias mayor y más persistente hacia municipios en descontento, además de un esfuerzo recaudatorio bajo proveen evidencia de un federalismo asimétrico, orientado a mantener la estabilidad y la cohesión político-social, más que incentivar la autonomía fiscal de los gobiernos locales.

Dada la evidencia aún no concluyente respecto al impacto de las trasferencias federales sobre el esfuerzo fiscal de los municipios en México, en este estudio también contribuimos a la literatura examinando la causalidad dinámica y la persistencia de las transferencias federales sobre la recaudación municipal utilizando un modelo de Vectores Autorregresivos (VAR) para datos panel, mediante el Método Generalizado de Momentos (GMM). De acuerdo con nuestra revisión de literatura, este es el primer estudio que mide la influencia dinámica de estos factores para gobiernos locales conformados bajo el régimen de usos y costumbres.

POLÍTICA ECONÓMICA DE LAS TRANSFERENCIAS: REVISIÓN BREVE DE LITERATURA

En este artículo seguimos el enfoque positivo de los modelos de política económica que sugiere que el diseño de las transferencias y la autonomía de los municipios se determinan por la pugna política entre los agentes interesados (stakeholders) de los gobiernos locales (Sato, 2007). Identificamos en este estudio tres teorías que explican las transferencias como resultado de la pugna política entre los agentes: maquinaria política (machine politics), votantes indecisos (swing voters) e integración política.

El primer enfoque, la teoría de la maquinaria política (machine politics), sugiere que las transferencias se dirigen en mayor medida a favor de grupos de soporte político a costa de grupos disidentes o adversarios (Dixit and Londregan, 1996). Entre mayor sea el capital político y el voto duro de estos grupos a favor de la federación, mayor será el monto de las transferencias (Porto y Sanguinetti, 2001). El segundo enfoque (swing voters) señala que la competencia por votos indecisos también puede determinar la relación entre la federación y los gobiernos locales. Algunos autores han encontrado que grupos con menos adhesión política, con más votos indecisos, al igual que aquellos con menores ingresos, tienden a recibir más transferencias que aquellos insertos en la competencia partidista (Boadway, 2002 Dixit & Londregan, 1998). El tercer enfoque examina la relación entre la federación y los gobiernos locales en un contexto de integración política. En esta corriente se considera que un gobierno central puede usar las transferencias para mantener unida a una región frente a movimientos separatistas. De esta manera, mayores transferencias serían destinadas a municipios disidentes para mantener la estabilidad y cohesión política (Sato, 2007).

En este tercer enfoque las transferencias pueden ser empleadas como mecanismos de integración política, i.e., para asegurar la cooperación, más que utilizarse como incentivos para los gobiernos locales (Inman y Rubinfeld, 1997). Sato (2007) destaca que puede generarse un tipo de federalismo asimétrico donde algunos municipios con mayor poder político y deseos separatistas reciben montos de transferencias mayores. Este patrón puede ser más evidente en regiones cultural, religiosa y lingüísticamente heterogéneas.

En este sentido, las transferencias mantienen la unidad nacional asegurando que el bienestar de estos municipios sea mayor dentro del pacto federal que fuera de este (Sato, 2007). La posibilidad separatista de las regiones sesga la política fiscal de las transferencias a favor de municipios en descontento (Bolton y Roland 1997). Leite-Monteiro y Sato (2003) han encontrado que en un entorno globalizado, los regímenes fiscales emanados de la negociación interregional, que a su vez emplean las transferencias como pagos adicionales para mantener la unidad de la nación, son preferibles a regímenes centralizados.

Becker (1983) había también contemplado la posibilidad de que las transferencias a regiones pequeñas sean relativamente más altas, ya que en conjunto algunos grupos pueden ejercer mayor presión y en suma mostrar una mayor capacidad de cabildeo (lobbying), no solo con las ramas del legislativo, sino con el propio ejecutivo. Adicionalmente, enmarcado en un problema de agencia, Dixit et al. (1997) nota que grupos organizados, con mayor influencia política, tienen mayor acceso a fondos federales que aquellos grupos no organizados. Brock y Owings (2003) y Grossman (1994) encuentran que la cantidad de transferencias per cápita está correlacionada positivamente con la cercanía, no solo geográfica, sino también política de los grupos.

La teoría de las organizaciones también señala la posibilidad de que surja el denominado problema de interrupción (hold-up problem), en el que municipios pueden mostrar una baja recaudación si perciben que un mayor esfuerzo fiscal se asocia a menores transferencias futuras. No solo se generan efectos negativos sobre los incentivos de recaudación futura, sino también desconfianza entre los gobiernos locales y la autoridad central (Zhuravskaya, 2000).

Además, los gobiernos locales podrían percibir a las transferencias como instrumentos de control, por lo que pueden representar un costo en términos de la pérdida de autonomía (Alesina y Spolaore, 1997; Bolton y Roland, 1997). Aquellos municipios que buscan mantener o consolidar su autonomía, incrementando su fortaleza política como grupo, podrían también estar renunciando a la adopción de los criterios y la lógica de reparto fiscal federal.

Este trabajo tiene varios objetivos. En principio, explora la evidencia a favor de federalismo asimétrico (Sato, 2007); si los municipios elegidos democráticamente son más eficientes en la recaudación propia (Wittman, 1995); si municipios en competencia partidaria enfrentan menores costos para la recaudación relativa, (Alesina y Spolaore 1997; Bolton y Roland, 1997) y si mayor recaudación propia está relacionada con caídas en los montos de transferencias [dentro de la lógica de rescate financiero ex post para evitar inestabilidad política,(Zhuravskaya, 2000)].

Esfuerzo fiscal y transferencias en México

Uno de los objetivos del pacto federalista actual en México es incentivar el esfuerzo fiscal de los municipios, por lo que se esperaría que mayores ingresos estuvieran asociados con mayores montos de transferencias no condicionadas (participaciones), Cárdenas y Sharma (2011). Sin embargo, la evidencia aún no ha alcanzado consenso. Por ejemplo, analizando el impacto de la ayuda federal sobre el gasto de los gobiernos locales, Benton (1992) encontró que los ingresos propios caían con la ayuda federal, independientemente del monto relativo. Bell y Bowman (1987) y Stine (1994) no encontraron por su parte un efecto significativo de la ayuda estatal sobre la autonomía de los gobiernos locales. Peña y Wence (2011) mencionan la importancia del diseño de las transferencias para impulsar la recaudación propia en los municipios.

Al analizar la existencia del efecto papel matamoscas en los estados de México para el periodo 1993-2002, Guadarrama (2006) reportó que el incremento de las transferencias federales redujo el esfuerzo fiscal de las entidades federativas. Moreno (2003) reporta por su parte un incremento del esfuerzo recaudatorio a mayores transferencias no condicionadas (participaciones), pero menor recaudación como respuesta a mayores transferencias condicionadas (aportaciones), resultado que es compartido por (Unda y Moreno, 2015). Por su lado, Sobel y Crowley (2014) encuentran que las transferencias federales hacia los estados incrementan los ingresos tributarios (y los propios impuestos).

En cambio, Sour (2004, 2008) encuentra impactos negativos de las transferencias, sobre la autonomía fiscal. Sour (2008) emplea datos panel de 155 municipios urbanos para el período 1993-2000, mientras que Sour (2004) incluye datos panel de 2,412 gobiernos municipales de 1993 a 2004. En ambos estudios, la autora encuentra que las transferencias ejercen un estímulo negativo sobre la recaudación propia, pues los gobiernos locales prefieren recibir las transferencias que enfrentar los costos políticos y administrativos de la recaudación tributaria propia.

Otros estudios se han preocupado por medir el impacto de la autonomía fiscal sobre las transferencias; también con conclusiones mixtas. Por ejemplo, utilizando datos de corte transversal del año 2004 para las 31 entidades federativas del país, Cabrera y Lozano (2011) reportan un impacto significativo del grado de autonomía (medido por la participación de ingresos propios de los ingresos totales) sobre las Participaciones Federales (Ramo 28) y el grado de autonomía financiera (medido como el porcentaje de ingresos propios entre los ingresos totales); también encuentran un impacto negativo estadísticamente significativo del grado de autonomía financiera sobre las Aportaciones Federales (Ramo 33).

Otros estudios empíricos, como el de Ibarra, Sandoval y Sotres (1999), encuentran que tanto el Sistema de Coordinación Fiscal de 1980 (SNCF) como la Reforma del Artículo 115 Constitucional de 1983 reforzaron la dependencia de las haciendas públicas municipales a las participaciones. Estos autores hallaron evidencia de que el porcentaje que representaban las participaciones en el promedio de ingresos municipales era significativamente mayor en los períodos 1980-89 y 1990-95, en comparación con el período 1975-79 (anterior a la entrada en vigor del SNCF y la Reforma Constitucional). Asimismo, encontraron que tanto el SNCF de 1980 como la Reforma del Artículo 115 Constitucional de 1983 han tenido un impacto negativo sobre la Autonomía Fiscal de los municipios. La dependencia elevada de las haciendas públicas municipales respecto de las transferencias federales también ha sido documentada en el estudio de Isusquiza (2014) para el caso de México y en el de Bello y Espitia (2011) para el caso de Colombia.

Autonomía fiscal y conformación política en México

La relación entre competencia política y esfuerzo fiscal en México ha sido estudiada por Ibarra y González (2009), quienes analizan los efectos del entorno político sobre la autonomía financiera1. Entre otros resultados los autores encuentran que la filiación política del presidente municipal impacta la autonomía financiera dependiendo del partido político en turno2. También encuentran que la autonomía financiera está condicionada positivamente por la confluencia política entre presidente municipal y gobernador; mientras que la confluencia política del presidente municipal y el congreso no parece relevante.

Ruiz Porras y García-Vázquez (2013) estudian por su parte la relación entre la dinámica de las transferencias per cápita y el origen partidario de los municipios del Estado de Jalisco para el período 2005-2011. Los autores reportan que entre 2005 y 2009 las transferencias hacia los municipios del Partido Revolucionario Institucional (PRI) (partido gobernante en la mayoría de municipios), son más altas que aquellas de los municipios del Partido Acción Nacional (PAN). En 2010 esta situación se revierte en favor del PAN y municipios donde gobiernan otros partidos reciben menos transferencias. Asimismo, Ruiz Porras y García-Vázquez (2014) analizan los criterios económicos y políticos en las transferencias intergubernamentales y encuentran que durante el período 2005-2011 éstas aumentaron para los municipios gobernados por el PAN, el PRI y otros partidos en 41.1, 26.2 y 34.9%, siendo los municipios del PAN los que obtuvieron los mayores incrementos en dicho período, en el que coincidentemente ese partido controlaba la Presidencia de la República y la Gubernatura del Estado, por lo que sugieren que efectivamente hubo un criterio político en la asignación de las transferencias hacia los municipios.

Díaz Cayeros (2004) mostró que el porcentaje de votos recibidos por el PRI en las 31 entidades federativas en 1998 se correlacionó de manera positiva y significativa con la distribución de las Aportaciones, pero no con las Participaciones.

Ibarra y Sotres (2009) explican la recaudación del impuesto predial como función de variables políticas que representa el período gubernamental el partido político del presidente municipal en turno. Los autores encuentran una relación indefinida, no significativa entre la recaudación del predial y el período de gobierno municipal, y una relación negativa pero no significativa entre recaudación de predial y la filiación política del presidente municipal. No obstante, Ibarra (2011) encuentra una relación no significativa entre la recaudación del predial y el período de gobierno cuando el gobernador y el Presidente de la República son del mismo partido, pero cuando el gobernador y el congreso son del mismo partido si hay una menor independencia financiera cuando se trata del PRI y mayor independencia financiera cuando se trata de otros partidos.

Sin embargo, en nuestra revisión de literatura para México no encontramos referencias que asocien el esfuerzo fiscal de los municipios con el origen político de los gobiernos locales, en particular distinguiendo si son emanados de la lucha partidaria o de otros procesos como los usos y costumbres en el Estado de Oaxaca.

Oaxaca: el caso de estudio

Con el fin de examinar si el estilo de pugna política y democrática de los gobiernos locales moldea los niveles y la dinámica de las transferencias de la federación hacia los municipios, en este artículo utilizamos una muestra con ayuntamientos emanados de procesos políticos partidarios y por usos y costumbres. Esta muestra de municipios permite examinar las hipótesis planteadas en las sección anterior: maquinaría política (machine politics), votantes indecisos (swing voters) e integración política.

Oaxaca es una de las tres entidades federativas donde pueden elegirse ayuntamientos empleando el esquema de usos y costumbres, un origen político constitucional alterno al sistema basado en partidos políticos3. Este origen político-cultural diferenciado también hace suponer que el estilo de gobierno puede obedecer a criterios propios, no necesariamente alineados al pacto federalista.

Existen además, razones de índole socio cultural que hacen suponer que la relación fiscal en municipios regidos por usos y costumbres es distinta a la de los municipios elegidos por partidos. Entre otros autores, Labastida et al. (2009) señala que el sistema de usos y costumbres constituye una fuente primaria de cohesión social, mucho más fuerte que la emanada de otras instituciones del estado. En estos municipios, las prioridades del gasto público pueden ser distintas en términos de educación por ejemplo, y la contribución fiscal puede dotarse a través de trabajo a favor del beneficio colectivo (Tequio). En estos municipios con identidad y cultura indígenas muy propias, también se reporta en general una percepción negativa de la población hacia los partidos políticos, que compiten en la práctica con estructuras jerárquico-religiosas. El levantamiento de la población indígena en el Estado de Chiapas en el año de 1994 encendió focos amarillos, no solo en esa entidad federativa, sino en toda la región sur del país, incluyendo Oaxaca. Algunos autores identifican el levantamiento Zapatista como el antecedente directo que motivó la elevación a rango constitucional del régimen de Usos y Costumbres. En efecto, tanto la Ley de Elecciones por Usos y Costumbres de 1995, los Acuerdos de San Andrés Larrainzar de 1996, las reformas a las Leyes secundarias en la Constitución y la Ley en Materia de Derechos y Cultura Indígena de 2001, dotaron todas de autonomía política y legalidad a estos municipios. Algunos autores señalan que, además de la fuerte intervención de la policía y el ejército en búsqueda de células del Ejército Zapatista de Liberación Nacional (EZLN), la legalización de usos y costumbres en Oaxaca detuvo el surgimiento de movimientos armados en 1995 (Owalabi, 2004). Otros autores anotan que en Oaxaca, sin embargo, los municipios de usos y costumbres han mantenido su posición de resistencia para preservar sus costumbres, lenguaje y tierras, incluso mucho antes de la aparición de los Zapatistas en Chiapas (Mendoza, 2009).

Este proceso de integración y reconocimiento político como grupo parece haber amortiguado el descontento político y social en años posteriores, pero también pudo haber generado una asimetría federalista entre los municipios elegidos por usos y costumbres y aquellos elegidos en pugnas partidarias al dotarlos de montos mayores de transferencias federales4. Y, sin embargo, poco o nada se ha estudiado acerca de este tema o del impacto de este choque político-social sobre la autonomía fiscal de los municipios. Se desconoce también el impacto sobre las relaciones municipales con la federación y del efecto sobre los incentivos fiscales de estos municipios respecto de los municipios elegidos por partidos políticos. En secciones siguientes retomamos en particular el caso de Oaxaca para probar las hipótesis de federalismo fiscal asimétrico.

VAR CON DATOS PANEL

La metodología de datos panel es el enfoque de estimación apropiado para muestras donde se tiene un conjunto de unidades económicas (municipios) que evolucionan en el tiempo. Sin embargo, la metodología de datos panel estándar no explota totalmente la interrelación dinámica y la respuesta de las variables ante choques. Por esta razón, en este estudio extendemos la metodología de Vectores Autorregresivos (VAR) a datos tipo panel, lo que permite analizar las interrelaciones de las variables y sus efectos en las dimensiones temporales y transversales. Al mismo tiempo, la metodología permite capturar la heterogeneidad no observada de los municipios en el Estado de Oaxaca, así como medir características temporales individuales y conjuntas de las variables bajo estudio.

El VAR con datos tipo panel a emplear para el estudio de la autonomía municipal y el impacto de las transferencias se especifica de la siguiente manera:

donde el vector de variables endógenas z i,t-j incluye tres variables: la recaudación propia, el monto de las aportaciones y las participaciones federales para cada municipio i y para cada rezago t-j con j=[0,...,k]. Los impactos marginales g ij están contenidos en G j para cada rezago j >=1. Con el fin de medir la heterogeneidad individual de los municipios se incluye f i , y para capturar la heterogeneidad temporal se incluye d t .

En esta especificación los efectos fijos están correlacionados con las variables explicativas y en particular con sus rezagos z i,t-j . La violación al supuesto de independencia usualmente se corrige diferenciando; sin embargo, en el caso del VAR con datos panel, tal diferenciación induciría sesgo en los parámetros estimados. Para evitar este problema y asegurar la ortogonalidad entre los efectos fijos y los rezagos de las variables, en nuestro ejercicio econométrico empleamos la diferenciación adelantada respecto a la media, conocida como el procedimiento de Helmert, de Arellano y Bover (1995) 5.

La extensión de modelo VAR con datos panel que proponemos aquí considera además la posibilidad de que los municipios del Estado de Oaxaca sean afectados de manera común en determinados puntos del tiempo. Esta posibilidad se mide por d t que aproxima el impacto de efectos económicos macro regionales compartidos por todos los municipios que no están incluidos en z i,t o ninguno de sus rezagos. En este caso, el efecto fijo se elimina aplicando desviaciones de cada variable respecto a la media para cada municipio y año respectivamente.

De acuerdo con otros estudios panel, para el examen de las finanzas públicas municipales del Estado de Oaxaca construimos una base con pocos datos anuales pero con un número amplio de municipios (570) -el mayor número en toda la República Mexicana- lo que asegura una estimación de los parámetros consistente. El modelo específicado en (1) también incluye los siguientes supuestos: E(e i,t )=0 y E(e i ,e’ i,t )=W i . El VAR con datos Panel se estima empleando el Método Generalizado de Momentos (GMM) y la rutina desarrollada por Inessa Love6,7.

Una de las bondades del análisis de Vectores Autorregresivos es la posibilidad de examinar las Funciones de Impulso Respuesta (FIR) y el análisis de varianza; lo que no permite hacer la metodología de datos panel estándar. El VAR con datos panel empleado en este estudio nos permite realizar este tipo de examen e incluso calcular errores estándar mediante simulaciones de Monte Carlo con bandas al 5% y 95%. La identificación del modelo emplea la descomposición de Choleski.

ANÁLISIS EXPLORATORIO DE LOS DATOS Y RESULTADOS

Los datos empleados en este estudio utilizan estadísticas provistas por la Secretaría de Finanzas del Gobierno del Estado Libre y Soberano de Oaxaca. Se verificó la consistencia de todos los datos y la comparabilidad con la información pública disponible reportada por el Instituto Nacional de Estadística y Geografía (INEGI) y la Secretaría de Hacienda y Crédito Público (SHCP). El Estado de Oaxaca cuenta con 570 municipios de los que obtuvimos información sobre aportaciones, participaciones e ingresos propios (predial y agua) a precios corrientes para el periodo 2002-2010. Con estos datos se formó un panel balanceado que contiene en total 5,130 observaciones. Las variables nominales fueron deflactadas con el Índice Nacional de Precios al Consumidor (INPC) y se calcularon valores per cápita a precios constantes del año 2010. El Producto Interno Bruto (PIB) municipal se calculó siguiendo la metodología de Sánchez Almanza (2000) y Unikel (1976), empleada también por Ibarra y Sotres (2009) en los municipios del estado de Tamaulipas.

También se tipifica a los municipios de acuerdo con el régimen político que siguen, a saber si se rigen bajo el principio de ‘usos y costumbres’. Esta es la primera vez que un estudio distingue esta característica en el examen de la asociación entre esfuerzo fiscal y transferencias federales en México.

Estadística descriptiva

El Cuadro 1 muestra estadística descriptiva de las variables bajo estudio en valores per cápita distinguiendo el origen político de los ayuntamientos. En particular se observa que la mayor parte de los municipios sigue un régimen de usos y costumbres (418 de 570). Los municipios regidos por usos y costumbres (UyC) recaudan en promedio mucho menos recursos fiscales por cada habitante que municipios elegidos por partidos. Es evidente que estos promedios subvaloran el comportamiento de los ingresos si consideramos la magnitud de la desviación estándar, que en realidad sugiere que hay algunos municipios con niveles recaudatorios mucho mayores entre ellos la capital del estado (Oaxaca de Juárez), seguidos por Santa María Huatulco, San Juan Bautista Tuxtepec y Salina Cruz, entre otros. Tal dispersión de los datos confirma también la marcada desigualdad de ingresos propios en el Estado de Oaxaca. Mientras que existe una proporción muy alta de municipios que no recaudan un solo Peso (MXN) como Santa María Texcaltitlán, Santiago Texcaltitlán, Santiago Atitlán entre muchos otros, existen otros que logran una recaudación promedio de hasta MXN $88 millones de pesos (niveles a precios de 2010).

Cuadro 1 Estadística descriptiva de variables fiscales en municipios regidos por usos y costumbres y por partidos políticos.

| Municipios | µa | X b | σc | Mín.d | Máx.e | S f | K g | N h | ρi i |

| Grupo A: Municipios con régimen de Usos y Costumbres (n=418). Valores per cápita.j | |||||||||

| Recaudación Propia | 37* | 18 | 56 | 0 | 1008 | 5 | 52 | 3764 | 1.00 |

| Participaciones | 1437* | 1039 | 1228 | 248 | 12 865 | 3 | 19 | 3764 | 0.50 |

| Aportaciones | 1450* | 1371 | 490 | 405 | 4551 | 1 | 6 | 3764 | -0.40 |

| Grupo B: Municipios rlegidos por Partidos (n=152). Valores per cápita. | |||||||||

| Autonomía fiscal | 54 | 26 | 107 | 0 | 1348 | 7 | 76 | 1366 | 1.00 |

| Participaciones | 800 | 631 | 576 | 237 | 5995 | 4 | 27 | 1366 | 0.26 |

| Aportaciones | 1199 | 1126 | 395 | 451 | 5844 | 2 | 18 | 1366 | -0.51 |

| Grupo A: Municipios con régimen de Usos y Costumbres (n=418). Valores en Niveles.k | |||||||||

| Autonomía fiscalj | 114* | 31 | 786 | 0 | 18 500 | 18 | 353 | 3764 | 1.00 |

| Participaciones | 2509* | 2036 | 2010 | 557 | 34 900 | 8 | 103 | 3764 | 0.30 |

| Aportaciones | 4602* | 2587 | 6096 | 104 | 58 300 | 4 | 21 | 3764 | 0.11 |

| Grupo B: Municipios con elegidos por Partidos (n=152). Valores en Niveles. | |||||||||

| Autonomía fiscal | 1731 | 131 | 7156 | 0 | 88 000 | 8 | 74 | 1366 | 1.00 |

| Participaciones | 10 400 | 4074 | 30 400 | 770 | 457 000 | 10 | 111 | 1366 | 0.80 |

| Aportaciones | 15 300 | 7770 | 21 800 | 471 | 203 000 | 4 | 27 | 1366 | 0.64 |

Fuente: cálculos propios en base al datos provistos por la Secretaría de Finanzas del Estado de Oaxaca. a µ: Promedio aritmético de los ingresos propios (predial y agua); b X: mediana; c σ: desviación estándar; d Mín: Mínimo; e Máx: Máximo; f S: Sesgo; g K: Curtosis; h N: número de observaciones, compuesto por n municipios y T: tiempo; i ρ: coeficiente de correlación entre esfuerzo fiscal y cada una de las variables fiscales, todos los valores significativos al 95%; j Valores per cápita en Pesos Mexicanos; k Niveles en Miles de Pesos Mexicanos; *Prueba de hipótesis sobre diferencia de medias entre los valores de UyC contra los municipios democráticos. Diferencia significativa al 99 %.

Fuente: elaboración propia con datos de la Secretaría de Finanzas del Gobierno del Estado de Oaxaca.

Entre las hipótesis que buscamos probar se encuentra sí los municipios con usos y costumbres reciben mayores transferencias federales que aquellos municipios elegidos de manera democrática. Aunque en niveles el monto promedio de transferencias recibidas por municipios elegidos por partidos políticos es mayor, en el Cuadro 1 se observa que en términos per cápita los municipios elegidos por UyC han recibido en promedio montos de transferencias mayores que los municipios elegidos por el sistema de partidos políticos. En el caso de las participaciones, que se distribuyen en función del componente poblacional y de los ingresos propios, la diferencia a favor de municipios regidos por usos y costumbres es en promedio casi el doble.

Este promedio sin embargo esconde la tendencia histórica de las transferencias a los municipios del Estado de Oaxaca. En la Figura 1 mostramos el comportamiento de las participaciones y de las aportaciones a los municipios de Oaxaca distinguiendo el origen político. Es claro que en los dos tipos de transferencias, los montos per cápita (a precios de 2010) han sido históricamente mayores para los municipios de UyC que para los municipios elegidos por el sistema de partidos. Esta observación acumula evidencia a favor de la hipótesis de integración, en la que se sugiere que las transferencias son mayores para municipios disidentes y tienen el fin de mantener la cohesión, más que incentivar la recaudación propia (la cual como hemos visto es más baja en estos municipios).

Fuente: elaboración propia con datos de la Secretaría de Finanzas del Estado de Oaxaca (2011).

Figura 1 Transferencias per cápita por tipo de transerencia, (Pesos MXN, 2010=100).

La última columna del Cuadro 1 muestra una relación positiva entre los ingresos propios per cápita de los municipios y las participaciones per cápita, mientras que revelan una relación negativa con las aportaciones per cápita. Municipios regidos por usos y costumbres tienen una correlación positiva más fuerte con las participaciones (r=0.5) que la que se observa en municipios elegidos democráticamente (r=0.26); mientras que las aportaciones se relacionan negativamente y en mayor medida con municipios regidos democráticamente (r=-0.51) que con municipios regidos por usos y costumbres (r=-0.40).

La estadística descriptiva muestra rasgos interesantes del sistema federal fiscal y las condiciones político democráticas de los municipios del Estado de Oaxaca. En particular, encontramos en este primer acercamiento que los municipios regidos por usos y costumbres recaudan menos ingresos propios y que estos a su vez han recibido mayores montos de transferencias per cápita en promedio en el periodo de estudio (2002-2010). La recaudación propia se relaciona de manera positiva con las participaciones, pero de manera negativa con las aportaciones.

Sin embargo, hasta este punto no podemos establecer relación causal entre la recaudación propia y las transferencias y tampoco tenemos una idea acerca de si las transferencias son persistentes y por cuánto tiempo. Es necesario integrar la interacción dinámica de las participaciones, las aportaciones y los ingresos propios municipales. En la siguiente subsección estimamos el VAR con datos panel presentado en la sección anterior que permite modelar precisamente varias características de interés, a saber, las relaciones de causalidad entre las variables, la persistencia, la fuerza de las relaciones, etcétera.

Resultados

En este trabajo buscamos documentar evidencia sobre la posibilidad de que un gobierno central busque mantener la cohesión de los municipios utilizando transferencias, por lo que las transferencias federales pueden ser empleadas como mecanismos de compensación, estabilidad e integración política más que como instrumentos para generar incentivos sobre la recaudación de los municipios como en Inman y Rubinfeld, (1997); Bolton y Roland (1997); Leite-Monteiro y Sato (2003); Sato (2007), privilegiando el sentido distributivo y descuidando el sentido resarcitorio de las mismas, (Peña, J. y L. Wence, 2011).

Evidencia a favor de esta hipótesis de integración puede provenir de observar, primero, un mayor monto de transferencias federales a municipios regidos por usos y costumbres y, segundo, una disociación entre las transferencias y la capacidad de incentivar mayor recaudación propia. La estadística descriptiva sugiere que los municipios regidos por usos y costumbres han recibido en promedio mayores montos de transferencias per cápita. También se encuentra que la recaudación propia per cápita se relaciona de manera positiva con las participaciones, pero de manera negativa con las aportaciones. Sin embargo, hasta este punto no podemos determinar la dirección causal de la recaudación propia y las transferencias por lo que enseguida determinamos el impacto dinámico de las transferencias federales (participaciones y aportaciones) sobre la recaudación propia de los municipios de Oaxaca.

Para municipios elegidos democráticamente, esperamos que un mayor monto de participaciones esté relacionado con mayores niveles de recaudación de los municipios (ingresos propios por predial y agua), como obtienen (Cárdenas y Sharma, 2011; Benton, 1992; Guadarrama, 2006, Moreno, 2003; Unda y Moreno, 2015). Esta relación esperada es así debido a que el monto que cada municipio recibe del Fondo de Fomento Municipal (FFM), un componente de las participaciones federales, depende de la recaudación local de predial y de los derechos de agua de dos años anteriores. En adición el Fondo Complementario del Fondo General de Participaciones (FGP) reparte al municipio participaciones adicionales en proporción al monto de la recaudación del Predial y los derechos de consumo de agua del año anterior. De manera similar, debido a que el monto de las aportaciones recibidas por cada municipio del Estado de Oaxaca depende de criterios distributivos, i.e., de la proporción de habitantes en cada uno de ellos, esperamos a priori una relación positiva entre aportaciones y la recaudación propia, como encuentran (Moreno, 2003; Unda y Moreno 2015).

El Cuadro 2 siguiente muestra los parámetros estimados del VAR de tercer orden con datos panel empleando el Método Generalizado de Momentos8. Se estimaron dos versiones del modelo (1) que corresponden al caso de los municipios regidos bajo el esquema de usos y costumbres (columna a) y los municipios con régimen de partidos políticos (columna b). Cada columna se divide en tres paneles que muestran el impacto promedio de los rezagos de cada variable per cápita sobre sí misma y sobre otras variables9.

Cuadro 2 Recaudación propia, Participaciones y Aportaciones.a

| Usos y Costumbres (a) | Democrático (b) | |||

| □ij | Error Std.b | □ij | Error Std.b | |

| Grupo 1. Recaudación propia de los municipios (predial y agua) | ||||

| Predialt-1 | 0.6026* | 0.1172 | 0.9012* | 0.0913 |

| Predialt-2 | 0.2677* | 0.0677 | 0.0072 | 0.0350 |

| Predialt-3 | -0.0700* | 0.0202 | -0.0271 | 0.0191 |

| Participat-1 | 1.2127* | 0.3250 | 0.4857* | 0.1471 |

| Participat-2 | -0.7797* | 0.1586 | -0.2315** | 0.1058 |

| Participat-3 | -0.3358 | 0.2872 | -0.0722 | 0.1438 |

| Aportat-1 | -1.0261* | 0.2336 | -0.8059 ** | 0.3363 |

| Aportat-2 | 0.4983* | 0.1715 | 0.1559 | 0.0975 |

| Aportat-3 | 0.3756 | 0.4361 | 0.2002 | 0.1462 |

| Grupo 2. Participaciones a los municipios | ||||

| Predialt-1 | -0.0381 | 0.0269 | -0.0069 | 0.0412 |

| Predialt-2 | -0.0068 | 0.0098 | 0.0116 | 0.0137 |

| Predialt-3 | -0.0025 | 0.0041 | 0.0048 | 0.0105 |

| Participat-1 | 0.5595* | 0.0983 | 0.6095* | 0.0577 |

| Participat-2 | 0.3083* | 0.0547 | 0.1570** | 0.0636 |

| Participat-3 | 0.1040 | 0.0870 | 0.1781** | 0.0778 |

| Aportat-1 | -0.2090* | 0.0580 | -0.3566** | 0.1467 |

| Aportat-2 | -0.6015* | 0.0617 | -0.2189 *** | 0.1193 |

| Aportat-3 | 0.0612 | 0.1218 | -0.0831 | 0.0900 |

| Grupo 3. Aportaciones a los municipios | ||||

| Predialt-1 | -0.0410** | 0.0207 | -0.0189 | 0.0296 |

| Predialt-2 | 0.0197** | 0.0080 | 0.0194*** | 0.0104 |

| Predialt-3 | -0.0195* | 0.0037 | -0.0009 | 0.0064 |

| Participat-1 | -0.3825* | 0.0806 | -0.2218* | 0.0534 |

| Participat-2 | 0.3461* | 0.0424 | 0.1351* | 0.0467 |

| Participat-3 | 0.2153* | 0.0707 | 0.2550* | 0.0619 |

| Aportat-1 | 0.6240* | 0.0518 | 0.4793* | 0.1130 |

| Aportat-2 | -0.4132* | 0.0500 | -0.1599*** | 0.0831 |

| Aportat-3 | -0.1580 | 0.1013 | -0.2068* | 0.0709 |

*,**, *** denota significancia a niveles de 1 %, 5 % y 10 %. a Estimaciones VAR Panel por el Método Generalizado de Momentos (GMM). Variables transformadas mediante el método Helmert de Arellano y Bover (1995). Modelos justamente identificados de acuerdo con la J de Hansen. b Errores std. ajustados por heteroscedasticidad frente a cada grupo.

Fuente: elaboración propia con datos de la Secretaría de Finanzas del Gobierno del Estado de Oaxaca.

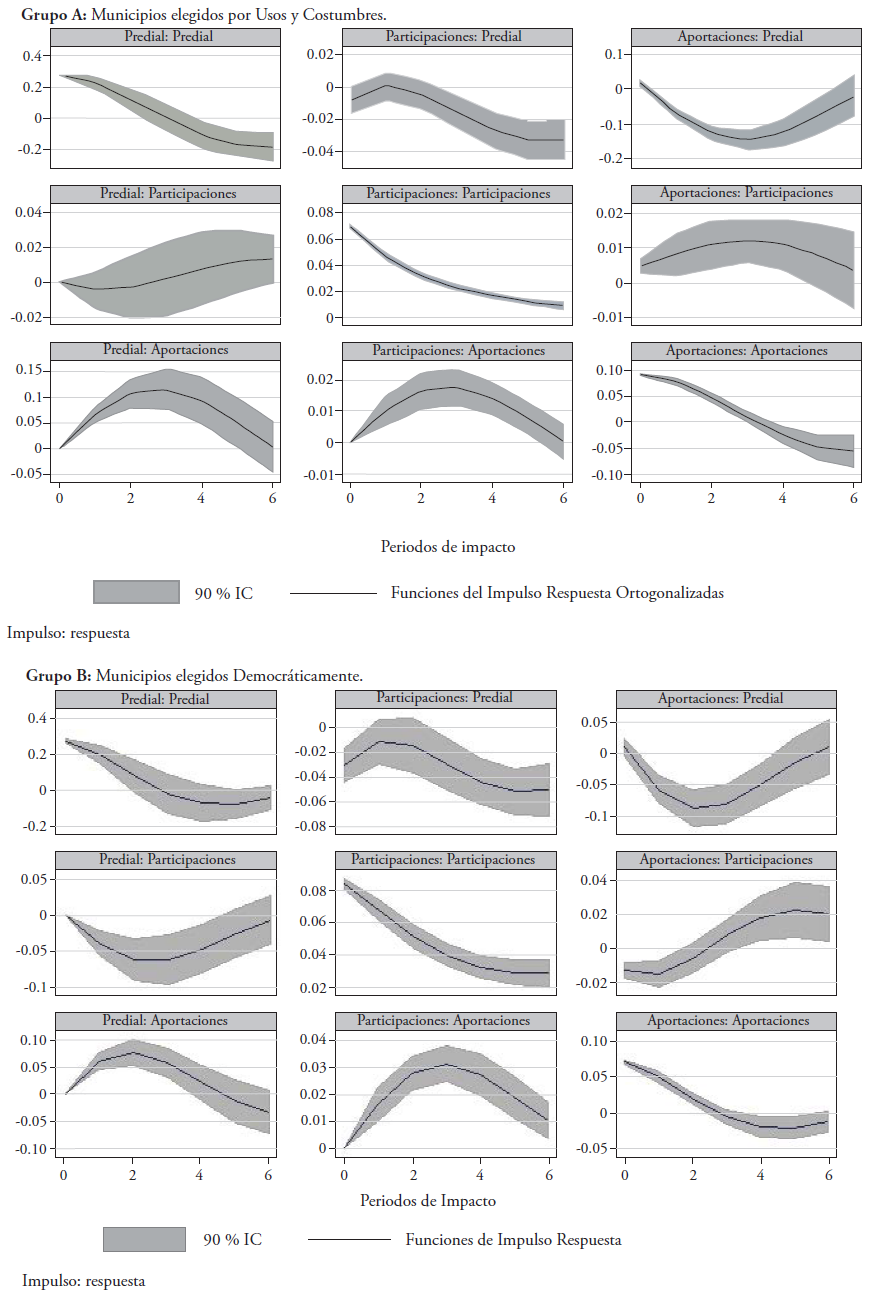

La relación dinámica entre las variables puede apreciarse parcialmente en el Cuadro 2, aunque en realidad la respuesta de la autonomía fiscal a choques provenientes de las transferencias federales se aprecia mejor con las funciones de impulso respuesta mostradas en la Figura 2, dividida en dos paneles que distinguen los casos de origen político arriba listados: Grupo A municipios elegidos por UyC y Grupo B Municipios elegidos por partidos. En cada caso las figuras muestran en la diagonal principal las auto-respuestas de cada variable a choques provenientes de sí mismas; y en las figuras fuera de la diagonal las respuestas de cada una de ellas a choques provenientes de otras variables.

Fuente: elaboración propia con base en datos de la Secretaría de Finanzas del Estado de Oaxaca.

Figura 2: Funciones de Impulso Respuesta del VAR con Datos Panel.

El esfuerzo fiscal y las transferencias federales

En primer término se confirma en general que choques provenientes de la ecuación de participaciones ejercen un impacto positivo y persistente sobre la recaudación propia de los municipios (ver figura central superior en los Grupos A y B). Esta respuesta positiva esperada de los ingresos propios a choques provenientes de las participaciones se registra de manera significativa (al 95%) para los municipios regidos por usos y costumbres (grupo a). Aún cuando la respuesta inicial es nula, el esfuerzo recaudatorio se incrementa en los años siguientes. La persistencia de los choques de participaciones sobre la recaudación propia de los municipios regidos por UyC es de dos años. Es decir, además de que las participaciones pueden dirigirse a mantener la estabilidad política de estos municipios, inercias positivas adicionales incentivan la recaudación propia de estos municipios en el corto plazo10.

En contraste, choques provenientes de la ecuación de aportaciones tienen un impacto negativo y significativo sobre los municipios (ver figura superior derecha, grupos (A)-(B) de la gráfica 2 respectivamente). El impacto resulta de mayor magnitud y más persistente (duración de casi cuatro años) para el caso de los municipios regidos por usos y costumbres. Este resultado sugiere que, a diferencia de los municipios elegidos democráticamente, aún cuando las aportaciones puedan reforzar la cohesión y estabilidad política de estos municipios, inercias asociadas con este tipo de transferencias desinhiben el esfuerzo fiscal de los municipios [regularidad también reportada en otros estudios como el de Moreno (2003) y Sour (2004, 2008)]11. La asociación negativa entre esfuerzo fiscal y aportaciones puede reflejar la existencia de un problema de interrupción (hold-up problem), en el que los municipios disminuyen el esfuerzo recaudatorio ante la expectativa de menores transferencias futuras-ver Zhuravskaya (2000). Esto último es consistente con lo establecido por Hernández y Jarillo (2007), acerca de que el monto del Fondo de Aportaciones para la Infraestructura Municipal (FISM), que reciben los municipios, es influido por el índice de marginación del municipio.

Sustitución Participaciones y Aportaciones Municipales

Ahora examinamos la relación dinámica entre las participaciones y las aportaciones municipales. En general, se observa que la respuesta de las participaciones a choques ortogonales provenientes de ecuación de aportaciones es negativa, significativa y altamente persistente (ver figura central de la última columna en cada grupo). Los factores inesperados que determinan la dinámica de las aportaciones a los municipios del Estado de Oaxaca inhiben la respuesta de las participaciones por periodos de tiempo prolongados, en ningún caso menores a seis años. Esta respuesta parece más pronunciada en los municipios regidos por usos y costumbres. En resumen, los choques de aportaciones no solo afectan negativamente el esfuerzo recaudatorio de los municipios del Estado de Oaxaca, sino que también desinhiben la dinámica de las participaciones; de manera más intensa en municipios regidos por UyC.

Por su parte, la respuesta de las aportaciones a choques provenientes de la ecuación de participaciones es positiva en el corto y largo plazo (ver figura inferior de la segunda columna en cada grupo). En un primer momento, justo después del choque, la respuesta de las aportaciones es positiva, i.e., choques positivos de participaciones alientan mayores montos de aportaciones. Sin embargo, la respuesta se torna no significativa para el mediano plazo (entre el primero y tercer año) y después responden positivamente en el largo plazo (del tercer año en adelante). Es decir, mayores participaciones alientan mayores montos de aportaciones con el tiempo en los dos grupos de municipios.

Autorespuestas

Respecto a la respuesta de las variables a choques provenientes de sí mismas, encontramos que en todos los casos existe una respuesta positiva, persistente y significativa (ver la diagonal principal de figuras en cada grupo, Figura 2). La magnitud de la auto-respuesta del esfuerzo fiscal (figura superior izquierda) es mayor que la de las transferencias. En particular, respecto a los municipios regidos por usos y costumbres, observamos que la auto-respuesta del esfuerzo fiscal es inicialmente mayor, aunque decae más rápido y es más inestable que la auto-respuesta de los municipios elegidos democráticamente. Esto puede indicar que todos aquellos factores de choque que explican la recaudación propia no promueven un comportamiento estable de la recaudación de los municipios regidos por UyC, mientras que en los municipios democráticos, esos mismos factores de choque estabilizan el comportamiento del esfuerzo fiscal e, incluso, lo hacen más persistente.

Por su parte, la auto-respuesta de las participaciones es más persistente que la auto-respuesta de las aportaciones (aproximadamente seis contra dos años). Mientras que los factores de choque que explican el comportamiento de las participaciones promueven su persistencia, en el caso de las aportaciones tales factores impactan de manera positiva, pero solo en corto plazo. A su vez, ni el nivel ni la persistencia de las participaciones o aportaciones se ven afectadas por el origen político de los municipios.

CONCLUSIONES

En este trabajo investigamos la relación fiscal entre la federación y las fuerzas políticas locales desde el enfoque positivo de la economía política. Se examinan las hipótesis de maquinaria política (machine politics), voto indeciso (swing vote) e integración política. La evidencia encontrada no parece fundamentar que las transferencias se dirijan a grupos de soporte político, ni tampoco buscan respaldo de regiones con votos indecisos. Sin embargo, lo que puede observarse es que municipios con poca cohesión al pacto federalista reciben una mayor monto de transferencias y que estas son persistentes (transferencias altas tienden a mantenerse así por periodos largos). Esta observación en particular refuerza la evidencia a favor de la hipótesis de integración, la cual sugiere que un gobierno central puede utilizar las transferencias para mantener la estabilidad y cohesión política de las regiones, es decir, como instrumentos para asegurar la cooperación e integración política, de manera similar que autores como (Inman y Rubinfeld, 1997; Sato 2007; Leite-Monteiro y Sato, 2003).

Para examinar esta hipótesis de integración aprovechamos la conformación política de una de las pocas regiones en donde se emplea el procedimiento de usos y costumbres (UyC) para elegir ayuntamientos, una figura constitucional alterna a la pugna partidista tradicional. En primer término, observamos que los municipios regidos por UyC han recibido en promedio mayores montos de transferencias per cápita que los municipios elegidos por partidos políticos. También, que choques de aportaciones impactan negativamente la recaudación propia de los municipios, independientemente de su origen político. Estos resultados también han sido encontrados en los trabajos de (Bolton y Roland, 1997; Alesina y Spolaore, 1997; Zhuravskaya, 2000; Unda y Moreno, 2015). Interpretamos una mayor recaudación propia y un asociación negativa con las aportaciones, como evidencia a favor de la hipótesis de integración en la que las transferencias pueden emplearse como instrumentos de cohesión socio-política, más que como incentivos de la autonomía municipal como en el estudio de (Inman y Rubinfeld, 1997). Este es particularmente el caso de los municipios regidos por UyC.

Por su parte, encontramos que choques provenientes de las participaciones impactan de manera positiva la recaudación propia de los municipios regidos por UyC, el efecto sin embargo es débil y poco persistente; mientras que el mismo impacto sobre el esfuerzo de los municipios regidos por partidos no es estadísticamente distinto de cero12. En términos netos en este estudio registramos evidencia a favor de la hipótesis de integración: el efecto positivo de choques de participaciones es compensado por el impacto negativo y mayor persistencia de choques de las aportaciones sobre la recaudación propia13.

Entre otros resultados también observamos que la recaudación per cápita propia de los municipios elegidos por partidos políticos es mayor que la de los municipios elegidos por Usos y Costumbres (UyC). Adicionalmente, encontramos que la dinámica de la recaudación propia de los municipios regidos por partidos es mucho más estable y persistente que los municipios emanados por UyC. Los ayuntamientos elegidos por UyC parecen mostrar efectivamente funciones fiscales objetivo distintas a los municipios regidos por partidos. Este resultado es consistente con lo reportado por Wittman (1995), quien observa que municipios con mayor competencia política deberían registrar mayores niveles de recaudación propia.

En adición, en este estudio encontramos que choques provenientes de las aportaciones inhiben significativamente la dinámica de las participaciones por periodos de tiempo prolongados, no menores a seis años y de manera más intensa en municipios regidos por UyC, Además de que los choques de participaciones incrementan la recaudación propia de los municipios en el corto plazo (en particular los regidos por UyC), al mismo tiempo impulsan mayores montos de aportaciones, en el corto y largo plazo, en los dos grupos de municipios; resultados que concuerdan con los encontrados en (Cárdenas y Sharma, 2011; Benton, 1992; Guadarrama, 2006; Moreno, 2003; Unda y Moreno 2015).

La hipótesis de integración política de Sato (2006) e Inman and Rubinfeld (1997) sugiere que el gobierno central pueden mantener unidas a las regiones en descontento empleando a las transferencias federales como instrumento de adhesión. En este estudio encontramos evidencia de que municipios en descontento político han recibido montos de transferencias per cápita mayores y que las transferencias federales inhiben el esfuerzo recaudatorio de los municipios. Como tal, los resultados parecen confirmar la noción de que las transferencias se utilizan como mecanismos para asegurar la estabilidad y cooperación, más que para incentivar la capacidad fiscal local (Inman y Rubinfeld, 1997) o son empleadas como gasto de inversión para mantener la unidad política de las regiones (Leite-Monteiro y Sato, 2003), en este caso de los municipios regidos por UyC en el Estado de Oaxaca.

![Claudia Rocío Magaña González, Yanga Villagómez Velázquez (Coordinadores). 2018. Hacia una reflexión decolonial de la alimentación en el occidente de México. [Toward a decolonial reflection of the diet in western Mexico] México. Taller Editorial la Casa del Mago, 226 p.](/img/pt/next.gif)

texto em

texto em