Introducción

La forma de consumir y producir de las economías modernas no permite darle valor al desperdicio que se genera, y al desecharlo provoca problemas de contaminación e impacto ecológico. El desperdicio es un residuo de lo que no se puede o no es fácil aprovechar y desperdiciar es no explotar debidamente una cosa, pero el avance tecnológico y la presión por contaminar menos y reducir el impacto ecológico logran que del desperdicio se obtengan productos de alto valor. De hecho, surge una rama nueva de la economía, que es la del desperdicio o la economía circular (DEFRA, 2012; Lacy y Rutquist, 2015).

En el caso de México, en 2013 la captura de camarón de altamar fue 68 % y de acuacultura, 32 % (CONAPESCA, 2014). En el procesamiento y consumo del camarón se genera desperdicio. De Andrade et al. (2012) estiman que de cada tonelada de producción se desperdician 400 kg y esta materia orgánica se destina a los basureros municipales. Por otro lado, las economías modernas han usado en exceso el petróleo, que es ahora la principal fuente de contaminación y del cambio climatológico. Así, en todas las economías modernas se está haciendo un gran esfuerzo por pasar de la petroeconomía a la bioeconomía, la cual consiste en sustituir los productos de la petroquímica por productos obtenidos de materia orgánica, como son biocombustibles, biomateriales, biopolímeros, etcétera (Brambila, 2011a). Estudios científicos recientes han mostrado que de la cáscara de camarón, que es desperdicio, se puede obtener un biopolímero llamado quitina, chitin en inglés, el cual es insoluble en la mayoría de los disolventes orgánicos, pero a través de un proceso de desacetilación es posible extraer quitosano. De este producto se pueden formar películas de plástico, gomas, geles, hilos, capsulas, entre otros. (Rinaudo, 2006; Pillai et al., 2009; Miranda y Lizárraga, 2012). La quitina es considerada el segundo biopolímero más importante del mundo (Támara et al., 2012; Pradeepa et al., 2014; Lárez, 2006).

El precio del quitosano oscila entre $700 000 hasta $8 000 000 por tonelada, dependiendo de la pureza y el mercado (Dupont, 2014). Con datos de 2014, el camarón se cotiza en $44 000 por tonelada en promedio. Este precio varía según el tamaño, la época del año, si es de altamar o de acuacultura, por la región del Pacífico o Golfo, y por estados de la república (INEGI, 2014). Con el desperdicio, el productor de camarón tiene un subproducto de alto valor y con ello la posibilidad de reducir el impacto ecológico. El precio de los productos que sustituyen a los derivados del petróleo es volátil porque depende de la innovación tecnológica, de los usos nuevos que se le encuentren y del precio del petróleo, así que si las empresas camaroneras quieren aprovechar su desperdicio al llevar a cabo una inversión tienen que tomar en cuenta la volatilidad del precio del camarón y del quitosano; este último se correlaciona con el precio del petróleo. Para hacer una evaluación financiera de un proyecto que participa en un mercado volátil, ya no es suficiente con usar las metodologías tradicionales, como es el del Valor Actual Neto (VAN), el Beneficio-Costo (B/C) y la Tasa Interna de Retorno (TIR), sino que además hay que emplear la metodología de opciones reales (Copeland y Antikarov, 2001; Brach, 2003; Brambila, 2011b).

Opciones reales es una metodología de evaluación financiera que considera que la gerencia de un proyecto toma decisiones a lo largo de la vida útil de este para adecuarse a las circunstancias cambiantes del mercado y la tecnología. La gerencia puede decidir en su momento ampliar, reducir, abandonar, continuar, dejar de ser monovalente para volverse polivalente (Brambila et al., 2013) y entrar a mercados nuevos, como la biotecnología (Álvarez et al., 2012; Vedovoto y Prior, 2015). En el caso específico del camarón (peneus vannamei), la gerencia puede decidir posponer, esperar a conocer qué pasa en el mercado o invertir en una procesadora de desperdicios de camarón para obtener y vender quitosano, teniendo en cuenta la volatilidad de precios de ambos mercados. Valga resaltar que la cantidad de quitosano que se puede producir depende de la cantidad de camarón que se obtenga.

El objetivo de este trabajo es mostrar que una empresa camaronera puede ser rentable si se invierte en un sistema de tratamiento de sus desperdicios para obtener quitosano. Además de ser rentable para la empresa, se reduce el impacto ecológico. La hipótesis del trabajo es que a pesar de la volatilidad de los precios del camarón, del petróleo y, por consiguiente, del quitosano, es más rentable estar en el negocio de camarón-quitosano que solo ser productor de camarón o de quitosano.

Materiales y Métodos

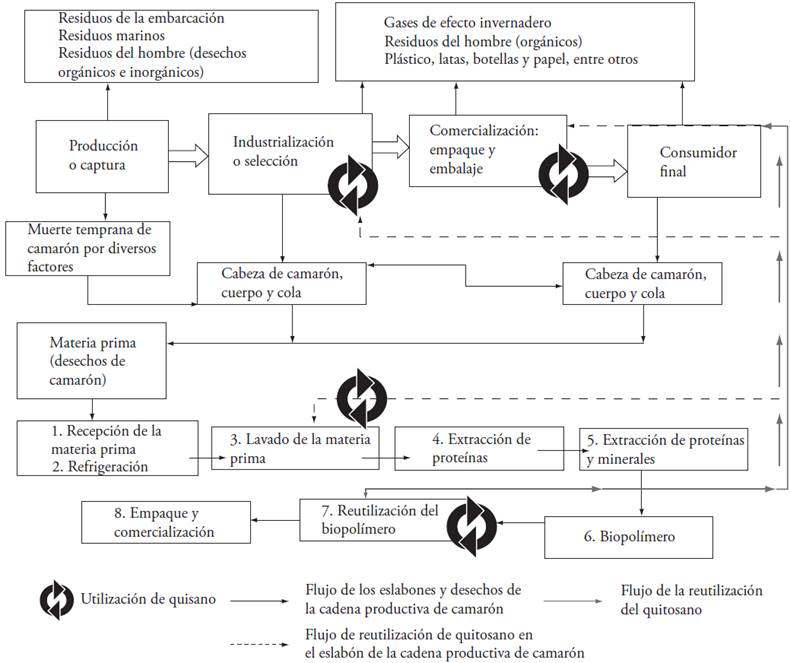

La evaluación financiera de un proyecto que tiene un producto principal, el camarón en este caso, y el uso de desechos para obtener un subproducto, el quitosano, requiere entender todo el sistema de camarón-quitosano. El proceso camarón-quitosano es diferente al de solo camarón y solo quitosano porque permite el reciclaje de desperdicios y de agua. La Figura 1 describe el sistema camarón-quitosano. La reutilización de quitosano se realiza en el eslabón siete de su cadena productiva.

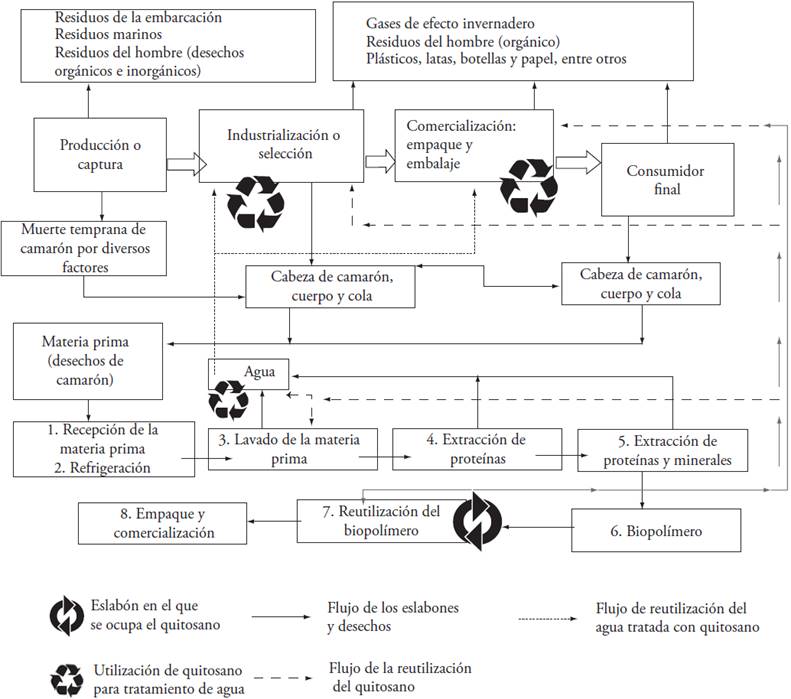

En la Figura 2 se ejemplifica el sistema camarón-quitosano donde se recicla la cáscara de camarón para producir quitosano y se recicla el agua. En cada uno de los sistemas de producción se generan desechos orgánicos e inorgánicos. Al reciclar el agua se reduce el impacto ambiental. También se aprecia la reutilización de la cáscara de camarón como biomaterial. Con las flechas negras gruesas y más punteadas se señala el eslabón en el sistema camarón-quitosano, en el cual se reutiliza el quitosano y el reciclaje del agua. En el largo plazo este sistema se transformará en un sistema integral de producción en el que cada uno de los desperdicios de los eslabones se reintegrará a la cadena productiva global. Lo que se espera es que con ello se reduzcan los costos de producción.

La evaluación financiera tradicional de un proyecto para estimar su Valor Actual Neto (VAN) consiste en estimar los beneficios y los costos en cada periodo y obtener un flujo de efectivo que se actualiza al periodo de inicio al usar una tasa de descuento que en este trabajo de investigación fue de 12 %. A la suma en valor actual de ese flujo se le resta la inversión inicial y el resultado es el VAN. Si este valor es positivo se recomienda invertir en el proyecto (Baca, 2010).

donde: bi: Beneficio en el tiempo i. ci: Costo en el tiempo i. I: Inversión inicial. ∂: Tasa de descuento.

Los datos para hacer el cálculo del VAN para el camarón se obtuvieron de Fideicomisos Instituidos en Relación con la Agricultura (FIRA, 2009) para una embarcación de 16 ton/viaje, con un promedio de seis viajes por temporada. Los precios reales se calcularon con datos del Instituto Nacional de Estadística y Geografía (INEGI, 2014), FIRA (2009) y la Cámara Nacional de Acuacultura y Pesca (CONAPESCA, 2009). Los costos fijos se estimaron en $639 135 y los variables en $147 276 por temporada; la inversión inicial se consideró de $1 200 000. El desglose y detalle de los costos se puede revisar en el boletín informativo FIRA (2009).

Los datos para hacer el cálculo del VAN para el quitosano se obtuvieron de Cerón (2010). Se consideró una cantidad de 24 ton y los precios reales se obtuvieron de INEGI (2014) y Shirai (2011). Los costos fijos se estimaron en $4 822 683 y los variables en $1 222 683; la inversión inicial que se estimó fue $2 339 958. El desglose y detalle se pueden revisar en Cerón (2010). La vida útil de los proyectos se consideró de 10 años. Los valores residuales están en el último año y se incluyen para calcular los Valores Actuales Netos respectivos.

La serie estadística del periodo 2000-2011 de precios nominales de camarón de altamar fue tomada del Plan Maestro de camarón de altamar de Sinaloa (CONAPESCA, 2009). Los precios nominales periodo 2000-2011 de quitosano fueron calculados con la información de Shirai (2011) y descontados con el Índice Nacional de Precios al Consumidor (INPC) anual acumulado base 2Q Dic 2010, publicado por el Banco de México (BANXICO, 2014).

Para obtener los precios reales de camarón y quitosano se usó el índice nacional de precios al productor (INPP) base agosto 2014 publicados por INEGI. La fórmula utilizada para la obtención de los precios es:

donde: PR: Precio Real. PN: Precio Nominal. INPP: Índice Nacional de Precios al Productor.

Dado que los precios del camarón y del quitosano son muy volátiles, la evaluación financiera del proyecto camarón-quitosano debe ser complementada con la metodología de opciones reales. Para aplicar la metodología de opciones reales se requiere estimar primero la volatilidad de precios. Esto se hace al calcular la tasa de crecimiento continua (en logaritmos naturales) de los precios de un año a otro.

donde rt: tasa continua de crecimiento de los precios reales. ln: logaritmo natural. Pt: precio real en el año t. Pt+1: precio real en el año t+1.

La volatilidad se mide con la desviación estándar de las tasas continuas de los precios reales.

donde

Con el Valor Actual Neto y la desviación estándar de las tasas de cambio continuas de los precios reales se forma el árbol binomial de camarón.

En el caso del sistema camarón-quitosano, la desviación estándar se estimó con los criterios de Markowitz para un portafolio de inversión (Ross et al., 2005).

donde Γ2 : volatilidad del portafolio de camarón y quitosano o varianza de los precios reales de camarón y quitosano. σ12: Volatilidad de los precios reales de camarón o varianza de los precios reales de camarón.

δ12: covarianza entre los precios reales de camarón y quitosano. X1: proporción de la inversión total destinada al proyecto de camarón. σ22: volatilidad de los precios de quitosano o varianza de los precios reales de quitosano. X2: proporción de la inversión total destinada al proyecto de quitosano. Las proporciones de las cantidades de camarón y quitosano se calcularon mediante las siguientes relaciones matemáticas.X1: inversión inicial para producir camarón/ Inversión total (camarón y quitosano). X2: inversión inicial para producir quitosano/ Inversión total (camarón y quitosano).

Para el cálculo de los árboles binomiales con opciones reales se usó la metodología empleada por Copeland y Antikarov (2001), Brach (2003) y Brambila (2011 b), quienes señalan que las opciones reales son el derecho, pero no la obligación de ejercer una acción durante la vida del proyecto. En nuestro caso la opción real que tiene una empresa camaronera es invertir en un proyecto de quitosano y formar un sistema camarón-quitosano con el reciclaje de agua y materia prima ya señalado. Esto es un derecho, pero no una obligación. Con la desviación estándar (σ) se forman los escenarios de la empresa cuando los precios van a la alza (up=eσ) y cuando los precios van a la baja (down=e-σ), donde u es lo que aumenta el valor del proyecto por incremento en precios, d es lo que baja el valor del proyecto por disminución de precios y e es el número de Euler.

Ya que existe riesgo, el valor del proyecto puede aumentar o disminuir y la probabilidad de que esto ocurra se mide (Brach, 2003; Brambila et al., 2013):

donde p: probabilidad de que aumente el valor del proyecto. 1-p: probabilidad de que disminuya el valor del proyecto. l: tasa de interés libre de riesgo (promedio de cetes reales).

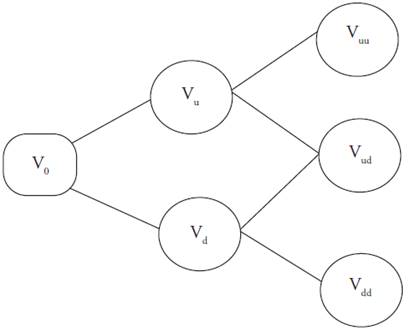

Se forma un árbol binomial del valor del proyecto al aumentar (u) o disminuir (d) en el tiempo (Figura 3).

Una vez que se tienen todos los nodos y un horizonte para producción de camarón se forma un árbol binomial como la opción real de integrar el sistema camarón-quitosano a partir del segundo año. Para ello, se calcularon los valores en los nodos de atrás para adelante hasta llegar al valor de la opción real de producir camarón-quitosano (Brach, 2003; Brambila et al., 2013).

donde VQC: Valor Presente Neto en el periodo actual. p: Probabilidad de que aumente el valor del proyecto. 1-p: probabilidad de que disminuya el valor del proyecto. l : tasa de interés libre de riesgo (promedio de cetes reales). vu: valor presente neto de que aumente el valor del proyecto un periodo anterior. vd: valor presente neto de que disminuya el valor del proyecto un periodo anterior.

Mascareñas et al. (2004) y Brambila (2013) indican que el valor actual neto total del proyecto será igual al valor actual neto tradicional más el valor de la opción real de poder optar por la producción de quitosano extraído de la cascara de camarón.

donde VANTOTAL: valor actual neto total. VAN: valor actual neto o valor actual neto tradicional. OR: opción real.

Se estimó la distribución de los valores del proyecto en el último periodo, usando la fórmula de probabilidades binomiales (Copeland y Antikarov, 2001; Brambila et al., 2013).

donde B: probabilidad de estar en el nodo n en el momento t. n: número de nodos en el periodo t. t: periodo evaluado=1, 2…, 10. p: probabilidad de que aumente el valor del proyecto. 1-p: probabilidad de que disminuya el valor del proyecto.

La distribución de los valores de cada periodo se aproxima a una distribución normal, por lo que se pudo estimar la probabilidad de que el proyecto tenga un valor predeterminado, estandarizando los valores y usando las tablas Z de una distribución normal.

donde: xi: valor predeterminado del proyecto.

Se calculan los VAN (tradicional) para el caso del camarón y quitosano como proyectos separados y se construyó sólo el árbol binomial de la producción de camarón. Después se considera que la empresa camaronera ejerce su derecho a integrar el sistema camarón-quitosano en el segundo año y se construyó su árbol binomial.

Resultados y Discusión

El VAN (metodología tradicional) del proyecto de solo producir camarón fue de $ 182 000, por lo que se debe aceptar el proyecto. La tasa de descuento en este proyecto es de 12 %; esta considera la tasa bancaria y el riesgo del proyecto (Cuadro 1 y 2). Para el proyecto de quitosano el VAN fue de $ 1 727 000, por lo que también se debe aceptar el proyecto.

Cuadro 1 Dinámica del valor del proyecto de producción de camarón (miles de pesos).

| Valores/Año | 0 | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

|---|---|---|---|---|---|---|---|---|---|---|---|

| 182 | 198 | 216 | 236 | 257 | 280 | 305 | 332 | 362 | 395 | 430 | |

| 167 | 182 | 198 | 216 | 236 | 257 | 280 | 305 | 332 | 362 | ||

| 153 | 167 | 182 | 198 | 216 | 236 | 257 | 280 | 305 | |||

| 141 | 153 | 167 | 182 | 198 | 216 | 236 | 257 | ||||

| 129 | 141 | 153 | 167 | 182 | 198 | 216 | |||||

| 118 | 129 | 141 | 153 | 167 | 182 | ||||||

| 109 | 118 | 129 | 141 | 153 | |||||||

| 100 | 109 | 118 | 129 | ||||||||

| 91 | 100 | 109 | |||||||||

| 84 | 91 | ||||||||||

| 77 |

Nota: los indicadores de rentabilidad son σ=0.0861, μ=1.0899, d=0.9175, p=0.6628, 1-p=0.3372.

Fuente: Elaboración propia con datos de CONAPESCA (2009) e INEGI (2014).

Cuadro 2 Dinámica del valor del proyecto producción de camarón con inversión para extracción de quitosano en el segundo año (miles de pesos).

| Valores/Año | 0 | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

|---|---|---|---|---|---|---|---|---|---|---|---|

| 1790 | 1864 | 1943 | 4307 | 6070 | 8731 | 12869 | 19435 | 29940 | 46739 | 73452 | |

| 1834 | 1909 | 2385 | 3255 | 4459 | 6187 | 8780 | 12827 | 19310 | 29789 | ||

| 1880 | 1366 | 1880 | 2554 | 3441 | 4633 | 6305 | 8794 | 12714 | |||

| 749 | 1066 | 1490 | 2046 | 2759 | 3665 | 4833 | 6413 | ||||

| 559 | 814 | 1166 | 1638 | 2249 | 3014 | 3943 | |||||

| 403 | 601 | 885 | 1281 | 1813 | 2500 | ||||||

| 280 | 427 | 645 | 962 | 1411 | |||||||

| 187 | 291 | 449 | 687 | ||||||||

| 122 | 191 | 299 | |||||||||

| 78 | 123 | ||||||||||

| 50 |

Nota: los indicadores de rentabilidad son: σ =0.454, μ =1.5747, d=0.6351, p=0.4222, 1-p=0.5778.

Fuente: elaboración propia con datos de FIRA (2009), CONAPESCA (2009), INEGI (2014) y Shirai (2011).

Ahora si se usa un sistema camarón-quitosano con los reciclajes correspondientes y con opción real en el segundo año de invertir en una procesadora de desperdicio para obtener quitosano, el VANTOTAL es de $ 1 790 000 (Cuadro 3). Este resultado se confirma en la literatura de opciones reales para otro tipo de proyectos (Fenichel et al., 2008; Támara et al., 2012; Vedovoto et al., 2015). Aún más, se puede dar el caso de que el VAN sea negativo y si se tienen opciones reales el Valor Actual Neto Total se vuelva positivo (Hannevik et al., 2015).

Cuadro 3 Probabilidades de estar encima o debajo del Valor Actual Neto inicial en el décimo año.

| Proyecto | VAN (pesos) | Probabilidad por arriba (%) | Probabilidad por debajo (%) |

| Sólo camarón | $182 000 | 0.6628 | 0.3372 |

| Camarón- quitosano | $1 790 000 | 0.4222 | 0.5778 |

Las probabilidades en cada caso de que el proyecto (camarón y camarón-quitosano) esté en el año 10 por arriba o por debajo de su VAN inicial se contrastan en el Cuadro 3. Asimismo, se reflejan los valores de ganancia por tipo de proyecto. La volatilidad de los precios del proyecto de camarón (σ=0.0861) y la volatilidad de los precios del proyecto de camarón-quitosano (σ=0.454) se muestran de manera simultánea en las probabilidades utilizadas para el cálculo de cada uno de sus escenarios (árbol binomial).

El valor de la opción real de la decisión de invertir en el segundo año fue $1 608 000 (Cuadro 4). Invertir en un sistema camarón-quitosano es económicamente rentable, técnicamente viable y se reduce el desperdicio y el impacto ecológico.

Cuadro 4 Comparativo de ganancias por actividad productiva.

Fuente: elaboración propia con datos de árboles binomiales.

Conclusiones

La producción de quitosano a partir de los desechos orgánicos del camarón es económicamente rentable en el largo plazo (OR2AÑO=$1 608 000). En la cadena productiva de camarón los desperdicios son una alternativa de generación de ganancias adicionales a las que se obtienen con la producción. La expectativa de los productos de la bioeconomía, tales como biomateriales, biocombustibles, bioplásticos, nutracéuticos, alimentos funcionales, entre otros, obtenidos de materia prima de segunda generación o de los residuos sólidos se convierte en una opción atractiva de generar ingresos. Entonces, la utilización de la cáscara de camarón para la extracción de un biopolímero con alto valor en el mercado químico-industrial se convierte en una opción rentable en la producción de camarón. Se concluye que la producción de quitosano a partir de los desechos de la cáscara de camarón es económicamente rentable y de menor impacto ecológico (menos desperdicio), esto a pesar de la volatilidad de los precios del camarón, del petróleo.

texto en

texto en