Introducción

La Organización para la Cooperación y Desarrollo Económicos (citada en Heredia y Huarachi 2009, 28) define la competitividad como "el grado en el cual un país, bajo condiciones de mercado libres y justas, puede producir bienes y servicios que superen el test de los mercados internacionales, incrementando en forma sostenida los ingresos reales de su población". Por lo tanto, ésta incluye la rentabilidad y la capacidad exitosa de un país al participar en el mercado internacional. En la competitividad pueden incidir factores como la calidad del bien, el grado de diferenciación y las políticas gubernamentales de los países participantes.

La cebolla (Allium cepa) es un producto para consumo humano, y es la segunda hortaliza de mayor producción en el mundo, sólo superada por el tomate (Lycopersicon esculentum Mill); la superficie sembrada cubre 4.2 millones de hectáreas (Financiera Nacional de Desarrollo Agropecuario, Rural, Forestal y Pesquero 2014). Se puede cultivar en 175 países gracias a las numerosas variedades, adaptables a diversos climas, y a su alto contenido de vitamina A, B1, B2, C y E, sales orgánicas de calcio, azufre, hierro, potasio, magnesio, tiamina y riboflavina (Fideicomiso para la Construcción y Operación de la Central de Abastos de la Ciudad de México 2014).

China, India, Estados Unidos, Pakistán, Turquía, Rusia, Brasil, México y España destacan en la producción de cebolla (Organización de las Naciones Unidas para la Alimentación y la Agricultura, FAO, por sus siglas en inglés, 2015). India, Países Bajos, China y EE UU son los principales comercializadores de la hortaliza, y este último sobresale como importador, seguido por el Reino Unido y Malasia (Trade Map 2015). México, Canadá y Perú son los proveedores más importantes de cebolla a EE UU, con 94 por ciento del total en 2013 (National Onion Association 2015).

Mercado de cebolla

Perú

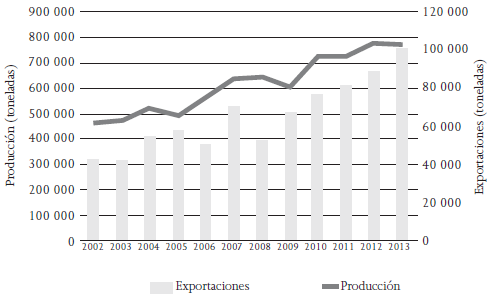

En Perú, el sector agropecuario representó 7.7 por ciento del producto interno bruto (PIB) entre 2002 y 2012 (Banco Mundial 2016); la región de Arequipa concentra 58.2 por ciento de la superficie cosechada de cebolla. Entre 2002 y 2012, su producción reportó una tasa de crecimiento promedio anual de 5.29 por ciento y un rendimiento promedio anual de 38 885 kg/ha, lo que sitúa a Perú en el quinto mejor rendimiento a escala mundial (Superintendencia Nacional de Aduanas y de Administración Tributaria 2015). Con la cebolla roja se cubre el consumo interno del país; casi el total de la producción de la amarilla dulce se exporta (La Libertad. Portal Agrario Regional 2015).

Con el aumento de la producción de cebolla Perú incrementó sus exportaciones, cuyo crecimiento promedio ha sido de 121. 9 por ciento, y de 154 en cuanto a volumen y valor libre a bordo (FOB) en dólares estadounidenses. Los principales destinos de las exportaciones peruanas son Estados Unidos (54.3 por ciento), Colombia (34.2) y España (4.3) (Ministerio de Agricultura y Riego, MINAGRI 2015).

Fuente: elaboración propia, con datos del Sistema Integrado de Estadísticas Agrarias (SIEA 2015); MINAGRI (2015).

Figura 1 Producción de cebolla en Perú y sus exportaciones hacia Estados Unidos, 2002-2013

El Tratado de Libre Comercio Perú-Estados Unidos, firmado en 2006, ha favorecido la exportación de productos agrícolas, principalmente de espárrago, mango, cebolla y algodón, para los que se consideró la desgravación de aranceles, situación que se reflejó en la tasa de crecimiento de las exportaciones, de 7.8 por ciento, entre 2002 y 2013 (Ministerio de Comercio Exterior y Turismo 2015).

Canadá

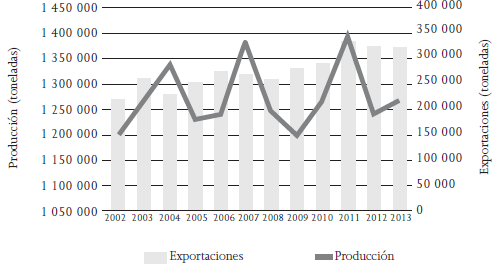

En Canadá, el porcentaje promedio del PIB en el sector de la agricultura entre 2007 y 2010 fue de 1.63 (Banco Mundial 2016). La producción de verduras de este país se centra en el repollo, cebolla, maíz, tomate y zanahoria, que representan 70.28 por ciento de sus cultivos (Instituto Español de Comercio Exterior 2015). Quebec y Ontario concentran 80 por ciento de la siembra de cebolla, tan sólo en 2010 produjeron 71 618 y 97 500 toneladas respectivamente (Agriculture and Agri-Food Canada 2016). En 2013 se cosecharon 192 015 toneladas de cebolla, en 15 917 100 hectáreas. Así, entre 2002 y 2013 la tasa de crecimiento del cultivo fue de 1.13 por ciento (FAO 2015;

Dirección de Estadística FAOSTAT, por sus siglas en inglés, 2015). Pese a este aumento ligero en la producción de la hortaliza, sus exportaciones a Estados Unidos han disminuido en 0.76 por ciento; en 2011 fue cuando hubo menos (Statistics Canada 2015) (véase Figura 2).

México

En el lapso de estudio, al sector primario le corresponde 3.4 por ciento del PIB total (Banco Mundial 2016). En México, la producción de cebolla se orienta a cubrir la demanda interna, que en 2013 fue de 1 270 059 toneladas, cosechadas en una superficie de 43 mil hectáreas; sin embargo, la tasa de crecimiento entre 2002 y 2013 fue de 0.5 por ciento.

Fuente: elaboración propia, con datos del Sistema de Información Agroalimentaria y Pesquera-Secretaría de Agricultura, Ganadería, Desarrollo Rural, Pesca y Alimentación, SIAP-SAGARPA (2015); Trade Map (2015).

Figura 3 Producción de cebolla en México y sus exportaciones hacia Estados Unidos, 2002-2013

La cebolla blanca concentra 90 por ciento de la producción nacional; 7 le corresponde a la morada y el resto a la amarilla. En Chihuahua, Zacatecas, Baja California, Michoacán, Tamaulipas y Guanajuato se cultiva 70 por ciento (SIAP-SAGARPA 2015).

En 2013, México exportó al mundo 318 toneladas de cebolla, equivalentes a 363.721 millones de dólares estadounidenses, mientras que las exportaciones a Estados Unidos fueron de 309.972 millones de dólares, es decir, 85 por ciento; es notable la tasa de crecimiento de 3.22 por ciento, en el periodo de estudio.

La apertura comercial generada por el Tratado de Libre Comercio de América del Norte (TLCAN), firmado en 1994, generó competencia entre los sectores de la economía; sin embargo, la Comisión Económica para América Latina y el Caribe (CEPAL 2014) destaca que el crecimiento del PIB primario de México ha sido moderado, sobre todo en los sectores con ciertas ventajas comparativas, como el de las hortalizas.

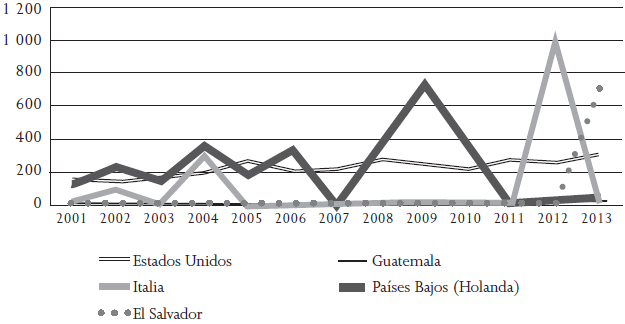

Fuente: elaboración propia, con datos de Trade Map (2015).

Figura 4 Destinos principales de las exportaciones de cebolla mexicana (miles de dólares)

Revisión de literatura

Avendaño y Acosta (2009, 52-79); Torres (2009, 61- 79) y Macías (2010, 36-46) señalan el uso de indicadores de ventaja comparativa para obtener el grado de competitividad de una nación, y facilitar la toma de decisiones en el comercio internacional. Avendaño y Acosta (2009) publicaron un estudio que mide los indicadores de creación y desviación de comercio, de especialización comercial y competitividad del mercado agropecuario mexicano ante los efectos del TLCAN; sus resultados mostraron que 60 por ciento de los productos pierden competitividad, a pesar de ser el principal exportador de cebolla a Estados Unidos.

Torres (2009) reconoce la competitividad de México en EE UU, pero en la comercialización de aguacate. El trabajo de Macías (2010) estimó los indicadores de competitividad para las frutas y hortalizas de México en el mercado estadounidense, y concluyó que a pesar de que su participación es creciente, ahora enfrenta a otros competidores que se han fortalecido, como Canadá. Avendaño (2008) analizó la participación en el mercado internacional de ciertas hortalizas y, a pesar de que Estados Unidos es el principal destino de las exportaciones mexicanas, se ha perdido competitividad debido a la participación creciente de países exportadores emergentes.

Debido a que el mercado estadounidense es muy importante para México y que, junto con Canadá y Perú, está entre los proveedores principales de cebolla a Estados Unidos, el objetivo es evaluar la competitividad de la cebolla mexicana en comparación con la de dichos países, y determinar la competitividad de las exportaciones de la hortaliza de las tres naciones. Esta información puede servir como referencia para diseñar políticas públicas en el sector agrícola. La hipótesis de la investigación es que la competitividad del producto peruano en EE UU es superior al proveniente de México y Canadá, de acuerdo con las tasas de crecimiento que presenta tanto en producción como en las exportaciones de la hortaliza.

Materiales y métodos

En la recopilación de datos se consideró el periodo 2002-2013. La información relacionada con los datos de producción, exportaciones e importaciones se tomó de la base de datos de FAOSTAT, también se consideraron los datos de Statistics Canada (2015) y las estadísticas comerciales para el desarrollo de negocios internacionales de Trade Map (2015). La competitividad se estimó con los indicadores siguientes: la tasa de penetración de importaciones (TPI), el índice de similitud de exportaciones (IS), las cuotas de exportación (CMX) e importación (CMI), la ventaja relativa de las exportaciones (VRE) y la ventaja comparativa revelada (VCR).

Tasa de penetración de las importaciones

Omaña et al. (2011) señalan que se trata del cociente entre las importaciones de un producto para un país y el consumo aparente, que algebraicamente se denota como:

donde Mij representa las importaciones del producto i, realizadas por el país j (t), y Cije el consumo aparente del producto i, en el país j (t). A mayor tasa de penetración de las importaciones más será la competitividad.

Índice de similitud de exportaciones

El IS permite establecer la similitud de la estructura comercial entre dos países o dos regiones. Se obtiene a partir de la fórmula siguiente:

donde X k i representa la exportación del producto i, del país k,

El resultado varía entre cero y uno, de tal forma que entre más cercano al cero se encuentre se interpretará como poca competencia entre los sectores productivos de los países o regiones.

Cuotas de exportación e importación

Con las cuotas de exportación e importación se compara el valor de las exportaciones de un sector en un país, con el valor total de las exportaciones mundiales de dicho sector.

Donde X i es el valor de las exportaciones nacionales del sector i, X mi y es el valor de las exportaciones mundiales del sector i (US$). De manera análoga, la cuota de importación se calcula así:

donde M i es el valor de las importaciones nacionales del sector i, y M mi es el valor de las importaciones mundiales del sector i (US$).

Índice de ventaja comparativa revelada

Balassa (1965), citado por Heredia (2009), acuñó el término de "índice de ventaja comparativa revelada", para indicar la importancia que tienen las exportaciones de un producto "X", que efectúa un país, frente a las de este mismo producto en el resto del mundo.

De este modo se tiene:

donde VCE es la ventaja comparativa revelada de las exportaciones, mientras que VCI es la ventaja comparativa revelada de las importaciones, calculadas de la siguiente forma:

donde X y M son las exportaciones e importaciones respectivamente, r se refiere al mundo menos el país analizado, n es el comercio de todas las mercancías menos el bien de estudio.

Un IVCR>1 representa que la participación de las exportaciones del producto en el total de éstas del país es mayor que su participación en el comercio mundial, es decir, que está exportando más de dicho bien al mundo que del resto de sus productos.

Índice de ventaja relativa de exportación

El VRE es un replanteamiento del VCR, y que de manera similar indica que a medida que la magnitud aumenta, el país se considera más es pecializado y con mayor competitividad (Contreras 1999, 396).

El índice VRE se define como:

donde VREai es la ventaja relativa de exportaciones de la mercancía a en el país i, Xai es el valor de las exportaciones de la mercancía a en el país i, Xni es el valor de las exportaciones totales (excepto la mercancía a) en el país i, mientras que Xar es el valor de las exportaciones de la mercancía a en el mundo (menos el país i), y Xnr es el valor de las exportaciones totales (menos la mercancía a) en el mundo (menos el país i). Si el resultado es mayor a uno identifica productos con ventaja comparativa, cuanto más alto sea el VCR, más favorable es la posición competitiva de un producto en el mercado internacional.

Análisis y discusión de resultados

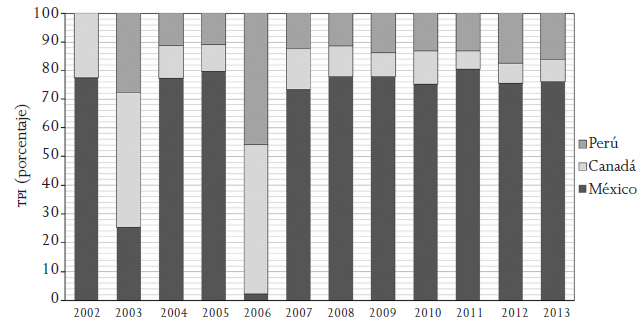

Tasa de penetración de importaciones en Estados Unidos

De acuerdo con la Asociación Mexicana de Horticultura Protegida (2015), México es líder en la exportación de hortalizas a Estados Unidos (26 por ciento), seguido por Guatemala y Costa Rica, coincide con los resultados de la TPI calculada, donde México presenta mayor competitividad en el mercado estadounidense de cebolla. En promedio, durante el periodo de estudio, la TPI de México a dicho mercado fue de 4.4 por ciento, la de Canadá de 0.71 y la de Perú 0.84 (véase Figura 5).

Fuente: elaboración propia, con datos de Trade Map (2015); FAOSTAT (2015).

Figura 5 Tasa de penetración de las importaciones de México, Canadá y Perú hacia Estados Unidos

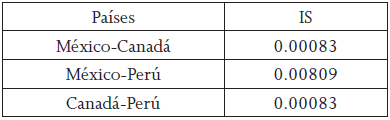

Índice de similitud de exportaciones al mercado estadounidense

El IS es el mismo cuando se hace el comparativo de exportaciones de México y Perú versus Canadá; si el número es cercano a cero indica que la estructura comercial de cebolla no es muy parecida, ya que mientras México y Perú son de los primeros 15 países exportadores, Canadá ocupa el lugar 19. Sin embargo, aunque el IS entre México y Perú es un valor mayor, es también cercano al cero, por lo que existe poca competencia entre ambos (véase Figura 6).

Fuente: elaboración propia, con datos de Trade Map (2015); FAOSTAT (2015).

Figura 6 Índice de similitud de exportaciones, 2002-2013

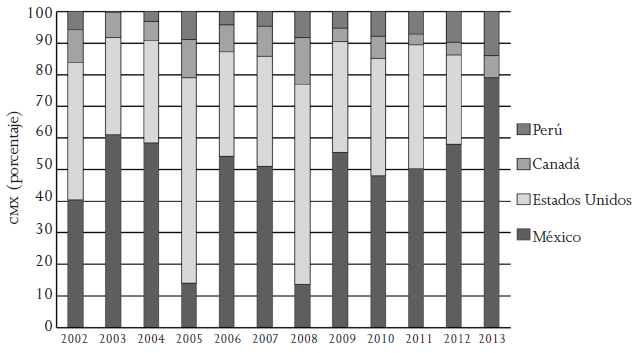

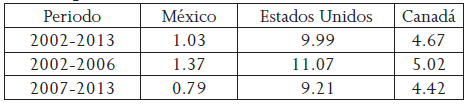

Cuotas de exportación e importación de los principales proveedores de cebolla al mercado estadounidense

En la Figura 7 se presenta la evolución de las cuotas de exportación mundiales de 2002 a 2013, en este punto se consideraron también las de Estados Unidos. Canadá exporta menos cantidad de cebolla, y en los últimos años fue superada por la proveniente de Perú.

Fuente: elaboración propia, con datos de Trade Map (2015).

Figura 7 Cuotas de exportación, 2002-2013

A pesar de que México tiene momentos de inestabilidad, su intervención en las exportaciones mundiales es mayor. El comportamiento de sus cuotas de exportación es muy similar al de su producción; en 2004, la CMX fue de casi 15 por ciento, mientras que la producción fue de 1 341.8 miles de toneladas, casi 14 puntos porcentuales más que en 2001 (SIAP-SAGARPA 2015). La competitividad de México y el incremento de las exportaciones de Perú se derivaron de que el comercio de ambos países en el mercado de la cebolla los coloca en las primeras posiciones de los países exportadores, junto con China e India (FAO 2015).

Los datos coinciden con lo encontrado por Macías (2010), quien señala que aunque México es altamente competitivo en la producción de hortalizas y que participa con 10 por ciento de las exportaciones de cebolla a escala mundial, actualmente se enfrenta a otros competidores, que han fortalecido su estructura exportadora. Canadá perdió competitividad en el lapso 2007-2013. En todo el periodo, la cuota de exportación promedio de Perú fue de 1.12 por ciento, la de Canadá de 1.5, la de Estados Unidos de 6.26 y la de México de 8.91.

En lo que refiere a la CMI, Estados Unidos tiene la mayor participación en el mercado de importación de cebolla, casi 5 puntos porcentuales por encima de la CMI de Canadá y 9 más que la de México; en este sentido, es el más competitivo de los tres. La explicación de este fenómeno es que dicho país no sólo es un productor mundial importante de cebolla, sino que también el primer importador. Por su parte, Canadá ocupa la sexta posición dentro de los principales importadores de cebolla del mundo (Sistema Integrado de Información de Comercio Exterior 2015). Los datos de FAOSTAT y de Trade Map no reportan importaciones desde Perú.

Fuente: elaboración propia, con datos de Trade Map (2015); FAOSTAT (2015).

Figura 8 Cuotas de importación en el mercado mundial de cebolla (%)

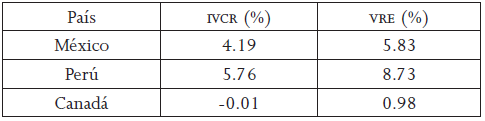

Índice de ventaja comparativa revelada e índice de ventaja relativa de exportación entre los países de estudio

México y Perú presentan valores mayores a uno en los índices IVCR y VRE, por lo que son competitivos en la exportación de cebolla tanto a EE UU como al mundo. Canadá no es competitivo, ya que sus valores son inferiores a la unidad, incluso son negativos; su exportación agrícola principal se centra en los cereales (33 por ciento). Los datos coinciden con los estudios de Avendaño (2008), quien determina que los indicadores arrojan que Perú, México y otros países, con excepción de Canadá, han ganado competitividad en EE UU (véase Figura 9).

Fuente: elaboración propia, con datos de Trade Map (2015); FAOSTAT (2015).

Figura 9 Promedios del IVCR y el VRE, 2002-2013

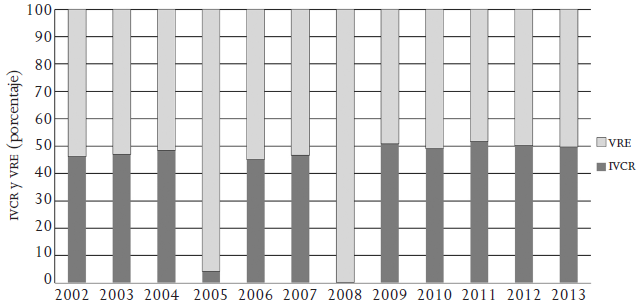

El análisis muestra que México dispone de ventajas comparativas reveladas en este producto; sin embargo, entre el inicio y final del periodo no existe crecimiento significativo. En 2002, ambos índices se encuentran cerca de 3 por ciento, y para 2013 éstos son de casi 4 (véase Figura 10).

Fuente: elaboración propia, con datos de Trade Map (2015); FAOSTAT (2015).

Figura 10 Comparativo del IVCR y el VRE de México, 2002-2013

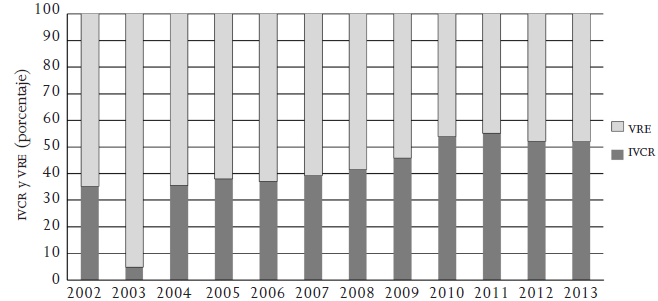

Perú tiene el VRE más alto en el lapso de estudio, en 2001 presentó el mayor valor (9.96 por ciento). A escala mundial siguió el mismo patrón en ese año, con un IVCR de 18.31 por ciento; sin embargo, en 2013 ambos indicadores estuvieron cerca de 7 por ciento, esto implica que Perú está perdiendo competitividad en el mercado estadounidense y en el mundial (véase Figura 11).

Fuente: elaboración propia, con datos de Trade Map (2015); FAOSTAT (2015).

Figura 11 Comparativo del IVCR y el VRE de Perú, 2002-2013

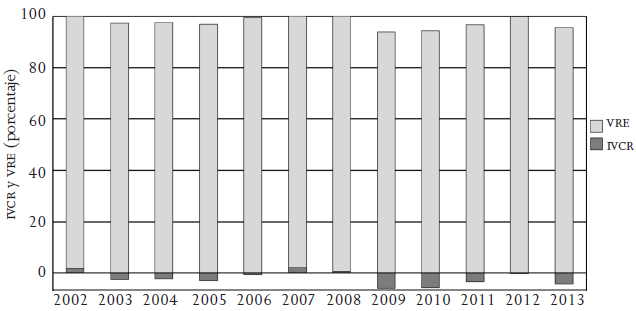

Canadá presentó los indicadores más bajos, porque más de 90 por ciento de sus exportaciones se destinaron a Estados Unidos, por lo que esto no tuvo gran impacto en otras zonas geográficas, como México y Perú. En definitiva, los datos muestran que sus exportaciones al mercado estadounidense tuvieron mayor repercusión en 2012, con un VRE de casi 5 por ciento (véase Figura 12).

Fuente: elaboración propia, con datos de Trade Map (2015); FAOSTAT (2015).

Figura 12 Comparativo del IVCR y el VRE de Canadá, 2002-2013

Conclusiones

La competencia en el comercio mundial obliga a los países a ser más competitivos, para que sus productos generen beneficios lucrativos.

Se aprecia un incremento en las exportaciones peruanas, vinculado al aumento en la producción de la cebolla amarilla en las regiones de Ica, Lima y La Libertad; esta variedad es la que tiene más demanda en Estados Unidos, y que México produce en menor cantidad, comparada con la blanca.

Contrario a lo planteado en la hipótesis, que señala que el producto peruano es más competitivo que sus pares, basado en las tasas de crecimiento de su producción y exportaciones, México conserva el liderazgo en la exportación de cebolla manteniendo cierta ventaja competitiva, en buena parte por la cercanía geográfica con EE UU. Sin embargo, México debe atender sus debilidades en el mercado estadounidense y las desventajas en el campo mexicano si quiere mantener e incrementar las cifras obtenidas.

El estudio sugiere que la competitividad de la cebolla de Canadá en el mercado de Estados Unidos es casi nula, a pesar de ser uno de sus proveedores principales, porque dicho país es el único destino de sus exportaciones. Los bajos indicadores de Canadá se pueden asociar con que las actividades agrícolas quedan en segundo plano, ya que al ser un país desarrollado en su economía destaca la industria, ejemplo de esto son sus exportaciones más importantes, que se centran en autopartes y vehículos automotores. Los esfuerzos agrícolas se enfocan principalmente en el cultivo de trigo y otros cereales. El PIB agrícola presenta menor porcentaje en comparación con el de México y Perú.

Los indicadores muestran una pérdida notoria de competitividad de México y Perú en el mercado estadounidense, a pesar de que el primero es uno de los productores principales de cebolla, y el segundo tiene uno de los mejores rendimientos mundiales. Se deben realizar esfuerzos encaminados al mejoramiento de la productividad e incremento tecnológico, atender el nicho de mercado que consume cebolla amarilla y buscar otros, para no concentrar en uno solo el grueso de la oferta; de lo contrario, México sería el perdedor principal al cederle su espacio a Perú, que se posiciona en segundo lugar de las exportaciones al mercado estadounidense, y así relegaría a la hortaliza mexicana.

text new page (beta)

text new page (beta)