1. El comercio de la República Popular de China y Unión de Repúblicas Socialistas Soviéticas (URSS) con América Latina y el Caribe

En términos históricos podemos decir que tanto la antigua Unión de Repúblicas Socialistas Soviéticas (URSS), como la República Popular China en tiempos de Mao Tse Tung, tuvieron escasas relaciones comerciales con América Latina y el Caribe. En el caso de la URSS se puede decir que era una potencia bastante autárquica en su funcionamiento económico y casi se autoabastecía de todo; por lo cual, su comercio con América Latina era modesto, y con Cuba hubo un comercio arrítmico; pues en ocasiones realizaron grandes compras de carne o grano a Argentina y algo de café y soya a Brasil. Con México no había gran intercambio comercial y con Chile era muy pequeño (Leonov, 1999).

En el caso de la República Popular de China, desde su fundación en 1949, las relaciones con América Latina y el Caribe han tenido cinco períodos de desarrollo. Primer período: intercambio popular (1949-1969). China tenía relaciones diplomáticas en América Latina y el Caribe sólo con Cuba, al triunfo de la Revolución cubana. Segundo período: auge de establecimiento de relaciones diplomáticas (1970-1978). A medida que se descongelaron las relaciones entre China y Estados Unidos, China estableció relaciones diplomáticas sucesivamente con los siguientes países de la región: Chile, Perú, México, Argentina, Venezuela y Brasil. Tercer período: ampliación de las relaciones (1978-1992). Con la reforma y apertura de China en 1978 y el reajuste de su política hacia América Latina, China amplió rápidamente sus relaciones con los países latinoamericanos y estableció relaciones diplomáticas con la mayoría de los países de la región. Cuarto período: edificación de relaciones de cooperación estratégica (1993-2000). Con los importantes logros de la reforma de China, los países latinoamericanos prestaban cada vez más importancia a las relaciones con China. En 1993, estableció con Brasil relaciones de socios de cooperación estratégica, comenzando la edificación de un marco estratégico de cooperación con la región latinoamericana, al ampliar la base de intereses mutuos y las esferas de cooperación. Quinto período: desarrollo sin precedentes en velocidad, profundidad y amplitud (de 2000 a la actualidad). En los últimos 17 años, las relaciones han registrado un gran dinamismo (Xiaoping, et.al., 2014).

Es decir, el comercio de la URSS y China en tiempo de gobiernos llamados socialistas, fue errático, aunque con características interesantes; en ese sentido, nos abocaremos en la descripción de las tendencias del comercio internacional entre estas dos economías con las principales economías de América Latina: Argentina, Brasil y México. La Unión Soviética, por su parte, iniciaba también en esos años (después de la segunda posguerra) un notable cambio en su política económica hacia Occidente y el Tercer Mundo, que tuvo su manifestación inicial en la Conferencia Económica Mundial de Moscú de 1952, aun en vida de Stalin, y que la impulsaba a aprovechar toda circunstancia favorable para desarrollar vínculos con países fuera de su bloque (Rapoport, 1986: 3).

Una muestra del acercamiento entre ambos países, que en la época adquirió considerable repercusión, fue la entrevista que en febrero de 1953 sostuvieron el embajador argentino en Moscú y Stalin, muy poco antes de su muerte. Era la primera vez que el líder soviético recibía a un representante de una nación latinoamericana. Como resultado de ello, se firmó el primer convenio comercial entre un país de América Latina y la URSS, que preveía un intercambio reciproco de 150 millones de dólares y gracias al cual la Argentina se transformó en el principal cliente y abastecedor soviético del área. Culminando ese proceso, en 1955, se realizó en Buenos Aires la primera exposición industrial soviética en el continente latinoamericano (Rapoport, 1986: 3 y 4).

Algo que parecía ser de un pragmatismo fuera de cualquier asomo de línea ideológica fue la relación de la URSS con la dictadura militar argentina, tan es así que,

en agosto de 1977, el General Videla ratifico los convenios negociados por Gelbard, que cobraron desde entonces plena vigencia. En el curso de tres años, entre 1976 y 1979, las exportaciones hacia la Unión Soviética se duplicaron, mientras ·que siguieron realizándose obras infraestructura con participación soviética, sobre todo en el campo hidroeléctrico como Salto Grande, y se ratificaron otras pendientes o contrataron nuevas, como los estudios de factibilidad para la construcción de una gran represa en el Paraná Media o la provisión de turbinas para centrales termoeléctricas. También se firmaron convenios pesqueros con países de Europa Oriental y se amplió el comercio con la mayoría de ellos. Más importante aún, las reuniones de la Comisión Mixta argentino-soviética que se habían suspendido en 1975 volvieron a efectuarse y en noviembre de 1976 la URSS realizó en Buenos Aires una gran exposición de productos industriales (Rapoport, 1986:9).

Es así que no es de sorprenderse que cuando el bloqueo cerealero de Estados Unidos contra la URRS en 1980, no encontró eco en Argentina y este país se convirtió en el primer abastecedor de la URSS, al llegar a canalizar 41.8% de las exportaciones totales en 1981, 80.2% de las de cereales y 20.2% de las de carnes. En julio de 1980, para dar continuidad y estabilidad a las relaciones comerciales se firmó entre los dos países un convenio de cinco años para la venta por parte de la Argentina de 4, 500,000 toneladas anuales de maíz, sorgo y soja y luego otro convenio similar para la venta de carnes, manteniéndose la venta de trigo sobre bases anuales (Rapoport, 1986:10).

Las relaciones de la URSS con Brasil, comenzaron a desarrollarse en función del pragmatismo que caracterizó a la URSS después del golpe militar de Chile en 1973 y como una extensión de la estrecha relación alcanzada entre Moscú y Buenos Aires. Al parecer eran los mismos intereses de la URSS que movieron a relacionarse con el gigante brasileño, la presencia de la URSS en el cono sur y la necesidad de comprar alimentos (Turrent, 1986).

La evolución de las relaciones de la URSS con Brasil, pueden dividirse, después de 1964 en tres periodos: el primero abarcaría entre 1964 y principios de la década de 1970, que en un principio se basó en la distancia y reprobación de la dictadura militar brasileña. Un segundo periodo se da a principios de esa década, cuando el general Geisel inicia la política que se denominó del “pragmatismo responsable”, que abrió las puertas a un acercamiento soviético-brasileño. Brasil no se suma al boicot de Estados Unidos contra Rusia. A mediados de la década de 1970, Brasil se convirtió en el segundo socio comercial de la Unión Soviética en América Latina, excluyendo a Cuba. El tercer periodo se da a partir de la mitad de la década de 1980 con la elección de Tancredo Neves (Turrent, 1986).

2. El comercio de Rusia y China con América Latina y el Caribe y con el mundo 2000-2017

Brasil, Rusia, India, China y Sudáfrica (BRICS) son los países que integran una asociación económico-comercial que agrupa, primero a los cuatro primeros países y desde 2001 se les unió Sudáfrica. Fue Jim O‘Neill, entonces el jefe de Investigaciones Económicas Globales de Goldman Sachs, quien lanzó la denominación BRIC en el año 2001 (O’Neill, 2001, citado por López, 2018). Los BRICS, en 2017 representaban 41.7% de la población mundial, 23.2% del PIB mundial y 19% de las exportaciones y 16% de las importaciones mundiales (Datos de Comtrade y World Data Bank). Brasil es el único país latinoamericano que pertenece a los BRICS.

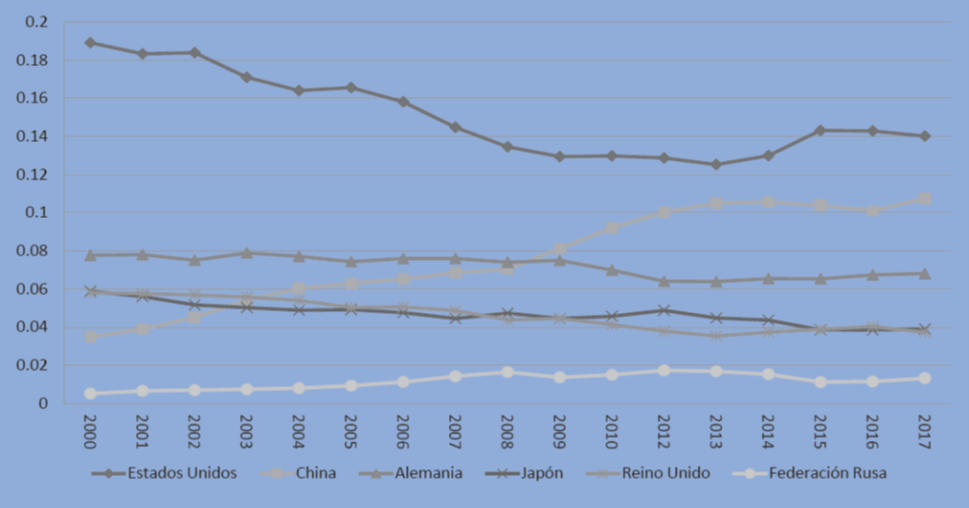

En las Figuras 1 y 2 se puede apreciar que es claro el dinamismo del comercio exterior de China y que Rusia permanece casi con la misma participación en el mercado mundial.

Fuente: elaboración propia con datos de UN Comtrade Database.

Figura 1 Participación en las exportaciones mundiales (%)

Fuente: elaboración propia con datos de UN Comtrade Database.

Figura 2 Participación en las importaciones mundiales (%)

La irrupción de China y Rusia en América Latina y el Caribe en el siglo XXI tiene como telón de fondo el ascenso de los gobiernos llamados progresistas en el subcontinente, como los de Venezuela (1999), Brasil (2003), Argentina (2003), Uruguay (2005), Bolivia (2005), Ecuador (2007), etcétera. Gobiernos que identificaban en China y Rusia a grandes aliados geopolíticos e, incluso, parecía que esos gobiernos consideraban como herederos de los movimientos revolucionarios que se dieron en la URSS en 1917 y China en 1949 y no como países capitalistas de nuevo cuño.

Es así que China y Rusia tienen en común que ambos comenzaron a fortalecer sus relaciones comerciales con América Latina y el Caribe a partir del Siglo XXI. En el caso de China, se puede decir que a partir de su incorporación a la OMC en 2001 va a iniciar su desembarco en América Latina y se va a convertir en pocos años en el principal socio comercial de muchos países del subcontinente. En el caso de Rusia su participación es mucho más modesta y errática.

Entre los rasgos que caracterizan el comercio entre China y Rusia con los países latinoamericanos debe resaltarse la desigual importancia de los diferentes intercambios bilaterales (Rodil y Martín, 2017), en los que adquiere un peso destacado el comercio entre China y Brasil, así como Rusia y Brasil, que representa 32% del comercio bilateral de China y 40.4% de Rusia con América Latina y el Caribe durante el periodo 2000-2017, que coincidentemente está entre los BRICS, pero viendo el comercio global de ambos países con Brasil en términos de su comercio con el mundo no es tan significativo.

Para el análisis del comercio de China y Rusia con el mundo y América Latina, comenzaremos con China que es el que más ha profundizado sus vínculos y que tiene un peso mayor en el comercio con el subcontinente.

Comercio de China con América Latina

Antes de su ingreso a la Organización Mundial de Comercio (OMC), China no había mostrado interés por los acuerdos formales de comercio regional o de una naturaleza más estructurada; en parte porque aún no estaba preparada para hacer frente a una rápida liberalización del comercio y las inversiones. Sin embargo, con la llegada del siglo XXI, la actitud de China hacia la cooperación regional ha cambiado de forma drástica (Wang Jisi, 2004, citado por Yu, Xue y Hong, 2006). En primer lugar, la adhesión a la OMC que forzó a China a asumir varios compromisos en términos de liberalización del mercado; por el otro, insertó a China profundamente en la economía mundial (Yu, Xue y Hong, 2006). China tiene, actualmente, firmados 15 tratados de libre comercio con más de 25 países, dentro de ellos tres latinoamericanos (Chile, Costa Rica y Perú), así como tres en proceso de negociación con Noruega, República de Moldova y Acuerdo Marco de Cooperación Económica a través del Estrecho (ECFA) (OMC, 2019).

En este contexto de apertura y de reformas, China se ha convertido en importante actor de la economía global. En 1978, China representaba 1.7% del PIB mundial, 0.5% de las exportaciones de bienes y servicios y 0.5% de las importaciones de bienes y servicios. Sin embargo, en 2017, China ya representaba 15.0% del PIB mundial, calculado en dólares corrientes, 13.4 de las exportaciones y 10.7 de las importaciones. En términos de la industria manufacturera es donde se han dado importantes avances en materia de exportaciones, pues China pasó de representar 1.1% de las exportaciones manufactureras del mundo en 1984 a 17.2% en 2017, convirtiéndose así en parte significativa de la fábrica mundial (López, Rodil y Valdez, 2014).

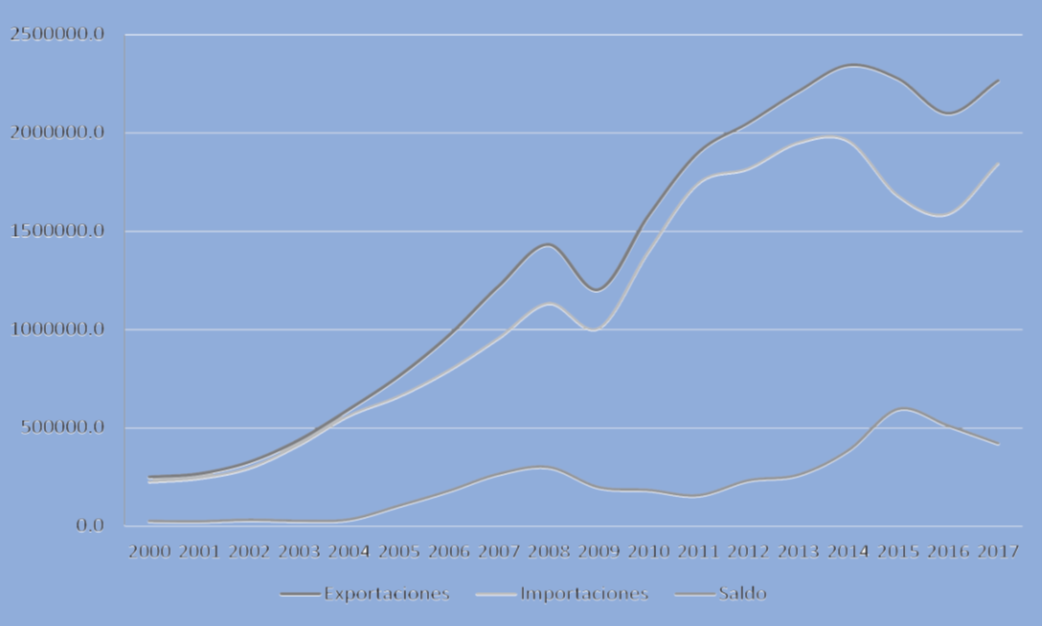

Fuente: elaboración propia con base en COMTRADE.

Figura 3 Exportaciones, Importaciones y Saldo comercial de China con el mundo (2000-2017)

China con el mundo tiene una balanza comercial superavitaria en todos los años del periodo analizado (2000-2017). En lo que se refiere a los países de América Latina y el Caribe, la evidencia acerca de la irrupción de China en sus relaciones comerciales, prácticamente con todos ellos se ha producido un ascenso muy significativo de la presencia como socio comercial, tanto en el lado de las importaciones como de las exportaciones. Por otro lado, si se comparan los datos del comercio de China sumando en general las exportaciones e importaciones en la región de América Latina para el periodo 2000-2017, encontramos que 32% del comercio se concentra en Brasil, 16% en México, 13% Chile, 7% Argentina, 6% Perú y Venezuela (respectivamente), 5% Panamá y un 4% Colombia.

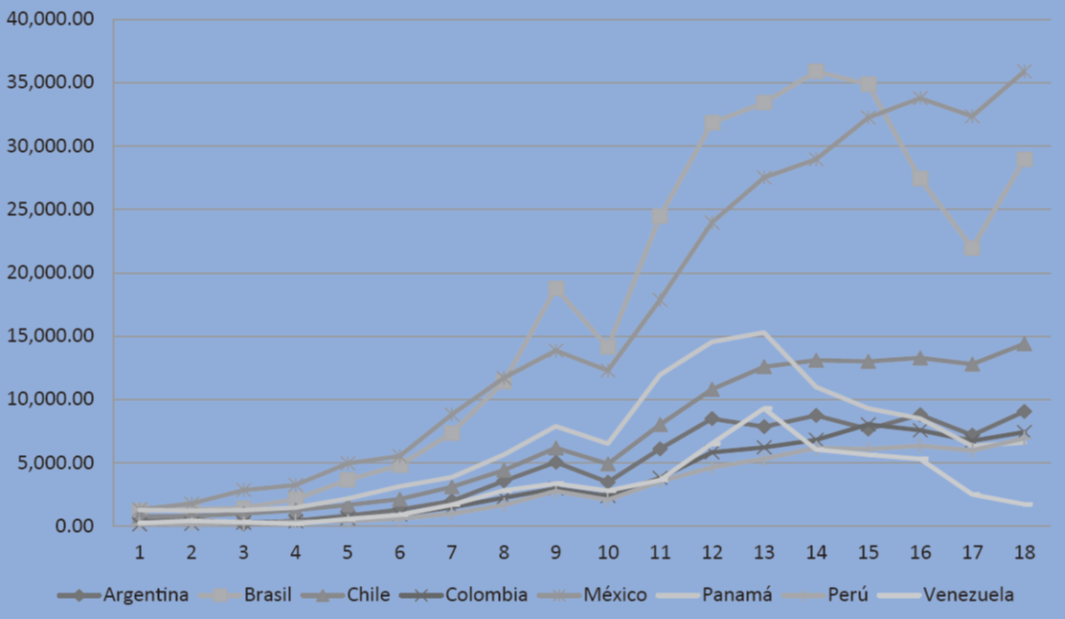

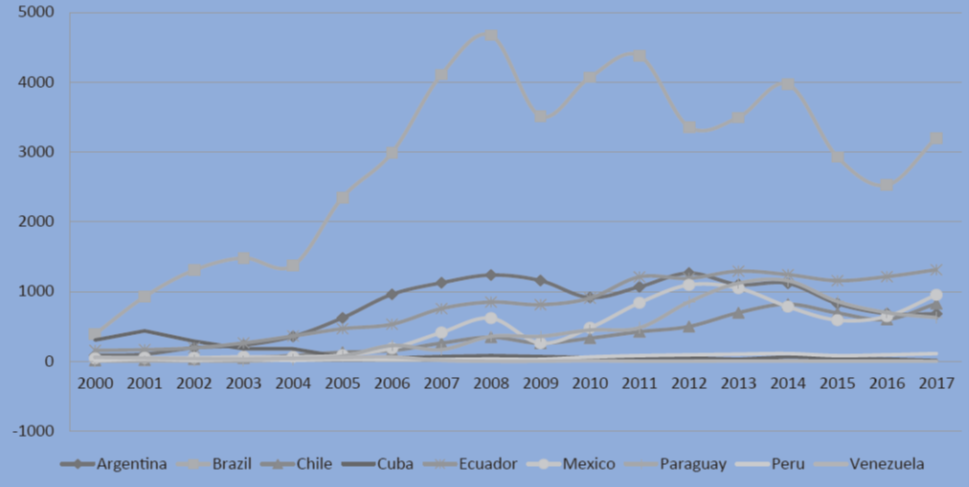

Es decir, un total de 89% del comercio se concentra en estos países de América Latina. El comportamiento de las exportaciones de China hacia la región de América Latina, son crecientes para todos los países seleccionados, México se ha convertido en el principal mercado para las exportaciones Chinas para el 2017 con un valor de 35,905 millones de dólares, Brasil es el segundo mercado más importante (28,950 millones de dólares); pero hasta 2014 Brasil era el principal mercado de las exportaciones chinas; mientras que Chile se sitúa como el tercer destino para el gigante asiático, con un valor de 14,409 millones de dólares (Figura 4). A nivel global el principal mercado para el 2000 fue Estados Unidos con una concentración del mercado de 21% (52,156 millones de dólares), en segundo lugar, Hong Kong 44,518 millones de dólares (18%) y el tercer mercado más importante de China fue Japón 17% representado 41,654 millones de dólares. Para el año de 2017 la tendencia es la misma 19, 12 y 6% (Estados Unidos, Hong Kong y Japón respectivamente). En este contexto, Rusia como mercado para China constituye 1% de su mercado global situada en el lugar 18 para el 2000 y en el 2017 se posiciona en el lugar 12 con 2% del mercado global de las exportaciones. América Latina y el Caribe, en particular, para todo el periodo apenas representa 5.3% del comercio global de las exportaciones procedentes de China.

Fuente: elaboración propia con datos de UN Comtrade Database.

Figura 4 Exportaciones de China hacia América Latina (millones de dólares)

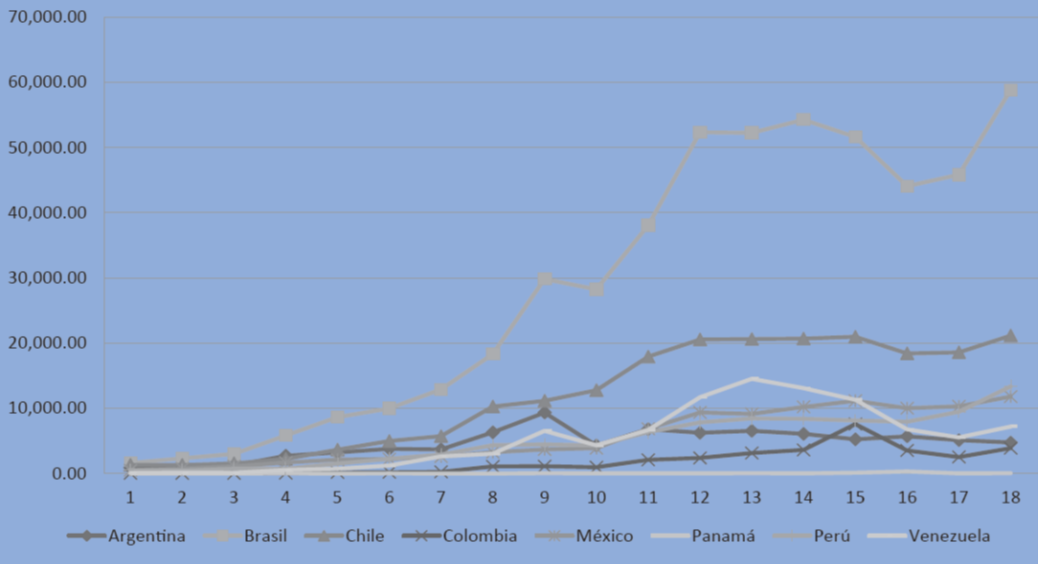

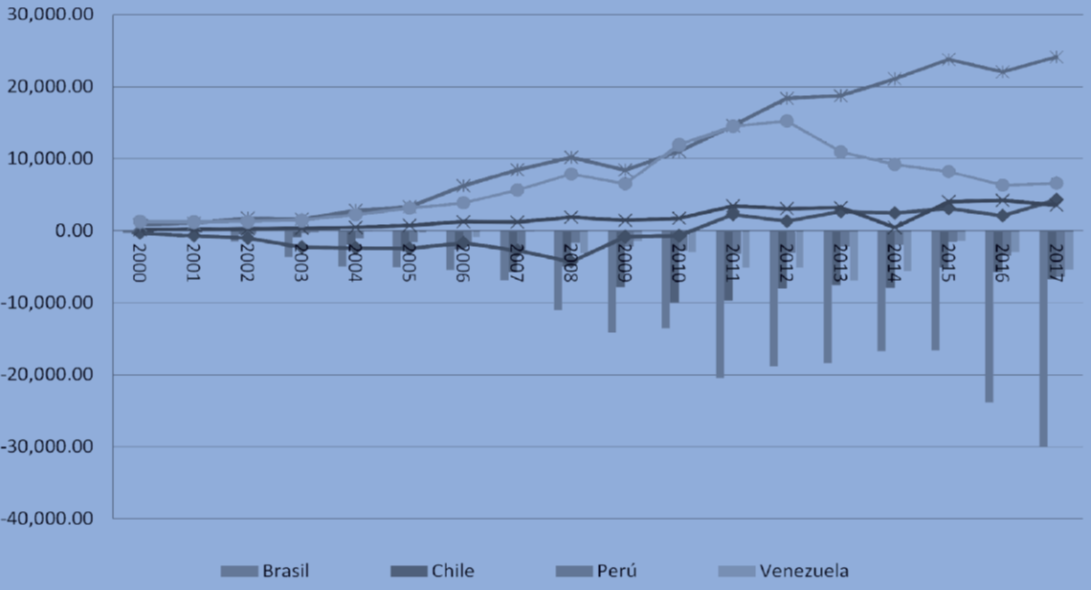

Con respecto a las importaciones de China en América Latina, 42% se concentran en Brasil, 18% en Chile; México, Perú y Venezuela (8% respectivamente), 7% Argentina y un 3% Colombia. La tendencia de las importaciones de China es creciente, sobre todo las provenientes de Brasil, que sea convertido en el principal proveedor y en segundo lugar se encuentra Chile (Figura 5). México en este contexto ocupa el cuarto lugar, por lo que China tiene un saldo de balanza comercial positivo, es decir, México se ha consolidado como mercado y no como proveedor. Cabe destacar que, a diferencia de Rusia, China tiene tres tratados de libre comercio con tres países latinoamericanos (Chile, Costa Rica y Perú), la evolución del comercio internacional entre China y América Latina, parece ser más provechosa para Brasil que cualquier otro país de la región, con un saldo favorable acumulado para Brasil de 213,171.1 millones de dólares o un déficit para China. En otras palabras, Brasil se ha convertido en proveedor de China; con la misma tendencia, aunque en menor medida Chile, Venezuela y Perú (Figura 5). En general China presenta una balanza comercial positiva con el mundo con una tendencia creciente y también con el conjunto de países de América Latina y el Caribe.

Fuente: elaboración propia con datos de UN Comtrade Database.

Figura 5 Importaciones de China desde América Latina (millones de dólares)

Fuente: elaboración propia con datos de UN Comtrade Database.

Figura 6 Saldo de la Balanza Comercial de China con países seleccionados de América Latina (millones de dólares)

Si se hace un análisis de las exportaciones mundiales, China para el 2000 ocupaba la posición siete, representaba 4% con un valor de 249,203 millones de dólares. Pero para el 2017 ya se había convertido en el principal país exportador a nivel global con una participación en el mercado de un 13%, cerca de los 2, 263,371 millones de dólares. Rusia en cambio, sigue teniendo una participación de 2% durante todo el periodo en el mercado global de las exportaciones. También se puede constatar que, Estados Unidos dejo de ser el principal exportador, dado que para el 2017 es el segundo país que más exporta, muy seguido de Alemania. Por su parte las importaciones a nivel global, China es el segundo mercado más importante; mientras que Rusia se posiciona en el lugar 34 en el 2000 y en 2017 es el 22 sobre las importaciones globales. La dinámica de estas tendencias muestra que China se ha consolidado como productor y como mercado a nivel global, pero sobre todo el peso relativo que tiene China en América Latina, en especial con Brasil y México.

En la Tabla 1, se puede apreciar que China irrumpe en el espacio latinoamericano más como proveedor que como cliente. En los cinco países analizados ha pasado en todos como el primer o segundo lugar de sus importaciones, mientras que como mercado se sitúa en tres de ellos en el primer lugar, pero es el tercero de Argentina y el cuarto de México.

Tabla 1 Posición que ocupa China como socio comercial en el caso de algunos países de América Latina, 2000 y 2017

| Países | Exportaciones | Importaciones | ||

| 2000 | 2017 | 2000 | 2017 | |

| Argentina | 6 | 3 | 4 | 2 |

| Brasil | 12 | 1 | 11 | 1 |

| Chile | 5 | 1 | 4 | 1 |

| México | 19 | 4 | 6 | 2 |

| Perú | 4 | 1 | 9 | 1 |

Fuente: Comtrade <https://comtrade.un.org/data/ > [Consultada el 18/09/2019].

El comercio de Rusia con América Latina

En el siglo XXI, Rusia reimpulsó sus relaciones con América Latina e inició un activismo inusitado en la región, lo cual quedó patentado en julio de 2008 cuando el presidente ruso, Dmitri Medvédev, definió los conceptos fundamentales de la política exterior rusa. Rusia tratará desde ese momento de establecer una asociación estratégica con Brasil; ampliar su cooperación política y económica con Argentina, México, Cuba, Venezuela y otros países latinoamericanos y del Caribe y sus asociaciones; mejorar su interacción con estos Estados en las organizaciones internacionales; favorecer las exportaciones rusas a los países de América Latina e implementar de manera conjunta proyectos de energía, infraestructura y alta tecnología, entre otros, de conformidad con los planes elaborados por las asociaciones de integración regional (Boersner y Haluani, 2011).

Rusia a lo largo del periodo 2000 a 2017 ha tenido un saldo comercial favorable y una tendencia creciente de las exportaciones con dos caídas, la crisis 2007-2009 y la que viene del 2013 al 2016 y que está asociada a la disminución del precio de los combustibles, que es el principal producto de exportación de Rusia.

Fuente: elaboración propia con base en UN Comtrade Database.

Figura 7 Exportaciones, Importaciones y Saldo comercial de Rusia con el mundo (2000-2017)

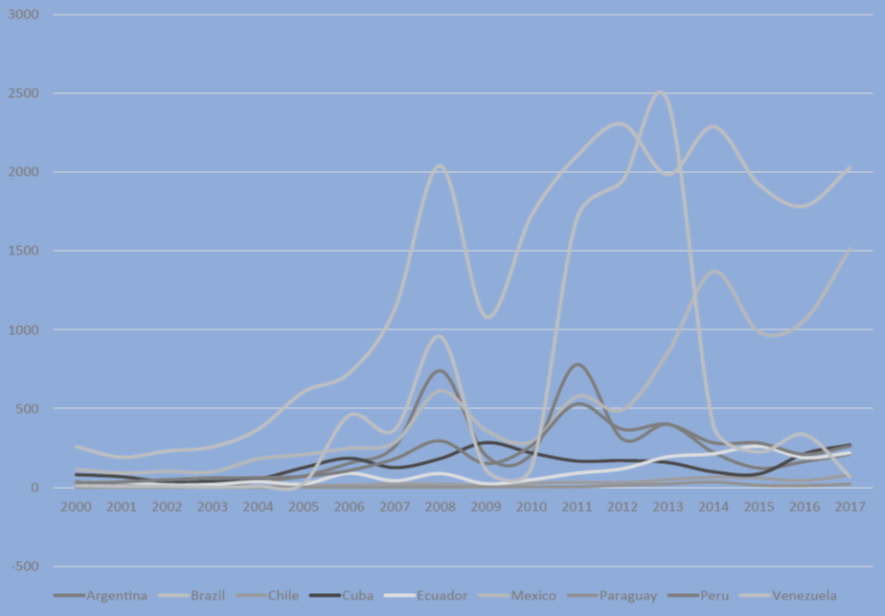

Del total de las exportaciones e importaciones de Rusia en América Latina 40.4% lo concentra Brasil, mientras que México y Argentina concentran 9.7%, respectivamente, y Ecuador con 8.6%, representan 68.4% del comercio global de Rusia en el área. Si se observan sólo las exportaciones, destaca la dinámica de Venezuela, que para el 2013 superaba a Brasil como destino; sin embargo, después de 2013 no hay una recuperación las exportaciones de Rusia. Por su parte, México se puede decir que es el segundo mercado de Rusia en América Latina.

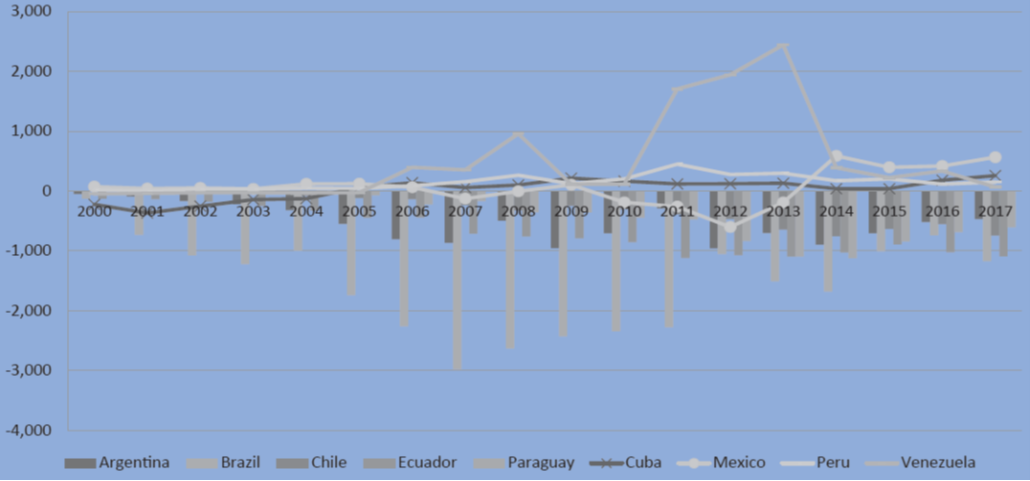

Las importaciones siguen la misma tendencia que las exportaciones (Figuras 8 y 9) con una concentración muy importante en Brasil (44.8%), seguido por Ecuador (12.4%) y Argentina (12.1%). Con relación al saldo de la balanza comercial, Rusia con la mayoría de los países de América Latina tiene déficit comercial, con la excepción de Cuba y Perú donde predomina mayoritariamente un saldo positivo (Figura 10). Para el caso de México, sólo en los siguientes años se puede constatar que hay un saldo positivo de la balanza comercial (2004, 2005, 2009, 2014-2017).

Fuente: elaboración propia con datos de UN Comtrade Database.

Figura 8 Exportaciones de Rusia hacia América Latina y el Caribe (millones de dólares)

Fuente: elaboración propia con datos de UN Comtrade Database.

Figura 9 Importaciones de América Latina y el Caribe procedente de Rusia (millones de dólares)

Fuente: elaboración propia con datos de UN Comtrade Database.

Figura 10 Saldo de la balanza comercial de Rusia con países seleccionados de América Latina (millones de dólares)

En ese sentido se destaca que los países seleccionados se han constituidos como proveedores de Rusia y no como clientes, teniendo un déficit comercial Rusia en promedio de 2000 a 2017 de -88,667.4 millones de dólares. Es mucho más profundo el déficit comercial con Brasil de -56,020.4 millones de dólares en promedio durante el mismo periodo, es decir, un 63.2% del déficit comercial de Rusia con América Latina se podría explicar con los flujos de comercio con Brasil, Ecuador, Argentina, Paraguay y Chile (Figura 10). Caso contrario Venezuela, Perú y México que tienen los mayores superávits comerciales (16,485.4, 5,305.2 y 2,351.6 millones de dólares en el periodo, respectivamente) se destaca 2013 donde el superávit de la balanza comercial de Rusia alcanza un punto máximo con Venezuela 4,884.9 millones de dólares. Así mismo, cabe destacar que el total del comercio de la región apenas representa un 1.2% de las exportaciones totales de Rusia, mientras que las importaciones 7.2% en promedio del periodo. Si se compara el 2000, Alemania era el principal destino de las exportaciones de Rusia con 9,231 millones de dólares (9% del total de las exportaciones) y para el 2017 China es el principal mercado de Rusia con valor de 37,525 millones de dólares (10% del total de las exportaciones) de acuerdo a datos de UN Comtrade (2019). El principal proveedor de Rusia para el 2000 era Alemania (12%) y en el 2017 China pasó a ser su principal proveedor con una concentración de las importaciones de 21% (48,373 millones de dólares).

Tabla 2 Posición que ocupa Rusia como socio comercial en el caso de algunos países de América Latina, 2000 y 2017

| Países | Exportaciones | Importaciones | ||

| 2000 | 2017 | 2000 | 2017 | |

| Argentina | 32 | 32 | 28 | 29 |

| Brasil | 23 | 15 | 23 | 13 |

| Chile | 54 | 19 | 32 | 51 |

| México | 50 | 42 | 26 | 25 |

| Perú | 37 | 36 | 34 | 23 |

Fuente: Comtrade <https://comtrade.un.org/data/ > [Consultada el 18/09/2019].

Rusia tiene en América Latina un proveedor, más que un cliente, como había sido incluso en tiempos de la URSS. Sin embargo, en ninguno de los países de América Latina está en el top ten de sus exportaciones o importaciones.

El comercio con algunos países de América Latina vistas desde China y Rusia

En este apartado, el objetivo es destacar la concentración del comercio de China y Rusia con algunos países de América Latina, no tiene la misma significación que puede tener en el caso de China y Rusia para los países de América Latina (mayor peso relativo en la balanza comercial), ya que solo Brasil es el octavo proveedor de China y el 19 proveedor de Rusia en 2017. Si los vemos como mercados para ambos países tenemos que las principales economías latinoamericanas no están en el top ten de las exportaciones de China y Rusia, México es el principal mercado para China en 2017 y ocupa el lugar número 16 dentro de sus principales mercados y Brasil el 21, los demás países están por encima del lugar 30. En el caso de Rusia ningún país está por abajo del lugar 30 en 2017. Brasil que ocupa el lugar 35 es su principal cliente en América Latina.

Tabla 3 Posición que ocupa, visto desde China, como socio comercial en el caso de algunos países de América Latina, 2000 y 2017

| Países | Exportaciones | Importaciones | ||

| 2000 | 2017 | 2000 | 2017 | |

| Argentina | 43 | 37 | 33 | 46 |

| Brasil | 26 | 21 | 25 | 8 |

| Chile | 36 | 33 | 29 | 20 |

| México | 24 | 16 | 44 | 31 |

| Perú | 75 | 44 | 41 | 29 |

Fuente: Comtrade <https://comtrade.un.org/data/ > [Consultada el 21/09/2019].

Tabla 4 Posición que ocupa, visto desde Rusia, como socio comercial en el caso de algunos países de América Latina, 2000 y 2017

| Países | Exportaciones | Importaciones | ||

| 2000 | 2017 | 2000 | 2017 | |

| Argentina | 84 | 83 | 50 | 46 |

| Brasil | 44 | 35 | 21 | 19 |

| Chile | 102 | 98 | 78 | 44 |

| México | 58 | 41 | 66 | 41 |

| Perú | 90 | 76 | 87 | 83 |

Fuente: Comtrade <https://comtrade.un.org/data/ > [Consultada el 21/09/2019].

Es decir, las principales economías de América Latina interesan más como proveedores que como clientes, con ambos países.

3. China y Rusia en el comercio intra-industrial de algunos países de América Latina

China es el país que ha desplazado a Estados Unidos de muchos mercados en América Latina y el Caribe, pues se encuentra en el lugar 1 o 2 en muchos países de la región, sobre todo como proveedor, no tanto como comprador, aunque también tiene una posición significativa. Rusia tiene un comercio con América Latina no tan dinámico y de menor importancia relativa al de China.

Tabla 5 Exportaciones e importaciones de China a América Latina y el Caribe, principales capítulos

| Exportaciones de China a América Latina | 2017 | TVAA 2000-2017 | |

| 85 | Maquinaria y equipo eléctrico | 21.2 | 20.8 |

| 84 | Máquinas y aparatos mecánicos | 15.3 | 21.3 |

| 87 | Vehículos y sus partes | 6.2 | 24.2 |

| 90 | Ópticas y sus partes | 4.9 | 25.7 |

| 29 | Productos químicos orgánicos | 3.7 | 20.8 |

| Total, capítulos seleccionados | 51.3 | 21.7 | |

| Importaciones de China a América Latina | 2017 | TVAA 2000-2017 | |

| 26 | Minerales y escorias | 31.3 | 25.2 |

| 12 | Semillas y frutos oleaginosos | 19.5 | 20.3 |

| 27 | Combustibles | 16.5 | 35.5 |

| 74 | Cobre y sus manufacturas | 8.5 | 16.6 |

| 47 | Pasta de madera, papel y cartón | 4.3 | 19.4 |

| Total, capítulos seleccionados | 80.1 | 22.7 | |

Fuente: elaboración propia con base en UN Comtrade Database.

En general se observa que China tiene un comercio de tipo centro-periferia con América Latina y el Caribe, ya que exporta fundamentalmente bienes manufacturados e importa materias primas y productos manufacturados basados en recursos naturales.

El comercio intra-industrial de China con Argentina

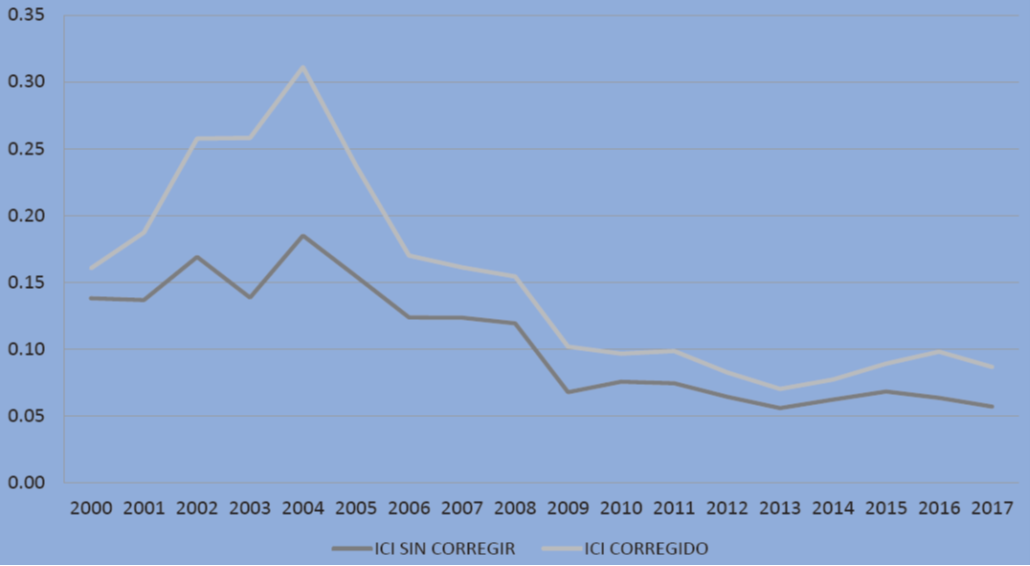

China tiene con Argentina un comercio típicamente inter-industrial. El comercio intra-industrial es casi nulo, pues el Índice de Comercio Intra-industrial (ICI) es inferior a 0.7 en casi todos los años, excepto en 2004 que es de 0.7: el Índice de Comercio Intra-industrial corregido (ICIc) es menor de 0.21, solo en 2002 llega a ese punto.

Fuente: elaboración propia con base en UN Comtrade Database.

Figura 11 Índice de Comercio Intra-industrial y el corregido de China con Argentina

Se puede observar que el grueso de las exportaciones de China a Argentina son de maquinaria y equipo eléctrico y maquinaria y aparatos mecánicos, ya que ambas representan 43.3% de las exportaciones totales en 2017. En las importaciones chinas de Argentina se componen básicamente semillas y frutos oleaginosos, combustibles y carne y despojos comestibles que en 2017 representaban 79.0% de las importaciones chinas de Argentina. Sin embargo, existe una mayor concentración de los cinco productos de las importaciones de 75.2 en 2000 a 85.7% en 2017. China exporta manufacturas e importa materias primas de la Argentina. Es decir, se trata de comercio del tipo centro-periferia.

Tabla 6 Principales exportaciones e importaciones de China a Argentina, 2000-2017 (% en torno a valores)

| Código | Capítulos | Exportaciones | Importaciones | ||

| 2000 | 2017 | 2000 | 2017 | ||

| 85 | Maquinaria y equipo eléctrico | 16.3 | 23.3 | ||

| 84 | Máquinas y aparatos mecánicos | 16.0 | 20.0 | ||

| 87 | Vehículos y sus partes | 6.5 | 7.7 | ||

| 29 | Productos químicos orgánicos | 3.6 | 7.5 | ||

| 86 | Vehículos y material para vías férreas | 0.3 | 3.1 | ||

| 12 | Semillas y frutos oleaginosos | 65.4 | 56.6 | ||

| 27 | Combustibles | 0.0 | 12.2 | ||

| 2 | Carne y despojos comestibles | 1.2 | 10.2 | ||

| 3 | Pescados, crustáceos y moluscos | 1.9 | 3.5 | ||

| 41 | Pieles (excepto la peletería) y cueros | 6.7 | 3.2 | ||

Fuente: elaboración propia con base en UN Comtrade Database.

Por otro lado, las exportaciones chinas hacia Argentina se encuentran más diversificadas y menos concentradas ya que los cinco primeros productos en 2017 representaron 61.6%, mientras que las importaciones fueron más de la mitad semillas y frutos oleaginosos que es prácticamente soya y los cinco primeros productos importados por China de Argentina fueron muy superiores en términos de porcentajes como señalábamos arriba.

El comercio intra-industrial de China con Brasil

En relación al comercio de China con Brasil se trata de un comercio inter-industrial casi puro, que responde a la lógica de la vieja división internacional de trabajo. Es un comercio inter-industrial de tipo centro-periferia. Esa la razón de que el ICI y el ICIc sean menor a 10 centésimas. En ese mismo sentido, se puede observar en la Figura 12 que el comercio intra-industrial es casi nulo, en esencia se trata de comercio inter-industrial, que responde al modelo de ventajas comparativas clásicas.

Fuente: elaboración propia con base en UN Comtrade Database.

Figura 12 Índice de Comercio Intra-industrial y el corregido de China con Brasil.

La mayoría de las exportaciones de China a Brasil son de maquinaria y equipo eléctrico y maquinaria y aparatos mecánicos, ya que ambas representan 39.5% de las exportaciones totales en 2017. En las importaciones chinas de Brasil se componen básicamente semillas y frutos oleaginosos, minerales y escorias y combustibles. Sin embargo, existe una mayor concentración de las importaciones de 59 en 2000 a 82.1% en 2017. China exporta manufacturas e importa materias primas y productos manufacturados asociados a recursos naturales.

Las importaciones chinas de Brasil se encuentran más concentradas y más diversificadas, ya que los principales cinco capítulos en 2000 eran equivalentes a 70.3% y en 2017 de 91.0% (Tabla 7); no hay un cambio sustantivo. Es decir, el comercio de China con Brasil aparece como un comercio centro-periferia, de acuerdo a la visión del estructuralismo cepalino. El comercio de China con Brasil es bastante inter-industrial y responde a la lógica de la vieja división internacional del trabajo en países semiperiféricos.

Tabla 7 Principales exportaciones e importaciones de China a Brasil, 2000-2017 (% en torno a valores)

| Código | Capítulos | Exportaciones | Importaciones | ||

| 2000 | 2017 | 2000 | 2017 | ||

| 85 | Maquinaria y equipo eléctrico | 22.4 | 26.0 | ||

| 84 | Máquinas y aparatos mecánicos | 17.1 | 13.1 | ||

| 29 | Productos químicos orgánicos | 6.4 | 6.8 | ||

| 90 | Óptica y material quirúrgico | 3.0 | 5.2 | ||

| 87 | Vehículos y sus partes | 1.7 | 3.3 | ||

| 12 | Semillas y frutos oleaginosos | 28.7 | 35.5 | ||

| 26 | Minerales y escorias | 27.6 | 31.0 | ||

| 27 | Combustibles | 2.7 | 15.6 | ||

| 47 | Pasta de madera, papel y cartón | 6.8 | 5.7 | ||

| 02 | Carne y despojos comestibles | 0.0 | 3.2 | ||

Fuente: elaboración propia con base en UN Comtrade Database.

El comercio intra-industrial de China con México

En relación al comercio de China con México, se trata de un comercio que tiene características particulares. Es un comercio inter-industrial, pero con cierto comercio intra-industrial, ya que China exporta productos manufactureros e importa productos manufactureros de México. Esa la razón de que el ICI y en ICIc no sean muy reducidos. El patrón de comercio es diferente al que sostiene con la mayoría de países latinoamericanos.

La Figura 13, nos indica que el comercio intra-industrial no es muy bajo, este comercio se trata básicamente de tipo inter-industrial y complementario. Una característica particular, es que los principales cinco capítulos, tres se encuentran a ambos lados (exportaciones e importaciones), por lo que se puede argüir que es comercio de doble vía.

Fuente: elaboración propia con base en UN Comtrade Database.

Figura 13 Índice de Comercio Intra-industrial y el corregido de China con México

Tabla 8 Principales exportaciones e importaciones de China a México, 2000-2017 (% en torno a valores)

| Código | Capítulos | Exportaciones | Importaciones | ||

| 2000 | 2017 | 2000 | 2017 | ||

| 85 | Maquinaria y equipo eléctrico | 26.1 | 25.1 | ||

| 84 | Máquinas y aparatos mecánicos | 15.6 | 20.4 | ||

| 90 | Óptica y material quirúrgico | 2.1 | 10.2 | ||

| 87 | Vehículos y sus partes | 2.3 | 7.7 | ||

| 39 | Plásticos y sus manufacturas | 1.8 | 2.7 | ||

| 85 | Maquinaria y equipo eléctrico | 26.3 | 38.0 | ||

| 26 | Minerales y escorias | 1.5 | 16.9 | ||

| 90 | Óptica y material quirúrgico | 0.6 | 10.6 | ||

| 87 | Vehículos y sus partes | 0.8 | 8.8 | ||

| 74 | Cobre y sus manufacturas | 1.0 | 5.6 | ||

Fuente: elaboración propia con base en UN Comtrade Database.

El comercio intra-industrial de Rusia con América Latina y el Caribe

En términos generales, se observa que el comercio entre Rusia y América Latina evidencia una escasa integración intra-industrial, predominando el comercio de carácter complementario (inter-industrial), básicamente productos primarios versus productos primarios. Sin embargo, ello no obsta para que también se observe de forma incipiente el comercio intra-industrial.

La mayoría de los estudios que se han realizado sobre Rusia no han abordado qué pasó con el comercio intra-industrial e inter-industrial y que adecuaciones se dieron sobre la marcha. Sin embargo, la peculiaridad de este análisis es que involucra el comercio de un país que fue la segunda potencia mundial, pero que se vio obligado a hacer cambios con recomposición de los socios comerciales y favoreciendo la inversión extranjera. “En los años 90, Rusia disminuyó considerablemente su peso en la economía mundial e incluso en el comercio internacional en comparación con los tiempos de la Unión Soviética” (Davydov, 2010:5).

La peculiaridad del comercio de Rusia es que se trata de un gran país con una economía de mercado que exhibe profundos desequilibrios y en la cual el comercio exterior es muy importante, ya que tiene una balanza comercial superavitaria, pero con un comercio exterior muy concentrado en productos primarios, básicamente combustibles y que importa buena parte de los bienes manufacturados que consume. En 1988, hasta antes de la caída de la Unión Soviética el comercio de Rusia dependía de los países del Este y tenía escasa relación comercial con los países fuera del bloque. Cuba era su principal socio comercial en América Latina y el Caribe. En Cuba ese espacio fue ocupado por China.

El comercio entre Rusia y sus socios comerciales de América Latina y el Caribe tienen la característica de ser una especie de comercio periferia-periferia, productos primarios versus productos primarios.

Tabla 9 Exportaciones e importaciones de Rusia de América Latina y el Caribe, principales capítulos

| Exportaciones de Rusia a América Latina | 2017 | TVAA 2000-2017 | |

| 31 | Fertilizantes | 32.2 | 10.4 |

| 27 | Combustibles | 28.3 | 10.0 |

| 72 | Hierro y Acero | 21.6 | 11.2 |

| 40 | Caucho y sus manufacturas | 2.5 | 17.7 |

| 10 | Cereales | 2.6 | ∞ |

| Total, capítulos seleccionados | 86.9 | 10.8 | |

| Importaciones de Rusia a América Latina | 2017 | TVAA 2000-2017 | |

| 2 | Carne y despojos comestibles | 23.1 | 26.9 |

| 8 | Frutas y frutos comestibles | 18.9 | 12.8 |

| 12 | Semillas y frutos oleaginosos; granos diversos | 12.3 | 54.2 |

| 3 | Pescados, crustáceos y moluscos | 5.5 | 46.9 |

| 87 | Vehículos y sus partes | 5.1 | 40.7 |

| Total, capítulos seleccionados | 64.9 | 20.1 | |

Fuente: elaboración propia con base en UN Comtrade Database.

Rusia tiene una estructura comercial de un país subdesarrollado, pese a su potencial científico y tecnológico, pues básicamente sus exportaciones destinadas a América Latina y el Caribe se componen en buena medida de productos industriales asociados a recursos naturales, en donde los fertilizantes, combustibles fósiles y el hierro y acero son los principales rubros de exportación y por mucho, mientras que sus importaciones son básicamente productos alimenticios, casi se puede decir que América Latina y el Caribe es la despensa de Rusia.

Se puede observar que en el rubro de las importaciones existe menor concentración que por el lado de las exportaciones rusas y que la tasa de crecimiento de los principales productos importados es mucho mayor.

El comercio intra-industrial de Rusia con Argentina

En el caso del comercio de Rusia con Argentina se puede apreciar que es un comercio típicamente inter-industrial de tipo periferia-periferia, pues se compone, en sus cinco principales productos, de materias primas o productos manufacturados asociados a recursos naturales.

La Figura 14 nos revela que el comercio intra-industrial entre Rusia y Argentina es prácticamente inexistente. Es decir, se trata de comercio inter-industrial asociado a ventajas comparativas estáticas

Fuente: elaboración propia con base en UN Comtrade Database.

Figura 14 Índice de Comercio Intra-industrial y el corregido de Rusia con Argentina

Tabla 10 Principales exportaciones e importaciones de Rusia a Argentina, 2000-2017 (% en torno a valores)

| Código | Capítulos | Exportaciones | Importaciones | ||

| 2000 | 2017 | 2000 | 2017 | ||

| 27 | Combustibles | 22.3 | 62.3 | ||

| 31 | Fertilizantes | 41.0 | 21.6 | ||

| 48 | Papel y cartón | 0.6 | 2.7 | ||

| 72 | Hierro y Acero | 1.9 | 1.9 | ||

| 84 | Máquinas y aparatos mecánicos | 6.8 | 1.8 | ||

| 08 | Frutas y nueces | 19.7 | 22.8 | ||

| 02 | Carne y despojos comestibles | 10.8 | 21.3 | ||

| 4 | Productos lácteos y de origen animal | 1.4 | 13.3 | ||

| 12 | Semillas y frutos oleaginosos; granos diversos | 0.7 | 10.1 | ||

| 3 | Pescados, crustáceos y moluscos | 0.1 | 8.1 | ||

Fuente: elaboración propia con base en UN Comtrade Database.

La concentración de las exportaciones de Rusia a Argentina se compone de combustibles y fertilizantes, ya que ambas representan 83.9% de las exportaciones totales en 2017. Argentina exporta básicamente frutas y nueces, carne, productos lácteos y semillas a Rusia.

Las importaciones rusas de Argentina se encuentran menos concentradas y más diversificadas, ya que los cinco capítulos por orden de importancia en 2000 eran equivalentes a 32.7% y en 2017 de 75.6% (Tabla 11); hay un cambio sustantivo, los rusos pasaron de importar principalmente frutas y nueces en 2000 a frutas y nueces, así como carne en 2017. Sin embargo, los cuatro capítulos principales de las exportaciones rusas y sus cinco principales capítulos de importaciones de Argentina son productos primarios. Es decir, el comercio de Rusia con Argentina aparece como un comercio periferia-periferia, de acuerdo a la visión del estructuralismo cepalino, aun cuando Rusia exporta máquinas y aparatos mecánicos a Argentina, aunque con una tendencia decreciente, que se trataría de productos manufacturados.

Tabla 11 Principales exportaciones e importaciones de Rusia a Brasil, 2000-2017 (% en torno a valores)

| Código | Capítulos | Exportaciones | Importaciones | ||

| 2000 | 2017 | 2000 | 2017 | ||

| 31 | Fertilizantes | 80.6 | 71.0 | ||

| 27 | Combustibles | 4.3 | 15.7 | ||

| 72 | Hierro y Acero | 10.5 | 2.9 | ||

| 40 | Caucho y sus manufacturas | 0.0 | 2.3 | ||

| 25 | Sal, azufre, cemento | 0.6 | 1.9 | ||

| 02 | Carne y despojos comestibles | 5.8 | 43.1 | ||

| 12 | Semillas y frutos oleaginosos | 0.0 | 17.9 | ||

| 24 | Tabaco y sucedáneos | 13.7 | 5.6 | ||

| 87 | Vehículos y sus partes | 0.3 | 5.3 | ||

| 88 | Aeronaves y sus partes | 0.0 | 5.2 | ||

Fuente: elaboración propia con base en UN Comtrade Database.

El comercio intra-industrial de Rusia con Brasil

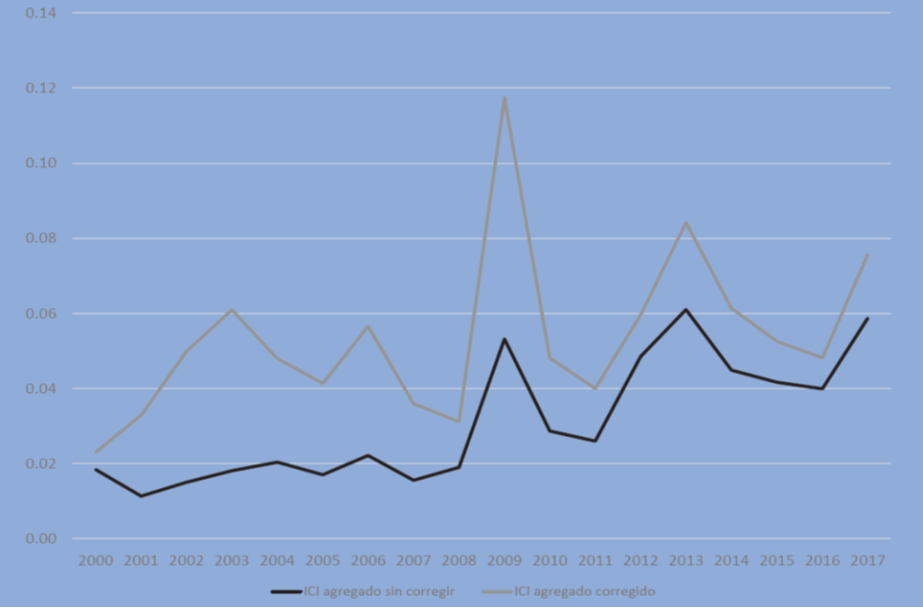

En relación al comercio de Rusia con Brasil se trata de un comercio inter-industrial casi puro, que responde a la lógica de la vieja división internacional de trabajo. Es un comercio inter-industrial de tipo periferia-periferia. Esa la razón de que el ICI y el ICIc sean de centésimas.

La Figura 15, nos revela que el comercio intra-industrial es casi nulo, luego entonces se trata de comercio inter-industrial, que responde al modelo de ventajas comparativas clásicas.

Fuente: elaboración propia con base en UN Comtrade Database.

Figura 15 Índice de Comercio Intra-industrial y el corregido de Rusia con Brasil.

Se puede ver que el grueso de las exportaciones de Rusia a Brasil es de fertilizantes y combustibles, ya que ambas representan 86.7% de las exportaciones totales en 2017. Brasil exporta básicamente carne, semillas y tabaco a Rusia, aunque también vehículos y aeronaves.

Las importaciones rusas de Brasil se encuentran menos concentradas y más diversificadas, ya que los cinco capítulos por orden de importancia en 2000 eran equivalentes a 19.8% y en 2017 de 75.1% (Tabla 11); hay un cambio sustantivo, los rusos pasaron de importar principalmente azúcar en 2000 (era equivalente a 72.3% de sus importaciones) a carne en 2017. Sin embargo, los cinco capítulos principales de las exportaciones rusas y sus tres principales capítulos de importaciones de Brasil son productos primarios. Es decir, el comercio de Rusia con Brasil aparece como un comercio periferia-periferia, de acuerdo a la visión del estructuralismo cepalino, aun cuando Rusia comienza a importar vehículos y sus partes y aeronaves y sus partes de Brasil, que serían productos manufacturados.

El comercio intra-industrial de Rusia con México

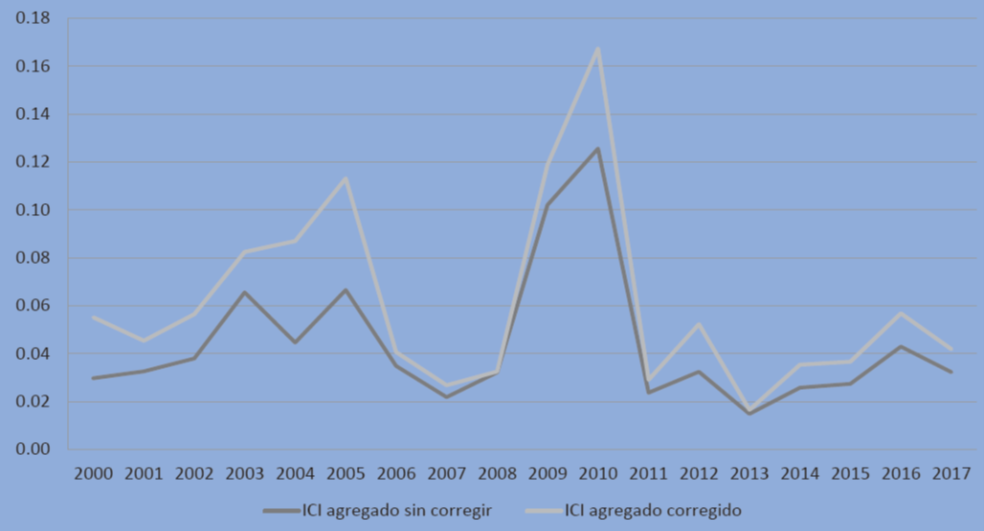

En relación al comercio de Rusia con México, se trata de un comercio inter-industrial básicamente, que responde a la lógica de la vieja división internacional de trabajo. Es un comercio inter-industrial, pero de tipo centro-periferia entre países del Sur, ya que Rusia exporta productos primarios e importa productos manufactureros. Esa la razón de que el ICI y ICIc sean muy reducidos.

La Figura 16, nos indica que el comercio intra-industrial es muy bajo, luego entonces se trata de comercio básicamente inter-industrial y complementario.

Fuente: elaboración propia con base en UN Comtrade Database.

Figura 16 Índice de Comercio Intra-industrial y el corregido de Rusia con México

Tabla 12 Principales exportaciones e importaciones de Rusia a México, 2000-2017 (% en torno a valores)

| Código | Capítulos | Exportaciones | Importaciones | ||

| 2000 | 2017 | 2000 | 2017 | ||

| 72 | Hierro y acero | 24.0 | 73.8 | ||

| 31 | Fertilizantes | 59.2 | 8.5 | ||

| 76 | Aluminio y sus manufacturas | 0.0 | 7.3 | ||

| 40 | Caucho y sus manufacturas | 0.3 | 2.9 | ||

| 10 | Cereales | 0.0 | 2.6 | ||

| 87 | Vehículos y partes | 0.2 | 26.3 | ||

| 84 | Máquinas y aparatos mecánicos | 3.3 | 16.4 | ||

| 85 | Maquinaria y equipo eléctrico | 2.8 | 15.0 | ||

| 90 | Óptica y material quirúrgico | 1.1 | 10.7 | ||

| 26 | Minerales y escorias | 33.0 | 6.7 | ||

Fuente: elaboración propia con base en UN Comtrade Database.

Las exportaciones de Rusia a México se componen básicamente de hierro y acero y fertilizantes, mientras que sus importaciones son en mayor medida productos manufacturados. México pareciera ser centro y Rusia periferia.

Conclusiones

Los resultados obtenidos en el presente trabajo muestran las principales tendencias e implicaciones para el comercio de China y Rusia con diversos países de América Latina y el Caribe se derivan de la irrupción comercial de China en el subcontinente, así como de la presencia de Rusia; fenómeno que se ha ido desarrollando velozmente a raíz de la entrada de China en la OMC y el replanteamiento de Rusia a partir del siglo XXI.

El creciente papel que ha venido desempeñando China a lo largo de los 17 años de este siglo le ha llevado a posicionarse como el primer proveedor de muchos países latinoamericanos, al desplazar a Estados Unidos; mientras que la participación de Rusia es mucho más modesta.

El estudio muestra un bajo índice de comercio intra-industrial con la mayoría de países latinoamericanos y del Caribe, así como una evolución decreciente del índice global de comercio intra-industrial de China, con algunos países como México, que es el único que tiene un cierto comercio intra-industrial medido en dos dígitos, desde la incorporación de China a la OMC, que ha convertido a este país en importante actor en el espacio Latinoamericano.

En los demás países latinoamericanos la concentración de las importaciones de China es mucho mayor, ya que en el caso de Brasil se trata básicamente de minerales metalíferos, escorias, cenizas, semillas y frutos oleaginosos; mientras que, en el caso de Argentina, es de semillas y frutos oleaginosos, grasas y aceites de origen animal. Es decir, China aplica una política proteccionista a productos procesados, que incluyen barreras arancelarias y no arancelarias (Gereffi, 2018), que propician que las exportaciones de esos países de América Latina sean productos no procesados.

Así mismo, las exportaciones manufactureras chinas están presentes en todos esos países de América Latina. Sin embargo, el ICI y el ICI corregido son muy bajos, de ahí que se pueda decir que se trata, en ambos casos, de comercio inter-industrial complementario.

Por último, del análisis de los tres países estudiados -Argentina, Brasil y México- con respecto a China, se desprende que: para los dos primeros el gigante asiático se ha convertido en un proveedor importante de manufacturas y un mercado potencial para los agropecuarios de Argentina y Brasil. México presenta tendencias distintas dado que prevalece un tipo de comercio intra-industrial con China, hay productos industriales en ambos lados de la balanza comercial, por lo que se puede decir que es comercio entre las mismas industrias (maquinaria y equipo eléctrico, óptica y material quirúrgico, vehículos y sus partes). Por su parte Rusia con Argentina hay una concentración respecto a frutas y nueces; mientras que con Brasil básicamente se trata de la importación de carne y despojos comestibles. Para el caso de México, Rusia importa productos manufactureros mientras que exporta bienes primarios, por lo que la tendencia del comercio nos indica que México puede ser centro y Rusia periferia. En ese sentido, no es novedad destacar que en México la industria automotriz es muy importante, esta tendencia es capturada en el comercio con Rusia y China, aunque no con la misma intensidad que se da con Estados Unidos.

En síntesis, desde el punto de vista de América Latina, Rusia no muestra una diversificación de sus exportaciones, la tendencia es similar con las importaciones, el comportamiento del comercio es muy errático. Es decir, existe un predominio de productos primarios para ambos lados de la balanza comercial. Por lo que, podemos constatar, que, para el caso de los países de América Latina estudiados, China se ha convertido en proveedor de bienes manufacturados y Rusia de productos primarios. Se constata en el trabajo que el comercio con China ha dado lugar a una reprimarización de los países de América Latina y el Caribe como sostienen Ortiz y Dussel (2016).

nueva página del texto (beta)

nueva página del texto (beta)