Las ideas expresadas aquí tan laboriosamente son simples

en extremo y deberían ser obvias. La dificultad estriba, no en

las nuevas ideas, sino en escapar de las antiguas...

que se ramifican hasta el último rincón de nuestras mentes.

J. M. Keynes

La teoría general del empleo, el interés y el dinero

I. Introducción

Las líneas que sirven de epígrafe a este ensayo las escribió Keynes para cerrar el Prefacio a su Teoría General. Se refiere ahí a que la composición de su libro había sido “una larga lucha para escapar” del cuerpo de ideas convencionales en las que se había formado; para reconocer -ante la evidencia terrible de la Gran Depresión- que era necesario avanzar a “una teoría más general, que incluye a la teoría clásica, con la que estamos familiarizados, como un caso especial”. Recordar este episodio fundacional de la teoría económica del siglo XX resulta pertinente en la coyuntura económica mexicana actual porque pone de manifiesto los efectos perjudiciales de la persistencia de las ideas económicas ante la acumulación de evidencia sobre su inefectividad. Me refiero, desde luego, a la sorprendente continuidad en la política macroeconómica mexicana que, salvo variaciones relativamente menores, es posible constatar en lo que va del siglo y que ha dado lugar a un desempeño mediocre en términos de crecimiento económico y de moderación siquiera de las inaceptables desigualdades que caracterizan al país.

La continuidad en el esquema de política macroeconómica resulta sorprendente, no solo ante el hecho obvio y repetido de la pobreza de sus resultados, sino porque abarca a administraciones de ya tres fuerzas políticas con ideologías y principios programáticos distintos. Por supuesto, es posible atribuir la continuidad a factores ajenos a la influencia de las ideas, notablemente a la protección de intereses particulares que se benefician del status quo, y así se ha hecho al analizar a administraciones anteriores. Sin embargo, dado el carácter del gobierno que tomó posesión el 1º de diciembre de 2018 y que ha hecho parte central de su discurso el rompimiento radical con un pasado que caracteriza como “neoliberal”, y promover una transformación de carácter popular, resulta muy difícil recurrir a este argumento. Dada su mayoría en el Congreso, además, tampoco se puede atribuir la continuidad a las dificultades que enfrentan los gobiernos divididos: la política fiscal -el eje del esquema de política macroeconómica- del nuevo gobierno parece ser una elección propia2. Así, el principal obstáculo a la modificación del esquema de política ante la evidencia de su fracaso parece ser la dificultad de escapar de las viejas ideas.

Esta dificultad llevó a la profesión, durante muchos años, a una forma voluntarista de pensar el futuro; desde los primeros años del siglo, una vez que el esquema de política macroeconómica se hubo consolidado, los economistas académicos, del medio financiero y de las instituciones internacionales se preguntan porqué, si se ha conseguido la estabilidad macroeconómica -con la inflación, el balance fiscal y las cuentas externas bajo control- y se cuenta con fundamentos sólidos, la economía mexicana sigue sin encontrar el camino del crecimiento. La respuesta, que se ha convertido en un mantra, se ha buscado en la microeconomía, en las condiciones de operación de los mercados de bienes y factores; en las llamadas reformas estructurales. La primera ronda de dichas reformas culminó con la entrada en vigor del TLCAN en 1994; una década después, luego de la breve pero intensa expansión de fin de los noventa, el crecimiento seguía siendo anémico y para 2005, el FMI concluía en las Consultas del Artículo IV de ese año con el Gobierno Mexicano3:

Más fundamentalmente, se requieren reformas estructurales para lograr una transición a un alto crecimiento. Aunque existe hoy un amplio reconocimiento de la necesidad de las reformas -en el sector de energía y en las telecomunicaciones, en el mercado de trabajo, en el sistema judicial, en el sistema fiscal y en el ambiente regulatorio y de negocios- el estancamiento político ha frustrado la culminación de muchos de los puntos de la agenda de reformas establecida por la administración del presidente Fox ... el reto de México es afianzar el significativo avance en el frente de la política macroeconómica y lanzar una nueva ronda de reformas estructurales que permitan la transición a un crecimiento alto.

El llamado Pacto por México produjo, en 2013, una segunda ronda de reformas y la economía mantuvo su decepcionante trayectoria de bajo crecimiento. Todavía en 2017, la explicación del bajo crecimiento seguía siendo un misterio y la esperanza de ver despegar a la economía mexicana seguía depositándose en nuevas reformas estructurales al tiempo que se confirmaba la fe en lo acertado del esquema de política económica que seguía sin mostrar resultados aceptables: se hace recaer en la agenda reformista. La “evaluación del personal del FMI” (staff appraisal) elogia la conducción de la política fiscal y monetaria y concluye recomendando una nueva ronda de reformas, que ahora incluyen la preocupación no solo por el crecimiento sino también por la pobreza y la inclusión:

Hubo acuerdo en que perseverar en la puesta en práctica completa de la agenda de reforma estructural ayudaría a elevar el crecimiento potencial, a reducir la pobreza y a aumentar la inclusión. Se deberían priorizar las reformas que apuntan a la corrupción, la seguridad, el imperio de la ley y la informalidad, ya que las debilidades en estas áreas pueden impedir que el esfuerzo de reforma ejerza todo su impacto en la economía) (FMI, 2017, p. 28)

Así, la idea de que la política macroeconómica había cumplido con su tarea primordial de devolverle a la economía la estabilidad perdida se arraigó en el discurso de la corriente principal del pensamiento económico y el crecimiento pasó a ser una cuestión de paciencia, de esperar a que las reformas dieran sus frutos y frente a la evidencia del pobre desempeño económico una cuestión de proponer nuevas reformas, ahora incluso en temas cada vez más alejados del ámbito de la política económica. No es el objeto de este ensayo analizar las causas de la incapacidad, demostrada a lo largo de ya dos décadas, de las llamadas reformas estructurales para detonar el crecimiento de la economía mexicana4; lo que se quiere poner de relieve aquí es que la tan difundida como infundada fe en su eficacia ha conducido al abandono de la discusión de la política macroeconómica y ha provisto la justificación de la idea de que no hay nada que hacer ni nada que modificar en ese frente.

La noción de que la política macroeconómica no tiene nada que aportar en materia de crecimiento salvo proporcionar un marco de estabilidad ha penetrado hasta el “último rincón de nuestras mentes” con tal fuerza que un nuevo gobierno que tiene como parte integral de su programa y su discurso público el desmantelamiento de buena parte de las reformas estructurales neoliberales ha decidido, sin embargo, mantener el esquema de política macroeconómica consolidado a principios de siglo y aun profundizarlo. Ahora bien, la visión convencional tenía argumentos, aun si han probado ser equivocados por ya veinte años, para esperar que el paquete de política diera eventualmente resultados en materia de crecimiento: política macroeconómica para estabilizar y reformas estructurales para detonar el crecimiento. El nuevo gobierno desprecia las segundas, pero mantiene la primera, es decir, no consigue escapar de las viejas ideas sobre la relación entre política macroeconómica y crecimiento; la pregunta es inevitable: ¿de dónde espera que provenga el impulso al crecimiento? El único esbozo de respuesta que se desprende de los documentos oficiales es que el combate a la corrupción y la confianza que habrá de generar entre los inversionistas la continuidad de la política, darán lugar a un proceso de crecimiento sostenido. No parecen argumentos bastantes para pensar que el largo periodo de bajo crecimiento y aguda desigualdad esté por terminar.

En la sección II de este trabajo se describe, a grandes rasgos, el origen y el contenido de la política macroeconómica vigente; la sección III analiza las consecuencias económicas de dicha política sobre la posibilidad de alcanzar los dos objetivos declarados de la administración: mejorar la distribución del ingreso y alcanzar una tasa alta y sostenida de crecimiento. La sección IV, finalmente, recoge las conclusiones y ofrece una reflexión sobre las perspectivas económicas del país en el escenario de continuidad de la política económica y en particular, en el caso de cancelar definitivamente la opción de promover una reforma fiscal que eleve los ingresos públicos de manera sustantiva.

II. 2000 - 2020: dos décadas de continuidad

Los orígenes de la actual configuración de política económica se remontan a hace cas cuarenta años. Como resultado de la crisis de la deuda de 1982, el país hubo de enfrentar un ajuste profundo en las finanzas públicas y en la balanza de pagos. La brusca elevación de las tasas de interés internacionales y la caída del precio del petróleo hicieron insostenible una situación caracterizada por una aguda dependencia de los ingresos petroleros tanto en las finanzas del gobierno como en la cuenta corriente. Al no poder hacer frente al servicio de la deuda contraída en los años previos de altos precios del crudo y bajo costo del dinero, el país fue marginado de los mercados internacionales de capital. El resultado fue una profunda recesión combinada con alta inflación; siete años después, en 1988, el nivel del PIB era prácticamente el mismo que en 1981 y no fue sino hasta 1989, el primer año del nuevo gobierno que, con el Plan Brady, la firma de los acuerdos con el FMI, el Club de París, el Paquete Financiero del Banco Mundial y el acuerdo con los acreedores privados se pudo reducir el monto de la deuda y su servicio y con ello la transferencia de recursos al exterior que fue una constante entre 1982 y 1988.5 En la segunda mitad de los ochenta se combinaron tres fenómenos para cambiar radicalmente la manera de concebir el rol del Estado en la economía y la filosofía y la práctica de la política macroeconómica. En primer lugar, se produjo el triunfo político de una nueva ortodoxia económica en el mundo que desplazó al paradigma keynesiano y de la teoría del desarrollo que habían dominado el pensamiento económico desde la segunda guerra mundial. Se impuso un nuevo consenso que ponía el énfasis en las fallas del Estado y ya no, como desde el fin de los años treinta, en las del mercado, y como faro y guía de la acción pública, se recuperó la fe en que el mercado que, se pensó, produciría siempre y en todo lugar una asignación óptima de recursos y niveles de actividad de pleno empleo de los recursos. En segundo lugar, en México se generalizó la idea de que la profunda crisis de los ochenta había sido producto de los excesos populistas, el estatismo y la incompetencia de los gobiernos de 1970 a 1982. Por último, en el contexto de estos dos fenómenos, la exitosa renegociación de la deuda, el control de la inflación6 y la recuperación del crecimiento en 1989, crearon el marco político y social para consolidar el prestigio y el poder de la élite que preconizaba el nuevo paradigma desde unos años antes.

La fe en el mercado llegó al extremo hacia 1994. Dada la forma en que se había logrado el control de la inflación -en parte usando el tipo de cambio nominal como ancla para el aumento de precios- la paridad se fue revaluando en términos reales y dio lugar a un creciente déficit en cuenta corriente que, a diferencia de lo sucedido antes de la crisis de 1982, tenía como contraparte interna un déficit privado y no uno público y se financiaba con flujos de capital privados. Se pensó que este estado de cosas era “natural” pues era provocado por las propias fuerzas del mercado y eventualmente se corregiría. A fines de 1994, sin embargo, el esquema se volvió insostenible, se produjo una corrida contra el peso y el país se embarcó en la crisis de 1995. Era evidente que el modelo de política económica requería ajustes y pronto se adoptó un régimen de tipo de cambio flexible. En 1993 se estableció en la constitución la autonomía del Banco de México y en abril de 1994 se hace operativa; luego de algunos intentos de conducir la política monetaria por medio de la fijación de metas para los agregados monetarios se fue transitando a un esquema de metas de inflación, como en muchos países de América Latina, primero fijando un techo, pero ya para 1999 estableciendo como meta una tasa objetivo baja de mediano plazo (3%) con una banda de variación entre 2 y 4%.

Así, para inicios de los años 2000 el esquema de política macroeconómica estaba completo: una política monetaria con mandato único -preservar el valor de la moneda- en un régimen de metas de inflación y tipo de cambio flexible y una política fiscal que privilegia el equilibrio fiscal, de hecho el mantenimiento de superávits primarios, salvo en circunstancias excepcionales7. Jaime Ros ha mostrado exhaustivamente los mecanismos a través de los cuales este esquema de política macroeconómica afecta adversamente el crecimiento por su carácter procíclico y por su efecto sobre la inversión: inhibiendo la inversión pública y sesgando la composición de la inversión privada hacia bienes no comerciables con menores economías de escala y menor dinamismo de la productividad y de los ingresos.8

Ahora bien, el esquema de política efectivamente ha conseguido mantener estable la economía y le ha permitido enfrentar choques externos de gran magnitud como la crisis de 2008 - 2009 y el colapso del precio de las materias primas a partir de 2014, de suerte que el desempeño de la economía mexicana desde la crisis de 2008 ha superado al de otros países de América Latina. Sin embargo, subsiste el hecho duro de que el PIB por habitante crece apenas por encima del 0.5% anual en los últimos veinte años con lo cual la pobreza y la desigualdad apenas se modifican y siguen siendo los retos a superar en el desarrollo del país. A pesar de su incapacidad para detonar el crecimiento, pero probablemente debido al éxito en materia de estabilidad, el manejo de la política macroeconómica mexicana goza de gran prestigio en círculos de la profesión, en las instituciones internacionales como el FMI y a ese manejo se atribuye la confianza de los mercados financieros.

Tal vez esto sea lo que explica que el nuevo gobierno haya decidido mantenerlo prácticamente sin variaciones. Así, en materia de política monetaria, el cambio de gobierno no ha significado ningún cambio. El Banco de México ha mantenido una posición particularmente cautelosa y se ha limitado a seguir, con cierto rezago, las decisiones de política monetaria de la Reserva Federal con el resultado de que la tasa real se mantiene muy alta a pesar de la desaceleración económica y el diferencial de tasas de interés frente a EU sigue siendo uno de los mayores entre los mercados emergentes. Con ello el tipo de cambio real se ha mantenido prácticamente inalterable en los últimos dos años -el último del gobierno anterior y el primero del presente- de suerte que ante la desaceleración progresiva de la economía la política monetaria ha sido neutra.

Se podría argumentar que dada la autonomía del Banco de México este comportamiento es ajeno a las decisiones del poder ejecutivo, sin embargo al respecto cabe señalar, por un lado que la capacidad de persuasión del ejecutivo sobre el Banco no es nula y que no hay evidencia de que se busque utilizarla para promover un esquema distinto de política monetaria y, por el otro que hay elementos para decir que hay margen de maniobra, sin modificar el mandato del Banco Central, para ensayar políticas más expansivas (véase Capraro y Panico (2017). En todo caso, lo que cabría esperar es que, desde el ejecutivo, se propusiera un diálogo interinstitucional, respetuoso de la autonomía del Banco Central, para explorar nuevas fórmulas de política monetaria que sin poner en riesgo la estabilidad y la confianza, contribuyeran a impulsar el crecimiento.

En lo que hace a la política fiscal la continuidad con las políticas anteriores es igualmente evidente. En el paquete fiscal propuesto al congreso para 2019 se contempló un superávit primario del orden del 1% del PIB y un crecimiento del PIB del orden de 2%; la decisión de apegarse de manera irrestricta a la disciplina fiscal a lo largo de este año se hace patente al considerar que, de acuerdo al informe de finanzas públicas del tercer trimestre del año, el superávit primario, a pesar de que la economía muestra un crecimiento cero en términos anuales en los primeros nueve meses del año, es mayor incluso que el presupuestado originalmente en 127 mil millones de pesos (alrededor de medio punto porcentual del PIB) y 166 mil millones mayor al del mismo período de 20189, como resultado de una reducción del gasto neto presupuestario de 1.9% en términos reales. Esto no hace sino confirmar la continuidad del carácter procíclico de la política fiscal de las últimas décadas y la prioridad que tiene, en el esquema de política, atenerse a las metas fiscales al margen de la situación de la economía. El paquete fiscal sometido al congreso para 2020 continúa en la misma línea: propone de nueva cuenta un superávit primario, esta vez del orden de 0.7% del PIB.

Como se señaló más arriba, esta continuidad en la política macroeconómica por parte de un gobierno que pretende estar llevando a cabo una transformación fundacional del país, y que cuenta con los recursos políticos e institucionales para hacerlo, resulta sorprendente y solo puede atribuirse a la dificultad de abandonar las viejas ideas que han dominado la reflexión de política económica por décadas. Como ha señalado Jaime Ros10, estas ideas, además, corresponden al “consenso macroeconómico internacional previo a la Gran Recesión de 2008-2009” que “relegaba -en el mejor de los casos a segundo plano- el uso de la política fiscal como instrumento de estabilización, no se diga de crecimiento”. No faltará quien en lugar de esta explicación apele al pragmatismo político para dar cuenta de las decisiones de política económica: ante un programa radical de transformación en muchas áreas, resulta de primordial importancia mantener la confianza del sector privado y de los mercados y ello impide modificar el rumbo en términos macroeconómicos. Aun si esto fuera cierto, sin embargo, debe notarse que en todo caso la elección de política, implícitamente al menos, debe suponer que el crecimiento no es incompatible con el esquema pues de otra manera la ventaja política de no enajenar la confianza sería estéril.

Pero la incapacidad de deshacerse de las viejas ideas se puede constatar en un aspecto de la política económica del nuevo gobierno que no hemos tocado hasta aquí: la renuncia -plasmada en el Plan nacional de Desarrollo- a plantear una reforma fiscal. En efecto, incluso si se sostiene que por motivos políticos es indispensable la prudencia fiscal -entendida como la persistencia de superávits primarios en todo momento- y que no se debe ni siquiera abrir la discusión en torno a un papel más activo para la política monetaria, no se entiende porqué se plantea que el equilibrio fiscal debe darse precisamente con los niveles de ingreso y gasto públicos vigentes hoy. Vale la pena señalar que no hay nada inherente al consenso de política macroeconómica que apunte a que el equilibrio fiscal debe darse a nivel u otro de tributación y gasto. Los niveles de participación del Estado son herencia de la historia económica y política de cada sociedad, sin embargo, debe notarse que a partir del abandono del paradigma keynesiano en los ochenta y el ascenso del neoliberalismo se fue consolidando la idea de que el Estado debía retraerse a partir del nivel que tuviera en cada sociedad para abrir nuevas áreas a la participación de la iniciativa privada.

Aquí de nuevo, sorprende la renuncia de un gobierno como el actual a plantearse siquiera la idea de incrementar los ingresos públicos como porcentaje del PIB, algo que sí hizo la administración anterior cuando elevó los ingresos tributarios de un nivel en torno al 11 - 12% del PIB en 2012 a alrededor de 15% hacia 2015 - 2016 lo que le permitió absorber la reducción de los ingresos públicos, luego de 2014, por la caída del precio del petróleo. Al margen de las razones para renunciar a apoyar el despliegue del programa de gobierno en una reforma fiscal, en lo que sigue se analizan las consecuencias para ese programa, de mantener la exigua carga fiscal vigente.

III. Algunas consecuencias de la baja tributación.

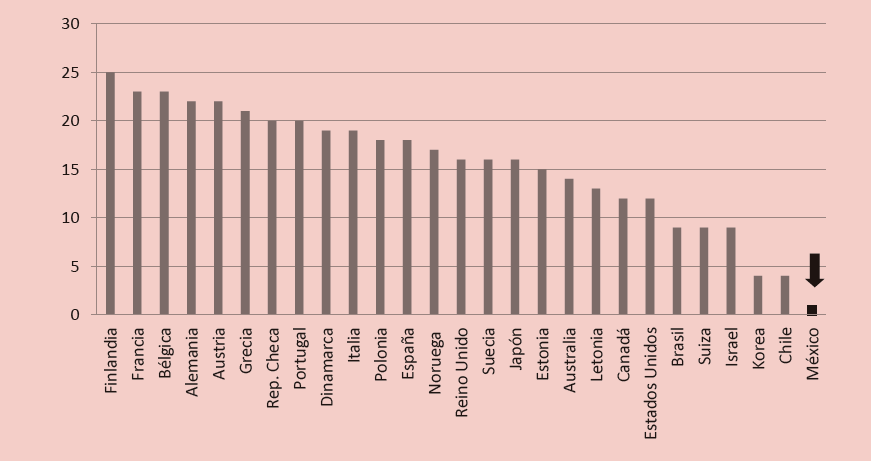

Incluso después de la reforma de 2013, México recauda menos de la mitad del promedio de la OCDE (gráfica 1); de hecho, su carga tributaria es la más baja de la organización. Conviene recordar que en la OCDE están representados países con antecedentes históricos muy diversos y arreglos institucionales, sistemas políticos y niveles de ingreso por habitante también muy variados: países ricos de Europa Occidental y de Europa Meridional, países excomunistas, países de Asia y Medio Oriente, antiguos miembros de la Mancomunidad Británica, y desde luego los países escandinavos. Todos, sin excepción, registran cargas fiscales sustancialmente superiores a la de México. En AL la carga tributaria de México es prácticamente la más baja a excepción de Perú, Venezuela y tres países pequeños; representa casi 30% menos que el promedio de la región, es menor que la de Chile en 4 puntos y se ubica lejos de los países grandes de la región: representa casi la mitad de la de Brasil y Argentina. Esta penuria fiscal del Estado mexicano le impide cumplir cabalmente con dos tareas que, a lo largo del siglo XX, se fueron constituyendo en rasgos definitorios de la intervención estatal en la economía y que se presentan como aspectos centrales del programa de gobierno de la actual administración: reducir la desigualdad y contribuir, mediante el desarrollo de infraestructura y la provisión de bienes públicos a alcanzar tasas altas y sostenidas de crecimiento. El monto y composición de los ingresos fiscales actuales impide cumplir con esas tareas como se argumenta a continuación.

Fuente: OECD.Stat. Revenue tables

* 2016 para países de América Latina excepto México. El promedio de América Latina y el Caribe se refiere a 25 países. Incluye la recaudación de los gobiernos subnacionales.

Figura 1 Carga tributaria OCDE y América Latina 2017* (% del PIB)

¿Es posible atemperar la desigualdad con el régimen fiscal existente? Jaime Ros ha señalado, sobre la base de los trabajos de investigación de Tello y Piketty, que hasta 2012 -es decir, hasta antes de la reforma fiscal de 2013- la carga fiscal en México (en torno a 12% del PIB incluyendo impuestos estatales y municipales) era similar a la prevaleciente en países como EU, Gran Bretaña, Francia y Suecia hace un siglo, cuando “no existía un Estado social sino uno guardián del orden y protector de los derechos de propiedad” (Véase Ros (2015), Tello (2014) y Piketty (2014)). Al calor de los conflictos sociales y la turbulencia económica de las primeras décadas del siglo veinte, el Estado, en los países avanzados, asumió la tarea de atemperar la desigualdad (y garantizar mínimos de bienestar a la población) que la economía de mercado tiende naturalmente a producir, como ha argumentado Piketty. De la eficiencia con que se lleva a cabo esta tarea, que se materializa en el acceso a la salud, la educación y otros satisfactores, lo mismo que en las pensiones y el seguro de desempleo, depende, en buena medida, el éxito o fracaso de los gobiernos y la prosperidad de las sociedades.

El efecto de contar con sistemas fiscales robustos sobre la desigualdad es evidente. Gracias a la construcción del estado de bienestar, en los países avanzados, el sistema fiscal reduce el coeficiente de Gini entre 10 y 25 puntos; en México el efecto es mínimo como se aprecia en la figura 2. La figura 3, por su parte, muestra que la distribución del ingreso que arroja el mercado, con coeficientes de Gini en torno a 0.45, es muy desigual prácticamente en todos los países de la OCDE. La igualdad de que pueden presumir la mayor parte de esos países se logra fundamentalmente por efecto del sistema fiscal, incluyendo las transferencias, que reduce el coeficiente de Gini a niveles de entre 0.25 y 0.35. Desde luego, la redistribución por el lado del gasto público aporta un impulso adicional a la reducción de las desigualdades: al considerar las transferencias en especie, el coeficiente de Gini se reduce en unos 5 puntos adicionales para ubicarse entre 0.2 y 0.25. Sin embargo, la mayor parte de la acción igualadora del Estado proviene del sistema tributario. En el caso mexicano esta función se cumple por la vía de la política social, pero como se señaló, el aporte del sistema tributario, por el lado de los ingresos, es prácticamente nulo, lo que arroja una distribución del ingreso mucho más desigual que la del promedio de la OCDE. De hecho, la conclusión de que un sistema tributario robusto es condición indispensable para generar una distribución del ingreso razonablemente igualitaria parece inescapable. Renunciar a una reforma fiscal progresiva que aumente sustancialmente la participación de los impuestos en el PIB implica renunciar al principal instrumento para atemperar la desigualdad que el mercado genera: la comparación de las figuras 1 y 3 muestra ilustra la dificultad de combinar una baja carga tributaria (digamos menor a 25% del PIB) con una distribución del ingreso con, digamos, un coeficiente de Gini inferior a 0.3.

Fuente: OECD.Stat. Revenue tables

Figura 2 Redistribución fiscal: reducción del coeficiente de Gini por impuestos y transferencias

(Puntos en escala de 0 a 100)

Fuente: Castelletti (2013)

Figura 3 Distribución del ingreso antes y después impuestos y transferencias monetarias y en especie

(Coeficiente de Gini c. 2016)

El gobierno actual parece apostar por el aumento del gasto en programas sociales para avanzar en el propósito redistributivo, es decir por profundizar la estrategia fiscal en la que la distribución no se modifica por el lado de los impuestos sino solo por el lado del gasto. Al margen de que esto representa otra continuidad sorprendente, hay que considerar que, si se renuncia a una reforma fiscal o a un mayor endeudamiento, como ha señalado Ros, solo quedan como “... opciones para financiar nuevos programas: 1) la de restructurar el gasto público y 2) los nuevos recursos que genera el propio crecimiento. Y debe tenerse en cuenta que la mera reestructuración del gasto público parece claramente insuficiente para atender las prioridades nacionales en materia de infraestructura y reforma de los sistemas de salud y pensiones, para mencionar solo dos de los mayores desafíos”.11 Los nuevos programas sociales propuestos por la administración entrante significan poco menos de 1% del PIB en 2019 y a ello hay que descontar el gasto de los programas sociales anteriores que han sido cancelados y los recortes en los ramos de salud y educación. El efecto sobre la distribución difícilmente será significativo por lo que habría que esperar que la segunda fuente de recursos para el gasto social, el crecimiento, que sí podría aportar recursos de consideración.12

¿Qué podemos esperar por el lado del crecimiento? En la sección II de este trabajo se muestra la continuidad en la política económica del nuevo gobierno; no hay ningún motivo para esperar resultados más favorables de un esquema que repetidamente ha dado lugar a un semiestancamiento a lo largo de décadas, y una de las razones de fondo tiene que ver precisamente con un régimen fiscal que limita severamente la posibilidad de que el Estado cumpla con sus funciones de proveer la infraestructura y los bienes públicos indispensables para el crecimiento.

Ya en el siglo XVIII, Adam Smith (1776) señalaba que, entre las tareas del soberano estaba el “construir y mantener aquellas instituciones y obras públicas que, a pesar de ser provechosas en el más alto grado para una gran sociedad, son, sin embargo, de tal naturaleza que su rendimiento no podría nunca restituir el gasto de ningún individuo o pequeño grupo de individuos, y que por tanto no cabe esperar que ningún individuo o pequeño grupo de individuos las construya o mantenga.” La provisión de bienes públicos e infraestructura, actividad que presenta notables economías de escala e indivisibilidades técnicas, era vista como condición indispensable para incrementar la riqueza de las naciones; a lo largo de la historia del desarrollo son numerosos los ejemplos del impulso al crecimiento proporcionado por la inversión pública, desde el programa de inversión asociado al New Deal y su papel como detonante del desarrollo del sur estadounidense hasta el paquete de financiamiento de reconstrucción de la infraestructura destruida en Europa durante la 2a Guerra Mundial. Al revisar el desempeño económico de México desde la crisis de la deuda en 1982 destacan dos rasgos notables del cambio en la forma en que el Estado participa en la economía; el primero, que ha sido ampliamente analizado y documentado, se refiere a la consolidación del esquema de libre comercio que culminó con la firma del TLCAN en 1994 y que puede considerarse como la pieza central del programa de reformas estructurales iniciadas a mediados de los ochenta y que alteró radicalmente el papel relativo de las fuerzas del mercado y de la participación estatal en la economía a favor de las primeras. El segundo, que ha recibido menos atención en el análisis, aunque es un elemento fundamental en las explicaciones del bajo crecimiento económico que no se apegan a la corriente central del pensamiento (véase p. ej. Ros (2015), es el que tiene que ver con el retiro del Estado del proceso de formación de capital de la economía. Como se ilustra en la Tabla 1 tomando como referencia cuatro períodos en puntos similares del ciclo, luego del fin del auge petrolero la inversión como proporción del PIB se redujo drásticamente a consecuencia de la crisis de 1982 y no se había recuperado para cuando estalló la crisis internacional de 2008. Esa caída en el coeficiente de inversión se debió básicamente a la contracción de la inversión pública que no se compensó en su totalidad con el alza en la inversión privada.

Tabla 1 Inversión fija bruta al final de cuatro ciclos (% del PIB)

| 1979-1981 | 1993-1994 | 1998-2000 | 2006-2008 | |

|---|---|---|---|---|

| Inversión privada | 13.9 | 18.3 | 17.4 | 16.8 |

| Inversión Pública | 11 | 3.8 | 3.0 | 5.0 |

| TOTAL | 24.9 | 22.1 | 20.4 | 21.8 |

Fuente: 1993 en adelante, elaborado a partir de INEGI, Sistema de Cuentas Nacionales, oferta y utilización total de bienes y servicios, base 2013, series originales a precios constantes, formación bruta de capital fijo por tipo de bien y comprador. Para 1979-1981, datos tomados de Ros (2013) p.128 elaborados a partir de INEGI, Sistema de Cuentas Nacionales, datos a precios corrientes.

Como muestra la Tabla, la inversión pública se tuvo una cierta recuperación en los años previos a la crisis internacional de 2008, pero a partir de entonces ha retomado su trayectoria a la baja, ya no solo como proporción del PIB sino en términos absolutos. Luego de la expansión fiscal de 2009-2010, el déficit primario se mantuvo prácticamente estable durante tres años, pero la inversión pública igual se redujo en 14% en términos absolutos y pasó de 5.6% como proporción del PIB en 2010 a 4.4% en 2013. Precisamente en ese año se aprobó la reforma fiscal que en los siguientes dos años habría de incrementar los ingresos tributarios en más de 3 puntos como porcentaje del PIB para 2015 y más de 4 para 2016; sin embargo, la caída de los ingresos petroleros desde mediados de 2014 redujo los ingresos públicos en más de 4% del PIB entre 2013 y 201613. En estos años, la inversión pública se volvió a reducir (otro 13% en términos absolutos y 0.8 puntos como porcentaje del PIB entre 2013 y 2015). A partir de 2016 se aplica la política llamada de consolidación fiscal que tiene como objetivo reducir el coeficiente de deuda pública a PIB por la vía de generar superávits primarios en las finanzas. Esta consolidación fiscal se ha basado, de nueva cuenta, en el recorte de la inversión: la FBKF pública se redujo otra vez (15%) entre 2015 y 2018 con lo que siguió reduciéndose su participación en el PIB. Para 2018 se encontraba por debajo de 3% del PIB y, en términos absolutos a precios constantes, se había reducido en nada menos que 37% por comparación con diez años atrás. (véase la figura 4).

Fuente: INEGI, Sistema de Cuentas Nacionales. Los datos de 2019 se refieren al primer semestre a tasa anual.

Figura 4 Formación Bruta de Capital Fijo, sector público a precios constantes, 2008=100, y como % del PIB (esc. der.)

Una continuidad más: en su primer año, 2019, la nueva administración ha mantenido la tendencia a la reducción de la inversión pública. Con una política fiscal cuyo eje central sigue siendo mantener un superávit primario (1% del PIB) y con la renuncia explícita a elevar la carga fiscal, la inversión pública en 2019 se redujo en más de 11% en términos reales y, en el primer semestre de 2019 equivale a 2.7% del PIB14. El paquete presupuestal para 2020 anuncia una nueva reducción en términos reales con lo que llegamos a doce años de disminución sistemática del aporte del Estado a la formación de capital fijo en la economía. Parece claro que sostener una política fiscal que tiene como objetivo central mantener las finanzas públicas en equilibrio (en realidad en superávit primario) al tiempo que se renuncia a emprender una reforma fiscal que fortalezca los ingresos tributarios, en un contexto de crecientes presiones de gasto por el lado de la política social y de bajo crecimiento económico, condena a la inversión pública a ser la variable de ajuste. En otras palabras, el colapso de la inversión pública ha sido, y sigue siendo, el precio que se ha pagado por mantener el equilibrio fiscal sin aumentar la magra carga tributaria del país.

Esta evolución de la inversión pública guarda una estrecha relación con la observada en la tasa de crecimiento de la economía. En 2010 se recuperó el nivel de actividad de 2008, luego de la recesión de 2009 provocada por la crisis financiera internacional; desde entonces el crecimiento de la economía muestra una tendencia clara a la desaceleración. Si bien se puede discutir en torno a qué parte de la reducción de la tasa de crecimiento se explica por la caída de la inversión pública, difícilmente se podría sostener que la tendencia al estancamiento ha sido ajena a la evolución de la formación bruta de capital fijo del sector público (véase la figura 5).

Fuente: INEGI, Sistema de Cuentas Nacionales. Los datos de 2019 se refieren al crecimiento anual de los primeros tres trimestres

Figura 5 Tasa de crecimiento anual del PIB (%)

En síntesis, parece claro que el cumplimiento de las tareas del Estado moderno en México en materia económica -atemperar la desigualdad en la distribución del ingreso y proveer los bienes públicos y la infraestructura necesarios para el crecimiento- requiere una reforma fiscal que eleve sustancialmente los ingresos tributarios como porcentaje del PIB.

IV. Política económica y perspectivas de mediano plazo

Dada la continuidad observada en la política económica durante 2019 y en la propuesta presupuestal para 2020, solo cabe esperar una continuidad en los resultados económicos a mediano plazo, es decir, la prolongación del semiestancamiento y la persistente desigualdad que ha caracterizado a la economía mexicana por ya casi cuatro décadas. En 2019, hasta el tercer trimestre, la economía ha evitado caer en una recesión mayor a pesar de la contracción del gasto público (-2.1% real en los primeros tres trimestres a tasa anual15) y de la inversión privada (-3.2% real en el primer semestre) gracias al crecimiento de las exportaciones (2.5% en volumen en el primer semestre) y a un aumento marginal en el consumo privado (0.4% real en el primer semestre)16; el año probablemente cerrará con una variación del PIB de un par de décimas por encima o por debajo de 2018. Para 2020 no se puede esperar un resultado mucho mejor: si bien es de esperar un ejercicio más eficaz del gasto público y que la firma de la nueva versión del Tratado de Libre Comercio con Eu y Canadá ayude a evitar una mayor caída de la inversión privada, también es cierto que en los propios Criterios Generales de Política Económica se espera una desaceleración del crecimiento del PIB de EU y de su producción industrial, lo que seguramente debilitará el dinamismo de las exportaciones, en especial en vista de que las perspectivas del resto de la economía mundial no son halagüeñas. Finalmente, en lo que hace al consumo privado, aunque se espera un nuevo aumento de importancia en el salario mínimo real, habrá que ver si ante un mercado laboral más holgado, los salarios medios se ven arrastrados por los mínimos como sucedió en 2019 en que el salario promedio de los trabajadores asegurados en el IMSS en los primeros diez meses del año reporta un crecimiento de 6.7% nominal. De producirse un nuevo aumento y si el empleo formal continúa creciendo como hasta ahora, el consumo privado hará un aporte positivo al crecimiento del PIB. En todo caso los pronósticos apuntan a un crecimiento en torno al 1%, con lo que el PIB por habitante seguramente registrará una caída en términos absolutos en los primeros dos años del nuevo gobierno.

Hacia el mediano plazo, para el resto del sexenio, no se ve de donde podría provenir el impulso que saque a la economía del estancamiento. Esperar que la recuperación de la confianza, como resultado de la “prudencia” fiscal y la renuncia explícita a recurrir a un mayor endeudamiento o a reformar el régimen tributario; lo único que podría conseguir -si es que se logra la recuperación de la confianza en un entorno de estancamiento de la demanda- es volver a las tasas de crecimiento de cuando, presumiblemente, había confianza, es decir tasas que fluctúen alrededor de 2% anual como en los últimos veinte años, dependiendo en buena medida del contexto internacional.

Con el esquema de política vigente, es decir sin reforma fiscal y sin deuda nueva, tampoco se puede esperar un repunte impulsado por el gasto público. En particular la estrategia de elevar la inversión en Pemex buscando una mayor producción de crudo17 y con ello mayores ingresos, aún si es ejecutada completamente y tiene éxito, arrojaría volúmenes adicionales para 2024 entre 0.5 y 1 millones de barriles (esto último en el escenario más optimista) de producción adicional, lo que significa a precios de hoy, entre 0.8 y 1.6% del PIB actual. Este aumento paulatino a lo largo de cinco no parece ser de magnitud suficiente para detonar un proceso de crecimiento significativo.

El mercado externo, a pesar del efecto positivo (pero probablemente temporal) del conflicto China - EU sobre las exportaciones mexicanas no parece muy alentador, en promedio, para los próximos cinco años, y los riesgos están sesgados hacia los primeros años del período en que muchos analistas esperan una recesión en EU, o en el mejor de los casos, un “aterrizaje suave” de la economía estadounidense después de un muy largo período de expansión.

El último elemento a considerar es el consumo privado. Este depende mayormente de la evolución de la masa salarial real, es decir del efecto combinado de la variación de los salarios reales y el empleo formal pues como ya se señaló, el efecto distributivo de los nuevos programas sociales tiene un alcance muy limitado sobre el ingreso de la población en pobreza. Si bien se puede prever un aumento paulatino de los salarios reales, éste probablemente tenderá a desacelerarse si la economía no entra en un proceso de expansión importante, y lo mismo cabe esperar del empleo formal. En suma, el consumo interno difícilmente proveerá un impulso autónomo importante a la expansión de la actividad económica.

Con una economía que continúa en una trayectoria de crecimiento bajo, el propósito de avanzar en el terreno de la distribución del ingreso y el abatimiento de la pobreza difícilmente tendrá éxito. Sin una fuerte tendencia a absorber población del sector informal en sectores de mayor intensidad de capital, productividad e ingreso por trabajador, -lo que requeriría mayor crecimiento y mayor inversión pública y privada- los mecanismos que han perpetuado la desigual distribución del producto seguirán operando y los aportes que se pueden esperar de la política salarial y los programas sociales no alcanzarán a compensar sus efectos.18

En conclusión, en materia de política económica seguimos “sin novedad en el frente” con las consecuencias que ello implica. El nuevo gobierno parece atrapado en las viejas ideas en torno a las tareas que es posible asignar a la política macroeconómica, es decir, parece suponer que su función es garantizar la estabilidad macroeconómica y crear el clima de confianza que dará lugar al despliegue de la iniciativa privada lo que, a su vez, detonará el crecimiento económico mientras el Estado, a través del combate a la corrupción y la operación de una política social basada en transferencias monetarias no condicionadas reduce la pobreza y la desigualdad. Parece también convencido de que el esquema debe operar con los niveles de tributación y gasto público heredados del pasado. Es esta una combinación de ideas perniciosa: a corto plazo ha propiciado prácticamente una recesión y maniata al gobierno para tomar las medidas que permitan salir de ella. A mediano plazo carece de fundamentos para dar pie a la esperanza de que podamos dejar atrás casi cuatro décadas de desempeño mediocre. Más aún, al renunciar a emprender una reforma fiscal importante, renuncia a dotarse a sí mismo de los instrumentos que le permitirían, de ser usados con inteligencia, alcanzar las metas que se ha propuesto: mayor crecimiento y menor desigualdad.

nova página do texto(beta)

nova página do texto(beta)