La banca nacional no padece ni padeció de igual modo e intensidad los que agobiaron o agobian desde 2008 a los sistemas financieros de buena parte del mundo (burbujas financieras, apalancamientos excesivos, crédito con garantías insuficientes, innovaciones riesgosas o burbujas especulativas, etc.). Sin embargo, también hay tropiezos y cambios propios de envergadura que limitaron, limitan, los flujos financieros en apoyo a la producción y la formación vernácula de capitales. En parte, los problemas derivan de la acumulación histórica de estrategias diseñadas con distintas miras durante los últimos cuarenta años (fusión y simplificación bancaria, nacionalización y reprivatización, apertura financiera externa, independencia del banco central, combate a la crisis bancaria de 1985, extranjerización, esterilización de la banca de desarrollo)2 que, en conjunto, han entorpecido la modernización del crédito y de los servicios financieros asociados.

Frente a tantas vicisitudes, la banca mexicana registra desarrollo rezagado en relación al tamaño de la economía y a los avances financieros mundiales, situación que limita su aporte a la satisfacción de las necesidades del crecimiento. Aparte de las convulsiones estructurales o estratégicas mencionadas, la explicación del modesto crecimiento de crédito se asocia por igual a la imperfecta congruencia entre los objetivos declarados de las políticas nacionales y la jerarquización independiente de acciones del Banco Central.

Sea como sea, en el periodo 2008-2018, el financiamiento bancario ascendió a la tasa del 11.2% anual -apenas igual al de la base monetaria- mientras el producto a precios corrientes lo hizo al 6.7% (Tablas 1 y 2). Hay, en consecuencia, un lento proceso de bancarización que hizo subir del 39.6% al 41.3% el aporte de esas instituciones en el total de los recursos del ahorro transferidos al sector privado.3 Todavía las fuentes tradicionales del crédito, con algunas añadiduras modernas -bolsa de valores, emisión de títulos de crédito- aportan bastante más de la mitad (59%), del total recibido por empresas y personas.

Tabla 1 México Base Monetaria y Crecimiento del Producto

| Período | Base Monetaria | Crecimiento de la base monetaria | Crecimiento del Producto |

|---|---|---|---|

| 2008 | 577 543 | 4.71 | |

| 2009 | 632 033 | 9.43 | 5.22 |

| 2010 | 693 423 | 9.71 | 5.22 |

|

|

|||

| 2011 | 763 492 | 10.10 | 5.25 |

|

|

|||

| 2012 | 846 019 | 10.81 | 5.42 |

|

|

|||

| 2013 | 917 876 | 8.49 | 5.63 |

|

|

|||

| 2014 | 1 062 893 | 15.80 | 6.09 |

|

|

|||

| 2015 | 1 241 685 | 16.82 | 6.69 |

|

|

|||

| 2016 | 1 420 269 | 14.38 | 7.06 |

|

|

|||

| 2017 | 1 545 934 | 8.85 | 7.05 |

|

|

|||

| 2018 | 1 674 211 | 8.30 | 7.11 |

| Crecimiento medio anual Base monetaria | 0.11 | ||

| Crecimiento medio nominal del Producto | 6.7% | ||

Fuente: Banco de México.

Tabla 2 Financiamiento al Sector Privado

| Bancario | No Bancario | Total | ||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Año | Consumo | Vivienda | Empresas y Personas con actividad empresarial |

Total Anual (1) |

% del Producto |

Consumo | Vivienda | Empresas y Personas con actividad empresarial |

Total Anual (2) |

% del Producto |

Gran Total (1) + (2) |

% del Producto |

| 2008 | 167.484.1 | 104.499.8 | 273.487.6 | 545.471.55 | 4.45 | 25.920.3 | 261.797.8 | 542.348.9 | 830.067.0 | 6.77 | 1,375.538.6 | 11.22 |

| 2009 | 146.060.0 | 115.205.2 | 316.467.1 | 577.732.23 | 4.78 | 29.119.0 | 278.291.9 | 628.828.6 | 936.239.6 | 7.74 | 1,513.971.8 | 12.52 |

| 2010 | 138.228.3 | 126.039.4 | 337.401.5 | 601.669.17 | 4.53 | 36.768.9 | 289.393.3 | 657.663.6 | 983.825.8 | 7.41 | 1,585.494.9 | 11.94 |

| 2011 | 161.961.0 | 143.217.6 | 389.864.3 | 695.042.83 | 4.78 | 37.695.6 | 312.398.5 | 763.591.6 | 1,113.685.7 | 7.66 | 1,808.728.5 | 12.45 |

| 2012 | 198.598.1 | 157.854.2 | 440.542.4 | 796.994.58 | 5.11 | 35.978.7 | 336.833.6 | 851.434.0 | 1,224.246.3 | 7.85 | 2,021.240,9 | 12.97 |

| 2013 | 228.763.4 | 171.456.9 | 487.100.1 | 887.320.33 | 5.45 | 40.901.8 | 354.307.5 | 945.132.2 | 1,340.341.5 | 8.23 | 2,227.661.9 | 13.68 |

| 2014 | 247.959.9 | 191.258.4 | 537.030.5 | 976.248.90 | 5.59 | 45.472.4 | 375.190.5 | 1,103.090.7 | 1,523.753.6 | 8.72 | 2,500.002.5 | 14.31 |

| 2015 | 268.441.3 | 209.623.8 | 620.887.9 | 1,098.953.01 | 5.92 | 46.271.9 | 408.142.2 | 1,306.848.7 | 1,761.262.8 | 9.49 | 2,860.215.8 | 15.42 |

| 2016 | 302.208.4 | 231.116.7 | 730.918.4 | 1,264.243.46 | 6.28 | 73.417.3 | 445.098.9 | 1,500.203.8 | 2,018.720.0 | 10.03 | 3,282.963.5 | 16.32 |

| 2017 | 333.590.8 | 251.938.6 | 832.157.8 | 1,417.687.23 | 6.47 | 89.462.5 | 481.372.5 | 1,569.456.6 | 2,140.291.5 | 9.76 | 3,557.978.7 | 16.23 |

| 2018 | 357.912.7 | 274.012.4 | 950.051.0 | 1,581.976.09 | 6.71 | 99.860.3 | 521.094.9 | 1,624.837.5 | 2,245.792.7 | 9.54 | 3,827.768.8 | 16.26 |

| |

||||||||||||

| Crecimiento anual 2008-2018 |

7.9 | 10.1 | 13.3 | 11.2 | 14.4 | 7.1 | 11.6 | 10.5 | 10.8 | |||

| Participación | ||||||||||||

| Bancaria | No Bancaria |

|||||||||||

| 2008 | 39.6 | 60.4 | ||||||||||

| 2018 | 41.3 | 58.7 | ||||||||||

Del mismo modo, la Encuesta Nacional de Inclusión Financiera de 20184 muestra pronunciados rezagos. Sólo el 68% de la población de 18 a 70 años, dispone de algún servicio financiero, sólo el 37% es titular de cuentas bancarias, sólo el 25% es deudor acreditado, sólo el 20% contrata algún seguro y sólo el 31% cuenta con ahorro para el retiro. Por eso, cuando los ciudadanos se enfrentan a falta de liquidez o emergencias recurren menos a los servicios financieros formales que a las redes de familiares y amigos. Por otro lado, la encuesta del INEGI sobre productividad y competitividad (2018) señala que el 92% de las empresas micro y medianas carecen de acceso al financiamiento formal.

Muchos de los obstáculos al atraso del crédito y de los servicios de las instituciones financieras se han identificado desde hace tiempo, sin que pueda corregirse de raíz. Los más mencionados se relacionan con las políticas del gobierno, del banco central y de sus cambios; con las tasas de interés y la alta concentración del poder de mercado de la banca sea o no especializada; con el avance insuficiente de las bolsas de valores y de otros mecanismos que restringen la competitividad financiera; con las imperfecciones del sistema judicial para validar los derechos de los bancos acreedores y para atenuar los riesgos del crédito; y con la falta de apremios a la eficiencia en la prestación e innovación en los servicios.5 El juego de los factores mencionados, retrasa la modernización financiera y conlleva la elevación de costos a los usuarios (tasas de interés, comisiones, plazos, etc.) que segrega a amplios segmentos de la población y de los productores en demérito del impulso al desarrollo nacional.

Tasa de interés, balanza de pago y comisiones

En cierto modo, las tendencias y, en particular el nivel de las tasas de interés contrasta con las que prevalecen en el mundo desarrollado. En los Estados Unidos, Europa y Japón el uso de la política monetaria con fines anticíclicos o de estabilización macroeconómica llevó a reducir considerablemente las tasas de interés a raíz de la crisis (2008). Tómense, por ejemplo, la emisión de bonos gubernamentales a diez años (2018). En Estados Unidos la tasa fluctúa alrededor del 2.3%, 0.1% en la zona del Euro, y es casi nula en Japón. El nivel dispar de esas tasas, se magnifica con creces en las economías en desarrollo. En México llegaron al nivel extraordinario del 8.1%6 (véase Tabla 3) frente al 2.0% en Corea del Sur, 6.4% en Colombia o 4.0% en Chile. También hay casos críticos -a veces con inflaciones desatadas‒ que superan al alto estándar mexicano, como el 11.3% en Argentina y el 16.1% de Turquía.

Tabla 3 México. Tasas de Interés representantivas

| Período | Tasas objetivo | Valores Privados de corto plazo |

CETES a 364 días | Crecimiento del Producto Corriente |

|---|---|---|---|---|

| 2008 | 8.25 | 8.71 | 8.09 | 8.2 |

| 2009 | 4.50 | 7.08 | 5.83 | -2.6 |

| 2010 | 4.50 | 5.29 | 4.86 | 9.8 |

| 2011 | 4.50 | 4.86 | 4.66 | 9.4 |

| 2012 | 4.50 | 4.66 | 4.63 | 7.2 |

| 2013 | 3.50 | 4.26 | 3.98 | 4.4 |

| 2014 | 3.00 | 3.55 | 3.35 | 7.3 |

| 2015 | 3.25 | 3.43 | 3.54 | 6.1 |

| 2016 | 5.75 | 4.72 | 4.61 | 8.4 |

| 2017 | 7.25 | 7.34 | 7.12 | 8.9 |

| 2018 | 7.65 | 8.08 | 8.10 | 7.3 |

Fuente: Banco de México.

Las tasas de interés no sólo son elevadas, también propician esquemas acaso discriminatorios que van más allá de los riesgos diferenciales de las distintas actividades económicas y del tipo de usuario. En diciembre de 2018, según el Banco de México, las tasas ponderadas registraron los siguientes niveles y discrepancias. La tarjeta de crédito tenía un 36.81% de tasa de interés.; los créditos a la nómina 24.81%, 13.36% los créditos automotrices; los microcréditos a la industria el 24.87%, los hipotecarios el 10.24%. Por eso, el 52% de las pequeñas y el 47% de las medianas empresas no recurran al crédito bancario (véase Tabla 4).

Tabla 4 Otras tasas de interés

| Año | Tarjetas de crédito | Créditos Personales |

Crédito de nómina | Crédito automotriz |

Crédito hipotecario |

|---|---|---|---|---|---|

|

|

|||||

| 2011 | 31.18 | 51.1 | 27.7 | 11.75 | |

| 2012 | 33.23 | 45.63 | 26.33 | 12.26 | |

| 2013 | 33.26 | 43.32 | 25.17 | 11.75 | |

| 2014 | 32.10 | 37.91 | 26.23 | 11.86 | |

| 2015 | 31.17 | 35.55 | 26.00 | 11.47 | |

| 2016 | 32.72 | 35.48 | 24.88 | 11.57 | |

| 2017 | 34.18 | 37.27 | 24.56 | 12.87 | 9.68 |

| 2018 | 36.81 | 39.49 | 24.81 | 13.36 | 10.23 |

| 2019 | 36.94 | 39.37 | 24.78 | 13.57 | 10.31 |

Fuente: Banco de México.

En parte, esa política de tasas de interés se justifica ideológicamente por el combate a procesos inflacionarios reales o supuestos, aunque en los hechos esté más vinculada a armonizar el crecimiento asequible frente al crónico desequilibrio de la balanza de pagos y las imperfecciones de nuestra inserción externa que conlleva la necesidad de acumular reservas precautorias ante las oscilaciones de los flujos liberados de capital y comercio (véase Tabla 5).

Tabla 5 Tasas de interés del mercado del dinero

| Año | Tasa objetivo | TIIE a 28 días | Interbancarias a 91 días |

TIIE a 182 días | Fondeo bancario |

|---|---|---|---|---|---|

| 2008 | 8.2500 | 8.6886 | 8.7435 | N/E | 8.34 |

| 2009 | 4.5000 | 4.9150 | 5.0750 | N/E | 4.68 |

| 2010 | 4.5000 | 4.8750 | 4.9600 | N/E | 4.60 |

| 2011 | 4.5000 | 4.7900 | 4.7950 | N/E | 4.51 |

| 2012 | 4.5000 | 4.8450 | 4.8700 | N/E | 4.54 |

| 2013 | 3.5000 | 3.7900 | 3.7975 | N/E | 3.64 |

| 2014 | 3.0000 | 3.3110 | 3.3155 | 3.3913 | 3.12 |

| 2015 | 3.2500 | 3.5475 | 3.5800 | 3.6895 | 3.37 |

| 2016 | 5.7500 | 6.1066 | 6.1875 | N/E | 5.78 |

| 2017 | 7.2500 | N/E | N/E | N/E | N/E |

| 2018 | 8.2500 | 8.5956 | 8.6347 | N/E | 8.30 |

Fuente: Banco de México.

En efecto, los déficits en cuenta corriente de la balanza de pagos fluctuaron alrededor del 1.5%-2.5% del producto entre 2009 y 2018, a pesar de la contracción en buena parte deliberada del ritmo histórico del desarrollo y consecuentemente de las presiones de los saldos de importación. Parcialmente por ese motivo, las reservas internacionales han debido acrecentarse más de cien mil millones de dólares entre 2009 y 2018. Esa es la costosa lección parcial que debió aprenderse al dar libertad a los flujos de inversión, sufrirse la crisis bancaria de 1995 y observar las turbulencias asiáticas de finales los años noventa.

La inversión extranjera directa ha contribuido a cubrir los déficits externos de pagos, pero no basta para alimentar simultáneamente el acrecentamiento precautorio de las reservas del Banco de México. Esa función ha sido satisfecha por inversiones de cartera (cortísimo plazo) de no residentes en el país, cuyo comportamiento en gran medida depende de los diferenciales de las tasas internas de interés con respecto a las internacionales. Así, la inversión directa sumada a la de cartera ha rebasado con creces los saldos deficitarios de pagos, obligando a un uso comparativamente poco eficiente de cuantiosos recursos congelados (Tabla 6).

Tabla 6 México. Déficit en cuenta corriente e inversión extranjera

| millones de dólares | |||||

|---|---|---|---|---|---|

| Año | Déficit en cuenta corriente |

Inversión Directa | Inversión de cartera |

Suma 2 + 3 | Porcentaje |

| 1 | 2 | 3 | 4 | 4/1 | |

| 2009 | 7,426 | 8,325 | 23,337 | 31,662 | 4.26 |

| 2010 | 5,264 | 12,905 | 28,575 | 41,480 | 7.88 |

| 2011 | 12,519 | 11,094 | 49,913 | 61,007 | 4.88 |

| 2012 | 18,680 | 939 | 56,980 | 57,919 | 3.10 |

| 2013 | 31,769 | 33,708 | 42,717 | 76,425 | 2.40 |

| 2014 | 24,848 | 24,353 | 48,580 | 72,933 | 2.93 |

| 2015 | 30,492 | 25,231 | 24,206 | 49,437 | 1.62 |

| 2016 | 24,252 | 30,152 | 31,348 | 61,500 | 2.54 |

| 2017 | 19,401 | 28,001 | 72,710 | 100,711 | 5.19 |

| 2018 | 22,286 | 24,746 | 15,226 | 39,972 | 1.79 |

Fuente: Banco de México, balances anuales.

En el esfuerzo de satisfacerse esa condición financiera, la inversión de no residentes en valores gubernamentales creció espectacularmente de 19.2 miles de millones de dólares en 2008 a 196 miles de millones en 2014. La caída de las tasas de interés vernáculas (del 8.1% al 3.4% en CETES a un año entre 2008 y 2015) no tuvo efectos mayores al resultar compensada con la que ocurrió en los Estados Unidos y otros países. Más tarde, las tasas de interés son impulsadas al alza por el doble efecto de la devaluación del peso (41.3% entre 2014 y 2018) y el juego de expectativas o realidades sobre la normalización de la política monetaria en los Estados Unidos.

Forzado en parte por ello, el Banco de México responde acrecentando substancialmente el nivel de los intereses. La tasa objetivo sube del 3.00% a 7.65%, entre 2014 y 2018, la tasa correspondiente a CETES a un año pasa de 3.55% a 8.1% (véase Tabla 3). Así pudo detenerse la caída de las reservas internacionales que ya se contraían de 195 a 176 miles de millones de dólares entre 2014 y 2016.

De nueva cuenta, el fracaso de nuestro modelo exportador y las exigencias reales y precautorias de financiamiento de la balanza de pagos, fuerza macroeconómicamente la reducción del ritmo ‒en sí mismo bajo‒ de crecimiento de la economía del 2.5%-2.8% alrededor de 2014 a 2.0% hacia 2018. Algún respiro podrá encontrar el Banco de México y el país con las disminuciones recientes (tres) de un cuarto de punto en la tasa de interés de la Reserva Federal.7

La práctica bancaria no sólo está caracterizada por tasas de interés elevadas, sino por el cobro de comisiones8 que exceden con mucho a los estándares internacionales. Los ingresos por comisiones en los últimos cinco años han representado alrededor del 15% de los ingresos derivados de la cartera de crédito de los bancos y una parte sustancial de sus utilidades. Más aún, esos cobros superan entre el 17% y el 83% a los devengados en el exterior por las mismas instituciones con filiales establecidas en México. 9

La distribución del crédito

En la década que va de 2008 a 2018, se registran cambios y rezagos de alguna significación en la asignación del crédito.10 El proceso de modernización hace avanzar del 50% al 60% la cuantía de la cartera bancaria a cargo de las empresas de todo tipo. Asimismo, se mantiene el crédito a la vivienda entre el 17% y el 19% del total, pero se reducen los préstamos al consumo del 31% al 23% (véase el Tabla 7). En el flujo de crédito no bancario sube la participación destinada al consumo al proliferar las tarjetas no bancarias de crédito, los centros comerciales y las pequeñas transacciones liquidadas en efectivo. El crédito no bancario a la vivienda baja substancialmente (8%), mientras los préstamos a las empresas aumentan su participación también en 8% como prueba del lento progreso de la bancarización.

Tabla 7 Financiamiento al Sector Privado

| millones de pesos | ||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Bancario | No Bancario | Total | ||||||||||

| 2008 | % | 2018 | % | 2008 | % | 2018 | % | 2008 | % | 2018 | % | |

| Consumo | 167.5 | 30.7 | 357.9 | 22.6 | 25.9 | 3.0 | 99.8 | 4.4 | 193.4 | 14.1 | 457.8 | 12.0 |

|

|

||||||||||||

| Vivienda | 104.5 | 19.2 | 274.0 | 17.3 | 261.8 | 31.5 | 521.1 | 23.2 | 366.3 | 26.6 | 795.1 | 20.8 |

|

|

||||||||||||

| Empresas | 273.5 | 50.1 | 950.1 | 60.1 | 542.3 | 65.5 | 1624.8 | 72.4 | 815.8 | 59.3 | 2574.9 | 67.2 |

|

|

||||||||||||

| Total | 545.5 | 100.0 | 1582.0 | 100.0 | 830.0 | 100.0 | 2245.7 | 100.0 | 1375.5 | 100.0 | 3827.8 | 100.0 |

Fuente: Banco de México.

El conjunto del financiamiento bancario y extrabancario crece a razón del 10.8% anual entre 2008 y 2018, el de origen bancario sube con dificultades a un ritmo ligeramente superior (11.2%) y el de otras fuentes al 10.4%. Visto por componentes, el crédito al consumo alcanza un peso del 12.6% del total, el de la vivienda baja del 27% al 21%, afectado por el debilitamiento de los programas gubernamentales,11 mientras se acrecienta el tomado por empresas del 59% al 67% (véase de nuevo Tabla 2).

De las cifras indicadas se derivan dos conclusiones. Primera, el financiamiento bancario está rezagado, representa apenas el 41% del total asumido por las empresas. Segunda, las débiles inclinaciones de los bancos por favorecer la producción, la industrialización y la formación de capital, deja vivas las preferencias por atender a los segmentos más redituables o menos riesgosos del crédito al consumo, a la nómina o a las personas.

Examinados los mismos fenómenos a la luz de la distribución sectorial del crédito bancario y haciendo caso omiso de algunas discrepancias estadísticas, entre 2008 y 2017 el crédito a las actividades más directamente productivas (agricultura, industria y servicios) apenas sube su participación en la cartera bancaria del 44.6% al 46.8%, tipificando la notoria debilidad de los vínculos entre financiamiento y producción. La cartera agrícola no pasa del 2% del total, mientras la industrial se estanca peligrosamente alrededor del 20%, a pesar de incluir al sector de la construcción (véase el Tabla 8). En cambio, sube alrededor de dos puntos porcentuales el crédito a los servicios, así como las destinadas a las propias instituciones financieras y al sector público que se incrementan alrededor de 4%. Pierden participación las asignaciones al consumo -por la proliferación de tarjetas no bancarias de crédito-, a la vivienda y muy ligeramente a la industria. Asimismo, llama poderosamente la atención que la cartera de los bancos en apoyo al comercio exterior a partir de un nivel bajísimo (0.10% del crédito total) apenas crece, no obstante que las exportaciones representan ya más del 36% del producto. Aquí la explicación reside posiblemente en la extranjerización de ese comercio.

Tabla 8 Distribución de la cartera bancaria

| porcentajes | ||||||||||

|---|---|---|---|---|---|---|---|---|---|---|

| Año | Car- tera total |

Sector agrope- cuario, silvícola y pesquero |

Sector indus- trial |

Sector servicios y otras activida- des |

Sector exter- no |

Sector finan- ciero |

Sector público |

Vivien- da |

Consu- mo |

Otros activida- des y discrepan- cias estadísticas |

| 2008 | 100 | 1.7 | 20.2 | 22.7 | 2.1 | 3.4 | 7.0 | 16.8 | 25.1 | 1.0 |

| 2009 | 100 | 1.5 | 20.4 | 22.0 | 2.2 | 3.0 | 12.9 | 17.5 | 20.0 | 0.1 |

| 2010 | 100 | 1.6 | 20.9 | 21.6 | 2.2 | 2.6 | 13.6 | 17.9 | 19.1 | 0.1 |

| 2011 | 100 | 1.6 | 20.7 | 22.1 | 1.9 | 3.3 | 12.9 | 16.7 | 20.5 | 0.3 |

| 2012 | 100 | 1.8 | 20.1 | 21.0 | 1.2 | 3.6 | 13.7 | 16.4 | 22.0 | 0.2 |

| 2013 | 100 | 1.7 | 19.6 | 22.0 | 1.0 | 4.0 | 13.2 | 16.2 | 22.4 | `-.01 |

| 2014 | 100 | 1.6 | 19.0 | 21.8 | 1.3 | 4.2 | 14.9 | 15.9 | 21.5 | 0.0 |

| 2015 | 100 | 1.8 | 19.3 | 22.2 | 1.3 | 4.5 | 14.5 | 15.7 | 20.8 | `-0.1 |

| 2016 | 100 | 1.8 | 19.0 | 23.6 | 1.8 | 3.9 | 13.7 | 15.6 | 20.7 | `-0.1 |

| 2017 | 100 | 1.9 | 19.5 | 25.4 | 1.8 | 4.3 | 11.9 | 15.6 | 19.8 | `-0.2 |

Fuente: Banco de México.

En general, se observa estancamiento o descenso de las carteras de crédito asignadas a la producción y al comercio exterior. En contraste son más sólidos los avances del crédito al sector de servicios y al propio sector financiero. El financiamiento al sector público -estados, municipios y empresas estatales, pero no a la federación- se duplica entre 2008 y 2014 para luego descender hasta al 11.9% de la cartera bancaria total y alcanzar un promedio del 12.8% en el periodo 2008-2017. En conjunto, desconociéndose el desglose del financiamiento destinado propiamente a la inversión, el panorama descrito no parece inclinarse a favorecer el auge de las actividades generadoras de empleo del país ni a cumplir objetivos nítidamente desarrollistas.12

Tabla 9 Distribución de la cartera bancaria

| porcentajes | ||||||||||

|---|---|---|---|---|---|---|---|---|---|---|

| 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | |

| Aguascalientes | 0.62 | 0.74 | 0.64 | 0.58 | 0.55 | 0.48 | 0.42 | 0.43 | 0.40 | 0.43 |

| Baja California | 1.96 | 1.80 | 2.20 | 1.70 | 1.82 | 1.73 | 1.62 | 1.63 | 1.68 | 1.60 |

| Baja California Sur | 0.52 | 0.49 | 0.47 | 0.45 | 0.36 | 0.42 | 0.41 | 0.30 | 0.37 | 0.44 |

| Campeche | 0.35 | 0.22 | 0.18 | 0.33 | 0.39 | 0.50 | 0.42 | 0.35 | 0.29 | 0.28 |

| Coahuila | 1.77 | 2.46 | 3.33 | 3.52 | 3.22 | 2.94 | 2.74 | 2.41 | 2.10 | 2.07 |

| Colima | 0.16 | 0.15 | 0.17 | 0.22 | 0.28 | 0.27 | 0.24 | 0.26 | 0.24 | 0.27 |

| Chiapas | 0.27 | 0.37 | 0.44 | 0.30 | 0.42 | 0.52 | 0.48 | 0.45 | 0.51 | 0.45 |

| Chihuahua | 1.74 | 1.64 | 1.99 | 1.90 | 1.99 | 2.16 | 2.28 | 2.31 | 2.61 | 2.58 |

| Ciudad de México | 45.61 | 47.31 | 46.23 | 45.81 | 46.07 | 48.03 | 49.64 | 50.68 | 51.52 | 47.79 |

| Durango | 1.18 | 1.16 | 0.90 | 1.09 | 0.96 | 0.65 | 0.58 | 0.61 | 0.56 | 1.19 |

| Guanajuato | 2.33 | 2.54 | 2.47 | 2.33 | 2.20 | 2.14 | 2.06 | 2.34 | 2.47 | 2.47 |

| Guerrero | 0.22 | 0.29 | 0.35 | 0.32 | 0.32 | 0.28 | 0.23 | 0.25 | 0.28 | 0.29 |

| Hidalgo | 0.41 | 0.45 | 0.47 | 0.37 | 0.36 | 0.42 | 0.46 | 0.49 | 0.47 | 0.45 |

| Jalisco | 4.79 | 5.19 | 5.12 | 4.97 | 5.06 | 5.03 | 4.69 | 4.55 | 4.31 | 4.92 |

| Estado de México | 6.29 | 5.68 | 6.10 | 5.65 | 5.81 | 5.43 | 4.95 | 4.58 | 4.25 | 5.10 |

| Michoacán | 0.95 | 1.43 | 1.34 | 1.59 | 1.35 | 1.40 | 1.33 | 1.28 | 1.33 | 1.35 |

| Morelos | 0.50 | 0.38 | 0.43 | 0.52 | 0.49 | 0.50 | 0.50 | 0.46 | 0.43 | 0.42 |

| Nayarit | 0.47 | 0.31 | 0.45 | 0.54 | 0.51 | 0.48 | 0.32 | 0.28 | 0.25 | 0.25 |

| Nuevo León | 13.15 | 11.77 | 10.80 | 11.69 | 10.62 | 10.19 | 10.49 | 10.79 | 11.63 | 12.95 |

| Oaxaca | 0.21 | 0.40 | 0.35 | 0.17 | 0.22 | 0.30 | 0.29 | 0.38 | 0.29 | 0.32 |

| Puebla | 2.07 | 1.42 | 1.51 | 1.51 | 1.61 | 1.51 | 1.75 | 1.78 | 1.64 | 1.94 |

| Querétaro | 0.77 | 0.72 | 0.84 | 0.74 | 0.85 | 0.88 | 0.88 | 0.92 | 0.80 | 0.80 |

| Quintana Roo | 2.16 | 2.18 | 1.85 | 1.96 | 1.80 | 1.73 | 1.80 | 1.82 | 1.72 | 1.84 |

| San Luis Potosí | 0.99 | 1.07 | 1.00 | 1.17 | 1.16 | 1.02 | 0.97 | 0.91 | 0.89 | 0.82 |

| Sinaloa | 3.14 | 2.52 | 2.58 | 2.56 | 2.84 | 2.49 | 2.32 | 2.38 | 2.00 | 2.21 |

| Sonora | 2.23 | 1.91 | 1.99 | 1.97 | 1.85 | 1.99 | 1.89 | 1.76 | 1.91 | 1.89 |

| Tabasco | 0.58 | 0.65 | 0.59 | 0.72 | 0.93 | 0.71 | 0.45 | 0.44 | 0.40 | 0.41 |

| Tamaulipas | 1.40 | 2.06 | 1.86 | 2.07 | 2.06 | 1.79 | 1.71 | 1.62 | 1.45 | 1.38 |

| Tlaxcala | 0.18 | 0.09 | 0.12 | 0.07 | 0.14 | 0.19 | 0.14 | 0.14 | 0.09 | 0.09 |

| Veracruz | 1.83 | 1.59 | 2.23 | 2.05 | 2.52 | 2.54 | 2.52 | 2.04 | 1.83 | 1.73 |

| Yucatán | 1.01 | 0.86 | 0.72 | 0.77 | 0.74 | 0.68 | 0.62 | 0.65 | 0.67 | 0.71 |

| Zacatecas | 0.15 | 0.16 | 0.28 | 0.36 | 0.49 | 0.63 | 0.80 | 0.73 | 0.62 | 0.54 |

Fuente: Banco de México.

Tabla 10 Formación Bruta de Capital Fijo

| miles de millones de pesos | ||

|---|---|---|

| Año | Valores corrientes | Valores constantes (2013) |

| 2008 | 2862 | 3434 |

| 2009 | 2691 | 3022 |

| 2010 | 2885 | 3153 |

| 2011 | 3267 | 3411 |

| 2012 | 3613 | 3583 |

| 2013 | 3459 | 3455 |

| 2014 | 3672 | 3545 |

| 2015 | 4178 | 3761 |

| 2016 | 4612 | 3778 |

| 2017 | 4844 | 3734 |

| 2018 | 5200 | 3748 |

| |

||

| Tasa de crecimiento 2008 - 2018 |

6.2% | 1.0% |

Cifras preliminares a partir de 2017.

Fuente: INEGI. Sistema de Cuentas Nacionales de México.

La distribución del crédito bancario entre las entidades federativas.

La distribución por entidades federativas del crédito y los servicios bancarios es y ha sido marcadamente desigual, reflejando el reparto espacial de las actividades económicas, acentuado por la ubicación de las matrices de las empresas nacionales en las principales ciudades del país (véase Tabla 7).

En 2008, el crédito otorgado a la Ciudad de México representó el 45.6% del total del país y el 47.8% en 2017. Aunque ahí tiene lugar la mayor concentración nacional de población y producciones, sólo genera alrededor del 17% del valor agregado nacional. Por tanto, la aglomeración del crédito no resulta congruente por entero con la difusión razonablemente pareja del desarrollo, ni con la estrategia de crecimiento hacia afuera, esto es, con la relocalización gradual de la producción hacia fronteras y litorales. Con alguna lentitud, la Ciudad de México está cambiando su fisonomía de centro industrial a centro de servicios principalmente financieros, informáticos o educativos, además de ser, como siempre, la sede principal del Gobierno.

Visto el mismo problema desde la perspectiva de cinco entidades federativas, Distrito Federal (45.6% en 2008 y 47.8% en 2017), Nuevo León (13.2% y 13.0%), Estado de México (6.8% y 5.1%), Jalisco (4.8% y 4.3%) y Sinaloa (3.1% y 2.2%) absorbieron el 73.0 y el 72.4% del crédito bancario total concedido en 2008 y en 2017 respectivamente. En contraste, siete entidades federativas rezagados (Campeche, Colima, Chiapas, Guerrero, Oaxaca, Tlaxcala y Zacatecas) captaron apenas 1.6% de los préstamos bancarios en 2008 y algo más 2.2% en 2017.

Como se aprecia, con avances y retrocesos, el reparto del crédito y de los servicios bancarios, como elemento de desarrollo con titubeos comienza a cobrar alguna influencia dentro de la política de descentralización de las actividades productivas y de igualación regional de los estándares de vida de la población. El paso de la estrategia desarrollista de sustitución de importaciones a la apertura comercial externa apenas valida la descentralización de las actividades productivas y el cambio en la estructura de sostén económico de la Ciudad de México.

Con todo, los principales fenómenos de relocalización del patrón de inversiones, se orientó hacia el norte del país, dejando un tanto abandonadas a otras entidades federativas. Por eso, independientemente de sus méritos intrínsecos, los proyectos de inversión de la nueva administración gubernamental en el sureste del país (la construcción del Tren Maya, la refinería en Tabasco y la infraestructura del Istmo de Tehuantepec), señalan en principio avances en la distribución espacial de las inversiones, en asignar tareas a la banca de desarrollo y asimismo, en dar un paso adelante en la base de sustentación regional de los servicios bancarios del país.

La esterilización de la banca estatal

Los bancos de desarrollo al ser transformados en instituciones de segundo piso en principio quedaron limitados a descontar o abatir riesgos de los préstamos otorgados por la banca comercial. Así pudo afianzarse la penetración del crédito bancario, pero al mismo tiempo, se proscribieron muchas de sus funciones de banca de inversión, de fomento a la industrialización, de sustento a los grandes proyectos de transformación productiva. 13 Hoy la banca de desarrollo apuntala, claro está, sin competir, la seguridad de los préstamos de la banca privada. Quizás, el renglón tradicional que se preservó en el cambio fue el apoyo a actividades excluidas o semiexcluidas del crédito, conformadas por la masa de las pequeñas y hasta medianas empresas. Por lo demás, se olvidó parcialmente que la banca de desarrollo puede desempeñar un activo papel contracíclico, precisamente cuando la banca comercial reduce préstamos y cartera.

Atribuible a esa transformación, se desplomó la cartera de la banca de desarrollo del 31.0% al 14.5% del crédito bancario total entre 1995 y 2008, medido a precios reales de 1993.14 O visto de otra manera, a precios corrientes, la cartera de la banca de desarrollo baja del 45% al 17% de la correspondiente a la banca comercial entre los años de 1980 y 2008). De ahí repunta hasta alcanzar el 22% en 2017, cuando se le utiliza como ingrediente de la política contracíclica, además de respaldar a la banca privada. En realidad, no es sino hasta 2014, con la reforma financiera de ese año afloja un tanto las restricciones a la banca estatal.

Pese a todo, la banca de desarrollo subsiste e incluso crece, pero sin abordar muchas de sus viejas metas desarrollistas. Eso ocurre debido a tres factores principales. Primero, las instituciones financieras privadas al buscar el aseguramiento de sus préstamos acrecientan el volumen de las operaciones de los bancos de desarrollo. Segundo, tiene lugar la proliferación de esas y otras operaciones interbancarias vinculadas. Tercero, cuenta la presión de demanda de gobiernos estatales, municipios y empresas públicas por recibir algún alivio financiero ante el descenso en los ritmos nacionales de crecimiento que agrava su menguada autonomía de ingresos.

Como consecuencia, en el periodo 2008-2017-2018, la cartera de préstamos de la banca de desarrollo se expande a ritmo semejante (10% anual) al de la banca múltiple (11%) impulsada, como se dijo, por el cofinanciamiento al sector privado y a otros bancos (13% anual), así como por los préstamos a entidades públicas, estatales y municipales (10%) (véase Tabla 11). El ciclo ascendente parece revertirse sobre todo en 2019, cuando los créditos comienzan a descender claramente 3.9% (FIRA) y 49% Banobras en los primeros seis meses del año.

Tabla 11 Financiamiento otorgado por la banca de desarrollo

| millones de pesos | |||||

|---|---|---|---|---|---|

| Año | Total | al sector privado | a estados y municipios |

al sector público | Otros |

| 2008 | 307.241 | 136,931 | 38,971 | 81,476 | 49,863 |

| 2009 | 413.631 | 196,499 | 45.293 | 91,081 | 80,756 |

| 2010 | 415.201 | 212,202 | 56.322 | 22,263 | 53,413 |

| 2011 | 443,710 | 212,901 | 66.022 | 115,405 | 49,380 |

| 2012 | 485,346 | 246,439 | 98.284 | 115,205 | 25,416 |

| 2013 | 526,494 | 271,072 | 115,633 | 111,611 | 28,177 |

| 2014 | 633,978 | 316,851 | 136,465 | 146,035 | 34,626 |

| 2015 | 736,362 | 378,562 | 143,359 | 165,479 | 48,962 |

| 2016 | 845,765 | 453,371 | 147,960 | 189,713 | 54,720 |

| 2017 | 895,035 | 503,332 | 155,762 | 186,169 | 49,770 |

| |

|||||

| Tasa de crecimiento |

11.2 | 13.9 | 14.80 | 8.60 | -0.01 |

Fuente: Banco de México.

Como se verá más delante, la transformación del Banco de México en un banco central independiente con la restricción de no prestar al gobierno federal, unida a la transformación estructural de la banca de desarrollo detienen un tanto los intentos de usar el crédito con fines desarrollistas y de fomento a la industrialización.

Factores colaterales: la concentración bancaria

La banca mexicana reconoce un alto nivel de concentración. No más de siete instituciones suman más del 80% de sus activos totales. Es igualmente alta la propiedad extranjera de las principales instituciones establecidas. En ausencia de regulaciones, ambos factores configuran un sistema proclive a influir en el uso del ahorro nacional y a condicionar la asignación del crédito. En general, prevalecen políticas fieles a la pronta maximización de utilidades antes que dar abrigo preferencial al desarrollo de la inversión, de las empresas nacionales o de los servicios al público. Eso mismo entorpece el crecimiento de la banca mexicana y acentúa la dependencia de servicios financieros externos.

La cesión o venta del control de instituciones financieras a inversionistas del exterior trajo consigo un cierto alejamiento natural entre bancos extranjerizados y empresas o usuarios nacionales que dañó los nexos históricos de confianza y conocimiento mutuos. Ese fue particularmente el caso de la mediana industria y singularmente de ciertos sectores productivos, como el de la agricultura, que incluso condujeron al empobrecimiento del personal especializado de la banca en el financiamiento de esas actividades o el rezago del crédito a la formación de capital. En la banca de desarrollo se produce un fenómeno análogo, pero esta vez por abandono de los objetivos de industrialización vernácula al poner en su lugar esquemas complementarios de aseguramiento de la banca privada. Por tanto, los aportes positivos de la banca extranjera conviven con las discrepancias reales o potenciales entre sus objetivos y aquéllos que pudiera perseguir el gobierno o los empresarios mexicanos.

De otro lado, el uso a fondos del exterior escinde la estructura del crédito a los diversos segmentos de negocios privados. Las empresas grandes con acceso al financiamiento foráneo pueden sacar provecho de un mundo de tasas de interés reducidas. Pero eso mismo, se constituye en freno al desarrollo de las instituciones financieras nacionales al verse en inferioridad competitiva cuando operan en un ámbito interno de tasas de interés elevadas, riesgo cambiario imperfectamente asegurado e inferioridad de fondeo frente a los prestamistas del exterior.

Salvo el de impacto de trastornos globales, los estándares (nacionales e internacionales) de medición de la solidez formal de la banca mexicana parecen sólidos. Los índices de capitalización son saludables (16.5% de dividir el capital entre activos ponderados por riesgo); al propio tiempo, sus activos totales cubren más de una vez los pasivos (2017); el coeficiente de liquidez es elevado, las carteras vencidas, amparadas con reservas, no manifiestan riesgos inaceptables y sus coeficientes apenas exceden el 2%. A mayor abundamiento el endeudamiento externo de los bancos se ha reducido considerablemente desde los tiempos del Fideicomiso de Cobertura de Riesgo Cambiario (FICORCA).

Sin embargo, como se dijo, la cartera bancaria es macroeconómicamente reducida (41% del crédito total), a pesar de generar considerables utilidades en términos internacionales comparativos. En 2017, por ejemplo, los resultados netos de la banca múltiple, según la Comisión Nacional Bancaria y de Seguros ascendieron a 138 miles de millones de pesos, 28.5% superiores a los del año previo y 15% sobre capital contable. Y en 2016, sólo los ingresos por intereses montaron a 452 miles de millones de pesos.

En rigor, no bastan esos índices de fortaleza de la banca para evaluar su eficacia del lado del desarrollo. En México, es pobre la inclusión bancario-financiera y subsisten amplios sectores productivos y de la población sin acceso o con acceso limitado a los servicios financieros. En parte, ello es atribuible a un régimen regulatorio poco apegado a fines desarrollistas y más cercano a los ordenamientos de la globalización. Todavía persiste la supresión de las antiguas prelaciones de fomento sin sustituirlas por normas modernas de aliento y encauzamiento del crédito. Por eso, no sólo se otorgó plena libertad a los movimientos de capitales con el exterior y se canceló el sistema de crédito selectivo y el encaje bancario, también se eliminaron instituciones y fondos de fomento ─como el Banco de Crédito Rural y el Fondo de Equipamiento Industrial─ y se abolieron los principales estímulos financieros o fiscales a la industrialización o al aliento a las exportaciones.15

La política macrofinanciera

Aparte de grandes cambios en la política macrofinanciera que fueron apenas mencionados al comienzo de este ensayo, conviene referirse a otras medidas que siguen afectando al comportamiento bancario y financiero. En sentido general la política financiera está centrada, sin contar a la Secretaria de Hacienda, en el Banco de México y en sentido derivado en la Comisión Nacional Bancaria y de Valores. La orientación predominante surge nítidamente de la Ley de 1993-1994 que institucionaliza la autonomía de Banco Central con respecto al gobierno mexicano. La ley de referencia fija al Banco el objetivo primordial, único, de procurar la estabilidad del poder adquisitivo del peso mexicano, es decir, toma la estabilidad de precios como la tarea esencial de la política financiera. Subsidiariamente se le fija la responsabilidad de encauzar el sano desarrollo de los sistemas financiero y de pagos del país (artículos 1 y 2).

Por Ley, la subordinación del banco central al Gobierno Federal o al Poder Legislativo queda limitada en extremo. Sólo se le permite otorgar crédito a la Secretaría de Hacienda a través de la cuenta corriente entre ambas instituciones hasta un monto pequeñísimo que no exceda de 1.5% del Presupuesto de Egresos de la Federación (artículo 9 y 11). También se establecen severas limitaciones a la inyección de liquidez mediante la compra de valores de las instituciones financieras privadas. Esas operaciones sólo se autorizan con finalidades de regulación monetaria y con la garantía de depósitos en dinero o valores (artículos 14 y 16).

En tales términos, las facultades del Banco Central quedan circunscritas a cuidar de la estabilidad del valor de la moneda, esto es, del tipo de cambio y del sistema nacional de pagos. Sólo en tiempos de crisis podrá actuar como prestamista de última instancia. Entretanto, la regulación del circulante dependerá de la autorización de su Junta de Gobierno a emisiones monetarias o a la colocación vía subastas de bonos de regulación monetaria.16 La rendición de cuentas del Banco a las autoridades federales (Ejecutivo Federal y Congreso de la Unión) se limita a dos informes, uno en el mes de septiembre y otro en enero sobre la ejecución de la política monetaria y una exposición al inicio de cada año sobre las orientaciones a tomar en torno a la misma. En resumen, esas disposiciones configuran un elevado aislamiento político en el manejo de las estrategias monetarias.

Dos son los principales órganos del gobierno del Banco de México (capítulo VI de la ley) que configuran su régimen de autonomía. Una Junta de Gobierno de cinco miembros, presidida por el Gobernador en cuyas reuniones asisten funcionarios hacendarios sin voto; y una comisión de cambios, presidida por el secretario de Hacienda de seis miembros, tres del Banco y tres de Hacienda, cuyas funciones principales están relacionadas con el manejo cambiario.

El articulado de la ley orgánica del banco se orienta principalmente a la regulación de las instituciones financieras con propósitos de evitar riesgos cambiarios o inflacionarios. En cambio, se pone bastante menos énfasis en alentar el uso del crédito en apoyo al desarrollo o la industrialización. Así, el artículo 28 autoriza al Banco a fijar el monto de los depósitos e inversiones que las instituciones de crédito obligatoriamente deben mantener en el propio banco, a regular las operaciones financieras que impliquen algún riesgo cambiario (artículo 33). Y el artículo 46 otorga a la Junta de Gobierno, junto a la facultad indispensable de emitir billetes o monedas, la de emitir bonos de regulación monetaria y bonos de desarrollo para regular la liquidez del sistema.

Es difícil, quizás, excesivo, subordinar la política financiera a metas antiinflacionarias y limitar el alcance de otros propósitos gubernamentales. Eso equivale a hacer de la estabilidad de precios el objetivo dominante con independencia de la jerarquía, urgencia o importancia de otras demandas de la economía o de la población. Así se valida el supuesto de que las repercusiones sociales de las políticas del banco central no existen o son siempre aceptables.17 Eso mismo fortalece la creencia de que la política monetaria cura los ciclos económicos (desterrando o poniendo remedios hasta hondas crisis como la de 2008-2009) al tiempo de asumir como manejables los desequilibrios distributivos que se generan.

Sin duda, la independencia de los bancos centrales guarda congruencia con el orden supranacional establecido y es la justificación principal al régimen de autonomía que se les ha concede. Sin estabilidad de precios, no se sostendrían las estrategias de crecimiento hacia afuera en tanto expediente de compensación de la cortedad de las demandas internas. Entonces, la separación entre gobiernos y bancos centrales implica injerencia externa en la configuración de las políticas nacionales. En los países desarrollados constituye un mecanismo distributivo al eliminar -en razón de la competitividad- presiones políticas en la determinación de las remuneraciones relativas del trabajo (salarios) y del capital (tasa de interés). En los países en desarrollo es el procedimiento para limitar o fijar desde afuera, objetivos económicos nacionales al tiempo que se regulan los flujos internacionales de comercio e inversión. De ahí que los organismos internacionales recomienden con frecuencia la implantación de políticas de austeridad pese al rechazo popular que suelen engendrar.18

El régimen mexicano del Banco Central independiente ha tenido variadas repercusiones entre las que destacan su contribución al apaciguamiento de las presiones inflacionarias, pero también otras contrarias al sostenimiento de los ritmos de crecimiento del país. A diferencia de lo ocurrido en naciones desarrolladas y su propia trayectoria histórica la política del Banco de México ha sido persistentemente contraccionista, fiel a la contención de precios o a la reducción artificiosa de los saldos desfavorables de la balanza de pagos. De ahí que la ley prohíba al Banco de México el otorgamiento de préstamos al gobierno federal y, del mismo modo, regula que los créditos o reportos a las instituciones financieras sean siempre inferiores a sus adquisiciones de títulos de regulación monetaria (BREMS y BONDES) (véase Tabla 12). Tales orientaciones restan apetito a los bancos privados para ensanchar su cartera de crédito al colocar sin esfuerzo y con altas tasas de interés mucha de su liquidez en títulos de regulación monetaria del Banco de México. La cuantía de las operaciones contraccionistas no es deleznable, fluctúa entre el 1.3% (2006) y el 7.8% (2014) del producto, con un promedio de 5.0% a lo largo del periodo 2008-2018, montos equivalentes en magnitud a un cuarto o un quinto de la inversión nacional.19

Tabla 12 Producto Interno Bruto

| Precios 2003 | |

|---|---|

| Año | Porcentaje |

| 2008 | 1.2 |

| 2009 | -6.5 |

| 2010 | 5.5 |

| 2011 | 3.9 |

| 2012 | 4.0 |

| 2013 | 1.3 |

| 2014 | 2.8 |

| 2015 | 3.3 |

| 2016 | 2.9 |

| 2017 | 2.1 |

| 2018 | 2.0 |

Fuente: Banco de México.

Ese comportamiento encuentra explicación parcial en los déficits en cuenta corriente de la balanza de pagos con anticipación a la crisis, habían brincado de 7.8 a 20.7 miles de millones de pesos entre 2006 y 2008. En todo caso, durante los periodos de desequilibrios serios, los desbalances exceden las capacidades de acción estabilizadora de precios -ya no se diga contracíclica- de la política monetaria.

De ahí, la necesidad de comprimir la tasa de crecimiento nacional. Ello pone de relieve dos fallas no superadas en los alcances de política económica nacional. De un lado, la inserción poco dinámica, dependiente, en el comercio exterior, incapaz de cerrar los déficits, a diferencia de lo alcanzado en Corea, China, Chile, Taiwán, entre otros países. Y de otro lado, la renuncia a una política industrial comprometida con el crecimiento. Eso hubiera justificado una acción fiscal más activa, más desarrollista. Pero tampoco aquí se observan acciones a favor de la estabilización, no tanto de los precios, como del crecimiento nacional.

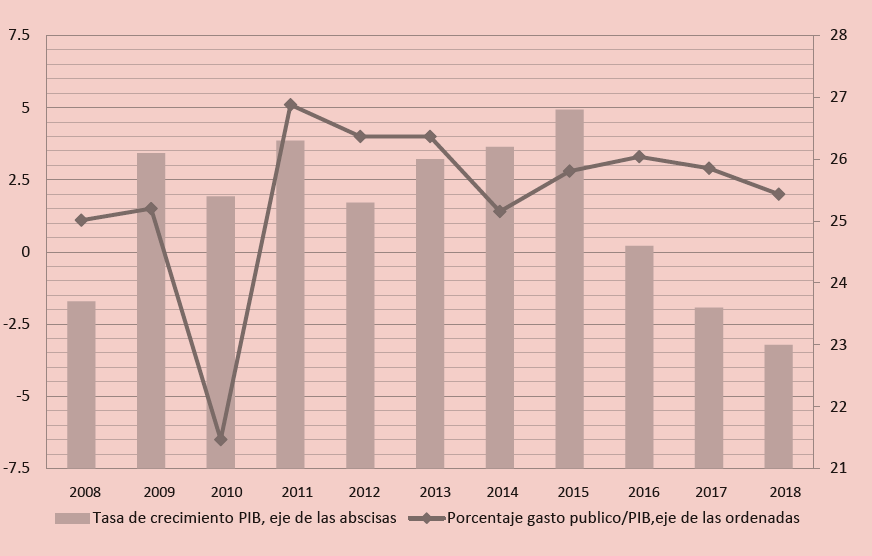

En efecto, el gasto público que había ascendido del 21.0% al 23.7% del producto en el periodo de relativa normalidad (2004 a 2008), volvió a incrementarse compensatoriamente durante la crisis hasta el 26.8% (2015) para luego contraerse conservadoramente a niveles precrisis (23% del producto), sin haber consolidado del todo la recuperación ni atendido a necesidades económicas insatisfechas (véanse Tabla 10 y Figura 1). Aquí se percibe la influencia innegable de la Ley Federal de Presupuesto y Responsabilidad Hacendaria de 2018 que lleva la política de contención presupuestaria a los más diversos campos fiscales, sin tocar las disposiciones sobre impuestos.

Los ingresos federales, son bajos en cualquier comparación internacional singularmente los tributarios que no acrecientan su participación en el producto desde 2008 (entre el 22% y el 25% los primeros, y entre 8% y el 10%, los segundos). De su lado, ya se dijo, los gastos públicos oscilaron compensatoriamente poco, de ahí que el déficit presupuestario apenas varíe y que el balance primario se mantenga entre 1% y 2% del mencionado producto (véase de la Tabla 13).

Tabla 13 Gasto Público Neto

| Año | % del producto |

|---|---|

| 2008 | 23.7 |

| 2009 | 26.1 |

| 2010 | 25.4 |

| 2011 | 26.3 |

| 2012 | 25.3 |

| 2013 | 26.0 |

| 2014 | 26.2 |

| 2015 | 26.8 |

| 2016 | 24.6 |

| 2017 | 23.6 |

| 2018 | 23.0 |

Fuente: Banco de México.

Entonces cabría reconocer que ni la política monetaria ni la fiscal se han enderezado a combatir el ajuste reductor del crecimiento desde el 2008 y aún antes, ni a recuperar sus ritmos perdidos de la postguerra, singularmente después de 1973.20 Los éxitos han estado confinados a los precios, cuyo ritmo medio de inflación, pese a la devaluación masiva (más del 40%) no excedió del 4.1% en promedio anual entre 2008 y 2018. Pero aquí los logros están sustentados en el menor desarrollo y luego el cuasi estancamiento del año en curso.

Aun así, a partir de 2009, en la parcial recuperación alcanzada se hizo sentir la influencia positiva de la expansión del crédito. Como se dijo, el crédito bancario y no bancario se elevó a razón del 10%-11% anual mientras el producto a precios corrientes subió alrededor del 7% en el periodo 2008-2018 (véase la Tabla 14). Paradójicamente, el factor principal de la recuperación económica después de la crisis de 2009 es el proceso devaluatorio del peso mexicano al volcar la demanda interna hacia la producción nacional y al restar virulencia en materia de empleo al desequilibrio externo y a sus repercusiones inflacionarias.

Cuadro 14 Tasa de crecimiento del Financiamiento bancario y no bancario

| (Porcentajes2008-2018) | ||||

|---|---|---|---|---|

| Consumo | Vivienda | Empresas | Total | |

| Total | 9.0 | 8.1 | 12.1 | 10.8 |

| Bancario | 7.9 | 10.1 | 13.3 | 11.2 |

| No Bancario | 14.4 | 7.1 | 11.6 | 10.5 |

Fuente: Banco de México.

Frente al receso quizás la única puerta asequible al gobierno para amortiguar la contracción residió en recurrir al endeudamiento. En esa vertiente, la deuda neta del sector público se elevó del 14.5% al 39.3% del producto entre 2008 y 2018 con una tasa anual de ascenso del 10.5%, cuantía moderada si se le compara con la experiencia de muchos de las zonas industrializadas. La deuda interna creció a razón del 14.5% anual, esto es, menos de prisa que la deuda externa (22.3% medida en dólares y 26.7%, medida en pesos), sin duda facilitada por el desplome de las tasas internacionales de interés y el acrecentamiento de la liquidez mundial. Como era natural, el ascenso de la deuda pública fue más intenso en el primer quinquenio de la postcrisis (25.0% de crecimiento 2008-2013) que con posterioridad (11.6% entre 2013 y 2018) cuando ya habían cobrado vigor algunos esfuerzos contracíclicos (véase Tabla 15). Aunque todavía hay márgenes aprovechables, el expediente de la deuda comienza a agotarse y a sugerir reformas desarrollistas de envergadura en las políticas económica.

Cuadro 15 Deuda neta del sector público

| Año | Deuda Interna | Deuda externa | Total millones de pesos |

Porciento del producto |

|

|---|---|---|---|---|---|

| Miles de Millones de pesos |

Millones de dólares |

Miles de millones de pesos |

|||

| 2008 | 1,394 | 25,923 | 358.6 | 1,753 | 14.5 |

| 2009 | 2,090 | 88,856 | 1,161 | 3,251 | 27.5 |

| 2013 | 3,720 | 124,604 | 1,630 | 5,351 | 33.3 |

| 2018 | 5,430 | 194,607 | 3,824 | 9,254 | 39.3 |

|

|

|||||

|

|

|||||

| Ritmo de crecimiento anual |

14.56% | 22.30% | 26.7% | 18.10% | 10.50% |

Fuente: Banco de México.

Observaciones finales

Los seguidores de consensos o modas en materia de política económica suelen quedar rezagados al persistir en ideas que se tornan obsoletas o al resistir otras que empiezan a cobrar relevancia universal. Por ejemplo, el aura de infalibilidad que rodeó por años a la autonomía de los bancos centrales comienza a resquebrajarse. De un lado, la hondura de la crisis de 2008 sirvió de crítica a las bondades intrínsecas de la política monetaria por cuanto se le debió respaldar con los apoyos fiscales cuantiosísimos de los rescates financieros y del “monetary easing”. En segundo término, hay insatisfacción respecto a la capacidad de la política monetaria para promover recuperaciones sólidas, rápidas y cumplir con sus objetivos de precios.

En efecto, con el tiempo los problemas cambian y con ello la naturaleza de las políticas que procuran atenderlos. Estamos en una época de transición doble, tanto del ordenamiento jerárquico de los problemas económicos, como en la selección de las políticas que los atiendan. Valgan algunos ejemplos, lo más apremiante ya no es el apego a la libertad de mercados y la inflación, sino la redefinición de las responsabilidades de los gobiernos y la corrección de los desajustes distributivos. En materia bancaria, ya no importa tanto la inversión extranjera y la transparencia de los mercados, sino el uso de ahorro interno y el desarrollo de los sistemas nacionales de financiamiento. En materia energética, ya importa menos el abasto suficiente de petróleo, carbón o gas, sino el desarrollo energético limpio. Por último, cobra dimensión el cuidado planetario del medio ambiente que antes era cuestión secundaria de alcance nacional. Hasta hace pocos años, la inflación constituía una de las peores amenazas a los sistemas económicos, razón principal de otorgar autonomía de los bancos centrales. Hoy en día, los bancos centrales del grueso de las naciones desarrolladas y muchas en desarrollo no persiguen metas deflacionarias, sino de elevación moderada de los precios (2%) -que usualmente incumplen-, como ingrediente saludable en el manejo cíclico o estructural de las economías. Más que con los males de la inflación, los dilemas presentes están relacionados con las desigualdades distributivas internas e internacionales y la manera en que esos fenómenos detienen el avance del bienestar de las poblaciones. Se asoma el ocaso de las estrategias exportadoras y el reagrupamiento de las alianzas entre naciones o la vuelta parcial de las políticas sustitutivas de importaciones a juzgar por los énfasis nuevos de las políticas norteamericanas y de otros países. De otro lado, comienza a preocupar la baja inversión empresarial de los últimos años, lo mismo en las economías avanzadas que en otras en desarrollo, así como el estancamiento o reducción de la productividad que suele acompañar a ese fenómeno.

Lo dicho no nos exime de la formulación de un nuevo consenso o acuerdo a en donde ocupe lugar principalísimo el tratamiento a problemas que han cobrado envergadura. Hoy preocupan, como nunca, las cuestiones distributivas, la pérdida de empuje de la inversión empresarial, el descuido de los estados de bienestar y del cuidado del medio ambiente. Asimismo, pierde terreno la elección de la política monetaria versus la política fiscal para asegurar desarrollo y desterrar oscilaciones económicas perversas. En cambio, cobra prelación la combinación de esos y otros instrumentos de la acción pública al propósito de superar crisis y letargos económicos demasiado prolongados.

A todo lo anterior se suman protestas colectivas y planteamientos críticos de rechazo a las reglas del orden o los órdenes económicos internacionales versus los derechos de las soberanías nacionales inclinados a satisfacer demandas sociales apremiantes. La desigualdad casi universal del reparto del ingreso, el Brexit, el renacimiento del proteccionismo, la confrontación comercial China-Estados Unidos, el movimiento de los chalecos amarillos (Francia), el estancamiento latinoamericano, constituyen otras tantas manifestaciones colectivas de rechazo a los modelos económicos predominantes, malestares que tienden a extenderse a las más diversas latitudes.

En México, los obstáculos al desarrollo del sector financiero nacional son importantes, pero no infranqueables. Unos derivan de desajustes propios de una economía en desarrollo y de sus políticas. Otros se vinculan a las reglas hasta hace poco limitativas e intocables de la globalización sobre la capacidad decisoria de los países del Tercer Mundo. Asumir la estrategia del crecimiento hacia afuera, de membresía a la globalización, esto es, a una economía internacional ajena, pero compartida, supuso y supone la disposición a comprometer arreglos internos, ceder soberanía y aceptar limitaciones en la elección de los objetivos nacionales.

Entonces, convenir la abolición de las fronteras económicas cuando se tiene un desequilibrio crónico en la balanza de pagos y se quiere, además, estabilidad de precios, implica inescapablemente manipular la tasa de crecimiento como variable principal del ajuste macroeconómico. Precisamente, eso es lo que se hizo en México. Las tasas de crecimiento económico del 5%-6% anual entre las décadas de los sesentas y los ochentas del siglo pasado, se redujeron hasta situarse alrededor del 2% en el lapso de 2000 a 2018 (véase Tabla 16).

Cuadro 16 Política de Crédito del Banco de México

| Millones de pesos | ||||||

|---|---|---|---|---|---|---|

| Año | Créditos y Reportos a Instituciones de Crédito |

Pasivos de Regula- ción Monetaria |

Saldo Expansionista (+) Contraccionista (-) |

Porcentaje del Producto |

||

|

|

||||||

| 1975 | 4,700 | 1/ | 84,697 | 1/ | -79,997 | 1.47 |

| 1980 | 47.23 | 1/ | 3,631 | 1/ | -3,584 | 0.05 |

| 1985 | 3,943 | 1/ | 2,961 | 1/ | 982 | 0.01 |

| 1990 | 10,056 | 1/ | 59,700 | 1/ | -49,644 | 0.54 |

| 1995 | 136,234 | 1/ | 60,135 | 1/ | 76,099 | 0.76 |

| 2001 | 113,907 | 46,444 | 67,463 | 0.52 | ||

| 2006 | 201,387 | 339,110 | -137,723 | 1.30 | ||

| 2008 | 171,380 | 528,397 | -357,017 | 2.38 | ||

| 2009 | 262,576 | 525,402 | -262,826 | 1.85 | ||

| 2010 | 25,668 | 642,683 | -617,015 | 4.13 | ||

| 2011 | 68,639 | 992,642 | -924,003 | 5.96 | ||

| 2012 | 84,453 | 1,253,495 | -1,169,042 | 7.28 | ||

| 2013 | 192,716 | 1,415,601 | -1,222,885 | 7.51 | ||

| 2014 | 222,705 | 1,534,126 | -1,311,421 | 7.84 | ||

| 2015 | 600,688 | 1,461,170 | -860,482 | 4.98 | ||

| 2016 | 203,240 | 1,258,328 | -1,055,088 | 5.93 | ||

| 2017 | 288,959 | 1,310,293 | -1,021,334 | 5.62 | ||

| 2018 | 366,819 | 1,312,195 | -945,376 | 5.10 | ||

1/ Antes del año 2000, en los activos del Banco de México se asimilaron como créditos y ajustes a instituciones de crédito los siguientes renglones: aceptaciones sobre el exterior a más de 7 días; créditos y valores en liquidación y deudores; créditos a cargo del Gobierno Federal y fideicomisos de fomento económico; deudores por operaciones de futuros y tenencia de valores gubernamentales y crédito a intermediarios financieros. Del lado del pasivo, se tomaron como Pasivos de Regulación Monetaria los depósitos y obligaciones de créditos diferidos.

Fuente: Banco de México.

Por igual debieron asumirse otros sacrificios, entre ellos, el de mantener elevadas las tasas de interés con el fin ya mencionado de atraer reservas que guarecieran al país de los vaivenes de los flujos internacionales de comercio y de dinero. Pero al hacerlo se aceptaron dos consecuencias: sesgos polarizadores en la distribución del ingreso, resultantes de la convivencia de esos niveles de tasas de interés con remuneraciones reducidas al trabajo en la competencia globalizada; y baja del crecimiento de la economía nacional y de la propia banca al constreñir la rentabilidad de los proyectos de formación de capital o los accesos financieros a amplios segmentos de empresas y personas.

La mejor prueba de las disonancias anotadas se aprecia en la evolución poco abundante del financiamiento bancario a la producción. Repitamos, los aportes a la industria tienden a estancarse, mientras los otorgados a la agricultura y a la exportación siguen la misma suerte a partir de cifras reducidísimas (véase de nuevo la Tabla 8). De igual manera, habrá que enmendar equívocos, como el que califica de error toda política de sustitución de importaciones, aunque se dejase vivo el estrangulamiento externo. En nuestro caso, como ya lo emprende China (en compensación de los aranceles norteamericanos), se justificaría hacerlo, en nuestros eslabones exportadores con estímulos fiscales, aportes de capital y otras ayudas de la banca. La finalidad sería alargar y enriquecer el aporte nacional en las cadenas de valor en que ya se participa.

Resumiendo, el financiamiento que desempeñó en décadas pasadas un intenso papel desarrollista para ensanchar la base productiva nacional en la actualidad ha perdido muchos de sus viejas virtudes. En términos lógicos, la decisión de abolir las fronteras debió acompañarse de una política económica centrada en impulsar exportaciones, emprender la reconversión productiva, intensificar la industrialización y el desarrollo regional, usando condiciones financieras favorables. En vez de ello, se dio prelación a completar la apertura económica, la multiplicación de los tratados de libre comercio, mientras se permitía la acumulación de déficits en el intercambio bilateral o multilateral, sin la mediación de negociaciones compensatorias de inversión.

Ciertamente los saldos positivos del intercambio con los Estados Unidos pasaron de 3.4 negativos a 145.7 miles de millones positivos de dólares entre 1993 y 201821. En cambio, las cifras desfavorables con Europa siguen siendo amplias y las de Asia subieron espectacularmente a razón del 15.6% anual en el mismo periodo. En particular, sobresale el intercambio desequilibrado con China (25.6% de ascenso anual) que a partir de 255 millones de dólares en 1973 ya genera un déficit de 76 miles de millones en el ejercicio de 2018 (véase Tabla 17).

Cuadro 17 México. Comercio Exterior por país y grupo de países

| millones de dólares | |||||

|---|---|---|---|---|---|

| 1993 | 2000 | 2008 | 2018 | Tasa de cre- cimiento de los saldos |

|

| Estados Unidos | |||||

| Exportaciones | 43.068 | 147.686 | 233.523 | 372.299 | |

| Importaciones | 46.467 | 127.534 | 151.335 | 226.589 | |

| Saldo | -3.399 | 20.152 | 82.188 | 145.71 | 16.1 |

| |

|||||

| Europa | |||||

| Exportaciones | 25.670 | 6,430 | 18.173 | 26.924 | |

| Importaciones | 74.760 | 16,771 | 42.428 | 58.424 | |

| Saldo | -49.090 | -10,341 | -24.255 | -31.500 | 1.8 |

| |

|||||

| Asia | |||||

| Exportaciones | 902 | 2,158 | 8.626 | 25.169 | |

| Importaciones | 4,502 | 20,230 | 86.211 | 161.004 | |

| Saldo | -3,600 | -18,072 | -77.585 | -135.835 | 5.6 |

|

|

|||||

| China | |||||

| Exportaciones | 62 | 204 | 2.045 | 7.429 | |

| Importaciones | 317 | 2,880 | 34.69 | 83.505 | |

| Saldo | -255 | -2,676 | -32.645 | -76.076 | 25.6 |

Fuente: Banco de México.

La economía de las relaciones externas del país, hasta ahora está sustentada en el comercio superavitario con los Estados Unidos. Por prolongado que sea el plazo en que resulten sostenibles los cuantiosos saldos favorables (124 miles de millones de dólares de superávit en 2014 que suben 15% para 2018), es claro que la situación de la balanza de pagos es vulnerable por registrar, aun con el aporte norteamericano, cifras crónicamente negativas (2%-2.5% del producto) y por subsistir la incertidumbre en torno a la renegociación del Tratado de Libre Comercio de América del Norte.

En resumen, la lógica del modelo de baja inflación con libertad de fronteras condicionó el desarrollo de la banca al demandar acomodos en el ritmo de crecimiento del país, en la tasa de interés y en la asignación interna del crédito. De hecho, todo desarrollo financiero está influido por factores económicos y políticos entrelazados. Destacan hoy las resistencias empresariales a emprender proyectos de formación de capital y los estados determinados por penurias presupuestales;22 la esterilización desarrollista y sólo parcialmente contracíclica de la banca estatal; el acrecentamiento extraordinario de las reservas cambiarias (poco menos de 200 miles de millones de dólares); la emisión contraccionista de bonos de regulación monetaria.

Cuadro 18 México. Formación Bruta de capital fijo

| Millones de pesos a precios constantes de 2013. | |||||||

|---|---|---|---|---|---|---|---|

| Año | Total | Cons- trucción Total |

Construcción Residencial |

Construcción no Residencial |

Maquinaria y equipo. Total |

Maquinaria y equipo. Nacional |

Maquinaria y equipo. Importado |

|

|

|||||||

| 2008 | 3,377.5 | 2,270.4 | 1,015.0 | 1,256.0 | 1,107.0 | 442.0 | 665.3 |

| 2009 | 2,977.0 | 2,133.0 | 883.0 | 1,250.2 | 844.0 | 336.5 | 507.2 |

| 2010 | 3,102.1 | 2,137.0 | 913.0 | 1,224.0 | 965.3 | 411.5 | 554.0 |

| 2011 | 3,276.0 | 2,125.3 | 901.2 | 1,224.1 | 1,150.3 | 484.0 | 666.5 |

| 2012 | 3,508.0 | 2,210.0 | 938.2 | 1,271.4 | 1,298.0 | 526.0 | 772.2 |

| 2013 | 3,407.0 | 2,105.3 | 904.1 | 1,201.2 | 1,301.2 | 523.5 | 778.0 |

| 2014 | 3,446.1 | 2,119.5 | 913.0 | 1,207.0 | 1,327.0 | 521.1 | 805.4 |

| 2015 | 3,633.0 | 2,177.0 | 936.2 | 1,241.0 | 1,456.0 | 574.3 | 881.5 |

| 2016 | 3,709.0 | 2,197.0 | 990.0 | 1,207.0 | 1,512.0 | 634.0 | 878.2 |

| 2017 | 3,677.0 | 2,134.1 | 1,018.0 | 1,116.2 | 1,543.0 | 634.4 | 908.3 |

| 2018 | 3,726.2 | 2,140.0 | 1,051.0 | 1,089.1 | 1,586.3 | 612.2 | 974.1 |

| Creci- miento 2008 - 2018 |

1.0% | -0.01% | 0.4% | -1.4% | 3.7% | 3.3% | 3.9% |

Cifras preliminares: a partir de 2017.

Fuente: INEGI. Sistema de Cuentas Nacionales de México.

De ahí nacen repercusiones secundarias asociadas al menor crecimiento, donde sobresale el estancamiento del crédito a la producción y a la inversión sea privada o pública, que a duras penas compensan las transferencias de ingreso a los estratos de ingreso menos favorecidos. Son estas últimas erogaciones, no la formación de capital, las que en 2019 sostienen precariamente la demanda de la economía.

El sano desarrollo financiero del país justifica modificar enfoques en proceso de obsolescencia. Las regulaciones bancarias debieran dirigirse con fuerza al fomento del crédito a la producción y, en especial, a servir de respaldo a una nueva política industrial y de formación de capital.23 Del mismo modo, habría que recuperar las funciones desarrollistas de la banca pública, en especial las dirigidas a suprimir escollos estructurales mediante el financiamiento a proyectos estratégicos en materia industrial, agrícola, de balanza de pagos, infraestructura, cambio tecnológico y medio ambiente. Solo así podrían afianzarse logros indispensables en el campo distributivo.

Avanzar en esos planos implica, entre otras cosas, remodelar las regulaciones financieras del Banco de México y de la Comisión Nacional Bancaria y de Valores, en particular, ajustar la política de restricción crediticia por otra con ingredientes contracíclicos y desarrollistas. En ese sentido, cabría reabrir con prelación la ventanilla de descuento del Banco de México a la banca comercial y a la de desarrollo en respaldo a iniciativas gubernamentales de inversión -solicitadas o no solicitadas por el gobierno- para promover el tipo de proyectos aludidos en el párrafo anterior. El crédito promocional podría ser la vía de reactivar a la inversión y sacar de la depresión al sector de la construcción, sin afectación directa a las cuentas públicas. Aun así, será difícil resolver los numerosos puntos de obstrucción de la economía, singularmente por factores externos o por aglomeración de problemas políticos internos cuando el nuevo gobierno decide posponer reformas al régimen impositivo.

Adviértase que los objetivos del desarrollo son múltiples, no reducibles arbitrariamente sin incurrir en riesgos y desequilibrios graves. Con frecuencia, un poco menos de inflación genera algo más de desempleo; acrecentar la capacidad exportadora suele aflojar restricciones al crecimiento; frenar la concentración del ingreso, alivia tensiones socio-políticas que, de otro modo, quizás se hacen inmanejables. En consecuencia, el arte del buen gobierno es político, depende de la armonización de metas múltiples, aunque reconozcan costos a distribuir entre los distintos grupos sociales.

En México, subsiste una situación paradójica, convive un proceso de inversión de proporciones disminuidas con una enorme gama de oportunidades financiables, esto es, una alta liquidez bancaria interna y externa en busca de proyectos rentables con tasas de interés desproporcionadas. Las contradicciones reflejan no sólo realidades sino posturas ideológicas que escinden a la sociedad, que le impiden concentrarse en un esfuerzo nacional unitario.24 En tal sentido, acaso habría que revivir el espíritu de la vieja propuesta política del Convenio de Chapultepec (2005) que trató de armonizar las voluntades de empresarios, trabajadores y gobierno en torno a un esfuerzo concertado a favor del desarrollo económico y financiero del país.

nueva página del texto (beta)

nueva página del texto (beta)