Antecedentes

A nivel internacional y desde la década de 1970, el sector industrial en general, y en particular la industria automotriz y de autopartes, experimentaron un proceso de evolución caracterizado por la mayor globalización de las actividades económicas, la apertura de mercados financieros y una mayor generación de tecnología, así como el crecimiento de los flujos de comercio internacional, con mayor participación de las operaciones intrafirma (al interior de las multinacionales), mismos que reflejan la extensión e importancia de las cadenas globales de valor.

Es decir que, dentro la industria automotriz, se registró un proceso de especialización que tiende a incrementar los niveles de competitividad, y que estos movimientos promueven la localización de los eslabones productivos en países que ofrecen las condiciones más propicias, de manera particular en naciones consideradas como economías emergentes.

La globalización de las actividades productivas ha permitido que las empresas armadoras dirijan sus estrategias a obtener menores costos de producción. En general, las multinacionales han diseñado nuevos modelos de articulación logística, los cuales han permitido controlar el grado de integración entre las plantas que participan en el proceso de producción global. Los modelos productivos se materializan en líneas de producción que participan en un sistema homogéneo, sujetándose a especificaciones uniformes y utilizando partes, piezas e insumos intermedios adquiridos en prácticamente cualquier país del mundo.

En virtud de lo anterior, en el siglo XXI el sector automovilístico se está consolidado como una rama de la industria, de carácter global, que integra una red compleja de actividades productivas, la cual incluye desde las auto-partes más sencillas, productos de la industria siderúrgica, motores, transmisiones, hasta el ensamblaje final del auto.

Desde la década de 1990, el sector de automóviles registró una profunda transformación, y ese cambio llevó a las multinacionales a disminuir sus aportaciones directas como proporción del valor agregado en el proceso de fabricación de vehículos automotores. Así, según el diario alemán Handelsbaltt, mientras en 1995 las armadoras contribuían con 40%, en 2006 lo hacían con 25% del valor del vehículo;1 la tendencia continuó y, a partir de 2013, la contribución de la industria terminal se estabilizó en alrededor de 20 por ciento.2

Con objeto de profundizar sobre los aspectos sustantivos que componen el sector automovilístico a nivel global, en la sección próxima se presenta una explicación sobre el proceso innovador que originó la consolidación del modelo productivo dominante.

Del “fordismo” al “toyotismo”

De acuerdo con Michael Mortimore,3 dos episodios en la evolución de la actividad automotriz determinaron su desarrollo industrial y económico. El primero se registró a principios del siglo XX en Estados Unidos, cuando se inventó y se implantó la banda movible o línea de ensamblaje de vehículos automotores.

A través de esta innovación, la empresa Ford revolucionó la manufactura de vehículos, ya que generó un proceso de fabricación masiva de productos estandarizados, y redujo al mínimo los elementos artesanales que habían persistido y eran propios de métodos de producción previos.

La implementación del “fordismo” promovió la obtención de economías de escala, mismas que repercutieron sobre la reducción de costos unitarios y el aumento de volúmenes de producción. Su sistema de ensamblaje fue adoptado y mejorado por otros fabricantes de automóviles. En particular, General Motors (GM) introdujo innovaciones en el área de organización del trabajo, haciéndolo más funcional para la producción en serie y la división en tareas especializadas.

La banda movible de ensamble y las modificaciones en la organización del trabajo se consolidaron como los elementos sustantivos del modelo de producción de automóviles. En particular, el ejemplo más emblemático fue el Modelo “T” de Ford.

El segundo episodio importante en el desarrollo de la industria automotriz tuvo su origen en Japón. Después de la Segunda Guerra Mundial, la empresa Toyota rediseñó radicalmente la forma de fabricación de vehículos y sus partes. El hombre de negocios Kiichiro Toyoda y el ingeniero Taiichi Ono propusieron un modelo productivo nuevo, motivado en las diferencias entre Japón y Estados Unidos, en cuanto a la estructura del mercado y la dotación de recursos.

El modelo, conocido de manera coloquial como “toyotismo”, corresponde al “sistema de producción de Toyota” (SPT), y su aporte permitió elevar la productividad en la industria automotriz japonesa al grado de convertirla en un competidor protagonista del mercado mundial.

El “toyotismo” o SPT se basa en tres elementos fundamentales.4

Justo a tiempo”. Ningún componente debe fabricarse antes de que sea necesario. Se debe evitar la acumulación de inventarios innecesarios que producen pérdidas.

Jidoka. La automatización con un toque humano, que combina la colocación de las máquinas en el orden en que se usan, y la capacitación de los asociados para manejar cualquiera de ellas, permite que la producción fluya en forma continua.

Kaizen. La idea de que todo es susceptible de perfeccionamiento. Al estar en manos de los asociados, el mejoramiento continuo se convierte en una fuerza motriz que impulsa la calidad en Toyota.

Entre las aportaciones del “toyotismo” está la satisfacción de las exigencias de nichos de mercado diferenciados, medida que permite adecuar el vehículo, en sus detalles finales, a las necesidades de distintos consumidores. En contraste, el “fordismo” se sostenía en el consumo de masas, impuesto al mercado por la necesidad de incrementar las economías de escala.

Toyota alcanzó un sistema de producción global a través de su política de Global Body Lines (plataformas de producción) que ocupa la misma línea y equipo tanto en plantas de bajo volumen e intensidad de mano de obra, como también en las plantas de producción de mayor volumen y más automatizadas.

Asimismo, es importante señalar que Toyota desarrolló una concepción integral del proceso de fabricación, visto como un compromiso de mediano y largo plazo entre la industria terminal, sus empleados, los proveedores y los distribuidores, para generar valor agregado a lo largo de toda la cadena productiva. Tal compromiso se refleja en la labor en equipo, y en una menor jerarquización de la línea de producción.

Este esfuerzo colectivo permitió establecer relaciones de largo plazo entre productores, proveedores y distribuidores, y bajar enormemente los costos de transacción inherentes a las relaciones comerciales de corto plazo. Estas alianzas incluyen, por ejemplo, programas de compra de largo plazo, y responsabilidad compartida en el diseño de piezas, modelos y métodos para mejorar la calidad y reducir costos.

La generación de relaciones de largo plazo entre proveedores y productores de la industria terminal impulsó el desarrollo de proveedores y a la subcontratación externa (outsourcing), en contraposición con el patrón de integración vertical que desarrollaron las grandes armadoras de vehículos en Estados Unidos.

El SPT fue incorporado por otras empresas japonesas, y luego coreanas, y las ayudó a reducir costos y a adaptar su producción a la demanda de distintos consumidores.

Dominancia del “toyotismo” en el sector automovilístico

El Sistema de producción Toyota ha llegado a dominar la producción global de automóviles, y eso se refleja en factores esenciales, en agentes que explican el encadenamiento productivo que encabezan las empresas armadoras, y en que participan las empresas fabricantes de autopartes cada vez con mayor relevancia. A continuación se explica, de manera general, la conformación de la industria de autopartes, misma que descansa sobre una clasificación en niveles o Tiers.

En principio, el primer nivel de proveedores (Tier 1) manufacturaba componentes; el segundo nivel (Tier 2) producía algunas partes sencillas que se integraban al nivel Tier 1; y el tercer nivel (Tier 3) proveía materias primas al nivel Tier 2. Este modelo de producción permaneció hasta la adopción del sistema Just in Time (“justo a tiempo”): este sistema promueve la entrega de mercancías, de manera directa, de los proveedores de autopartes a la armadora, y reduce significativamente la acumulación de inventarios.

Como se explicó, el nuevo sistema también implicó subordinar procesos: las armadoras mantuvieron los procesos de alto valor agregado, y el resultado generó un cambio en las actividades de cada uno de los niveles de producción de las autopartes. El creciente grado de especialización que registran las cadenas globales de valor fomenta la integración del sector automovilístico instalado en México; la contribución de nuestro país a la cadena global está fundada en la oferta de ventajas tangibles que permiten las empresas multinacionales obtener mayores utilidades, por lo que se observa una limitada participación en el desarrollo de actividades de alto valor agregado.

Los proveedores Tier 1 son ahora capaces de diseñar, integrar, suben-samblar y entregar sistemas en módulos (de dirección y aire acondicionado, entre otros) para incorporarse o montarse en los vehículos. Los proveedores Tier 2 producen o diseñan sistemas que se encuentran estandarizados; mientras que las empresas del Tier 3 fabrican componentes específicos.

En virtud de lo anterior, esta nueva redistribución de las actividades, que ha transmitido procesos más especializados hacia las empresas fabricantes de autopartes, originó que dichas empresas concentren la producción que equivale a 80% del valor del automóvil.

Desde el punto de vista comercial, este proceso de transformación corresponde a la respuesta que están dando las armadoras a la dinámica establecida en el mercado automovilístico a lo largo de los últimos 25 años. El surgimiento de productos nuevos, enfocados a mercados puntuales, promovió la necesidad de reorientar recursos hacia la generación de modelos diferenciados.

Así, por ejemplo, el mercado de autos compactos se subdividió en autos compactos y subcompactos, con una serie de diferencias a su interior. Este desdoblamiento de modelos, que también se puede observar desde el número de versiones que se fabrican para cada modelo -austeros, medio austeros, equipados y plus-, originó, en buena medida, que las armadoras desplazaran la producción de partes que producían en un principio, y que ahora prefieren comprar a empresas maquiladoras.

Entre los ejemplos más representativos de este fenómeno destacan los motores y las transmisiones, que son partes esenciales del automóvil. Por ejemplo, la empresa multinacional Nemak (propiedad del Grupo Alfa) es uno de los productores principales de motores y monoblocks del mundo; esta empresa, de origen mexicano, cuenta con plantas en 16 países y vende sus motores a prácticamente todas las empresas armadoras del mercado global; sus motores y monoblocks son incorporados en los procesos productivos de los autos más pequeños, hasta los más caros y sofisticados.5

La empresa Nemak constituye un caso excepcional del sector del automóvil instalado en México, caracterizado por multinacionales de origen extranjero. Es oportuno señalar que esta empresa cuenta con la capacidad para generar investigación y desarrollo, por lo que presenta una dinámica similar a la que registra el resto de las multinacionales del sector.

Por otro lado, el proceso de transformación que ha experimentado el sector automovilístico lo ha sometido a una dinámica de competitividad determinada, en gran medida, por los patrones de consumo que presenta la demanda de los mercados nacionales de autos nuevos. El mercado mundial cuenta con tres grandes submercados: Europa occidental, Japón y Estados Unidos.

Las multinacionales enfrentan un mercado maduro, con una demanda estancada, donde se diversifican los productos, y con un nivel de precio determinado, en gran medida, por la competencia global entre armadoras.

Al respecto, el grado de competencia que se registra en cada mercado nacional está en función directa del número de empresas armadoras participantes. En principio, conforme se incrementa el número de competidores, la participación de mercado de cada empresa tiende a disminuir; sin embargo, es oportuno señalar que, en la práctica, las condiciones de competencia no necesariamente se reflejan en precios menores, ya que las empresas colocan un mayor número de unidades a través de la diferenciación exitosa de sus automóviles.

Con objeto de conocer la estructura interna del sector, podemos decir, en términos generales, que la industria automotriz está integrada por la fabricación de productos finales (automóviles) y autopartes. La industria terminal, en el mundo, clasifica la producción de vehículos automotores en dos segmentos: vehículos ligeros y vehículos pesados.

Los vehículos ligeros son los automóviles para pasajeros, siempre y cuando no contengan más de ocho asientos (incluido el conductor), así como los vehículos comerciales ligeros, utilizados para transportar productos y personas; en esta categoría se encuentran las pickups (camionetas de carga, furgonetas), SUV (sport utility vehicle, vehículo utilitario deportivo, todocamino, todoterreno ligero), miniván (camionetas de pasajeros) y camiones panel (medianos de carga, de base cuadrada o rectangular).

Por su parte, los vehículos pesados o comerciales son los grandes camiones de carga y autobuses. Los camiones pesados son los vehículos utilizados para transportar mercancías y su peso es mayor que siete toneladas. Los autobuses son los vehículos utilizados para llevar a más de ocho pasajeros con una capacidad de más de siete toneladas.

En conclusión, podemos afirmar que la composición actual del sector automovilístico global refleja la adopción del “toyotismo” por parte de las empresas productoras de autos y autopartes, con los consecuentes efectos sobre el desarrollo de productos nuevos (diferenciados) y un mayor grado de competencia por el mercado global.

Producción

En términos generales, podemos señalar que la industria automotriz es intensiva en capital, puesto que registra una relación relativamente alta entre capital y mano de obra, y en muchos países gran parte de la producción se destina hacia mercados de exportación.6

Durante los primeros años del siglo XXI, se registró un proceso para relocalizar la producción, misma que se ha desplazado naciones con economías emergentes, en particular, en países asiáticos.

De acuerdo con datos de la Organisation Internationale des Constructeurs d’Automobiles (OICA), la producción mundial de automóviles (autos y vehículos comerciales) creció de 49.6 millones en 1994 a 95.6 millones en 2018, y registró una tasa media de crecimiento anual (TMCA) de 2.8 por ciento.7

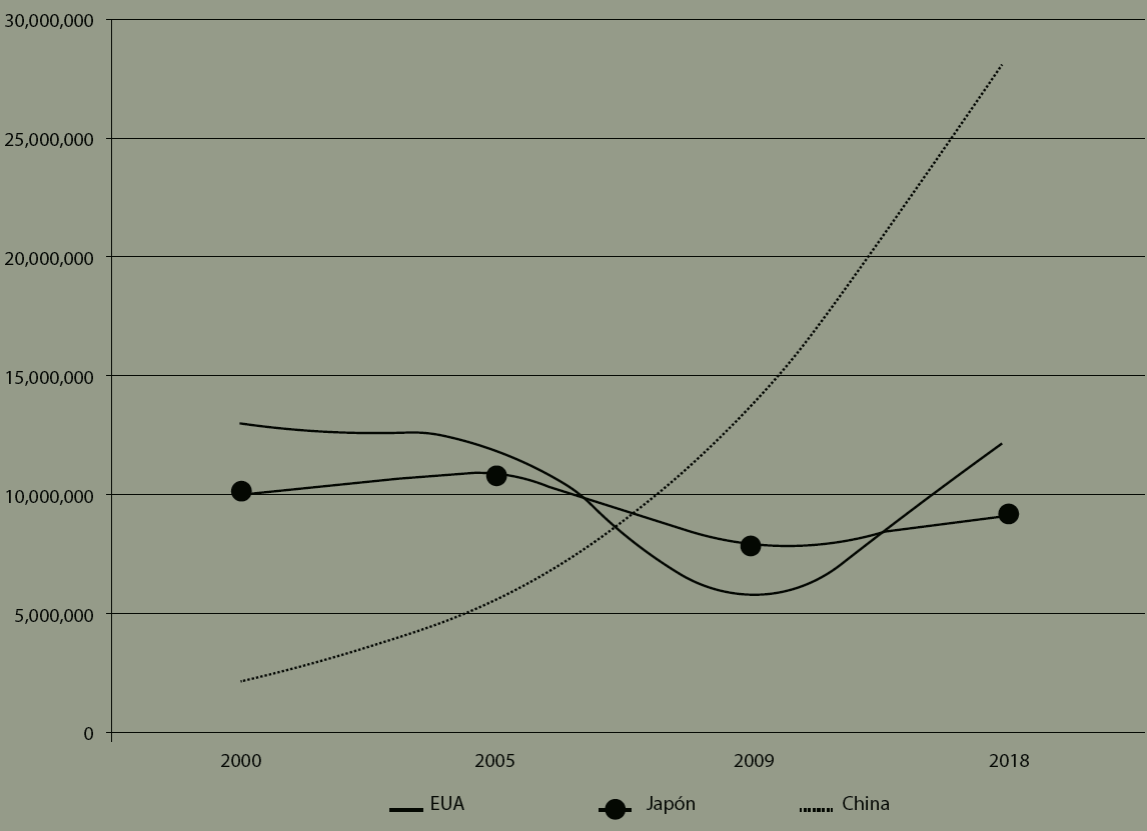

En la Figura 1 se presenta el comportamiento anual de la producción automotriz mundial. Si bien la estadística da cuenta de una tendencia creciente, es oportuno indicar que se registraron disminuciones en 1998, 2001, 2008, 2009 y 2018.

Al respecto, vale la pena señalar que las disminuciones de 2008 y 2009 reflejan la crisis económica y financiera mundial que se inició en 2008 y se profundizó en 2009, de manera particular en Estados Unidos. Las consecuencias de esta crisis son estructurales, y dieron origen a la reconfiguración de la industria automotriz mundial.

Por el contrario, sobresale el aumento de 26% que se presentó en 2010, es decir, la producción mundial de automóviles demostró una rápida capacidad de recuperación. El volumen de producción que se registró en 2010 es superior al nivel observado en 2007 (previo a la crisis); de hecho, las cifras de producción mundial de automóviles habían mantenido una tendencia sistemáticamente al alza a partir de 2010; sin embargo, en 2018 concluyó esta tendencia, con una disminución de 2% con respecto a 2017.

Con excepción de 1998 (crisis asiática), 2001 (recesión en Estados Unidos), 2008, 2009 y 2018, el resto de los años registraron tasas de crecimiento de, por lo menos, 2.8% anual. En la gráfica se aprecia el tropiezo que implicó la crisis de 2008-2009.

Las estadísticas de la OICA indican que la industria automotriz ha dejado atrás los efectos negativos que originó la crisis que se inició en 2008, por lo menos los efectos generalizados. La recuperación de la industria fue encabezada por la producción en China; por el contrario, el volumen de producción estadounidense recuperó el nivel observado previo a la crisis, 10.8 millones de autos en 2007, hasta 2013, cuando alcanzó una producción de 11 millones de unidades.

Es oportuno señalar que, de 2009 a 2017, la producción automotriz aumentó en 35.5 millones de unidades, de los cuales 15.2 millones correspondieron al crecimiento de la producción en China, lo que permitió que se consolidara este país como el principal productor automovilístico mundial. Al respecto, vale la pena indicar que el posicionamiento de China fue automático en 2009; más allá de la caída que sufrió la producción estadounidense, -34% en relación con 2008, porcentaje equivalente a casi tres millones de autos (volumen que representa la producción de autos que registró México en 2012), la producción china aumentó 48% en 2009, porcentaje que representa 4.5 millones de automóviles.

De esta manera, a partir de 2009, la fortaleza del mercado interno chino permitió al país asiático posicionarse como el productor número uno de autos a nivel mundial. Sobre la crisis que registró la industria automotriz de Estados Unidos, profundizaremos en el apartado relativo a la crisis de 2009.

La producción de 2017 (record histórico) representa un crecimiento superior a 35 millones de unidades, en relación con 2009; este crecimiento equivale a 36.5% de la producción que se obtuvo en 2017. En la Tabla 1 se presentan los principales países fabricantes de automóviles en 2018.

Tabla 1 Principales países productores en 2018 (unidades)

| Posición | País | Unidades | Part. (%) |

|---|---|---|---|

| 1 | China | 27,809,196 | 29 |

| 2 | Estados Unidos | 11,314,705 | 12 |

| 3 | Japón | 9,728,528 | 10 |

| 4 | India | 5,174,645 | 5 |

| 5 | Alemania | 5,120,409 | 5 |

| 6 | México | 4,100,525 | 4 |

| 7 | Corea | 4,028,834 | 4 |

| 8 | Brasil | 2,879,809 | 3 |

| 9 | España | 2,819,565 | 3 |

| 10 | Francia | 2,270,000 | 2 |

| Otros | 20,388,377 | 21 | |

| Total | 95,634,593 | 100 |

Fuente: OICA.

Como ya se mencionó, desde 2009 China ocupa el primer lugar, seguido por Estados Unidos y Japón; en estos tres países se concentra 51% de la producción mundial automotriz; sin embargo, China produjo en 2018 más del doble de autos que los estadounidenses.

Desde 1999 y hasta 2005, Estados Unidos encabezó la lista de productores mundiales; en 2006 Japón lo desbancó al segundo lugar, en ese año el país nipón superó la producción de 11 millones de automóviles. Japón mantuvo su volumen de producción por arriba de los 11 millones de autos, así como el primer lugar en la industria automotriz mundial en 2006, 2007 y 2008.

A partir de 2009, China se colocó a la cabeza de la producción mundial automotriz, con la fabricación de más de 13 millones de automóviles; en ese año Estados Unidos produjo sólo 5.7 millones de unidades; en 2018 China continúa a la cabeza de la industria automotriz mundial, con más de 27 millones de automotores, 29% de la oferta mundial.

De acuerdo con María de Lourdes Álvarez,8 la industria china está formada tanto por ensambladoras de capital chino como por proyectos conjuntos o joint ventures entre empresas chinas y multinacionales, así como una amplia base de proveedores multinacionales y locales. En particular, la respuesta de China a la crisis de 2009 consistió en colocar recursos a cargo de los bancos propiedad de Estado, lo cual permitió financiar las ventas a crédito; de manera adicional, también se aplicaron políticas para fortalecer el sector, como reducción de impuestos, promoción de actividades innovadoras, reformas técnicas en las plantas y desarrollo de autos eléctricos.9

Como hemos explicado, la recuperación de los niveles de producción mundial está encabezada por China. En el próximo apartado abordaremos aspectos que nos hacen ver el dinamismo que está registrando la industria china de automóviles.

Para profundizar el análisis sobre la industria automotriz a nivel mundial, en la Tabla 2 se presenta el volumen de ventas de las principales armadoras globales en 2017.

Tabla 2 Ventas por empresa en 2017

| Posición | Empresa | Producción | Part. (%) |

|---|---|---|---|

| 1 | VW | 10.81 | 11.5 |

| 2 | Toyota | 10.43 | 11.1 |

| 3 | Renault Nissan Mitsubishi | 10.35 | 11.1 |

| 4 | GM | 8.64 | 9.2 |

| 5 | Hyundai Kia | 7.42 | 7.9 |

| 6 | Ford | 5.63 | 6.0 |

| 7 | Honda | 5.23 | 5.6 |

| 8 | Fiat Chrysler | 4.83 | 5.2 |

| 9 | Peugeot Citroën | 4.09 | 4.4 |

| 10 | Susuki | 3.31 | 3.5 |

| Otros | 22.86 | 24.4 | |

| Total | 93.60 | 100.0 |

Fuente: https://focus2move.com/world-car-group-ranking-2018/

En términos generales, podemos señalar que el mercado global está dominado por tres empresas que venden, cada una, alrededor de 10 millones de autos al año; entre Volkswagen (VW), Toyota y la Renault Nissan Mitsubishi concentran 33.8% del mercado mundial.

El volumen de ventas por empresa refleja las condiciones de competencia que enfrentan las armadoras, mismas que, a través de la oferta de productos diferenciados, buscan cuotas mayores en cada uno los mercados nacionales donde concurren.

En este sentido, se explica precisamente la alianza Renault Nissan Mitsubishi. En 1999 se inició entre Renault y Nissan, en 2016 comenzó el proceso de incorporación de Mitsubishi.10 El resultado de esta alianza estratégica es contundente: la suma de las ventas efectuadas por las tres empresas rebasó 10 millones de autos en 2018, cifra que representa 11.1% del mercado global.

Como hemos explicado, las condiciones de competencia en el mercado mundial están incrementando significativamente las exigencias para las empresas armadoras, y por ello, se han registrado fusiones como la mencionada y otras, mismas que han tenido como objetivo principal aumentar la competitividad de las empresas en el mercado global.

Las tendencias que está registrando la industria mundial, hacia el establecimiento de alianzas y fusiones, sostienen la asociación entre multinacionales como uno de los mecanismos más efectivos de que se dispone para hacer frente a la competencia global, que se caracteriza por contar con condiciones de competencia imperfecta, en la cual las empresas, al asociarse y complementarse, se vuelven más capaces de generar nuevos conocimientos e innovaciones.

Es oportuno señalar que, a diferencia de Toyota, las principales empresas armadoras compiten por los mercados nacionales a través de una gama diferenciada de marcas.

GM cuenta con una oferta global a través de las marcas: Chevrolet, Buick, Cadillac, GMC, Opel, Vauxhall, Holden, Autobaojun, Wuling y Faw Jie-fang.

VW es propietaria de las marcas: Volkswagen, Audi, SEAT, Skoda, Bentley, Bugatti, Lamborghini, Porsche, Ducati, Volkswagen Vehículos Comerciales, Scania y MAN.

Renault Nissan Mitsubishi: La alianza permitió concentrar las marcas Renault, Nissan, Mitsubishi, Dacia, Renault Samsung, Lada, Alpine, Infiniti, Venucia y Datsun.

Con base en lo anterior, podemos afirmar que la estrategia de Toyota descansa plenamente sobre la confianza que su marca le brinda al consumidor, la que a su vez está en función del paradigma productivo desarrollado por esta empresa, mismo que le ha permitido ubicarse en un nivel de competitividad que es referencia en el mercado global.

Por su parte, la mayoría de los productores ha tenido que recurrir a fusiones y alianzas que les permiten incrementar su competitividad y ofrecer productos diferenciados en los mercados, a través de una amplia gama de marcas, como se ha explicado.

El contexto competitivo del mercado internacional ha perjudicado las naciones productoras de automóviles; Estados Unidos, Canadá, Japón y Francia sufrieron descensos en sus niveles de producción, mientras que países emergentes como China, India, México, Brasil y Corea registraron incrementos notables en los últimos años.

Esta tendencia encuentra sustento en el tamaño del mercado interno de los países emergentes, los cuales han registrado un crecimiento significativo en la compra de vehículos nuevos, a medida que el PIB per cápita de sus ciudadanos mejora, pero con la excepción de México y Corea, que destinan una parte significativa de su producción hacia mercados de exportación.

Es oportuno señalar que, durante 2014, 2015 y 2016, Brasil abandonó la tendencia positiva que mantienen las economías emergentes; el país sudamericano llegó a fabricar 3.7 millones de autos en 2013, y ocupó el lugar número siete entre los principales países productores; sin embargo, descendió a la octava posición en 2018, con una producción cercana a 2.9 millones de autos.

Debido al aumento que ha registrado el consumo en los países emergentes, diversas compañías armadoras han comenzado a invertir en el diseño y producción de modelos enfocados a satisfacer las necesidades específicas de estos mercados, con la oferta de una mayor movilidad y precios accesibles; este proceso de localización está promoviendo la utilización de estos países como plataformas de ensamblaje, en detrimento de los países industrializados.

Al respecto, el caso más destacado corresponde a China; sólo para dar un ejemplo, podemos señalar que GM cuenta con participación en once joint ventures y dos empresas de propiedad total, así como más de 58,000 empleados en China. GM, junto con sus empresas conjuntas, ofrece la más amplia gama de vehículos y marcas entre los fabricantes en China. Los productos se venden bajo las marcas Buick, Cadillac, Chevrolet, Autobaojun, Wuling y Faw Jiefang. En 2018, GM y sus empresas conjuntas colocaron 3.64 millones de vehículos en China.11

China constituye un caso ejemplar de regulación de la inversión extranjera directa (IED). Desde nuestro punto de vista, las políticas públicas en México deberían priorizar el crecimiento del mercado interno, con dos objetivos fundamentales: fortalecer la integración de las cadenas globales de valor, y promover la generación de mayor valor agregado.

Consumo

Con base en el análisis efectuado a las cifras de producción mundial de automóviles, resulta claro que la recuperación y el crecimiento de la industria, a nivel global, están íntimamente ligados con el desempeño del mercado chino. El crecimiento de la industria china tiene una explicación sencilla: el aumento registrado por su mercado interno. Las ventas de vehículos en China han mantenido una tendencia creciente, de manera sistemática, entre 2005 y 2017 (último dato disponible); a lo largo del periodo mencionado, las ventas en el mercado chino se incrementaron en 23.3 millones de unidades, con lo que, en 2017, las ventas de autos nuevos en el país asiático se ubicaron en 29.1 millones de unidades.

De acuerdo con la OICA (Organisation Internationale des Constructeurs d’Automobiles), el mercado de vehículos más grande del mundo todavía tiene un gran potencial de crecimiento para los años próximos. Si bien existen mercados con tasas mayores de crecimiento relativo, en términos absolutos el crecimiento de las ventas automotrices en China hace palidecer el resto de los mercados nacionales.

De acuerdo con la información disponible, a 2015, la capacidad de crecimiento potencial del mercado chino se puede apreciar cuando observamos que el país asiático registró, en ese 2015, una propiedad de vehículos per cápita de 118 unidades por cada 1,000 chinos. Podemos afirmar que esta tasa de motorización es baja, ya que es significativamente inferior a la que se registra en Estados Unidos, de 821 autos por cada 1,000 estadounidenses, y en México, de 294 autos por cada mil habitantes, o incluso en relación con el promedio mundial de 182 autos por cada mil habitantes. En el Cuadro 3 se presentan los diez países que registraron la mayor tasa de motorización en 2015.

Tabla 3 Tasa de motorización en 2015 (Unidades por cada mil habitantes)

| Posición | País | Tasa de motorización |

|---|---|---|

| 1 | Puerto Rico | 901 |

| 2 | Estados Unidos | 821 |

| 3 | Nueva Zelanda | 819 |

| 4 | Islandia | 796 |

| 5 | Malta | 775 |

| 6 | Luxemburgo | 745 |

| 7 | Australia | 718 |

| 8 | Brunei | 711 |

| 9 | Italia | 706 |

| 10 | Guam | 695 |

| 57 | México | 294 |

| Promedio mundial | 182 | |

| 91 | China | 118 |

Fuente: OICA.

Es importante señalar que el tamaño del parque vehicular chino asciende a los 162 millones de autos, por lo que el potencial de su mercado es tan amplio que podría duplicar su parque a 324 millones de autos y su tasa de motorización sería, como máximo, 236 unidades por cada millar de habitantes, lo que implica una tasa todavía menor a la que se observa en países como México.

Si bien la tasa de motorización es una variable que guarda cierta relación con el nivel de participación que cada país mantiene con el mercado mundial, los datos de consumo de automóviles por país nos estarían indicando que, en el mercado mundial, existen países que concentran los mayores niveles de consumo y que, por su tamaño, no necesariamente coinciden con los países con mayores tasas de motorización.

En la Tabla 4 se presentan los principales países consumidores de automóviles en 2017; como ocurrió en el caso de la producción, nuevamente encontramos que China, Estados Unidos y Japón se ubican en los tres primeros lugares, sin embargo, la distancia entre ellos es significativa; entre los tres países mencionados concentran 53% del mercado automovilístico mundial. Por su parte, México se ubicó en el lugar número 14, con 2% del mercado mundial.

Tabla 4 Principales mercados automotrices en 2017 (unidades)

| Posición | País | Unidades | Part. (%) |

|---|---|---|---|

| 1 | China | 29,122,531 | 30 |

| 2 | Estados Unidos | 17,583,842 | 18 |

| 3 | Japón | 5,238,888 | 5 |

| 4 | India | 4,017,539 | 4 |

| 5 | Alemania | 3,811,246 | 4 |

| 6 | Reino Unido | 2,955,182 | 3 |

| 7 | Francia | 2,604,942 | 3 |

| 8 | Brasil | 2,238,915 | 2 |

| 9 | Italia | 2,190,403 | 2 |

| 10 | Canadá | 2,077,000 | 2 |

| 11 | Corea | 1,798,796 | 2 |

| 12 | Irán | 1,718,565 | 2 |

| 13 | Rusia | 1,602,270 | 2 |

| 14 | México | 1,570,764 | 2 |

| Otros | 18,273,506 | 19 | |

| Total | 96,804,390 | 100 |

Fuente: OICA.

En términos generales, podemos decir que China destina 100% de su producción al mercado interno, mientras que Japón registró un exceso de producción que estaría destinando hacia mercados de exportación, equivalente a 46% de su volumen de producción. Caso contrario ocurre con Estados Unidos: este país completó su demanda interna con, al menos, 6.4 millones de unidades (diferencia entre consumo y producción), por lo que, a diferencia de China y Japón, el mercado estadounidense registra una mayor orientación hacia el ingreso de autos importados.

A diferencia de Estados Unidos y Japón, el mercado chino ha registrado una tendencia creciente continua desde 2005, ya que mantuvo un aumento acumulado de 400% entre 2005 y 2017. Por el contrario, los mercados estadounidense y japonés registraron tendencias negativas en el periodo 2005-2009. La demanda japonesa acumuló una disminución de 21% en el periodo mencionado; sin embargo, el mercado nipón se ha estabilizado alrededor de los cinco millones de autos, entre 2012 y 2017.

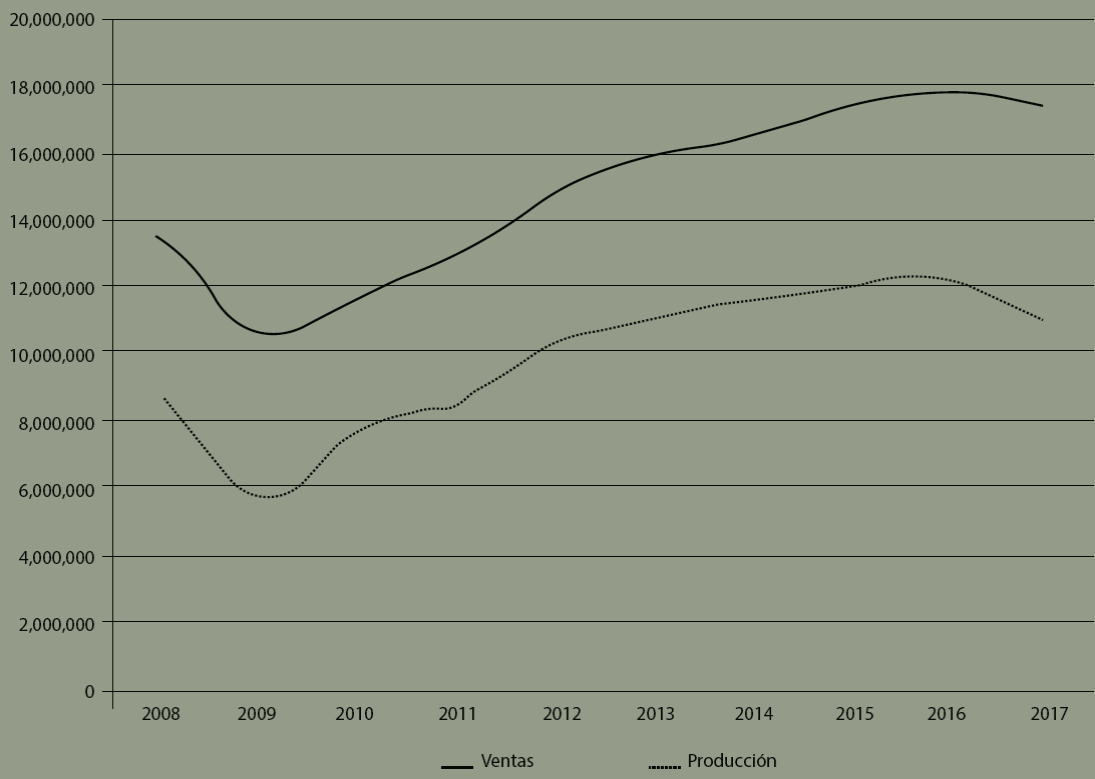

Por su parte, el mercado estadounidense sufrió una contracción de 39% entre 2005 y 2009. A diferencia del mercado japonés, a partir de 2010 el mercado de Estados Unidos ha registrado un vigoroso proceso de recuperación, ya que las ventas de autos nuevos crecieron 50% entre 2010 y 2017. En términos absolutos, las ventas en Estados Unidos aumentaron 5.8 millones de unidades durante el mismo periodo; las ventas de autos nuevos alcanzaron la cifra record de 17.9 millones de autos en 2016, lo que repercutió positivamente en la producción de México.

Crisis de 2009

En principio, podemos decir que los efectos más notables de la crisis económica, que se inició en los últimos meses de 2008 y llegó a su máximo durante 2009, originaron un nuevo orden en la industria automotriz mundial. Los efectos más profundos de la crisis se concentraron en Estados Unidos, y de ahí se contagiaron, en mayor o menor medida, hacia otros países.

Si bien existe un debate intenso sobre la crisis de la economía de Estados Unidos, como una primera referencia podemos señalar que la crisis combinó problemas estructurales de gasto, así como el agotamiento de fuentes de financiamiento.

Mónica Gambrill12 señaló que los gobiernos emanados del Partido Republicano (Ronald Reagan, George Bush y Bush junior) incrementaron el gasto significativamente y disminuyeron los impuestos. Asimismo, minimizaron la participación del gobierno en la economía a través de una nueva política de desregulación de los mercados.13

En adición a las políticas públicas, de acuerdo con el Instituto Mexicano para la Competitividad A.C. (IMCO),14 entre 1990 y 2007 las deudas de las familias estadounidenses crecieron más rápido que sus ingresos medios; los consumidores estadounidenses se apalancaron, primero gradualmente y después de manera vertiginosa. En 2008, una familia promedio de Estados Unidos contaba con una deuda mayor a 130% de sus ingresos anuales disponibles.

Una proporción elevada de la cartera en cuestión se utilizó para financiar viviendas (préstamos subprime, menos que óptimos, de segunda oportunidad).15 Por su parte, el gobierno estadounidense también aplicó una política que favoreció la deuda; de manera que las finanzas públicas pasaron, de cuentas equilibradas en 1991, a un déficit fiscal equivalente a 13% del PIB en 2009.

La fuente principal del financiamiento de la deuda estadounidense se localiza en China, de manera que los activos financieros de Estados Unidos son propiedad de la banca central del país asiático, y representan 13.5% de su deuda pública, cantidad cercana a 9.5% de su PIB.

Esta breve descripción de los indicadores macroeconómicos de la relación económica entre Estados Unidos y China nos permite explicar, hasta cierto punto, el establecimiento del nuevo orden que apareció en la industria automotriz mundial. Como ya mencionamos, desde 2009 China se colocó como líder de la producción automotriz mundial, y Estados Unidos cayó al tercer lugar, como se presenta en la Figura 2.

Más allá del entorno macroeconómico, la industria automotriz de Estados Unidos, sufrió la combinación de una serie de factores que minaron sus niveles de competitividad, desde antes de la crisis que se inició en 2008. En la gráfica contrasta el comportamiento de la industria china, en relación con Estados Unidos y Japón. Entre 2000 y 2018, la producción china aumentó en más de 25 millones de autos; por el contrario, si bien los estadounidenses están recuperando sus niveles de producción, aún no alcanzan el volumen registrado en el año 2000, mientras que el comportamiento de la producción nipona es todavía más errático.

En particular, las armadoras de Estados Unidos compiten en desventaja ante una serie de factores, entre los que están la competencia con las armadoras japonesas, la consolidación del nuevo paradigma tecnológico implementado por estas empresas -los procesos just in time y la producción en módulos-, más la excesiva carga del pasivo laboral, todo ello desde la década de 1990.

El dinamismo de la industria automotriz de China tiene una explicación muy clara, en el sentido de que está sustentada en la fortaleza de su mercado interno: como ya mencionamos, el mercado del país asiático acumuló un crecimiento de 400% entre 2005 y 2017.

Por el otro lado, la crisis financiera de la industria automotriz en Estados Unidos comenzó a materializarse en 2006; en ese año se inició la disminución del volumen de ventas (que continuó hasta 2009), lo que afectó de manera frontal los márgenes de utilidad de las armadoras estadounidenses. La crisis de 2009 profundizó el daño que ya venía registrando la industria de Estados Unidos. El aumento del desempleo y los embargos de casas, junto con la escasez de crédito, mantuvo a un gran número de consumidores fuera del mercado; por su parte, las armadoras no pudieron satisfacer la demanda creciente de los consumidores por vehículos más pequeños y de menor consumo de gasolina.

En particular, la crisis financiera de 2009 perjudicó severamente la industria estadounidense; los efectos que se registraron en 2009 incluyeron caídas de 21% del mercado (ventas), 34% de la producción (casi tres millones de unidades menos) y, entre GM, Ford y Chrysler, se despidió a alrededor de 600,000 trabajadores.

La industria automotriz tiene una enorme importancia en la economía de Estados Unidos, ya que genera un número importante de empleos directos e indirectos a través de proveedores y fabricantes de insumos para la producción; así, uno de cada diez empleos de este país está relacionado con esta industria.

Las fuentes de empleo en la fabricación de vehículos automotores y de componentes tiende a concentrarse principalmente en Míchigan, Ohio e Indiana, estados que representaron, en 2008, cerca de 50% del total de puestos de trabajo registrados en el sector.16 De hecho, la pérdida de empleos que sufre la industria automotriz estadounidense fue uno de los argumentos que utilizó el candidato republicano a la elección presidencial de noviembre de 2016, Donald Trump. El ahora presidente prometió en su campaña iniciar un proceso de renegociación del TLCAN con la intención de regresar los empleos hacia los estados mencionados; el resultado electoral lo favoreció en los tres estados.

Para México, este es un riesgo real que repercutiría de manera significativa en la producción y empleo del sector automovilístico; sin embargo, existen elementos objetivos que permitirían a México conservar las plantas instaladas en el país: la competitividad que ofrece la mano de obra nacional, y la propia conformación de las cadenas globales de valor establecidas, en este caso, por las multinacionales de Estados Unidos. Sin embargo, las políticas públicas que pueda aplicar el gobierno estadounidense podrían romper la tendencia creciente que ha registrado el sector nacional de los automotores, a partir de la entrada en vigor del TLCAN.

Ante la severa crisis que padecieron las grandes empresas multinacionales de Estados Unidos, que en algunos casos las colocó al borde de la quiebra, se aplicaron medidas con objeto de mejorar su posición competitiva, y buscaron instalarse en mercados que ofrecen una tasa de rendimiento mayor; en particular, incrementaron su presencia en México, porque nuestro país ofrece ventajas como la cercanía con Estados Unidos, los bajos costos de transporte y de salarios, así como el traspaso de las inversiones en investigación y desarrollo, entre otras.

De esta manera, la coyuntura por la que atravesaron las tres grandes armadoras de Estados Unidos favoreció a México para consolidarse en la exportación de automóviles. La razón de esta nueva ola de crecimiento en México tiene al menos dos vertientes: la cercanía con el mercado automovilístico más grande del mundo y el menor costo operativo. Además, dada su historia en la producción de vehículos para el mercado estadounidense, México ha desarrollado una fuerza de trabajo capacitada y una amplia red de proveedores.

Es importante señalar que la industria y el mercado estadounidenses de automóviles han registrado un proceso de recuperación a partir de 2010. En la Figura 3 se presenta la evolución de las ventas y la producción en Estados Unidos de 2008 a 2017. Las ventas al mercado interno de aquel país aumentaron 66% entre 2009 y 2017, mientras que la producción creció 95% en el mismo periodo.

En términos generales, podemos afirmar que la nueva reconfiguración mundial de la industria automotriz pasa por la redistribución de los centros de producción, así como por el reaprendizaje de la fuerza laboral; particularmente, la capacitación para fabricar nuevos modelos automotores más pequeños y funcionales.

La crisis mundial dejó al descubierto las debilidades técnicas y económicas que las empresas automotrices estadounidenses acumularon a lo largo del tiempo. Asimismo, la excesiva carga del pasivo laboral y la pérdida relativa de competitividad de la clase obrera estadounidense hirieron de muerte la gigantesca industria del automóvil.

Sin embargo, y a manera de conclusión, resulta fundamental señalar que, a casi una década de la crisis, las condiciones estructurales de la industria estadounidense son completamente distintas y dan cuenta de la recuperación que ha experimentado. De acuerdo con el American Automotiva Policy Council (AAPC), los fabricantes de automóviles anunciaron inversiones por $59.2 miles de millones de dólares para incrementar la competitividad de la industria en Estados Unidos. Entre 2012 y 2017, Chrysler, Ford y GM han invertido $34.5 miles de millones de dólares en sus actividades de ensamble, fabricación de motores, sistemas de transmisión y en laboratorios de investigación y desarrollo.17

En este contexto y ante el escenario de la próxima entrada en vigor del Tratado México, Estados Unidos, Canadá (T-MEC), el sector automovilístico mexicano estaría enfrentando cambios que afectarán su comportamiento en el mediano y largo plazo. Eventualmente, se estarían generando condiciones que promuevan el crecimiento de la industria, desde el punto de vista regional (América del Norte); por ello, las políticas públicas deben poner énfasis en alcanzar un mayor encadenamiento productivo, que transite hacia actividades que aporten mayores niveles de valor agregado.

Conclusiones

La nueva composición del sector de automotores, a nivel mundial, refleja las condiciones de competencia global que caracterizan las cadenas de valor del sector. En particular, la consolidación del “toyotismo” ha incrementado el nivel de especialización y, con ello, la conformación de eslabones productivos instalados en un mayor número de países; la crisis de 2009 promovió que se relocalizaran actividades de ensamblaje en economías emergentes.

En este contexto, China se ha posicionado como el líder mundial en la producción de automóviles; se trata de un mercado interno fuerte y en expansión. Por su parte, el sector automovilístico mexicano se ha visto beneficiado con el incremento de su producción en 163% entre 2009 y 2018; sin embargo, la industria nacional está enfocada al mercado externo y, en consecuencia, presenta un alto grado de dependencia de dicho mercado, sobre todo respecto de Estados Unidos.

La industria automotriz se caracteriza por ser intensiva en capital, por este motivo las economías emergentes requieren de inversión extranjera directa, misma que llega a los países con objeto de aprovechar ventajas tangibles, como menores tasas salariales, en relación con los países de origen.

A lo largo de los últimos 20 años se han profundizado las condiciones de competencia imperfecta en el mercado de automotores; este fenómeno promueve una tendencia que favorece la negociación de alianzas y fusiones entre las principales empresas armadoras. Con estos procesos, las multinacionales aumentan sus niveles de competitividad, a través de mayores inversiones en capital y en actividades de investigación y desarrollo de conocimiento, lo cual se refleja en la generación de nuevas tecnologías y productos diferenciados.

Los efectos de la crisis fueron devastadores para la industria en Estados Unidos; sin embargo, la coyuntura promovió el crecimiento del sector automovilístico en economías emergentes, como ocurrió en México.

Las condiciones de la industria en Estados Unidos han cambiado y se está registrando un proceso de recuperación que descansa sobre dos factores fundamentales, uno interno y otro externo. Al interior, las mejoras que denotan los niveles de competitividad de las multinacionales estadounidenses están en función de las inversiones realizadas; al exterior, el proceso de recuperación descansa sobre el aprovechamiento que están haciendo las armadoras de las ventajas tangibles que ofrecen las economías emergentes; en particular, en el ensamble de automóviles y en la fabricación de autopartes.

nueva página del texto (beta)

nueva página del texto (beta)