1. Introducción

El teorema fundamental de las finanzas plantado por Ross (1973) y demostrado en equilibrio general por Lucas (1978), establece las condiciones para definir un vínculo único entre la relación que guarda el valor, el rendimiento y el riesgo de cualquier activo bajo condiciones de equilibrio y no arbitraje en el mercado financiero. Entre las múltiples implicaciones que este enfoque ha tenido, una de las más importantes ha sido determinar, a partir de fundamentos económicos, la relación que define el uso de los instrumentos financieros al alcance de una empresa en términos de deuda y capital, así como la estructura de capital óptima en términos de la proporción entre estas dos partidas empleada por una corporación (Harris y Raviv, 1991). Sin embargo, a pesar de lo amplio que ha sido abordado el tema de estructura de capital y los fundamentos de la optimalidad de los contratos de deuda (inicialmente demostrado por Townsend, 1982), uno de los tópicos que esta literatura no ha estudiado a profundidad es determinar la importancia de la madurez de la deuda como estrategia de financiamiento de las empresas, particularmente en su alcance para determinar la administración óptima de la liquidez en su formato de deuda. La repercusión de la madurez dentro de los instrumentos elegidos por una empresa está estrechamente vinculada con el manejo óptimo y eficiente de los recursos con los que esta cuenta y con la situación financiera que enfrenta, así como potencialmente con el propio valor creado por la compañía en el largo plazo.

La motivación del presente trabajo surge por el interés de explorar esta brecha sobre la madurez de la deuda como instrumento financiero, teniendo en cuenta que, en la mayoría de la literatura existente sobre este tema, esta variable se maneja tradicionalmente como una razón entre la deuda a largo plazo y la deuda total y en los muy pocos y contados casos en los que se usa un concepto diferente, como lo es el de promedio ponderado de la madurez de la deuda, aún se pueden explorar otras formas de usar este concepto de manera novedosa. Por tanto, no existen para México estudios donde la madurez de la deuda corporativa sea analizada en su dimensión temporal (time to maturity) y tampoco involucrando fundamentos microempresariales en su determinación. Los estudios realizados hasta el momento, habitualmente analizan los determinantes de la madurez de la deuda corporativa sobre la base del análisis de la razón de deuda relativa, y si bien es una manera conveniente y fácil de medir el vencimiento, se considera que no es la más acertada y exacta para determinar plazos.

Cuando la madurez se define como una razón financiera de largo plazo solo se puede ver para cada año la variación, en cuánto a monto se refiere, de los niveles de deuda para cada una de las empresas, sin tener en cuenta el tiempo que falta para su vencimiento. Por otra parte, solo se está considerando la deuda de largo plazo, cuando en realidad pudieran existir empresas que fundamentan su estructura de deuda en créditos de corto plazo, presentando elevados montos en el valor total de sus compromisos y una razón de deuda pequeña, lo cual pudiera estar provocando una distorsión en el análisis.

Al utilizar una variable que pueda medir el tiempo que resta de vencimiento para cada una de las partidas de deuda (ya sea a corto o largo plazo), se muestra un panorama más amplio a los analistas financieros y directivos de las empresas, con herramientas más sólidas a la hora de tomar decisiones de liquidez, al considerar la deuda que pudieran tener vencida y la que está próxima a vencer.

Por lo antes mencionado, el problema de investigación pretende responder la siguiente interrogante: ¿Cómo los factores asociados a la estructura fundamental de las empresas determinan la emisión y madurez de la deuda de las firmas en México? Por tanto, la hipótesis hace referencia a como la madurez, calculada como variable de tiempo y no como razón de deuda, es en efecto susceptible a las características empresariales y los cambios en las tasas de mercado. La principal aportación de esta investigación es la idea de probar las teorías ya existentes sobre madurez, pero con un enfoque diferente a la mayoría de la literatura escrita hasta el momento, tomando en cuenta que usualmente los autores miden la madurez de la deuda como una razón y en este artículo se utiliza una forma distinta para obtener el vencimiento de las obligaciones corporativas, con el objetivo de lograr que los tomadores de decisiones cuenten con instrumentos más precisos para desarrollar de la manera más eficiente la actividad empresarial.

Para dar respuesta a la pregunta de investigación y probar la hipótesis plateada se aplica una metodología de datos panel combinado con el Modelo de Heckman de Selección muestral, con el objetivo de detectar y corregir, en caso de que exista, el problema de selección muestral por atrición de información que pueden presentar los datos de la muestra. Se espera encontrar que las variables asociadas a las características de las empresas, así como la tasa de interés a corto plazo para emisiones de deuda del mercado mexicano (TIIE) logren explicar la madurez de la deuda corporativa en las empresas mexicanas listadas en la BMV.

Es fundamental que las entidades conozcan su capacidad de liquidez y de pagos, para no caer en deudas impagables y posibles bancarrotas. Es importante tener en cuenta que la presente investigación no está realizada sobre la idea de determinar la estructura de capital óptima de las empresas de la muestra; sino más bien dada una estructura de capital determinada por las empresas, el estudio se enfoca en el análisis de los determinantes del plazo de la deuda. En particular, se analizan los factores que influyen en que las empresas emitan deuda a corto o largo plazo, una vez definida la madurez, determinada en años, de la deuda corporativa para las empresas mexicanas que cotizan en la BMV.

Considerando las estimaciones realizadas, los resultados relevantes confirman la hipótesis inicial, teniendo en cuenta que las características de las empresas sí tienen influencia en la madurez de la deuda corporativa para México, al igual que la mayoría de los sectores económicos y la tasa de interés a corto plazo. Se encuentra que el tamaño, la liquidez, los activos colaterales y el apalancamiento de las empresas explican de manera significativa y positiva el vencimiento de sus obligaciones, por lo que incrementos en alguna de ellas hace que las firmas coloquen deuda a más largo plazo. Por otra parte, la calidad, la tasa de interés de mercado a corto plazo y los sectores de la economía, a excepción del energético, revelan que las compañías emiten deuda a más corto plazo ante incrementos en alguno de estos factores. Las variables que no influyen en la madurez de la deuda son la tasa Libor en dólares, la volatilidad, la tasa impositiva y la razón market to book de las empresas. En otro orden de ideas se determina que el modelo que más se ajusta a los datos es el Modelo de Selección de Heckman (Heckit), ya que detecta y corrige el problema de selección muestral que está presente en los datos utilizados.

Es necesario además tener en cuenta que a pesar de obtener resultados consistentes con la literatura previa, el trabajo presenta limitaciones, que si bien no impidieron alcanzar el objetivo propuesto, de no existir se hubieran logrado resultados más robustos. Entre ellas se debe mencionar que el hecho de trabajar con un panel desbalanceado hace que la pérdida de información no permita aplicar otras metodologías, dígase modelos dinámicos, sugeridas por la literatura, que pudieran explicar de una mejor manera el fenómeno que se desea medir, ya que se perderían muchas observaciones y los estimadores carecerían de consistencia. Por otra parte, se pueden presentar problemas de selección muestral, limitando la comprobación de las robustez de los resultados. En otro orden y tratándose de la variable dependiente, al existir información incompleta en las fuentes de donde se extraen los datos, lo que se puede obtener es un aproximado del valor real correspondiente al promedio ponderado anual de la deuda para cada una de las empresas, ya que ninguna de las dos fuentes utilizadas cuenta con toda la información necesaria para un cálculo exacto.

Dado que la tasa de interés es el único factor que muestra la relación contraria a la esperada, sería muy interesante explicar en investigaciones venideras el porqué de esta relación, ya que se esperaba que si aumentaba la tasa de mercado a corto plazo, las empresas sustituyeran colocaciones menores a un año por otras a más largo plazo, sin embargo ocurre lo contrario. Por otra parte, sería de gran interés entender a qué se debe la gran variabilidad existente en la madurez promedio anual de las empresas mexicanas, yendo este valor entre colocaciones a menos de un año hasta emisiones a más de 15 años.

El resto del artículo está estructurado de la siguiente manera: la Sección 2 presenta la revisión de literatura. La Sección 3 explica la metodología comenzando con el análisis de los datos y la muestra, describiendo las variables que se usan en los modelos empíricos y las fuentes de donde fueron obtenidas; también se expone la estrategia empírica que se siguió en el trabajo. En la Sección 4 se reportan los resultados obtenidos. En la Sección 5 se discuten y comentan los resultados de las estimaciones a la luz de la revisión de literatura. La Sección concluye el artículo.

2. Revisión de literatura

Los primeros estudios sobre las decisiones en cuanto a la estructura de deuda y capital y sobre el valor de la empresa se remontan a Modigliani y Miller (1958) y se encuentran en un excelente compendio en Harris y Raviv (1991). La premisa del Teorema de Modigliani y Miller establece que, bajo ausencia de arbitraje en el precio de los activos financieros, el valor de la empresa no se ve afectado por la forma en que esta es financiada; lo anterior en un mercado con ausencia de impuestos, costos de quiebra y asimetrías en la información de los agentes. El teorema refiere que, bajo las circunstancias ya mencionadas, una empresa está indiferente a cómo obtiene los recursos necesarios para su funcionamiento, ya sea acudiendo a sus accionistas o emitiendo deuda. Sin embargo, de antemano sabemos que este mercado ideal o “perfecto” no existe, ya que las empresas se enfrentan a una combinación de factores relacionados a sus propias características y al entorno institucional en el que operan, aspectos que deben ser considerados a la hora de tomar decisiones.

Miglo (2021) se enfoca en probar teorías alternativas sobre la estructura de capital óptima haciendo referencia a dos teorías fundamentales: la teoría del orden jerárquico1 y la teoría del intercambio de la estructura de capital2. En el primer caso plantea que existe un orden jerárquico donde las empresas emiten acciones solo como último recurso, pero existe un inconveniente con esta teoría y es que a pesar de lo que sugiere el orden jerárquico, muchas compañías emiten acciones, incluso teniendo otras opciones para financiarse. En el segundo caso expone que el impuesto corporativo crea un escudo fiscal para las firmas que emiten deuda, pero a su vez, al usar deuda, estas enfrentan cierta probabilidad de quiebra, lo cual es costoso, por tanto, la estructura óptima de capital está basada en un intercambio entre los beneficios que les da el escudo fiscal y los costos de quiebra esperados. En su estudio demostró que, efectivamente, en un mercado “perfecto”, no es una preocupación para los tomadores de decisiones la manera en la que financian sus inversiones. Por otra parte, también probó que, cuando surgen asimetrías de información, costos de quiebra e impuestos, las decisiones cambian, en unos casos es más factible emitir deuda, en otros acudir a los accionistas e incluso, bajo ciertas condiciones y con imperfecciones de mercado, existe indiferencia sobre la manera en la que se obtienen los recursos financieros. En sus resultados finales encuentra que, en la mayoría de los casos, la relación que existe entre la deuda y las variables consideradas en el análisis, tales como: los impuestos, la rentabilidad, los costos de quiebra, etc., existe la misma relación que otros autores habían encontrado en investigaciones anteriores.

Siguiendo la línea de investigación sobre la estructura de capital, y dado que es el punto de partida de este estudio, al analizar la deuda como una parte fundamental de este concepto, encontramos el trabajo realizado por Kruk (2021). Este autor realiza una síntesis de los principales estudios realizados sobre el tema, sobre todo en el contexto de la creación de valor de las empresas. Esta autora encuentra que el concepto de estructura de capital es entendido de varias maneras y que no hay un consenso en su definición. También encontró que la mayoría de las investigaciones en esta área se han centrado en la relación deuda-capital y que la estructura de capital suele presentarse en el contexto de una elección entre ellas. Por otra parte, la autora precisó que la estructura de capital se entiende como el patrimonio proveniente de la emisión de acciones, capital privilegiado y deuda a largo plazo. En este sentido, la estructura de capital forma parte de la estructura de financiamiento. Finalmente realiza un desglose entre las teorías sobre la estructura de capital que afectan el valor de las empresas y las que no. En las primeras se encuentran la teoría de los beneficios operativos y la de Modigliani y Miller sin los impuestos. En el segundo grupo manifiesta la teoría de costos de quiebra, la teoría del orden jerárquico, la teoría de señalización y la teoría de Modigliani y Miller con impuestos, entre otras, de las cuales, algunas ya fueron mencionadas con anterioridad.

Algunos autores han examinado las ineficiencias del mercado con el objetivo de analizar y explicar su importancia y los determinantes del vencimiento de la deuda. Dentro de estas primeras teorías se encuentran las referidas a las características de la empresa y su estrecha relación con la madurez de las obligaciones corporativas, tales como: oportunidades de crecimiento (Myers, 1977), tamaño (Stohs y Mauer, 1996), impuestos (Kane et al., 1985), volatilidad del valor de la empresa (Kane et al., 1985), calidad de la empresa (Flannery, 1986), calificación y liquidez (Diamond, 1991), vencimiento de los activos y razón de apalancamiento (Diamond, 1993).

Otros autores hacen alusión a las condiciones existentes en el entorno institucional y financiero en el que operan las empresas, dígase los países donde están radicadas [(Demirgüç-Kunt y Maksimovic, 1999), (Fan et al., 2012), (Kirch y Terra, 2012), (Zheng et al., 2012)]. Algunas de las variables que ellos utilizan para describir el ambiente en el que se desenvuelven las compañías son: estructura temporal y volatilidad de las tasas de interés, eficiencia y tipo de sistema legal, tamaño del sector bancario, volumen de negocios, tamaño de la bolsa, entre otras.

En cuanto a la bibliografía existente referida a la madurez de la deuda, encontramos una amplia gama de estudios relacionados con diferentes enfoques, aunque con resultados similares en cuanto a las variables que determinan la madurez. Sin embargo, muchos realizan comparaciones entre países o zonas geográficas, utilizando además de las variables corporativas, variables macroeconómicas que explican el entorno en el que las empresas se desarrollan. En esta investigación, se tomarán en cuenta solamente las variables que describen las características propias de las firmas y se incluirán otras variables que son de interés específico.

En un acercamiento a la idea de tratar la madurez de la deuda como un promedio ponderado existen 3 artículos que deben ser tomados en cuenta. Tal es el caso de Cortina, Didier y Schmukler (2017), Scherr y Hulburt (2001) y Stohs y Mauer (1996). En el primer caso usan un promedio ponderado de la deuda solo considerando los bonos corporativos y los préstamos sindicados. En el segundo caso, los autores usan todas las partidas de deuda que son reportadas en la hoja de Balance y las agrupan en 5 categorías: líneas de crédito, arrendamientos, hipotecas, préstamos para automóviles y vehículos y préstamos para equipos, asignándoles un valor de madurez determinado y fijo a cada categoría. Finalmente, el tercer grupo de autores, calcula la madurez de la deuda como una suma ponderada de las razones entre pasivo circulante y deuda total más deuda a largo plazo sobre deuda total. Para la ponderación de la primera proporción utilizan la inversa de la razón entre el costo de venta y el pasivo circulante, estimando el tiempo promedio en el que los pasivos corrientes de una empresa están pendientes de pago dentro de un año y atendiendo a la ponderación correspondiente para la segunda proporción usan un promedio ponderado del vencimiento de la deuda a largo plazo que obtienen al sumar las multiplicatorias de cada partida de deuda por el tiempo restante de vencimiento y dividir el resultado entre el valor total de la deuda.

Por otra parte, Castañeda y Contreras (2017) estudian los determinantes de la madurez de la deuda mayor a un año para las empresas chilenas que cotizan en la Bolsa de Valores de Santiago de Chile. Mediante modelos de datos panel prueban que variables como el tamaño, la razón entre el valor de mercado y el valor en libros de la empresa y la regulación, guardan una relación significativa con el vencimiento de las obligaciones corporativas y tienen el signo esperado. Sin embargo, la calidad de la empresa, aunque significativa, revela un efecto contrario al que sugiere la literatura. En otro orden, la madurez de los activos y la tasa efectiva de impuestos no arrojan significancia para explicar la madurez.

En otro estudio, Kalsie y Nagpal (2018) realizan un análisis de 29 empresas no financieras de la Bolsa de Valores Nacional de la India, encontrando que el tamaño de las empresas y la madurez de los activos tienen una relación positiva y estadísticamente significativa con la madurez de la deuda y, por otra parte, el tamaño, aunque muestra importancia para explicar la variable dependiente, no es consistente con la literatura, ya que refiere el signo contrario. Para el resto de las variables corporativas, tales como, las opciones de crecimiento, la calidad de las empresas, el apalancamiento y la tasa efectiva de impuestos, no hallan evidencia de que afecten el vencimiento de las obligaciones de las empresas. Estas autoras también usan variables macroeconómicas en su investigación, pero descubren que solamente la tasa base, que definen como la tasa mínima establecida por el Banco de la Reserva de la India por debajo de la cual los bancos no pueden otorgar préstamos a clientes, se relaciona de forma significativa y positiva con la variable dependiente, sin embargo, no con el signo esperado, lo que implica que si la tasa de interés es baja, las empresas preferirán disminuir la deuda de largo plazo, lo que parece no ser concluyente.

Dentro de los estudios más recientes destaca el trabajo de Phan (2020), el cual investiga a las empresas no financieras listadas en la Bolsa de Valores de Vietnam, con el objetivo de encontrar los factores principales que explican sus estructuras de madurez de deuda. Este autor separa las empresas estatales de las no estatales y encuentra que, para ambos grupos, las variables que tienen un efecto positivo y significativo sobre la madurez son la tangibilidad de los activos, la liquidez, el tamaño, el apalancamiento, la tasa de inflación y la escala de crecimiento crediticio. La madurez de los activos es importante solamente para el primer grupo de empresas. Por otra parte, las variables referidas a los impuestos corporativos, la rentabilidad y el producto interno bruto no son estadísticamente significativas para ninguna de las empresas.

Otra investigación reciente, realizada por Mohammed y Musa-Mubi (2020), analiza mediante un modelo dinámico (GMM) y uno estático (MCO Agrupado), los determinantes de la estructura de vencimiento de la deuda, relacionados con características específicas de las empresas para compañías nigerianas no financieras que cotizan en bolsa. Estos autores encuentran que el modelo dinámico es el más eficiente para explicar sus datos. Algunas de las variables significativas en su estudio fueron el tamaño, las oportunidades de crecimiento, la liquidez, entre otras, resultados que son consistentes con la mayoría de la literatura existente.

En otros múltiples trabajos como González (2017) y Etudaiye-Muthar, Ahmad y Tunde (2017) se estudia también la estructura de deuda de las empresas. En sus estudios, los autores utilizan variables explicativas como el tamaño, el apalancamiento, los activos garantizados o colaterales, la liquidez, entre otras muchas, para explicar el vencimiento de la deuda corporativa. Los resultados obtenidos, aunque en algunos factores difieren dada la heterogeneidad existente entre los datos usados para cada uno de los análisis, en otros elementos son consistentes con la bibliografía precedente en términos de los efectos esperados.

Siguiendo la literatura anterior, y teniendo en cuenta la inclusión de nuevas variables de mercado, el objetivo de la presente investigación lleva a considerar también el efecto de la política monetaria (variación de la tasa de interés de referencia en México) sobre las empresas mexicanas y sus decisiones de financiamiento, ya que la teoría financiera ha demostrado que, el mecanismo de política monetaria de corto plazo a través del cual se ajusta la economía es mediante las tasas de interés. Se sabe además que, ante una política monetaria restrictiva, la tasa de interés se incrementa y esto implica que las empresas sustituyan deuda de corto plazo por la de largo plazo, pues esta última se abarata en comparación con la primera. Sin embargo, si estamos frente a una política monetaria del tipo expansiva o laxa, la tasa de interés de corto plazo disminuye y las empresas optan por deuda de plazos menores a un año. Es de gran importancia para el estudio determinar que sucede con la estructura de deuda de las empresas en México y los plazos de sus vencimientos, teniendo en cuenta las variaciones en el mercado y sus propias características.

3. Metodología

3.1 Fuente de información y bases de datos

Para desarrollar esta investigación, se construyó una muestra de 93 empresas mexicanas no financieras listadas en la Bolsa Mexicana de Valores (BMV) para un período de 18 años, desde el 2002 hasta el 2019, por lo que se estudia bajo la estructura de un panel de datos. Cabe mencionar que no todas las empresas cuentan con la información completa para el período mencionado, por tanto, el análisis se hará sobre un panel desbalanceado. La información necesaria para construir las variables fue extraída, en su mayoría, de la plataforma CAPITAL IQ3. De ella se extrajo la estructura de deuda detallada de cada una de las empresas muestreadas y además sus reportes anuales, con el objetivo de comparar los datos con los de la plataforma. Cuando los reportes anuales de las compañías no fueron encontrados en la plataforma, fueron extraídos de la página web oficial de cada una de las firmas. Para el caso de las variables de mercado, los datos fueron obtenidos de la página oficial del Banco de México (BANXICO) y la página oficial del Fondo Monetario Internacional (IMF por sus siglas en inglés).

3.2 Variable dependiente: definición de madurez

Considerando que el concepto que se pretende usar en esta investigación, a pesar de ser novedoso, ya ha sido utilizado con anterioridad, la variable fundamental (dependiente) del análisis, pretende ser lo más ajustada y robusta posible para medir el vencimiento de la deuda como un promedio ponderado de los vencimientos de deuda que reportan las empresas cada año, entre el 2002 y el 2019.

Otros autores han empleado este concepto de una manera un tanto rígida e inflexible o sin tener en cuenta todas las partidas de deuda involucradas, lo cual puede traer como consecuencia problemas de inconsistencia en la medición. La madurez promedio ponderada de la deuda corportaiva para las empresas en México pretende corregir estos inconvenientes, tratando de tomar en cuenta solamente partidas correspondientes a la deuda de corto y largo plazo, así como los vencimiento correspondiente a cada una de ellas, para lograr tener una variable lo más acertada posible.

Para crear esta variable, es necesario que al extraer los datos de Capital IQ, las empresas cuenten con una estructura de deuda lo más detallada posible que muestre los contratos vigentes a la fecha del análisis, así como el monto y vencimiento de cada uno de ellos. Esta información se verifica y completa con los reportes anuales de cada una de las compañías cuando los datos de la plataforma están incompletos.

Siguiendo esta lógica, se calcula la proporción de cada partida o contrato de deuda con respecto al valor total de la deuda reportada cada año, multiplicado por el tiempo que falta para su vencimiento y finalmente, se realiza una sumatoria de las ponderaciones, obteniendo un promedio ponderado anual de la deuda para cada una de las empresas.

Con el objetivo de homogenizar los vencimientos de los contratos de deuda y tratar de ajustar la madurez lo más posible al momento exacto en el que cada contrato concluye, se determinó una serie de criterios para el cálculo de la madurez de la deuda. Si los contratos presentan un vencimiento entre enero y marzo se consideran 0.25 años, si vencen entre abril y junio se consideran 0.5 años, entre julio y septiembre 0.75 años y entre octubre y diciembre el año completo. A manera de ejemplo, si se analiza una empresa con cierre de año 2015 con un contrato vigente hasta el 17 de agosto de 2020, la madurez actual de esa partida de deuda sería de 4.75 años, pues del 31 de diciembre de 2015 al 31 de diciembre de 2019 hay 4 años, pero adicionalmente, se deben considerar los 8 meses del 2020 que corresponden aproximadamente a 0.75 años más, según la escala explicada anteriormente, dando como resultado el valor de 4.75 años.

Formulando lo antes dicho, el vencimiento promedio ponderado anual de la deuda para cada empresa “i”, en el período “t”, quedaría como sigue:

Definiendo m j,i,t como la madurez actual de cada partida “j”, de la empresa “i”, en el período “t”, determinada para el tiempo efectivo que resta para que concluya el contrato, la cual se calcula como la diferencia entre el vencimiento total (Vt) y el año de cierre (Ac) que se analiza de la partida “j”, de la empresa “i”, en el período “t”. Esta formulación se presenta a continuación:

El término s j,i,t ∈ [0,1] de la fórmula 1, se entiende como la proporción de cada partida de deuda “j”, de la empresa “i”, en el período “t” en la deuda total, siendo esta última la sumatoria de cada partida de deuda “j”, de cada empresa “i”, para el período “t”, expresándose matemáticamente como sigue:

En caso de no contar con una plataforma financiera para calcular de una manera más rápida y precisa la variable dependiente, se puede recurrir a las notas de los estados financieros en la que se desglosa la deuda, teniendo en cuenta monto y vencimiento. Es importante aclarar que en este caso, lo que se puede obtener es un proxi de lo que en realidad pudiera ser el vencimiento promedio anual de la deuda, ya que para lograr mayor exactitud se den combinar los datos que se adquieren de la plataforma financiera con los que brindan las notas de los reportes anuales, ya que ninguna de las dos fuentes cuenta con la información completa. En el Anexo 1 se puede ver claramente el procedimiento empírico del cálculo del promedio ponderado anual de la madurez de la deuda.

Para esta variable se cuenta con los datos procesados de 93 empresas, como se menciona anteriormente, de las 106 que se pretendían incluir en la muestra, ya que las 13 faltantes no cuentan con la información necesaria para ser consideradas. El rango promedio de vencimiento para las empresas mexicanas que cotizan en bolsa es de entre 0.65 y 15.8 años, comportándose como se describe en la Figura 1. En esta figura se observa que existe una gran heterogeneidad entre los vencimientos de la deuda de las empresas de la muestra y un dato curioso es que, a excepción de dos, tienen un vencimiento promedio ponderado que excede los 12 meses, o sea mayor a un año, por lo que podemos afirmar que, en su mayoría, se caracterizan por la emisión de deuda de largo plazo. Algo interesante sería encontrar a qué se debe que la estructura de la deuda de las empresas mexicanas tenga un comportamiento tan variado.

Fuente: Elaboración de los autores usando datos anuales de la plataforma Capital IQ.

Figura 1 Vencimiento promedio por empresas (en años)

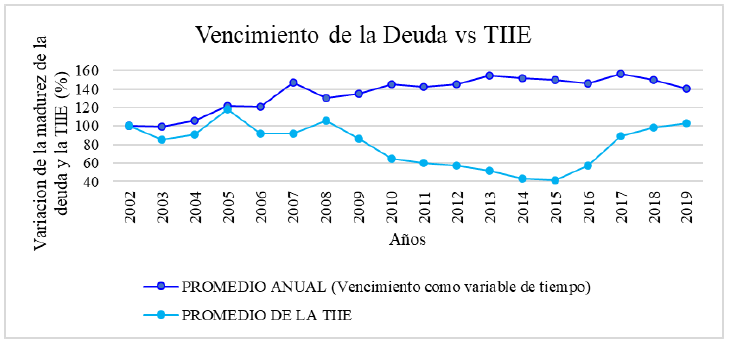

También se consideró realizar una comparación entre el promedio anual del vencimiento de la deuda y la TIIE promedio a 28 días. Se observa que en los primeros años (2002-2007) hay una tendencia creciente en la madurez de la deuda, esto puede ser una muestra de estabilidad en el mercado y cierta confianza por parte de las empresas. Luego entre 2007 y 2008 hay una disminución y posteriormente entre los años 2008-2016 se comporta con poca variabilidad, no se aprecia una tendencia definida a simple vista. Para los últimos años de la muestra (2017-2019) se percibe una disminución en el vencimiento de la deuda corporativa, lo cual puede estar explicado por la contracción que ha venido sufriendo la economía y la incertidumbre en el mercado financiero mexicano. La tasa de interés para México tiene un comportamiento irregular durante los primeros 7 años del estudio. Se puede distinguir que después de la crisis del sector Inmobiliario en EE. UU. (año 2008) esta variable sufre una caída y no fue hasta el año 2016 que comienza a recuperarse y a partir de ese momento empezó su ascenso hasta el año 2019. Considerando las variaciones simultáneas de ambas variables, no se puede identificar, a simple vista, una relación directa entre ellas. La Figura 2 evidencia lo antes sugerido.

Fuente: Elaboración de los autores usando datos anuales de la plataforma Capital IQ y el Banco de México.

Figura 2 Comparación entre el vencimiento promedio de la deuda y la Tasa de Interés Interbancaria de Equilibrio promedio a 28 días teniendo en cuenta el 2002 como año base.

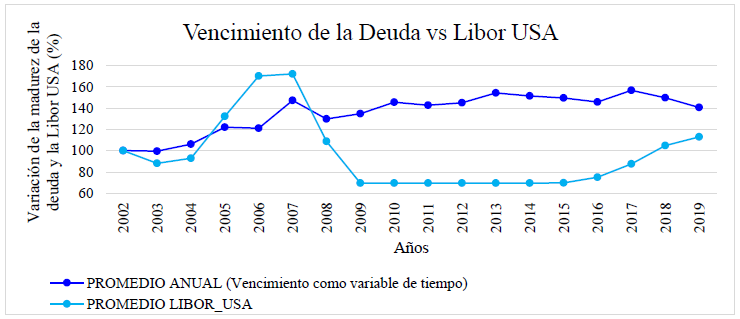

Con respecto a la tasa de interés de referencia para los préstamos en dólares (tasa Libor), se puede decir que, según la Figura 3, no se identifica tampoco una analogía definida entre ella y la madurez de la deuda de las empresas mexicanas. Del 2003 al 2007 la tasa Libor aumenta su valor y luego entre el 2007 y el 2009 se produce una disminución bastante importante, lo cual puede estar explicado por la crisis del 2008. Luego del año 2015 se comienzan a ver indicios de aumento y se mantiene en crecimiento hasta el 2019.

Fuente: Elaboración de los autores usando datos anuales de la plataforma Capital IQ y el Fondo Monetario Internacional.

Figura 3 Comparación entre el vencimiento promedio de la deuda y la Tasa de Interés Libor promedio en dólares teniendo en cuenta el 2002 como año base.

Para enriquecer el análisis, se realiza un comparativo (Figura 4) entre la manera tradicional en que se calcula el vencimiento de la deuda (razón entre la deuda a largo plazo y la deuda total) y la manera que se propone en esta investigación (promedio ponderado anual) usando como base el año 2002. Se alcanza a ver que hasta el año 2010 ambos métodos se mueven de una manera muy similar, sin embargo, de ahí en adelante comienzan a verse ciertas diferencias, mostrando cambios un poquito más notorios la variable propuesta en este estudio, en cambio la razón de deuda de largo plazo, que se usa tradicionalmente como proxi de la madurez, se modela prácticamente invariante.

3.3 Variables independientes: empresa y mercado relevante

Teniendo en cuenta la literatura previa analizada para determinar las variables con las que se pretende explicar el vencimiento de la deuda corporativa, a continuación, se describen las que serán utilizadas para las estimaciones. Se parte de la premisa de que, en su mayoría, corresponden a características particulares de las empresas, con excepción de dos de ellas que no dependen del actuar empresarial, o sea, sobre las cuales las empresas no pueden influir.

En cuanto al tamaño, como determinante del vencimiento de la deuda corporativa, Antoniou et al., (2006) plantean que en empresas pequeñas es mucho más común que exista un conflicto de intereses entre los acreedores y los accionistas, ya que este tipo de empresa se caracteriza por tener menos activos para ofrecer como garantía ante sus reclamaciones. Por lo tanto, se espera que cuanto mayor sea el tamaño de la empresa, mayor será el vencimiento de la deuda. Como en Antoniou et al. (2006) y en Fan et al. (2012) se usará en logaritmo natural del valor en libros del total de activos4, teniendo esta variable, según los autores, una relación positiva con la madurez de la deuda.

Otra de las variables que se usará determina la calidad de las empresas, con la cual sugiere la literatura una relación negativa con la variable dependiente, ya que Flannery (1986) plantea que las empresas de buena calidad, que cuentan con costos de transacción positivos pueden distinguirse de las de mala calidad, mandando la señal correcta al mercado y emitiendo deuda a más corto plazo. Según Stephan et al. (2011), se puede medir esta variable mediante la relación que existe entre las ventas netas5 y el valor en libros de los activos totales, teniendo en cuenta que la empresa es más rentable (mayor calidad) mientras mayor sea el valor de esta razón.

Según la literatura, los activos colateralizados también son importantes en la estructura de vencimiento de la deuda. Körner (2007) plantea que las empresas con una mayor proporción de activos garantizados pueden pignorarlos a favor de los deudores a largo plazo. Esto favorece a estas empresas en comparación con las empresas con menos activos garantizados. Por tanto, se cree que las empresas con menos activos garantizados tienen menos deuda a largo plazo y más deuda a corto plazo, por lo que se espera una relación positiva entre la madurez y los activos colaterales. Es importante considerar que esta variable puede estar reflejando, en cierta medida, la ejecución de inversiones referidas al incremento de la capacidad tecnológica de las empresas, teniendo en cuenta la compra de maquinarias y equipo y dependiendo de la actividad a la que se dediquen las firmas, ya que no se cuenta con un desglose específico para ciertos rubros dentro de los estados financieros. Los activos colaterales serán medidos como la razón entre activos tangibles netos6 y el valor en libros de los activos totales.

Otra manera de explicar el vencimiento de la deuda es a través del nivel de apalancamiento de las empresas. Según Diamond (1993), para reducir el riesgo de liquidez, las empresas más endeudadas emiten deuda a más largo plazo y también Stohs y Mauer (1996) plantean que existe una correlación automática entre el nivel de deuda y la madurez de esta, pues un nivel de deuda elevado a largo plazo conduce inevitablemente a una mayor proporción de deuda. Por tanto, la relación esperada entre estas variables es positiva y será calculada como lo hacen Antoniou et al. (2006) y Körner (2007), mediante la razón entre la deuda total7 y el valor en libros de los activos totales. Esta relación también juega un papel importante en la manera en la que los administradores toman decisiones operativas, pues deben tener en cuenta si el incremento o no de esta razón, mediante el aumento de la deuda de la empresa, sin tener un respaldo en cuanto a activos se refiere, es factible o no para mantener una adecuada salud financiera.

Uno de los principales instrumentos de deuda son los bonos. Si las empresas emiten bonos a largo plazo, los inversores están expuestos al riesgo de que las condiciones de la empresa se deterioren o que la dirección de la misma se interese por proyectos muy riesgosos dentro del período de vigencia del bono, por tanto, Morris (1992) plantea la hipótesis de que empresas con mayor liquidez pueden incrementar el vencimiento de su deuda a más largo plazo, evadiendo así, de cierta manera, las restricciones que los prestamistas pueden poner a los prestatarios que buscan endeudarse a largo plazo y refiriendo una relación positiva entre estas variables. Para medir la liquidez de las compañías se tendrá en cuenta la razón utilizada por Antoniou et al. (2006) y Mateus y Terra (2013), que relaciona los activos y pasivos corrientes8 de las firmas.

En sus investigaciones, Kane et al. (1985) y Sarkar (1999) demostraron que la madurez de la deuda se relaciona con la volatilidad del valor de la empresa de manera inversa, ya que empresas con valores poco volátiles inspiran a los administradores a reequilibrar su estructura de capital con poca frecuencia. Para evadir el riesgo potencial de quiebra, estas empresas emiten deuda a largo plazo en lugar de deuda a corto plazo. En este contexto se espera una relación negativa entre la estructura de vencimiento de la deuda y la volatilidad del valor de la empresa. Como en Körner (2007), se usará la tasa de crecimiento del EBITDA9 para medir la volatilidad:

Haciendo referencia a la relación que existe entre los impuestos y la madurez de la deuda debemos citar a Kane et al. (1985). Ellos plantean que los beneficios de la deuda disminuyen ante una tasa impositiva efectiva baja, lo cual trae como consecuencia emisiones de deuda a largo plazo para lograr que las ventajas fiscales de la deuda superen los costos de transacción de la nueva deuda emitida, existiendo una relación negativa entre el vencimiento de las obligaciones y la tasa impositiva. También Ozkan (2000) refiere en su investigación que los autores Brick y Ravid (1985) incluyen esta variable en su estudio. Para obtener la tasa impositiva efectiva se tomará la relación entre el impuesto pagado y su base imponible10, como en Antoniou et al. (2006).

Otra relación importante que nos puede dar una idea de cómo las empresas eligen su estructura de vencimiento es teniendo en cuenta sus opciones de crecimiento. Referente a este tema, Myers (1977) sugiere que las empresas en crecimiento pueden aminorar los inconvenientes de subinversión que se relacionan con costos de agencia si utilizan deudas a corto plazo que vencen antes de ejercer las opciones de crecimiento, por tanto, los prestatarios y prestamistas pudieran renegociar en caso de ser necesario. También Titman (1992) sustenta que las empresas en crecimiento pueden beneficiarse de los préstamos a corto plazo ya que tienen una mayor probabilidad de quiebra y una perspectiva optimista a futuro. Por lo tanto, la oportunidad de crecimiento debería estar inversamente relacionada con el vencimiento de la deuda. Para medir esta variable se tomará en cuenta la relación entre el valor de mercado11 y el valor en libros12 del capital, así como lo referencia Correira, Brito & Brandão (2014).

La tasa de interés interbancaria de equilibrio (TIIE) es de gran importancia ya que sirve de referencia para las operaciones de crédito entre instituciones bancarias. También es utilizada por las instituciones financieras para fijar las tasas de sus productos comerciales, tales como, créditos corporativos, créditos puentes, entre otros, y además es la tasa de referencia que usan, en su gran mayoría, las empresas mexicanas para emitir deuda en pesos mexicanos. Por tal razón, es de gran interés saber si esta variable tiene algún efecto sobre la madurez de la deuda corporativa y será incluida en el estudio, como el promedio anual de la TIIE a 28 días13. Para este factor no se cuenta con referencias previas, ya que ningún artículo analizado la incluye en sus estimaciones, pero teniendo en cuenta la teoría financiera, se espera una relación positiva, ya que si el precio de la deuda de corto plazo se encarece, las empresas deben migrar a emisiones a plazos más largos.

Otra variable que se considera importante para analizar el vencimiento de la deuda es la tasa de interés de referencia para los préstamos en dólares (Libor del USD14). Muchas de las empresas mexicanas se endeudan en moneda extranjera, fundamentalmente en dólares americanos, y si bien no es la única, es la que más peso tiene, luego del peso mexicano, dentro de otras tantas monedas que también son utilizadas para acceder a financiamiento. Al analizar los reportes anuales, se encuentra que, la tasa Libor del dólar es la tasa de referencia usada por los bancos para otorgar créditos en dólares americanos, es por esa razón que se decide incluir en el análisis. No existe literatura que respalde el comportamiento de esta variable, sin embargo, siguiendo la intuición financiera, se espera que, si el costo de la deuda extranjera en dólares a corto plazo se encarece, las empresas optarían por irse al largo plazo, asumiendo que el monto de colocación se mantiene constante y que no acceden a otro mercado financiero. Por tanto, se prevé una relación positiva entre la tasa libor y la variable dependiente. Para su cálculo se realizó un promedio anual de la tasa libor mensual del dólar, quedando como sigue:

En cada una de las variables, los subíndices “i” y “t” están asociados a cada una de las empresas de la muestra y a cada uno de los períodos de análisis, respectivamente.

Adicionalmente se agrega una variable dummy con el objetivo de captar si existe una relación significativa entre el vencimiento de la deuda y los sectores de la economía que se reportan en la BMV a los que pertenecen las empresas de la muestra. Para ello se tienen en cuenta siete sectores, como se muestra en el Cuadro 1, donde la variable va tomando valor 1 si la empresa pertenece al sector objeto de estudio y 0 de otra manera. En este caso, se siguen las definiciones de los sectores ofrecidas por la BMV: Energía, Industria, Materiales, Productos de Consumo Frecuente, Salud, Servicios de Bienes de Consumo No Básico y Servicios de Telecomunicaciones.

Cuadro 1 Descripción de las variables en estudio.

| Variable | Descripción | Signo Esperado |

Bibliografía de Referencia |

| Vencimiento de la deudai,t |

|

||

| TIIE Promedio 28 díast |

|

+ | |

| Libor_USAt |

|

+ | |

| Tamañoi,t | ln (valor en libro del activo total)i,t | + | Correira, Brito, Brandao (2014) Antoniou et al (2006) |

| Calidad de la Empresai,t |

|

- | Correira, Brito, Brandao (2014) Stephen et al (2011) Flannery (1986) |

| Liquidez i,t |

|

+ | Mateus y Terra (2013) Antoniou et al (2006) Morris (1992) |

| Colateralización i,t |

|

+ | Correira, Brito, Brandao (2014) Körner (2007) |

| Apalancamiento i,t |

|

+ | Correira, Brito, Brandao (2014) Körner (2007) Diamond (1993) Stohs y Mauer (1996) |

| Volatilidadi,t |

|

- | Körner (2007) Stephen et al (2011) Kane et al (1985) Sarkar (1999) |

| Tasa efectiva de impuesto corporativoi,t |

|

- | Correira, Brito, Brandao (2014) Körner (2007) Kane et al (1985) |

| Market_to_Booki,t |

|

- | Correira, Brito, Brandao (2014) Fan, Titman y Twite (2012) Myers (1977) Titman (1992) |

| Sectori,t | Dummy 0 y 1 | Indeterminado |

Fuente: Elaboración de los autores usando referencias bibliográficas.

En el Cuadro 1 se presenta un resumen de las variables que serán consideradas en el estudio. En la última columna de la tabla se hace referencia a los autores que explican la relación que de alguna manera guardan cada una de ellas con el hecho de que las empresas aumenten o disminuyan los plazos en el cumplimiento de sus obligaciones.

Para calcular las variables que se emplean en la investigación referidas a las características de las empresas, en caso de no contar con una plataforma financiera que arroje los datos necesarios de manera directa para simplificar el cálculo, se puede acudir a los reportes anuales. El Balance General y el Estado de Resultado brindan la información necesaria para construir estas variables. En el Anexo 2 se muestra un ejemplo empírico de cómo se pueden obtener cada una de las variables independientes referidas a las firmas.

3.4 Estadísticas descriptivas

Teniendo en cuenta la muestra con la que se cuenta, se obtuvieron 10 variables para explicar el vencimiento de la deuda corporativa de las empresas mexicanas que cotizan en bolsa. En el Cuadro 2 se reportan las estadísticas descriptivas de cada una de estas variables involucradas en la investigación. Se puede observar que el promedio de vencimiento de la deuda corporativa de las empresas mexicanas es aproximadamente de 4.7 años, con un mínimo y un máximo de 0 y 28 años respectivamente. Algo importante que aclarar es que el hecho de que una empresa tenga vencimiento cero significa que la empresa no tiene deudas en ese año, por tanto, esta variable no puede ser negativa.

Cuadro 2 Estadísticas descriptivas de las principales variables de estudio.

| Variable | Media | Mediana | Desv. Estd. |

Mínimo | Máximo | Observaciones Totales |

| VENC_DEUDA | 4.74 | 3.96 | 3.72 | 0 | 27.93 | N = 1434 |

| TIIE_AVG | 6.36 | 6.92 | 1.84 | 3.37 | 9.61 | N = 1674 |

| LIBOR_USA | 1.49 | 1.11 | 1.56 | 0.09 | 5.22 | N = 1674 |

| TAMAÑO | 9.68 | 9.68 | 1.48 | 4.30 | 14.24 | N = 1495 |

| CALIDAD | 0.73 | 0.68 | 0.43 | 0.01 | 2.54 | N = 1493 |

| LIQUIDEZ | 2.48 | 1.62 | 5.36 | 0.05 | 161.91 | N = 1494 |

| COLATERAL | 0.41 | 0.43 | 0.23 | 0 | 0.97 | N = 1495 |

| APALANCAMIENTO | 0.28 | 0.26 | 0.23 | 0 | 5.45 | N = 1493 |

| VOLATILIDAD | 0.18 | 0.10 | 2.39 | -27.64 | 55.17 | N = 1459 |

| TASA IMPOSITIVA | 0.31 | 0.27 | 1.18 | 0 | 42.54 | N = 1492 |

| MARKET_TO_BOOK | 1.95 | 1.40 | 2.94 | -0.32 | 74.19 | N = 1277 |

Fuente: Elaboración de los autores usando datos de la plataforma Capital IQ y datos mensuales del Banco de México y el Fondo Monetario Internacional.

Para el apalancamiento y la tasa impositiva efectiva que cuentan con un mínimo de cero, esto se debe en el caso del primero a que las empresas no tenían deuda en algunos años y al ser cero el numerador, la razón se hace cero y en el caso de la segunda a que las empresas tenían pérdidas antes de intereses, impuestos, depreciación y amortización y por tanto en ese caso no pagan impuestos.

También se puede ver que el número de observaciones para cada una de las variables varía entre 1277 y 1674. Esto sucede porque al estar trabajando con un panel desbalanceado existe pérdida de información para algunas empresas en algunos años del análisis.

Con el objetivo de identificar la probabilidad de que las variables de la muestra se puedan encontrar linealmente correlacionadas, se decidió realizar una análisis de correlación aplicando el coeficiente de Pearson15, ya que en caso de existir dos variables explicativas altamente correlacionadas, el modelo econométrico utilizado puede ser sobreestimado, pues se tendrían dos variables que explican lo mismo y los estimadores no serían correctos. También es importante considerar que este análisis es un primer acercamiento a la relación que guardan las variables explicativas con la variable dependiente, sin embargo no es el definitivo, ya que este coeficiente no tiene en cuenta la incidencia de otros factores más que para los que se mide la correlación.

La relación que existe entre la mayoría de las variables es baja, con excepción de la relación entre las tasas de interés de referencia de México y EEUU, que muestra un valor positivo del 75%. Otros casos que pueden llamar la atención son la correlación positiva entre “tamaño” y “vencimiento de la deuda” (41%), y el “apalancamiento” y “vencimiento de la deuda” (21%). Por otra parte con correlación negativa están las variables “calidad de la empresa” y “vencimiento de la deuda” (23%) y el “apalancamiento” y “calidad de la empresa” (20%). Para el resto de las combinaciones la correlación es inferior al 20%, incluso para las mencionadas, sin tener en cuenta las tasas de interés, la relación que guardan unas con otras tampoco es preocupante, por lo que se puede decir que la multicolinealidad no es un agravante. Sin embargo, por seguridad se realizó la prueba del factor de inflación de la varianza (VIF por sus siglas en inglés) y se descartó definitivamente cualquier problema de multicolinealidad, encontrándose los valores entre 1 y 4. El Cuadro 3 muestra la correlación existente entre las variables de la muestra.

Cuadro 3 Matriz de correlación entre variables de estudio.

| Variable | Venc_Deuda | TIIE_Avg | Libor_USA | Tamaño | Calidad_Emp | Liquidez | Activos_Col | Apalancamiento | Volatilidad | Tasa_Imp | MtoB |

| Venc_Deuda | 1 | ||||||||||

| TIIE_Avg | -0.08 | 1 | |||||||||

| Libor_USA | -0.06 | 0.75 | 1 | ||||||||

| Tamaño | 0.41 | -0.06 | -0.09 | 1 | |||||||

| Calidad_Emp | -0.23 | 0.03 | 0.06 | -0.15 | 1 | ||||||

| Liquidez | 0.01 | 0.01 | 0.02 | -0.08 | -0.16 | 1 | |||||

| Activos_Col | -0.02 | 0.08 | 0.07 | -0.12 | 0.11 | -0.15 | 1 | ||||

| Apalancamiento | 0.21 | -0.07 | -0.09 | 0.12 | -0.2 | -0.1 | -0.01 | 1 | |||

| Volatilidad | -0.03 | 0.03 | 0.01 | -0.01 | -0.02 | 0.09 | -0.04 | -0.08 | 1 | ||

| Tasa_Imp | 0.01 | 0.02 | 0.04 | 0.06 | 0.05 | -0.04 | 0.03 | -0.03 | 0 | 1 | |

| MtoB | 0.08 | -0.12 | -0.06 | 0.16 | 0.17 | -0.02 | -0.06 | 0.05 | 0.03 | -0.01 | 1 |

Fuente: Elaboración de los autores usando datos anuales de la plataforma Capital IQ y datos mensuales del Banco de México y el Fondo Monetario Internacional .

3.5 Estrategia empírica: datos panel y selección por atrición

Los análisis que se realizan son efectuados teniendo en cuenta la metodología de datos panel. Trabajar con este tipo de datos, que incluye dimensiones de corte transversal y series de tiempo, permite obtener mejores estimadores y estudios más realistas. Este método también permite incrementar los grados de libertad y el número de observaciones. En el caso de este estudio se trata de un panel corto, ya que el número de individuos, empresas en este caso, supera al número de períodos, según Gujarati & Porter (2010). Una de las ventajas de esta metodología es el poder controlar factores que no se pueden observar o que están omitidos y a su vez la posible heterogeneidad que puede existir entre las observaciones de la muestra.

Para estudiar datos panel, usualmente se pueden estimar varios modelos y seleccionar la mejor opción. Los enfoques que se utilizan en este artículo son descritos a continuación y algunos de los autores que aplicaron estos modelos fueron Körner (2007) y Mateus y Terra (2013), entre otros.

Modelo de Mínimos Cuadrados Agrupado (MCO Agrupado): Usar este modelo es muy común en la literatura. Este modelo permite ver, de manera general, cual es el impacto de las variables independientes definidas anteriormente sobre el vencimiento de la deuda, aunque tiene como limitación el no tener en cuenta la naturaleza de corte transversal ni de serie de tiempo que presentan los datos.

También se aplica un MCO con efectos temporales, agregando una variable dummy de tiempo con el objetivo de controlar el potencial efecto del tiempo, lo cual constituye un factor de sesgo para los estimadores.

Es importante aclarar que el modelo 12 y 13, se realizaron con fines exploratorios, ya que por la literatura sabemos, que los estimadores que se obtienen no son los más adecuados, sin embargo, nos dan una idea de la relación que pueden guardar las variables independientes con nuestra variable fundamental.

Modelo de Efectos Fijos (EF): Este modelo representa las cantidades observadas en las variables explicativas que son tratadas como si las cantidades fueran no-aleatorias y los efectos específicos de cada individuo miden la heterogeneidad no observada, que posiblemente esté correlacionada con los regresores y con los errores. Nos muestra si las características específicas de los individuos (empresas en este caso) tienen incidencia en la madurez de la deuda.

Modelo de Efectos Aleatorios (EA): También se conoce como modelo de componentes

de la varianza. En este modelo se considera que el efecto idiosincrático,

expresado por

Dado que la muestra tiene una gran cantidad de datos faltantes que no fueron reportados, que desea saber si esa falta de información está dada por factores endógenos o exógenos, ya que de ser el primer caso eso puede estar afectando la consistencia y efectividad de los estimadores al utilizar modelos de datos panel como los desarrollados anteriormente. Para conocer si la base de datos presenta sesgo de selección muestral se estima el modelo de Heckman [( Heckman, 1979), (Puhani, 2000)], mejor conocido como Heckit, el cual ayuda a detectar el problema y en caso de que haya, corregirlo.

Modelo Heckit: Al presentarse potencialmente el problema de selección endógena en

el reporte de la deuda dentro de una base de datos, el modelo parte de la

estimación de dos ecuaciones: la primera ayuda a identificar el problema de

selección muestral y la segunda proporciona los estimadores ajustados por

selección. En el primer caso, a la ecuación se le suele llamar “ecuación de

selección” y estima una variable latente, que en este caso llamaremos

donde,

De manera general, en cada uno de los modelos el subíndice i, se refiere a cada una de las empresas de la muestra y el subíndice t, expresa cada uno de los períodos.

5. Resultados

Al realizar las estimaciones descritas en la sección anterior, se obtuvieron resultados interesantes que se pueden observar en el Cuadro 4 y se discuten a continuación. En el caso de las ecuaciones (12) y (13), se está en presencia de modelos, que, en teoría, son los que mejor explican la variable en estudio dadas sus R 2 ajustadas. En ambos casos, la madurez de la deuda está siendo explicada por el tamaño, la calidad de la empresa, la liquidez, los activos colaterales, el apalancamiento, la TIIE y los sectores de la economía, a excepción del energético. El resto de las variables no son de gran importancia. Como mencionamos anteriormente, estos modelos nos dan una idea de cuáles factores pudieran estar afectando el vencimiento de las obligaciones corporativas, pero al perder de vista el efecto idiosincrático de cada una de las empresas y la dimensión temporal, los estimadores que se obtienen no son totalmente confiables.

Cuadro 4 Comparativo entre Regresiones.

| Modelos de Regresión bajo distintos criterios de estimación | ||||

| Variable Dependiente: Venc_Deuda | ||||

| Variable | OLS Pooled (12) |

OLS Pooled Ef. Temporales (13) |

Efectos Fijos (14) |

Efectos Aleatorios (15) |

| TIIE_Avg | -0.168** (0.984) |

-0.069*** (0.498) |

-0.181*** (0.058) |

-0.183*** (0.057) |

| Libor_USA | 0.132 (0.097) |

-1.775 (1.965) |

0.148** (0.071) |

0.146** (0.071) |

| Tamaño | 0.978*** (0.073) |

0.986*** (0.074) |

1.610*** (0.140) |

1.385*** (0.118) |

| Calidad_Emp | -0.901*** (0.268) |

-0.979*** (0.270) |

0.659 (0.443) |

0.138 (0.389) |

| Liquidez | 0.030* (0.017) |

0.028* (0.017) |

0.037** (0.016) |

0.037** (0.015) |

| Activos_Col | 1.149** (0.484) |

1.259*** (0.486) |

2.730*** (0.857) |

1.835** (0.721) |

| Apalancamiento | 2.174*** (0.447) |

2.276*** (0.450) |

1.157*** (0.390) |

1.224*** (0.384) |

| Volatilidad | -0.031 (0.040) |

-0.027 (0.040) |

-0.028 (0.030) |

-0.031 (0.030) |

| Tasa_Imp | 0.031 (0.206) |

0.039 (0.207) |

-0.166 (0.154) |

-0.147 (0.154) |

| Market_to_Book | 0.044 (0.049) |

0.039 (0.049) |

-0.052 (0.050) |

-0.049 (0.048) |

| Energía | -0.949 (1.318) |

-0.840 (1.320) |

-0.728 (2.813) |

|

| Industria | -1.740*** (0.393) |

-1.690*** (0.393) |

-1.173 (1.086) |

|

| Materiales | -1.901*** (0.411) |

-1.869*** (0.411) |

-1.482 (1.149) |

|

| Productos de Consumo Frecuente | -2.433*** (0.427) |

-2.343*** (0.427) |

-2.572** (1.182) |

|

| Salud | -1.809** (0.721) |

-1.682** (0.723) |

-1.488 (2.075) |

|

| Bienes de Consumo no Frecuente | -1.888*** (0.429) |

-1.831*** (0.430) |

-1.013 (1.176) |

|

| Constante | -2.553*** (0.984) |

-7.489*** (1.705) |

||

| Observaciones | 1261 | 1261 | 1261 | 1261 |

| R2 | 0.246 | 0.257 | 0.135 | 0.146 |

| R2 Ajustada | 0.237 | 0.238 | 0.061 | 0.135 |

| Estadístico F | 25.398*** (df = 16; 1244) |

98.648*** (df = 32; 1229) |

18.162*** (df = 10; 1160) |

201.745*** (df = 16) |

Nota: ***Significancia al 1%, **Significancia al 5%, *Significancia al 10%. Entre paréntesis se reporta el error estándar.

Fuente: Elaboración de los autores usando datos anuales de la plataforma Capital IQ, datos mensuales del Banco de México y el Fondo Monetario Internacional e información de la Bolsa Mexicana de Valores.

Si le prestamos interés a los modelos más complejos, dígase modelo de EF (14) y modelo de EA (15), las variables que muestran significancia son las mismas para los dos: el promedio de la TIIE a 28 días, la tasa Libor de USA, el tamaño, la liquidez, los activos colaterales y el apalancamiento, con lo cual se puede decir que estas variables son más acertadas que las obtenidas por los modelos (12) y (13), aunque en algunos casos coinciden a la hora de explicar la estructura de deuda en las empresas mexicanas, y algo interesante a destacar es que todas ellas presentan el signo esperado a excepción de la TIIE a 28 días y la tasa Libor de USA. En este caso se está en presencia de vencimientos de la deuda más pequeños ante incrementos porcentuales de estas últimas dos variables, lo que implica que cuando las empresas se enfrentan a incrementos en las tasas de interés de referencia de sus contratos de deuda, estas tienden a endeudarse a plazos más cortos, contradiciendo la intuición financiera. El resto de las variables significativas presentan una relación positiva con la variable dependiente, como lo sugiere la literatura previa, evidenciando así, que ante incrementos en cada una de ellas, la madurez de las obligaciones de las empresas mexicanas también va en aumento, o sea, las empresas adquieren obligaciones a más largo plazo. En cuanto a los sectores de la economía y observando el modelo de EA, solo el que corresponde a “Productos de Consumo Frecuente” muestra una relación significativa con la madurez de la deuda.

Es importante señalar que al realizar la prueba “F” de Fisher y el test de endogeneidad de Hausman, con el objetivo de identificar potenciales pruebas de enogeneidad en los modelos pane para estudiar la variable dependiente se encuentra que, en el primer caso el modelo de EF es el más acertado, sin embargo, en el segundo caso los resultados dicen que los efectos específicos individuales de las empresas mexicanas no están correlacionados con las variables independientes, sugiriendo que el modelo de efectos aleatorios es el más apropiado, aceptando la hipótesis nula en el test de Hausman. En el Cuadro 5 se evidencia la significancia de las pruebas.

Cuadro 5 Prueba “F de Fisher” y prueba de endogeneidad de Hausman.

| Prueba F para contrastar los modelos OLS Pooled y Efectos Fijos |

Test de Hausman para contrastar los

modelos Efectos Fijos y Aleatorios |

| F (84, 1160) 14.607*** (0.000) |

X2(10)

12.226* (0.270) |

Nota: ***Significancia al 1%, **Significancia al 5%, *Significancia al 10%. Entre paréntesis se reporta, en el primer caso los grados de libertad y en el segundo caso el p-value, para ambas pruebas.

Fuente: Elaboración de los autores usando datos anuales de la plataforma Capital IQ, datos mensuales del Banco de México y el Fondo Monetario Internacional e información de la Bolsa Mexicana de Valores.

Al estimar el modelo Heckit, los resultados sugieren que la base de datos efectivamente estaba sesgada, presentando problemas de selección muestral, ya que como se puede observar en el Cuadro 6, la razón inversa de Mills sale significativa al 1%. Como se menciona anteriormente, este modelo detecta y corrige este problema, por tanto, los estimadores obtenidos, son insesgados y son los que se tomarán como resultado definitivo para explicar la variable dependiente. La R² ajustada muestra, que en su conjunto, las variables explicativas son capaces de predecir el vencimiento de la deuda en un 24% aproximadamente, siendo de las más altas al ser comparada con los modelos anteriores. Para el caso del tamaño de la empresa, se observa que guarda una relación fuerte y positiva con el vencimiento de la deuda, lo cual demuestra, de acuerdo con la teoría, que empresas más grandes tienden a colocar deuda a más largo plazo debido a que tienen menores costos de agencia y mayor poder de negociación.

Cuadro 6 Modelo de Selección Muestral (Heckit)

| Variable Dependiente: Venc_Deuda |

|

| TIIE_Avg | -0.137* |

| [0.081] | |

| Libor_USA | 0.148 |

| [0.098] | |

| Tamaño | 0.955*** |

| [0.074] | |

| Calidad_Emp | -0.986*** |

| [0.277] | |

| Liquidez | 0.033* |

| [0.018] | |

| Activos_Col | 1.158** |

| [0.494] | |

| Apalancamiento | 1.919*** |

| [0.471] | |

| Volatilidad | -0.039 |

| [0.041] | |

| Tasa_Imp | 0.013 |

| [0.212] | |

| Market_to_Book | 0.066 |

| [0.051] | |

| Energía | -0.929 |

| [1.353] | |

| Industria | -1.693*** |

| [0.404] | |

| Materiales | -1.627*** |

| [0.437] | |

| Productos de Consumo Frecuente | -2.327*** |

| [0.439] | |

| Salud | -1.856** |

| [0.740] | |

| Bienes de Consumo no Básico | -1.903*** |

| [0.441] | |

| Intercepto | -2.455*** |

| [1.009] | |

| Observaciones | 1273 |

| R2 | 0.249 |

| R2 Ajustada | 0.239 |

| Rho | -1.530 |

| Razón Inversa de Mills | -5.256*** [2.010] |

Nota: ***Significancia al 1%, **Significancia al 5%, *Significancia al 10%. Entre paréntesis se reporta el error estándar.

Fuente: Elaboración de los autores usando datos anuales de la plataforma Capital IQ, datos mensuales del Banco de México y el Fondo Monetario Internacional e información de la Bolsa Mexicana de Valores.

Por otra parte, la relación negativa entre la madurez de la deuda y la calidad de las empresas presenta una fuerte significancia, evidenciando así, que empresas de mayor calidad pueden emitir deuda a más corto plazo, siguiendo la correspondencia teórica planteada por Flannery (1986). En cuanto a liquidez se refiere, se prueba que, y de acuerdo con Morris (1992), empresas con mayor liquidez pueden incrementar el vencimiento de sus obligaciones, ya que los prestamistas están dispuestos a correr un mayor riesgo ante firmas con buena postura financiera y ofrecer plazos más largos, logrando así, reforzar la relación positiva y significativa entre estas dos variables. Teniendo en cuenta los activos colaterales de las empresas y observando los resultados obtenidos, se encuentra una dependencia fuerte y positiva con la variable dependiente, lo cual asienta Körner (2007), al referir que las empresas con mayor cantidad de activos colaterales son capaces de emitir deuda a más largo plazo, pues los pueden pignorar a favor de esta como garantía.

Otra variable de significativa importancia para explicar la madurez es el apalancamiento, ya que las estimaciones apuntan a que existe una relación positiva y fuerte entre ellas, mostrando que, ante incrementos en el nivel de deuda de las empresas mexicanas, el vencimiento a más largo plazo se hace más evidente y esto con el objetivo de reducir el riesgo de liquidez, manteniéndose en correspondencia con lo que plantea Diamond (1993) y Stohs y Mauer (1996). Al observar los sectores de la economía, se distingue que, en su mayoría, guardan una relación negativa y significativa con el vencimiento de la deuda corporativa, a excepción del sector energético, que no muestra significancia. Si se toma al sector de Telecomunicaciones como referencia, se puede afirmar que, con respecto a este, el pertenecer a cualquier otro sector, excluyendo al sector Energía, disminuye el vencimiento de la deuda de las empresas entre 1.7 y 2.5 años aproximadamente.

Algo interesante a comprobar en esta investigación era que entre las tasas de interés de referencia y el vencimiento de la deuda existe, no solo una fuerte relación, sino además positiva. No obstante, ocurre algo interesante. En el caso de la tasa de interés mexicana (TIIE) se encuentra evidencia estadística que afirma su correspondencia significativa con la madurez, sin embargo, muestra el signo contrario al esperado, lo cual refleja una relación inversa entre estas variables, si una sube la otra baja, o sea que ante incrementos porcentuales en la TIIE de corto plazo las empresas mexicanas tienden a acortar el vencimiento de sus obligaciones.

Por otra parte, analizando la tasa referente para las emisiones en dólares (Libor USA), se encuentra que esta variable no influye en la madurez de la deuda de las empresas mexicanas. En cuanto al resto de las variables, dígase volatilidad, tasa impositiva y razón market to book tampoco presentan significancia para explicar la variable dependiente.

6. Discusión

Los resultados alcanzados son consistentes, en gran medida, con la literatura, donde las características asociadas a la estructura fundamental de las empresas determinan la madurez de la deuda corporativa, incluso considerando una forma alternativa de medir la variable dependiente, que es donde justamente radica la originalidad de esta investigación, así como la inclusión de las tasas de interés, referente de las emisiones de deuda de las firmas mexicanas.

A pesar de haber obtenido resultados consistentes con la evidencia empírica existente, el trabajo cuenta con ciertas limitaciones. En primer lugar el hecho de trabajar con un panel desbalanceado hace que la investigación carezca de información completa, trayendo como consecuencia problemas de selección muestral en los datos, que aunque corregible, se pierde la oportunidad de aplicar otros modelos para probar la robustez de las estimaciones. Por otra parte y específicamente para el caso de México, el panel de datos que se puede obtener es corto, lo cual no permite la utilización de modelos dinámicos que sugiere la literatura, ya que al usar variables rezagadas se pierden muchas observaciones. También es importante considerar que para lograr un cálculo más preciso de la variable dependiente, es importante que todas las empresas incluyan en sus contrato el monto y el vencimiento, sin embargo en algunas ocasiones esto no sucede, por lo que los valores que se obtienen son aproximaciones del verdadero vencimiento anual de la deuda para cada una de las empresas

Dado que para la tasa de interés mexicana (TIIE) no se encuentra el signo esperado en las estimaciones, se abre una línea de investigación que puede ser cubierta en posteriores estudios. Es de gran importancia entender por qué las empresas mexicanas incrementan su vencimiento ante incrementos en la TIIE, cuando debería tener el efecto contrario. Por otra parte, también sería interesante explicar y entender a qué se debe que las empresas listadas en la bolsa mexicana tengan un comportamiento de madurez de deuda tan variado y de largo plazo, en su mayoría.

Los hallazgos que este trabajo muestra abren el espectro para que las corporaciones puedan contar con instrumentos más efectivos para lograr una mejor salud financiera, ya que, la evidencia muestra que emitir deuda a mayor o menos plazo depende, en gran medida, de la actividad de cada una de ellas y que controlando variables internas se puede lograr una economía empresarial sana.

7. Conclusiones

Con este artículo se desea proponer un enfoque diferente a las teorías que hasta la actualidad se han desarrollado para estimar el vencimiento o madurez de la deuda corporativa en cuanto a su método de cálculo se refiere. Dado que para México no se ha realizado ningún trabajo que implique analizar los determinantes que influyen en la toma de decisiones de las empresas, al conformar o establecer cómo está diseñada su estructura de capital, específicamente su deuda, se consideró interesante evaluar la incidencia de algunos de ellos, sobre la premisa de una manera distinta de cálculo para la variable dependiente, utilizando, en este caso, un promedio ponderado anual de la deuda corporativa en vez de una razón de deuda. De manera general, se consideran ciertas conclusiones interesantes dados los resultados obtenidos en la sección anterior.

Teniendo en cuenta que la investigación se realiza sobre un panel desbalanceado, donde existen datos omitidos, se aplica el Modelo de Selección de Heckman (Heckit), detectándose en los datos el problema de selección muestral, el cual queda corregido al ser usado dicho modelo. Este problema causa que los demás modelos utilizados pierdan efectividad, por lo que los resultados se enfocan en la estimaciones arrojadas por el Heckit.

En el modelo de selección muestral (Heckit), las variables que resultaron estadísticamente significativas y por tanto que explican la madurez de la deuda corporativa para las empresas listadas en la bolsa mexicana son, con una relación positiva, el tamaño, la liquidez, los activo colaterales y el apalancamiento. Este resultado sugiere que ante incrementos en las variables antes mencionadas, las empresas tienden a colocar deuda a más largo plazo, siendo esto consistente con la literatura. Por otra parte y con una relación negativa tenemos a la TIIE y la calidad de las empresas, esta última en correspondencia con la literatura previa. En este caso, los resultados sugieren que, si alguna de ellas se incrementa las empresas emitirán deuda a más corto plazo. Por último y en cuanto a los sectores de la economía se refiere, si se toma como referencia el sector de telecomunicaciones, los resultados muestran que pertenecer a cualquier otro sector, a excepción del energético que no muestra significancia, disminuye la colocación de deuda entre 1.7 y 2.5 años aproximadamente.

Por otra parte, se encuentra que la política monetaria, actuando a través de la tasa de interés (TIIE a 28 días), tiene el efecto contrario al esperado, por tanto en investigaciones posteriores se puede analizar cuáles son los factores que llevan a las empresas mexicanas a colocar deuda menor a un año ante incrementos en la tasa de interés de corto plazo. También es de gran utilidad estudiar a que se debe la heterogeneidad de la madurez de la deuda en empresas mexicanas, ya que sus vencimientos promedios van desde menos de un año hasta casi 16 años aproximadamente.

En otro orden, los factores que no muestran importancia sobre la madurez de la deuda corporativa en México son la tasa Libor en dólares, la volatilidad, la tasa efectiva de impuesto corporativo y la razón market to book, así como la dummy referida al sector energético.

En contraste con la consistencia de los resultados encontrados, el estudio presenta ciertas limitaciones. El estar trabajando con un panel desbalanceado provoca que la información necesaria no esté completa, lo cual puede traer problemas de selección muestral en los datos. A pesar de que este problema puede ser corregido, se pierde la posibilidad de aplicar otros modelos para probar la robustez de las estimaciones. Por otra parte y específicamente para el caso de México, se usa un panel de datos corto, lo cual no permite que se puedan usar modelos dinámicos que sugiere la literatura, ya que se pierden muchas observaciones al usar variables rezagadas. En cuanto a la variable dependiente se refiere, es importante considerar que para su cálculo todas las empresas deben incluir en sus contratos de deuda el monto y el vencimiento, sin embargo, esto no siempre sucede, por lo que se obtienen valores aproximados al vencimiento promedio anual real de la deuda para cada una de las empresas.

Finalmente, es importante mencionar, que el utilizar el promedio ponderado del vencimiento de la deuda como método de cálculo, permite tener una mayor claridad a la hora de tomar decisiones financieras en general, pero más específicamente de endeudamiento, pues refleja una medida de tiempo más exacta que posibilita saber el período que la deuda de la empresa tardará en vencer y en base a eso los directivos pueden contar con herramientas más sólidas para negociar sus créditos.

nueva página del texto (beta)

nueva página del texto (beta)