1.- Introducción

La crisis financiera global ha sido uno de los fenómenos económicos y financieros más trascendentales del siglo XXI, debido a su rápida transmisión y a que su magnitud, solamente, es comparable la crisis de 1929. Este importante acontecimiento tuvo su origen en agosto de 2007, a partir de los desequilibrios generados en el mercado hipotecario estadounidense con la denominada crisis subprime. Dada la importancia de la economía estadounidense y su participación como origen y destino de inversión de cartera, los efectos en su mercado de valores se transmitieron, casi de manera inmediata, hacia otros mercados de capital, afectando, tanto en el corto como en el largo plazo, su funcionamiento.

La crisis subprime alcanzó dimensiones globales a partir de octubre del año 2008, con efectos inmediatos hasta el año 2012 y remotos o secundarios hasta el año 2015, dando lugar a importantes desequilibrios, sobre todo en países desarrollados, los cuales se transmitieron y generaron crisis a nivel mundial en diversas regiones, dentro de las que destaca la Unión Europea con la crisis de la deuda soberana. Más allá de la delimitación de diversos acontecimientos y fenómenos financieros, la crisis financiera global es vista como un periodo de inestabilidad financiera, pero sobre todo bursátil, en el que se han presentado desequilibrios en diferentes regiones a nivel global con efectos paralelos y simultáneos difíciles de diferenciar entre sí, los cuales han sido transmitidos a través de shocks entre diversos mercados de capital.

En relación al periodo de estudio, de acuerdo con Mishkin (2010) la crisis subprime tuvo efectos acotados en el sistema hipotecario estadounidense de agosto del año 2007 a agosto del año 2008, volviéndose de carácter global a partir de la caída de Lehman Brothers el 15 de septiembre del año 2008. Contribuyendo a la generación de desequilibrios regionales, entre los que destaca la crisis de la deuda soberana la cual inició a finales del año 2008, que tuvo importantes efectos bursátiles de octubre del 2009 a diciembre del 2011 (Lee, Aizenman, Jinjarak y Park, 2012). Sin embargo, autores como Laeven y Valencia (2012) apuntan a que tuvo efectos inmediatos en un periodo mayor, en la primera mitad del año 2012 con la restructuración de la deuda pública de Grecia, e incluso, hasta el año 2015 con debates sobre la salida de dicho país del euro área (Zestos, 2015). No obstante y a pesar de los esfuerzos que se han realizado por delimitar los periodos de ocurrencia de los fenómenos financieros (crisis subprime y de la deuda soberana), sus efectos y transmisión por medio del canal bursátil se han presentado de manera paralela y en ocasiones simultánea, por la persistencia de algunos de estos shocks. Es por ello que, el periodo en el que se analizan los efectos de la crisis financiera global comprende de 9 agosto del año 2007 al 27 de febrero del 2015.

Las inestabilidades financieras han constituido un fenómeno que, de manera creciente, ha azotado a numerosos países y regiones del mundo, incrementando cada vez más el número de agentes implicados, debido a la profundización en los mecanismos de transmisión de crisis de un país a otro, presentándose los efectos en zonas geográficas muy lejanas al país donde inicialmente se inició el desequilibrio. Este fenómeno se encuentra inmerso en un proceso de integración y liberalización financiera, en el cual los mercados de valores han jugado un papel sumamente importante, haciendo posible la transmisión de desequilibrios a través de la actividad bursátil internacional. Así, la importancia del mercado de valores radica en su participación, no solo como espacio de interacción entre agentes que reciben y otorgan financiamiento, sino también como canal de transmisión de desequilibrios bursátiles a nivel global.

Con base en lo anterior, el presente artículo analiza la naturaleza de la volatilidad accionaria, de los principales mercados europeos y americanos, así como los cambios que dicha volatilidad experimentó a partir de los efectos de la crisis financiera global. El trabajo se encuentra estructurado de la siguiente manera: en la sección 2 se expone la literatura relacionada que ha sido desarrollada recientemente; la tercera sección describe la metodología y variables seleccionadas; la sección 4 presenta los resultados de la aplicación del modelo y su análisis; por último, la quinta sección concluye el trabajo.

2. Estudios relacionados

A medida que las crisis internacionales han sido más profundas, extensas y frecuentes, el reto de los investigadores y científicos vinculados con este tema ha sido cada vez mayor, dando lugar al desarrollo de distintas técnicas y metodologías, cada vez más refinadas y capaces de capturar mejor las características de las series. Lo anterior ha permitido obtener mayor información sobre las relaciones existentes entre ciertos mercados en un periodo de tiempo determinado, aportando información para los distintos actores, tal es el caso de gobiernos, instituciones financieras, empresas emisoras y público en general con cierta participación en las bolsas de valores (pensionados y participantes en fondos de inversión).

Los modelos GARCH han sido ampliamente utilizados para analizar el comportamiento de las series económicas y financieras debido a su capacidad de capturar las características de las series financieras, también denominadas como hechos estilizados, dentro de las que se encuentran: asimetría, leptocurtósis (colas pesadas y apuntamiento), conjuntos y persistencia en la volatilidad, memoria larga y correlaciones en los cuadrados.

Gracias a las bondades de los modelos GARCH, extensa literatura empírica ha sido desarrollada en torno a: el análisis de la volatilidad de precios de mercancías (Basher y Sadorsky, 2016; Chan y Grant 2016; Hachula y Hoffmann, 2015), la estimación de precios de productos financieros derivados (Teterin, Brooks y Enders, 2016; Badescu, Cui y Ortega, 2015; Pilbeam y Langeland, 2015), la realización de pronósticos en diversos mercados (Klein y Walther, 2015; Huh y Seong, 2015; Kourtis, Markellos y Symeonidis, 2016) y, entre muchas otras aplicaciones, el estudio del impacto de las crisis en la volatilidad de los precios (Apergis, 2015; Babalos, Caporale y Spagnolo, 2016; Kim, Kim y Lee, 2015).

De manera particular, destaca el desarrollo de Dua y Tuteja (2016), los cuales analizan el impacto de la crisis financiera global en los mercados dela Eurozona, China, Japón, India y Estados Unidos, los resultados sugieren incremento en la volatilidad en los mercados financieros de la India y Estados Unidos durante la crisis. Por otro lado, Ping, Ahmad e Ismail (2016) analizan los cambios en la volatilidad a través del tiempo entre el índice accionario estadounidense y los lingotes de oro de Malasya, también llamados KijangEmas (KE); los resultados sugieren la presencia de choques positivos y negativos, así como de efecto derrame en la volatilidad durante la crisis.

Otros autores que utilizan la aproximación GARCH para analizar el impacto de la crisis son Ismail, Abdullah y Karim (2013) los cuales analizan el impacto de la crisis en los rendimientos de los precios de los metales preciosos; Banulescu, Hansen, Huang y Matei (2014) quienes examinan los efectos de la crisis en los Fondos Cotizados (ETF por sus siglas en inglés) que emulan el índice S&P 500 y; Lim y Sek (2013) analizan el impacto del tipo de cambio y precio del petróleo en la volatilidad del índice bursátil de Malasia, en periodos de inestabilidad y calma.

Cabe señalar que la mayoría de los estudios que han analizado el impacto de la crisis financiera global, incluyen en su análisis, principalmente, países desarrollados, algunos menos analizan países en desarrollo y muy pocos de ellos integran su muestra con países desarrollados y en desarrollo de diversas regiones. Es por ello, que el presente trabajo utiliza una muestra balanceada, incorporando el análisis de países emergentes y desarrollados, pertenecientes a dos continentes: americano y europeo.

En este sentido, el estudio contribuye comprobando que la crisis financiera global impactó, de manera diferenciada, el comportamiento de los mercados de valores en América y Europa, tanto emergentes como desarrollados, incrementando su volatilidad y la asimetría en la misma. Lo anterior permite evidenciar el grado de susceptibilidad de los mercados de valores ante shocks financieros locales e internacionales, en comparación con otras bolsas.

Dadas las ventajas que ofrece la modelación GARCH, el presente artículo incorpora dicha técnica para analizar las características que presenta la volatilidad accionaria de los mercados europeos y americanos, en lo referente a si la volatilidad es un proceso estacionario, persistente, de memoria larga y asimétrico; asimismo se prueba si es que, para dichos mercados, la crisis financiera global incrementó su volatilidad y asimetría en la misma.

3. Metodología y series seleccionadas

3.1 Series seleccionadas

Las variables empleadas son los índices bursátiles en dólares, precios de cierre diarios, de los principales mercados europeos y americanos: Irlanda (ISEQ), Francia (CAC 40), Alemania (DAX), Portugal (PSI 20), Suiza (SMI), Reino Unido (FTSE 100), Grecia (Athex 20), España (IBEX), Suecia (OMX Stockholm 30), Noruega (OSEAX) e Italia (FTSE MIB), Argentina (Mer Val), México (IPC), Canadá (S&P TSX Composite), Brasil (BOVESPA), EUA (S&P's 500 Index), Chile (IPSA), Colombia (IGBC-COLCAP) y Perú (IGBVL), durante el periodo primero de enero 2003 al 27 de febrero del año 2015, al ser homologadas las series se obtienen un total de 2455 observaciones para cada serie.

Es importante mencionar que el periodo de estudio ha sido dividido en dos subperiodos, aquel previo a la crisis y en el cual se presentaron, tanto los efectos inmediatos como los secundarios y remotos de la misma. La fecha de corte fue elegida tomando en consideración los estudios previos realizados por Acharya y Richardson (2009), Cecchetti (2008)) y Taylor (2009), en los cuales se contempla que la crisis subprime y, por ende, la crisis financiera global inició el 9 de agosto del año 2007, cuando el banco francés BNP Paribas reveló importantes pérdidas no anticipadas sobre las hipotecas subprime (Greenspan, 2008) y suspendió la negociación de tres fondos por incapacidad en la valoración y liquidación de los mismos (Wu y Olson, 2015).

Con base en lo anterior, el periodo pre-crisis es aquel que contempla del 1° de enero 2003 al 08 de agosto del 2007; mientras que el periodo de crisis comprende del 09 de agosto del 2007 al 27 de febrero del 20151.

3.2 Metodología

3.2.1 GARCH simétrico

Se analiza la volatilidad y el impacto que tuvieron en la misma los efectos generados por la crisis financiera global, por medio del modelo GARCH (1,1) con dummy en la ecuación de la varianza. La incorporación de la variable dummy, permite probar si la volatilidad se incrementó durante el periodo de la crisis.

Para la modelación de los índices bursátiles en cuestión, las series son transformadas en rendimientos logarítmicos:

Una de las condiciones necesarias para la aplicación del modelo es verificar que las series no presenten raíz unitaria, es decir que sean estacionarias. Para probar que dicha condición se cumple, la prueba DickeyFuller Aumentada (ADF por sus siglas en inglés) es realizada y consiste en una regresión de la primera diferencia de las series contra las series con k rezagos:

Donde Rt es el rendimiento diario de las series, la hipótesis nula es H0: δ = 0 y H1: δ < 1. El rechazo de la hipótesis nula significa que la serie es estacionaria. Si la serie fuera no estacionaria, podría ser transformada a través de la diferenciación de la misma, para lo cual se utilizan los modelos ARMA, ARIMA y ARFIMA (López, 2004).

En cuanto a la estimación de la varianza σ2 en el modelo GARCH (Bollerslev, 1986 y Taylor, 1986), la varianza condicional no sólo está en función de los cuadrados de las perturbaciones, sino que también depende de las varianzas condicionales de periodos previos. Así la varianza condicional del modelo GARCH (p, q) se especifica de la siguiente forma:

Donde es necesario que se cumplan las siguientes condiciones, para asegurar que la varianza condicional es positiva:

Este modelo es también denominado como GARCH simétrico, ya que asume que cambios negativos tienen el mismo impacto en magnitud que los positivos. Los coeficientes βj indican que los cambios en la varianza condicional toman largo tiempo en desaparecer, es decir que hay persistencia en la volatilidad. Cuando el coeficiente de error αi presenta valores altos, significa que la volatilidad tiene una gran sensibilidad ante movimientos en el mercado. Si el valor de (α + β) es cercano y menor a la unidad, significa que un choque recibido en el tiempo t persistirá en periodos futuros;un alto valor del mismo, implicará que la serie tiene memoria larga (Joshi, 2012).

Para probar que los desequilibrios bursátiles originados a partir de la crisis financiera global impactaron la dinámica de los mercados de valores incrementando su volatilidad. Se introduce una variable dummy en la ecuación de la varianza:

La variable dummy (D) es un vector que toma valores de 0 en el periodo previo a la crisis (01/01/2003 al 08/08/2007) y valores de 1 en el periodo de crisis (09/08/2007 al 27/02/2015). Si el coeficiente de dicha variable dummy es positivo y estadísticamente significativo, indica que la crisis tuvo efectos en las series incrementando la volatilidad. Para probar el modelo se realiza la prueba ARCH-LM, si el coeficiente de la misma no es significativo la estimación es adecuada y provee buen ajuste, ya que no queda efecto ARCH en la serie, después de la estimación del modelo.

3.2.2 GARCH asimétrico-TARCH

Una vez que se modela la volatilidad y los cambios en la misma a partir de un modelo simétrico, se complementa la estimación por medio de un modelo GARCH asimétrico denominado TARCH (Auto regresivo con Heteroscedasticidad Condicional Umbral, por sus siglas en inglés). La principal característica y bondad de dicho modelo es que captura la asimetría en la volatilidad, es decir que estima de forma diferenciada los efectos provocados por los shocks positivos y negativos en la volatilidad de la serie. La ecuación de la varianza condicional para el modelo TARCH se encuentra definida de la siguiente manera:

Donde

En este modelo si εt-1 ˃ 0 los valores positivos del residuo se interpretan como buenas noticias, si εt-1 < 0 entonces los valores negativos del residuo representan malas noticias. El efecto sobre la varianza condicional genera que el impacto de las buenas noticias sea de α1 y las malas noticias tengan un efecto de

De igual forma que en la estimación GARCH simétrico, en la ecuación de la varianza condicional del modelo TARCH, también se introduce una variable dummy, pero en este caso para analizar el impacto de los efectos bursátiles de la crisis en la asimetría de la volatilidad. Al igual que en el modelo GARCH (1,1), la variable dummy (Du) es un vector que toma valores de 0 en el periodo pre-crisis y de 1 en el periodo de crisis. Si los resultados asociados a dicha variable son positivos y estadísticamente significativos, indica que la crisis incrementó la asimetría en la volatilidad, ya de por sí preexistente. La ecuación de la varianza del modelo TARCH es la siguiente:

4. Resultados

4.1 Análisis preliminar de las series

En el Gráfico 1 se muestran las series tanto en niveles (en color negro asociadas al eje vertical secundario) como en rendimientos (en color gris y medidos a través del eje vertical primario). Lo que se puede observar, a través de los rendimientos bursátiles, es la presencia de conjuntos de volatilidad e incrementos en la misma a partir del año 2007 y, sobre todo, en septiembre del 2008 cuando la crisis alcanzó dimensiones globales con la caída del banco Lehman Brothers.

Fuente: Elaboración propia con datos de Yahoo Finanzas, Economática y Bloomberg.

Gráfico 1 Índices bursátiles europeos en niveles y diferencias logarítmicas (US dólares).

En cuanto a las series en niveles, se observa que todos los índices bursátiles latinoamericanos presentaron una tendencia positiva hasta finales del tercer trimestre del 2008 y una tendencia negativa desde ese momento y hasta el primer trimestre del 2009, lo cual se podría deber a los efectos de la crisis en los mercados europeos y a los constantes ataques bursátiles sucedidos desde octubre del 2008, fenómeno conocido como "crash de octubre 2008". Dicho fenómeno financiero, pero sobre todo bursátil, se caracterizó por importantes variaciones en las bolsas de valores a nivel internacional ante recortes en las tasas de interés de referencia de las principales economías a nivel mundial; así como, por cambios en las calificaciones otorgadas de las agencias sobre los activos europeos, lo cual generó descontento y pánico entre los inversionistas de cartera.

En cuanto a las bolsas europeas, todas ellas presentaron caídas desde el cuarto trimestre del año 2007 y hasta el primer trimestre del 2009 (la mayoría en marzo de 2009). Las intensas variaciones en los mercados internacionales cesaron a partir de la estabilización de la economía estadounidense, por la constante inyección de liquidez, y de la aceptación de diversos planes de rescate y programas de ajuste en la Unión Europea.

La Tabla 1 muestra la magnitud y fecha de ocurrencia de las variaciones máximas negativas y positivas; así como, de los niveles máximos y mínimos presentados por las series. En cuanto a las variaciones máximas negativas y positivas, la mayoría de los mercados americanos presentó dichos valores durante el "crash de octubre 2008", lo cual podría ser un indicio de la transmisión de los desequilibrios de la crisis en los momentos más turbulentos de la misma.

Tabla 1 Variaciones máximas positivas y negativas y niveles máximos y mínimos de las series.

Fuente: Elaboración propia con datos de Yahoo Finanzas, Economática y Bloomberg.

Nivel máximo y mínimo: se refiere a los niveles máximos que alcanzaron los índices bursátiles y la fecha en que sucedieron. Variación máxima y mínima: son los mayores cambios al alza y a la baja en las series.

En cuanto a los niveles máximos, las fechas en las que se presentaron no coinciden entre los mercados, lo cual se podría deber a factores y circunstancias propios de cada uno de ellos. En relación a los niveles mínimos, trece de los diecinueve mercados experimentaron a finales de enero y principios de febrero del 2003, lo cual podría deberse a la tensión que existía a nivel internacional ante el conflicto bélico en Irak. Cabe destacar, que los mercados de Portugal, Grecia e Italia presentaron niveles mínimos en los meses de junio y julio del año 2012, aparentemente, lo cual podría explicarse a partir de la expectativa de los mercados por la compra de deuda italiana por parte del BCE, el triunfo del partido conservador en Grecia y la aprobación de plan económico en la UE.

Es importante mencionar que la bolsa de valores de Colombia es un caso particular, entre los mercados americanos, ya que presentó variaciones máximas, tanto negativas como positivas, en el periodo previo a la crisis lo cual, aparentemente, se debió a una devaluación del peso colombiano frente al dólar estadounidense de 14%, impactando el comportamiento del mercado de capitales.

4.2 Análisis de Correlación

Como un primer acercamiento, se analiza el cambio en la correlación entre los diversos mercados de capitales bajo análisis, entre el periodo previo y durante a la crisis; asimismo, se considera al periodo 2007-2012 como aquel en el que se presentaron los efectos inmediatos de dicho fenómeno. En la Tabla 2 se puede apreciar que todas las bolsas incrementaron su nivel de variación conjunta con respecto al resto de los países de la muestra. Destaca el caso de Colombia y Perú, cuya correlación incrementó en 121% y 86%, respectivamente. Igualmente, mercados como el argentino y estadounidense, cuya correlación se elevó en más de 50%.

Tabla 2 Análisis de correlación.

Nota: Crecimiento correlación: se refiere a la tasa de cambio de la correlación del periodo crisis, en relación al periodo pre-crisis. CorrProm (07-12): es la correlación promedio durante el periodo inmediato de la crisis (entre los años 2007-2012). Mdo mayor correlación promedio: muestra al mercado con el cual se mantuvo mayor correlación promedio en todo el periodo de estudio.

En cuanto a los niveles de correlación, durante el periodo que se presentaron los efectos inmediatos de la crisis (2007-2012), la mayor parte de los mercados tuvieron niveles cercanos al 0.7, nivel reconocido en la literatura como alto. El análisis anterior, podría revelar indicios de contagio financiero entre los mercados, especialmente, en el periodo 2007-2012, fenómeno que se define como aumento significativo del nivel de correlación entre varios mercados como consecuencia de un hecho relevante en otro u otros mercados.

Es importante mencionar que los mercados accionarios se vieron afectados durante el periodo agosto 2007- febrero 2015 por diversas circunstancias, dentro de las que destacan: los programas monetarios impulsados de octubre 2008 a octubre 2012 TARP, ZIRP y QE2, la disminución del influjo de capitales y salida de los mismos, por mayor aversión al riesgo ante la incertidumbre internacional, y menor liquidez, por la reducción de los préstamos y el endurecimiento de las condiciones crediticias en los mercados domésticos. Por otro lado, los mercados europeos se vieron particularmente afectados por la expectativa generada ante los planes de rescate en Irlanda, Portugal y Grecia y los programas de ajuste y planes de austeridad implementados en Europa.

La última columna de la Tabla 2 muestra el mercado con el cual las bolsas mantuvieron mayor nivel de correlación durante todo el periodo de análisis. Para los mercados europeos, Francia es el mercado con el cual la mayor parte de las bolsas europeas mantienen altos niveles de correlación; mientras que, los mercados latinoamericanos se encuentran mayormente correlacionados con el mercado brasileño.

Lo anterior, se podría deber al tamaño de los mercados, a la influencia política y económica que Francia ejerce en la región y a los procesos de integración bursátil en los cuales en los mercados bursátiles de Francia y Brasil se encuentran inmersos, el primero de ellos al pertenecer al mercado de valores más grande del mundo NYSE-Euronext y el segundo por las alianzas que sostiene con los mercados CME Group, Nasdaq OMX GroupInc y TSX Venture.

Igualmente, resalta el hecho de que el mercado estadounidense se correlaciona, principalmente, con el mercado mexicano, lo cual se podría deber al importante vínculo económico y comercial que guardan ambos países, influenciando el comportamiento de sus bolsas. Por otro lado, algunos factores que podrían explicar el co-moviento entre el mercado estadounidense y el resto de los países de la muestra son: la existencia de fuertes lazos financieros y de la debilidad de los sectores corporativo y bancario en países emergentes (Didier, Love y Martinez, 2011).

Del análisis de correlación se obtienen indicios de cambios en la dinámica de los índices bursátiles, sugiriendo la transmisión de los efectos de la crisis financiera global entre los mercados. Con el objetivo de saber si estos efectos impactaron el comportamiento de la volatilidad, incrementándola y haciendo mayor su asimetría, en el largo plazo se aplican los modelos GARCH y TARCH.

4.3 Modelo GARCH con dummy en la ecuación de varianza

En las Tablas 3 y 4 son presentados los estadísticos básicos de las series en el periodo pre-crisis y el periodo de la crisis, respectivamente. Del análisis preliminar de los datos, es posible concluir que la volatilidad, medida como la desviación estándar, es mayor en el periodo de crisis, excepto para el caso de Colombia, ya que en junio del 2006 se presentó una gran devaluación del peso colombiano frente al dólar estadounidense, lo que afectó de manera importante el mercado bursátil.

Tabla 3 Estadísticos básicos periodo pre-crisis 01/01/2003- 08/08/2007.

Los valores reportados son estadísticamente significativos *,** y *** al 1, 5 y 10%. Los números entre paréntesis indican el número de rezagos utilizados para la prueba ARCH.

Nota: La prueba estadística ARCH LM es el multiplicador de Lagrange usado para la detección del efecto ARCH. Bajo la hipótesis nula de no heteroscedasticidad, dicho termino se distribuye como

Tabla 4 Estadísticos básicos periodo de crisis 09/08/2007- 27/02/2015.

*Los valores entre paréntesis representan los valores de probabilidad.

En el periodo pre-crisis la distribución de los rendimientos de todas las series es sesgada de manera negativa, excepto para algunos mercados como el francés, alemán, inglés, italiano, suizo, chileno, mexicano y peruano, en los cuales su distribución tomó un sesgo positivo. Los valores referentes a la curtósis, sugieren que la distribución de las series en el periodo pre crisis y crisis, es de carácter leptocúrtico, es decir, presentan alta concentración en los valores centrales (apuntamiento) y registran colas pesadas.

En cuanto al rendimiento medio de las series, sufrió una importante disminución en el periodo de crisis, en referencia al periodo previo, llegando en algunos casos a ser incluso negativo, lo cual significa que hubo pérdidas para los inversionistas que mantuvieron posición en dichos mercados (Chile, Canadá, Portugal, Noruega, Irlanda, Brasil, España, Italia, Reino Unido, Grecia y Francia). En cuanto a la probabilidad reportada del estadístico JarqueBera en las Tablas 3 y 4, permite el rechazo de la hipótesis de distribución normal al 1% de significancia.

Los resultados de la prueba ARCH LM indican la presencia de efecto ARCH, para todas y cada una de las series bajo estudio, ya que la probabilidad asociada a los mismos es menor a 0.1, en el periodo previo a la crisis y menor a 0.01 en el periodo de crisis. Dado que el modelo GARCH es apto para la modelación de series leptocúrticas, heteroscedásticas y asimétricas. Este modelo permite describir y analizar el comportamiento de los datos presentados.

4.4 Resultados del modelo GARCH con dummy en la varianza

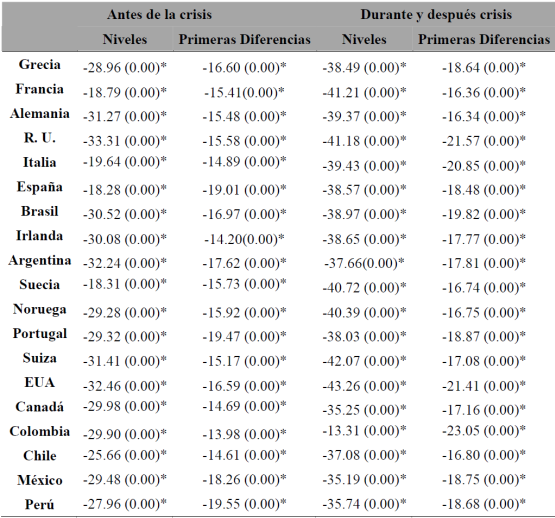

Una vez que se analizaron los estadísticos básicos de las series y se probó la pertinencia de los modelos GARCH para su análisis, se realiza la prueba de raíces unitarias para todas las series en el periodo pre crisis y crisis. Los resultados de la prueba DickeyFuller Aumentada se reportan en la Tabla 5 y sugieren el rechazo de la hipótesis nula de presencia de raíz unitaria, es decir se comprueba la estacionaridad de las series financieras bajo estudio, condición necesaria para la estimación del modelo.

Tabla 5 Pruebas de raíces unitarias para los rendimientos diarios bursátiles.

El valor crítico de MacKinnon al nivel de significancia del 1% es -3.44. Entre paréntesis se encuentran los valores de probabilidad asociados a los estadísticos.

Probada la condición de estacionaridad, se estima el modelo GARCH por medio del logaritmo de optimización Marquardt, utilizando como criterio para la elección de modelo óptimo el método de máxima verosimilitud. Derivado del análisis de máxima verosimilitud y con base en los resultados del modelo, fue elegido el GARCH (1,1), ya que el resto de los modelos presenta coeficientes negativos α1 y β1 para toda i ≠ 0, o no significativos al menos al 90% de confianza. Los resultados del modelo GARCH (1,1) se encuentran en la Tabla 6.

Tabla 6 Coeficientes de los modelos GARCH periodo 01/01/2003- 27/02/2015.

*valores entre paréntesis representan las probabilidades.

El modelo GARCH es probado a partir del estadístico ARCH-LM, el cual presenta valores de probabilidad mayores al 0.05, lo cual indica ausencia del efecto ARCH después de la modelación, comprobando que la estimación es adecuada y provee buen ajuste. Los resultados de la estimación indican que todos los parámetros son positivos y estadísticamente significativos, con una probabilidad menor a 0.05.

Igualmente, se denota que el proceso ARCH es de carácter estacionario, es decir que la varianza no crece de forma indefinida, ya que en la suma α1 + β1 tiene un resultado muy cercano e inferior a la unidad. Igualmente, los coeficientes del modelo GARCH que se encuentran en la Tabla 6 sugieren que existe persistencia en la volatilidad, es decir, la volatilidad no decae rápidamente, sino que tiende a permanecer y su efecto se desvanece poco a poco, ya que el coeficiente de retardo de la varianza condicional β1 es mayor que el coeficiente de error α1.

Los coeficientes de las variables dummy introducidas en la ecuación de la varianza (Dummy) son positivas y son significativas estadísticamente al 95% de confianza, para la mayoría de los mercados, excepto para el caso de Colombia, Canadá y Brasil, que sus coeficientes son negativos, y para los mercados de México, Canadá y Brasil, que sus coeficientes no son estadísticamente significativos. Lo anterior sugiere que en todos los mercados europeos y en Argentina, Perú, Chile y Estados Unidos la volatilidad se incrementó a partir de los efectos de la crisis financiera global, por lo cual, dichos mercados se encuentran mayormente integrados a la dinámica económica y, sobre todo, financiera internacional.

A partir de dicha información y dada la naturaleza de las series financieras, especialmente en lo referente a la asimetría en la volatilidad, se aplica un modelo TARCH para el análisis de las series financieras bajo estudio, con el propósito de probar asimetría en la volatilidad y cambios en la misma a partir de la crisis financiera.

4.6 Modelo TARCH con dummy en la ecuación de varianza

A lo largo de la literatura empírica se ha acopiado evidencia de asimetría en la volatilidad de las series bursátiles y financieras. Con el objetivo de probar que los impactos o noticias negativas tienen mayor efecto en la volatilidad de los índices latinoamericanos que las noticias positivas de la misma magnitud, se aplica un modelo TARCH que permita capturar dicho efecto. Dentro del modelo se introduce una variable dummy en la ecuación de la varianza condicional, para saber si la asimetría en las series ha aumentado a partir de los efectos de la crisis. Los resultados de la estimación del modelo se encuentran en la Tabla 7.

Tabla 7 Coeficientes de los modelos TARCH periodo 01/01/2003- 27/02/2015.

*valores entre paréntesis representan las probabilidades.

En la Tabla 7 se observa que el termino de apalancamiento (γ) representado por RESID<0 ARCH (1), es en todos los casos positivo y estadísticamente significativo, lo cual refuerza el supuesto de que los impactos negativos tienen mayor efecto sobre la volatilidad que los impactos positivos de la misma magnitud. Las noticias buenas tienen un impacto de α1, mientras las malas noticias tienen un impacto α1 + γ, es decir, su impacto es mayor que el de las buenas noticias en todos los mercados financieros aquí analizados. En este sentido, los mercados con mayor asimetría en su volatilidad son el canadiense, peruano, irlandés, griego y noruego, mientras que los mercados que presentan menor asimetría son los de Chile, Argentina, Portugal, Estados Unidos y Colombia. En general, se aporta evidencia de que todos los mercados analizados reportan asimetría en su volatilidad, siendo las malas noticias o impactos negativos los que producen mayores efectos en la volatilidad, en relación a las buenas noticias.

Los resultados reportados sobre la variable dummy indican que la crisis financiera ha incrementado la magnitud del efecto apalancamiento en los mercados financieros de Perú, Grecia, Francia, Alemania, Reino Unido, Italia, España, Irlanda, Argentina y Portugal, la mayoría de ellos europeos y parte de la zona euro. En lo que respecta a los mercados de Colombia, Chile, México, EUA, Canadá, Brasil, Suecia, Noruega y Suiza, el efecto asimetría no incrementó, a raíz de los efectos de la crisis, ya que los coeficientes asociados a la variable dummy presentaron signos negativos o probabilidad mayor a 5%, siendo no significativos estadísticamente.

Por su parte, los valores del estadístico ARCH- LM con un rezago son no significativos estadísticamente, ya que la probabilidad asociada es mayor al 0.05, rechazando la presencia de efecto ARCH después de la aplicación del modelo, lo cual sugiere que los modelos son adecuados y que proveen buen ajuste.

Los resultados obtenidos a partir de los modelos GARCH simétricos y asimétricos tienen graves implicaciones económicas y financieras para los países latinoamericanos, ya que el incremento en la volatilidad y persistencia en la misma, se traducen a los mercados en mayor riesgo sobre los rendimientos de una acción o conjunto de acciones en el largo plazo.

Al aumentar el riesgo los capitales se retiran o piden mayor rendimiento para su permanencia, restringiendo y encareciendo el financiamiento, a través de uno de los principales canales, el bursátil. El encarecimiento y restricción del financiamiento tiene graves implicaciones para las empresas productivas ya que impacta sus costos, competitividad y actividad, afectando variables macro como la inversión, producción y consumo, impactando en un segundo momento a la actividad económica real.

En cuanto a la asimetría, significa que cuando hay caídas en las bolsas de valores se presenta mayor variación sobre los rendimientos, es decir mayor riesgo, impactando las expectativas de los inversionistas e incrementando su aversión a invertir, sobre todo en mercados en desarrollo.

5. Conclusiones

La presente investigación analiza el impacto de la crisis financiera global en la dinámica de los mercados accionarios más importantes del continente americano y europeo. La metodología empleada para lograr dicho objetivo es la modelación GARCH simétrica y asimétrica con la incorporación de variable dummy en la ecuación de varianza.

Como primer acercamiento, el análisis de correlación aporta indicios sobre cambios en la dinámica de los índices bursátiles en el periodo en el cual se presentan los efectos de la crisis financiera global. Para comprobar si los efectos de la crisis impactaron la dinámica de la volatilidad accionaria, se modelan las series a partir de modelos GARCH simétricos, aportando evidencia de que las series siguen un proceso ARCH estacionario y que presentan persistencia en su volatilidad. Los resultados de la variable dummy, sugieren que en la mayoría de los mercados bursátiles se incrementó la volatilidad durante el periodo de la crisis.

Los resultados de la modelación GARCH asimétrica sugieren que las series son de carácter asimétrico, las noticias positivas tienen menor impacto que las negativas de la misma magnitud. Igualmente, se apunta a que los mercados de valores europeos fueron aquellos con mayor impacto de la crisis financiera global en su comportamiento, ya que la asimetría se incrementó de manera importante en las series a partir de dicha crisis.

Los resultados reportados en el presente estudio tienen aportan información importante para los inversionistas de cartera, para las empresas que cotizan en dichos mercados y para las autoridades económicas, ya que pueden coadyuvar a una mejor toma de decisiones en cuanto a la relación riesgo-rendimiento y su impacto en la construcción de portafolios internacionales.

Con base en la importancia del tema, la investigación en torno a la volatilidad de los mercados de capital debe seguir desarrollándose. Dentro de las líneas futuras de investigación se podrían realizar estudios en los que se conformen portafolios de inversión por sectores, permitiendo mostrar que, además de un incremento en la volatilidad de los índices y en su asimetría, existen ciertas industrias que se encuentran más afectadas. Alternativamente, se pueden analizar los factores que explican el co-movimiento entre el mercado americano y los países emergentes latinoamericanos y/o europeos.

nueva página del texto (beta)

nueva página del texto (beta)