Servicios Personalizados

Revista

Articulo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Accesos

Accesos

Links relacionados

-

Similares en

SciELO

Similares en

SciELO

Compartir

Papeles de población

versión On-line ISSN 2448-7147versión impresa ISSN 1405-7425

Pap. poblac vol.19 no.76 Toluca abr./jun. 2013

Impactos distributivos sobre los hogares de la reforma fiscal 2010 en México*

Distributive impacts on households of the 2010 tax reform in Mexico

Carlos Absalón y Carlos M. Urzúa

Benemérita Universidad Autónoma de Puebla/ Tecnológico de Monterrey

Recibido el 9 de julio de 2012

Aprobado el 22 de marzo de 2013.

Resumen

El trabajo analiza los impactos en la distribución del ingreso y la progresividad de la reforma fiscal de 2010 en México, empleando para ello modelos de microsimulación del ISR y del IVA, y los resultados se comparan con el estado que guardaban los hogares bajo el esquema fiscal 2008. Se observa que el esquema tributario aprobado para 2010, considerando tanto la estructura de impuestos directos como los indirectos, tiene una relativa tendencia a la progresividad, la cual supera al esquema vigente en 2008. Sin embargo, resulta evidente que la progresividad se basa fundamentalmente en la estructura de los impuestos directos (ISR), ya que los impuestos indirectos (IVA e IEPS) resultaron particularmente regresivos.

Palabras clave: Incidencia fiscal, progresividad, redistribución, impuestos, microdatos, modelos de microsimulación.

Abstract

The paper analyzes the impacts on income distribution and the progressivity of the tax reform of 2010 in Mexico, employing microsimulation models of income tax and VAT, and the results are compared with the state that kept the home under the tax scheme 2008. It notes that the tax scheme approved for 2010, considering both the structure of direct and indirect taxes, has a relative tendency to progressivity, which exceeds the 2008 scheme. However, it is clear that progressivity is mainly based on the structure of direct taxes (income tax) and indirect taxes (vat and IEPS) were particularly regressive.

Key words: Tax incidence, progressivity, redistribution, taxes, microdata, microsimulation models.

Introducción

Cuando se revisan detalladamente los sistemas tributarios de la mayoría de los países de América Latina, se puede distinguir que éstos tienen un menú de gravámenes similar al de muchos países industrializados. Pese a ello, los gobiernos de la región, han emprendido reformas constantes en estos sistemas, motivados por la necesidad de encontrar esquemas de recaudación y redistribución, más eficientes y equitativos. Sin embargo, estas reformas están sujetas a vaivenes políticos de tipo coyuntural y condiciones de naturaleza no económica que generalmente afectan los niveles de bienestar de los hogares. México no se ha mantenido al margen de esta dinámica, si no que por el contrario, las autoridades hacendarias han realizado intentos por implementar una reforma fiscal integral desde hace ya largos años. A principios de la década de 1960, el gobierno mexicano le encargó a Nicholas Kaldor que se encargase de elaborar una propuesta de reforma integral de la ley de impuesto sobre la renta, la cual al ser presentada terminaría siendo vetada por el sector privado. A partir de ahí, muchos otros han sido los intentos de reformas fiscales, difiriendo en la magnitud y orientación de las mismas. No obstante, el único cambio importante aprobado que se ha tenido fue en 1980, cuando una serie de impuestos sobre las ventas en los niveles estatales y federal fueron reemplazados por el impuesto al valor agregado que hoy se tiene.

Aún cuando la necesidad de emprender una reforma fiscal esta asociada a la búsqueda de esquemas tributarios que permitan una mejor distribución del ingreso y contribuyan a la erradicación de la pobreza; en México un aspecto de gran influencia lo representa la necesidad de acabar con la baja carga fiscal y la ineficiencia recaudatoria, que lo han colocado en términos de los ingresos tributarios; debajo de por lo menos una docena de países de América Latina.1 Ejemplo de ello, es que sin contar los ingresos del petróleo (que constituyen alrededor de ocho por ciento del PIB en 2011), los ingresos fiscales anuales del gobierno se han mantenido en un monto cercano a 10 por ciento del producto interno durante mucho tiempo.

En relación con lo anterior, el presente documento pretende contribuir al debate que existe actualmente sobre esta problemática, analizando los impactos de la reforma fiscal 2010 sobre los hogares mexicanos; tanto en materia de los ingresos recaudados como en la distribución del ingreso y la progresividad. Para ello se emplean los modelos de microsimulación del impuesto sobre la renta de las personas físicas (ISR) y del impuesto al valor agregado (IVA), desarrollados como parte del Proyecto Fiscalidad para el Desarrollo Incluyente (FDI) auspiciado por el Programa de las Naciones Unidas para el Desarrollo, la Dirección Regional para América Latina y el Caribe y el Centro Internacional de Investigaciones para el Desarrollo de Canadá. Estos modelos, en materia de impuestos directos, consideran cambios en los esquemas del ISR y en las contribuciones obligatorias a la seguridad social, mientras que por el lado de los impuestos indirectos incorporan las modificaciones en el IVA y en las tasas del impuesto especial sobre productos y servicios (IEPS).

Con este propósito el trabajo se desarrolla en siete partes: en el segundo apartado se destacan los principales rasgos del sistema impositivo de nuestro país. En la tercera sección se discuten los motivos que dieron origen a la mencionada reforma, destacando principalmente la presencia del déficit presupuestario del gobierno mexicano durante 2009, originado por la reducción de los ingresos petroleros ante la caída de los precios internacionales del hidrocarburo y la disminución de la plataforma de producción. En el cuarto apartado se presentan los principales elementos de la propuesta de reforma fiscal 2010 presentadas por la SHCP y se indican cuáles fueron las medidas que finalmente se aprobaron por los miembros del Congreso tendientes a subsanar el desequilibrio señalado. En la quinta parte, se describen los principales aspectos metodológicos de los modelos de simulación del ISR y del impuesto al valor agregado (IVA), el cual incluye al IEPS. En la sexta sección se evalúan los efectos distributivos y de recaudación asociados a la reforma fiscal aprobada para 2010 comparándose con la situación que se tenía bajo el esquema fiscal vigente en 2008. En la última sección se presentan las conclusiones.

El sistema tributario en México

Uno de los rasgos más significativos del sistema tributario mexicano lo constituye la fuerte dependencia de los ingresos del gobierno con respecto a los ingresos petroleros. Este pobre desempeño recaudatorio es evidente si se le compara con la evolución que al respecto han seguido los países de la Organización Económica para la Cooperación y el Desarrollo (OCDE). Para el conjunto de países de la OCDE, la recaudación tributaria equivale en promedio a 24.7 por ciento del PIB, mientras que en México se recauda, incluidos los ingresos petroleros, únicamente 17.5 por ciento. Si la comparación se realiza con países de ingreso similar o con países de América Latina, se notará que la recaudación es significativamente menor: Polonia tiene un PIB per cápita de 16 mil dólares y recauda 20.1 por ciento del producto interno bruto (PIB), en tanto que Chile y Argentina cobran el 22.1 y el 20.3 por ciento del PIB por concepto de ingresos tributarios (CEFP, 2010). Existen otros rasgos que muestran la desfavorable evolución de los ingresos tributarios en nuestro país. En 1980, estos ingresos constituían aproximadamente 12.4 por ciento del PIB en México y ya desde entonces representaban un monto menor al de la mayoría de los países de la OCDE, con excepción de Turquía y España. De 1980 a 2007, el monto promedio de la OCDE se incrementó en 3.4 puntos porcentuales y los países antes mencionados incrementaron sus ingresos en el periodo en 13.3 y 7.4 puntos porcentuales respectivamente. Sin embargo, México apenas incrementó su recaudación en 2.5 puntos porcentuales, teniendo ahora el nivel más bajo de todo el grupo.

En materia del IVA, en 2009 su cobro entre los países de la OCDE representó en promedio 6.4 del PIB. Para el periodo 1980-2008, la recaudación por este concepto aumentó en promedio en todo el grupo, pero resaltan los casos de México, Polonia y Portugal pues son los países que más incrementaron su recaudación por concepto de este impuesto como proporción del PIB. A pesar de ello, México se encuentra por debajo del promedio de la OCDE, pues sólo recauda 3.7 por ciento del PIB y es el tercer país con la menor recaudación como porcentaje del PIB, sólo por arriba de Japón y Canadá. En términos de los impuestos sobre los ingresos de las personas, para 2009 los países de la OCDE recaudaban en promedio 9.4 por ciento del PIB, aun cuando el rango de montos era muy amplio: en Turquía se recaudaba cuatro por ciento del PIB, mientras que en Dinamarca se recaudaba 25.1 por ciento. México se encuentra muy por abajo del promedio pues recaudó entre 2.1 y 2.6 por ciento del PIB, lo cual podría ser explicado parcialmente por el tamaño relativamente grande del sector informal en nuestro país.

Aun cuando la recaudación de los impuestos al ingreso y al valor agregado como proporción del PIB se mantiene en niveles muy bajos, como proporción de los ingresos del gobierno federal éstos constituyen una parte bastante significativa. Sin perder de vista que generalmente, cuando se reportan los ingresos fiscales totales en nuestro país, éstos incluyen la estimación de los ingresos recaudados por los gobiernos estatales y locales además de las contribuciones de seguridad social; si se revisan únicamente los ingresos tributarios del gobierno federal, se destaca el hecho de que poco más de 90 por ciento de éstos, estén conformados por el ISR, el IVA y el IEPS, como se muestra en el Cuadro 1.

Muchos factores explican la baja carga fiscal de México. Un factor crónico es la elevada evasión fiscal por parte de las personas físicas y morales en México, comparada con otros países. Otro factor son los tratamientos de excepción y los regímenes especiales integrados al sistema tributario, los cuales han generado una importante pérdida en la recaudación. Otro más es la ineficiencia administrativa por parte de las autoridades fiscales en los tres niveles de gobierno. A lo anterior habría que agregar la elevada tasa de informalidad en la economía, que incide de manera negativa sobre la base tributaria del ISR. Finalmente, un último factor es la existencia de créditos al salario en vez de transferencias sociales que compensen a las clases trabajadoras de menores ingresos.

El origen de la reforma fiscal: el desequilibrio financiero presupuestal

La justificación de las medidas que forman parte de la propuesta fiscal 2010 se encuentra fundamentalmente en el desequilibrio financiero que enfrentó el gobierno mexicano durante 2009. Durante este año, el Gobierno Federal obtuvo ingresos ordinarios por alrededor de dos mil miles de millones de pesos (mmp de aquí en adelante), cifra que comparada con la obtenida un año antes significó una contracción de 6.4 por ciento en términos reales. Sin embargo, existieron elementos que motivaron la aparición de este desequilibrio, entre los que destaca la reducción de los ingresos petroleros, debido principalmente a la caída en lo recaudado por concepto de Derechos a los Hidrocarburos del orden de los 212 mmp, producto de la reducción en el precio internacional del hidrocarburo y a una disminución en la plataforma de producción de aproximadamente 122 mil barriles diarios. El segundo elemento fue la disminución de 64 mmp por conceptos de la recaudación del ISR, del impuesto empresarial a tasa única (IETU) y el impuesto sobre depósitos en efectivo (IDE). Del mismo modo, la recaudación por concepto del IVA disminuyó en un monto de 83 mmp. En total se tuvo una reducción en los ingresos tributarios no petroleros de 136 mmp.

Por lo anterior y a fin de cumplir con el balance presupuestal que establece la Ley Federal de Presupuesto y Responsabilidad Hacendaria, durante 2009 se determinó hacer uso de 343 mmp por concepto de ingresos no recurrentes tales como las coberturas petroleras que aseguraban el precio del barril en 70 dólares, los recursos del Fondo de Estabilización de los Ingresos Petroleros, el remanente de operación de Banxico durante el año 2008 y otros aprovechamientos provenientes de operaciones no recurrentes. Además, se redujo el gasto público en 85 mmp, ajustándose el gasto corriente en 66 mmp y el gasto de bienes muebles e inmuebles y obra pública en otros 19 mmp.

Para 2010, se preveía la continuidad de esta situación, manteniéndose la caída en la producción petrolera lo que aunado a la desaparición de las coberturas en el precio tenderían a reducir aun más los ingresos petroleros. Además, en un contexto internacional de crisis, era de esperarse que la recesión en la actividad económica conllevase un nivel de recaudación tributaria relativamente bajo. En consecuencia, se estimó que el desequilibrio fiscal en 2010 fuera del orden aproximado de los 300 mmp.

En este sentido, es posible cuestionar la efectividad que podría tener una reforma tributaria en este contexto en particular. El principal argumento al respecto es que el gobierno se equivoca al considerar que el principal problema que se enfrenta en México es fiscal y que por ello resulta apremiante corregir el desequilibrio financiero de los próximos años mediante programas de ajuste en gastos e impuestos. Por el contrario, se concibe al desequilibrio fiscal como resultado de la crisis que se vive y no una causa de la misma, de manera que para hacerle frente, algunos autores proponen un aumento significativo en el gasto público, reducciones en los impuestos y una ampliación del déficit presupuestario que vaya más allá de 1.9 por ciento del PIB aprobado en el paquete fiscal 2009 e incluso superior a 2.1 por ciento efectivamente registrado al cierre del año.

Al margen de este tipo de discusión, resulta más que evidente la necesidad de una reforma tributaria que garantice la sustentabilidad a largo plazo de las finanzas públicas, promueva la distribución equitativa del ingreso, disminuya los niveles de pobreza y desigualdad y contribuya a mayores niveles de productividad y crecimiento económico.

La reforma fiscal 2010

La propuesta inicial de reforma tributaria 2010 presentada por la Secretaría de Hacienda y Crédito Pública (SHCP), buscaba establecer una base sólida de ingresos públicos que disminuyera la dependencia de la renta petrolera y compensara su caída. En ella se contemplaban modificaciones en los principales tributos que integran el sistema impositivo, así como la creación de la Contribución para el Combate a la Pobreza (SHCP, 2009). Las propuestas se sustentaban en los siguientes principios:

1. Proteger la inversión y la generación de empleo.

2. Que el incremento en recaudación provenga primordialmente de los grupos con mayores ingresos.

3. Reducir la evasión fiscal.

4. Las medidas asociadas al consumo se aplican contribuir con mayores recursos para el combate de la pobreza y mejorar el acceso a servicios de salud.

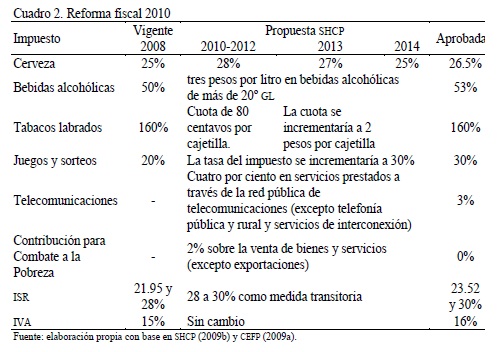

Con la introducción de la Contribución para el Combate a la Pobreza se pretendía que todos los ciudadanos contribuyeran proporcional y equitativamente a generar los ingresos públicos. La tasa de la contribución sería de dos por ciento y se aplicaría de forma general, gravando las ventas de todos los bienes y servicios. Se consideraba además que no implicaría carga administrativa adicional ya que la facturación de esta contribución sería equivalente a la que actualmente llevan los contribuyentes. Los ingresos generados por la contribución permitirían aumentar el presupuesto de los programas de combate a la pobreza. Pese a todos estos argumentos, la posición partidista de los representantes encargados de su aprobación en el Congreso de la Unión, definieron los rasgos de la reforma fiscal para 2010, la cual es resumida en los Cuadros 2 y 3.

En materia del ISR, se incrementó la tasa a empresas del régimen general. De 2010 a 2012, la tasa será de 30 por ciento; para disminuir en 2013 a 29 por ciento y a partir de 2014, retornar a su nivel actual de 28 por ciento. Adicionalmente, se incrementó a 21 por ciento, la tasa aplicada a empresas de régimen simplificado, mientras que en el caso de las personas físicas, se ajustaron los rangos de las tarifas de ISR, incrementando la tasa máxima a 30 por ciento. En términos del IETU, se eliminó la opción de acreditar contra el ISR, el crédito fiscal generado por el exceso de deducciones sobre ingresos.

Con relación al IVA, se incrementó la tasa general del impuesto de 15 a 16 por ciento, y en zona fronteriza del 10 al 11 por ciento, manteniéndose la tasa del cero por ciento aplicado a los alimentos y medicinas. Las reformas al IEPS, incluyeron un gravamen de tres por ciento sobre los servicios de telecomunicaciones, excepto en los servicios de telefonía pública. Se incrementó la tasa a la enajenación de cerveza a 26.5 por ciento durante 2010-2012 y a 26 por ciento en 2013, mientras que en 2014 se regresará al nivel actual. En las bebidas alcohólicas mayores a 20 grados gl; la tasa se incrementó a 53 por ciento para el periodo 2010-2012 y se contempla que se incremente a 52 por ciento en 2013, para regresar al nivel actual en 2014. Para los tabacos y cigarros, en 2010 se estableció una cuota adicional de 0.04 pesos por cigarro enajenado o importado, aumentando a 0.06 pesos en 2011, a 0.08 pesos para 2012 y a 0.10 pesos a partir de 2013. Se incrementó a 30 por ciento, la tasa a los juegos y sorteos.

Aspectos metodológicos de los modelos de microsimulación

La estructura común de los modelos de microsimulación (MMS) empleados en el análisis de las políticas públicas redistributivas se compone de tres elementos básicos: I) un conjunto de microdatos con las características económicas y sociodemográficas de una muestra representativa de individuos u hogares; II) las reglas de la política a simular, mismas que representan la restricción presupuestaria que enfrentan los agentes económicos y III) el modelo teórico que muestre el tipo de comportamiento que adoptan los individuos ante los cambios en la política. Generalmente, los MMS difieren esencialmente con respecto a esta última dimensión y su taxonomía básica se establece en función de si los cambios en el comportamiento se incluyen o no en el análisis; la dimensión temporal de estas respuestas y el enfoque de equilibrio adoptado (Bourguignon y Spadaro, 2006).

Dentro de este esquema, los MMS aritméticos se limitan a aplicar los cambios en la restricción presupuestaria que los hogares enfrentan a causa de las reformas en la política redistributiva, pero sin considerar alguna variación adicional en los ingresos de mercado y/o en su composición demográfica. Con base exclusivamente en estos ingresos y en las características sociodemográficas del hogar, se calcula el ingreso disponible y/o los pagos netos de impuestos y demás compromisos fiscales, dadas las reglas vigentes en materia de la política que se analiza. La simplicidad de estos modelos los hacen bastantes atractivos a la mayoría de usuarios, sin embargo, se debe considerar que el cálculo de los impuestos y beneficios en la mayoría de los países, requiere de un gran número de líneas de código de programación y el conocimiento detallado de los esquemas tributarios que se analizan.

A continuación, se describen los aspectos metodológicos de los MMS del impuesto sobre la renta de las personas físicas (ISR-PF) y del IVA, el cual incluye al impuesto especial sobre producción y servicios (IEPS); los cuales fueron implementados como parte del proyecto Fiscalidad para el Desarrollo Incluyente (FDI), auspiciado por el Programa de las Naciones Unidas para el Desarrollo (PNUD) y el International Development Research Centre (IDRC). En ambos casos, se trata de MMS aritméticos, estáticos, desarrollados bajo un marco de análisis de equilibrio parcial y cuentan con la ventaja adicional de haber sido programados en Excel, lo que garantiza un código informático simple y de libre acceso para cualquier usuario.2

Los datos empleados en este trabajo se obtuvieron de la Encuesta Nacional de Ingresos y Gastos de los Hogares (ENIGH) 2008, la cual presenta información detallada del nivel y la estructura de los ingresos y los gastos de los hogares en México. En el caso particular de la ENIGH 2008, proporciona información sobre las características ocupacionales y sociodemográficas de los miembros de los hogares; así como también las características de las viviendas y la infraestructura con la que están equipadas. Esta encuesta contiene información detallada sobre 78 posibles fuentes de ingresos, mientras que por el lado de los gastos cubre más de 660 bienes y servicios. La ENIGH 2008 es representativa tanto a nivel nacional, como para los ámbitos rural y urbano; además desglosa la información para los hogares clasificados según los cinco estratos de marginación del Consejo Nacional de Población (CONAPO).

El simulador del impuesto sobre la renta de las personas físicas

Este MMS, mediante un ejercicio de "ingeniería a la inversa", estima la suma de los ingresos brutos de los trabajadores a partir de los ingresos netos reportados en la ENIGH 2008.3 Los pagos del impuesto y las contribuciones a la seguridad social, se deducen de los ingresos brutos y se calcula la distribución de la recaudación y las tasas efectivas pagadas por los hogares para cada decil de ingreso, acorde con la LISR del mismo año. El simulador permite además modificar las tasas del ISR y comparar los cambios en la recaudación y las tasas efectivas. Para ello, se consideran los siguientes supuestos:

1. Las principales instituciones de seguridad social en México son el Instituto Mexicano del Seguro Social (IMSS), para los trabajadores en el sector privado, y el Instituto de Seguridad y Servicios Sociales de los Trabajadores del Estado (ISSSTE) para los trabajadores del sector público.

2. Existen otros sistemas de seguridad social a nivel federal, como el prestado por la Secretaria de la Defensa Nacional (SEDENA) o Petróleos Mexicanos (PEMEX), así como algunos más a nivel estatal (principalmente en el caso de las universidades públicas).

3. Se consideran trabajadores formales aquellos que reciben como prestación en el empleo principal o secundario servicios médicos del IMSS, ISSSTE, PEMEX, del ejército o la marina. Se supone además, que éstos cumplen con la totalidad de sus obligaciones fiscales.

4. Si los trabajadores tienen servicios médicos estatales, de PEMEX, del ejército o de la marina, se les aplica el régimen de contribuciones del ISSSTE.

5. Sólo se toman en cuenta las contribuciones obligatorias a la seguridad social por parte del trabajador y se calculan con base en su ingreso bruto.

6. Los trabajadores formales reciben por lo menos un salario mínimo, por lo que se imputó un salario mínimo bruto (vigente para el Distrito Federal) por tipo de régimen (IMSS o ISSSTE) en los casos en que el ingreso neto fuera menor a éste.

7. Son ingresos gravables, los provenientes del empleo principal y/o del secundario.

8. La incidencia del impuesto recae en su totalidad en el trabajador.

El simulador se presenta en un archivo Excel llamado Simulador ISR, el cual contiene cuatro hojas de trabajo: Presentación, Datos, Simulador y Resultados. El usuario accede a la hoja Presentación, en donde se muestran las tablas que contienen la estructura de tasas del ISR por niveles de ingreso y el subsidio al empleo. En estos cuadros se pueden modificar tanto el límite superior de los ingresos como las tasas del ISR y/o el monto del subsidio otorgado, para posteriormente ejecutar el simulador y hacer los cálculos pertinentes.

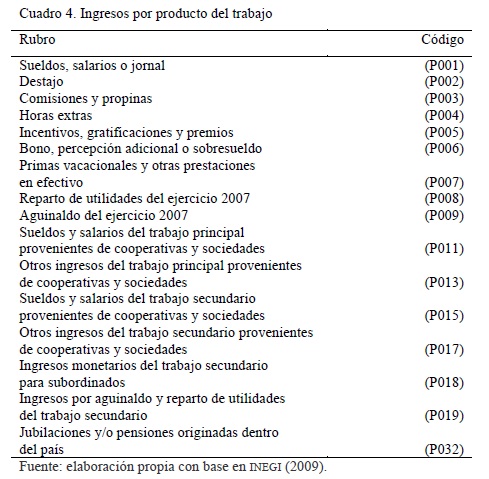

La base de datos con la información de los hogares y sus integrantes se presenta en la hoja Datos. En particular, de la ENIGH 2008 se utilizan los archivos ingresos, que muestra los ingresos y percepciones de cada integrante de los hogares y población, que presenta las características socio-demográficas de los integrantes del hogar. Para calcular el ISR, se utilizan los ingresos por producto del trabajo desagregados para cada individuo los cuales se muestran en el Cuadro 4 (entre paréntesis se indica el código empleado en la ENIGH 2008):

En la hoja de trabajo Simulador, se presentan una serie de tablas que muestran la manera cómo se calcularon los ingresos brutos, los subsidios, así como los impuestos y cuotas a la seguridad social pagadas por cada hogar. La Tabla 1 presenta información de todos los miembros del hogar o de los hogares presentes al interior de cada vivienda, y se obtuvo de la combinación de los datos de las bases INGRESOS y POBLACIÓN.

En esta tabla, se debe considerar lo siguiente: Factor hace referencia al factor de expansión de la muestra, Estrato indica el tamaño de la localidad donde se ubica la vivienda: uno para localidades de 100 mil habitantes o más, dos para localidades de 15 mil a 99 999 habitantes, tres para localidades de 2 500 a 14 999 habitantes y cuatro para localidades menores a 2 500 habitantes; Folio es una combinación de los identificadores de vivienda y hogar:

Los dos primeros dígitos indican la entidad, el tercero a la decena de levantamiento y los tres siguientes son consecutivos. El último valor identifica al hogar: 0 si es el hogar principal, si es mayor que 0 a los hogares secundarios; decena hace referencia a la decena de levantamiento de la encuesta y se emplea para calcular los ingresos mensuales, decil indica el decil de ingresos al que pertenece el hogar; las referencias bajo los rubros IMSS, ISSSTE y PEMEX/defensa con valor de 1, indican a los miembros de cada hogar que recibe el servicio médico respectivo como prestación en el trabajo y permite identificar si está en el sector formal de la economía. Finalmente, las cantidades que aparecen bajo los distintos rubros de ingreso indican los ingresos monetarios de cada individuo en el periodo de referencia. Todos estos datos acerca de la inscripción a las instituciones de seguridad social y los ingresos trimestrales del trabajo, se resumen para los individuos de cada hogar en la Tabla 2. De aquí se obtienen los ingresos mensuales producto del trabajo que se presentan en la Tabla 3, para lo cual se dividió cada ingreso por el factor asociado a la decena de levantamiento de la encuesta: 2.99178 si decena es igual a 1; 3.02465 si decena es igual a 2, 3, 4, 8, o 9; y 3.00821 si decena es igual a 5, 6 o 7.

En la Tabla 4, los ingresos mensuales se agruparon en ingresos por salarios, (P001 +P002 +P003 + P006 + P011 + P015); ingresos con exenciones (P004 + P005 + P007 + P008 + P009 + P0019 + P032); y otros ingresos (P013 + P017 + P018). La Tabla 5 muestra los ingresos mensuales gravados según la Ley del impuesto sobre la renta (LISR) 2008: se gravó 50 por ciento de las horas extras si son iguales o menores a cinco días de salario mínimo. Están exentos del ISR hasta 30 días de salario mínimo de aguinaldo así como por incentivos y gratificaciones; hasta 15 días de salario mínimo tanto por concepto de primas vacacionales como por reparto de utilidades; además de las jubilaciones o pensiones hasta por un monto de nueve salarios mínimos mensuales. Con esta información, se calcula el ingreso mensual neto y el ingreso mensual gravado por individuo que se muestran en la Tabla 6. El ingreso mensual neto es la suma de los ingresos producto del trabajo. El Ingreso mensual gravado es la suma de los ingresos por salario, los ingresos gravados según la LISR y los otros ingresos. En la Tabla 7, se anualizan los ingresos anteriores y se calcula el monto de la exención según la LISR. A los trabajadores afiliados al IMSS o ISSSTE, se les imputó un salario bruto anual de 22 661 9404 y 21 481 4264 pesos, respectivamente, en los casos en que su salario fuese menor a este monto.

Ybruto = Yneto+ ISR + SS

En este punto, es importante explicar cómo se calculó el ingreso gravable (bruto), el subsidio, el monto del impuesto y las cuotas a la seguridad social. Dados los ingresos netos percibidos por cada individuo al interior de los hogares, Yneto, el correspondiente ingreso bruto, Ybruto, tiene que satisfacer la identidad definida como:

Ybruto = Ygravado + Yexcento

en donde ISR y SS son el impuesto sobre la renta y las contribuciones a la seguridad social pagadas por el trabajador, respectivamente. Por su parte, el ingreso neto, Yneto, es la suma del ingreso gravado, Ygravado, y el monto del ingreso exento,Yexcento, de la forma:

ISR = CI + ty(Y gravable -LY) - SU

El ISR de cada trabajador se calculó a su vez mediante la expresión: en donde es la cuota fija del ISR; es la tasa de ISR; es el ingreso gravable, es el límite inferior para cada nivel de ingreso definido en la LISR y es la cuota fija de subsidio al empleo. Por otra parte, las contribuciones a la seguridad social, ss, son definidas bajo el supuesto de que el ingreso exento en términos del ISR es igual al ingreso exento en materia de estas contribuciones. De esta manera se tiene:

SS = CS + ts *Y gravable

siendo y la cuota fija de seguridad social y la tasa de seguridad social aplicada por nivel de ingreso, respectivamente. Realizando las sustituciones pertinentes, se obtiene:

Adicionalmente, se unificaron los criterios para calcular el ISR, el crédito al salario y las dos reglas para las contribuciones a la seguridad social (IMSS e ISSSTE). Se obtuvieron una tabla conjunta de cobro para ISR y cuotas con 19 diferentes niveles de ingreso para los trabajadores del IMSS (Tabla 9) y otra tabla conjunta con 18 niveles de ingreso para los trabajadores del ISSSTE (Tabla 10). El cálculo de las cuotas fijas que conforman las contribuciones a la seguridad social, así como también los límites mínimo y máximo de ingreso bruto (Yb) expresados en salarios mínimos diarios (SMD) para su aplicación, se pueden resumir en las reglas de cálculo que se muestra en el Cuadro 5.

Con estas expresiones, se calculó para todos los individuos de cada hogar, el ingreso gravable (bruto) (Tabla 8), el monto del impuesto (Tabla 11) y las cuotas a la seguridad social (Tabla 12). Finalmente, los ingresos gravables se ajustaron mediante el factor de Altimir para corregir las discrepancias entre el enfoque microeconómico de las encuestas de hogares y el enfoque macroeconómico del Sistema de Cuentas Nacionales (SCN).4

Para ello, se tomó el factor de ajuste de los ingresos del trabajo calculado por la SHCP con base en la enihg 2006 y se actualizó con la inflación reportada por el Banxico entre los meses de diciembre de 2006 y agosto de 2008 (fecha del levantamiento de la encuesta). Los rubros ajustados y agregados a nivel de hogar se muestran en la Tabla 13 del simulador.

En las Tablas 14 y 17, se presentan los montos del impuesto y las cuotas a la seguridad social calculados bajo las condiciones del escenario propuesto por el usuario. Obsérvese que al modificar el límite superior de los diferentes niveles de ingreso, las tasas del ISR y/o el monto del subsidio al empleo, las tablas conjuntas de cobro para ISR y cuotas de IMSS e ISSSTE también cambian, presentándose ahora como las Tablas 15 y 16, respectivamente. En la Tabla 18 se presentan los ingresos gravados y bruto (que no cambian con relación al año base) y los nuevos montos del impuesto sobre la renta y las cuotas a la seguridad social por hogar ajustadas por el factor de Altimir y multiplicados por su respectivo factor de expansión.

Finalmente, en la hoja de trabajo Resultados, se presentan para los 29 468 hogares de la ENIGH 2008, los montos estimados del ingreso gravado y bruto, además del monto del ISR y de las cuotas a la seguridad social, ajustados al SCN y calculados tanto para la LISR 2008 como para el escenario alternativo que haya sido propuesto por el usuario.

El simulador del impuesto al valor agregado (IVA-IEPS)

Este MMS calcula el impacto de los cambios en las tasas del IVA e IEPS en materia de: I) la recaudación total pagada por los hogares, II) el pago promedio mensual y III) la proporción media del impuesto en el gasto total de los hogares; bajo el supuesto implícito de que los consumidores no modifican su comportamiento ante cambios en cualquiera de estos rubros. Para ello, se considera el esquema de este impuesto aplicado en México, tal como se establece en la LIVA 2008, en la cual, como se mencionó anteriormente, se grava a los bienes y servicios con una estructura de tasas diferenciadas: tasa cero, exentos, una tasa fronteriza de 10 por ciento y una tasa general para el resto del país de 15 por ciento. Es importante destacar, como lo señala la SHCP (2010b), que la carga del IVA e IEPS es reflejo de la distribución del ingreso, ya que el monto más significativo de la recaudación proviene de los deciles de ingresos más altos. Este patrón se repite en términos del gasto en bienes y servicios exentos, de manera que el subsidio de este régimen representa una disposición regresiva que favorece a la población de más altos ingresos. Por ello, al momento de evaluar las modificaciones en la LIVA, se debe poner especial atención, no tanto a los cambios en el monto recaudado, como con los efectos redistributivos asociados a esta medida.

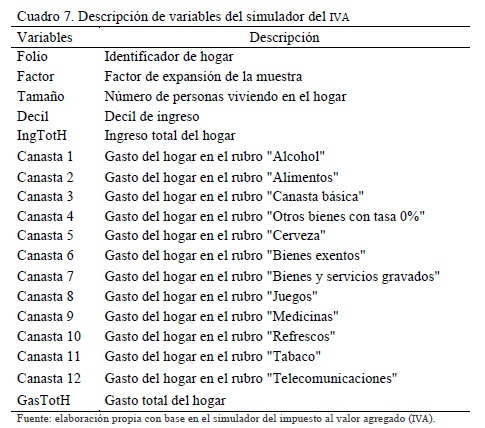

Al abrir el archivo Simulador IVA, se tienen tres hojas de trabajo: Presentación, Datos, Simulador y Resultados. Cuando el usuario accede a la hoja de inicio Presentación, encuentra las tasas del IVA e IEPS vigentes para el año de 2008, así como la descripción de las variables empleadas en el proceso de simulación y que se presentan en los Cuadros 6 y 7.

os bienes y servicios fueron agrupados en doce canastas, de acuerdo a la tasa impositiva bajo la cual son gravados y/o que además formaban parte de la propuesta de reforma a la LIVA 2008. Estas canastas son las siguientes: I) alcohol, II) alimentos, III) canasta básica, IV) otros bienes con tasa cero, V) cerveza, VI) bienes exentos, VII) bienes y servicios gravados, VIII) juegos, IX) medicinas, X) refrescos, XI) tabaco y XII) telecomunicaciones. Por otra parte, Folio es el identificador del hogar, Factor es el factor de expansión de la muestra, Tamaño y Decil indican el número de personas viviendo en el hogar y el decil de ingreso al que pertenece, mientras que IngTotH y GasTotH, indican el ingreso y el gasto totales del hogar respectivo. En esta misma hoja de trabajo es posible crear una amplia variedad de escenarios alternativos a la Ley del Impuesto al Valor Agregado (LIVA) 2008. Para ello, se deben indicar para cada cesta de bienes, cuáles son las tasas del IVA e IEPS que se proponen como reforma a la LIVA 2008. Después, se deberá hacer clic en el botón "iniciar simulación".

En la hoja de trabajo Datos, se presentan las bases de datos relativas a los gastos del hogar. De la ENIGH 2008 se utilizan las bases gastodiario, gastoeduca y gastos y se calcularon los gastos por hogar en cada una de las 12 canastas de bienes que se han descrito anteriormente. Es importante señalar, que estos gastos incluyen el pago tanto del IVA como del IEPS (en los casos en que estos aplican). De esta manera, el simulador descuenta el monto pagado por estos conceptos y obtiene el gasto sin impuestos para cada una de las distintas canastas de bienes, a los cuales se les aplica las tasas propuestas en los escenarios a simular.

En la hoja de trabajo Simulador, se presentan una serie de tablas que muestran la manera cómo se calculan el IVA e IEPS pagados por cada hogar, tanto para la LIVA 2008 como en el escenario alternativo que se esté simulando. En la primera de las tablas se presenta información para un hogar en particular, de todos los gastos realizados (incluidos los impuestos) en cada una de las distintas canastas de bienes. En la segunda tabla, se agrupa la información anterior y se indican las tablas del IVA e IEPS que bajo la ley 2008 se aplicaron en cada caso. Con esta información se calcula el factor de descuento que permite obtener el gasto sin impuestos por cada rubro, el cual se muestra en la tercera tabla. En la última tabla, se calcula entonces la recaudación que por cada canasta de bienes se obtendría bajo el esquema propuesto por el usuario, para lo cual se le aplica al gasto sin impuestos las tasas que aplicarían en el escenario alternativo que se están simulando. Se estima además el monto total recaudado por concepto de IVA e IEPS y el porcentaje que esta recaudación representa en el gasto total del hogar.

Finalmente, en la hoja de trabajo Resultados, se presentan estos mismos resultados para los 29 468 hogares de la ENIGH 2008, ajustados al SCN y calculados para el escenario propuesto por el usuario. La relativamente poca información en la descripción metodológica de este modelo, se debe a que simular los cambios en el IVA es más simple que simular los cambios en el ISR. Además, los cálculos se realizan a través de una macro, la cual puede revisarse, pulsando la opción progamador del menú principal y seleccionando la opción macros, para posteriormente elegir la opción IVA-IEPS.

Efectos distributivos de la reforma fiscal 2010

Los efectos de la reforma del ISR

Con la finalidad de analizar los efectos de la reforma a la LISR para el año 2010, se presentan en primer lugar la situación que se tenía con la ley vigente en 2008. Se comienza simulando las tasas del ISR 2008 para obtener las estimaciones del ingreso gravado declarado o imputado; del ingreso bruto, así como de los montos pagados del impuesto sobre la renta y de las cuotas a la seguridad social para los hogares. Es importante recordar aquí, que la distribución obtenida para los distintos deciles de ingreso al aplicar la simulación de este esquema fiscal, no considera la carga del ISR empresarial, sino únicamente el ISR que aplica a las personas físicas. Esto significa que sólo se muestra la incidencia del impuesto sobre el ingreso de los individuos al interior de los hogares que presentan algún tipo de remuneración bajo el concepto de sueldos y salarios.

En la simulación se emplearon los ingresos por tales conceptos, los cuales fueron ajustados por el factor de Altimir, a fin de corregir el subreporte que presenta este tipo de encuestas con relación a los ingresos declarados en el Sistema de Cuentas Nacionales (SCN). Se distinguió además a los trabajadores que forman parte de la economía formal, mediante la identificación de los miembros de los hogares que cuentan con algún tipo de seguridad social producto del trabajo. Este último aspecto es importante, porque hará que la suma del ingreso gravado, el impuesto pagado y las contribuciones a la seguridad social no coincidan con el monto total del ingreso bruto. Los resultados obtenidos para cada decil de ingreso, se muestran de manera detallada en el Cuadro 8.

En los resultados obtenidos, se destaca el hecho de que los individuos que integran las familias de los primeros cuatro deciles de ingreso presentan un pago negativo por concepto del ISR, lo cual se debe básicamente a la manera como opera el esquema de subsidios sobre el ingreso disponible a niveles relativamente bajos. Se puede notar además, que el monto de lo pagado por concepto de las cuotas a la seguridad social es relativamente pequeño para los dos primeros deciles de ingreso, pero que representan una cantidad significativamente mayor para los deciles más altos (nótese por ejemplo que el monto del último decil representa 170 veces el monto pagado por el primero).

Por otra parte, la distribución del pago del ISR por deciles de ingreso da una idea aproximada de la equidad de este impuesto. En el Cuadro 9, se destaca cómo los tres últimos deciles tienen tasas efectivas de 4.7, 7.4 y 12.1 por ciento medidas en relación con el ingreso bruto. Además, es notable que el incremento en la tasa es mayor cuando se pasa del noveno al décimo decil que en cualquiera de los deciles anteriores, lo que implica una mayor progresividad en los últimos niveles de ingreso. Se observa también, que los últimos tres deciles soportan la mayor carga del impuesto, pues en conjunto realizan 93.9 por ciento de las contribuciones al pago de este impuesto. Del mismo modo, la contribución a la recaudación por concepto de las cuotas de la seguridad social presenta un patrón semejante a la distribución del impuesto.

En relación con la relativamente estrecha base de contribuyentes sobre la cual descansa el monto de la recaudación del ISR y las cuotas a la seguridad social es importante destacar dos hechos: Primero, la alta carga impositiva en los últimos deciles se explica en buena medida por la aguda concentración del ingreso y la existencia de un sector informal cuyo tamaño es particularmente importante en el caso de México. Segundo, la aplicación del subsidio al empleo genera una reducción importante en la recaudación, pues como se puede observar, ésta comienza a partir del quinto decil. Por ello, la discusión de una reforma de mayor alcance en el caso del ISR debe contemplar si es factible ampliar la base contribuyente para incluir a los trabajadores del sector informal, dado el probable efecto negativo que generaría en los ingresos tributarios, la existencia del subsidio al empleo que opera bajo el actual esquema.

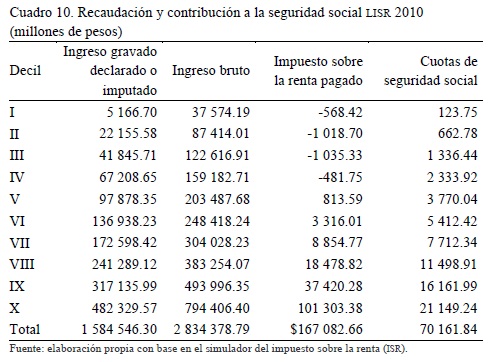

Contra los resultados anteriores es posible simular y comparar los efectos de la reforma fiscal aprobada para 2010 (LISR, 2010). Para ello se supone que esta nueva ley se aplica sobre las mismas familias (cuyo ingreso bruto no cambia) y que además todas las condiciones de la economía permanecen inalteradas. Al simular esta reforma se considera que los únicos cambios existentes han sido las tasas que aplican para los tres últimos intervalos de ingreso, pasando de 19.94, 21.95 y 28 por ciento a 21.36, 23.52 y 30 por ciento respectivamente, así como el ajuste correspondiente en los límites superiores de ingresos para cada rango. Por su parte, el monto de las cuotas a la seguridad social y los niveles de subsidio al salario se mantienen sin cambio. Los resultados de este ejercicio se presentan en el Cuadro 10. Se muestra que los montos de los ingresos gravados, los ingresos brutos y las cuotas a la seguridad social para los hogares de cada decil no tienen ninguna variación. Sin embargo, en materia del ISR, el monto de lo recaudado se estaría incrementando en 6 651.8 millones (equivalente a 4.1 por ciento), al pasar de 160 430.90 millones bajo la LISR 2008 a 167 082.66 millones en el esquema aprobado como ley para 2010. Nuevamente, las familias de los primeros cuatro deciles de ingresos presentan un pago negativo por concepto de ISR producto de los subsidios recibidos en un monto similar a lo que se pagaba bajo el régimen de la LISR 2008 (lo cual es resultado de que los montos de las cuotas a la seguridad social y los subsidios permanecen inalterados).

De nueva cuenta, los tres últimos deciles de ingresos soportan la mayor carga del impuesto con 94.1 por ciento del pago total, que representa 0.2 puntos porcentuales más en la contribución al ISR respecto a 2008. Además la incidencia del impuesto es ahora mayor aunque en un monto menor a uno por ciento en los hogares de los tres últimos deciles de ingresos, como se observa en el Cuadro 11.

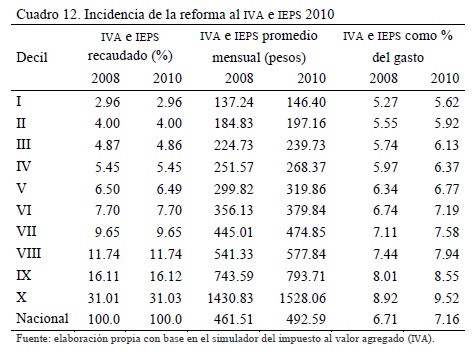

En esta sección, usando del Simulador del IVA, se analizan los efectos de LIVA 2010, mediante la cual se amplió la tasa general del IVA a 16 por ciento, manteniendo los bienes exentos y gravados con tasa cero. Además se incrementaron las tasas del IEPS a 53 por ciento en el caso del alcohol, a 26.5 por ciento para la cerveza, a 30 por ciento en el caso de los juegos y sorteos y aunque se mantuvo la tasa del 160 por ciento para el tabaco, se estableció una cuota adicional de 0.04 pesos por cigarrillo. En este caso, se calcula la proporción que paga cada decil de la recaudación total del IVA en los hogares, el pago promedio mensual y el promedio de la proporción que éste representa del gasto total de cada hogar. Los resultados para la propuesta aprobada para 2010 se presentan a continuación en el Cuadro 12.

La tasa efectiva promedio del IVA e IEPS como porcentaje del gasto es de 6.71 por ciento en el esquema 2008 y se incrementa a 7.16 por ciento bajo la ley del 2010. Se puede observar también cierta progresividad en ambos esquemas, tal como lo estaría indicando el hecho de que esta tasa sea cada vez mayor para cada decil de ingreso. En el esquema 2008, comienza en 5.27 para el decil más bajo, en tanto que para el decil más alto es de 8.92 por ciento. Con la reforma 2010, la tasa efectiva inicia ahora en 5.62 y termina en 9.52 por ciento, manteniendo un incremento porcentual casi constante para los diferentes grupos de ingreso.

Nótese que la recaudación del IVA e IEPS bajo ambos esquemas, muestra una menor concentración que en el caso del ISR. Vargas (2010) señala que si bien el pago de los impuestos está relacionado con el nivel de renta, en el caso del IVA e IEPS el factor determinante de los mismos es el nivel de gasto, el cual presenta patrones más suavizados entre los distintos grupos de ingresos generando disparidades menos agudas entre deciles. Pese a ello, nuevamente son los tres últimos deciles quienes realizan la mayor contribución en el pago total de los mismos (58.9 por ciento). Por otra parte, aun cuando la distribución porcentual de impuestos pagados presenta una variación casi nula entre 2008 y 2010, el gasto mensual promedio por hogar incrementaría en 30.5 pesos aproximadamente, representando una ampliación en la recaudación de 6.6 por ciento al pasar de 461.51 a 492.59 pesos.

Se distinguen, sin embargo, algunos efectos redistributivos negativos en la reforma a la LIVA 2010, que pueden incluso superar los efectos positivos que se obtendrían en términos de los ingresos recaudados. Nótese por ejemplo que aun cuando el aumento en el gasto por concepto de IVA sería mucho mayor en términos absolutos para los hogares con ingresos más altos, en términos relativos la carga sería casi similar para los hogares más pobres. En el decil de ingresos más bajo habría un incremento en el gasto de 9.16 pesos lo que equivale a una variación aproximada de 0.4 por ciento como proporción de su gasto, mientras que para el decil de ingresos más alto, el incremento sería de 97.23 pesos equivalente a 0.6 por ciento.

Este resultado se aproxima al que presenta el CEFP quienes encuentran que en general, los hogares en situación de pobreza pagan como proporción de su ingreso neto una proporción mucho mayor que los hogares no pobres (CEFP, 2009b). Sin embargo, también es cierto que este resultado es sólo el efecto inicial, ya que no se estaría considerando el efecto distributivo del gasto público generado por la contribución de los hogares.

Efectos sobre la distribución del ingreso

Además de los efectos que la reforma 2010 tiene en términos de la incidencia y la recaudación tributaria sobre los hogares, es posible evaluar también los cambios en la distribución del ingreso asociados a las reformas planteadas en materia de impuestos directos e indirectos. El Cuadro 13 muestra la participación de los ingresos antes y después de impuestos para cada uno de los deciles de ingreso, bajo los diferentes esquemas fiscales analizados.

En ambos casos se observa que la participación de los impuestos es menor a la participación de los ingresos en los primeros ocho grupos, lo que podría indicar cierta tendencia progresiva en dichos esquemas. Esta relativa progresividad se aprecia también si se compara la participación de los ingresos antes de impuestos y después de impuestos directos. Nuevamente, en los primeros ochos deciles se aprecia una mayor participación del ingreso después de impuestos directos que la observada para los ingresos antes de impuestos. Lo anterior sólo confirma el hecho de que son los hogares de los dos últimos deciles quienes constituyen la proporción más importante de la base contribuyente de los impuestos directos.

De la misma manera, al comparar la participación de los ingresos después de impuestos directos con el ingreso después de impuestos totales, se notan los efectos marginales regresivos que los impuestos indirectos generan. En el esquema 2008, los deciles I y X disminuyen su participación en esta última categoría de ingreso; sin embargo, para los deciles IV al VII se incrementa. Este mismo efecto se tiene para el esquema fiscal 2010, aunque de menor magnitud. Ahora, la participación del ingreso menos impuestos totales, se incrementa en los deciles VI al VIII, en tanto que para el decil X disminuye. Sin embargo, para los deciles más bajos no existe ningún cambio favorable. Esto parece indicar la nula progresividad que los impuestos indirectos tienen sobre el ingreso y que se refleja en el valor de los índices que miden los efectos redistributivos y progresivos de manera específica.

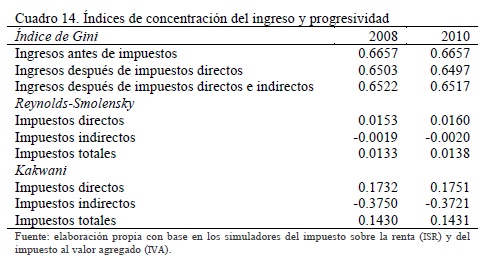

Efectos redistributivos y progresividad de la reforma fiscal

A continuación, se presenta una estimación de los efectos sobre el bienestar de los hogares bajo los dos esquemas tributarios. En primer lugar se estimó el índice de Gini para tres categorías de ingresos: I) antes de impuestos, II) después de impuestos directos y III) después de impuestos totales. Esto permite distinguir los efectos redistributivos que cada tipo de impuestos tiene bajo cada esquema tributario. Además, se calculó el índice de Reynolds-Smolensky que cuantifica estos efectos redistributivos, permitiendo conocer la proporción en que la distribución del ingreso mejora con la aplicación de cada tipo de impuestos en cada escenario. Finalmente, se obtuvo el índice de Kakwani, que mide la progresividad de cada impuesto.5 Estos índices se presentan en el Cuadro 14.

Los valores del índice de Gini, indican que los esquemas tributarios de forma agregada, tienen un papel distributivo positivo en proporciones muy similares.

En ambos casos, el valor del índice se reduce al estimarse para el caso de los ingresos antes de los impuestos y posteriores a estos. Se destaca que la reforma fiscal aprobada para 2010, aunque ligero, tiene un mejor efecto redistributivo que el esquema vigente en 2008. Este efecto redistributivo positivo, es confirmado por los valores calculados del índice de Reynolds-Smolensky. Obsérvese cómo bajo el esquema fiscal 2010 la distribución del ingreso mejora en 1.38 por ciento. Finalmente, al revisar el valor calculado del índice de Kakwani, se puede ver nuevamente que el esquema fiscal aprobado para 2010 es un poco más progresivo que el esquema vigente en 2008, pues aunque ambos generan valores positivos, el índice es mayor en el primero de los casos (0.1431).

Por otra parte, cuando se realiza el análisis por tipo de impuesto, se matizan un poco los resultados obtenidos anteriormente, aunque sin contradecirlos: en primer lugar, se puede observar la importancia que en términos redistributivos tienen los impuestos directos. Bajo los esquemas 2008 y 2010, el valor del índice de Gini se reduce cuando se estima con los ingresos después del pago de estos impuestos, aun cuando el efecto redistributivo no sea el mismo. Nuevamente, los valores del índice Reynolds-Smolensky confirman el resultado anterior. Bajo el esquema aprobado para 2010, los impuestos directos mejoran la distribución del ingreso 1.6 por ciento contra 1.53 por ciento del esquema 2008. De igual forma, el índice de Kakwani obtenido para el esquema 2010 (0.1751) indica que también en términos de la progresividad, esta propuesta mejora en relación con la situación que se tenía en 2008. Este hecho confirma el resultado obtenido anteriormente en el sentido de que si bien, bajo ambos esquemas existe un incremento en la participación de los ingresos después de impuestos directos para los primeros ochos deciles, el resultado es más significativo bajo el esquema fiscal 2010.

En el caso de los impuestos indirectos, los resultados indican regresividad en los dos esquemas. El índice de Gini, aunque menor al obtenido para el ingreso antes de impuestos, aumenta ligeramente en relación con el índice calculado para los ingresos después de impuestos directos. Por su parte, el valor del índice de Reynolds-Smolensky, indica que bajo la reforma 2010 aprobada, la estructura del IVA e IEPS, contribuye a aumentar la desigualdad en un 0.20 por ciento y supera los efectos negativos que se obtiene bajo el esquema 2008 (0.19 por ciento). Del mismo modo, el valor del índice de Kakwani (-0.3721) corrobora la alta regresividad de este esquema, aunque en menor medida a lo que prevalecía en 2008.

Conclusiones

En el presente trabajo se pudo observar que el esquema tributario aprobado para 2010, considerando tanto la estructura de impuestos directos como los indirectos, tiene una relativa tendencia a la progresividad, la cual supera al esquema vigente en 2008. Sin embargo, resulta evidente que esta progresividad se basa fundamentalmente en la estructura de los impuestos directos (ISR), ya que los impuestos indirectos (IVA e IEPS) resultaron particularmente regresivos.

En términos de los resultados obtenidos para la reforma de la LISR 2010, se pudo notar una aguda concentración de las contribuciones a la recaudación del ISR y las cuotas de la seguridad social en los últimos deciles. Las familias de los primeros deciles presentan contribuciones negativas debido al esquema de subsidio al salario y es a partir del quinto decil que las contribuciones se hacen positivas. Se observa también que más de 90 por ciento de la recaudación de ISR proviene de los últimos tres deciles de ingresos. La reducida base de contribuyentes en que descansa el grueso de la recaudación se explica tanto por la aguda concentración del ingreso, como por el del sector informal. Además, la aplicación del subsidio al empleo genera una reducción importante en la recaudación. Por ello, la discusión de una reforma de mayor alcance en el caso del ISR debe contemplar si es factible ampliar la base contribuyente para incluir a los trabajadores del sector informal, dado el probable efecto negativo que generaría en los ingresos tributarios la existencia del subsidio al empleo que opera bajo el actual esquema.

En relación con la reforma de la LIVA, se destaca particularmente que la recaudación del IVA e IEPS bajo los esquemas 2008 y 2010, muestra una menor concentración que en el caso del ISR, aun cuando son los últimos deciles quienes realizan la mayor contribución en el pago total de los mismos. Se distinguen además algunos efectos redistributivos negativos en la reforma a la LIVA 2010, que pueden incluso superar los beneficios que se obtendrían en términos de los ingresos recaudados. Se pudo notar que aun cuando el aumento en el gasto por concepto de IVA sería mucho mayor en términos absolutos para los hogares con ingresos más altos, en términos relativos la carga sería casi similar para los hogares más pobres. Sin embargo, también es cierto que este resultado es sólo el efecto inicial, ya que no se estaría considerando el efecto distributivo del gasto público generado por la contribución de los hogares.

Es evidente que, tanto si se amplía la tasa general y se mantienen los bienes exentos y gravados con tasa cero, estas medidas tienen apenas un efecto marginal en la maximización del bienestar social, ya que si bien contribuyen a la reducción del déficit fiscal, generalmente vienen acompañadas de efectos regresivos en materia distributiva, sobre todo si es que no se acompañan con estrategias compensatorias en materia de gasto público.

Por lo anterior, es necesario plantear entonces cuáles serían las condiciones que garantizaran un sistema tributario eficiente, sobre todo en términos de los objetivos redistributivos que generalmente se le asignan a los impuestos. Una línea de discusión lo puede constituir la factibilidad de sustituir a los impuestos por una política de transferencias tanto monetarias como en especie, en el propósito de mejorar la distribución del ingreso. Otro aspecto a considerar, sería evaluar una modificación de largo alcance, que incluya la corrección o virtual desaparición de los esquemas más regresivos, en aras de ampliar la recaudación por la vía de los impuestos progresivos.

La discusión de una reforma fiscal integral seria y bien fundamentada, que vaya más allá de las meras coyunturas políticas, debe contemplar sin lugar a dudas, la eliminación de los tratamientos de excepción y los regímenes especiales integrados al sistema tributario, los cuales como se vio, han generado una importante pérdida en la recaudación. De igual forma, se debe tratar de acabar con los altos niveles de evasión e incumplimiento de las obligaciones fiscales, para los cual será necesario hacer más efectivos los procedimientos administrativos por parte de las autoridades hacendarias. De garantizarse una mayor eficiencia recaudatoria, la disponibilidad de fondos permitiría implementar esquemas de transferencias sociales, los cuales permitirían redistribuir mejor el ingreso por la vía de más y mejores servicios educativos, de salud y demás programas asistenciales.

Bibliografía

ABSALÓN, Carlos y Carlos M. URZÚA, 2011, "The Mexican tax-benefit system" en Luis Felipe LÓPEZ-CALVA y Carlos M. URZÚA en Sistemas de impuestos y prestaciones en América Latina, Benemérita Universidad Autónoma de Puebla (BUAP), International Development Research Centre (IDRC), Instituto Tecnológico y de Estudios Superiores de Monterrey (ITESM), Programa de Naciones Unidas para el Desarrollo (PNUD), Puebla. [ Links ]

BOURGUIGNON, Francois y Amedeo SPADARO, 2006, "Microsimulation as a tool for evaluating redistribution policies", en Journal of Economic Inequality, vol. 4. [ Links ]

CEFP, 2009, Aspectos relevantes del paquete económico, 2010, Centro de Estudios de las Finanzas Públicas, Honorable Cámara de Diputados, LX Legislatura, Distrito Federal, México. [ Links ]

CEFP, 2009, Análisis de incidencia de la iniciativa de Ley de la Contribución para el Combate a la Pobreza. Nota Informativa del Centro de Estudios de las Finanzas Públicas, Honorable Cámara de Diputados, LX Legislatura, Distrito Federal, México. [ Links ]

CEFP, 2010, Diagnóstico del Sistema Fiscal Mexicano, en Centro de Estudios de las Finanzas Públicas, Honorable Cámara de Diputados, LX Legislatura, Distrito Federal, México. [ Links ]

CETRÁNGOLO, Óscar, 2011, "Desafíos para mejorar solvencia y equidad de los sistemas tributarios latinoamericanos", Presentación en PowerPoint, Economic Commission for Latin America and the caribbean (ECLAC), Buenos Aires, Argentina. [ Links ]

DUCLOS, Jean-Yves and Abdelkrim ARAAR, 2006, Poverty and equity: Measurement, policy and estimation with dad, Springer/Kluwer and en International Development Research Centre (IDRC). [ Links ]

INEGI, 2009, Encuesta Nacional de Ingresos y Gastos de los Hogares, 2008, Instituto Nacional de Estadística, Geografía e Informática. Aguascalientes. [ Links ]

KAKWANI, N.C., 1977, "Applications of Lorenz curves in economic analysis", en Econometrica, vol. 45. [ Links ]

LAMBERT, Peter J., 2001, The distribution and redistribution of income, (3erd. edition), Manchester University Press, Manchester. [ Links ]

LEYVA-PARRA, Gerardo, 2004, El ajuste del ingreso de la ENIGH con la Contabilidad Nacional y la medición de la pobreza en México, en Serie Documentos de Investigación 19, Secretaria de Desarrollo Social, México. [ Links ]

LÓPEZ-CALVA, Luis Felipe y Carlos M. URZÚA, 2011, Sistemas de impuestos y prestaciones en América Latina, Benemérita Universidad Autónoma de Puebla (BUAP), International Development Research Centre (IDRC), Instituto Tecnológico y de Estudios Superiores de Monterrey (ITESM), Programa de Naciones Unidas para el Desarrollo (PNUD), Puebla. [ Links ]

SHCP, 2009, Propuesta de programa económico 2010, Secretaria de Hacienda y Crédito Público, Distrito Federal, México. [ Links ]

SHCP, 2010, Cuenta de la hacienda pública federal 2009, Secretaria de Hacienda y Crédito Público, Distrito Federal, México. [ Links ]

SHCP, 2010, "Distribución del pago de impuestos y recepción del gasto público por deciles de hogares y personas, Resultados para el año 2008", documento disponible en la red en forma electrónica, en Secretaría de Hacienda y Crédito Público, Distrito Federal, México. [ Links ]

TURRENT DÍAZ, Eduardo, 2004, "Política tributaria, el arte de lo posible, entrevista con Antonio Ortiz Mena", en Análisis Económico, primer cuatrimestre, año/ vol. XIX, núm, 40, Universidad Autónoma Metropolitana Azcapotzalco, Distrito Federal, México. [ Links ]

URZÚA, Carlos M., 2001, "Welfare consequences of a recent tax reform in México", en Estudios Económicos, vol. 16. [ Links ]

URZÚA, Carlos M., 2011, Microsimulation models for Latin America, en Instituto Tecnológico y de Estudios Superiores de Monterrey (ITESM), México. [ Links ]

VARGAS TÉLLEZ, César Octavio, 2010, "¿Es redistributivo el sistema fiscal en México? La experiencia de 1984-2002", en Estudios Sociales, vol. 28. [ Links ]

* Documento preparado como parte del Proyecto del PNUD-IDRC "Fiscalidad para el Desarrollo Incluyente" (Co-financiado por el Programa de las Naciones Unidas para el Desarrollo, la Dirección Regional para América Latina y el Caribe y el Centro Internacional de Investigaciones para el Desarrollo de Canadá). Las opiniones expresadas en este documento son de los autores y no representan necesariamente las opiniones del Programa de las Naciones Unidas para el Desarrollo, la Dirección Regional para América Latina y el Caribe, o las del Centro Internacional de Investigaciones para el Desarrollo de Canadá.

1 Al respecto, véase el trabajo desarrollado por Cetrángolo (2011).

2 Los simuladores están disponibles en la dirección http://ideas.repec.org/c/ega/comcod/201105.html

3 Es importante señalar, que el cálculo de los cambios en la recaudación y las tasas efectivas para cualquier escenario, se hace siempre a partir de los ingresos brutos 2008, que es al año de referencia en el análisis.

4 Para una revisión detallada de los diferentes procedimientos de ajuste de los ingresos de los hogares obtenidos en encuestas, véase el trabajo de Leyva-Parra (2004).

5 Para una revisión detallada de los aspectos conceptuales de estos índices véase Lambert (2001) y Duclos y Araar (2006).

Información sobre los autores

Carlos Absalón. Doctor en Política Pública por la Escuela de Graduados en Administración Pública y Política Pública (EGAP) del Tecnológico de Monterrey Campus Ciudad de México. Desde el año 2000 es profesor investigador en la Facultad de Economía de la Benemérita Universidad Autónoma de Puebla (BUAP). Ha impartido clases en la Facultad de Economía de la Universidad Veracruzana, en el Departamento de Economía de la Universidad Iberoamericana Plantel Puebla y en la EGAP del Tecnológico de Monterrey campus Ciudad de México. Sus últimas publicaciones son: "Modelos de microsimulación para el análisis de las políticas públicas", en Gestión y Política Pública, vol. 21, núm. 1, 2012; "Distributive effects of the 2010 tax reform in Mexico: a microsimulation analysis", en Carlos M. Urzúa 2011, Microsimulation models for Latin America, México: ITESM-IDRC-UNDP; "The Mexican tax-benefit system", en L. F. López Calva y Carlos M. Urzúa 2011; Sistemas de impuestos y prestaciones en América Latina, BUAP-PNUD-ITESM-IDRC. Dirección electrónica: carlos_absalon@yahoo.com.mx

Carlos M. Urzúa. Doctor en Economía por la Universidad de Wisconsin en Madison. Es investigador nacional nivel III en el Sistema Nacional de Investigadores desde 2004, así como miembro de la Academia Mexicana de Ciencias desde 2007. Es autor o editor de cinco libros de economía, de dos de poesía y de varias docenas de artículos que han aparecido en revistas de prestigio internacional, tales como Advances in Econometrics, Brazilian Review of Econometrics, cepal Review, Communications in Statistics, Economic Journal, Economics Bulletin, Economics Letters, International Economic Review y Journal of Development Economics. Ha investigado sobre temas muy variados de la economía mexicana, tales como política fiscal, reformas tributarias, ciclos económicos, pobreza y política cambiaria. Fue profesor-investigador de El Colegio de México durante el periodo 1989-2000. Actualmente es director de la Escuela de Graduados en Administración Pública del Tecnológico de Monterrey, campus Ciudad de México. Ha sido además profesor visitante en una decena de universidades nacionales y extranjeras, destacando entre estas últimas las universidades de Georgetown (1986-1988) y Princeton (1988-1991). En su carácter de servidor público, fungió como Secretario de Finanzas del Gobierno del Distrito Federal en el periodo 2000-2003. Dirección electrónica: curzua@itesm.mx