Servicios Personalizados

Revista

Articulo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Accesos

Accesos

Links relacionados

-

Similares en

SciELO

Similares en

SciELO

Compartir

América Latina en la historia económica

versión On-line ISSN 2007-3496versión impresa ISSN 1405-2253

Am. Lat. Hist. Econ no.31 México ene./jun. 2009

Artículos

Déficit, crédito y deuda pública. Córdoba, Argentina, 1920–1940

Félix Converso

Licenciado y doctor en Historia. Actualmente es investigador contratado del Consejo Nacional de Investigaciones Científicas y Técnicas (CONICET) con desempeño en el Centro de Investigaciones de la Facultad de Filosofía y Humanidades de la Universidad Nacional de Córdoba.

Fecha de recepción: junio de 2007

Fecha de aceptación: febrero de 2008

Resumen

El propósito de este artículo es estudiar la evolución de las finanzas de la provincia de Córdoba, circunscribiéndolo al análisis del crédito interno y externo, y establecer la dimensión de la consecuente deuda pública comprometida y su servicio, sin perder de vista la utilización de los capitales recibidos y de los títulos internos emitidos. Comprendiendo un periodo de entreguerras de importancia en la economía argentina, que a la vez se encontraba conmocionada por los efectos de dos grandes crisis, convencionalmente situadas en 1914 y 1930.

Palabras clave: finanzas, déficit, moneda, crédito, deuda, fiscal.

Abstract

The intention of this article is to study the evolution of the finances of the province of Cordoba, circumscribing it to the analysis of the internal and external credit Besides, to establish the dimension of the resulting national debt and its service, without losing of sight the use of the received capitals and the emitted internal tides. Including an inter–war period of importance in the Argentine economy, which simultaneously was shocked by the effects of two major crises, conventionally placed in 1914 and 1930.

Key words: Finances, deficit, currency, credit, debt, fiscal.

En la provincia de Córdoba, el periodo de 1920 a 1940 se destaca por las modificaciones de las estrategias trazadas respecto del mercado financiero externo durante la década de 1920 y en la esfera interna por la reforma fiscal nacional emprendida desde 1932 y profundizada en el interior del país a partir de 1935. Cambio que asimismo consumó la centralización de la deuda externa comprometida por las provincias, como consecuencia de asumir el gobierno nacional el pago de los servicios y amortizaciones.

Aunque sucintamente, conviene recordar unas pocas cuestiones ocurridas con anterioridad al periodo en estudio, que trascendieron a la década de 1920.

En el espacio nacional, la crisis de 1914 golpeó duramente al sistema financiero. Entre ese año y el siguiente, el Banco de la Nación Argentina mediante la ley de redescuentos,1 rescató préstamos irrecuperables de las instituciones bancadas privadas. Esta medida importa por cuanto que en cierta medida ayudó a mantenerlos fuera de una crisis de liquidez, al tiempo que se suspendía la convertibilidad de la moneda.2

En Córdoba, la restricción del crédito bancario resintió la actividad de los mercados,3 carencia financiera que perturbó la operatividad de las transacciones mercantiles; simultáneamente, se produjo una especulación inmobiliaria que trajo como desenlace la fuerte depreciación de esos bienes.4 En los años subsiguientes a 1914, el gobierno debió proceder con gran prudencia respecto a la cuestión impositiva en consideración a la caída de la actividad en los mercados, por lo tanto no modificó la estructura tributaria ni elevó la carga impositiva.

En materia financiera, la provincia aún afrontaba las pesadas deudas crediticias asumidas durante la centuria anterior, sobre todo las comprometidas en los años cercanos a la crisis de 1890 sufrida en Argentina. Al no alcanzar lo recursos fiscales para sufragar el gasto, la administración apeló al recurso de las sucesivas emisiones de Obligaciones del Tesoro,5 que significó la acumulación de deuda en años posteriores.

Estos resultaron factores en cierta medida condicionantes de las políticas asumidas por los gobiernos sucesivos, que debieron optar entre aumentar la carga fiscal o el endeudamiento interno y externo.

SITUACIÓN DEL MERCADO Y LAS FINANZAS AL COMENZAR EL DECENIO DE 1920

Durante los primeros años de la década de 1920, en el espacio mundial se realizó una reconversión de las economías, pendiente hasta entonces de la cuestión bélica y de sus secuelas, que generó la articulación depresiva en los ámbitos financieros.6 El mundo capitalista de aquellos años presentaba una indudable inestabilidad, el indicador más relevante para comprenderla se centraba en la debilidad de las distintas monedas vinculadas en general a la libra esterlina o al dólar.7

En Argentina, el lapso recesivo comprendió los años que transcurrieron entre 1921 y 1924 aproximadamente. Como efecto directo de la oscilante demanda externa y de la competencia creciente en el mercado externo, cayó la producción agrícola y ganadera, agregándose la baja de los precios.

Al producirse la crisis, en 1914 se abandonó el régimen de patrón oro, por lo tanto la moneda fue inconvertible hasta 1927. Afortunadamente se procuró evitar el recurso desmesurado de emisión de dinero: entre 1914 y 1927 la Caja de Conversión funcionó de manera que la base monetaria aumentara cuando las reservas de oro se incrementaban, pero las extracciones de oro se limitaron. En periodos de demanda el mercado de cambios, sobre todo durante la recesión de 1920–1921, adoptó otro procedimiento para el ajuste porque la cantidad de base monetaria se mantuvo constante, pero existía una depreciación de la moneda; entonces se siguió una conducta estricta en cuanto al mantenimiento del respaldo oro en los difíciles años 1920–1925, aunque se permitió al Banco de la Nación Argentina demasiadas operaciones de redescuentos. En este marco, los bancos domésticos entre 1922 y 1923 perdieron 25% del capital, en tanto que las reservas estuvieron en baja a lo largo del decenio.8

En el contexto del comercio internacional, Argentina continuaba siendo una pequeña economía abierta y como muchos países periféricos estaba expuesta a las eventualidades de la exportación de bienes primarios, cuyos términos de intercambio empeoraron en los años veinte. De hecho, la balanza comercial –salvo 1924– presentó saldos negativos durante el periodo 1921–1926.9

En Córdoba, en 1921 decreció la comercialización cerealera: el trigo en 54.1% respecto al año inmediato anterior y el maíz en 46.2%,10 sumándose una baja en los precios del ganado y del rubro "frutos del país", es decir cueros, pieles y derivados.11 Simultáneamente, el valor de las tierras productivas soportó una desvalorización evidente,12 El otorgamiento del crédito bancario fue condicionado por garantías hipotecarias y restricciones tendentes a limitar la demanda de financiamiento, sobre todo a los sectores agricultores, ganaderos e industriales.13 Restricción crediticia que no ofreció alivios a través de los años; en el caso particular del Banco de Córdoba,14 persistía aún a fines de 1926, a causa de la existencia de un encaje limitado.

Atenta a la necesidad de conseguir dinero, la casa bancaria ideó movilizar el capital en títulos, propiedad de la Caja Provincial de Jubilaciones, depositados en el banco. Con este propósito compró a la par Obligaciones del Tesoro de la Provincia emitidas en 1919 por un valor de 566 630 pesos moneda nacional (m$n) nominales y por 784 710 m$n nominales de la emisión de 1921. Una vez concretada la operación, negoció los certificados transfiriéndolos a otras instituciones bancarias,15 intentando conseguir un fuerte adelanto de dinero garantizó el convenio mediante la caución de los referidos títulos, cuyo producto quedó depositado en el banco.16

En tanto, las finanzas públicas de la provincia no ofrecían una perspectiva mejor; por ejemplo, el ejercicio de 1920 arrastraba una deuda del año anterior de 4 642 163 m$n que luego fue reducida a 3 252 494 m$n. Primordialmente dos factores negativos incidieron en el desequilibrio fiscal de 1920: la caída de los ingresos impositivos que arrojaron un resultado menor que el calculado, es decir, de 15 959 175 m$n presupuestados, sólo se logró una recaudación de 13 076 525 m$n. Además, un mayor fracaso comparativo significó el prospecto de ventas de tierras fiscales, proyectado en 3 252 494 m$n, suma con la que se pretendía enjugar la deuda de arrastre de 1919, pero una vez efectuada la operación las transferencias concretadas sólo alcanzaron 394 197 pesos moneda nacional.17

En 1920, la composición de la deuda pública se consignaba a grandes rasgos, abreviándola en el servicio pendiente de los empréstitos tomados por la municipalidad de Córdoba en el siglo XIX, que la provincia aceptaba de acuerdo con un convenio realizado en 1906. En aquel año alcanzaba 20 847 494 m$n y en 1920 se había reducido a 16 819 020 m$n. A esta se agregaba una deuda asumida por la nación de 1906 que ascendía a 29 212 001 m$n. Además, la deuda interna generada desde 1918 por las distintas emisiones de títulos denominados Obligaciones del Tesoro y la relacionada con la Caja Provincial de Jubilaciones que ascendía a 1 020 000 m$n, habiendo un compromiso de amortización anual de 100 000 pesos moneda nacional.

Las políticas de emisión de títulos lanzados al mercado (7 950 000 m$n en 1919 y 5 690 000 m$n en 1921) y que en su mayor parte fueron derivados para paliar el desfase presupuestario, poco efecto surtieron. Los déficit se sucedieron y persistieron en las cuentas de la provincia a lo largo de la década (véase cuadro 1).

EL FINANCIAMIENTO EXTERNO A TRAVÉS DE LA BANCA ESTADOUNIDENSE

Llegado el año 1923, la legislatura sancionó una ley mediante la cual autorizaba al poder ejecutivo a ampliar la emisión de Obligaciones del Tesoro hasta 3 246 498 m$n para amortizar los déficit de los ejercicios de 1921 y 1922. Esta decisión política derivó en una operación de compra de la emisión de los títulos propuesta por The First National Bank of Boston, por lo tanto el capital acordado finalmente por la institución bancaria fue de 3 220 000 m$n.18 A partir de esta experiencia, se inició una prolongada vinculación financiera con casas bancarias estadunidenses.

Al mismo tiempo crecía la deuda interna, porque durante el periodo 1916–1923 se comprometieron obligaciones con la Caja de Jubilaciones por un monto total de 3 192 144 m$n y otras denominadas Obligaciones de Irrigación, asumidas en 1920, sumaban cerca de 2 000 000 de pesos.

Al comenzar 1925, además de los créditos a corto plazo tomados del Banco de Córdoba que totalizaron 1 350 000 m$n, el Estado tenía obligaciones con otras instituciones provinciales. De la Caja de Jubilaciones había recibido en préstamo 1 500 000 m$n pagaderos en diez años y de la Caja de Ahorros una "contribución" de 600 000 m$n.19 Estos tratos internos, que años más tarde serán acerbamente criticados, lejos de constituir aquello que aparentaban fueron nada más que transferencias internas que en la contabilidad servían para disimular los déficit del ejercicio de 1924.

Lo anterior fueron manejos y situaciones que reflejaban la fragilidad de las finanzas públicas, debilidad condicionante que paulatinamente posibilitó la preparación de un ambiente político proclive a la adopción de decisiones tendentes a la negociación de compromisos externos que concretó el gobierno de Julio A. Roca (1922–1925). En efecto, durante esa administración se produjo un cambio en cuanto la procedencia del capital financiero a consecuencia de las negociaciones entabladas con casas bancarias estadunidenses, que significó el abandono del vínculo financiero sostenido con Gran Bretaña, practicado sin intervalos durante el siglo XIX.

El origen americano del capital crediticio constituye un nuevo componente de los negocios financieros provinciales. Para una mejor comprensión del cambio, conviene considerar que el periodo de entreguerras mundiales se caracterizó por una modificación de la estrategia utilizada por los capitales de las principales potencias, destacándose el fuerte protagonismo financiero de Estados Unidos, al mismo tiempo que declinaba la participación de Gran Bretaña. En efecto, durante la década de 1920 se produjo en Argentina una irrupción de capitales extranjeros, sobre todo de origen estadunidense, uno de cuyos destinos fue el sector industrial,20 aunque también tuvo gran incidencia en el área del consumo y en el proceso de americanización del mismo.21 Simultáneamente, se concretó la inserción del capital financiero ante el definitivo debilitamiento del crédito inglés.

Desde 1922, los bancos de la Reserva Federal estadunidense empezaron a hacer operaciones de mercado abierto, es decir compra o venta de títulos públicos,22 aparentemente ofreciendo mejores condiciones operativas; estas fueron las motivaciones que los gobernantes de Córdoba tomaron en cuenta para operar financieramente en 1923 con The First National Bank of Boston.

Al respecto, es oportuno recordar que el cambio en la política monetaria argentina –que desde 1914 la había desvinculado del patrón oro, adoptando un régimen inconvertible, con tipo de cambio flotante en pesos oro y papel– posibilitaba algún tipo de flexibilización en las instancias negociadoras.

Desde el Ministerio de Hacienda del gobierno siguiente, ante las perspectivas deficitarias, se arriesgaron un par de propuestas ortodoxas intentado conjurarlas. Una consistió en realizar economías suficientes hasta nivelar los gastos con los ingresos; la otra, se basaba en exigir a los contribuyentes un mayor sacrificio tributario hasta equilibrar el balance.

El planteamiento esbozaba una posición absolutamente contraria a la política financiera que el gobierno de Julio A. Roca había acentuado desde finales de 1924, embarcándose en operaciones de crédito externo indudablemente comprometedoras. Se argumentaba: "no existe otro procedimiento racional y científico para pagar las deudas ordinarias del Estado que exigir una mayor contribución a sus habitantes". Para reforzar la postura se descalificaba el remanido recurso financiero, afirmando que "pagar deudas de los servicios ordinarios de la administración o que no provengan de obras públicas reproductivas, con empréstitos u operaciones de crédito, es saldar obligaciones con dinero caro, vale decir exigir a la larga un mayor sacrificio al contribuyente, es disimular la verdad, con un arbitrio, es aumentar en realidad la presión tributaria".23

No obstante, el gobierno de Ramón J. Cárcano (1925–1928), que en principio generó aquellas propuestas, debió asumir las obligaciones legadas por el gobernador precedente y en el transcurso de un corto tiempo prosiguió y adoptó la vía crediticia que conectaba directamente con las casas financiadoras estadunidenses.

De acuerdo con el marco general de inversiones extranjeras, el gobierno de Roca en Córdoba había sumado voluntades y negocios profundizando la política de tomar empréstitos externos. Durante el lapso transcurrido entre diciembre de 1924 y mayo de 1925 concretó una operación compleja de venta de títulos externos en oro a The First National Bank of Boston por un valor nominal total de 5 943 000 dólares o su equivalente de 14 000 000 m$n, se convino la fecha de emisión para el 1 de enero de 1925 y la de vencimiento para el 1 de julio de 1942;24 la tasa de interés anual pactada en 7% constituyó la más alta que las finanzas públicas cordobesas debieron asumir. La garantía comprometió la recaudación de impuestos aplicados al consumo de alcohol, tabacos y naipes, por lo tanto mientras los títulos tuviesen vigencia la provincia estuvo imposibilitada de derogarlos o disminuirlos y sólo existía la posibilidad de reemplazarlos por otras rentas del mismo valor.25

Los banqueros descontaron del capital la suma prevista para la atención del primer servicio semestral, en total 700 000 m$n. Durante el ejercicio 1925 se invirtieron 1 205 011 m$n y en los cuatro primeros meses del siguiente año otros 2 742 375 m$n, depositándose en el Banco de Córdoba a plazo fijo 7 500 000 m$n y 1 000 000 de la misma moneda en el Banco Español. Abonados los tres primeros servicios, las inversiones mencionadas fueron destinadas a pagar deudas internas que consistieron en su mayor parte en Obligaciones del Tesoro por 2 399 857 m$n y Obligaciones de Irrigación por 106 596 m$n, asimismo a la Caja de Jubilaciones se abonaron 177 247 m$n. En definitiva, se contrajo una obligación para pagar las anteriores, el resto quedó depositado en los bancos.

De manera ufana, el gobernador Cárcano afirmaba que no existía deuda flotante, a la vez que reconocía una deuda consolidada que ascendía a 60 677 310 m$n al cerrar el ejercicio de 1925, pero además develaba para el siguiente año una situación financiera desfavorable.26 Cálculos realizados posteriormente determinaron una deuda pública que sumaba 63 447 952 pesos moneda nacional.27

Las críticas que años después apuntaron al denominado "empréstito Roca", en realidad no fueron dirigidas a la operación o concertación primaria, porque el procedimiento de adjudicación por licitación a un consorcio de banqueros presentaba ventajas centradas en que el Estado tenía la salvaguarda de la colocación íntegra de los títulos, entrando inmediatamente en posesión de sumas importantes y asimismo porque la tasa podía ser más cómoda teniendo en cuenta que los banqueros –estando en contacto directo con los mercados– en definitiva son los mejor informados sobre las condiciones. En este caso, a consecuencia de la habilidad evidenciada por los financistas, la tasa no resultó favorable a la provincia en el largo plazo. Sin embargo, luego se obtuvieron algunas ventajas y aprovechando el régimen de inconvertibilidad con tipo de cambio flotante en Argentina, el gobierno especuló con las fluctuaciones del dólar, moneda que en el lapso de sólo tres días se depreció en 2 por ciento.28

La desaprobación al crédito antes mencionada censuraba las maniobras contables posteriores basándose en que el empréstito tenía por objeto la ejecución de obras públicas; sin embargo, los fondos fueron desviados para pagar otros gastos con promesas de reintegro que nunca se cumplieron totalmente, proceder que en 1928 se juzgó lisa y llanamente como una malversación de fondos. Según estimaciones, el primer servicio se descontó directamente del capital del mismo crédito –debe recordarse que los banqueros dedujeron 702 548.26 m$n, que no se reintegraron–; luego, en 1926, se retiraron fondos de la cuenta "ejecución del plan de obras públicas" para destinarlos a gastos de administración por un valor de 2 924 573 m$n, de los que sólo se devolvieron 200 000 m$n. Más adelante, en 1927, se restituyeron 782 701 m$n, de modo que para 1928 el saldo de 1 941 871 m$n aún no constaba su devolución.

A esas fechas, con cifras en la mano el auditor contable podía despacharse con reprobaciones tan duras como que el empréstito Roca "es una de las operaciones más ruinosas y peor financiadas por su tasa de interés, comisión y fondo amortizante, teniendo en cuenta que el tipo (87%) representa 8.05 de interés y 3.45% de amortización, además de un punto aproximado por concepto de comisión y otros gastos anuales, en total 12.50% anual de servicio efectivo sobre el valor real recibido en préstamo".29 Sin duda una tasa inconveniente, porque su servicio significó una carga considerable para el Estado.

Aunque en 1925 estos títulos se cotizaban en el mercado de Nueva York al tipo de 98.25 superando a los emitidos por la provincia de Buenos Aires por dos dígitos,30 recibieron posteriormente un deficiente tratamiento administrativo en años "poco propicios para la áreas fiscales...",31 con resultados desfavorables que en definitiva ampliaron la deuda externa.

Al año siguiente de la toma del "empréstito Roca", precisamente en 1926, las leyes impositivas recién sancionadas no pudieron llevarse a la práctica porque se legislaron y sancionaron con un retraso que impidió la aplicación en tiempo y forma, causando una mora en los ingresos que generó un desequilibrio en las cuentas anuales a consecuencia de un aumento de los gastos no presupuestados que sumaban 4 701 822 m$n;32 para enjugar el desfase se necesitaba lograr un incremento de 16% de los ingresos, cifra que no se consiguió. Alguna responsabilidad puede atribuirse al sector mercantil, que al oponerse terminantemente a un intento de creación de un impuesto a los capitales en giro –impulsado por el gobernador Cárcano– frustró una posibilidad de lograr mayores ingresos.33

No obstante los 4 500 000 pesos economizados, el ejercicio del siguiente año (1927), fue presupuestado en 34 656 267 m$n; luego fue incrementado a 36 135 223 m$n, previéndose la cobertura del mismo con el producido de la venta de tierras públicas, que como se mencionó anteriormente carecían de demanda. El desinterés en el mercado inmobiliario se confirma al estimar que en periodos anteriores este renglón alcanzó sumas apenas superiores a 100 000 m$n y en 1924, aun contando con la incentivación de las ventas implementada, sólo se consiguió recaudar 306 224 m$n. La improvisación de estas políticas se reflejó en el déficit calculado de 3 668 914 m$n, que más adelante al sumar otro incremento (véase cuadro 1) develó una vez más la insuficiencia de los recursos fiscales.34

Cabe aclarar que la provincia de Córdoba no recibió transferencias del Estado central durante el decenio de 1920, no existiendo ningún tipo de coparticipación impositiva, sólo una esporádica y exigua subvención nacional escolar para la reparación de edificios.35

El incremento de la deuda consolidada no se hizo esperar. En un informe enviado al banquero Ernesto Tomsquist, la provincia reconocía en ese rubro la cantidad de 63 448 000 m$n, desagregados en deuda externa por un valor de 13 789 000 m$n y deuda interna estimada en la cantidad de 49 659 000 m$n, que incluía una obligación a favor del gobierno nacional por 28 412 000 m$n, al que también se adeudaban los servicios atrasados correspondientes al periodo 1915 a 1923.36

Una auditoría realizada años después reveló que "el movimiento financiero de este ejercicio [1925] en nada mejora respecto a los anteriores el sistema de cubrir déficit recurriendo al crédito, se mantuvo agravado por la circunstancia en que el gobierno echó mano de recursos especiales provenientes del empréstito de 14 000 000 de pesos para obras públicas [...] para abonar los gastos ordinarios de la administración [...] sin reintegrar fondos".37

Al finalizar el año de 1927, la insuficiencia de las recaudaciones para cubrir los gastos cobró estado público.38 Ya desde de 1925 el gobierno pudo evitar contratar operaciones financieras utilizando fondos del "empréstito Roca" para gastos de administración, cumpliendo algunos reintegros parciales y mínimos. A mediados de septiembre, agotado aquel capital debió a acudir a nuevos créditos, esta vez de corto plazo. Conviene acotar que los grupos financieros de Nueva York se mostraban "ansiosos por invertir sus inmensos capitales",39 según lo expresaban las propuestas de los intermediarios enviadas al gobierno de Córdoba.

Aprovechando la favorable predisposición de los banqueros estadunidenses para este tipo de negocios, el ejecutivo provincial contrató con White, Weld y Cía., de Nueva York, por medio de su representante en Argentina, la Sociedad Anónima Comercial e Industrial Ernesto Tornsquit, un empréstito a seis meses de plazo por 3 017 946 m$n, monto máximo legal autorizado, facultad otorgada legislativamente justificándola en la oportunidad en el mayor cálculo proyectado –y por lo mismo potencial y ficticio– de los ingresos generales planeados en 36 000 000 de pesos. Este convenio puede estimarse como una contratación ilegal, porque su vencimiento abarcaba y caducaba en otro ejercicio, en tanto la normativa invocada –artículo 36 de la ley 3363– establecía que dichas obligaciones debían cancelarse dentro del ejercicio en que fueron contraídas las deudas.

La operación se realizó mediante la venta de 1 281 000 dólares en letras de tesorería oro a un tipo de 99.50% de su valor nominal y una tasa de 6% en interés anual, reservándose los banqueros 5 000 dólares equivalente a 11 350 m$n para gastos. El resultado de la negociación de los dólares ascendió a un importe líquido de 2 983 691 m$n.40 No obstante, en los libros de contaduría se registraron sólo 2 923 651 m$n, observándose una diferencia negativa de 59 392 m$n, cuyo destino no pudo establecer la auditoría contable realizada con posteridad.

Ahora bien, de las cifras precitadas resulta una diferencia de 34 902 m$n entre el importe nominal y el monto líquido del empréstito, además sumando el importe de los intereses vencidos al concluir el plazo (86 535 m$n), el costo de la operación arroja un total de 121 438 m$n; este monto equivale a más de 8% de tasa de interés anual. Otra vez se muestran tasas reales gravosas, aunque en menor grado que las pactadas en 1925.

Al finalizar el plazo se cubrieron los servicios, pero en marzo de 1928 el estado provincial se encontró imposibilitado de cubrir la deuda. Ante esta situación se obligó a firmar otro contrato de crédito con la casa Tornsquit y Cía., de Buenos Aires; de acuerdo con esta, los financistas se comprometieron a abonar la letra de tesorería que vencía el siguiente mes, mediante un crédito que le abrió a la provincia por 3 000 000 de pesos, haciéndose cargo esta de la diferencia. Dos meses después, el monto total de la deuda consolidada sumaba 58 233 513 m$n, agregando la deuda flotante exigible y no exigible por terceros de 5 837 620 m$n, resultando que la deuda pública total alcanzaba los 72 140 775 pesos moneda nacional.

Estos episodios financieros se produjeron en un marco monetario distinto al observado en los años anteriores, porque desde agosto de 1927 a diciembre de 1929, Argentina retornó al régimen de patrón oro, sumándose al escenario internacional e intentando incorporarse al denominador común de las economías más desarrolladas. Un factor decisivo para este cambio fue la creencia en que la reapertura de la Caja de Conversión beneficiaría a los deudores que debían pagar con oro a los acreedores de Estados Unidos, especulándose con que la reserva de oro bajaría y el peso se reacomodaría. Pero en los últimos meses de 1928 los capitales externos, particularmente los de corto plazo, comenzaron a emigrar por el alza de las tasas de interés en Estados Unidos.41 Estas incidencias macroeconómicas influyeron en las operaciones crediticias que se proyectaban en Córdoba.

INTERPRETACIONES Y SUCESOS DEL DECENIO DEFICITARIO

Tratando de encontrar explicaciones a los déficit públicos registrados hasta la gran crisis de 1930, es decir toda una década, puede estimarse útil repasar algunos indicadores que permiten pensar en que la economía de Córdoba no presentaba señales de crecimiento efectivo en los mercados; es más adecuado opinar que mostraba un fenómeno de quietismo o de amesetamiento. Si bien en algún momento de la década alcanzaron un cierto grado evolutivo, luego no pudieron superarlo y allí permanecieron con altibajos, con alguna inestabilidad.42

En el decenio de 1920 no puede imaginarse una progresión productiva y comercial comparable a la concretada durante la primera década del siglo XX. Los informes bancarios refieren un curso bastante acorde al movimiento de los mercados; si bien se notó un repunte de la actividad bancada a partir de 1923, dos años después menguó.43 Luego, en el periodo 1927 y 1928, los productores agrarios sufrieron dos años de malas cosechas y en el último año decrecieron los precios de los cereales;44 este fenómeno negativo no sólo repercutió en la caída de la producción, también afectó la circulación del dinero y de las mercancías.

No obstante, conociendo este marco general económico poco propicio y condicionante, los sucesivos gobiernos confiaron en un hipotético e ilusorio crecimiento de los ingresos impositivos, cuyo esquema básico continuaba sin presentar variantes notables.45 Cuando el incremento esperado espontáneamente no se concretó, optaron por el uso del crédito para mitigar la duplicación –en un lapso de seis años– del presupuesto de gastos que de 18 000 000 de m$n llegó en 1927 aproximadamente a 36 000 000.46

Ante el desequilibrio de los balances reales, se emitieron varias veces Obligaciones del Tesoro, con el único objetivo de enjugar los déficit, obteniendo –con este procedimiento– recursos impropios para destinar a solventar los gastos ordinarios. Además, se utilizaron fondos originalmente disponibles para instituciones autónomas del Estado, tal como el Banco de Córdoba, donde la cuenta corriente casi permanentemente se encontraba en descubierto, a punto tal que a comienzos de 1928 se estimaba un saldo negativo en la cuenta oficial de 13 519 944 m$n. No fueron distintos los procedimientos que acumularon deudas con la Caja de Ahorros de la Provincia y con la Caja Provincial de Jubilaciones. Estas se convirtieron en acreedoras, pero siendo entidades pendientes del Estado provincial deudor, este –abusando de la preponderancia jurisdiccional–no atendía puntualmente sus obligaciones con estas reparticiones. La administración provincial continuó con este arbitrario incumplimiento del servicio y se mantuvo suspendido entre 1925 y 1928.

En definitiva, en un informe contable oficial producido en agosto de 1928, se consignó que la situación deficitaria permanente durante los años anteriores obedecía a cuatro causales discriminadas en "1) aumento desproporcionado y desordenado de los gastos, 2) deficiencias en los cálculos de recursos y de la percepción impositiva, 3) abuso inmoderado del crédito y 4) falta de unidad presupuestaria y de armonía en la acción de los poderes ejecutivos y legislativos, en el proyecto, ejecución y contralor del gasto público que fueron aumentados tantas veces por leyes especiales".47

En consecuencia, la deuda de arrastre incidió en el presupuesto de 1928. Aunque se contaba con un potencial aumento de los ingresos fiscales, las obligaciones efectivas en realidad fueron mayores que las del periodo anterior porque las obras públicas contratadas y en realización en 1927 debieron abonarse durante el siguiente ejercicio, en virtud de la vigencia de los créditos abiertos asignados a esas obras. Igualmente se atendieron obligaciones financieras contraídas previamente. El déficit se entiende al comprobar que los ingresos correspondientes a 1928 sumaron 29 876 082 m$n pero los egresos alcanzaron 32 781 013 m$n, con el agravante de un saldo a pagar pendiente de 3 404 921 pesos moneda nacional.48

Nuevamente al finalizar el año se intentó conseguir auxilio financiero. Vale la pena reproducir el párrafo con el que se pretendió explicar la necesidad de asumir el compromiso crediticio, expresando: "para solventar la fuerte deuda proveniente de los ejercicios ejecutados y poder continuar numerosas e importantes obras paralizadas".49 En estas líneas puede advertirse que no obstante los cambios producidos en los elencos gubernamentales, la sucesión de los mismos que denostaban las prácticas de quienes los precedieron, en materia de procedimiento presupuestarios continuaron apostando a endeudar la provincia con el objeto de pagar obligaciones pendientes.

LA GRAN DEPRESIÓN FINANCIERA

Aunque la crisis mundial más profunda que padeció el capitalismo estalló en 1929, en el orden internacional los indicios previos se manifestaron cuando la especulación bursátil creció estimulada por la abundancia de capitales ávidos de beneficios inmediatos. Los movimientos de fondos especulativos ejercieron presión sobre las reservas de oro y las distintas divisas de cada país, descompensando el sistema de pagos organizado en el periodo de la posguerra. A la crisis de las finanzas la sucedió la contracción mundial del comercio, la quiebra empresarial de una parte del sistema bancario, en tanto el régimen del patrón oro tampoco pudo eludir el desastre.50

En Argentina, durante la década de 1920, se debilitaron las bases del modelo agroexportador –tan dinámico antes de la primera guerra mundial– estorbando la marcha del crecimiento. El país comenzó a perder reservas desde 1928, por lo tanto ingresó a la crisis como un Estado endeudado que tropezaba con dificultades de financiamiento, las que provocaron más adelante perjuicios en los mercados.

Desde la perspectiva exterior, el régimen monetario vigente entre 1927 y 1929 se estimaba muy similar al que había funcionado bien antes de 1913. Pero la excesiva rigidez del patrón oro, con un nexo demasiado automático en lo relativo a entrada y salida del oro por una parte y la circulación monetaria por la otra, terminó por precipitar una corrida interna contra los depósitos bancarios que provocó un drenaje externo, con gran peligro de producir un ataque especulativo, con repercusiones en el tipo de cambio. "Las pérdidas de oro fueron importantes, llegando a 40% debajo de la tendencia, en sólo dos años. El dinero interno fue desvastado, el Banco de la Nación Argentina estaba en el mismo estado calamitoso que los bancos privados, con las reservas disminuyendo por debajo de 20% y acercándose al nivel de 10 por ciento."51

En estas circunstancias nuevamente se suspendió el patrón oro, retornándose a la moneda inconvertible y la Caja de Conversión limitó el uso de recursos a asuntos fiscales, como pagos de deuda externa, por lo menos hasta 1931.

Algunos indicadores expresan la conmoción causada en la economía argentina por la Gran Depresión. El retraso en la tasa de crecimiento se presentó como un cambio bien marcado si se considera que durante el decenio de 1920 la economía crecía a una tasa promedio de 5.8% en términos de producto bruto nacional, pero desde 1929 a 1931 se modificó mostrando una medición negativa que registró 14%, logrando la recuperación en 1932. Sumándose la inestabilidad del valor de las exportaciones y la reducción de la tasa de inversiones que entre 1929 y 1932 fue de más de 50% y el consumo privado se redujo 25%, entonces la mayor recesión se notó en 1931, con la caída del nivel de actividad y la salida de oro que produjo una fuerte contracción en los depósitos bancarios, de 11.1%, y en los préstamos, de 5.9 por ciento.52

En Córdoba, la circulación de la producción decayó, sobre todo a partir de la cosecha agrícola 1928–1929, "las transacciones en general disminuyeron considerablemente en cantidad y calidad",53 los precios de los cereales descendieron a la mitad en relación con la cotización anterior, previa a 1930.54 Los establecimientos bancarios no pudieron sustraerse a las dificultades causadas por la escasez de circulante monetario –un problema también vigente en el espacio nacional– y ante la palpable disminución de los negocios financieros y comerciales los bancos sólo atinaron a disminuir el crédito.55 Los indicadores negativos –apenas esbozados aquí– continuaron agravándose durante los primeros años del decenio de 1930, a tal grado que el movimiento general de capitales en el Banco de Córdoba decreció, entre 1929 y 1933, aproximadamente 43 por ciento.56

En orden a los ingresos fiscales la situación empeoró con respecto a las recaudaciones de 1929; en el decrecimiento observado en los años posteriores se mide 10.7% en 1930 y 22.9% en el siguiente ejercicio.57

La crisis de liquidez que castigaba el mercado monetario de Nueva York, donde los bancos habían estado reduciendo sus préstamos desembolsados desde principios de 1929,58 le rehusaba oportunidades de crédito externo al estado cordobés,59 que reiteraba ávidamente la necesidad de recursos financieros, en tanto no encontraba otra política fiscal para obtenerlos.

AUXILIOS FINANCIEROS, IRREGULARIDADES E IMPROVISIONES

Un proyecto de asistencia crediticia elaborado en 1928 finalmente fue legislado al terminar el siguiente año, intentándose conseguir un empréstito externo de 72 000 000 de pesos, pero dada la situación financiera mundial la negociación a todas luces resultaba prácticamente imposible en las plazas bancarias estadunidenses.

Al advertirse la incongruencia del plan en relación con la realidad, se autorizó una gestión dirigida a conseguir créditos a corto plazo, logrando en 1930 rubricar un contrato con la Sociedad Anónima Comercial de Exportación e Importación Louis Dreyfus y Compañía Limitada, entidad que concedió un préstamo por 1 200 000 dólares equivalentes a 3 188 180 m$n, a un plazo de seis meses y una tasa de interés de 6.625% anual. Poco después, en el transcurso del mismo año, el estado provincial contrató otro crédito, esta vez con The First National Old Colony Corporation y otros bancos de Nueva York por 6 000 000 de dólares a 6% de interés anual.60 Es decir, se recibieron dos créditos por un total de 15 493 59795 pesos moneda nacional.

El ejercicio de 1930 arrojó un déficit de recaudación fiscal que sumó 7 699 411 m$n;61 este desfase muestra que una vez más el monto proyectado para los ingresos de 38 056 000 m$n fue inadecuadamente presupuestado para cubrir los gastos, hasta podría calificarse de quimérica su realización en el marco de una crisis profunda que sacudía al país.

Ante la estrechez de recursos, a lo único a que atinó la administración con los créditos obtenidos en 1930 fue a solventar la fuerte deuda interna contraída. Con este propósito, se efectuó un reintegro a rentas del año 1928, un saldo adeudado al Banco de Córdoba, que en realidad era un adelanto en cuenta corriente que databa de 1927 por 2 835 395 m$n. Asimismo, se afrontó el pago del monto actualizado de la deuda contraída con White y Cía. Ltda. y con el Banco El Hogar Argentino; el desembolso se concretó por medio del Banco de Córdoba después de sucesivas renovaciones al Banco Alemán Transatlántico. Debe advertirse que para concretar el pago, la casa bancaria de Córdoba debió conceder un crédito en la cuenta corriente del estado cordobés –procediendo en descubierto– que totalizó en concepto de capital e intereses la cantidad de 4 157 078 pesos moneda nacional.

De los 790 247 m$n adeudados a la Caja Provincial de Jubilaciones, no constan registros de pago; en cambio, se abonaron 1 484 902 m$n, parte de obligaciones pendientes desde 1927 que totalizaban 2 189 363 m$n. La omisión, los pagos parciales y atrasados referidos, evidencian la continuidad de la práctica habitual de incumplimientos reiterados cuando los compromisos vinculaban a instituciones estatales con alguna autonomía. En el Banco de Córdoba, la cuenta corriente del estado se utilizaba en descubierto para transferir dinero; estos procedimientos se generaban en la insolvencia estatal y en la desidia de los funcionarios.

Idénticos desmanejos se advierten en las retenciones efectuadas a todos los pagos realizados por deudas originadas en construcciones o reparaciones de edificios públicos, que en relación con el porcentaje aplicado en 1920, al finalizar la década el depósito había crecido en 100%.62 De esto se descontaba 10% en concepto de garantía del trabajo realizado, al cabo de un año según el tenor de los contratos se cumplimentaba la devolución de la misma cantidad. Pero aduciendo la falencia económica de la provincia se demoraba adrede la entrega y finalmente se intentaba saldar la deuda mediante Letras de Tesorería, que luego se renovaban repetidamente, eludiendo la cancelación. La suma descontada debía custodiarse en la cuenta Garantías de Depósitos en el Banco de Córdoba, pero este requisito se omitía porque los fondos eran desviados para sufragar otros gastos. A mediados de 1930, constaban depósitos por 10 000 m$n de un total de garantías retenidas de las ordenes de pago giradas que ascendían a 158 937 m$n. Una diferencia más que notoria que revelaba no sólo negligencia sino también un irresponsable empleo de los dineros públicos.

Un acontecimiento político, la asunción de la Intervención Nacional en Córdoba en el mes de septiembre de 1930,63 reveló además de un endeudamiento importante, una larga lista de irregularidades contables, extravíos de expedientes y pautas de ignorancia u omisión voluntaria de las normas principales. Del monto obtenido de los empréstitos de corto plazo mencionados, se desconocía el destino dado a la diferencia entre el total del dinero recibido y la suma utilizada en distintos pagos; en definitiva, de la búsqueda de información respectiva resultó un cálculo de faltante injustificado por la cantidad de 1 299 927 pesos moneda nacional.

Provisto de la información necesaria sobre el déficit que arrojaba el ejercicio de 1930, el gobierno de la Intervención Nacional en Córdoba dispuso la reducción presupuestaria en más de 3 500 000 pesos, para el siguiente año. La Bolsa de Comercio, preocupada por un potencial y temido aumento de la carga fiscal, apresuró el apoyo a la medida y redoblando la apuesta sugirió una mayor merma. La sobreactuación del sector mercantil evidencia una vez más la reiteración de comportamientos y procedimientos ante situaciones similares y en defensa de intereses mediatos.64

No obstante los ahorros realizados, la restricción practicada a los gastos de inversión por la suma de 2 150 607 m$n y el reordenamiento organizado por una Comisión Reguladora de Gastos recién establecida en Córdoba, que estaba encargada de controlar preventivamente los egresos, el ejercicio del año 1931 cerró con un déficit de tesorería que montaba más de 4 000 000 de pesos. Sin embargo, diferenciándose de las administraciones precedentes, la Intervención demostró previsiones respecto a la deuda crediticia porque "la crisis económica determinó el desequilibrio financiero [...] habiendo sido la diferencia entre el cálculo de recursos y lo recaudado de 9 000 000 de pesos [...] debieron atrasarse los pagos pero las obligaciones, como los servicios de los empréstitos debieron atenderse indefectiblemente con toda exactitud para mantener incólume el crédito de la provincia".65 Aunque no acertó con el cálculo de recursos, nótese que la diferencia resultó mayor que la computada en el ejercicio anterior; es decir, se tomó cuidado para prever los fondos para solventar las obligaciones financieras.

ESTRATÉGICA EJECUCIÓN DEL SERVICIO DE LA DEUDA EXTERNA

En la depresión, la moneda argentina se depreció 63% respecto al dólar, motivando preocupación al cumplimentar las condiciones comprometidas de cancelación y servicios de la deuda externa; sin embargo, Argentina no hizo impagos en los años treinta, un hecho inusual en un país periférico.

En consonancia con la política nacional respecto al cumplimiento de las obligaciones externas, la preocupación por mantener la confianza en el crédito de la provincia fue el motivo que impulsó a la administración a saldar los servicios de deuda externa. El componente más gravoso de esta seguía siendo las obligaciones derivadas de los títulos externos tramitados en 1925 (ley 3359), que tenía pendiente de pago la cantidad de 10 620 793 m$n; en este caso fueron cancelados parte de la amortización de capital más los intereses y gastos, que sumaron 594 689 dólares y además del viejo débito externo municipal que a la fecha sumaba 7 173 000 m$n, de los que se abonó en concepto de amortización e intereses 277 255 dólares.66

No obstante, aún restaba afrontar los vencimientos de los empréstitos de corto plazo contratados en 1930. En abril de 1931, el interventor Carlos Ibarguren telegrafiaba al gobierno nacional comunicándole la imposibilidad de la caja cordobesa para afrontar la cancelación de 4 500 000 dólares que restaban saldar del crédito por 6 000 000 de dólares, tomados en el año anterior.67

Previamente, en noviembre de 1930, se había renegociado la deuda, desagregándose la letra de 6 000 000 de dólares en nuevas letras por un valor equivalente; el trato se concretó con tres entidades por separado: la Old Colony Corporation, por 4 500 000 dólares; The First National Bank of Boston, por 2 533 395 m$n, y la Well y Edeistein, 1 000 000 de m$n. Fueron amortizados los dos últimos, quedando pendiente el saldo debido a la Old Colony Corporation.68

Durante el año siguiente fueron concertadas renovaciones parciales, lográndose amortizar 1 150 000 dólares equivalentes a la par a 2 707 772 m$n, quedando reducida la deuda a 3 533 395 m$n. El oro empleado en estas operaciones de pago –en total 1 542 350 dólares– fue proveído por la Caja Nacional de Conversión,69 evitándose una pérdida de 1 509 041 m$n al rehuir la operación con el tipo de cambio del día y al intervenir el dispositivo del control de cambios.70 (Cuadro 2).

En 1932, la Caja Nacional de Conversión no operaba, por lo tanto los servicios de la deuda externa a oro no pudieron efectuarse con metálico proveído por la entidad. En consecuencia, fue prevista en Córdoba una partida de recursos propios destinada para atenderlos, incluidas las amortizaciones de la deuda certificada y de los intereses adeudados al Banco de Córdoba originados en una operación de giro en descubierto por la suma de 1 499 800 m$n, sobre una cuenta especial para pagos de deudas del ejercicio 1930, que el directorio de la casa bancaria había acordado a la Intervención Nacional en Córdoba.71

LAS PENURIAS EN EL QUINQUENIO POSTERIOR A 1930: LA INCIDENCIA EN LOS ACTORES SOCIOECONÓMICOS

Los ejercicios de 1931 a 1935 dejan trascender la insolvencia del erario que provocó la desatención de las obligaciones contraídas. Tanto el estado como los mercados cordobeses de mercancías y el inmobiliario presentaron un agudo desequilibrio en sus respectivos presupuestos y proyectos.

En ambas actividades se produjo la disminución de las ventas, hubo dificultades en el cobro de las mercaderías fiadas, los artículos de comercialización se depreciaron; además, ante la caída de la actividad los acreedores forzaron las exigencias y acrecentaron los requisitos para abastecer las plazas que acusaban un debilitamiento notorio como consecuencia de las restricciones impuestas a la concesión del crédito. Todos estos agravantes estorbaron la circulación de dinero y conformaron un cuadro crítico, precipitando el desequilibrio financiero del intercambio.72

El fisco acusó conmovido la caída de los ingresos impositivos, sobre todo de aquellos derivados de las operaciones mercantil e inmobiliaria, precisamente las más gravitantes en los ejercicios fiscales. En efecto, al calcular comparativamente las recaudaciones obtenidas en 1929 y las de 1934 respecto a los dos gravámenes más incidentes en las cuentas –Contribución Territorial y Patentes–, se observa una disminución considerable en el aporte del primero vinculado al mercado inmobiliario que decreció 29.4%, en tanto el segundo impuesto que recaía principalmente sobre el intercambio comercial –actividad fundamental en la economía cordobesa– presenta una baja de 40 por ciento.73

Otro aspecto de la articulación crítica se refiere a la utilización como medio de pago –por parte del Estado– de títulos anteriormente emitidos. Con estos papeles se pagaron sueldos a los empleados provinciales, a la vez que se saldaron deudas a los proveedores. Esta modalidad generó preocupación en los actores sociales y en los agentes del mercado, inquietud que la Bolsa de Comercio de Córdoba hizo suya reprochando al gobierno: "importa privarle de dinero efectivo en forma seria ya que no puede cobrar a muchos de sus deudores sumas muy elevadas, ni vender los títulos sino con pérdidas de importancia y sin que sea suficiente a cubrir las diferencias la posibilidad de pagar con títulos 25% del débito".74 En 1933, aún se abonaban sueldos correspondientes a 1931 con títulos de renta o con bonos de consolidación de la deuda pública.75

De la interacción trabada entre los mercados y la administración fiscal, aunque transitando pasos diversos y prácticas peculiares a cada institución, derivaron situaciones desventajosas y desequilibrantes causadas por los distintos factores económicos desalentadores y por las reacciones convulsivas peculiares a una administración provincial conmocionada por la crisis y la propia falencia de recursos. La regulación de los precios de los artículos de primera necesidad, de los arrendamientos, los alquileres y los fletes,76 descubre un gobierno que con medidas desesperadas encorsetaba al mercado acotando el margen de precios y cotizaciones. Por otro lado, el Centro de Propietarios de Córdoba, entidad integrada por dueños de inmuebles en Córdoba pero radicados mayoritariamente en la capital federal, proponía volver al presupuesto de 1928, rebajar los sueldos, disminuir los gastos e insistía en la variable que más les inquietaba, es decir, la disminución de la carga impositiva.77

Estas propuestas, tanto las gubernamentales como las sugeridas por un sector del mercado y la producción, muestra que el desconcierto y la conmoción privaban de lucidez a los actores sociales y a los agentes institucionales, ambos ajenos al medio donde estaban influyendo, porque no hay dudas de que procedían de jurisdicciones extrañas a Córdoba: el gobierno de la Intervención Nacional era una entidad procedente y dependiente del poder central nacional, en carácter de interventor, y el centro de propietarios aludido tenía la sede y el polo económico donde se encontraba aquel.

Por su parte, si bien el mercado de mercancías cordobés se mostraba de acuerdo en bajar los gravámenes y disminuir el gasto público –excepto la proveeduría al Estado que atendía–, no acordaba en todo lo relacionado con la regulación de precios, que le disminuía el margen de ganancias ya afectada por la caída de las ventas.

Por su parte, los empleados públicos no aceptaban la disminución de los salarios. De todos modos, el pago de los sueldos correspondientes a los años 1931 y 1932 se atrasó y algunos se saldaron en 1937 con bonos de consolidación de la deuda del año 1932.78 Claro está que el medio de pago fiduciario utilizado no podía conformar las expectativas de los agentes, ya que al intentar comprar mercancía pagando con bonos, el comercio los aceptaba pero a condición de reconocerlos depreciados.

Todos los sectores sociales exhibieron la explicable conmoción generada por la depresión económica. Aquellos vinculados a los mercados y a la circulación de la producción cerealera se encotraron, en la búsqueda de otras oportunidades laborales, cambiando periódicamente de ocupaciones, que variaron desde los empleos temporarios en comercios, pasando por la actividad propia de los comisionistas y corredores. En el espacio rural traficaron en estancias y con el fruto de la cosecha agraria todas labores de poco producto –en la coyuntura depresiva– y corta duración a consecuencia de la disminución de los negocios en general.79 La situación conllevó un desplazamiento de la población rural sin trabajo hacia zonas suburbanas, con la trascendencia social que suponía la búsqueda de algún alivio económico mediante labores precarias, porque resultaba improbable conseguir empleo donde, por ejemplo en la ciudad de Córdoba, se calculaban desocupadas aproximadamente unas 7 000 personas.80

LA ZOZOBRA FISCAL: EL RECURSO DE LA EMISIÓN DE BONOS

La situación social preocupante decidió al gobierno conservador de Pedro José Frías (1932–1936) a adoptar en 1934 medidas para "combatir el paro forzoso". Con estos fines, además de crear una Junta del Trabajo81 conformada por funcionarios ministeriales, representantes del mercado y de la producción, fueron emitidos títulos de renta denominados Bonos del Trabajo por un valor nominal de 5 000 000 de pesos a la par, a 6% de interés anual y 3% de amortización acumulativa por año, cuyo producto se destinaba exclusivamente a la ejecución de obras públicas, estableciendo una prima de rescate de 5%, además exceptuando a estos papeles de todo impuesto.

Con el objeto de otorgarles mayores características de provecho y eficacia financiera a los títulos e incentivar el interés de los potenciales adquirentes, el gobierno accedió a recibir estos bonos en pago de impuestos al consumo de los fósforos y las cervezas hasta por 50% del total correspondiente y asimismo para saldar los gravámenes de contribución directa y de patentes atrasados –precisamente los que más aportes acercaban al erario provincial– hasta por 25% de la deuda y por un monto que no excediese la amortización anual. Para despejar la plaza, los títulos utilizados como medio de pago impositivo salían de circulación una vez recibidos.82

Así como los mercados de mercancías e inmobiliario tenían posibilidades de aceptar incorporarse casi automáticamente al sistema de pago de los gravámenes que implicaban sus respectivas actividades mediante los títulos adquiridos, no a todos los grupos de la producción les resultaba viable o medianamente directo el acceso al dispositivo establecido, de modo que se buscó concretar mediante convenios puntuales la tolerancia al procedimiento, lográndose la suscripción de bonos por parte de las cervecerías Quilines y Córdoba por la suma de 500 000 m$n. Procurando reforzar la implementación se permitió a ambas empresas la posibilidad del pago de impuestos atinentes a los rubros explotados –en los años sucesivos a partir de 1935– para facilitar la admisibilidad operativa garantizando un porcentaje de pago de 40% de la amortización total que correspondiera anualmente para el servicio de dichos títulos.83

En la esfera fiscal no se visualizaba recuperación real y concreta. Al Estado, inmerso en el peor momento de las secuelas de la crisis, le resultaba difícil afrontar los pagos de la deuda externa, porque además de la caída de los ingresos, la salida del patrón oro luego del cierre de la Caja Nacional de Conversión había provocado la depreciación del peso, con el consiguiente encarecimiento de la deuda tomada en moneda extranjera,84 por lo tanto la paridad de esta había aumentado después de la devaluación. Cuando la administración provincial intentó el cumplimiento de las obligaciones extranjeras, tropezó con la diferencia cambiaria desfavorable. Como referencia sirve observar el curso de las cotizaciones de aquellas divisas utilizadas con mayor frecuencia, tales como la libra esterlina que en 1929 se cotizaba a 11.61 m$n; en 1931 alcanzó 15.49 m$n. En cuanto al dólar, este ascendió de 2.3912 m$n en 1929 a 3.8864 m$n en 1932,85 en plena vigencia del control de cambios.

Al comenzar 1931, la deuda externa sumaba 25 684 566 m$n y la deuda interna 37 721 391 m$n; es decir, un total de 63 405 957 m$n, que fue reducida al finalizar el ejercicio, computándose la consolidada en un monto total de 52 507 889 m$n que al desglosarla en compromisos internos resultaba 34 714 095 m$n, alcanzando los externos 17 793 794 pesos moneda nacional,86

Durante los años siguientes se desatendió parte de las obligaciones del crédito externo. De los compromisos contraídos en 1925 al convenir el empréstito Roca, sólo se pagaron los servicios correspondientes a los años 1933, 1934 y 1935, aunque se rescataron títulos por un valor de 211 500 dólares; el importe de las amortizaciones impagas sumaba a finales de ese año 978 500 dólares. La vieja deuda externa municipal87 se mantuvo impaga y en cuanto a las asumidas en 1930 a corto plazo, sólo el servicio de intereses fue cuidado. En el orden interno, la deuda con la nación permaneció impaga hasta 1935, abonándose sólo 400 000 de la cuota anual de 500 000 m$n que correspondía.88

En el transcurso del primer mes de 1933 se renovaron seis letras por un valor de 3 224 200 dólares mediante contrato celebrado con The First National of Boston Corporation, por seis meses y a 5% anual, el producto se aplicaba al pago de estas letras.89

A principios de 1936, la deuda externa totalizaba 23 620 010 m$n, su servicio constituía una carga considerada no sólo gravosa sino también injusta, porque las tasas de interés y de amortización no correspondían con las vigentes en el mercado del dinero, salvo las aplicadas a la vieja deuda externa municipal. Los contratos pactados en 1925 con los bancos estadunidenses, convinieron tasas de interés que según los casos oscilaban entre 6 y 7% anual, pero al comenzar el año los mercados habían reducido uno y hasta dos puntos porcentuales. Esta baja planteó la necesidad de concertar y sancionar la conversión de la deuda, pero este anhelo del gobierno de Amadeo Sabattini (1936–1940), recién pudo concretarse años después.

En tanto, los acreedores de la aludida deuda externa municipal –contraída en el siglo XIX y asumida por el estado provincial en 1906 con el Banco de Londres y América del Sud y el Banco Hambros Bank Limited, que aún no habían cobrado los servicios correspondientes a 1934, incluida la obligación tomada con los bonos del préstamo a la municipalidad de Córdoba de 1889– reclamaron el pago de los compromisos pendientes, servicios que fueron afrontados mediante una partida suplementaria a mediados de 1936.90

Si la deuda externa resultaba gravosa, no pesaba menos la interna que al comenzar ese año fue calculada en 49 363 923 m$n. Buscando reducirla, aunque en una pequeña parte, se emitieron los "bonos de consolidación de la deuda pública interna, año 1932". Por un valor nominal que no excediese de 14 118 390 m$n para cancelar la deuda flotante interna hasta el 31 de diciembre de 1931, la emisión se realizaba en cuatro series: la primera de 6 760 000 m$n a 90% de su valor escrito, con 7% de interés anual y 5% de amortización acumulativa anual, destinada al pago de deuda flotante; la serie B, por un valor nominal de 1 333 390 m$n a la par con 7% de interés y el mismo porcentaje de amortización acumulativa anual, con cuyo producto se canjearían las obligaciones del año 1921 en poder del Banco de Córdoba y el Banco de Préstamos; la serie C por valor nominal de 4 206 000 m$n a la par, con 6% de interés y 1% de amortización acumulativa por año asignada al pago y cancelación de deuda a favor de la Caja Provincial de Jubilaciones, y la serie D, por un valor nominal de 1 821 000 m$n a 90% a un interés de 7% anual, destinando su producto a cancelar el saldo deudor en la cuenta corriente, mantenido con el Banco de Córdoba correspondiente al ejercicio de 1930 por un valor de 1 499 280 m$n. Los bonos se negociaron con la Sociedad Anónima Crédito Industrial y Comercial Argentino.91

A mediados de 1937, los tenedores de estos títulos con residencia en la capital federal exigieron la cotización en la Bolsa de Comercio de Buenos Aires con el objeto de posibilitar la negociación de los bonos.92 Habían transcurrido dos años desde la emisión; atendiendo a esta circunstancia la administración provincial no pudo eludir el trámite del requisito justamente reclamado. De acuerdo con las resoluciones adoptadas al crearse el Banco Central de la República Argentina referidas al crédito a largo plazo público o privado, se dispuso que los mismos debían canalizarse por mercados no bancarios, tales como la participación de las bolsas de comercio,93

Años después, al comenzar el decenio de 1940, ante la valorización de los títulos lograda, el gobierno comenzó a rescatarlos disponiendo el pago de intereses hasta el mes de mayo de ese año; a partir de entonces los bonos tendrían sólo valor de canje.94 Transcurridos dos años se cotizaban en la Bolsa de Comercio de Buenos Aires "sobre la par y obteniéndose un buen margen de beneficio", a punto tal que la –recientemente creada–Junta de Crédito de la Provincia propuso al promediar 1942 el pago en efectivo en la operación de rescate de los certificado de 1932, desechando canjearlos por otros derivados de las leyes de conversión de deuda sancionadas posteriormente.95

LA REESTRUCTURACIÓN DE LA DEUDA. POLÍTICAS DE INTERVENCIÓN DEL ESTADO EN LA ECONOMÍA

En el país, durante la década de 1930 se observa una transición que, partiendo de una economía orientada al resto del mundo, cedió paso a otra que otorgaba mayor significancia a los componentes económicos internos. La Gran Depresión marcó el fin de una época en donde el libre comercio y la integración en los mercados de capitales externos sirvieron como estrategia central para el crecimiento económico de los países latinoamericanos.

Durante el primer quinquenio se evidencia en Argentina la maduración y concreción de un cambio de régimen; previo a la creación del banco central, son destacables otros factores. En 1931 la Caja de Conversión impulsó un cambio importante al modificar unilateralmente el stock de dinero nominal por medio de los redescuentos implementados; asimismo, de manera paulatina fueron formándose nuevas instituciones y adoptándose políticas económicas al modificarse el sistema monetario, dejando el metálico por el fiduciario; de esta manera se posibilitó el gradual aislamiento de la economía doméstica respecto del desalentador escenario global.96

La crisis que prorrumpió en 1929 se produjo en un marco de gran libertad en el mercado financiero, a causa de la ausencia de reglamentaciones. Ante la necesidad de regular la actividad financiera, se pensó que mediante la creación del banco central se podía continuar implementando financieramente una política monetaria que influyera sobre el sistema productivo. Después de 1935 el banco continuó las políticas macro puestas en práctica por la Caja de Conversión y el Banco de la Nación Argentina, centralizó las operaciones de regulación monetaria, con el objetivo de moderar los efectos de las fluctuaciones externas sobre el crédito y la actividad económica.97

La situación financiera de la provincia de Córdoba en 1937 presentaba indicadores favorables en lo atinente a los ingresos fiscales: la recaudación había crecido en 2 819 103 m$n en relación con el balance anterior.98 Mientras en el orden nacional, se estimaba que existía "abundancia de dinero en nuestros mercados [...] prosperidad que se manifiesta en todos los órdenes de la actividad económica"; no obstante, se reconocía con preocupación que "la deuda pública ha crecido en los últimos diez o quince años con un ritmo mucho más acelerado que la riqueza material, mientras los principales índices de esta no han variado fundamentalmente [...] la deuda pública total –nación, provincias y municipalidades–aparece más que duplicada a partir de 1924".99

La visión nacional optimista presentada respecto de los mercados y la prosperidad económica, no coincide con las estadísticas comparadas entre los años 1928 y 1938: el decenio indica una evidente depresión exportadora. En efecto, de un intercambio por valor de 1 018 millones de pesos realizado durante el primer año mencionado, las exportaciones disminuyeron una década después a 438 000 000;100 aun teniendo presente que en 1938 el orden mundial pasaba por una nueva recesión, las cifras muestran que la supuesta prosperidad impresiona más como discursiva que efectiva.

Por el contrario no carecían de fundamento las anteriores afirmaciones referidas a la deuda pública nacional, es más, se apoyaban en estadísticas meridianas: la deuda total en 1924 sumaba 1 793 millones de pesos y en 1937 alcanzaba 3 777 millones.101 De acuerdo con estos datos, la deuda total nacional había crecido en una proporción de 110.6% en valores constantes.

Para la provincia de Córdoba no se dispone de información cuantitativa atribuida precisamente a esos años, en vez de eso pueden compararse los cómputos del ejercicio 1925 que arrojaba un total de deuda por 60 677 310 m$n mientras en 1938 sumaba 78 677 176;102 es decir, un crecimiento relativo de 29.6%, en valores constantes. Salvando las proporciones entre las obligaciones tomadas por todas las jurisdicciones del país y la deuda de la provincia de Córdoba, cabe considerar que esta continuaba creciendo, no obstante los esfuerzos realizados para disminuirla.

Como se ha consignado, la deuda externa acumulaba cifras preocupantes en el orden nacional y en consideración a esta inquietud el poder ejecutivo intentó transmitir una directiva política limitativa de la tendencia notada en las jurisdicciones provinciales y municipales que identificaba con rasgos de excesividad en la práctica de contratación de créditos.

El presidente Roberto Ortiz advertía al gobierno de Córdoba que "el uso excesivo del crédito por las entidades públicas, así como la promesa de intereses elevados en momentos de baratura del dinero o la concesión de toda clase de ventajas extraordinarias a los inversores, son circunstancias poco sólidas y hábitos poco sanos en nuestro mercado".103

La intención de Ortiz no era otra que estructurar una política que permitiera al gobierno nacional coordinar la acción provincial de manera conjunta, buscando un mecanismo de asesoramiento para ambas jurisdicciones, proponiendo a la nación como ámbito de consulta, poniendo a disposición de las autoridades cordobesas una mayor experiencia y conocimiento de los importantes centros de contratación de empréstitos y tratando de orientar la demanda del crédito provincial en la dirección conveniente a los intereses generales.

Concretando la implicación que guiaba su proposición respecto a las finanzas públicas de Córdoba, agregaba:

La ley de unificación de empréstitos internos autoriza al gobierno nacional para asistir a las provincias en el arreglo de sus deudas tomándolas a cargo de la nación, a condición de que la provincia respectiva renuncie a contraer nuevas deudas externas o convertir en externas las deudas internas durante la vigencia de la ley, salvo que lo hiciera por intermedio de la nación o sus instituciones de crédito.

El presidente Ortiz expuso oportunamente en este escrito una política dirigida a acotar y tendente a concluir con el financiamiento externo que no contase con la supervisión del Estado nacional. Luego de 1933 comenzó a practicarse la intervención del Estado en la economía con la instauración de la juntas reguladoras y la subsecuente regulación de los mercados de bienes, el ordenamiento del control de cambios, la orientación monetaria y la transformación impositiva implementada mediante la reforma fiscal nacional que tuvo incidencia en el régimen provincial y la centralización bancaria.

La propuesta estaba destinada a un gobierno que económicamente intentaba una práctica ortodoxa acentuada, reduciendo gastos y tratando de acrecentar los ingresos, pero que en materia crediticia externa no pudo eludir a comienzos del año 1937 la renovación de cinco letras concertadas con The First of Boston Corporation y la Sociedad Anónima Financiera y Comercial (SAFICO) que involucró en la operación a otras casas bancarias, aunque asumiendo el mayor monto crediticio por valor de 2 096 191 dólares. Financiaron también el Royal Bank of Scotland 176 134 dólares, el Aktiebolaget Cateborgs Bank 70 453 dólares y The First National Bank y Trust Company of Rochester 17 815 dólares.104

En realidad, desde el principio la operación se planteó en términos de una venta de letras a seis meses de plazo, a 4.50% de interés anual (nótese que se negoció la tasa hasta conseguir una baja importante en relación con las aplicadas en las anteriores financiaciones externas, aunque aceptando algunos condicionamientos que restringían potenciales endeudamientos nuevos, mientras no se saldara totalmente la obligación). No obstante, cumplido el semestre, cuando la provincia intentó renovar las letras SAFICO accedió pero condicionando el pago de la amortización a un importe equivalente al doble del anteriormente pactado y con lo mismos intereses antes acordados.105 Conviene tener en cuenta que estas negociaciones se realizaron en el marco de la ley provincial 3480, que había permitido la toma de los empréstitos externos del año 1930, los que aún no habían sido amortizados totalmente.

Quince días antes, el presidente Ortiz había efectuado la presentación referida, propensa a limitar y controlar precisamente los endeudamientos financieros externos y poniendo a disposición las oficinas técnicas del Banco Central de la República Argentina para atender los pedidos atinentes que pudiesen formularse y la información necesaria a los resortes provinciales.

En el marco de las propuestas formuladas, sólo unos pocos meses antes el banco central, en calidad de agente financiero del gobierno nacional, había sido encargado de formar un consorcio financiero que contara con la supervisión del banco para ocuparse de la colocación de un "empréstito de repatriación de la deuda externa". El consorcio se constituyó integrando a los principales bancos e instituciones financieras junto a los mercados de títulos de la Bolsas de Comercio de Buenos Aires y Rosario,106 a los que el mercado y por lo tanto la Bolsa de Comercio de Córdoba estaban muy vinculados.

No resulta ilógico suponer que en principio las provincias adecuaron su política crediticia a los cambios institucionales económicos y financieros, en función del compromiso del gobierno nacional de asumir el endeudamiento externo de aquellas, como resultado de la reforma nacional impositiva, la unificación de los impuestos internos al consumo, a los réditos y la distribución de las recaudaciones entre la nación y las provincias. Aunque a estas le descontara gradualmente de la coparticipación cuotapartes de las obligaciones exteriores adeudadas.

El propio gobernador Sabattini afirmaba: "Soy contrario a los empréstitos que hipotecan al país y comprometen su porvenir."107 Pero tiempo después su sucesor, el gobernador de Córdoba, Santiago del Castillo (1940–1943), como acontecía en otras provincias del interior, no podía sino seguir la política nacional trazada, pero si bien la asumía no ahorraba comentarios disonantes que aunque destinados a una política fiscal invadida por normativas nacionales también aludía a las directivas financieras emanadas, reiterando los criterios expuestos en 1939, sosteniendo que "no se debe perder de vista que mientras se ha restringido la potestad de los estados provinciales y mientras se reclama por todos los sectores de opinión la intensificación de obras que permitan crear fuentes de trabajo en el país, las conocidas medidas de regulación del crédito público dificultan a las provincias la ejecución de lo que ellas pueden hacer".108 Es decir, las discrepancias fueron manifiestas, en un periodo en que las coparticipaciones impositivas –entre la nación y las provincias– no significaban una ventaja superadora para los ingresos al fisco de Córdoba.109

AL RESCATE DE LAS LETRAS EXTERNAS

Cabe suponer que el gobierno encabezado por Amadeo Sabattini (1936–1940) tuvo en cuenta los giros verificados en la visión nacional destinada a las provincias, en cuanto a la orientación política económica que consideraba debía plantearse en lo sucesivo.

Alertada, la legislatura cordobesa facultó al ejecutivo para emitir títulos internos de renta hasta un valor de 12 000 000 de m$n, con la finalidad de rescatar –con el producto– las letras y cumplir los compromisos derivados de la ley 3480; es decir, los empréstitos extranjeros de corto plazo tomados desde 1930, inclusive el negociado a comienzos de 1937.

Los títulos constituían obligaciones directas y generales de la provincia. Para el pago de los servicios de intereses y amortización fueron afectadas las rentas que el erario de Córdoba debía percibir de la nación, en virtud de la ley nacional de impuestos internos al consumo. La colocación de la emisión debía realizarse por concurso de propuestas basadas en un tipo mínimo de 93% neto de su valor nominal, una tasa de interés máxima de 5% anual y la amortización de 1% anual acumulativa.110

La emisión de títulos se realizó de acuerdo con distintas cantidades y valores, convocándose en principio a suscripción pública por un monto de 4 000 000 de pesos. Así, se logró un producto de 3 720 000 m$n, que fueron destinados a las amortizaciones y servicios de las obligaciones contraídas.111 Las renovaciones de las letras comprometidas con el grupo de bancos antes mencionados, al igual que el pago de servicios, fueron realizados periódicamente de acuerdo con lo establecido y se sucedió hasta comprender el ejercicio de 1940.112

A partir de 1938, las operaciones financieras se negociaron dentro de un nuevo marco regulatorio; en consecuencia fue dispuesta la emisión de títulos de rentas hasta un valor nominal de 25 500 000 m$n, una colocación crediticia interna, destinándose el producto a la conversión de la deuda interna consolidada de aproximadamente 20 055 000 m$n, con exclusión de las involucradas en la sanción del año anterior y asimismo al pago de la deuda flotante existente al 31 de diciembre de 1935, cercana a los 3 000 000 de pesos. La emisión devengaba un interés máximo anual de 5%, pagadero trimestralmente y la amortización anual se fijó en 1%. Nuevamente como garantía se afectaron los ingresos correspondientes a la provincia procedentes de la ley nacional de impuestos internos al consumo.113

Llenados los requisitos establecidos por el Banco Central a los efectos de la autorización para la cotización de los títulos públicos, se realizó un primer llamado a licitación pública por una serie de 10 000 000 de pesos, cantidad que se cubrió con exceso mediante las propuestas presentadas en 1939.114 Las emisiones efectuadas en los años 1939 y 1940, sumaron un total de 21 407 480 m$n, manteniéndose en circulación por un valor de 21 283 030 m$n el último año mencionado, cantidad que permitió afrontar la consolidación de la deuda.115

Estos bonos que se emitieron a 87% de su valor nominal, a mediados de 1941 se licitaban hasta 97.50%. Al comenzar los años cuarenta, la valorización de los títulos internos –tanto estos como los anteriormente referidos– quedó registrada por la Junta del Crédito Público de Córdoba.116

Respecto de las letras de corto plazo tomadas entre los años 1930 y 1937 –ley 3480– se presentó a los banqueros extranjeros representantes de los tenedores de los títulos, la propuesta de saldar íntegramente la deuda pagando los remanentes pendientes que ascendían a la suma de 1 260 000 m$n mas 1 173 000 dólares. El banco central autorizó la cotización de los títulos emitidos para la conversión de la deuda que se pagó en abril de 1939, quedando una cantidad en dólares que se pagaría una mitad a un año de plazo y el resto a dos años.117 Durante los años siguientes se realizaron diversas operaciones de rescate de las letras referidas y amortizaciones de deudas vinculadas a las mismas.118

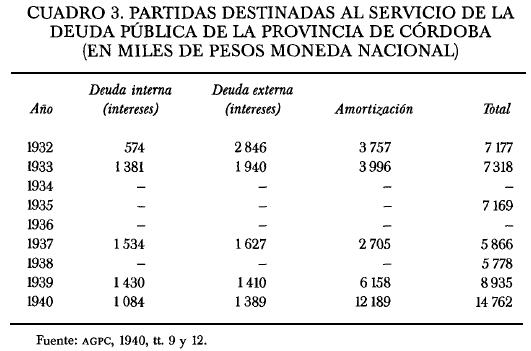

La información cuantitativa incorporada en el cuadro 3, permite apreciar el creciente cumplimiento de las amortizaciones de capital durante los últimos años de la década.

ALGUNAS CONCLUSIONES

A mediados del decenio de 1920, luego de la articulación recesiva ocurrida en los primeros años, ante el creciente desequilibrio presupuestario que impedía inversiones de capital en obras de interés social, la administración recurrió a la banca financiera estadunidense, modificando la tradicional vinculación del estado provincial con los capitales de origen británico.

En efecto, dado que el crédito interno no alcanzaba para solventar el gasto público, en 1925 el gobierno buscó el financiamiento externo. La pérdida de preponderancia inglesa en los mercados financieros mundiales, la creciente estrategia de inversión estadunidense con importante inserción en Argentina y la posibilidad o el anhelo de conseguir mejores condiciones operativas, aprovechando el cambio en la política monetaria argentina, desvinculada de la rigidez propia del régimen de patrón oro que posibilitó alguna flexibilización en las instancias negociadoras, orientó el compromiso crediticio con la banca neoyorquina.

La administración estatal cordobesa contrajo obligaciones que resultaron gravosas y los convenios fueron reiterándose durante una década. Se utilizaron fondos adeudados a instituciones autónomas para solventar gastos ordinarios. Como consecuencia de estas prácticas, el Banco de Córdoba, la Caja de Ahorros de la Provincia y la Caja Provincial de Jubilaciones se convirtieron en acreedoras. No obstante, el estado deudor, abusando de preponderancia jurisdiccional, no atendía regularmente las obligaciones contraídas con estos organismos. (Cuadro 4).

Entre otras penurias, el erario provincial debió atravesar con pronunciados esfuerzos la crisis de 1930 y sus secuelas. A partir de 1937, apremiado por la administración nacional, el gobierno de Córdoba modificó el estilo propenso a la contratación de empréstitos externos, abandonando el vínculo sostenido con el crédito de capital extranjero y procurando cumplir el servicio de la deuda pública, consiguió disminuir el monto de las obligaciones externas.

La gradual observancia y ejecución de los compromisos públicos contraídos posibilitó la disminución de la deuda externa. El parcial saneamiento de la administración fiscal de la provincia también significó el abandono del ejercicio recurrente de desviar fondos obtenidos mediante empréstitos, en principio destinados a solventar obras para beneficio de la sociedad y luego empleados en pago de deudas atrasadas. El gasto no disminuyó, entonces resultó ineludible la implementación de emisiones de títulos colocados localmente y por lo mismo aumentó la deuda pública interna.

En síntesis, es posible distinguir tres instancias financieras diferentes que conjugan otras tantas vías abordadas para el financiamiento público. Una se sitúa entre los años 1915–1924, lapso en que se acentúa el uso del crédito interno mediante la emisión de bonos del tesoro. Esta experiencia tuvo efectos un tanto limitados acordes a la articulación peculiar de las secuelas de la crisis y el intervalo recesivo soportado en los primeros años del decenio de 1920; en definitiva, la emisión de distintos títulos resultó insuficiente para solventar el crecimiento del gasto, la deuda pública y el déficit fiscal.

Al segundo tramo de la operación crediticia conviene delimitarlo de 1925 a 1936; el gasto mal presupuestado en relación con los ingresos continuó aumentando, provocando un desequilibrio de los ejercicios fiscales, que sumado a las mejores condiciones esperadas del financiamiento externo decidió al gobierno a cambiar la procedencia de los capitales prestables, concretando una definida vinculación con el capital financiero estadunidense. Pero el cambio implicó posteriormente la admisión de gravosas cláusulas contractuales, el crecimiento de la deuda externa y un ulterior manejo de los fondos crediticios recibidos utilizados para pagar compromisos aplazados en periodos de crisis y decrecimiento de las recaudaciones impositivas.