Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Similars in

SciELO

Similars in

SciELO

Share

Gestión y política pública

Print version ISSN 1405-1079

Gest. polít. pública vol.25 n.1 Ciudad de México Jan./Jun. 2016

Posiciones e ideas

Servicios públicos y reforma fiscal ambiental en América Latina: Oportunidades y desafíos

Public Services and Green Tax Reforms in Latin America: Opportunities and Challenges

Andrés Rius*

*Andrés Rius (Uruguay), es profesor agregado de la Universidad de la República, Facultad de Ciencias Económicas y de Administración. J. Requena 1375, 11200 Montevideo, Uruguay. Tel: (598) 24 00 13 69, ext. 122; Fax: (598) 24 08 95 86. Correo-e: arius@iecon.ccee.edu.uy.

Artículo recibido el 19 de noviembre de 2013.

Aceptado para su publicación el 22 de diciembre de 2014.

Resumen

El artículo presenta el concepto de "reforma fiscal ambiental" y examina su pertinencia para la región a partir del análisis de las oportunidades y complicaciones para introducir dichas reformas en dos servicios públicos esenciales: la provisión de energía eléctrica y el transporte urbano de pasajeros. Esos servicios se analizan en sus especificidades pero se consideran como ilustrativos de situaciones más generales. Luego de un análisis convencional de objetivos e instrumentos, se pone en evidencia la interdependencia entre mercados y la transversalidad de los objetivos ambientales. Desde esas premisas metodológicas, se van haciendo más claras las falencias de las políticas públicas concebidas como canales paralelos y autónomos, y la necesidad de definir estrategias más amplias y coherentes. Si bien se identifican espacios para las innovaciones fiscales con objetivos ambientales, se analiza el desafío distributivo y de competitividad, y se subrayan problemas de economía política e institucional; los resultados permiten situar los desafíos energéticos y de transporte urbano en un contexto más general y fecundo.

Palabras clave: política ambiental, consumidores y consumo, servicios públicos.

Abstract

The article introduces the concept of green tax reforms ("reforma fiscal ambiental") and examines its pertinence for the region, based on the analysis of the opportunities and difficulties for implementing those reforms in two essential public services: the provision of electric power and urban public transportation. Those services are analyzed in their specificities but are considered illustrative of more general situations. After a conventional analysis of objectives and instruments, it is shown that the markets are interdependent and that environmental goals are cross-cutting. From those methodological principles, the shortcomings of the public policies conceived like parallel and autonomous channels become more obvious. Although there seem to be spaces for fiscal innovations with environmental objectives, the paper analyzes the distribution and the competitiveness challenges, and the political economy and institutionalist issues; the results make possible to situate the energy and public transportation agendas in a more general and productive context.

Keywords: environmental policy, consumers and consumption, public services.

FISCALIDAD AMBIENTAL Y SERVICIOS PÚBLICOS

Desde la década de 1990, varios países de la Organización para la Cooperación y el Desarrollo Económicos (OCDE) han revisado sus estructuras tributarias con el fin de incidir en comportamientos que tienen impactos ambientales nocivos, procurando a la vez minimizar las repercusiones fiscales, sociales y económicas negativas de dichas reformas. Simplificadamente, las reformas fiscales ambientales (RFA) consisten en imponer cargas a consumos o procesos "malos" para el medio ambiente, incentivar comportamientos o el uso de productos "más amigables" con el ambiente, y aplicar los ingresos generados a reducir impuestos distorsivos (especialmente sobre el capital y el trabajo).1 En términos algo más técnicos, las RFA buscan "emitir las señales apropiadas al mercado, eliminar o reducir distorsiones estructurales (como la aplicación de aranceles inadecuados a la energía y al transporte), e internalizar las externalidades, a la vez que se mejora la eficiencia de las medidas existentes" (Barde, 2005, 105).

Esas reformas consisten, en definitiva, en ajustes de subsidios e impuestos que tienen efectos ambientales.2

Las RFA se fundamentan en la necesidad de responder al cambio climático, la degradación de los ecosistemas, los efectos de la contaminación sobre la salud humana, la creciente escasez de recursos vitales, la búsqueda de la seguridad alimentaria, energética y de acceso al agua. Aunque más discutible, también se ha considerado la tributación verde como un componente de la respuesta a brechas fiscales y a cambios demográficos profundos (e.g., el envejecimiento de la población). América Latina no escapa a las razones por las que países de la OCDE han adoptado dichas reformas, si bien la agenda respectiva ha tardado en atraer atención suficiente de investigadores y responsables de políticas. Las preguntas a las que responde este artículo son a) en qué medida la agenda de las RFA es pertinente para los países latinoamericanos, y b) qué instrumentos de política adicionales se deberían considerar para lograr la viabilidad social y la eficacia respecto a las metas ambientales.

Los servicios públicos constituyen segmentos de las economías y sociedades especialmente significativos desde el ángulo de los incentivos que genera la fiscalidad sobre actividades de alto impacto ambiental. Primero, los servicios públicos comprenden actividades de impactos directos —en su producción o consumo— sobre el medio ambiente; segundo, tienden a ser producidos o estar fuertemente regulados por el propio Estado; tercero, suelen englobar actividades donde son frecuentes las fallas de mercado, y cuarto, tienen extendido alcance e incidencia sobre el bienestar de las familias y el desempeño de las empresas. Dadas esas características, desde la agenda de RFA se entiende que los principales desafíos para la sustentabilidad de las mismas son los efectos distributivos y sobre los hogares en situación de pobreza, y los efectos sobre la competitividad de las firmas.

América Latina tiene desafíos propios en la provisión de servicios públicos que introducen especificidades a las RFA. La heterogeneidad estructural de las economías, la volatilidad macroeconómica, la informalidad, la concentración del ingreso y la riqueza, y los déficits de capacidades estatales para regular y hacer cumplir reglas, y para producir bienes públicos, son atributos que los países de la región comparten en distinto grado. Los servicios públicos operan insertos en sociedades con esas características, y en ese contexto cabe examinar la relevancia de las RFA y los ingredientes adicionales que puedan requerir para ser viables y eficaces.

En este trabajo se consideran los servicios de transporte urbano de pasajeros y la provisión de energía eléctrica. El transporte público de pasajeros forma parte de sistemas generales de movilidad de la población, dentro y alrededor de las ciudades, y por tanto está vinculado directamente a la gran demanda de energía y a la emisión en gran escala de gases de efecto invernadero (GEI).3 A su vez, como alternativa a la movilidad privada, el transporte público tiene la capacidad de aportar para una reducción de la huella ambiental en las ciudades. Ese aporte estará mediado por las características de las conformaciones urbanas, los propios atributos del sistema de transporte público (confort, confiabilidad, costo, accesibilidad, etc.), y los efectos de otras políticas o estructuras que inciden sobre su uso o sobre las condiciones de su operación.

Desde el ángulo de las RFA , la actividad propiamente de transporte público suele ser beneficiaria de subsidios que, aunque costosos para los gobiernos latinoamericanos, son generalmente inferiores a los registrados en economías más desarrolladas que cuentan con servicios públicos más eficaces. Pero quizá las medidas tributarias más relevantes asociadas al transporte público se materializan en el tratamiento fiscal de los combustibles, las medidas que puedan incidir sobre la edad promedio y tecnologías predominantes de la flota de vehículos, y los tributos que directa o indirectamente inciden sobre la decisión de los consumidores de poseer y utilizar medios de movilidad privados (fundamentalmente automóviles). En conjunto, los impuestos sobre todos esos bienes finales o insumos representan más de 90 por ciento de los impuestos ambientales en la OCDE (Barde, 2005).

El segundo servicio público investigado es la provisión de energía eléctrica a consumidores familiares y productores. La energía cumple un rol fundamental en el desarrollo económico y social, en tanto es esencial para sostener la vida humana y para cualquier actividad económica. Si bien en su uso a nivel familiar o como insumo productivo la energía eléctrica per se se asocia a procesos "limpios", la obtención de electricidad a partir de hidrocarburos y otras fuentes térmicas es la industria cuyas emisiones de GEI han crecido más a nivel global desde 1970 (ECLAC, 2010, 30). Dado su rol central en el acceso de los hogares a la energía, las consideraciones distributivas forman parte inevitablemente del análisis de espacios para la RFA en el sector eléctrico. Más significativamente que en el transporte público, la fiscalidad verde en el ámbito de la provisión de energía demanda comprender los factores que inciden en el desarrollo y la adopción de tecnologías por parte de las empresas, su respuesta a los cambios de precios relativos, las consecuencias económicas de las transiciones tecnológicas y su consistencia con la evolución de las matrices energéticas nacionales hacia estructuras más sustentables. Como se ha sugerido, los dos servicios públicos analizados están interrelacionados por la dependencia de los combustibles fósiles. Más abajo se identifican otros canales de interrelación. Debido a la existencia de estas interacciones no se conciben actualmente las RFA como innovaciones autosuficientes sino como integrantes de paquetes de políticas para la sostenibilidad con equidad y eficiencia (Mirrlees et al., 2012).

La toma de decisiones sobre el mix de políticas más apropiado requiere análisis empíricos no triviales, debido a las múltiples influencias recíprocas entre sectores, mercados, y actores (GFC, 2009, cap. 7, p. 49; Boccanfuso, Estache y Savard, 2008). La aproximación de este artículo consiste en identificar los componentes de las RFA relevantes para la realidad de los servicios públicos en la región, y reflexionar sobre sus resultados esperables y las políticas complementarias que podrían fortalecer su efectividad al introducirlas "en paquete".

ENFOQUE

En el presente trabajo se intenta responder a dos cuestiones básicas: cuál es la relevancia de la agenda de RFA en América Latina, y qué instrumentos de política adicionales se deberían considerar para lograr la viabilidad social y la eficacia respecto a los objetivos ambientales. En cuanto a la primera pregunta de investigación, el enfoque es el de la selección de instrumentos (o del policy mix; véanse Howlett, 2004; Hou y Brewer, 2010). Específicamente, el artículo identifica las fallas de mercado y la ausencia o subdesarrollo de los mismos, en torno a los servicios públicos de interés, y evalúa cualitativamente la capacidad correctiva de medidas específicas de política fiscal ambiental. El enfoque es el de la llamada "primera generación" de investigaciones sobre selección de instrumentos (Howlett, 2004), y asume que los gobiernos tienen amplio espacio para la discreción en la determinación de cómo responder a los problemas de la sociedad. Como dice uno de los autores de referencia:

Modelos de bienestar fueron considerados como justificadores de la elección de instrumentos de políticas basados en la discusión de lo que los gobiernos deberían hacer, más que en la investigación empírica de lo que realmente hacen (Howlett, 2004, 916).

En este artículo se procura identificar analíticamente las repercusiones directas e indirectas de innovaciones fiscales ambientales, para determinar si serían pertinentes en las circunstancias ambientales de los países y qué efectos laterales (distributivos y productivos) deberían contemplarse. Con la información disponible, se examina cualitativamente la direccionalidad y significación de tales efectos y se derivan recomendaciones de política en el sentido de la literatura de selección de instrumentos.

La segunda pregunta que responde el artículo es el grado en que las RFA podrían requerir combinarse con políticas cofuncionales específicas para incrementar sus chances de éxito. Implícitamente se adopta la perspectiva de la segunda generación de indagaciones sobre el policy mix (Howlett, 2004).

Este enfoque asume que los formuladores de políticas de hecho pasan buena parte de su tiempo recombinando y ordenando políticas en el tiempo, generando la acumulación de capas sucesivas de respuestas a los problemas (Hou y Brewer, 2010).4 La posibilidad de que la combinación específica de políticas o instrumentos refuerce, potencie o inhiba efectos de instrumentos individuales es uno de los ejes centrales de esta literatura que tomamos en cuenta para abordar la segunda pregunta de investigación.5 En general, la investigación sobre el mix de instrumentos toma una postura balanceada sobre la conveniencia de instrumentos únicos vs combinaciones de instrumentos para cada problema, pero destaca la tendencia de los gobiernos a adoptar instrumentos múltiples y explicita algunas de las ventajas de esa estrategia.

DATOS Y MÉTODO

El artículo explota la literatura descriptiva y diagnóstica sobre los servicios públicos, y se apoya en la experiencia principalmente europea sobre la RFA ,6 según la caracterizan agencias nacionales e internacionales, investigadores académicos y organizaciones del sector privado con o sin fines de lucro. Los datos cualitativos y cuantitativos reportados provienen de fuentes oficiales, de las propias empresas públicas, privadas, o agencias estatales de los sectores, y de los organismos estadísticos nacionales y el sector académico. Los datos en todos los casos son los agregados publicados; no se analizaron microdatos primarios. Se incluyeron publicaciones de todos los formatos (incluso, por ejemplo, reportes de prensa), siempre que se identificaran los autores y su filiación institucional.

Se adoptó la metodología de estudios de caso narrativos en los que la unidad de análisis es el servicio público "i" en el país "j". Se seleccionaron intencionalmente cuatro países (Chile, Ecuador, México y Uruguay) que ofrecen variabilidad razonable en dimensiones importantes de contexto (e.g., presencia estatal en los servicios, dotación de recursos relevantes, fortaleza política del nivel medio de gobierno) y las semejanzas que se asocian con su posición en la misma región global.

El método de análisis de la literatura y datos para cada uno de los dos servicios públicos consistió en: a) descripción comparativa de la organización económica de los servicios públicos en cada país, ordenada en torno a los elementos de fiscalidad ambiental existentes y potenciales; b) identificación de fallas de las políticas y fallas de mercado significativas en cada país, desde el ángulo ambiental, en general a partir de diagnósticos sectoriales oficiales y privados, abarcando actividades encadenadas verticalmente cuando se consideró relevante; c) análisis cuantitativo y cualitativo de los efectos distributivos y de competitividad generados por las RFA en cada país, y discusión de instrumentos complementarios; d) repaso de resultados y formulación de recomendaciones.

RFA Y EL TRANSPORTE PÚBLICO

Como se indicó, la reforma fiscal ambiental en torno al transporte público es de fundamental importancia para los esfuerzos de contención y mitigación en los países de América Latina. En el actual estado de la tecnología, infraestructura y hábitos de la población, la movilidad de las personas es responsable por una alta proporción de la emisión de gases de efecto invernadero. Adicionalmente, las tendencias respecto a movilidad son desfavorables. El automóvil privado tiene una participación creciente en los desplazamientos, y la demanda de automóviles particulares varía en el mismo sentido que el crecimiento del ingreso per cápita. Las áreas metropolitanas se expanden desordenadamente en su superficie, lo que incrementa la necesidad y distancias de los desplazamientos y el uso de modos de transporte ambientalmente ineficientes (CAF, 2011; Stern, 2006). Subsidios explícitos o implícitos que abaratan los combustibles y el transporte individual no hacen sino reforzar la tendencia a la disgregación espacial de las ciudades, con costos ambientales crecientes.

Las medidas principales de reforma fiscal ambiental para el transporte público se pueden organizar entonces en las siguientes categorías:7

1. La reestructuración de subsidios explícitos e implícitos no sólo involucra la supresión de los que determinan incentivos perversos o costos ambientales evitables, sino también la posibilidad de reorganizar aquellos que recibe la industria transportista para que fortalezcan una oferta de mejor funcionalidad y calidad.8 En esta opción se incluye el eventual incremento de subsidios al transporte público, si están dirigido a mejorar su eficiencia económica y ambiental, y especialmente si se propone creíblemente sustituir transporte privado siguiendo ejemplos exitosos en áreas metropolitanas importantes.

2. Reajuste o introducción de nuevos impuestos para la internalización de externalidades negativas. Involucra el traslado de costos totales a usuarios de automóviles particulares, incluyendo la recuperación de costos de inversión, operación y mantenimiento de caminos y rutas periféricas, las emisiones de CO2, y los sobrecostos por congestionamiento y tráfico. Se materializan en medidas como: a) impuestos a la adquisición de vehículos particulares,9 desincentivando la tenencia y cargando relativamente más a los ambientalmente menos eficientes; b) impuestos al uso de vehículos particulares. Incluye impuestos tales como los que gravan los combustibles o las emisiones, los peajes, las tasas de tránsito o los cargos por estacionamientos.

Desde fuera del sistema de transporte en sí mismo, surgen como susceptibles de revisión los factores que influyen en el patrón de crecimiento de las ciudades (e.g., precios de la tierra periurbana). En este sentido, los tributos a la propiedad inmueble suburbana valorizada por la extensión de carreteras o autopistas, podrían usarse para moderar la "fuga" de familias pudientes hacia las periferias (que incrementa el gasto global en transporte y genera otras externalidades negativas), o en todo caso trasladarles parte de los costos sociales de su opción habitacional.10

El cuadro 1 permite una primera aproximación a la pertinencia de la agenda de RFA para los países que abarca te estudio.

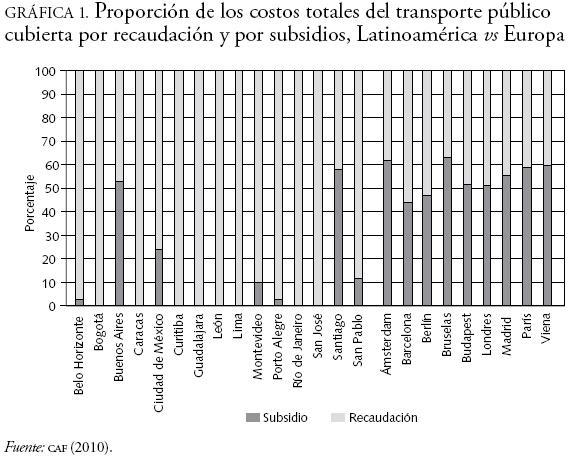

Los países analizados presentan subsidios estatales a los proveedores del servicio, que son en todos los casos de una significación cuantitativa claramente inferior a la prevaleciente en los países de la OCDE (véase gráfica 1), y aún en términos regionales son de niveles relativos medios o bajos (salvo en Chile). Esto sugiere que habría en principio espacio para su expansión con objetivos de contención o reducción de emisiones.11

El cuadro 1 revela además que los países latinoamericanos exportadores de petróleo tienden a subsidiar el uso interno de combustibles derivados. A través de precios administrados o de impuestos menores se ha subsidiado en todos los países el diésel respecto a las naftas o gasolinas, lo que se defiende en el debate público por el extendido uso del diésel en la producción y el transporte. La tenencia y uso de vehículos particulares suelen estar gravados en la región, si bien la fundamentación y diseño de las cargas tributarias reflejan objetivos recaudatorios más que una perspectiva ambiental. La adquisición de automóviles cero-kilómetro tiende a estar gravada por impuestos generales al consumo como el IVA, o específicos, y por tasas administradas a nivel local (tasas de empadronamiento y de circulación). El uso de vehículo particular es gravado por diversas tarifas y tasas, en tanto los impuestos específicos gradualmente incorporan cilindrada y antigüedad como proxies de las emisiones generadas, pero los regímenes vigentes no llegan al punto de cuantificar como base impositiva las emisiones específicas de cada vehículo en circulación.

Corrección de subsidios

Dos modalidades de subsidio, con objetivos ocasionalmente coincidentes pero de naturaleza diversa, inciden sobre la asignación de recursos y patrones de consumo en la movilidad urbana y periurbana. Por un lado, los propios servicios de transporte público pueden ser receptores de subsidios directamente transferidos por el gobierno, ya sea con el fin primordial de hacer su precio más accesible y estable para hogares menos pudientes, de asistir a empresas en dificultades en una industria como la del transporte de pasajeros, que suele ser políticamente influyente, o incluso de promover el uso del transporte público por sus externalidades ambientales positivas. Estos subsidios podrían tener un papel constructivo en la agenda ambiental si permitieran sostener sistemas de transporte público que redujeran el uso del automóvil particular.

Los subsidios directos y regulares a todos o algunos de los componentes del sistema de transporte público son infrecuentes en la región: sólo seis de las quince áreas metropolitanas incluidas en el Observatorio de la Movilidad Urbana de CAF (CAF, 2010) registran subsidios a algún componente del sistema. En cambio, los cuatro países enfocados en este artículo subsidian de alguna forma a su sistema de transporte público. Santiago de Chile es el área metropolitana que registra una mayor participación de subsidios en el financiamiento del transporte público, y la ciudad de México figura en segundo lugar entre las cuatro (en tercer lugar entre las quince de CAF, 2010, siguiendo a Buenos Aires). Montevideo y Quito también subsidian el sistema público en proporciones relativamente menores.

La reducida cuantía económica de los subsidios al transporte público (véase gráfica 1) podría plantear dudas sobre su importancia en las RFA de los países de América Latina. Sin embargo, teniendo en cuenta lo que ocurre en muchas de las áreas metropolitanas de los países de mayor ingreso per cápita y mayor avance en la reforma ambiental (en la misma gráfica), parecería que un sistema público capaz de ser una alternativa real al uso del vehículo privado no sería sostenible en ausencia de apoyos estatales. A su vez, los subsidios al transporte suelen reflejar los múltiples objetivos y una variedad de trayectorias seguidos por las políticas de transporte.12 En general, los subsidios se han originado como respuestas paliativas a subidas del precio del petróleo, generando un equilibrio de economía política que luego imposibilita su remoción. Cómo implementar sistemas de subsidios eficaces para atraer más usuarios y que promuevan una gestión eficiente del servicio de transporte público son entonces cuestiones no menores en la agenda de RFA en la región.

En Chile, el gobierno subsidia de forma significativa el transporte colectivo metropolitano y de mediana distancia. La ley 20.378, de 25 de setiembre de 2009, creó el Subsidio Nacional para el Transporte Público de Pasajeros, que busca mejorar las condiciones del servicio en todo el país. La ley prevé subsidios a la oferta y operación de los servicios de transporte público urbano, rural y en zonas aisladas del país, subsidios a la demanda a través de tarifas reducidas o compensaciones del gasto en transporte público, a la infraestructura de transporte público y a la renovación de la flota de vehículos que prestan estos servicios. La Ley dispone la creación de un fondo permanente y otro transitorio para el periodo 2009 a 2014. Ambos se destinan en partes iguales, por un lado a subsidiar el proyecto Transantiago y, por otro, a subsidiar varios programas implementados en las regiones. Sólo en transferencias a las regiones, el subsidio en 2011 alcanzó a cerca de 530 millones de dólares.13

En Quito, desde 2012 el gobierno otorga un subsidio a los transportistas de pasajeros por unidad y tipo de recorridos (cantonales, interprovinciales), inicialmente como respuesta a la rebaja de 50 por ciento que se otorgara a los pasajes de niños y ancianos. Según reportes de prensa, los beneficiarios del subsidio son unos 6 500 transportistas, que reciben entre 600 y 800 dólares, para lo que el Estado debe asignar 55 millones de dólares al año.14 Adicionalmente, se ha creado un Plan de Renovación Vehicular (Plan Renova), por el que se subsidia la adquisición de nuevos buses, a condición de pasar a chatarra los que se reemplazan. En tanto la primera medida podría encuadrarse como un subsidio paliativo para alzas de precios, la segunda constituiría un valioso paso dentro de la agenda RFA.

En la ciudad de México, se instaló en 2005 un sistema BRT (o bus rapid transit) subsidiado por opción del gobierno. El "metrobus" (denominación local del BRT) complementa la extensa red de metro de la ciudad. La política de tarifas y subsidios (el ticket del metrobus cuesta dos veces el del metro) parecería haber contribuido a una imagen favorable del primero entre sectores medios que buscarían niveles mínimos de confort para reducir el uso del vehículo particular. La segmentación por precios ha diferenciado al Metrobus del Metro, otorgándole al primero una imagen de medio "aceptable" para la clase media (Pardo, 2009). Esta experiencia parecería sugerir la conveniencia de sistemas públicos diferenciados, o con más de una opción de calidad-precio, como estrategia para captar usuarios renuentes a reducir el uso de su automóvil privado. Un estudio de tarifas óptimas en la movilidad urbana (Parry y Timilsina, 2008) concluye que la tarifa óptima para la ciudad de México sería del orden de 50 por ciento de los costos operativos reportados por las compañías, y afirma que ése era aproximadamente el nivel de los subsidios a buses y trenes en esa fecha.

En Montevideo se registran desde fines de los noventa esfuerzos relativamente sistemáticos de incidir en los patrones de movilidad priorizando el transporte colectivo (CAF, 2011). El plan de ordenamiento territorial "Plan Montevideo" (de 1998) y el "Plan de Movilidad Urbana" (de 2010) incluyen previsiones para la creación de un Sistema de Transporte Metropolitano, coordinando los esfuerzos de autoridades nacionales (Ministerio de Transporte y Obras Públicas) responsables del transporte suburbano y los gobiernos departamentales del área metropolitana.

En materia de subsidios, en 2007 se aprobó y reglamentó por decreto la Ley 18.180 que autoriza al Poder Ejecutivo a "subsidiar el transporte colectivo de pasajeros urbano y suburbano con el objetivo de reducir el precio de los boletos respectivos" (art. 1), y se estableció un monto global cuya distribución a distintos segmentos del servicio fue delegada al Ministerio de Transporte y Obras Públicas y el Ministerio de Economía y Finanzas, y cuya administración (en la forma de un fideicomiso) fue asignada a la Corporación Nacional para el Desarrollo. Desde entonces, con referencias a la incidencia del transporte en el gasto de las familias de menores recursos, y a la lucha contra la inflación, el subsidio ha sido renovado al menos en 2009 y en 2011.15

A su vez, el gobierno del departamento de Montevideo (en el que se concentra la mayor parte del área metropolitana) ha venido subsidiando el costo del boleto urbano al menos desde 1990. Si bien el "Plan de Movilidad Urbana" (IMM, 2010) tiene objetivos explícitos de carácter ambiental, y establece una preferencia por el transporte público y la movilidad activa, los subsidios al sistema de transporte público no se presentan vinculados a esas metas. Habría entonces espacio para modificar el eje del debate sobre subsidios al transporte público, enfocándolo en la significación de las metas ambientales y la posibilidad de reciclar recursos a un subsidio que presionara más a la baja el uso de vehículos privados.

Los gobiernos también suelen mantener subsidios a todos o alguno de los principales combustibles para transporte. En los países exportadores de petróleo los subsidios suelen ser generalizados, con el propósito de abaratar la canasta de consumo y de alguna forma distribuir la "renta" petrolera, o con la intención de beneficiar a sectores o industrias que hacen un uso intensivo de los combustibles mencionados (el propio transporte público es con frecuencia un beneficiario principal de esos subsidios). Además, en todos los países ha sido extendida la práctica de mantener el precio del combustible diésel por debajo del de las naftas, mediante regulaciones o impuestos. La gráfica 2 muestra los precios finales (con impuestos incluidos) de las naftas y el combustible diésel para los países analizados, en 2011.

Los datos confirman que, salvo en México, el diésel es en promedio anual más barato que las naftas, en los cuatro países con datos comparables. En México el precio es aproximadamente el de la nafta "regular", pero ésta está enormemente subsidiada (en términos de costo de oportunidad), por lo que cabe deducir que el diésel también lo está. La aparente paradoja de que los precios máximos de naftas premium se observe en Ecuador, un exportador de crudo, resulta del hecho de que ese país adquiere parte de los derivados en el exterior por limitaciones en su capacidad de refinación. Los precios son aparentemente similares en Chile y Uruguay excepto por una mayor carga de impuestos en el segundo, que tiene tarifas reguladas y monopolio público de la refinación e importación de crudo.

El cuadro 3 sintetiza los mecanismos y criterios de incidencia sobre los precios de los derivados del petróleo en los países del grupo, que resultan en precios como los de la gráfica anterior.

En Ecuador, de acuerdo con la Ley de Hidrocarburos, el presidente de la República tiene la potestad de determinar el precio de venta al consumidor de los combustibles (MCPEC, 2010). Entre 2000 y 2005, con precios internacionales relativamente estables o levemente decrecientes, los gobiernos realizaron ajustes aproximadamente anuales de los precios para reflejar condiciones y tendencias de mercado, pero la inestabilidad de los precios internacionales hicieron mella en el presupuesto de Petroecuador.16 Desde 2005 los precios de los combustibles están congelados, configurándose una significativa transferencia de recursos hacia los consumidores de combustibles: en 2008, el subsidio a los combustibles representó 3.7 por ciento del producto interno bruto (PIB) nominal mientras que el gasto del gobierno central en salud y educación alcanzó 0.8 por ciento del PIB nominal (MCPEC, 2010, 10).17

En México el subsidio a los combustibles en años recientes ha tomado la forma de un "impuesto negativo" (el impuesto especial a las gasolinas y diésel, IEPS), al haberse registrado precios internacionales del petróleo superiores a un umbral de 45 dólares el barril, a partir del cual el IEPS se transforma en un mecanismo de subsidio (Scott Andretta 2011). En 2008 el subsidio alcanzó su máximo, debido a la subida de los precios del petróleo, y representó 1.84 por ciento del PIB, combinando una carga insostenible sobre el fisco con la profundización del incentivo perverso al consumo de derivados del petróleo.18 Al igual que Ecuador, para México la eliminación del subsidio a los combustibles derivados del petróleo configura el primer objetivo de una RFA cuya compleja economía política se examina más adelante.

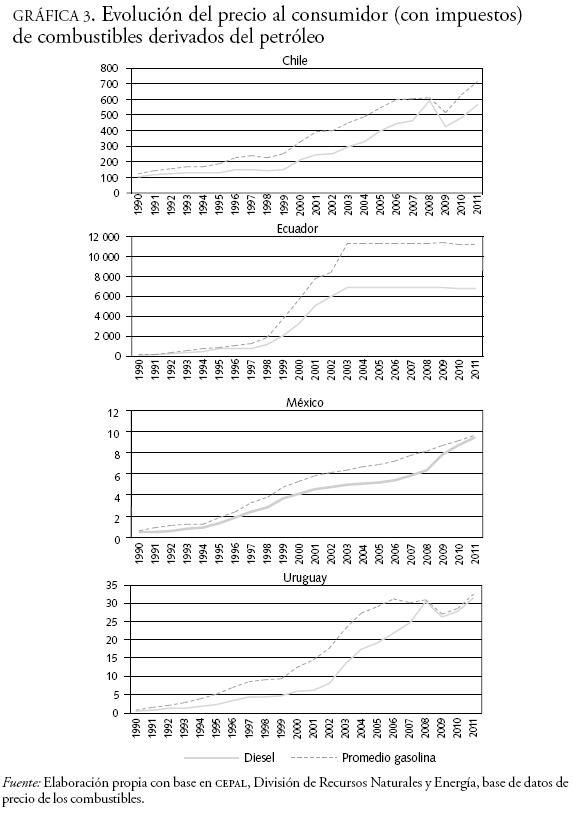

Chile y Uruguay son importadores de petróleo y sus derivados, por lo que subsidiar los combustibles generalizada y permanentemente es una política que está fuera del alcance de sus arcas públicas. Sin embargo, en esos países también se mantiene el precio del combustible diésel por debajo del de las naftas, en ocasiones con independencia de su costo de oportunidad. Ese precio preferencial se habría originado con la intención de favorecer a sectores productivos (el agro, el transporte o la generación de electricidad) que tienen alta dependencia del combustible diésel, pero una vez aceptada la venta de automóviles con esa tecnología, se habría consolidado una influyente coalición resistente a la convergencia de precios. El resultado es fiscalmente gravoso, porque la diferencia ha sido preservada en ocasiones mediante subsidios, y ambientalmente inconveniente porque el diésel es más contaminante que las naftas.19 En los últimos tiempos, países como Uruguay han ido reduciendo gradualmente la brecha de precios. La gráfica 3 expone impulsos exitosos y fallidos hacia la eliminación de la preferencia.

En Ecuador, donde el gobierno subsidia todos los combustibles derivados del petróleo, el subsidio a los dos tipos de combustible diésel (automotriz e industrial) es proporcionalmente entre tres y una vez y media mayor que el subsidio a las naftas de alto octanaje.20 En México, donde también se subsidian todos los derivados del petróleo, existe una muy modesta o nula preferencia impositiva a favor del diésel. Uruguay constituye un caso extremo de sustitución de tecnología del parque automotriz (hacia el diésel). La gráfica 3 permite apreciar la evolución desde 1990 y el esfuerzo por eliminar la brecha de precios naftas-diésel. El parque automotriz aún incluye cerca de 40 por ciento de automóviles movidos a combustible diésel, a pesar incluso de la desincentivación de los impuestos diferenciales en la adquisición. En Chile se observan procesos paralelos, aunque la presencia diésel en el parque automotriz es más limitada.

La agenda de RFA respecto al transporte público no puede pasar por alto los incentivos a la tenencia y uso de automóviles particulares, ya sean deliberados, fruto de la inercia o de inadecuado análisis en la formulación de políticas. El automóvil es un bien que ha adquirido un valor simbólico que trasciende el valor de los servicios que presta, y es objeto preferencial en el consumo conspicuo (Frank, 2007; Schor, 2000), por lo que no es sencillo incidir sobre su tenencia y uso. Por ser frecuentemente de origen importado, y por su relativamente alto valor unitario, ha sido de todos modos objeto de gravámenes importantes. Sin embargo, esas políticas han estado impulsadas por consideraciones recaudatorias más que por objetivos ambientales. La agenda de RFA sostiene la conveniencia de revisar, ajustar, o introducir impuestos que graven la adquisición de vehículos particulares, y los que inciden en el costo de utilización. El cuadro 1 más arriba, y los cuadros A.1. y A.2. en el apéndice, describen la situación de los países en materia de imposición a la adquisición y uso de automóviles particulares.

Respecto a impuestos y tasas sobre el uso del automóvil particular, los mecanismos habituales en la región son impuestos generales a los combustibles usados por automóviles privados, tasas de tránsito, peajes, costos de estacionamiento y tasas de congestionamiento en zonas de alta concurrencia. En los países analizados no existe aún imposición basada en un cálculo de las emisiones efectivamente realizadas. Los sustitutos que se han ensayado más allá de los impuestos a los combustibles presentan sesgos que no contribuyen a la asignación más eficiente de recursos. En particular, los impuestos que covarían positivamente con la cilindrada de los motores no distinguen entre vehículos similares en los parámetros impositivos que pueden diferir en la eficiencia ambiental de sus motores.

En Ecuador, la "Ley de Fomento Ambiental y Optimización de los Ingresos del Estado" de noviembre de 2011, vigente desde 2012, estableció el "impuesto ambiental a la contaminación vehicular" (IACV). Dicho impuesto opera como un adicional de la matriculación y establece alícuotas crecientes con la cilindrada, aumentadas por un factor de ajuste con base en la antigüedad del vehículo. Aunque los impuestos a pagar serían proporcionales a factores que inciden en las emisiones promedio de un automóvil específico, el diseño del impuesto no varía con el uso más o menos intensivo del vehículo, por lo que se trata más bien de un impuesto que incide en la decisión de adquisición y no en cuánto utilizar el automóvil privado. Cuando se busca evitar la multiplicación de alícuotas y mantener la simpleza de regímenes impositivos, los impuestos sobre combustibles aparecen como el mecanismo para incidir en la utilización del automóvil particular. Sin embargo, no se puede asumir que en su diseño actual en los países de la región los impuestos a los combustibles cumplan esa función.

A su vez, la regulación de la circulación mediante peajes y costos de estacionamiento en zonas centrales de las ciudades se encuentra subdesarrollada y más vinculada al financiamiento de infraestructura que a inducir un uso más eficiente del transporte particular. Debe decirse que un factor clave para moderar la utilización del transporte privado es el confort y velocidad de traslados que ofrezca el transporte público, por lo que el uso del automóvil privado se puede tornar muy inelástico a precios e impuestos específicos si la alternativa es visualizada como excesivamente "costosa" en confort o en tiempos de traslado por los ciudadanos.

Efectos redistributivos

La reestructura de la fiscalidad vinculada a la movilidad de las personas conlleva medidas que de por sí tienden a favorecer a sectores de menores recursos, junto a otras que por sus características podrían afectar negativamente su bienestar. Entre las primeras podría mencionarse la jerarquización y reforzamiento de los sistemas de transporte público, especialmente si contienen subsidios que permitan extender la red de rutas y mantener o reducir los precios. Pero la RFA no sería incuestionablemente progresiva en sus efectos si los segmentos de menores ingresos tuvieran acceso relativamente amplio a vehículos privados y dificultades para sustituir su uso con una oferta adecuada de transporte público.21

Los cuadros 4 y 5 permiten apreciar la significación de las consideraciones distributivas en la agenda de RFA. En el primero se aprecia la importante participación del gasto de transporte público en los presupuestos de las familias de los tres primeros quintiles de ingresos. Esa participación comienza a descender para el cuarto quintil y se reduce aún más en el quinto. En algunos países la relación entre la participación en el gasto del primero y del último deciles llega a ser el doble. Por lo argumentado antes, una RFA integral no debería incrementar sino en todo caso reducir el precio del transporte público mediante el reciclaje de ingresos y subsidios, lo cual debería beneficiar a los sectores de menores recursos. En otras palabras, cabría esperar un efecto redistributivo progresivo de una mejor financiación, gestión, y funcionamiento del transporte público. Esta expectativa podría verse atenuada si la reestructuración del servicio público fuera tan exitosa que sectores medio-altos y altos comenzaran a hacer un uso más intensivo de esos transportes (lo cual sería ambientalmente deseable), pero en todo caso parece difícil que las dimensiones de esa sustitución hicieran desaparecer el sesgo progresivo de esas medidas de RFA.

Un patrón inverso se verifica respecto al gasto en combustibles, que refleja el uso de vehículos privados. Éste claramente aumenta su participación en los presupuestos familiares con el nivel de ingresos, resultado de una mayor disponibilidad y mayor uso de vehículos particulares en los hogares al aumentar el nivel de ingresos. Es claro que desde un ángulo distributivo la imposición a los combustibles como mecanismo para desincentivar su consumo es una medida de efecto progresivo (grava proporcionalmente más a los estratos más altos de ingreso), y las estadísticas cuestionan seriamente la tesis de que los subsidios vigentes a los combustibles en países como Ecuador o México beneficien a las clases medias y bajas.22

En Ecuador se ha estimado que 85 por ciento de la gasolina subsidiada beneficia exclusivamente al quintil más rico de la población (estudios del SIISE-STFS y del Banco Mundial-BID citados en MCPEC, 2010). Asimismo, la encuesta de Condiciones de Vida (2006) y la Encuesta de Ingresos y Gastos (2003) del INEC muestran que el quintil más rico concentra 54.9 por ciento del consumo total de combustibles, mientras que el quintil más pobre representa sólo 3 por ciento del mismo.23 El informe citado señala que más que cumplir una finalidad social redistributiva, los subsidios al combustible "son un incentivo para generar consumo suntuario (calentamiento de piscinas por ejemplo) y no permiten el desarrollo de fuentes alternativas de energía, como paneles solares para calentar agua" (MCPEC, 2010, 10). Argumentos similares respecto de la distribución regresiva del subsidio a los combustibles se han planteado también para México (Scott Andretta, 2011).

La incidencia total del gasto en combustibles también importa porque da una idea de la significación que tienen los subsidios (y precios parcial o totalmente administrados) en el consumo del segmento residencial y familiar, y de las resistencias que se plantearán ante la eliminación. Las estadísticas disponibles dan cuenta de que entre los importadores de petróleo (Chile y Uruguay) los combustibles representan casi 3 por ciento del consumo total de los hogares. En cambio, en Ecuador representan algo menos de 2 por ciento, mientras México lidera en la incidencia de los combustibles en el gasto total (que representan cerca de 6%). Sin dudas, el acceso al automóvil particular, y su uso favorecido por precios artificialmente bajos de los combustibles, así como las limitaciones del sistema de transporte público, están detrás de esta última cifra, que expresa la compleja agenda de reformas de ese país.

Efectos sobre los sectores productivos

Los potenciales efectos sobre la competitividad de sectores productivos a partir de las RFA en el transporte público se observarían en los sectores altamente dependientes de los derivados del petróleo, en tanto la reforma de las políticas de precios de los mismos alcanzaran los usos agropecuarios, industriales y en otros servicios, mediante la deseable unicidad de tarifas alineadas a los costos de oportunidad.

Las reformas que introduzcan incentivos a favor de objetivos ambientales no afectan a todos los sectores productivos de la misma manera, y algunos pueden incluso verse favorecidos. La fabricación de cemento, producción de metales ferrosos (siderurgia) y no ferrosos, la producción de pulpa y celulosa, la industria química, petroquímica y las refinerías, así como la minería, son consideradas actividades económicas energo-intensivas, razón por la cual se monitorea su evolución y consumo como indicador de los avances en estrategias de eficiencia energética. Pero esa clasificación de industrias representa sólo un aspecto de los patrones sectoriales relevantes, ya que no toma en cuenta qué fuentes de energía primarias y secundarias abastecen a cada sector, o cuán relevantes para la producción son aquellos insumos energéticos (combustibles derivados del petróleo) que serían afectados por una RFA en el sector de transporte de personas.

En México, por ejemplo, el transporte es en sí mismo el sector que absorbe la mayor porción de la energía consumida en el país (48%), y las gasolinas y el combustible diésel atienden más de 90 por ciento de esa demanda (en una relación de más de 2:1, entre las primeras y el segundo) (Sener, 2012). En el balance nacional, la industria es el segundo gran consumidor, con 29 por ciento del consumo total; el consumo "residencial, comercial y público" es 20 por ciento del total, y el del agro solamente 3 por ciento. Pero esta distribución sectorial esconde aspectos del uso energético muy relevantes para la agenda RFA. En el agro, 70 por ciento de la energía utilizada proviene del diésel, y la segunda gran fuente es la eléctrica (25%), mientras en la industria las dos fuentes más importantes, en proporciones similares, son el gas seco y la electricidad, y en el sector residencial, comercial y público son el gas licuado y la electricidad.

Este panorama sugiere que el transporte y el agro verían afectados sus desempeños financieros si, por ejemplo, se aplicaran principios generales de RFA con respecto al costo del diésel. A la vez, los datos citados revelan la interdependencia entre los servicios públicos analizados en este estudio: en los sectores en los que el consumo directo de derivados del petróleo es menos importante que el consumo eléctrico (por ejemplo, en la provisión de agua), la cuestión ambiental mantiene de todos modos relevancia en la medida en que los consumos energéticos repercutan sobre un sistema de generación de electricidad altamente dependiente de los combustibles fósiles. La interdependencia destacada implica la transversalidad de los objetivos ambientales, en tanto no es posible concebir estrategias eficaces que no tengan en cuenta los efectos de derrame no intencionales o conscientes ocasionados por la ubicuidad de la energía y la complejidad de la economía de mercado.

Es claro que las estructuras sectoriales, y por lo tanto su grado de dependencia respecto a fuentes específicas, varían entre los países, y esas variaciones no están mecánicamente relacionadas con su nivel de desarrollo relativo u otro factor único. En Chile, por ejemplo, el transporte demanda 31 por ciento del consumo final, con el diésel aportando 58 por ciento y los otros derivados del petróleo 41 por ciento (Ministerio de Energía, 2011). El sector industrial y minero consume 39 por ciento de la energía final producida, atendiendo sus necesidades con derivados del petróleo (36%), electricidad (30%) y biomasa ( 17%). La minería absorbe aproximadamente 40 por ciento de la energía consumida por el sector industrial y minero, y se abastece aproximadamente en 40 por ciento de derivados del petróleo y una proporción similar de electricidad. El sector residencial, comercial y público representa 26 por ciento del consumo final de energía. También en este país de agricultura intensiva, el consumo del agro se mantiene por debajo de 5 por ciento. Con base en estas realidades, la reestructuración de la imposición sobre los combustibles derivados del petróleo deberá tomar en cuenta, además de los efectos sobre el transporte y la industria, los efectos nada menores sobre la minería.

En Uruguay se da la particularidad de que en el último balance nacional de energía (correspondiente al año 2011) la industria (34%) supera al transporte (30%) como principal demandante de energía. La expansión acelerada de la industria de papel y celulosa, y su modelo de producción y parcial autoabastecimiento energético, son los que explican que la principal fuente de la industria sea precisamente los residuos de biomasa (51% en 2011), en tanto la electricidad tiene una participación de 17 por ciento, la leña 15 por ciento y el fuel oil participa con 9 por ciento. El sector comercial, servicios y el residencial consumen en conjunto 30 por ciento del total. En cuanto al transporte, las fuentes absolutamente predominantes son las naftas (41%) y el combustible diésel (57%). El país enfrentaría desafíos en la industria y el transporte, de adoptar medidas fiscales que eleven el precio final del diésel.

En Ecuador cabe mencionar la situación de la pesca artesanal (i.e., en embarcaciones y con equipos que limitan la explotación en gran escala) que recibe una gasolina de menor octanaje a precios subsidiados y que sería impactada directamente por una política de precios de eficiencia (MCPEC, 2010).

Por otra parte, puede ser inevitable que ciertas actividades económicas experimenten variaciones en sus costos y rentabilidad, precisamente porque el fin de las RFA sea incidir para que realicen inversiones de reconversión hacia tecnologías más limpias. Un ejemplo sería la eventual introducción de impuestos a las emisiones de GEI en la generación de energía eléctrica, que podría repercutir sobre los costos de la electricidad para otros sectores hasta que se concreten innovaciones e inversiones que lo eviten, sustituyendo combustibles fósiles. En esos casos, deberán diseñarse paquetes de reformas que junto a impuestos "correctores" incluyan mecanismos facilitadores (créditos, beneficios fiscales, plazos) para la reconversión tecnológica.

RFA Y PROVISIÓN DE ELECTRICIDAD

En el caso de la electricidad, una forma de energía imprescindible para ciertos usos en el corto plazo, que suele producirse y comercializarse por monopolios u oligopolios en mercados altamente regulados, la agenda ambiental propondría revisar la política de tarifas e impuestos para promover el consumo responsable, incentivar la generación con tecnologías más limpias, y aumentar la eficiencia en la provisión a poblaciones o industrias vulnerables. Más específicamente, la RFA podría incluir alguno o varios de los siguientes componentes:

1. Revisión de tarifas reguladas o impuestos que influyen sobre precios a las familias y empresas, para incentivar el ahorro. Esto implica eliminar elementos de la estructura de tarifas e impuestos que puedan estar promoviendo un uso no responsable de la energía eléctrica y, a través de ella, de bienes energéticos aún más contaminantes (e.g., carbón).

2. Sustitución de tarifas "políticas" con subsidios adecuadamente focalizados y que promuevan el consumo responsable. En lugar de tarifas que no alcanzan a cubrir costos, países de la OCDE han avanzado con éxito relativo hacia políticas de precios de eficiencia y subsidios explícitos a los segmentos más pobres de la sociedad, para evitar que caigan en la "pobreza energética" (i.e., acceso a menos energía de la requerida para mantener un hogar en confortables niveles de temperatura).24 Estas medidas adquieren características específicas según la estructura de mercado y de propiedad de los operadores que actúan en la generación y distribución de energía eléctrica.

3. Sustitución de tarifas "políticas" con subsidios explícitos, fundamentados y revisables a industrias altamente dependientes de dicha energía y que perderían competitividad si debieran pagarla a su costo de oportunidad. Como en el caso de los efectos socialmente regresivos, los gobiernos frecuentemente abordan el problema de la competitividad de sectores intensivos en energía con tarifas específicas subsidiadas. Sin embargo, suele existir espacio para incrementar eficiencia y efectividad a través de a) mejorar el análisis de las necesidades energéticas reales y problemas de competitividad de las empresas "beneficiarias", y b) una política más transparente y eficaz de subsidios explícitos que contenga incentivos para el ahorro.

4. Promover las tecnologías de producción y patrones de consumo más limpios. Finalmente, la política tributaria puede emplearse para incentivar la producción de energía con tecnologías más limpias (por ejemplo, gravando las emisiones de CO2 en la generación, o reduciendo la tributación a equipos de generación con base en energéticos renovables), y promover patrones de consumo que contribuyan a reducir la huella ambiental (por ejemplo, al incentivar el uso de la electricidad fuera de horarios pico para evitar el uso de los generadores auxiliares en general más contaminantes). Siendo la energía eléctrica una energía secundaria producida con otros energéticos, cabe notar que su producción más o menos "limpia" incidirá decisivamente en el efecto neto de las sustituciones realizadas en el consumo final.

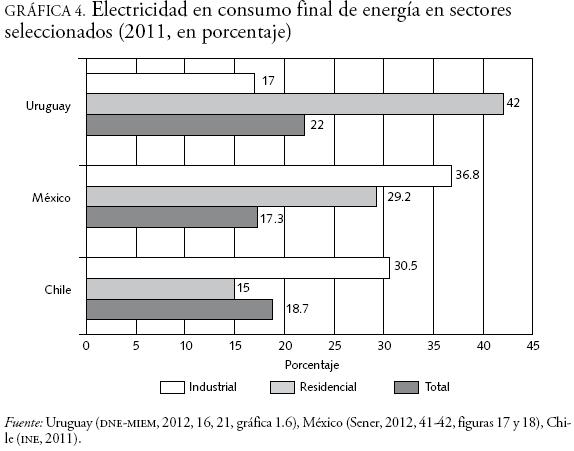

La energía eléctrica ocupa un importante lugar entre las formas consumidas por los sectores productivos y los hogares, y en última instancia en la producción y la calidad de vida de la población. La gráfica 4 muestra la participación de la energía eléctrica en el consumo final de energía, a nivel global de cada economía y para los sectores residencial (en México es residencial, comercial y público) e industrial (para Chile se agrupan industria y minería).

La gráfica 4 pone de manifiesto algunas de las diferencias importantes en la estructura de las matrices energéticas de la región. La energía eléctrica representa una porción mayor del abastecimiento energético al uso final en Uruguay que en Chile o México, y es especialmente relevante para el abastecimiento residencial, donde cubre más de 40 por ciento del consumo final. A su vez, es casi un tercio del consumo industrial y minero en Chile, y casi dos quintos del industrial en México, pero representa menos de 20 por ciento de la energía empleada por la industria en Uruguay. Cuando se las enmarca en estrategias económicas ambientales, las políticas de tarifas e impuestos en torno a la provisión de electricidad deberán tomar en cuenta las diferentes matrices energéticas y las repercusiones de las políticas esperables en esos contextos. Por ejemplo, un eventual ajuste al alza de la carga impositiva sobre la provisión de energía eléctrica en Uruguay debería tomar nota de la gran incidencia de la fuente en el abastecimiento a las familias. A su vez, cambios en el patrón de consumo energético de los hogares (por ejemplo, por el ingreso al mercado de formas de energía sustitutivas para el uso familiar), tendrían repercusiones más extendidas en el contexto mencionado que en situaciones como la de Chile, en que la electricidad tiene una participación significativamente menor en el consumo residencial de energía.

En el mediano plazo, una mayor utilización de energía limpia depende de innovaciones tecnológicas. Algunas voces influyentes argumentan que los incentivos no están en general alineados para promover esas innovaciones (Stern, 2006). La gráfica 5 presenta la participación de la generación hidráulica respecto al total de energía eléctrica generada en 2010.

Poder cubrir una parte muy importante de la demanda energética desde la fuente hídrica es una ventaja para Uruguay en términos de controlar el tamaño de su huella ambiental. Estudios recientes sugieren que en la sub-región "cuenca del Plata", en la que se ubica, existe aún potencial hidráulico por explotar (Popescu, 1997; Hamududu y Killingtveit, 2012), si bien se trata de prospectivas que deben interpretarse con cautela. En cambio, para México, cuya industria manufacturera consume electricidad en proporciones relativamente altas, la menor oferta de fuente hidráulica es la contracara de una dependencia casi total de los derivados del petróleo, alimentada por las políticas de precios de los mismos.25 Aunque el país tendría espacio para moverse hacia una "electricidad más limpia" sin incidir dramáticamente sobre la competitividad, eso requeriría inversiones y transformaciones tecnológicas que algunos consideran difíciles de alcanzar (Stern, 2006). Entre esos dos extremos se sitúan Chile y Ecuador, destacándose el segundo por aunar la conveniente característica de ser exportador neto de petróleo y disponer de recursos hídricos que en el estado actual de su infraestructura ya le permiten abastecer más de 40 por ciento del uso final con electricidad de esa fuente.26

La electricidad es generalmente un servicio no gravado con otros impuestos que no sean el IVA. Chile, México y Uruguay aplican ese impuesto a tasas respectivas de 19, 16 y 22 por ciento, mientras la misma está exenta de ese impuesto en Ecuador.27 En principio, los impuestos a la energía eléctrica podrían cumplir cuatro funciones en la agenda de RFA: a) desincentivar su uso respecto a otras fuentes "más limpias", aunque esto tendrá sentido en función de las fuentes utilizadas para producir la propia energía eléctrica y las alternativas; b) incentivar el ahorro de energía, para lo que podría formar parte de un programa más global de imposición a todos los energéticos; c) encarecer la generación de electricidad a partir de fuentes o tecnologías altamente contaminantes,28 y d) generar recursos para reciclar hacia políticas e inversiones ambientalmente convenientes.29 En principio, la inclusión de la energía eléctrica en régimen de IVA generalizado no sería de utilidad para alcanzar a), b) o c), y podría alinearse con d) en tanto el proceso de asignación del gasto público contemplara esa finalidad. Parecería en cambio que los países de la región tendrían algún espacio mayor para considerar incidir sobre efectos ambientales mediante la imposición específica sobre el consumo y la generación de energía eléctrica en su agenda de RFA, aunque actuar inicialmente sobre las fuentes primarias contaminantes podría ser un camino más fácil de justificar ante la opinión pública.

Las características de la energía eléctrica, asociada directamente a la calidad de vida y no fácilmente sustituible (en especial en muchas ciudades o regiones en las que no existen alternativas razonables), hacen que a pesar de tarifas crecientes con el nivel de energía consumido, el peso en el gasto total de las familias sea decreciente con el ingreso (cuadro 6).

Como el transporte colectivo, se trataría de una "necesidad" que se vuelve más gravosa cuanto menores son los ingresos. Las propias características del esquema de tarifas han pretendido atender esta situación, pero las tarifas pueden no ser el mecanismo más eficiente para concretar transferencias con fines redistributivos y de protección social.

Efectos redistributivos y subsidios

Las reformas de los años noventa determinaron que en varios países se redujeran subsidios cruzados poco transparentes y se fueran desplegando, en cambio, mecanismos de subsidio social focalizado, más o menos integrados a programas de reducción de la pobreza. Estos cambios se dieron en un contexto en que se habilitaba la entrada de empresas privadas en todos o algunos de los segmentos del mercado eléctrico, lo que de hecho bloqueaba la asignación discrecional de transferencias abiertas o encubiertas, ineficientes pero que históricamente han sido parcialmente eficaces para extender la cobertura.30 Esas reformas de los noventa no han sido uniformes en su diseño ni en su alcance.

El caso de Ecuador puede ser ilustrativo de algunas de las tendencias recientes y sus resultados (sobre este punto se sigue a Pantanali y Benavides 2006). La Ley de Régimen del Sector Eléctrico de 1996 abrió la generación y distribución a inversores privados, asignándole al Estado el rol de regulador y contralor. Sin embargo, la participación privada se debería efectuar a través de empresas de propiedad mixta, donde el Estado retiene 51 por ciento del capital social, y no autorizadas a integrarse verticalmente. La normativa determinaba la reasignación de excedentes para extender y fortalecer la red y alcanzar a poblaciones alejadas de los centros urbanos o subabastecidas, y la creación de órganos de regulación (Conelec) y de intermediación entre mayoristas (Cenace). Esta desmonopolización con privatización limitada se vio tensionada por factores exógenos en 1999 (la amenaza de crisis financiera) y los subsidios generalizados fueron eliminados para permitir que el Estado realizara un ahorro de casi dos puntos porcentuales del PBI.31

Con la finalidad de hacer accesible la energía a los sectores socioeconómicos más deprimidos, Ecuador resolvió en 2007 establecer la "tarifa de la dignidad", que establece valores inferiores a la tarifa normal para hogares que consuman hasta 110 kWh en la Sierra y hasta 130 kWh en la Costa (MCPEC, 2010). La tarifa preferencial abarca aproximadamente 60 por ciento de los hogares; el 40 por ciento restante abona una tarifa superior al costo marginal, y contribuye a financiar parcialmente el beneficio a los menores consumos, apoyándose en que la legislación en Ecuador autoriza los subsidios cruzados (éstos existían desde antes de la creación de la "tarifa de la dignidad", pero no estaban explícitamente basados en consideraciones sociales). En 2010, la tarifa reducida costaba al gobierno unos 42 millones de dólares al año. Ecuador también tiene una tarifa diferenciada para hogares en que habitan personas de la tercera edad.

En ese país existen también transferencias del gobierno hacia el sistema eléctrico para compensar a los operadores por efectos de la regulación o política de precios. Adicionalmente, una parte importante de la generación eléctrica se realiza con combustible diésel subsidiado (e importado, porque el país no lo produce a pesar de ser exportador de petróleo). El precio regulado con subsidio constituye un incentivo a instalar generadoras diésel, que son relativamente baratas y convenientes sobre la base del subsidio, y ha transformado a algunos operadores en activos defensores del subsidio al diésel (MCPEC, 2010, 52-53).

Ecuador no es el único país que ha experimentado con "tarifas sociales" y subsidios a la demanda de electricidad vinculados a programas contra la pobreza. El cuadro 7 (parcialmente basado en Amarante y Ferrando, 2011) presenta la situación en los países de interés.

En Chile se subsidia temporalmente a hogares de los dos primeros quintiles, en aquellos años en que los precios de la energía eléctrica se incrementen en más de 5 por ciento. A los beneficiarios —cuya elegibilidad se determina con base en el mismo instrumento que regula el acceso a otros programas sociales— se les entregan cupones de monto fijo que sólo pueden ser utilizados para cancelar facturas eléctricas. En los tres países se han introducido operadores privados en todos o alguno de los segmentos del sistema eléctrico, por lo que estos subsidios se entregan directamente al beneficiario (como en Chile) o se instrumentan mediante transferencias desde el gobierno a los operadores para posibilitar la rebaja de la tarifa (como en Ecuador).

En México, los subsidios energéticos explícitos (asociados a la participación en el programa Oportunidades) se establecieron en 2007 como respuesta a los problemas de focalización que enfrentan los subsidios generalizados vía tarifas o precios. La transferencia (de monto fijo) se entrega directamente a las familias que forman parte del programa social, y si bien se trata de un subsidio para el consumo energético no hay restricción en el uso que puedan dar las familias al dinero recibido (pero miembros del hogar deben asistir a charlas sobre el manejo de la energía en el hogar y la importancia del ahorro y la responsabilidad ambiental). En conjunto, los subsidios explícitos e implícitos a la energía suman alrededor de 3 por ciento del PIB, pero el subprograma Oportunidades Energético (focalizado y entregado al beneficiario) es sólo uno por ciento del total de los subsidios energéticos que entrega el Estado mexicano. En el caso de la electricidad, un sustancial subsidio generalizado se efectúa mediante tarifas crecientes por tramos de consumo, en niveles por debajo de la remuneración al capital empleado para generar y distribuir la energía, e incluso en niveles que generan déficits operativos (Scott Andretta, 2011).

En Uruguay, donde toda la distribución y la casi totalidad de la generación y transporte de electricidad están en manos de una empresa estatal, se ha considerado que existe una "tarifa social" desde que existe un tramo inferior de consumo que no está gravado con un cargo fijo y cuya tarifa es menor a los costos (según Amarante y Ferrando, 2011). El umbral de ese primer bloque de la tarifa ha variado con el tiempo pero se mantiene hasta el presente. En 2007, en el marco de un programa transitorio de lucha contra la pobreza, se estableció un descuento a los beneficiarios del programa sobre la tarifa residencial del primer bloque y sobre el cargo fijo que varía según la potencia contratada. La cobertura de este beneficio fue muy limitada, en parte porque parte de la población beneficiada ya estaba acogida a otros programas de tarifa reducida introducidos desorganizadamente desde los noventa (buena parte de ellos como mecanismo para "formalizar" a residentes de asentamientos irregulares y evitar el robo de energía). En 2010 se estableció una nueva tarifa opcional que profundiza el descuento para niveles bajos de consumo, pero es más cara que la tarifa residencial a partir de los 230 kWh. Con los nuevos parámetros, los beneficiarios del programa de descuentos para sectores carenciados pasarían a pagar más a partir de los 162 kWh.

Efectos sobre los sectores productivos

El segundo desafío de las RFA tiene que ver con sus eventuales efectos sobre la competitividad de sectores productivos. En países en los que se han introducido mecanismos de mercado y han ingresado operadores privados (Chile y Ecuador), en general los "grandes consumidores" pueden negociar precios con empresas generadoras y distribuidoras (a diferencia del sector "regulado" de hogares y pequeñas empresas) y, de no mediar distorsiones en mercados relacionados, los productores tenderán a pagar los costos de oportunidad de la electricidad. Sin embargo, eventuales alineamientos a esos costos de oportunidad de los combustibles (como los necesarios en Ecuador o México) crearían nuevas condiciones competitivas, potencialmente menos ventajosas, para las empresas que antes se apropiaban parte del subsidio a través del costo de la electricidad.

Dada su dependencia de la energía eléctrica, la industria manufacturera mexicana es previsiblemente un sector a considerar para apoyos que permitan transiciones graduales hacia esquemas de abastecimiento energético más eficientes. En el caso de Ecuador, una particularidad de la estructura económica permite apreciar otra faceta de la agenda de RFA. En efecto, en ese país la energía eléctrica tiene un rol relativamente marginal en la estructura de costos de casi todos los sectores salvo en "Electricidad y Agua" (MCPEC, 2010, 86, tabla 117; en Electricidad y Agua representa 54% de los costos pero en los demás sectores productivos está por debajo de 3%, y en varios es cercana a 0%). El bajo uso comercial de la electricidad es la contracara del elevado uso de energéticos más contaminantes. Considerando que el país tiene condiciones para la generación barata de energías limpias, el subsidio al combustible es un distorsionante que sesga decisiones empresariales hacia tecnologías y productos ambientalmente inferiores (MCPEC, 2010, 70). A la vez, la demanda de energía eléctrica para proveer agua potable repercute sobre plantas generadoras de base en derivados del petróleo (preferidas con base en el subsidio), conformando una interdependencia lógica y práctica entre las agendas ambientales de los servicios públicos analizados.

Quizá con menos recursos hídricos explotables, el sesgo de la industria hacia los derivados del petróleo es similar en Uruguay, como claramente evidencia el indicador de participación relativa de la electricidad en el consumo energético industrial, en la gráfica 4 más arriba. También en este país, el alineamiento de precios de los derivados del petróleo con sus costos de oportunidad, y su eventual encarecimiento con impuestos ambientales, tendrían efectos adversos directos sobre la posición competitiva de la industria manufacturera. En breve, parece inevitable pensar en conjunto las políticas fiscales ambientales sobre combustibles derivados del petróleo y energía eléctrica, dada la interdependencia entre los mercados y la relevancia en ellos de la cuestión ambiental (o, en términos ligeramente diferentes, a causa de la transversalidad de las metas ambientales).

En Chile, como ilustra la gráfica 6, se presentan los singulares desafíos de una economía en camino de diversificación pero todavía altamente dependiente de su producción minera.

La gráfica expone la necesidad de Chile de asegurar fuentes "limpias" de generación eléctrica, para sostener la competitividad nada menos que de su exportación de cobre sin incrementar su huella ambiental. Otras industrias manufactureras y extractivas también registran una participación alta de la electricidad en su insumo total de energía: la minería de hierro, el salitre, la petroquímica, y el papel y celulosa destacan en esa condición (la estadística en términos de unidades energéticas se aproxima a una relación de base tecnológica, si bien en la elección de tecnología en cada sector no están ausentes las consideraciones económicas).

SÍNTESIS: INSTRUMENTOS Y CONTEXTOS

Si bien se observan políticas que sugieren un retraso relativo en la integración de consideraciones ambientales en la política fiscal, a los países de la región no les son ajenos el tipo de mecanismos que involucra la fiscalidad ambiental. En varios de los mercados relevantes, los mecanismos han sido utilizados continuadamente o han tenido trayectorias efímeras, pero la agenda de reforma fiscal ambiental no propone un enfoque o mecanismos completamente alejados de la experiencia de la región. En varios casos los gobiernos han operado instrumentos útiles a las RFA sin valorar explícitamente la dimensión ambiental. A la luz de los "hechos estilizados" reseñados más arriba, algunos componentes de la agenda de RFA aparecen como particularmente acuciantes si se quiere iniciar cuanto antes un proceso de reformas que probablemente deba ser gradual.

1. En México y, en gran medida, en Ecuador la eliminación del subsidio generalizado a los derivados del petróleo es prioritario, por los costos fiscales, por los efectos directos sobre el recurso no renovable y la generación de emisiones, y porque introduce incentivos perversos en otros mercados (e.g., incentivos a invertir en generación eléctrica con base en combustibles fósiles, retrasando la reconversión tecnológica para la provisión de electricidad "más limpia").

2. En todos los países debería evaluarse críticamente el beneficio de menores cargas tributarias con que se "premia" al combustible diésel. En tanto los impuestos diferenciales (y la regulación de precios) pueden ser funcionales a las RFA, sería altamente recomendable una política que tomara en cuenta los efectos ambientales de cada combustible al fijar el horizonte de precios relativos a alcanzar. Esto impactará en la agricultura y el transporte, y deben diseñarse mecanismos de compensación (por ejemplo, reciclando ingresos generados por otros impuestos ambientales) con incentivos para la reconversión tecnológica.

3. Las autoridades competentes tendrían espacio para incrementar juiciosamente los subsidios que contribuyan a hacer más atractiva la opción del transporte público para los ciudadanos. Los subsidios al transporte público, que frecuentemente se otorgan como respuesta a la subida de los combustibles y sin contrapartidas de los transportistas, podrían formar parte de una estrategia de movilidad sustentable. Esa estrategia deberá apoyarse en un transporte público más confortable y al alcance de toda la población. La preocupación ante los golpes internacionales, que puedan impactar en sectores sociales vulnerables, podría atenderse creando mecanismos eficientes de estabilización de precios. Un transporte público sustentable requerirá también inversiones en infraestructura urbana.

4. Medidas que resulten en la internalización de costos sociales por la residencia suburbana y la utilización ineficiente del automóvil privado no han sido aplicadas en todo su potencial y deben formar parte de la agenda de RFA. Lo mismo aplica para la instauración de gravámenes a la circulación, el congestionamiento, el acceso a zonas centrales, y el encarecimiento de estacionamientos, como formas de incentivar (y financiar) el uso del transporte público.

5. En general, los países con potencial subutilizado en fuentes renovables y limpias deberían alinear los incentivos económicos para su explotación, y ello incluye la rectificación de los precios de los derivados del petróleo y eventualmente incentivos (incluso de tipo fiscal) a la inversión y a la actualización tecnológica. La experiencia internacional llama la atención sobre el riesgo de que los incentivos a la inversión se conviertan en gastos fiscales redundantes.

6. En Chile, la reforma fiscal en los combustibles tendría repercusiones sobre el desempeño de la minería.

7. La contención y reducción de la huella ambiental de los sectores energo-intensivos y de la propia generación eléctrica requiere cambios de sistemas de producción, y probablemente ciertas innovaciones que aún no están en el mercado. Los incentivos fiscales a la adopción de tecnologías más limpias (por ejemplo, impuestos a las empresas generadoras de electricidad) debería considerarse en tanto existan las alternativas tecnológicas, pero serían ineficaces cuando esas alternativas no estén disponibles o —en otro escenario—ya estuvieran difundiéndose sin necesidad de apoyos públicos.

8. En los servicios que involucran grandes inversiones en infraestructura (i.e., electricidad), países como Chile han adoptado casi íntegramente las reformas de tarifas, cargos y subsidios que recomendaría la ortodoxia económica. Otros, como México, registran soluciones más dirigistas, en parte por las complicaciones que impone una estructura de gobierno federal de tres niveles, y las implicaciones de su pertenencia al Tratado de Libre Comercio de América del Norte (TLCAN) . Países como Uruguay se encuentran a mitad de camino entre explicitar y formalizar sus políticas, haciéndolas consistentes desde el ángulo de los incentivos, y preservar grados de discrecionalidad que permiten un manejo político de los instrumentos económicos. En todos los escenarios es necesario el fortalecimiento de entes reguladores con autonomía para balancear consideraciones de eficiencia y equidad.

Hasta aquí se han identificado fallas de las políticas y espacio para reformas fiscales ambientales. El análisis adopta, en buena medida, la perspectiva del "dictador benevolente" que tuviera a su disposición todos los instrumentos de política, si bien con conocimiento parcial de las circunstancias y parámetros relevantes, y en un mundo de second best en el que los desvíos respecto del óptimo son la regla. Ese autócrata paternal se asume capaz de modificar a voluntad las palancas de política, provocando los cambios de comportamiento pronosticados por una teoría completa del comportamiento de los agentes. Éstas y las siguientes consideraciones son propias del enfoque de la selección de instrumentos o del policy mix (Howlett, 2004), en el ámbito de la gestión y políticas públicas.

En ese escenario existen varios pasos en la formulación de políticas ante el panorama delineado por el presente estudio. En primer lugar, se debería evaluar la eficacia de instrumentos alternativos, en términos de cuánto responden los comportamientos perjudiciales para el ambiente ante los cambios en las variables y parámetros que controla el hacedor de políticas. En un contexto como el analizado, esta consideración involucra el análisis de las elasticidades relevantes (OCDE, 2006, CAP. 3, proporciona a la vez una panorámica de las estimaciones a considerar y una síntesis de estimaciones empíricas disponibles).

La segunda consideración, en cambio, apunta a la eficiencia de los instrumentos. En este caso se deberían evaluar las estrategias de las RFA procurando determinar la existencia, signo y magnitud de efectos no buscados. Entre ellos incluimos los efectos sobre la recaudación, en tanto se ha asumido en general en este documento que la generación de ingresos para el Estado no es un objetivo prioritario. En efecto, varias de las opciones de política fiscal examinadas se considerarían eficaces si lograran reducir la base imponible (i.e., desestimular prácticas o consumos ambientalmente indeseables), y algunas estrategias requerirían subsidios de algún tipo (e.g., al transporte público, a la inversión en tecnologías más limpias, a los sectores vulnerables en acceso al agua o energía). Otras consideraciones de eficiencia surgirán de la interacción entre políticas y podrían plantear la conveniencia de elaborar paquetes de políticas más que reformas parciales a instrumentos aislados. En esta categoría caen innovaciones que involucren el reciclaje de recursos (desde un subsidio eliminado a otro mejor focalizado y con incentivos alineados, o desde un nuevo impuesto hacia una transferencia social).

La ficción del dictador benevolente soslaya toda otra serie de consideraciones que enfrentan los reformadores de políticas. Estrategias factibles deberán contemplar consideraciones de economía política e instituciones, y factores comportamentales y desvíos de la racionalidad optimizadora. Las primeras incluyen la previsión de intensidad y formas de resistencia de aquellos eventualmente afectados por las innovaciones fiscales. La interacción entre esos actores estará mediada por instituciones (formales e informales). Los intereses no eliminan el espacio para las ideas, especialmente en un mundo de agentes limitadamente racionales, que por lo mismo viven permanentemente con la necesidad de decidir con base en "pistas", "mensajes incompletos", "información limitada" y "señales". Las ideas relevantes en nuestro caso serían las que se refieren, entre otras, a la legitimidad y justicia percibidas de políticas fiscales que procuren incidir en el desempeño ambiental sin causar efectos colaterales indeseados.

Reformadores con vocación de incidir en el mundo real deberán tomar en cuenta las lecciones de la economía experimental y del comportamiento, que precisa los sentidos en que la racionalidad individual y colectiva es limitada, y las estrategias que individuos y grupos siguen como respuesta a sus propias limitaciones. En particular, se consideran relevantes para la discusión de reformas económicas los sesgos resultantes de los límites atencionales, computacionales y de raciocinio que hacen que el comportamiento de los agentes se desvíe de la optimización. Este tipo de sesgos hace, por ejemplo, que la "saliencia" de un impuesto o subsidio no deba considerarse un dato de la realidad o un factor neutro en la selección de políticas, en tanto que puede estar influida por las formas de presentación de una medida. Adicionalmente, las limitaciones computacionales de los agentes hacen que busquen atajos para evaluar cambios en su contexto. Entre ellos se cuenta la búsqueda de señales desde actores que se considera más expertos o confiables. Estas respuestas complican la formulación de estrategias políticamente viables ante la dificultad de hacer converger las apreciaciones de los actores sobre los efectos que tendrá cada alternativa (Congdon, Kling, y Mullainathan, 2011) pero son inevitables si se pretende desarrollar reformas con razonables chances de éxito.32 Este conjunto de consideraciones son más propios de la segunda generación de estudios sobre selección de instrumentos o del policy mix (Hou y Brewer, 2010). En este caso, la variedad de recomendaciones posibles sobre el mix de instrumentos se confronta con los datos de contexto de implementación de las políticas para determinar su pertinencia y evaluar la conveniencia de incorporar instrumentos adicionales.

REFERENCIAS BIBLIOGRÁFICAS