Serviços Personalizados

Journal

Artigo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Acessos

Acessos

Links relacionados

-

Similares em

SciELO

Similares em

SciELO

Compartilhar

Gestión y política pública

versão impressa ISSN 1405-1079

Gest. polít. pública vol.21 no.2 Ciudad de México Jan. 2012

Dossier

Diferencias entre la banca comercial y la banca de desarrollo mexicanas en el financiamiento bancario a empresas

Differences between Mexican Commercial and Development Banks in Firm's Bank Financing

Alberto Huidobro Ortega*

* Alberto Huidobro Ortega es subgerente de Análisis de las Instituciones Financieras de Fomento del Banco de México. Av. 5 de Mayo, núm. 2, edificio Guardiola, piso 6, col. Centro, 06059, México, D.F. Tel: 52 37 21 58. Correo-e: ahuidobr@banxico.org.mx.

Artículo recibido el 29 de abril de 2010

Aceptado para su publicación el 3 de junio de 2011.

Resumen

Con base en datos duros, este artículo estudia algunas de las características del financiamiento bancario a empresas en México que son de interés para la teoría económica, y busca evidencia de diferencias estadísticamente significativas entre el financiamiento de la banca comercial y de la banca de desarrollo. El análisis consiste en comparar las características de los créditos individuales (si existe alguna garantía, el destino del crédito, etc.), así como las de los acreditados (si es persona física o moral, su tamaño, su actividad económica, etc.). Se concluye que los créditos de la banca de desarrollo mexicana no siempre se parecen a los de la banca privada. Sin embargo, esto no necesariamente implica que la banca de fomento esté mitigando las imperfecciones de mercado que dan origen al problema de exclusión en el crédito.

Palabras clave: banca, bancos de desarrollo, crédito comercial.

Abstract

Based on hard data, this paper studies some of the features of bank lending to firms in Mexico which are of interest to economic theory and looks for evidence of statistically significant differences between the loans provided by commercial and development banks. The analysis is based on a comparison of characteristics of the loans (the existence of collateral, loan purpose, etc.) as well as those of the borrowers (if they are firms or persons, their size, their economic activity, etc.). It is found that the loans granted by mexican development banks are not always similar to those granted by private banks. However, differences do not necessarily imply that development banks mitigate the market imperfections from which credit exclusion emerges.

Keywords: banking, development banks, commercial credit.

INTRODUCCIÓN

Es una realidad que no todas las empresas tienen acceso al crédito bancario. Para ser más precisos, la literatura especializada señala reiteradamente que las empresas, mientras más pequeñas, enfrentan mayores restricciones para obtener un crédito bancario.1 Si bien esto puede ser consecuencia de múltiples causas, parece haber la coincidencia de que en las empresas más pequeñas se acentúan los problemas derivados de poca información, mayor riesgo y costos de transacción más altos. Estos factores disminuyen la disposición de la banca privada para atender a este tipo de clientes.

Durante décadas los gobiernos de diversos países han explorado diferentes vías para fomentar el acceso de las empresas al crédito bancario. En el caso de México, una de las estrategias más empleadas ha consistido en la participación pública en el mercado de crédito con el propósito de canalizar recursos financieros de los bancos de desarrollo y de fideicomisos de fomento de propiedad gubernamental a favor de empresas privadas.2

Sin embargo, por años ha sido cuestionado el papel desempeñado por esas instituciones financieras del gobierno como promotoras del acceso al crédito para las empresas, ya que hay quienes consideran, por ejemplo, que su actuación beneficia principalmente a entidades del propio gobierno (Werner, 1994) o que no comparten información que aliente un mayor financiamiento por parte de los bancos privados (Armendáriz, 1999). Incluso, no parece haber evidencia de que faciliten que la banca privada atienda a nuevos clientes (Benavides y Huidobro, 2009). Siguiendo este debate, hay quien señala que

en el caso de que la banca de desarrollo estuviera colocando recursos en sectores que presentan un bajo acceso al crédito de la banca comercial, debería ser posible detectar la presencia de diferencias significativas entre los deudores de la banca de desarrollo y la comercial (Cotler, 2000).

Este señalamiento es particularmente relevante ya que, de no existir alguna diferencia entre las características de los deudores que atienden ni entre los créditos que ofrecen la banca privada y el gobierno, quedaría en entredicho la justificación económica de la intervención gubernamental en ese mercado. En otras palabras, si los bancos de desarrollo simplemente replicaran las prácticas de la banca comercial, por definición, no estarían promoviendo ni un mayor acceso, ni una mayor eficiencia en el mercado de crédito. Los estudios empíricos sobre la banca de desarrollo en México, además de ser escasos, no ofrecen elementos que permitan asegurar de manera objetiva si existen diferencias significativas y, mucho menos, identificar tales diferencias en caso de existir. Lo anterior limita considerablemente la posibilidad de evaluar la contribución de las instituciones públicas en el mercado de crédito.

Con el propósito de contribuir a cubrir esa carencia, la hipótesis que plantea este trabajo es que no existen diferencias relevantes entre las características de los acreditados ni entre los créditos de la banca de desarrollo y de la banca comercial.

Para verificar esta hipótesis se estudian las principales características del financiamiento bancario a empresas en México.

La bibliografía especializada en el estudio de los bancos de desarrollo emplea una variedad de términos con los que se refiere a estas instituciones.3

En este trabajo se entenderá por la banca de desarrollo aquellas instituciones cuya propiedad es mayoritaria o totalmente del gobierno. También es común encontrar definiciones de banca de desarrollo en términos del tipo de operaciones que deben realizar, lo que introduce el riesgo de confundir el qué es, con el qué debe hacer la banca de desarrollo. En tales definiciones el denominador común es que la banca de desarrollo debe canalizar recursos de largo plazo para apoyar el desarrollo, si bien la noción de desarrollo no necesariamente es clara o explícita (Huidobro, 2008).4 Por lo tanto, se puede establecer que los bancos de desarrollo son instituciones financieras de propiedad mayoritaria o totalmente gubernamental y que canalizan recursos de largo plazo para apoyar el desarrollo.5

La virtual inexistencia de bancos de desarrollo privados no resulta sorprendente si se considera que las labores de fomento o de desarrollo por lo general no resultan atractivas para los bancos privados porque pueden generar externalidades positivas, cuyos beneficios, por definición, no podrían ser capturados por el propio banco privado.6

En México, las instituciones financieras de fomento incluyen bancos de desarrollo y fideicomisos de fomento (SHCP, 1991). A lo largo del siglo xx, México creó al menos 45 instituciones financieras de desarrollo; es decir, unos 15 bancos y no menos de 30 fideicomisos de fomento, pero no todos han coexistido simultáneamente a lo largo del tiempo. Al terminar 2008 existían sólo seis bancos de desarrollo7 y seis fideicomisos de fomento principales.8 También es importante mencionar a la Financiera Rural9 y el Servicio de Administración y Enajenación de Bienes (sae).10

De las instituciones financieras de desarrollo actuales, Nafin, Bancomext, Financiera Rural y fira son los que generalmente se entiende que tienen por encargo financiar a empresas privadas. Es en este subconjunto de instituciones donde se centra el interés de este artículo.

Son cuantiosos los enfoques teóricos y la literatura que destacan la importancia de los servicios financieros en el desarrollo y el crecimiento económicos, los principales obstáculos que limitan el acceso al financiamiento a las empresas y la intervención gubernamental en el mercado de crédito. En la literatura destaca que, para que se justifique la intervención del gobierno en el mercado de crédito, debe atacar una falla de mercado bien identificada y debe mostrar características que la distingan, al menos en algún aspecto, de la forma en que suelen actuar los bancos privados. Lo que es más, la discusión teórica sobre la forma específica en que debe darse la intervención del gobierno como dueño de instituciones bancarias constituye un debate aún no resuelto.

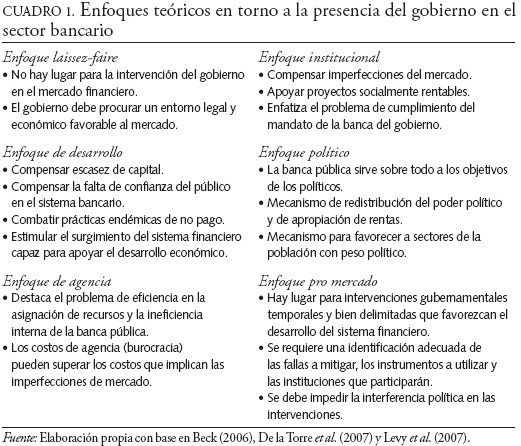

En efecto, la mayor parte de los economistas parece reconocer la existencia de fallas en el mercado de crédito, lo que, por un lado, resulta consistente con la esencia del denominado "enfoque institucional", y en segundo término, en caso de que se identifique(n) la o las fallas que deben atacarse, podría dar sustento a la discusión relativa al diseño por alguna intervención por parte del gobierno (véase el cuadro 1).

Los debates han mostrado posturas que, en el fondo, defienden diversas visiones teóricas que, en general, se pueden clasificar como: la de laissez-faire, la de "fallas de mercado"11 y la de "fortalecimiento del mercado". Otros argumentan que el debate del papel del gobierno en la banca se enmarca en tres visiones: la "social", la "política" y "la de la agencia" (Sapienza, 2004, 358). También hay quienes agregan a la lista anterior el denominado enfoque "macroeconómico" (Levy et al., 2007), así como un enfoque reciente al que denominan "activismo pro mercado" (De la Torre et al., 2007, 4).

Dadas las características del enfoque institucional, el presente trabajo se desarrolla conforme a la lógica de sus planteamientos teóricos. En específico, esta corriente teórica parece ser la más indicada para estudiar el crédito bancario, ya que la bancaria es una actividad en que podría ser aguda la existencia de asimetrías en la información entre deudores y acreedores y, dependiendo de las características de los solicitantes de crédito, podría observarse racionamiento de crédito; es decir, exclusión involuntaria de algunos solicitantes de financiamiento.

Debido a que esta corriente teórica destaca el papel que desempeña el comportamiento de los actores económicos (la burocracia, los agentes privados, los organismos públicos, etc.) en los resultados de la actividad económica (Claessens, 2006, 211; Santín, 2005, 307-308), esta investigación se propone resolver si existen diferencias sustantivas entre las características de los acreditados y entre los créditos que conceden la banca comercial y la banca de desarrollo en favor de las empresas del sector privado, y con ello intentar identificar la contribución específica y diferente que realizan los bancos del gobierno dentro del financiamiento bancario a empresas (Stiglitz, 1998, 4). En particular, es de esperar que los financiamientos de la banca del gobierno difieran, al menos en algún aspecto, de los que ofrece el sector privado, a fin de evidenciar que trabajan en compensar la falla de mercado que motiva su intervención. De lo contrario, no se entendería su presencia en el mercado de crédito bancario en México.

La siguiente sección analiza la situación reciente del financiamiento bancario a empresas en México a partir de una base de datos muy amplia, de más de 1.6 millones de registros de créditos otorgados por bancos privados y del gobierno, al mes de diciembre de 2007. No se tiene conocimiento de algún estudio previo que utilice una base de datos con características que le confieran riqueza similar. La información tiene cobertura nacional y abarca los créditos a empresas, personas físicas con actividad empresarial y a entidades gubernamentales, en sus actividades productivas dentro de los sectores agropecuario, minero, manufacturero, industrial, comercial, de servicios y de servicios financieros. El interés principal se ubica en los créditos a favor de empresas y personas físicas del sector privado.

Con base en esta evidencia empírica se rechaza la hipótesis planteada y se concluye que existen algunas diferencias entre los créditos y los acreditados de la banca comercial y de la banca de desarrollo en México. De ello, sin embargo, no se puede concluir que las labores de la banca gubernamental mexicana necesariamente conducen a abatir las imperfecciones de mercado que dificultan el acceso de las empresas al crédito.

DESCRIPCIÓN DE LOS DATOS

A menos que se indique algo diferente, las cifras empleadas de aquí en adelante tienen carácter preliminar y corresponden al mes de diciembre de 2007, se reportan en pesos mexicanos y fueron obtenidas del llamado Reporte Regulatorio R04C (en adelante R04C), de la Comisión Nacional Bancaria y de Valores (cnbv).12 R04C captura información de los expedientes de los créditos comerciales de las instituciones de crédito bancarias del país.

Las razones para estudiar el mes de diciembre de 2007 son las siguientes. Primero, es muy importante decir que según el juicio experto de los analistas que conocen la manera en que se construye la base de datos, y la evolución que ha tenido desde su aparición, su calidad ha venido mejorando continuamente desde los primeros registros que contiene (junio de 2001). Con base en la opinión de esos mismos expertos, es a partir del año 2003 cuando R04C comienza a presentar información con mayor grado de cobertura, representatividad y confiabilidad. Por lo tanto, mientras más reciente sea la información que de ella se extraiga, mayor en su calidad y confiabilidad.

Segundo, se espera que, para cualquier año que se tome, las cifras reportadas en el mes de diciembre sean más confiables que las correspondientes a cualquier otro mes, ya que, por tratarse del cierre de un ejercicio anual, esa información está sujeta a mayor revisión por parte de las autoridades, del público inversionista, del público en general e, incluso, de los auditores externos que dictaminan los estados financieros de los bancos.13

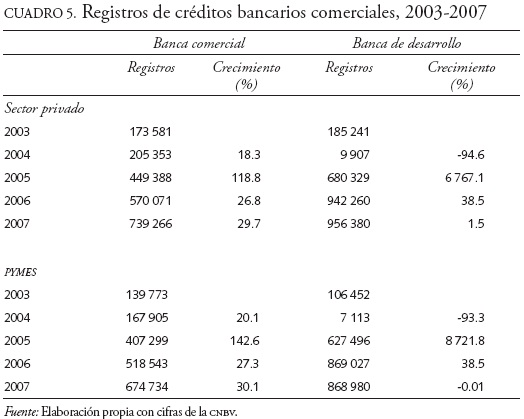

Tercero, el mes de diciembre de 2007 ofrece el mayor número posible de registros de créditos en el periodo 2003-2008, ya que el crédito bancario comercial registró una expansión continua entre 2003 y 2007; se mida tal expansión en número de créditos, monto real de los financiamientos, como porcentaje del producto interno bruto (pib), etc. La tendencia ascendente en el número de créditos se vio modificada a partir del primer trimestre pero, sobre todo, en el último trimestre de 2008, ante el recrudecimiento de la crisis financiera internacional desatada por las hipotecas de menor calidad en Estados Unidos.14 Tal crisis elevó la incertidumbre en los mercados financieros mexicanos.15

Cuarto, quizás en respuesta al deterioro observado en el entorno, la banca mexicana, en general, parece haberse alejado del financiamiento de los deudores más pequeños. En efecto, si bien las cifras indican que el saldo real total de financiamiento bancario comercial dirigido al sector empresarial del sector privado creció 27.3 por ciento entre diciembre de 2007 y el mismo mes de 2008,16 el número de registros de crédito se redujo en 8.6 por ciento, y tal reducción se concentra en los registros de deudores micro (-15.6%) y pequeños (-4.2%). Las observaciones de deudores medianos y grandes se elevaron en 18.5 y 28 por ciento, respectivamente.

Los registros de esta base de datos correspondieron a un catálogo de 61 instituciones, de los cuales 53 son bancos comerciales y ocho bancos de desarrollo.17 De 1 695 646 registros de créditos individuales, 43.6 por ciento correspondió a la banca comercial (739 266 registros) y 56.4 por ciento (956 380), a la banca de desarrollo. Casi la totalidad de los registros de la banca de desarrollo correspondieron a Nafin (98.3%),18 mientras que en lo tocante a la banca comercial, 80.7 por ciento de los casos se concentró en cuatro instituciones, la primera con 35.8 por ciento, la segunda con 30.6 por ciento, la siguiente con 7.6 por ciento y la cuarta con 6.7 por ciento.19 La información permite desmenuzar algunas características de los acreditados de la banca mexicana.

Se considera importante insistir en que el propósito de este trabajo es comparar el comportamiento de la banca comercial al otorgar financia-mientos, frente a la manera en que la banca de desarrollo hace lo propio, a fin de inferir diferencias o similitudes entre ambos tipos de instituciones. Como resultado de la comparación en el comportamiento de cada tipo de banco frente a diversas variables de interés, y que son determinantes del perfil de los deudores y de las características de los créditos, habrán de obtenerse indicaciones de la contribución de la banca del gobierno al mejor funcionamiento del mercado de crédito.

SITUACIÓN DEL FINANCIAMIENTO BANCARIO A LAS EMPRESAS EN MÉXICO EN 2007

En esta sección se analiza la situación del financiamiento bancario a las empresas en México al cierre de 2007. Un aspecto central del análisis lo constituye la comparación entre las características de los acreditados y entre los créditos que conceden la banca comercial y la banca de desarrollo en favor de las empresas del sector privado, a fin de contar con elementos para evaluar el papel de la banca pública en el mercado de crédito. Al final, se concluye que la banca del gobierno no siempre actúa como la banca privada, dadas las diferencias detectadas en la comparación realizada.

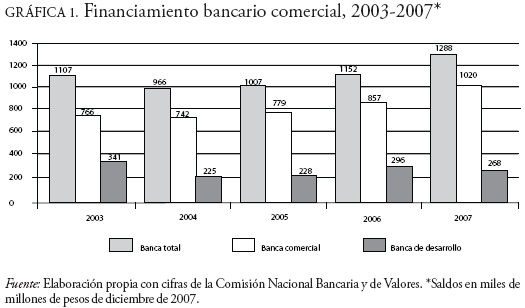

Comencemos por observar que el saldo del financiamiento comercial bancario20 mostró un aumento de 16.4 por ciento real entre el cierre de 2003 y el de 2007. Durante ese periodo, el saldo del financiamiento de la banca privada presentó un incremento real promedio anual de 7.4 por ciento. Por su parte, el saldo del financiamiento comercial de la banca de desarrollo observó una reducción acumulada de 21.4 por ciento real. De hecho, el crédito comercial de la banca pública mostró un crecimiento real anual promedio de -5.8 por ciento en ese lapso (véase la gráfica 1).

En la evolución del financiamiento comercial de la banca del gobierno intervinieron varios factores. En primer lugar, una reducción casi de 100 por ciento en el financiamiento al sector agropecuario, consecuencia de la liquidación de los bancos integrantes del Sistema Banrural. De esta manera, para diciembre de 2007, el saldo de su financiamiento destinado a ese sector representó únicamente 3 por ciento de lo que se observaba en el mismo mes de 2003.

La reducción en el financiamiento comercial de la banca de fomento al sector agropecuario merece un comentario importante. El cierre del Sistema Banrural no significó que el sector público dejara de ofrecer financiamiento al sector agropecuario, lo que ocurrió es que su atención se trasladó de un banco de desarrollo de primer piso (Sistema Banrural, que atendía directamente a sus clientes), a otras ventanillas de segundo piso (Financiera Rural y fira, que otorgan financiamiento a través de bancos privados e intermediarios financieros no bancarios).21 Por lo tanto, las cifras de crédito de la banca de desarrollo a este sector muestran una clara tendencia descendente, hasta ubicarse en 396.3 millones de pesos en diciembre de 2007.22 Este factor explica 4.6 por ciento de la reducción total observada en el financiamiento comercial de la banca pública en ese periodo.

En segundo lugar, durante el periodo 2003-2007 el manejo de las finanzas públicas del país implicó un cuantioso desendeudamiento del sector público federal frente a los bancos de fomento. De esa manera, el saldo real de su financiamiento pasó de 278.4 miles de millones de pesos a 91.9 miles de millones de pesos, es decir, una reducción del 67 por ciento.23 Este factor explica 60.2 por ciento de la reducción en el saldo de crédito comercial de la banca gubernamental.

A este respecto cabe decir que, históricamente, la banca de desarrollo ha atendido principalmente al sector público y a empresas paraestatales. En efecto, según argumenta Werner (1994), en los años setenta y mediados de los ochenta, la banca gubernamental tenía asignado un papel prioritario en el financiamiento al sector público, a las empresas paraestatales y a los grandes grupos privados, lo que en realidad suponía un mecanismo extrapresupuestario para financiar al gobierno, en un entorno de fuerte intervencionismo estatal en la actividad económica.24 Si bien los menores requerimientos financieros del sector público, en principio, habrían de reflejarse en menor necesidad de crédito frente a todos los bancos del país, la realidad es que la banca comercial financia relativamente poco al gobierno y, de hecho, dentro del periodo de estudio, aumentó 10 por ciento real el saldo de crédito para llegar a 105.8 miles de millones de pesos en diciembre de 2007.

Así, al menos hasta 2007, y aun con la reducción señalada, la situación no había cambiado significativamente, ya que la cartera de la banca de desarrollo seguía altamente concentrada en las entidades gubernamentales. En efecto, el saldo de la cartera de crédito de la banca de fomento estaba mayoritariamente destinado a favor del sector público (organismos y empresas públicas como Petróleos Mexicanos [Pemex], la Comisión Federal de Electricidad [cfe], etc.), a los Pidiregas25 y al Fideicomiso de Apoyo al Rescate de Autopistas Concesionadas (farac). También el Instituto de Protección al Ahorro Bancario (ipab) representaba un porcentaje no despreciable, e incluso mayor al que representaba el conjunto de los estados y municipios del país.

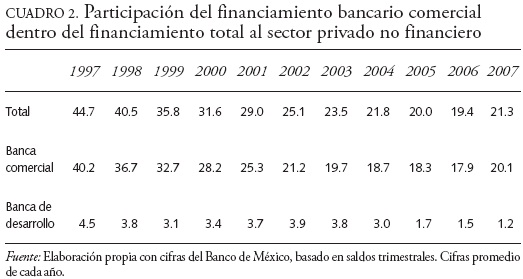

Una tercera razón se encuentra en el hecho de que fuentes de financiamiento diferentes a la banca han venido ampliando su participación dentro del mercado de crédito al sector privado y tal avance parece haber dejado más rezagada a la banca del gobierno que a la banca privada. En 2007, el sector bancario ofreció solamente 21.3 por ciento del crédito comercial recibido por las empresas del sector privado, correspondiendo a la banca de desarrollo 1.2 por ciento. Nótese que la reducción de la participación de la banca en el financiamiento comercial al sector privado encierra una mayor caída relativa en la banca de desarrollo. En efecto, en el periodo que va de 1997 a 2007 la banca privada disminuyó su participación en aproximadamente 20 puntos porcentuales, o sea, como 50 por ciento respecto a 1997, mientras que la banca de desarrollo lo hizo en 3.3 puntos porcentuales; es decir, como 73 por ciento. Incluso, entre 2003 y 2007, la reducción en la participación de la banca pública fue de 2.6 puntos porcentuales (68%), mientras que la banca comercial ganó terreno (0.4 puntos porcentuales). La evolución descrita y otros factores no suficientemente identificados podrían explicar el resto de la reducción en el financiamiento comercial de la banca de fomento por un monto real de 109.3 miles de millones de pesos.26

Todos los sectores de actividad distintos al agropecuario y al gubernamental se vieron afectados negativamente por la caída en el financiamiento comercial de la banca de desarrollo, excepto el sector industrial distinto a manufacturas, ya que su saldo real se elevó en 114.9 por ciento, para llegar a los 16 mil millones de pesos en diciembre de 2007. Por el contrario, las reducciones en términos reales fueron sensibles en las manufacturas (-81.8%), el comercio (-58.4%), la minería (-38.4%), los servicios (-17.3%) y los servicios financieros (-16.7%). Por institución, los bancos que más contribuyeron a estos descensos fueron, en primer lugar, Bancomext con una reducción real de 62.5 por ciento, dado el deterioro que presentó su situación financiera durante ese periodo, y Nafin, con 65.2 por ciento de caída real.2

Más allá de la baja participación de la banca mexicana en el financiamiento a las empresas privadas, es central para los fines de este trabajo estudiar si cuando la banca de desarrollo atiende al sector privado lo hace de manera similar que la banca comercial; es decir, con énfasis en el mismo tipo de créditos o atendiendo a los mismos perfiles de solicitantes, porque de ser así quizás exista un problema en su manera de operar, en su misión institucional o en su manejo como instrumento de política económica.

Tamaño del acreditado

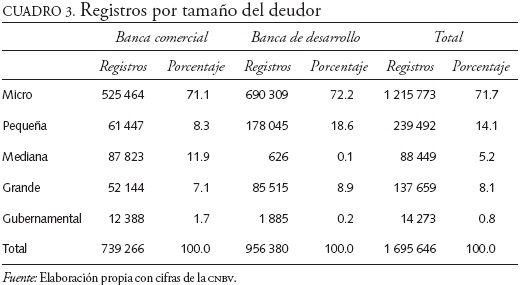

La base de datos reporta en su catálogo seis tamaños de acreditados, que van desde lo que denomina "sin tamaño de acreditado", pasando por micro, pequeño, mediano, grande y entidad gubernamental. En diciembre de 2007, la opción "sin tamaño del acreditado" no presentaba registro alguno, y entidad gubernamental —que sumaba 14 273 registros (0.8% del total)— no representaba un segmento importante para los fines de este trabajo.28

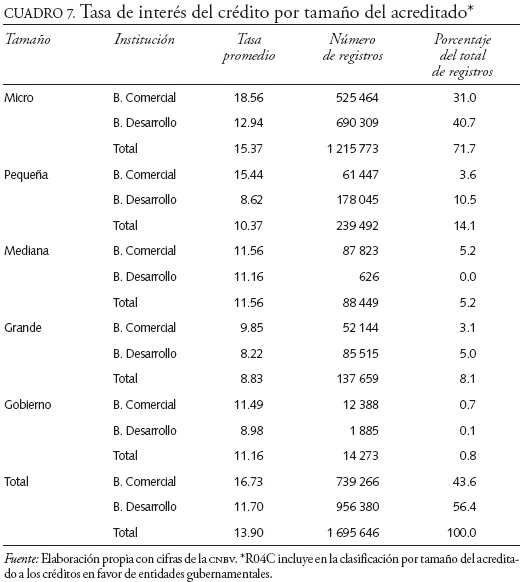

Del total de registros de crédito bancario (1 543 714 observaciones) 91 por ciento correspondió a pymes y 9 por ciento, a grandes deudores o al sector gubernamental. La distribución por tamaño indica que 71.7 por ciento de los registros correspondía a acreditados micro; 14.1 por ciento a pequeños; 5.2 por ciento a medianos, y grandes aportando 8.1 por ciento de los casos.

En cuanto a la banca comercial, 71.1 por ciento de sus registros correspondía a micro; 8.3 por ciento a pequeños; 11.9 por ciento a medianos, y 7.1 por ciento a grandes deudores. De esta manera, la banca comercial concentraba 91.3 por ciento de sus créditos en pymes.

La banca de desarrollo mantenía 72.2 por ciento de sus registros concentrado en créditos micro, poco más de un punto porcentual por arriba de la banca privada;29 18.6 por ciento en pequeños, esto es, más de 10 puntos porcentuales que la banca comercial; y 8.9 por ciento de los casos en acreditados grandes, porcentaje superior en 1.8 puntos porcentuales al de su contraparte privada. Claramente, la banca de desarrollo mostraba un muy inferior número de registros de créditos a favor de los deudores medianos (sólo 626 créditos). Por lo tanto, la banca de desarrollo destinaba 90.9por ciento de sus créditos en apoyo de las PYMEs, porcentaje muy similar al de la banca privada, aunque con algunas diferencias en su composición, apoyando de manera más acentuada a los micro y pequeños deudores (véase el cuadro 3).

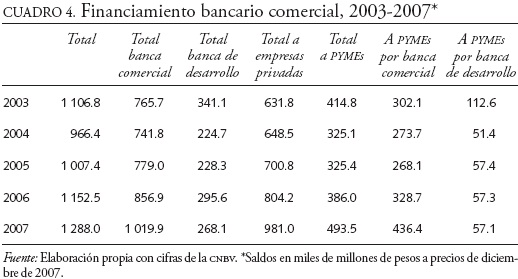

El financiamiento comercial otorgado por la banca ascendió a un crédito promedio individual de 759 598 pesos. El repunte en el financiamiento bancario en el periodo 2003-2007 se vio reflejado en mayores saldos de crédito destinados al sector privado y para las pymes. En efecto, el saldo real de financiamiento al sector privado total se incrementó en 55.3 por ciento, al pasar de 631.8 miles de millones de pesos al cierre de 2003, a 981 miles de millones de pesos al cierre de 2007.30 Por su parte, el financiamiento destinado a pymes también se elevó de 414.8 a 493.5 miles de millones de pesos, un incremento real importante, pero inferior al anterior (19%).

En todo caso, el mayor aumento en el financiamiento a pymes se explica por la expansión del crédito de la banca comercial, cuyo saldo en términos reales se elevó en 44.4 por ciento, al pasar de 302.1 a 436.4 miles de millones de pesos entre diciembre de 2003 y diciembre de 2007. En el caso de la banca de desarrollo, una vez absorbido el descenso derivado del cierre del Sistema Banrural, el financiamiento a pymes se incrementó de 51.4 a 57.1 miles de millones de pesos entre 2004 y 2007; es decir, un acumulado de 11.1 por ciento real (véase el cuadro 4).

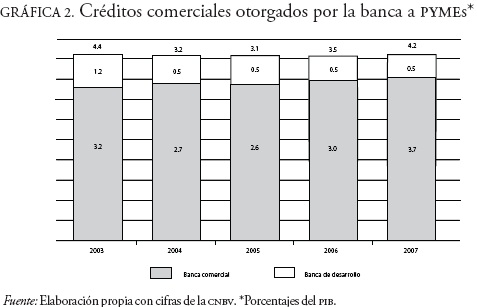

A diciembre de 2007, el saldo total de créditos a pymes, que representó 50.3 por ciento del saldo total dirigido al sector privado y 38.3 por ciento del saldo total de créditos comerciales, equivalió a 4.2 por ciento del pib de ese año (véase la gráfica 2). De esos porcentajes, 88.4 por ciento correspondió al financiamiento otorgado por la banca comercial y 11.6 por ciento corrió a cargo de la banca de desarrollo. Destaca que, como porcentaje del saldo de su financiamiento al sector privado en diciembre de 2007, la banca privada destinó 61.6 por ciento a pymes, mientras que la banca pública destinó sólo 33.4 por ciento. Por su parte, el saldo promedio de los créditos para pymes alcanzó 319 693 pesos.

El monto de créditos otorgados a pymes por la banca comercial ascendió a 436.4 miles de millones de pesos, con un crédito promedio de 646 736 pesos. Por su parte, los bancos de desarrollo entregaron 57.1 miles de millones de pesos, con créditos promedio de 65 755 pesos.

De esta forma, los datos permiten señalar que en el periodo 2003-2007 aumentó el número de créditos comerciales dirigidos a pymes, y que el mayor impulso provino de la banca comercial, se mida como porcentaje del pib, en número de registros o en monto.

Por otra parte, para cualquier tamaño, los saldos de crédito otorgados por la banca comercial eran superiores a lo correspondiente a la banca de desarrollo. Una explicación es que, dentro de cada estrato, la banca comercial atiende a unidades económicas más grandes. Otra podría ser que la banca de desarrollo restringe más el monto del crédito que concede, para todos los tamaños del acreditado.

La segunda observación interesante es que, en general, parece existir una relación directa entre el monto promedio del crédito y el tamaño del deudor; es decir, a mayor tamaño, mayor monto de crédito (Saurina y Trucharte, 2004). Esta observación, sin embargo, muestra una excepción. La banca de desarrollo ofrecía créditos promedio de menor cuantía a sus acreditados grandes (889.3 miles de pesos), que a los medianos (1.5 millones de pesos).

Una tercera observación tiene que ver con el hecho de que, por mucho, el saldo promedio de los créditos otorgados a entidades gubernamentales era el más grande en ambos tipos de bancos, aunque la banca de desarrollo superaba ampliamente (71.6 millones de pesos) a la banca comercial (13.9 millones de pesos).31

Existencia y prelación de garantías

Un planteamiento recurrente en la literatura económica se relaciona con la exigencia de garantías para que el acreedor conceda un financiamiento (Stiglitz y Weiss, 1981; Bester, 1985; Rodríguez-Meza, 2004; BID, 2004).

Para determinar la persistencia de esta exigencia, se revisó el conjunto de registros de crédito a fin de identificar aquellos que incluyen algún tipo de garantía aportada por el solicitante. En tal sentido, se decidió definir como garantía a aquellas que cumplieron con la descripción y las características establecidas por la SHCP (2005).

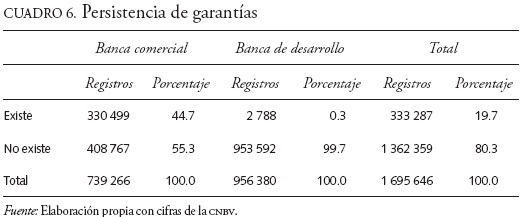

Del total de registros existentes en diciembre de 2007, la gran mayoría (80.3%) carecía de alguna garantía de los tipos reconocidos por la SHCP (2005). Esto da una primera impresión de que la exigencia de garantías no es tan importante para los bancos mexicanos, al menos en lo que se refiere a este catálogo de garantías.

En la información se detectan tres figuras legales de garantías más frecuentes. En primer término, aquellas garantías personales aportadas por los deudores. En segundo lugar, las garantías financieras ofrecidas por los bancos de desarrollo o fondos de fomento económico y, finalmente, las garantías otorgadas bajo la modalidad de aval. De estos tres tipos de garantías, la más frecuente es la de tipo personal, con 261 679 casos, seguida por las garantías de entidades financieras gubernamentales (88 107 casos) y por último los avales privados, con 36 066 créditos (véase el cuadro 6).

Ahora bien, como era de esperarse, la mayor persistencia en la exigencia de garantías se encuentra en la banca comercial, con 44.7 por ciento del total de sus créditos, mientras que en la banca de desarrollo tal porcentaje es bastante inferior, casi nulo (0.3%). No sólo eso, es notorio el hecho de que en la mayoría de los créditos se observa, como caso general, la concurrencia simultánea de varios tipos de garantías respaldando al mismo crédito.

Un aspecto destacable es el hecho de que de los 333 287 créditos con alguna garantía de las reconocidas por la SHCP (2005), 261 896 casos correspondían a microdeudores, de los cuales 259 329 (99%) eran acreditados de la banca comercial. De esta manera, los microdeudores concentraban 78.6 por ciento de los registros con garantía. Otro aspecto interesante es que los deudores medianos aportaban 13.6 por ciento del total de créditos con garantía (44 785 casos), de los cuales 99 por ciento protegía a la banca privada (44 777 registros).

De lo anterior se puede deducir que: a) quizá debido al destino de los financiamientos concedidos (crédito principalmente de corto plazo), la exigencia de colaterales por parte de la banca mexicana no es tan elevada como se esperaría a partir de lo que indica la literatura; b) la banca privada es la que con mayor persistencia exige al deudor que ofrezca garantías para respaldar sus créditos y exige mayor grado de prelación de garantías al conceder créditos, fundamentalmente el primer lugar, y c) la banca de desarrollo prácticamente no exigía garantías en los créditos que otorgaba.

Tasa de interés

Según la literatura sobre el tema, el nivel elevado de las tasas de interés podría constituir un obstáculo para obtener un crédito bancario (BID, 2004).32 Incluso Banxico establece que un motivo importante para que las empresas no tomen crédito es, precisamente, el nivel de las tasas de interés. En contraparte, algunos autores sostienen que los programas de crédito gubernamental con tasas de interés subsidiadas generalmente distorsionan al mercado de crédito y suelen llegar a beneficiarios distintos a los que eran el objetivo del programa (McKinnon, 1974; Bosworth et al., 1987).33

Finalmente, otros como Kane (1975) consideran pertinente que la banca del gobierno canalice créditos con tasas de interés preferenciales (no subsidiadas), siempre y cuando no distorsionen los precios y sean reflejo de mejores condiciones de fondeo de las entidades del gobierno.

Al respecto, la información a diciembre de 2007 permite observar que prácticamente en todos los casos, para todo tamaño de deudor, se encuentre este en la actividad económica que sea y sin importar qué tipo de garantía respalde su préstamo, la banca de desarrollo ofrece sus créditos a tasas de interés promedio más bajas que la banca comercial. La única excepción para este hallazgo se encuentra en aquellos créditos de la banca de fomento que contaban con alguna garantía gubernamental, en cuyo caso la tasa de interés promedio cobrada por la banca de gobierno resulta casi cuatro puntos porcentuales superior a la de la banca privada34 (véase el cuadro 7).

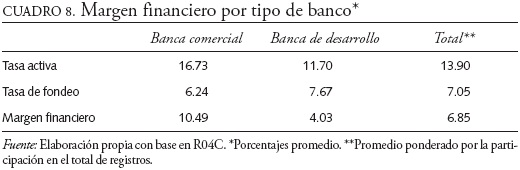

Las tasas de interés promedio de la banca de desarrollo (11.7%), en general, se ubicaban cinco puntos porcentuales por debajo de las de la banca privada (16.73%), aunque con diferencias por tamaño del deudor, sector de actividad, etc. Cabe destacar que la menor tasa de interés de la banca gubernamental no parece estar asociada a mejores condiciones de fondeo, sino a la exigencia de menor rentabilidad, posiblemente ligada al reconocimiento de que no incurre en algunos costos relacionados con la entrega directa de los créditos.35

En efecto, la menor rentabilidad podría explicarse porque la banca de desarrollo opera en segundo piso y debe dejar un margen para que los intermediarios financieros privados canalicen los recursos de fomento hacia los sectores y solicitantes que de otra forma no obtendrían crédito, y obtengan algún beneficio al hacerlo (véase el cuadro 8).

Como se mencionó antes, prácticamente todos los créditos comerciales de la banca de desarrollo registrados al cierre de 2007 corresponden a Nafin, y este banco público opera fundamentalmente desde el segundo piso.

Por lo tanto, las diferencias en las tasas de interés entre los tipos de bancos podrían entenderse, o bien como indicativos de una mayor rentabilidad de la banca privada en diferentes tipos de préstamo, o bien, como reflejo de que los bancos privados incurren en todos los costos asociados al análisis y trámite de solicitudes de crédito. De ser correcta esta conjetura, pareciera entonces que la banca privada obtiene mayor rentabilidad o incurre en mayores costos al analizar y tramitar los créditos mientras más pequeños son los deudores.

Siguiendo la misma lógica, pareciera que los sectores que conllevan más rentabilidad y mayores costos en las operaciones de crédito (enlistados en forma descendente) son: los servicios en general, el comercio, los servicios financieros, la industria, el sector agropecuario, las manufacturas, la minería y el gobierno.

También resulta interesante destacar la sensibilidad que muestra la banca privada en la tasa de interés que aplica a los créditos, dependiendo de si estos cuentan con garantías para respaldarlo. En efecto, los créditos carentes de garantía se entregaban a una tasa promedio en torno a 20 por ciento, descendiendo a poco menos de 14 por ciento si contaban con garantía real, a aproximadamente 10.2 por ciento si los respaldaba un aval pero, sobre todo, a menos de 10 por ciento cuando la garantía era aportada por alguna entidad gubernamental. La estructura descrita podría también estar revelando que es más sencilla la ejecución de las garantías del gobierno, frente a otras opciones, sobre todo la que involucra la adjudicación de las garantías reales.

Finalmente, las diferencias en las tasas de interés promedio entre los bancos comerciales y de fomento varían también en función del destino del crédito. De esta manera, la mayor diferencia se encuentra en los créditos "sin destino específico", en los que la banca privada aplica 9.6 puntos porcentuales arriba de la tasa de los bancos del gobierno, seguidos por los destinados a proyectos de infraestructura (cinco puntos porcentuales arriba), para consolidación de pasivos (3.8 puntos), para desarrollo inmobiliario de vivienda (3.6 puntos), para capital de trabajo (3.2) y para obra pública (2.4). Curiosamente, la diferencia en los créditos para activos fijos era relativamente reducida (0.8 puntos porcentuales).

Plazo del crédito

La base de datos reporta la fecha de disposición y la fecha de vencimiento de cada crédito. Por lo tanto, su plazo se puede aproximar a partir de la diferencia entre la segunda y la primera.

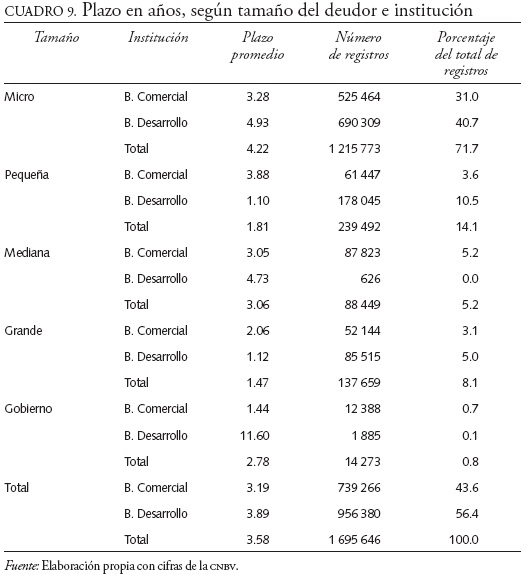

Prácticamente todos los créditos otorgados por la banca mexicana (98.7%) estaban contratados a un plazo máximo de cinco años. No obstante, la mayoría de ellos (58.3%) se ubicaba en el mediano plazo, es decir, entre dos y cinco años; casi una tercera parte (27.5%) en el corto plazo, hasta un año, y 12.9 por ciento en el rango de uno a dos años (véase el cuadro 9).

La primera reflexión que motivan estos datos es que se observa una posible discrepancia entre lo reportado en R04C y por Banxico, ya que en este último, en promedio, se reportan créditos para capital de trabajo (que generalmente se suponen de muy corto plazo) de alrededor de 63 por ciento del total, lo que haría suponer una prevalencia muy superior al financiamiento de muy corto plazo de la que se obtiene de datos duros, contenidos en R04C. No obstante, la aparente discrepancia podría tener al menos dos explicaciones. Una, que en Banxico, se reportan resultados sobre el financiamiento total recibido por las empresas, no sólo del bancario. La otra, que el financiamiento para capital de trabajo podría adoptar la forma de líneas de crédito, por ejemplo, con plazos superiores a un año, pero que en esencia son financiamientos de corto plazo.

Al interior de los registros se observa que, en el mediano plazo (de dos a cinco años), así como en el corto plazo (hasta un año), la mayor cantidad de créditos corresponde a la banca de desarrollo, con 40.3 y 15.9 por ciento de participación, respectivamente. El plazo intermedio (de uno a dos años) se explica casi totalmente por la actividad crediticia de la banca privada, que alcanza 12.8 por ciento del total.

Más a detalle, se puede apreciar que, en promedio, los plazos concedidos por la banca gubernamental son más amplios que los de la banca comercial (3.9 contra 3.2 años), siendo más acentuada la diferencia en los segmentos de micro (4.9 contra 3.3 años) y medianos deudores (4.7 contra tres años). Este desempeño de la banca pública, en principio, parece acorde con su función teórica de desarrollo. Véase, por ejemplo, Kane (1975) y dfc (2002), al propiciar la entrega de créditos a mayor plazo que su contraparte privada.

Sin embargo, llama la atención que, por un lado, los deudores pequeños (que son el segundo segmento más numeroso) no reciben el mismo trato preferente por la banca pública, ya que en su caso la banca comercial concede plazos más amplios. Por el otro, destaca que los plazos promedio más extendidos para cualquier tipo de deudor van a favor del gobierno (con recursos de fomento) con 11.6 años en promedio. Curiosamente, la banca privada otorga plazos promedio muy similares, de entre tres y cuatro años, para micro, pequeñas y medianas empresas y parece restringirlos en los segmentos teóricamente más seguros, es decir, en las empresas grandes (dos años) y el gobierno (1.4 años).

Otro aspecto interesante es que, dada la relación directa entre tamaño del deudor y monto del préstamo, parece que, en los plazos largos (de más de cinco años), la banca en general atiende a solicitantes grandes o muy grandes, siendo más acentuado este comportamiento en el caso de la banca del gobierno.

En términos generales, la banca gubernamental otorga créditos a plazos más amplios para todas las actividades económicas, con excepción de la minería y de los servicios financieros. Destacan en particular los plazos más extendidos en el sector agropecuario, servicios e industria, en ese orden.

Por último, la banca de gobierno muestra poca sensibilidad a la presencia de garantías al determinar el plazo de sus financiamientos, ya que, en promedio, se ubican entre 3.5 y cuatro años. Por su parte, la banca privada luce muy sensible ya que, habiendo colateral, incrementa en aproximadamente dos años elplazo promedio de sus préstamos.

Tipo y edad del acreditado

Dado que se contó con el Registro Federal de Contribuyentes (rfc) del acreditado, se calculó su edad en días a partir de la diferencia entre el 31 de diciembre de 2007 y la fecha de su alta como contribuyente.

Cabe decir que la base de datos contempla dos formatos de rfc: el de doce caracteres (incluyendo homoclave), que corresponde a personas morales, y el de trece caracteres, que corresponde a personas físicas.36 Esta distinción resulta muy relevante a fin de comparar si hay diferencias estadísticamente significativas entre la edad promedio de los acreditados cuando son empresas o personas físicas.37

En general, la banca ofrece créditos comerciales principalmente a personas morales, ya que sólo 24.6 por ciento del total de registros corresponde a personas físicas (417 456 registros). En buena medida, ese porcentaje se explica porque la banca de desarrollo mantenía 99.9 por ciento de sus créditos comerciales con personas morales (955 655 casos). En la banca comercial se observa un comportamiento más balanceado entre el tipo de deudores, con más de la mitad de sus créditos otorgados en favor de personas físicas (56.4%), lo que posiblemente tenga que ver con el hecho de que opera desde el primer piso.

En cuanto a montos, la distribución se muestra aún más sesgada a favor de las personas morales, ya que concentraban 96.4 por ciento del saldo total de los créditos. De este porcentaje, 76.1 puntos porcentuales eran aportados por la banca privada y el resto por la banca del gobierno.

En general, se observa que los montos promedio de financiamiento son bastante más altos para las personas morales (971.1 miles de pesos) que para personas físicas (111.9 miles de pesos). Este patrón está fuertemente influido por los promedios de la banca comercial que otorga préstamos promedio sustancialmente mayores a personas morales (3 millones de pesos) que a las físicas (94.9 miles de pesos). No obstante, llama la atención que la banca de desarrollo ofrezcafnanciamientos promedio sumamente altos a las pocas personasfísicas que atiende (725 de estos acreditados en diciembre de 2007, con promedio de 948.8 miles de pesos), frente a los promedios concedidos a las personas morales (273 mil pesos).

En lo que se refiere a la edad del acreditado, en general la banca atiende a deudores de 22 años promedio, aunque se observan diferencias por tipo de persona: 51.6 años promedio en persona física y 12.3 años en persona moral.38 No sólo eso, la banca privada parece preferir a los acreditados de mayor edadpromedio (35.6 años) que la banca pública (11.4 años).39 Al analizar a detalle las edades promedio de las personas físicas, la preferencia por mayor edad de parte de la banca privada se reduce a sólo tres años más, y a 3.6 años más en el caso de las morales, lo que reduce significativamente las diferencias entre los bancos.

Ahora bien, al analizar la edad promedio por tamaño del acreditado, se encuentra que las diferencias entre bancos van en aumento conforme crece el tamaño del deudor. En efecto, cuando se trata de acreditados micro, no importa si este es personafísica o moral, ambos tipos de bancos actúan prácticamente igual: eligen edades de 51 años para los primeros y 11.3 años para los segundos.

Para los deudores pequeños, personas físicas, los bancos también se comportan muy parecido: los prefieren de 45 años. Si se trata de pequeños persona moral, la banca comercial exige una edad promedio 3.7 años mayor (13.86 años) que la banca pública.

Las personas físicas acreditadas por la banca de desarrollo muestran consistentemente menor edad promedio conforme son de mayor tamaño. Es decir, la banca de desarrollo luce menos exigente, en cuanto al criterio de edad, a medida que el negocio de la persona física es más grande. No así en el caso de la banca comercial, ya que no varía su rango de entre los 45 y 52 años de edad del deudor. En contraparte, se advierte una consistente relación directa entre edad y tamaño de los acreditados, persona moral, de la banca privada, la cual podría dar cierta evidencia de que las empresas más grandes son las más viejas.

La relación edad-tamaño no parece tener un papel importante cuando la banca de desarrollo financia a personas morales, ya que parece mantenerse siempre dentro del rango de 10-13 años de edad.

Un último aspecto importante para ambos tipos de bancos es que en ningún caso y bajo ninguna clasificación se detecta alguna relación estrecha entre edad del acreditado y saldo promedio del crédito.

Ubicación geográfica

La base de datos reporta la "región o país del acreditado". Para los fines de este estudio el factor relevante es la diferenciación entre acreditados residentes en zonas urbanas y rurales del país. Por cierto, aparentemente no existe un criterio único para distinguir entre poblaciones urbanas y rurales. De ahí que para intentar hacer tal distinción se construyeran las variables "rural2500" y "rural15000" (Villalvazo et al., 2002).40 La primera variable define a las poblaciones rurales como aquellas con el extremo más bajo de las definiciones, es decir, con 2 500 habitantes o menos. La segunda toma como criterio la definición basada en el extremo más alto, conforme al cual se clasifica a las poblaciones rurales como aquellas con hasta 14 999 habitantes.41

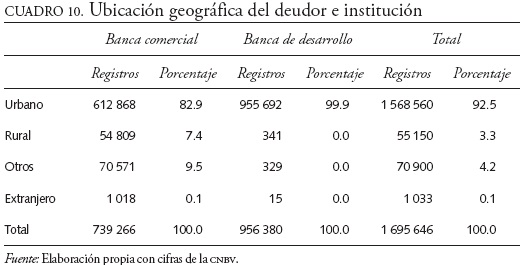

La aplicación de cualquiera de los dos criterios referidos para definir la zona rural arroja que más de 90 por ciento de los registros corresponde a créditos cuyo receptor habita en zonas urbanas. Sin embargo, el criterio de rural15000 ofrece la ventaja de ampliar los casos de zonas rurales de 0.2 a 3.3 por ciento del total de las observaciones. Por lo tanto, a fin de propiciar mayor variabilidad en los datos, en adelante se entenderá como zona rural aquella que cuenta con hasta 14 999 habitantes.

La banca de desarrollo no parece privilegiar el financiamiento en zonas rurales, ya que sólo 341 de sus 956 377 créditos, que significaron 0.1 por ciento del saldo total, fueron destinados a esas regiones. Este comportamiento parece contradecir las recomendaciones del BID (2004), de Yaron y Charitonenko (2000) y Rojas Suárez (2005), quienes sugieren que los servicios financieros en zonas rurales o apartadas sean provistos por el gobierno (véase el cuadro 10).

Los acreditados rurales reciben un monto promedio de crédito similar al que reciben los acreditados urbanos (816.2 contra 744.6 miles de pesos), aunque es fundamental señalar que estos deudores rurales concentraban tan sólo 3.3 por ciento del total de registros, y 3.5 por ciento del saldo total de créditos a esa fecha. El promedio señalado se explica porque la banca de desarrollo financiaba montos promedio significativamente elevados a los deudores rurales (un promedio de 2.8 millones de pesos), lo que representaba diez veces el monto promedio de lo que recibía el total de sus acreditados. Por su parte, la banca privadafinanciaba a sus acreditados rurales, en promedio, con montos de aproximadamente la mitad de los que concedía a los solicitantes urbanos (804 mil pesos frente a 1.5 millones de pesos, respectivamente).

En términos generales, la banca comercial financia con montos promedio significativamente más altos que la banca de desarrollo a sus deudores urbanos frente a los rurales, y esos montos guardan una relación directa con el tamaño del acreditado, aunque se observan algunas excepciones. Por ejemplo, en diciembre de 2007, la banca de desarrollo otorgaba préstamos promedio de un millón de pesos a sus microacreditados del sector rural, cantidad muy superior a la ofrecida por la banca privada, que no rebasaba 50 mil pesos, y a la que la propia banca de desarrollo mantenía con sus deudores pequeños, que ascendía a alrededor de 150 mil pesos.

Dos aspectos interesantes que resaltan son, en primer lugar, que la banca de desarrollo otorgaba créditos promedio más bajos a sus grandes deudores urbanos (867 mil pesos) que a los medianos urbanos (1.5 millones de pesos) y, en segundo lugar, que la banca de fomento entregaba créditos promedio sumamente elevados a dos grandes deudores industriales rurales (280.7 millones de pesos).42

No dejan de llamar la atención los importantes montos promedio concedidos por la banca mexicana a deudores localizados en el extranjero (29.4 millones de pesos). No sólo eso, es de especial significación que los montos promedio concedidos por la banca de desarrollo a deudores en el extranjero (702.9 millones de pesos) resulten de casi diez veces lo que en promedio concede a entidades gubernamentales y 36 veces lo que la banca privada concede en promedio a deudores en el exterior.43

Sector de actividad del acreditado

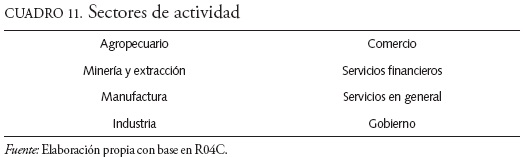

Suele argumentarse que ciertos sectores de actividad sufren exclusión del crédito de las instituciones bancarias (McKinnon, 1974; Yaron y Charito nenko, 2000; Aportela, 2001; BID, 2004; Micco y Panizza, 2004; Beck et al., 2006). Cotler (2008, 3) identifica a estos sectores como aquellos que se caracterizan por baja productividad y donde imperan las transacciones opacas y la informalidad. Para analizar este aspecto, se obtuvo la información que permite identificar los giros de actividad de los deudores dentro de una clasificación para ocho sectores44 (véase el cuadro 11).

Con esta información a diciembre de 2007 se puede afirmar que la banca mexicana, en general, destinó 42.7 por ciento de sus créditos comerciales a la industria; 19.4 por ciento a los servicios financieros; 13.9 por ciento a la agricultura; 9.4 por ciento al comercio, y 9.1 por ciento a los servicios en general. Ese conjunto representaba 94.5 por ciento del total de los registros.

De las cifras mencionadas, cabe destacar la importante presencia de la banca de desarrollo en el sector industrial y de servicios financieros. En efecto, 40 puntos porcentuales de 42.7 por ciento de los créditos a la industria, así como 16.2 puntos porcentuales de 19.4 por ciento de créditos al sector de servicios financieros se explican por la acción de la banca de desarrollo. Esta última participación quizá responda a que la mayor parte de sus financiamientos se canalizan a través de intermediarios financieros no bancarios. De hecho, en diciembre de 2007, la banca privada prácticamente no canalizaba créditos de segundo piso de la banca de fomento: 61 por ciento de sus financiamientos estaba fondeado con recursos propios, 33.5 por ciento empleaba líneas de segundo piso de fondos y fideicomisos públicos, sobre todo de fira y Financiera Rural, y el restante 5.5 por ciento sí recibía fondeo de los bancos de desarrollo.45

El 13.9 por ciento de los registros de créditos al sector agropecuario se atribuye prácticamente en su totalidad a la banca comercial, lo que se puede entender si se considera que actualmente no existe banco de desarrollo de primer piso dedicado al sector agropecuario.46 Por último, en los sectores comercio y servicios en general casi todos los registros corresponden a créditos otorgados por la banca privada.

Al analizar la distribución de las cifras por saldos de crédito, resulta que 24.2 por ciento del financiamiento se dirigió a favor de los servicios financieros, 20.1 por ciento a entidades del gobierno, 14.7 por ciento en apoyo de la industria, 14 por ciento a manufacturas, 13.2 por ciento a los servicios en general, y 10 por ciento al comercio. La agricultura y la minería quedaron rezagadas con marginales 2 y 1.8 por ciento, respectivamente, del financiamiento total.47 En todos los sectores, la banca privada se ubica como líder en la colocación de montos de financiamiento.

Al observar los saldos promedio, sin embargo, se detecta que, en la mayoría de los sectores, la banca pública otorgaba financiamientos promedio más generosos que la banca comercial, por lo que se deduce que en esos sectores atiende a solicitantes más grandes, en promedio. El receptor de créditos de mayor cuantía promedio era el gobierno, con 17.6 millones de pesos, provenientes, sobre todo, de la banca de desarrollo, que en promedio le concedió 72.9 millones de pesos por operación, frente a 12.9 millones de pesos de los bancos comerciales.48 El sector servicios recibía créditos promedio más elevados de la banca de desarrollo (9 millones de pesos) que de los bancos privados (1 millón de pesos). Las empresas manufactureras también recibían en promedio más crédito de la banca gubernamental (6.9 millones de pesos) que de la privada (2.4 millones de pesos). Los deudores del sector agropecuario fueron beneficiados con montos promedio sustancialmente más altos de la banca gubernamental (4.5 millones de pesos) que de la comercial (105 mil pesos) y el mismo patrón se detectó en el comercio (2.6 millones de pesos de la banca de desarrollo frente a 794 mil pesos de la privada).

El que la banca de desarrollo otorgara financiamientos promedio de 80 mil pesos a sus 677 175 acreditados del sector industrial hizo que el crédito promedio total de estas instituciones (279.5 miles de pesos) fuese bastante inferior al promedio de la banca comercial (1.37 millones de pesos). Por lo mismo, la participación de la banca comercial en el saldo total de financiamiento se encontraba en 79.1 por ciento.

A partir de los datos se puede observar, en primer lugar, que del 13.9 por ciento del total de registros correspondientes al sector agropecuario, 13.6 puntos porcentales correspondían a microdeudores atendidos por la banca comercial, los cuales concentraban tan sólo 0.4 por ciento del saldo de créditos totales a finales de 2007.

En segundo término, que de 42.7 por ciento de los créditos totales explicados por el sector industrial, 39.9 puntos porcentuales eran atribuibles a préstamos otorgados por la banca de desarrollo a microdeudores, quienes ostentaban 0.4 por ciento del saldo total de los créditos.

Tercero, que el número de créditos recibidos por el sector servicios financieros (16.2% del total) eran explicados en su mayoría por pequeños acreditados de la banca de desarrollo (10.5 puntos porcentuales), que aportaban tan sólo 8.7 por ciento del saldo total de los créditos.

Barreras regulatorias: el caso de la calificación del riesgo

Cotler (2008) sostiene que el marco legal existente en México dificulta elevar el acceso a los productos crediticios. Como ejemplo cita los requisitos que deben cumplir los expedientes de crédito a fin de que el acreedor no se vea obligado a constituir, ex ante, provisiones contra pérdidas. Argumenta que tales regulaciones conducen a exigir documentación que no puede reunir la mayoría de las micro y pequeñas empresas por operar en la informalidad.

La calificación de riesgo que presenta un crédito busca reflejar su probabilidad de caer en incumplimiento y podría constituir un factor regulatorio que podría representar alguna barrera de acceso al crédito o un determinante de las condiciones del préstamo (Bosworth et al., 1987; Rojas-Suárez, 2005; Saurina y Trucharte, 2004; Wagenvoort, 2003).

Independientemente de la clasificación de riesgo, la normatividad vigente permite exceptuar de calificación a aquellos créditos a cargo del gobierno federal o con garantía expresa de la federación, registrados ante la Unidad de Crédito Público de la SHCP, del Instituto para la Protección al Ahorro Bancario (ipab) y del Banco de México (SHCP, 2004).

Por otro lado, a partir de la SHCP (2005), en México se reconoce formalmente el uso de la llamada metodología paramétrica para créditos cuyo saldo sea menor a un importe equivalente en moneda nacional a 900 000 unidades de inversión (udi) a la fecha de la calificación, incluyendo aquellos créditos a cargo de un mismo deudor cuya suma en su conjunto sea menor a dicho importe.49 Es relevante señalar que los créditos evaluados de acuerdo con la metodología paramétrica no requieren ser calificados conforme a su riesgo.

En términos generales, desde que se permitió, la banca ha privilegiado el uso de la metodología paramétrica (pm) para conceder créditos comerciales, llegando a concentrar 61.5 por ciento de los registros en diciembre de 2007.

Cabe destacar que de los registros clasificados en pm, la banca de desarrollo fue la que más casos aportó, al representar 39.9 puntos porcentuales del total, mientras que la banca comercial concentró los restantes 21.6 puntos porcentuales. Esta distribución resulta interesante, ya que parece adecuado aplicar este tipo de metodologías para atender poblaciones de deudores que, por su tamaño, sector de actividad u otras características, enfrentan mayores dificultades para obtener financiamiento de la banca privada y requieren metodologías no tradicionales para su adecuada atención (Berger y Udell, 2005; De la Torre et ai, 2007).

Según los datos, los bancos prefieren financiar a solicitantes con las calificaciones más bajas de riesgo (A1 y A2), segmentos que representaban 23.8 y 8.9 por ciento, respectivamente, del total de registros a la misma fecha. Así, entre los créditos pm, A1 y A2 se ubicaba 94.2 por ciento del total de observaciones.

Del 32.7 por ciento de los registros correspondientes a créditos con calificación A1 o A2, la banca comercial aportó 18.6 puntos porcentuales y la de desarrollo 14.1 puntos. Ambos tipos de bancos privilegiaban la más alta calificación (A1) al representar esta 23.8 por ciento del total de registros (16.8 puntos porcentuales de la banca privada y siete de la gubernamental) y tan sólo 8.9 por ciento a A2 (1.8 puntos de banca comercial y 7.1 puntos de la de desarrollo). De esta forma, la banca privada parecía preferir, de manera más acentuada que la banca de desarrollo, los créditos percibidos como menos riesgosos.

Ahora bien, en términos de montos, la descripción anterior cambia radicalmente. El saldo de los créditos otorgados bajo pm representaba apenas 7.1 por ciento del total, mientras que A1 significaba 36.5 por ciento y A2 19.4 por ciento (55.9% en conjunto). Por monto, la banca comercial era la que aportaba casi la totalidad de los créditos pm, A1 y A2, con 6.9, 29.9 y 17 puntos porcentuales, respectivamente. Nótese que los créditos pm resultaron ser los de menor monto promedio (87.7 miles de pesos), sobre todo en el caso de la banca pública, con un bajísimo promedio de 3.6 miles de pesos, frente a los 243.5 miles de pesos de la banca comercial.

Destaca que, en ambos tipos de bancos, los créditos exceptuados resultaron ser los de mayor saldo promedio, por mucho, ya que este se ubicaba en 280.4 millones de pesos, 957.9 millones de pesos en el caso de la banca privada, y 182.8 millones de pesos en la banca de desarrollo.50 También es importante resaltar que los montos promedio de los créditos más riesgosos, es decir, los clasificados como C2, D y E, resultaron más elevados en el caso de la banca de desarrollo que en el de la banca comercial (15.8 vs. 4; 99.2 vs. 5.7 y 9.8 vs. 3, todos millones de pesos, respectivamente).

Destino del crédito

R04C presenta una variedad de opciones para clasificar el destino de los créditos comerciales. Con base en esa información se puede saber que, en diciembre de 2007, la mayoría de los créditos (57%) no tenía un destino específico, que 24.1 por ciento apoyaba las necesidades de capital de trabajo de los solicitantes, 13.4 por ciento financiaba proyectos de infraestructura, 2.4 por ciento financiaba ventas nacionales y sólo 1.5 por ciento se utilizaba para la compra, construcción o remodelación de activos fijos.51

Al analizar los datos por montos de préstamo, la mayor parte del saldo total a diciembre de 2007 correspondía a créditos para capital de trabajo (53.4%), correspondiendo 50.4 puntos porcentuales a créditos de la banca comercial y el resto a la de desarrollo (tres puntos porcentuales). Los créditos "sin destino específico" sumaban 17.5 por ciento del saldo total, donde la banca comercial aportaba 10.7 puntos porcentuales y la de desarrollo 6.7 puntos. Evidentemente, lo anterior implica que los saldos promedio de los créditos para capital de trabajo (1.7 millones de pesos) eran muy superiores a los de los "sin destino específico" (232.5 miles de pesos). En ambos casos, los montos promedio otorgados por la banca privada fueron superiores a los de la gubernamental (4.3 millones de pesos frente a 149.3 miles de pesos, y 481.4 miles frente a 127.3 miles de pesos, respectivamente). Lo anterior hace suponer que los créditos "sin destino específico" beneficiaban sobre todo a deudores de tamaño reducido.

Resalta el hecho de que los préstamos para activo fijo aportaban 7.3 por ciento del total del saldo y la banca comercial aportaba la mayor parte (6.9 puntos porcentuales). Por cierto, aunque con variaciones en los niveles porcentuales específicos, lo que se evidencia es que, definitivamente, la mayor parte delfinanciamiento comercial bancario en México fluye en apoyo de las necesidades de corto plazo de los deudores, ya sea en la forma de capital de trabajo, sin un destino específico, o para otras necesidades inmediatas, pero no necesariamente para inversión, ampliación o modernización de la planta productiva.

Dentro de los créditos sin destino específico, la banca de desarrollo destaca por ser la que tenía una presencia mucho más importante, atendiendo a 676 361 microdeudores, frente a los 237 367 que eran clientes de la banca privada.52 También es justo destacar que la banca gubernamental presentaba un sesgo en apoyo de las necesidades de capital de trabajo de poco más de 90 por ciento de los pequeños acreditados, es decir, de 173 792 deudores.

Ahora bien, desde el punto de vista de la teoría económica, se observan, de nuevo, señales mixtas. Por un lado, atendiendo exclusivamente al destino de los créditos, pareciera que la banca defomento está atendiendo principalmente a la población más susceptible de exclusión (los micro y pequeños solicitantes). Por otro lado, también parece que no estaría otorgando el tipo de préstamos compatible con su vocación, que en este caso serían los de mayorplazo (Kane, 1975); es decir, los destinados para inversión, infraestructura, activos fijos, etcétera.

CONCLUSIONES

De la comparación realizada en este trabajo se puede concluir, en primer lugar, que el financiamiento bancario al sector privado en México resulta relativamente bajo frente a lo observado en países de similar pib per cápita, si bien muestra crecimiento entre 2003 y 2007, sobre todo el provisto por la banca privada.

En segundo término, fue posible comprobar que la mayor parte de los créditos de la banca mexicana, más de 90 por ciento, van dirigidos a pymes, con un saldo que llegaba a 56 por ciento del total destinado al sector privado. Más interesante aún es el hecho de que en el periodo 2003-2007 aumentaron los créditos comerciales dirigidos a pymes y el mayor impulso provino de la banca comercial. Por cierto, para cualquier tamaño de empresa, los saldos promedio de crédito otorgados por la banca comercial son superiores a los de la banca de desarrollo y, en general, se observa una relación directa entre el monto promedio del crédito y el tamaño del acreditado.

También se encontró cierta evidencia en el sentido de que ni los créditos ni los acreditados de la banca de desarrollo son siempre iguales a los de la banca privada. Sin embargo, de la información analizada no se puede concluir que la banca de fomento se apegue estrictamente a tareas que teóricamente se pueden considerar de desarrollo. En ese sentido, la experiencia mexicana arroja indicaciones mixtas, como parece ser el caso general encontrado en la literatura especializada.

Entre las características teóricamente esperadas de los acreditados de la banca pública, cabe anotar que la mayor parte de sus registros de crédito correspondían a micro y pequeños solicitantes de financiamiento. Sin embargo, una gran parte de estos microcréditos de la banca pública estaba ligada a un intermediario financiero del propio gobierno (el fide) .

Un segundo filón donde la banca pública se diferencia de la banca privada se refiere a la exigencia de garantías que respalden los créditos. De hecho, sólo en 0.2 por ciento de sus créditos contaba con algún tipo de colateral. Si bien la banca mexicana no exige garantías en la mayoría de sus créditos, prácticamente todos los casos con garantía correspondían a los bancos comerciales, que, además, exigían el más alto grado de prelación sobre ellas.

De esta conclusión se derivan dos corolarios. Uno, que la mayor exigencia de garantías, y con coberturas importantes en relación con el monto de los créditos, pesan sobre los solicitantes de menor tamaño, encontrándose en general una relación inversa entre tamaño y cobertura de la garantía. El segundo se refiere a que la actuación de la banca de fomento como instrumento para tratar de aliviar la carencia de colaterales de parte del demandante de crédito es un tema en el que queda abierta la pregunta de su contribución debido a que la mayor parte de sus garantías de crédito benefician a empresas medianas y grandes. Por cierto, siempre que los créditos comerciales gozan de alguna garantía se eleva su monto.

Por otro lado, la banca del gobierno aplica consistentemente tasas de interés más bajas que su contraparte privada, característica que no parece responder a menores costos de fondeo, sino a que aparentemente enfrenta menores exigencias por obtener rentabilidad y a que opera principalmente desde el segundo piso, canalizando a través de intermediarios financieros privados recursos de fomento a individuos y sectores que de otra forma no obtendrían crédito.

La banca pública parece otorgar créditos de corto (hasta un año) y de mediano plazo (de dos a cinco años), mientras que la banca privada privilegia los créditos de uno a dos años. Además, en términos generales, los plazos concedidos por la banca gubernamental son más amplios que los de la banca comercial, siendo más acentuada la diferencia en los segmentos de micro y medianos deudores. Para toda la banca, los plazos largos (más de cinco años) parecen estar reservados para grandes empresas, pero esta preferencia es más acentuada en la banca del gobierno.

Aunque la banca comercial prefiere a deudores de mayor edad en promedio, tal preferencia es de tres años más en personas físicas y de 3.6 años en el caso de las morales, pero en ningún caso, para ningún tipo de banco, la edad promedio del acreditado fue menor a diez años. Es de destacar que la diferencia de edades promedio es casi inexistente en el caso de las empresas micro y pequeñas, y va aumentando conforme crece el tamaño del deudor, lo que puede entenderse como que ningún tipo de banco se arriesga demasiado al atender las solicitudes de individuos o empresas demasiado jóvenes. Si bien no se encontró alguna relación estrecha entre edad del solicitante y saldo promedio de los créditos, lo que sí se evidenció es que las personas morales, aun siendo más jóvenes en promedio, recibían créditos más grandes que las personas físicas.

Es de señalar que más de 95 por ciento de los acreditados de la banca es urbano, lo que podría indicar una posible exclusión de las áreas rurales para efectos de obtener crédito bancario. Sin embargo, esto también puede ser reflejo de la fuerte concentración en la generación de valor agregado en zonas urbanas, o de concentración en áreas urbanas de los domicilios de los deudores de la banca, quienes suelen estar legalmente asentados en ciudades. Si bien la banca privada entrega préstamos más cuantiosos a todos los tamaños de deudores, la banca de desarrollo ofrece créditos particularmente altos a microacreditados rurales de los sectores manufacturero y de servicios, así como a grandes solicitantes industriales en el área rural.

Con base en los cálculos basados en el saldo de los créditos, el sector que parece más afectado por posible exclusión es el agropecuario, seguido por la minería y los servicios en general. En contraparte, la industria no muestra señales de exclusión y el sector más favorecido por el crédito bancario es el de los servicios financieros. Cabe resaltar que los microdeudores del sector agropecuario y de la industria recibieron una atención acentuada por parte de la banca privada, en el primer caso, y de la banca de desarrollo, en el segundo.

Además, se detectó cierta evidencia de que las recientes modificaciones a la normatividad bancaria, mediante las cuales se permitió el uso de técnicas novedosas para reducir el costo del análisis de solicitudes de préstamos de bajo monto, han tenido un efecto favorable sobre el crédito bancario a pymes. Así, el reconocimiento reciente de las técnicas paramétricas parece haber tenido, al menos entre los años 2004 y 2005, un efecto positivo para tramitar solicitudes de las pymes. Previsible desde el punto de vista teórico, la mayor parte de los créditos clasificados dentro de esta categoría correspondieron a microdeudores de la banca de desarrollo.

Finalmente, la mayor parte del financiamiento comercial bancario fluye en apoyo de las necesidades de corto plazo de los deudores, ya sea en la forma de capital de trabajo, sin un destino específico o para otras necesidades inmediatas, pero no necesariamente para inversión, ampliación o modernización de la planta productiva, lo que podría atentar contra sus posibilidades futuras de crecimiento y de mayor competitividad.

REFERENCIAS BIBLIOGRÁFICAS

Anderson, Charles (1963), "Bankers as Revolutionaries: Politics and Development Banking in Mexico", en William Glade y Charles Anderson, The Political Economy of Mexico: Two Studies, Madison, The University of Wisconsin Press. [ Links ]

Andrews, Michael (2005), "State-Owned Banks, Stability, Privatization, and Growth: Practical Policy Decisions in a World Without Empirical Proof", IMF Working Paper WP/05/10, Fondo Monetario Internacional, enero. [ Links ]

Aportela, Fernando (2001), "Firms' Financing Costs: The Role of Development Banks in Mexico", Working Paper 113, Center for Research on Economic Development and Policy Reform, Stanford University, noviembre. [ Links ]

Armendáriz, Beatriz (1999), "Development Banking", Journal of Development Economics, 58, febrero. [ Links ]

Banco de México (Banxico), Encuesta sobre la evolución trimestral del financiamiento a las empresas, varios números, disponible en: www.banxico.org.mx [consultado en noviembre de 2009] [ Links ].

----------(2007), Reporte sobre el sistemafinanciero, informe correspondiente alaño 2006, México, disponible en: www.banxico.org.mx [consultado en noviembre de 2009] [ Links ].

----------(2008), Reporte sobre el sistema financiero 2007, México, disponible en: www.banxico.org.mx [consultado en noviembre de 2009] [ Links ].

----------(2009a), Informe sobre la inflación octubre-diciembre 2008y programa Monetario para 2009, México, disponible en: www.banxico.org.mx [consultado en noviembre de 2009] [ Links ].

----------(2009b), Reporte sobre el sistemafinanciero 2008, julio, disponible en: www.banxico.org.mx [consultado en noviembre de 2009] [ Links ].

Banco Interamericano de Desarrollo (BID) (2004), Desencadenar el crédito: Cómo ampliar y estabilizar la banca, Washington, D. C., Progreso Económico y Social en América Latina, informe 2005. [ Links ]

----------(2005), "Public Banks Revisited", Ideas for Development in the Americas, 7, mayo-agosto. [ Links ]

Banco Mundial (2008), Finance for All?: Policies and Pitfalls in Expanding Access, Washington, D. C., World Bank Policy Research Report, Banco Mundial. [ Links ]

Beck, Thorsten (2006), "Creating an Efficient Financial System: Challenges in a Global Economy", Policy Research Working Paper, no. 3856, Banco Mundial, febrero. [ Links ]

Beck, Thorsten, Asli Demigüc-Kunt, Luc Laeven y Vojislav Maksimovic (2006), "The Determinants of Financing Obstacles", Journal of International Money and Finance, 25. [ Links ]

Beck, Thorsten, Asli Demirgüc-Kunt y Vijoslav Maksimovic (2004), "Financing Patterns Around the World: Are Small Firms Different?", Banco Mundial, agosto, mimeo. [ Links ]

Benavente, José Miguel, Alexander Galetovic y Ricardo Sanhueza (2005), "La dinámica industrial y el financiamiento de las PYME", documento de trabajo 201, Centro de Economía Aplicada, Universidad de Chile, enero. [ Links ]

Benavides, Guillermo y Alberto Huidobro (2009), "Are Loan Guarantees Effective?: The Case of Mexican Government Banks", Well-Being and Social Policy, 5 (I), México. [ Links ]

Berger, Allen y Gregory Udell (2005), "A More Complete Conceptual Framework for Financing of Small and Medium Enterprises", Policy Research Working Paper, no. 3795, Banco Mundial, diciembre. [ Links ]

Bester, Helmut (1985), "Screening vs Rationing in Credit Markets with Imperfect Information", The American Economic Review, 75 (4), septiembre. [ Links ]

Bleger, Leonardo y Guillermo Rozenwurcel (2000), "Financiamiento a las PYMES y cambio estructural en la Argentina: Un estudio de caso sobre fallas de mercado y problemas de información", Desarrollo Económico, 40 (157), abril-junio. [ Links ]

Boskey, Shirley (1959), Problems and Practices of Development Banks, International Bank for Reconstruction and Development and The Johns Hopkins Press, Baltimore. [ Links ]

Bosworth, Barry, Andrew Carron y Elisabeth Rhyne (1987), The Economics of Federal Credit Lending, Washington, The Brookings Institution. [ Links ]

Bruck, Nicholas (1998), "Role of Development Banks in the Twenty-First Century", Journal of Emerging Markets, 3 (3), otoño-invierno. (Una version posterior de este artículo se encuentra en Nicholas Bruck (2005), "Future Role of National Development Banks in the Twenty First Century", background paper for the Ad Hoc Expert Group Meeting, Nueva York, Rethinking the Role of National Development Banks, Naciones Unidas. [ Links ])

Cárdenas, Javier y Alberto Huidobro (2004), "El mercado financiero en pequeño y el futuro de la banca de desarrollo en México", en Pascual García Alba, Lucino Gutiérrez y Gabriela Torres, El nuevo milenio mexicano, México, Universidad Autónoma Metropolitana-Azcapotzalco, t. 2. [ Links ]

Claessens, Stijn (2006), "Access to Financial Services: A Review of the Issues and Public Policy Objetives", The World Bank Research Observer, 21 (2), otoño. [ Links ]

Cotler, Pablo (2000), "El comportamiento de la banca de desarrollo en México y su compatibilidad con la política económica", Federalismo y Desarrollo, 13 (69), julio-agosto-septiembre, México, Banco Nacional de Obras y Servicios Públicos. [ Links ]

----------(2008), "La oferta de financiamiento para las micro y pequeñas empresas en México", Universidad Iberoamericana, septiembre, mimeo. [ Links ]

De la Torre, Augusto, Juan Carlos Gozzi y Sergio Schmukler (2007), "Innovative Experiences in Access to Finance: Market Friendly Roles for the Visible Hand?", Policy Research Working Paper, no. 4326, Banco Mundial, agosto. [ Links ]

Diamond, William (1957), Development Banks, Baltimore, The Economic Development Institute, International Bank for Reconstruction and Development. [ Links ]

Djankov, Simeon, Caralee McLiesh y Andrei Shleifer (2005), "Private Credit in 129 Countries", Working Paper, no. 11078, National Bureau of Economic Research, enero. [ Links ]

Fry, Maxwell (1995), Money, Interest and Banking in Economic Development, Baltimore, The Johns Hopkins University Press, 2a. edición. [ Links ]

Grupo DFC (2002), "Acceso de las pequeñas y medianas empresas al financiamiento", Informe de trabajo, Banco Interamericano de Desarrollo, marzo. [ Links ]

Haber, Stephen (2005), "Mexico's Experiments with Bank Privatization and Liberalization, 1991-2003", Journal of Banking and Finance, 29. [ Links ]

Huidobro, Alberto (2008), "¿Cómo evaluar el desempeño de la banca de desarrollo que financia a las pymes en México?", Dirección Estratégica, 7 (26), México, Instituto Tecnológico Autónomo de México, junio-agosto. (La versión completa de este documento se encuentra como Alberto Huidobro (2007), "El sistema de evaluación del desempeño y el financiamiento de la banca de desarrollo a las PYMES en México", Banco de México, noviembre, mimeo. [ Links ])

----------(2009), "Contribución de la banca de desarrollo mexicana al financiamiento bancario a empresas", tesis doctoral en Gestión Estratégica y Políticas de Desarrollo, México, Universidad Anáhuac, Huixquilucan, noviembre. [ Links ]

INEGI (Instituto Nacional de Estadística, Geografía e Informática) (2006), II Conteo de Población y Vivienda 2005, México. [ Links ]

Kane, Joseph (1975), Development Banking, Massachusetts, Lexington Books, D. C., Heath and Company, Lexington. [ Links ]

Lecuona, Ramón (2008), "El financiamiento a las pymes en México, 2000-2007: el papel de la banca de desarrollo", Universidad Anáhuac, septiembre, mimeo. [ Links ]

Levy, Eduardo, Alejandro Micco y Ugo Panizza (2004), "Should Government be in the Banking Business? The Role of the State-Owned and Development Banks", ponencia presentada en el Seminario Governments and Banks: Responsibilities and Limits, Lima, marzo. [ Links ]

----------(2007), "A Reappraisal of State-Owned Banks", Economía, 7 (2), primavera. [ Links ]