1. Introducción

A poco más de una década de la caída del muro de Berlín y la desintegración de la Unión Soviética, el mundo unipolar basado en la globalización neoliberal impulsada por Estados Unidos comenzó a verse amenazado. Si bien es cierto que se dieron múltiples cambios geopolíticos y económicos -por ejemplo, la creación del euro y el “despegue” de los conocidos tigres asiáticos-, el principal factor que ha conspirado contra la consolidación de un mundo unipolar es el ascenso de China (Dabat Latrubesse y Leal Villegas, 2019).

Hasta los primeros años del siglo XXI se observó una asociación estratégica entre Estados Unidos y China, aunque se trató de un proceso contradictorio que fue generando condiciones para el despegue chino y, con ello, la emergencia de un competidor de peso por la hegemonía mundial. Esta situación impulsó un cambio estratégico en la política exterior estadounidense hacia China durante el primer gobierno del entonces presidente G. W. Bush (2001-2005), cuando se pasó de la asociación estratégica a una competencia estratégica (Merino, 2020). Esta reorientación del gobierno se profundizó notablemente durante la presidencia de Donald Trump (2017-2021), cuya política de America First dio lugar a una “guerra comercial” entre ambos países, que continúa hasta el día de hoy y cuyo verdadero trasfondo es la pugna en torno al dominio hegemónico de las nuevas tecnologías (Katz, 2020; Rosales, 2022). Las consecuencias de la pandemia del Covid-19 y la invasión rusa a Ucrania parecen haber profundizado las tendencias hacia un desacople parcial entre ambas economías.

Bajo este escenario de crecientes disputas entre las dos economías más grandes del planeta resulta relevante la siguiente pregunta: ¿qué lugar le queda a América Latina? A comienzos de la década de 1990, la gran mayoría de los países de la región -con la notable excepción de Cuba- adoptó las principales recomendaciones emanadas del Consenso de Washington y se subordinó a los intereses del bando que emergió “victorioso” de la Guerra Fría. Sin embargo, la mayoría de los proyectos neoliberales impulsados por Estados Unidos y sus aliados terminaron, entre fines de la década de 1990 y comienzos del 2000, en importantes crisis económicas, sociales e incluso políticas.

Estas crisis dieron lugar a lo que se conoció como la “marea rosa”, con las victorias electorales de una serie de fuerzas progresistas en buena parte de los países de la región (Ellner, 2019). Ello, junto a un contexto internacional caracterizado por una mejora en los términos de intercambio para los países exportadores de materias primas y derivados, abrió un periodo de mayor autonomía para los gobiernos latinoamericanos respecto a Estados Unidos.

Cabe señalar que la propia potencia norteamericana favoreció esta situación al concentrar sus objetivos de política exterior en otras regiones del mundo, especialmente en Medio Oriente,1 desviando así su atención de América Latina.

Esta mayor autonomía no sólo se debió a una orientación más nacionalista o antiimperialista de los gobiernos, sino que también fue posible gracias a la creciente importancia de China en la economía mundial. Habría que destacar ello porque si bien el distanciamiento parcial con la potencia norteamericana, expresado en la creación de organismos continentales como la Unión de Naciones Suramericanas (UNASUR) y la Comunidad de Estados Latinoamericanos y Caribeños (CELAC) -de los cuales están excluidos Canadá y Estados Unidos-, fue mayor en aquellos países con gobiernos de izquierda y de centro-izquierda (Venezuela, Honduras, Bolivia, Ecuador, Venezuela, Brasil y Argentina, entre ellos), los países que mantuvieron gobiernos políticamente alineados a Estados Unidos (Chile, Perú, Colombia y México) también tendieron crecientes puentes comerciales y financieros con China.

El ascenso de China en la economía mundial dio lugar en América Latina a la existencia de dos vertientes opuestas sobre las potencialidades, ventajas y desventajas de una asociación estratégica con dicho país: la optimista y la pesimista (Bekerman et al., 2014). En la primera se considera que la industrialización de China tuvo un efecto indirecto positivo sobre la cuenta corriente del balance de pagos y sobre el nivel de actividad de los países latinoamericanos, productores de materias primas, al generar una mejora en los términos de intercambio. En este sentido, un incremento en las relaciones comerciales y financieras con China es visto como una oportunidad para reducir la influencia estadounidense. Por el contrario, la visión pesimista afirma que el estrechamiento de las relaciones económicas con China enfrenta a los países de la región a una involución caracterizada por una reprimarización de sus estructuras productivas.

En este marco, reviste particular interés el análisis del impacto que ha tenido la emergencia sanitaria de China en las relaciones comerciales de América Latina con Estados Unidos, el principal socio comercial de la región durante toda la segunda mitad del siglo XX. Para ello se indaga en el intercambio comercial entre las seis economías latinoamericanas más grandes: México, Brasil, Argentina, Chile, Colombia y Perú, y las dos principales potencias mundiales. Si bien existen trabajos previos que abordan el incremento del comercio de los países latinoamericanos con China (Bekerman et al., 2014; CEPAL, 2010; Dussel Peters, 2016; González García, 2015; López Arévalo y Rodil Marzábal, 2019; Ludueña y Cibils, 2016), en este artículo se busca poner en relación este fenómeno con la evolución del comercio con Estados Unidos, lo cual ha sido relativamente poco estudiado fuera del caso mexicano (Castillo, 2006; López y García, 2019).

Por supuesto que el intercambio comercial no agota las relaciones entre ambas potencias y los países de la región, ya que también deben considerarse las inversiones directas, los préstamos y las relaciones políticas y militares. En efecto, además de estrechar lazos comerciales con países de América Latina y otras regiones del mundo, China ha desplegado crecientes inversiones directas y financiado grandes obras de infraestructura, además de prestar asistencia financiera a varios países de la región (Dussel Peters, 2021; Ugarteche y De León, 2020; Villasenin, 2021).2

Sin dejar de lado la creciente importancia de las inversiones chinas,3 este trabajo se centra en el intercambio comercial, dado que se trata del terreno en el que más tempranamente y con mayor nitidez puede observarse el impacto del ascenso de esta nueva potencia y cómo esto afectó -o no- la tradicional hegemonía norteamericana en la región. Si bien el análisis del intercambio comercial no agota la cuestión sobre los cambios en las correlaciones de fuerza a nivel internacional, resulta un indicador clave que aporta una perspectiva de largo plazo.

En este sentido, los países de la región y sus respectivas burguesías se enfrentan a una creciente tensión entre seguir estrechando sus lazos comerciales y financieros con China o mantener su tradicional subordinación a Estados Unidos. Retomando algunas de las principales contribuciones del pensamiento estructuralista latinoamericano y de la teoría de la dependencia, se plantea, a modo de hipótesis, que las crecientes relaciones comerciales con el gigante asiático, si bien pueden contribuir a mitigar la histórica sujeción que han mostrado los países latinoamericanos a las políticas norteamericanas, difícilmente permitan la superación de la situación de subdesarrollo y dependencia bajo las actuales condiciones. Ello debido a que, ante la ausencia de proyectos nacionales de desarrollo, estas tienden a profundizar el tradicional perfil de inserción internacional basado en las ventajas comparativas que ofrecen los recursos naturales y/o la baratura de la mano de obra.

Para ello, luego de esta introducción, se presenta una breve digresión teórica sobre algunos aportes del estructuralismo latinoamericano y del dependentismo para pensar las consecuencias que tiene un patrón de especialización productiva asentado sobre ventajas comparativas basadas en recursos naturales. Posteriormente, se realiza una caracterización general de las relaciones comerciales de América Latina con Estados Unidos y China durante las últimas dos décadas, para continuar con un análisis de las exportaciones e importaciones de los países de la región con cada una de las potencias. Finalmente, el artículo cierra con unas breves reflexiones sobre los cambios observados y las potencialidades y límites que ofrece el nuevo escenario para los países de la región.

2. El papel del Intercambio comercial en las situaciones de subdesarrollo y dependencia

Diversos referentes del estructuralismo latinoamericano consideran como una de las características centrales del subdesarrollo de los países latinoamericanos el concentrar sus exportaciones mayormente en materias primas y deriva- dos (Furtado, 1964; Pinto, 2008; Prebisch, 1976). Esto traería al menos dos problemas aparejados: por un lado, llevaría a un aumento en la brecha de productividad y del ingreso con los países desarrollados en tanto el cambio tecnológico es más pronunciado en la actividad industrial que en el sector primario; por otro lado, esta situación sería agravada por la tendencia al deterioro de los términos de intercambio para los países exportadores de materias primas y derivados (Love et al., 1980; Prebisch, 1949).

Desde algunas vertientes del dependentismo esta cuestión fue abordada a partir de la teoría del intercambio desigual, proceso mediante el cual las naciones desfavorecidas cederían gratuitamente parte del valor producido en favor de los países industrializados que cuentan con menores precios de producción (Braun, 1973; Marini, 1973). Para autores como Marini (1973), esta situación empujaba al capital que operaba en los países dependientes a recurrir a la superexplotación del trabajo como manera de compensar la disminución en la tasa de ganancia producida por el intercambio desigual, profundizando así las desigualdades sociales al interior de los mismos y reduciendo la potencialidad de sus mercados internos.

Sin negarlas, este trabajo no se centra en las transferencias de valor que puedan producirse entre países a través del intercambio comercial, sino que abordará su estructura entendiendo que la exportación de mercancías con bajo valor agregado o con escaso contenido tecnológico generado endógenamente refleja una estructura industrial poco competitiva y con escasa densidad nacional (Ferrer, 2007), lo cual suele operar como un obstáculo para lograr mejoras significativas y duraderas en términos de ingresos y de distribución del ingreso. En este sentido, un patrón de especialización comercial basado en la exportación de productos primarios y derivados hace que estos países operen en las relaciones internacionales de producción como una especie de “extensión” de recursos naturales de los países industrializados, impulsando el desarrollo de las fuerzas productivas con base en las necesidades de estos últimos.

3. Cambios En las relaciones comerciales de América Latina con Estados Unidos y con China

Casi sin excepciones, a lo largo de la segunda mitad del siglo XX, la potencia norteamericana ha ocupado el primer lugar como socio comercial de América Latina -por fuera de los propios países de la región. Sin embargo, esta situación se modificó aceleradamente en los últimos años con la creciente presencia de China en el comercio mundial.

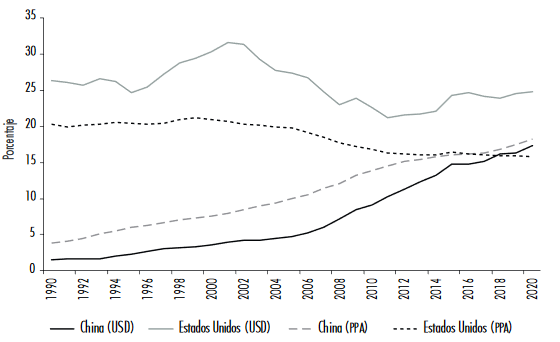

El crecimiento de China no es exclusivo del plano comercial, aunque ha sido fundamental para ampliar sus capacidades productivas hasta convertirse en la segunda economía más grande del mundo (medida en dólares corrientes). La velocidad con la cual se expandió la economía china en las últimas décadas es notable, pues pasó de representar el 1.6% del producto bruto mundial en 1990 al 17.4% en 2020. Por el contrario, la participación de la economía norteamericana en el total mundial se redujo. De hecho, si se consideraran los respectivos PIB en Paridad de Poder Adquisitivo (PPA), en 2017 la economía china habría superado en tamaño a la norteamericana (véase figura 1).4

Fuente: elaboración propia con base en World Development Indicators -Banco Mundial (2022).

Figura 1 Participación mundial del PIB de China y de Estados Unidos medidos en dólares corrientes y en paridad de poder adquisitivo (PPA), 1990-2020 (en porcentajes)

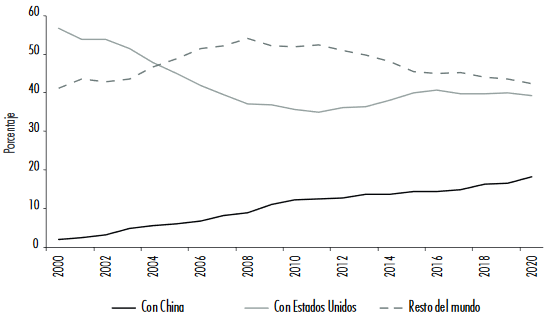

Los lazos comerciales de la región latinoamericana con China comenzaron a mostrar un crecimiento sostenido tras el ingreso de este país a la Organización Mundial del Comercio (OMC) en 2001. En la figura 2 se puede observar cómo se modificó la participación del comercio de los seis países latinoamericanos seleccionados con las dos potencias y con el resto del mundo entre los años 2000 y 2020. Dado que en este último año el comercio internacional se vio severamente afectado por la pandemia del Covid-19, se tomó 2019 como el punto de comparación más adecuado.

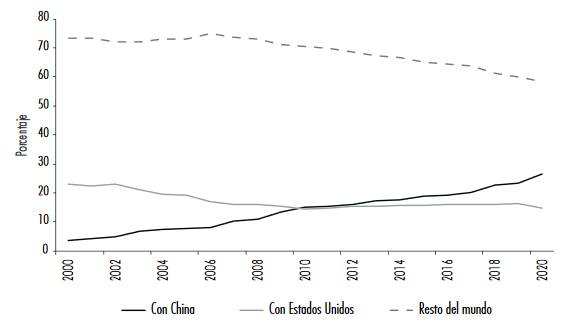

Mientras que en el 2000 Estados Unidos explicaba por sí sólo más de la mitad de las transacciones comerciales de la región, en 2019 seguía detentando el primer puesto, aunque su participación había caído por debajo del 40% del total. En cambio, la participación de China en las exportaciones e importaciones de estos países en el mismo periodo pasó del 2.1 al 16.5%, en tanto la del resto del mundo se mantuvo prácticamente estable. Cabe señalar que el hecho de que Estados Unidos sigan detentando el podio entre los socios comerciales de América Latina sólo se explica por el vínculo comercial que mantiene este país con México, el cual se fortaleció tras la firma del Tratado de Libre Comercio de América del Norte (TLCAN) entre ambos países y Canadá en 1994.5 En efecto, de considerar el intercambio comercial de los restantes cinco países (Argentina, Brasil, Chile, Colombia y Perú), no sólo se observa una mayor diversificación de destinos, sino que la participación de Estados Unidos desciende del 23% del total en el 2000 al 16.5% en 2019, en tanto la de China pasa del 3.5 al 23.5%, superando así al país norteamericano (véase figura 3). Debe señalarse que el incremento del peso del comercio con China no sólo implicó un desplazamiento relativo de los intercambios con Estados Unidos, sino también de otros países.

Nota: *incluye Argentina, Brasil, Chile, Colombia, México y Perú. Fuente: elaboración propia con base en COMTRADE (2022).

Figura 2 Participación del intercambio comercial de los países latinoamericanos seleccionados* con China, Estados Unidos y el resto del mundo, 2000-2020 (en porcentajes)

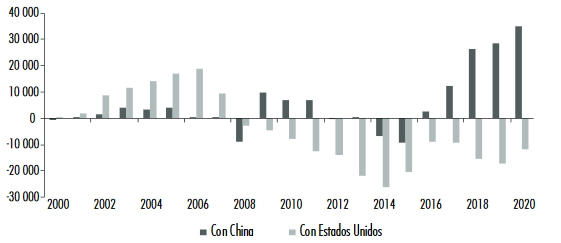

Este exponencial incremento del comercio de los países latinoamericanos con China ha sido bidireccional, es decir, han registrado un aumento tanto las exportaciones como las importaciones. En ambos casos, el periodo de crecimiento más acelerado fue entre los años 2002 y 2013, cuando se registró una Tasa Anual Acumulativa (TAA) de 27% para las ventas y de 26% para las compras a China. Por su parte, el saldo comercial conjunto de los seis países latinoamericanos seleccionados con China fue siempre deficitario, alcanzando en 2015 un déficit conjunto de USD$73 738 millones.

En cambio, si bien partieron de un nivel mucho más elevado, las exportaciones de los países de la región hacia Estados Unidos y las importaciones desde éste avanzaron mucho más lentamente: mientras que las ventas al país del norte se incrementaron a una TAA de 4.7%, las compras aumentaron a una TAA de 3.2% entre 2000 y 2019. A diferencia del intercambio con China, en este caso el saldo comercial conjunto de los seis países considerados fue siempre positivo, superando los USD$ 100 000 millones de superávit a partir de 2015.

A simple vista podría concluirse que si bien el comercio con China avanzó aceleradamente en las últimas dos décadas, su saldo no habría sido del todo satisfactorio para los países de la región, ya que se incrementó el déficit; en tanto pareciera que hubiese sido más productivo profundizar y expandir el intercambio comercial con Estados Unidos, país con el cual se registró un superávit. Sin embargo, conviene detenerse un poco en las diferencias que presentan los distintos países de la región, especialmente México, respecto a los sudamericanos.

Nota: *incluye Argentina, Brasil, Chile, Colombia y Perú.

Fuente: elaboración propia con base en COMTRADE (2022).

Figura 3 Participación del intercambio comercial de los países latinoamericanos sin México* con China, Estados Unidos y el resto del mundo, 2000-2020 (en porcentajes)

Nota: *incluye Argentina, Brasil, Chile, Colombia y Perú.

Fuente: elaboración propia con base en COMTRADE (2022).

Figura 4 Saldo comercial de los países seleccionados sin México* con China y Estados Unidos, 2000-2020 (en millones de USD)

En efecto, cuando sólo se consideran los saldos comerciales de Argentina, Brasil, Chile, Colombia y Perú con China, se aprecia un panorama muy distinto. En este caso son más los años con superávit (16) que aquellos con déficit (5), siendo que además este último es mucho más pequeño que cuando se incluye a México (véase figura 4). En cambio, la situación se invierte cuando se considera lo propio con Estados Unidos, registrándose un intercambio deficitario desde 2008 en adelante. Ello se debe a que, mientras que México registra un elevado superávit comercial con Estados Unidos, presenta un marcado déficit con el gigante asiático.

De los seis países seleccionados, tres (Brasil, Chile y Perú) obtuvieron superávit comercial con China en los últimos diez años. Por el contrario, en Colombia y Argentina, además del ya señalado caso de México, se registraron sistemáticos déficits.

4. La creciente Importancia de China en América Latina

Como ya se señaló, la participación de China tanto como destino de las exportaciones, así como de origen de las importaciones de los países latinoamericanos se incrementó exponencialmente, pasando de una participación marginal a comienzos del siglo del 1.5 y del 2.7%, respectivamente, a representar alrededor del 14% de las ventas al exterior y del 20% de las compras externas a finales de la década de 2010 (véase tabla 1).

Tabla 1 Participación de las exportaciones e importaciones hacia y desde China sobre el total de los países seleccionados,* 2000-2020 (en porcentajes)

| 2000 | 2006 | 2009 | 2012 | 2015 | 2019 | 202 | |

| Exportaciones a China | 1.5 | 4.3 | 8.7 | 9.8 | 9.9 | 13.5 | 15.4 |

| Importaciones de China | 2.7 | 9.4 | 13.5 | 16.0 | 18.8 | 19.6 | 21.5 |

Nota: *incluye Argentina, Brasil, Chile, Colombia, México y Perú. Fuente: elaboración propia con base en COMTRADE (2022).

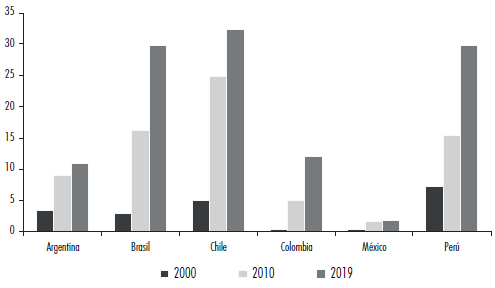

El mercado chino ha crecido en importancia para las exportaciones de todos los países considerados, pero no lo hizo para todos en la misma medida, pues mientras que para Brasil, Chile y Perú se consolidó como el principal destino -con una participación cercana al 30% del total de las ventas externas en cada caso-, para Argentina y Colombia se ubicó como segundo destino en importancia -recepcionando alrededor del 10% de las ventas externas de ambos países. Por su parte, si bien se fueron incrementando, las exportaciones mexicanas al país oriental no llegaron a superar el 2% del total.

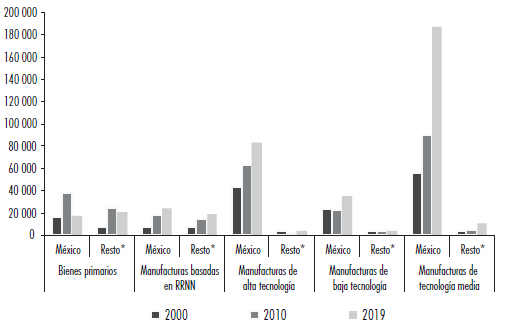

Además de registrar un nivel de dependencia mucho mayor del mercado norteamericano, México se distingue del resto de los países de la región por la mayor diversificación que registran sus exportaciones, entre las cuales conviven productos primarios (minerales de cobre y petróleo crudo) con manufacturas con cierto grado de complejidad (Bekerman et al., 2014; López Arévalo y Rodil Marzábal, 2019). No obstante, como se puede observar en la figura 5, sus exportaciones a China están fuertemente concentradas en productos primarios y se encuentran muy atadas a la evolución de los precios de los minerales y el petróleo. En este sentido, si bien México es un país exportador de manufacturas, no están mayormente dirigidas al gigante asiático sino a su vecino del norte y, en menor medida, a los del sur.

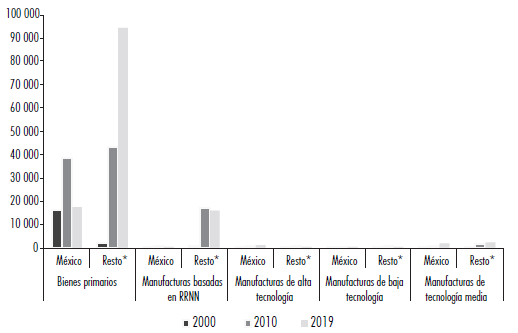

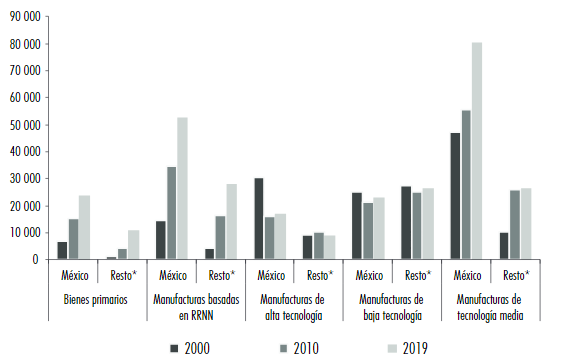

Por el contrario, dentro de las compras que México realiza a China destacan las manufacturas de baja y media tecnología, las cuales han crecido aceleradamente en los últimos años, aunque también se han incrementado significativamente las de alta tecnología y aquellas basadas en recursos naturales (véase figura 6), con una creciente importancia de las importaciones de maquinaria y equipos mecánicos y eléctricos. Dado que la adquisición de bienes manufacturados por parte del país azteca supera con creces las ventas de productos primarios que éste realiza a China, como se señaló, México presenta un déficit comercial en sus intercambios con la potencia asiática que ha pasado de USD$ -2 779 millones en el 2000 a USD$ -75 362 millones en 2019. A diferencia de lo que ocurre con las exportaciones mexicanas a China, que aún representan una muy baja proporción del total (véase figura 7), las importaciones provenientes de dicho país pasaron del 2% a comienzos de 2000 a casi 20% a fines de la década de 2010 (véase figura 8).

Notas: *incluye Argentina, Brasil, Chile, Colombia y Perú; ** la clasificación de los productos según contenido tecnológico se realizó siguiendo la metodología elaborada por Lall (2000).

Fuente: elaboración propia con base en Banco Mundial (2022), COMTRADE (2022), UNCTAD (2022) y OMC (2022).

Figura 5 Evolución de las exportaciones a China según contenido tecnológico** Años seleccionados (en millones de USD)

Este desbalance entre las exportaciones e importaciones en el comercio entre México y China no sólo implica un intercambio desigual en términos cuantitativos y cualitativos, sino que también tiene impactos en las relaciones comerciales entre el país azteca y Estados Unidos. Si bien el nivel de integración industrial entre México y China sigue siendo mucho menor al que posee con el país norteamericano, el cambio que se observa en la importancia de las importaciones provenientes de uno y otro destino permite inferir que una parte importante de las compras mexicanas a Estados Unidos está siendo desplazada, en términos relativos, por las de origen chino.

En este sentido, México resulta un mercado estratégico para China, pero, a diferencia del resto de los países de la región, ello no se debe sólo a su capacidad de proveer materias primas (que es importante pero más acotada que en el resto), sino también a la relativa importancia de su mercado interno (algo que comparte con Brasil) y, sobre todo, a la posición estratégica que ocupa en el marco del Tratado de Libre Comercio con Estados Unidos y Canadá. Esto ha convertido a México en un importante destinatario de las exportaciones manufactureras chinas, y explica también en buena medida porqué sigue detentando un fuerte superávit comercial con Estados Unidos, en tanto presenta un creciente déficit con China: una parte creciente de los insumos intermedios y los bienes de capital utilizados en la industria mexicana orientada a la exportación (fundamentalmente a Estados Unidos) ha pasado a ser provista por el país asiático, desplazando parcialmente a las compras de este tipo realizadas a Estados Unidos.

Notas: *incluye Argentina, Brasil, Chile, Colombia y Perú; ** la clasificación de los productos según contenido tecnológico se realizó siguiendo la metodología elaborada por Lall (2000).

Fuente: elaboración propia con base en Banco Mundial (2022), COMTRADE (2022), UNCTAD (2022) y OMC (2022).

Figura 6 Evolución de las importaciones de China según contenido tecnológico** Años seleccionados (en millones de USD)

Fuente: elaboración propia con base en COMTRADE (2022).

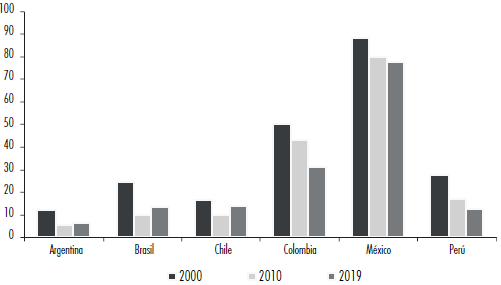

Figura 7 Participación de las exportaciones a China sobre el total del país, 2000, 2010 y 2019 (en porcentajes)

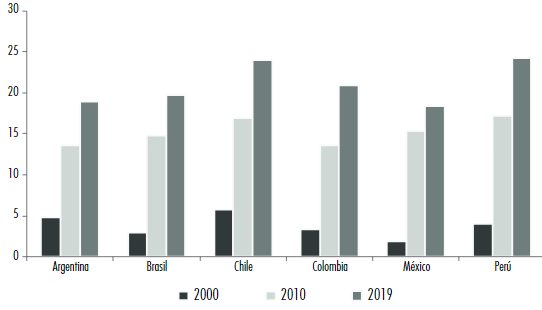

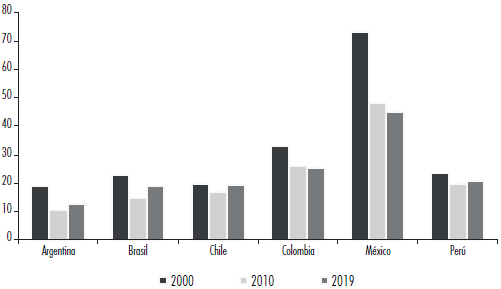

Pero la progresiva incidencia de las compras a China de manufacturas con creciente contenido tecnológico no es un fenómeno que quede restringido a la economía mexicana: además de bienes de consumo durable, China se ha convertido en un destacado proveedor de insumos industriales y bienes de capital para toda la región (y el mundo). En este sentido, las diferencias observadas entre los países en el lugar que ocupa China, como destino de sus exportaciones, se atenúan notablemente cuando se analiza la importancia de este último como origen de las importaciones: en todos los casos se pasó de una participación minoritaria a principios de siglo (con un máximo de 5.7% en el caso de Chile) hasta representar entre 18% (Colombia) y 24% (Perú) de las compras externas en 2019 (véase figura 8).

Este aumento notable y homogéneo en la participación de las compras a China se debe al rol que ocupa como principal proveedor mundial de ciertos bienes industriales clave que intervienen o coronan las cadenas globales de valor. En cambio, la participación del gigante asiático en las exportaciones de los países de la región está mayormente condicionada por los distintos tipos de recursos naturales que ofrecen. Al respecto, no es casual que la mayor parte de las inversiones directas chinas se concentre en el sector primario y, en menor medida, en el sector financiero; las mismas han tenido como objetivo prioritario la realización de obras infraestructura para facilitar la comercialización de las materias primas, así como el financiamiento de las mismas.6 En este sentido, es evidente que el gobierno chino ve en América Latina un acceso directo a los recursos naturales (González García, 2015).

Fuente: Elaboración propia con base en COMTRADE (2022).

Figura 8 Participación de las importaciones desde China sobre el total del país, 2000, 2010 y 2019 (en porcentajes)

Si bien Colombia es el país que más aumentó sus ventas a China en estas dos décadas (111 veces), es el que presenta el menor valor exportado a dicho destino, ya que las ventas del país sudamericano partieron de un nivel muy bajo. De todos modos, gracias a esta notable expansión, China pasó a congregar 12% de las exportaciones colombianas, convirtiéndose así en el segundo país destino de las mismas. Otros países que aumentaron de manera significativa sus ventas al gigante asiático fueron Chile y Perú. En ambos casos fueron decisivas las exportaciones de minerales (cobre, plata y oro principalmente),7 ya que China se convirtió en el principal consumidor mundial de estos productos, lo que explica también el incremento en el precio de los metales. En efecto, Chile y Perú se encuentran entre las naciones latinoamericanas más favorecidas por la evolución de los términos de intercambio, en tanto para México los mismos han permanecido estables, ya que, como se señaló, posee una estructura exportadora más diversificada y con mayor incidencia de las manufacturas de origen industrial. Asimismo, cabe destacar que tanto Chile como Perú han firmado tratados de libre comercio con el gigante asiático.8

En definitiva, el notable crecimiento que registraron las exportaciones de los países de la región a China se debe a las ventas de bienes primarios y, en segundo orden (y lejos), a manufacturas basadas en recursos naturales (véase figura 5). Este ha sido también el caso de Argentina, país que menos incrementó sus ventas a China; aun así las mismas multiplicaron ocho veces su volumen entre 2000 y 2019, ubicando al país asiático en el segundo lugar de destino de las exportaciones, detrás de Brasil. Las ventas argentinas a China están muy concentradas en el complejo de la soja y la carne, representando estos productos más de tres cuartas partes del total. En este sentido, la expansión de las exportaciones argentinas a la potencia oriental no redundó en una mayor diversificación de las mismas, sino que ha favorecido cierta reprimarización. Esto no se debe únicamente a que la casi totalidad de lo exportado a China corresponde a productos primarios y manufacturas derivadas, sino también a que la penetración comercial de ésta en la región ha afectado el comercio intrarregional: el ingreso de manufacturas chinas a Brasil ha generado un desplazamiento parcial de las exportaciones industriales argentinas hacia dicha nación.9

Brasil explica por sí sólo más de la mitad del total exportado a China por el conjunto de países latinoamericanos seleccionados, convirtiéndose en el principal socio comercial del gigante asiático en la región tras haber desplazado a México en 2010 (González García, 2015). La antigua colonia portuguesa se ubica en una situación intermedia en términos cualitativos en comparación con sus pares sudamericanos y México, ya que si bien tiene una canasta exportadora más diversificada que los primeros, en los últimos años las materias primas han ganado peso. En este sentido, ante la ausencia de una estrategia de inserción internacional autónoma, China ha favorecido la reprimarización de la canasta exportadora brasilera, siendo que el principal producto de exportación a este país es el mineral de hierro, con cerca de la mitad del total, seguido por la soja, que explica casi un cuarto del total. Por otra parte, como se mencionó, las exportaciones chinas fueron desplazando parcialmente a las ventas intrarregionales de manufacturas, afectando particularmente a Brasil -en especial sus exportaciones de artículos de consumo final de alta tecnificación como computadoras y dispositivos electrónicos y ciertos eslabones de la cadena textil como tejidos de punto y prendas y accesorios de punto- y, en menor medida, a Argentina -sobre todo en productos químicos y bienes de capital.

5. La pérdida de importancia relativa del comercio con Estados Unidos

A comienzos de la década de los 2000, como ya se mencionó, Estados Unidos era todavía el principal socio comercial de América Latina, explicando más del 60% de las exportaciones y del 50% de las importaciones de los seis países seleccionados. Si bien gracias a México siguió detentando el primer lugar, desde entonces su participación descendió significativamente (véase tabla 2).

De nuevo, deben identificarse diferencias entre países, destacándose en primer lugar la fuerte integración comercial mexicano-estadounidense. La dependencia de México de su vecino del norte para colocar su ventas externas, si bien descendió, sigue siendo notable, pues a comienzos de la década de los 2000 casi 90% de las exportaciones mexicanas tenían como destino Estados Unidos, guarismo que se mantuvo en alrededor del 80% durante la década de 2010 (véase figura 9).

Tabla 2 Participación de las exportaciones e importaciones a y desde Estados Unidos sobre el total de los países seleccionados,* 2000-2020 (en porcentajes)

| 2000 | 2006 | 2009 | 2012 | 2015 | 2019 | 2020 | |

| Exportaciones a Estados Unidos | 61.2 | 49.0 | 41.4 | 40.8 | 47.7 | 46.6 | 46.2 |

| Importaciones de Estados Unidos | 52.5 | 34.1 | 31.8 | 31.5 | 32.7 | 33.0 | 31.5 |

Nota: *incluye Argentina, Brasil, Chile, Colombia, México y Perú.

Fuente: elaboración propia con base en COMTRADE (2022).

Fuente: elaboración propia con base en COMTRADE (2022).

Figura 9 Participación de las exportaciones a Estados Unidos sobre el total del país, 2000, 2010 y 2019 (en porcentajes)

Si bien las ventas de México a Estados Unidos no son las que más han crecido proporcionalmente -los países que más aumentaron sus exportaciones entre 2000 y 2019 fueron Perú y Chile, ambos con sendos tratados comerciales con la potencia norteamericana-, las mismas han representado más del 80% del total exportado a Estados Unidos por el conjunto de los países seleccionados, más que duplicando así las exportaciones realizadas por Brasil, el segundo mayor exportador de la región a dicho destino. No obstante, aunque en el periodo considerado las exportaciones mexicanas a Estados Unidos no descendieron en términos absolutos, México ha perdido participación relativa en el mercado norteamericano a manos de la propia China. En efecto, a partir de 2003 la nación asiática desplazó a México como el segundo país abastecedor de importaciones para el mercado norteamericano (Castillo, 2006; González García, 2015).

De todas maneras, el país azteca ha sido el único que ha registrado sistemáticos y crecientes superávits con la potencia norteamericana, en tanto en el resto de los países se fue revirtiendo el saldo a su favor que habían ostentado durante los primeros años del siglo XX. En cambio, el superávit comercial que obtuvo México en sus intercambios con Estados Unidos no sólo no disminuyó sino que aumentó. Ello se debió a que las compras de México a Estados Unidos aumentaron menos que las exportaciones hacia el mismo. En este sentido, si bien la participación del mercado norteamericano como destino de las ventas externas del país azteca descendió unos diez puntos porcentuales, la caída en la participación de las importaciones de dicho origen fue mucho mayor, pasando del 73% del total en el 2000 a alrededor del 45% en los últimos años (véase figura 10). Aunque en un nivel menor a lo ocurrido con México, la pérdida de participación de la producción estadounidense en las importaciones es un escenario que se repite en todos los países seleccionados.

Fuente: Elaboración propia con base en COMTRADE (2022).

Figura 10 Participación de las importaciones desde Estados Unidos sobre el total del país, 2000, 2010 y 2019 (en porcentajes)

Mayor aún ha sido la pérdida de participación de Estados Unidos como destino de las exportaciones del resto de los países seleccionados, muy importante en los casos de Argentina, Brasil, Perú y Colombia, en tanto si bien en Chile también disminuyó, lo hizo en menor medida (véase figura 9).

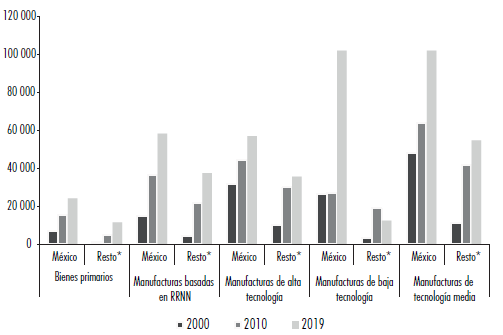

Como se observa en la figura 11, el grueso de las exportaciones de Argentina, Brasil, Chile, Colombia y Perú hacia Estados Unidos se concentraron en bienes primarios y manufacturas basadas en recursos naturales, siendo prácticamente insignificantes las ventas de bienes con alto, medio y bajo contenido tecnológico. En cambio, si bien México también exporta a su vecino del norte bienes primarios y manufacturas basadas en recursos naturales (en un volumen similar a los otros cinco países juntos), se observa una importante diferencia al considerar las manufacturas de baja y alta tecnología y, más aún, las de media tecnología, siendo estos los principales tipos de productos colocados por el país azteca en el mercado norteamericano. Cabe señalar que en este último caso -manufacturas con mediano contenido tecnológico- tienen un peso destacado las ventas de automóviles, una industria que se expandió notablemente en las últimas décadas a partir de inversiones extranjeras y que, a diferencia de la mayor parte de la industria mexicana, presenta un grado de integración industrial significativo.

Notas: *incluye Argentina, Brasil, Chile, Colombia y Perú; ** La clasificación de los productos según contenido tecnológico se realizó siguiendo la metodología elaborada por Lall (2000).

Fuente: elaboración propia con base en Banco Mundial (2022), COMTRADE (2022), UNCTAD (2022) y OMC (2022).

Figura 11 Evolución de las exportaciones a Estados Unidos según contenido tecnológico,** años seleccionados (en millones de USD)

Partiendo de esta imagen se podría llegar a la conclusión de que el mercado norteamericano no reporta una importancia decisiva en términos de colocación de manufacturas con algún grado de desarrollo tecnológico para los países sudamericanos considerados, por el contrario, sería crecientemente decisivo para la economía mexicana. Sin minimizar su importancia, debe señalarse que la mayor parte de la industria manufacturera mexicana, con la notable excepción de la industria automotriz, se desarrolló bajo la modalidad de maquila, especialmente luego de la firma de Tratado de Libre Comercio en Norteamérica (Salama, 2020). Ello implica que buena parte de los componentes tecnológicamente más sofisticados de las manufacturas exportadas en realidad corresponde a bienes importados previamente para ser ensamblados aprovechando la mano de obra barata mexicana y los bajos costos de transporte debido a la cercanía con el destino final de las mercancías (Estados Unidos). En estos casos, la clasificación de las manufacturas según su contenido tecnológico presenta algunas limitaciones, ya que la metodología empleada se centra en la tecnología incorporada en los productos finales y no en la tecnología utilizada en el proceso de producción en el país exportador.10

Por otro lado, es preciso señalar que si bien la penetración de China en el mercado norteamericano se dio inicialmente a partir de productos de baja tecnología (Castillo, 2006), la complejidad tecnológica de las exportaciones del gigante asiático se ha incrementado significativamente en los últimos años. De esta manera los productos chinos de mediana y, sobre todo, alta tecnología, han pasado a competir crecientemente con parte de las mercancías de este tipo oriundas de México (López y García, 2019).

Algo similar ha sucedido con las exportaciones chinas a los países latinoamericanos. Al respecto, es interesante comparar la evolución de la composición tecnológica de las importaciones que realizan los países latinoamericanos de China con lo ocurrido con aquellas provenientes de Estados Unidos. Como se puede observar en la figura 12, si bien Estados Unidos siempre ha sido mayormente proveedor de manufacturas con importante contenido tecnológico, es notable la diferente evolución que han mostrado éstas. En primer lugar, se destaca un estancamiento en las importaciones de baja tecnología, pero lo más llamativo es la disminución observada en las importaciones con alto contenido tecnológico en México y su virtual estancamiento en el resto de los países. Ello marca un contraste con el creciente peso que han venido mostrando las compras a China de este tipo de bienes.

Esta diferente evolución que muestran a lo largo del tiempo las importaciones de manufacturas con alto contenido tecnológico, según el país de origen, es un indicador de un fenómeno ya señalado: el parcial y paulatino desplazamiento de Estados Unidos por China en la provisión de bienes de capital e insumos tecnológicamente cada vez más sofisticados.11

Notas: *incluye Argentina, Brasil, Chile, Colombia y Perú; ** La clasificación de los productos según contenido tecnológico se realizó siguiendo la metodología elaborada por Lall (2000).

Fuente: elaboración propia con base en Banco Mundial (2022), COMTRADE (2022), UNCTAD (2022) y OMC (2022).

Figura 12 Evolución de las importaciones de Estados Unidos según contenido tecnológico,** años seleccionados (en millones de USD)

Ello supone que si bien las estructuras importadoras de los países latinoamericanos no variaron significativamente (siendo mayoritariamente compradores de manufacturas con contenido tecnológico), sí lo hizo parcialmente el origen de los bienes. Y ello ya no sólo abarca, como en un primer momento, a manufacturas intensivas en mano de obra, pero con bajo contenido tecnológico; sino que se da crecientemente en aquellos bienes con mayor tecnología incorporada. Es decir, China se abastece en la región de productos primarios y algunas manufacturas derivadas y le provee mayormente bienes industriales cada vez más complejos tecnológicamente.

En este sentido, el creciente intercambio comercial con China y el relativo desplazamiento de Estados Unidos no ha redundado en una mayor diversificación de las canastas exportadoras de los países latinoamericanos. Al contrario, el lugar ocupado por los países de la región en la división internacional del trabajo se vio reforzado, ya que China no sólo compra bienes primarios y manufacturas basadas en recursos naturales, sino que ha desplazado parcialmente las ventas de productos industriales entre países de la región.

6. Reflexiones finales

China se posiciona con un fuerte peso como destino de las ventas externas de los países de América Latina, lo cual coincidió con una menor participación relativa de Estados Unidos. En las últimas dos décadas el cambio ha sido tan notable, que el país oriental se ha convertido en el principal socio comercial de Brasil, Chile y Perú, y ocupa el segundo lugar para Argentina (sólo superado por Brasil), Colombia y México. Si bien en estos dos últimos casos el país norteamericano sigue siendo el principal destino de sus ventas externas, el mismo ha venido perdiendo participación.

El cambio no es menor cuando se contempla lo ocurrido con las importaciones, donde se ve una situación mucho más homogénea caracterizada por un sustantivo incremento del peso de las compras a China, en especial de manufacturas con creciente contenido tecnológico. Al igual que con las exportaciones, sólo Colombia y México exhibieron una proporción mayor de compras a Estados Unidos que al gigante asiático, aunque en estos casos la pérdida de peso de las mismas ha sido proporcionalmente más significativa.

Ante este escenario cabe volver a preguntarse si el acercamiento comercial con China ha sido benéfico o no para los países de la región o, en otros términos, si se corrobora la tesis optimista sobre la emergencia del gigante oriental o bien la pesimista. No cabe duda de que la relación con China permitió a los países latinoamericanos incrementar significativamente sus exportaciones (en cantidades y precios), lo cual ha tenido consecuencias positivas al reducir las necesidades de financiamiento externo. Dado que este último usualmente estuvo condicionado directa o indirectamente por Estados Unidos -basado en su poder financiero, su peso decisivo en los organismos multilaterales y la hegemonía del dólar-, esta situación permitió ampliar la autonomía de las políticas llevadas adelante por los países de la región.

No obstante, el incremento del comercio con China no deriva en una diversificación y complejización de las exportaciones latinoamericanas, por el contrario, refuerza las tendencias a la reprimarización de las mismas. Como ya se mencionó, no sólo han ganado peso las producciones y exportaciones de bienes primarios y manufacturas derivadas, sino que el ingreso de manufacturas chinas a la región ha dificultado -en las ramas de mayor complejidad- la competencia de los productos locales en los mercados internos, así como también en terceros mercados.

Si bien es cierto que en la elaboración de ciertos productos primarios se incorporan algunos desarrollos tecnológicos significativos -especialmente en biotecnología, a través de los productos transgénicos, los agroquímicos, las vacunas veterinarias, las semillas híbridas, etcétera-, cabe señalar que una parte importante de la investigación y desarrollo asociada a estas tecnologías no se hace en los países de la región, sino que es adquirida en el exterior bajo la modalidad de paquetes tecnológicos cerrados. Más allá de esto, no hay duda de que existe cierto potencial para el desarrollo tecnológico vinculado a la producción primaria que aún no ha sido debidamente aprovechado, en parte por el peso que tienen las grandes empresas transnacionales en América Latina. En este sentido, es poco lo que estas grandes firmas invierten en investigación y desarrollo en los países de la región, puesto que la mayor parte de estas tareas se lleva a cabo en sus países de origen y en otras filiales instaladas en países desarrollados. De hecho, los principales avances en materia de innovación tecnológica a nivel local en este tipo de producciones primarias se originan, directa o indirectamente, de agencias y firmas estatales. En este sentido, una mayor planificación y un incremento en la participación estatal directa en las producciones primarias podría contribuir a incrementar la incorporación local de conocimiento.

En definitiva, la inserción comercial de los países latinoamericanos se apoya fundamentalmente en ventajas comparativas estáticas (recursos naturales o mano de obra barata), mientras que China opera cada vez más con base en ventajas dinámicas, complejizando un entramado industrial que la convirtió en la “fábrica del mundo” (López Arévalo y Rodil Marzábal, 2019). En este sentido, el gigante asiático se ha venido industrializando a partir de una planificación centralizada por parte de su gobierno, mientras que la mayoría de los países de América Latina vio mermar sus capacidades estatales de la mano de los programas y las reformas neoliberales adoptados en los años noventa del siglo pasado. Los procesos de desindustrialización que sufrieron las economías latinoamericanas no tienen que ver con haber alcanzado la ansiada “madurez” en materia de desarrollo, más bien con haber dejado la orientación de los factores de la producción librada a la “mano invisible” del mercado.

Sólo escapa parcialmente a esta trayectoria el caso mexicano por su fuerte integración con la economía norteamericana, pues se trata de un proceso de industrialización basado fundamentalmente en reducidos costos laborales y de transporte que no ha permitido desarrollar significativamente nuevos sectores con alto valor agregado e intensivos en conocimiento, obteniéndose escasos resultados en materia de ingresos para el grueso de la población (Salama, 2016 y 2017).

Teniendo presente este panorama, parece difícil que la emergencia de China contribuya por sí misma a la consecución de un proceso de desarrollo regional. Para poder aprovechar las oportunidades que presenta el nuevo escenario internacional, los Estados latinoamericanos deben construir proyectos de desarrollo nacional que les permita avanzar estratégicamente en las cadenas globales de valor a nivel mundial.

La pasividad con la que la mayor parte de América Latina se ubicó en al nuevo escenario mundial no parece estar disociada del carácter que presentan sus clases dominantes, las cuales terminaron convirtiéndose en socios menores del capital extranjero, o bien compitiendo pacíficamente con él a partir de la explotación de ventajas comparativas vinculadas a los recursos naturales. En este sentido cabe preguntarse si las actuales burguesías latinoamericanas y sus respectivos Estados nacionales poseen la capacidad de llevar adelante proyectos de desarrollo que procuren modificar el lugar al que ha sido relegada la región en la división internacional del trabajo. Sin embargo, dicho cuestionamiento quedará pendiente para otra investigación.

texto en

texto en