Clasificación JEL: E42, E58, F36, O24, O52.

La zona del euro se construyó sobre la base de acuerdos económicos para hacer viable la misma a partir de 1996. Para llegar a un acuerdo de zona monetaria común, los 11 países iniciales del Consejo Europeo pasaron por tres pasos en la construcción del euro. Primero fue el Mecanismo de Tipos de Cambio 1 (ERM1, por sus siglas en inglés) en 1979 con un sistema fijo flotante hacia una unidad de cuentas llamado la Unidad Monetaria Europea (ECU, por sus siglas en inglés); luego vino el acuerdo de Dublín el 13 y 14 diciembre de 1996 mediante el que se estableció el marco de estabilidad cambiaria y el nuevo mecanismo de tipos de cambio llamado ERM2 con tipos de cambio fijos contra el euro.4 Y finalmente, el euro como moneda única en 1999. Luego se anexaron otros ocho países creándose así la Unión Europea con 10 países dentro de la zona del euro y ocho fuera que progresivamente se fueron incorporando. Al 2015 la Unión Europea tiene 28 países miembros con 19 dentro de la zona euro.

De Grauwe (1995) argumentó que no era necesario tener metas fiscales y de inflación fijadas ex ante a la integración sino que debería de construirse un marco institucional que procediera hacia la consolidación fiscal y estabilidad de precios. En la Conferencia del Consejo Económico y Financiero de Europa (ECOFIN), en Florencia, en 1995 “… (se) puso en evidencia que un mecanismo de tipo de cambio puede ayudar a asegurar que los Estados miembros orienten su política a la estabilidad y promuevan la convergencia entre los Estados miembros aunque no participen en la moneda única, y así les ayudaran en sus esfuerzos para adoptar la moneda única”.5

Los aspectos fiscales al inicio del mecanismo cambiario ERM

Para la Unión Europea, el periodo de transición entre 1992 y 1999 significó una limitación en los márgenes de maniobra fiscal de algunos países, mientras otros, actuaron como free riders. Cuando el umbral de deuda era del 60%, los que “debían de entrar” lo ignoraron. Sin embargo, la mayoría tuvieron que ejecutar una política fiscal restrictiva para lograr un descenso continuo en los ratios déficit fiscal/PIB y deuda pública/PIB, durante los años noventa.

Otro problema fue el impacto de la evolución demográfica que originó un fuerte aumento en la proporción de jubilados en la población, generando presiones al alza sobre los déficits fiscales por los planes de pensiones, el incremento del gasto total en atención médica en el tiempo y la reducción del número de trabajadores en edad de aportar, lo que enfrió el crecimiento económico y dificultó el pay-as-you-go (paga conforme avanzas) a los sistemas de pensiones. El problema es grave, ya que se calculaban pasivos no financiados de los programas públicos de pensiones, iguales o superiores a la deuda pública visible para la mayoría de los países (OCDE, 1996).

Parecía probable que las políticas fiscales nacionales en todos sus aspectos fueran objeto de mucha coordinación y no sólo la convergencia de las tasas de déficit y deuda. Se suponía que habría presiones para una mayor armonización de los impuestos cuya base imponible son especialmente móviles, como el impuesto al valor agregado (IVA), y para abordar cuestiones tales como la administración conjunta de recaudación de impuestos. Al final, no hubo coordinación y la recesión con sus efectos tributarios a la baja los ganó.

Lo que parecía haber al inicio del ERM2 y del euro es una disyuntiva entre los analistas que proponían no tener fijadas metas fiscales y de inflación y los de la UE que sí lo pedían. Apel (1998) cuestiona la utilidad de estos acuerdos previos de convergencia y prefiere como De Grauwe (1995) un mecanismo institucional que lleve a los miembros hacia una situación de equilibrio fiscal y baja inflación.

El nuevo Banco Central Europeo y los bancos centrales nacionales tenían como objetivo primario la estabilidad de precios, lo que requería acuerdos entre los gobiernos con este fin. Eso fue logrado en Dublín.

Para que las metas de inflación se realizarán, el requisito era tener:6

Una tasa media de inflación medida como precios al consumidor durante los 12 meses anteriores que no excediera por más de 1.5% el de los tres Estados miembros con menores tasas de manera sostenible;

El déficit fiscal no debería exceder el valor de referencia del tratado del 3% del PIB, o estar en camino de descenso a ese nivel o estar temporalmente alto;

La deuda pública no debería exceder el 60% del PIB o, estar en camino a reducirse a ese nivel;

El rendimiento de los bonos del Estado a largo del último año no debería exceder por más de 2 puntos porcentuales aquellos de los tres países miembros de la Unión con la inflación más baja;

Debería mantener los márgenes de fluctuación normales del ERM durante al menos los dos años previos sin devaluar su moneda contra la moneda de cualquier otro miembro por voluntad propia.

El inicio de la zona euro7 fue con un Pacto de Estabilidad y Crecimiento (PEC) donde se establecieron las metas arriba señaladas, pero muchos países (Grecia, Irlanda, Italia, Bélgica y Portugal) estaban fuera de ese rango con lo que decidieron ignorar el PEC y trabajar hacia el logro de las metas. En principio había una penalidad severa por no cumplir con éstas, más los problemas de Francia y Alemania en 2005 llevaron a una reforma institucional que permitió que los países justificaran ante la Comisión Europea su comportamiento desalineado, haciendo imposible aplicar las penalidades (véase cuadro 1).

Fuente:http://appsso.eurostat.ec.europa.eu/nui/setupDownloads.do

Cuadro 1. Déficit o superávit fiscal de los países de la zona euro (porcentaje)

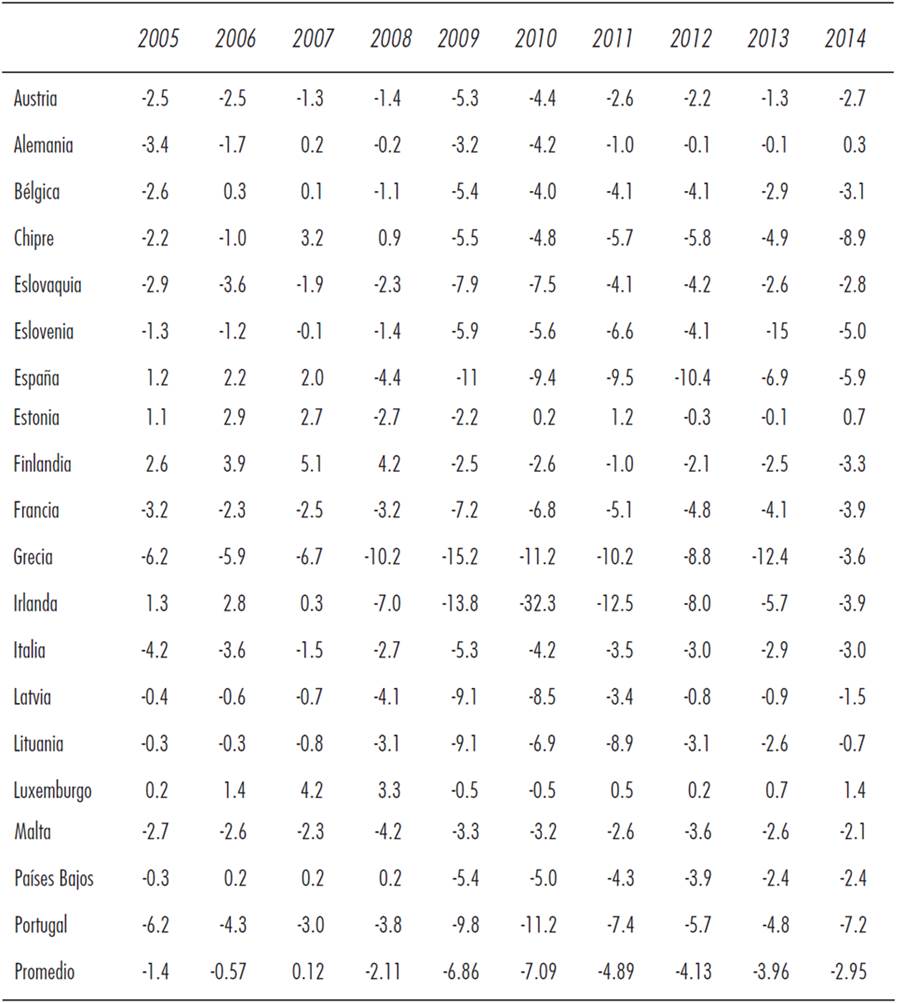

Los 19 países miembros de la zona Euro tenían un déficit fiscal promedio en el 2005 de -1.4 del PIB, siendo Grecia, Portugal, Italia, Francia y Alemania los anómalos con más de 3% del PIB de déficit fiscal. Tras el inicio de la crisis y el costo de los rescates bancarios sumados a las políticas contracíclicas más países comenzaron a tener déficits por encima de lo pactado (véase figura 1) y subió el déficit fiscal del grupo de países a 6.7 y 7.1% en 2008 y 2009, respectivamente, siendo el francés el que más crece.

Fuente: Eurostat. Elaborado por Jorge Arturo Luna. Proyecto Obela.

Figura 1. Dispersión del déficit fiscal/PIB de la zona euro

La figura 1 muestra la dispersión de déficit fiscal en el PIB, allí se aprecia en primer lugar que todo el tiempo hay divergencia, aunque si bien en 2005 hubo países superavitarios y otros deficitarios en un rango de entre -6 y + 4%. En medio de la crisis, en 2009 todos son deficitarios oscilaron entre 0 y -15% y en 2014, en el periodo de estabilización, entre +1.5 y -9%. No hay convergencia por lo que se ve en los gráficos.

La deuda y vulnerabilidad cambiaria

Los altísimos índices de endeudamiento reflejados (véase cuadro 2) serían alarmantes de no ser que en realidad, como ha demostrado Japón con su índice de deuda pública de 245% del PIB, donde hay confianza en las instituciones, los niveles de endeudamiento no parecen ser relevantes.

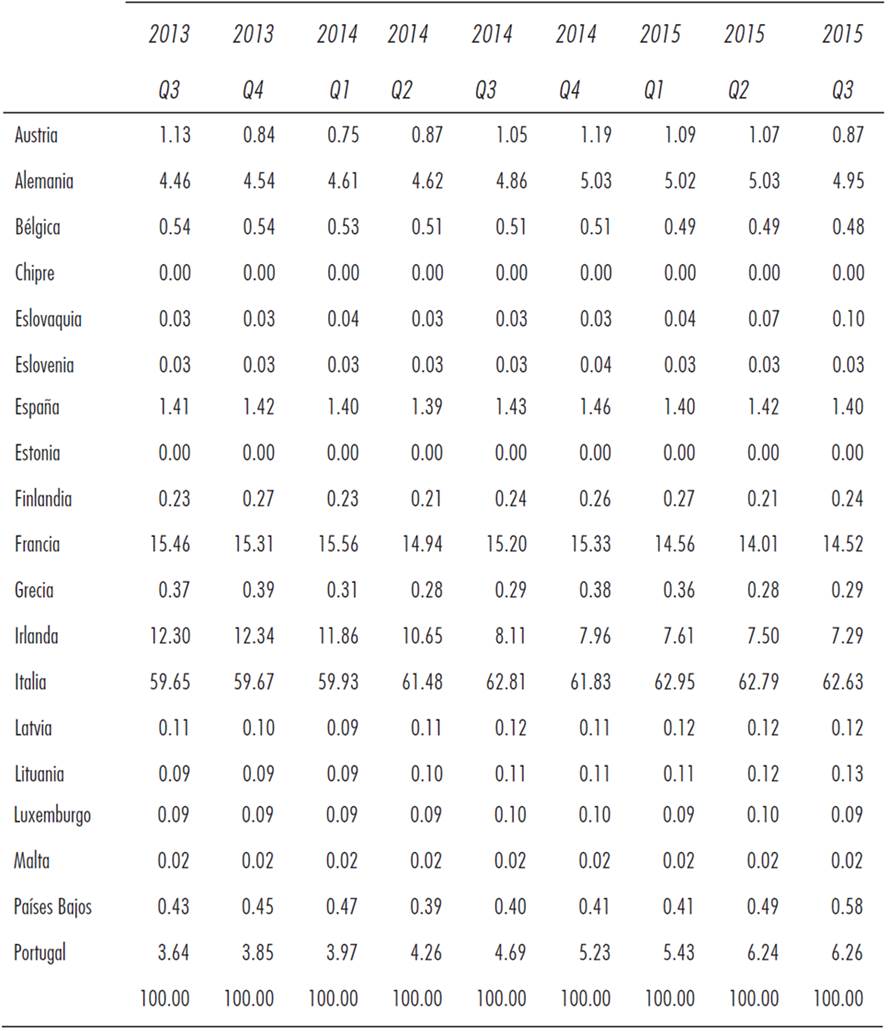

Europa misma no ahuyenta la inversión privada ni inyecta inflación, como pensaban algunos. La deuda de Europa está concentrada en números absolutos: en Italia, con el 60% de la deuda de la zona euro, Francia, con el 15%, Portugal, el 6% y Alemania, con el 5%. A primera vista el tamaño de la deuda de Italia no parece ser un obstáculo para su desempeño macro, mientras la deuda de Grecia parece ser un tema decisivo. Inclusive cuando se mide por el tamaño del PIB, la deuda de Italia es muy grande y no es obstáculo para el desempeño de su economía. Es decir, hay dos reglas del juego en la arquitectura financiera: una para economías maduras y otra para emergentes (véase cuadro 2). Este es un argumento de Gerson Lima (2015).

Fuente: Eurostat. Elaboración propia.

Cuadro 2. Distribución de la deuda pública en la zona euro 2013-2015 (porcentajes)

La interrogante es cuándo debe intervenir alguna entidad de estabilización monetaria regional para estabilizar el tipo de cambio regional y cómo debe de hacerlo.

El caso del ataque cambiario desde el dólar contra el euro a raíz de la crisis griega es un ejemplo a estudiar. Según Bloomberg,8 la firma de corretaje Monness, Crespi, Hardt & Co reunió el 8 de febrero de 2010, un grupo ejecutivos de fondos de cobertura para, entre otras cosas, coordinar un ataque contra el euro apostando a que Grecia cesaría sus pagos. Ellos habían comenzado sus apuestas contra el euro una semana antes, el 28 de enero. De acuerdo a la información de Bloomberg la demanda de los inversores premium para comprar bonos públicos griegos sobre bonos alemanes comparables, el referente europeo, aumentó el spread a 396 puntos básicos el 28 de enero, el nivel más alto desde el inicio del euro en 1999. Dicho ataque fue seguido por otros a los bonos del resto de la Europa altamente endeudada como Italia, Francia y Alemania.

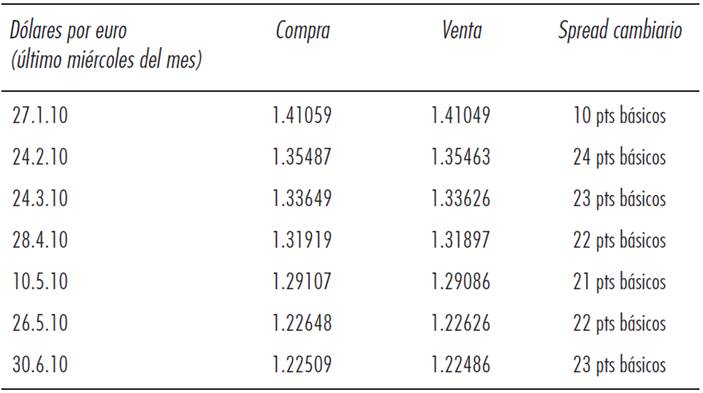

Bloomberg señala que operadores de futuros colocaron apuestas que el euro caería masivamente frente al dólar. El número de apuestas de parte de los fondos de cobertura llegó a 71.623 contratos, según datos de la Commodity Futures Trading Comision. Las consecuencias se aprecian en el cuadro 3.

Dicha apuesta hizo subir el spread de los bonos griegos con relación a los bonos alemanes de forma alarmante en abril-mayo de 2010 y bajar el precio del euro en dólares 13% de 1.41059 dólares por euro a 1.22648 en 16 semanas.

El Banco Central Europeo (BCE) (2010) dice que la ampliación de los márgenes de las tasas de interés se aceleró entre abril e inicios de mayo llegando a niveles sin precedentes desde el inicio del ume2. Esto llevó a gobiernos de la zona euro a anunciar un paquete completo de medidas, incluida la creación del Fondo Europeo de Estabilidad, el 9 de mayo. En este contexto, el 10 de mayo de 2010 el euro-sistema lanzó el programa de mercados de valores. Bajo este programa, el BCE puede comprar deuda pública y privada, con el objetivo de asegurar profundidad y liquidez en segmentos de mercados disfuncionales y así restaurar la política monetaria (Cap. 2), en el entendido que no es igual a la compra de una emisión primaria. Es decir, el BCE con estas operaciones estabilizó los spreads de tasas de interés y cambiarios.

Así se iniciaron juntos dos programas de asistencia: primero y de forma excepcional el BCE con la compra de bonos en el mercado secundario y segundo el préstamo del Fondo Monetario Internacional (FMI) al fisco griego bajo la condición de una reducción de la demanda y un incremento de los ingresos tributarios. Una lección de la crisis europea es que el ente central responsable de la estabilidad monetaria debe actuar más activamente y a tiempo para estabilizar los títulos de deuda, y el spread de los miembros (Panico y Purificato, 2013).

Las discusiones iniciales: la autonomía económica y renuncia de soberanía

Cuando los países forman una unión monetaria, se ven limitados en su forma de financiar el déficit (De Grauwe, 1994). Lo mismo ocurre con la unidad monetaria si se quiere mantener la estabilidad dentro del espacio monetario referido por la cesta de monedas. Es decir, que la diferencia entre ingresos impositivos y gasto público más pagos de interés de la deuda deben de ser iguales a los aumentos de la base monetaria más el aumento de la deuda de forma pareja entre todos los que conforman la canasta de monedas.

Utilizando a De Grauwe, (36) lo básico es

G-T+rB=dB/dt+dM/dt

G= |

Gastos de gobierno |

T= |

ingresos impositivos |

rB= |

intereses de la deuda pública total |

dB/dt= |

variación del endeudamiento público |

dM/dt= |

variación de la base monetaria |

Esto abre varias interrogantes. Primero, la decisión política sobre los impuestos es una decisión de la mayor importancia para los gobernantes. Segundo, cuánto gastan es igualmente una decisión del Tesoro en acuerdo con los políticos. Del otro lado, cuánto se amplía la base monetaria es una decisión de la banca central, y cuánto endeudamiento se toma es la resultante de las diferencias entre lo que el Banco Central está dispuesto a emitir dentro metas inflacionarias establecidas, y el tamaño del déficit definido por el Tesoro, que incluye el pago de los intereses de la deuda (Fischer, 1988; Grilli, 1989).

Las críticas en torno a la creación de la Unión Monetaria Europea (UME), afirman que se dará una pérdida inaceptable de autonomía para aplicar políticas monetarias y se restará flexibilidad en el uso de la inflación como una fuente de ingresos (De Kock y Grilli, 1993).

Segundo afirman que habrá una pérdida de la utilización de señoreaje del tipo de cambio. Los regímenes cambiarios pueden ser de tres modalidades distintas: un flotador puro, un tipo de cambio fijo con la posibilidad de realineamiento y una unión monetaria. Los tres regímenes cambiarios se modelan como formas alternativas de compromiso sobre el futuro de las políticas de la inflación. El objeto de crear una cesta monetaria es crear condiciones de estabilidad dentro del espacio comercial regional con una paridad ajustable con las divisas que refleje las condiciones de inflación y el crecimiento de la suma de las economías de la región como unidad económica. En un modelo de régimen de paridad ajustable, los tipos de cambio pueden ser compatibles con las políticas óptimas (Mundell, 1961).

La cuestión de la política fiscal

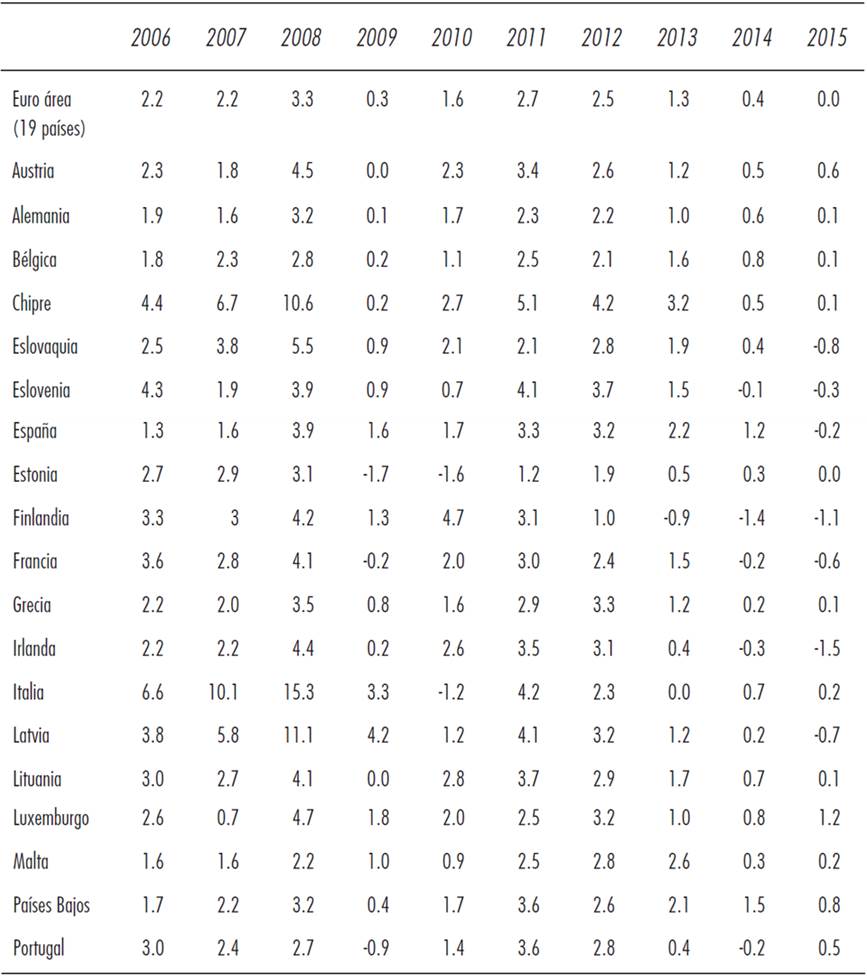

La construcción de la unión monetaria europea desde su etapa inicial de unidad monetaria bajo el sistema monetario europeo (SME) se concentró en la coordinación de la ampliación de la base monetaria dM, y dejó de lado lo que tenía que ver con dB, el endeudamiento público. Frieden (1996) argumenta que fijar los tipos de cambio entre economías con diferentes condiciones económicas, sociales y políticas puede ser complicado y agrega para mantener el tipo de cambio fijo entre dos economías, las condiciones macro no pueden ser muy divergentes entre sí. El eje, dice Frieden, es la tasa de inflación (véase cuadro 4).

En el cuadro 4 se aprecia que la tasa de inflación no es convergente y que cuando la deflación impacta sobre los países a partir de 2009, lo hace de manera homogénea; pero cuando la inflación la impacta ésta es diferenciada como nos muestran los máximos de Eslovaquia, Latvia y Eslovenia, con 7.5, 6.4 y 3.7% y mínimos de 0.1% de Finlandia en el año 2004, cuando el promedio de los 19 países de la zona euro fue de 2.2%. Para el 2015, con la deflación y el estancamiento, la dispersión se redujo pero se ubicó de +0.8 a -1.5% con un promedio de crecimiento del PIB de 0%.

El crecimiento económico de la zona euro de 19 países que hasta el 2007 iba en aumento promedio per cápita de 2.02%, a partir de 2008 tiende a decrecer -0.37%, de modo que la deflación con depresión ayudan a ciertas convergencias, pero los crecimientos asisten en la dispersión y la divergencia. Los aumentos del déficit fiscal con deuda no asisten a la tasa de crecimiento ni se traducen en ella después de 2009 porque su función no es principalmente contracíclica, sino de pago de rescates bancarios y financieros. Probablemente eviten que las cifras de desempeño del PIB sean más negativas (véase cuadro 5).

Si asumimos que en el largo plazo la creación de dM será igual a la tasa de crecimiento del producto, los déficit fiscales son financiados por dB, es decir, por deuda. Esto quiere decir que hay que prestar atención a los componentes que conforman el déficit tanto en el lado del ingreso tributario T como en el del gasto G incluyendo lo que se paga por intereses de la deuda públicar. A través de la política monetaria dM/dt se podía controlar la inflación, lo que a su vez requería supuestos fiscales y que aseguraba la convergencia económica. La apertura de la cuenta de capitales cambia los supuestos y hace a la nueva moneda vulnerable, como se ve en el ejemplo del ataque cambiario de 2010 señalado arriba.

La mirada convencional es que la crisis fiscal generó el problema de balanza de pagos, pero hay evidencia que la desregulación financiera ha sido central en el origen de la crisis del euro (Vernengo y Pérez Caldentey, 2012). Desde una óptica poskeynesiana los autores proponen que la crisis fiscal, es decir, el aumento del déficit y de la deuda interna, es el resultado y no la causa de la crisis externa.

Kregel (2012) señala seis lecciones de la crisis de la zona euro:

Los desbalances externos no son resueltos por zonas monetarias.

Las estructuras institucionales no pueden ser creadas ex ante sino deben resultar del proceso de convergencia económico.

No hay un acuerdo entre las economías mayores para estabilizar el tipo de cambio a través de la convergencia. La creación de un mecanismo de tipos de cambio (ERM) sirvió para amortiguar las diferencias de crecimiento del PIB e inflación entre Alemania, Francia e Italia. Las metas de los tres no eran las mismas.

La competencia reduce la inflación, pero no produce crecimiento ni convergencia.

Una moneda común no elimina la necesidad para ajustes internos.

La solución a los problemas de la Eurozona no es mayor integración política con más instituciones regionales.

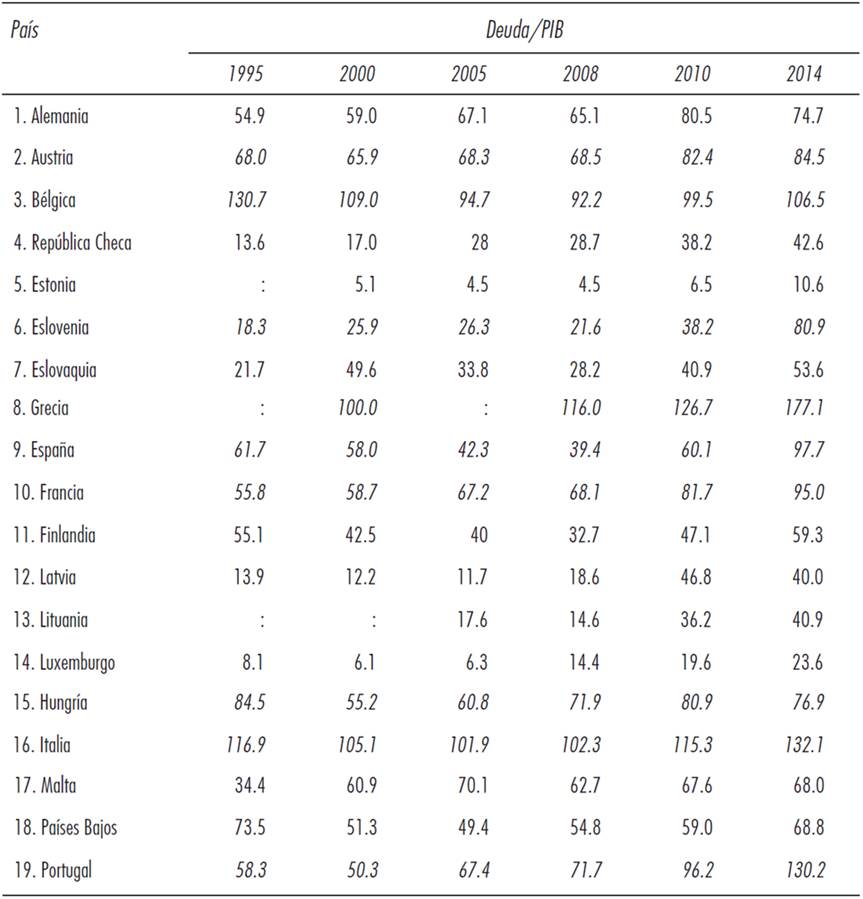

De Grauwe (1994) dice que en caso de ser imposible centralizar la mayor parte los presupuestos, nacionales, las políticas fiscales deberían de usarse con flexibilidad y permitir que el déficit crezca cuando hay shocks externos negativos dejando funcionar a los estabilizadores automáticos. Esta aproximación keynesiana es la que se aplicó en la crisis de 2007-2011 y ha llevado a niveles de endeudamiento muy altos en términos del PIB ya señalados porque además han debido sumar el costo de los rescates bancarios (véase cuadro 6).

Nota: En cursivas los índices más altos.

Fuente: Eurostat Code: tsdde410.

Cuadro 6. Relación deuda/PIB

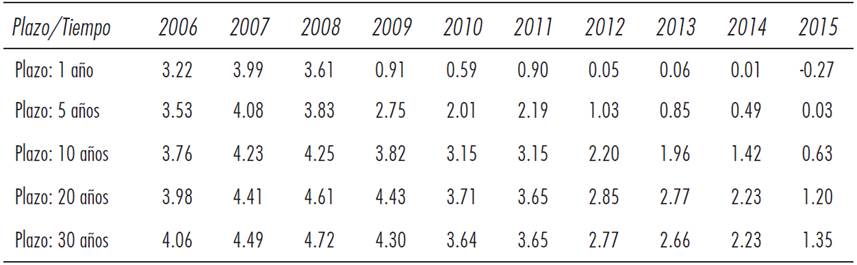

Cuando se creó, la esperanza era que las diferencias estructurales entre las economías se irían reduciendo a través de un fondo de convergencia administrado por la Comisión Europea, equivalente a 1% del PIB europeo y financiado con recursos del IVA de cada país. El problema surgió cuando la deuda pública creció bruscamente por efecto de los costos de los rescates bancarios en Irlanda, España, Portugal, Francia, Italia, y Eslovenia. Esto afectó el riesgo y amplió los spreads entre las economías estables con bajos índices de deuda en el PIB y aquéllas con altos índices (véase cuadro 7).

Fuente: Eurostat.

Cuadro 7. Curvas de rendimiento de bonos cupón cero AAA de la zona euro, mercado spot

El peligro sin embargo no ha sido la depreciación del euro, sino su existencia que se vio amenazada por la reducción de la participación del PIB de uno de los países en el total del PIB de la región. Un desbalance grande, aunque sea de un país pequeño puede hacer que esos pesos cambien significativamente y un desbalance pequeño de una economía grande igualmente. Diferencias inflacionarias fruto de políticas fiscales distintas y no coordinadas pueden desplazar el comercio de un país a otro generando desequilibrios intrarregionales.

Kenen (1969) sugiere que la mayor parte de los presupuestos estén centralizados a nivel regional, lo que permitiría a los países que han sufrido del shock negativo tener transferencias automáticas y, por tanto, reducir los costes sociales del proceso de pérdida del instrumento fiscal nacional. El Informe Mac Dougall encargado por la Comisión de Comunidades Europeas (CEC, 1977) señaló que debería de centralizarse el sistema de seguro de desempleo para que el mercado laboral no sufriera distorsiones ante los shocks. Esto sin embargo no estaba en marcha en 2010.

De inicio, Masson (1996) sugirió que el cumplimiento de los criterios de incorporación a la UME, desviaba la atención de los demás problemas estructurales importantes. El hecho que sean los países periféricos quienes tienen esta problemática indica un problema estructural severo que no se alivió con las ayudas creadas con el fondo de convergencia de la Unión Europea. Este análisis oscurece el hecho que Italia es el más endeudado en términos absolutos, con más de la mitad de la deuda de la zona euro y el segundo más endeudado en términos de su economía, después de Grecia y que su tasa de depresión económica está por encima del promedio de la zona (véase cuadro 5).

Lo que se ha hecho evidente es que antes de la unión monetaria los miembros de la zona euro tenían déficit fiscales por encima de 3% y que los niveles de endeudamiento estaban para algunos por encima de 100% del PIB. Es decir, que lo que importaba no era el nivel absoluto del déficit como camisa de fuerza, sino la coordinación entre los miembros del nivel de déficit, al nivel que ellos decidan. Con presiones deflacionarias por la caída del consumo, las preocupaciones sobre inflación no son centrales. En promedio en 1991 la zona euro tenía un déficit que tenía de promedio 5% del PIB dentro de un rango que iba de -11.4 de Italia a 0.7% de Luxemburgo. Todos redujeron sus déficit fiscales para ingresar a la zona euro y al 2007 el promedio era -0.7% del PIB con un rango entre -6.4 de Grecia hasta 5.2% de Finlandia. Todas las economías se movieron en la misma dirección.

El tema es si coordinar quiere decir renunciar al manejo de la política y cedérsela a Bruselas, como se ha visto en el caso de Grecia en 2015, y cómo se corresponde eso con la democracia dentro de cada país. La ejecución de un referéndum para determinar la posición nacional frente a las políticas europeas no se reflejó en mayor autonomía para Grecia, sino en el menosprecio del éste por las autoridades europeas y la reiteración de los acuerdos que restringen el manejo de las políticas macroeconómicas (Varoufakis, 2015).

La idea en 2011 fue poner un gobierno fiscal central para evitar déficits muy sustantivos y, sobre todo, para coordinar las políticas que apunten en la misma dirección. La preocupación por el tamaño del déficit de la economía crítica en lugar de centrarse en cómo reducir el spread de la deuda con un riesgo compartido regional (riesgo Europa) se transformó en un elemento de cambio de políticas sin atender el problema del costo de la deuda. Sería el programa de OMT (Outright Monetary Transactions, por sus siglas en inglés) el que se habría de encargar del tema del spread a partir de 2013.

El Compacto Fiscal como un nuevo acuerdo para estabilizarla zona euro

En marzo de 2012 se acordó el llamado Compacto Fiscal9 que se refiere a:

Mantener el equilibrio fiscal o un superávit.

Puede considerarse un déficit estructural como piso de 0.5% del PIB. Las partes contratantes deben de converger (en un superávit) en un plazo fijado.

Las partes pueden desviarse de su meta de mediano plazo sólo brevemente.

Cuando el índice de deuda/PIB esté muy por debajo del 60% del límite reconocido, el gobierno podrá aumentar su déficit hasta 1% de manera excepcional.

Si la parte contratante se desvía de la meta de largo plazo de manera regular, se aplicaran mecanismos automáticos de corrección para remediarlo en un plazo breve.

El acuerdo es hacer un seguimiento de rienda corta donde el Eurogrupo mediante misiones trimestrales asegure que los Estados miembros atiendan las fuentes de inestabilidad macroeconómica (UE, 2012). Esto sin duda restringe la autonomía de los socios de la zona euro.

Los riesgos de que alguna economía se saliera de la zona crecieron a mediados de 2012 cuando los spreads crecieron y para los mercados financieros no era suficiente saber que a largo plazo el déficit iba a estar cerrado, sino que temían por la quiebra del euro. El presidente del BCE intervino diciendo que haría todo lo necesario para defender el euro.10 Ante esto se estableció el programa de los llamados OMT destinadas a comprar deuda de los países con altos spreads en el mercado secundario. La finalidad de estas operaciones es reducir los spreads e intentar crear un riesgo europeo común. “Las operaciones monetarias de compraventa (OMC) (OMT, por sus siglas en inglés) son un dispositivo de seguro contra el riego de redenominación (que un país se salga del euro), en el sentido de reducir la probabilidad de escenarios peores” (BCE, 2013).

Este mecanismo fue impugnado por el Banco Central alemán y llevado a la corte por ser una intromisión en el mercado, pero el Tribunal de Justicia de la Unión Europea11 en 2015 falló a favor de las operaciones OMT diciendo que es compatible con el Derecho de la Unión y que no sobrepasa las atribuciones del BCE en materia de política monetaria. Es decir que el BCE ya podría tener la libertad de entrar al mercado secundario.

Lo cierto es que el anuncio del mecanismo en 2012 sirvió para reducir los spreads y tranquilizar los mercados. Un fondo de estabilización monetario entonces, debe de contemplar no sólo la estabilidad cambiaria sino, más importante, la estabilidad de los spreads y la uniformización del riesgo de la región.

La unión bancaria como instrumento de estabilización financiera

En septiembre de 2012, la Unión Europea anunció una unión bancaria (UB) europea con una preocupación, el traslado del costo del rescate financiero en el caso de un problema de descapitalización bancaria.12

Para evitar que una crisis financiera se propague la UB tiene tres instrumentos:

Fondo de Resolución exante (RF) para financiar cualquier rescate urgente requerido por bancos europeos antes que el problema crezca;

Un Esquema Común de Garantía de Depósito (EGGD) para prevenir potenciales carreras de depósitos en todas partes en la Unión;

Eurobonos para nivelar el acceso a los mercados de todos los gobiernos miembros participantes en la UB, quitando discrepancias entre diferentes mercados bancarios.

Con la OMT también es cierto que los gobiernos se convertirán en los prestatarios en una moneda única europea dentro de un mercado enorme de capitales que dejará de estar segmentado, y en el que las sanciones del mercado en términos de costos financieros altos se imponen de forma rápida y drástica.

Para concluir

Evidentemente lo ocurrido en toda Europa mediterránea y Gran Bretaña e Irlanda en 2010 resultan de que el Eurosistema no jugó el papel de prestamista de última instancia en los mercados de deuda pública nacionales, faltando aplicar los contenidos del Tratado de Maastricht, que prevé que el Eurosistema debe encargarse del funcionamiento correcto del mecanismo de transmisión de la política monetaria, por las presiones políticas de algunos países de la UME que hicieron prevalecer los intereses nacionales sobre aquéllos de toda la zona euro (Panico y Purificato, 2013).

Copper y Kempff (2004) argumentan que se ignora el significado de la política fiscal en la determinación de las ganancias de bienestar de una unión monetaria. Es decir, que no sólo se ignora la función de la política fiscal como complementaria de la monetaria, sino que los aspectos positivos de políticas fiscales coordinadas fueron dejados de lado. Mientras que la respuesta coordinada ante los shocks externos entre los distintos países es una condición suficiente para justificar la existencia de las ganancias netas a una unión monetaria, lo fiscal no fue percibido como necesario. Una vez que las políticas fiscales se toman en cuenta, el trade-off entre las pérdidas de instrumentos de estabilización y la reducción de los costes de transacción de una moneda común desaparece. De hecho, una unión monetaria puede mejorar el bienestar independientemente de la correlación de las perturbaciones.

Igualmente, si hubiera existido un ente fiscal supranacional que mantuviera en línea los déficit de los gobiernos, y coordinado las políticas contracíclicas, el resultado hubiera sido distinto para Europa toda y Grecia en especial sobre la misma base de reglas establecidas en el PEC reformado. Esto deja de lado el problema central que es la trasformación de Grecia en un blanco especulativo desde febrero de 2010. El problema es que no fue solo Grecia, sino una pléyade de países europeos en la misma situación crítica, lo que rebasa la institucionalidad multilateral, tanto del BCE o del FMI, pensados para tiempos de crisis previsibles y no del orden de magnitud de la iniciada el año 2007, o conforme se prefieran leer los datos, 2000. Así lo que debía de haber resultado en una ampliación de la capacidad productiva o mejora de la productividad para hacer converger a Grecia con los otros países de la Unión Europea, se fue a consumo y a viviendas lo que ejerció presión sobre el mercado hipotecario y el valor de la tierra. La crisis global reventó la burbuja primero en la economía más vulnerable, blanco de especulación. Este ataque luego pasó a la moneda como tal.

Algunas lecciones aprendidas de la crisis europea sobre mecanismos de cooperación financiera regional son las siguientes:

Al momento del ingreso a la cesta, todos los países deben tener indicadores macroeconómicos relativamente homogéneos, guardando las diferencias con las economías más pequeñas que por razones estructurales tendrán indicadores distintos.

Debe de existir coordinación macroeconómica para asegurar que las metas pactadas al momento del inicio se mantengan y que no se generen desbalances dentro de la región por la presencia de políticas fiscales muy diferenciadas.

Es preferible pensar en la creación de un ente coordinador de la política macroeconómica, que mire tanto lo fiscal como lo monetario y que tenga poder punitivo reglamentado de forma que sea un desincentivo para que los miembros se salgan de las metas pactadas.

Debe de existir dos mecanismos de financiamiento supranacional regional extraordinarios que sirvan uno como prestamista de última instancia para cubrir los déficit fiscales en casos críticos y, otro, como fondo de rescate de deuda para reducir los spreads crediticios. No es suficiente un fondo de apoyo a la balanza de pagos que carezca del poder de comprar papeles de la deuda en el mercado secundario en momentos críticos.

Es preferible tener políticas fiscales homogéneas en ciertos rubros, como el impuesto a la renta y el IVA para que las empresas no se trasladen de un país a otro por razones fiscales.

Es importante pero no suficiente tener un fondo de convergencia.

El tema de las pensiones debe de estar calculado y si bien se han establecido en muchos países esquemas privatizados de pensiones, su insuficiencia forzará al regreso del gasto público como ya lo hizo en algunos países. Estas presiones deben ser anticipadas por la reducción de los niveles de prestaciones de pensiones públicas, a fin de no entrar en una disyuntiva entre la creación masiva de nuevos impuestos y los aumentos de los techos del déficit fiscal y la deuda.

Los problemas económicos productivos deben de ser atendidos antes del ingreso a una zona monetaria porque de otro modo el déficit de balanza de pagos en moneda nacional ahogara a la economía en desventaja. Este no se detectará porque parecerá ser un problema bancario, como hemos visto en el caso de Grecia de 2009 en adelante.

Finalmente, parece ser preferible mantener una unidad de cuentas en común que permita el pago en moneda nacional que forzar una unión monetaria cuando las diferencias productivas y fiscales entre los miembros de la unión son muy grandes. La condición es que las tasas de inflación sean relativamente bajas y homogéneas y los tipos de cambio, estables. Dentro de la unidad de cuentas es preferible tipos de cambio fijo flotantes.

Las cestas monetarias pueden ser blanco de ataque desde monedas que son de reserva internacional. Estos ataques pueden desarticular la zona monetaria si no existen instituciones y recursos para contrapesarlas.

Las disparidades de tasas de inflación y tasas de crecimiento, entre las economías de América del Sur o entre todas las economías de América Latina hacen muy difícil trabajar hacia la construcción de esquemas de cooperación financiera regional funcionales, más allá de fondos de estabilización monetarios.

La dificultad de creación de entidades de desarrollo regionales nuevas como el Banco del Sur pone de manifiesto las dificultades para crear instituciones más complejas que asistan en la regulación y coordinación de las políticas monetarias.

Las asimetrías económicas y políticas existentes en América Latina son aún más grandes que las existentes entre los países miembros de la zona euro.

La fragilidad de balanza de pagos y la falta de mercados de capitales internos hace muy vulnerable el mercado cambiario a ataques especulativos como los descritos en febrero de 2010.

Las monedas latinoamericanas no son monedas de reserva y hay países que no tiene moneda propia siendo sujetos a las políticas monetarias de otro país, lo que dificulta la coordinación de políticas monetarias entre todos los miembros para facilitar el comercio intrarregional. Ese es el objeto de la coordinación monetaria y la cooperación financiera regional.

texto en

texto en