Servicios Personalizados

Revista

Articulo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Accesos

Accesos

Links relacionados

-

Similares en

SciELO

Similares en

SciELO

Compartir

Problemas del desarrollo

versión impresa ISSN 0301-7036

Prob. Des vol.43 no.171 Ciudad de México oct./dic. 2012

Artículos

Racionamiento de crédito: perspectiva de la Nueva Economía Keynesiana

Credit Rationing: a Perspective from New Keynesian Economics

Rationnement de crédit: perspective de la Nouvelle Économie Keynesienne

A racionalização do crédito: perspectiva da Nova Economia Keynesiana

信贷配给:新凯恩斯主义经济学的视角

Abigail Rodríguez* y Francisco Venegas**

* Profesora de la Universidad Autónoma Metropolitana, Unidad Xochimilco. Correo electrónico: arnava@correo.xoc.uam.mx.

** Profesor de la Escuela Superior de Economía del Instituto Politécnico Nacional. Correo electrónico:fvenegas1111@yahoo.com.mx.

Fecha de recepción: 30 de septiembre de 2011.

Fecha de aceptación: 25 de febrero de 2012.

Resumen

En esta investigación se analizan las explicaciones alternativas del racionamiento de crédito sugeridas por la Nueva Economía Keynesiana. Se ofrece una clasificación de los diferentes aportes teóricos en: a) financiamiento y evaluación de proyectos de inversión; b) relación entre prestatarios y prestamistas; c) macroeconomía y estructura del sistema financiero. El rasgo común de los modelos agrupados bajo este enfoque teórico es la adopción de la metodología ortodoxa en su interpretación de los desequilibrios en el mercado de crédito; se exhiben diferentes hipótesis a las que se atribuye el origen del desequilibrio como son fallas de mercado, rigideces de precios e información imperfecta; la principal crítica al enfoque no es la multiplicidad de las hipótesis de base, sino la ausencia de explicaciones sobre la vinculación entre el mercado de crédito, la política monetaria y el sector real.

Palabras clave: Nueva Economía Keynesiana, racionamiento de crédito, información imperfecta, rigidez de precios.

Abstract

This research analyzes alternate explanations for credit rationing suggested by New Keynesian Economics and provides a classification of different theoretical contributions: a) financing and evaluating investment projects; b) relationship between lenders and borrowers; c) macroeconomics and structure of the financial system. What these models have in common under this theoretical approach is the adoption of orthodox methodology in how they interpret imbalances in the credit market. They provide different hypothesis for the origin of the imbalance, such as market failures, rigid prices and imperfect information. The main critique to this approach is not the multitude of hypotheses offered, but rather the absence of an explanation concerning the link between the credit market, monetary policy and the real sector.

Key Words: New Keynesian Economics, credit rationing, imperfect information, price rigidity.

Résumé

Dans cette recherche sont analysées les explications alternatives du rationnement de crédit suggérées par la Nouvelle Économie Keynésienne. Il est fourni une classification des différents apports théoriques sur a) financement et évaluation des projets d'investissement, b) relation entre bénéficiaires de prêts et bailleurs de fonds, et c) macroéconomie et structure su système financier. Le trait commun des modèles associés à cette démarche théorique est l'adoption de la méthodologie orthodoxe pour l'interprétation des déséquilibres sur le marché du crédit ; diverses hypothèses sont énoncées sur l'origine du déséquilibre, qui est attribué à des facteurs tels que des failles du marché, la rigidité des prix et une information imparfaite ; la principale critique à cette démarche n'est pas la multiplicité des hypothèses de départ, mais l'absence d'explications concernant le lien entre le marché du crédit, la politique monétaire et le secteur réel.

Mots clés: Nouvelle Économie Keynésienne, rationnement de crédit, information imparfaite, rigidité des prix.

Resumo

Nesta pesquisa se analisam as explicações alternativas da racionalização do credito sugeridas pela Nova Economia Keynesiana. Oferece-se uma classificação das diferentes contribuições teóricas no que diz respeito a: a) financiamento e avaliação de projetos de investimento; b) relação entre credores e devedores; e c) macroeconomia e estrutura do sistema financeiro. O traço comum dos modelos agrupados sob este enfoque teórico é a adoção da metodologia ortodoxa na sua intepretação dos desequilíbrios no mercado de credito; se exibem diferentes hipóteses as quais se atribui a origem do desequilíbrio como são as falhas de mercado, rigidez de preços e informação imperfeita; a principal crítica ao enfoque não é a multiplicidade de hipóteses de base, mas a ausência de explicações sobre a vinculação entre o mercado de credito, a politica monetária e o setor real.

Palavras-chave: Nova Economia Keynesiana, racionalização do crédito, informação imperfeita, rigidez de preços.

摘要:

本文分析了新凯恩斯主义经济学对信贷配给的替代性解释,并对不同的理论贡献进行了分类:(a)融资和投资项目评估;(b)借款人和贷款人之间的关系;(c)宏观经济和金融体系结构。这些模型的共同点都是采用了传统方法,解释信贷市场的不均衡性。它们对这种不均衡性的根源做了不同假设,例如,市场失灵、价格刚性和不完全信息。对这一方法的主要批判不是多个假设问题,而是缺乏对信贷市场、货币政策和实体经济之间的关系的解释。

关键词: 新凯恩斯经济学 信贷配给 不完全信息 价格刚性

Introducción

La Nueva Economía Keynesiana (NEK) es una línea teórica de la macroeconomía moderna que frecuentemente se identifica como ortodoxa, porque aunque considera como relevantes los problemas keynesianos sobre los desequilibrios en los mercados reales y financieros, éstos son abordados desde la metodología neoclásica.

El enfoque teórico de la NEK inició su desarrollo hacia 1980 como línea alternativa a la Nueva Escuela Clásica.1 Entre los elementos keynesianos que recoge destacan: a) el reconocimiento de la existencia de desequilibrios en los mercados reales y financieros, expresados sobre todo en el desempleo involuntario y en el racionamiento de crédito; b) la importancia de estructuras de mercado reales y acuerdos institucionales que afectan las decisiones de los agentes, como por ejemplo la negociación entre firmas y trabajadores, o la presencia de empresas oligopólicas fijadoras de precios.

Los elementos ortodoxos que distinguen a la corriente teórica son: a) la microfundamentación de los fenómenos macroeconómicos; se intenta modelar las decisiones individuales de hogares, empresas y bancos comerciales, quienes actúan con criterios de optimización y en el supuesto de que el agregado de sus decisiones conduce a los resultados macroeconómicos; b) la racionalidad perfecta de los agentes económicos que les permite elegir de forma óptima, aun en contextos de incertidumbre; c) la atribución del origen de los desequilibrios a fallas en los mercados o a la inoperancia de las condiciones de competencia perfecta, por ejemplo, rigideces de precios, agentes fijadores de precios, o contextos de información imperfecta (incompleta y asimétrica).

Para esta corriente teórica la explicación más recurrente de los desequilibrios es la rigidez de precios. En el caso del desequilibrio en el mercado de trabajo, la propuesta de la NEK tiene dos variantes: por un lado, se intenta mostrar que el desempleo involuntario es resultado de la rigidez endógena del salario real (modelos de salarios de eficiencia, contratos implícitos y negociación salarial); y por otra parte, se afirma que el origen del desempleo es la rigidez de los salarios nominales (modelos de fallas de coordinación y de costos de menú). A diferencia del escenario neoclásico, donde la rigidez de precios es exógena porque se desconoce al agente económico que propicia esa fricción y los criterios a partir de los que se determina la fijación de precios, en este marco teórico se pretende demostrar que la rigidez es endógena porque responde a la conducta maximizadora del agente económico con poder de decisión; en el caso del desempleo involuntario, a las empresas les resulta conveniente establecer salarios superiores a los que equilibrarían el mercado y mantenerlos rígidos en ese nivel, porque así se aseguran la máxima productividad de los trabajadores y las máximas ganancias.

Similarmente, la interpretación básica del racionamiento de crédito es la rigidez de la tasa de interés. Se supone que el desequilibrio entre oferta y demanda ocurre porque quien otorga el crédito establece una tasa de interés superior a la que equilibraría el mercado para lograr las máximas ganancias y la recuperación de sus recursos.

El propósito de esta investigación es analizar las explicaciones alternativas del racionamiento de crédito en el marco de la Nueva Economía Keynesiana y ofrecer una clasificación de estos aportes; al mismo tiempo se muestran las debilidades del enfoque: la multiplicidad de las hipótesis de base y la ausencia de explicaciones convincentes sobre la vinculación entre el mercado de crédito, la política monetaria y el sector real. El documento se organiza así: en la segunda sección se exponen las primeras concepciones del racionamiento de crédito; en la tercera sección se muestran los modelos en los que el financiamiento es condicionado a la evaluación de los proyectos de inversión; en la cuarta sección se presentan las hipótesis que abordan la relación entre prestatarios y prestamistas; en la quinta sección se muestran los modelos que relacionan el racionamiento de crédito, la estructura del sistema financiero y el contexto macroeconómico, y también se exhibe la vinculación del escenario teórico con la evidencia empírica de la reciente crisis internacional; finalmente, en la sexta sección se exponen las conclusiones.

Las explicaciones iniciales del racionamiento de crédito

Entre las investigaciones iniciales del racionamiento de crédito se encuentran los trabajos de Roosa (1951), Wilson (1954), Kareken (1957), Hodgman (1960), Chase (1961), Miller (1962), Freimer y Gordon (1965), Jaffee y Modigliani (1969), Mason (1977), Baltensperger (1978) y Keaton (1979); en éstos se presentan concepciones diferentes sobre el racionamiento de crédito, pero que son la base para la clasificación de aportes posteriores.

La primera interpretación de la restricción del crédito fue la doctrina de la disponibilidad. En este enfoque, sustentado por Roosa (1951) y vigente en los años cincuenta, el crédito siempre se restringe porque su otorgamiento depende de la existencia de recursos para préstamo; si la autoridad monetaria utiliza como principal instrumento el control de la cantidad de dinero en la economía y decide restringirlo, en consecuencia se incrementará la tasa de interés y disminuirá la oferta de crédito, mientras que la demanda puede permanecer constante. La negación del crédito a todos los solicitantes seleccionando entre ellos por algún mecanismo diferente al precio, se conoció como racionamiento de crédito.

En los trabajos pioneros de Wilson (1954) y Karekeen (1957) se aportan algunos elementos nuevos. Wilson subraya que el fenómeno ocurre cuando no se cumple el mecanismo de precios; aunque la demanda de crédito sea mayor que la oferta, el desequilibrio persiste porque los prestamistas no están dispuestos a aumentar la tasa de interés, o no pueden hacerlo por imposición de límites superiores a esta tasa por parte de la autoridad monetaria. Para Karekeen la oferta de crédito depende de la tasa de interés vigente en el mercado privado y del rendimiento de los títulos públicos. El incremento de esta última tasa aunada a la rigidez de precios en el mercado privado, propicia la contracción de la oferta de crédito por la preferencia de los prestamistas hacia los bonos públicos; así, Karekeen basa el racionamiento en la elasticidad de la oferta de crédito respecto al rendimiento de títulos públicos y en la escasa sensibilidad de la demanda de crédito a ambas tasas.

La propuesta de Hodgman (1960) es la base de las explicaciones subsecuentes que pretenden explicar la endogeneidad del racionamiento de crédito. Se intenta responder a las preguntas: ¿por qué a los prestamistas les favorece la rigidez de la tasa de interés? y ¿por qué el racionamiento de crédito es compatible con la conducta de maximización de beneficios de los acreedores? Hodgman, señala que el racionamiento de crédito ocurre si existe mayor demanda de crédito que oferta dada una tasa de interés; distingue entre el racionamiento tradicional (ocasionado por la rigidez de la tasa de interés) y el racionamiento de crédito. En el primer caso el riesgo de incumplimiento del prestatario propicia el acuerdo de crecientes tasas de interés, es decir, el solicitante ofrece pagar mayores tasas para compensar el riesgo que asume el prestamista, pero hay racionamiento cuando esta tasa es excesiva o prohibitiva para el solicitante.

En cambio, el racionamiento de crédito corresponde con la conducta de maximización del prestamista porque éste observa la capacidad de pago del prestatario y no su inclinación a pagar. El racionamiento ocurre cuando el acreedor decide otorgar los recursos que maximicen el valor esperado de los pagos que recibirá (capital e intereses) en función de la calidad crediticia del solicitante e independientemente de su disposición a pagar; formalmente, establecida una tasa de riesgo para un demandante, el prestamista otorga montos de crédito con tasas de interés proporcionales a esa magnitud; el límite del crédito se determina por la calidad crediticia del solicitante, una vez alcanzado el límite, incrementos sucesivos de la tasa de interés no compensan el riesgo de incumplimiento.2

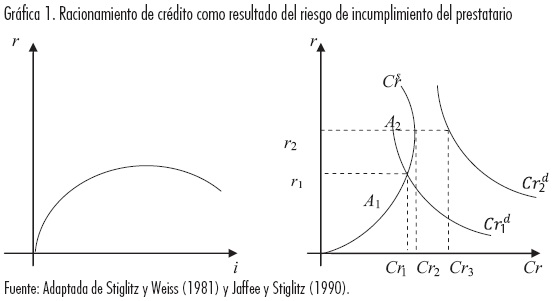

En la Gráfica 1 se ilustra el racionamiento de crédito concebido por Hodgman; en el lado izquierdo se muestra la relación positiva decreciente del rendimiento esperado por el préstamo r; respecto de la tasa de interés i, en principio el rendimiento esperado se incrementa con la tasa de interés, pero hay un límite máximo; incrementos posteriores de la tasa de interés reducen incluso el rendimiento del prestatario al aumentar el riesgo de impago. La relación entre el rendimiento esperado y la tasa de interés explica la forma de la curva de oferta de crédito Crs (lado derecho); en el caso A1, dada la calificación de riesgo del solicitante, la demanda y oferta de crédito coinciden; se otorga el crédito Cr1 con una tasa de rendimiento esperada de r1 En A2, la calificación del riesgo se asocia con la curva de demanda Cr2d; el prestamista otorga la cantidad Cr2 a la tasa r2 aunque el solicitante desearía Cr3; la diferencia entre Cr2 y Cr3 es el racionamiento de crédito; la situación persiste aunque el solicitante estuviera dispuesto a pagar mayores intereses por el crédito.

Freimer y Gordon (1965) distinguen entre "racionamiento débil de crédito" y "racionamiento estricto de crédito"; el primero, el racionamiento por tasa de interés de Hodgman, existe cuando el acreedor ofrece recursos crecientes a cambio de tasas de interés proporcionales; el racionamiento estricto ocurre cuando el acreedor está dispuesto a otorgar cualquier cantidad de crédito, hasta cierto límite superior, dada una tasa de interés.

En Jaffee y Modigliani (1969) se define el racionamiento de crédito como la circunstancia en la que la demanda excede a la oferta a una tasa de interés dada; los autores proponen los conceptos de "racionamiento de equilibrio" si el racionamiento se produce al establecer la tasa requerida en su nivel de equilibrio de largo plazo, y "racionamiento dinámico" si ocurre en el corto plazo cuando la tasa activa no ha sido ajustada a su nivel óptimo. Baltensperger (1978) recupera esta clasificación, pero con los términos "racionamiento permanente" (de equilibrio) y "racionamiento temporal" (o de desequilibrio), lo que supone situar su origen en el lento ajuste de los precios.3

En Mason (1977), el "racionamiento puro" ocurre por causas asociadas al precio del crédito; la oferta final se determina en el nivel en que son máximos los rendimientos del acreedor.4 El "racionamiento por no precio" es una situación temporal resultante de cambios en las condiciones (distintas a precios) de los contratos de crédito. Keaton (1979) ofrece otra clasificación: en el "racionamiento tipo I", aunque existan varios demandantes con calidad crediticia similar, sólo se otorgan recursos a algunos de ellos; los demás son racionados aunque estén dispuestos a pagar mayores tasas de interés; en el "racionamiento tipo II", aunque los solicitantes tengan calidad crediticia similar, todos son racionados porque la oferta de crédito es limitada (reciben menores recursos que los solicitados).

Financiamiento y evaluación de proyectos de inversión

Mientras que las primeras interpretaciones del racionamiento de crédito se centraron en el lado de la oferta y en la rigidez del precio del crédito, pronto la investigación incorporó al análisis las características de la demanda de crédito, y la información imperfecta. El principal interés se dirige a las situaciones en las cuales la demanda de recursos se justifica para el financiamiento de proyectos de inversión, y consecuentemente el crédito es otorgado de acuerdo con la evaluación de esos proyectos.

En esta área destacan los trabajos pioneros de Freimer y Gordon (1965), Jaffee y Modigliani (1969), y De Meza y Webb (1992), donde la información es incompleta pero simétrica, el crédito se raciona en función de los resultados esperados del proyecto que financian; en Jaffee y Russell (1976) se analiza el problema de "riesgo moral" en los prestatarios, ante la asimetría de la información ellos pueden elegir cuál proyecto ejecutar puesto que conocen la distribución de probabilidad de sus rendimientos; en Stiglitz y Weiss (1981), Allen (1983) y Bester (1985), la asimetría de la información conduce al problema de la "selección adversa", los prestamistas en su intento de maximizar sus ganancias otorgan crédito a los solicitantes más riesgosos; en Williamson (1987) se analizan los "costos de monitoreo" en los que incurre el otorgante de recursos para asegurarse la devolución de éstos; y en Bernanke y Gertler (1989) se analizan los "costos de agencia" resultantes de la incapacidad de los prestatarios de monitorear a sus clientes. En esta sección se exponen brevemente las particularidades de estos modelos.

En Freimer y Gordon (1965) se supone que la inversión productiva sólo es posible si el total de recursos es aportado por los bancos comerciales; la oferta de crédito es función de la tasa de interés activa, del tamaño del préstamo y de las oportunidades de inversión. Para los autores, el crédito otorgado se incrementa entre mayor sea el resultado esperado del proyecto y entre mayor sea la diferencia entre la tasa activa que se cobra al prestatario y la tasa que cuesta al banco el uso de los recursos.

La propuesta de Jaffee y Modigliani (1969) pretende generalizar el trabajo de Freimer y Gordon (1965) a través de los siguientes supuestos: el tamaño del proyecto de inversión es fijo, los resultados esperados de la inversión son independientes de la magnitud del crédito, y las empresas cuentan con fuentes de financiamiento alternativas al crédito bancario. Sus resultados indican que la oferta de préstamos tiene el mismo comportamiento "hacia atrás" que se señalaba en Hodgman (1960), pero existe un segmento de la curva donde se otorga cualquier cantidad de crédito a una tasa de rendimiento esperada; esto ocurre cuando la tasa de rendimiento esperada R iguala a la tasa de costo de los recursos para el banco I.5 Además, se observa que cuando los bancos pueden diferenciar a sus clientes, aplican la discriminación de precios y establecen una tasa activa diferente de acuerdo con el riesgo. En este caso no es óptimo racionar el crédito; sin embargo, si no es factible la discriminación de precios y debe cobrarse la misma tasa activa a todos los clientes, sí es óptimo racionar el crédito; el racionamiento no aplica en clientes sin riesgo de incumplimiento.

De Meza y Webb (1992) muestran que el racionamiento es posible con información simétrica aunque incompleta porque los agentes desconocen si prevalecerá un estado favorable o desfavorable de la economía; atribuyen la causa a la competencia entre bancos; ésta conduce a que disminuyan las tasas de interés exigidas a niveles inferiores al óptimo, y propicia el incremento de la demanda de crédito y el racionamiento.

Jaffee y Russell (1976) resaltan la importancia de la incertidumbre y la asimetría de la información en el otorgamiento de préstamos; en su propuesta el racionamiento es resultado de la selección adversa. Jaffee y Russell suponen que existen individuos "honestos" que aceptan sólo los créditos que pueden pagar y que no incumplen aun cuando tengan incentivos para hacerlo, y los "deshonestos", que solicitan créditos pensando en incumplir cuando la penalidad sea mínima; el banco es incapaz de diferenciar entre ambos clientes porque las características de sus demandas de recursos son semejantes. El incumplimiento también puede ser ajeno a la motivación de los individuos, los clientes pueden ser "afortunados" o "desafortunados"; suponiendo que el ingreso futuro es una variable aleatoria, para los individuos desafortunados su ingreso será inferior al esperado y forzosamente incumplirán.

La propuesta de Jaffee y Russell origina una nueva representación de la oferta y demanda de crédito (Gráfica 2). En particular, resalta que en la situación de sí cumplimiento de pagos por parte del cliente y la coincidencia entre la oferta y la demanda de crédito, es decir en E (ausencia de racionamiento), R > I, el banco obtiene mayor rendimiento por el préstamo de los recursos que su costo; esta sobretasa compensa el riesgo de incumplimiento. Si el crédito se otorga en cualquier punto de la línea ITE (línea gruesa), por debajo de la curva de demanda, el crédito se raciona, los individuos honestos pueden preferir cualquier cantidad de recursos en el segmento TE porque la tasa activa requerida es menor, pero idealmente preferirán donde la recta TE sea tangente a su curva de isoutilidad más alta U2.6

Uno de los trabajos más difundidos es el de Stiglitz y Weiss (1981), quienes distinguen en la relación de crédito los efectos de la selección adversa y los efectos de incentivos adversos; con éstos, los autores intentan mostrar que las decisiones del banco inciden en las decisiones de los clientes y éstas a su vez afectan los resultados esperados por el banco.

La selección adversa y los incentivos adversos se originan porque aunque los bancos reconocen que los clientes tienen diferentes probabilidades de pago, no pueden diferenciarlos; no obstante, una estrategia para identificarlos es observar el cambio de su demanda de recursos ante cambios en la tasa activa.7 La selección adversa ocurre cuando el banco incrementa la tasa activa requerida porque los solicitantes de crédito que mantienen su demanda son los más riesgosos, y los clientes con mayor probabilidad de cumplimiento retiran sus solicitudes de crédito. Esto hace factible que el banco obtenga un menor ingreso esperado al exigir elevadas tasas de interés y otorgar recursos a los clientes más riesgosos.8

El problema de los incentivos adversos ocurre cuando los bancos deciden incrementar la tasa activa requerida, porque se induce a que las empresas ejecuten los proyectos con menores probabilidades de éxito, los más riesgosos, pero que garantizan mayores resultados económicos si llegan a ser favorables. Esta actitud de los clientes potenciales al modificar su demanda de crédito ante las exigencias del banco, recupera implícitamente la distinción entre los prestatarios propuesta por Jaffee y Russell (1976); pero aquí se subraya que su conducta responde a la optimización de sus beneficios en su carácter de empresarios.9

Allen (1983) explica la endogeneidad del racionamiento definiendo la penalidad para el deudor que incumple, mientras en Stiglitz y Weiss (1981) el deudor que posee mayor información sobre los proyectos evade las restricciones al crédito y orienta las acciones futuras del prestamista. Aquí el banco comercial asegura el cumplimiento del deudor. Allen (1983) subraya que en modelos de múltiples periodos, la renovación del crédito está condicionada al pago de los intereses previos; si se asume que los bancos comparten información, los clientes que incumplan serán excluidos del mercado (no se les concederá recursos en el futuro); los clientes se ven forzados a cumplir siempre que el costo de devolver el préstamo sea inferior o igual al costo de acceder al mercado en el futuro.

Bester (1985) amplía la propuesta de Stiglitz y Weiss: el autor considera que el colateral exigido como garantía es un mecanismo de señalización que revela el riesgo de los solicitantes y anula el racionamiento de crédito.10 Si el equilibrio en el mercado de crédito se define considerado el conjunto de contratos (cada uno establece una tasa activa y un colateral), la fracción de empresas que reciben recursos y las ganancias esperadas por la empresa, el racionamiento no ocurre si se cumplen las siguientes condiciones: a) las empresas solicitantes pueden ofrecer un colateral sin incurrir en costos; el colateral exigido equivale al valor futuro de la deuda, con lo cual no hay riesgos de incumplimiento y no hay problemas de selección adversa; b) se evidencia una relación monótona entre el riesgo y las preferencias de las empresas solicitantes.

La expectativa de incurrir en costos de monitoreo futuros por el incumplimiento de los deudores ocasiona que los prestamistas racionen el crédito en la propuesta de Williamson (1987). La utilidad esperada de los oferentes de crédito es positiva respecto al rendimiento esperado de los proyectos y negativa en relación a los costos de monitoreo; en cambio, la utilidad esperada de los empresarios es también función positiva de los rendimientos, pero negativa del monto de pago prometido. En Bernanke y Gertler (1989) los costos de agencia se derivan de la incapacidad de los acreedores de observar el estado de los negocios de las empresas financiadas; se intenta probar que el valor neto (o la riqueza inicial) propiedad de los demandantes de crédito determina los costos de agencia; así por ejemplo, en los periodos favorables comúnmente mejora la posición de los empresarios y por ende se reducen los costos de verificación y facilita la renovación de créditos futuros.

La relación entre prestatarios y prestamistas

Desde varios enfoques se ha analizado la relación entre los agentes oferentes y demandantes de crédito, pero en todos los casos se resalta la acción de cada uno de ellos para maximizar sus beneficios o utilidades. Las principales propuestas son: la transferencia de la información y la necesidad de los intermediarios financieros, que se estudia en Leland y Pyle (1977), y en Campbell y Kracaw (1980); la colusión entre prestatarios para enfrentar sus escasa información sobre los solicitantes, examinado en Mason (1977) y en Boyd y Prescott (1986), y la perspectiva de ganancias futuras para los prestamistas al conservar relaciones de largo plazo con sus clientes. En este enfoque hay dos líneas básicas: en algunos trabajos se argumenta que las relaciones más sólidas mejoran las condiciones de crédito para los clientes como en Mason (1977), Petersen y Rajan (1995), Berger y Udell (1995) y Berger y Udell (2005), pero otros trabajos afirman que las condiciones de crédito no necesariamente son más favorables para los clientes preferenciales como ocurre en Blackwell y Santomero (1982) y Greenbaum, Kanatas y Venezia (1989).

El trabajo de Leland y Pyle (1977) explora la relación entre prestatarios y prestamistas a través de la transferencia de información hacia estos últimos respecto de la calidad de los proyectos de inversión que se pretende financiar. La transferencia de información y la inclinación a invertir son mecanismos de señalización porque revelan las características de los proyectos; dada la asimetría de la información y la existencia de costos de transacción se requiere que los intermediarios financieros proporcionen información fidedigna sobre el valor de las empresas para constituir los mejores portafolios de inversión.11 Como continuación de la investigación de Leland y Pyle (1977), Campbell y Kracaw (1980) destacan que la intermediación financiera desempeña funciones de producción de información, reducir costos de transacción y proteger la confidencialidad de los clientes, pero subrayan que por sí sola no reduce los problemas de riesgo moral.

En el trabajo de Chiang et al. (1984) se explora con detalle la relación de crédito entre individuos e intermediarios financieros, y se pretende eliminar el problema de selección adversa planteado en Stiglitz y Weiss (1981). Para los autores, el intermediario financiero es el agente acreedor, no la figura que concilia intereses de oferentes y demandantes. Los supuestos básicos en el estudio son: hay tres tipos de agentes solicitantes (quienes están seguros de pagar, quienes están seguros de incumplir, y quienes dudan si cumplir o no) y dos tipos de prestamistas (poco exigentes y muy exigentes). Los solicitantes poseen mayor información que los intermediarios financieros; sin embargo éstos pueden distinguir a sus clientes. Nuevamente quienes demandan más créditos son más riesgosos; los intermediarios pueden imponer menor penalidad por incumplimiento a sus clientes finales que gozan de mayores créditos y exigir mayor penalidad a clientes riesgosos a quienes se les racionará el crédito.12 Lo interesante es que la discriminación se realiza ajustando las cantidades de crédito que se otorgan, pero conservando idénticas tasas de interés para todos ellos.13

Mason (1977) estudia la colusión de los bancos comerciales para compartir información de los clientes y discriminar entre ellos con base en criterios objetivos; esta estrategia les permite a los bancos reducir el número de contratos alternativos que ofrecen en el mercado debido a que se reducen los grupos en que se clasifica a los solicitantes.14 Al clasificar a los clientes de acuerdo con su riesgo, se encuentra que en la clase de clientes preferenciales nunca se raciona el crédito; y que los clientes que son ubicados en una misma clase reciben el mismo trato y por ende pueden ser racionados en la misma proporción.

Mason (1977) también es pionero en analizar otros elementos de la relación con los demandantes; por ejemplo, resalta que el banco determina el precio actual que deben pagar los deudores considerando la permanencia de la relación con ellos, es decir, el banco supone que en el futuro, su capacidad para mantener clientes y generar rendimientos depende de las condiciones de crédito que les ofrezca en el presente; en general, el banco brindará mejores condiciones a clientes con los que se vislumbre relaciones más sólidas.

Boyd y Prescott (1986) definen la "coalisión entre intermediarios financieros" como el grupo de agentes que conjuntamente evalúan proyectos de inversión e invierten en ellos. Supone una economía en dos periodos donde los agentes asumen las funciones de ser prestamistas y prestatarios; en el primer periodo los agentes poseen una unidad de tiempo (que pueden usar en producir un bien de inversión o en evaluar un proyecto) y un proyecto de inversión, en el segundo periodo los agentes obtienen rendimientos y consumen bienes. En cada proyecto se determina: si éste es bueno o malo (esto lo conoce el agente propietario del proyecto previamente a ser evaluado), la señal o calificación como bueno o malo (que se conoce en la evaluación) y el rendimiento (conocido una vez ejecutado el proyecto). Los autores muestran la necesidad de grupos de inversión cuando los agentes tienen diferentes dotaciones iniciales y con el fin de alcanzar una solución de equilibrio óptimo.

Los problemas relacionados con la información imperfecta pueden aminorarse cuando el banco conoce a sus clientes; en Petersen y Rajan (1995) la selección adversa y el riesgo moral conduce a los oferentes de crédito a fijar elevadas tasas de interés en un primer periodo; la renovación de los préstamos, una vez conocida la calidad crediticia de los clientes permite la reducción de las tasas de interés exigidas. Berger y Udell (1995) a través de un análisis empírico sobre pequeñas empresas, estudian las condiciones en que son sujetas al otorgamiento de créditos por parte de los bancos comerciales. Encuentran que los clientes con relaciones de largo plazo son quienes gozan de condiciones preferenciales de crédito: menores tasas de interés y menores exigencias de colateral.

En Berger y Udell (2002) se afirma que la fortaleza de la relación de crédito depende del grado de acumulación de información que poseen los acreedores sobre los prestatarios; cuando la recopilación de información es delegada a un área específica del banco, se originan problemas de agencia que pueden alterar la evaluación de los solicitantes de crédito (positiva o negativamente), pero el resultado principal es que cuando los contratos de crédito se basan en el establecimiento de relaciones preferenciales con clientes, los problemas de agencia propician cambios en la estructura organizacional de la banca.

Blackwell y Santomero (1982) desarrollan un modelo teórico para representar el ordenamiento que los bancos hacen de los clientes y cómo eligen las condiciones de los contratos que acordarán con ellos; a diferencia de la hipótesis básica, aquí los clientes preferenciales son quienes podrían generar menores ganancias, y por ello son racionados (de hecho, son los primeros en ser racionados); en condiciones de exceso de demanda de crédito, los clientes preferenciales no son capaces de conservar las líneas de crédito que se les ofrecían. Estos resultados son reforzados por Greenbaum, Kanatas y Venezia (1989); las instituciones que constantemente renuevan líneas de crédito a un mismo cliente poseen información privilegiada sobre éste, lo que provoca que aunque se trate de relaciones preferenciales, el banco tiende a incrementar cada vez más la tasa de interés que exige. Esta actitud se fortalece porque la expectativa de conservar al cliente por algún periodo más es decreciente; por su parte, el solicitante se ve obligado a renovar sus contratos con el banco inicial debido a que la búsqueda de mejores condiciones crediticias le genera costos.

Macroeconomía y estructura del sistema financiero

Aunque son menos abundantes las investigaciones que buscan vincular el racionamiento de crédito y el contexto macroeconómico dentro de la Nueva Economía Keynesiana, existen algunos trabajos importantes; la oferta de crédito se asocia con la política monetaria en Blinder y Stiglitz (1983), en Blinder (1987), McCallum (1991) y en Atanasova y Wilson (2003); y en otros casos se asocia la concesión de créditos con la estructura del sistema financiero como en Holmström y Tirole (1997). Lo más notorio es la convergencia de estos trabajos en la hipótesis de que la política monetaria expansiva y la prosperidad de los mercados financieros (en ambientes plenamente competitivos y en presencia de la intermediación financiera) coadyuva a favorecer el acceso al crédito.

Blinder y Stiglitz (1983) explican que los efectos de la política monetaria se modifican con el racionamiento de crédito; por ejemplo, si el banco central aumenta las emisiones de bonos públicos, el efecto será la contracción del crédito, de la inversión y de la actividad real, pero la tasa de interés tendrá escasos cambios (al alza). En Blinder (1987) las empresas cuentan con una oferta de producto nocional o planeada, cuya realización depende del financiamiento proporcionado por la banca; si ésta raciona el crédito, habrá contracción de la oferta de producto, de la demanda de bienes, y del empleo.

Siguiendo la propuesta de Blinder (1987), McCallum (1991) intenta mostrar la conexión entre la política monetaria y el racionamiento de crédito para la economía estadounidense entre 1942 y 1986; supone tres criterios alternativos para observar el racionamiento: el carácter restrictivo de la política monetaria, las condiciones del mercado de crédito y el exceso de demanda de crédito; en el estudio muestra que el racionamiento de crédito contribuye a explicar en cerca del 50% la contracción del producto atribuida a la restricción monetaria. Más recientemente, Atanasova y Wilson (2003) muestran que la política monetaria contractiva acentúa las restricciones de crédito, situación que se ve fortalecida por la asimetría de la información y el reducido colateral que los solicitantes pueden ofrecer; el análisis empírico es aplicado en empresas británicas entre 1989 y 1999.

Holmström y Tirole (1997) construyen un modelo en el que la presencia de intermediarios financieros facilita el acceso al crédito para las empresas con reducido valor neto; la intermediación financiera tiene las funciones de monitorear a las empresas, invertir en éstas para mejorar los rendimientos de los proyectos, y mejorar las condiciones de crédito.

Dewatripont y Maskin (1995) contrastan los resultados sobre el acceso al crédito y el financiamiento de inversiones productivas cuando los mercados son centralizados y descentralizados; en este último caso, la selección de los proyectos es más eficiente porque si los acreedores poseen escasa información de los proyectos que se busca financiar, la selección debe ser más precisa; en contraste, en los mercados centralizados ocurre como si los acreedores fueran únicos y por ello pueden monitorear a las empresas, renovar los créditos y participar de las ganancias finales.

Finalmente, otros trabajos como en Rockerbie (1993) extienden el racionamiento de crédito a nivel macroeconómico, suponiendo que los gobiernos de los países en desarrollo son quienes pueden ser sujetos a restricciones de crédito en los mercados financieros internacionales. En esta propuesta, la demanda de crédito es representada por el exceso de la inversión nacional anticipada sobre el ahorro nacional; la observación empírica entre 1965 y 1988 en varios países de América Latina no muestra evidencia de racionamiento.

En la crisis actual destacan varios hechos empíricos relacionados con las decisiones de crédito, entre ellos la política monetaria expansiva de Estados Unidos, el incremento en las actividades de intermediación financiera, la bursatilización de activos, y el incremento del nivel de endeudamiento público y privado. Aunque en trabajos como los de Blinder y Stiglitz (1983) y Blinder (1987) el origen del racionamiento de crédito se ubica en la política monetaria restrictiva, hechos recientes como el mayor endeudamiento y la mayor intermediación financiera muestran más bien la vigencia de algunas hipótesis pioneras que señalaron a la oferta de crédito bancario como determinada por la política monetaria, pero también motivada por la relación entre el riesgo y el rendimiento; en los últimos años el sector bancario a nivel mundial ha fortalecido sus actividades de intermediación financiera, se han favorecido operaciones para la conversión, división y creación de instrumentos financieros que aminoren los riesgos y mejoren la rentabilidad, en mayor preferencia que las actividades tradicionales de captación de ahorro y financiamiento.15

Varias investigaciones como Wolfson (2002), Girón y Chapoy (2009), Rapoport y Brenta (2010) han destacado el considerable endeudamiento público y privado, situación crítica porque no es resultado de la demanda de recursos para el financiamiento de la actividad productiva, sino en su mayoría para satisfacer el gasto corriente (público), y para cumplir con compromisos financieros previos. Este hecho resulta más vinculado con la hipótesis de la inestabilidad financiera de Minsky, que con los argumentos que respaldan la teoría del racionamiento de crédito. Para Minsky (1982) las decisiones de inversión de las empresas están asociadas con su estructura financiera; las empresas con problemas de solvencia tienden a mostrar endeudamientos crecientes, y por ende los nuevos recursos que obtienen sólo se utilizan para cubrir pagos de intereses de deudas previas.

Los modelos de racionamiento de crédito, en el contexto macroeconómico actual, resultan insuficientes para explicar la multiplicidad de factores observados; pero como se indicó, sugieren que el racionamiento de crédito se fundamenta sobre todo en los determinantes de la oferta, específicamente en la preferencia de las instituciones bancarias por concentrar sus operaciones en otros títulos que les reporten mayores ganancias y menores riesgos.

Conclusiones

En esta investigación se presentaron los distintos conceptos de racionamiento de crédito que propone la Nueva Economía Keynesiana, aun cuando todos ellos representan una aportación relevante porque proporcionan elementos complementarios. Es importante destacar que la definición precisa del concepto requeriría explicar cómo se origina, por qué prevalece, cómo se corrige y qué implicaciones macroeconómicas conlleva. En el trabajo se ha propuesto una clasificación de la literatura referente al racionamiento de crédito. Como se mostró, las distintas aportaciones pueden ubicarse en tres líneas básicas:

a) El otorgamiento de crédito se dirige a la actividad productiva, pero está condicionado a la evaluación y financiamiento de los proyectos de inversión. En general, se asume que la información es asimétrica porque los solicitantes de crédito poseen mayor conocimiento de las características de los proyectos que pretenden financiar; ello conduce a los problemas de riesgo moral, selección adversa, costos de monitoreo y costos de agencia.

b) La oferta de crédito y las condiciones de los contratos (precios, tasas y exigencias) están influenciadas por las relaciones de largo plazo que los acreedores mantienen con los prestatarios. Hay dos enfoques opuestos: en uno de ellos, entre mayor sea la solidez de la relación (medida por el periodo de duración, el número de contratos distintos al crédito que mantienen las partes, y la información disponible), el cliente recibe condiciones preferenciales de crédito; en el otro caso, pese a la fortaleza de la relación, los clientes sufren racionamiento y condiciones adversas de crédito.

c) El racionamiento se vincula con la política monetaria o con la estructura del sistema financiero. En el primer caso, el racionamiento modifica los resultados esperados por la autoridad monetaria, y en el segundo, la estructura de mercado o la presencia de especialistas (intermediarios financieros) facilita el acceso al crédito; la disponibilidad de recursos afecta los resultados macroeconómicos a través de la inversión y la producción.

Hay varias hipótesis subyacentes a estas líneas de investigación, y varias de ellas se encuentran todavía en desarrollo; sin embargo, dado el contexto macroeconómico actual, consideramos que las áreas de mayor relevancia son ahora el análisis de los efectos de la política monetaria sobre la actividad económica real, la participación de la intermediación financiera, y las consecuencias de la regulación a la actividad de la banca. Aunque el documento sólo se ha concentrado en la literatura que directamente aborda el problema del racionamiento de crédito, conviene resaltar que la Nueva Economía Keynesiana ha extendido el análisis de los mercados financieros hacia otras áreas tales como los riesgos sistémicos asociados con la actividad bancaria.

Bibliografía

Allen, Franklin, "Credit Rationing and Payment Incentives", The Review of Economic Studies, vol. 50, núm. 4, Stockholm, University of Stockholm, octubre de 1983, pp. 639-646. [ Links ]

Atanasova, Christina V. y Nicholas Wilson, "Bank Borrowing Constraints and the Demand for Trade Credit: Evidence from Panel Data", Managerial and Decision Economics, vol. 24, núm. 6-7, Malden Massachusetts, John Wiley & Sons, septiembre-noviembre de 2003, pp. 503-514. [ Links ]

Baltensperger, Ernst, "Credit Rationing: Issues and Questions", Journal of Money, Credit and Banking, vol. 10, núm. 2, Columbus Ohio, The Ohio State University, mayo de 1978, pp. 170-183. [ Links ]

Bhattacharya, Sudipto, Arnoud W A. Boot y Anjan V. Thakor, Credit, Intermediation, and the Macroeconomy, Models and Perspectives, New York, Oxford University Press, 2004. [ Links ]

Berger, Allen N. y Gregory F. Udell, "Relationship Lending and Lines of Credit in Small Firm Finance", The Journal of Business, vol. 68, núm. 3, Chicago Illinois, University of Chicago, julio de 1995, pp. 351-381. [ Links ]

Berger, Allen N. y Gregory F. Udell, "Small Business Credit Availability and Relationship Lending: The Importance of Bank Organizational Structure", The Economic Journal, vol. 112, núm. 477, Cambridge-UK, Blackwell Publishing for the Royal Economic Society, febrero de 2002, pp. F32-F53. [ Links ]

Bernanke, Ben y Mark Gertler, "Agency Costs, Net Worth, and Business Fluctuations", The American Economic Review, vol. 79, núm. 1, Pittsburgh Pennsylvania, American Economic Association, marzo de 1989, pp. 14-31. [ Links ]

Bester, Helmut, "Screening vs Rationing in Credit Markets with Imperfect Information", The American Economic Review, vol. 75, núm. 4, Pittsburgh Pennsylvania, American Economic Association, septiembre de 1985, pp. 850-872. [ Links ]

Blackwell, Norman R. y Anthony M. Santomero, "Bank Credit Rationing and the Customer Relation", Journal of Monetary Economics, vol. 9, núm. 1, Boston Massachusetts, North-Holland Publishing Company, 1982, pp. 121-129. [ Links ]

Blinder, Alan S., "Credit Rationing and Effective Supply Failures", The Economic Journal, vol. 97, núm. 386, Cambridge-UK, Blackwell Publishing for the Royal Economic Society, junio de 1987, pp. 327-352. [ Links ]

Blinder, Alan S. y Joseph E. Stiglitz, "Money, Credit Constraints, and Economic Activity", The American Economic Review, vol. 73, núm. 2, Pittsburgh Pennsylvania, American Economic Association, mayo de 1983, pp. 297-302. [ Links ]

Boyd, John H. y Edward C. Prescott, "Financial Intermediary-Coalitions", Journal of Economic Theory, vol. 38, núm. 2, New York, Cornell University-University of California, abril de 1986, pp. 211-232. [ Links ]

Campbell, Tim S. y William A. Kracaw, "Information Production, Market Signalling, and the Theory of Financial Intermediation", Journal of Finance, vol. 35, núm. 4, Malden Massachusetts, American Finance Association, septiembre de 1980, pp. 863-882. [ Links ]

Chase, Sam B., "Credit Risk and Credit Rationing: A Comment", The Quarterly Journal of Economics, vol. 75, núm. 2, Cambridge, Massachusetts, Harvard University, mayo de 1961, pp. 319-327. [ Links ]

Chiang, Raymond, John M. Finkelstein, Wayne Y. Lee y Ramesh K. S. Rao, "Adverse Selection as an Explanation of Credit Rationing and Different Lender Types", Journal of Macroeconomics, vol. 6, núm. 2, Detroit Michigan, Wayne State University Press, primavera de 1984, pp. 159-180. [ Links ]

Colander, David, "New Keynesian Macroeconomics in Perspective", Eastern Economic Journal, vol. 18, núm. 4, New Jersey, Eastern Economic Association, otoño de 1992, pp. 438-448. [ Links ]

De Meza, David y David C. Webb, "Efficient Credit Rationing", European Economic Review, vol. 36, núm. 6, Maastricht, Elsevier for Maastricht University, agosto de 1992, pp. 1277-1290. [ Links ]

Dewatripont, Mathias y Eric S. Maskin, "Credit and Efficiency in Centralized and Decentralized Economies", The Review of Economic Studies, vol. 62, núm. 4, Stockholm, University of Stockholm, octubre de 1995, pp. 541-555. [ Links ]

Freimer, Marshall y Myron J. Gordon, "Why Bankers Ration Credit", The Quarterly Journal of Economics, vol. 79, núm. 3, Cambridge Massachusetts, Harvard University, agosto de 1965, pp. 397-416. [ Links ]

Freixas, Xavier y Jean-Charles Rochet, Microeconomic of Banking, Cambridge-Massachusetts, mit Press, 1997. [ Links ]

Girón, Alicia y Alma Chapoy, "Financiarización y titulización: un momento Minsky", Economía UNAM, vol. 6, núm. 16, México, Universidad Nacional Autónoma de México, enero-abril de 2009, pp. 44-56. [ Links ]

Greenbaum, Stuart I., George Kanatas e Itzhak Venezia, "Equilibrium Loan Pricing under the Bank-Client Relationship", Journal of Banking and Finance, vol. 13, núm. 2, Carbondale Illinois, Southern Illinois University, mayo de 1989, pp. 221-235. [ Links ]

Hodgman, Donald R., "Credit Risk and Credit Rationing", The Quarterly Journal of Economics, vol. 74, núm. 2, Cambridge Massachusetts, Harvard University, mayo de 1960, pp. 258-278. [ Links ]

Hodgman, Donald R., "Credit Risk and Credit Rationing: A Reply", The Quarterly Journal of Economics, vol. 75, núm. 2, Cambridge Massachusetts, Harvard University, mayo de 1961, pp. 327-329. [ Links ]

Holmström, Bengt y J. Tirole, "Financial Intermediation, Loanable Funds and the Real Sector", The Quarterly Journal of Economics, vol. 112, núm. 3, Cambridge Massachusetts, Harvard University, agosto de 1997, pp. 663-691. [ Links ]

Jaffee, Dwight M. y Franco Modigliani, "A Theory and Test of Credit Rationing", The American Economic Review, vol. 59, núm. 5, Pittsburgh Pennsylvania, American Economic Association, diciembre de 1969, pp. 850-872. [ Links ]

Jaffee, Dwight M. y Thomas Russell, "Imperfect Information, Uncertainty, and Credit Rationing", The Quarterly Journal of Economics, vol. 90, núm. 4, Cambridge Massachusetts, Harvard University, noviembre de 1976, pp. 651-666. [ Links ]

Jaffee, Dwight M. y Joseph Stiglitz, "Credit Rationing" en Friedman, B. M. y F. H. Hahn (eds.), Handbook of Monetary Economics, vol. II, Amsterdam, Elsevier Science Publishers B. V., 1990, pp. 837-888. [ Links ]

Kareken, John H., "Lenders' Preferences, Credit Rationing, and the Effectiveness of Monetary Policy", The Review of Economic and Statistics, vol. 39, núm. 3, Cambridge Massachusetts, mit Press, agosto de 1957, pp. 292-302. [ Links ]

Keaton, W., Equilibrium Credit Rationing, New York, Garland Publishing Company, 1979. [ Links ]

Leland, Hayne E. y David H. Pyle, "Informational Asymmetries, Financial Structure, and Financial Intermediation", Journal of Finance, vol. 32, núm. 2, Malden Massachusetts, American Finance Association, mayo de1977, pp. 371-387. [ Links ]

Mason, John M., "Market Discrimination, Credit Rationing and the Customer Relationship at Commercial Banks", Documento de trabajo 2-77a, University of Pennsylvania, 1997. [ Links ]

McCallum, John, "Credit Rationing and the Monetary Transmission Mechanism", The American Economic Review, vol. 81, núm. 4, Pittsburgh Pennsylvania, American Economic Association, septiembre de 1991, pp. 946-951. [ Links ]

Miller, Merton H., "Credit Risk and Credit Rationing: Further Comment", The Quarterly Journal of Economics, vol. 76, núm. 3, Cambridge Massachusetts, Harvard University, agosto de 1962, pp. 480-488. [ Links ]

Minsky, Hyman P., Can it Happen Again? Essays on Inestability and Finance, New York, M. E. Sharpe, 1982. [ Links ]

Petersen, Mitchell A. y Raghuram G. Rajan, "The Effect of Credit Market Competition on Lending Relationships", The Quarterly Journal of Economics, vol. 110, núm. 2, Cambridge Massachusetts, Harvard University, mayo de 1995, pp. 407-443. [ Links ]

Rapoport, Mario y Noemí Brenta, "La crisis económica mundial: el desenlace de 40 años de inestabilidad", Revista Problemas del Desarrollo, vol. 41, núm. 163, México, Instituto de Investigaciones Económicas, Universidad Nacional Autónoma de México, octubre-diciembre de 2010, pp. 7-30. [ Links ]

Rockerbie, Duane W., "Credit Rationing and Macroeconomic Adjustment in Latin America", The Quaterly Review of Economics and Finance, vol. 33, núm. 4, Carbondale Illinois, University of Illinois, invierno de 1993, pp. 325-342. [ Links ]

Roosa, Robert, "Interest Rates and the Central Bank", en Money, Trade, and Economic Growth: Essays in Honor of John H. Williams, New York, MacMillan, 1951, pp. 270-95. [ Links ]

Stiglitz, Joseph E. y Andrew Weiss, "Credit Rationing in Markets with Imperfect Information", The American Economic Review, vol. 71, núm. 3, Pittsburgh Pennsylvania, American Economic Association, junio de 1981, pp. 393-410. [ Links ]

Wette, Hildegard C., "Collateral in Credit Rationing in Markets with Imperfect Information: Note", The American Economic Review, vol. 73, núm. 3, Pittsburgh Pennsylvania, American Economic Association, junio de 1983, pp. 442-445. [ Links ]

Williamson, Stephen D., "Costly Monitoring, Loan Contracts, and Equilibrium Credit Rationing", The Quarterly Journal of Economics, vol. 102, núm. 1, Cambridge Massachusetts, Harvard University, febrero de 1987, pp. 135-145. [ Links ]

Wilson, J. S. G., "Credit Rationing and the Relevant Rate of Interest", Economica, vol. 21, núm. 81, Londres, Blackwell Publishing on Behalf of The London School of Economics and Political Science and The Suntury and Toyota International Centers for Economics and Related Disciplines", febrero de 1954, pp. 21-31. [ Links ]

Wolfson, Martin, "Minsky's Theory of Financial Crises in a Global Context", Journal of Economic Issues, vol. 36, núm. 2, The Association for Evolutionary Economics, New Mexico State University, junio de 2002, pp. 393-400. [ Links ]

La autora agradece el apoyo proporcionado para la realización de esta investigación a la Academia Mexicana de Ciencias, el Consejo Nacional de Ciencia y Tecnología y el Consejo Consultivo de Ciencias de la Presidencia de la República.

1 La Nueva Escuela Clásica extiende los resultados de la Teoría Neoclásica para demostrar la existencia del equilibrio general competitivo aun en escenarios con incertidumbre, bajo el supuesto de que los agentes suplen la información limitada con modelos de expectativas racionales.

2 En su revisión del trabajo de Hodgman (1960), Chase (1961) critica el supuesto de que la función de probabilidad de pago sea independiente del monto prestado y de la promesa de pago del prestatario. Para Chase la función de pago tiene un componente constante que depende del valor neto de los recursos que posee el solicitante y una parte variable que depende de los resultados que se generen con la actividad destino del crédito; aparentemente, la apreciación de Chase se concentra en subrayar la necesidad de considerar las acciones del solicitante en la decisión del racionamiento, y no sólo las creencias sobre esas acciones por parte del prestatario. Hodgman (1961) responde a esta crítica señalando que las características elegidas para la función de pago responden a criterios de generalidad. Más adelante, Miller (1962) incorpora al análisis de Hodgman la presencia de costos de quiebra; una porción fija de estos costos se asocia con el tamaño del crédito, y otra porción estriba en el monto recuperado; para Miller, el rendimiento neto del prestamista está sujeto a los siguientes factores: magnitud del crédito, tasa de interés, costos de quiebra, fracción recuperada del crédito y probabilidad de pago.

3 Es conveniente distinguir entre la rigidez de precios en el sentido neoclásico y en el keynesiano; en el primer caso, la rigidez se interpreta con la fijación permanente (o invariable) de los precios a un nivel determinado; en el segundo caso, la rigidez significa el ajuste gradual e inercial de los precios.

4 Este concepto es similar al propuesto por Hodgman (1960).

5 En términos de la Gráfica 1, el resultado de Jaffee y Modigliani (1969) señala que la curva de oferta de crédito Crs debe representarse inicialmente con un segmento horizontal, para alguna tasa r positiva (ordenada desde el origen positiva).

6 Obsérvese la diferencia en la representación gráfica de las propuestas de Hodgman (1969) y de Jaffee y Russell (1976). En el primer caso, el racionamiento es la diferencia entre la demanda y oferta de crédito a la tasa de interés óptima. Gráficamente es el espacio a la derecha de la curva de oferta y a la izquierda de la curva de demanda; debido a que las curvas de demanda y oferta no se cortan, la demanda siempre está a la derecha de la curva de oferta; el monto del crédito se determina sobre la curva de oferta donde es óptima la tasa de interés. En Jaffee y Russell (1976), la demanda deseada sí corta a la curva de oferta, pero se otorgan recursos por un monto inferior al deseado; gráficamente el racionamiento es la diferencia entre la oferta y la demanda deseada a cualquier tasa de interés menor o igual a la tasa óptima, pero mayor a la tasa costo de los recursos.

7 Para Stiglitz y Weiss (1981) la tasa de rendimiento es una función positiva decreciente de la tasa de interés (como en la Gráfica 1). La tasa que maximiza el rendimiento esperado es la tasa de equilibrio (aunque con ésta la demanda y la oferta de recursos no coincidan).

8 El modelo de Stiglitz y Weiss (1981) se basa en el supuesto de que los solicitantes de crédito muestran aversión al riesgo; en Wette (1983) se muestra que la selección adversa también es posible entre agentes neutrales al riesgo.

9 Como extensión al análisis de los problemas resultantes de incrementar la tasa de interés sobre su nivel de equilibrio, Stiglitz y Weiss (1981) examinan los efectos de exigir mayor colateral (capital propio) a las empresas como garantía de pago. Al incrementar el colateral, podría disminuir el rendimiento esperado del banco porque aumenta el grado de aversión al riesgo de los prestatarios, o porque los inversionistas optan por los proyectos más riesgosos; este resultado considera que los agentes con menor aversión al riesgo son quienes poseen mayor capital y están dispuestos a ofrecer parte de éste como colateral. Como los prestatarios poseen mayor información que los prestamistas porque conocen la calidad de los proyectos de inversión (su posible rentabilidad y riesgo), es posible que motiven ciertas acciones del banco en su beneficio; por ejemplo, en contratos vigentes en múltiples periodos puede ocurrir que al término del primer periodo se observe el rendimiento esperado por el proyecto y el esperado por el banco, pero puede ocurrir que el éxito del proyecto requiera una nueva asignación de crédito en el segundo periodo; si esto es así, el banco puede decidir otorgar una nueva cantidad, lo que posiblemente le generará rendimientos positivos; o bien puede no renovar el préstamo obteniendo pérdidas seguramente; si al renovar la línea de crédito el banco exige una tasa activa menor a la del equilibrio es más probable que el prestatario opte financiar los proyectos seguros, pero si la tasa exigida es mayor a la del equilibrio, el prestatario preferirá los proyectos más riesgosos.

10 El colateral exigido funciona como mecanismo de señalización porque los solicitantes de crédito con menor riesgo de incumplimiento están dispuestos a ofrecer mayor colateral aunque prefieren menores tasas activas.

11 Adicionalmente los autores exploran la pertinencia del Teorema de Modigliani-Miller en contextos de asimetrías de información. Este teorema señala que la forma de financiamiento de una empresa (a través de deuda o capital) no afecta su valor de mercado; para Leland y Pyle (1977), si existen elevados costos de transacción, cambios en el porcentaje de deudas proporcionan información al mercado sobre posibles cambios en sus rendimientos.

12 El argumento explica que dado el mismo monto de crédito y tasa de interés, una mayor penalidad reduce la utilidad esperada del solicitante.

13 Adicionalmente en Chiang et al. (1984) se examina la disponibilidad de recursos para préstamo entre los acreedores del Tipo 1 (los más exigentes porque imponen penalidades más severas ante el incumplimiento) y del Tipo 2 (menos exigentes). Los autores suponen que los fondos para préstamo provienen de inversionistas externos; cuando existe equilibrio competitivo las tasas activas de los prestamistas son idénticas, pero los inversionistas prefieren otorgar fondos a los prestamistas Tipo 1 porque les aseguran mayores ingresos; este hecho elimina la existencia de acreedores Tipo 2. Es también posible que en equilibrio ambos prestatarios coexistan si la tasa activa de los menos exigentes es mayor a la tasa activa requerida por los más exigentes.

14 En Mason (1977) se considera que la colusión explica más acertadamente el comportamiento de los bancos comerciales, porque no es factible que ellos establezcan precios y tasas diferentes para cada cliente según se proponía en Jaffee y Modigliani (1969).

15 De acuerdo con el Banco de Pagos Internacionales, las operaciones de inversión en títulos de capital, en títulos gubernamentales y en productos derivados por parte de las instituciones financieras se incrementaron notablemente entre los años 2006 y 2011. En Estados Unidos, por ejemplo, los títulos de deuda aumentaron de $3,282 billones de dólares en 2006 a $5,569 billones en 2011. Si se comparan las cifras de evolución de la deuda a nivel mundial entre 2000 y 2011 se observa que su magnitud se incrementó en más del triple; para los gobiernos las cifras correspondientes fueron de $964.5 billones de dólares constantes (2010=100) contra $2,596.3 billones en 2011; para las empresas, de $1,045.2 contra $3,756.8; y para las instituciones financieras, la deuda pasó de $4,860.2 en el año 2000 a $421,688.75 billones en 2011. Por otro lado, a partir de datos del Banco de México, se observa que en los años recientes una parte importante de los activos de la banca comercial proviene de la cartera de crédito (en más de 35%), pero también de la posesión de títulos de deuda (bonos gubernamentales) y de capital (30%) así como de títulos derivados (10%), es decir, estas dos últimas representan el 40% de los activos.