Servicios Personalizados

Revista

Articulo

Indicadores

Links relacionados

-

Similares en

SciELO

Similares en

SciELO

Compartir

Perfiles latinoamericanos

versión impresa ISSN 0188-7653

Perf. latinoam. vol.16 no.32 México jul./dic. 2008

Artículos

Programas de microfinanciamiento: incidencia en las mujeres más pobres

Microfinancing Programs: their Impact on the Poorest Women

María Elena Cardero*

* Doctora en Economía por la Universidad Nacional Autónoma de México. Profesora de tiempo completo en el Posgrado de la Facultad de Economía de la UNAM, Av. Universidad 3000 Coyoacán, México, D.F. C.P. 04510 Tel. 5622 2341, E–mail: cardero@servidor.unam.mx.

Recibido el 09 de enero de 2008.

Aceptado el 04 de abril de 2008.

Resumen

Este artículo analiza cómo, dentro del sistema financiero nacional de México, destacan los sistemas de microfinanciamiento y las cajas de ahorro. Examina la conformación del circuito financiero de ahorro y crédito de la mayor parte de las instituciones de microcrédito, el costo de los recursos que pagan las usuarias, y los usos a los que los destinan. Evalúa cómo esos recursos son insuficientes en su sentido de instrumentos únicos y aislados para combatir la pobreza de las mujeres. Sugiere una serie de acciones para articular los microcréditos y así potencien la viabilidad de los negocios de las mujeres, de tal modo que permitan a las usuarias del crédito acumular una masa crítica de ahorro, ampliar su campo de acción económica, y mejorar sus condiciones de vida.

Palabras clave: sistema financiero mexicano, desbancarizados, mercado financiero segmentado, microcrédito, pobreza, mujeres.

Abstract

This paper emphasizes the place of the microfinance systems in the realm of the national financial system in Mexico. It analyzes how the saving and credit microfinancial circuits are constructed, the cost of its resources and their final destination. It evaluates how these resources become insufficient as far as they are isolated from other public policies that fight against women's poverty. Several proposals are suggested in order to articulate and strengthen women's businesses, which would timely allow them to accumulate a basic yet sufficient amount of savings and resources to improve their business and their living conditions.

Key words: mexican financial system, drop in bancarization, segmented financial market, microcredit, poverty, women.

Antecedentes1

Los programas de microflnanciamiento surgieron en la década de 1990 como iniciativa del Consultative Group to Assist the Poorest (CGAP)2 para aliviar los problemas de la pobreza. Su desarrollo estuvo dominado por los "principios de las mejores prácticas" (Guidelines for Best Practice), que suponen que estos circuitos de flnanciamiento se pueden transformar en "sistemas autosustentables" para alcanzar una vida independiente de los donantes y servir para aliviar la pobreza, mediante la conformación de un círculo virtuoso de ahorro y crédito, en el cual los usuarios desarrollarían una gestión económica propia.

En el caso específico de las mujeres, se estimó que, adicionalmente, tales programas servirían como instrumento para mejorar las condiciones de vida de sus hogares —ellas suelen usar los recursos para estos propósitos— así como para incorporarlas a un proceso que con el tiempo les permitiría adquirir iguales derechos, poder y recursos (empoderamiento).

A partir de esta iniciativa, en muchos países se fortalecieron las instituciones existentes y se crearon otras nuevas, a la par que se realizaron modificaciones legales que las reconocieron. En México, varias de estas instituciones cuentan con una larga existencia y, en los últimos años, el gobierno ha impulsado algunas más, como el Programa Nacional de Financiamiento al Microempresario (Pronafim) de la Secretaría de Economía.

Para ubicar el papel que desempeñan las instituciones de microfinanciamiento, en la primera parte de este artículo se describe el lugar que ocupan dentro del sistema financiero mexicano. En la segunda, se comentan los cambios recientes en la legislación, los cuales reconocen los sistemas de ahorro y crédito popular, el papel que se asigna al Bansefi y el propósito de convertirlo en la "caja central" de este circuito bancario. En este mismo apartado, se revisa uno de los programas de microcrédito de la actual administración y los resultados de una investigación realizada en varias zonas del país. Al respecto, se formulan varias preguntas: 1) ¿Quiénes son las usuarias?; 2) ¿Para qué usan los recursos que obtienen en el circuito del microcrédito?; 3) ¿Cómo los pagan?; y 4) ¿Cuánto les cuestan?

En la tercera parte, con los datos disponibles se evalúa si estos sistemas son suficientes para permitir a las usuarias generar un autoempleo, procurarse alguna forma de excedente económico y un modo de vida que les permita salir de la pobreza y de la informalidad, a partir de las condiciones sociales y culturales en las que actualmente viven.

1. Entorno financiero mexicano actual

La transición modernizadora de la estructura financiera mexicana (Tello, 2004) comienza a finales de 1974 con los cambios a la legislación bancaria por los que surge la banca múltiple. También en ese año se aprueba la Ley del Mercado de Valores.

Hasta los años ochenta, el sistema financiero mexicano operó a través del mecanismo de la reserva legal, en el que los fondos depositados por la banca privada en el banco central, para cumplir con los requisitos de la reserva legal, eran usados para la compra de bonos del gobierno. Estos fondos representaron durante varios lustros alrededor de 30% del total de los pasivos del sistema financiero, en un entorno de estabilidad cambiaria y de precios. La captación de recursos hecha por el sistema financiero pasó de 17% en 1951, a 29% en 1976; 39% en 1982; y 46% en 1991.3

A partir de la crisis de la deuda y de la fuga de capitales, en septiembre de 1982 se nacionalizó la banca en México y se estableció el control de cambios. Hacia los últimos días de diciembre de ese año, la legislación se modificó y se estableció la posibilidad de que los particulares participaran de nuevo en el capital social de los bancos del gobierno y, nueve años después (entre 1991 y 1992), se privatizó de nuevo la banca comercial.

A fines de 1988, entró en vigor la reforma para liberalizar el sistema financiero mexicano.4 En julio de 1990, la Ley de Instituciones de Crédito resolvía que la actividad bancaria dejaba de ser un servicio público sujeto a concesión, tan sólo sujeta a autorización de la Secretaría de Hacienda y Crédito Público.5

Junto con la reforma financiera interna (entre 1989 y 1993), se realizó la apertura de la cuenta de capital externo, la cual ha tenido igual o mayor importancia que la apertura comercial, y que abrió la entrada al capital extranjero en forma de inversión en cartera, permitiendo, esporádicamente, la presencia del capital extranjero en la banca.6

¿Cómo estamos hoy?

En el conjunto de las economías de la Organización para la Cooperación y el Desarrollo Económico (OCDE) y en las economías de América Latina, México es uno de los países con mayor participación de banca extranjera. Con números hasta diciembre de 2003, 81% de los activos de las instituciones financieras en México son propiedad de extranjeros. En tan sólo seis años, la penetración del capital extranjero en el sistema financiero se multiplicó en más de cuatro veces, de 18 a 81%.

Los indicadores de intermediación financiera han caído. La captación de recursos monetarios y de ahorro como porcentaje del PIB ha disminuido de 32% en 1994 a 23% en 2000 y a 20 puntos porcentuales en 2003. El crédito bancario como proporción del PIB, entre 1995 y 2007, cayó de 15,1 a 45%.

A pesar de la crisis de 1994–1995, que implicó una caída cercana a 7% del PIB y una disminución de los indicadores de intermediación financiera, la banca en México registró utilidades crecientes, muy por encima de las que obtienen las matrices propietarias de estos bancos en sus países de origen. Dichas ganancias extraordinarias las obtienen por la vía del cobro de elevadas y desproporcionadas comisiones por diferentes servicios, muy superiores a las que cobran en sus países de origen, y otras más que ni siquiera existen en aquéllos.7

Si bien para la banca extranjera el mercado nacional resulta raquítico, en la medida en que opera con usuarios cautivos, gozan de posiciones oligopólicas y realizan acciones "coludidas" para fijar sus precios por encima de los que establecen sus casas matrices.

Cabe añadir que, en el caso mexicano, el programa de rescate bancario (el Fobaproa) genera grandes utilidades para los bancos sin que éstos tengan que hacer mayor esfuerzo. El sistema bancario mexicano se caracteriza por tener un alto nivel de desbancarización, es decir, porcentajes muy elevados de población que no utilizan o que están fuera del circuito bancario formal. En Estados Unidos, la reserva federal calcula que 10% de la población está desbancarizada; en Brasil, este porcentaje es de 57,2%; en Colombia, es 59%; en la ciudad de México, donde más bancos y sucursales hay, es de 74% (Ruiz, 2004).

Entre las causas de este uso tan restringido de los sistemas bancarios, además de los altos costos de entrada y permanencia, destacan los siguientes: a) la presencia de una red bancaria pequeña en relación con el tamaño del territorio; b) los bajos niveles de ingreso de la población, lo cual no les permite acudir al sistema bancario; y c) la alta concentración de recursos en un reducido número de bancos, donde los diez principales concentran 99,6% de las cuentas de disposición inmediata; 99,3% de los depósitos a largo plazo; y 99,6% de las tarjetas de crédito. Solamente las personas que están en el percentil más alto tienen acceso a los principales productos bancarios y sólo las cuentas de ahorro son accesibles para un mayor número de usuarios.

¿Qué sucede con las personas sin acceso a los servicios de crédito? Acuden a sistemas sustitutos para conseguir el dinero, entre los más usuales están las tandas, guardar el dinero en casa, las roscas, los préstamos de los usureros, las cajas de ahorro popular, las cajas de ahorro entre familiares y amigos, o en sus respectivos trabajos y también, recientemente, las tiendas especializadas que otorgan crédito para el consumo, o bien, que han abierto bancos en sus propias instalaciones.

2. Las instituciones de microcrédito en México

No se sabe con precisión el número de entidades de ahorro y crédito popular que existen en México. Para autores como Valdez e Hidalgo (2004), las dos redes más importantes son la Asociación Nacional de Microfinancieras y Fondos, y Pro Desarrollo Finanzas y Microempresas. La primera agrupa 41 organizaciones con más de doscientos mil clientes; mientras que la segunda agrupa 30 organizaciones con más de ochocientos mil clientes.

Según Imperial Zúñiga (2004), en la actualidad, el sector de ahorro y crédito popular está constituido por las cajas populares, las cooperativas de ahorro y préstamos, las sociedades de ahorro y préstamos, las instituciones y organismos financieros rurales, las cajas solidarias y las microfinancieras, estas últimas en su mayoría federadas y a su vez reunidas en el Consejo Mexicano del Ahorro y Crédito Popular (Comacrep, A.C.). Este consejo agrupa a 410 entidades, con 1 796 000 socios, 834 sucursales, activos por 17 mil millones de pesos, una captación de 14 253 millones y una cartera de casi once mil millones de pesos.

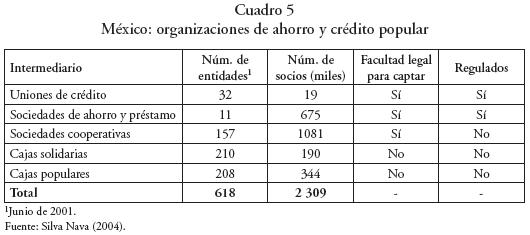

Por su parte, Silva Nava (2004) calcula que el número de organizaciones de ahorro y crédito popular en México es de 618 entidades con 2,3 millones de socios.

El marco legal a partir del cual han operado estas instituciones se ha modificado en los últimos años. A principios de los noventa, la única figura jurídica que se reconocía como intermediario financiero del sistema de ahorro y crédito popular era la Sociedad de Ahorro y Préstamos (SAP) que, al igual que las uniones de crédito, se regulaban a través de la Ley General de Organizaciones y Actividades Auxiliares de Crédito. En agosto de 1994, se promulgó la Ley General de Sociedades Cooperativas, la cual reconocía por primera vez a las cooperativas de ahorro y crédito como una modalidad de las cooperativas de consumo, no incorporadas al sistema financiero formal y a la supervisión financiera.

En 2001, se promulgó la Ley de Ahorro y Crédito Popular, en la que se contempla la existencia de distintas modalidades de ahorro popular y se establece la forma de interactuar entre el organismo de supervisión (Comisión Nacional Bancaria y de Valores, CNBV), y los organismos de integración a partir de la constitución de federaciones y confederaciones, que a su vez realizan funciones de supervisión, integración, capacitación, administración del fondo de protección y, finalmente, las Entidades de Ahorro y Crédito Popular (EACP) que captan ahorro y dan crédito.8

Junto con aquella ley, en abril de 2001 se creó el Banco Nacional de Servicios Financieros9 (Bansefi), cuya tarea fundamental es promover la cultura del ahorro, operar como banco o caja central de las SACP y coordinar los apoyos temporales del gobierno federal para fortalecer y apoyar la institucionalización de este sector.

El Bansefi ha establecido una asociación voluntaria con las EACP, denominada L@ Red de la Gente, cuya estrategia es ofrecer servicios financieros seguros y confiables a un mayor número de personas. En conjunto, las sucursales de las EACP sumarían más de 1 500 unidades, que potencialmente podrán integrarse a L@ Red de la Gente. Muchas de ellas se encuentran donde no hay sucursales de bancos comerciales e incluso en zonas rurales de difícil acceso. En la actualidad, L@ Red de la Gente trabaja con distintas empresas que envían remesas a México y donde el migrante, desde el lugar donde se encuentre, puede elegir en qué desea invertir su dinero, ya sea depositarlo en una cuenta de ahorro popular o en un plan para obtener vivienda o seguro médico. También distribuyen los recursos de los programas de gobierno Oportunidades y Procampo, los cuales se depositan en cuentas de ahorro destinadas a los beneficiarios en las sucursales de Bansefi y de los intermediarios miembros de L@ Red. Oportunidades tiene cerca de 750 mil cuentas de ahorro abiertas mediante esta red.

Existen importantes diferencias entre el Sector de Ahorro y Crédito Popular (SACP) y las microfinancieras: los primeros incorporan a intermediarios que captan ahorro y tienen presencia extendida en el territorio nacional, las segundas canalizan microcréditos fondeados con recursos externos de organizaciones gubernamentales, de ONG, y privadas.

Como muestra el esquema anterior el mercado financiero mexicano es un mercado segmentado por tipo de usuario, en el que los pobres y marginados no tienen acceso a fondos de crédito y de ahorro. Probablemente, las instituciones que logren acercarse más a ellos sean las microfinancieras, porque no se requieren garantías, implican montos pequeños y hay un mecanismo de presión social. Estos intermediarios atienden particularmente a los sectores que trabajan en el autoempleo, que realizan ahorros individuales que fluctúan entre dos mil y veinte mil pesos y que, a su vez, reciben préstamos que varían entre dos mil y setenta mil pesos. Se trata de organizaciones de tamaños dispares, algunas sólo reúnen a quinientos clientes, mientras que otras cubren a más de 160 mil.

Las modalidades que asumen estos sistemas de microcrédito pueden ser diversas, entre las que se encuentran los grupos solidarios;10 los bancos comunales que se conforman en grupos de veinte a cincuenta integrantes, con una junta directiva que se encarga de las operaciones de ahorro y crédito;11 y otras más como las organizaciones con la modalidad del banco Grameen.12

Por lo general, las microfinancieras reciben fondos de alguna institución internacional como el Banco Mundial o de instituciones públicas o privadas; al formar sus grupos comienzan por ahorrar y constituyen un fondo interno de recursos compuesto por sus propios ahorros. Este fondo interno es usado de acuerdo con las reglas que establece el mismo grupo, por ejemplo, cómo se va a prestar, plazos de vencimiento, tasas de interés y castigo por la demora. Una vez que se ha logrado reunir un grupo y estas personas ahorran un mínimo de 30 a 40 pesos, o la cantidad de entrada que se fije, se empiezan a otorgar los créditos, que al inicio pueden ser muy pequeños. El ciclo del crédito tiene una duración que varía de institución a institución. Si, por ejemplo, dura 16 semanas, en las reuniones semanales los usuarios pagan la dieciseisava parte de su crédito personal e interés, aportan su ahorro semanal, se otorgan préstamos del fondo interno y reciben capacitación y apoyo. La magnitud de los préstamos subsecuentes dependerá del ahorro base que logre el usuario. El modelo de fuentes y usos se puede resumir de la siguiente manera:

Los recursos que operan dentro del grupo conforman un ahorro que, con el tiempo, se tiene que volver cada vez más importante, de modo que la proporción del ahorro en relación con los préstamos crezca.

En la práctica, llega a suceder que las ganancias obtenidas con el préstamo de los ahorros que se generan dentro del mismo grupo (del fondo interno) pueden ser muy elevadas y convertirse en una fuente adicional de ingreso para los usuarios de estos sistemas, aunque ello implique cobrarse entre sí intereses elevados.

Con el tiempo, la parte subsidiada del programa debe ir desapareciendo y la permanencia de la microfinanciera ha de asegurarse mediante la expansión del número de usuarios, para lograr así una transferencia intergeneracional de recursos, ya que los costos iniciales de entrada de los que se incorporan a los programas son más altos que los que ya pertenecían a éste.

A pesar de que estos sistemas surgieron bajo la premisa de que la mayoría alcanzaría la autosuficiencia a partir del círculo virtuoso del ahorro–crédito y el aumento del número de ahorradores y acreditados, no existen muchos trabajos de investigación que validen este supuesto.

Para las instituciones de microcrédito es imperativo conservar el capital en términos reales, es decir, descontados los efectos de la inflación y que sus ingresos por la operación del programa sean mayores que sus gastos. Ello implica mantener una elevada eficiencia operativa y aplicar márgenes financieros adecuados que los usuarios puedan asumir.

Aun cuando la recuperación de los recursos suele ser muy alta y las carteras vencidas reducidas, los gastos administrativos, las fluctuaciones económicas y la incertidumbre en que funcionan los usuarios, son barreras importantes para alcanzar la meta de la autosuficiencia. Por tal causa estas instituciones funcionan a partir de fuertes subsidios que las sitúan en una banda de fragilidad e inviabilidad de su permanencia debido a que las prioridades de los donantes pueden modificarse y abandonar algunos proyectos.

¿Quiénes son los y las usuarias atendidos por estos programas de microcrédito? Para ello se cuenta con dos fuentes de información que resulta interesante comparar.

i) La primera fuente

El Fideicomiso del Programa Nacional de Financiamiento al Microempresario (Pronafim) de la Secretaría de Economía, compuesto de dos fideicomisos:

a) El Fideicomiso de Financiamiento al Microempresario (Finafim) que trabaja con ONG, instituciones de asistencia privada (IAP), el Programa de Crédito por Administración (Procrea), uniones de crédito, y con la banca comercial.

b) El Fondo de Microfinanzas para las Mujeres Rurales (Fommur) que trabaja con mujeres campesinas.

De acuerdo con la información disponible en la página web de la Secretaría de Economía, entre 2001 y julio de 2006 el Finafim y el Fommur han operado, en forma acumulada, un total de 2 157 478 microcréditos otorgados, de los que 1 187 412 se han destinado a los usuarios de Finafim y el resto a las usuarias de Fommur. El total de los créditos otorgados hasta esas fechas había sido de 6 945 millones de pesos; 5 432 millones para Finafim y 1 503 millones de pesos para Fommur.

Los montos de los créditos han variado, pero la mayor parte (58% del total) se concentra en un rango de cinco mil pesos, y 17% en el promedio de $1,000.

Del total de créditos devengados por el Fideicomiso, 53% han sido para las mujeres y el resto para los hombres. Las edades de estos usuarios abarcan un amplio espectro, pero más del 50% se encuentran entre los 26 y los 45 años, y 75% están casados. Más de la mitad de los receptores de los microcréditos tiene la secundaria completa; 30% cuenta con un ingreso mensual de menos de mil pesos, 13% con uno de hasta dos mil y 10% con hasta tres mil pesos. Aproximadamente 47% son amas de casa y 40% padres de familia. Las principales actividades que realizan son el comercio (49%), los servicios (38%) y la manufactura 13%, mientras que 64% son el único sostén de la familia, y muchos (55%) lo consideran como un ingreso para vivir; más de 80% trabajan entre 6 y 7 días con jornadas de 8 a 12 horas diarias.

Una fuente adicional de información del uso de recursos del Fideicomiso de Pronafim es una encuesta de abril de 2004. En aquel entonces, la encuesta señalaba que había 336 239 beneficiados de los que 53% eran mujeres. Para mayo de 2004, Fommur estimaba que había atendido a más de 140 mil mujeres rurales, esto es, 1,07% del total de la población femenina que vive en zonas rurales; y que había otorgado 375 mil créditos, con un promedio de crédito concedido de 1 427 pesos.

El primer crédito que otorgan estos dos programas es de montos sustancialmente diferentes. Mientras que para las mujeres campesinas que atendió Fommur era de 671 pesos el primero y de 2 373 el último, en Finafim, que opera en el ámbito urbano marginal y atiende a hombres y mujeres, inicialmente era de 3 824 y de 5 985 pesos el último. Del total de la población atendida, 56% tenía entre 26 y 45 años; y 31% tenían primaria incompleta o completa.

El 70% de la población atendida estaba casada, y 15 % era soltera. En cuanto al lugar que ocupan en la familia, 46% eran amas de casa y 40% padres de familia. El 42% de la población atendida tenía ingresos menores a dos mil pesos mensuales y sólo 7% estaban en el percentil con capacidad para ser atendido por la banca comercial:

Cuando a estos usuarios se les preguntó cuánto ganaba o en cuánto calculaba sus ingresos en la semana anterior, las campesinas de Fommur contestaron que 1 466 pesos; y los de Finafim 3 114 pesos.

i.i) ¿Para qué utilizaron esos recursos y qué impacto tuvieron en la vida de las mujeres?

Entre la población encuestada en el Finafim y el Fommur, a la pregunta sobre "los gastos que el microcrédito le puede ayudar a cubrir" se encontró que el principal destino había sido la alimentación (47 y 43%, respectivamente), seguida por los gastos escolares (21 y 18%), y medicamentos y vivienda (20 y 21%). Juntos, estos conceptos sumaban entre 86 y 80% del microcrédito recibido.

En comparación con los créditos que se dan en las zonas urbanas, las mujeres campesinas canalizaron menos recursos al ahorro. También 30% de estas últimas utilizaron su primer microcrédito para gastos básicos del hogar, mientras que 16% de los usuarios de los créditos Finafim hacían lo mismo; pero, a cambio, casi la mitad señaló haber utilizado su primer microcrédito para ampliar su negocio o actividad, en tanto que de las mujeres rurales sólo una cuarta parte empleó su recurso para ampliar su actividad, y 37% lo hizo para iniciar un negocio o actividad.

Entre los usuarios del crédito de Finafim, 92% dijeron continuar con la actividad o negocio (no se especificó en la encuesta en qué consistía ese negocio) para el que se había utilizado el microcrédito, mientras que 77% de las mujeres usuarias del Fommur continuaban con la misma actividad.

Según la información de Fommur, en los primeros ciclos, el microcrédito se suele destinar predominantemente a gastos familiares, y para el tercero y cuarto, a actividades comerciales y productivas. El principal destino de los créditos comerciales y productivos de las mujeres rurales se muestra en la gráfica de destino de los créditos comerciales, productivos, para la alimentación y otros con una recuperación de la cartera de 97%.

El microcrédito afecta de distintas maneras a las personas, y las diferencias entre los sexos pueden ser importantes. A la pregunta "¿Qué impactos han tenido en la vida de las mujeres?" se encontró que, a raíz del crédito recibido, las mujeres aportaban ahora más al gasto familiar y que la participación del esposo a dicho gasto, en el conjunto de la población encuestada, se ha reducido.

El 61% de las prestatarias de Fommur y 73% de los usuarios de Finafim dedican el mismo tiempo que antes a su familia y su visión; una "ilusión" acerca del uso del microcrédito era invertirlo en "el estudio de los hijos" y, en segundo lugar, en "el trabajo futuro".

El 58 y 57% de los entrevistados estuvieron de acuerdo en que "la mujer debe trabajar, siempre y cuando no descuide la casa". Casi 70% de las mujeres campesinas piden permiso para ausentarse de casa; entre las usuarias de Finafim esta proporción fue de 51%. Entre 91 y 89% de las mujeres entrevistadas en Fommur y Finafim aún se encargan de "las tareas del hogar", vacío que, predominantemente, lo subsanan los hijos (la pregunta no permite diferenciar el sexo).

ii) La segunda fuente

Existe también el estudio de Zapata et al. (2003) que investiga el comportamiento de diferentes organizaciones de ahorro y crédito popular para mujeres rurales en tres regiones del país.13

Los resultados comparados, hasta donde fue posible, de los diversos hallazgos (véase el anexo 1) muestran que en la región sur casi 35% de las mujeres no tenía estudios, 28% tenía primaria completa; 23% primaria incompleta; y sólo 4% contaba con estudios técnicos o preparatoria. Para las regiones centro y norte, no existían esos datos.

En cuanto a las alternativas de préstamo, para todos los casos, la principal fuente posible eran las cajas de ahorro. En la región norte, la venta de animales y los préstamos de familiares representó otra fuente importante de recursos. El destino de éstos también fue muy diverso, tal vez debido a que las encuestas fueron formuladas de diferente manera. Sin embargo, es muy significativo que, tanto en la región sur como en la centro, la mayor parte de los recursos se destina a invertir en el campo; mientras que en la región norte, entre los "cinco usos del ahorro más mencionados", el más frecuente (37%) era el pago de deudas que generaba el mismo sistema de crédito, el segundo era la alimentación (32%), y después salud (21%), y educación (21%).

Entre las actividades principales en las regiones sur y centro, destaca que la mayor parte combinaban el campo, las ventas y el hogar. Para el caso de las mujeres del norte, el estudio señala que la mayoría de los préstamos que reciben los utilizan para alimentos; y en cuanto a las inversiones en actividades productivas, fundamentalmente se asignan a proyectos rurales y cría de animales.

En Guanajuato, las autoras encontraron que la mayoría de los negocios de las mujeres eran formas de autoempleo, en las que se auxiliaban con mano de obra familiar no asalariada, usualmente hijas e hijos, lo que implica que los negocios que establecen las socias con dinero de las cajas de ahorro son subsidiados con mano de obra gratuita14. Otros trabajos de estos grupos de mujeres guanajuatenses: el de emple adas domésticas con jornadas de 10 a12 horas y un pago promedio de cinco pesos por hora, o bien como trabajadoras en el molino, durante dos o tres días, a 150 pesos por semana, etc. Las microempresas más frecuentes, en la encuesta de Guanajuato, resultaron ser los molinos de nixtamal, las tortillerías y las panaderías.

ii.i) ¿Cuánto les cuestan estos recursos?

En la escasa información que se obtuvo sobre los costos de los microcréditos para los usuarios, (véase anexo 2), el análisis de distintas entidades de microcrédito encontró que, salvo el Fondeso, en el que la tasa de interés fluctúa entre 1 y 0,6% mensual sobre saldos insolutos, en el resto de las instituciones la tasa oscila entre 4 y 7% mensual. A medida que aumentan los montos prestados, se suele solicitar garantías prendarias o hipotecarias: el caso del fondo para el desarrollo del estado de Baja California que, con el uso de dichas garantías, cobra 15% anual. En el otro extremo está Admic, A.C., que para créditos por encima de once mil pesos, a pagarse en 18 meses, cobra 6% mensual y exige garantías.

3. Las políticas de fomento al microcrédito y sus alcances para el combate a la pobreza de las mujeres

Como es sabido, la pobreza tiene un carácter multidimensional, implica carencias materiales y simbólicas, incluyendo el conocimiento, la falta de autorrealización y de participación en la sociedad, así como estar al margen del ejercicio de los derechos humanos, lo que impide el desarrollo de ciertas capacidades básicas, indispensables para elegir formas de vida y proyectos personales o familiares. Ser pobre, por tanto, significa no sólo carecer de las condiciones mínimas de vida, sino también de los recursos indispensables para ejercer los derechos elementales constitutivos de la ciudadanía social (Chambers, 1983; Sen, 2000).

En países como México, las políticas de combate a la pobreza, si bien han alcanzado ciertos logros, difícilmente logran evitarla o contrarrestarla, ya que los programas de combate a la pobreza tienen una incidencia focalizada, en tanto que el aparato productivo y el entorno económico general, por la forma de inserción en la economía global y los avances tecnológicos, crean menos empleos que los socialmente necesarios.

En décadas recientes, se consideró que la mejor manera para crear empleos formales y crecer era realizar las "llamadas reformas estructurales"15 que transformarían a los países en altamente competitivos e incorporarían al desarrollo a un número creciente de ciudadanos. En la práctica, en la mayor parte de los países en de sarrollo, los sectores de empleo informal han aumentado de manera sustancial, debido a que no existe un sistema de seguridad social que cubra el desempleo y la gente no se puede permitir estar sin ingreso y, también, porque dichas reformas no crearon más empleo y crecimiento, sino que eliminaron muchas fuentes de trabajo, en tanto que la economía sólo logró tasas de aumento del PIB muy precarias o nulas.

Entre 1991 y 2003, desaparecieron en México 1,2 millones de empleos en el sector agrícola y la participación de la población ocupada en la agricultura se redujo de 27 a 17%. Algunos de estos empleos se fueron a la industria, sector cuya participación creció en términos relativos un punto porcentual, pero el mayor aumento en el número de ocupaciones se concentró en los servicios (nueve millones de empleos creados) y, de ellos, la mayoría se ubicaron en el comercio minorista.

El mercado laboral informal de los países en desarrollo es muy heterogéneo. En América Latina, el empleo informal representa 51% del empleo no agrícola, en México el 55%, en Asia el 65%, y en África Subsahariana (excluida Sudáfrica) significa 78% del empleo total (ILO, 2002). La OCDE (2003)16 estima que en 2002 el empleo informal mexicano ascendía a 18,5 millones de personas, esto es, más del 54% del empleo total (sin incluir el empleo agrícola informal).

El INEGI define los empleos informales como "sectores no estructurados" tales como vendedores ambulantes, recolectores de basura, trabajadores domésticos, o pequeñas microempresas que no cubren ningún requisito de registro formal y que, en ocasiones, en ellos trabajan personas sin contrato y seguridad social, así como familiares sin pago. Las cifras de esta institución capturadas en la Encuesta Nacional de Empleos de 2003 señalan que de los 40,6 millones de personas ocupadas, 10,2 millones de personas, es decir, una cuarta parte, estaban ocupados en los micronegocios, de los cuales, 7,9 millones trabajaban sin local. De ese total de micronegocios, 38% ganaba menos de un salario mínimo y 23% lograba un ingreso de entre uno y dos salarios mínimos.

En cuanto a las mujeres, la misma fuente señala que la población total femenina y ocupada ascendía a 13,9 millones: 3,3 millones estaba en los micronegocios y 1,4 millones en micronegocios de comercio.

La existencia de este tipo de trabajos tiene un alto costo pues está asociado con un deterioro del capital humano e implica una pérdida importante de ingresos fiscales; además, en ocasiones, propicia actividades ilegales como el contrabando.

Es posible afirmar que una proporción importante de las usuarias de los microcréditos se encuentra entre la población que realiza empleos informales. En un trabajo anterior sobre México (Cardero,1997) en el que se estudiaron los microcréditos para mujeres, se encontró que la mayor parte de las entrevistadas que estaban en algún sistema de microcrédito se dedicaban al comercio en pequeña escala, vendían dulces, refrescos, ropa, zapatos o preparaban bocadillos para el recreo de los niños. Otras, particularmente en las zonas menos urbanizadas, lavaban ropa de casa en casa llevando una lavadora en un "diablito" o tenían talleres de reparación de bicicletas o tortillerías; las mujeres rurales destinaban el crédito al campo y, las más exitosas, se habían organizado en talleres de bordados. En años recientes, como ya se ha dicho, para los casos de Fommur y Finafim la principal actividad registrada fue el comercio.

En tanto la mayor parte de las mujeres se concentren en un número reducido de actividades y muchas de éstas coincidan (por ejemplo, en el comercio al menudeo) podrían presentarse saturación y competencia con la consecuente baja de utilidades o sólo pequeños ingresos marginales adicionales. También los estudios internacionales17 confirman que la proporción más importante de usuarios del microcrédito son mujeres muy pobres y que el aumento de sus ingresos es muy pequeño. En ocasiones, estos recursos ayudan de manera inmediata a reducir la vulnerabilidad de los hogares, pero también pueden, en otras circunstancias, resultar negativos ante la necesidad que tienen las usuarias de aumentar su jornada laboral o conseguir más préstamos y contraer nuevas obligaciones para pagar el crédito original.

El microcrédito ayuda a la mayoría de las mujeres a enfrentar algunos aspectos de la supervivencia familiar, de hecho, representa un flujo de caja que evita entrar en terrenos de carencia total, o no poder solucionar situaciones de emergencia o estacionales (alimentos, escuelas, cosechas, medicinas). Para otras mujeres, posiblemente ya genera suficientes ingresos para iniciar un negocio y, para algunas más, para sostenerlo en el tiempo.

Ahora bien, si queremos conseguir que las mujeres se incorporen al desarrollo, y que los recursos del microcrédito les sirvan para ese propósito, es indispensable entender las peculiaridades propias de la pobreza femenina y tomar en cuenta:

• El papel que desempeñan las mujeres en la división sexual del trabajo, el cual las confina al ámbito hogareño o las segrega a ocupaciones que trasladan el modelo doméstico al espacio laboral que implica menos valoración social y menores retribuciones económicas y socio–simbólicas que sus contrapartes masculinos.

• Las desigualdades entre hombres y mujeres en el acceso y uso de recursos en los ámbitos doméstico e institucional.

• La desigualdad en el acceso a las oportunidades de educación, empleo y salud, así como las asimetrías en la distribución de las recompensas económicas y sociales.

• Las asimetrías entre hombres y mujeres en el ejercicio del poder y la adopción de decisiones en todos los niveles, incluyendo las decisiones en torno al cuerpo y a la sexualidad, así como en el acceso a las estructuras políticas.

• El abuso de poder y la violencia contra las mujeres como factores que inhiben las iniciativas para emprender actividades y para optar por modos de vida más apropiados para ellas.

En México, en el 2002,18 el 51,5% de la población pobre eran mujeres. Aproximadamente 15,8% de los hogares se encontraban en situación de pobreza alimentaria (extrema), 21,1% en el nivel de pobreza de capacidades y 44,1 % en la línea de pobreza de patrimonio.19

En general, en los hogares pobres hay una mayor presencia de mujeres y ésta se aprecia con mayor intensidad en los grupos de edades de 25 a 29 años, entre los que la proporción de mujeres es de 57,7%, mientras que en los hogares no pobres es de 51,7%. En los hogares con pobreza alimentaria, la presencia femenina en este grupo de edades alcanza 58,8%; y en los de pobreza de capacidades la cifra es de 58%.

Entre los hogares pobres con jefatura femenina, 31% de las jefas son analfabetas (frente a 17,6% de los jefes). Los hogares dirigidos por mujeres tienen ingresos per cápita ligeramente más elevados (746 pesos mensuales) que los dirigidos por hombres (709 pesos mensuales); pero también un mayor número promedio de perceptores de ingresos, esto es, que se envía al mercado de trabajo a hijos e hijas que, en teoría, podrían o deberían estar estudiando, una situación que propicia la transmisión generacional de carencias.

De acuerdo con la Encuesta Nacional de Uso del tiempo (2002),20 las mujeres que viven en hogares en situación de pobreza donde ambos cónyuges trabajan, dedican a las actividades domésticas 65 horas semanales en promedio además del tiempo dedicado al trabajo extradoméstico, mientras que los hombres dedican 13,3 horas al trabajo de casa.

La carga de trabajo doméstico se incrementa en la medida que las mujeres viven en condiciones de mayor pobreza (pobreza alimentaria) y laboran en el mercado de trabajo: ellas dedican cerca de diez horas más a la semana a las actividades domésticas que el resto de sus congéneres del nivel de pobreza de patrimonio. Esta carga para las mujeres pobres contrasta con la situación de las mujeres que comparten la proveeduría del hogar con sus parejas, pero que viven en hogares no pobres: ellas dedican al hogar 48 horas semanales, es decir, 17 horas menos que sus congéneres más pobres.

En la Encuesta del Proyecto del Observatorio de las vivencias de la pobreza, se identificó que los factores que, en opinión de hombres y mujeres (de 18 años o más), pueden permitir a la población remontar las situaciones de pobreza son el trabajo y la educación (en ese orden). Hombres y mujeres señalan que si hubieran tenido la oportunidad de elegir, hubieran preferido estudiar. Entre las mujeres, este interés es más marcado (20,7%) que entre los hombres (15,2%).

El trabajo se considera fundamental para la superación de la pobreza. Pero, ¿cómo perciben el trabajo remunerado las mujeres? En especial lo conciben como un factor de independencia económica (34,4%), y esta proporción crece entre las mujeres que realizan actividades económicas (38,3%). Otra fracción importante de las mujeres (20%) considera que el trabajo es un medio para adquirir un mejor posicionamiento en la familia, pues él les permite "un mayor respeto de la familia". En conjunto, estas cifras muestran que más de la mitad de las mujeres (54,4%) otorga al trabajo un valor instrumental; y entre las mujeres que trabajan, las más jóvenes y las que tienen mayor educación (58,5%, 53,2% y 58,4%, respectivamente) hay más proclividad a darle el mismo valor.

No obstante la aceptación social, el trabajo femenino aún es una cuestión ambigua, que no se le da, en general, el valor ligado a quien lo realiza. Para la mayoría de las mujeres y los hombres, el trabajo femenino adquiere relevancia porque perciben que con éste es posible mejorar "la situación de la familia" (70%) y "la educación de los hijos" (15,7%).

En este entorno de construcción de valores y de condiciones reales viven las mujeres pobres, y en él hay que evaluar los impactos diferenciados de los sistemas de microcrédito en relación con los otorgados a los hombres. La visión cultural y social en la que transcurren sus vidas, la carencia de capacidades propias educativas y de recursos, la carga de la pobreza familiar, del trabajo doméstico y el papel que se les adjudica en el conjunto de la vida de los hogares y en el mercado de trabajo, genera innumerables barreras para ellas. Su inserción en el empleo está condicionada por su relación con el trabajo doméstico: ellas pueden trabajar "si el compañero les da permiso y no abandonan las labores del hogar" o si "alguno de los hijos cubre esos trabajos". Ellas lo pueden hacer bajo la premisa de que los recursos serán usados "para mejorar a la familia", pero no tienen suficientes capacidades y conocimientos para acceder a puestos de trabajo formales o para generarse un empleo propio utilizando algún tipo de préstamos para ello.

En tanto éstas sean las condiciones de arranque en las que viven las mujeres pobres, es necesario acompañar el microcrédito con una serie de acciones que lo hagan verdaderamente efectivo, ya que el microcrédito no crea por sí mismo oportunidades productivas; sólo si es bien utilizado ayuda a aprovechar las oportunidades existentes.

Si bien dentro del paradigma de la autosuficiencia del sistema de microcrédito hay una discusión en torno a si debe o no ir complementado con otras acciones de apoyo, en diversas investigaciones se ha encontrado que las actividades de acompañamiento como, por ejemplo, las redes que facilitan las acciones conjuntas y solidarias de las usuarias del microcrédito —la organización compartida de las compras de los productos que venden o de los insumos para elaborarlos, la eliminación de los intermediarios de sus cadenas productivas y de distribución, la solicitud conjunta de acciones ante los gobiernos locales para mejorar las condiciones en que trabajan y se mueven en su entorno local, la capacitación, el entrenamiento, apoyos para atender ciertos sectores productivos de fácil acceso, estudios de mercado, enseñanza del uso de nuevas técnicas, mecanismos de organización, intercambio de información con otras experiencias exitosas, etc.— han logrado que los programas sean exitosos.

El asunto es si las instituciones de microcrédito afrontarían estas erogaciones frente a la constante necesidad de recortar gastos administrativos para aumentar la rentabilidad y sustentabilidad en el tiempo. Por lo general, estas instituciones no suplirían la presencia del Estado en el gasto social, la conformación de una infraestructura básica, de programas de generación de empleo, de redes que apoyen a las micro, pequeñas y medianas empresas, políticas sistémicas que sirvan de línea de arranque desde la cual se pueda combatir la pobreza.

En los países desarrollados, los gobiernos realizan acciones concretas y de gran alcance para apoyar a este tipo de empresas. Me refiero a casos como el de Estados Unidos, con su programa Small Bussines Set Aside, que compromete a los departamentos del gobierno a cubrir un porcentaje de sus compras con estas empresas; a Japón, que creó después de la segunda guerra una poderosa red de vinculaciones entre las grandes empresas y las pequeñas en forma de redes de subcontratación, con apoyos financieros específicos, asesoría tecnológica, de productividad, gestión de los factores de la producción, capacitación profesional, y medidas de prevención de quiebras de estas empresas; a Francia, que realiza acciones a nivel nacional y regional para reclutar personal calificado, impulsar la investigación y el desarrollo, la prospección al comercio exterior con recursos financieros, apoyos técnicos a la innovación, transferencia tecnológica y créditos fiscales de apoyo a la investigación.

En América Latina, los apoyos para estas empresas son exiguos en relación con lo que se hace en las naciones mencionadas; aun así, existen programas en Brasil, Chile y Argentina,21 lo mismo que algunos apoyos aislados y desvinculados en México. Sin embargo, las medidas adoptadas no se manifiestan en redes de apoyo ni cambios de estrategia en la concertación entre el apoyo público y privado, la promoción de la competitividad, y la reestructuración productiva que permita remontar los efectos devastadores de la apertura comercial. En los países latinoamericanos, la desregulación económica enfatizó la presencia del mercado como eje para realizar los cambios, pero la experiencia ha demostrado que la supervivencia no radica sólo en la voluntad de permanecer en él, sino en los cambios estructurales significativos, en la organización de la producción y en la estructura misma de las empresas, tal como ha sido la tónica en los países desarrollados.

En el ámbito más cercano a las usuarias del microcrédito, existen diferentes experiencias en materia de apoyo y trabajo conjunto con otras organizaciones sociales cuyos servicios, si bien implicarían en algunos casos un costo para las usuarias, les permiten acceder a cuestiones como los servicios básicos de educación y salud, con el uso de instalaciones educativas cercanas en áreas rurales y urbanas marginadas de los servicios de educación a distancia y virtual (telemedicina, parteras, alimentación, sanidad básica), información para mejorar la gobernabilidad, apoyos para el acopio de pequeñas productoras de leche, granos y otros productos agrícolas, apoyo a la conformación de pequeñas empresas de reciclaje de basura orgánica, de bienes artesanales, asistencia técnica para estandarizar la producción de ciertos bienes o la introducción de mejoras colectivas de calidad.

Es en este tipo de entornos donde los sistemas de microfinanciamiento orientados a las mujeres pobres pueden ser una fuente de recursos para iniciar o continuar con negocios que les permitan mejorar sus condiciones de vida, y vincularlas con una red de acciones que potencien su creación, expansión y permanencia en el tiempo.

Conclusiones

Hasta ahora, los sistemas de microfinanciamiento sólo en contadas veces han alcanzado un desarrollo que les permita la autosuficiencia en el tiempo. En el caso mexicano, la focalización de estos programas ha conducido a que, en su mayoría, las mujeres pobres atendidas por sistemas de microcrédito, se hagan responsables de su propia pobreza y problemas a través de la solidaridad social.

Para muchas usuarias, el microcrédito les prodiga un flujo de caja para la adquisición de alimentos y los gastos en salud o de sus hogares, cuyo pago depende de la posibilidad de agenciarse un nuevo trabajo que aumenta su jornada laboral: comercio informal, compra–venta, preparación de alimentos, etcétera.

Es un apoyo monetario que, en diversas circunstancias, reduce las fuertes oscilaciones de ingreso de los hogares y cubre eventos no cotidianos: fiestas, celebraciones o emergencias de salud; o se destina a la acumulación o adquisición de algún bien, o para hacer frente a los gastos del campo.

Sin embargo, en la mayoría de los casos, estos recursos son insuficientes para salir de la pobreza. Sólo con políticas adicionales con alto contenido de apoyo productivo en forma de redes concertadas entre lo privado y lo público se logrará, en el largo plazo, la elevación de los ingresos de las mujeres y avances reales duraderos y positivos sobre el nivel nutricional, de salud, y educación de los hogares. Este tipo de políticas son altamente efectivas para combatir la pobreza, en la medida en que las usuarias utilicen adecuadamente sus recursos, eleven la productividad general de sus empresas y se vinculen a procesos productivos más amplios que, en el largo plazo, aumentan su productividad y sus ingresos personales y de la sociedad en su conjunto.

Bibliografía

Cardero, María Elena, 1997, Instituciones de microfinanciamiento para las mujeres pobres en México. Tres estudios de caso. Consejo Nacional de Población y Fondo de Población de Naciones Unidas, México, pp. 231. [ Links ]

Everett, J. y M. Savara, 1991, "Institutional Credit as a Strategy Toward Self–reliance for Petty Commodity Producers in India: A Critical Evaluation" (mimeo). [ Links ]

ILO, 2002, Employment Sector. Women and Men in the Informal Economy, Ginebra, ILO. [ Links ]

Imperial Zúñiga, Ramón, 2004, "Las cajas de ahorro: instrumentos de la sociedad civil", Comercio Exterior 54, núm. 7, julio. [ Links ]

INEGI, 2000, Encuesta de Ingresos y Gastos de los Hogares, Aguascalientes, INEGI. [ Links ]

INEGI/Inmujeres, 2002, Base de datos de la Encuesta Nacional de Uso del tiempo (ENUT2002), México, INEGI/Inmujeres. [ Links ]

Informe de Gobierno, septiembre 1, 2007. [ Links ]

Levy, Noemí y Guadalupe Mantey, 2004, Mark up Determinants and Effectiveness of Open Market Operations in an Oligopsonistic Banking Sector: The Mexican Case, Kansas, ponencia presentada en el 8th Post Keynesian Workshop, junio. [ Links ]

Loría, Cecilia, María de la Paz López, Vania Salles con la colaboración de Mónica Orozco y Guadalupe López (2004) "La carga de la pobreza en las mujeres", presentado en la Novena Conferencia Regional sobre la Mujer de América Latina y el Caribe, Cd. de México, Junio, ponencia inédita. [ Links ]

Mayoux, 2000, "Women's Empowerment versus Financial Sustainability. Sudan Small Enterprise Program", Nueva York, Unifem (Program Case Study 5). [ Links ]

Mejía, Rocío, 2004, "Instituciones y programas para los desbancarizados en el D.F.", Comercio Exterior 54, núm. 7, julio. [ Links ]

Montgomery, R., 1996, "Disciplining or Protecting the Poor? Avoiding the Social Costs of Peer Pressure in Microcredit Schemes", Journal of International Development 8, núm. 2. [ Links ]

Nacional Financiera, 1995, proyecto de investigación convenio Nafin–Flacso, "Red de apoyos públicos y privados hacia la competitividad de la Pymes", coordinado por Mónica Casalet. [ Links ]

OCDE, 2003, Economic Survey of Mexico,2003, París, OCDE. [ Links ]

Ruiz, Clemente, 2004, "Desbancarizados en México: el problema de los mercados financieros segmentados", Comercio Exterior 54, núm. 7, julio. [ Links ]

Silva Nava, Aarón, 2004, "La respuesta gubernamental a la falta de acceso a los servicios financieros en México", Comercio Exterior 54, núm. 7, julio. [ Links ]

Tello, Carlos, 2004, "La transición financiera en México", Nexos, núm. 320, agosto. [ Links ]

Valdez, Pedro y Nidia Hidalgo, 2004, "Las microfinanzas y la provisión de servicios financieros en México", Comercio Exterior 54, núm. 7, julio. [ Links ]

World Bank, 2001, Mexico a Comprehensive Development Agenda for the New Era. Washington, D.C., World Bank. [ Links ]

Zapata, Emma et al., 2003, Microfinanciamiento y empoderamiento de mujeres rurales. Las cajas de ahorro y crédito en México, México, Plaza y Valdés. [ Links ]

1 Esta investigación fue financiada con recursos del proyecto PAPITT, IN304702–3.

2 El CGAP surgió en 1993, en la Conferencia Internacional de Acciones para Reducir el Hambre Global y se constituyó formalmente en 1995. Los miembros fundadores fueron Canadá, Francia, Países Bajos, Estados Unidos, el Banco de Desarrollo Africano, el Banco de Desarrollo para Asia, el Programa de Desarrollo de Naciones Unidas y el Banco Mundial; posteriormente, se incorporaron nuevos miembros como el Banco Interamericano de Desarrollo y otros países desarrollados. En 1996, se desembolsaron doscientos millones de dólares para el programa y posteriormente se han hecho nuevos desembolsos.

3 Cabe señalar que este sistema (1970–1982) adolecía de varias limitaciones: a) se desenvolvía al amparo de una legislación anacrónica, dispersa, compleja y confusa que en mucho lo beneficiaba; b) contaba, gracias a sus privilegios, con un poder creciente frente al gobierno; c) no desempeñaba adecuadamente su papel de intermediación financiera en la economía; d) no operaba en forma del todo eficiente; y e) descansaba de manera creciente en la especulación y otras prácticas nocivas para la economía del país.

4 Entre los múltiples objetivos propuestos quisiera destacar tres: 1) acrecentar la generación del ahorro nacional y canalizarlo hacia las actividades productivas más dinámicas; 2) el sistema financiero debe ser amplio, diversificado y moderno, además de apoyar la productividad y competitividad de la economía nacional; y 3) asegurar que la banca mexicana sea controlada por mexicanos.

5 Se reformó la ley para dotar de autonomía al Banco de México (mayo de 1993) y se desmantelaron los instrumentos de control directo y el coeficiente de liquidez. El sistema de control monetario dio paso a una política de regulación monetaria indirecta por medio de operaciones de mercado abierto. Se eliminaron los subsidios a las tasas de interés y fueron totalmente liberadas (activa y pasiva).

6 Respecto a esta reforma financiera, el Banco Mundial señaló: "México ha sido un buen ejemplo de un desarrollo desequilibrado, cojo, del sector financiero en varios sentidos: a) introdujo reformas de primera generación que incluyeron la rápida desregulación de las tasas de interés y la apertura de la cuenta de capital, poniendo menor énfasis en la construcción de incentivos; en los instrumentos de regulación y supervisión, y en la infraestructura financiera para asegurar que los intermediarios pudieran llevar a la práctica sus funciones con seguridad y solidez; b) México se concentró en lo que ya existía —el sistema bancario— y no en el desarrollo de lo que faltaba —un mercado de capitales—; c) algunas precondiciones clave para la exitosa liberalización financiera no estaban bien establecidas, en especial la regulación prudencial, la supervisión y hacer cumplir las normas establecidas, y un moderno y justo marco de referencia legal; d) la secuencia de las reformas no fue la más adecuada. La liberación de las tasas de interés y el desmantelamiento del encaje legal se llevó a la práctica antes de fortalecer la supervisión y la regulación prudencial (World Bank, 2001: 242–243).

7 Levy y Mantey (2004) señalan que existe una seria barrera institucional, consistente en que sólo los intermediarios financieros pueden participar en el mercado de subastas de cetes. A partir de ahí, los bancos fijan su mark up. Consideran que en las últimas dos décadas la tasa promedio de interés real de los depósitos es negativa (–1,7%), mientras que la tasa promedio real de préstamos en el mismo período es de 10,2%.

8 Las federaciones se conforman de la asociación voluntaria de las EACP y ejercen la función de supervisión auxiliar del sistema y vigilancia de la normatividad secundaria emitida por la CNBV. Realizan los dictámenes iniciales para la autorización de las EACP, que demuestran cumplir con los requisitos que establece la ley. También deben manejar un sistema de alerta temprana para detectar situaciones de riesgo. Las confederaciones son la agrupación voluntaria de las federaciones, cuya tarea es administrar los fondos de protección al ahorro previstos por la ley.Son organismos de tercer nivel que agrupan a las federaciones de EACP.

9 Surgido del Patronato del Ahorro Nacional (Pahnal).

10 Agrupan de cuatro a diez participantes seleccionados por ellos mismos, cada uno de ellos asume una parte del préstamo aunque el préstamo se otorga a todo el grupo y todos son responsables de la devolución, es decir se constituye una garantía social. Se requiere que los integrantes ahorren de manera obligatoria y que, conforme aumente el monto del ahorro, se pueda escalar la magnitud de los préstamos.

11 Antes del primer préstamo, el usuario requiere de un ahorro previo y de una capacitación. Los grupos se reúnen de manera periódica (semanal, quincenal, mensual), los promotores visitan a los grupos para apoyarlos y, a diferencia de los grupos solidarios, estos bancos comunales realizan la autogestión de los recursos, ya que pueden manejar sus ahorros y hacer préstamos a sus usuarios internos, pero aquí también el factor crítico es la relación solidaria de los integrantes.

12 Esta modalidad consiste en grupos de cinco integrantes que se reúnen para formar un centro en una comunidad. Varios de esos centros se vinculan a una microfinanciera y cada uno de ellos se reúne una vez a la semana para el pago de los créditos y de los depósitos de ahorro. Este modelo trabaja con la formula —2–2–1— primero se otorga un préstamo a dos de los integrantes del grupo, si éstos pagan y cumplen con las reglas establecidas, se procede a dar préstamos a otros dos integrantes por un periodo similar y una vez que estos dos hayan cumplido, se le da el préstamo a otros integrantes.

13 Cabe aclarar que se ha intentado una evaluación de la información, teniendo en cuenta que no se puede establecer una estricta comparación, debido a que el levantamiento de la información hecha por las autoras no es idéntico y, aparentemente, no se realizó con base en encuestas formuladas de la misma manera y con iguales preguntas.

14 "Llama la atención —señalan las investigadoras— que uno de los negocios mejor establecidos, el único que había sido capaz de sobrepasar la categoría de autoempleo —según la opinión de la socia, había resultado buen negocio— ya lo administraba el esposo, lo que podría indicar que cuando los negocios de las mujeres se vuelven rentables, los hombres tratan de controlarlos o que las mujeres sienten la necesidad de apoyo para la parte administrativa".

15 Entre las que destacan la apertura comercial, la desregulación de los mercados de productos y laborales, la venta de empresas públicas, minimizar el papel del Estado, entre otras.

16 Esta fuente señala que si bien, en comparación con otros países de la OCDE después de las reformas de 1997, los costos sociales promedio de las empresas han disminuido, la afirmación puede ser un poco irreal si los comparamos con otros costos que pagan las empresas como el Infonavit, las dificultades legales para despedir a los empleados, los bajos salarios, y las altas comisiones de las Afores.

17 Montgomery (1996) y Mayoux (2000).

18 Las cifras de esta parte están tomadas de Loría et al. (2004).

19 Estos datos y los siguientes son producto del reprocesamiento de la Encuesta de Ingresos y Gastos de los Hogares, 2000 (INEGI).

20 Datos preliminares de la Enut 2002 (2002). La encuesta constituye un módulo de la Encuesta Nacional de Ingresos y Gastos de los Hogares, razón por la cual es posible empatar los archivos de hogares de ambos instrumentos de recolección de información.

21 Nacional Financiera, proyecto de investigación como un convenio Nafin–Flacso coordinado por Mónica Casalet: "Red de apoyos públicos y privados hacia la competitividad de las Pymes" (1995).